Золото всегда считалось «тихой гаванью» для инвесторов. Каждый раз при увеличении экономических рисков и начале кризиса спрос на золотые активы увеличивается, и котировки по ним устремляются вверх. Неблагоприятная экономическая ситуация является сильнейшим драйвером для рыночных цен на золото и производных от него биржевых и внебиржевых деривативов — форвардных, фьючерсных, опционных контрактов и ETF. Застой и кризис в мировой экономике способствует и росту цен на акции компаний, добывающих и продающих золото.

Пандемия COVID-19 обострила интерес инвесторов к защитным активам и ярко проиллюстрировала традиционное для кризисных ситуаций поведение участников рынка. Так, актуальность приобрели акции золотодобывающих компаний США — страны, входящей в число мировых лидеров добычи и экспорта золота.

Вложения в золото — проверенный и надежный вид защитных инвестиций. Они создают финансовую подушку безопасности, диверсифицируют риски по другим активам, страхуют деньги от инфляции и позволяют заработать даже тогда, когда в остальных сегментах наблюдаются рецессионные и депрессивные настроения. В этой статье мы рассмотрим золотодобывающие компании Америки, инвестиции в которые помогут обезопасить, сохранить и преумножить капитал.

Newmont Minings

Newmont Minings (биржевой тикер: NEM) — горнодобывающая корпорация, владеющая золотыми рудниками в США, Мексике, Доминикане, Перу, Гане, Австралии, Канаде и Суринаме.

Newmont Minings традиционно каждый год входит в число мировых лидеров золотодобычи. Также ведет добычу меди, серебра, цинка и свинца. Это единственный золотопромышленник, включенный в фондовый индекс S&P 500, куда входят 500 компаний США с наибольшей капитализацией. Основными потребителями продукции являются банковские структуры и финансовые холдинги.

В начале 2019 года Newmont Minings приобрела крупную канадскую золотодобывающую компанию Goldcorp, выплатив за сделку максимальную за всю историю отрасли сумму — 10 миллиардов долларов. В июле того же года в союзе с другим канадским игроком — Barrick Gold — организовала совместное предприятие Nevada Gold Mines. В рамках него планируется создать в Неваде крупнейший в мире комплекс золотодобычи.

По состоянию на конец 2020 года золотые запасы Newmont Minings равнялись 94 миллионам унций. Капитализация компании в третьем финансовом квартале 2021 года составила 43,39 миллиарда долларов. С 2017 года у фирмы отличная динамика выручки. Также за последние годы можно отметить низкий уровень долговой нагрузки, высокую долю средств в активах и солидный объем денежной ликвидности.

По оценкам экспертов, компания отличается повышенной стабильностью и имеет хорошие перспективы развития. Акции NEM рекомендуются в качестве долгосрочного надежного актива. Консенсус-прогноз аналитиков на 2022-2025 годы — 99,45 доллара за акцию.

Royal Gold

Royal Gold (тикер: RGLD) — холдинг, специализирующийся на управлении, поставках и приобретении ценных металлов, лицензионных платежей и активно инвестирующий в горнодобывающие объекты. Royal Gold нельзя считать типичной золотодобывающей компанией, однако, это авторитетный участник сырьевой отрасли, действующий под собственным брендом и обладающий значительным портфелем инвестиций и роялти.

Основной доход компания генерирует за счет стриминговых соглашений и долей участия в отношении месторождений и других проектов. Подобная бизнес-модель позволяет избежать издержек на разведку, добычу ископаемых, рисков загрязнения окружающей среды и производственных опасностей.

Сегодня Royal Gold владеет долями от 42 золотоносных месторождений, разбросанных по всему миру. Еще 16 объектов находятся в разработке. Помимо участия в золотодобыче, холдинг также сотрудничает еще со 130 проектами по добыче других полезных ископаемых.

За последние годы компания демонстрирует серьезный прирост выручки и операционного денежного потока. По итогам третьего квартала 2021 года выручка от продаж достигла рекордного значения в 174,43 миллиона долларов, валовая прибыль от продаж — 145 миллионов, чистая прибыль — 70 миллионов. Капитализация холдинга составила 6,27 миллиарда.

Эксперты полагают, что акции Royal Gold на текущий момент недооценены и очень привлекательны для покупки, поскольку имеют 30%-ый потенциал роста относительно текущей стоимости. Целевая цена акций — 136 долларов.

Freeport-McMoRan

Freeport-McMoRan (тикер: FCX) — ведущий мировой добытчик ценных металлов. Главным образом известен своими колоссальными объемами добычи меди: 4 место в мире при доле на рынке в 5%. Также компания ведет добычу золота и молибдена. Корпоративные месторождения находятся в США, Южной Америке и Индонезии.

Один из перспективных эмитентов сырьевого сектора. Котировки акций FCX уже получили импульс для движения вверх благодаря значительному росту стоимости меди на международном рынке. Кроме того, фирма восстановила объемы добываемой меди и золота на своем руднике в Индонезии после смены карьерного способа разработки на шахтный. Поддержку акциям оказывает и одобрение Конгрессом США плана развития инфраструктуры страны. Благодаря его реализации сырье Freeport-McMoRan будет востребовано в больших количествах при строительстве и модернизации инфраструктурных объектов.

Оптимистичны и итоги деятельности. За 9 месяцев 2021 года производство золота на фирменных предприятиях возросло на 67,1% по сравнению с предыдущим годом. Руководство корпорации прогнозирует к концу 2021 года рост продаж драгоценного металла до 1325 тысяч унций, что в 1,5 раза превысит показатели 2020.

В третьем квартале Freeport-McMoRan показал увеличение сразу по нескольким пунктам:

- выручки — на 5,8%;

- операционной прибыли — на 19,1%;

- чистой прибыли — на 29,2%;

- чистой прибыли в расчете на акцию — на 28,7%.

Чистый долг уменьшился до 1,9 миллиарда долларов, а рыночная капитализация составила 47,76 миллиарда.

Эксперты рекомендуют покупать акции FCX, предполагая движение цены к отметке 46 долларов к июню 2022 года.

Hecla Mining Company

Hecla Mining Company (тикер: HL) — старейший золотопромышленник в Северной Америке. Компания основана в 1891 году и является вторым по величине производителем серебра в США. Также активно работает над увеличением объемов добываемого золота за счет разработки рудника в канадском Квебеке. Hecla Mining имеет несколько перспективных проектов геологоразведки и пять уже разрабатываемых месторождений золота и серебра в США, Мексике и Канаде.

Хотя производство золота в первом полугодии 2021 года снизилось на 6% и составило 111 тысяч унций, общее количество добытых компанией драгоценных металлов возрастает за счет серебра, цинка и свинца. К концу года руководство компании рассчитывает увеличить производство золота до 193-201 тысяч унций золота за счет активизации работ на шахте Casa Berardi в Канаде, на которую приходится 29% корпоративной выручки.

Гарантией стабильности и драйверами роста для акций Hecla Mining выступают:

- надежная материальная база;

- диверсификация источников прибыли;

- перспективные проекты;

- растущий спрос и цены на серебро и золото.

За третий квартал 2021 года корпорация отчиталась о валовой прибыли от продаж в размере 35 миллионов долларов, чистой прибыли — 979 тысяч. Капитализация оценивается на уровне 2,96 миллиарда.

Сейчас бумаги Hecla Mining выглядят недооцененными и несут отличную возможность заработка. Потенциал роста — около 20%, целевая стоимость акции — 7,2 доллара.

Coeur Mining

Coeur Mining (тикер: CDE) — чикагская компания, занимающаяся разработкой и производством золота, серебра, цинка и свинца. Управляет несколькими шахтами, расположенными в США, Мексике и Канаде.

Хотя известна в основном как производитель серебра, в результате постепенной реструктуризации продукции и диверсификации производств сегодня более 60% прибыли компания получает от продажи золота. Увеличение объемов золотодобычи позволило Coeur Mining сделать свое присутствие на американском рынке более значительным.

Корпоративная бизнес-модель построена на сочетании добычи драгметаллов с заключением стриминговых контрактов с другими добывающими компаниями, что снижает издержки на поддержание производства и общий риск.

Финансовые показатели за третий квартал внушают оптимизм:

- выручка от продаж — 207,9 миллиона долларов;

- операционная прибыль — 8 миллионов;

- чистая прибыль — 32,15 миллиона;

- рыночная капитализация — 1,59 миллиарда.

Руководство Coeur Mining нацелено на органичный рост за счет капиталовложений в приобретенные проекты, высокую операционную эффективность и снижение долговой нагрузки. Вкупе с растущими ценами на золото и серебро это делает акции CDE интересными для инвестиций. Консенсус-прогноз по стоимости акций — 9 долларов, что при текущей цене 6,4 доллара означает прибавку в 40%.

Вложения в золото, в частности, приобретение акций американских золотодобытчиков — неплохой способ сохранения и увеличения инвестиционного капитала на ближайшие 2 года. В этот период эксперты ожидают стабильно высоких цен на золото — не ниже 1700-1800 долларов за унцию. Спрос на металл с восстановлением экономики и ювелирной отрасли будет стабильным или возрастающим. Высокие цены обещают и хорошие выплаты по дивидендам. Ликвидность же акций американских производителей гарантирует быструю конвертацию в деньги в случае необходимости. Если вы хотите сбалансировать свой портфель надежными активами, самое время обратить внимание на американских золотопромышленников.

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Компании, добывающие драгметаллы, в частности золото, иногда рассматриваются как альтернатива инвестированию непосредственно в драгоценные металлы. Вместо покупки слитков золота можно приобрести акции золотодобывающих компаний, при росте спроса на желтый металл их котировки будут расти. Правда, ставить знак равенства между этими бумагами и драгметаллом все же нельзя, у акций есть ряд особенностей.

Есть ли связь между золотом и gold mining shares

На первый взгляд связь очевидна – если золото растет, то компании смогут направлять большие суммы в разведку, наращивать объемы добычи. Логика проста, рост стоимости желтого металла – следствие того, что оказался нарушен баланс между спросом и предложением. Спрос резко увеличивается, а значит и золотодобывающий бизнес обречен на рост, ему придется наращивать объемы добычи.

В теории все логично, но практика вносит свои коррективы. Для сравнения ниже использован индекс золотодобытчиков (в корзину входят крупные золотодобывающие компании) и стоимость обычного драгметалла. На разных временных промежутках зависимость меняется:

- Примерно до конца нулевых между обоими инструментами сохранялась устойчивая прямая корреляция. Масштабы роста отличались, в нулевые индекс обгонял золото почти в 3 раза. Но динамика совпадала, оба инструмента одновременно стагнировали, одновременно обновляли исторические максимумы.

- В десятых годах ситуация принципиально изменилась. Общая корреляция сохранилась, но Gold Bugs Index сильно просел, намного сильнее по сравнению с золотом. Это было не лучшее десятилетие, по его итогам драгметалл обеспечил рост капитала примерно на 70%, инвестиции в акции компаний оказались бы убыточными.

- Если оценить происходящее на дистанции в 26 лет, но разница еще более наглядна. Если бы инвестор вложил деньги в Gold Bugs Index в 1996 г., то его портфель подешевел бы на 7,85%. Инвестиции в золото на той же дистанции обеспечили профит в 344,42%.

Но пример со сравнением индекса золотодобытчиков и золота показывает лишь то, что между активами может быть существенное расхождение в доходности. Нельзя однозначно сказать, что лучше физический металл или бумаги соответствующих компаний.

Например, акции намного лучше выглядят в периоды восстановления после кризиса. После объявления коронавирусной пандемии в 2020 г. и золото и индекс упали, но затем на одном и том же временном промежутке:

- Индекс вырос на 122%.

- Золото подорожало лишь на 40%.

Факторы, влияющие на котировки золотодобытчиков

На акции золотодобытчиков влияет ряд дополнительных факторов, их нет в случае с обычным золотом. К ним относятся:

- Невозможность предсказать результаты разведки новых месторождений. Деньги могут быть буквально выброшены в мусорную корзину.

- Постепенное истощение месторождений. Золотодобытчики находят все меньше богатых месторождений, это снижает эффективность расходов на разведку. Найденное месторождение может оказаться нерентабельным с точки зрения потенциальной прибыли и расходов на разработку.

- Проблемы с экологией. Разработка месторождений может спровоцировать экологическую катастрофу. Это обернется затяжными разбирательствами и в теории миллиардными штрафами.

- Возможный рост эксплуатационных затрат. Может понадобиться повышение безопасности, разработка новых инженерных решений, преодоление последствий локальных чрезвычайных происшествий.

- Вероятные сложности с кредитованием. Банки учитывают все перечисленные риски и неохотно выдают новые займы, особенно если близится очередной кризис.

- Неэффективность управления. Добыча драгметаллов – весьма затратный бизнес, неверные управленческие решения могут подорвать стабильность работы и уничтожить компанию.

- Геополитические факторы. Часть месторождения находится в нестабильных с политической точки зрения регионах. В рамках, например, очередного государственного переворота компания может лишиться всех своих месторождений.

- На состояние золотодобытчиков могут повлиять изменения в местном законодательстве. Например, повышение налогообложения, ввод дополнительных сборов.

- Зависимость от цены золота. При существенном падении спроса на желтый металл золотодобытчики оказываются под давлением.

- Общий интерес к фондовому рынку. Во время кризиса инвесторы обычно уходят в «тихую гавань», это может привести к оттоку средств из акций золотодобывающих компаний.

- Обычно добывается не только золото, но и другие драгоценные металлы. Это тоже своего рода риск, падение спроса на них может повлиять и на котировки акций.

В случае с физическим золотом перечисленные факторы не работают. К рискам можно отнести:

- Незначительную вероятность утери или повреждения слитков/монет.

- Спекулятивный фактор. Объем торгов «бумажным» золотом значительно превышает объем реальных сделок с поставкой драгметалла. В теории спекулянты могут двигать цену в обе стороны.

- Зависимость от денежно-кредитной политики регуляторов. Золото торгуется в паре с фиатной валютой, поэтому ДКП также влияет на курс желтого металла.

Причина сильного расхождения между реальным золотом и бумагами золотодобытчиков объясняется именно этим набором факторов.

Крупнейшие золотодобытчики мира

Ниже перечислены крупные компании золотодобытчики. Для удобства они разделены по странам – отдельно российские представители этого бизнеса и все прочие.

Российские акции золотодобывающих компаний

В эту группу входят:

- ПАО Полюс. Абсолютный лидер с точки зрения подтвержденных запасов, также лидирует по себестоимости добычи. Добыча сконцентрирована в Якутии, Красноярском крае, Магаданской, Иркутской областях. Полюс стабильно платит дивиденды, согласно действующей дивидендной политике на это направляется 30% от EBITDA.

- Polymetal. Занимает второе место по доказанным запасам. В портфеле 10 активных месторождений, на которых добываются серебро и золото. Активы компании сосредоточены в России и Казахстане. Если отношение чистого долга к скорректированной EBITDA меньше 2,5, то Polymetal платит дивиденды. На них направляется как минимум 50% от скорректированной чистой прибыли за 2-ю половину года. Это минимальное финальное вознаграждение акционеров. Также выплаты акционерам могут быть увеличены до 100% от Free Cash Flow, сильный рост дивидендов наблюдался в ковидные 2020-2021 гг.

- Nordgold. Компания появилась в 2007 г. как «дочка» Северстали, было решено выделить золотодобывающее в отдельное направление, окончательное разделение пришлось на 2012 г. Nordgold делает особый акцент на геологоразведке, в результате за период с 2015 г. по 2020 г. доказанные объемы минеральных ресурсов выросли с 28,5 млн унций, до 43,2 млн унций золота. Компания активно работает за пределами РФ, Nordgold принадлежит пара рудников в Буркина-Фасо. До 2017 г. бумаги Нордголд торговались на Лондонской бирже.

- ГК «Петропавловск». Номинально компания британская, головной офис зарегистрирован в Лондоне. Но основная часть активов приходится на Россию, основана компания также в РФ.

- ПАО «Высочайший». Входит в ТОП10 золотодобытчиков России, активы сосредоточены в Якутии (Саха) и Иркутской области. Компания платит неплохие дивиденды, на них направлялось 30% от EBITDA. В стратегии развития на ближайшее будущее поставлена задача войти в пятерку крупнейших добытчиков золота в РФ.

- АО «Южуралзолото». Группа компаний, все члены группы работают в России. Активы АО сосредоточены в Хакасии, Челябинской области и Красноярском крае.

Для этих компаний характерен большой разброс по дивидендной доходности. В кризисные периоды золото и котировки компаний могут сильно расти. Выплаты чаще всего привязаны к EBITDA, поэтому за год дивиденды могут вырасти на 100-200%.

Крупные золотодобывающие компании мира

В крупнейшие золотодобывающие компании мира входят:

- Newmont Goldcorp (тикер NEM). В 2020 г. именно на Newmont Goldcorp пришлось 6% мировой добычи желтого металла, входит в ТОП-5 крупнейших компаний мира в своем секторе. Запасы стабильны, по состоянию на конец 2021 г. минеральные запасы золота составили 92,8 млн унций. В портфеле есть солидные запасы меди – 15 млрд фунтов и серебра – порядка 600 млн унций. В феврале 2022 г. Newmont приобрела 43,65% бумаг Buenaventura в Minera Yanacocha, это дало неплохой прирост запасов.

- Barrick Gold Corporation (тикер GOLD). Несколько уступает предыдущей компании по запасам желтого металла, к концу десятых годов доказанные запасы золота оценивались в 71 млн унций. В собственности Barrick Gold – 16 площадок в 13 странах, добыча ведется в Канаде, Аргентине, Чили, США, Танзании, Саудовской Аравии, Чили, Мали, Папуа-Новой Гвинее, Демократической республике Конго, Доминиканской республике, Замбии и Кот-д’Ивуаре.

- Agnico Eagle Mines Limited (тикер AEM). Канадский золотодобытчик, в портфеле месторождения в Канаде, США, Австралии, Финляндии, Мексике, Колумбии. Входит в пятерку крупнейших компаний мира в своем секторе. На фоне других выделяется стабильной выплатой дивидендов, перерывов не было с 1983 г.

- Newcrest Mining (тикер NCM). Австралийский бизнес, занимается добычей золота и меди. В портфеле месторождения, расположенные в Австралии, Канаде, Папуа-Новой Гвинее. Изначально компания была американской, основана в США, но в 1980 г. дочерняя Newmont Holdings Pty Ltd зарегистрирована в Австралии, на ее основе и появилась Newcrest Mining.

- Gold Fields Limited (тикер GFL). Штаб-квартира компании находится в Южной Африке (Йоханнесбург), входит в десятку крупнейших золотодобытчиков планеты. В собственности Gold Fields 9 рудников, расположенных в Чили, Южной и Западной Африке, Перу и Австралии. В 21 веке добыча золота на месторождениях Gold Fields трижды провоцировала экологические бедствия.

- Kinross Gold Corporation (тикер KGC). Канадская компания, занимается добычей золота и серебра, активно работает в России. Из недавних приобретений выделим покупку участка Чульбаткан, расположенного в Хабаровской области. Также рудники под управлением канадской корпорации работают в Гане, США, Мавритании, Бразилии.

- AngloGold Ashanti (тикер AU). Номинально это африканская компания, штаб-квартира находится в Йоханнесбурге. Работа ведется в 9 странах, а запасы золота оцениваются в 9 млн унций, помимо золота AngloGold добывает и медь, соответствующие запасы оцениваются в 9,67 млн фунтов. В нулевых бизнес столкнулся с проблемами из-за обвинений в жестоком обращении с людьми, занятых на рудниках компании в развивающихся странах.

- Yamana Gold (тикер AUY). Сравнительно молодой бизнес, основан в 1994 г., штаб-квартира находится в Канаде (Торонто). Ведется добыча золота и серебра, добыча драгметаллов ведется на 5 рудниках, золото занимает 88% от объема добычи, остаток приходится на серебро.

- Northern Star. Австралийский золотодобытчик, в моменте капитализация приближалась к $10 млрд, позже снизилась до $6 млрд. Одно из ключевых преимущества – стабильный портфель, в него входят только перспективные с точки зрения геологии участки, геополитические риски крайне низки.

- Wheaton Precious Metals (тикер WPM). Современное название появилось в 2017 г., до этого компания называлась Silver Wheaton, с 2020 г. бумаги WPM допущены к торгам на Лондонской бирже. С 2011 г. выплачиваются дивиденды, причем они постоянно растут, дивидендная политика не корректировалась даже в кризисные периоды.

Если не учитывать российский бизнес, то список золотодобывающих компаний насчитывает около 40-50 золотодобытчиков. Крупнейшие обладают многомиллиардной капитализаций, но в конце списка разместится мелкий бизнес с капитализацией меньше $50 млн. Они не подходят для инвестирования.

Каким должен быть инвестиционный портфель

Ряд инвесторов совершает одну и ту же ошибку – концентрирует внимание на чем-то одном. Выбирается или физическое/бумажное золото или ценные бумаги компаний, добывающих этот драгметалл.

Исследование, выполненное Bullion Management Group Inc. показывает, что лучший результат дает комбинация нескольких типов активов. Тесты показали, что показатели инвестпортфеля улучшаются при включении в него 20% золота.

На дистанции с 1973 г. по 2015 г.:

- Этот портфель обогнал по доходности стандартный инвестпортфель 60/40 и портфель, в котором была 20%-ная доля золотодобывающих ценных бумаг.

- Отклонение доходности также было минимальным – порядка 10,8% против 11,5% у 60/40 и 14% у портфеля с 20% акций золотодобывающего бизнеса.

- При этом коэффициенты Шарпа и Сортино были максимальными.

Тот же эксперимент можно провести самостоятельно, например, с помощью сервиса portfoliovisualizer. В качестве эталона используем ETF на S&P 500 – это биржевой фонд с тикером SPY (портфель №1). В инвестпортфеле №2 добавим к 80% SPY 20% GLD (фонд с акцентом на желтый металл), в №3 – к 80% акций с тикером SPY добавляется 20% бумаг GDX, это еще один ETF, в его портфель входят акции золотодобытчиков.

Аутсайдером ожидаемо оказался портфель №3. На одной и той же дистанции его рост оказался на примерно на $7000 меньшим по сравнению с конкурентами. У SPY и 0,8 SPY + 0,2 GLD разница незначительная.

Но анализ дополнительных показателей меняет картину происходящего. Для удобства основные показатели сведены в таблицу.

При добавлении физического золота несколько уменьшается доходность, но портфель становится более стабильным. Снижается волатильность доходности, просадка, это компенсирует незначительное понижение профита.

Бумаги золотодобывающих компаний не дают тот же эффект.

Как инвестировать в акции золотодобывающих компаний

Принцип тот же, что и при обычной работе на фондовом рынке:

- Можно купить акции золотодобывающих компаний, составив собственный портфель. Скорее всего это будет 10-20 бумаг бизнеса с миллиардной капитализацией.

[adsp-pro-16] - Второй путь – работа с биржевыми фондами. Каждая акция такого ETF соответствует сразу нескольким бумагам золотодобытчиков. Комиссия за управление фондом минимальна, так что это выгодный формат работы.

Крупных ETF такого типа не так уж много. Есть всего 2 фонда, управляющих активами (AUM) на сумму более $1 млрд. Это VanEck Gold Miners ETF и VanEck Junior Gold Miners ETF, у первого AUM превышает $10 млрд, у второго – $3 млрд.

С точки зрения техники проблем нет, это обычная покупка акций через брокера. Вопрос заключается скорее в целесообразности вложений. Портфели, состоящие из бумаг разных компаний-золотодобытчиков показывают, что инвестиции только в этот актив не дают той же стабильности, что и обычный диверсифицированный инвестпортфель.

- Лучшие иностранные брокеры для покупки зарубежных акций (для граждан РФ и РБ)

Любые комбинации акций золотодобытчиков дают один и тот же эффект – на многолетней дистанции стабильность ниже по сравнению с аналогами. Доходность или на том же уровне, или несколько ниже.

Отсюда и основная рекомендация. Бумаги золотодобыющего бизнеса не должны доминировать в портфеле, это слишком нестабильное направление. Этот актив не может рассматриваться как замена реального драгметалла.

Акции золотодобывающих компаний. Заключение

Периодически акции золотодобывающих компаний показывают впечатляющий рост и могут обгонять рост золота в несколько раз. Но на длинной дистанции между этими активами нет 100%-ной корреляции. На котировки акций золотодобытчиков влияет слишком много дополнительных факторов, которых нет в случае с обычным золотом. Этим и объясняется расхождение в доходности.

Этот инструмент не подходит на роль основы инвестпортфеля. Портфели с акцентом на золотодобывающий бизнес обладают более низкой стабильностью, причем это не окупается повышенным профитом.

|

Тикер |

Цена |

Изменение % 1д |

Изменение 1д |

Технический рейтинг 1д |

Объём 1д |

Объём * Цена 1д |

Капитализация |

Цена/прибыль (TTM) |

Прибыль на акцию (TTM) |

Сотрудники |

|---|---|---|---|---|---|---|---|---|---|---|

| 0.1960 USD | 0.51% | 0.0010 USD |

Активно продавать |

105.352K | 20.649K USD | 26.895M USD | — | −0.01 USD | 8 | |

| 51.13 USD | 1.73% | 0.87 USD |

Активно покупать |

3.24M | 165.686M USD | 23.312B USD | 34.94 | 1.45 USD | — | |

| 6.47 USD | 3.69% | 0.23 USD |

Продавать |

8.88M | 57.454M USD | 1.718B USD | — | −0.41 USD | — | |

| 11.59 USD | 3.39% | 0.38 USD |

Активно покупать |

5.005M | 58.007M USD | 4.56B USD | 119.67 | 0.09 USD | — | |

| 0.8024 USD | 1.56% | 0.0124 USD |

Покупать |

465.796K | 373.731K USD | 94.957M USD | 21.17 | 0.04 USD | — | |

ДР |

21.73 USD | 3.28% | 0.69 USD |

Активно покупать |

3.396M | 73.79M USD | 9.129B USD | 29.99 | 0.70 USD | — |

| 0.2261 USD | −12.80% | −0.0332 USD |

Продавать |

2.542M | 574.809K USD | 38.928M USD | — | −0.06 USD | 238 | |

| AAUSTAustin Gold Corp. | 1.10 USD | 9.40% | 0.09 USD |

Покупать |

241.434K | 266.736K USD | 14.663M USD | — | −0.01 USD | — |

| 5.81 USD | 1.57% | 0.09 USD |

Активно покупать |

10.399M | 60.417M USD | 5.583B USD | 22.92 | 0.25 USD | 11.574K | |

| 3.75 USD | 3.88% | 0.14 USD |

Активно покупать |

9.438M | 35.394M USD | 4.03B USD | 15.87 | 0.23 USD | — | |

ДР |

8.10 USD | −1.22% | −0.10 USD |

Покупать |

1.675M | 13.569M USD | 2.095B USD | 3.23 | 2.54 USD | — |

| 3.27 USD | 1.87% | 0.06 USD |

Нейтрально |

4.296M | 14.049M USD | 966.758M USD | — | −0.28 USD | 2.107K | |

| 6.30 USD | 0.96% | 0.06 USD |

Активно покупать |

106.481K | 670.83K USD | 1.388B USD | — | −0.46 USD | — | |

| CCMCLCaledonia Mining Corporation Plc | 16.20 USD | 1.25% | 0.20 USD |

Покупать |

127.842K | 2.071M USD | 279.99M USD | 6.68 | 2.40 USD | — |

| CCTGOContango ORE, Inc. | 24.40 USD | −6.30% | −1.64 USD |

Покупать |

10.122K | 246.977K USD | 176.104M USD | — | −5.23 USD | 11 |

| DDCDakota Gold Corp. | 3.55 USD | 4.72% | 0.16 USD |

Покупать |

131.41K | 466.506K USD | 267.29M USD | — | −0.25 USD | — |

ДР |

9.13 USD | 4.94% | 0.43 USD |

Покупать |

580.296K | 5.298M USD | 778.361M USD | 10.45 | 0.83 USD | 2.959K |

| 9.79 USD | 0.31% | 0.03 USD |

Активно покупать |

1.672M | 16.365M USD | 1.809B USD | — | −2.20 USD | — | |

| EEMXEMX Royalty Corporation | 1.96 USD | 2.08% | 0.04 USD |

Покупать |

188.888K | 370.22K USD | 216.771M USD | — | −0.05 USD | 40 |

| 4.68 USD | 1.96% | 0.09 USD |

Активно покупать |

2.877M | 13.464M USD | 1.461B USD | — | −0.33 USD | — | |

| 3.47 USD | 2.97% | 0.10 USD |

Активно покупать |

2.522M | 8.753M USD | 659.264M USD | 95.31 | 0.04 USD | — | |

| 143.60 USD | 1.26% | 1.79 USD |

Покупать |

567.077K | 81.432M USD | 27.556B USD | 40.98 | 3.50 USD | — | |

| 3.52 USD | 4.45% | 0.15 USD |

Покупать |

5.08M | 17.883M USD | 1.021B USD | — | −0.45 USD | — | |

| 0.5407 USD | 6.26% | 0.0318 USD |

Нейтрально |

72.684K | 39.3K USD | 75.412M USD | 3.01 | 0.17 USD | 10 | |

| 4.70 USD | 1.51% | 0.07 USD |

Покупать |

327.491K | 1.539M USD | 325.062M USD | — | — | 22 | |

| GGAUGaliano Gold Inc. | 0.5400 USD | 2.47% | 0.0130 USD |

Покупать |

110.803K | 59.834K USD | 121.469M USD | — | −0.32 USD | 558 |

ДР |

12.41 USD | 4.73% | 0.56 USD |

Активно покупать |

8.743M | 108.496M USD | 11.018B USD | 14.72 | 0.81 USD | — |

| 1.17 USD | 2.63% | 0.03 USD |

Активно покупать |

785.992K | 919.611K USD | 191.494M USD | — | −0.06 USD | — | |

| 18.30 USD | 1.67% | 0.30 USD |

Активно покупать |

17.624M | 322.515M USD | 32.123B USD | 90.34 | 0.20 USD | — | |

| 0.9265 USD | 3.02% | 0.0272 USD |

Нейтрально |

592.014K | 548.501K USD | 81.901M USD | — | −0.07 USD | 16 | |

| 5.86 USD | 2.81% | 0.16 USD |

Активно покупать |

7.57M | 44.358M USD | 3.562B USD | — | −0.07 USD | 1.85K | |

ДР |

3.98 USD | 1.02% | 0.04 USD |

Покупать |

4.232M | 16.845M USD | 2.431B USD | 23.68 | 0.17 USD | 47.373K |

| 0.4160 USD | 13.97% | 0.0510 USD |

Покупать |

10.331M | 4.298M USD | 83.105M USD | — | −1.18 USD | 102 | |

| 2.54 USD | 1.60% | 0.04 USD |

Активно покупать |

4.036M | 10.252M USD | 1.217B USD | — | −0.56 USD | — | |

| 2.30 USD | 5.99% | 0.13 USD |

Покупать |

1.784M | 4.103M USD | 552.848M USD | 6.57 | 0.35 USD | 80 | |

| IIDRIdaho Strategic Resources, Inc. | 4.85 USD | −0.21% | −0.01 USD |

Продавать |

3.618K | 17.547K USD | 58.674M USD | — | −0.38 USD | 38 |

| IIPXIperionX Limited

ДР |

5.03 USD | 0.80% | 0.04 USD |

Продавать |

863 | 4.341K USD | 84.143M USD | — | −1.38 USD | — |

| IITRGIntegra Resources Corp. | 0.5274 USD | 4.68% | 0.0236 USD |

Продавать |

110.313K | 58.179K USD | 42.067M USD | — | −0.28 USD | 44 |

| 4.27 USD | 1.91% | 0.08 USD |

Покупать |

13.917M | 59.425M USD | 5.363B USD | — | −0.45 USD | — | |

| 12.54 USD | 1.05% | 0.13 USD |

Покупать |

780.573K | 9.788M USD | 1.239B USD | 47.99 | 0.26 USD | 13 | |

| 7.98 USD | 0.25% | 0.02 USD |

Покупать |

596.245K | 4.758M USD | 378.472M USD | — | −1.67 USD | 520 | |

| 47.79 USD | 2.47% | 1.15 USD |

Покупать |

9.543M | 456.077M USD | 37.935B USD | — | −0.54 USD | 32.4K | |

| NNEWPNew Pacific Metals Corp. | 2.53 USD | 7.66% | 0.18 USD |

Покупать |

93.809K | 237.337K USD | 397.335M USD | — | −0.05 USD | — |

| 4.77 USD | 1.06% | 0.05 USD |

Покупать |

218.432K | 1.042M USD | 806.234M USD | — | −0.35 USD | — | |

| 5.82 USD | 2.28% | 0.13 USD |

Покупать |

930.663K | 5.416M USD | 1.944B USD | — | −0.15 USD | 13 | |

| 0.9709 USD | 4.10% | 0.0382 USD |

Покупать |

2.827M | 2.745M USD | 662.423M USD | — | −0.09 USD | — | |

| 1.71 USD | 6.21% | 0.10 USD |

Покупать |

22.424K | 38.345K USD | 16.5M USD | — | −1.38 USD | 5 | |

| OODVOsisko Development Corp. | 4.65 USD | −0.21% | −0.01 USD |

Покупать |

64.704K | 300.874K USD | 351.636M USD | — | −2.28 USD | 310 |

| 15.00 USD | 2.32% | 0.34 USD |

Активно покупать |

1.222M | 18.323M USD | 2.763B USD | 167.30 | 0.09 USD | — | |

| 4.89 USD | 1.66% | 0.08 USD |

Покупать |

745.576K | 3.646M USD | 1.495B USD | 32.00 | 0.16 USD | 294 | |

| 17.95 USD | 2.81% | 0.49 USD |

Покупать |

5.084M | 91.251M USD | 3.782B USD | — | −1.58 USD | 13.02K | |

| PPPTAPerpetua Resources Corp. | 3.56 USD | 2.59% | 0.09 USD |

Активно покупать |

72.132K | 256.79K USD | 224.322M USD | — | −0.46 USD | 30 |

| PPZGParamount Gold Nevada Corp. | 0.3258 USD | 6.47% | 0.0198 USD |

Покупать |

228.027K | 74.291K USD | 15.746M USD | — | −0.14 USD | 8 |

| 124.78 USD | 2.25% | 2.74 USD |

Активно покупать |

377.261K | 47.075M USD | 8.191B USD | 32.91 | 3.71 USD | 31 | |

| 12.12 USD | 2.02% | 0.24 USD |

Покупать |

375.252K | 4.548M USD | 985.72M USD | 150.19 | 0.08 USD | 41 | |

| 5.63 USD | 0.00% | 0.00 USD |

Покупать |

2.531M | 14.251M USD | 1.679B USD | 16.15 | 0.36 USD | — | |

ДР |

8.30 USD | −2.81% | −0.24 USD |

Продавать |

4.426M | 36.738M USD | 5.872B USD | 5.27 | 1.63 USD | — |

| 6.77 USD | 2.27% | 0.15 USD |

Активно покупать |

1.059M | 7.169M USD | 991.797M USD | 33.73 | 0.21 USD | 375 | |

| SSKESkeena Resources Limited | 5.64 USD | 1.99% | 0.11 USD |

Покупать |

28.143K | 158.727K USD | 437.979M USD | — | −0.93 USD | 55 |

| 14.37 USD | 2.35% | 0.33 USD |

Покупать |

1.924M | 27.644M USD | 2.971B USD | 16.65 | 0.89 USD | 4.55K | |

| 3.59 USD | 1.70% | 0.06 USD |

Покупать |

1.173M | 4.21M USD | 633.88M USD | 27.14 | 0.13 USD | 1.334K | |

| 13.28 USD | 4.08% | 0.52 USD |

Покупать |

157.11K | 2.086M USD | 2.667B USD | 38.02 | 0.34 USD | — | |

| 0.5421 USD | 5.88% | 0.0301 USD |

Покупать |

214.751K | 116.417K USD | 105.879M USD | — | −0.01 USD | — | |

| 0.5050 USD | 3.06% | 0.0150 USD |

Активно покупать |

730.27K | 368.786K USD | 139.739M USD | — | −0.00 USD | 117 | |

| 4.40 USD | 1.89% | 0.08 USD |

Покупать |

45.26K | 199.144K USD | 36.835M USD | — | −0.90 USD | 4 | |

| 0.5302 USD | 0.04% | 0.0002 USD |

Продавать |

160.574K | 85.136K USD | 63.088M USD | — | −0.04 USD | 14 | |

| VVOXRVox Royalty Corp. | 2.68 USD | 2.68% | 0.07 USD |

Покупать |

54.439K | 145.897K USD | 120.795M USD | 372.94 | 0.01 USD | — |

| VVZLAVizsla Silver Corp. | 1.49 USD | 4.20% | 0.06 USD |

Активно покупать |

208.962K | 311.353K USD | 266.234M USD | — | −0.03 USD | — |

| 46.56 USD | 1.39% | 0.64 USD |

Активно покупать |

2.727M | 126.974M USD | 21.046B USD | 32.68 | 1.42 USD | — |

Новости·

24 мар, 18:00

0

0

«Полиметалл» может получить листинг на фондовой бирже Абу-Даби

Один из крупнейших российских золотодобытчиков может выйти на биржу Абу-Даби. Ранее компания сообщала о перспективах «переезда» в Казахстан

Золотодобывающая компания «Полиметалл» может получить листинг на фондовой бирже Абу-Даби (ADX), узнал Bloomberg. Компания ведет предварительные переговоры с фондовой биржей Абу-Даби, поскольку сохранение листинга в Лондоне после смены места юридической регистрации компании будет затруднительным, сообщило агентство со ссылкой на источник.

«Мы изучаем

листинг

на ADX, но решение еще не принято», — сообщил агентству представитель «Полиметалла». По информации источников издания, другие компании с российскими корнями также рассматривают возможность получения листинга в ОАЭ, хотя пока не предприняли шагов в этом направлении.

В январе «Полиметалл» сообщал, что рассматривает возможность смены юридической регистрации с британского острова Джерси на Казахстан. Золотодобытчик рассматривает возможность смены юридической регистрации с острова Джерси в Международный финансовый центр «Астана» (МФЦА) в Астане, Казахстан. Компания назвала такое решение «предпочтительной юрисдикцией», принимая во внимание значительные операции, налоговый режим и возможность осуществить такую редомициляцию.

В данный момент «Полиметалл» сохраняет премиальный листинг на Лондонской бирже, а также имеет листинг на биржах в Москве и Астане. Переезд из Джерси в дружественную России юрисдикцию откроет для него возможность реализовать план по разделению своих российских активов, на которые приходится 70% его продаж, от оставшейся части в Казахстане. О таком плане компания объявила в июле прошлого года.

Если «Полиметалл» поменяет место юридической регистрации, он будет считаться иностранной компанией в Великобритании, что вынудит его выпустить депозитарные расписки на свои акции для сохранения листинга в Лондоне, сообщило издание. Финансовый директор Максим Назимок заявил 16 марта, что производителю пока не удалось найти организатора программы

депозитарных расписок

и в качестве альтернативы компания рассматривает биржу в Абу-Даби.

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании

Процедура включения ценной бумаги в список торгуемых на бирже активов.

Блог им. Investor_Sergei

- 09 декабря 2022, 12:17

- |

Продолжаю рассказ о различных способах инвестировать в золото.

Предыдущие части:

- Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- Часть 2. Контракты на бирже, фьючерсы, ОМС

- Часть 3. Золотые фонды: ПИФ, БПИФ, ETF

Сегодня заключительная часть, в которой затронем активы, косвенно привязанные к цене драгметалла. Назовем это околозолотом.

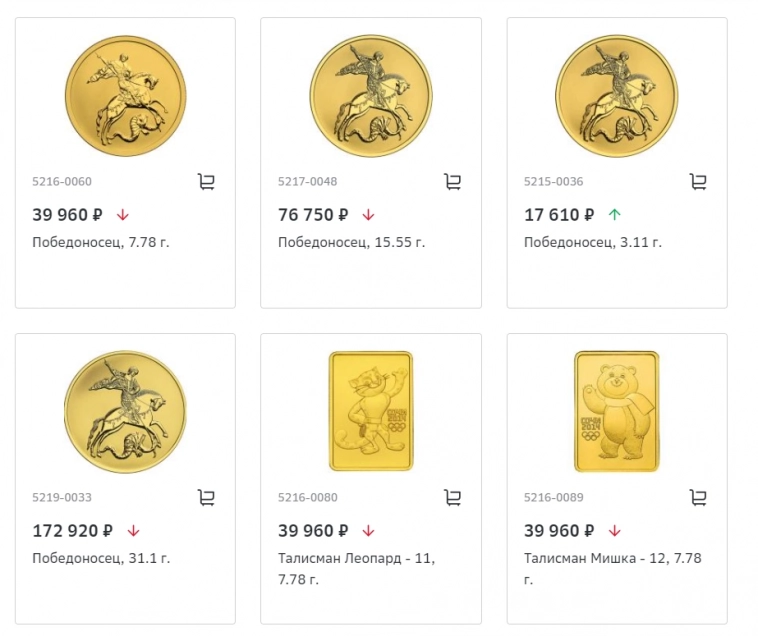

8. Инвестиционные монеты

Многие предпочитают инвестировать в золото через покупку инвестиционных монет из драгметаллов. Стоимость монет привязана к цене золота на бирже, а некоторые из них представляют еще и дополнительную, нумизматическую ценность. Таким образом ценообразование не простое — это не чистое следование к котировкам золота, а сопутствующие факторы (цена металла, спред банка, нумизматическая ценность, сохранность, ликвидность и т.д.). Инвестиционные монеты — это отдельный обширный рынок.

Где купить?

Монеты продаются в отделениях банков. Но не во всех.

Сколько стоят монеты?

Самые популярные в России — серия «Георгий Победоносец». Примерная стоимость одной монеты различного веса:

- 3,11 г — 18 000 руб.

- 7,78 г — 40 000 руб.

- 15,55 г — 77 000 руб.

Плюсы:

- Физическое золото.

- Период владения не ограничен.

- Большой выбор.

- Некоторые монеты дополнительно приобретают нумизматическую ценность.

Минусы:

- Высокие спреды между ценой покупки и ценой продажи.

- Риски при хранении. Монету можно потерять, его могут украсть, а также он может потерять товарный вид из-за плохого хранения: поцарапаться, потемнеть из-за контакта с другими материалами, а след от пальца на зеркальной поверхности практически невозможно удалить, поэтому его могут уценить при продаже или вовсе откажутся принимать.

- Затраты на хранение, например, в банковской ячейке.

Налоги

- НДФЛ (13%) с разницы между стоимостью покупки и продажи при общей сумме дохода более 250 тыс. рублей.

- Трехлетняя льгота: при владении более 3 лет нет НДФЛ.

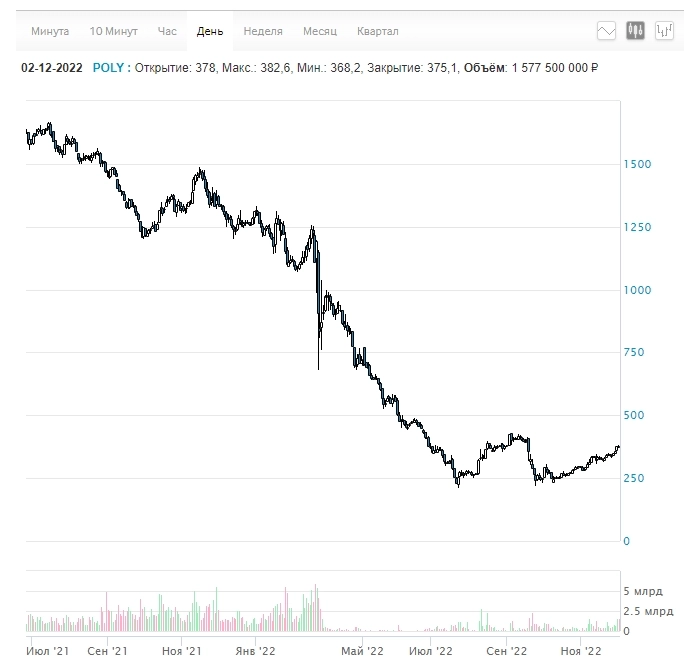

9. Акции золотодобывающих компаний

Я не отношу покупку акций золотодобывающих компаний к инвестициям в золото. Да, зачастую их цена идет вслед за ценой на золото, но все-таки акции содержат в себе риски, связанные с управлением компанией. Чего только стоят злоключения «Петропавловска» в этом году.

Золотодобывающие компании:

- России: «Полюс», «Полиметалл», «Селигдар», «Бурятзолото», «Петропавловск», «Лензолото».

- Иностранные: Barrick Gold Corporation (Канада), Newmont Gold Corporation (США)? Royal Gold, Inc (США).

Пример: акции компании «Полиметал»Плюсы:

- Акции российских компаний легко купить на Московской бирже, а иностранных на Санкт-Петербургской бирже.

- Достаточно высоколиквидные.

- Могут приносить дивидендный доход.

Минусы:

- Не физическое золото и лишь косвенно связаны с ним.

- Влияние многих внешних факторов на цену акции. От общей экономической ситуации в стране до проблем с управлением компанией.

Налоги:

- НДФЛ (13%) с разницы между стоимостью покупки и продажи при общей сумме дохода более 250 тыс. рублей.

- Трехлетняя льгота: при владении более 3 лет нет НДФЛ.

10. Ювелирные украшения

Упомянем и золотые украшения. Но я не отношу это к инвестициям. В украшениях золота другого стандарта нежели в инвестиционных слитках. Не соблюдаются условиях хранения. Но у многих украшений велика добавочная стоимость, формируемая художественной ценностью и работой мастера. Хотя большая часть ювелирки в итоге реализуется по ломбардной цене 😀.

Как видно финансовых инструментов, привязанных к цене золота множество. Повторюсь, в 2022 году правительство упростило покупку драгметалла для физиков, отменив некоторые налоги, так что именно покупка физического золота стала более привлекательной.

Это был заключительный пост. Все части про инвестиции в золото:

- Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- Часть 2. Контракты на бирже, фьючерсы, ОМС

- Часть 3. Золотые фонды: ПИФ, БПИФ, ETF

- Часть 4. Вложения в околозолото: монеты, акции, ювелирка

❓ Инвестируете в золото?

__

Мой канал в Телеграм и в Вконтакте.

- хорошо

-

5

ABX.TO, NEM и DRD являются лучшими по стоимости, росту и моментуму, соответственно

Золото давно считается “безопасным убежищем” на периоды рыночных потрясений. Многие люди совершают инвестиции в отрасль золотодобычи, покупая акции компаний, занимающихся разведкой и добычей на месторождениях драгоценного металла. В список акций основных предприятий золотодобывающей промышленности входят горнодобывающие компании Franco Nevada Corp (FNV), Agnico Eagle Mines Ltd (AEM) и Kirkland Lake Gold Ltd (KL).

Акции золотодобывающих предприятий, представленные VanEck Vectors Gold Miners ETF (GDX), по своим показателям прибыли значительно опередили рынок в целом на фоне экономических последствий пандемии COVID-19. За последние 12 месяцев этот ETF показал общую доходность в 60,5% по сравнению с доходностью S&P 500 в 0,1%. Показатели эффективности рынка и статистические данные в приведённых ниже таблицах актуальны по состоянию на 28 апреля.

Ниже представлены три лучшие акции золотодобывающих компаний с лучшей стоимостью, самым быстрым ростом прибыли и наибольшим моментумом.

Лучшие золотодобывающие компании из категории акций стоимости

Это акции связанных с добычей золота компаний с самым лучшим соотношением цены и прибыли (P/E) за 12 месяцев. Поскольку прибыль может распределяться среди акционеров в виде дивидендов и через выкуп акций, при низком соотношении P/E вы заплатите меньше за каждый доллар полученной прибыли.

Данные акции можно купить у брокера Exante.

| Лучшие золотодобывающие компании из категории акций стоимости | |||

| Котировки акций ($) | Рыночная капитализация (млрд $) | Скользящий коэффициент цена/прибыль за 12 месяцев | |

| Barrick Gold Corp. (ABX.TO) | 37,80 канадского доллара | 67,2 канадского доллара | 12,7 |

| Kinross Gold Corp. (K.TO) | 9,78 канадского доллара | 12,3 канадского доллара | 13,0 |

| Alacer Gold Corp. (ASR.TO) | 7,11 канадского доллара | 2,1 канадского доллара | 13,8 |

Источник: YCharts.

Подробнее

- Barrick Gold Corp: канадская горнодобывающая компания, которая в основном занимается добычей и продажей золота и меди. Компания управляет рудниками и имеет разрабатываемые проекты в США, Канаде, Южной Америке, Австралии и Африке.

- Kinross Gold Corp: канадская горнодобывающая компания, занимающаяся разведкой, разработкой и добычей золота на месторождениях в Канаде, США, России, Бразилии, Эквадоре, Чили, Гане и Мавритании. В январе компания объявила о завершении приобретения высококачественного месторождения в России у компании N-Mining Ltd за фиксированную сумму в 283 миллионов долларов.

- Alacer Gold Corp: компания-производитель золота, которая занимается добычей, разработкой и разведкой на месторождениях полезных ископаемых в Турции.

Самые быстрорастущие акции золотодобывающих компаний

Золотодобывающие компании США и других стран, акции которых имеют самые высокие показатели роста прибыли (EPS) за последний квартал по сравнению с предыдущим годом. Рост прибыли показывает, что бизнес компании развивается и генерирует всё больше денег, которые она может реинвестировать или вернуть акционерам.

Купить акции можно у брокера Exante.

| Самые быстрорастущие акции золотодобывающих компаний | |||

| Котировки акций ($) | Рыночная капитализация (млрд $) | Рост прибыли на акцию (%) | |

| Newmont Corp. (NEM) | 62,61 | 50,6 | 18,360 |

| Torex Gold Resources Inc. (TXG.TO) | 20,37 канадского доллара | 1,7 канадского доллара | 3 990 |

| Wheaton Precious Metals Corp. (WPM.TO) | 55,73 канадского доллара | 25,0 канадского доллара | 1600 |

Источник: YCharts.

Подробнее

- Newmont Corp: компания, которая приобретает и развивает месторождения минеральных ресурсов. В первую очередь она добывает золото, а также серебро, медь, цинк и свинец. Ранее в этом месяце компания Newmont объявила о замедлении добычи на своём руднике Peñasquito в Мексике из-за новых правительственных ограничений, связанных с пандемией коронавируса. До этого произошло аналогичное сокращение работ на руднике Yanacocha в Перу, о котором было объявлено в марте.

- Torex Gold Resources Inc: канадская горнодобывающая компания, занимающаяся разведкой и разработкой месторождений золота. Компания ведёт работы на месторождении Morelos Gold, расположенном в южной Мексике. В начале апреля руководство Torex Gold объявило о временной приостановке деятельности на руднике El Limón Guajes в соответствии с ограничениями, введёнными правительством Мексики из-за распространения COVID-19.

- Wheaton Precious Metals Corp: канадская компания, занимающаяся продажей драгоценных металлов. Работает с золотом, серебром, палладием и другими металлами.

Акции золотодобывающих компаний с наибольшим моментумом

Это иностранные и американские золотодобывающие компании, которые имели самую высокую общую доходность за последние 12 месяцев.

Вложить в данные акции можно у брокера Exante.

| Акции золотодобывающих компаний с наибольшим моментумом | |||

| Котировки акций ($) | Рыночная капитализация (в млн $) | Скользящий общий доход за 12 месяцев (%) | |

| DRDGold Ltd. (DRD) | 9,32 | 805,8 | 401,4 |

| Orla Mining Ltd. (OLA.TO) | 3,26 канадского доллара | 729,6 канадского доллара | 219,6 |

| Belo Sun Mining Corp. (BSX.TO) | 0,76 канадского доллара | 341,1 канадского доллара | 204,0 |

| S&P 500 (SPY) | Нет данных | Нет данных | 0,1 |

| VanEck Vectors Gold Miners ETF (GDX) | Нет данных | Нет данных | 60,5 |

Источник: YCharts.

- DRDGold Ltd: владеет и управляет подземными рудниками и предприятиями по восстановлению поверхности в ЮАР. В середине апреля компания объявила, что возобновляет работы на сокращенном уровне на своих предприятиях Ergo и Far West Gold Recoveries. Руководство считает возобновление работ оправданным шагом, поскольку уровень заражения COVID-19 в Южной Африке значительно замедлился.

- Orla Mining Ltd: канадская компания со специализацией по разведке и разработке полезных ископаемых, которая приобретает, исследует и развивает месторождения минеральных ресурсов. Компания занимается разведкой месторождений золота, серебра, цинка, свинца и меди. В начале апреля компания Orla Mining объявила, что на должность главного операционного директора (COO) был назначен Эндрю Кормье.

- Belo Sun Mining Corp: канадская компания, специализирующаяся на разведке и разработке месторождений полезных ископаемых. В первую очередь она сосредоточена на поиске золота и разработке перспективного проекта Volta Grande на севере Бразилии.

Читайте также Лучшие акции связанных с медью компаний на 2020 год

Связанные термины

Канадская биржа ценных бумаг (Canadian Securities Exchange, CSE)

Канадская биржа ценных бумаг (CSE) – это электронная фондовая биржа, ориентированная на компании с маленькой капитализацией и развивающиеся фирмы из Канады.

Юниорская компания (Junior Company)

Юниорская компания – это небольшая компания, которая занимается поиском месторождений природных ресурсов.

Меркантилизм

Меркантилизм был основной экономической системой торговли в период с XVI до XVIII века, когда теоретики считали, что количество богатства в мире является статичным.

Цикл оборота денежных средств (Cash Conversion Cycle, CCC)

Цикл оборота денежных средств (CCC) – это показатель, выражающий продолжительность времени, которое требуется компании для преобразования ресурсов в денежные потоки.

Дивиденды

Дивиденды – это распределение части прибыли компании, которое выплачивается определённому классу её акционеров по решению совета директоров.

Фундаментальный анализ

Фундаментальный анализ – это метод измерения внутренней стоимости акций. При использовании этого метода аналитики ищут компании, оценённые ниже их реальной стоимости.