Заполните форму заявления на возврат

Заявление отправляется в:*

наименование налогового органа

Заявление отправляется от (ФИО в родительном падеже):*

ИНН:*

Адрес проживания:*

Контактный телефон:

Налоговый период:*

период, за который излишне уплачена сумма

КБК:*

ОКТМО:*

Вернуть сумму в размере (руб.):*

Указанную сумму налога необходимо перечислить на счет по следующим реквизитам:

Наименование счета:*

Наименование банка (кредитной организации):*

Корреспондентский счет:*

БИК:*

ИНН:

КПП:

Номер счета налогоплательщика:*

Получатель

ФИО:*

Паспорт (серия и номер):*

Кем выдан:*

Дата выдачи:*

* — поля, обязательные для заполнения.

Заявление о возврате излишне уплаченного налога — образец этого документа для 2022 года мы приведем в данной статье — оформляется на бланке, утвержденном приказом ФНС от 14.02.2017 № ММВ-7-8/182@. ФНС периодически корректирует бланк — за этим нужно следить. Рассмотрим кому и когда понадобится заполнить такое заявление, куда его подавать и каким образом оформлять. И, конечно, расскажем о том, что в процедуре возврата изменится с 2023 года.

Как изменится возврат налогов с 2023 года

С 2023 года уплата налогов в бюджет будет происходить посредством единого налогового платежа. В результате изменится само понятие налоговой переплаты и процесс ее возврата.

Важно! Разъяснения от КонсультантПлюс про ЕНП с 2023 года

Понятие зачета (возврата) сумм излишне уплаченных налогов, сборов, страховых взносов, пеней, штрафов будет заменено новым понятием — «распоряжение суммой денежных средств, формирующей положительное сальдо ЕНС» (гл. 12 НК РФ).

Смысл нового порядка заключается в том, что учитываться будет не переплата по отдельному налогу, а общая сумма переплаты, возникшая у плательщика по всем его платежам в бюджет (за некоторыми исключениями). Собственно, речь даже следует вести не о переплате как таковой, а о наличии положительного сальдо ЕНС.

Суммой денежных средств, формирующей такое сальдо, и вправе распорядиться налогоплательщик. Вариантов у него несколько…

Подробнее о возврате налогов по-новому читайте в Путеводителе по ЕНП, пробный доступ к системе бесплатный.

О том, как осуществляют зачет (возврат) переплаты через распоряжение средствами при положительном сальдо ЕНС, мы рассказали в этой статье.

Формы и формат заявлений на возврат/зачет ЕНП с 2023 года уже разработаны ФНС РФ.

И имейте в виду, что после 1 января 2023 налоговики не будут рассматривать заявления на зачет или возврат переплаты, которые получили в 2022 году, но не отработали своими решениями до 31.12.2022 включительно. Так что если хотите сделать возврат какого-то определенного налога или зачесть переплату в счет какого-то конкретного налога, лучше поторопиться с подачей заявлений.

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога в 2022 году

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ можно получить бесплатно онлайн.

Больше о возврате налогов до 31.12.2022 узнайте из этой статьи.

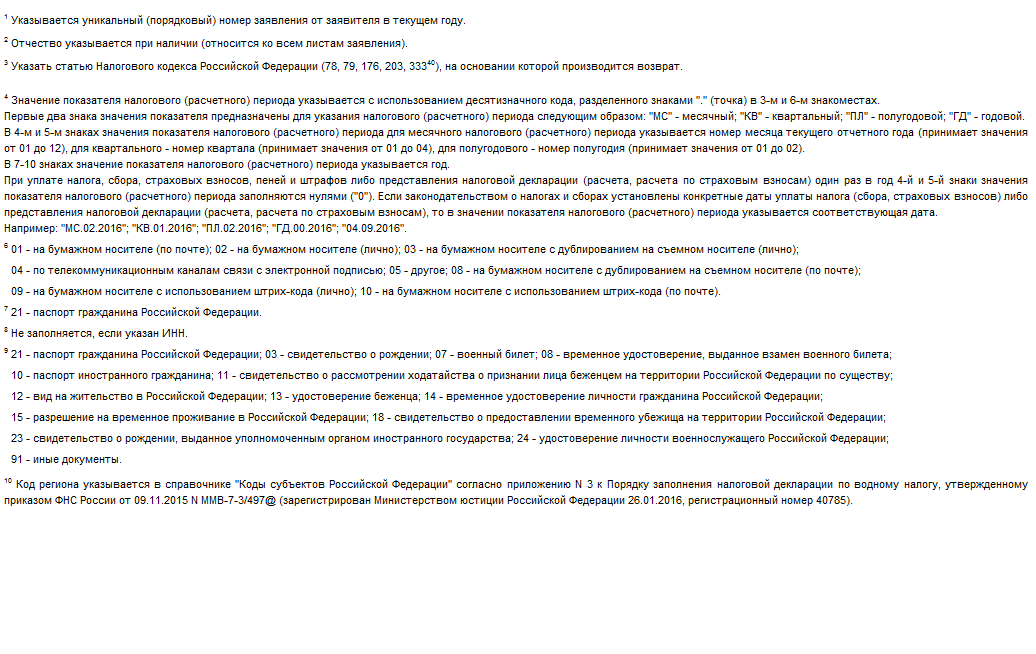

Форма заявления о возврате налога в 2022 году

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

Заявление на возврат налога (суммы излишне уплаченного налога)

Скачать

В бланке заявления о возврате излишне уплаченного налога нужно указать:

- ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница);

- номер заявления, код налогового органа, в который оно представляется;

- название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

- статус плательщика;

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

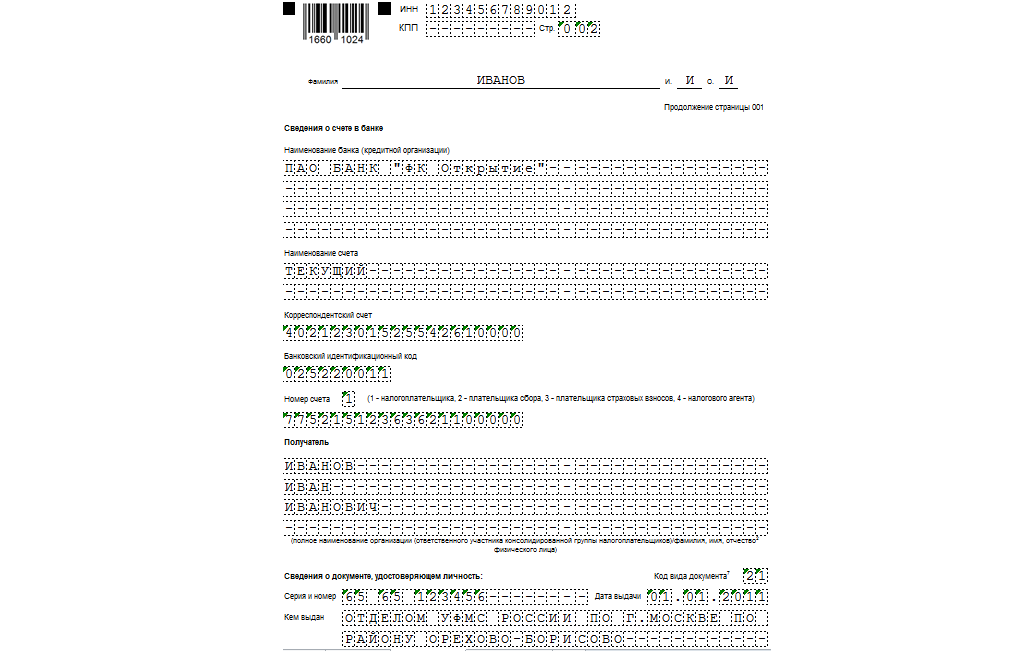

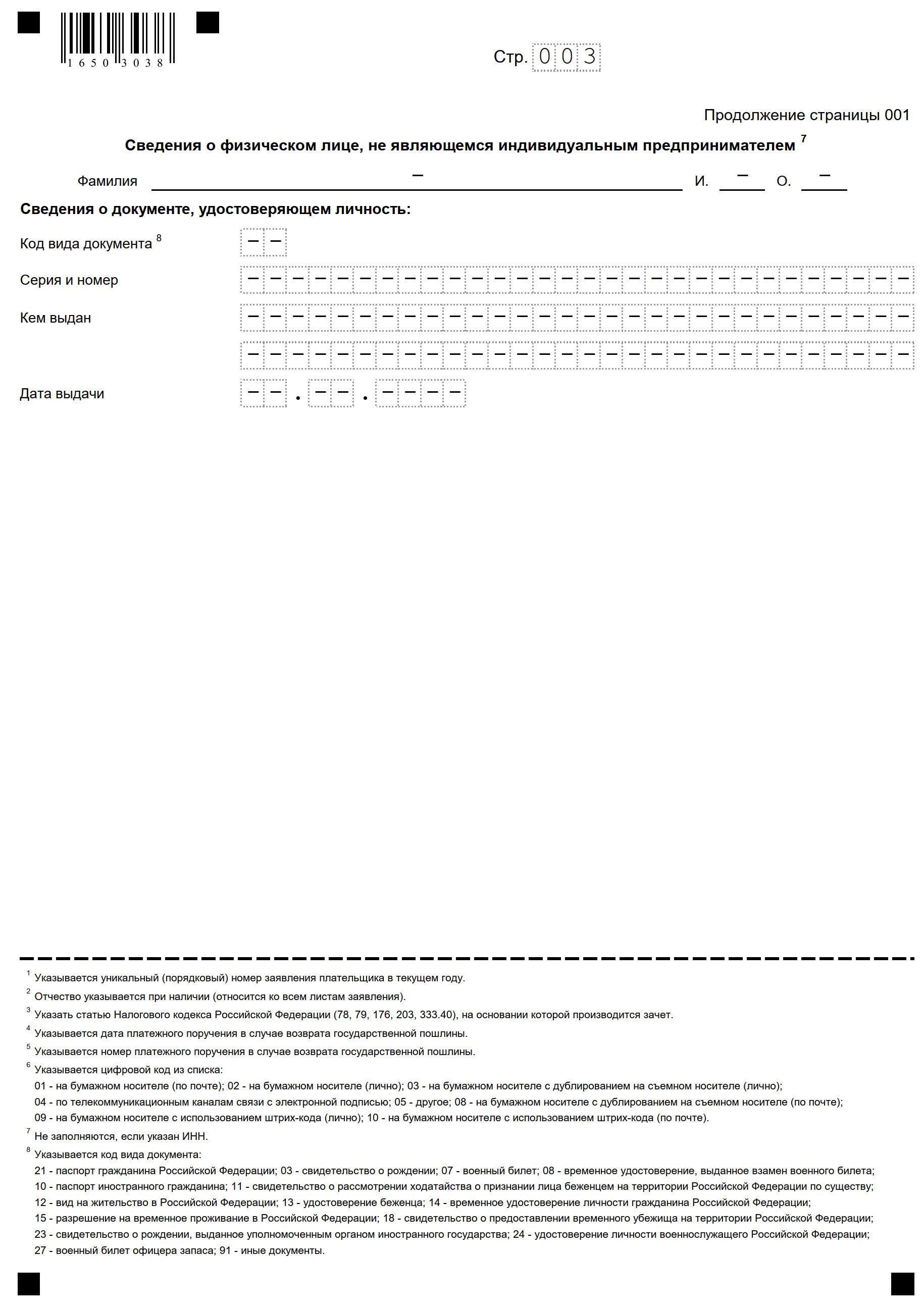

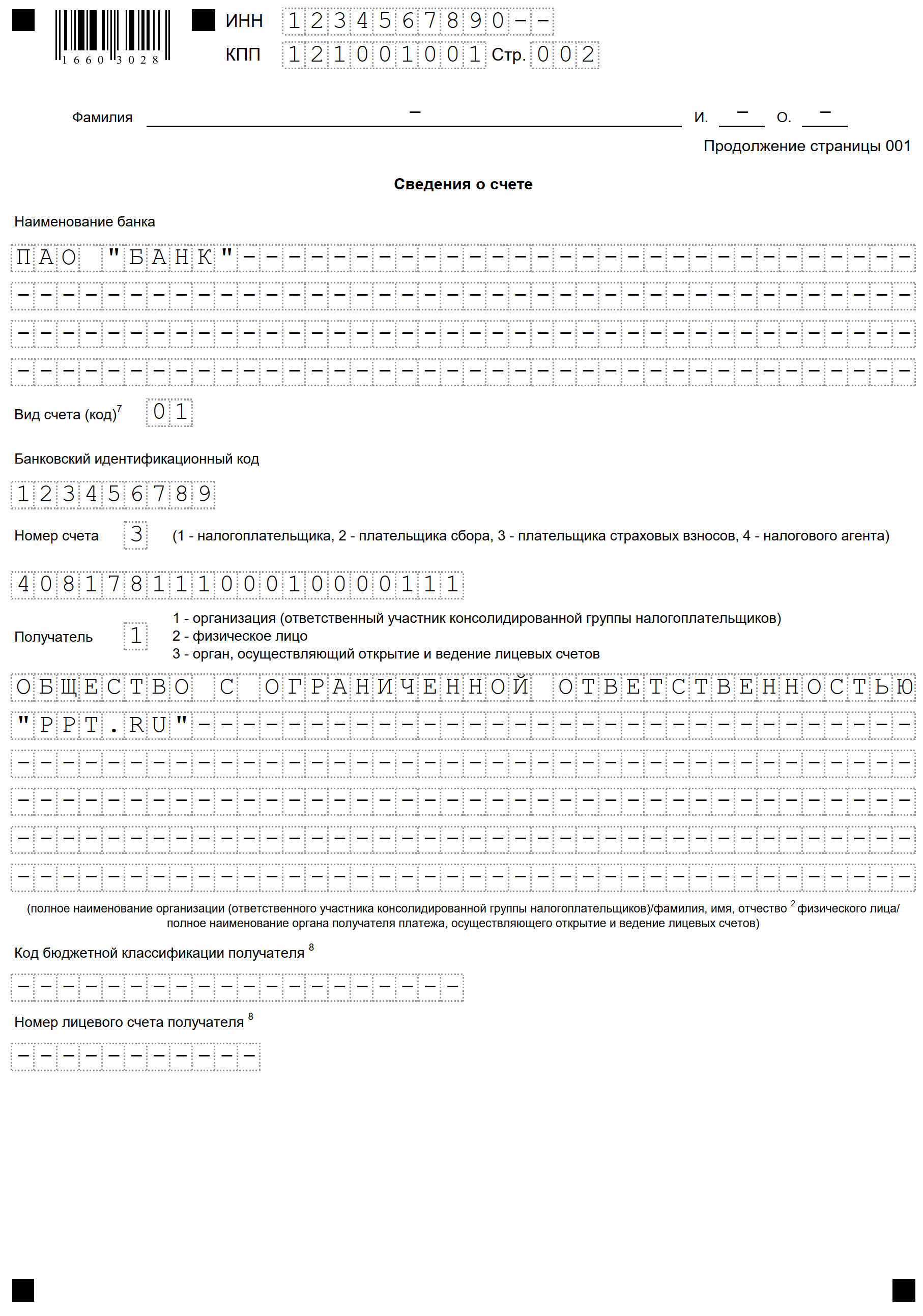

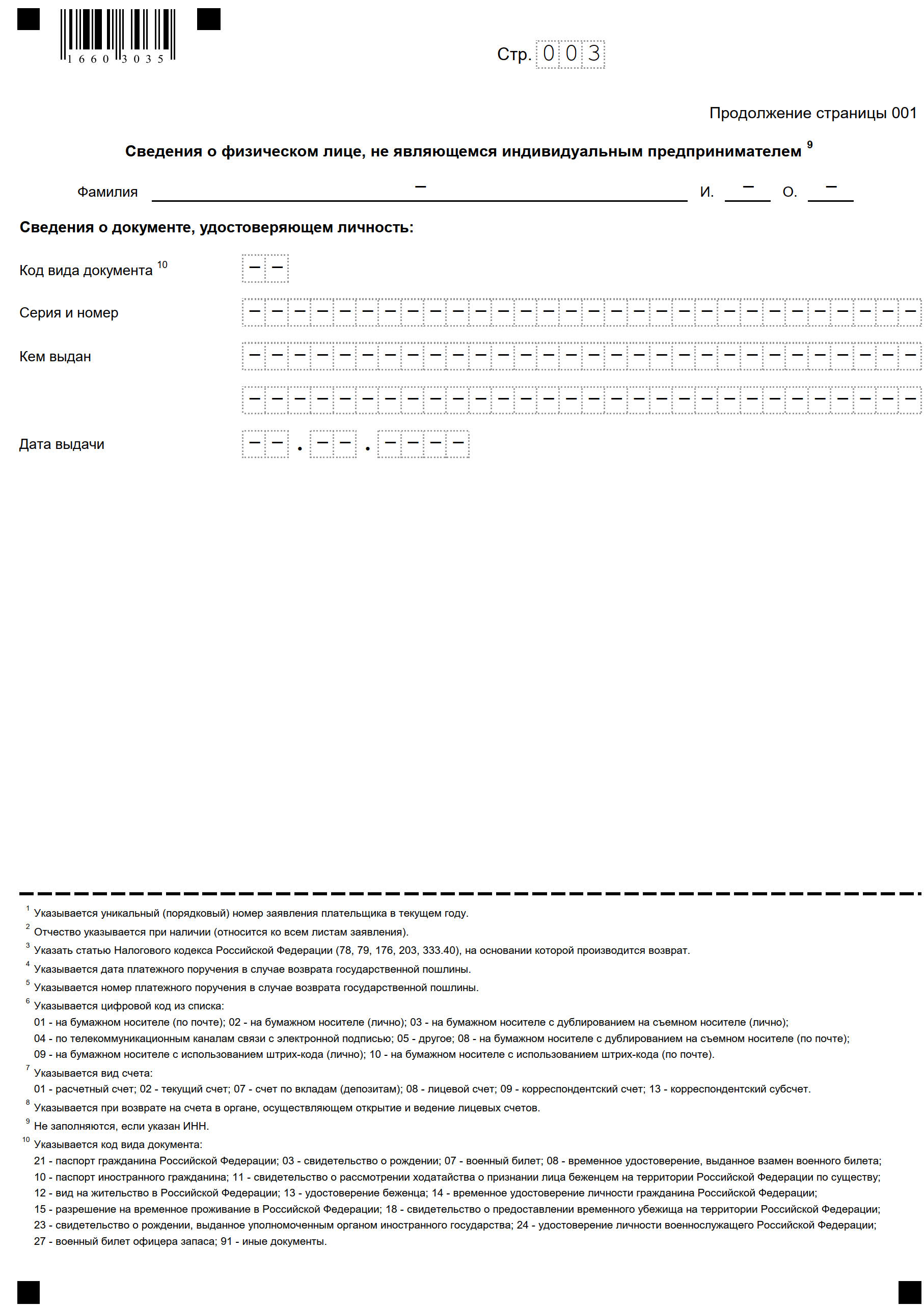

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте здесь.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к системе вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата |

Ссылка на пробный онлайн доступ к КонсультантПлюс. Бесплатно |

| Возврат возмещаемого НДС | Образец заявления от КонсультантПлюс |

| Возврат излишне уплаченного НДС | Образец заявления от КонсультантПлюс |

| Возврат излишне взысканного НДС | Образец заявления от КонсультантПлюс |

| Возврат переплаты по налогу на прибыль | Образец заявления от КонсультантПлюс |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от КонсультантПлюс |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/182@

Налоги09 августа 2018 в 08:00105 855

Как заполнить заявление на возврат налога?

Пошаговая инструкция для инвесторов

Как заполнить через ЛК налогоплательщика?

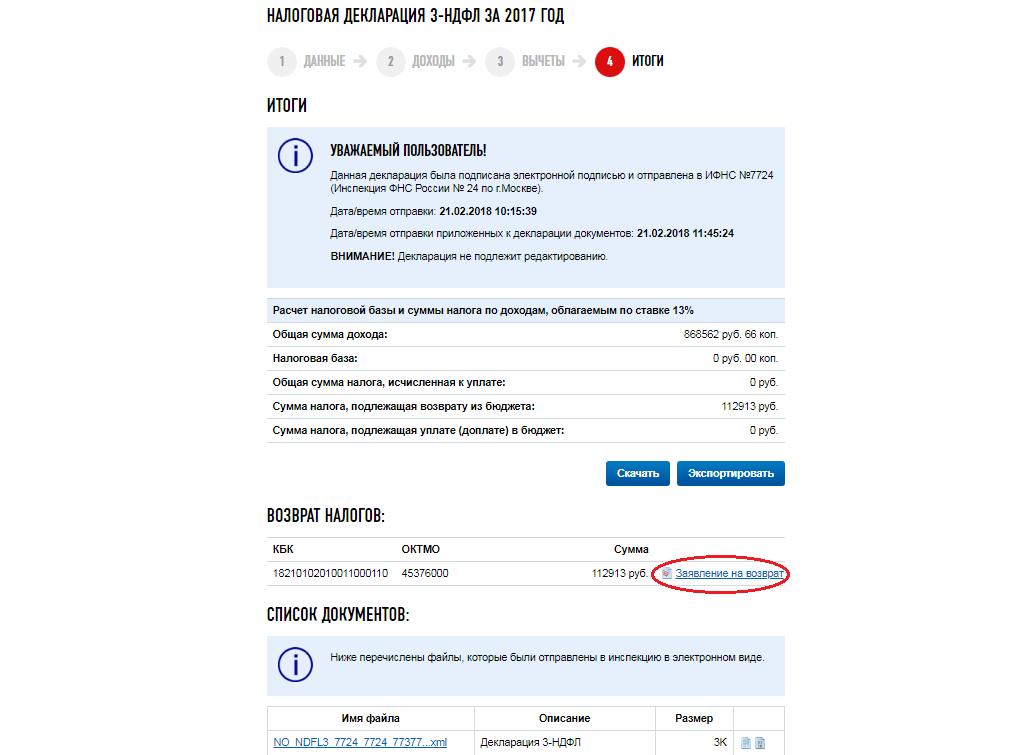

Рис. 1. Как заполнить заявление на возврат налога?

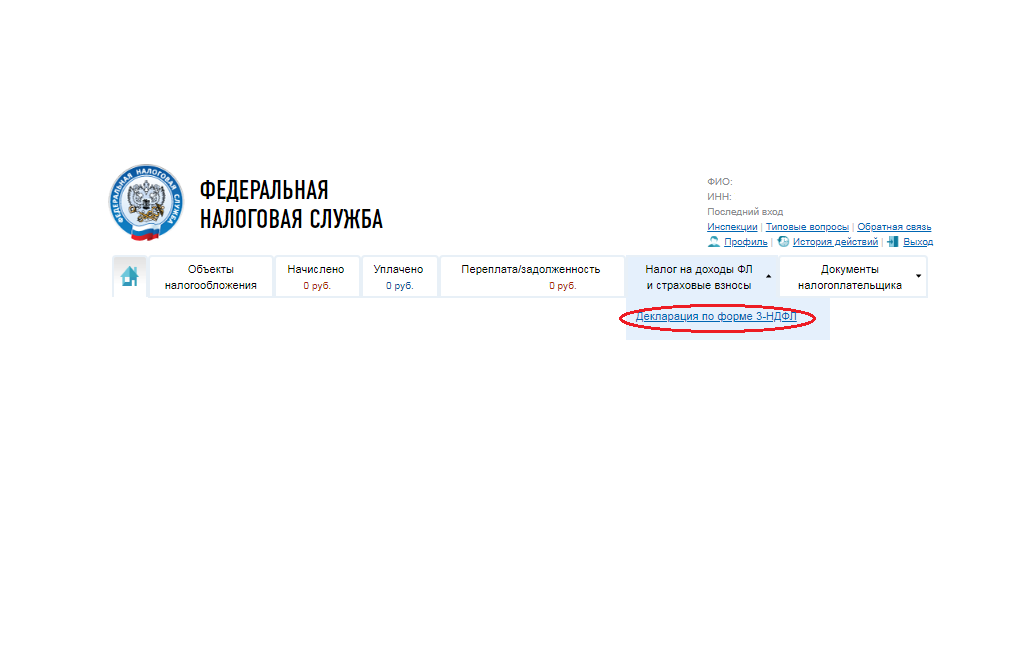

Рис. 2. Как заполнить заявление на возврат налога?

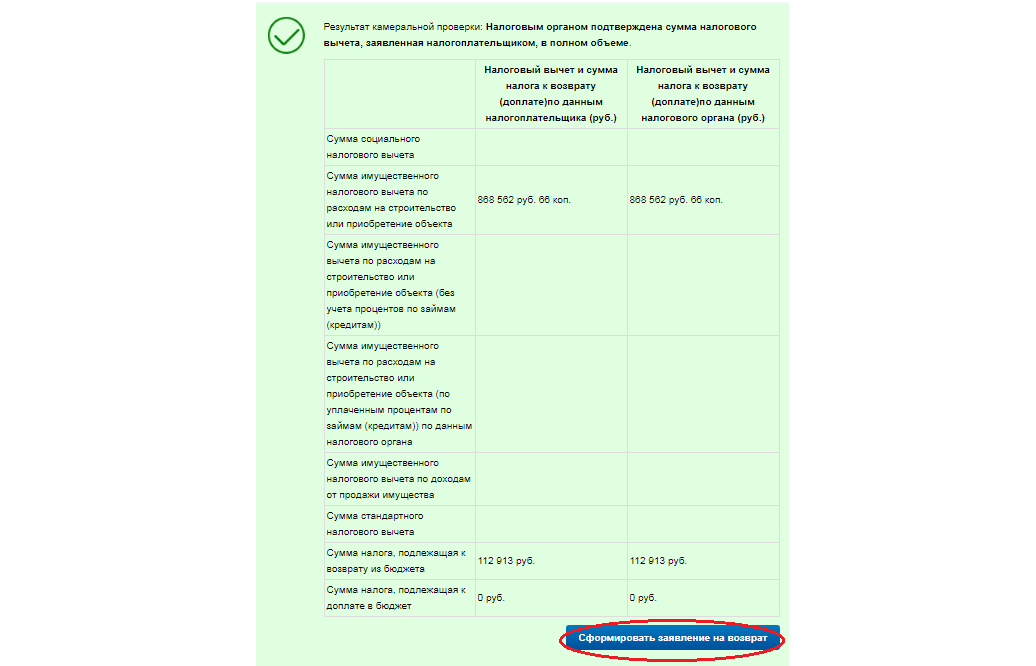

Заполнение заявления через ЛК после камеральной проверки

Рис. 3. Как заполнить заявление на возврат налога?

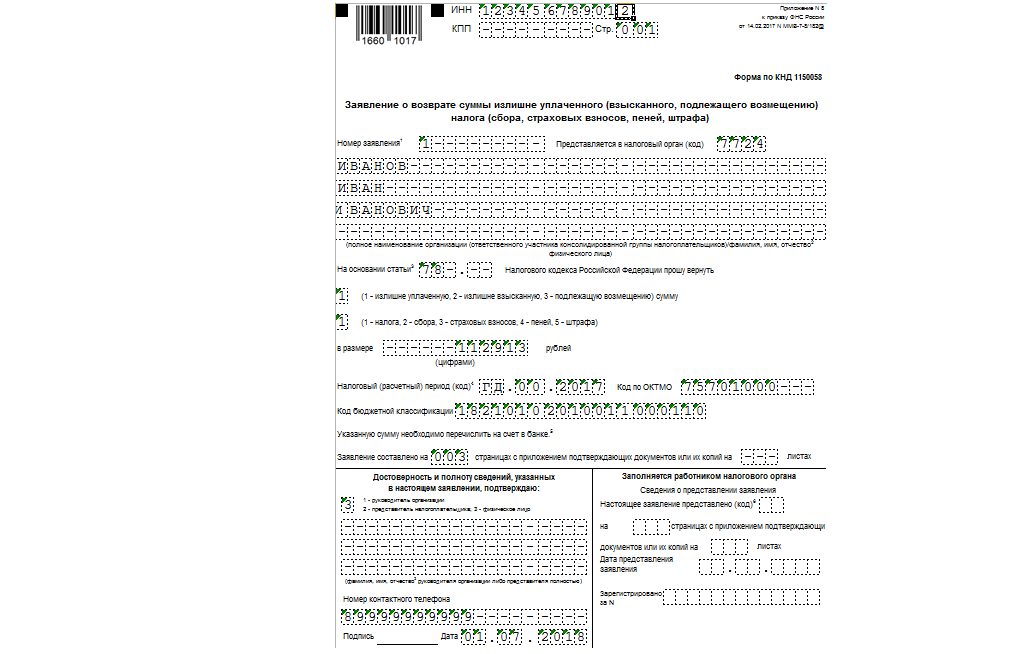

Рис. 4. Как заполнить заявление на возврат налога?

Как заполнить заявление на возврат на бланке?

Рис. 5. Как заполнить заявление на возврат налога?

Рис. 6. Как заполнить заявление на возврат налога?

Рис. 7. Как заполнить заявление на возврат налога?

Рис. 8. Как заполнить заявление на возврат налога?

Переплата НДФЛ может возникнуть по различным причинам. Например, бухгалтер излишне удержал налог с сотрудника или ошибочно перечислил деньги по реквизитам НДФЛ, в то время как они налогом не являлись. Как правильно вернуть и зачесть излишне уплаченные суммы по НДФЛ компании или предпринимателю, как вернуть переплату по налогу сотруднику, рассказываем в статье.

Порядок возврата переплаты по НДФЛ организации

Порядок возврата НДФЛ зависит от причины переплаты.

1. Организация (налоговый агент) ошибочно перечисляет по реквизитам НДФЛ собственные средства, которые не были удержаны при выплате доходов физлицам. Это может произойти, например, из-за ошибки бухгалтера или сбоя в программе.

2. Налоговый агент допустил ошибку именно при удержании НДФЛ из доходов сотрудника, то есть он неправомерно изъял у него больше, чем следовало, либо выплатил «лишний» доход, с которого удержал НДФЛ.

Порядок возврата налога в этих двух случаях будет различным.

В первом случае переплата налогом на доходы физлиц вообще не признается — действуют общие правила ст. 78 НК РФ. Для возврата или зачета денег компания должна подать заявление в ИФНС по месту учета по форме КНД 1150058, утвержденной Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ (приложение № 8). Необходимо подтвердить, что денежные средства, перечисленные по реквизитам НДФЛ, таковыми не являются.

К заявлению необходимо приложить:

- выписку из регистра налогового учета за соответствующий налоговый период;

- платежное поручение, на основании которого была внесена лишняя сумма.

Во втором случае по общему правилу налоговый агент, излишне удержавший из дохода физлица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ, п. 34 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Налоговый орган может вернуть ошибочные платежи только в том случае, если компания перестала существовать (письмо ФНС РФ от 11.03.2021 № СД-3-11/1761@) О том, как компания или ИП должны вернуть переплату по НДФЛ сотруднику, мы расскажем ниже.

Как зачесть переплаты по НДФЛ

Если компания уплатила в бюджет налога больше, чем удержала с работников, зачесть переплату в счет будущих платежей по НДФЛ нельзя. Это объясняется тем, что уплата НДФЛ должна происходить за счет средств физлиц, а не за счет средств налоговых агентов (пп. 1, 14 ст. 78, п. 9 ст. 226 НК РФ, письма УФНС России по городу Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Эту сумму можно зачесть в счет (ст. 78 НК РФ, письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@).

- недоимки по любому другому налогу;

- будущих платежей по другим налогам;

- задолженности по пеням, а также налоговым штрафам.

Заявление о зачете переплаты по форме КНД 1150057 необходимо подать в ИФНС не позднее трех лет со дня уплаты НДФЛ.

Заявление на возврат переплаты НДФЛ

При ошибочном перечислении денежных средств по реквизитам НДФЛ компания должна заполнить заявление о возврате суммы излишне уплаченного налога по форме КНД 1150058 следующим образом.

1. В поле «ИНН» прописать номер, присвоенный компании.

2. В поле «КПП» — код, присвоенный той налоговой инспекции, в которую подается заявление.

3. В поле «Номер заявления» — порядковый номер заявления текущего года.

4. В поле «Статус плательщика» — проставить цифру:

- 4 — налоговый агент.

5. В поле «На основании статьи» — статью НК РФ, на основании которой осуществляется возврат:

- 78 — возврат излишне уплаченного налога (пеней, штрафа).

Далее указать причину переплаты:

- 1 — излишняя уплата.

Отразить вид платежа, по которому возникла переплата:

- 1 — налог.

6. В поле «В размере» показать цифрами сумму возврата в рублях и копейках.

7. В поле «Код по ОКТМО» — код муниципального образования по месту постановки компании на учет.

8. В поле «Код бюджетной классификации» — код бюджетной классификации платежа (182 1 01 02010 01 1000 110).

9. В разделе «Сведения о счете» — реквизиты счета, на который налоговый орган будет возвращать платеж.

10. В поле «Вид счета (код)» выбрать значение:

- 01 — расчетный счет.

11. Поля «КБК получателя» и «Номер лицевого счета получателя» заполняют только участники бюджетного процесса.

12. Сведения о физическом лице, не являющемся ИП, организации не заполняют.

13. В поле «Заявление составлено на __ страницах» указать количество страниц, на которых составлено заявление.

14. В поле «С приложением подтверждающих документов или их копий на __ листах» при наличии соответствующих проставить суммарное количество листов.

15. В разделе «Достоверность и полноту сведений подтверждаю» указать значение «1», если заявление подает руководитель компании или ИП, либо «2», если заявление подает представитель.

16. В следующем поле прописать Ф.И.О. представителя — физического лица или руководителя организации-представителя, а в поле за ним — номер контактного телефона.

17. При подаче заявления представителем в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя» указать доверенность и ее реквизиты.

Возврат переплаты по НДФЛ ИП

Индивидуальный предприниматель, от которого физические лица получают доход, должен удерживать и перечислять в бюджет НДФЛ в обычном порядке (пп. 1, 2 ст. 226 НК РФ). При возникновении переплаты ИП может вернуть или зачесть налог в общем порядке, описанном в нашей статье.

Предприниматели, работающие на ОСНО, уплачивают НДФЛ с доходов, полученных от своей деятельности. Они:

- представляют налоговую декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1, 5 ст. 227, п. 1 ст. 229 НК РФ);

- по итогам I квартала, полугодия, 9 месяцев исчисляют сумму авансовых платежей исходя из ставки налога, фактически полученных доходов, профессиональных и стандартных налоговых вычетов, а также с учетом ранее исчисленных сумм авансовых платежей (п. 7 ст. 227 НК РФ).

Если по итогам года у ИП образовалась переплата по НДФЛ, то ее можно зачесть или вернуть, заполнив соответствующее заявление (приложение к разделу 1 декларации 3-НДФЛ). В заявлении о возврате налога необходимо указать:

- в строке 095 — порядковый номер заявления в текущем году. Если ИП подает одно (первое) заявление в текущем году, следует проставить цифру 1. Каждое последующее заявление в этом же году имеет соответственное порядковый номер — 2, 3 и так далее;

- в строке 100 — сумму НДФЛ, подлежащую возврату по декларации;

- в строке 110 — КБК, с которого должен быть произведен возврат, — 182 1 01 02010 01 1000 110;

- в строке 120 — код по ОКТМО;

- в строке 130 — код налогового периода. При представлении декларации за 2021 год нужно указать ГД.00.2021;

- в разделе «Сведения о банковском счете» следует прописать реквизиты банковского счета: наименование банка, БИК, код вида счета — 02 (текущий счет) или 07 (счет по вкладам (депозитам), номер счета, фамилию, имя, отчество без сокращений, в соответствии с документом, удостоверяющим личность.

ИП также может подать заявление о возврате НДФЛ отдельно от налоговой декларации. В этом случае необходимо использовать форму КНД 1150058, о правилах заполнения которой мы рассказали выше.

Как вернуть переплату по НДФЛ сотруднику

Порядок возврата НДФЛ, излишне взысканного с работника, установлен ст. 231 НК РФ (письмо Минфина РФ от 21.07.2020 № 03-04-06/63250). О каждом факте переплаты компания должна сообщить сотруднику в течение 10 дней.

Работник должен подать письменное заявление о возврате суммы излишне удержанного НДФЛ в произвольной форме. В нем следует указать (п. 1 ст. 231 НК РФ):

- Ф.И.О. лица, которое обращается за возвратом;

- наименование налогового агента, которому подается заявление;

- размер излишне удержанного НДФЛ;

- номер счета и другие банковские реквизиты для перечисления налога (возврат переплаты производится только в безналичной форме).

На документе следует проставить подпись заявителя.

Работодатель обязан вернуть денежные средства в течение трех месяцев со дня получения такого заявления (письмо Минфина РФ от 06.07.2016 № 03-04-10/39533). В случае нарушения срока за каждый календарный день просрочки необходимо начислить проценты исходя из ключевой ставки, установленной Банком России на эти дни (абз. 3, 5 п. 1 ст. 231 НК РФ).

Вернуть НДФЛ сотруднику нужно за счет предстоящих платежей по этому налогу, удержанному и подлежащему перечислению в бюджет из доходов:

- работника, у которого излишне удержали налог;

- других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

То есть вместо перечисления НДФЛ в бюджет компания должна перечислить сумму излишне удержанного налога конкретному работнику.

Пример 1.

Бухгалтер ошибочно удержал НДФЛ 1 500 рублей с выплат дворнику Иванову за октябрь 2021 года. В ноябре 2021 года он обнаружил ошибку. Из зарплаты всех работников в ноябре 2021 года был удержан НДФЛ 150 тыс. рублей. Из этой суммы 1 500 рублей перечислены на банковский счет дворника Иванова, указанный им в заявлении на возврат излишне удержанного налога.

148 500 рублей уплачены в бюджет.

Может случиться так, что сумма возврата работнику НДФЛ составит больше трехмесячной суммы исчисленного и удержанного налога на доходы физлица по всей организации. То есть в ближайшие три месяца просто не хватит суммы налога, подлежащей уплате в бюджет, для возврата налога сотрудник. В таком случае компания должна обратиться в налоговую с заявлением о возврате переплаты по форме КНД 1150058. Сделать это нужно в течение 10 рабочих дней со дня получения заявления от работника (абз. 6, 8 п. 1 ст. 231 НК РФ). К заявлению необходимо приложить выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период и документы, подтверждающие переплату.

В течение месяца ИФНС должна перечислить деньги на расчетный счет организации (п. 6 ст. 78, п. 1 ст. 231 НК РФ). Работодатель вправе перечислить деньги работнику в счет возврата НДФЛ за счет собственных средств, не дожидаясь возврата НДФЛ из бюджета (абз. 9 п. 1 ст. 231 НК РФ), а затем уже обратиться в налоговую.

Пример 2.

Бухгалтер ошибочно удержал НДФЛ 150 тыс. рублей с выплат генеральному директору Петрову за октябрь 2021 года. Из зарплаты всех работников в ноябре—декабре 2021-го был удержан НДФЛ 120 тыс. рублей. Эта сумма была возвращена Петрову. Оставшиеся 30 тыс. рублей компания перечислила генеральному директору за счет собственных средств и обратилась в налоговую с заявлением о возврате переплаты по форме КНД 1150058.

Если работник, у которого выявлена излишне удержанная сумма налога, уже не работает в организации, ему тем не менее нужно вернуть налог (письма Минфина РФ от 29.12.2012 № 03-04-05/6-1460, от 24.12.2012 № 03-04-05/6-1430).

В отдельных случаях за возвратом излишне удержанного НДФЛ сотрудник должен обращаться напрямую в налоговую (п. 1.1 ст. 231, ст. 231.1 НК РФ).

Примером может служить ситуация, когда работник изменил налоговый статус и получил резидентство России. В этом случае переплату НДФЛ будет возвращать не организация — налоговый агент, а налоговая инспекция.

Пересчет налога будет произведен при подаче работником налоговой декларации 3-НДФЛ по окончании налогового периода. Кроме декларации, сотрудник должен представить в инспекцию документы, подтверждающие статус налогового резидента РФ. В частности, форму КНД 1120008, утвержденную Приказом ФНС РФ от 07.11.2017 № ММВ-7-17/837@.

См. данную машиночитаемую форму в формате PDF, подготовленную на основании TIF-шаблона АО «ГНИВЦ» и доступную для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com).

┌─┐││││││││││││││┌─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

└─┘││││││││││││││└─┘ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │

││1660││3011││ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┐

КПП │ │ │ │ │ │ │ │ │ │ Стр. │0│0│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┘

Форма по КНД 1150058

КонсультантПлюс: примечание.

Форматы представления заявления утверждены Приказами ФНС России:

— от 23.06.2020 N ЕД-7-8/398@;

— от 17.02.2022 N ЕД-7-8/137@.

Заявление о возврате суммы излишне уплаченного

(взысканного, подлежащего возмещению) налога (сбора,

страховых взносов, пеней, штрафа)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┐

Номер заявления <1> │ │ │ │ │ │ │ │ │ │ │ Представляется в │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ налоговый орган (код) └─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(полное наименование организации (ответственного участника консолидированной

группы налогоплательщиков)/фамилия, имя, отчество <2> физического лица)

┌─┐ 1 — налогоплательщик; 2 — плательщик сбора;

Статус плательщика │ │ 3 — плательщик страховых взносов; 4 — налоговый агент.

└─┘

┌─┬─┬─┐ ┌─┬─┐

На основании статьи <3> │ │ │ │.│ │ │ Налогового кодекса Российской Федерации

└─┴─┴─┘ └─┴─┘ прошу вернуть

┌─┐

│ │ 1 — излишне уплаченную; 2 — излишне взысканную; 3 — подлежащую

└─┘ возмещению сумму.

┌─┐

│ │ 1 — налога; 2 — сбора; 3 — страховых взносов; 4 — пеней; 5 — штрафа.

└─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┐

в размере │ │ │ │ │ │ │ │ │ │ │ │ │.│ │ │ рублей

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┘

(цифрами)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Код по ОКТМО │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┐

Дата п/п <4> │ │ │.│ │ │.│ │ │ │ │ Номер п/п <5> │ │ │ │ │ │ │

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Код бюджетной классификации │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┐

Заявление составлено на │ │ │ │ страницах с приложением подтверждающих

└─┴─┴─┘

┌─┬─┬─┐

документов или их копий на │ │ │ │ листах

└─┴─┴─┘

─────────────────────────────────────────┬───────────────────────────────────────

Достоверность и полноту сведений, │ Заполняется работником

указанных в настоящем заявлении, │ налогового органа

подтверждаю: │

│ Сведения о представлении заявления

┌─┐ 1 — плательщик │

│ │ 2 — представитель плательщика │ ┌─┬─┐

└─┘ │Настоящее заявление представлено │ │ │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│(код) <6> └─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ ┌─┬─┬─┐

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│на │ │ │ │ страницах с приложением

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ └─┴─┴─┘

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││подтверждающих документов или их копий

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ ┌─┬─┬─┐

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│на │ │ │ │ листах

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ └─┴─┴─┘

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

(фамилия, имя, отчество <2> руководителя │Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

организации либо физического лица — │представления │ │ │.│ │ │.│ │ │ │ │

представителя полностью) │заявления └─┴─┘ └─┴─┘ └─┴─┴─┴─┘

│

Номер контактного телефона │

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

│

┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│

Подпись ______ Дата │ │ │.│ │ │.│ │ │ │ ││

└─┴─┘ └─┴─┘ └─┴─┴─┴─┘│

│

Наименование и реквизиты документа, │

подтверждающего полномочия представителя│

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││_______________________ ___________

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ Фамилия, И.О. Подпись

┌─┐ ┌─┐

└─┘ └─┘

┌─┐││││││││││││││┌─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

└─┘││││││││││││││└─┘ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │

││1660││3028││ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┐

КПП │ │ │ │ │ │ │ │ │ │ Стр. │0│0│2│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┘

Фамилия __________________________________ И. ___________ О. ___________

Продолжение страницы 001

Заявление о зачете излишне уплаченного налога налогоплательщики подают, чтобы закрыть налоговую переплату. В 2022 году надо заполнять новую форму.

С 23.10.2021 ФНС изменила документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты.

Когда понадобятся новые формы

Если на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврата средств, —

им понадобится новая форма заявления на возврат переплаты по налогу в 2022 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи.

Налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не погашены задолженности.

Как заполнить заявление

Если налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в Приказе ФНС от 14.02.2017 № ММВ-7-8/182@, в приложении № 9.

Допустим, ООО «Ppt.ru» подало декларацию по налогу на прибыль, но при его уплате допустило ошибку, заплатив на 150 000 рублей больше. Организация обращается в межрайонную ИФНС, пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на добавленную стоимость. Рассмотрим пошагово, как заполняется такой документ.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя — например, общество с ограниченной ответственностью «Ppt.ru». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик — код «1»;

- плательщик сбора — код «2»;

- плательщик страховых взносов — код «3»;

- налоговый агент — код «4».

Шаг 5. Указываем статью НК РФ, на основании которой производится зачет. Она зависит от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, то необходимо поставить прочерки. Вот какие есть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- статья 79 НК РФ — для возврата излишне взысканных сумм;

- статья 176 НК РФ — для возмещения НДС;

- статья 203 НК РФ — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Вписываем код по ОКТМО. Если он неизвестен или вы его забыли, позвоните в ИФНС по месту учета либо на сайте ФНС узнайте нужный код по наименованию муниципального образования.

Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п — платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России № 75н от 08.06.2021. Узнайте код с помощью сайта ФНС либо посмотрите его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

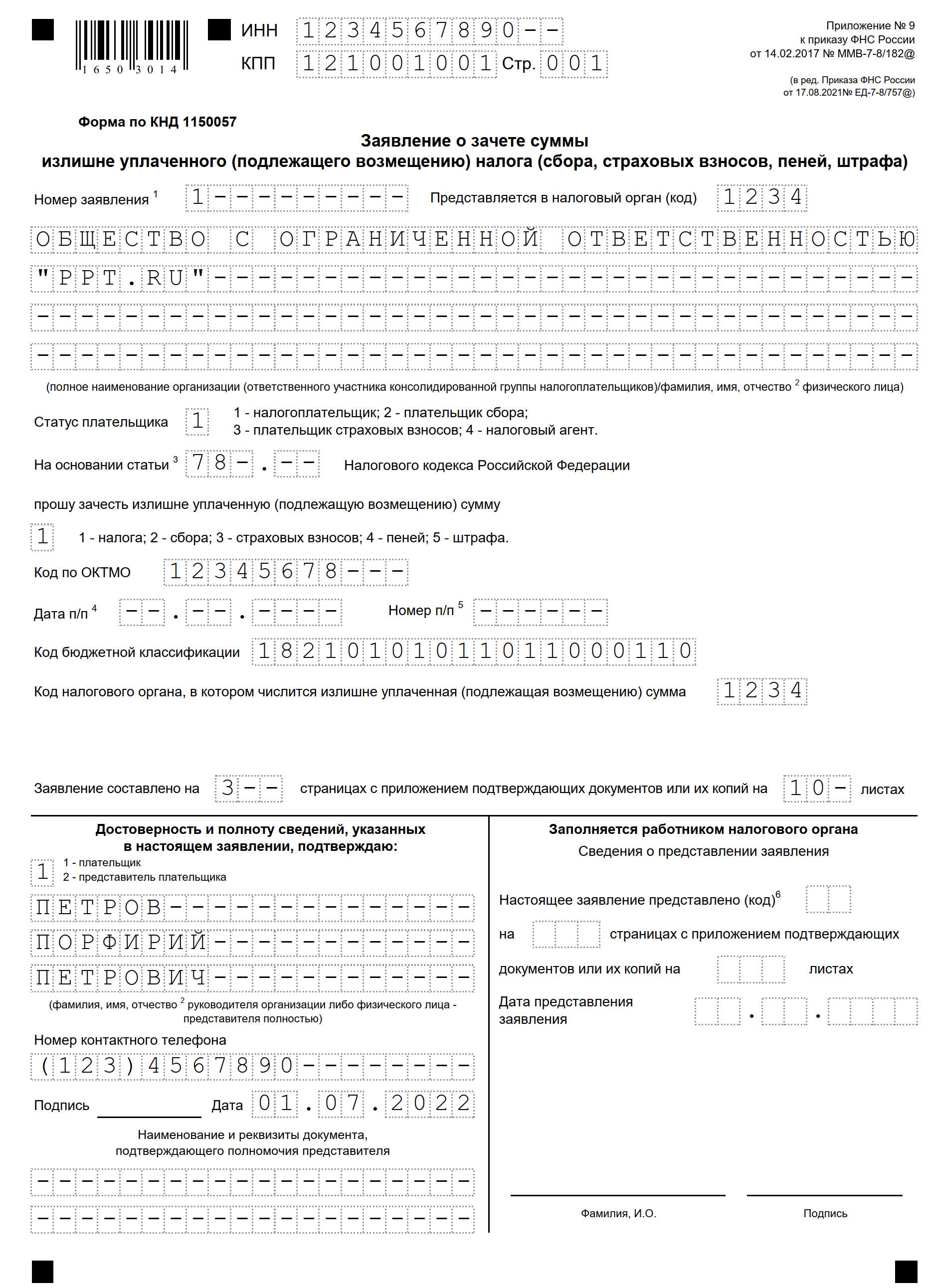

На втором листе, в самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Шаг 15. Вписываем код ИФНС, которая принимает поступления.

Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы.

Организации и ИП не заполняют и третий лист. Он предназначен для физических лиц, не зарегистрированных в качестве ИП, которые не указали ИНН.

Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из Приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы.

Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. ООО «Ppt.ru» переплатило страховые взносы на обязательное пенсионное страхование на сумму 156 000 рублей и теперь хочет вернуть ее. Вот как выглядит обращение в инспекцию.

Когда и как подавать обращение

Согласно статье 78 НК РФ, обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты фискального платежа. Доставить документы есть возможность тремя способами:

- лично;

- по почте ценным письмом с описью;

- подготовить обращение о зачете или заполнить заявление на возврат излишне уплаченного налога онлайн — через личный кабинет.

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если переплату обнаружит сам проверяющий, то от сверки откажутся, но от необходимости подать заявление предприниматель не освобождается.