Заявление в налоговую – это официальное обращение ФЛ или ЮЛ к госоргану. Основание для его составления – потребность в реализации своих прав. Заявление не оформляется, если есть факт нарушения прав заявителя. В этом случае составляется жалоба, которая отличается от заявления и по форме, и по функциям.

Основная информация

Заявление – это документ, позволяющий лицу воспользоваться конституционными правами и свободами. Его рассмотрение регулируется ФЗ №59 «О порядке рассмотрения граждан» от 2 мая 2006 года.

Налоговая – это госорган, а потому обращение в структуру отличается повышенным формализмом. Для заявления требуется бланк. Сведения вносятся в него на основании инструкции.

Требования

Заявление должно соответствовать этим нормам:

- Сведения, излагаемые в бумаге, должны быть правдивыми. Следует перепроверять достоверность цифр. В частности, нужно правильно указывать коды регионов, действий.

- В заявлении должна быть «шапка». В ней нужно прописать реквизиты налоговой, которая является получателем документа. Уточнить их можно при помощи сервиса nalog.ru. Для этого нужно ввести в соответствующее поле адрес регистрации.

- В шапке документа должны быть данные об отправителе: ФИО, адрес, ИНН.

- При заполнении заявления нужно использовать черные чернила. Писать требуется разборчиво, желательно печатными буквами.

- Если заявление составлялось в присутствии инспектора, подпись на нем нужно заверять. Если документ отправляется в налоговую почтой, нужна виза нотариуса.

Заявление состоит из частей: «шапка», название документа, «тело», подпись и дата.

Особенности составления разных видов заявлений

В налоговую могут направляться разные виды заявлений. На виды они разделяются в зависимости от цели направления и содержания.

О получении ИНН

Любой плательщик налогов ставится на учет в ФНС. Постановка на учет выполняется в течение 5 дней после направления заявления. Последнее составляется по форме №2-2-Учет, установленной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

О вычете

Вычет представляет собой сумму, сокращающую расчетную базу при определении налога. Различают эти виды вычетов:

- Обычные.

- Вычет на ребенка.

- На инвестиции.

Возврат налога выполняется на основании заявления. Форма его установлена приказом ФНС №ММВ-7-8/182@ от 14 февраля 2017 года.

О выдаче справки о том, что у плательщика нет долгов

Плательщик может запросить информацию о наличии/отсутствии задолженности по налогам. Для этого нужно запросить справку. Она может понадобиться, к примеру, при получении ипотеки.

Форма заявления не утверждена. То есть, документ может составляться в свободной форме. Однако рекомендуется придерживаться именно стандартной структуры: «шапка», название, текст с сформулированным запросом, подпись и дата.

На возврат или зачет налога, который был излишне уплачен

Компания может по ошибке уплатить излишнюю сумму налогов. Для возврата денег нужно направить заявление в налоговую. В «теле» документа нужно сформулировать свой запрос. Это может быть:

- возврат денег;

- зачет средств в счет следующих выплат.

Заявление нужно подавать в течение 3 лет с момента переплаты. Средства должны быть возвращены на протяжении месяца с момента получения бумаги налоговой. Заявление можно подать в электронном формате. Для этого нужно зайти в личный кабинет ФНС.

Об отсрочке уплаты

Иногда ФЛ или ЮЛ не могут уплатить налог своевременно. В этом случае они могут запросить рассрочку. Суммы, на которые оформляется рассрочка, не могут быть больше стоимости собственности должника, на которую уплачивается налог. Для получения льготы требуется составить заявление по форме, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

ВНИМАНИЕ! Если оформляется рассрочка, происходит начисление процентов.

О выдаче льготы

Ряд плательщиков может уменьшить сумму налогов на землю, транспорт и имущество, или же вовсе отменить платеж. В частности, льгота полагается военнослужащим, инвалидам первых и вторых групп, пенсионерам и лицам, заслужившим статус героя РФ. Для получения льгот также понадобится подать заявление.

Налоги09 августа 2018 в 08:00106 054

Как заполнить заявление на возврат налога?

Пошаговая инструкция для инвесторов

Как заполнить через ЛК налогоплательщика?

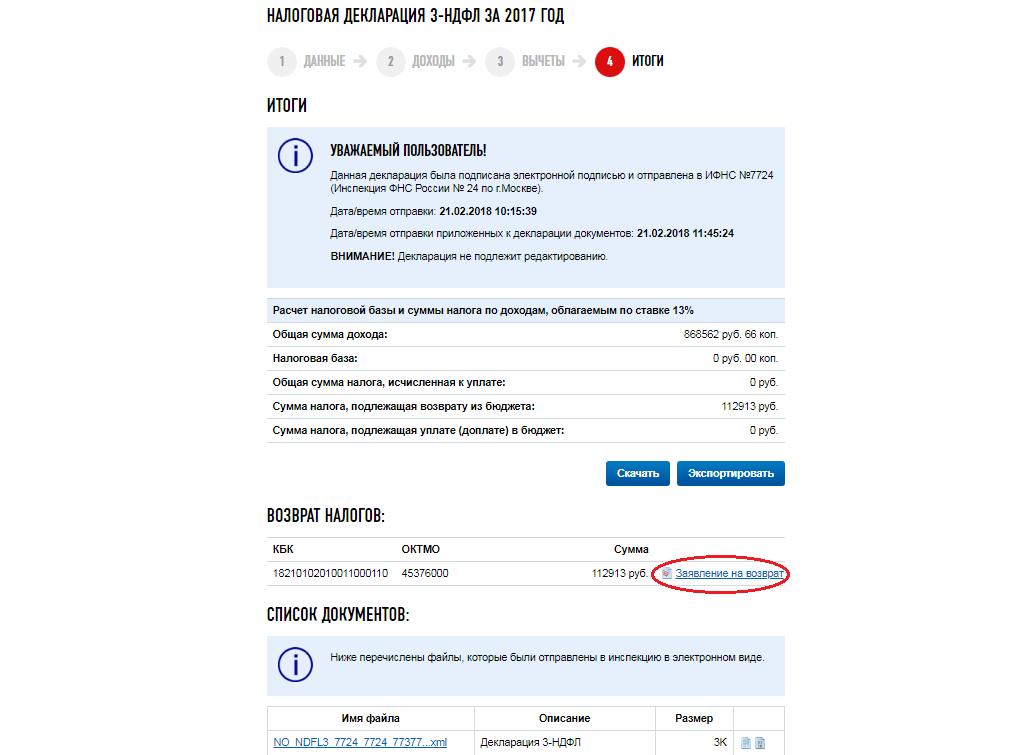

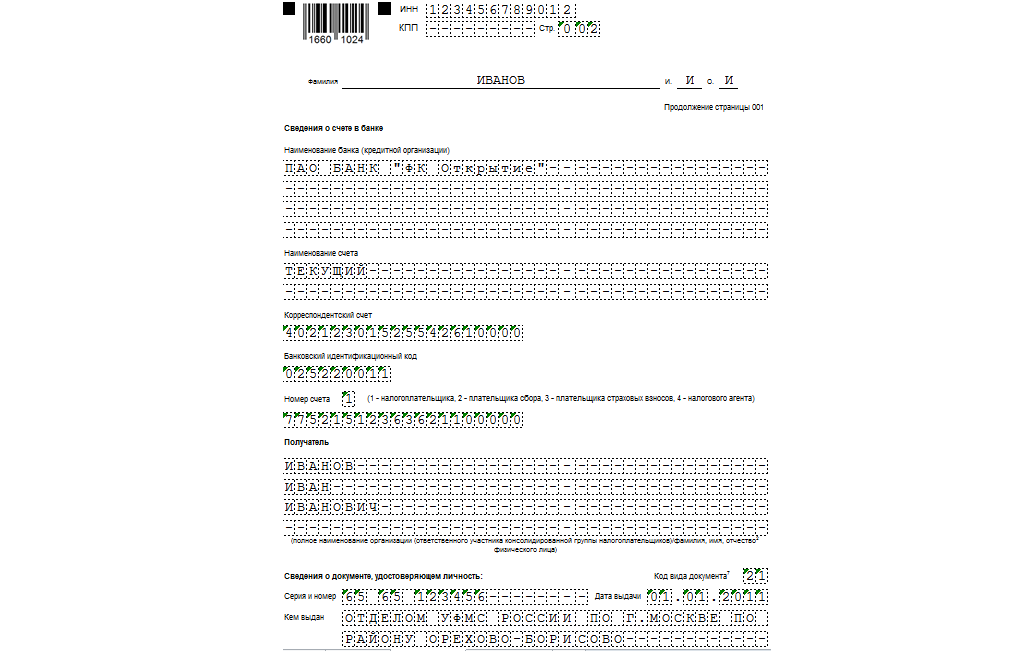

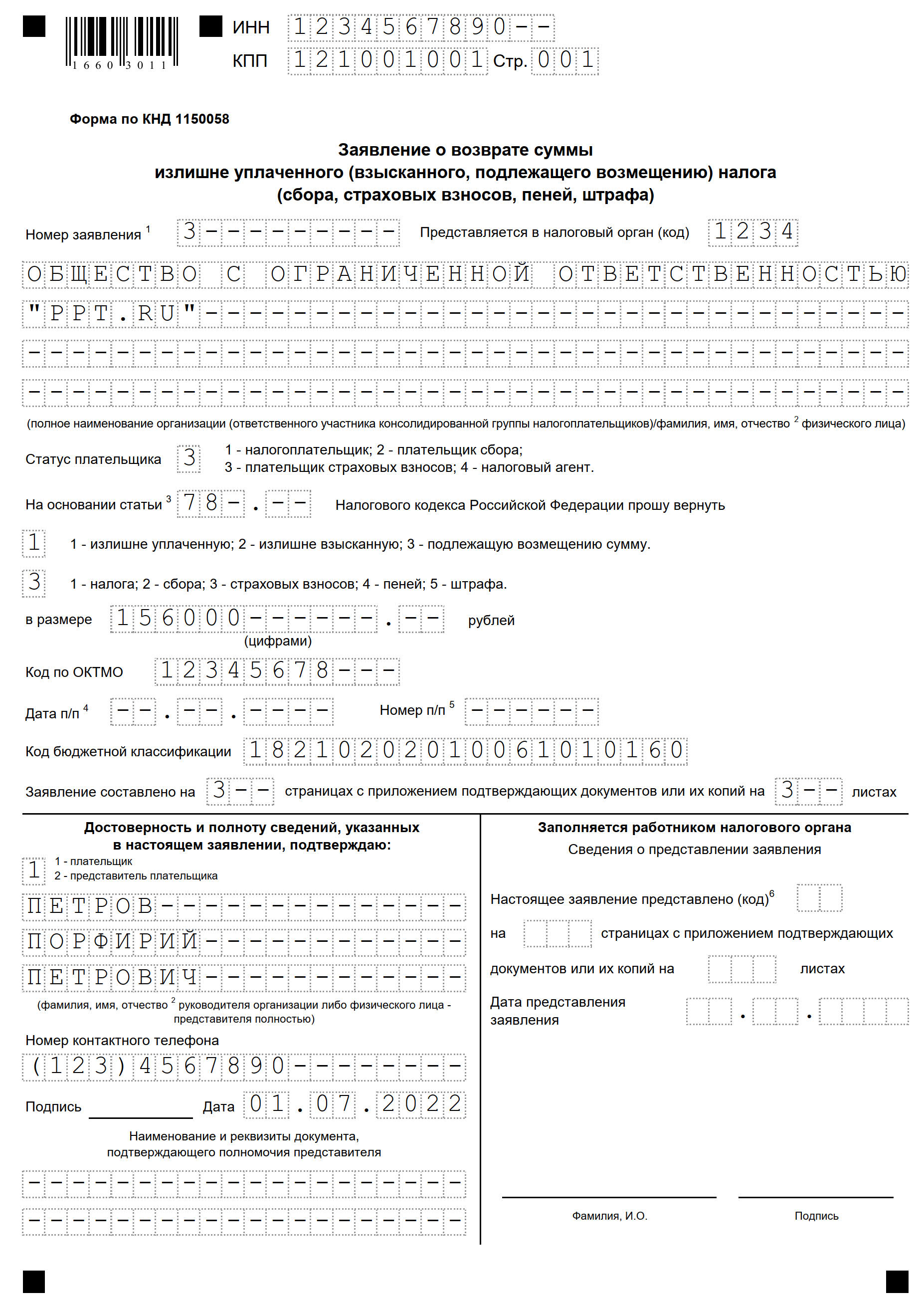

Рис. 1. Как заполнить заявление на возврат налога?

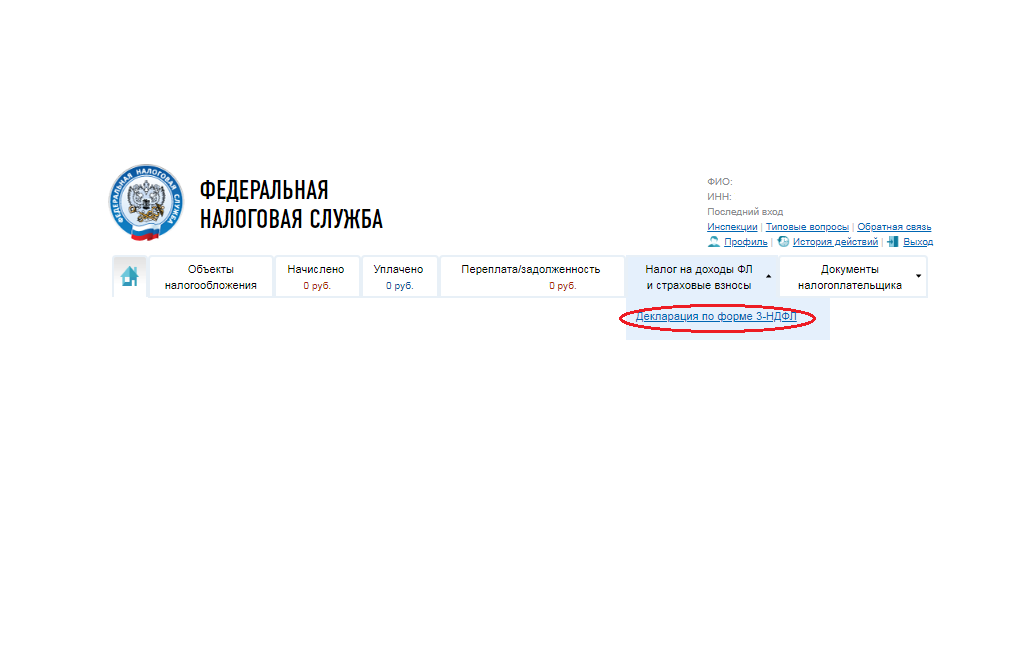

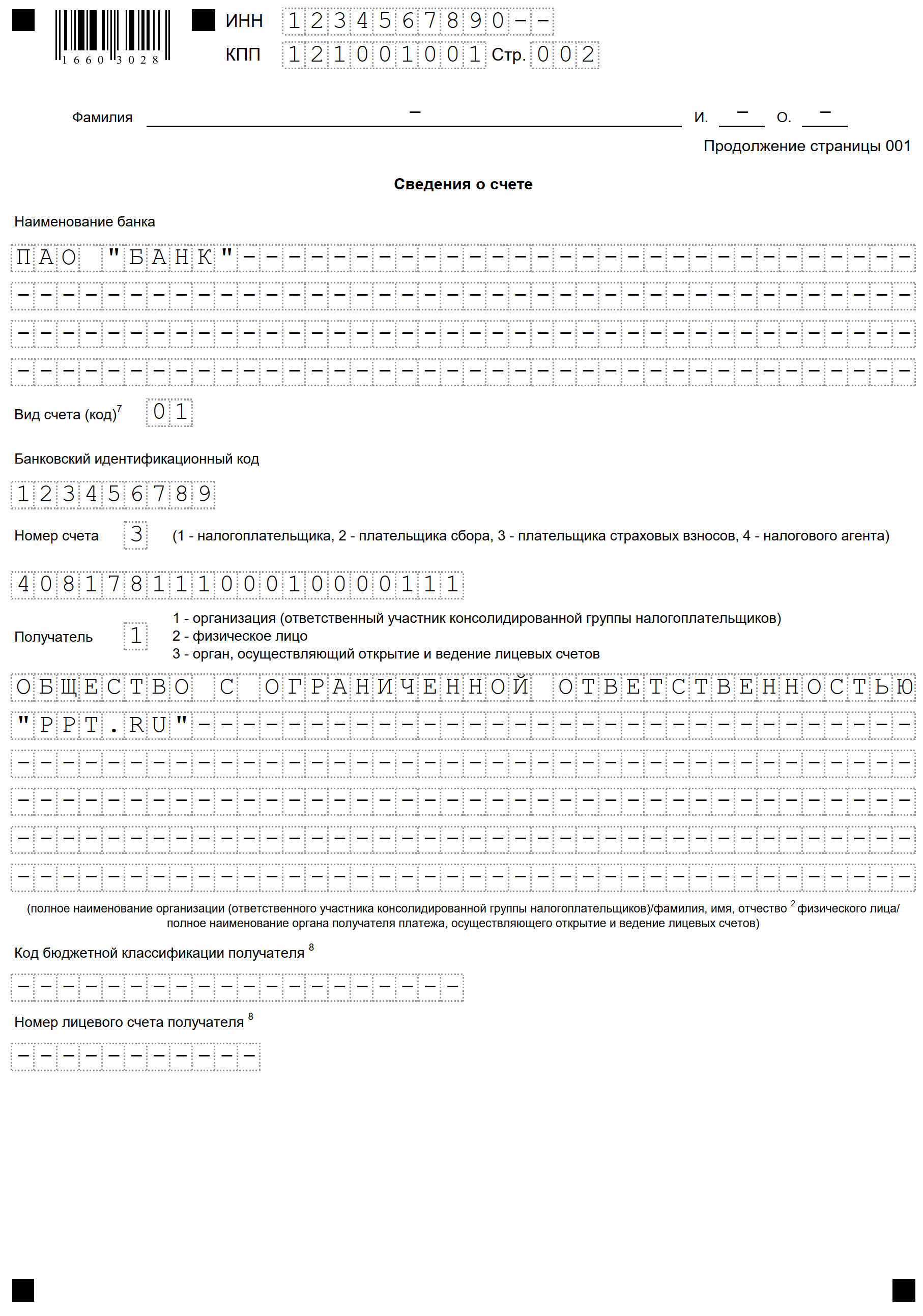

Рис. 2. Как заполнить заявление на возврат налога?

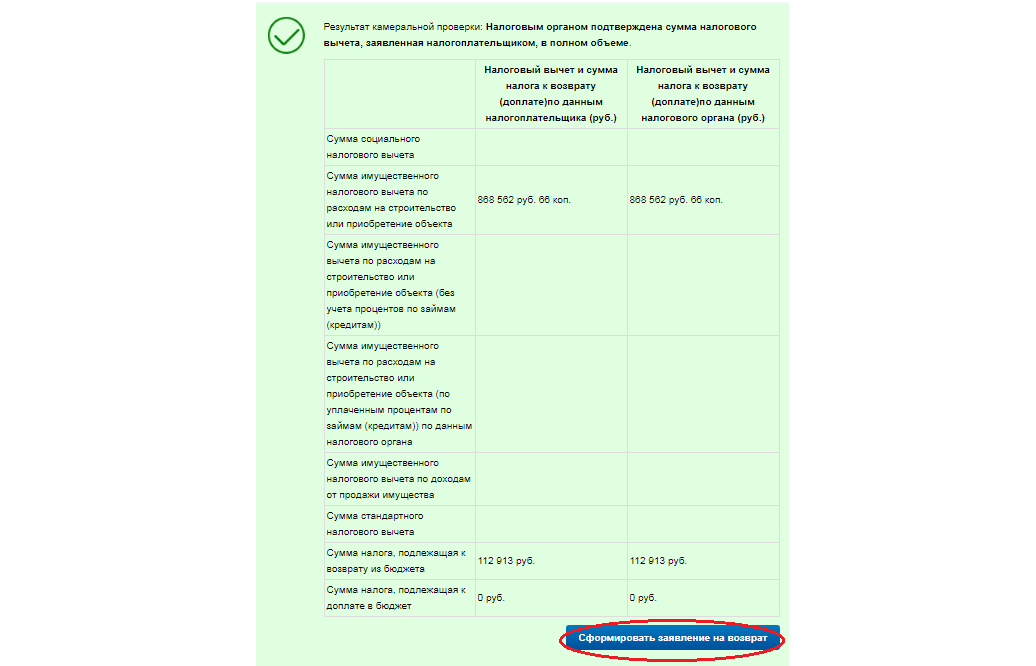

Заполнение заявления через ЛК после камеральной проверки

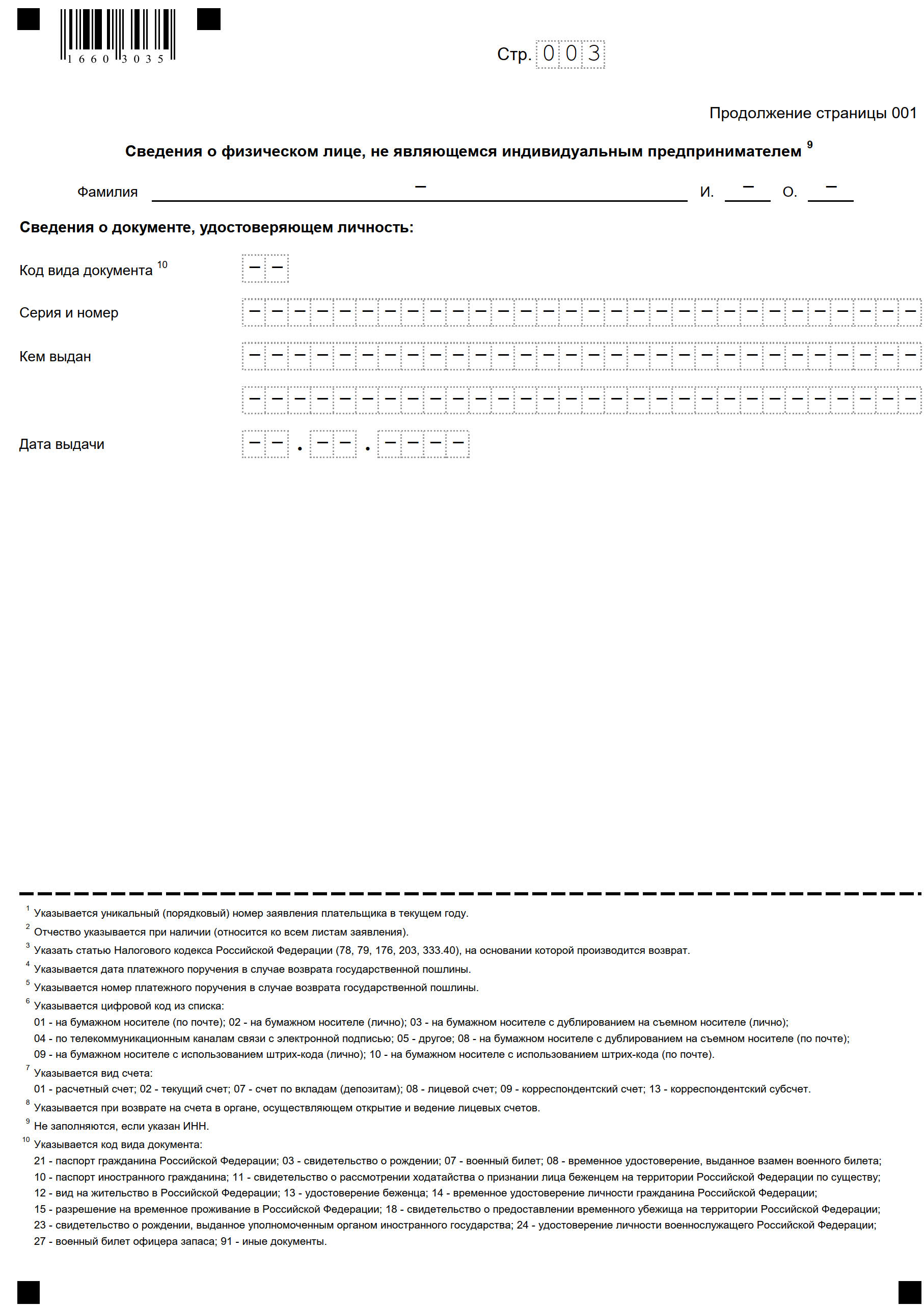

Рис. 3. Как заполнить заявление на возврат налога?

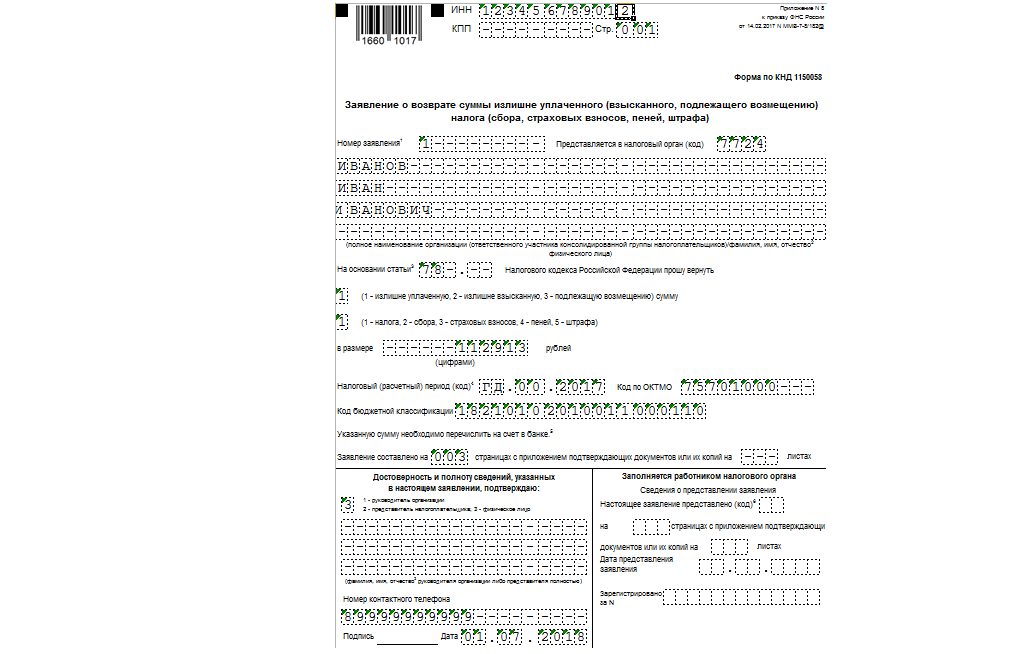

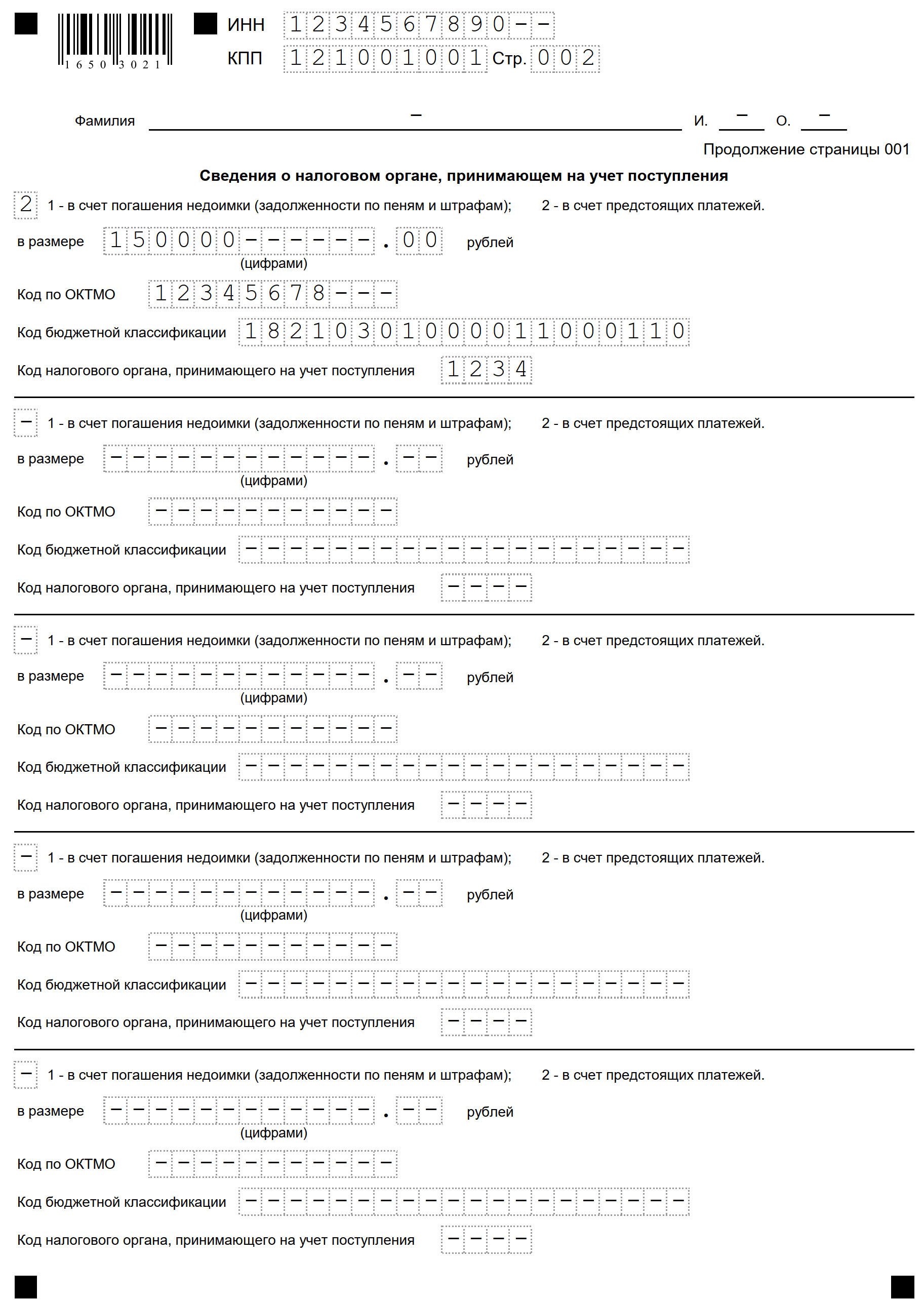

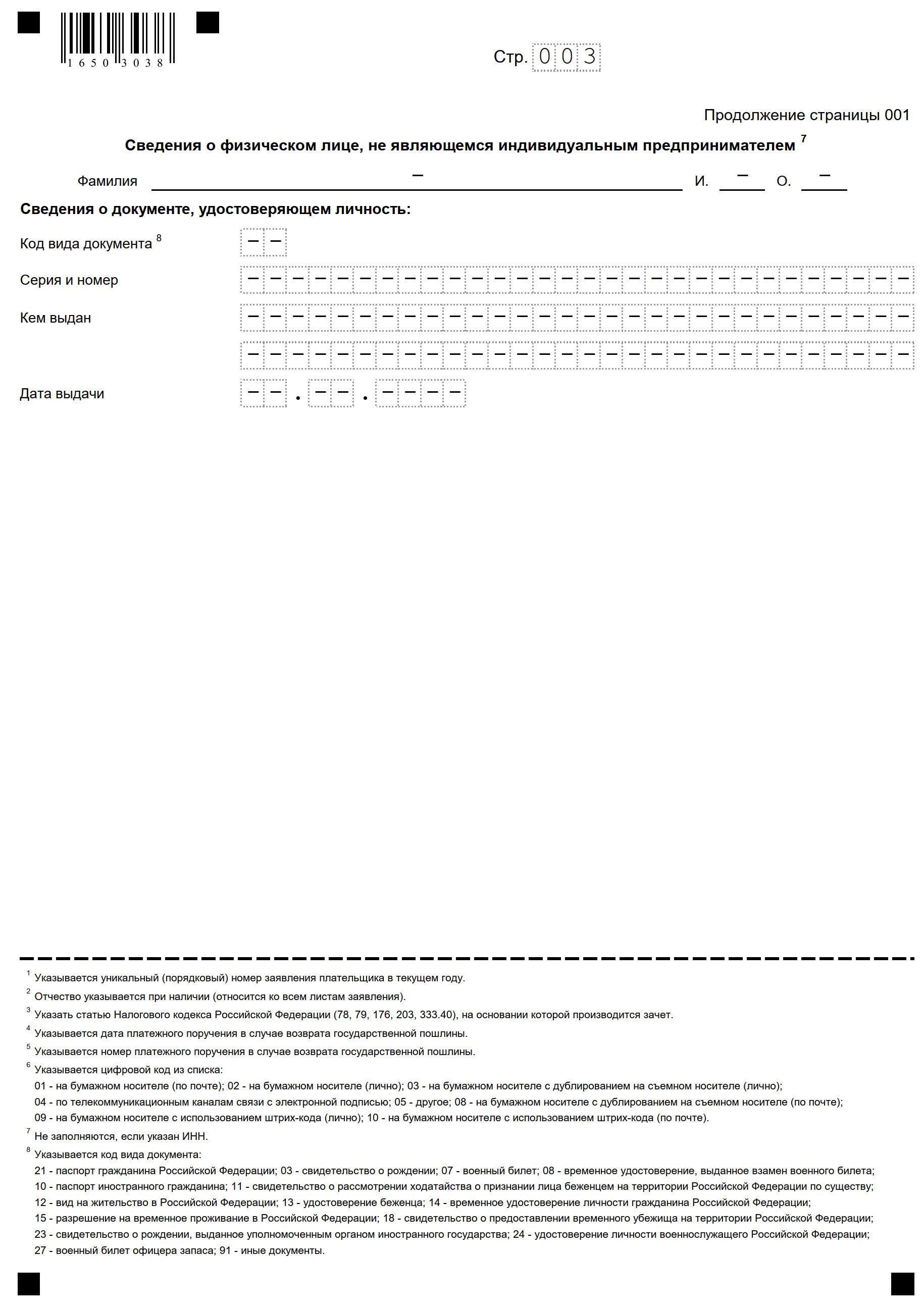

Рис. 4. Как заполнить заявление на возврат налога?

Как заполнить заявление на возврат на бланке?

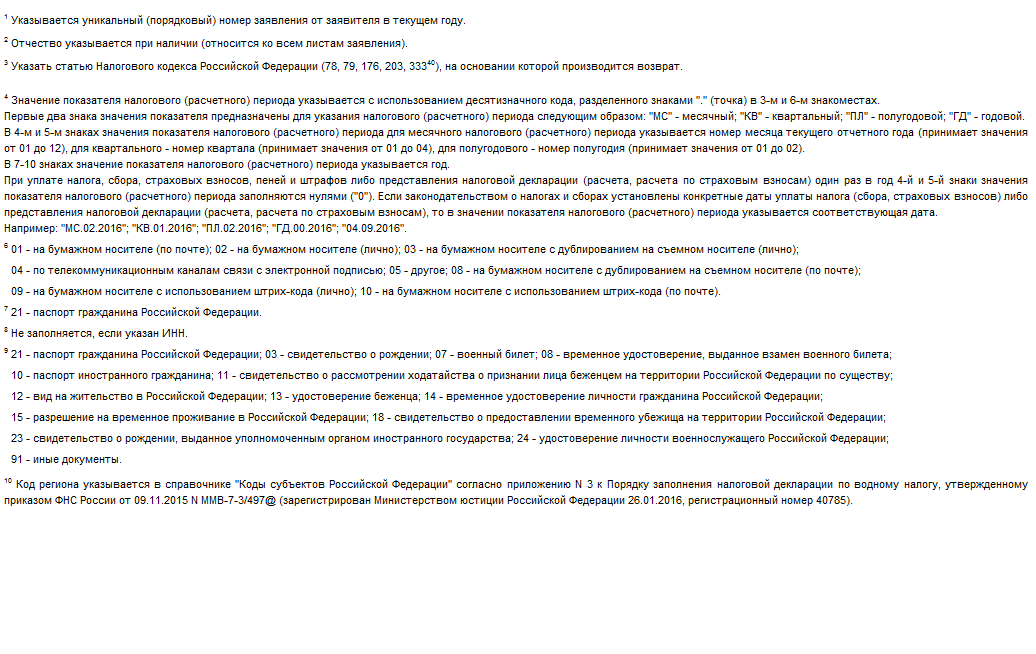

Рис. 5. Как заполнить заявление на возврат налога?

Рис. 6. Как заполнить заявление на возврат налога?

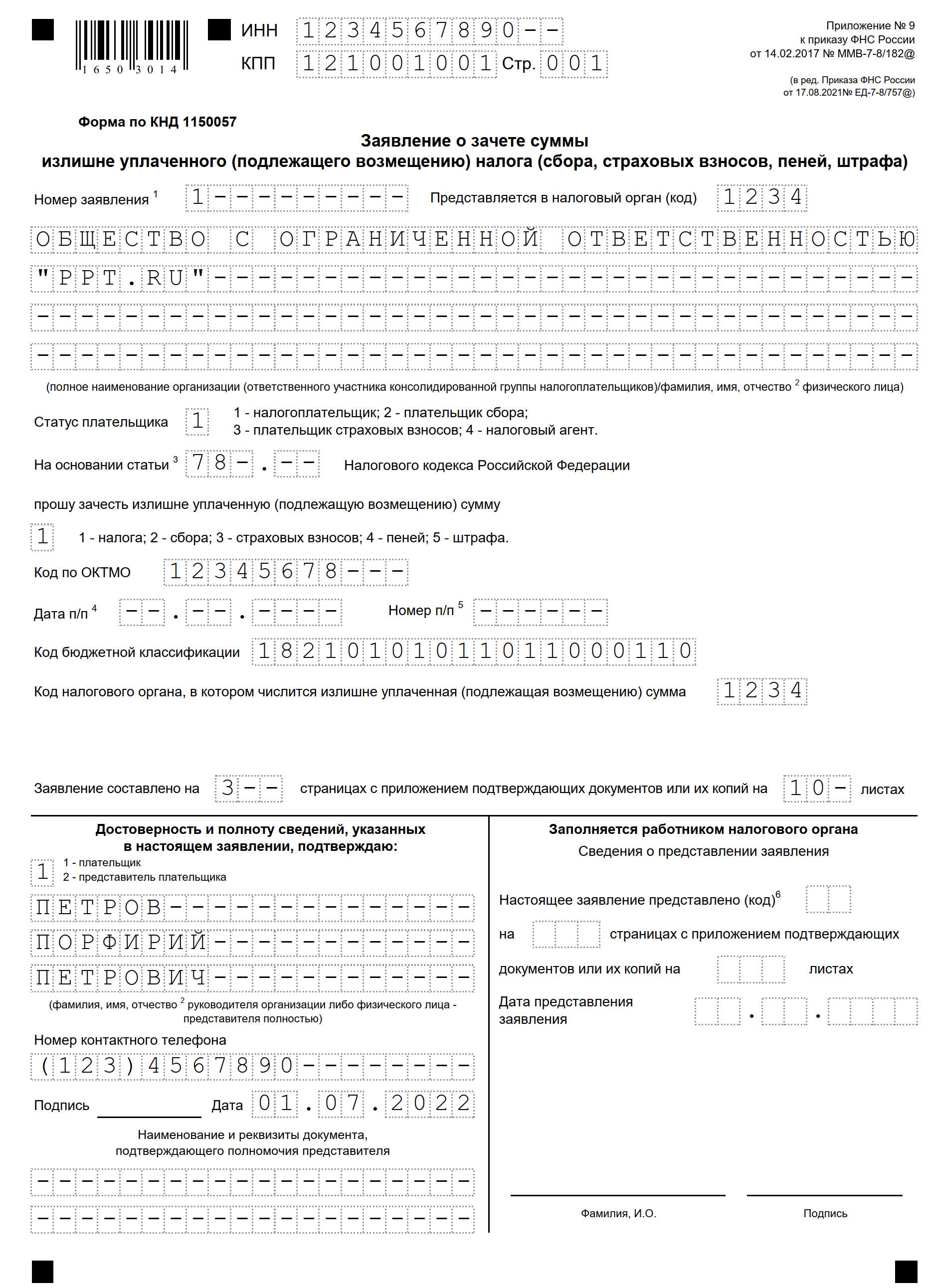

Рис. 7. Как заполнить заявление на возврат налога?

Рис. 8. Как заполнить заявление на возврат налога?

Как написать заявление в налоговую: общие правила и частные случаи

Чтобы получить ИНН, оформить налоговый вычет или льготу по имущественным налогам, нужно подать правильно составленное заявление.

Заявление в Федеральную налоговую службу (ФНС) является видом официального обращения граждан. В отличие от жалобы, в заявлении не говорится о нарушениях, а содержится запрос на реализацию прав.

Заявление — просьба гражданина о содействии в реализации его конституционных прав и свобод или конституционных прав и свобод других.

Статья 4 Федерального закона «О порядке рассмотрения обращений граждан Российской Федерации»

Документация фискальных органов отличается формализмом, поэтому большинство заявлений в ФНС подаются на специальных бланках и заполняются по инструкции.

Общие требования к заявлениям в налоговую

- Информация должна быть точной и достоверной. Тщательно проверяйте вносимые данные, особенно числовые. Зачастую вписываются не наименования, а их коды. Например, для обозначения регионов или видов налоговых операций.

- В правом верхнем углу почти во всех заявлениях необходимо указывать реквизиты своей налоговой инспекции. Выяснить их можно с помощью соответствующего сервиса на сайте nalog.ru. Просто введите свой адрес регистрации и узнайте, где находится ваша налоговая, её режим работы, номера телефонов и так далее.

- В шапке заявления также всегда указываются сведения о заявителе: Ф. И. О., паспортные данные и обязательно ИНН. Если вы не знаете свой идентификационный номер налогоплательщика, воспользуйтесь сервисом «Узнать ИНН».

- Заполняя документы от руки, используйте чёрные чернила и печатные буквы.

- На некоторых заявлениях подпись должна быть заверена. Если вы заполнили заявление дома, не ставьте подпись. Это нужно будет сделать в присутствии налогового инспектора. При отправке почтой потребуется виза нотариуса.

Рассмотрим особенности написания наиболее популярных заявлений.

Заявление о получении ИНН

Любой гражданин, будущий или действующий налогоплательщик, должен состоять на учёте в Федеральной налоговой службе. Постановка на учёт осуществляется в течение пяти дней после подачи заявления.

На сайте ФНС существует удобный сервис, позволяющий встать на учёт в налоговом органе не выходя из дома.

Но если вам по каким-то причинам удобнее работать с бумажными документами, для получения ИНН (в том числе повторного) необходимо заполнить форму № 2-2-Учёт, утверждённую приказом ФНС России от 11.08.2011 № ЯК-7-6/[email protected]

Скачать образец →

Заявление о налоговом вычете

Налоговый вычет — это сумма, уменьшающая расчётную базу при исчислении налога на доходы физических лиц. Существуют стандартные, социальные, имущественные, профессиональные и инвестиционные вычеты.

О налоговых вычетах и процедуре возврата 13% на Лайфхакере есть отдельная статья. Также пошаговые инструкции по оформлению всех видов вычетов есть на сайте ФНС.

К стандартным налоговым вычетам относится так называемый вычет на ребёнка. Если вы официально трудоустроены и являетесь родителем или опекуном несовершеннолетнего, то можете уменьшить свою налоговую нагрузку. Заявление на «детский» налоговый вычет подаётся работодателю. Но если последний по каким-то причинам не уменьшил сумму налогообложения или доход получен не по трудовой линии, можно сделать это через ФНС.

К социальным вычетам относятся такие виды затрат, как плата за обучение (своё или детей) или лечение, а также благотворительность. Имущественный налоговый вычет предоставляется при покупке недвижимости или земли.

С 31 марта 2017 года возврат излишне уплаченного НДФЛ, а также возврат переплат по имущественным налогам осуществляется по заявлению, утверждённому приказом ФНС от 14.02.2017 № ММВ-7-8/[email protected] (приложение № 8).

Скачать образец →

Заявление о выдаче справки об отсутствии задолженностей

Если вы хотите узнать об отсутствии (или наличии) долгов перед госбюджетом, запросите в территориальном налоговом органе соответствующую справку. Этот документ может понадобиться, например, при оформлении ипотеки.

Унифицированной формы для этого заявления нет. Но лучше придерживаться примерно следующей структуры и содержания.

Скачать образец →

Заявление о возврате или зачёте суммы излишне уплаченного налога

К переплате налогов могут привести различные обстоятельства. Чаще всего — банальные ошибки в документах. Но бывают и такие ситуации, когда, к примеру, дедушка из года в год платит транспортный налог в полном объёме и не знает, что ему как пенсионеру положена льгота.

Если вы столкнулись с путаницей и переплатили, напишите заявление на возврат или зачёт суммы излишне взысканного налога. При зачёте деньги перекинут на другой вид налога или на другой объект налогообложения.

Скачать образец →

Эти заявления могут быть поданы в течение трёх лет со дня переплаты налога. Деньги возвращаются в течение месяца после получения налоговым органом заявки.

Для оплаты налогов и их возврата необязательно посещать налоговую. Эти операции можно легко и быстро произвести через личный кабинет на сайте ФНС.

- Зарегистрируйтесь в «Личном кабинете налогоплательщика для физических лиц». Логином служит ИНН, пароль можно получить в любой инспекции ФНС. Также можно авторизоваться через учётку «Госуслуг» и с помощью квалифицированной электронной подписи.

- Зайдите в «Профиль» и получите сертификат ключа проверки электронной подписи. Это бесплатно и быстро, если выбрать хранение ключа в защищённом хранилище налоговой службы.

- В разделе «Переплата / задолженность» сформируйте заявление о возврате или зачёте излишне уплаченного налога. Приложите к нему необходимые документы и отправьте в электронном виде в ФНС.

Заявление об отсрочке или рассрочке уплаты налогов

Каждую осень налогоплательщики получают письма с напоминанием о том, что пора оплатить земельный, имущественный и транспортный налоги. Однако, если человек стал жертвой стихии или по иным причинам оказался в бедственном материальном положении, ФНС может отсрочить или рассрочить уплату налогов.

Отсрочка или рассрочка предоставляется на сумму, не превышающую стоимости имущества должника. Кроме имущества, на которое по закону не может быть обращено взыскание (например, единственное жильё).

Чтобы воспользоваться отсрочкой или рассрочкой нужно написать заявление по форме, рекомендованной в приложении № 1 к порядку изменения срока уплаты налогов (приказ ФНС России от 28.09.2010 № ММВ-7-8/[email protected]).

Скачать образец →

В нём указывается форма изменения срока уплаты и продолжительность, название налога, сумма, основания для предоставления отсрочки или рассрочки.

За пользование отсрочкой начисляются проценты.

Заявление о предоставлении льготы

Согласно налоговому законодательству, некоторые налогоплательщики имеют право на снижение или полную отмену земельного, транспортного и имущественного налога. К льготникам относятся военнослужащие, инвалиды I и II группы, пенсионеры, герои России. В отношении местных налогов регионы могут вводить дополнительные льготные категории, предоставляя налоговые послабления, например, многодетным семьям.

Узнайте в своей налоговой инспекции, подпадаете ли вы под «фискальную амнистию». Если да, подайте заявление о предоставлении льготы по имущественным налогам.

Скачать образец →

Попросить о налоговом послаблении можно тоже через «Личный кабинет»: «Объекты налогообложения» → «Заявление о предоставлении льготы по имущественным налогам».

Также на сайте ФНС вы можете записаться на приём, на котором инспектор должен предоставить бланк любого нужного вам документа и проконсультировать по его заполнению.

Читайте также:

- Как написать заявление правильно →

- Как подать заявление в ЗАГС: инструкция для тех, кто решил пожениться →

- Заявление на увольнение: оформляем уход с работы грамотно →

Заявление для подачи декларации 3-НДФЛ не является обязательным документом для отчета о доходах перед налоговой. Но если оно оформлено в виде сопроводительного письма с перечнем прилагаемых подтверждающих документов, то в любом случае окажется полезным как для налоговиков при проверке, так и для налогоплательщика в случае утери каких-либо бумаг. Рассмотрим нюансы оформления такого заявления в 2023 году. А также расскажем о том, какое заявление подается на основании декларации по утвержденной форме.

Сопроводительное письмо к декларации 3-НДФЛ

Декларация 3-НДФЛ сама по себе является заявлением налогоплательщика.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию 3-НДФЛ за 2022 год нужно сдавать по новой форме.

Налоговый кодекс не предусматривает дополнительных заявлений при подаче отчета. Но не возбраняется приложить к декларации сопроводительное письмо, которое оформляется в свободной форме. При этом рекомендуется указать:

- наименование инспекции, в которую подается отчет;

- данные заявителя (Ф. И. О., адрес, ИНН);

- период, за который подается декларация;

- реестр подтверждающих доходы или расходы документов;

- дату;

- подпись с расшифровкой.

Такое сопроводительное письмо можно составить при подаче отчета лично, через доверенное лицо или при отправке почтой. При сдаче отчета 3-НДФЛ лично или через представителя следует сделать 2 экземпляра письма и на одном из них получить штамп с отметкой о приеме налоговым органом.

При отправке отчета по почте сопроводительное письмо необходимо включить в почтовую опись, и на ней получить штамп об отправке.

О том, когда следует подать отчет о доходах за прошлый год, читайте в материале «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

А при сдаче декларации через интернет оформлять сопроводительное письмо необходимости нет. В электронном виде будут зафиксированы все прилагаемые документы.

Что приложить к заявлению для подачи 3-НДФЛ и где скачать его образец

В зависимости от целей подачи 3-НДФЛ перечень документов может отличаться. Если декларация подается для получения, например, социального вычета, то приложения могут быть такими:

- договор на оказание медуслуг (копия);

- контракт на обучение (копия);

- справка медучреждения для налоговиков о стоимости предоставленных услуг (оригинал);

- лицензия медучреждения или учебной организации (копия);

- свидетельство о рождении ребенка, если вычет заявляется по его обучению или лечению (копия);

- иные подтверждающие документы.

Подробнее о документах, необходимых для получения вычета на лечение, читайте здесь.

См. также «Документы на налоговый вычет при покупке квартиры».

В ходе камеральной проверки налоговики вправе запрашивать дополнительные документы, которые следует сопровождать отдельной описью.

Как уже отмечалось выше, сопроводительное письмо оформляется в свободной форме. На нашем сайте вы можете увидеть примерный образец этого документа.

Почитайте об одном из налоговых вычетов в публикации «Имущественный вычет при покупке квартиры в ипотеку — какие нюансы?».

Заявление на возврат налога

Кроме сопроводительного письма к декларации, может оформляться и заявление на возврат налога в связи с правом на вычеты или в связи с излишне удержанным НДФЛ.

Начиная с декларации за 2020 год, есть возможность подать заявление на возврат НДФЛ двумя способами:

- прямо в составе 3-НДФЛ, оно приведено в Приложении к разд. 1 декларации;

Бланк декларации 3-НДФЛ в 2023 году обновился. Какие изменения в него внесены? Оформите пробный бесплатный доступ к КонсультантПлюс и переходите в обзор изменений.

- отдельно от декларации, в этом случае используется форма из приложения 8 к приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@, которая начиная с 23.10.2021 действует в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать ее можно бесплатно, кликнув по картинке ниже

Заявление на возврат налога (суммы излишне уплаченного налога)

Скачать

Заполнить форму правильно вам поможет образец, который подготовили эксперты КонсультантПлюс. Посмотреть его можно бесплатно, оформив пробный доступ:

Итоги

Налоговое законодательство не предусматривает специальной формы заявления для подачи декларации 3-НДФЛ, но можно подготовить сопроводительное письмо с перечнем подтверждающих доходы или расходы документов. Официально форма установлена для оформления заявления на возврат налога по декларации.

Заполните форму заявления на возврат

Заявление отправляется в:*

наименование налогового органа

Заявление отправляется от (ФИО в родительном падеже):*

ИНН:*

Адрес проживания:*

Контактный телефон:

Налоговый период:*

период, за который излишне уплачена сумма

КБК:*

ОКТМО:*

Вернуть сумму в размере (руб.):*

Указанную сумму налога необходимо перечислить на счет по следующим реквизитам:

Наименование счета:*

Наименование банка (кредитной организации):*

Корреспондентский счет:*

БИК:*

ИНН:

КПП:

Номер счета налогоплательщика:*

Получатель

ФИО:*

Паспорт (серия и номер):*

Кем выдан:*

Дата выдачи:*

* — поля, обязательные для заполнения.

Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.

Заявление о зачете излишне уплаченного налога налогоплательщики подают, чтобы закрыть налоговую переплату. В 2022 году надо заполнять новую форму.

С 23.10.2021 ФНС изменила документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты.

Когда понадобятся новые формы

Если на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврата средств, —

им понадобится новая форма заявления на возврат переплаты по налогу в 2022 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи.

Налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не погашены задолженности.

Как заполнить заявление

Если налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в Приказе ФНС от 14.02.2017 № ММВ-7-8/182@, в приложении № 9.

Допустим, ООО «Ppt.ru» подало декларацию по налогу на прибыль, но при его уплате допустило ошибку, заплатив на 150 000 рублей больше. Организация обращается в межрайонную ИФНС, пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на добавленную стоимость. Рассмотрим пошагово, как заполняется такой документ.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя — например, общество с ограниченной ответственностью «Ppt.ru». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик — код «1»;

- плательщик сбора — код «2»;

- плательщик страховых взносов — код «3»;

- налоговый агент — код «4».

Шаг 5. Указываем статью НК РФ, на основании которой производится зачет. Она зависит от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, то необходимо поставить прочерки. Вот какие есть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- статья 79 НК РФ — для возврата излишне взысканных сумм;

- статья 176 НК РФ — для возмещения НДС;

- статья 203 НК РФ — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Вписываем код по ОКТМО. Если он неизвестен или вы его забыли, позвоните в ИФНС по месту учета либо на сайте ФНС узнайте нужный код по наименованию муниципального образования.

Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п — платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России № 75н от 08.06.2021. Узнайте код с помощью сайта ФНС либо посмотрите его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

На втором листе, в самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Шаг 15. Вписываем код ИФНС, которая принимает поступления.

Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы.

Организации и ИП не заполняют и третий лист. Он предназначен для физических лиц, не зарегистрированных в качестве ИП, которые не указали ИНН.

Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из Приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы.

Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. ООО «Ppt.ru» переплатило страховые взносы на обязательное пенсионное страхование на сумму 156 000 рублей и теперь хочет вернуть ее. Вот как выглядит обращение в инспекцию.

Когда и как подавать обращение

Согласно статье 78 НК РФ, обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты фискального платежа. Доставить документы есть возможность тремя способами:

- лично;

- по почте ценным письмом с описью;

- подготовить обращение о зачете или заполнить заявление на возврат излишне уплаченного налога онлайн — через личный кабинет.

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если переплату обнаружит сам проверяющий, то от сверки откажутся, но от необходимости подать заявление предприниматель не освобождается.