-

Особенности бухгалтерского учета в строительстве

-

Особенности налогового учета в строительстве

-

Учет в строительстве у подрядчика

-

Бухучет в строительстве: проводки у заказчика

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

Особенности бухгалтерского учета в строительстве

Сложность сферы строительства прямо отражается на бухучете. Деятельность включает много этапов и специфических операций, которые нужно предусмотреть и правильно оформить. Как минимум, в строительстве нужно учесть:

- специфику объектов, их индивидуальные характеристики;

- широту территориального расположения построек;

- климатические условия и другие факторы, которые влияют на процесс строительства и несут непредвиденные расходы (сезонность, особенности почвы и т.д.);

- длительную подготовку к строительству (разработку планов, макетов, оформление необходимых документов и др.);

- большую вариацию услуг;

- возможность рассчитываться с клиентами поэтапно.

Другие особенности бухучета в строительстве связаны с бухгалтерскими и специализированными документами, характерными только для этой отрасли:

- сметы;

- строительные акты;

- планы и проекты;

- накладные на внутреннее перемещение и передачу материалов;

- чертежи;

- спецификации и другая рабочая документация.

Для расчетов с подрядчиками стандартно используют две формы акта: КС-2 и КС-3. Первую оформляют по результатам выполненных работ. Ее можно составлять на итоговый вариант, когда объект полностью готов, или поэтапно, если приемка результатов и расчеты проводятся постепенно. Во втором документе приводят перечень и стоимость выполненных работ.

Бухгалтерский учет удобнее вести отдельно по каждому технологическому процессу, среди которых:

- мероприятия по подготовке к строительству;

- транспортные затраты;

- заготовительные работы;

- строительно-монтажные мероприятия.

К основным особенностям учета в строительстве стоит отнести большое количество разных материалов, с которыми работают строители. Если они хранятся на разных складах, это может усложнять инвентаризацию и процесс учета.

Строительные работы всегда ведут по предусмотренному плану. Бухучет в строительстве оформляют в соответствии с нормативными показателями, чтобы сравнить итоговые фактические расходы с плановыми. Нормируют все прямые издержки: себестоимость материалов и услуг, зарплаты сотрудников, амортизацию и т.д.

Особенности налогового учета в строительстве

В строительстве не просто много специфичной документации — ее нужно держать в строгом порядке. У налогового учета две основные задачи:

- Четко разделить все экономические операции.

- Документально обосновать каждую из них.

Налоговый учет плотно связан с бухгалтерским. Оба учета нужно организовать так, чтобы из сведений, образующих налоговую базу, было ясно:

- какие расходы и доходы есть у предприятия;

- как она их определяет;

- как формируются резервы фирмы;

- какие налоги и сборы определяют налоговую базу;

- размер финансовых обязательств фирмы в конкретном периоде.

Другая сложность в том, что в строительстве часто случается «перенос» расходов на последующий период. Часто компании тратят деньги из бюджета еще до того, как подпишут договор с заказчиками. Например, когда оплачивают участие в конкурсах, готовят проекты или вносят оплату по банковской гарантии.

Поэтому налоговый учет необходимо организовать соответственно бухгалтерскому так, чтобы он позволял распределять затраты по разным периодам.

В подобной ситуации оформить расходы можно по неподписанному соглашению. Как нужно действовать:

- Отразить затраты в учете нужно по счету 97. Признать их можно будет уже после подписания соглашения. Оформить это проводкой: Д/т 97, К/т 76.

- После оформления договора расходы можно списывать равномерно (чаще всего, ежемесячно), используя проводку: Д/т 20, К/т 97.

Если какие-то требования выполнить не получится, затраты нужно включить в «Прочие», оформив их в учете на тот месяц, когда их понесли.

Часто заказчики дополнительно оплачивают облагораживание территории после окончания строительства. Расходы на выполнение услуг здесь нужно включить в конечную стоимость объекта. Если по какой-то причине предприятие не успеет выполнить все работы в срок, из запланированных затрат формируют резерв предстоящих расходов. Для этого сумму, потраченную на облагораживание, собирают на счете 96 в виде оценочных обязательств.

Для достоверного налогового учета необходимо точно установить стоимость строящегося актива. В конечную сумму входят все расходы, учтенные по форме КС-2, и необходимые для возведения объекта: зарплата рабочим, покупка материалов, заготовки деталей, услуги подрядчиков и амортизация. Первые отчисления на амортизацию нужно осуществить через месяц после сдачи объекта в эксплуатацию.

Ждёте документы от бухгалтера?

За 10 мин научим формировать первичку и договоры в 2 клика

Подробнее

Учет в строительстве у подрядчика

Принципы ведения учета во многом зависят от того, какую позицию занимает предприятие — заказчика или подрядчика. Так, выступая во второй роли, компания принимает заказы по строительству и строит объекты хозяйственным способом.

Подрядчики вносят основные операции в бухучет так:

- произведенные затраты — Д/т 08.3, К/т 60;

- начисление НДС — Д/т 19, К/т 60;

- завершение постройки и сдача в эксплуатацию — Д/т 01, К/т 08.

Отдельные издержки в учете конкретизируют специальными проводками:

- общие затраты на материалы и заготовки: Д/т 08, К/т 10;

- расходы на услуги производственных цехов: Д/т 08, К/т 23;

- выплата зарплат работникам: Д/т 08, К/т 70;

- оплата услуг поставщиков и сторонних подрядчиков: Д/т 08, К/т 60.

Затраты на материалы нужно отражать в бухучете по фактической стоимости. В нее входят все расходы, понесенные фирмой на приобретение материалов, в том числе их цену, оплату доставки и консультаций эксперта, если к нему обращались при выборе подходящего сырья.

Компания может самостоятельно выбрать подходящий метод списания материалов в строительстве. Например, по себестоимости единицы или принципу ФИФО — по мере их поступления.

Если фирма-строитель работает с давальческим сырьем — материалами, которые предоставил для работы сам клиент — его стоимость нужно отразить в учете на забалансовом счете 003. Здесь основные операции оформляют так:

- передача сырья: Д/т 003;

- списание издержек на каждом этапе: Д/т 90; К/т 20;

- отражение выручки от строительных работ: Д/т 62, К/т 90.1;

- НДС от стоимости работ: Д/т 90; К/т 68;

- списание давальческого сырья в производство: К/т 003.

В случае, когда фирма сдает клиенту работу поэтапно, каждый процесс нужно вносить в бухучет по дебету 46 и кредиту 90.

Бухгалтерия в строительстве, как и в любых других сферах, предусматривает работу с транспортными документами, если фирма использует для своих работ автомобили. Необходимо вести учет каждого отдельного транспорта и отмечать детали его эксплуатации в отдельном табеле. Использование машин также учитывают в путевых листах и специальных журналах.

Бухучет в строительстве: проводки у заказчика

Если фирма обращается к другим подрядчикам для выполнения каких-то работ, она одновременно выступает в роли заказчика. Это нужно соответственно отразить в учете.

Проводки в этом случае оформляют по счету 08. Например:

- отражение издержек на услуги сторонних строительных фирм: Д/т 08, К/т 60;

- НДС, который выставил клиент — Д/т 19, К/т 60.

Когда компания закончит работу над объектом, все издержки по дебету 08.3 переносят к основным средствам по счету 01. Но просто сдать постройку и ввести здание в эксплуатацию нельзя. Сначала нужно поставить объект на кадастровый учет и зарегистрировать здание через Росреестр или МФЦ. До выдачи регистрационного свидетельства постройку учитывают на отдельном субсчете основных средств.

Оформление документации и бух. расчетов, их амортизация (К-2, К-3)

Выполнение строительства, подразумевающего возведение объекта на предполагаемой площади, требует использования значительного количества строительных материалов. Следует отметить, что стоимость также напрямую зависит от количества используемых материалов и стоимости одного материала. В том случае, если небольшие постройки возводятся по их квадратуре, все равно требуется очень грамотный бухгалтерский учет. Кроме того, немаловажную роль в этом вопросе играет процесс начисления амортизации. В этом процессе регистрируются те, которые были запущены в производство и переданы для использования, а также те, которые были проданы по особым причинам.

К документам, позволяющим рассчитать количество материалов, подлежащих амортизации, относятся:

— Приемка выполненных работ (Форма № К-2). Этот документ содержит список рабочей нагрузки за определенный период времени.

— Инвентаризация продукции, которая еще не завершена. Документ содержит ряд работ по элементам конструкции, часть из которых не завершена.

— отчет о расходе сырья по нормативам производства (Форма М-29). Акт формы № К-2 означает документ. Этот документ является первичным и используется при сдаче и приемке всех видов работ данного типа, связанных со строительством промышленных, гражданских и жилых объектов. Следует отметить, что данный документ составлен на основе информации, внесенной в специальный финансовый журнал, в котором фиксируются все выполненные работы. Этот закон может быть подписан и проштампован.

При создании документа этого типа вводится следующая информация:

— Дата заполнения документа;

— Данные о заказчике, инвесторе или подрядчике. Под ними подразумевается введение информации о самой организации, ее юридическом адресе и контактных данных.

— Данные о строительном объекте. — таблица с информацией об исполнении работ. Он содержит данные о виде работ, количестве, единицах измерения, количестве, минимизации затрат и окончательной цене на работу.

— Фамилия, имя, отчество, должность и подпись мастера, ответственного за своевременное выполнение работ.

Документ формы М-29 является основанием для начисления амортизации по затратам на оплату труда. Кроме того, необходимо сравнить расход материалов, определяемый производством. Отчет готовит лицо, несущее финансовую ответственность.

Форма № КС-2 «Закон о приемке выполненных работ» применяется для приема выполненных строительно-монтажных работ производственного, жилого, гражданского и иного назначения при выполнении подрядчиком (субподрядчиком) строительно-монтажных работ и заказчиком (генподрядчиком) ) не имеет к ним претензий. Закон составлен на основании данных реестра выполненных работ (форма № КС-6а) и подписан уполномоченными представителями сторон (изготовителя работ и заказчика (генерального подрядчика)). Зависит от потребностей клиента, подрядчика и других заинтересованных сторон.

Порядок, условия приема предметов и подписания выполненных работ оговариваются в договоре по соглашению сторон, например, ежемесячно после завершения каждого этапа работ (если договором предусмотрено, что строительные работы будут проводиться в несколько этапов) или по завершении всех строительно-монтажных работ.

На основании законодательства по Форме № КС-2 операции по проведению строительных работ в бухгалтерском и налоговом учете проводятся точно в сроки, указанные в законе и справке о стоимости выполненных работ и расходы в Форме № КС-3 также заполняются. Он создается для выполнения строительно-монтажных работ в отчетном периоде, для капитального ремонта зданий и сооружений, а также для выполнения иных подрядных работ и предоставляется субподрядчиком генеральному подрядчику и генеральным подрядчиком заказчику (застройщику). Справка обычно выдается в двух экземплярах. Один экземпляр — подрядчику, второй — заказчику (застройщику, генподрядчику). Сертификат высылается только в адрес финансирующего банка и инвестора по их запросу.

Сметная (договорная) стоимость выполняемых работ, их наименование и объем указываются в правовых актах по формам № КС-2 и КС-3. Поэтому при оплате заказчиком работ, выполненных подрядчиком, у него должны быть обе формы — № КС-2 и КС-3. Формы № КС-2 и КС-3, заполненные в установленном порядке, таким образом, являются только основанием для учета бухгалтерского дохода от реализации завершенных строительных работ в бухгалтерском доходе подрядчика. Эти документы подтверждают прием объемных строительно-монтажных работ, выполняемых подрядчиком. и монтажных работ заказчиком.

Строительство сегодня занимает пятую строчку в структуре ВВП нашей страны, в этой сфере заняты сотни тысяч сотрудников, которые реализуют дорогостоящие промышленные объекты и возводят новые жилые микрорайоны. Все процессы в строительстве, реконструкции зданий, капитальном ремонте осуществляются поэтапно. Каждый этап важен, начиная от разработки концепции, проектной и рабочей документации, инженерно-геодезических изысканий и заканчивая регистрацией готового объекта.

Для бухгалтера, который работает в строительстве, очень важно понимание этих стадий, их взаимосвязь и этапность. Давайте разберемся с тем, какие особенности учета существуют в строительстве, какие операции могут проводить хозяйствующие субъекты, как учитывать операции на счетах бухгалтерского и налогового учета, какими документами в бухгалтерской программе отражать данные операции.

Начнем по порядку. В строительной организации, как и во всех других организациях, все доходы и расходы подразделяются на два больших блока: связанные с основным видом деятельности (строительным) и внереализационные. А расходы, кроме того, делятся на управленческие, которые учитываются по Дебету счета 26 и связанные с реализацией, которые учитываются по Дебету счета 20 в разрезе объектов строительства.

|

бухгалтерский учет выручки по основному виду деятельности (строительно-монтажные работы) |

Д-т 62. 01 К-т 90.01 |

|

НДС учитывается |

Дт 90.03 Кт 68.02 |

|

себестоимость строительных работ |

Дт 90.2 Кт 20.01 при закрытии месяца |

|

бухгалтерский учет доходов по внереализационным доходам (продажа имущества, % по займам и пр., что не связано со стройкой) |

Д-т 76.09 К-т 91.01 |

Учет расходов

Как я уже отметила выше, в строительстве существует два типа расходов:

- строительные, т.е. связанные с основным видом деятельности. Для отражения их учете используется счет 20.01 по Дебету.

- управленческие (общехозяйственные) расходы, т.е. связаны с управлением организации. Это могут быть:

|

зарплата и налоги управленческого персонала |

Д-т 26 К-70,68,69 |

|

канцтовары, страховки КАСКО/ОСАГО, взносы в СРО, представительские расходы, почтовые расходы, лизинговые услуги |

Д-т 26 К-10,60, 97.21 |

Какими правилами должен руководствоваться бухгалтер для корректного отражения расходов по строительству на счетах бухгалтерского учета? Какое значение имеют договоры?

Обращаем внимание на качество первичных документов — учитываем последствия

Статья 9 закона № 402-ФЗ «О бухгалтерском учете» предписывает, чтобы бухгалтер обращал особое внимание на оформление первичных документов и дает подробный перечень обязательных реквизитов.

Пункт 2: Обязательными реквизитами первичного учетного документа являются:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

- подписи лиц, предусмотренных пунктом 6 настоящей части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Также бухгалтеру стоит обратить особое внимание на два пункта из вышеуказанной статьи:

«Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок» (пункт 1 ст.9).

«Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания» (пункт 3 ст.9).

Кроме этого, при принятии первичных документов к бухгалтерскому учету делается их анализ, в результате которого выясняется, а возможно ли конкретный документ принять к налоговому учету.

Важное условие: чтобы полученные документы бухгалтерия могла учесть для уменьшения налогооблагаемой базы по прибыли и принять НДС к вычету, эти документы должны соответствовать п.1 ст.252 НК РФ, т.е. расходы должны быть обоснованы, а все затраты документально подтверждены.

Обоснованные расходы — это экономически оправданные затраты, оценка которых выражена в денежной форме. Документально подтвержденные расходы— это затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Внимательно оцениваем договор и его условия

Любой бухгалтер, работающий в строительстве, понимает, что договор — это очень важная составляющая строительного бизнеса и он важен по трем причинам:

- договор формирует либо доходную, либо расходную часть бизнеса,

- любым договором можно сэкономить либо полностью использовать объемы своих оборотных средств.

- от содержания договора, корректности отраженной в нем информации, зависят финансовое состояние организации, которое отражается в итоговых формах бухгалтерской отчетности и важно для инвесторов, партнеров-займодавцев и налогооблагаемая база по налогам, которую контролируют налоговые органы.

Сразу отмечу, что п.2 ст.54.1 НК РФ предусматривает, что налогоплательщик при исчислении налога на прибыль вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога при соблюдении одновременно двух условий:

- Основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

- Обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

Именно такое понимание договора и особое внимание деталям при заключении его позволят минимизировать правовые, финансовые и налоговые риски.

Поэтому, после того как бухгалтер проверил соответствие первичных документов положениям 402-ФЗ «О бухгалтерском учете» и положениям статей 54.1 и 252 НК РФ, необходимо детально ознакомиться с содержанием договора, чтобы понять какие проводки надо сделать в бухгалтерском учете и каким документом оформить операцию в бухгалтерской программе.

Проверяем договор

Строительство — это сложная отрасль, где очень много рисков, связанных с проектировкой объекта, правильно проведенными геодезическими изысканиями, качеством строительных материалов, слаженной работой подрядчиков и прочими условиями. Поэтому договор в строительстве имеет особо важное значение и является одним из самых сложных договоров. Мы разработали свой алгоритм проверки договора, предлагаю вам попробовать использовать его в своей работе. Если вы пользуетесь своим алгоритмом, то, возможно, какие-то пункты, приведенные ниже, могут оказаться вам также полезны.

1. Реквизиты (название, отражающее вид договора, дату, номер, место заключения). Например, для строительной отрасли — это договор подряда, аренды строительного инструмента или строительной техники, субподряда, договор поставки строительных материалов.

2. Вводная часть договора («преамбула»). Как правило, в этой части договора содержится информация, идентифицирующая участников договора: название организации, должность, ФИО лица, представляющего ее интересы (по доверенности или на основании Устава), заключающего договор.

При проверке этого раздела вам необходимо сверять информацию, указанную в договоре с выпиской из ЕГРЮЛ, которую можно найти на сайте ФНС. Помните, что если договор заключен лицами, которые не имеют юридических полномочий представлять интересы организации, то он будет считаться юридически незаключенным. Для строительных организаций в данном разделе по уже сложившейся практике, указываются также данные СРО (номер и дата), так как без СРО строительные работы проводить нельзя. А также многие организации, которые находятся на упрощенном режиме налогообложения, указывают в этом разделе информацию о своем режиме (поставщики сырья и материалов могут применять УСН). Следует обратить внимание на то, что организации, которые выполняют строительно-монтажные работы, имеют право использовать только основную систему налогообложения.

3. Предмет договора. В предмете договора указывается информация — что это за договор: подряд, субподряд, поставка сырья и материалов, аренда строительного инструмента или строительной техники с экипажем.

Что строительным организациям важно отразить в данном разделе договора, чтобы не было претензий со стороны контролирующих органов?

При формировании этого раздела очень важно учитывать, что все расходы строительной организации делятся на два крупных блока. Либо это расходы управленческие (административные), либо это расходы, связанные с объектом строительства.

Если расходы, указанные в договоре, связаны с конкретным объектом строительства, то вам необходимо указывать наименование объекта строительства и его адрес буква в букву в полном соответствии с разрешением на строительство объекта либо в договоре подряда с заказчиком.

Также в данном разделе указывается вариант выполнения строительных работ (собственными силами или с привлечением субподряда). Данное условие является очень существенным для строительного договора, т.к. влияет на налогооблагаемую базу по НДС и налогу на прибыль.

Кроме того, вам нужно учитывать, что часто, раздел предмет договора, а также другие разделы договора содержат отсылки на приложения. Сама нумерация разделов договора, абзацев правовых положений внутри каждого раздела, приложений договора, названия приложений должны четко совпадать с информацией текста договора. В реальной жизни на практике этому не уделяется достаточно внимания, при этом такого сорта разночтения могут иметь для организации серьезные правовые последствия.

4. Цена договора и условия оплаты. Это очень важная часть любого договора в бизнесе, а тем более в строительстве. Цена договора должна соответствовать итоговой строке сметы. Когда цена договора указана в формулировке сумма, в т.ч. НДС, то и в смете формулировка должна быть такой же. Не допускайте в формулировке никаких разночтений и обязательно указывайте ставку НДС. Часто, на практике, встречаются варианты, что в смете, в отличие от договора, НДС выделяется сверху без указания ставки. Очень важно выделять ставку НДС и указывать ее, особенно учитывая, что с 01 января 2019 г. она стала 20%.

Практика показывает, что часто в данном разделе есть разночтения следующего характера. Содержится формулировка, что цена по договору устанавливается ведомостью согласования договорной цены, а между тем прикладывается смета. Обратите внимание: это два разных документа. Лучше придерживаться формулировки сметаи в указании цены договора и названии самого документа, которая является приложением к договору и его неотъемлемой частью. Тем более, что ст.743 ГК РФ такой подход поддерживает:»Подрядчик обязан осуществлять строительство и связанные с ним работы в соответствии с технической документацией, определяющей объем, содержание работ и другие предъявляемые к ним требования, и со сметой, определяющей цену работ».

На практике разночтения в названии документов почти всегда имеют правовые последствия. Если вы упомянули в договоре оба документа (ведомость согласования договорной ценыи смета), то они должны быть оба приложены к договору для обоснованности расходов.

5. Права и обязанности сторон— это самый емкий из всех разделов. В договорах подряда и субподряда он содержит детальное описание процедур выполнения, извещения о готовности и сдаче выполненных строительных работ. Обратите внимание на следующие три пункта:

1) Обязательно должна быть прописана в договоревозможность принятия частями работ и расходов для бухгалтерского и налогового учетана подрядные или субподрядные работы. Например, работы сдаются поэтапно или согласно графику выполнения работ (графиком следует предусмотреть хронологию сдачи работ).

2) Возможность отказа в приемке работ с написанием мотивированного отказа. Спорные ситуации, которые возникают при исполнении строительного договора связанны в том числе и с качеством принимаемых выполненных работ. Эти ситуации влияют на расходы и доходы организаций-участников договора подряда и субподряда, а также на обязанности оплаты выполненных работ (т.е. расходования оборотных средств) и формирования налогооблагаемых баз по НДС и, конечно, прибыли у участников договора.

Важно понимать, что существует обратная пропорциональная зависимость между участниками договора. Что для заказчика и подрядчика, для подрядчика и субподрядчика, соответственно, расходы по налогооблагаемой базе по прибыли и НДС к зачету для одной стороны, то является налогооблагаемой базой по этим налогам для другой стороны.

На практике нередко встречаются ситуации, когда заказчик, испытывающий трудное финансовое положение, не готов платить за выполненные работы и отказывает в приемке работ. В такой ситуации для подрядчика важно не допустить, чтобы выполненные объемы работ не стали налогооблагаемой базой по НДС и прибыли и вы, со своей стороны, должны получить мотивированный отказ в приемке работ. Такой отказ должен содержать обоснованную причину в отказе приемки работ и ссылку на ГОСТы и строительные нормативы.

3) Многие строительные подрядные организации прибегают к услугам организаций-субподрядчиков. Строительные организации-заказчики, чтобы обезопасить себя от финансовых потерь в части получения вычета по НДС и расходов по прибыли, когда договор содержит условие выполнения работ с привлечением субподряда, прописывают в договоре свое право компенсации такой потери за счет стороны подрядчика.

Если при проверке всех субподрядчиков выявится схема или какой-то один субподрядчик будет признан недобросовестным, то указание такого условия в договоре позволит в досудебном или судебном порядке получить компенсацию в размере незачтенного налоговиками НДС и расходов по прибыли.

6. Ответственность сторон. В данном разделе договора предусматриваются пени и штрафные санкции для каждой из сторон участников договора за нарушение сроков оплаты, выполнения работ, использование некачественных материалов и др. Вам как бухгалтеру нужно учитывать, что возможность взыскания штрафных санкций прописывается в договорах строительства вариативно. Это может быть либо правом заказчика, подрядчика, либо обязанностью. Обратите свое внимание на то, что формулировка обязанности имеет налоговые риски, а именно, обязанность начислить эти санкции и включить в налогооблагаемую базу по прибыли.

Строительные расходы — отражение в учете

Итак, мы с вами разобрались с понятием первичных документов и договора в строительстве, а также определились с необходимыми требованиями к ним. Теперь разберем вопрос отражения расходов строительной организации при осуществлении основного вида деятельности. Какие это могут быть расходы и как они отражаются в бухгалтерской программе:

1. Поступление товаров, работ, услуг.

|

Покупка материалов |

Д-т 10.01 К-т 60.01 |

|

НДС по материалам |

Д-т 19.03 К-т 60.01 |

|

Зачтен НДС по материалам |

Д-т 68.02 К-т 19.03 |

2. Поступление товаров, работ, услуг.

|

Выполненные строительно-монтажные работы, аренда оборудования, аренда спец. техники |

Д-т 20.01 К-т 60.01 |

|

НДС по строительно-монтажным работам (СМР) |

Д-т 19.04 К-т 60.01. |

|

Зачтен НДС по СМР |

Д-т 68.02 К-т 19.04 |

3. Отражение зарплаты в регламентированном учете.

Зарплата, налоги и взносы рабочего персонала: Д-т 20.01 К-т 70,68,69

4. Амортизация ОС, используемым в производстве: Д-т 20.01. К-т 02 при закрытии месяца.

Любой бухгалтер, работающий в строительстве, сможет применить данные рекомендации и воспользоваться описанными разъяснениями. Внимание к деталям договора и нюансам учета расходов позволит вам минимизировать риски вашей организации и избежать проблем в учете строительных операций.

О компании

Основные направления деятельности «Проекта»:

- проектирование искусственных сооружений

- проектирование автомобильных дорог

- промышленно-гражданское проектирование

- осуществление строительного контроля

ГК «Форус» работает с компанией «Проект» не первый год. За это время удалось реализовать интересные задачи, и мы продолжаем развивать партнёрские отношения.

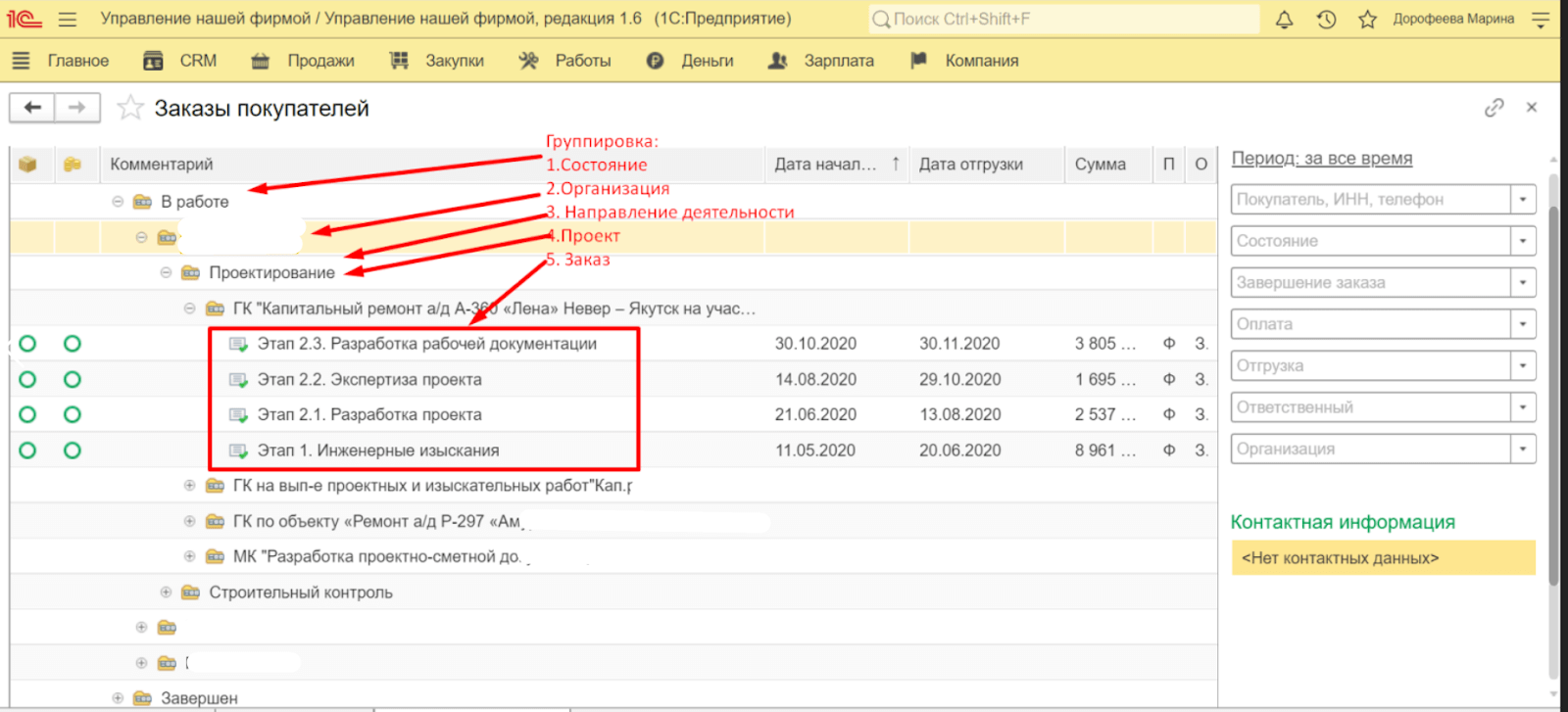

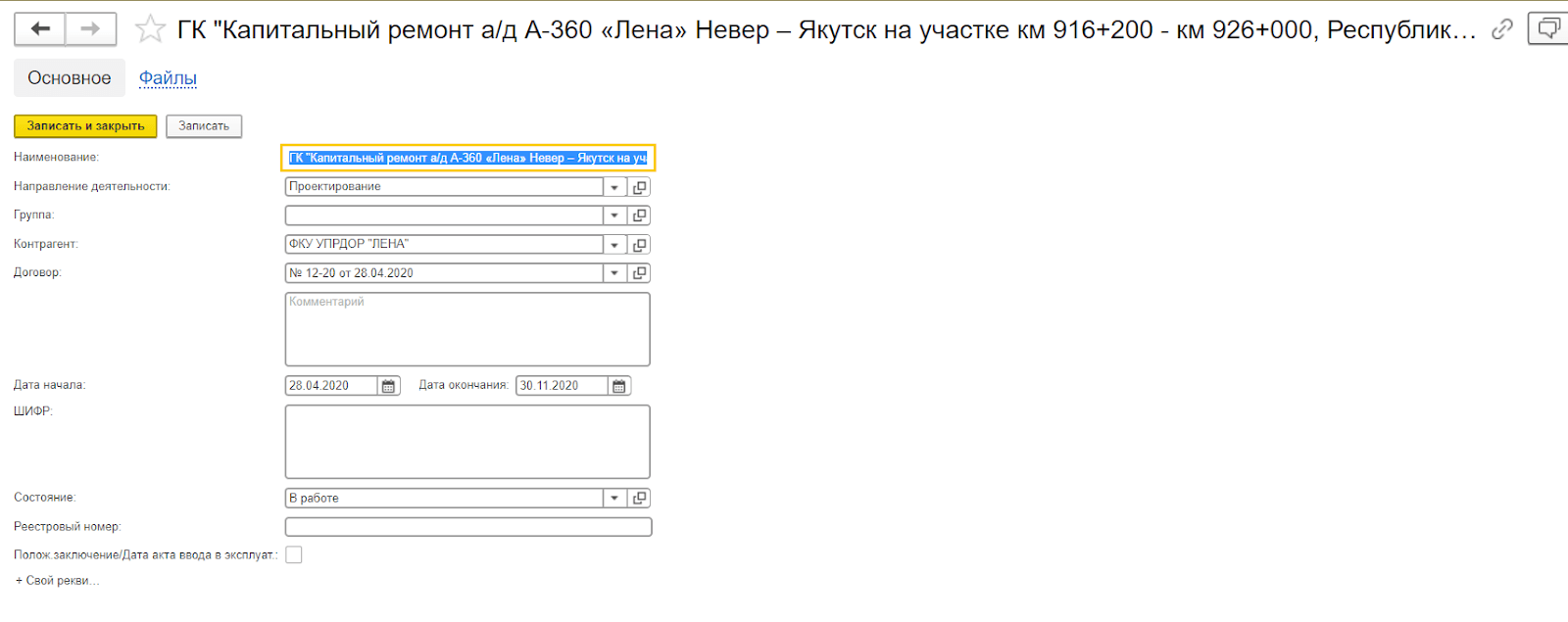

Предпосылки проекта

Деятельность компании развивалась, появлялись крупные заказы, проекты. Вопросы оперативного и управленческого учёта становились всё острее. Чтобы получить необходимую информацию, приходилось вести большое количество документов.

Инструменты для решения вопросов подбирались специалистами разных профилей. Были задействованы руководители проектирования и отдел бухгалтерии. Задачи решались, но неоперативно и разрозненно. Чтобы предоставить актуальный отчёт по проектам, приходилось сводить таблицы разных специалистов.

После свода информации данные распечатывались и направлялись директору. Отчёт в печатном виде был актуален на момент свода. При внесении изменений весь процесс необходимо было проводить заново.

Выбор программного продукта

После анализа и тестирования выбор пал на программу «1С:Управление нашей фирмой», редакция 1.6 на облачном сервисе 1С FRESH. Сервис прост в установке и использовании на рабочих местах. Программа соответствовала равенству цены, качества и последующего результата.

В проекте от ГК «Форус» работала целая команда:

- постановщик задачи — Дорофеева Марина Владимировна;

- куратор проекта — Поздняков Кирилл;

- консультант 1С:УНФ — Пачук Юлия;

- программист 1С:УНФ — Корсакова Люсьенна.

Реализованные задачи

Задача 1. Диаграмма Ганта

При анализе всех информационных блоков, которые должны быть в отчётах, мы пришли к наиболее подходящему варианту. Решили реализовать «Диаграмму Ганта» как универсальное средство для отображения «живого» движения процессов. Разработали шаблон для реализации в «1С»:

Создали недостающие объекты и правила работы с ними.

Теперь программа готова к использованию всех возможностей.

Задача 2. Отчеты

Для контроля за процессом проектирования необходимо было реализовать два важных отчета:

- «Отчет по проектам. Проектирование»

- «Диаграмма Ганта. Проектирование»

В ходе обсуждения мы решили их совместить.

В печатном виде:

Отчет в реальном времени показывает информацию по проектам. В нем можно увидеть сроки завершения проекта, какие проекты выполнены, какие просрочены. Можно отобрать только незавершенные проекты или, наоборот, посмотреть все проекты.

В настоящий момент проект продолжается. Вносим изменения, пересматриваем функции отображения отчётов.

Дополнительно создали оперативный отчет по субподрядным работам.

Результаты

Автоматизация работы с проектами повысила эффективность работы компании «Проект». Работа с проектами оптимизирована и автоматизирована. Теперь информацию по всем проектам можно оперативно увидеть в отчетах, оценить сроки, получить дополнительную информацию.

Работа по автоматизации выполнена партнером «1С», компанией ООО «РЕГИОНАЛЬНЫЙ КОМПЬЮТЕРНЫЙ ЦЕНТР» (входит в ГК Форус).