2 марта 2023 года Бельгия и Люксембург продлили до конца июля 2023 года срок подачи документов для разблокировки активов россиян. Раньше документы нужно было подать до 7 января 2023 года. Но расширение сроков подачи заявок на разблокировку касается не всех участников рынка, а только клиентов европейских дочерних компаний ВТБ.

В марте 2022 года крупнейшие европейские депозитарии — бельгийский Euroclear и люксембургский Clearstream — отказались от сотрудничества с Национальным расчетным депозитарием, фактически заморозив все его счета и активы.

Кроме прочего, были заблокированы все дивидендные переводы по российским депозитарным распискам. В общей сложности, по данным ЦБ РФ, от рук иностранных финансовых институтов пострадало более 5 млн российских инвесторов.

3 июня Еврокомиссия официально закрепила решение своих депозитариев в шестом пакете санкций против России и ввела прямой запрет на сотрудничество с НРД. Но уже в восьмом пакете ЕС дал возможность российским инвесторам, которые не подпали под европейские санкции, разблокировать свои замороженные активы. Для этого физлицам необходимо было до 7 января 2023 года подать заявления в Минфины Бельгии и Люксембурга.

В конце 2022 года крупнейшие российские брокерские компании подали совместные прошения от своих инвесторов на разблокировку активов. 9 января 2023 года бельгийский Минфин начал рассматривать полученные заявки от российских профучастников рынка, а уже 17 февраля зарубежный регулятор отправил первые ответы.

Трем российским юридическим фирмам, которые представляли интересы инвесторов, отказали в разблокировке активов на основании статьи 6 b (5) постановления 269/2014.

В качестве основных причин отказа бельгийский финансовый регулятор привел две. Первая: запрос «не касался продажи позиций на замороженных счетах НРД, а являлся запросом на перевод денежных средств за пределы ЕС».

Вторая: «клиент юридической фирмы не продемонстрировал, что операции, контракты и другие соглашения, заключенные с НРД или каким-либо образом связанные с НРД, были прекращены».

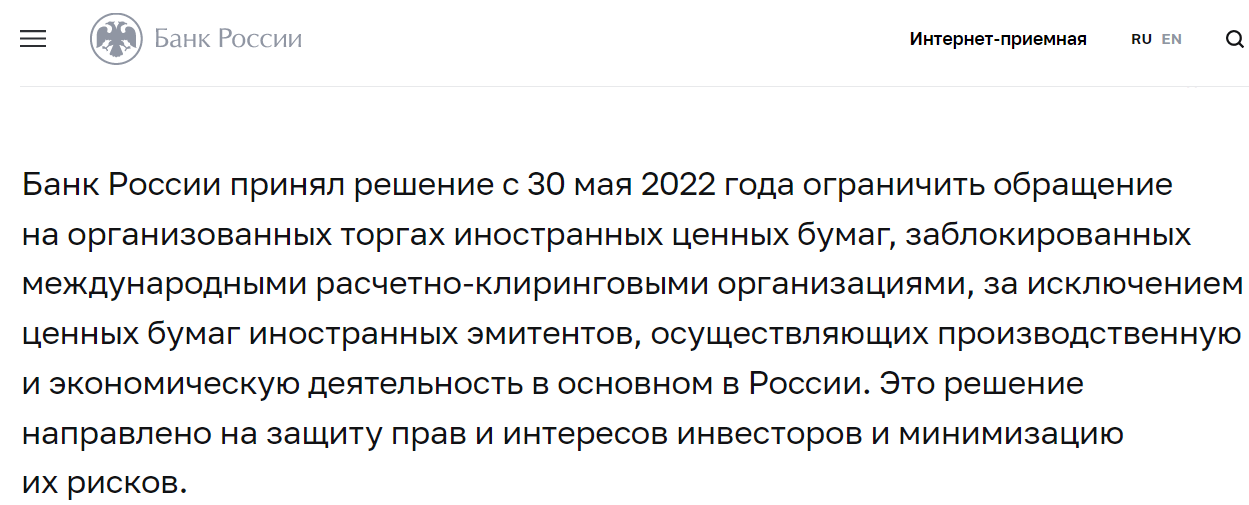

Кроме европейских санкций еще есть дублирующие российские меры: 30 мая 2022 года ЦБ РФ ограничил обращение на организованных торгах западных ценных бумаг, заблокированных международными расчетно-клиринговыми организациями, за исключением ценных бумаг иностранных эмитентов, которые ведут основную работу в России. Это касается HeadHunter, Yandex, Ozon Holdings, Cian, TCS Group и Fix Price.

Всего под майское ограничение ЦБ РФ подпало 995 иностранных бумаг. При этом заблокированными оказались не все зарубежные акции в портфеле инвесторов, а только те, что изначально хранились в НРД, — примерно 14% от общего объема, если верить данным СПб-биржи. Подсанкционные бумаги пропорционально изъяли у всех инвесторов, после чего их перенесли на неторговые счета.

В конце октября СПб-биржа смогла разблокировать небольшую часть иностранных ценных бумаг. Компания провела обмен с крупным зарубежным инвестором: торговая площадка отдала ему акции, в цепочке учета прав которых был НРД, а взамен получила бумаги тех же эмитентов, но без НРД в цепочке учета прав.

Как делать деньги из денег

Лучшее об инвестициях за неделю — в вашей почте каждый понедельник. Бесплатно.

Главные вопросы

Какие активы российских инвесторов заблокировал Euroclear и Clearstream? Замороженными оказались иностранные ценные бумаги, БПИФ, ETF, еврооблигации, которые ранее учитывались в данных депозитариях, а также купоны и дивиденды по ним и деньги.

Какой объем денег российских инвесторов заморозили? По подсчетам Банка России, заблокированными остаются активы на 5,7 трлн рублей. Европейские депозитарии утверждают, что сумма больше — около 10 трлн рублей, или 124 млрд евро.

Когда Euroclear и Clearstream разморозят акции российских инвесторов? Точной даты пока нет. Для начала нужно получить от Минфинов Бельгии и Люксембурга лицензию на разблокировку активов, потом придется выполнить их дополнительные условия. И только после этого российские инвесторы смогут воспользоваться своими зарубежными активами.

Какой депозитарий первым разблокирует активы? Вероятно, это будет Clearstream, так как 20 декабря 2022 года Минфин Люксембурга выдал лицензию, но процесс не сдвинулся с мертвой точки из-за новых невыполнимых условий. Например, НРД должен прекратить отношения с Clearstream до 7 января. Но это невозможно из-за того, что там зависли бумаги санкционных лиц, которые не подлежат разблокировке. Российский депозитарий пока не смог найти выход из ситуации, и поиски оптимального решения продолжаются.

Какой срок у рассмотрения заявок? Сначала рассмотрят заявления физлиц, а только потом — заявления от профучастников. При этом из-за большого числа запросов срок изучения обращений увеличат. Обычный нормативный срок на рассмотрение — 30 рабочих дней.

Чем отличается процесс получения лицензии у Минфинов Бельгии и Люксембурга? Передача данных по заблокированным активам в Clearstream происходит через НРД. Для этого НРД собирает данные по замороженным бумагам и их владельцам от российских брокеров и депозитариев. В Euroclear все выглядит иначе: все взаимодействие происходит при посредничестве европейской компании.

Какие брокерские компании подали заявку на разблокировку активов? Практически все крупнейшие российские фирмы: Тинькофф Инвестиции, БКС, «Финам», «Альфа-инвестиции», УК «Альфа-капитал», УК «Первая», «Инвестиционная палата», «Велес-капитал», ВТБ и другие, менее известные.

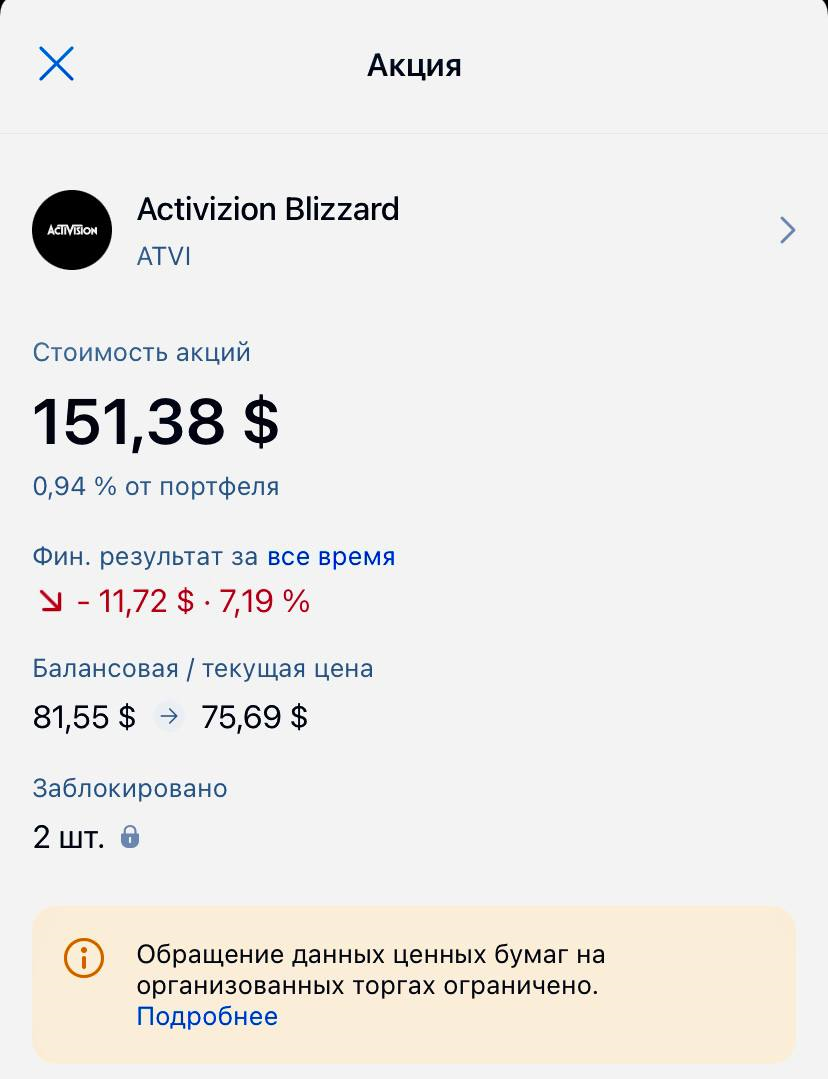

Как узнать, сколько бумаг сейчас хранится на неторговых счетах? Информацию об этом вам может предоставить ваш брокер: он должен перечислить наименование этих бумаг и пояснить, какие есть ограничения при распоряжении ими. Например, в приложении и личном кабинете Тинькофф Инвестиций заблокированная часть ценных бумаг отображается отдельно, с иконкой замка.

Можно ли сейчас перевести заблокированные бумаги к другому брокеру? Да, это сделать возможно, если мы говорим о переводе ценных бумаг в другой депозитарий внутри НРД. Но там эти бумаги тоже будут заблокированы, так как блокировка коснулась всех без исключения брокеров.

Можно ли сейчас покупать ценные бумаги из майского списка заблокированных акций? Да, можно, так как эти бумаги не должны подпасть под ограничения ЦБ РФ: начиная с 31 мая 2022 года их учет ведется без участия НРД.

Если я куплю иностранные акции, дойдут ли до меня дивиденды? Сейчас российские инвесторы могут получить только выплаты по ценным бумагам, которые хранятся вне счетов НРД. По заблокированным бумагам дивиденды не дойдут, так как они останутся на счетах НРД в Euroclear.

Что будет, если Euroclear и Clearstream откажет в разблокировке активов? У всех участников останется еще одна возможность добиться своего — для этого им в течение 60 дней нужно будет обжаловать это решение в Государственном совете каждой из стран.

Что в итоге

Российские инвесторы сделали все от них зависящее, и теперь им остается только ждать решения бельгийского и люксембургского Минфинов в вопросе разблокировки активов. Процесс разморозки затянется на более долгий срок, так как европейские регуляторы сейчас не обременены дедлайном из-за огромного количества запросов, которые зарубежные госорганы не могут обработать оперативно.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.

Блог им. Silanaroda

Заблокированные активы. Разморозка и смена депозитариев НРД

- 20 марта 2023, 21:52

- |

Уважаемые читатели, добрый день!

Произошла максимально опасная и сложная ситуация.

Банкиры и биржа произвели подмену депозитариев и заблокировали наши акции.

Не существует такого понятия как неторговый счет, это вымысел банкиров против законов…

Банк ВТБ и брокеры отобрали частную собственность, у нас — обычных физических лиц, которые не под санкциями.

Напомню, что наши иностранные акции заблокировал банк ВТБ без предупреждения своих клиентов 1 марта 2022.

Акции на СПБ Бирже, которые мы покупали торговались напрямую БЭБ-BONY, но брокеры подменили нам депозитарии и переместили наши активы в НРД.

Сделано это конечно умышленно! Других выводов и быть не может.

Акции на Мосбирже перестали торговаться 25 февраля 2022 года, а ВТБ отключил нас от торговли по придуманным причинам 01 марта 2022 года.

Выводы понятны.

22.12.2022 года вышла очень важная новость — Министерство финансов Бельгии разрешила разблокировку активов в НРД! Ранее ВТБ заявлял, что акции разблокируют, как Евроклир выдаст лицензию НРД.

СПб Биржа, ВТБ и НРД действуют сообща и блокируют активы.

Наши акции заблокированные из ВТБ должны возвращать в полном объеме. Это даже не обсуждается.

Напомню, что наши акции и средства заблокировали ВТБ и СПб Биржа 1 марта 2022 года.

Сейчас много статей, где говорится, что до 07 января брокеры должны разблокировать наши активы или продать их. Некоторые эксперты в кавычках говорят о том, что брокеры могут не успеть. Но ситуация с получением лицензий продолжается с октября месяца. Получается они вводят клиентов в заблуждение и действуют не в наших интересах.

39-ФЗ твердо говорит о том, что брокер обязан действовать в интересах клиента.

В этом случае нарушения наших прав, мы планируем судиться с такими брокерами ВТБ, РСХБ и биржей.

1) Напомним, что наши иностранные акции заблокировал банк ВТБ без предупреждения клиентов 1 марта 2022.

В тоже время брокер Совкомбанк предупредил клиентов о необходимости продать акции до конца марта и р дал всем клиентам свободно продавать активы.

Также важный момент, что из официальных источников СПБ Биржи есть информация, что наши активы торговались напрямую депозитарий БЭБ — DTC (американский депозитарий). Нам же лгут уже 9 месяцев про депозитарий НРД.

2) Министерство финансов Люксембурга дало разрешение на разблокировку активов, ценных бумаг и купонного дохода, которые зависли в международном депозитарии Clearstream до санкций, введенных ЕС в отношении Национального расчетного депозитария (НРД), из сообщения на сайте регулятора. Таким образом министерство «высвобождает определенные замороженные денежные средства и экономические ресурсы», принадлежащие НРД. Активы неподсанкционных инвесторов можно будет перевести из НРД в другие места хранения. Разрешение действует до 7 января 2023 г.

Обычные физические лица никогда не были под санкциями.

Во всех официальных письмах банки и брокеры заявляли как только Евроклир даст лицензию — мы разблокируем ваши акции и средства!

Наша цель — вернуть наши средства, которые заблокированы уже 9 месяцев.28.12.2022 года ВТБ заявил, что не гарантирует возврат наших средств. Еврокомиссия разрешила вернуть а ВТБ не хочет. Значит в марте все продали они.

Видим, что ЦБ не заинтересован возвращать физикам активы т.к. ЦБ видимо на стороне санкционных лиц!

Обсуждаем активно ситуацию и будет подавать в суд. Законом не предусмотрено создание неторговых разделов на клиринге, тем не менее, Горюнов в своей КЦ МФБ слепил клоны торговых субсчетов, назвал их неторговыми, на эти неторговые субсчета записал пустышки-клоны ценных бумаг с торговых субсчетов, придумал название -«обособление», а для обоснования такой махинации придумали сказку про НРД-ЕВРОКЛИР.

Если вы посмотрите на ссылку с Горюновского сайта, где он сослался на Евроклир, то там проблемы возникли в отношении расчетов по российским эмитентам, так как всю бучу затеял наш ЦБ, относительно иностранных ЦБ никаких ограничений не было, этой информации просто нет на сайте Евроклир.

Но народ узнал, что в цепочке должен быть Бони, тогда была придумана песня об открытом способе хранения и Горюновская компания запела, что с учётом беда, они посчитать не могут, депозитариев контрагентов много, но вот большинство бумаг все же учитывалось в НРД. Представители банкстеров даже родили идею о том, что госбанкстеры, в том числе ВТБ просили Горюнова учитывать бумаги исключительно в НРД.

Теперь только тупой поверит в сказку про НРД-ЕВРОКЛИР!

ЦБ родил документ (https://www.garant.ru/products/ipo/prime/doc/403520542/), которым фактически разрешил Горюнову и его гопкомпании заниматься фальсификацией депозитарного учёта. Поэтому банкстеры до сих пор рисуют кривые депозитарные документы».

Нет никакой блокировки! Есть отобранные под прикрытием ЦБ активы частных инвесторов.

Телеграм — vernemsvoe.

- хорошо

-

3

Весной 2022 года из-за санкций европейские ценные бумаги оказались заморожены у примерно 5 млн россиян. Недавно стало известно, что Euroclear заработала на этих заблокированных активах россиян 340 млн евро, реинвестировав купоны и дивиденды. Возмутительно, говорят брокеры и чиновники. Но что они делают для помощи россиянам? Когда можно рассчитывать на разморозку своих бумаг? Финтолк объясняет.

Содержание

Какие активы и кто заморозил

После начала военных действий на Украине мировое сообщество начало постепенно сворачивать сотрудничество с РФ по всем направлениям. В том числе гражданам России запретили инвестировать в экономику западных стран.

В марте российские инвесторы столкнулись с тем, что европейские клиринговые системы Cleanstream и Euroclear приостановили взаимодействие с центральным депозитарием РФ (НРД). После этого российские инвесторы не смогли распоряжаться своими европейскими ценными бумагами и получать выплаты по еврооблигациями/акциям.

Ранее схема работала следующим образом, но сейчас цепочка прервана:

Позже, в июне, НРД попал под пакет санкций ЕС. После этого взаимодействие было приостановлено не просто по воле душевной, а уже по прямому запрету европейского законодательства (санкции действуют до сих пор, в ноябре 2022 года).

Чуть раньше, в конце мая, по указанию ЦБ РФ Санкт-Петербургская биржа провела обособление бумаг и перевела около 1 050 наименований акций (список здесь) на неторговые счета. Владельцы акций остались собственниками, но осуществлять торговые операции с ними не могли. Инвесторы увидели, что схема вообще мутная: в денежном эквиваленте было обособлено около 14 % активов. У кого-то в портфеле заморозили все акции «неугодных эмитентов», у кого-то часть, а кто-то остался в числе счастливчиков.

Как власти и брокеры пытаются решить проблему

С тех пор начались поиски путей восстановления доступа к замороженным активам.

Предложения властей

Председатель ЦБ РФ Эльвира Набиуллина заявила, что рассматривается идея создания компенсационного фонда на базе Агентства по страхованию вкладов для российских инвесторов, чьи активы заморожены. Предполагается: компенсационный фонд будет пополняться за счет инвестиционных доходов (купонов, дивидендов) от активов, которые принадлежат инвесторам из «недружественных» стран и находятся на счетах типа «С».

Глава ВТБ Андрей Костин предложил следующую схему: нерезиденты выкупают у российских инвесторов заблокированные иностранные активы, далее средства поступают на счет типа «С», где хранятся полгода, а потом переводятся на зарубежный счет нерезидента. По мнению бизнесмена, этот процесс может работать в обратном порядке: российский инвестор приобретает у нерезидента из «недружественных» стран российские акции, а взамен отдает свои замороженные активы.

Суд НРД с ЕС

В августе НРД подал заявление в Евросоюза с иском к Совету ЕС о неправомерности и необоснованности введения против него блокирующих санкций. Но, как известно, суд — дело затяжное, процесс может длиться годами.

Индивидуальные лицензии

Недавно Евросоюз озвучил способ разморозить активы российских инвесторов: национальные компетентные органы в странах Евросоюза (например, Euroclear или Clearstream) могут завершить контракты и другие соглашения с НРД, заключенные до 3 июня 2022 года. Однако все операции с депозитарием иностранным контрагентам можно завершить до 7 января 2023 года, после — только через суд.

Тогда же, в октябре, НРД подал коллективное заявления в министерства финансов Люксембурга и Бельгии на получение генеральных лицензий на разблокировку активов неподсанкционных инвесторов. Планируется, что будут в частном порядке рассматривать каждое юридическое и физическое лицо (то есть должны будут идентифицировать клиентов и данные по портфелю) на факт исключения из санкционного списка ЕС и предоставлять доступ к ранее заблокированным активам.

Брокеры «Финам», «Фридом Финанс», «БКС Мир инвестиций», «Альфа-Капитал», «Открытие Инвестиции», «Велес Капитал» и даже ETF-провайдер FinEx сообщили, что планируют направить обращение в организации по экономическим вопросам стран ЕС, не дожидаясь по общему запросу от НРД отрицательного ответа, чтобы получить лицензии и перевести заблокированные активы своих клиентов в более безопасные депозитарии.

Когда россиянам разблокируют иностранные акции

Эксперт Финтолка Николай Вавилов предполагает, что инвесторы еще не скоро получат полноценный доступ к своим замороженным бумагам.

Николай Вавилов, специалист департамента стратегических исследований Total Research:

— Прорабатывается множество различных вариантов по разблокировке активов российских инвесторов. Но результативность оставляет желать лучшего. Ожидать, что все замороженные бумаги будет доступны в ближайшее время, точно не стоит. С учетом европейской бюрократии процесс может затянуться на годы.

Есть парочка приятных моментов:

- Еще в августе клиенты брокера «Тинькофф» получили доступ к «Вечному портфелю USD». Брокер выкупил заблокированные активы на сумму 550 млн рублей, доступ получили 450 000 клиентов.

- Также в начале ноября некоторые инвесторы получили доступ к небольшой части своих заблокированных бумаг. По официальным данным, удалось договориться с неназванным институциональным инвестором об обмене акций на сумму 312 млн долларов (6 трлн рублей), что составляет где-то 10 % от всех замороженных акций.

Во втором случае схема обмена выглядит так: некий иностранный инвестор внутри СПБ Банка отдает свои свободно обращающиеся иностранные ценные бумаги (не регистрируемые в НРД), а взамен получает такое же количество бумаг тех же компаний, которые находятся на неторговых счетах. В список попало 680 эмитентов.

Это не операция купли-продажи — это обмен. Полученные СПБ Биржей ценные бумаги теперь не включают НРД в цепочке учета прав, и инвесторы получили возможность осуществлять с ними торговые операции. Согласно заявлениям брокеров, акции будут распределены пропорционально между инвесторами.

Что делать инвесторам, если удалось получить доступ к своим бумагам

Конечно, каждый сам решает, как ему поступать с разблокированными бумагами. Есть несколько вариантов:

- оставить все как есть и ничего не продавать;

- распродать все, даже если актив в большущем минусе, зато не бояться вновь подвергнуться блокировке активов;

- перевести ценную бумагу на зарубежный брокерский счет.

Снятие санкций ну очень вряд ли произойдет в ближайшие годы, а вот конфронтация может усилиться. Это вносит очередные риски понимания, а будут ли доступны для торговли дальше иностранные ценные бумаги. Второй момент: мировая экономика все быстрее скатывается в глубокую рецессию и глобальный полномасштабный финансовый кризис.

Николай Вавилов, специалист департамента стратегических исследований Total Research

Американский фондовый рынок продолжает падать, и с учетом роста процентных ставок, замедления мирового спроса, исторически высокой инфляции, внутренних проблем США падение будет продолжаться еще очень долго. Большинство американских бумаг потеряли с начала года от 40 % до 90 % стоимости. И если смогут вернуться к своим уровням до падения, то не раньше, чем через три-пять лет, резюмирует Николай Вавилов.

Что можно сделать для быстрого возврата доступа к своим активам

Уже сейчас можно что-то сделать для разблокировки своих ценных бумаг. Правда, это может быть дорого и малоэффективно.

Можно обратиться в юридические фирмы, которые помогут сопроводить процесс по оформлению индивидуальной лицензии на возврат своих активов. Но говорят, что заявления из-за огромного количества обращений могут рассматриваться очень-очень долго.

Также можно объединиться с людьми, чтобы попробовать решить проблему коллективным методом. Есть, например, телеграмм-канал «Вернем свои акции», где собрались россияне, которые всеми правдами и неправдами пытаются возвратить свои заблокированные активы.

Старое негласное правило о том, что российские активы лучше хранить в России, а иностранные — за границей, не потеряло актуальности. В нынешней ситуации пострадали больше всего те, кто делал наоборот: иностранное хранил в России, а российское —

за рубежом, считает директор по развитию бизнеса Alfa Asset Management (Europe) S.A. Вадим Погосьян

В 2020 году на фоне всеобщего карантина и низких ставок по банковским депозитам в России, как и во многих других странах, инвестиции стали мейнстримом среди частных инвесторов. Еще недавно не знавшие ничего об этом направлении люди начали активно вовлекаться в инвестирование, соревноваться друг с другом в полученных доходностях и подходах к размещению сбережений.

Московская биржа публиковала отчеты о существенном приросте частных инвесторов и о том, что в среднем их портфель примерно на 60% состоит из российских ценных бумаг, а оставшиеся 40% — из зарубежных. Причем доля иностранных активов постоянно росла. Вместе с тем эта статистика объективно не могла учитывать тех денег, которые россияне размещали через иностранных брокеров. Там, очевидно, доля нероссийских инвестиций приближалась к 100%.

С точки зрения экономической теории и учебников по управлению рисками такое поведение россиян было правильным и разумным. Но, к большому сожалению для нас всех, научные труды не уделяли много внимания санкционным рискам, поскольку исторически это достаточно редкое и непредсказуемое событие. В итоге же все вышло так, что этот риск для многих россиян оказался ключевым. Зарубежные вложения, будь то покупка иностранных ценных бумаг из России или за рубежом, стали для российских граждан проблемными. Давайте попробуем разобраться, что дальше делать с попавшими в беду инвестициями.

В первую очередь имеет смысл обсудить заблокированные активы. После введения европейских санкций в отношении Национального расчетного депозитария (НРД) надежда на возможность перестановки иностранных ценных бумаг на хранение в депозитарии за пределами России растаяла. Впрочем, подобные трансакции, за исключением единичных случаев, на практике перестали происходить уже с конца февраля 2022 года. Европейские глобальные депозитарии Euroclear и Clearstream принимали поручения от российских финансовых компаний, но до их исполнения дело и не доходило. И последующие санкции лишь узаконили это положение вещей. Российское финансовое сообщество приложило огромные усилия к тому, чтобы начать переговорный процесс с Европой и высвободить заблокированные активы. В результате появился луч некоторой надежды в виде даты 7 января 2023 года — именно к этому дню НРД должен был подать информацию об инвесторах, владеющих иностранными ценными бумагами и не включенных в санкционные списки. Все документы были успешно переданы европейской стороне, однако на сегодняшний день прогресса в ситуации нет.

Европейские депозитарии должны соблюдать введенные санкции и не проводить прямо или косвенно трансакции в интересах лиц, чьи активы попали под блокировку. Но дело в том, что в России никто к европейским санкциям не присоединялся, держатели ценных бумаг, попавшие в списки, могли буквально на следующий день перепродать на внутреннем рынке свои активы кому-либо, кто под санкции не попал. Теперь же эти новые держатели, вполне вероятно, даже не зная о предыдущих владельцах имеющихся у них бумаг, могут на законных основаниях просить вместе с другими россиянами права перевести принадлежащие им иностранные активы в другие депозитарии для последующей продажи. А это будет противоречить смыслу введенных санкций, поскольку европейские финансовые организации ни прямо, ни косвенно не должны способствовать разблокировке активов подсанкционных лиц.

В итоге, чтобы убедиться в чистоте освобождаемых активов, европейским финансовым компаниям нужно нанимать дополнительный персонал, проводить детальные проверки и принимать на себя ответственность. С учетом того что под разблокировку подпадают тысячи счетов, можно предположить, что делать в текущей ситуации этого никто не станет. Хотя бы потому, что это потенциально может навредить репутации этих финансовых институтов.

В этой связи более перспективным видится путь получения индивидуальных разрешений — лицензий на перевод иностранных активов из российского НРД в какой-либо зарубежный депозитарий. Мне достоверно известно о том, что некоторое количество россиян уже наняло для этого международных юристов и подало соответствующие заявления европейским регуляторам. Дела находятся на рассмотрении, ни одного положительного решения о переводе активов до сих пор не принято. Но на этом пути надежд больше, чем в случае с массовой амнистией.

Тем россиянам, кто хранит иностранные активы за рубежом, повезло чуть больше. Многие европейские банки и брокеры предложили таким клиентам право выбора: либо сменить свое место проживания и налоговое резидентство, либо перевести активы в какую-либо другую организацию. Вторая опция, правда, работает со скрипом, занимает недели, но все же работает. Особенно для тех, у кого портфели превышают сумму в $1 млн. Они относительно просто могут открыть счета в странах, не вводивших в отношении России санкции. А тем, у кого портфели превышают сумму в $10 млн, рады уже и в еще недавно закрытых юрисдикциях типа Гонконга и Сингапура.

Меньше всего повезло тем, у кого сумма активов составляет менее $1 млн. География стран и перечень организаций, которые готовы принимать «российские» риски, для них сильно ограничены. И кроме того, из открытых источников про эти организации узнать достаточно сложно. Мало кто из них как-либо рекламирует свою готовность работать с активами россиян, боясь попасть под вторичные санкции. Хотя при обращении в эти финансовые компании они занимают более чем конструктивную позицию. Да и найти их, в общем, нетрудно.

Логика поиска тут достаточно проста. В первую очередь не стоит тратить время на поиски в тех странах, где запрос на инвестиционные продукты среди местного населения невысок. Из европейских стран вне ЕС — это некоторые страны бывшей Югославии. Там развитие рынка инвестиций достаточно слабое и часто, как в случае с Сербией, дополняется, мягко говоря, несовершенным законодательством в части инвестиций нерезидентов. На постсоветском пространстве лучшие времена еще впереди у финансовых компаний из Узбекистана, Таджикистана, Кыргызстана. Спрос на инвестиции там, судя по всему, стремится к нулю, а предложение ему вполне соответствует. Гораздо лучше дела обстоят в Казахстане и Армении. Там вам могут предложить вполне конкурентоспособный сервис с минимальным чеком от $10 000. Не стоит исключать из списка также и страны Ближнего Востока. Но там минимальные чеки выше и порой требуется предварительное получение местного резидентства.

Старое негласное правило о том, что российские активы имеет смысл хранить в России, а иностранные — за границей, не потеряло своей актуальности и сегодня. В нынешней ситуации пострадали больше всего те, кто делал наоборот: иностранное хранил в России, а российское — за рубежом. Впрочем, сейчас выглядит все так, что у инвесторов еще есть и будет возможность эту ситуацию исправить, хоть и не сразу.

Собрали актуальные советы от санкционных юристов для частных инвесторов: когда подавать обращение за индивидуальной лицензией на разблокировку, что указать в тексте, какие документы нужны и сколько это стоит

- Почему акции заморожены

- Как разблокировать активы

- Лицензия для разблокировки

- Необходимые документы

- Стоимость

Почему мои акции заморожены?

Национальный расчетный депозитарий России (НРД, входит в группу Мосбиржи) ведет учет прав собственности на российские ценные бумаги, которыми владеют инвесторы, и проводит расчеты по сделкам. Кроме того, НРД выступает в роли промежуточного звена хранения некоторых иностранных

ценных бумаг

, которые торговались на СПБ Бирже и Мосбирже.

НРД имеет счета в международных депозитариях Euroclear и Clearstream, которые перестали проводить по ним операции в марте 2022 года. Часть бумаг российских инвесторов оказалась заморожена, а дивиденды и купоны по ним перестали приходить. Выплаты копятся в зарубежных депозитариях, но не могут дойти до счетов россиян.

Банк России в конце мая ограничил биржевые торги иностранными ценными бумагами, заблокированными международными депозитариями. Брокеры распределили бумаги, которые необходимо было заморозить, между клиентами, перенесли эти активы на неторговые счета и обособили от незаблокированных. Бумаги, подпавшие под ограничения, перестали торговаться на СПБ Бирже с 31 мая. По словам главы торговой площадки Романа Горюнова, в итоге около 40% бумаг, купленных через биржу, оказались заблокированы.

Евросоюз 3 июня ввел против НРД санкции, и блокировка активов на счетах российского депозитария в Euroclear и Clearstream зафиксировалась юридически. Более 5 млн розничных инвесторов имеют на счетах заблокированные активы, указывал зампред Банка России Филипп Габуния. Общая стоимость иностранных акций, принадлежащих физическим лицам, составляла на 29 июля ₽320 млрд.

Еврокомиссия заявила, что допускает разморозку заблокированных активов россиян, если с их помощью будут завершены операции и сделки, заключенные до 3 июня. В таком случае иностранные контрагенты должны провести операции с НРД до 7 января 2023 года.

Еврокомиссия также отмечала, что возобновление расчетов с НРД будет возможно, если, помимо соблюдения прочих условий, российский депозитарий не будет получать выгоду в виде комиссии за переводы активов со счетов НРД на счета несанкционных лиц. В итоге НРД отказался от комиссии за перевод бумаг из иностранной инфраструктуры в российскую. В случае возобновления расчетов инвесторы, не включенные в санкционные списки, смогут перевести активы в неподсанкционные депозитарии и получить зависшие средства.

Фото: Shutterstock

Мои активы заблокированы. Что можно сделать?

1. Подождать разблокировки активов по иску или запросу НРД

НРД 12 августа подал иск в Суд Евросоюза в Люксембурге об отмене санкций, чтобы доказать их «неправомерность и необоснованность». В результате этих ограничений «пострадали российские и иностранные инвесторы», отмечал депозитарий.

НРД приводит в иске четыре основных довода, которые касаются в том числе структуры владения акциями Мосбиржи, где на бумаги в свободном обращении приходится 60%. «Евросоюз, налагая санкции на НРД, заблокировал чужие активы — НРД не является ни номинальным собственником, ни номинальным владельцем», — отмечал глава наблюдательного совета площадки Сергей Швецов.

Суд ЕС рассматривает иски в соответствии со ст. 263 Договора о функционировании Европейского союза (ДФЕС). В отчете за 2021 год указано, что средняя длительность рассмотрения жалоб юридических лиц составляет полтора года, рассказывали РБК Pro юристы адвокатского бюро NSP Александр Некторов и Сергей Гландин. Они указали, что устные слушания по делу НРД могут пройти в начале 2023 года, затем суд удалится на принятие решения, причем на этом этапе он уже не будет ограничен никакими временными рамками, но в среднем решения готовятся шесть — девять месяцев. Гландин и Некторов также указывали, что доводы о нарушении различных прав или превышении Советом ЕС полномочий ранее не считались вескими.

Также в сентябре НРД направил запросы в Министерства финансов Бельгии и Люксембурга на получение генеральных лицензий, которые позволили бы инвесторам перевести заблокированные активы. Депозитарий ожидал удовлетворения запросов в октябре 2022 года, однако обращение по-прежнему остается без ответа.

2. Дождаться итогов коллективного обращения вашего брокера

В середине октября участники Клуба защиты прав инвесторов решили в индивидуальном порядке обращаться в органы ЕС за лицензиями на разблокировку активов клиентов, которые не подпали под санкции, если запрос НРД останется без ответа до 1 ноября.

О подготовке обращений европейским регуляторам за лицензией на перевод активов в иные депозитарии от имени неподсанкционных клиентов уже заявили:

- «Альфа-Инвестиции»;

- «КИТ Финанс»;

- «БКС Мир инвестиций»;

- «Тинькофф Инвестиции»;

- «Открытие Инвестиции»;

- брокер «Финам»;

- Freedom Finance Global;

- УК «Альфа-Капитал»;

- «Инвестпалата».

Разъяснения Еврокомиссии указывают на то, что инвесторы могут запросить у европейского регулятора разрешение на перевод активов, если тот сочтет, что для этого есть достаточные основания, и при соблюдении ряда условий. Основанием для обращения за лицензией на перевод активов может служить в том числе Генеральная лицензия № 50 Управления по контролю за иностранными активами США (OFAC) от 19 августа. Согласно этому документу, возможны транзакции для закрытия счетов физических лиц в финансовых институтах, подпавших под санкции. Также документ разрешает перевод средств в финансовые учреждения, не находящиеся под санкциями. Ограничения срока действия у этой лицензии нет.

Например, брокер «Открытие

Инвестиции

» указывал, что Credit Suisse не возражает против соблюдения условий, указанных в лицензии OFAC № 50, при наличии соответствующего разрешения от Государственного секретариата Швейцарии по экономическим вопросам (SECO, подразделение Министерства экономики).

3. Самостоятельно обратиться за лицензией на разблокировку активов

Инвесторы, не подпавшие под санкции, могут самостоятельно направить заявление на получение индивидуальной лицензии в компетентные органы стран — членов ЕС: Администрацию казначейства Бельгии (Belgian Treasury Administration) или Минфин Люксембурга.

Генеральный директор брокера «Открытие Инвестиции» Юрий Маслов указывал на сжатые сроки для обращения за индивидуальной лицензией: «Чтение директивы про 7 января двоякое: есть прочтение, что 7 января — это крайний срок, когда возможно выпустить разрешение на разблокировку и даже провести операции. Но нормативный срок на рассмотрение — 30 рабочих дней. Поэтому подать заявку лучше в конце ноября».

«Есть пессимистичный сценарий — по данным некоторых юридических консультантов, крайний срок получения лицензии — 7 января 2023 года. Но есть и другие мнения, в которых отсутствуют какие-либо точные сроки», — отметил руководитель управления развития клиентского сервиса ФГ «Финам» Дмитрий Леснов.

Банк России рекомендовал профучастникам сообщать клиентам об индивидуальных способах защиты их прав в связи с блокировкой активов, но подчеркнул, что рост числа заявлений в европейские регуляторы на получение лицензий «может привести к увеличению общих сроков рассмотрения указанных заявлений и негативно отразиться на объеме их удовлетворения».

«Мы оцениваем вероятность получения лицензии клиентом выше, чем депозитарием», — заявил Юрий Маслов. Он отметил, что у иностранных партнеров нет доверия к российской инфраструктуре, они не уверены в прозрачности и достоверности информации, которую получают от финансовых институтов.

4. Продать заблокированные активы на внебиржевом рынке

Зачастую сделки на внебиржевом рынке происходят с дисконтом к рыночной стоимости заблокированных бумаг. Директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров указывал ранее, что торговлю заблокированными бумагами можно осуществлять только внутри контура НРД. Внебиржевые площадки для обмена замороженными активами предоставили своим клиентам брокеры «Финам», «Тинькофф Инвестиции», об аналогичных планах заявлял и брокер «БКС Мир инвестиций».

Кроме того, возможен сценарий с обменом заблокированных активов, его ранее допускал и Банк России, отмечая необходимость доработки идей участников рынка. Таким способом СПБ Биржа смогла разблокировать часть зарубежных ценных бумаг: площадка обменялась активами с иностранным институциональным инвестором. Последний передал свои свободно обращающиеся иностранные ценные бумаги бирже и получил взамен равное количество аналогичных заблокированных бумаг, цепочка учета прав по которым включает НРД. Стоимость подлежащих обмену активов на 19 октября составляла $312 млн.

Фото: Shutterstock

Как подать заявление на лицензию для разблокировки?

Порядок разблокировки активов регулируется регламентом Совета Европейского союза от 17 марта 2014 года 269/2014. «На первом этапе инвестору, решившему подавать заявление на разрешение (лицензию), стоит определиться с «набором» юрисдикций, где оказались заморожены его активы», — напомнил Андрей Рябинин. Затем стоит собрать пакет документов и обеспечить их перевод. «Так как в праве стран Европейского союза отсутствуют единые требования к переводу для таких заявлений, то тут допустимы различные модальности применительно к возможностям и потребностям конкретного инвестора», — отметил Рябинин.

В заявлении неподсанкционный инвестор должен попросить о разрешении для Euroclear разблокировать бумаги и о переводе активов на счет в неподсанкционном депозитарии, объяснил адвокат, партнер адвокатского бюро NSP Сергей Гландин. Подать заявление можно почтовым отправлением или на электронный адрес уполномоченного органа. Ориентировочные сроки получения лицензии составляют от девяти недель, рассказывали ранее «РБК Инвестициям» юристы BGP Litigation.

На каком языке написать обращение?

«В Бельгии три официальных языка, наиболее оптимально подготовить обращение на фламандском, который является самым распространенным в Бельгии. Можно и на валлонском, это франкофонный диалект, который используется в Бельгии, и можно на немецком языке. Мы отправляли в том числе и на английском языке, регуляторы принимают и рассматривают», — рассказал Гландин.

Какие документы нужны для разблокировки активов?

Сергей Гландин рассказал, что, согласно регламенту ЕС от 17 марта 2014 года 269/2014, инвесторы должны написать заявление на предоставление лицензии, указать лиц, в отношении которых это разрешение будет действовать, и подтвердить отсутствие санкционного статуса в ЕС.

«В регламенте нет конкретного списка документов, человеку нужно приложить подробную информацию о себе, чтобы его могли проверить по санкционным спискам: паспортные данные, ИНН, адрес», — рассказал Гландин. Комплект документов для индентификации заявителя зависит от того, обращается ли за лицензией физическое или юридическое лицо, отметил партнер, руководитель санкционной практики Коллегии адвокатов Delcredere Андрей Рябинин: «Речь идет о базовых идентификаторах, таких как паспортные данные для физических лиц и уставные документы для юридических».

«Кроме того, инвестор должен предоставить выписку по счету депо, которая подтверждает, какие бумаги он держит, на какую сумму, с какими номерами, чтобы подтвердить, что от разблокировки активов не получат выгоды подсанкционные лица», — также отметил Гландин.

Также инвестор должен предоставить договор с первичным брокером или документ о присоединении к договору на брокерское обслуживание. «Брокер может поделиться договором с первичным депозитарием или депозитарием первого уровня, до НРД. Договоры в отношении НРД можно не предоставлять, из-за депозитария все и случилось», — объяснил юрист.

«Нужно предоставить данные о заблокированном активе, будь то ценные бумаги или денежные средства с указанием счета, куда планируется перевод активов, так как лицензия (разрешение) по своей правовой природе — это разрешение на проведение конкретной сделки, запрещенной по общему правилу санкционным регулированием», — подчеркнул Андрей Рябинин.

Партнер BGP Litigation Татьяна Невеева назвала следующие документы для подачи заявления: «Для разблокировки потребуется справка 2-НДФЛ, то есть документы, которые подтверждают уровень дохода лица, позволяющий приобрести такие активы, чтобы избежать подозрений в том, что заявитель держит активы за подсанкционное лицо; документы, подтверждающие приобретение ценных бумаг до 3 июня 2022 года; междепозитарные договоры и выписки по счетам, которые подтверждают цепочку держания активов вплоть до Euroclear; паспорт и, если есть, иностранный вид на жительство».

Ранее Банк России также перечислил документы и сведения, которые могут быть необходимы для самостоятельной подачи заявления на разблокировку активов. Регулятор также указал, что приведенный им список не исчерпывающий.

Что делать, если мои активы заблокированы на счете у подсанкционного брокера?

«Если ваши бумаги лежат на счете у подсанкционного брокера, нужно будет получать у Казначейства Бельгии разрешение на перевод активов на счет в неподсанкционном депозитарии иного брокера и написать, что акции заблокированы из-за двух подсанкционных контрагентов — помимо НРД, нужно будет указать еще и подсанкционного брокера», — пояснил Сергей Гландин.

Насколько это дорого?

Обращаться за профессиональной помощью в разблокировке активов целесообразно, если их стоимость превышает $50 тыс., в ином случае на юристов можно затратить больше, чем составляет сумма портфеля, считают опрошенные «РБК Инвестициями» эксперты.

«Любое заявление на разблокировку меньше €10 тыс. на рынке подавать не стоит, даже если оно готовится собственными силами российского консультанта без привлечения европейских подрядчиков. Конечно, если там €50 тыс., то и нет смысла привлекать каких-то юристов — больше денег потратится на разблокировку», — считает партнер BGP Litigation Татьяна Невеева.

Она отметила, что инвесторы могут обратиться с заявлением на разблокировку и самостоятельно — собрать пакет документов, прочитать регламенты, подобрать основания для разблокировки, объяснить, куда и каким образом, по их мнению, должны быть переведены активы, и с полным комплектом документов подавать обращение к регулятору.

Большинство пострадавших российских инвесторов обращаются к российским юридическим компаниям за помощью в разблокировке активов, так как европейским юристам с 6 октября восьмым пакетом санкций ЕС было запрещено оказывать российским гражданам юридическую помощь, которая не включает в себя работу с административными органами власти, пояснил Сергей Гландин.

Тем не менее Татьяна Невеева посоветовала обращаться к европейским юристам, некоторые из которых продолжают работать с россиянами. «Мы не рекомендуем обращаться самостоятельно, заявок очень много, нужно, чтобы заявка как-то выделялась, лучше идти через европейских юристов. Наши иностранные партнеры оказывают нам поддержку в полном объеме, хотя в некоторых юрисдикциях юристы отказываются от работы с российскими клиентами», — рассказала Невеева.

На стоимость услуг юристов влияют такие факторы, как объем активов, статус заявителя, объем документации, юрисдикция, необходимость привлечения иностранных консультантов, рассказал Андрей Рябинин. По словам Гландина, в России на рынке существуют четыре модели ценообразования:

- «Гонорар успеха» в случае успешной разблокировки и перевода бумаг в неподсанкционный депозитарий в среднем составляет 20% от суммы активов, но может достигать и 30%;

- Почасовые ставки, когда клиент периодически получает сведения о затраченных часах с обоснованием суммы и оплачивает счета в соответствии с ними;

- Устанавливается фиксированная стоимость без «гонорара успеха», как правило, клиент платит ее сразу;

- Модель, когда «гонорар успеха» выплачивается помимо обязательных почасовых ставок либо фиксированной оплаты.

Он отметил, что документы, подтверждающие принадлежность заблокированных бумаг и право получения с них дохода, депозитарии и брокеры предоставляют бесплатно.

«Также возникнут расходы на заверение нотариальной доверенности на представление интересов в органах власти страны ЕС и Euroclear. Ее рекомендуется делать сразу на нескольких языках. Мы практикуем трехъязычные доверенности, такая доверенность и заверение будут стоить ₽4,5 тыс.», — рассказал Гландин. По его словам, подготовить доверенность на имя юриста, который будет представлять интересы клиента, лучше на французском или фламандском языке, а также на английском и русском, поскольку заверяет документ российский нотариус. Эксперт также напомнил, что если возможно судебное разбирательство, эта доверенность не поможет, придется нанимать на месте юристов, которые допущены к практике в Бельгии.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Российские инвесторы на следующей неделе получат доступ к замороженным акциям иностранных компаний. Санкт-Петербургская биржа объявила, что ей удалось разблокировать активы клиентов на $300 млн, которые оказались недоступны из-за санкций. Это произошло благодаря неназванному институциональному инвестору, который обменял свои ценные бумаги на заблокированные в НРД. Теперь инвесторы смогут продать активы по рыночным ценам. Когда это произойдет? И стоит ли торопиться с продажей? Разбирался Владислав Викторов.

По данным Центробанка, из-за санкций против Национального расчетного депозитария (НРД) пострадали примерно 5 млн российских инвесторов, замороженными оказались активы на 320 млрд руб. С 31 октября россиянам вновь станет доступно примерно 10% из них, заявили в «СПБ Бирже». Собеседники “Ъ FM” говорят, что это большой шаг в сторону стабилизации рынка.

Остались ли варианты проводить операции с заблокированными активами

Он стал возможен благодаря некоему инвестору, который согласился обменять свои свободно обращающиеся бумаги на заблокированные в НРД. Его личность, скорее всего, так и останется неизвестна. Но сам по себе этот случай должен стать прецедентом, говорит советник по макроэкономике гендиректора компании «Открытие Инвестиции» Сергей Хестанов:

«Учитывая тот факт, что возможная сделка носит прецедентный характер, мне кажется, тут интереснее понаблюдать за тем, удастся ли ее осуществить. В случае успеха не исключено, что этот тип разрешения проблем могут применять и в дальнейшем. До тех пор, пока большая часть таких сложностей будет актуальной, стороны предпочтут не раскрывать какие-то названия просто для того, чтобы не мешать реализации подобной схемы».

В числе бумаг, которые вновь станут доступны инвесторам, указаны акции Apple, Microsoft, Intel и других крупных эмитентов. Всего в списке биржи 680 наименований. Но главное, что подобные операции по определению не могут проводиться с дисконтом. Так что россияне получат свои активы по рыночной цене, и их сразу можно будет продать. Однако с февраля индекс S&P500 снизился примерно на 15%, а отдельные технологичные компании упали еще сильнее.

Глава инвесткомпании «Иволга Капитал» Андрей Хохрин говорит, что торопиться с продажей не стоит: «Если человеку разблокируют бумаги и он сможет с ними что-то делать, у него, скорее всего, будет более дешевая продажа, чем есть на западном рынке. Кроме того, он покупал эти акции существенно дороже, чем они стоят сейчас. Потеря в рублях окажется 50%. В этой связи я бы просто подождал. Через полгода будет возможность продать по гораздо более выгодным ценам».

Несмотря на то, что размороженные активы не будут проходить через НРД, риски повторной блокировки по-прежнему слишком высоки. Финансовый советник Наталья Смирнова призывает сразу фиксировать убыток и компенсировать его за счет других инструментов, поскольку условия на рынке сильно поменялись:

Каким образом Санкт-Петербургская фондовая биржа собирается вернуть клиентам заблокированные акции

«Я бы все продала, потому что вышестоящий депозитарий остается прежним. Это американская BNY Mellon. Риски заморозки НКЦ все еще есть, поэтому свободное распоряжение долларом в случае продажи тоже вызывает вопросы. Как будут идти внебиржевые торги, я не знаю. С 24 февраля я приверженец такой стратегии: все недружественное — через зарубежного брокера, российское — через российского брокера. А микс довольно-таки опасен для вашего кошелька».

Собеседники “Ъ FM” в целом позитивно оценивают скорую разблокировку иностранных активов. На это указывает и динамика торгов. 24 октября индекс Санкт-Петербургской биржи рос почти на 10%. Эксперты отмечают, что игроки финансового рынка оказались куда прагматичнее, чем политики, поэтому, скорее всего, процесс по снятию ограничений с бумаг российских инвесторов продолжится.

Новости в вашем ритме — Telegram-канал «Ъ FM».

Весной 2022 года более 5 млн. российских инвесторов ощутили на своих брокерских счетах действие санкций в виде блокировки активов. По данным самого ЦБ сумма заблокированных активов оценивается в 6,7 трлн. руб.

Для многих инвесторов, да для всей рыночной системы данная ситуация оказалось нестандартной. И вот спустя полгода, когда есть четкое понимание произошедшего, разберем последствия случившегося, варианты действий с заблокированными бумагами и рассмотрим предпринимаемые меры для решения сложившейся проблемы.

-

Почему акции оказались заблокированы.

-

Последствия блокировки акций для инвесторов.

-

Что делать с заблокированными акциями.

-

Как решается проблема заблокированных активов.

Почему акции оказались заблокированы

В марте 2022 года европейские депозитарии Euroclear и Clearstream официально уведомили НРД

о том, что обслуживание его счетов приостановлено. Как следствие, проводить какие-либо операции с рядом иностранных ценных бумаг стало невозможно. Потому брокеры и расчётный депозитарий в лице СПБ Банка перевели эти активы на неторговые счета.

НРД пытался добиться ответа от иностранных депозитариев, но усилия ни к чему не привели. В это время Банк России определил перечень бумаг, торги которыми попали под ограничения. В мае принято централизованное решение о приостановлении торгов по иностранным ценным бумагам, заблокированным международными расчётно-клиринговыми организациями.

Заблокированные активы переведены на неторговые счета, при этом право собственности осталось за инвестором. Под блокировку попали не все иностранные активы. Существенная часть иностранных акций, торгуемых на СПБ Бирже (около 86%), хранятся вне НРД и свободно обращаются и сейчас. Что значит – хранятся в НРД?

Акции, купленные на СПБ Бирже, хранятся на счетах депозитария СПБ Банка, который в свою очередь связывается с американским депозитарием Depository Trust Company через посредников, среди них:

В целом схема учёта иностранных ценных бумаг выглядит так:

Из-за санкций НРД перестал выполнять функцию посредника, и СПБ Банк связывается с перечисленными выше депозитариями напрямую, потому покупать иностранные акции всё ещё можно. Ценные бумаги, купленные на СПБ Бирже после 31 мая, учитываются у других организаций, а те, что остались на счету НРД, переведены на неторговые счета.

По решению ЦБ, 14% заблокированных акций распределили между всеми брокерами пропорционально.

СПБ биржа определила специальную методику, по которой рассчитывалось количество заблокированных бумаг для каждого конкретного инвестора. В денежном выражении сумма заблокированных активов не должна была превысить 14% портфеля клиента, но по факту методика не соблюдалась, и акции отдельных эмитентов были заблокированы в полном объёме.

Список бумаг, которые переведены на не торговые счета, опубликован на сайте СПб биржи.

Последствия блокировки акций для инвесторов

Несмотря на блокировки, инвестор всё ещё является собственником ценных бумаг, проблема в том, что возможности по реализации прав акционера максимально ограничены.

-

Заблокированные акции нельзя продать

Заблокированные бумаги продолжают оставаться активами – они также работают на инвестора. По ним можно отслеживать движение котировок в торговом приложении брокера. Но биржевые сделки по ним запрещены, о чем сигнализирует напоминание от брокера.

-

Нельзя получить дивиденды

Вопрос дивидендов стал одной из причин разделения иностранных ценных бумаг на категории торгуемых и заблокированных. Основным депозитарием акций из листинга СПБ Биржи является СПБ Банк, и он получает дивиденды только от тех акций, которые хранятся вне НРД. Но особенности учёта не позволяли банку понять, кому из инвесторов принадлежат ценные бумаги НРД, а кому – те, что учитываются через другие депозитарии.

Перевод части бумаг на неторгуемые счета решил проблему. Дивиденды по заблокированных активам не выплачиваются их держателям. Они аккумулируются на счетах в Euroclear и будут выплачены разом, когда решится вопрос с санкциями против НРД.

-

Заблокированные акции нельзя использовать в маржинальной торговле

Напомним, что маржинальная торговля – торговля с использованием средств и активов брокера. То есть брокер кредитует инвестора либо ценными бумагами (short selling), либо денежными средствами (long selling). Как и в схеме кредитования в банке, кредит от брокера дается под %, комиссию. Кредит брокера – это всегда кредит с обеспечением. То есть брокер не может позволить инвестору «проиграть» кредитные средства, поэтому в любой маржинальной сделке есть обеспечение собственным капиталом. Так вот брокер не принимает заблокированные ценные бумаги в обеспечение при маржинальной торговле, т.к. их невозможно продать.

Также, если у инвестора на момент обособления активов на неторговый счет были открыты маржинальные позиции, где заблокированные бумаги выступали в качестве обеспечения, то ему приходилось пополнять счёт или сокращать размер необеспеченной сделки, чтобы не наступил маржин-колл.

Что делать с заблокированными акциями

Ранее мы написали, какие есть ограничения по заблокированным активам. Но есть не только ограничения, но и формальные возможности.

-

Перевод заблокированных активов

Заблокированные акции можно переводить от брокера к брокеру, либо между брокерскими счетами. Смена места хранения не снимает статус ограничения, просто меняется запись в депозитарии. Поскольку «от перемены места слагаемых сумма не меняется», может показаться, что такая возможность бессмысленна. Но это не так, если дело касается ИИС.

ИИС (индивидуальны инвестиционный счет) – это особый брокерский счет, дающий его владельцу право получение льгот в виде возврата налогового вычета или освобождения от налога на прибыль. Кроме возможностей, ИИС имеет и свои ограничения в виде минимального 3-х летнего срока использования. На ИИС на момент публикации статьи и до момента публикации было возможно приобрести в том числе иностранные активы. Частичного закрытия ИИС не предусмотрено. То есть, если инвестор решил закрыть ИИС, он должен принять решение по всем активам счета. Зачастую закрытие ИИС сопровождается продажей всех находящихся на нем ценных бумаг и выводом средств. При наличии заблокированных активов на счете их продажа будет невозможна.

Что нужно знать о переводе заблокированных активов со счета ИИС:

-

Если брокер под санкциями, то перевод придётся оформлять к другому профессиональному участнику рынка.

-

После перевода ценных бумаг к другому брокеру или на другой счет активы также будут заблокированы.

-

При переводе активов инвестору, возможно, придётся оплатить комиссию за депозитарный перевод. Размер комиссии определяется тарифной политикой брокера. При совершении подобного маневра стоит уточнить о возможных издержках. Брокеры, которые попали под санкции и потеряли возможность торговать иностранными активами, ввели для своих клиентов упрощённый порядок перевода с ИИС и обычного брокерского счёта к другим брокерам.

-

При переводе заблокированных активов к другому брокеру инвестору нужно будет запросить у прежнего брокера документально подтвержденную информацию о стоимости приобретения переводимых активов. Эта информация необходима в последующем – для корректного расчета НДФЛ при продаже этих активов (когда их разблокируют).

-

Продажа заблокированных активов

Информация о том, что продать заблокированные акции нельзя, на 100% достоверна и актуальна. Это касается операций на организованном фондовом рынке. Но кроме основной торговой площадки сделки можно совершать альтернативным способом.

1. Через организованный внебиржевой рынок.

Внебиржевой рынок, или OTC от англ. over the counter, что дословно означает совершение сделки напрямую без центрального контрагента (биржи). Внебиржевой рынок отличается меньшим количеством инструментов, меньшим количеством участников торговли, меньшей ликвидностью, цены на активы отличаются от рыночных. Кроме того, брокеры берут повышенную комиссию на подобные сделки, обычно от 0,1%, но не менее 1500 рублей. Проблема внебиржевых сделок состоит в том, что найти покупателя очень тяжело. Можно предложить продать заблокированные активы брокеру, но есть большая вероятность, что ему подобная сделка не будет интересной. На момент публикации статьи крупнейшие брокеры – Тинькофф, Финам и БКС не предоставляют услуг по внебиржевой торговле заблокированными активами. При этом летом 2022 года Ассоциация брокеров заявляла о возможности выкупа заблокированных активов клиентов. Некоторые брокеры предлагали своим клиентам выкуп заблокированных активов, только с большой скидкой в 30-50% из-за высокой неопределенности по срокам разблокировки. В таких сделках брокер зачастую действовал в качестве посредника, а покупателем — компания, принадлежащая собственнику брокера, но не являющаяся профессиональным участником рынка.

2. Через неорганизованный внебиржевой рынок.

По сути, это как сделки купли/продажи авто или недвижимости. Разница – в предмете сделки. Общее — заключается договор купли-продажи. Какие здесь есть риски:

-

Инвестору придётся где-то найти человека, который согласится приобрести заблокированные активы.

-

Важна оценка стоимости активов, которая должна устроить обе стороны.

-

При заключении договора купли-продажи нужно обратить внимание на момент перехода прав на актив. Без записи в европейском депозитарии, если ценные бумаги учитываются там, новый собственник не сможет воспользоваться правами акционера. И вот тут загвоздка — внесение иностранным депозитарием записи о переходе права собственности возможно только после снятия санкций с НРД. Участники сделки могут прописать ее условия на будущее, обязавшись передать право собственности официально, как только активы будут разблокированы, но это несет риск.

Как решается проблема заблокированных активов

Стоит отметить, что решение проблемы с заблокированными активами российских инвесторов ведется одновременно по разным фронтам.

Международные депозитарии прекратили выполнять операции НРД ещё в марте, но фактически санкции ввели только в июне. Всё это время НРД пытался наладить связь с партнёрами и определить условия, по которым операции вновь будут доступны. В итоге Еврокомиссия назвала следующие требования:

-

НРД не должен получать от сделок экономическую выгоду. Уполномоченные лица уже ответили согласием на это требование, НРД откажется от комиссий за перевод ценных бумаг ради возможности вернуть инвесторам заблокированные активы.

-

Операции и сделки должны быть согласованы с регуляторами стран, в которых зарегистрированы организации-посредники. Для EuroClear — это казначейство Бельгии. Это означает, что профессиональным участникам российского рынка ценных бумаг нужно получать специальную лицензию. При этом им придётся раскрывать данные о клиентах и инвесторах, чтобы избежать операции с лицами, которые попали под санкции ЕС. Брокеры неоднократно заявляли, что готовы пойти на всевозможные, в рамках законодательства России, меры, если они помогут решить вопрос с заблокированными активами. Для этого, скорее всего, придётся просить согласие у клиентов на раскрытие информации о них.

Сейчас нельзя сказать, что решение готово. Ранее западные финансовые организации не проявляли особого интереса к проблемам российских инвесторов, но наличие конкретных требований – уже хороший знак.

Также 12 августа НРД выступил с инициативой оспаривания правомерности введенных блокировок счетов. Он обратился в суд ЕС с требованием отмены введенных против него санкций. Но тут стоит отметить, что судебный процесс — не быстрый и не самый легкий путь в поиске справедливости, он может затянуться не на один год.

В августе ЦБ потребовал от участников рынка составить индивидуальные планы работы с заблокированными активами, чтобы принять общий подход к решению проблемы. Интересно проследить за последующими инициативами и уже реализованными проектами в этом направлении:

-

Тинькофф в августе 2022г. выкупил заблокированные активы своих клиентов на сумму свыше 500 млн рублей, это позволило высвободить из-под блокировки средства свыше 450 тысяч инвесторов и возобновить торговлю биржевым фондом Тинькофф Вечный портфель USD (TUSD).

-

ВТБ предложил запустить торговлю бумагами на внутреннем рынке и разрешить нерезидентам их выкупать, а в обмен на это – дать возможность избавиться от российских активов, продажи которых заблокированы.

-

Брокер Финам в августе 2022г. принимал заявки на покупку и продажу заблокированных из-за санкций ценных бумаг. Как было выше сказано, выкуп совершался с большим дисконтом к рыночной цене. Это были внебиржевые сделки, которые не подкреплялись записью в европейском депозитарии. Объем выкупленных активов не раскрывается.

Из самого последнего – в сентябре ЦБ выступил с инициативой создания фонда компенсаций для замороженных акций. Предполагается, что он будет формироваться из доходов от заблокированных средств инвесторов нерезидентов. Иностранцы сохранят права на заблокированные активы, хранящиеся на счетах типа С. Фонд сформируют на доходы от их инвестирования. Такое предложение выглядит вполне справедливым с учетом того, что Euroclear заработал больше 110 млн евро на реинвестировании дивидендов и купонов с замороженных активов российских инвесторов. Несмотря на то, что у нерезидентов общая сумма заблокированных активов существенно превышает заблокированные средства наших инвесторов, такая мера не покроет на 100% сумму заблокированных средств российских инвесторов, но хотя бы частично может смягчить последствия этих ограничений.

Вывод

Заморозка активов российских инвесторов – это форс-мажор, ситуация, которую не мог предсказать никто. Сейчас ключевая задача перед ЦБ — предложить варианты решения или смягчить последствия проблемы блокировки средств, чтобы вернуть доверие инвесторов.

Ограничение покупки иностранных акций компаний из недружественных стран для «неквалов» – это в том числе часть программы защиты российских инвесторов. Несмотря на то, что торговля иностранными акциями продолжается, остаются актуальными риски новых блокировок.

Если в вопросе «что делать заблокированными активами» ответ очевиден «стать долгосрочным инвестором, занять выжидательную позицию», то вопрос «как реализовать валютную диверсификацию инвестиций» стоит очень остро: закрытие доступа к активам США для неквалов, комиссии за хранение валюты на брокерских счетах, ограниченный перечень активов в альтернативных дружественных валютах и др.

Примерами возможных антикризисных стратегий с примерами реальных кейсов, чек-листами мы делимся на наших бесплатных вебинарах для инвесторов. Записаться на очередной открытый урок можно по ссылке.