Как венчурные капиталисты зарабатывают, какие у них есть секреты и с чего начать желающим стать венчурным инвестором? Об этом рассказывает основатель и генеральный партнер фонда Fort Ross Ventures Виктор Орловский

Кто такой венчурный инвестор?

Человек или юридическое лицо, инвестирующее в стартапы. Стартапы — это частные компании, как правило, в технологической сфере, которые могут достаточно быстро масштабировать свой бизнес и привлекают для этого средства инвесторов.

Соответственно, деньги обычно привлекают через разные инструменты: деньги в капиталах, выпуск новых акций, конвертируемые ноты — SAFE (Simple Agreement for Future Equity), венчурное кредитование (venture debt) и т. д. Все это — деньги инвесторов, которые поступают в компании для финансирования их роста.

Также венчурные инвесторы иногда покупают уже выпущенные акции компаний. Такая транзакция на рынке называется вторичной, то есть акции покупаются у других инвесторов. Эти деньги не идут на развитие компании.

Есть много инструментов, которыми стартапы пользуются для поиска денег — например, разные акселерационные программы (Y Combinator, Сбер 500, программы от МТС и Ростелеком и т.д). Здесь стартапам дают деньги, помогают создать продукт и вывести его на рынок. Иногда за это берут долю в компании-стартапе, иногда — нет, существуют разные модели.

Второй вариант — просто поиск, когда стартапы сами ищут, пишут и ходят по инвесторам. И третий — это различные площадки, через которые сейчас можно находить деньги: Kickstarter, IndieGoGo, Republic и др. Поэтому многообразие большое как в инструментах, так и в том, кто может стать венчурным инвестором.

Как венчурные капиталисты зарабатывают деньги?

Венчурные капиталисты всегда рассчитывают на рост стартапа и, соответственно, увеличение его

капитализации

.

Уоррен Баффет

как-то сказал: «Цена — это то, что ты платишь. Ценность — то, что ты получаешь». Вы всегда хотите платить меньше за большую ценность. Но самое главное — это надежда на будущий рост. То есть вы рискуете сейчас для того, чтобы создать ценность в будущем.

Фото: Bill Pugliano / Getty Images

Допустим, вы вложили деньги, когда стартап только запустился. Затем он подрос и стал дороже стоить, в него вложил кто-то еще, уже по другой стоимости. Например, вы заплатили за акции компании, когда она была только на бумаге, 1 цент за каждую. Потом прошло время, компания что-то сделала на деньги инвесторов и приобрела новую ценность. Соответственно, и цена за акцию теперь стала $1, компания выросла в 100 раз, значит, и ваша акция теперь стоит $1. Потом компания снова подняла деньги, снова удачно их «отработала» — и теперь акция стоит $100. Значит, у тех, кто покупал акции по $1, доля стоит в 100 раз больше, а у тех, кто по 1 центу — в 10 тыс. раз. Теперь вы можете продать или оставить свои акции.

Нужно понимать, что акции стартапа — это не

ликвидный

инструмент. Нельзя просто так пойти и кому-то их быстро продать (в отличие от бумаг публичных компаний). Стартап — это неликвидный актив, бирж нет, вам нужно найти покупателя самому. Хотя, например, компании Carta X, Forge Global пытаются построить биржи, на которых венчурные инвесторы-акционеры могут продать свои акции.

Но эти инструменты пока не развиты как настоящие биржевые инструменты публичных компаний. Поэтому это неликвидные активы, и главное — очень рисковые. Вы должны рассчитывать на то, что большинство ваших инвестиций не дадут нужного результата.

В моем примере было так: 1 цент — потом $1 — потом $100. Хорошо, если так произойдет хотя бы с одной компанией, тогда вы окупите все свои инвестиции. Но так как это высокорискованные

инвестиции

, чаще всего вы покупаете акцию компании за 1 цент, а через год этой компании нет. Не потому что фаундеры сбежали с вашими деньгами и купили себе Ferrari. Они старались изо всех сил, но не получилось. И поэтому ваши акции превращаются просто в никому не нужные бумажки.

Особенности венчурного инвестирования

Венчурному инвестору нужно мысленно нарисовать себе трехмерное пространство: на одной оси будет география, на другой — индустрия, а на третьей — стадия. Нужно определиться с географией — это будет Россия или только Москва? Или Северная Америка? Или весь мир? А индустрия — это роботы? Еда, биотехнологии, финтех? Или все вместе? Стадия — посевная, когда еще ничего нет, кроме презентации? Или это компании, которые уже зарабатывают и вот-вот выйдут на IPO?

Фото: Shutterstock

Конечно, чем более ранняя стадия, тем больше риск и тем ваши чеки в этих компаниях должны быть меньше, а самих компаний — больше. То есть если вы хотите проинвестировать $10 млн на ранней стадии, то инвестируйте их по $100 тыс., тогда вы вложите в 100 компаний. Если вы инвестируете на поздних стадиях, можно разделить их по $3 млн, тогда у вас будет только три компании. А риски, если вы правильно инвестируете, те же.

Теперь, когда у вас $10 млн проинвестировано в 100 компаний на ранней стадии, 80% этих компаний, скорее всего, умрут. Но какие-то компании выживут, а какие-то принесут вам $100 дохода на 1 вложенный цент, и они могут окупить все ваши остальные инвестиции.

Чем в более ранние стадии вы инвестируете, тем больше вы должны создавать резервов. Во-первых, часть компаний вам придется спасать (и опыт поможет вам разобраться, какие спасать, а какие нет — абсолютное большинство спасать не нужно). Во-вторых, нужно будет поддерживать долю в тех компаниях, которые взлетают. В хорошем венчурном фонде инвесторы резервируют 50% денег под такие кейсы.

Специфика инвестирования есть на каждой стадии, но важно понимать, что вы создаете портфель. Венчурный рынок очень закрытый. Если у вас есть доступ к хорошим стартапам, вам повезло. Чем больше у вас данных, знаний, чем лучше ваши связи, тем лучше поток компаний на входе.

Секреты венчурных инвесторов

Фактически у венчурного инвестора есть два больших секрета. Первый — как получить доступ? Вот вы нарисовали эти три оси и выбрали точку. Как теперь получить доступ ко всем этим компаниям, которые поднимают деньги? И важно не только до них добраться, но и стать первым. Так у вас будет больше шансов, потому что стартапы всегда собирают только определенную сумму денег.

Фото: Shutterstock

Участвуйте активно в жизни стартапов — помогайте, консультируйте, общайтесь, будьте полезными. Стартапы общаются друг с другом, и так ваше имя будет звучать все чаще. Чем больше вы отдаете, тем больше получаете возможностей. Вы должны стать другом и частью семьи стартапа, которому помогаете. Любите фаундеров и в победах, и в поражениях. Это вознаградится отличными контактами и возможностями.

Второй секрет — в том, чтобы выбрать из того, к чему вы дотянулись, отличить лучшее от худшего. Это умение и опыт.

Плюсы и минусы венчурных инвестиций

Плюсы очень простые — вы можете много заработать. Кроме нелегальных бизнесов, таких как казино и торговля оружием, вы таких денег больше нигде не заработаете. Я бы назвал еще один плюс. Инвестиции в венчур — это как инвестиции в детей: вы строите будущее. Лично для меня это очень существенный аргумент. Минус — это, конечно, высокие риски.

Стадии венчурного инвестирования

Условно компания проходит три стадии: это ранняя, или seed-стадия, средняя, или growth/early growth, и late stage growth. Чем более поздняя стадия, тем меньше риск для инвестора. Вы должны зарабатывать в целом 20–25% годовых или больше, иначе премия за риск не оправдана. Есть куда менее рискованные инструменты, где вы можете заработать 10–15% — например, вкладывая в акции публичных компаний.

Объем инвестиций

Разделите весь ваш ликвидный капитал на четыре части и разложите его на оси, где снизу вверх — риски, а слева направо — ликвидность. То есть высокая ликвидность и высокие риски — это правый квадрат, а низкая ликвидность и низкие риски — это левый квадрат. Соответственно, в верхнем правом квадрате будут публичные рынки (высокий риск и высокая ликвидность публичных акций). Внизу справа будут fixed income, разные долговые инструменты корпораций (низкий риск, высокая ликвидность). В нижнем левом отсеке будет недвижимость, риски и ликвидность низкие, вы не можете просто взять и завтра продать все, что вы хотите продать, в отличие от fixed income. А вот в верхнем левом квадрате будут как раз венчурные инвестиции. Кому нужны такие инвестиции? Риск большой, ликвидность низкая. Ответ очень простой: там самый высокий заработок.

Объем инвестиций я бы советовал такой: правый верхний, правый нижний и левый нижний квадраты — на ваше усмотрение, а верхний левый — 10% вашего ликвидного капитала. Вычтите ваш бизнес, если он есть, дом, дачу, не считайте их. У вас останется капитал, которым вы управляете, и 10% этого капитала вы можете инвестировать в этот квадрат.

Если денег мало, а заработать хочется, то лучше заходить в фонды. Сейчас это можно сделать с $20–30 тыс. через такие инструменты, как ЗПИФ.

Общий объем венчурных инвестиций очень большой. Он составляет уже $130 млрд в Америке. Для сравнения, в 2011 году он был всего $28,4 млрд, то есть рынок вырос почти в пять раз всего за десять лет. Это очень много!

Венчурные инвестиции в России и США

В США венчурное инвестирование — уже сложившаяся индустрия. Там есть инвесторы на разных стадиях, есть много денег, профессионализм, понимание, как инвестировать, как собирать деньги. В России это все пока только строится, но хочу сказать, что в России есть один замечательный паттерн. Если еще в 2015 году становиться стартапером было не так актуально, то сейчас на стартапы мода. Огромное количество людей сегодня становятся стартаперами. Это хорошо, потому что так появляется опыт. Это опыт командной и индивидуальной работы, опыт построения большой компании из маленького проекта. Таким опытом в России пока обладает небольшое количество людей.

Почему в Кремниевой долине создается стартап за стартапом? Можно говорить про инвестиционный климат, их умение не обращать внимание на сложности, в том числе принимать провалы, и т. д. Но на самом деле это все следствие, не причина. А причина в том, что там собралось большое количество людей, которые стартовали, делали и ошибались, и так по кругу. Так у людей появился опыт, и каждый раз он себя оправдывает. В новый стартап приходят люди, которые делали уже что-то похожее, и каждый раз у них получается все лучше.

Можно ли стать венчурным инвестором, если нет опыта?

Конечно. Как? Ищите нужные связи, смотрите вокруг себя, изучайте проекты, инвестируйте и учитесь на собственном опыте. Но книги, конечно, тоже нужно почитать. Могу посоветовать «Настольную книгу стартапера» от Стива Бланка, она подходит и инвесторам, и «Почему стартапы терпят поражение» Тома Айзенмана. Отличные работы для тех, кто хочет разобраться в теме.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Содержание

- Что такое венчурный капитал

- История

- Истоки современного венчурного капитала

- Ранний венчурный капитал и развитие Кремниевой долины

- 1980-е годы

- Бум венчурного капитала и интернет-пузырь доткомов

- Обвал прямых инвестиций

- Кто такой венчурный капиталист

- Виды венчурного капитала

- Структура венчурных фондов

- Распределение ролей в организации

- Объекты инвестиций

- Вознаграждение

- Формы венчурного финансирования

- Как получить венчурный капитал

- Важность финансирования

- Заявка, резюме проекта и бизнес-план

- Размер запрашиваемых инвестиций

- Зрелость фирмы, представляющей запрос

- Управленческие кадры предприятия

- Конечные цели

- Этапы финансирования

- Социальное влияние

- Плюсы и минусы венчурного капитала

- Географические различия венчурных капиталов

- США

- Европа

- Россия

- Азия

- Ближний Восток и Северная Африка

- Отличия венчурного капитала от банковского кредита

- Альтернативы венчурному капиталу

- Примеры

- Заключение

Венчурный капитал – это инвестиции в компании или проекты с высоким уровнем риска. К венчурным вложениям относятся:

- инвестиции в стартапы;

- поддержка вновь созданных предприятий;

- вложения в проекты, находящиеся на грани банкротства;

- поддержка предприятий, испытывающих финансовые затруднения, сложности с получением займов и др.

Таким образом, венчурный капитал характеризуется двумя критериями:

- Высокий риск.

- Высокий потенциал объекта инвестиций.

На основании каких данных этот потенциал определяется – будем разбираться сегодня. Мы рассмотрим понятие и виды венчурного капитала и сделаем обзор рынков инвестиций разных стран мира.

Что такое венчурный капитал

Венчурный капитал представляет собой денежные средства, вложенные в проекты или компании, испытывающие затруднения с финансированием. Как правило, это вновь созданные предприятия, стартапы, новые проекты. На первоначальном этапе компания не имеет выручки, а банки отказывают в предоставлении кредита, поскольку у предприятия еще не сложилась история, на основании которой можно сделать вывод о финансовой состоятельности. Здесь на помощь приходят инвесторы. Поскольку истории нет, данные для анализа ключевых показателей отсутствуют, такие вложения принято называть венчурными (от англ. venture – авантюрный, рискованный).

Кто же является этими авантюристами? Как правило, это крупные инвесторы с мировым именем, вкладывающие капитал в несколько новых проектов, часть из которых прекращает свое существование в первые пару лет после создания. Другие проекты, напротив, приносят высокий доход.

Чаще всего понятие «венчурный капитал» ассоциируется с вложениями в сферы технологий. Это не совсем верно – венчурными можно признать инвестиции в любые стартапы.

Венчурные инвестиции – это своего рода лотерея, когда следует угадать потенциал фирмы. Некоторые инвесторы используют различные бизнес-модели, а другие действуют просто наугад. Для чего им это нужно?

Во-первых, при попадании «в десятку», инвестиции обеспечивают сверхприбыль. Во-вторых, такого рода вложения приносят инвестору известность, славу в бизнес-кругах. Для людей, чей капитал исчисляется миллионами и миллиардами, желание стать известным и получить, помимо прибыли, долю власти выходит на передний план.

История

Чтобы понять суть инвестиций в стартапы, приведем несколько исторических фактов.

Истоки современного венчурного капитала

Многим известно имя Лоренса Рокфеллера, который вложил средства в новые авиакомпании Eastern Air Lines и Douglas Aircraft. Дело происходило в 1938 году. Тогда Рокфеллеры были одной из богатейших семей в США и во всем мире. Другой пример – создание семьей Валленбергов компании Investor AB, которая вкладывала капитал в такие крупные шведские проекты, как ABB, Ericsson и др.

Таким образом, в первой половине прошлого столетия венчурный капитализм являлся отличительным признаком богатейших инвесторов, готовых рискнуть своими деньгами ради славы и сверхприбыли.

Основателем венчурного капитализма по праву считается Жак Дорио, создавший в 1946 году компанию ARDC. Эта компания привлекала инвестиции не от богачей, а от других добровольцев. Мелкие частные инвесторы вкладывали средства в предприятия, находившиеся под руководством военных, вернувшихся со Второй мировой войны. Так в 1957 году образовалась Digital Equipment Corporation. Впоследствии бывшие сотрудники ARDC основали несколько компаний, специализирующихся на венчурном капитале. Примеры: Greylock Partners, Fidelity Ventures и др.

Ранний венчурный капитал и развитие Кремниевой долины

Кремниевая долина – это территория Калифорнии, где сосредоточена основная часть венчурных фондов. В 1962 году была основана фирма Draper and Johnson. Тогда же появилась форма прямых инвестиций с десятилетним циклом, обеспечивающая пассивным инвесторам до 20% дохода.

В период с 1968 по 1980 годы в Кремниевой долине были созданы компании, которые работают и по сей день:

- Mayfield Fund;

- Patricof & Co;

- Melno Ventures;

- Sevin Rosen Funds и др.

Почему именно Кремниевая долина была выбрана базой для создания венчурных фондов?

Долина получила свое название в 1971 году, когда Робертом Нойсом была разработана первая микросхема с использованием кремния. Впоследствии богатая кремнием территория стала привлекать инженеров и предпринимателей со всей страны, а затем – и мира.

1980-е годы

Начиная с конца 70-х годов прошлого столетия основными сферами интересов венчурных капиталистов являлись компьютерные и медицинские технологии.

Этот период характеризуется спадом в области прямых инвестиций. Причин было две:

- усиление конкуренции со стороны фирм из Японии и Кореи, специализирующихся на компьютерных технологиях;

- обвал фондового рынка в 1987 году.

В те годы участились случаи рейдерских захватов и «враждебных поглощений», когда конкуренты приобретали крупную долю активов венчурной компании. К концу 80-х годов было создано несколько новых частных компаний, ставших крупными венчурными капиталистами – Leonard Green & Partners, Coller Capital, ABRY Partners и др.

Бум венчурного капитала и интернет-пузырь доткомов

Последнее десятилетие XX века стало бумом для венчурных капиталистов. Причиной тому стало развитие доткомов – компаний, работающих онлайн (от англ. dot – точка, и com – окончание доменного имени). Такие компании не имели крупных офисов и вели свою деятельность исключительно в интернете. Самый яркий пример, который успешно развивается и работает по настоящее время, – Google.

Проблема доткомов состояла в том, что такие компании не располагали крупными активами. У них не было зданий, транспортных средств и других основных фондов. Из оборудования использовались только компьютеры.

Стоимость ценных бумаг доткомов к концу 90-х годов взлетела до небес по причине «раздутого» спроса, который, в свою очередь, был вызван привлечением крупного венчурного капитала.

Что касается качества интернета, то в те годы оно было не на высоте. А руководители доткомов не могли похвастаться грамотным менеджментом. В совокупности все эти факторы привели к схлопыванию пузыря доткомов и утратой доверия инвесторов к компаниям, занятым в сфере высоких технологий.

Обвал прямых инвестиций

В результате событий, описанных выше, многие фонды потерпели крупные убытки и были вынуждены списать большую часть инвестиционного капитала.

Рынок прямых инвестиций начал возрождаться к 2008 году, однако мировой финансовый кризис затормозил этот процесс до 2010 года.

В 2019 году объем венчурного капитала в США превысил 100 млрд долларов.

В качестве примеров венчурных фондов можно привести:

- General Atlantic;

- Iconiq Capital;

- New Enterprise Associates.

Кто такой венчурный капиталист

Венчурный капиталист – это инвестор, вкладывающий средства в молодые, развивающиеся компании и предприятия, испытывающие дефицит финансирования.

Такие вложения характеризуются высоким риском и потенциально высокой доходностью на капитал. Венчурными капиталистами становятся крупные и мелкие бизнесмены, финансовые консультанты, специалисты в области прямых инвестиций, разработчики бизнес-проектов.

Нередко, помимо получения прибыли, инвестор заинтересован в управлении компанией.

Виды венчурного капитала

Венчурный капитал можно классифицировать по видам секторов:

- формальный сектор – это банки и фонды, а также их дочерние предприятия;

- неформальный сектор – частные инвесторы. Их называют «бизнес-ангелами».

Другая классификация видов капитала – по способу инвестирования:

- напрямую;

- через фонд.

Структура венчурных фондов

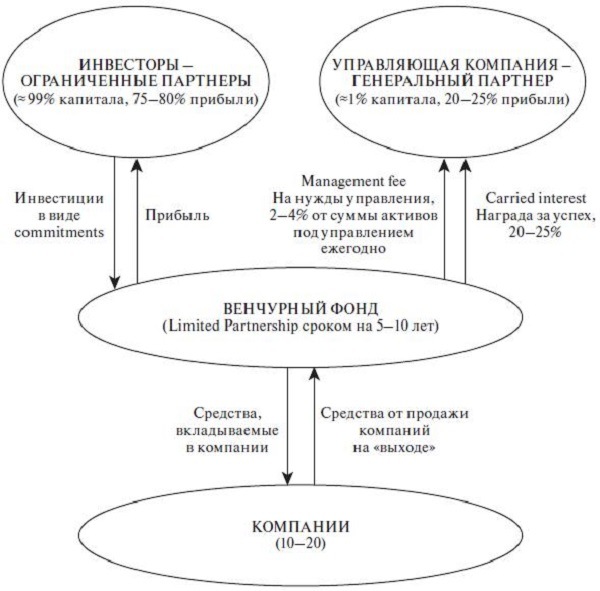

Стандартный срок существования фонда – 10 лет. Фонд создается в форме товарищества с ограниченной ответственностью под управлением компании, являющейся профессиональным инвестором.

Капитал в фонд привлекается как со стороны профессиональных инвесторов, так и от частных лиц. К профессиональным инвесторам относятся:

- банки;

- страховые компании;

- инвестиционные фонды и др.

Схематично структура фонда выглядит так:

Распределение ролей в организации

Руководство компании – это профессионалы с опытом работы в сфере инвестиций, получающие часть прибыли от всех проектов компании. На нижней ступени находятся партнеры с ограниченной ответственностью – государственные и частные фонды, а также частные инвесторы. Такие партнеры получают прибыль только с тех сделок, в которых участвуют непосредственно. Помимо этого, партнеры осуществляют поиск объектов для инвестирования.

Объекты инвестиций

Объектами для размещения венчурного капитала являются:

- Вновь созданные компании.

- Недооцененные компании.

- Компании, испытывающие затруднения с финансированием по различным причинам (неправильное ведение бизнеса, рейдерский захват, давление со стороны конкурентов, судебные разбирательства и др).

- Стартапы.

- Инновационные решения.

- Бизнес-идеи.

Вознаграждение

Руководитель (генеральный партнер) фонда получает вознаграждение в размере:

- 2–3% в год – за управление фондом;

- 20–25% от ежегодной прибыли фонда.

Пассивные партнеры, как было отмечено выше, получают прибыль только с тех сделок, в которых принимает непосредственное участие. Размер комиссионных составляет от 1 до 2% от стоимости сделки.

Формы венчурного финансирования

К венчурному капиталу относятся следующие формы инвестирования:

- товарный кредит с залогом или без залога;

- факторинг;

- банковская гарантия;

- бридж-финансирование. Это разновидность кредитования, применяемого в случаях, когда финансируемая компания потратила весь капитал на первоначальном этапе и ожидает финансовых вливаний от другого инвестора. Бридж-финансирование осуществляется в форме долговых обязательств (нот).

Как получить венчурный капитал

Самый простой способ получить финансирование – подача заявки в венчурный фонд. Прежде всего следует позаботиться о составлении грамотного бизнес-плана, содержащего обоснования для получения средств в цифрах.

Важность финансирования

Для некоторых компаний венчурное финансирование является единственным решением для запуска бизнеса и достижения финансовой устойчивости. В XXI веке этот вид финансирования довольно популярен. Так, в США выручка компаний, использующих венчурный капитал, составляет более 20% от государственного ВВП.

Заявка, резюме проекта и бизнес-план

В предварительной заявке должна содержаться информация:

- наименование компании;

- вид деятельности;

- сведения об учредителях и руководстве;

- размер запрашиваемой суммы.

В резюме следует раскрыть информацию о планах и перспективах компании на ближайшие 1–3 года.

Далее, после предварительного одобрения, необходимо представить подробный бизнес-план, где раскрыты все денежные потоки: поступления средств, расходы, коэффициенты рентабельности, размер предполагаемой прибыли, сроки окупаемости проекта. Для составления бизнес-плана привлекаются специалисты, но можно обойтись и своими силами. Для этого требуется полное погружение в проект, владение основами экономических знаний и немного творчества.

Написание бизнес-плана требует индивидуального подхода. Скачать образец в интернете и подставить нужные цифры не получится. Для получения финансирования необходимо грамотно рассчитать все издержки и коэффициенты, учитывая инфляцию, риски и другие факторы, влияющие на размер прибыли.

Размер запрашиваемых инвестиций

Казалось бы, чего проще – рассчитать, сколько денег потребуется на первоначальном этапе развития бизнеса? Узнать стоимость аренды, оборудования, заработной платы минимальному количеству специалистов – это и будет требуемая сумма венчурного капитала.

Основная сложность в том, что для правильного подсчета суммы необходимо определить сроки окупаемости проекта. Иными словами, вы должны представлять, через сколько месяцев или лет сможете самостоятельно покрывать все издержки. Это является одним из важных составляющих бизнес-плана.

При определении суммы венчурного капитала следует руководствоваться критериями:

- расчета стоимости первого экономического цикла, т.е. времени, в течение которого капитал инвестора будет израсходован и понадобятся новые вливания. Или же фирма начнет функционировать самостоятельно;

- если вы запросите слишком большую сумму – это означает, что инвестор приобретет большую долю в капитале предприятия и возникнет необходимость руководствоваться его решениями в управлении.

Зрелость фирмы, представляющей запрос

Этот пункт является также одной из ключевых составляющих бизнес-плана. Под зрелостью компании подразумевается ее способность развиваться, стимулировать спрос покупателей. Таким образом, в бизнес-плане должны содержаться сведения, подтверждающие, что у руля фирмы стоят лица, способные держать правильный курс. Этому могут служить подтверждением их карьерные успехи в других организациях.

Обратите внимание, что на первоначальном этапе венчурный капиталист завладеет примерно 40 процентами вашей фирмы, и это считается нормальным результатом. В дальнейшем, если потребуется, придется продать еще 10–20%. Чем выше этот процент, тем больше риск инвестора.

Управленческие кадры предприятия

Возвращаясь к кадрам, следует сказать, что о каждом руководителе высшего звена рекомендуется представить максимально развернутую информацию: его опыт работы, дипломы, достижения, рекомендации и др.

Кроме того, не лишним будет разработка подробных должностных инструкций для каждого управленца.

Конечные цели

Как я уже упоминала, средний срок существования венчурного фонда – 10 лет. Поэтому в ближайшей перспективе фонд должен продать свою долю в компании на IPO или заинтересованному лицу. Следовательно, необходимо представить критерии повышения инвестиционной привлекательности. Это достаточно «размытое» понятие. В качестве примера можно привести планы по освоению новых рынков (с приложением конкретных цифр), методы стимулирования кадрового состава, внедрение новых технологий и др.

Этапы финансирования

Финансирование принято разбивать на несколько этапов.

- «Долина смерти» – это вложения на самой начальной стадии, когда фирма не имеет выручки, а все расходы идут исключительно на рекламу. Мрачное название этого этапа связано с высоким риском, когда средства в прямом смысле с высокой вероятностью уходят в никуда.

- «Посевная стадия». На этом этапе деньги расходуются на исследования, связанные с оценкой эффективности проекта.

- Стартап. У фирмы все готово к работе, однако бизнес еще не начал полноценно функционировать или приносит минимальные доходы.

- Расширение. Это самая продолжительная стадия, на которой средства вкладываются в расширение и развитие бизнеса: освоение новых рынков, разработка новых технологий, привлечение дополнительных квалифицированных кадров и др.

- Промежуточная стадия. Этот этап предшествует публичной продаже доли венчурного капиталиста. Простыми словами, это своего рода выдача долговых обязательств под высокий процент без обеспечения. Такого рода финансирование осуществляется с целью гарантии приобретения ценных бумаг по льготной цене или получения процентов в натуральной форме.

- Выход. На этом этапе венчурный капиталист продает свою долю одним из способов:

- IPO;

- прямая продажа;

- продажа другому венчурному капиталисту;

- продажа финансовой организации.

Социальное влияние

При помощи венчурного финансирования государство и частные инвесторы выполняют и социальную функцию – выявление перспективных направлений и их финансовая поддержка. Такие инвесторы предоставляют предприятиям технические средства, специалистов, различные финансовые и технические услуги. Это способствует появлению новых рабочих мест, внедрению современных технологий в различные секторы экономики и регионы.

Плюсы и минусы венчурного капитала

Преимуществами венчурного инвестирования являются возможность получения сверхприбыли при удачном выборе объекта вложений, а также шанс обрести известность в определенных кругах. Немало примеров, когда именно венчурные инвестиции помогали «бизнес-ангелам» стать инвесторами с мировым именем (Питер Тиль, Фабрицио Гринда и др.).

Из минусов следует отметить прежде всего высокий риск. Также под видом стартаперов иногда маскируются мошенники. И, кроме того, венчурное инвестирование предполагает наличие крупного капитала.

Что касается преимуществ венчурного капитала для компании, в которую инвестор вкладывает средства, то их намного больше, чем недостатков:

- в случае неудачи не нужно возвращать деньги;

- венчурные капиталисты помогают с сотрудниками и ресурсами;

- часто венчурный капиталист имеет знания в сфере деятельности, в которую вкладывает средства. Таким образом, начинающий бизнесмен получает ценный опыт.

Из минусов следует отметить, пожалуй, лишь сложность в получении венчурного капитала и жесткие требования к соблюдению финансовой дисциплины.

Географические различия венчурных капиталов

Сравним особенности венчурного капитала в различных частях света.

США

Это наиболее обширный рынок венчурных инвестиций, где сосредоточены мировые фонды. Вот некоторые примеры: Accel Partners, Sequoia Capital, DCM и др. Ежегодно венчурные капиталисты вкладывают миллиарды в новый бизнес методами прямого инвестирования. При этом 2/3 инвестиций поступает от некоммерческих организаций.

Крупнейшей площадкой является Кремниевая долина, расположенная в Калифорнии. Там работают десятки тысяч специалистов, чьи знания позволяют создавать технологии, опережающие будущее.

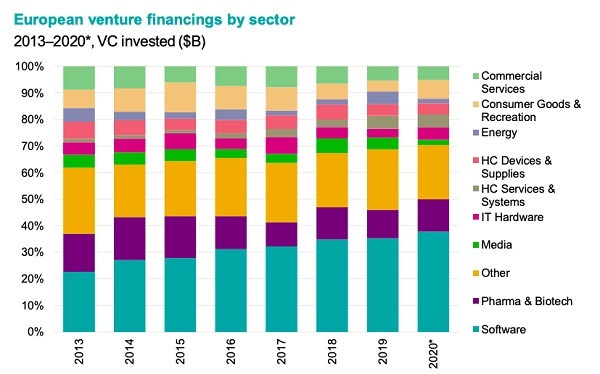

Европа

Крупнейшей отраслью для инвестирования является IT-сфера. В 2020 году на передний план также вышли фармацевтика и биотехнологии. Рынок Европы занимает 10% в общем объеме венчурных инвестиций мира. Источники вложений распределяются так:

- 30% – некоммерческие организации;

- 20% – частные инвесторы;

- 50% – кредитные организации.

Россия

В РФ работают около 200 венчурных компаний. Примеры: Runa Capital, Primer Capital, QIWI Ventures. Около ¼ фондов получают финансирование от государства.

Немалая доля средств поступает от зарубежных инвесторов. Санкции негативно влияют на развитие рынка венчурного капитала.

В 2020 году объем российского рынка венчурных инвестиций составил 8,3 млрд руб., в т.ч.:

- 5,2 млрд руб. средств поступило от зарубежных инвесторов;

- 3,1 млрд руб. – от государства.

Азия

Объем венчурного капитала Юго-Восточной Азии в 2020 году, по данным источников, догнал американский рынок. В частности, в Китае работают 172 фонда. Преобладающая отрасль – биотехнологии (HealthCare). Основные регионы, где сосредоточены венчурные компании, – Пекин, Шанхай, Шэньчжэнь.

Ближний Восток и Северная Африка

Рынок венчурного капитала ближневосточных и североафриканских стран развивается стремительными темпами. Так, в 2019 году объем сделок увеличился почти на 30% по сравнению с 2018. Наиболее активно участвующие страны: ОАЭ, Египет, Ливан. Преобладающая отрасль – технологии в сфере финансов.

Отличия венчурного капитала от банковского кредита

Основным отличием венчурного финансирования от банковского кредита является отсутствие обеспечения. Выдавая кредит на крупную сумму, банк обычно требует залог. Кроме того, банку обязательно регулярно выплачивать проценты и задолженность по кредиту, независимо от финансового положения. Иными словами, даже при убытках задолженность банку никуда не денется.

Венчурный капитал, при неудачном запуске бизнеса, возвращать не придется. А если дела пойдут хорошо, то уплата процентов венчурному капиталисту не является обязательным условием.

Далее, банк, как кредитор, не претендует на долю в бизнесе, в отличие от инвестора. Таким образом, в обоих случаях источники финансирования заинтересованы в прибыли, но банк требует гарантию, а венчурный капиталист вкладывает средства на свой страх и риск.

Альтернативы венчурному капиталу

Венчурные фонды предъявляют достаточно жесткие требования к источнику финансирования. Поэтому некоторые компании ищут «бизнес-ангелов» – частных инвесторов. Строго говоря, «бизнес-ангел» тоже является источником венчурного капитала, но он не потребует такого объема финансовой документации, как фонд.

Другая альтернатива – финансирование за счет покупателей. Иногда компании предлагают клиентам какие-то льготы или скидки в обмен на подписку или депозит. Покупая товар или услугу по предоплате, вы становитесь VIP-клиентом и обретаете определенные привилегии.

И третий альтернативный способ – краудфандинг (коллективное финансирование). Это тоже привлечение средств от конечных потребителей, но здесь они выступают в роли инвесторов. Подробнее – в статье «Краудфандинг».

Примеры

В качестве примеров венчурного финансирования можно привести такие громкие имена компаний, как Apple, Tesla, Intel и др. Есть и другие примеры.

Так, в 2009 году бывшие работники Yahoo инвестировали 18 750 000 руб. (250 000 $ или 7 250 000 грн.) в проект WhatsApp, который недавно был выкуплен Facebook.

В том же 2009 российский фонд AlmazCapital купил миноритарный пакет Яндекса, который был продан компании Yandex N.V. спустя 3 года. Прибыль от сделки составила более 1000% (около 4,5 млн $).

В 2011 году американский фонд Benchmark финансировал Uber и eBay и получил сверхприбыль.

В 2012 году Facebook купил за 1,1 млрд $ компанию Instagram, созданную в 2010 г. Кевином Систером и Майком Кригером.

Заключение

Мы разобрали понятие венчурного капитала простыми словами, его преимущества и недостатки, примеры из истории.

Подводя итог, хотелось бы отметить, что венчурное финансирование позволяет ускорить развитие блестящих бизнес-идей и новейших технологий. В отличие от банковского кредита, венчурный капитал предоставляет бо́льшую финансовую свободу, а следовательно – повышает шанс того, что проект выживет.

Для минимизации рисков инвесторы, как правило, вкладывают средства в несколько компаний, что требует наличия солидного капитала.

Главное

Hide

- Особенности венчурного инвестирования

- Риски

- Статистика

- Объемы инвестиций

- Основные принципы

- Преимущества и недостатки

- Стадии инвестирования

- Венчурные фонды

- Сколько можно заработать

- Венчурные инвестиции в США и России

- Как стать венчурным инвестором

- Истории успешных венчурных инвестиций

Венчурные инвестиции – это вложения в бизнес на ранних стадиях развития компании, когда еще невозможно узнать, удастся ли организаторам запустить проект и вывести его на чистую прибыль.

Главное отличие от традиционной модели инвестирования – в рисках. Слово «venture» в переводе с английского означает «рискованное предприятие». Соответственно, венчурное инвестирование – это вложение, которое делает ставку на рискованный проект ради перспективы сверхвысокого дохода. Если бизнес-авантюра окажется успешной, инвестор может рассчитывать на прибыль в сотни и даже тысячи процентов. Если же запуск провалится или проект заглохнет на ранних стадиях, вкладчик потеряет все.

Особенности венчурного инвестирования

Успешный венчурный инвестор – это вкладчик, который следит за текущими событиями, тщательно проверяет и фильтрует источники информации, умеет самостоятельно оценивать перспективы и вовремя признавать поражение. Венчурные инвестиции дают максимальную отдачу, когда компании-донору удается занять существенную часть рынка.

По этой причине особое внимание вкладчиков привлекают модные, технологичные, инновационные коммерческие продукты. Стартапы, которые способны предложить миру что-то новое, начинают без конкурентов, поэтому растут намного быстрее. Задача инвестора – выбрать достаточно сильные проекты, которые смогут реализовать свой потенциал.

Риски

По статистике, из 10 стартапов всего 2-3 проекта оправдают вложения – а значит, бесполезно ставить все деньги на один проект в надежде, что он непременно превратится в «инвестиционного единорога» (так называют компании стоимостью от миллиарда долларов США). В 3-4 случаях из 10 компания банкротится, и вкладчик теряет вообще все деньги. Многие проекты возвращают часть инвестиций, но никогда не дорастают до уровня, на котором вкладчик мог бы зафиксировать хотя бы нулевую прибыль.

Вот ключевые риски, которые могут помешать успеху нового предприятия.

| Риск | Процент (от всех провалившихся проектов) | Комментарий |

| Не попали в тренд / не та ниша |

34% | Как среагирует рынок на новый продукт или услугу, как быстро подключатся конкуренты, удастся ли превратить перспективную инновацию в новую нишу? На эти вопросы можно ответить только после запуска проекта. На фазе раннего инвестирования вкладчики должны пользоваться интуицией и знанием рынка, чтобы разглядеть потенциал. |

| Неэффективный менеджмент | 22% | Даже лучший в мире продукт не получится изготовить и продавать без сильной команды управленцев. В США венчурное инвестирование включает обязательное изучение портфолио топ-менеджмента: какие проекты были реализованы, какие – заброшены, с чем связаны прошлые неудачи. |

| Не отработала команда | 18% | Планы на инновации были слишком оптимистичными, специалистам не хватило опыта или талантов, а итог один: отсутствие новшества, которое можно представить рынку, или недостаточное качество новинки. |

| Перебои с финансированием | 16% | От экономических препятствий не застрахован никто. В первую очередь, это локальные и международные кризисы, рецессии, экологические катастрофы, дефолт. Виновных искать бессмысленно, это просто невезение. |

| Технологические затруднения | 6% | В большинстве случаев истекают из излишнего оптимизма на ранних стадиях формирования проекта, но могут быть спровоцированы и внешними обстоятельствами. Хороший пример – разрыв логических цепочек поставки полупроводников из Китая: большие игроки в конце концов получили свои партии, тогда как многие стартапы не смогли пережить кризис и прогорели. |

| Проблемы с законодательством, логистикой, операционными цепочками и т.д. | 2% | Законодательные ограничения и операционные сложности – это предсказуемые препятствия, и важно, чтобы управление уже на ранних этапах демонстрировало способность их преодолевать. Если у топ-менеджмента есть опыт управления крупными проектами, вероятность провала по этим причинам минимальна, что и отражается в статистике. |

Для инвестора главный риск – это отсутствие четкой стратегии выхода из стартапа, то есть сформулированных сроков и перспектив для продажи доли в компании и фиксирования прибыли.

Статистика

Около 75% стартапов обречено на поражение, но лишь 20% от всех бизнес-начинаний потерпят крах уже в первый год. Из оставшихся проектов около половины потерпят неудачу в течение 5 лет, и 70% «долгожителей» закончат свое существование в течение 10 лет с момента прихода на рынок.

Разовые инвестиции в предприятия, ориентированные на развитие по венчурной модели, обречены на поражение. С другой стороны, вкладчики с высокой вовлеченностью, которые одновременно вкладываются в десятки компаний, фиксируют объемы прибыли, недоступные консервативным инвесторам. Модель успешного венчурного инвестирования выглядит так:

- одна треть проектов полностью проваливается — все вложения по этим спартапам теряются;

- одна треть закрепляется на рынке, но не оправдывает ожиданий — вложения возвращаются частично;

- одна треть полностью окупает потери и приносит прибыль.

Максимальную прибыль можно получить, если в последнюю треть попадет хотя бы одно предприятие-«единорог», но чтобы этого добиться, нужно отслеживать тренды и регулярно делать вклады. По этой причине венчурные инвестиции в большей степени интересны фондам, чем частным лицам.

Объемы инвестиций

Порог вхождения в венчурное инвестирование довольно высокий. Только для того, чтобы иметь шансы на получение прибыли, рекомендуется стартовать с капиталом, эквивалентным 10-20 тысячам долларов США. Это неплохая стартовая точка для участия в финансировании молодого бизнеса через фонды и краудфандинговые платформы.

Средний «бизнес-ангел», то есть инвестор, который помогает проектам финансами на ранних этапах развития, выделяет на венчурные инвестиции от 50-10 тысяч долларов США. Однако если такая сумма для вас великовата, не стоит стремиться ее достигнуть за первые годы. Из-за высокого риска венчурных инвестиций аналитики рекомендуют уделять им порядка 5-10% от общего объема портфеля.

Основные принципы

Венчурное инвестирование требует огромной вовлеченности и способности быстро распознать потенциал проектов. Маркеры, на которые стоит обратить внимание:

- Сильная разработка или идея. В идеале проект должен не только вернуть деньги, но и принести на рынок нечто принципиально новое. У таких начинаний больше шансов дорасти до уровня «единорогов».

- Прозрачность бизнеса. Открытый рынок работает благодаря существующим правилам и стандартам, которых вынуждены придерживаться все участники; однако на ранних этапах финансирования предприятия не обязаны предоставлять такой же уровень прозрачности. Если компания готова реалистично представить свои сильные и слабые стороны, показывает реальные расчеты и следует им, это хороший знак.

- Отклик на мировой общественный запрос или решение давно известной общественной проблемы. Классическая модель венчурного капитала построена на стремительном росте стартапов. Компании должны иметь возможности для быстрого развития: рост в 10 и более раз за 10 лет считается нормой. Наибольший потенциал быстрого роста имеют компании, которые решают проблемы мирового масштаба, например, упрощают логистические цепочки или предлагают принципиально новый способ электронной коммуникации. С другой стороны, решение сугубо локальной проблемы вызовет большой резонанс в обществе, но не сможет дать сопоставимую прибыль. Это не значит, что на такие проекты вообще не стоит выделять деньги: они просто не вписываются в венчурную модель инвестирования.

- Минимизация негативных эффектов уже на этапе проектирования. Большинство гениальных идей годами не получают воплощения, потому что их авторы не могут заставить плюсы перевесить минусы. Хороший пример – электрические автомобили. Их главная «боль» – это батареи: критики считают, что массовые переход на электромобили может спровоцировать экологическую катастрофу. Если проект посвящен электромобилям, этот известный негативный аспект должен быть в нем отражен, и для потенциальных проблем должны быть предложены решения.

- Перспективы выхода. Проект должен включать четкие планы на выход для инвесторов и меры для сокращения убытков при неудаче (реструктуризация, рефинансирование, продажа компании).

Начинающие венчурные инвесторы имеют больше шансов увеличить капитал, если вкладываются в бизнес совместно с опытными бизнес-ангелами. Такие вложения обойдутся немного дороже, так как включают фондовые комиссии, однако в случае успеха сделка окупит себя с лихвой.

Преимущества и недостатки

Достоинства венчурного инвестирования – такие же, как и у других рискованных инвестиционных методов. В первую очередь, это огромная прибыль, которая несопоставима с приростом от консервативных вложений в акции и ценные бумаги.

В случае с венчурными проектами добавляется моральное удовлетворение. Вы не просто играете на рынке для получения прибыли — вы влияете на будущее мира вместе с другими бизнес-ангелами, которые поверили в новый проект. Когда ваш золотой «единорог» станет именем нарицательным для нового ряда продуктов и услуг, вы сможете вспомнить, что помогали ему еще на ранних этапах, а если нужно – вписать в портфолио.

Слабая сторона венчурных инвестиций – это обратная сторона повышенной прибыли: высокие риски. Завышенный риск требует от вкладчика повышенной внимательности к проектам и предпринимательского чутья, а также ставит высокую планку стартового капитала. Чтобы рассчитывать на прибыль, вкладываться придется в десятки проектов одновременно; у начинающих частных инвесторов таких денег просто нет.

Еще один сложный момент – психологическое давление. Трейдеры знакомы с нервным напряжением, связанным с неожиданным подъемом или падением котировок. В случае с венчурными инвестициями эмоциональная нагрузка возрастает многократно, ведь даже проект с отличными перспективами развития может рухнуть в любой момент.

Стадии инвестирования

Первая стадия – посевная, когда у инициативной группы есть идея, но нет продукта или услуги, чтобы их продавать. На этой стадии проводится разработка идеи вместе с исследованием рыночного спроса, технологий и экономических перспектив. Компания может привлекать инвестиции уже на этом этапе, но их доля минимальна: слишком мало конкретики, реальные перспективы неясны.

Следующая стадия – стартап. Команда создала раннюю версию продукта и перешла в фазу активных тестов. Проект начинает привлекать больше средств, которые немедленно пускаются на разработку, глубокое изучение рынка, привлечение сильного менеджмента.

Дальше – ранняя стадия. Продукт делает первые шаги на рынке, вкладчики видят первые результаты и оценивают перспективы. На этой фазе продолжается активное привлечение капитала, однако минимальный порог входа поднимается, поэтому частникам сложнее войти без объединения в сообщества или соинвестирования. Основной объем инвестиций уходит на повышение производственных объемов и рекламу.

Если на старте проект не прогорел, начинается стадия экспансии. Продукт известен потребителю, хорошо расходится, бизнес-модель оказалась успешной. Проект продолжает привлекать внешние источники финансирования: они критичны для успешного захвата рынка.

Поздняя стадия – последняя стадия перед трансформацией в публичную компанию, IPO. Когда трансформация завершается, вкладчики могут выйти из проекта и зафиксировать прибыль. Кроме того, относительно успешным вариантом развития на поздней стадии считается поглощение. У инвесторов остается шанс выйти и даже получить прибыль, если предложение от крупной корпорации оказалось очень привлекательным. Иногда поздняя стадия завершается продажей по внебиржевой сделке, и тогда прибыль зависит от внутренних договоренностей.

Венчурные фонды

Одними из участников рынка венчурного капитала являются венчурные фонды. Это компании с коллективным капиталом, инвестирующие под руководством управляющего. Обычно фонды присоединяются к финансированию молодого проекта уже на этапе развития существующего бизнеса.

В отличие от бизнес-ангелов, которых можно увлечь идеей, грамотной презентацией перспектив, венчурные фонды осуществляют финансирование на основе уже реализуемой бизнес-модели и показателей бухгалтерской, налоговой и статистической отчетности компании. Они вкладываются на т.н. стадиях early growth и late stage growth. До сотрудничества с фондом «дотягивают» только те стартапы, которые уже действуют и приносят прибыль. Наиболее успешные из них поддерживаются венчурными фондами вплоть до выхода на IPO.

Несмотря на жесткий отбор компаний для инвестиций, подавляющая часть сделок венчурных фондов, как и у частных инвесторов, оказывается убыточными. Прибыль фонда формируется за счет немногих успешных проектов. Успех базируется на количественной, географической и секторальной диверсификации инвестиций.

Сколько можно заработать

Доходность венчурных инвестиций на горизонте 25 лет составляет около 14%. Для сравнения: рост индекса S&P 500 в такой же перспективе — 9,83%. При этом на более коротких временных интервалах (5-10 лет) доходность венчурного капитала превышает 50%.

На практике венчурные фонды ожидают возврата не менее 25-35% при вложениях на 7-10 лет. Для частных инвесторов доходность может варьироваться в зависимости от реализуемой стратегии, размера капитала и других факторов. Общая рекомендация экспертов при финансировании венчуров: вы должны зарабатывать на них не менее 20–25% годовых, иначе премия за риск не оправдывает себя. Существуют куда менее рискованные инструменты, приносящие 10–15% в год. Например, те же акции публичных компаний.

Частный инвестор должен понимать, что самостоятельный поиск компаний для удачного финансирования на ранней стадии крайне сложен. Компании на более поздней стадии развития найти проще, но профит от них уже не столь высок, как удачные ранние вливания. Стоит ли рисковать ради 5%, которые можно заработать сверх купли-продажи обычных акций, решать только самому инвестору.

Для венчурного неофита оптимальным вариантом будет покупка долей в паевых фондах, специализирующихся на инновациях. Несколько подобных российских ПИФов показывают очень неплохую доходность. Например, фонд «Открытие — Лидеры инноваций» показал 135,27% за три года, «Система Капитал — Высокие технологии» — 93,4%, «XXII век — БрокерКредитСервис» — 49,59%.

Венчурные инвестиции в США и России

США — мировой лидер венчурного инвестирования. Российская венчурная инвестиционная модель во многом копирует ее, однако имеет и собственные черты.

Глобальное отличие российской венчурной системы состоит в масштабном доминировании в ней государства. Оно выступает и основным инвестором по большинству проектов, и главным инициатором изменений, стимулирования отрасли. Подавляющая часть проектов, связанных с инновациями, развивается в формате структур «Сколково», «РОСНАНО» и «РВК». В США более сбалансированная система, в которой превалирует частный капитал и присутствует множество разных механизмов венчурного финансирования. В Штатах создана более развитая и удобная для частных инвесторов инфраструктура инвестирования в молодые проекты.

В США при регистрации венчурных фондов применяется форма limitedpartnership (LP), дающая определенные гарантии безопасности участникам. В РФ же подавляющее большинство фондов существует как ЗПИФ, а более соответствующая американской модели форма инвестиционного товарищества пока еще дорабатывается и совершенствуется.

В России не так много институциональных инвесторов, помимо госструктур, поэтому существующие венчурные фонды куда мельче американских. В Штатах крупными игроками, например, являются пенсионные фонды, любящие вкладываться в венчурные проекты.

России еще предстоит пройти долгий путь развития венчурной инфраструктуры и популяризации отрасли.

Как стать венчурным инвестором

Существует несколько способов входа в венчурные инвестиции. Выбирайте наиболее удобный подход или комбинируйте несколько методов:

- Участвуйте в краудфандинге или краудинвестициях. Главный российские площадки – Boomstarter, StartTrack и Planeta. Минимальные суммы инвестиций на таких платформах остаются «подъемными» даже для вкладчиков с небольшим капиталом.

- Инвестируйте через общий фонд или клуб бизнес-ангелов. Такие сообщества помогают искать интересные проекты, обеспечивают доступ к бизнес-планам и маркетинговому анализу проектов.

- Станьте «ангелом»-частником. Вложитесь в родственников или знакомых с перспективными проектами, а если обладаете достаточными финансами, подумайте о проведении конкурса. Индивидуальные бизнес-ангелы нередко участвуют в управлении проектом, помогают советами, облегчают выход на рынок; очень часто это успешные предприниматели, которые ищут способы вложить средства.

- Станьте участником инвестиционного клуба. За фиксированную комиссию и членские взносы вы получите доступ к перспективным проектам, включая стартапы, которые не ищут финансирование за пределами клубов.

- Заключите договор о совместном инвестировании. В этом случае вы получите фиксированную часть от доли, которая будет принадлежать основному инвестору после запуска проекта.

Если вы обладаете значительными финансами, то можете вложиться в венчурный фонд. Порог входа в такие инвестиционные фонды довольно высокий (около миллиона долларов США), однако риски ниже за счет диверсифицированного портфеля, собранного специалистами – штатными стратегами и аналитиками.

Истории успешных венчурных инвестиций

Пример успешного американского венчурного фонда — Benchmark. Он с самого начала участвовал в таких известных проектах как Uber и eBay, и эти вложения обернулись баснословными прибылями.

В России тоже есть удачный пример фонда — Almaz Capital. Он принимал участие в развитии «Яндекса», и впоследствии продажа акций русского IT-гиганта принесла ему около 1000% дохода.

Немало примеров и среди частных инвесторов в венчуры. Так, Майк Марккула стал бизнес-ангелом для Apple Computer, купив акции компании на 91 тысячу долларов. На тот момент его доля составила треть от всего акционерного капитала. Спустя годы стоимость его доли достигла 154 миллионов долларов, т.е. увеличилась в 1692 раза.

100 тысяч долларов вложил в акции небольшого интернет-магазина Amazon.com Томас Альберг. Впоследствии они выросли в 260 раз, и его доля увеличилась до 26 миллионов долларов.

Кевин Лич инвестировал 50 тысяч евро в биотех ML Laboratories и получил увеличение вложений в 1420 раз, до — до 71 миллиона евро.

Здравствуйте, друзья!

В статье рассмотрим, что такое венчурные инвестиции простыми словами, как можно инвестировать в стартапы, в чем плюсы и минусы процесса.

Понятие и основные особенности

Объединяет одно – инновационная идея, способная изменить мир, ну или хотя бы отдельно взятую отрасль.

Проекты, которые предлагают инновационную идею, высокую потенциальную доходность и риск потери капитала, называются венчурными. А люди, которые не боятся вкладывать в них деньги, – венчурными инвесторами.

Почему такие инвестиции считаются высокорискованными? Представьте, что вы, ваши родители, дедушки и бабушки и еще несколько поколений родственников всю жизнь пользовались свечами для освещения комнаты. Вдруг появляется чудак, который показывает вам какой-то стеклянный предмет и утверждает, что его эффективность и безопасность в разы выше. Но надо пару миллионов, чтобы запустить проект.

Много найдется желающих профинансировать идею? Однако именно такие энтузиасты среди генераторов идей и их инвесторов являются неотъемлемой частью научно-технического прогресса.

Вот лишь несколько примеров венчурных проектов:

- Google. Первоначальные инвестиции – 100 тыс. $, рыночная капитализация на сентябрь 2020 г. – 1,03 трлн $.

- Facebook. Первоначальные инвестиции – 500 тыс. $, рыночная капитализация на сентябрь 2020 г. – 758,21 млрд $.

- Apple. Первоначальные инвестиции – 150 тыс. $, рыночная капитализация на сентябрь 2020 г. – 1,961 трлн $.

Понятно теперь, почему инвесторы, когда-то вложившие деньги в инновационные идеи этих компаний, не покидают списка самых богатых людей Forbes.

Венчурные инвестиции имеют особенности по сравнению с прямым инвестированием в деятельность предприятия:

- Высокий риск и отсутствие гарантии прибыли. Это понимают обе стороны венчурной сделки – инвестор и инициатор проекта.

- Большой срок окупаемости – иногда он может составить более 5 лет. Как правило, финансирование начинается еще на стадии исследований, потом идет реализация проекта, расширение бизнеса, выход его на фондовый рынок.

- Заинтересованность инвесторов в успехе проекта, поэтому часто крупные вкладчики выступают консультантами по развитию бизнеса.

- Ценность имеет не столько предприятие, сколько сама идея и люди, которые предлагают ее реализовать. У Марка Цукерберга не было доходного бизнеса, в который желали бы вложиться крупные инвесторы. Но у него был проект, который некоторым показался перспективным.

- Инвестор получает долю в бизнесе, зарабатывает на разнице между ценами покупки и продажи акций. Возможно и дальнейшее участие в деятельности компании с целью получения дивидендов.

Участники

Инвестор

Частных инвесторов, которые действуют от своего имени, называют бизнес-ангелами. Они оказывают не только финансовую, но и экспертную поддержку стартапу, потому что имеют опыт управленческой и предпринимательской деятельности.

Как правило, они вступают в игру на начальном этапе. В это время проект еще не может заинтересовать крупных игроков, а за счет частных инвестиций получает старт в развитии. Главная характерная черта бизнес-ангелов – личная заинтересованность в предложенной идее.

Такие известные сегодня во всем мире корпорации, как Apple, Amazon, Microsoft, Intel, Dell, Google и др., начинали свое восхождение на Олимп именно с инвестиций бизнес-ангелов.

Кроме частных инвесторов, участие в финансировании венчурных проектов могут принимать:

- банки;

- государственные структуры;

- научные институты и пр.

Венчурный фонд

Значение таких фондов для развития экономики любой страны огромно. Они участвуют в развитии инновационных проектов, которые не могут получить финансирования в банках или других источниках. А успешная реализация идеи выводит экономику конкретной отрасли на совершенно новый уровень.

Фонд – это команда профессионалов, которая оценивает перспективность проекта. При этом она прекрасно осознает риск потери капитала. Фонд выступает не кредитором, а партнером, который заинтересован в развитии нового бизнеса не меньше инициатора проекта.

Венчурная компания

Именно такие компании ищут бизнес-ангелы и фонды, чтобы предложить им финансовую, юридическую и другую экспертную помощь. Вместе они начинают работать над достижением общих целей – вывести инновационный продукт/технологию на рынок, завоевать его и заработать деньги.

Статистика показывает, что наибольшей популярностью пользуются компании из сфер IT-технологий, здравоохранения, торговли и транспорта.

Где найти стартапы для инвестирования

Частному инвестору, не обремененному сотнями тысяч и миллионами долларов, для инвестирования в стартапы можно рекомендовать искать такие проекты на краудинвестинговых платформах или участвовать в IPO. Многие сегодня крупные и известные бренды начинали свое восхождение со скромных пары тысяч долларов от друзей и знакомых.

Краудинвестинговые платформы

Краудинвестинг – это специальная платформа коллективных инвестиций, на которой встречаются желающие вложить деньги в рискованные, но перспективные проекты, и компании, нуждающиеся в первоначальных инвестициях.

Площадка выполняет роль посредника. Она проводит предварительный отбор проектов, предоставляет инвестору доступ к информации:

- сумма инвестиций;

- срок реализации проекта;

- сведения об инициаторе и его команде;

- описание проекта (идеи и пути ее реализации);

- порядок расчетов между сторонами.

Краудинвестинговая платформа предъявляет определенные требования к регистрации проекта. В интернете их достаточно много, поэтому предварительно надо изучить правила игры на каждой из них. Никакой гарантии возврата средств нет, но площадки разрабатывают свои системы отбора, поэтому совсем уж безнадежные проекты через нее не проходят.

Примеры краудинвестинговых платформ в России:

- “АтомИнвест” создан при поддержке “Росатома” для поиска новый идей и проектов, которые впоследствии могут интегрироваться в систему ГК “Росатом”. Выдано уже более 120 млн руб. при участии 2 500 инвесторов. Инвестиции доступны от 10 000 руб.

- “Город Денег” работает с 2012 г. Минимальная сумма инвестиций – 50 000 руб. Процент просроченной задолженности на уровне 4,6 %. Входит в рабочую группу при Центре компетенций по нормативному регулированию цифровой экономики Фонда “Сколково” и в рабочую группу Центробанка по регулированию краудфандинга.

- StartTrack. Инвестиции от 100 000 руб. Привлечено уже почти 3 млрд руб. Инициатором создания площадки выступил Фонд развития интернет-инициатив, финансирование проводилось за счет государственных денег. С 2013 г. привлекла инвестиций более 3 млрд руб.

Чтобы максимально снизить риск вложений, инвесторы, как правило, инвестируют не в один, а сразу в несколько (5–20) стартапов небольшими суммами.

IPO

Инвестиции в проекты от того, что они уже на последней стадии венчурного инвестирования, не становятся менее рискованными. Поэтому считаю, что IPO – неплохой вариант участия в научно-техническом прогрессе.

Этапы

Рассмотрим этапы инвестирования в высокорискованные проекты.

Этап 1. Предпосевной (подготовительный, достартовый). Предполагает начальные маркетинговые исследования и предварительные экономические расчеты.

Этап 2. Посевной. Создание опытного образца, испытания. Более детальные маркетинговые исследования и оценка эффективности проекта.

Этап 3. Стартовый. Инвестиции вкладываются в серийное производство продукта, вывод его на рынок, продвижение.

Этап 4. Развитие. На этой стадии идет расширение и рост производства. Компания прочно заняла свою нишу на рынке, наладила поставки, вышла на получение устойчивой прибыли. Инвестиции нужны на дальнейшие исследования, совершенствование продукта.

Этап 5. Завершающий. Инвесторы получают прибыль от вложений в бизнес в виде дивидендов или продажи своей доли как разницы между ценой покупки и продажи.

Плюсы и минусы

Венчурные инвестиции прочно ассоциируются с высокорискованными вложениями. Но эта сфера ежегодно растет, принимая в свои ряды все больше и больше инвесторов. Будем надеяться, что все они изучили основы и тонкости такого инвестирования, его преимущества и недостатки.

Для инвестора

Плюсы:

- рентабельность инвестиций может достигать сотни процентов годовых, что несравнимо больше доходности по другим инвестиционным инструментам;

- срок получения прибыли можно продлить, если остаться собственником компании и не продавать своего пакета акций;

- психологический момент – инвестор станет причастным к созданию уникального инновационного продукта (согласитесь, звучит, когда вы говорите, что стояли у истоков создания Apple или Google);

- возможность применить свои управленческие и предпринимательские навыки, консультируя стартапы на этапе становления.

Минусы:

- высокий риск потери вложенного капитала;

- большой срок окупаемости, потому что срок от зарождения идеи до ее реализации в промышленных масштабах может быть более 5 лет;

- большой порог входа (у бизнес-ангелов он измеряется сотнями тысяч долларов), небольшие суммы можно инвестировать в основном только на краудинвестинговых платформах, но для диверсификации надо подобрать не 1, а несколько проектов;

- легко попасть на мошенников, особенно если инвестировать напрямую.

Для бизнеса

Плюсы:

- компании находят деньги для реализации идей, под которые они никогда не получили бы банковского кредита;

- нет залога и поручительства, как при банковском кредитовании;

- получение экспертных консультаций от бизнес-ангелов или команды венчурного фонда;

- стартапы разделяют риск со своими инвесторами, вместе же и делят прибыль в случае успеха.

Минусы:

- как правило, инвесторы не просто хотят вложить деньги, но и участвовать в управлении компанией;

- поиск инвестора может растянуться на месяцы и годы, в России это направление слабо развито по сравнению с западными странами.

Заключение

Венчурные инвестиции нужны для инновационного развития экономики, быстрого внедрения в ее отрасли новейших достижений науки и техники, успешного конкурирования на глобальном рынке. В России этот инвестиционный инструмент пока не пользуется популярностью, потому что нет должного регулирования и поддержки со стороны государства.

Много проблем и для стартапов – они практически лишены возможности привлекать иностранные инвестиции. А отечественные в основном сосредотачиваются в IT-сфере. Пандемия показала перспективность вложения в медицинскую отрасль, онлайн-торговлю. Но падение мировой экономики тоже пока будет мало способствовать наращиванию объемов инвестирования в инновационные стартапы.