Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Вопрос:

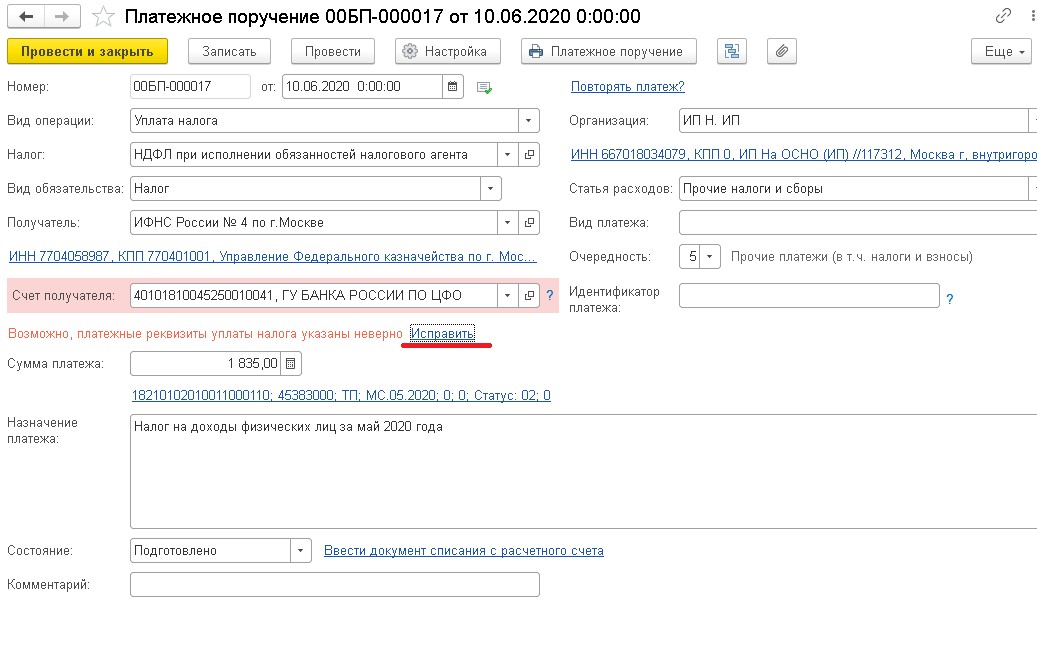

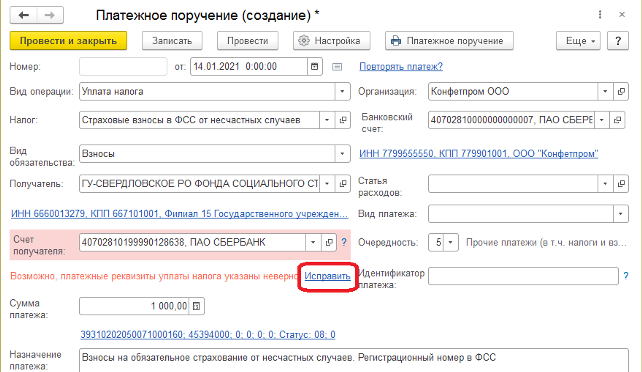

В программе 1С:Бухгалтерия предприятия редакции 3.0 при создании платежного поручения на уплату налога, выходит ошибка «Возможно, платежные реквизиты указаны не верно», как исправить данную ошибку?

Ответ:

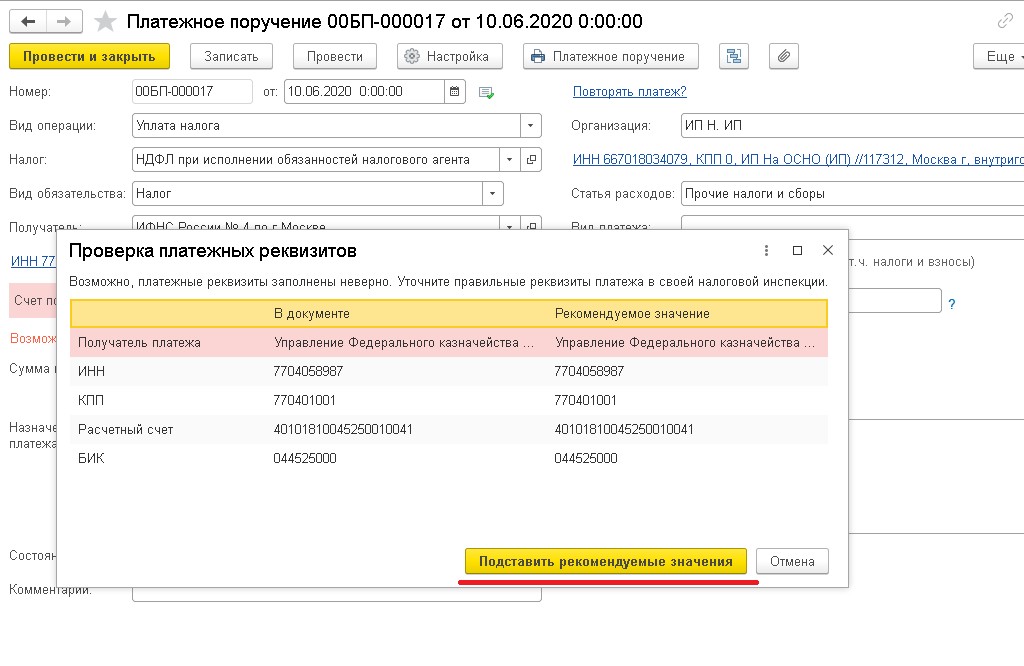

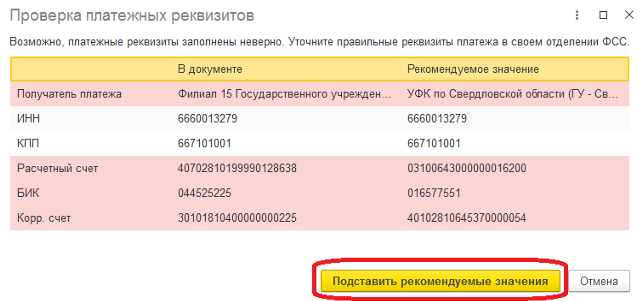

В первую очередь, при возникновении данной ошибки, необходимо удостовериться, что у налоговой инспекции не было изменения платежных реквизитов. Если же их не было, а в программе 1С: Бухгалтерия предприятия 3.0, ошибка все еще высвечивается, то нажмите на кнопку «Исправить» рядом с текстом ошибки и сравните данные в двух столбцах. Ошибка может быть не в расчетном счете, БИКе и т.д, а в наименовании получателя. После того, как удостоверитесь, что налоговая инспекция действительно сменила название, нажимаете кнопку «Подставить рекомендуемые значения» и ошибка пропадает. Можете проводить документ и отправлять платежку в банк.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку

Добрый вечер, Анна,

сначала думала, что у вас неправильно указан период в «Истории регистрации в налоговом органе» в карточке организации. Но потом проверила в тестовой базе на своем примере и открылась очень интересная ситуация…

Во-первых, очень странно, что у вас формируется в ПП старая ФНС, если введена новая ФНС в регистры «Истории регистрации в налоговом органе» и вы вводите ПП после ввода новой ФНС.

Потому что алгоритм следующий: при формировании платежных поручений, какую бы дату вы не выставили в форме формирования ПП, всегда берется начало дня текущей даты сеанса пользователя.

И именно на эту дату ищется ФНС в указанном выше регистре. Поэтому, если вы перезагружаете свой ПК и у вас НЕ ДОРАБОТАННАЯ конфигурация, у вас всегда должна быть актуальная дата сеанса и браться, соответственно, ФНС из регистра «История регистрации в налоговом органе» на этот период. Если на текущую дату у вас указана старая ФНС — все понятно, если новая, то это уже идет не по алгоритму 1С, что очень странно.

Если у вас база НЕ доработана, то проверьте:

— Историю изменений ФНС в карточке Организаций

— регистр сведений История регистрации в налоговом органе

— регистр сведений История регистрации в налоговом органе вторичный

Если все корректно, почистите кеши, может быть, просто в кешах сохранилась старая информация и ее нужно удалить:

Очистка кэш 1С 8.3

Регистры посмотрите непосредственно по кн. Гл. меню — Функции для технического специалиста.

Например, вы создаете сегодня, 12.12.2021, платежные поручения по НДС за прошлый период от 12.08.2021 (выставлено в форме).

Если на 12.12.2021 уже активна новая ФНС, для этих ПП подставится новая ФНС. Не старая ФНС за 12.09.2021!

То есть ФНС берется всегда на актуальную дату сеанса!

Программный код я в первом скрине привела — тут ничего не сделаешь, только дорабатывать программный код или писать в 1С, чтобы они внесли правки в формирование ПП на налоги из журнала платежных пручений.

Я попробюую завтра сделать расширение, чтобы брались значения не от текущей даты при заполнении ПП, а по выставленной дате из формы создания ПП. Если код отработает корректно — выложу вам здесь.

Но у вас вообще интересная ситуация, у вас берется старая ФНС при актуальной дате, поэтому смотрите регистры, чистите кеш, приводите скрины.

02.06.2017

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.50.12.

При заполнении или изменении сведений об организации или индивидуально предпринимателе (ИП) через сервис «1С:Контрагент» автоматически определяются государственные органы, в которых организация или ИП состоит на учете (ИФНС, отделение ПФР, ФСС).

Данные о регистрации в государственных органах, включая их платежные реквизиты, записываются в карточку организации или ИП.

Помимо этого, можно вручную указать код налогового органа, код подчиненности ФСС или код территориального органа ПФР, нажать на кнопку Заполнить реквизиты по коду, и актуальные сведения о государственном органе и его платежных реквизитах заполнятся автоматически.

С течением времени платежные реквизиты могут меняться. Напоминаем, если в платежке указан неверный номер счета Федерального казначейства и неверное наименование банка получателя, то обязанность по уплате налога не считается исполненной (п. 4 ст. 45 НК РФ).

Чтобы исключить уплату в бюджет по неверным реквизитам, начиная с версии 3.0.49.28 в «1С:Бухгалтерии 8» поддерживается дополнительная проверка правильности заполнения реквизитов платежа при формировании платежного поручения на уплату налогов и взносов, а также при его выгрузке в форме Обмен с банком.

При обнаружении неправильно заполненных реквизитов программа выделяет ошибочный документ красным цветом, при этом флаг в поле Выгружать не устанавливается (при необходимости этот флаг можно установить вручную). Пользователю рекомендуется изменить реквизиты платежа на актуальные, которые предлагает программа, в сообщении об ошибке по ссылке Исправить.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

С 1 января 2021 года изменились реквизиты счетов Федерального казначейства для уплаты налогов.

С 2021 года денежные средства налоговым, таможенным и другим государственным органам необходимо перечислять на казначейские счета Федерального казначейства. Банковские реквизиты для перечисления налогов, страховых взносов и других платежей налоговым органам приведены в Письме ФНС России от 08.10.2020 № КЧ-4-8/16504@. До 30.04.2021 платить налоговым органам можно также по реквизитам, действовавшим в 2020 году.

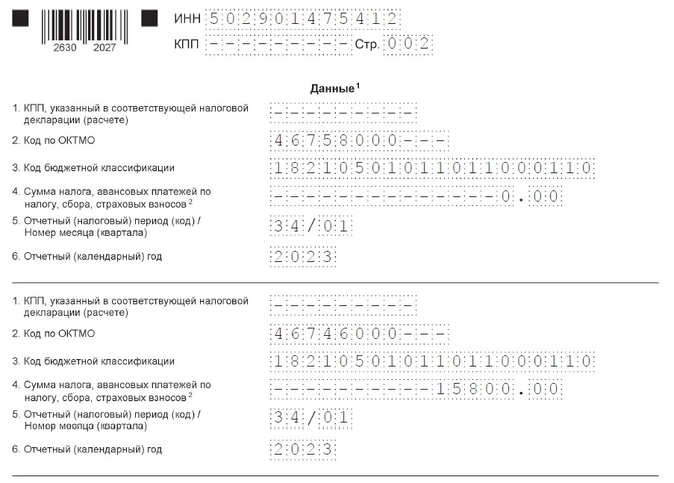

Рассмотрим на примере конфигурации 1С:Бухгалтерия предприятия, редакция 3.0.

1 шаг. Проверяем актуальность релиза конфигурации. Релиз должен быть не ниже 3.0.87.28.

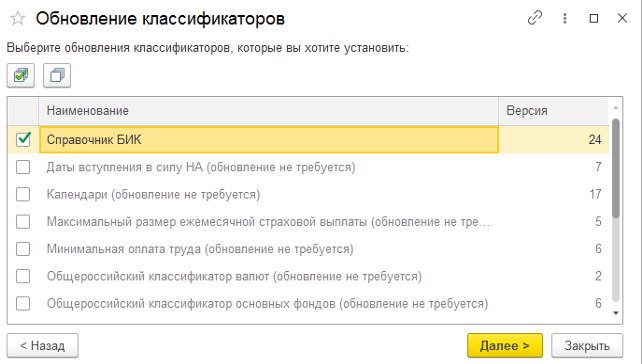

2 шаг. Обновляем классификатор банков.

Проверяем и при необходимости обновляем классификатор банков. Для этого переходим в раздел «Администрирование — Интернет-поддержка и сервисы – Классификаторы и курсы валют — Обновление классификаторов».

3 шаг. Формируем платежное поручение.

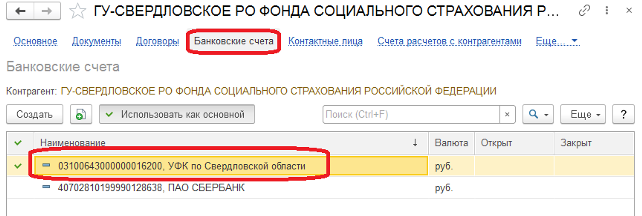

В разделе «Банк и касса — Платежные поручения» создаем документ с видом операции «Уплата налога». В поле «Получатель» выбираем контрагента с видом «Государственный орган».

Автоматически подставятся старые реквизиты и появится сообщение о возможном неверном заполнении реквизитов.

Нажимаем кнопку «Исправить».

В открывшейся форме нажимаем «Подставить рекомендуемые значения».

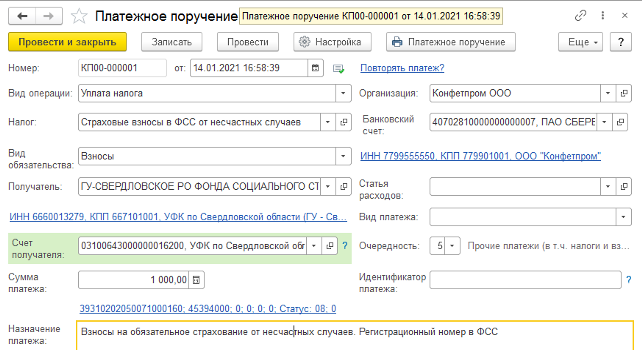

Программа автоматически создать новый банковский счет получателя с актуальными реквизитами.

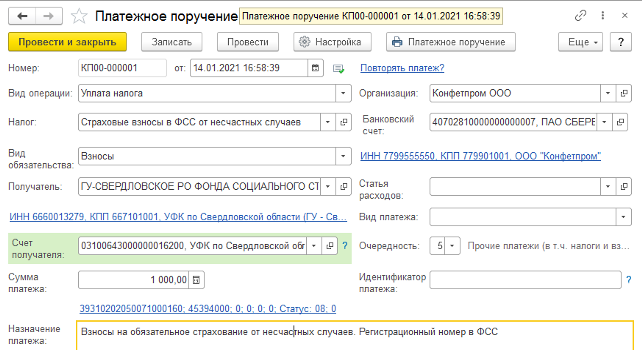

Проводим документ с новыми реквизитами.

Короткое видео, в котором рассказывается, как это делать в программе 1С:ЗУП, смотрите на нашем канале Youtube.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы (для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

С 1 января 2023 г. для организаций и индивидуальных предпринимателей кроме ИП на НПД становится обязательной уплата налогов одним платежом на специальный счет.

Новый особый порядок уплаты налогов, взносов и сборов называется Единый налоговый платеж (ЕНП). Теперь налогоплательщики могут заранее положить деньги на свой специальный счет в налоговой. А когда придет срок уплаты налогов, инспекторы сами спишут нужную сумму по каждому платежу.

Цель — проще платить налоги, заполнять платежки и управлять переплатами.

Запоминаем даты.

Единый срок оплаты — 28 число месяца.

Единый срок для сдачи отчетности — 25 число месяца.

В ИФНС подаем уведомления об исчисленных суммах налоговых платежей, взносов, авансов — также 25 числа.

В статье расскажем, что такое единый налоговый платеж. Уточним, какие налоги, взносы, сборы можно оплатить в составе ЕНП. Поясним, как и в какие сроки совершать платежи на единый налоговый счет, как распределяются переведенные на счет денежные средства и в каких случаях необходим подавать уведомление об исчисленных налогах. В завершении поделимся, что сделано для использования ЕНП в 1С:УНФ.

Единый налоговый платеж

Единый налоговый платеж (ЕНП) — платеж по всем налогам на специальный счет в Федеральном казначействе одной платежкой с одинаковыми реквизитами. Суммы платежа должно хватать, чтобы закрыть все текущие обязанности бизнеса по уплате налогов, сборов и взносов перед бюджетом. Все платежи аккумулируются на Едином налоговом счете плательщика (ЕНС).

Какие налоги можно и нельзя оплатить в составе ЕНП

Можно оплатить в составе ЕНП:

- налоги и авансовые платежи по ним

- страховые взносы

- сборы

- налоговые пени, штрафы и проценты.

Платим по отдельным реквизитам, не в составе ЕНП

- взносы за сотрудников на травматизм

- госпошлины, кроме тех, по которым выдан исполнительный лист

- НДФЛ с выплат иностранцам, работающим по патенту

- административные штрафы

- другие редкие сборы.

Единый налоговый счет

Единый налоговый счет (ЕНС) — счет, на котором учитываются, с одной стороны, все обязательства компании или ИП перед бюджетом: налоги взносы, пени, штраф и проценты. С другой стороны, учитываются все перечисленные денежные средства для оплаты обязательств в качестве ЕНП.

Пополнить ЕНС организация может банковским переводом денежных средств или в личном кабинете налогоплательщика. ИП дополнительно могут пополнить наличными в банке, МФЦ или почтовом отделении. При переводе денежных средств для пополнения счета указываем ИНН и сумму платежа. Реквизиты получателя для всех компаний и ИП одинаковые. Суммы обязательств организаций и ИП будут погашены исходя из того, что налогоплательщик указал в декларации или уведомлении.

Порядок списания обязательств с единого счета:

- Налоговая задолженность — начиная с наиболее ранней

- Текущие налоги, авансовые платежи, страховые взносы, сборы — по мере возникновения обязанности по их уплате

- Пени

- Проценты

- Штрафы.

Если на дату платежа недостаточное количество денежных средств на ЕНП, то они распределяются пропорционально начисленным суммам. Узнать о состоянии ЕНП можно в личном кабинете налогоплательщика.

Сальдо ЕНС — разница между единым налоговым платежом и обязательствами перед бюджетом. Может быть положительным, если заплатили больше. В этом случаем можно либо оставить, либо вернуть или перевести другому плательщику. Отрицательное сальдо образуется, если ЕНП уплатили меньше суммы обязательств. Начисляются пени и выставляется требование оплаты, при неисполнении которого сумма спишется с банковского счета. Если денежных средств недостаточно, то банковский счет будет заблокирован до момента появления нужной для погашения обязательств суммы. Если оплатили ровно сумму обязательств, то образуется нулевое сальдо.

Уведомление о суммах налогах и взносов: для чего и в какие сроки

Для распределения ЕНП по платежам с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога, вводится новая форма документа Уведомление об исчисленных суммах налогов.

В уведомлении указываем, какую сумму налога или взноса мы должны бюджету за соответствующий месяц, квартал или год. Таким образом инспекция понимает, как разнести суммы с ЕНС по видам платежей.

Без уведомления поступившие на ЕНС деньги невозможно распределить по бюджетам, что может привести к начислению пеней.

Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок уплаты налога или взноса. Например, по НДС и налогу на прибыль уведомление подавать не нужно, ведь декларации по ним надо сдать раньше, чем наступит срок их уплаты.

В частности, организации должны подавать уведомления:

• ежемесячно, кроме третьего месяца квартала, — перед уплатой НДФЛ и взносов;

• ежеквартально — перед уплатой авансов по УСН, по налогу на имущество, транспортному и земельному налогам.

Уведомление содержит всего пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма.

Достаточно одного уведомления по всем авансам вместо заполнения множества платежек с 15 реквизитами в каждой.

Можно оформить одно уведомление на несколько периодов. Например, если вы знаете, что у вас налог по имуществу не изменится в течение года, то можно подать уведомление один раз сразу за год по всем срокам уплаты.

С 2023 года устанавливается единый срок представления налоговых деклараций — не позднее 25 числа. При этом периодичность сдачи отчетов осталась прежней. То есть декларации по НДС, налогу на прибыль, РСВ надо будет по-прежнему сдавать раз в квартал. Декларацию по УСН и декларацию по налогу на имущество — раз в год.

Как платить ЕНП и создавать уведомления в 1С:УНФ

Реализована возможность учета расчетов с бюджетом — едином налоговом счете, а также формирования и отправки в ФНС уведомлений об исчисленных суммах налогов.

Что нового появилось в 1С:УНФ для расчетов по ЕНП?

В 1С:УНФ формировать и сдавать регламентированную отчетность через сервис 1С — Отчетность могут индивидуальные предприниматели на УСН и патенте. Именно для таких ИП становится обязательным с 1 января 2023 года единый налоговый платеж.

В разделе «Налоги» появился блок «Единый налоговый счет» с двумя составляющими «Операции по счету» и «Уведомление».

По ссылке «Операции по счету» открывается список документов «Операция на едином налоговом счете». Документ предназначен для отражения операций на едином налоговом счете, которые не требуют отправки уведомлений.

Документом так же возможно отражать перенос переплаты и недоимки по конкретным налогам и санкциям на счет, а также другие операции по ЕНС. Документ автоматически заполняется в задачах календаря налогов и отчетности. Также может быть сформирован вручную.

Вторым документом в блоке «Единый налоговый счет» раздела «Налоги» является «Уведомления об исчисленных суммах».

Подаем уведомление для тех налогов, которые платятся до сдачи отчетности т. е. авансовым платежом.

Документ формируется автоматически на основании рассчитанных сумм налогов к уплате. Также может быть сформирован вручную. Перед записью заполненное уведомление показывается пользователю для отправки в ФНС. Документы «Операция на едином налоговом счете» и «Уведомление об исчисленных суммах налогов» формируют одинаковые движения на едином налоговом счете. Уведомление дополнительно отправляется в ФНС.

Для автоматического зачета ЕНП в счет уплаты налогов и санкций в «Закрытие месяца» включена новая регламентная операция «Зачесть аванс по единому налоговому счету». Операция распределяет баланс ЕНС по налогам из уведомлений и операций ЕНС и отражает в учете. Операцию необходимо выполнять после сдачи отчетности и оплаты налогов в конце месяца.

Давайте рассмотрим по шагам, как формировать и оплачивать ЕНП в 1С:УНФ. А также поясним, когда формировать и как отправлять уведомления.

1. Расчет налогов

До 25 числа каждого месяца производим расчет уплачиваемых налогов, взносов, сборов. Рассчитываем налоги как и ранее в Календаре налогов и отчетности раздела «Налоги» или открываем нужный налог для расчета. В открывшейся форме налога, взноса, сбора можно как рассчитать, так и пересчитать сумму.

Если на 1 января 2023 года имеется задолженность по налогам, которые с 2023 года перечисляются на ЕНС, необходимо создать документ «Операция по счету» или «Уведомление об исчисленном налоге» в разделе «Налоги» с суммой задолженности в разрезе КБК с указанием срока уплаты. Документ «Начисление налогов» не формирует задолженность на счете ЕНС.

2. Формирование уведомлений, операций по счету и отправка уведомлений

В срок до 25 числа каждого месяца необходимо сдать декларацию или уведомления по тем налогам, по которым рассчитали аванс.

Для отражения рассчитанных сумм по конкретным налогам формируем операцию по кнопке «Сформировать операцию по ЕНС» или документ «Уведомление об исчисленных суммах налогов» по одноименной кнопке. Если по рассчитанному налогу сдана отчетность, то будет предложено сформировать операцию.

Документ автоматически создается и проводится. При необходимости корректировки можно создать его вручную. В форме расчета налога появляется ссылка на созданный документ.

Если отчет не сдавали и рассчитали авансовый платеж, то в этом случае нам предлагается создать уведомление.

Открывается форма уведомления, проверяем, проводим, можем при необходимости распечатать. И далее сдаем уведомление в ФНС по кнопке «Отправить» при подключенном сервисе 1С — Отчетность.

После этого этапа в программе сформированы все суммы для списания с ЕНС и отправлены уведомления в ФНС для правильного списания сумм с единого налогового счета.

В уведомлении об исчисленном налоге и операции на счете не должен указываться вид налога «Единый налоговый платеж». Данная аналитика используется в программе только для пополнения ЕНС перечислением денежных средств.

3. Оплата налогов

До 28 числа месяца необходимо совершить оплату на единый налоговый счет. Оплатить налоги можно из формы рассчитанного налога. В этом случае оплачиваем рассчитанные суммы обязательств. Оплату можно произвести о своего счета через формирование платежного поручения или сохранив файл для клиент-банка для последующей отправки через него. Так же можно оплатить наличными. Для этого можно сформировать квитанцию, а для отражения в программе обязательно сформировать расход из кассы. Пополнить единый налоговый счет и не переживать о несвоевременной оплате или недоимках, пенях можно в любой момент времени и на любую сумму. В программе совершаем платеж с помощью документов «Расход со счета» для безналичной оплаты или «Расход из кассы» — для наличной. Выбираем операцию «Налоги» и вид налога «Единый налоговый платеж».

4. Зачет аванса документом «Закрытие месяца»

После окончания месяца формируем документ «Закрытие месяца». Если были движения по ЕНС, то будет сообщение, что требуется проведение документа. В этом случае необходимо отметить флажком «Зачесть аванс по ЕНС». Если движений не было, то будет сообщение, что проведение не требуется. После проведения документа формируются расходы по единому налоговому счету в т. ч. в детализации по налогам.

5. Запрос состояния расчетов по единому налоговому счету

В любой момент времени можно произвести сверку расчетов на едином налоговом счете с помощью подачи заявления через сервис 1С — Отчетность непосредственно из 1С:УНФ.

Для этого переходим в регламентированную отчетность «1С — Отчетность» раздела «Налоги». Здесь мы можем запросить справки о сальдо ЕНС, справки о принадлежности сумм денежных средств, перечисленных в качестве ЕНП, и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов.

Документы «Операция по счету» и «Уведомление об исчисленном налоге» формируют начисление по счету 68.90 управленческого плана счетов. Платежные документы «Расход со счета» и «Расход из кассы» с видом налога «ЕНП» закрывают задолженность на счете 68.90. В отчете «Оборотно-сальдовая ведомость» есть возможность проверить сальдо ЕНС по счету.

В этом году становится обязательным оплата единым налоговым платежом. Единый налоговый платеж представляет собой новый способ расчета с бюджетом по налогам, взносам, сборам и другим с целью упростить уплату и минимизировать ошибки.

В 1С:УНФ есть возможность всем индивидуальным предпринимателям на упрощенной системе налогообложения и патенте, которые сейчас в программе формируют и сдают отчетность, рассчитывать, оплачивать свои обязательства перед бюджетом и отчитываться по ним согласно новым правилам.

Для этого в программе есть возможность рассчитать и оплатить налоги, сдать отчетность, сформировать и отправить уведомления по исчисленным суммам налогов в ФНС. В программе можно и просто пополнить единый налоговый счет на произвольную сумму, чтобы было достаточно средств для оплаты обязательств.

Полезные материалы:

- Официальная страница «ЕНС»

- Как рассчитать, оплатить и отчитаться по НДФЛ в 1С:УНФ

- Подбор материалов «ЕНП» на сайте ИС 1С:ИТС

Если в уведомлении об исчисленных налогах допущена ошибка

Введение с 2023 года ЕНС установило для налогоплательщиков новую обязанность — сдачу уведомления об исчисленных суммах налога. В нем организация или ИП указывает налоговую инспекцию и сколько денег нужно списать с ЕНС в счет уплаты конкретного платежа.

Но как быть, если в уведомлении допущена ошибка? Как ее исправить, и чем это грозит налогоплательщику?

Уведомление об исчисленных суммах налога: вкратце о главном

Уведомление сдается только в двух случаях:

-

Если по платежу не предусмотрена сдача отчетности.

-

Если срок уплаты платежа наступает раньше сдачи декларации (расчета).

Таким критериям соответствуют несколько платежей:

-

УСН – в отношении авансов за I квартал, полугодие и 9 месяцев.

Срок сдачи до 25 апреля, 25 июля и 25 октября соответственно.

-

ЕСХН – по авансовому платежу за полугодие.

Срок сдачи до 25 июля.

-

Имущественные налоги организаций – земельный, транспортный, налог на имущество.

Сдается по итогам I, II, III кварталов и года. Сроки сдачи – до 25 апреля, 25 июля и 25 октября – по квартальным платежам и до 25 февраля следующего года – за прошедший год.

-

Налог на прибыль для налоговых агентов.

Предоставляется за первые два месяца I, II, III квартала и за весь IV квартал в срок до 25 числа. За март, июнь, сентябрь уведомление не подается, так как сроки сдачи уведомления и налоговой декларации совпадают.

-

Страховые взносы за сотрудников.

Уведомление по страховым взносам сдается по первым двум месяцам каждого квартала в срок до 25 числа. За март, июнь, сентябрь и декабрь его составлять и направлять в налоговую не нужно, так как данные по указанным периодам инспекция возьмет из расчета РСВ.

-

НДФЛ за сотрудников.

Уведомление по НДФЛ сдается налоговыми агентами ежемесячно, в срок до 25 числа.

Уведомление не сдается по фиксированным страховым взносам ИП и имущественным налогам предпринимателей.

Если в уведомлении допущена ошибка, ее нужно оперативно исправить. В противном случае налоговая инспекция не сможет списать нужную сумму с ЕНС или спишет ее в неточном размере. Если такая ошибка приведет к образованию отрицательного сальдо по ЕНС, то на него будут начислены пени.

Хотите быть в курсе всех новостей из мира налогов и бухгалтерского аутсорсинга, знать все тонкости общения с клиентами и ценообразования, читайте телеграм-канал BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Как исправить ошибку в уведомлении

Особенности исправления ошибки зависят от того, где она допущена. Всего можно выделить три основные ошибки, которые можно допустить в уведомлении:

-

Ошибка в сумме платежа.

-

Ошибка в реквизитах (КБК, ОКТМО налоговый или отчетный периоды).

-

Ошибка в платежке, которая заменяет уведомление.

Во всех трех случаях потребуется подготовить новое уведомление по той же форме, по которой был подан первичный документ.

Напомним, что уведомление подается по форме, утвержденной приказом ФНС от 02.11.2022 № ЕД-7-8/1047@ (КНД 1110355). Отдельной корректирующей формы для исправления ошибок в первичном уведомлении законом не предусмотрено.

Исправляя ошибку в ранее поданном уведомлении, нужно учесть следующее:

-

Изменения вносятся только в части ошибочных данных, а не всего уведомления.

-

Скорректированное уведомление можно направить в налоговую инспекцию тем же способом: на бумаге или в электронной форме.

-

Не требуется подача корректировки, если после уведомления с ошибкой была подана декларация или расчет.

-

Ответственности за ошибку, допущенную в уведомлении, нет, но проверяющие могут доначислить пени на недоимку, если ошибка привела к образованию отрицательного сальдо по ЕНС.

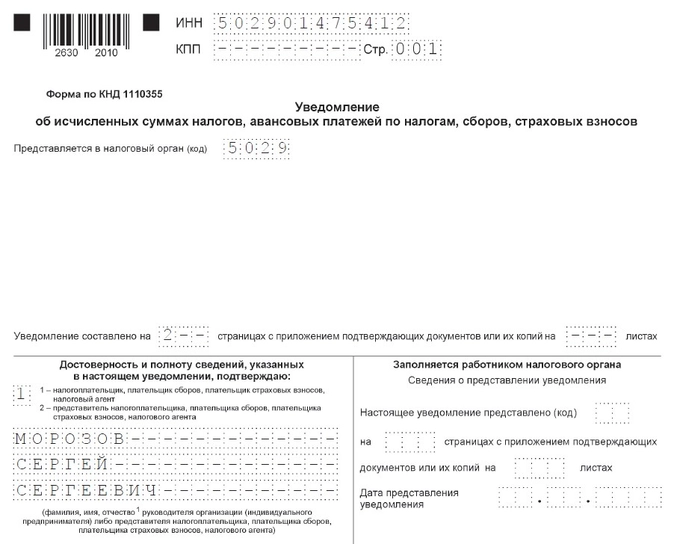

Исправление ошибки в сумме платежа

Проще всего исправить ошибку, которую допустили в сумме платежа. Для этого нужно:

-

Продублировать данные, отраженные на Титульном листе.

В этом уведомлении не предусмотрено указание номера корректировки, как это предусмотрено, например, для налоговых деклараций. Поэтому на Титульном листе также указываем номер ИНН, код инспекции и подтверждаем достоверность и полноту внесенных сведений.

-

Скорректировать сумму платежа в разделе «Данные».

Остальные реквизиты, при условии, что в них нет ошибки, оставляем без изменения.

Например, ИП на УСН неверно указал сумму авансового платежа по УСН 6%: вместо 15 800 руб., отразил 15 000 руб. Вот как он заполнит уточняющее уведомление:

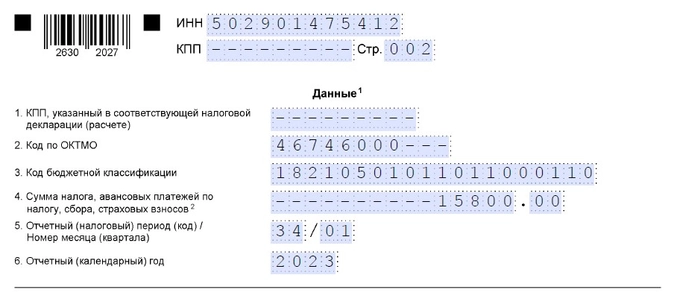

Исправление ошибки в реквизитах уведомления

Это более сложный вариант. Для корректировки реквизитов уведомления нужно:

-

В разделе «Данные» заполнить два блока строк 1-6.

В первом блоке, в строках 1-3, 5 и 6, нужно указать старые данные, в которых была допущена ошибка. В строке 4 отразить сумму платежа «0».

Во второй блок внести верные реквизиты и в строке 4 указать правильную сумму налога, аванса или страхового взноса.

-

Продублировать данные, отраженные на Титульном листе.

ИП на УСН 6% ошибся в коде ОКТМО: указал код по месту временного пребывания (г. Пушкино), а не по месту учета (г. Мытищи). Вот как он заполнит корректирующее уведомление:

ЕНС, ЕНП, уплата страховых взносов и уменьшение налогов на взносы – все самое «наболевшее» в телеграм-канале BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Исправление ошибки в платежке-уведомлении

Отдельно стоит сказать об ошибке в платежном поручении, которое заменяет в 2023 году уведомление об исчисленных суммах.

Если какой-либо из реквизитов платежки заполнен с ошибкой, то исправить ее можно будет только через подачу уведомления. Других способов не предусмотрено. А это означает, что вернуться обратно к старому порядку оплаты по платежке, ИП уже не сможет. В связи с этим рекомендуем внимательно проверять все реквизиты поручения на уплату налогов и страховых взносов.

Реклама: ИП Мемрук, ИНН: 772074952763

Skip to content

Вы допустили ошибку в платёжке на перевод ЕНП — неверно указали какой-либо из реквизитов, к примеру, КБК, свой ИНН, ИНН налогового органа, или ОКТМО. Возможно ли уточнение такого платежа? Да, возможно, а его способ зависит от того, какой конкретно реквизит был указан неточно. Налоговики опубликовали разъяснения на своём официальном сайте в разделе «Часто задаваемые вопросы».

С Нового года, как Вы, возможно, знаете, налоги и другие обязательные платежи в большинстве случаев переводятся в бюджет одной платёжкой — единым налоговым платежом. Для учёта этих платежей создан единый налоговый счёт (ЕНС). Так что, если в платёжном поручении один из реквизитов, отличный от ИНН плательщика, окажется неправильным, то средства равно будут зачислены на ЕНС данного плательщика. Дополнительно ничего уточнять не нужно, как утверждают налоговики.

Если же неверно указан ИНН плательщика, всё становится гораздо сложнее. Такие платежи относятся к невыясненным поступлениям. Корректировать их можно только по обращениям налогоплательщиков. Если Вы по ошибке написали чужой ИНН вместо нужного, то уточнение допустимо только при 2 условиях:

- согласие владельца этого ИНН

- платёж не ушёл на погашение долга этого лица

Чтобы уточнить такой платёж, Вы вправе подать обращение в свободной форме в любой удобный Вам налоговый орган.

Ошибки в платёжном документе — естественное следствие человеческого фактора. Автоматизация заполнения поможет избавиться от них. Сервис «Контур.Экстерн», например, даёт возможность формировать платёжные поручения в 1 клик. Система использует данные либо из расчётов и деклараций, либо из поступающих от ИФНС требований об уплате взноса или налога. Своевременное обновление такой информации, как реквизиты получателя, номера счетов управлений Федерального казначейства, действующие КБК или коды для статуса плательщика, происходит автоматически без Вашей помощи. Система сама подставит в платёжку действующие значения.

Читайте также Снижение налогов ИП на УСН или ПСН на сумму взносов: комментарий Минфина