На этой неделе, 11 февраля 2023 года, вступают в силу изменения в правила заполнения платежных поручений при переводе денег в бюджет. Благодаря им появилась ясность, как правильно заполнить платежку при перечислении единого налогового платежа. Также в поправках сказано, что именно нужно указать в отдельных полях, если компания или ИП в 2023 году перечисляет налоги и взносы отдельными платежками, заменяющими собой уведомления.

Приказ с изменениями

Правила заполнения платежных поручений на перевод средств в бюджет утверждены приказом Минфина от 12.11.13 № 107н (см. «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, взносов»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В конце прошлого года в указанные правила были внесены поправки (утв. приказом Минфина от 30.12.22 № 199н). Они регламентируют, в числе прочего, порядок заполнения платежки при уплате единого налогового платежа (ЕНП).

Также в обновленных правилах сказано, что указать в реквизитах, если налогоплательщик в 2023 году решил перечислять налоги (взносы, сборы и проч.) «по-старому», то есть отдельными платежками, заменяющими уведомления (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Расскажем, какие значения необходимо ставить в отдельных полях платежного поручения.

Справка

Новые правила заполнения платежек начинают действовать 11 февраля 2023 года (дата вступления в силу приказа № 199н). Возникает вопрос: какие реквизиты указывать в платежных поручениях, оформленных в период с 1 января по 10 февраля? Ответ содержится в письме ФНС от 30.12.22 № 8-8-02/0048@. Его авторы привели образцы заполненных платежек. При этом значения реквизитов, которые содержатся в данных образцах, совпадают с темы, что утверждены комментируемым приказом № 199н.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Статус составителя платежки

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа;

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Также есть поправки относительно статуса «13». Прежде его использовали физлица, а также ИП и прочие «частники». Теперь он предназначен для иностранных лиц, не состоящих на учете в налоговых органах РФ.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Другие реквизиты платежки

Прочие реквизиты платежных поручений приведены в приложении № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н):

- для платежек на перечисление ЕНП — в пунктах 4 — 4.12;

- для платежек, заменяющих собой уведомления — в пунктах 7 — 7.13 (см. табл.).

Справка

По-прежнему будет действовать правило, согласно которому недопустимо оставлять в платежке незаполненные поля.

Табл.

Как в 2023 году заполнять реквизиты платежек при перечислении налогов, взносов, сборов

|

Реквизит платежного поручения |

Что указывать |

|

|

Единый налоговый платеж |

Отдельные платежки-уведомления |

|

|

ИНН плательщика (поле 60) |

ИНН плательщика, чья обязанность по уплате платежей исполняется |

|

|

КПП плательщика (поле 102) |

В общем случае ставится ноль («0»). Допускается указание КПП плательщика |

Организации ставят КПП плательщика, чья обязанность по уплате налогов в бюджет исполняется. ИП, нотариусы, адвокаты, главы КФХ ставят ноль («0») |

|

Плательщик (поле |

Наименование юрлица, либо ФИО предпринимателя или другого «частника». Если деньги переводит законный или уполномоченный представитель, указывают:

|

Наименование юрлица (обособленного подразделения), либо ФИО предпринимателя, нотариуса, адвоката, главы КФХ |

|

КБК (поле 104) |

Код для ЕНП — 182 01 06 12 01 01 0000 510 |

Код налога (взносов, сбора), подлежащий указанию в уведомлении |

|

ОКТМО (поле 105) |

Ставится ноль («0»). Если банк не принимает платежку с нулевым значением, можно проставить любой код из 8-ми знаков, например 7000000 (см. «Налоговики уточнили, какой ОКТМО указывать при перечислении налогов и взносов»). Допускается указать ОКТМО, присвоенный территории муниципального образования (межселенной территории) |

ОКТМО по месту учета |

|

Основание платежа (поле 106) |

Ноль («0») |

Ноль («0») |

|

Номер документа, являющегося основанием платежа (поле 108) |

Ноль («0») |

Ноль («0») |

|

Дата документа — основания платежа (поле 109) |

Ноль («0») |

Ноль («0») |

|

Значение показателя налогового периода (поле 107) |

Ноль («0») |

Заполняется по правилам, действовавшим в 2022 году. Примеры: «МС.02.2023», «КВ.01.2023»,«ПЛ.02.2023», «ГД.00.2023» |

|

ИНН получателя (поле 61) |

ИНН уполномоченного территориального налогового органа: 7727406020 |

|

|

КПП получателя (поле 103) |

КПП уполномоченного территориального налогового органа: 770801001 |

|

|

Получатель (поле 16) |

Сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа: УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

Код (поле 22) |

УИН, состоящий из 20 или 25 знаков (все знаки не могут одновременно принимать значение ноль («0»)). При отсутствии УИН ставится ноль («0») |

Ноль («0») |

|

Назначение платежа (поле 24) |

Дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например «Единый налоговый платеж» |

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами

Попробовать бесплатно

Добавим, что значения реквизитов платежки при перечислении налогов и сборов, не входящих в ЕНП, приведены в пунктах 5 — 5.12 приложения № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н). Их следует использовать, в частности, при уплате утилизационного сбора и НДФЛ с выплат иностранцам, работающим на основании патента. Также они применяются при уплате налога на профдоход, если самозанятый принял решение не включать его в состав ЕНП (подробнее см. «ФНС подготовила памятку по единому налоговому платежу»).

- Скачать архив

- Скачать документ

- Распечатать

- Добавить в папку

- Справка

«Об изменениях в заполнении реквизитов платежного поручения»

С 1 октября 2021 года вступают в силу положения Приказа Министерства финансов Российской Федерации от 14.09.2020 № 199н «О внесении изменений в Приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» (зарегистрирован в Минюсте России 15 октября 2020 г. №60400).

Изменения касаются порядка указания информации, идентифицирующей платеж, а также плательщика, составившего распоряжение о переводе денежных средств, в уплату платежей, администрируемых налоговыми органами, а именно:

1. В Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей в бюджетную систему Российской Федерации (далее – Распоряжение), администрируемых налоговыми органами (приложение № 2 к Приказу Минфина России от 12.11.2013 107н) внесены следующие изменения:

При заполнении реквизита «106» Распоряжения из перечня допустимых значений основания платежа исключаются значения «ТР», «ПР», «АП» и «АР».

В случае погашения задолженности по таким основаниям в поле «106» распоряжения указывается значение «ЗД», а в поле «108» в номере документа первые два знака обозначают вид документа, например:

«ТР0000000000000» – номер требования налогового органа об уплате налога (сбора, страховых взносов);

«ПР0000000000000» – номер решения о приостановлении взыскания;

«АП0000000000000» – номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

«АР0000000000000» – номер исполнительного документа (исполнительного производства).

Номер документа указывается после буквенного значения вида документа и должен четко соответствовать значениям и количеству знаков, указанным в соответствующем требовании, решении или исполнительном документе.

Например, при погашении требования налогового органа об уплате налога (сбора, страховых взносов) №41797, в поле «108» распоряжения должно быть указано: «ТР41797».

В случае добровольного погашения задолженности по налоговым платежам при отсутствии документа взыскания и указания в реквизите «106» Распоряжения значения основания платежа «ЗД», в показателе «108» («номер документа») указывается значение «0».

2. В Правила указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (приложение № 5 к Приказу Минфина России от 12.11.2013 107н) внесены следующие изменения:

1) Исключены следующие статусы, идентифицирующие лицо или орган, составившие Распоряжение:

– «09» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – индивидуальный предприниматель;

– «10» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – нотариус, занимающийся частной практикой;

– «11» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – адвокат, учредивший адвокатский кабинет;

– «12» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – глава крестьянского (фермерского) хозяйства;

– «21» – ответственный участник консолидированной группы налогоплательщиков;

– «22» – участник консолидированной группы налогоплательщиков;

– «25» – банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции;

– «26» – учредители (участники) должника, собственники имущества должника – унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве.

2) Изменено наименование значения статуса «13», которое изложено в следующей редакции: «13» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства.

Федеральное казначейство в рамках реализации положений Федерального закона от 14 июля 2022 года № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» и Федерального закона от 4 ноября 2022 года № 432-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации и статью 10 Федерального закона «О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации и установлении особенностей бюджетов бюджетной системы Российской Федерации в 2022 году» проинформировало о внесении изменений в реквизиты платежного поручения по перечислению платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации.

С 1 января 2023 года государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации), уплачивается по следующим реквизитам:

Наименование получателя: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

Счёт: № 03100643000000018500

Корр. счёт: № 40102810445370000059

Банк: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

БИК: 017003983

ИНН: 7727406020

КПП: 770801001

ОКТМО: 45315000

КБК*: 18210803010011050110

Назначение платежа: Оплата госпошлины

<*> – указывается соответствующий код бюджетной классификации:

18210803010011050110 – Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации);

18210803010011060110 – Государственная пошлина, уплачиваемая на основании судебных актов, исполнительных листов по результатам рассмотрения дел по существу, вынесенных судами общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации).

Дополнительная информация в разделе Реквизиты для оплаты государственной пошлины

Платежное поручение на уплату налога оформлено и направлено в банк. Банк провел его и списал денежные средства со счета компании. Однако позже обнаруживается, что в «платежке» была допущена ошибка. Как в этом случае поступить налогоплательщику? Разбиралась в вопросе Вероника Емельянова, эксперт по бухгалтерскому учету и налогообложению.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

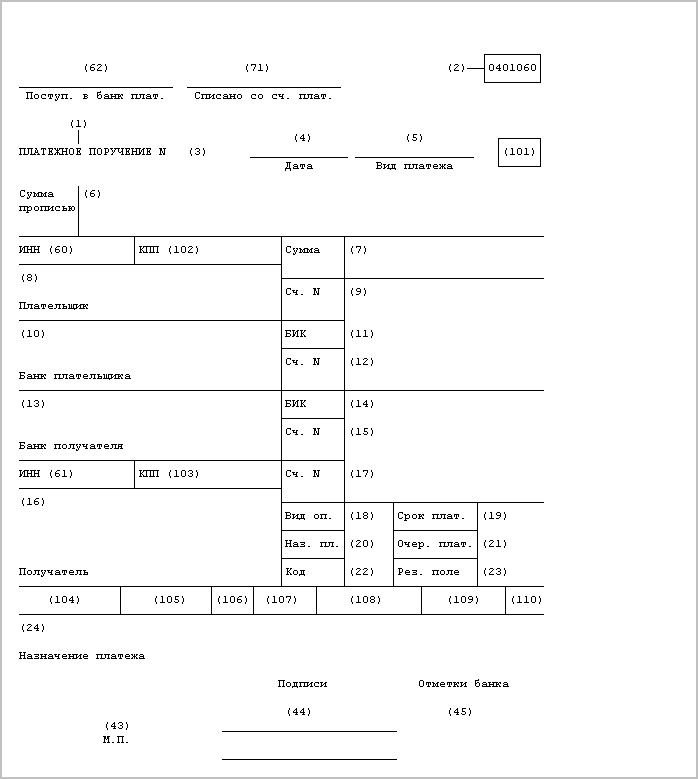

Рис. 1 Приложение 3 к Положению Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств».

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

1С:Контрагент — быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Все виды систем налогообложения, бухгалтерская отчетность

Минфин РФ поменял правила заполнения платежных поручений, в связи с переходом на единый налоговый платеж. Новый порядок начнет применяться с 11 февраля 2023 года.

Соответствующий приказ Минфина России от 30.12.2022 № 199н о внесение изменений в Приказ Минфина России от 12.11.2013 г. № 107н (далее Приказ № 107н) уже утвержден Минюстам и опубликован.

Новые правила предусматривают следующие изменения:

1. В поле 101 «статус плательщика» нужно будет указывать соответствующий код:

- «01» – налогоплательщик – физическое или юридическое лицо, ИП и т. д., составившие распоряжение на перевод денежных средств;

- «02» – налогоплательщик – юридическое лицо, ИП и т. д., представившие в налоговый орган уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ;

- «13» – иностранное лицо, которое не состоит на учете в налоговых органах РФ, при переводе денежных средств (за исключение ЕНП), у которого отсутствует ИНН;

- «32» ‒ таможенный орган (в рамках бесспорного взыскания);

- «33» — плательщик юридическое лицо, физическое лицо, ИП, осуществляющие перевод денежных средств в счет оплаты государственного или муниципального имущества, имущества, обращенного в пользу государства, вещественных доказательств и изъятых вещей, а также товаров, задержанных таможенными органами.

2. При перечислении платежей в виде единого налогового платежа нужно указывать:

- В реквизите «ИНН» плательщика – ИНН плательщика, исполняющего обязанность по уплате (перечислению) налогов, сборов, страховых взносов.

- в реквизите «КПП» плательщика – ноль («0»).

Исключение — налоги, перечисляемые иностранными организациями, осуществляющими деятельность в РФ через несколько филиалов представительств, иных обособленных подразделений, или лицами, которые не являются участниками бюджетного процесса.

- В реквизите «Плательщик» – ноль «0».

- В реквизите «104» – КБК, предназначенное для перечисления денежных средств в качестве ЕНП.

- В реквизите «105» – ноль «0».

- В реквизитах «106» – «109» – ноль «0».

- В реквизитах «ИНН» и «КПП» получателя средств – значение ИНН и КПП получателя.

- В реквизите «Получатель» – сокращенное наименование органа Федерального казначейства, которому открыт счет органа Федерального казначейства, и в скобках – сокращенное наименование администратора доходов бюджета.

- В реквизите «Код» – УИН, если УИН нет, то ноль («0»).

- В реквизите «Назначение платежа» — дополнительные данные для идентификации назначения платежа.

- В реквизите «101» – показатель статуса «01».

3. При перечислении иных платежей, администрируемых налоговыми органами (за исключением ЕНП):

- В реквизите «ИНН» плательщика – ИНН плательщика.

- В реквизите «КПП» плательщика – значение КПП плательщика. При этом, для физлиц — ноль («0»).

- В реквизите «Плательщик» – информация о плательщике.

- В реквизите «104» – КБК в соответствии с законодательством РФ о налогах и сборах.

КБК 2023 в материале «Новые КБК на 2023 год: таблица».

- В реквизите «105» – ОКТМО.

- В реквизитах «106» – «109» – ноль «0».

- В реквизитах «ИНН» и «КПП» получателя средств — значение ИНН и КПП администратора доходов бюджета.

- В реквизите «Получатель» — сокращенное наименование органа Федерального казначейства, которому открыт счет органа Федерального казначейства, и в скобках – сокращенное наименование администратора доходов бюджета.

- В реквизите «Код» – УИН, если УИН нет, то ноль («0»).

- В реквизите «Назначение платежа» — дополнительные данные для идентификации назначения платежа.

- В реквизите «101» – показатель статуса «01» или «13».

4. При перечислении налоговых платежей (за исключением ЕНП) на основании уведомления об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховым взносам:

- В реквизите «ИНН» плательщика – ИНН плательщика.

- В реквизите «КПП» плательщика – КПП плательщика платежей.

- В реквизите «Плательщик» – информация о плательщике.

- В реквизите «104» – КБК соответствует КБК в уведомление.

- В реквизите «105» – ОКТМО.

- В реквизитах «106», «108» и «109» – ноль «0».

- В реквизите «107» – налоговый период, например, «МС.02.2023», «КВ.01.2023», «ПЛ.02.2023», «ГД.00.2023».

- В реквизите «ИНН» и «КПП» получателя средств – значение ИНН и КПП уполномоченного территориального налогового органа.

- В реквизите «Получатель» – сокращенное наименование органа Федерального казначейства, которому открыт счет органа Федерального казначейства, и в скобках – сокращенное наименование администратора доходов бюджета.

- В реквизите «Код» – ноль («0»).

- В реквизите «Назначение платежа» — дополнительные данные для идентификации назначения платежа;

- В реквизите «101» – показатель статуса «02».

Таким образом, правила заполнения платежных поручений были приведены в соответствие действующему с 2023 года механизму перечисления налогов и сборов в бюджетную систему РФ, что привнесло ясность в их применение.

Специализация: Все виды систем налогообложения, бухгалтерская отчетность

Эксперт в сфере бухгалтерского учета, финансов и налогообложения. Закончила Государственный университет управления по специальности «Налоги и налогообложение», с 2010 года — аттестованный консультант по налогам и сборам, член Союза «Палаты налоговых консультантов». Общий стаж профессиональной деятельности составляет более 16 лет в финансовых и налоговых департаментах крупных международных компаний.

Посмотрите другие статьи и образцы документов раздела:

Безналичные расчеты