Собственный капитал организации — это строка в балансе, в которой указывается величина, дающая реальную оценку текущего состояния дел фирмы. Рассчитывается она по определенной схеме, ставшей традиционной у бухгалтеров. Это важный финансовый инструмент, анализ которого ответит на вопрос: платежеспособна ли компания, может ли она в дальнейшем функционировать и получать прибыль. Этим показателем интересуются собственники, чтобы выстроить стратегию развития, а также инвесторы и банкиры при предоставлении кредита. Поэтому необходимо знать, что это такое, где его найти и как рассчитать.

Что такое собственный капитал в бухгалтерском балансе организации

Если обозначить просто, то так называют средства, которыми владеет фирма и ее собственники. В научной литературе данной экономической категории дают в основном два определения:

- активы, из которых вычли обязательства фирмы;

- сумма определенных показателей.

Исходя из первого пункта выясняется, что СК приравнен чистому доходу. Это не только научный подход. В нормативно-правовой базе уже принято считать два указанных понятия синонимами. То есть СК представляет собой стоимость имущества без включения имеющихся обязательств (задолженности) организации.

Второй пункт требует более детальной расшифровки. Собственный капитал компании включает в себя:

- уставной фонд;

- добавочный актив;

- резервные ресурсы;

- нераспределенная прибыль.

Составные части СК отличаются между собой принципами формирования и дальнейшего использования. Например, уставной фонд определяется на этапе регистрации фирмы. Добавочный — формируется за счет удорожания активов: при росте акций предприятия. Его еще называют в некоторых источниках акционным. Резервный фонд накапливается для покрытия убытков. Последняя часть в списке означает полученную прибыль за отчетный период.

Собственный капитал сокращается при уменьшении указанных составляющих. Например, если уменьшился объем нераспределенной прибыли, это означает, что финансовые результаты ухудшились, запас экономической устойчивости «просел». Если уставной фонд вырос, то и СК стал больше. Правда, данное изменение говорит о каких-то проблемах, так как зачастую собственники не стремятся просто так пополнять его. В любом случае эта величина постоянно меняется, и в ходе анализа стоит определить, каким образом.

Из чего состоит собственный капитал в зарубежных источниках? Известно, что экономические подходы для его формирования по всему миру разнятся. Однако не в выбранной теме. СК за рубежом состоит из оплаченных и подаренных сбережений, а также из нераспределенной прибыли. Оплаченным активом называют полученные средства за продажу инвесторам акций, подаренным — переданное безвозмездно имущество (здания, сооружения, земля и т. д.). По сути понятия не сильно отличаются, видоизменены в основном названия.

СК бывает двух видов: денежный и реальный. Собственные средства предприятия относятся ко второму типу и подразумевают не само имущество, а его денежное выражение, то есть общую стоимость в рублях. Также он рассматривается в нескольких формах: материальной, нематериальной и финансовой, которые и представлены как активы компании.

Обобщив вышеизложенное, стоит отметить, что СК — целая структура показателей, которые разбиты на кирпичики. Исследовав его, собственник приходит к выводу, насколько крепко она выстроена и какие даст плоды.

Как найти и рассчитать собственный капитал: методы расчета

В России принято использовать две метода подсчета, в основу которых берутся сведения из бухгалтерской отчетности. К ним относятся:

- традиционный: его результат указан в отчете, который рассчитывается по установленному образцу;

- в соответствии с установленным порядком Министерства финансов, в основе которого лежит равенство «СК = чистые активы».

Выбор методики зависит от субъективного мнения руководства либо учредителя, их приверженности к определенному научному подходу.

Анализируется доля собственного капитала предприятия: формула по балансу даст подсказку. Т. е. если обязательства значительно увеличились, логично, что СК снижается. Этому послужили полученные кредитные средства либо ссуды. Учитывая указанные качественные изменения в общем итоге отчетности, то процент СК снизился.

Ведение учета вручную приводит к ошибкам, расхождениям, на решение которых затрачивается много времени. Очевидно, процесс автоматизации необходим любому бизнесу. Компания «Клеверенс» предлагает продукты, которые помогают автоматизировать рабочие процессы во всех направлениях. Внедрение современных инструментов позволит забыть организации о ручных операциях и ускорит работу по всем фронтам. Уже более 100 000 предприятий использовали предоставленную возможность и стали намного успешнее.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Традиционный метод расчета

Обычным способом СК считает бухгалтер, составляя отчет. Он состоит из суммы значений, взятых из следующих пунктов: 1310, 1340, 1350, 1360, 1320 со знаком минус и 1370.

СК = итог строчки 1300 = 1310+1340+1350+1360-1320+1370.

В свою очередь, наибольший интерес вызывает рыночная стоимость собственного капитала, однако в балансе строка с подобным названием отсутствует. Причина в том, что данное понятие подразумевает рыночные ожидания от фирмы, а именно в ее способности создавать прибыль и привлекать новые денежные вливания в бизнес.

Значения, взятые из сводного отчета, показывают первоначальную цену активов, за которые их купили. Со временем эти цифры меняются, что логично. И даже амортизационные отчисления, предусмотренные в отчетности, не смогут дать им реальную оценку в настоящий момент.

Чтобы стало понятнее, сравним акции на рынке и акционерный капитал в балансе. Руководство компании тщательно следить, чтобы ценные бумаги на бирже росли. И здесь идет речь о тех самых ожиданиях на рынке. Растут акции, увеличиваются доходы. При этом их рост может быть несвязан с расчетной ценой паев акционеров. Ведь на этот скачок могли повлиять надежная репутация производителя товаров, к примеру, либо талантливые сотрудники и продуманная система управления. Данные факторы не отражаются в отчетах, но влияют на стоимость всего предприятия на рынке. Вот такая коллизия.

Что входит в собственный капитал по балансу: подсчет по Минфину

Министерство финансов утвердило определенный порядок расчета СК. При оценке экономической устойчивости бизнеса данный метод считается более точным. Представим условно ее следующим образом:

СК = А — О, при этом

А — активы, указанные в строчке 1600, за минусом дебиторской задолженности по взносам на 75 счете по дебету (ДЗ);

О — обязательства, указанные в строке 1400, за минусом доходов от государства, ожидаемых в будущем на 98 счете (будущая прибыль от государства).

Таким образом, СК = (стр 1600 -ДЗ) — (стр 1400 + стр 1500) — будущие государственные выплаты.

Что относится к собственному капиталу организации? Без лишних фраз, это чистые доходы, очищенные от обязательств. Выражаясь простым языком, к ним относят все, что есть в компании: недвижимость, оборудование, товарный знак, денежные средства и т. д. В каждой отрасли перечень активов отличается. Если говорить о парикмахерской, то к ним относятся оборудование, деньги в кассе и инструменты, если бизнес построен на грузоперевозках — автомобили.

Узнав это значение, можно определить, сколько активов предприятие купило за свои средства. То есть если растут дополнительные свободные источники, то фирма работает успешно, не закапывая себя в «долговые ямы».

Какая строчка содержит показатель СК

Коэффициент общей суммы стоимости собственного и акционерного капитала — это строка 1300 в балансе. Даже не будучи бухгалтером, эту величину несложно определить. Строчка находится в пассиве и завершает собой III раздел. Называется она «ИТОГО».

Взяв бухгалтерскую отчетность в руки и найдя пункт 1300, учредитель сможет самостоятельно определить для себя: будут ли выплачены дивиденды и работает ли организация с убытком.

Как рассчитать средний доход компании

Ранее отмечалось, что если в результате подсчета СК оказался отрицательным, то это говорит о явных трудностях в бизнесе: о чрезмерной кредитной нагрузке либо о высокой ликвидности активов. Как не допустить такой проблемы? Важно понимать, что на протяжении времени показатель СК изменяется за счет результатов финансово-хозяйственной деятельности или дополнительных денежных вливаний. Для более точной оценки состояния дел на фирме и используется средняя величина собственного капитала — формула для ее расчета не сложная. Этот коэффициент отражает колебания во времени и используется для вычисления других ключевых показателей финансового анализа.

В основном используются два метода: исходя из данных балансового отчета и в соответствии с установленным порядком Минфина. Однако финансисты порой используют еще один вариант, который базируется на активах с наименьшей ликвидностью. К примеру, незавершенное строительство, материальные запасы и т. д.

Традиционный метод

Среднегодовой СК рассчитывается путем сложения показателей на начало и конец года. Полученную сумму делят на два. Учитывая этот способ, по бухгалтерскому балансу определяют среднюю величину собственного капитала на первое и последнее числа года.

Расчеты по Минфину

Данный метод вычисления аналогичен первому. Однако показатели СК берутся уже не из отчета, а рассчитываются в соответствии с порядком, утвержденным Министерством финансов.

Оптимальный балансовый отчет

Изменения СК следует держать под контролем и следить за чистыми активами. Они должны превышать или хотя бы быть равны уставному фонду. Если они меньше, предприятие находится в крайне затруднительном положении, где придется принимать решение: ликвидировать его либо увеличивать УК до размера чистых активов. Данное требование закреплено на законодательном уровне.

Ведь зачастую участники организации, создавая ее, вкладывают минимально установленные суммы: 10 000 рублей для общества с ограниченной ответственностью и закрытых АО, 100 000 рублей для ПАО. А если собственный капитал российских компаний получен со знаком минус, то, значит, они работают себе в убыток.

Рентабельность СК

«Качественно» ли использованы деньги скажут два относительных показателя — доходность и оборачиваемость. Это два ключевых коэффициента, которые правдиво оценят СК и помогают контролировать состояние бизнеса.

Чтобы получить рентабельность, необходимо чистую прибыль разделить на среднюю величину СК. Полученный результат умножить на 100%. Выполнив указанные действия, станет ясно, сколько приносит прибыли 1 рубль, взятого из собственных источников. Исходя из этого, собственник понимает, как эффективно работают инвестированные им в дело деньги.

Чтобы понять сущность данного показателя, сравним его с процентной ставкой банковского вклада. Например, если в начале года открыть вклад с 5,5% ставкой, то в конце года клиент заработает 5,5% от вложенной суммы. Так и на предприятии, вложив определенные средства, ждешь получения дохода.

Считается, что если рентабельность варьируется в диапазоне 10—12%, то компания функционирует нормально. Правда, это норматив для экономически развитых стран. Для России прибыльность должна быть выше — 20% и выше. И логично, чем выше это значение, тем успешнее работает фирма.

Руководство организации всегда держат на контроле показатели доходности на протяжении деятельности предприятия. Его величины говорят, целесообразно ли дальше заниматься данным направлением и какие перспективы их ожидают в дальнейшем. Для инвесторов экономичность определяет степень привлекательности финансовых вложений.

Если на протяжении нескольких периодов фирма показывает стабильную прибыльность, то можно сделать вывод, что она финансово устойчива и не стоит волноваться о сохранности вложенных средств.

Доходность СК не нужно путать с рентабельностью активов. В этом случае анализируется чистый капитал, полученные только за личные средства. Прибыльность рассчитывается исходя из стоимости всех имеющихся активов, в том числе купленных за заемные деньги.

Оборачиваемость СК

Рассчитать оборотные показатели также просто, как и рентабельность. Необходимо выручку разделить на средний СК и выразить полученный результат в процентах. Например, получили цифру 1,2%. При этом среднее значение брали за год. В результате можно утверждать, что СК фирмы за год сделала 1,2 оборота.

Как выяснилось, величина собственного капитала в балансе — строка 1 300, данные выручки будут в «отчете о финансовых результатах», строчка 2110. В каждой отрасли показатель оборачиваемости будет разным. Например, в сфере строительства он выше, чем в предоставлении услуг в социальной сфере. Т. е. в строительстве деньги используются быстрее и интенсивнее. Оборотный коэффициент считается низким, если его значение меньше 10. Это говорит о том, что расходы превышают доходы. Рекомендуется осуществлять анализ оборачиваемости осуществлять в динамике, так будет выстраиваться ясная картина: эффективно или нет работает предприятие. Также коэффициент отражает динамику продаж: излишки либо их недостаток.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Итоги

В теории финансов СК имеет важное значение. Несомненно, ведь это и есть часть финансовых ресурсов, вложенных в производство. Благодаря им организация вступает в экономические отношения с другими участниками, без которых предпринимательская деятельность немыслима. В данной статье СК охарактеризован с точки зрения бухгалтерского подхода на уровне субъекта хозяйствования, который выражает интерес к своим активам.

Собственный капитал компании — это индикатор качества в ее бизнес-модели. Ведь инвесторам интересно вкладывать деньги в развивающуюся фирму, в которой с течением времени этот индикатор с каждым разом превышает показатель уставного фонда. Т. е. СК расскажет, окупает ли себя бизнес и каков приток новых активов, есть ли долгосрочные перспективы у организации. Чтобы представлять реальное положение дел, в каждом отчетном периоде следует анализировать значение СК, его изменения.

Количество показов: 21348

Собственный капитал показывает, какими средствами располагают учредители компании. Понятия «собственный капитал» и «чистые активы» — это, по сути, синонимы. Можно посмотреть их значение в определенной строке баланса, а можно вычислить по специальной формуле. Затем — посчитать рентабельность и оборачиваемость СК. Они покажут, насколько успешен бизнес.

Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации.

Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Методы расчета собственного капитала

На практике обычно применяют два метода.

Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса.

Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса.

Какая строка баланса содержит показатель собственного капитала

Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк.

- 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

- 1320 «Собственные акции, выкупленные у акционеров».

- 1340 «Переоценка внеоборотных активов».

- 1350 «Добавочный капитал (без переоценки)».

- 1360 «Резервный капитал».

- 1370 «Нераспределенная прибыль (непокрытый убыток)».

Заполнить и распечатать бухгалтерский баланс по актуальной форме в веб‑сервисе

Заполнить бесплатно

Формула собственного капитала

Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина от 28.08.14 № 84н.

СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) — ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи)

Таблица

Расшифровка показателей, задействованных в формуле

|

Показатель |

Расшифровка |

|---|---|

|

АКТИВЫ |

Цифры из строки баланса 1600 «БАЛАНС (актив)» |

|

Дебиторская задолженность учредителей по взносам в уставный капитал |

Дебетовый остаток по счету 75 «Расчеты с учредителями» субсчет «Расчеты по вкладам в УК» |

|

ОБЯЗАТЕЛЬСТВА |

Сумма показателей в двух строках баланса: 1400 «ИТОГО долгосрочных обязательств» и 1500 «ИТОГО краткосрочных обязательств» |

|

Доходы будущих периодов, связанные с получением государственной помощи |

Кредитовый остаток по счету 98 «Доходы будущих периодов» субсчет «Безвозмездные поступления из бюджета» |

Как рассчитать средний капитал компании

Средняя величина собственного капитала рассчитывается по формуле:

Средняя величина СК = (СК на начало периода + СК на конец периода) / 2

Чаще всего среднее значение вычисляют исходя из данных на первое и последнее число года.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. 90 ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Получить бесплатно

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

Рентабельность собственного капитала

Ее вычисляют по формуле:

Рентабельность СК = (Чистая прибыль / Средняя величина СК) × 100 %

Рентабельность СК показывает, какую прибыль приносит 1 рубль из общего объема собственных средств компании. Чем выше рентабельность СК — тем более успешен бизнес. Нормальным принято считать значение в диапазоне от 10 до 20%.

Оборачиваемость собственного капитала

Считается по формуле:

Оборачиваемость СК = Выручка / Средняя величина СК

Оборачиваемость СК — это показатель того, как быстро организация оборачивает собственные средства.

Приведем пример. Допустим, в формулу подставили среднюю величину СК, рассчитанную за период, равный году. И получили результат 1,5. Это значит, что за год собственный капитал фирмы сделал полтора оборота.

Добавим, что для разных отраслей оптимальное значение оборачиваемости собственного капитала будет отличаться. В частности, для строительства и производства продуктов питания цифра выше, чем для услуг в социальной сфере.

Что такое собственный капитал

В экономической науке и практике существует два определения сущности собственного капитала (СК):

- активы предприятия, фиксируемые без учета обязательств соответствующего субъекта;

- комплекс показателей, из которых складывается капитал предприятия.

Подход, основанный на первом определении находит отражение в некоторых НПА. Так, например, в п. 3 ст. 35 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ указано, что в банковских и страховых организациях, а также в НПФ вместо чистых активов производится расчет собственного капитала. В п. 29 приказа Минсельхоза РФ от 20.01.2005 № 6 отмечено, что общепринятое понимание СК как разницы между стоимостью имущества и обязательствами фирмы соответствует сущности чистой стоимости имущества или чистых активов.

Таким образом, вполне правомерно рассматривать понятие чистых активов и собственного капитала как взаимозаменяемые либо являющиеся одной и той же экономической категорией, соответствующей объему имущества фирмы за вычетом обязательств.

Теперь о втором определении собственного капитала в балансе — это понятие (в соответствии с другой концепцией) содержит совокупность следующих показателей:

- уставный, добавочный, а также резервный капитал;

- собственные акции, которые выкуплены у акционеров;

- нераспределенная прибыль фирмы;

- результат переоценки внеоборотных активов организации.

Можно отметить, что данным пунктам соответствуют строки 1310—1370 бухгалтерского баланса.

Многие эксперты считают данную концепцию традиционной. Подобный подход используется не только в РФ, но и в других странах мира (в этом случае зарубежными экономистами могут задействоваться показатели, близкие тем, которые присутствуют в строках российского бухгалтерского баланса).

Применение 1 или 2 подхода зависит от конкретной цели расчета собственного капитала. В частности, руководству компании может быть дана рекомендация задействовать тот или иной метод со стороны инвесторов, банков, принимающих решение по кредиту, либо собственников фирмы. Выбор того или иного подхода может зависеть от субъективных предпочтений менеджмента, влияния конкретной управленческой или научной школы на выработку руководством фирмы соответствующих решений.

Подход к определению понятия собственного капитала также предопределяется традициями, сложившимися в правовой и экспертной среде конкретного государства. В России, в принципе, распространены оба подхода. Возможные факторы выбора 1 либо 2 мы обозначили выше.

Традиционный метод расчета собственного капитала по балансу (формула)

Вычислить величину СК по традиционному методу очень просто. Для этой цели достаточно определиться с тем, какая цифра указана в строке баланса 1300.

Т. е. формула СК в данном случае такова:

Ск = стр. 1300.

Однако если говорить об интерпретации сущности собственного капитала как чистых активов, то расчет собственного капитала в балансе — это уже задача посложнее. Рассмотрим особенности ее решения.

РЕКОМЕНДАЦИЯ от экспертов «КонсультантПлюс»:

При расчете собственного капитала для целей учета расходов по контролируемой задолженности сумму активов и величину обязательств вы определяете по данным бухгалтерского учета на последнее число отчетного (налогового) периода. Однако следует помнить, что… Читать продолжение в К+.

Что входит в собственный капитал по балансу: расчет по Минфину

Если принять во внимание, что чистые активы по существу равнозначны собственному капиталу в балансе, это позволит определить их сущность исходя из критериев, приведенных в российских НПА. Соответствующих документов довольно много. В числе имеющих наиболее широкое применение — приказ Минфина России от 28.08.2014 № 84н.

Подробнее о положениях приказа Минфина № 84н читайте в здесь.

В соответствии с методом Минфина в структуре активов, принимаемых к расчету собственного капитала, должны присутствовать абсолютно все активы, за исключением тех, которые отражают задолженность учредителей и акционеров по взносам в уставный капитал фирмы.

В свою очередь, обязательства тоже должны учитываться все, кроме некоторых доходов будущих периодов, а именно связанных с получением помощи от государства, а также безвозмездным получением того или иного имущества.

Какая строка баланса содержит показатель собственного капитала

Вычисление по методу Минфина собственного капитала в балансе – это процедура, предполагающая задействование данных из следующих разделов бухгалтерского баланса:

- строки 1400 (долгосрочные обязательства);

- строки 1500 (краткосрочные обязательства);

- строки 1600 (активы).

Также для расчета собственного капитала нужны будут сведения, показывающие величину долгов учредителей хозяйственного общества (условимся именовать их ДУО), при наличии таковых (им соответствует дебетовый остаток по счету 75 на отчетную дату), а также доходы будущих периодов, или ДБП (кредит счета 98).

О том, какими проводками отражаются операции по учету СК, читайте в материале «Порядок учета собственного капитала организации (нюансы)».

Структура формулы, с помощью которой определяются чистые активы и одновременно собственный капитал в балансе, такова. Необходимо:

- Сложить показатели по строкам 1400, 1500.

- Вычесть из числа, получившегося в п. 1, те, которые соответствуют кредиту счета 98 (по доходам в виде помощи от государства и безвозмездного получения имущества).

- Вычесть из числа по строке 1600 дебетовый остаток по счету 75.

- Вычесть из числа, получившегося в п. 3, результат, полученный в п. 2.

Таким образом, формула собственного капитала по Минфину будет выглядеть так:

Ск = (стр. 1600 – ДУО) – ((стр. 1400 + стр. 1500) – ДБП).

О том, кто должен применять такой порядок расчета и как оформляется его результат, читайте в статье «Порядок расчета чистых активов по балансу — формула 2019-2020».

Какова оптимальная средняя величина собственного капитала

Показатели чистых активов должны быть, по меньшей мере, положительными. Наличие у предприятия отрицательных значений собственного капитала в балансе – это, вероятнее всего, признак существенных проблем в бизнесе — главным образом в плане кредитной нагрузки, а также достаточности высоколиквидных активов.

О том, как проводится анализ СК, читайте в материале «Как провести анализ собственного капитала предприятия?».

Чаще всего для оценки используется средняя величина собственного капитала за год, позволяющий наиболее точно определить его колебания во времени. Формула расчета показателя такова:

Ск = (Ск в начале года + Ск в конце года) / 2.

Данные берутся из баланса за соответствующие отчетные периоды.

Крайне желательно, чтобы величина собственного капитала или чистых активов была выше, чем величина уставного капитала фирмы. Данный критерий важен прежде всего с точки зрения сохранения инвестиционной привлекательности бизнеса. Бизнес должен окупать себя, обеспечивать приток новых капиталов. Собственный капитал в достаточной величине — один из наиболее значимых индикаторов качества бизнес-модели фирмы.

Ознакомиться с иными подходами к оценке показателей качества бизнес-модели фирмы вы можете в статье «Как читать бухгалтерский баланс (практический пример)?».

Есть еще 1 аспект значимости собственного капитала в балансе. Если понимать под ним чистые активы, то он должен быть равен либо превышать размер уставного капитала. В ином случае фирма, если это ООО, подлежит ликвидации (п. 4 ст. 90 ГК РФ). Либо нужно будет увеличивать уставный капитал ООО до величины чистых активов. Подобный сценарий возможен также в отношении АО (подп. 2 п. 6 ст. 35 закона № 208-ФЗ).

Подробнее об этих ситуациях и их последствиях читайте в материале «Каковы последствия, если чистые активы меньше уставного капитала?».

Итоги

Представление о величине собственного капитала в балансе дает значение, указанное в его строке 1300. Однако по своей сути собственный капитал отвечает понятию «чистые активы». Для расчета чистых активов существует утвержденная Минфином России формула, основанная на данных баланса, но принимающая их в расчет с учетом некоторых нюансов. Величина собственного капитала крайне важна для оценки финансового положения фирмы. Особое значение имеет ее соотношение с величиной уставного капитала.

Сегодня профессор М.Л. Пятов (СПбГУ) становится нашим проводником в лабиринтах бухгалтерского мифа о собственном капитале. Что показывает нам его величина? Можно ли, основываясь на данных бухгалтерского баланса, судить о масштабах капитала собственников бизнеса, инвестируемого в принадлежащие им компании? Что изменилось в методах исчисления собственного капитала со времен «отца бухгалтерии» – Луки Пачоли? Во что верят пользователи отчетности, и полезны ли для них сомнения в ее данных о собственном капитале? Ответы на эти вопросы предлагает найти читателям данная статья.

Раздел баланса, за которым что-то стоит

Представление о собственном капитале компании как о некой хозяйственной реальности, стоящей за данными третьего раздела бухгалтерского баланса, – это, пожалуй, один из самых ярких примеров бухгалтерской мифологии.

В предыдущих статьях мы с вами, уважаемые читатели, имели возможность обсудить мифологическую составляющую таких центральных учетных категорий, как активы и обязательства (со всеми статьями профессора М.Л. Пятова можно ознакомиться в рубрике «Занимательная бухгалтерия». Вместе с тем если актив баланса и разделы пассива, представляющие данные об обязательствах перед кредиторами, отражают некие реальные объекты, то собственный капитал – это категория, всецело обязанная своему существованию только арифметическому содержанию бухгалтерского баланса.

Начало начал

Этот миф, конечно же, как и все священное для бухгалтерии, берет начало в сакральной фигуре Луки Пачоли.

В 2008 году в предисловии к красочному изданию «Трактата о счетах и записях», подготовленному проф. М.И. Кутером, Я.В. Соколов писал: «Лука Пачоли – это не достояние музеев древностей, а наш современник, идеи его всегда с нами, они питали, и еще долго будут питать нашу бухгалтерскую мысль» ([1], стр. 8). К сожалению, это действительно так. И смысл, вкладывавшийся Пачоли в понятие «капитал», до сих пор определяет трактовку значения третьего раздела бухгалтерского баланса «капитал и резервы», несмотря на все то, что произошло с экономикой и экономической мыслью за последние пять веков.

«Под капиталом, – читаем мы у великого францисканца, — понимается совокупность настоящего твоего имущества» ([2], стр. 43). Нужно обратить внимание, что Пачоли описывает учет хозяйства, не отвечающего современному пониманию юридического лица с его постулатом имущественной обособленности фирмы от своего владельца. Для Пачоли фирма – частное владение ее хозяина (его семьи). Капитал здесь – это то, чем владеет хозяин предприятия. Если у хозяина фирмы есть долги перед кредиторами (кстати сказать, Пачоли не уделил в трактате особого места для правил учета обязательств перед кредиторами), то их сумма фактически уменьшает объем его имущества. Долг – это средства кредитора. А, следовательно, капитал здесь, по определению, наличествующее имущество хозяина фирмы за минусом его долгов. И такой взгляд на положение вещей в данном случае не определяется балансовым уравнением. Он определяется, скорее, здравым житейским смыслом. Здесь капитал есть то имущество, которое собственник «держит» в предприятии, то есть не изымает из него для поддержания ведения дел в надлежащем порядке.

Меняется жизнь — меняется право

С юридическим обособлением собственников от принадлежащих им компаний, до конца реализовавшимся в институте акционерных обществ, величина объема средств, помещаемых собственниками в компанию, перестала совпадать с «наличествующим у них имуществом» (Пачоли). Определить ее действительное значение стало невозможно до момента закрытия компании. Возможной представлялась лишь оценка этой величины, которую предлагали бухгалтеры. В основу ее расчета была положена идея балансового уравнения:

Активы – Обязательства = Собственный капитал (Капитал собственников).

Несовпадение величины собственного капитала с действительным благосостоянием собственников компаний многократно усилилось с распространением идей динамического баланса – учета активов по первоначальной или остаточной стоимости, капитализации расходов, непринятии переоценки, амортизации внеоборотных средств и т. п.

Идеи Шмаленбаха

Благодаря принятию учетной практикой идей О. Шмаленбаха, актив бухгалтерского баланса стал представлять собой замысловатый коктейль из сумм оценок фактов хозяйственной жизни (или определенных частей этих сумм), относящихся к совершенно разным периодам времени, характеризующимся совершенно разными ценами на одни и те же имущественные объекты, а также оценок чисто бухгалтерских объектов (типа расходов будущих периодов или незавершенного производства), вообще не имеющих никакого отношения к хозяйственной реальности. Здесь объединились и остаточная стоимость внеоборотных активов, складывающаяся из их цен многолетней давности за минусом замысловато рассчитанной амортизации, и давно осуществленные компанией расходы, «висящие» на балансе в ожидании получения от них доходов, и запасы, себестоимость которых складывается из совершенно не соотносимых друг с другом сумм, и многие иные учетные замысловатости. И вот вычитанием из этого мифического коктейля суммы долгов, подлежащих уплате в совершенно разные периоды времени – какие завтра, а какие и через пятнадцать лет, бухгалтеры и получают то, что называют собственным капиталом или капиталом собственников.

Эта сумма, предполагается, и должна отражать тот объем средств, который на отчетную дату собственники компании «держат» в ее бизнесе. Но отражает она только одно: сколько будет, если из оценки актива вычесть сумму долгосрочных и краткосрочных долгов компании. И все. Просто арифметическое действие и его результат.

В этом арифметическом действии отражается как стремление бухгалтеров «правильно» представлять собственный капитал в финансовой отчетности, так и стремление пользователей отчетности увидеть за исчисляемой бухгалтерами суммой нечто, действительно существующее в хозяйственной жизни.

Учитывать нужно «правильно»

«Правильность» исчисления величины собственного капитала покоится на вере в бесспорность балансового уравнения и двойной записи. Так, например, именно это арифметическое действие, лежащее в основе исчисления величины собственного капитала, буквально постулируется хорошо известными нам американскими классиками российской учетной мысли, которые в начале 1990-х заново объясняли отечественному бухгалтеру смысл основательно забытых с 1930-х годов категорий.

В первую очередь глашатаи прогрессивной рыночной бухгалтерии не забывали напомнить читателю о Луке Пачоли – центральном персонаже учетной сакральности. «В XV в., – писали Р. Энтони и Дж. Рис, – францисканский монах Лука Пачоли описал метод расположения счетов, при котором двойственность каждой бухгалтерской операции выражалась в том, что дебетовая сумма была равной кредитовой сумме или балансировала ее. Это сделало возможным следующее правило, которое не имеет исключений* (выделено нами – М.П.: то есть не правило, которое определяет порядок записей на счетах, а метод, описание которого делает возможным правило, не имеющее исключений, – вот истинный путь мифологии. Не логика, но вера во что-то древнее и правильное, почему-то не предполагающее исключений): для каждой хозяйственной операции сумма по дебету должна равняться сумме по кредиту. … Отсюда следует, что регистрация хозяйственной операции, в которой дебеты не равны кредитам, неправильна» ([3], стр. 63) (выделено нами — М.П.).

Далее авторы распространяют идеи главного героя учетной мифологии на область, о которой он и не подозревал – балансовое уравнение в современном его понимании. «В своей методике, – пишут они, – Пачоли опирался на основное балансовое уравнение: Активы = Обязательства + Капитал» ([3], стр. 63).

Наполняя учетную арифметику экономическим смыслом, авторы писали: «В разделе «Капитал» бухгалтерского баланса показана сумма вложения владельцев в предприятие. В корпорации этот раздел называют «акционерный капитал», поскольку акции служат доказательством права собственности и заинтересованности в доходе. … Капитал, – уточняют Энтони и Рис, – часто называют чистыми активами или нетто-активами, так как сумма собственного капитала фирмы всегда равна активам за вычетом обязательств. Часто используется также термин «чистая стоимость» фирмы, особенно в периодике и повседневном общении. Это всего лишь собственный капитал, то есть активы за вычетом обязательств» ([3], стр. 34).

Ту же арифметическую логику трактовки собственного капитала предлагали и авторы знаменитого учебника «Принципы бухгалтерского учета» Б. Нидлз, Х. Андерсен и Д. Колдуэлл ([4]).

Определяя равенство актива и пассива бухгалтерского баланса как финансовое положение составляющей его компании, они писали: «Под финансовым положением (Financial position) понимается наличие экономических ресурсов (economic resources), принадлежащих компании, и противопоставленный им весь капитал (equities) на определенный момент, при этом

Экономические ресурсы = Весь капитал.

У каждой компании, – продолжали авторы «Принципов», — есть два типа капитала: собственный (owner`s equity) и привлеченный – кредиторская задолженность (creditor`s equity). Таким образом,

Экономические ресурсы = Привлеченный капитал + Капитал.

Согласно бухгалтерской терминологии экономические ресурсы рассматриваются как активы, а кредиторская задолженность — как пассивы. Таким образом, это уравнение может быть представлено в следующем виде:

Активы = Пассивы + Капитал.

Приведенное уравнение, – переходят авторы к изложению постулируемых учетных истин, – известно как балансовое уравнение (accounting equation). Обе его части должны быть равны между собой» ([4], стр. 20-21).

«Капитал (equity), – приходили к заключению авторы, – остаточный интерес в активах юридического лица, который остается после вычитания пассивов (что такое «остаточный интерес», могущий остаться после «вычитания» чего бы то ни было, – остается лишь догадываться). В бизнесе, – отмечали они, – интерес собственника называется собственным капиталом, или просто капиталом (owner`s equity). Капитал представляет собой заявку владельца на активы компании. Эта сумма иногда называется остаточный капитал (residual value), так как это средства, которые останутся, если собственник выплатит все пассивы. Преобразовав балансовое уравнение, можно, – пишут Нидлз и Ко, – определить капитал следующим образом:

Капитал = Активы – Пассивы.

Поскольку капитал равен активам за вычетом пассивов, иногда говорят, что капитал равен нетто-активам (net assets)» ([4], стр. 21).

Не бывает Америки без Европы

Может показаться, что представленные здесь цитаты не отражают объективной картины дел, так как показывают лишь суждения американских авторов конца XX века. Но это не так.

Вот, например, цитата из замечательной работы немецкого профессора д-ра Йорга Бетге «Балансоведение»: «Собственный капитал представляет собой разницу между суммами активов и обязательств организации за минусом доходов будущих периодов. Следовательно, величина собственного капитала может быть определена только после отражения и оценки остальных статей баланса» ([5], стр. 253).

А вот определение известного французского финансиста, профессора Бернара Коласса, чрезвычайно близкое к высказываниям Л. Пачоли не только арифметической логикой «балансового уравнения», но и содержательно: «Имущество (p) предприятия состоит:

-

с одной стороны, из прав собственности и прав долгового требования на все активы (А), составляющие традиционный бухгалтерский баланс;

-

с другой стороны, из кредиторской задолженности (D), отраженной в традиционном бухгалтерском балансе.

Буквенное обозначение этих элементов, согласно принятым бухгалтерским принципам и правилам, позволяет измерить имущество формулой:

P = A – D» ([6], стр. 45).

Отсюда, согласно Колассу, собственный капитал есть имущество (!) компании (свободное от долгов).

И что же это за удивительное «здесь», хочется спросить. А это, согласно Уолшу, «чистое богатство собственника», которое можно исчислить следующим способом: «Взять стоимость всех активов и вычесть из нее все займы внешних лиц, подлежащие возврату, а все, что останется, как бы мы это не называли – деньги акционеров» ([7], стр. 30). Вот, оказывается, где деньги акционеров – в разнице между активами и долгами фирмы. Однако, в этом «захватывающем разделе баланса» может быть все, что хочешь, даже прибыль, но денег там нет и быть не может.

Здесь следует отметить, что такой чисто арифметической трактовки категории «собственный капитал» придерживаются в настоящее время и Международные стандарты финансовой отчетности, в разделе 4.4 Концептуальных основ которых отмечается, что «собственный капитал является остаточной долей в активах организации после вычета всех ее обязательств».

Главное – верить

Замечательным примером представления пользователей учетных данных о том, что за данными раздела пассива «Капитал и резервы» обнаруживается некая хозяйственная реальность, может служить работа В.В. Ковалева и Вит.В. Ковалева «Корпоративные финансы и учет: понятия, алгоритмы, показатели» ([8]). Приводимые авторами толкования связанных с собственным капиталом понятий – это удивительное сочетание веры в реальность учетных данных и понимания (ощущения) их условного характера.

Прежде всего, авторы определяют понятие «источник средств» в целом. «Это, – пишут они, — условное название какой-либо статьи в пассивной стороне бухгалтерского баланса, трактуемой как совокупность собственного капитала и обязательств, то есть задолженности предприятия перед третьими лицами» ([8], стр. 254). Здесь мы имеем очень интересное определение. Во-первых, понятие «источник средств» относится здесь к условным названиям. Почему условным? Потому что является результатом определенной трактовки. А где трактовка, там и условность. Иными словами, условности нет только в определении «статья в пассивной стороне бухгалтерского баланса» — все остальное уже наполнено условностью. Но только не то, во что верят сами авторы, например, кредиторская задолженность. Эта категория не вызывает у них сомнений (как мы постарались показать в предыдущей статье – весьма напрасно. Подробнее см. в статье «Миф об обязательствах»), и поэтому об обязательствах как о части «статей пассивной стороны» говорят уже как о задолженности предприятия перед третьими лицами.

Наряду с этим авторы отмечают, что «источник – это искусственная конструкция, обусловленная применением двойной записи в учете» ([8], стр. 255). Получается, что содержание половины самой совершенной финансовой модели фирмы, «лучше которой за прошедшие столетия ничего изобрести не удалось» ([8], стр. 164), обусловлено только необходимостью уравновешивать записи по дебету записями по кредиту бухгалтерских счетов. Но ведь без пассива смысл балансовой модели и вовсе утрачивается, и чего тогда стоит все ее содержание?

Это не обсуждалось, но подчеркивалось, что источник средств (как искусственную конструкцию) следует отличать от собственно средств (как чего-то реального) ([8], стр. 255). Собственно средства – это активы. А мы с вами, дорогие читатели, уже потратили достаточно времени, чтобы усомниться в реальности активов как явления хозяйственной жизни.

И вот здесь, на примере рассматриваемых дефиниций, мы видим, как рождается учетная мифология – в частности, миф об источниках средств фирмы. Авторы сомневаются в реальности такой категории как «источники средств». Это, по их мнению, следствие двойной записи. Но сомнение в кредите ничуть не мешает им верить в дебет и считать, что дебет, актив отражает средства, на которые, в отличие от источников, можно, например, что-то купить. Вопросом «почему в двойной записи большая условность порождается именно кредитом?» авторы не задаются. Так как если таким вопросом задаться, то получится, что нереален уже весь баланс, а это нехорошо, так как рассказ идет о нем как о замечательной аналитической модели компании. И то, что анализ содержания этой модели предполагает активное использование его «условной» половины, авторов тоже не смущает.

Вера и действие

Приведенные выше цитаты демонстрируют не только формирование современной учетной мифологии, но и показывают, что способно сделать эту мифологию основой принимаемых в реальной хозяйственной жизни решений. Обратите внимание! Если читатель, знакомясь с твоим текстом, не будет видеть, что ты веришь хотя бы в часть того, что пишешь, твои работы никогда не будут использоваться как руководство к действию. То, что ты предложишь читателю в этом случае, будет лишь поводом к размышлению, а это плохо для практики, даже аналитической, так как на практике нужно не размышлять, а рассчитывать аналитические коэффициенты, вера в значения которых будет формировать реальность принимаемых управленческих решений – судьбы участников хозяйственной жизни.

«Бухгалтерия, — писал Я.В. Соколов, – включает множество теорий, и каждая дает множество ответов. Поэтому бессмысленно спрашивать теоретика о том, какой ответ правильный, какой вариант истинный. В бухгалтерии, как в любой науке, нет одной Истины, а есть множество истин, и дело не теоретика, а практика принимать решение в зависимости от условий места и времени. Бухгалтерский учет не знает покоя, он все время меняется. Сегодня это так, а завтра все иначе. Может быть, это связано с тем, что бухгалтер-практик ведет постоянную игру с правдоподобием или, что правильнее, игру в правдоподобие» ([9], стр. 8-9).

Эти моменты не может не чувствовать каждый автор, в том числе и так называемый бухгалтер-теоретик. И поэтому часто наши работы демонстрируют читателю веру в то, во что веры быть не должно. Однако без веры нет действий, а практика – это действия. И практика может основываться только на вере – вере в правильности принимаемых тобою решений. Отсюда теории и/или учебники, убедительно предлагающие какое-либо решение хозяйственных задач как правильное, всегда будут пользоваться повышенной популярностью.

Как писал Людвиг фон Мизес, «в человеческом знании нет состояния совершенства, как нет его и у других человеческих достижений. … Самые совершенные теории, удовлетворяющие на первый взгляд нашу жажду знаний, однажды исправляются или заменяются на новые. Наука не дает нам абсолютной и окончательной определенности. Она дает нам некоторую долю уверенности в границах наших умственных способностей и существующего состояния научного знания. … [Отсюда, в частности] следует признать, что экономическая наука – наука теоретическая и в этом качестве воздерживается от любых ценностных суждений. В ее задачи не входит предписывать людям цели, к которым тем следует стремиться. Это наука о средствах, которые могут быть использованы для достижения избранных целей, но, безусловно, не наука выбора целей. Окончательные решения, оценки и целеполагание находятся вне рамок любой науки. Наука никогда не скажет человеку, как ему следует поступать» ([10], стр. 11-13).

Но человеку ведь нужно как-то поступать. И здесь наука сменяется верой (или наибольшим доверием к одному из возможных вариантов действия). Мы либо верим, например, в то, что значение коэффициента текущей ликвидности выше двух говорит о нормальной платежеспособности фирмы, либо нет. И здесь можно бесконечно рассуждать о статическом и динамическом балансе, множественности возможных вариантов оценки оборотных средств и относительности показателей обязательств – в конечном итоге мы либо доверимся этому показателю, либо нет, и так и будем действовать.

Почему мы говорим о мифе

Этим небольшим отступлением мне хотелось показать вам, мои дорогие читатели, что углубление в тему мифологии учета предпринято нами далеко не с целью вас позабавить и/или привлечь ваше внимание цепляющим глаз словом «миф». Отнюдь. Именно практика бухгалтерского учета представляет собой замечательный пример справедливости утверждения Алексея Лосева (1893 – 1988) о том, что понимание любой сферы человеческой деятельности возможно только через знакомство с ее мифологией. И мифология здесь – это не старые манускрипты, рассказывающие о драконах и леших, и не танцы шаманов у горящих в лесной глуши костров, но система убеждений лиц, причастных к той или иной области нашей жизни, формирующая их поведение. Такая система убеждений всегда представляет собой дополнение знаний, которыми эти лица обладают, иррациональным доверием к определенной их (знаний) части и способам (инструментам) их (знаний) реализации в реальной жизни, то есть к определенным способам действия.

Вместе с тем наш пример вовсе не является иллюстрацией бесполезности так называемой «теории учета» для его практики. Он лишь показывает, что практика всегда – это теория, помноженная на веру.

Однако вернемся к собственному капиталу.

Анализ рентабельности собственного капитала

Мифология собственного капитала наполняет иллюзорным смыслом и один из центральных показателей так называемого коэффициентного анализа бухгалтерской отчетности – коэффициент рентабельности собственного капитала.

Расчет его значения предполагает построение дроби, в числителе которой – чистая прибыль за отчетный период, а в знаменателе – средняя величина собственного капитала компании за тот же период.

Этот показатель, как правило, первым предлагается вниманию акционеров в годовых отчетах акционерных обществ. Он как бы показывает то, насколько успешно работает капитал собственников, который они держат в отчитывающемся обществе.

Прежде всего, стоит отметить, что если речь идет об открытом акционерном обществе, то значимая доля его акционеров никогда не вкладывала в него деньги. Они просто купили акции общества на рынке, и для них отдача от инвестиций заключается не в бухгалтерской прибыли, но в дивидендах и/или динамике курса акций.

Те же акционеры, которых можно назвать именно «владельцами» компании, благодаря этому аналитическому показателю получают иллюзию скрытой от посторонних глаз успешности своего инвестиционного выбора. На прибыль компании «работал» и собственный, и привлеченный капитал. При этом оценка привлеченного капитала, определяемая суммами обязательств компании, гораздо более достоверна, чем оценка капитала собственного. И вот прибыль, полученную благодаря управлению всем объемом средств общества, мы делим на разность между его активами и обязательствами. Этот показатель рентабельности всегда будет выше показателя рентабельности активов. А значит, собственники, благодаря методологии бухгалтерского учета, смогут видеть, как рентабельность их вложений в компанию всегда превышает рентабельность деятельности этой компании. Хотя на самом деле это не так. Ведь чтобы эти показатели были хоть немного сопоставимы, к прибыли компании при расчете рентабельности ее активов нужно приплюсовать проценты, выплачиваемые кредиторам, это не говоря об их «невидимых» доходах за счет отсрочки платежа.

Итак, величину бухгалтерской прибыли, представляющую собой результат распределения расходов между активом баланса и отчетом о финансовых результатах, мы делим на разность между еще не списанными с баланса расходами и суммой всех долгов фирмы – и вот мы имеем показатель рентабельности капитала собственников. Так условность, деленная на условность, дает нам картину успешности инвестиций совладельцев отчитывающихся компаний – «показатель, характеризующий отдачу с капитала, вложенного собственниками фирмы в ее производственные мощности» ([8], стр. 546).

Не подводя итогов

Существование и развитие мифа о собственном капитале далеко не случайны. Глядя в бухгалтерскую отчетность или какие-то иные источники информации, владельцы долей в уставных капиталах компаний хотят знать, чем же они действительно обладают, и насколько они действительно стали богаче или беднее, рискнув вложиться в бизнес той или иной компании. Экономическая жизнь развивается, а вместе с нею развиваются и представления экономистов о капитале. В последнее время они начинают находить отражение в новых формах корпоративной отчетности, предлагаемых публике как альтернатива традиционным финансовым отчетам. О том, как развитие взглядов экономистов на природу и содержание капитала начинает влиять на современную корпоративную отчетность, мы поговорим в следующих статьях.

Литература:

-

Я.В. Соколов. Интерес к Пачоли – это любовь к профессии // Пачоли Л. Трактат о счетах и записях – М.: Финансы и статистика; Краснодар: ООО «Просвещение-ЮГ», 2009.

-

Пачоли Л. Трактат о счетах и записях – М.: Финансы и статистика; Краснодар: ООО «Просвещение-ЮГ», 2009.

-

Энтони Р., Рис Дж. Учет: ситуации и примеры. – М.: Финансы и статистика, 1993.

-

Нидлз Б. и др. Принципы бухгалтерского учета – М.: Финансы и статистика, 1993.

-

Бетге Й. Балансоведение – М.: Бухгалтерский учет, 2000.

-

Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции, методы. – М.: Финансы и статистика, 1997.

-

Уолш Кяран. Ключевые показатели менеджмента: полное руководство по работе с критическими числами, управляющими вашим бизнесом – К.: Companion Group, 2008.

-

В.В. Ковалев, Вит.В. Ковалев. Корпоративные финансы и учет: понятия, алгоритмы, показатели – М.: Проспект, 2012.

-

Я.В. Соколов, Бухгалтерский учет как сумма фактов хозяйственной жизни – М.: МАГИСТр, 2010.

-

Мизес Л. Фон. Человеческая деятельность: трактат по экономической теории – Челябинск, Социум, 2012.

Из нашей статьи вы узнаете:

Под понятием «собственный капитал компании» традиционно понимают комплекс средств, которыми владеет организация и ее участники. Данный вид сведений в обязательном порядке раскрывается в бухгалтерском балансе.

Рассмотрим, что представляет и из чего складывается собственный капитал, где он отражается в балансе и чем отличается от уставного.

Что такое уставный и собственный капитал?

Уставный капитал – оценка стоимости активов организации, которые были внесены учредителями при ее открытии. Размер и распределение его долей между учредителями закрепляют в Уставе организации. В России действуют ограничения по минимальной сумме: 10 тысяч рублей для ООО и 100 тысяч рублей для ПАО. Вносить эти средства можно как наличными, так и в виде имущества. Стоимость последнего определяет независимый оценщик.

Собственный капитал согласно позиции Минфина РФ включает следующие виды:

- Уставный.

- Добавочный. Это средства, вложенные учредителями сверх доли в уставном капитале.

- Резервный. Формируется для покрытия убытков при возникновении непредвиденных обстоятельств.

- Нераспределенная прибыль. Это остатки средств после уплаты налогов и обязательств перед контрагентами и клиентами.

Таким образом, уставный является частью собственного капитала организации, который, в свою очередь, объединяет комплекс активов.

Где отражаются собственный и уставный капитал в бухгалтерском балансе?

Для отражения этих данных в балансе есть отдельный (третий) раздел «Капитал и резервы». Приведем здесь его структуру:

| Статья баланса | Код строки |

|---|---|

| Раздел III. КАПИТАЛ И РЕЗЕРВЫ | |

| Уставный капитал | 1310 |

| Акции компании, которые были выкуплены у их владельцев | 1320 |

| Переоценка внеоборотных активов | 1340 |

| Добавочный капитал | 1350 |

| Резервный капитал | 1360 |

| Нераспределенная прибыль | 1370 |

| ИТОГО по разделу: | 1300 |

Как видим, в третьем разделе в качестве статей баланса включены все составные части СК компании. То есть отражение собственного капитала в отчетности производится в III разделе.

Для отражения данных по уставному капиталу в отчете выделена отдельная строка под кодом 1310. Ее данные включены в комплекс сведений о СК.

Как определить размер собственного капитала?

Величина традиционно подсчитывается как сумма всех статей раздела III. Итог размещается в строке 1300 и представляет сумму строк 1310, 1320, 1340, 1350, 1360 и 1370.

Из данных средств организация выплачивает участникам дивиденды – часть прибыли, распределение которой ведется в согласии с их долей в уставном капитале или пакетом акций.

Если компания прекращает деятельность, то содержащийся в итоговом балансе размер СК – это сумма, которая будет распределена между участниками.

Определение показателя собственного капитала по методу Минфина

Ведомство рекомендует рассчитывать размер СК с привлечением данных из других разделов. В частности, это строки 1400 «Долгосрочные обязательства», 1500 «Краткосрочные обязательства» и 1600 с итоговым балансом по активам.

Также для вычисления потребуются данные дебетового остатка по счету 75 (долги учредителей) и кредит счета 98 (доходы следующих периодов).

СК вычисляют по следующей схеме:

- Суммируют строки 1400 и 1500.

- Из полученного числа вычитают кредит сч. 98.

- Из показателя строки 1600 вычитают дебетовый остаток сч. 75.

- Из полученного значения вычитают число, которое получилось после операции из п. 2.

Результат операций – это сумма чистых активов компании.

О чем говорит величина собственного капитала в балансе?

Чистые активы компании при благоприятном сценарии ее развития всегда будут положительными. Чтобы оценить размер СК, наиболее часто прибегают к его оценке по средней величине. Для этого берут данные из баланса о размере СК на начало и конец года и делят их суммы на 2.

Размер СК и чистых активов должен превышать размер уставного капитала или в крайнем случае быть равным ему. Это – прямое свидетельство инвестиционной привлекательности и успешности бизнеса.

Если чистые активы фирмы по итогам финансового оказались меньше уставного капитала, то в согласии с п. 4 статьи 90 ГК РФ данная организация (в статусе ООО) должна увеличить их стоимость или уменьшить размер капитала.

Показатель СК в балансе может иметь отрицательное значение. Если это произошло, значит, размер получаемой прибыли не превышает размер трат и компания работает в убыток.

Рост капитала достигается за счет:

- Прибыли. Информация о заработке компании фиксируется в строке 2400 отчета о финансовых результатах.

- Вложения участников. Сведения вносятся в строки 1310 или 1350.

- Роста чистой прибыли, которая остается у компании после оплаты налогов, сборов и долговых обязательств.

Коэффициенты для оценки показателя собственного капитала

Оборачиваемость СК отражает степень интенсивности использования средств и скорости их оборота.

Чтобы вычислить коэффициент, необходимо показатель строки 2110 разделить на произведение 0,5 и суммы показателей строки 1300 на начало и конец периода.

Анализировать коэффициент оборачиваемости следует в динамике. Рост свидетельствует об эффективности работы.

Показатель маневренности СК также служит для оценки эффективности бизнеса и отражает степень его ликвидности. Для вычисления разницу между строками 1200 и 1500 следует разделить на показатель строки 1300. Если полученный результат более 0,7 – ликвидность и маневренность отличные. Значение более 0,5 расценивается как средний результат, а менее этого уровня – как низкий.

Быстро подготовить отчетность по нужным показателям, отчитаться перед государственными органами или сверить НДС с контрагентами можно в новом удобном формате.

1С-Отчетность — сервис передачи отчетности в контролирующие органы из программ «1С:Предприятие». Преимущества сервиса:

- отчеты по всем направлениям;

- тщательная проверка ошибок;

- работа с электронными больничными и трудовыми книжками;

- подключение к сервису с любой УКЭП;

- контроль этапов сдачи.

Выводы

Данные о собственном капитале в бухгалтерском балансе содержатся в строке 1300. В этом же разделе в качестве составной части указывается размер уставного капитала.

Собственный капитал фактически аналогичен чистым активам компании, но для расчета последнего лучше придерживаться методики Минфина. Это позволяет учесть некоторые нюансы, получить более точную информацию.

Размер показателя, его изменения в каждом последующем отчетном периоде и соотношение с размером уставного капитала следует использовать как важный показатель финансового положения бизнеса.

Глоссарий

Equity

|

Собственный капитал

Собственный капитал – это остаточная доля в активах компании после вычета всех ее обязательств. Такое определение капитала дается в Концептуальных основах финансовой отчетности по МСФО.

Собственный капитал организации включает в себя следующие составляющие:

1. Уставный капитал. Это сумма, которую собственники вкладывают при создании организации. В случае, если речь идет об эмитентах акций, то это номинальная стоимость всех акций, которые были приобретены акционерами компании.

2. Нераспределенная прибыль. Это та часть прибыли компании, которая не была выплачена акционерам в качестве дивидендов. Если компания в отчетном периоде терпит убытки, то компания указывает непокрытый убыток, отражающий суммарную величину убытков, которые не были покрыты организацией за счет собственных средств.

3. Добавочный капитал – часть капитала, которая формируется из источников, не связанных с операционной деятельностью компании, например, за счет эмиссионного дохода от продажи акций, переоценки внеоборотных активов, курсовых разниц

4. Собственные акции, выкупленные у акционеров. В данном случае речь идет об акциях, которые выкуплены компанией, например, в случае, когда руководство компании считает их недооцененными

5. Капитал, приходящийся на владельцев материнской компании

6. Доля меньшинства (неконтролирующая доля) – это доля, которая принадлежит миноритарным акционерам и не дает им возможности контроля над деятельностью компании

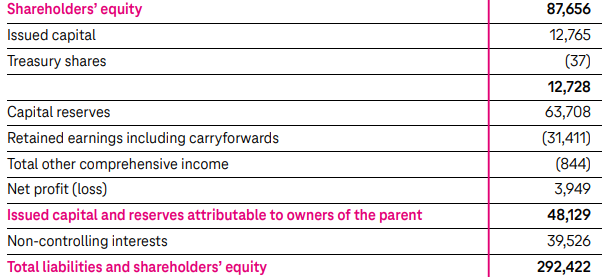

На примере отчетности МСФО компании Deutsche Telekom за 1 квартал 2022 года можно посмотреть структуру собственного капитала компании.

В рамках отчетности МСФО капитал вместе с активами и обязательствами отражается в отчете о финансовом положении организации.

В отчетности по локальным стандартам, например, РСБУ, собственный капитал раскрывается в составе бухгалтерского баланса организации (там соответствующий раздел называется «Капитал и резервы»).

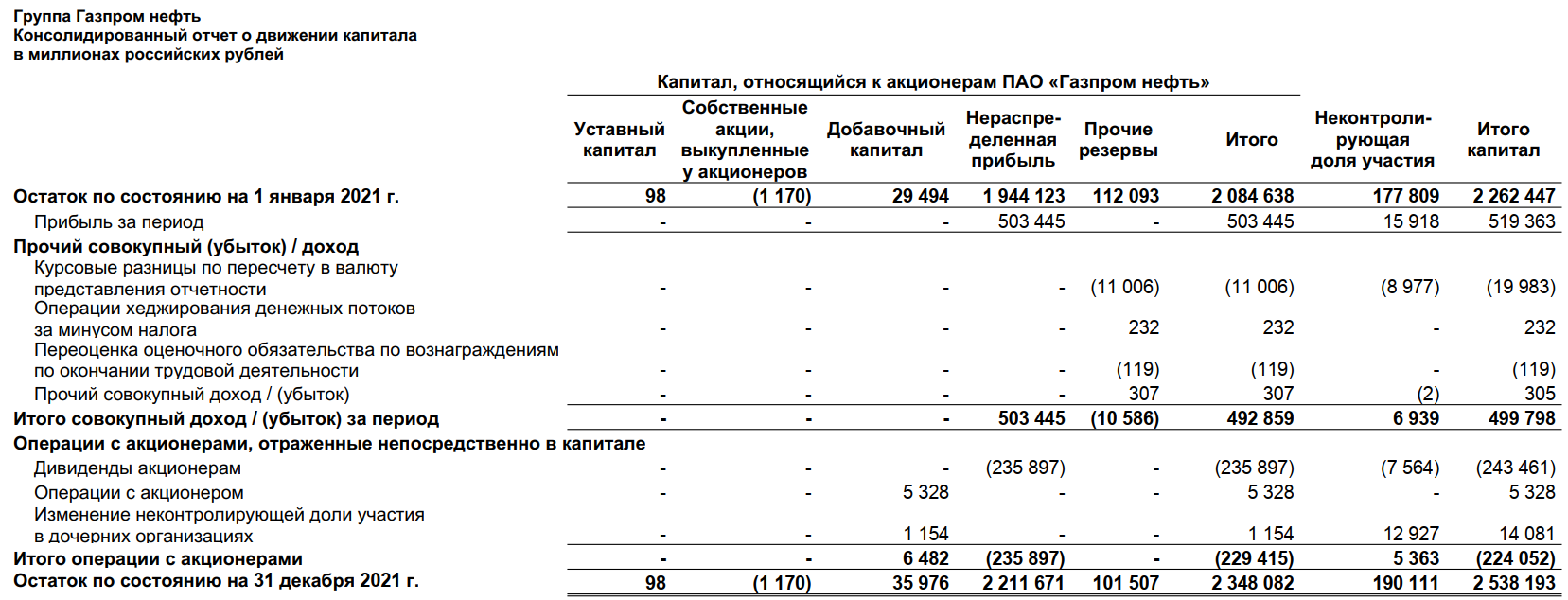

Кроме того, в отчетности, подготовленной по международным стандартам, а также по ряду локальных стандартов предоставляется отчет об изменениях в собственном капитале, в котором отражается информация об увеличении и уменьшении капитала компании за определенный период. В этом отчете раскрываются структура и причины изменения собственных средств организации.

На примере эмитента Газпром нефть можно ознакомиться с тем, как выглядит отчет о движении капитала в МСФО.

Термины из этой же категории

Показать все

Скрыть