Содержание

- Как проверить подлинность ОСАГО по VIN и гос. номеру

- Как проверить полис ОСАГО на подлинность онлайн

- О чем еще расскажет проверка «Автокод»

- Признаки подлинного бумажного полиса ОСАГО

Перед покупкой б/у машины более 48% автолюбителей не знает о возможности проверки действующей страховки. Пользуясь этим, мошенники намеренно искажают информацию в страховке, указывая данные другого автомобиля. Кроме того, покупая авто с пробегом, вы рискуете не узнать, что машина участвовала в крупном ДТП, работала в такси, имеет скрученный пробег или ограничения на регистрацию.

Чтобы обезопасить себя от невыгодной сделки и избежать проблем с ГИБДД, воспользуйтесь проверкой сервиса «Автокод».

Как проверить подлинность ОСАГО по VIN и гос. номеру

«Автокод» предлагает проверить полис ОСАГО по базе РСА. Наш сервис позволит:

- узнать номер и серию страховки;

- проверить, до какого времени полис является действительным;

- узнать страховую компанию, которая оформила ОСАГО;

- узнать сумму страховой премии;

- узнать, сколько лиц допущено к управлению;

- узнать, кому принадлежит страховка на момент проверки и другие данные.

Поддельная страховка ОСАГО не принадлежит страховой компании или числится как потерянная. Естественно, такой полис не будет считаться действительным.

Сервис «Автокод» позволит обнаружить проблемную ситуацию и вычислить недобросовестного страховщика. Эта информация будет полезна не только потенциальным покупателям машины, но и страховым агентам.

Пробить страховой полис ОСАГО по вину или номеру автомобиля можно онлайн в окне в верху страницы.

Как проверить полис ОСАГО на подлинность онлайн

Ответственность за фальшивую страховку несет не только продавец, но и покупатель. Если инспектор при остановке на дороге обнаружит поддельный ОСАГО, он приравняет нарушение к езде без полиса и выпишет штраф по пункту 2 статьи 12.37 КоАП РФ в размере 800 рублей.

В некоторых случаях могут привлечь к ответственности по статье 327 УК РФ.

В этом случае водителю грозит:

- штраф до 80 тыс. рублей;

- штраф в размере зарплаты водителя за период до шести месяцев;

- обязательные работы на срок до 480 часов;

- исправительные работы на срок до двух лет;

- арест на срок до шести месяцев.

В случае ДТП возмещать ущерб пострадавшей стороне водитель с липовой страховкой будет из собственных средств.

Вот почему так важно проверить полис ОСАГО на подлинность перед покупкой б/у авто.

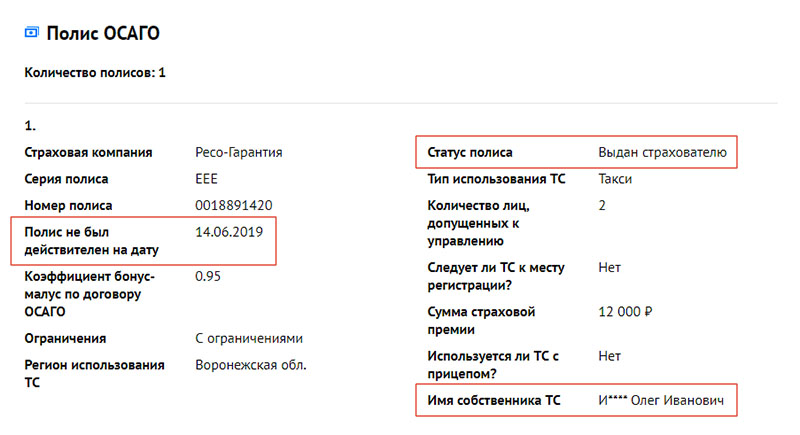

Как проверить страховой полис ОСАГО на подлинность онлайн? В поле поиска сервиса «Автокод» необходимо указать VIN или государственный номер авто, оплатить проверку и дождаться, когда сформируется отчет. После этого нужно перейти к блоку «Полис ОСАГО» и посмотреть в четвертый пункт. Если там написано, что на дату проверки полис был действителен, значит, он настоящий и действующий. Если будет указано, что полис не был действителен на дату проверки авто, страховка может быть поддельной или утратившей срок действия.

Статус полиса отображается в соответствующем пункте. Хорошо, если там стоит отметка «Выдан страхователю». Если же там написано «утрачен», «у страховщика» или «украден», лучше отказаться от взаимодействия с продавцом. То же самое стоит сделать, если ФИО в пункте «Имя собственника ТС» не совпадает с указанным в ДКП.

О чем еще расскажет проверка «Автокод»

Через «Автокод» вы сможете как проверить подлинность страхового полиса на автомобиль, так и получить всю информацию по ТС.

В полном отчете будут содержаться данные:

- из ПТС;

- о пробеге;

- о техосмотрах;

- об ограничениях ГИБДД;

- о неоплаченных штрафах;

- о работе в такси;

- о таможенной истории и многое другое.

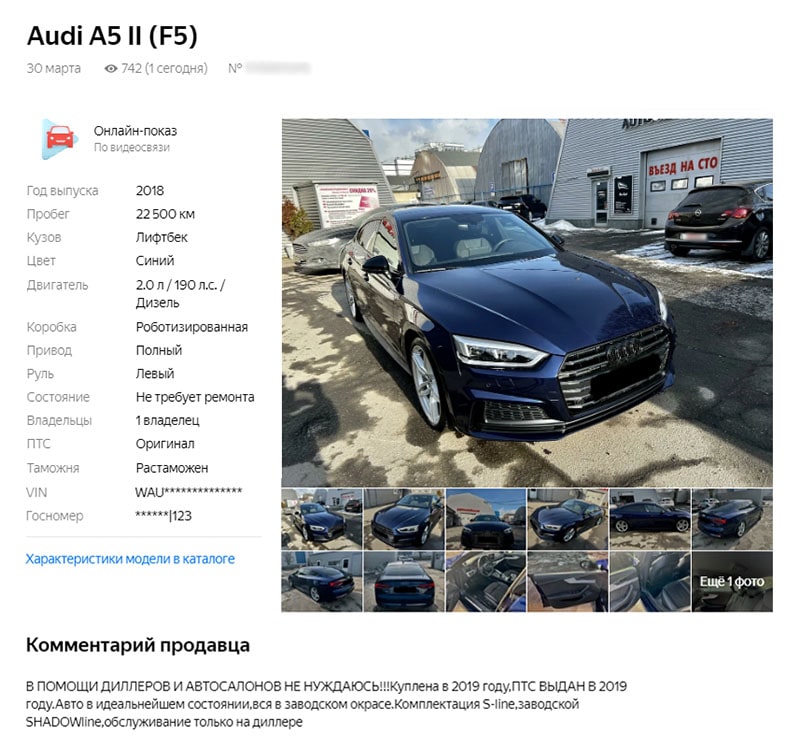

Попробуем проверить полис ОСАГО на подлинность онлайн по номеру авто. Для примера возьмем это объявление.

Вбиваем госномер машины, оплачиваем 399 рублей за проверку и через две минуты получаем полный отчет.

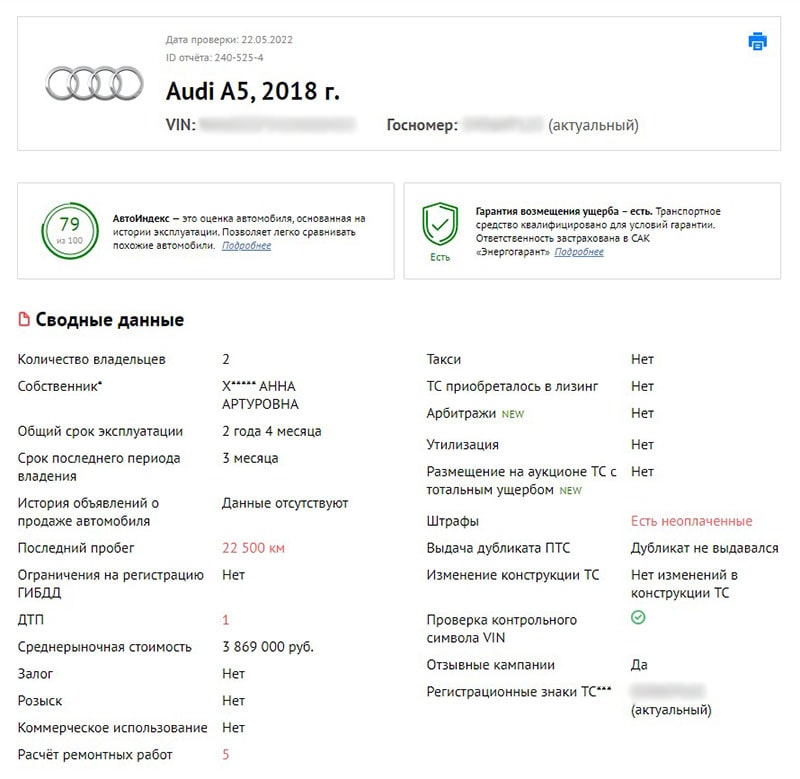

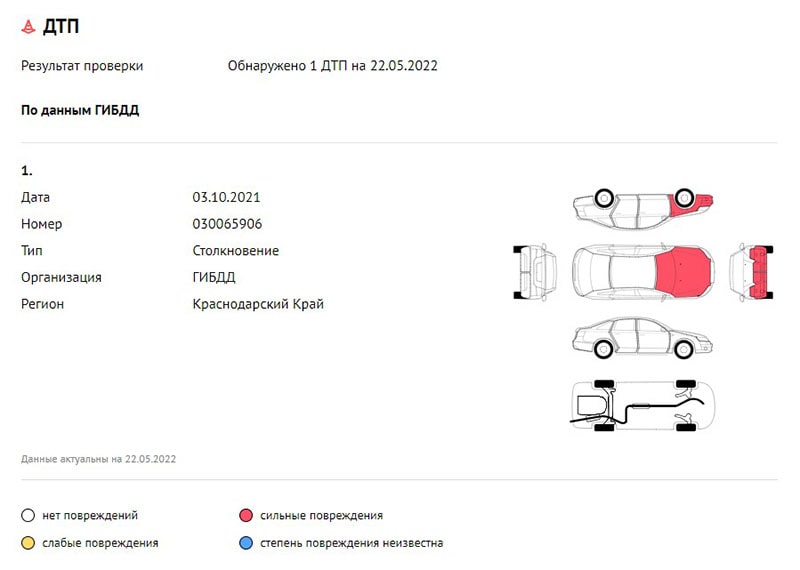

Машина продается после двух владельцев. В руках последнего собственника «Ауди» находилась всего три месяца! Это уже настораживает.

Спускаемся в блок «Полис ОСАГО».

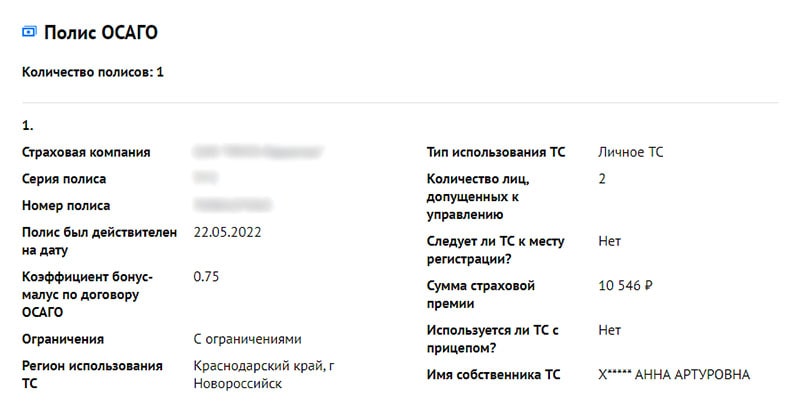

На момент проверки полис действителен – можно не бояться подделки. Зато есть другие пугающие моменты в истории авто.

Ранее машина попадала в ДТП и получила сильные повреждения передней части кузова.

На восстановление ушло от 1,6 до 1,7 млн рублей.

Помимо этого, отобразился скрученный пробег и задолженность по штрафам.

Несмотря на то, что полис у машины настоящий, покупать ее небезопасно.

После покупки полного отчета нам открылся бесплатный семидневный доступ к агрегатору «Автокод Поиск», который показывает объявления с самых популярных досок: «Авито», «Авто.ру», «Юла», «Дром». Здесь очень удобно подыскивать автомобиль: не нужно тратить время на каждую доску по отдельности.

Помимо этого, через «Автокод Поиск» можно проверить авто, заказать выездную диагностику, купить полис ОСАГО и подать заявку на автокредит.

Признаки подлинного бумажного полиса ОСАГО

Как проверить страховой полис на подлинность, если вам предъявили бумажный вариант?

О том, что документ настоящий, вам подскажут следующие признаки:

- Размер полиса немного длиннее формата А4.

- На всей площади страховки имеются водяные знаки РСА.

- На документе есть вкрапления красных ворсинок.

- На левой стороне страховки заметна вертикальная металлическая лента.

- Цифры номера бланка выпуклые и заметные на ощупь.

- В верхнем правом углу имеется защитный QR-код.

Если при осмотре страховки вас что-то смущает, рекомендуем проверить полис на подлинность по базе РСА через сайт «Автокод».

Если собственник предлагает авто с Е-ОСАГО, как проверить электронный полис ОСАГО на подлинность? Тем же способом, о котором мы рассказали выше.

Проверить подлинность ОСАГО прямо сейчас!

Вы попали в ДТП: какие документы нужны для получения максимальной компенсации, какие «подводные камни» могут быть при оформлении ДТП — подробно рассказываем в данной статье.

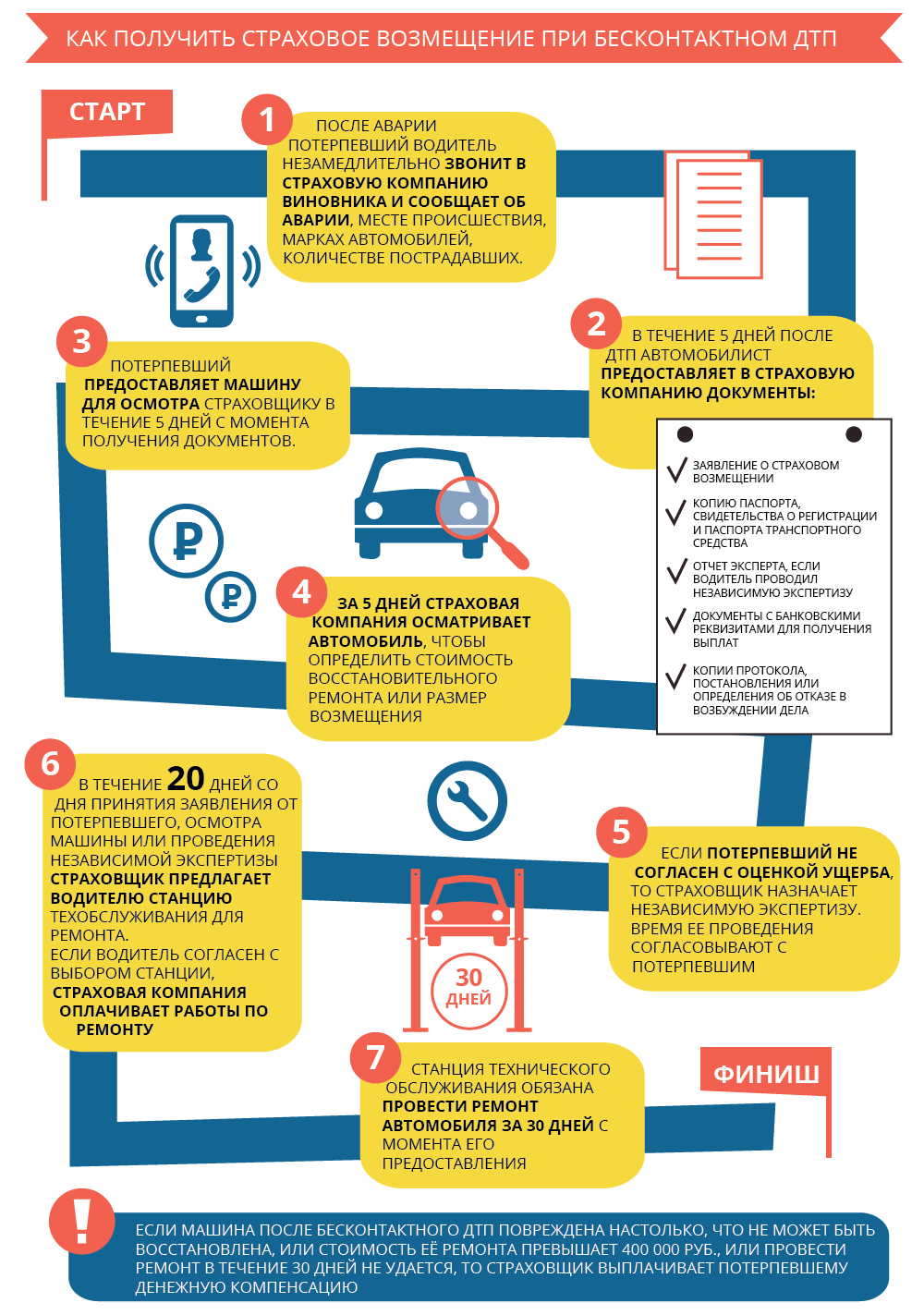

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам, пассажиры, находившиеся в салоне или сам автомобиль, неизбежно возникает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет её размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, и что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удаётся, то следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток.

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счёт автомобилиста положенную сумму либо направить повреждённое транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую — по их мнению, это гораздо выгоднее, т. к. даёт возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант — требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

Предельно допустимая компенсация по закону составляет 400 тысяч рублей. Но расчёт итоговой суммы складывается из ряда многочисленных факторов:

- износа автомобиля;

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

СК будет рассматривать иск только в том случае, если клиент предоставит перечень необходимых документов. При этом у обоих участников аварии должен быть действующий полис. На сегодняшний день требуется собрать следующие бумаги:

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;

- бланк ОСАГО;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на её официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Наличие видеорегистратора позволяет записать всё происходящее на дороге и точно доказать свою невиновность в дорожно-транспортном происшествии. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придётся обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков. Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше — европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесён только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

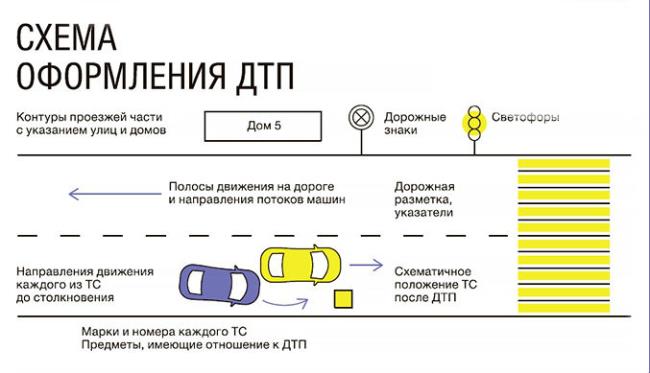

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

Европротокол даёт возможность не занимать проезжую часть, быстро продолжить движение и вообще возобновить прерванную поездку, если автомобиль в результате повреждения не утратил ходовых качеств. Оформленный документ потребуется зафиксировать у сотрудников ГИБДД. Сделать это вы можете на ближайшем посту, который встретится вам на пути.

Плюсом будет то, что вы сэкономите массу своего времени и нервов, не будете препятствовать движению на участке, где произошло ДТП.

Минусом может быть отсутствие действующего полиса ОСАГО у второго водителя. Если у вас нет возможности проверить подлинность документа на сайте РСА по серии и номеру, лучше отказаться от оформления европротокола. В противном случае есть опасность не получить страховую выплату.

Полезная информация. Если вас не устраивает заполнение европротокола и требуется привлечь сотрудников ГИБДД к решению спорной ситуации, вам могут быть пригодиться следующие телефонные номера:

- 112 — номер МЧС;

- 102 — номер Полиции.

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости — обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определённых денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесённые в результате ДТП убытки, но и покрыть остальные затраты. Речь идёт в том числе и об оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации — чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку — её размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть как законным, так и неправомерным.

В том случае, если вы получили отказ и не согласны с решением страховой компании, порядок действий может быть следующим:

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить ещё и определённый пакет документов.

Какие бумаги потребуются для обращения в суд

Итак, вот какой перечень документов требуется подать в районный суд по месту регистрации ответчика:

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

Приведем несколько полезных советов, которые помогут вам получить наибольшую компенсацию (в том числе и на ремонт автомобиля), решить спорную ситуацию с максимальной выгодой.

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если её результаты вас не устроят — обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объёме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесённым ущербом и размером компенсации за счёт собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трёх дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Её сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надёжной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.

3.4

Рейтинг статьи 3.4 из 5

Полис ОСАГО – это договор обязательного страхования автогражданской ответственности, который поможет собственнику автомобиля финансово обезопасить себя на случай ДТП по его вине.

В России без автостраховки управлять транспортным средством запрещено. Обязательное страхование было введено государством для случаев, когда требуется возмещение ущерба, причиненного другим участникам дорожного движения или их имуществу в результате дорожно-транспортного происшествия. Ответственность за покрытие определенной части убытков ложится на страховщика.

Владельцы ОСАГО будут защищены от расходов в следующих ситуациях:

- если вы являетесь виновником — страховщик возместит ущерб имуществу и здоровью пострадавших, ремонт вашего авто полис не покроет;

- если разбили ваше авто (компенсацию выплатит страховая компания виновника);

- если виновниками ДТП признаны несколько водителей.

Максимальный лимит ответственности страховщика по каждому случаю составляет:

- по ущербу жизни и здоровью – 400 тысяч рублей;

- по ущербу имуществу – 500 тысяч рублей.

При ДТП с тремя и более водителями каждый пострадавший может претендовать на страховое возмещение в размере указанных выше лимитов. Важно помнить, что этот вид страхования не покрывает затраты на восстановление автомобиля виновника ДТП. Такой вид защиты предусмотрен Каско. Страховку можно приобрести на бумажном носителе или в электронном виде.

Федеральным законом №40 установлен запрет на вождение автомобиля без договора. Штраф за невыполнение указанного требования составляет:

- если у водителя нет с собой автостраховки – 500 рублей;

- вождение в период, не предусмотренный договором, – 500 рублей;

- управление ТС водителем, не вписанным в страховку, – 500 рублей;

- отсутствие действующего полиса на транспортное средство – 800 рублей.

Что нужно, чтобы рассчитать стоимость страхования?

Цена полиса рассчитывается с помощью базового тарифа и дополнительных корректирующих коэффициентов. Данный тариф устанавливается каждой СК по своему усмотрению в интервале, утвержденном Центральный Банком. Поправочные коэффициенты также разрабатываются и утверждаются Центральным Банком, но, в отличие от основного тарифа, они едины для всех. К параметрам, влияющим на расчет стоимости страховки, относятся:

- территория использования автомобиля или регион регистрации собственника ТС;

- наличие/отсутствие аварий в истории;

- наличие/отсутствие ограничений;

- количество полных лет и стаж водителей автомобиля;

- количество лошадиных сил;

- использование автомобиля с прицепом;

- период эксплуатации автомобиля;

- срок действия договора.

Пример расчета стоимости полиса ОСАГО

Перед приобретением автостраховки нелишним будет определить примерный размер страховой премии. Рассмотрим на наглядном примере, как она рассчитывается.

Полис приобретается для автовладельца 40 лет, имеющего регистрацию в Москве. Стаж вождения — 22 года. Страховка нужна для авто категории «В». Мощность двигателя — 148 л. с., использовать ТС водитель планирует один. Ни одной аварии не было.

Для расчета страховки ОСАГО используется следующая формула:

Т = ТБ x КТ x КБМ x КВС x КО x КМ x КС, где:

ТБ — базовый тариф, прописанный в Указании Центробанка РФ. Для расчета берется максимальное значение — 5980 рублей.

КТ — зависит от географии использования авто. Для Москвы составит 1,8.

КБМ — максимальный — 0,46.

КВС — значения определяются с учетом возраста и стажа водителя — равен 0,91.

КО — зависит от количества водителей. При наличии ограничений по количеству коэффициент составит 1.

КМ — варьируется в зависимости от мощности двигателя. Будет равен 1,4.

КС — зависит от периода эксплуатации авто. В нашем варианте машиной пользуются на постоянной основе, поэтому применен коэффициент 1.

Подсчет страховой премии выглядит так:

5980 х 1,8 х 0,46 х 0,91 х 1,4 х 1 = 6 308,1 рублей.

Все необходимые значения коэффициентов можно найти в Приложениях к Указанию ЦБ РФ № 6007-У от 09.01.2022.

Рассчитать ОСАГО для любого автомобиля просто, используя функционал нашего сервиса.

Какие документы нужны для оформления?

Для покупки данного вида компенсации могут потребоваться:

- документ, удостоверяющий личность страхователя;

- ПТС или СТС;

- в/у всех допущенных к управлению (если договор оформляется с поименным списком водителей);

- действующая диагностическая карта (если прохождение техосмотра необходимо в рамках закона).

На сегодняшний день не обязательно ехать в офис страховщика и оформлять на бумажном бланке. Оформление полиса страхования в электронном виде имеет ряд существенных преимуществ:

- Простота в оформлении. Чтобы оформить полис ОСАГО 22.03.2023, вам не надо посещать офис страховой – достаточно заполнить предложенную форму в режиме онлайн. Данные, указанные в заявлении, будут отправлены на проверку в базу РСА, и после проверки будет сформирован автоматически.

- Доставка. Вам не нужно будет корректировать ваше расписание для встречи с курьером или страховым агентом. Договор в электронном виде придет вам на почту. Достаточно будет его распечатать и всегда иметь при себе.

- Меньше рисков мошенничества. Одной из основных проблем бумажных полисов является вероятность того, что недобросовестный продавец оформит вам страховку на поддельном бланке. В отличие от обычного бланка, электронный полис вы покупаете через вебсайт, и он практически сразу появляется в базе РСА.

- Полис всегда под рукой. В случае утери или порчи вам достаточно будет его повторно распечатать.

Несмотря на все перечисленные преимущества, тип полиса – бумажный или электронный – никак не влияет на стоимость страховки.

Как застраховать автомобиль дешево?

Так как СК может устанавливать базовый тариф на свое усмотрение, то стоимость страховки в разных компаниях может различаться. Используя наш калькулятор, вы сможете не только подобрать самое выгодное предложение по минимальной цене, но и сэкономить время – оформить через наш сайт.

Плюсы оформления через наш сайт:

- Возможность узнать стоимость в крупнейших компаниях по выгодным ценам. Вы можете существенно сэкономить.

- Для покупки страховки не надо никуда ехать – достаточно оформить заявку на выбранное предложение. В ряде регионов доставка бесплатная.

- На нашем сайте вы можете приобрести электронный полис. При этом вам не надо будет несколько раз заполнять однотипные формы на сайтах разных страховщиков. Заявка заполненная на нашем сайте, будет направлено одновременно в несколько компаний, вам останется только выбрать понравившееся предложение.

- Мы гарантируем подлинность страховки, купленной через наш сервис.

Как оформить полис на нашем сайте?

Первым делом Вам необходимо рассчитать страховку на ваш автомобиль. Для этого заполните в нашем калькуляторе информацию о транспортном средстве и о параметрах страхования, а именно:

- марку, модель, год выпуска и модификацию ТС;

- период и дату начала страхования;

- регион регистрации и фактического проживания собственника;

- информацию о владельцах.

При расчете стоимости вы можете не заполнять все поля, но в таком случае расчет будет осуществлен не точный, без учета коэффициента «бонус-малус», который в зависимости от страховой истории водителя может составлять от 0,5 до 2,45. Если вы хотите сделать страховку без ограничений количества лиц, допущенных к управлению ТС, то для расчет КБМ необходимо указать паспортные данные собственника и VIN автомобиля.

Мы работаем только с проверенными партнерами, поэтому независимо от того, какой компании предложение вы выберете, мы гарантируем его подлинность.

Вы можете оформить полис ОСАГО непосредственно на сайте Банки.ру. Самые дешевые купленные полисы в страховых компаниях на 22.03.2023:

- intouch: 2 175 рублей

- Абсолют: 2 960 рублей

- АльфаСтрахование: 2 658 рублей

- Астро-Волга: 5 886 рублей

- ВСК: 2 486 рублей

- Гелиос: 4 599 рублей

- Зетта: 4 062 рублей

- Ингосстрах: 2 658 рублей

- МАКС: 3 070 рублей

- ОСК: 4 676 рублей

- Ренессанс: 1 574 рублей

- Росгосстрах: 1 726 рублей

- СберСтрахование: 2 407 рублей

- Согаз: 2 719 рублей

- Согласие: 1 335 рублей

- СпасскиеВорота: 5 270 рублей

- Тинькофф: 7 553 рублей

- Югория: 2 142 рублей

| 🔷 Срок оформления: | 3 — 5 минут |

| 🔷 Максимальная сумма выплат: | 400 000 рублей |

| 🔷 Срок страхования: | 1 год |

| 🔷 Экономия при оформлении | до 74% |

Иллюстрация: Право.ru/Петр Козлов

Если у потерпевшего в аварии нет страховки, это не повод отказать ему в выплате по ОСАГО, напомнил Верховный суд. Этот человек может обратиться в страховую компанию, где оформлен полис виновника ДТП.

Потерпевший получит деньги, даже если виновник аварии не вписан в страховку (определение ВС от 30.03.2021 по делу № 18-КГ21-9-К4). Например, если муж вел машину жены.

Как указано в ст. 14 закона «Об ОСАГО», страховщик может предъявить регрессное требование к виновнику ДТП, но сначала страховая компания должна выплатить компенсацию потерпевшему.

2

Взыскать деньги по ОСАГО можно без осмотра машины, а ремонт или утилизация поврежденного авто — это не повод отказывать в страховой выплате.

Как указано в п. 11 ст. 12 закона «Об ОСАГО», получить страховое возмещение можно, если представить поврежденный автомобиль страховщику для осмотра и независимой технической оценки. Можно сделать вывод, что если машину не показать и сделать ремонт, то денег не вернуть.

На самом деле это не так. В деле № 5-КГ21-102-К2 ВС постановил, что если экспертизу провести нельзя, то ущерб считают по документам: актам осмотров, фотоснимкам и другим материалам о ДТП.

Единственное исключение — если утилизация или ремонт поврежденного автомобиля не позволяют установить факт страхового случая и размер ущерба. Тогда в страховом возмещении могут отказать.

Получить страховое возмещение можно и в случае бесконтактного ДТП. Например, если водитель «подрезал» другого и создал опасную ситуацию, а потерпевший, маневрируя, врезался в столб.

Хотя в законе нет понятия бесконтактного ДТП, его можно определить как «экстренное торможение с повреждением деталей автомобиля, уход от столкновения транспортных средств с наездом на какой-либо объект», считает юрист

Федеральный рейтинг.

Евгений Иванов.

Чтобы получить выплату по ОСАГО в случае бесконтактной аварии, надо доказать, что ДТП случилось по вине другого водителя, а между повреждениями машины и его действиями есть причинно-следственная связь. Как определил Верховный суд в Обзоре от 22 июня 2016 года, подавать документы надо к страховщику виновника, который не может отказать в ремонте или выплате компенсации.

Как указано в п. 16.1 ст. 12 закона «Об ОСАГО», страховое возмещение бывает в денежной форме или в виде ремонта. Часто страховые компании выбирают более выгодный для себя вариант, рассказывает управляющий партнер юрфирмы

Региональный рейтинг.

группа

Разрешение споров в судах общей юрисдикции

группа

Интеллектуальная собственность

группа

Корпоративное право/Слияния и поглощения

группа

Арбитражное судопроизводство (крупные споры — high market)

Семен Кирьяк. Например, если машина клиента новая, то ее ремонтируют, а если старая и ставить новые детали дорого — выплачивают деньги.

В последние годы Верховный суд стал бороться с подобной практикой. В своем решении по делу № 18-КГ21-7-К4 ВС указал, что страховщики не должны искать для себя выгоду. Если по закону автовладельцу положена выплата, навязывать ремонт нельзя. Согласно п. 16.1 ст. 12 закона «Об ОСАГО», владелец авто может потребовать деньги вместо направления на ремонт, если:

- машина не подлежит восстановлению;

- потерпевший умер в результате ДТП;

- потерпевший сильно пострадал в аварии и просит выплатить деньги;

- цена ремонта превышает максимальный размер страхового возмещения (400 000 руб.);

- страховщик и потерпевший заранее договорились на такой расчет.

5

Согласно п. 6 ст. 12 закона «Об ОСАГО», право на компенсацию за смерть близкого в ДТП имеют:

- те, для кого погибший был кормильцем по ст. 1088 ГК (нетрудоспособные иждивенцы или те, кто получал содержание от погибшего);

- если таковых нет, то супруга, его родители и дети, а еще те, у кого умерший находился на иждивении.

Чтобы получить деньги (475 000 руб.), надо обратиться в страховую компанию с заявлением. Фирма подождет еще 15 дней других обращений и в течение последующих пяти дней перечислит деньги. Если заявления подадут несколько человек, то страховщик будет разбираться, у кого приоритетное право на выплату. Без заявления получить выплату по ОСАГО за смерть близкого в ДТП не получится, страховщик не будет самостоятельно разыскивать тех, кому положены деньги.

Иногда выплату может получить человек из «второй очереди», а после этого с опозданием появляется претендент из «первой» — то лицо, которому выплата положена по закону. Он может требовать ее перераспределения от того, кто уже получил деньги (п. 8 ст. 12 закона «Об ОСАГО»).

6

Если ДТП случилось за границей, а машина виновника аварии застрахована в России по полису «Зеленая карта», то платить за ущерб будет российский страховщик. Такое решение Верховный суд вынес летом 2021 года по делу № 305-ЭС21-3003.

ВС отметил, что потерпевший самостоятельно выбирает ответственное лицо. Он может обратиться как к страховщику, так и к причинителю ущерба. Если платит причинитель вреда, то он, как страхователь, в свою очередь, может требовать от страховой компании возмещения в свою пользу.

Это новая позиция для российской практики. Раньше возмещение вреда производилось по закону той страны, где произошло ДТП. Например, АС Московского округа в деле № А40-92769/2013 указал: требование о компенсации надо предъявлять в белорусское национальное бюро, а не к российскому страховщику.

Стоимость полиса ОСАГО — обязательного страхования автогражданской ответственности — зависит от страховой истории водителя. Могут дать скидку за безаварийную езду или, наоборот, надбавку — если были страховые случаи.

Разберем, как рассчитывается КБМ и сколько можно сэкономить.

Что такое КБМ

При оформлении страхового полиса ОСАГО стоимость полиса — страховая премия — зависит от базового тарифа, который умножается на различные коэффициенты — региональный, стаж водителя, мощность, период использования и другие. Так получается итоговая стоимость полиса.

КБМ — один из таких коэффициентов — это скидка за то, что у застрахованного водителя не было ДТП по его вине. Если ДТП были, то КБМ возрастает и может превратиться в надбавку — тогда полис будет дороже. То есть чем аккуратнее водите, тем дешевле страховка.

Законодательство. Размер базовых тарифов для разных категорий автомобилей и коэффициенты, в том числе КБМ, регулирует Центральный банк РФ.

С 2022 года базовый тариф для водителей легковых автомобилей рассчитывается индивидуально, в диапазоне от 2224 до 5980 Р. С 1 апреля минимальный КБМ для аккуратных водителей уменьшили с 0,5 до 0,46, а максимальный увеличили с 2,45 до 3,92

Где указывается в полисе. В оформленном полисе ОСАГО все коэффициенты, на основании которых была рассчитана страховая премия, указываются в пункте 7 — «Расчет размера страховой премии». КБМ каждого водителя, допущенного к управлению, указан в таблице из пункта 3.

Виды КБМ

При заключении договора ОСАГО страхователь может указать список водителей, допущенных к управлению, или оформить полис на неограниченное количество лиц — любой водитель, который сядет за руль, будет «вписан» в страховой полис. От этого зависит КБМ и стоимость страхового полиса.

КБМ водителя (ограниченная страховка). Если страхователь страхует ответственность конкретных водителей, в полис вносят данные по каждому водителю — фамилию, имя, отчество, номер водительского удостоверения. КБМ считают у каждого водителя по его персональной истории страхования.

Когда рассчитывают стоимость полиса, берут максимальный КБМ, поэтому стоимость страховки зависит от водителя с наибольшим — «худшим» — коэффициентом.

Например, вы в очередной раз оформляете ОСАГО на себя и хотите вписать второго водителя. Если ваш КБМ равен 0,52, а КБМ второго водителя — 1,76, то скидки при оформлении вы не получите. Стоимость полиса будет рассчитана из расчета наибольшего КБМ, то есть 1,76. Если исключить второго водителя из списка допущенных водителей, полис станет дешевле в три с лишним раза.

КБМ собственника (неограниченная страховка). Если страховать автомобиль без ограничения списка допущенных водителей, КБМ водителей не будет учитываться.

Например, если страхователь из предыдущего примера — владелец автомобиля, он может оформить договор страхования без ограничения перечня водителей. Тогда появится коэффициент за «неограниченность» списка водителей — КО. С 1 апреля 2022 года он равен 2,32. Поэтому неограниченная страховка выгодна, если у одного из водителей КБМ больше 2,32.

Например, если страхователь из предыдущего примера — владелец автомобиля, он может оформить договор страхования без ограничения перечня водителей. Тогда при расчете стоимости полиса будет взят КБМ 1, но в этом случае появится коэффициент за «неограниченность» списка водителей — КО. В этом случае он равен 1,87, то есть надбавка 87%. Поэтому неограниченная страховка выгодна, если у одного из водителей КБМ больше 2.

Когда применяется КБМ

КБМ водителя рассчитывают на основании данных ОСАГО за предыдущий страховой период. В зависимости от того, были или нет страховые выплаты, КБМ водителя увеличивается или уменьшается и используется для вычисления стоимости нового полиса.

Если водитель страхуется впервые, его КБМ принимается равным 1,17.

КБМ может «обнулиться» — стать равным значению КБМ нового водителя. Такое может произойти при смене фамилии или водительского удостоверения. Когда водитель получает новое удостоверение, он должен сообщить о замене в страховую компанию и получить новый страховой полис с актуальными данными. Если этого не сделать, при наступлении страхового случая страховая компания может отказать в выплате: формально в полисе указан другой водитель с другим номером прав.

Еще так происходит, если страховщик ошибся или несвоевременно внес данные в единую базу. Чтобы избежать таких ситуаций, лучше следить за своим КБМ через онлайн-сервис.

Раньше КБМ мог «обнулиться» еще по одной причине — если водитель не заключал договоры страхования за предыдущий период. Так, те, кто часто попадали в аварии, по истечении одного года могли вновь получить полис ОСАГО по номинальной стоимости. Сейчас полученный КБМ можно снизить только безаварийным вождением.

Откуда берут данные для расчета

Когда водитель получает свои первые права, страховая компания присваивает ему КБМ, равный 1,17. Если бы водитель всегда страховался в той же компании, страховая могла бы сама определить КБМ водителя через год. Но водители могут менять страховую компанию или страховать разные автомобили у разных страховщиков. На этот случай ввели единую базу.

База КБМ АИС РСА — часть автоматизированной информационной системы Российского союза автостраховщиков — хранит историю страхования по каждому водителю. В эту базу попадают данные об оформлении новых страховых полисов ОСАГО из всех страховых компаний, информация о страховых случаях и выплатах, в которых указанный водитель был признан виновником. Эти данные учитывают при расчете КБМ водителя. Данные в АИС РСА могут вносить только страховые компании.

Справка о безаварийной езде — документ, который использовался ранее, когда водитель менял одну страховую компанию на другую. С появлением АИС РСА страховые компании стали запрашивать эти данные самостоятельно.

До появления единой базы эта справка требовалась в новой страховой компании, чтобы верно рассчитали КБМ. Справку о безаварийной езде или о наличии страховых выплат выдавала прежняя страховая компания.

Если водитель предоставил недостоверные сведения при отсутствии технической возможности получения их из базы. Сейчас сложно представить, что страховая выпишет полис без проверки КБМ водителя или собственника по базе РСА. Чтобы оформить полис, страховая компания должна сделать запрос в электронную базу РСА.

Но если водитель по какой-то причине предоставит на оформлении поддельное водительское удостоверение или другие данные, по которым нет истории страхования в базе, ему назначат КБМ в размере 1,17 — как новому водителю. Но при первом же ДТП при проверке в ГИБДД номера прав страховку признают недействительной, а случай — нестраховым, потому что страхователь предоставил страховщику ложные данные.

Как считается КБМ при оформлении ОСАГО

Раз в год 1 апреля КБМ водителя пересчитывается. Новый КБМ зависит от количества страховых случаев за прошлый год. Но есть и исключения: из-за перехода в 2019 году к новой системе расчета для некоторых пограничных случаев КБМ рассчитывается сложнее. Например, если вы целый год не страховались, то КБМ будет рассчитан с учетом истории страхования, а не обнулится.

Если вы уже страховались после 1 апреля 2019 года, значит, КБМ по новой формуле уже рассчитан. При оформлении страховки на следующий год КБМ можно узнать по таблице.

Таблица КБМ показывает, как изменяется КБМ. Для вычисления КБМ водителя нужно знать две вещи:

- КБМ водителя на предыдущий страховой период. Каждому значению КБМ соответствует класс, который обозначается буквой или цифрой. М — максимальный класс, КБМ равен 3,92 с 1 апреля 2022 года. 0 — следующий по величине класс, КБМ равен 2,94 с 1 апреля 2022 года. 1 — еще на ступень ниже, КБМ равен 2,25 с 1 апреля 2022 года, и так далее до 13-го класса, КБМ для которого с 1 апреля 2022 года равен 0,46.

- Количество страховых случаев по вине этого водителя.

Класс КБМ водителя на следующий страховой период находится на пересечении КБМ на начало предыдущего периода и количества страховых случаев.

Таблица расчета коэффициента скидки (КБМ)

| Класс КБМ | Значение КБМ до 1 апреля 2022 | Значение КБМ с 1 апреля 2022 | 0 страховых случаев в течение предыдущего года | 1 | 2 | 3 | 4 |

|---|---|---|---|---|---|---|---|

| М | 2,45 | 3,92 | 0 | M | M | M | M |

| 0 | 2,3 | 2,94 | 1 | M | M | M | M |

| 1 | 1,55 | 2,25 | 2 | M | M | M | M |

| 2 | 1,4 | 1,76 | 3 | 1 | M | M | M |

| 3 | 1 | 1,17 | 4 | 1 | M | M | M |

| 4 | 0,95 | 1 | 5 | 2 | 1 | M | M |

| 5 | 0,9 | 0,91 | 6 | 3 | 1 | M | M |

| 6 | 0,85 | 0,83 | 7 | 4 | 2 | M | M |

| 7 | 0,8 | 0,78 | 8 | 4 | 2 | M | M |

| 8 | 0,75 | 0,74 | 9 | 5 | 2 | M | M |

| 9 | 0,7 | 0,68 | 10 | 5 | 2 | 1 | M |

| 10 | 0,65 | 0,63 | 11 | 6 | 3 | 1 | M |

| 11 | 0,6 | 0,57 | 12 | 6 | 3 | 1 | M |

| 12 | 0,55 | 0,52 | 13 | 6 | 3 | 1 | M |

| 13 | 0,5 | 0,46 | 13 | 7 | 3 | 1 | M |

Значение КБМ до 1 апреля 2022 года

2,45

Значение КБМ с 1 апреля 2022 года

3,92

0 страховых случаев в течение предыдущего года

0

1 страховой случай в течение предыдущего года

M

2 страховых случая в течение предыдущего года

M

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

2,3

Значение КБМ с 1 апреля 2022 года

2,94

0 страховых случаев в течение предыдущего года

1

1 страховой случай в течение предыдущего года

M

2 страховых случая в течение предыдущего года

M

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

1,55

Значение КБМ с 1 апреля 2022 года

2,25

0 страховых случаев в течение предыдущего года

2

1 страховой случай в течение предыдущего года

M

2 страховых случая в течение предыдущего года

M

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

1,4

Значение КБМ с 1 апреля 2022 года

1,76

0 страховых случаев в течение предыдущего года

3

1 страховой случай в течение предыдущего года

1

2 страховых случая в течение предыдущего года

M

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

1

Значение КБМ с 1 апреля 2022 года

1,17

0 страховых случаев в течение предыдущего года

4

1 страховой случай в течение предыдущего года

1

2 страховых случая в течение предыдущего года

M

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,95

Значение КБМ с 1 апреля 2022 года

1

0 страховых случаев в течение предыдущего года

5

1 страховой случай в течение предыдущего года

2

2 страховых случая в течение предыдущего года

1

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,9

Значение КБМ с 1 апреля 2022 года

0,91

0 страховых случаев в течение предыдущего года

6

1 страховой случай в течение предыдущего года

3

2 страховых случая в течение предыдущего года

1

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,85

Значение КБМ с 1 апреля 2022 года

0,83

0 страховых случаев в течение предыдущего года

7

1 страховой случай в течение предыдущего года

4

2 страховых случая в течение предыдущего года

2

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,8

Значение КБМ с 1 апреля 2022 года

0,78

0 страховых случаев в течение предыдущего года

8

1 страховой случай в течение предыдущего года

4

2 страховых случая в течение предыдущего года

2

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,75

Значение КБМ с 1 апреля 2022 года

0,74

0 страховых случаев в течение предыдущего года

9

1 страховой случай в течение предыдущего года

5

2 страховых случая в течение предыдущего года

2

3 страховых случая в течение предыдущего года

M

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,7

Значение КБМ с 1 апреля 2022 года

0,68

0 страховых случаев в течение предыдущего года

10

1 страховой случай в течение предыдущего года

5

2 страховых случая в течение предыдущего года

2

3 страховых случая в течение предыдущего года

1

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,65

Значение КБМ с 1 апреля 2022 года

0,63

0 страховых случаев в течение предыдущего года

11

1 страховой случай в течение предыдущего года

6

2 страховых случая в течение предыдущего года

3

3 страховых случая в течение предыдущего года

1

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,6

Значение КБМ с 1 апреля 2022 года

0,57

0 страховых случаев в течение предыдущего года

12

1 страховой случай в течение предыдущего года

6

2 страховых случая в течение предыдущего года

3

3 страховых случая в течение предыдущего года

1

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,55

Значение КБМ с 1 апреля 2022 года

0,52

0 страховых случаев в течение предыдущего года

13

1 страховой случай в течение предыдущего года

6

2 страховых случая в течение предыдущего года

3

3 страховых случая в течение предыдущего года

1

4 страховых случая в течение предыдущего года М

M

Значение КБМ до 1 апреля 2022 года

0,5

Значение КБМ с 1 апреля 2022 года

0,46

0 страховых случаев в течение предыдущего года

13

1 страховой случай в течение предыдущего года

7

2 страховых случая в течение предыдущего года

3

3 страховых случая в течение предыдущего года

1

4 страховых случая в течение предыдущего года М

M

С 1 апреля 2022 года выросли коэффициенты у неаккуратных и начинающих водителей и снизились у аккуратных. Если до этой даты у водителя был максимальный КБМ 2,45 и хоть одна авария в течение предыдущего года, то его КБМ становится 3,92 — на 60% больше, чем было. Если водитель с КБМ 2,45 не попадал в аварии, то с 1 апреля его КБМ все равно вырастает — с 2,45 до 2,94. Водитель-новичок получит КБМ 1,17. Водитель с минимальным КБМ 0,5, не попадавший в аварии по своей вине, с 1 апреля будет платить еще меньше — 0,46.

С 2023 года, если водитель не был виновником ни в одной аварии в течение прошедшего периода, каждый год его скидка будет увеличиваться, а КБМ — уменьшаться.

Максимальный коэффициент бонус-малус с 1 апреля 2022 года равен 3,92. Это соответствует надбавке 235% относительно стандартного КБМ начинающего водителя. Такая надбавка присваивается, когда по вине застрахованного водителя случается много аварий. Например, такую надбавку получит любой водитель, ставший виновником четырех ДТП за год.

Как определяется количество выплат. Чем чаще водитель становился виновником в ДТП, тем больше выплат производила страховая компания.

Например, если водитель за год участвовал в двух ДТП, но только в одном был признан виновным, то в этом периоде будет одна страховая выплата, которая повлияет на КБМ.

Как определяется последний закончившийся договор. Сейчас КБМ для всех водителей вычисляется один раз в год 1 апреля по итогам прошлого периода — с 1 апреля предыдущего года по 31 марта текущего.

Пример расчета. Если водитель не попадает в аварии с момента выдачи прав, через три года страхования его КБМ будет 0,91, то есть при оформлении очередного полиса ОСАГО он получит скидку около 22%.

Если водитель с КБМ, равным 1 за расчетный год, будет признан виновником в одном ДТП, на следующий страховой период его КБМ будет 1,76, то есть страховой полис обойдется на 76% дороже.

Если водитель ранее не был вписан в полис ОСАГО, то его КБМ считается равным 1,17. Если водитель не был вписан в полис, но в АИС РСА есть информация о нем, КБМ будет рассчитан по имеющимся в единой базе данным.

Если в ОСАГО вписано несколько водителей, вычисляется КБМ каждого водителя и при определении стоимости полиса берется максимальный КБМ самого «аварийного» водителя.

КБМ при досрочном расторжении договора и заключении нового договора будет равен тому значению, которое было у водителя на начало расчетного периода — на 1 апреля.

Что делать, если слетел КБМ

Если КБМ стал равным 1,17, хотя водитель ранее имел скидку и по его вине не было ДТП, нужно написать заявление в страховую компанию с просьбой проверить установленный КБМ и внести изменения в АИС РСА при необходимости.

В заявлении укажите ваши данные, по которым был рассчитан КБМ — серию и номер актуального и (при наличии) предыдущего водительского удостоверения, серию, номер и дату заключения последнего договора страхования, — и в произвольной форме причину, которая, по вашему мнению, повлияла на некорректный расчет КБМ. Такая упрощенная процедура исправления в полисе ОСАГО коэффициента бонус-малус называется «КБМ+».

Если страховая компания не может оперативно проверить КБМ и изменить его, проверку осуществит Российский союз автостраховщиков (РСА) в течение пяти рабочих дней по запросу страховой. По результатам проведенной проверки страховщик внесет корректные сведения в АИС РСА.

Но по результатам рассмотрения обращения КБМ могут не только уменьшить, но и увеличить — тогда за страховку придется доплатить.

Например, владелец оформил на автомобиль ОСАГО без ограничения по числу водителей, а другой водитель на этой машине стал виновником ДТП. Такую аварию «запишут» на владельца несмотря на то, что его не было за рулем в тот момент. Тогда при проверке РСА не уменьшит, а увеличит КБМ владельца автомобиля.

Если страховая компания не реагирует на заявление и в установленные сроки не предоставляет мотивированный ответ, можно подать обращение через интернет-приемную Центрального банка. В обращении нужно указать те же данные, что и при обращении в страховую компанию.

Перерасчет КБМ в течение срока действия полиса

Если после оформления полиса ОСАГО оказалось, что КБМ одного из водителей учтен неверно, необходимо актуализировать информацию в единой базе АИС РСА. Для этого нужно обратиться сначала в свою страховую, а если не поможет — в ЦБ тем способом, который я описал выше.

Когда КБМ обновится, стоимость полиса изменится и появится переплата, которую страховая компания должна вернуть по заявлению.

Если у вас подержанная машина, сравните цены в крупнейших компаниях, выберите самый выгодный вариант и оформите полис за несколько минут.

У каждого автомобилиста есть обязанность – застраховать свой автомобиль. При этом не важна марка, страна выпуска автомобиля, расположение руля и пробег: застраховать должен каждый.

Но какие нюансы есть в страховании старых автомобилей, и после какого возраста автомобиль попадает под этот параметр? Давайте ответим на эти вопросы.

Почему нужно страховать машину?

По полису ОСАГО вы получаете не просто страховку автомобиля, в первую очередь вы страхуете свою ответственность как водителя. Говоря простыми словами: если вы повредите имущество другого человека (или государства) при передвижении на своей машине, ОСАГО покроет расходы до 400 000 рублей на восстановление этого имущества. И абсолютно неважно, на транспортном средстве какого возраста вы допустили ДТП.

Также есть обратная сторона вопроса: если другой участник дорожного движения стал причиной повреждения вашего авто, вам выплатят страховую премию от компании, где застрахован виновник ДТП. Это произойдет независимо от возраста и любых других характеристик как вашей, так и чужой машины.

Отсюда вывод: делать полис ОСАГО даже на старое авто нужно для вашего же спокойствия.

Как влияет возраст автомобиля на стоимость страховки?

Стоимость страховки на любой автомобиль рассчитывается по формуле:

T = TБ*КТ*КБМ*КВС*КО*КМ*КС*КН

Т – это тариф, который мы заплатим за страховой полис на год.

ТБ – базовый тариф, который устанавливает страховая компания.

Затем идут коэффициенты безаварийной езды, территориальные, возраста и стажа водителей, допущенных к управлению авто и другие.

Особое внимание в этой формуле обратим на КМ – коэффициент мощности автомобиля. Его значение можно посмотреть в таблице ниже.

| Мощность двигателя (лошадиных сил) | Коэффициент |

| до 50 | 0,6 |

| 50-70 | 1 |

| 70-100 | 1,2 |

| 100-120 | 1,2 |

| 120-150 | 1,4 |

| свыше 150 | 1,6 |

Как мы видим, в этой таблице учитывается только мощность автомобиля — неважно, какого он возраста. Представим два авто одинаковой мощности: при прочих равных стоимость страховки ОСАГО на старый автомобиль и на новый автомобиль будет абсолютно одинаковой, даже если первый старше второго на 10 лет.

Вывод: в законодательстве нет ограничений по возрасту транспортного средства, на которое оформляется страховой полис. Также не предусмотрены повышающие коэффициенты, связанные с возрастом авто. Если вас в страховой компании заверяют в обратном, во избежание конфликта можете оформить полис в режиме онлайн. У нас на сайте есть калькулятор, который в течение нескольких минут сделает расчет стоимости ОСАГО в ведущих страховых компаниях.

Все-таки есть подводные камни

Есть определенный список документов, необходимый для получения полиса ОСАГО на старое авто, без которого даже в режиме онлайн получить страховой полис невозможно.

Итак, для оформления страховки вам необходимо:

- Паспорт владельца автомобиля

- Паспорт транспортного средства

- Свидетельство о государственной регистрации на автомобиль

- Данные водительских удостоверений лиц, допущенных до управления машиной

- Диагностическая карта техосмотра

Для получения полиса ОСАГО на старую машину (если автомобиль старше 7 лет) нужно получить диагностическую карту, которая будет действовать 1 год. А вот на автомобиль возрастом от 3 до 7 лет диагностическую карту выдают на срок 2 года. Для машин младше трех лет диагностическая карта при оформлении полиса и вовсе не нужна.

Для получения этой карты нужно приехать в любой пункт технического осмотра, аккредитованного РСА. Стоимость прохождения техосмотра регулируется государством и не может превышать 800 рублей. Конкретная цена зависит от вашего региона и выбранного пункта ТО.

Вывод: для оформления страховки на старый автомобиль потребуется только одно дополнительное действие – получение диагностической карты.

Лайфхак: на следующий год вспомните о продлении полиса за несколько дней до окончания срока страхования. Так вы сможете оформить договор на новый срок по старой диагностической карте и сэкономить на оплате за диагностику.

Неважно, старый у вас автомобиль или только из салона. Законы регулируют использование и тех, и других. Единственное, что страховая компания желает знать о вашем немолодом авто, в исправном ли он техническом состоянии. Сделайте диагностическую карту, застрахуйте свою ответственность и спокойно ездите.