1. Проекты, направленные на решение сложных технических проблем

Рамеш Харидас, предприниматель и инвестор ранних стадий, США

В мой инвестиционный фокус попадают проекты, направленные на решение сложных технических проблем. Именно поэтому мне особенно интересна Россия, открывающая доступ к техническим и инженерным специалистам мирового уровня, дешевле тех, что я могу найти в США или Великобритании.

Самый серьезный рост в ближайшем будущем я ожидаю в области искусственного интеллекта и технологиях блокчейна для бизнеса. Обычно я инвестирую в проекты, в команде которых есть как минимум один фаундер с техническим бэкграундом, а также четкий план продаж продукта и привлечения пользователей.

2. Интересные компании на ранней стадии

Ари Коронен, Lagoon Capital, бизнес-ангел года Финляндии

По моим наблюдениям, в Европе и России сейчас остро не хватает финансирования на втором, третьем и последующих поздних раундах. В экосистеме в целом есть сложности с выходами: не хватает локальных венчурных компаний, готовых вкладывать в стартапы десятки миллионов евро.

Экономика европейских стран значительно скромнее, чем в США или Китае, где компании могут расти за счет огромного внутреннего рынках прежде, чем выйти на глобальную арену. Поэтому международные инвесторы могут найти себе интересные стартапы на более ранних стадиях и войти в их капитал на выгодных условиях.

3. Финтех-проекты

Чарльз Сидман, управляющий партнер ECS Capital Partners, сооснователь American Angel Capital Association

Я уверен, что классные идеи и сильные люди есть везде: и то, что предприниматели из развивающихся стран упускают в силу культурных и экономических факторов, они могут с лихвой компенсировать собственными амбициями и драйвом. Стартаперы из стран догоняющего развития могут фокусироваться на «приземлении» на локальный рынок бизнес-моделей и решений, успешных в глобальном масштабе, или на создании компании, конкурирующей на глобальном рынке.

В любом случае, чтобы попасть на радары международного инвестора, предпринимателю необходимо соответствовать самым высоким стандартам: никто не будет делать «скидок на географию». Лично мне интересны, в том числе и в России, финансовые проекты, развивающиеся по принципу: doing well is the best and most sustainable path to doing good (делать лучше – самый надежный способ делать хорошо).

4. Медицинские сервисы и проекты в области фудтеха

Кушаля Чокши, основатель и президент Scaale Group

Я смотрю стартапы по всему миру, а особенно в развивающихся странах. Компании выбираю по их результатам на локальном рынке, потенциалу на международной арене, а также по менталитету основателей и существующих инвесторов.

Я уверен, что в России есть прочная технологическая база для развития цифровой экономики. Огромное число талантливых людей вместе со сравнительно низкими операционными затратами, господдержкой и участием частных инвесторов создают уникальные возможности по развитию коммерчески эффективных стартапов, способных играть заметную роль на глобальных рынках, включая развитые страны.

Интеграция современных технологий в традиционные секторы экономики открывает гораздо более широкие бизнес-возможности в развивающихся странах, по сравнению с уже сложившимися инновационными центрами, такими, как, например, Кремниевая долина. Предпринимателям и инвесторам я советую обратить пристальное внимание на сферы создания новой инфраструктуры для умных городов, технологии массового образования, интегрированные медицинские сервисы и телемедицину, на агротехнологии, повышающие продуктивность и качество еды.

5. Я инвестирую только в таланты

Рику Асикайнен, Финская ассоциация бизнес-ангелов (FiBAN), соучредитель SLUSH и StartupSauna (Финляндия)

Я уверен, что реально умные люди, способные делать качественные проекты, есть по всему миру. Статистика говорит: таких примерно шесть человек из миллиона. В России живет примерно 150 миллионов человек, значит, где-то 900 из них суперумные и способные предприниматели, а может, и больше, поскольку в России очень серьезное инженерное образование. Моя задача, как бизнес-ангела, каким-то образом найти их, помочь создать собственный бизнес. Это моя главная цель в России.

В стартапе я всегда смотрю сначала на людей. Если не верю, что передо мной экстраординарный талант, то я не инвестирую. Конечно, важно иметь продукт, который полюбят клиенты, важны конкурентные преимущества, понятная и приемлемая ценовая политика. Я всегда надеюсь, что моя лучшая инвестиция – еще впереди, что от каждого поддержанного стартапа я получу больше, чем ожидаю.

6. На рынке пока недостаточно действительно крупных стартапов

Питер Браун, член совета директоров Европейской ассоциации бизнес-ангелов, посевных фондов и других игроков ранних стадий (EBAN), MountainClub AG (Швейцария)

За последние 10 лет европейские и российские венчурные инвесторы сделали большой шаг вперед. Из наиболее очевидных положительных трендов я бы назвал рост числа бизнес-ангелов и общего объема инвестиций на ранних стадиях, появление правительственных программ, направленных на содействие венчурному рынку (от грантов до прямых соинвестиций), разработку налоговых льгот для поощрения ангелов, создание экосистемы и продвинутых технологических кластеров.

Однако несмотря на эти очевидные положительные сдвиги, на рынке все еще остаются проблемные зоны, в том числе: система финансирования быстро растущих компаний, налаживание международного сотрудничества, ранний выход инвесторов и, как следствие, недостаток по-настоящему крупных стартапов. На мой взгляд, основная возможность, которая открывается сейчас на рынке – повышение синергии между талантливыми учредителями и опытными бизнес-ангелами.

7. У России есть большой экономический потенциал

Маркус Дантус, директор StartupMexico

Сегодня больше, чем когда-либо, развивающиеся страны могут повысить собственную конкурентоспособность и уровень инновационности за счет развития предпринимательской культуры и экосистемы. С распространением новых прогрессивных методологий построения компаний (таких как бережливое производство и дизайн-мышление), цифровых технологий, с упрощением и совершенствованием языков программирования, с проникновением социальных сетей и партизанского маркетинга предпринимательство становится новым социальным лифтом.

Я посетил множество городов в Латинской Америке, Африке, Азии и Европе, тех, которые никто не посчитал бы центром предпринимательства или генератором инноваций. Однако и там я заметил распространившуюся «предпринимательскую лихорадку», затронувшую все слои общества, правительство, различные индустрии и даже академическое сообщество. Я уверен, что от этого процесса выиграют все, особенно страны БРИКС (Бразилия, Россия, ЮАР, Индия и Китай) и МИСТ (Мексика, Индонезия, Сингапур и Таиланд). Именно они первыми приходят на ум, когда речь заходит о новых экономических центрах будущего.

Предпосылки к тому: существующая инфраструктура и экономические возможности, умноженные на большое количество образованных и талантливых людей, недостаток качественных рабочих мест и новое поколение миллениалов, готовых разрушить сложившийся статус-кво.

***

Эти и две сотни других бизнес-ангелов и венчурных инвесторов с опытом работы на глобальных рынках приедут в Россию на международный саммит инвесторов ранних стадий VOLGA ANGELS, который пройдет в Самаре 7-9 сентября.

Исследования09 июня 2021 в 08:0083 077

Россия становится менее привлекательной для зарубежных инвесторов?

Инвестиционная активность падает по всему миру, но есть две отрасли российской экономики, которые остаются интересны иностранному капиталу

Прямые иностранные инвестиции в Россию

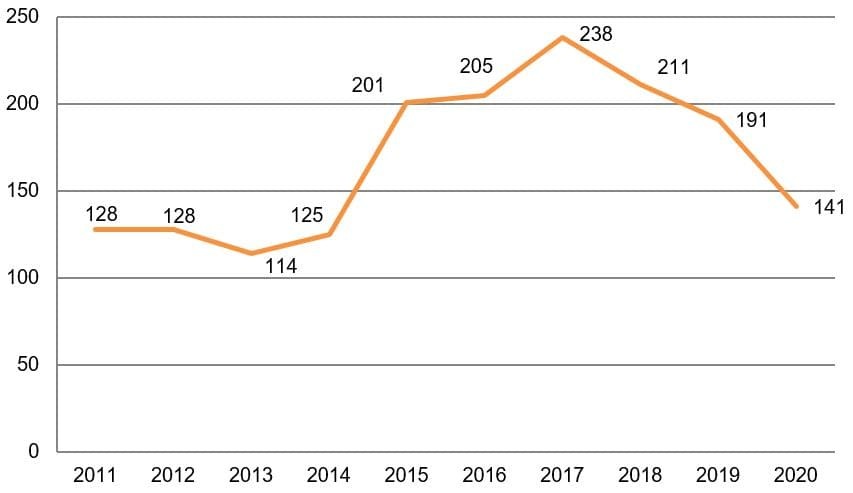

Рис. 1. Источник: Банк России

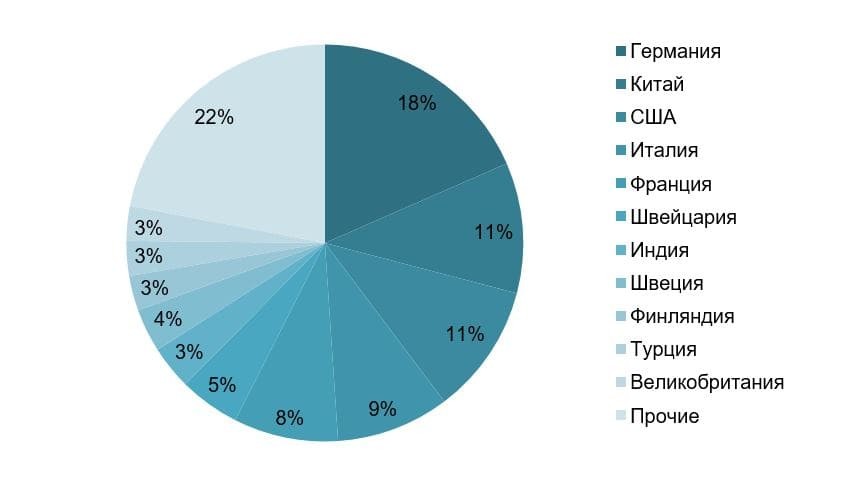

Рис. 2. Источник: EY European Investment Monitor 2020 г.

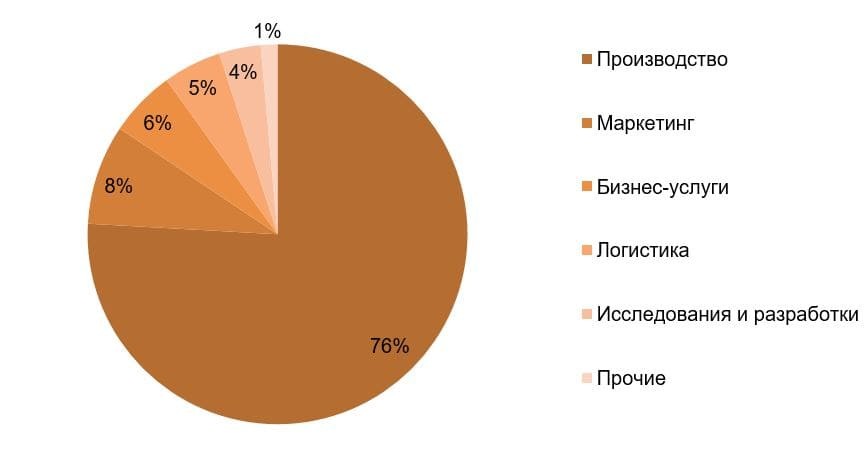

Рис. 3. Источник: EY European Investment Monitor 2020 г.

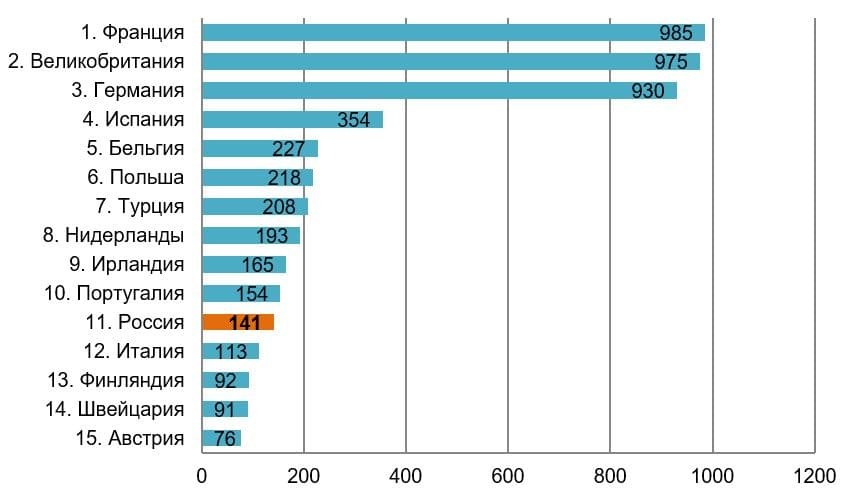

Рис. 4. Источник: EY European Investment Monitor 2020 г. и Банк России

Россия и страны Европы

Рис. 5. Источник: EY European Investment Monitor 2020 г.

Перспективы иностранных инвестиций в российскую экономику

Больше интересных материалов

19 декабря 2019, 00:49 / Мнения / От редакции

Эксклюзивно по подписке

Инвесторы под прикрытием

Немалая часть иностранных инвестиций в Россию – на самом деле российские, но проблема не в этом

Россия заняла 2-е место после Китая по доле формально иностранных, но на деле внутренних инвестиций в экономику / Андрей Гордеев / Ведомости

Россия заняла 2-е место после Китая по доле формально иностранных, но на деле внутренних инвестиций в экономику, что указывает на слабую институциональную среду в стране, куда россияне предпочитают вкладывать как иностранцы – это создает ощущение дополнительной защиты.

На конец 2017 г. в России, по данным Центробанка, было накоплено $441 млрд прямых иностранных инвестиций. Из них около $102 млрд – это не подлинно иностранные инвестиции, а средства российских инвесторов, вложенные на родине через другие страны, подсчитали эксперты МВФ в исследовании «Что является подлинным, а что нет в глобальной системе прямых иностранных инвестиций?», расширенные данные из которого публикует РБК. Практика «круговых» иностранных инвестиций распространена во всем мире, но в большинстве развитых стран эта доля намного ниже 10%, указывают авторы доклада, а иногда и вовсе незначительна. В России – 23%, в Китае – 27% прямых иностранных инвестиций в конечном счете оказываются средствами внутренних инвесторов, что в целом свойственно странам с переходной экономикой, но у России на это свои причины.

Российские власти много лет говорят о важности привлечения в отечественную экономику долгосрочного иностранного капитала. Результаты исследования экспертов МВФ отчасти меняют представление о «гражданстве» таких «иностранных» инвестиций, но само по себе это не трагедия. 2-е место в мире среди 20 крупнейших экономик по доле возвратных инвестиций для России в целом не так уж и плохо с экономической точки зрения: оно показывает, что российские бизнесмены реально инвестируют свои средства в страну, пусть и через другие юрисдикции. Это не вывод активов за рубеж в чистом виде, а их реинвестирование, что лучше инвестирования этих средств в другие экономики, отмечает директор Института международной экономики и финансов Академии внешней торговли Александр Кнобель. У возвратных и чистых прямых иностранных инвестиций могут быть совпадающие мотивы и факторы роста или снижения их объемов, для экономики они одинаково полезны.

Другое дело, что схемы вывода средств за рубеж и их последующего возвращения под видом иностранных вложений широко распространены в силу давних системных болезней институциональной среды в России. Выбирая иностранную юрисдикцию, российские инвесторы стремятся в первую очередь снизить правовые риски. Раньше считалось, что такой выбор обусловлен возможностью оптимизировать налогообложение, но это не всегда так. Российские инвесторы нередко предпочитают за защиту своих инвестиций в Россию доплачивать – плюс иностранцам российское государство дает дополнительные гарантии (впрочем, они работают не всегда – вспомним дело Baring). Но в целом инвестировать в Россию как иностранцу спокойнее, чем как россиянину. А плата за риски все равно будет включена в цену конечного продукта.

Российские компании приспособились к новой реальности и научились привлекать финансирование даже в непростых условиях. В 2017 году зарубежные заимствования в России достигли наибольших темпов роста за последние четыре с лишним года

Любому бизнесу требуется регулярно привлекать финансирование для полноценного роста и развития. После небольшого перерыва у российских корпораций снова появился широкий выбор необходимых для этого инструментов как на внутреннем, так и на международных рынках. Последний год компании активно используют возможности развитых рынков капитала с их огромными ресурсами, стандартизированными правилами и готовыми инструментами. В частности, корпорации прибегают к размещению акций, еврооблигаций, а также привлечению синдицированных кредитов.

По данным Банка международных расчетов (BIS), в 2017 году зарубежное кредитование в России (займы, долговые ценные бумаги, депозиты) достигло наибольших темпов роста за последние четыре с лишним года. При этом из общего долга российских резидентов перед иностранными банками, который составляет $102,7 млрд, порядка $16,3 млрд были получены от кредиторов из Франции, $14,3 млрд — из Великобритании и $7,7 млрд — из Германии.

Рост зарубежных кредитов — это один из признаков выхода из рецессии и оживления российской экономики. В дальнейшем потенциальное улучшение рейтинга России международными агентствами может способствовать еще более активному росту зарубежного кредитования российских компаний.

Опыт российских заемщиков свидетельствует о том, что, несмотря на непростую экономическую и геополитическую обстановку, эмитенты из России постепенно возвращаются на международные рынки капитала. В свою очередь, иностранные инвесторы явно адаптировались к «новой реальности» и готовы наращивать свое присутствие на этом непростом, но многообещающем рынке.

Размещение акций

К концу 2016 года сразу несколько факторов создали положительные условия для рынков акционерного капитала в России. Среди них — улучшение макроэкономической ситуации в стране, погоня мировых инвесторов за доходностью в условиях ультранизких ставок, а также положительные тенденции для компаний в области добычи природных ресурсов и металлообработки.

В то же время акции российских эмитентов показывали сильный рост на бирже, а рыночная оценка стоимости активов продолжала оставаться ниже среднеисторического значения — в отличие от Европы и США, где ценные бумаги уже достаточно дороги.

На этом фоне крупные российские компании стали активнее привлекать финансирования на рынке акций. Этой возможностью воспользовались как предприятия, уже котирующиеся на рынке (к примеру, предложение акций МКБ в октябре 2017 года), так и их акционеры, которые стремились привлечь ликвидность за счет реализации части капитала (продажа на рынке акций компаний «Русал» или «ФосАгро»).

Кроме того, российские эмитенты возобновили привлечение средств с помощью первичных публичных размещений (IPO). IPO компании «Детский мир» на Московской бирже в феврале 2017 года подтвердило высокий уровень вовлеченности международных банков-организаторов, а также большой интерес иностранных инвесторов — в книге заявок на предложение акций ретейлера преобладали глобальные игроки, несмотря на отсутствие международной котировки.

В свою очередь, IPO компании En+, состоявшееся в ноябре, стало самым крупным первичным размещением в России с 2014 года (и одним из пяти крупнейших IPO в Европе в этом году), а также первым первичным размещением российской компании на Лондонской фондовой бирже за три года.

- Алюминиевый профиль. Олег Дерипаска разбогател на $700 млн после IPO En+

Эти факты подтверждают позитивные условия для возвращения крупных российских корпораций на международные рынки. А вот небольшим компаниям этот путь вряд ли подойдет: IPO — это довольно непростой и недешевый способ привлечения капитала. Так что им, возможно, будет проще найти стратегического покупателя из числа более крупных российских или глобальных игроков на рынке.

Долговые рынки

В 2017 году устойчивая динамика цен на нефть, оптимистичные сценарии роста российской экономики, курс ЦБ на смягчение денежно-кредитной политики и общее улучшение финансовых показателей компаний благоприятно сказались и на рынке еврооблигаций.

За десять месяцев 2017 года российские эмитенты разместили еврооблигаций в различных валютах примерно на $25 млрд — это на $10 млрд больше, чем за весь 2016 год. Особую активность проявили компании металлургической, горнодобывающей и нефтегазовой отраслей, которые получили поддержку от роста цен на сырьевых рынках, — на них пришлось более трети всех российских эмиссий в этом году. Крупнейшими оказались размещения «Газпрома» на £850 млн и «Норильского никеля» на $1 млрд. Отдельно стоит отметить успешное размещение еврооблигаций Минфина РФ, который в два «подхода» выпустил новых бондов на $6,9 млрд.

Также в марте 2017 года «Русал» стал первой из российских компаний, разместивших облигации на китайской бирже на сумму 1 млрд юаней (так называемые панда-бонды), при целевом объеме размещения не более 500 млн юаней. Пока евробонды российских эмитентов в юанях являются редкостью, и опыт «Русала» — это скорее исключение, подтверждающее правило. Это объясняется тем, что китайские рынки открыты только для краткосрочных выпусков —до 3 лет. Российских заемщиков такой вариант чаще всего не устраивает.

Еврооблигации позволяют заемщикам привлекать финансирование с достаточно стандартизированной организацией размещения, сохранением необходимой доли в капитале компании (в сравнении с IPO/SPO) и с меньшими ограничениями по сравнению с банковским финансированием. Но не надо забывать, что требования к минимальному объему, рейтингам и международной отчетности накладывают свои ограничения на круг потенциальных эмитентов.

Высокий уровень активности на рынке еврооблигаций должен сохраниться и в 2018 году — за счет растущих потребностей компаний в рефинансировании рекордных заимствований 2012-2013 годов и ожидаемого ускорения экономического роста в России, который может снизить влияние потенциального ужесточения монетарной политики ФРС США и ЕЦБ на эмитентов из развивающихся рынков.

Синдицированные кредиты

Альтернативой размещению еврооблигаций является рынок синдицированных кредитов. До 2014 года его объем примерно соответствовал объему рынка евробондов — в 2013 году российские заемщики привлекли синдицированных кредитов на $40 млрд. После 2014 года общие объемы финансирования компаний в валюте сократились. В 2016 году российские заемщики получили синдицированных кредитов на $16 млрд (объем размещений еврооблигаций за тот же период составил $12 млрд).

При этом в 2016-2017 годах усилилась конкуренция среди банков, традиционных игроков рынка синдицированного кредитования в России, за заемщиков с хорошим кредитным качеством. Более того, к ним прибавились некоторые иностранные банки, которые в 2014 году «поставили на паузу» активное кредитование российских компаний, но сейчас постепенно возвращаются в этот сегмент.

Появились и новые игроки, в частности китайские банки. Первой знаковой для рынка сделкой, в которой значительный объем ликвидности был предоставлен именно банками из КНР, стало финансирование компании Башнефть на $500 млн в январе 2016 года. ГМК «Норникель» и ВЭБ также удалось привлечь синдицированные кредиты в юанях от пула китайских финансовых организаций. Это обусловлено как экономическими, так и юридическими причинами, в частности ратификацией соглашения об отсутствии двойного налогообложения между Россией и Китаем.

С точки зрения заемщика, синдицированный кредит является наиболее гибким инструментом привлечения финансирования на международных рынках капитала, который позволяет компании с хорошим кредитным качеством получить максимум ликвидности на наиболее выгодных условиях. Кроме того, его использование способствует созданию положительной кредитной истории на рынке. Благодаря этому синдицированное кредитование будет востребовано российскими компаниями на любой стадии экономического цикла.

-

- 0

-

Срочно

В России иностранные инвесторы предпочитали вкладывать деньги в:

1.легкую и пищевую промышленность

2.тяжелую индустрию

3.сельское хозяйство

-

Комментариев (0)

-

- 0

-

В сельское хозяйство, так как Россия хоть и пошла по западному образцу, но все же оставалась аграрной державой. Термин тяжелая индустрия применим к уже Советской России 30-х годов.

-

Комментариев (0)

-

- 0

-

В тяжелую индустрию, вероятнее всего

-

Комментариев (0)