Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

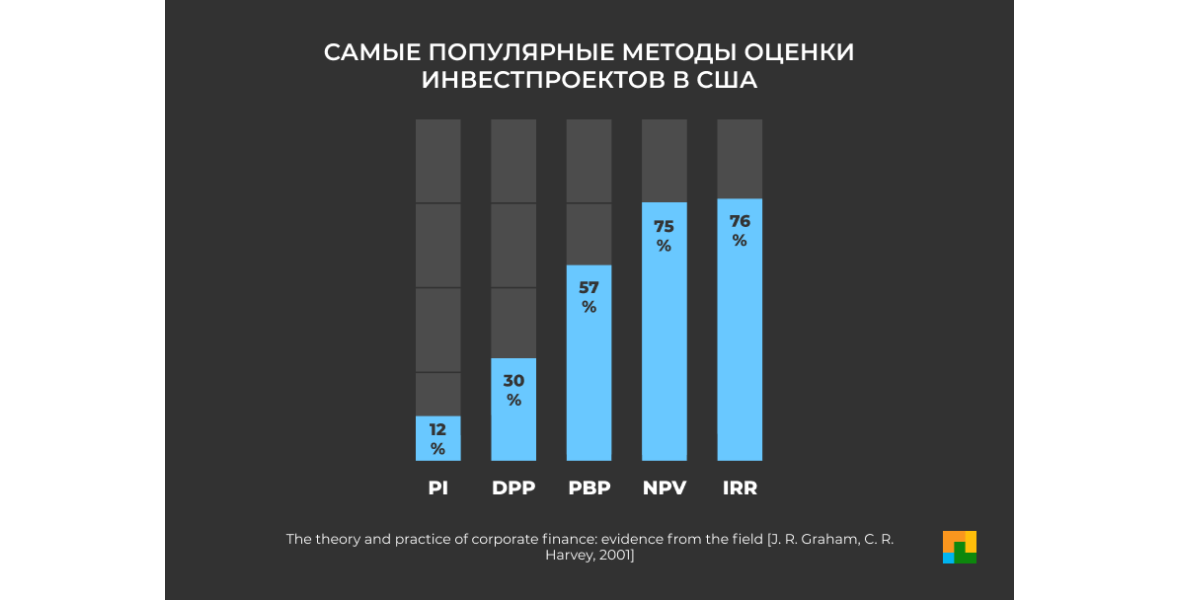

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

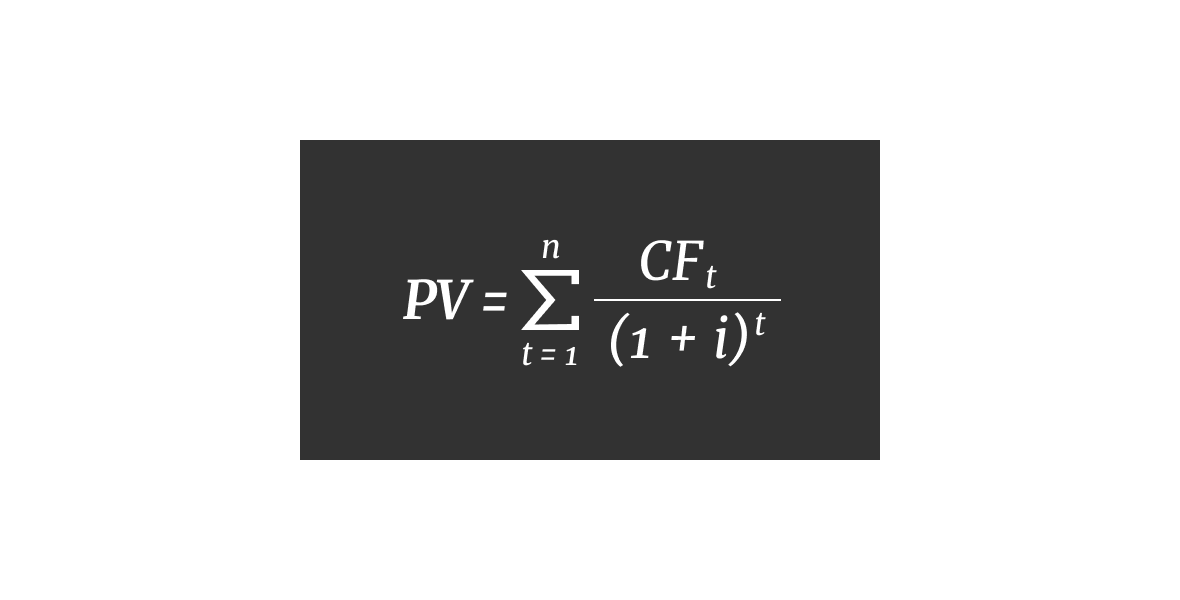

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

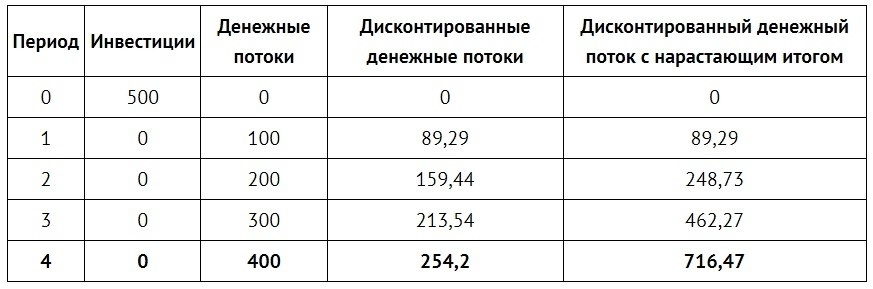

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

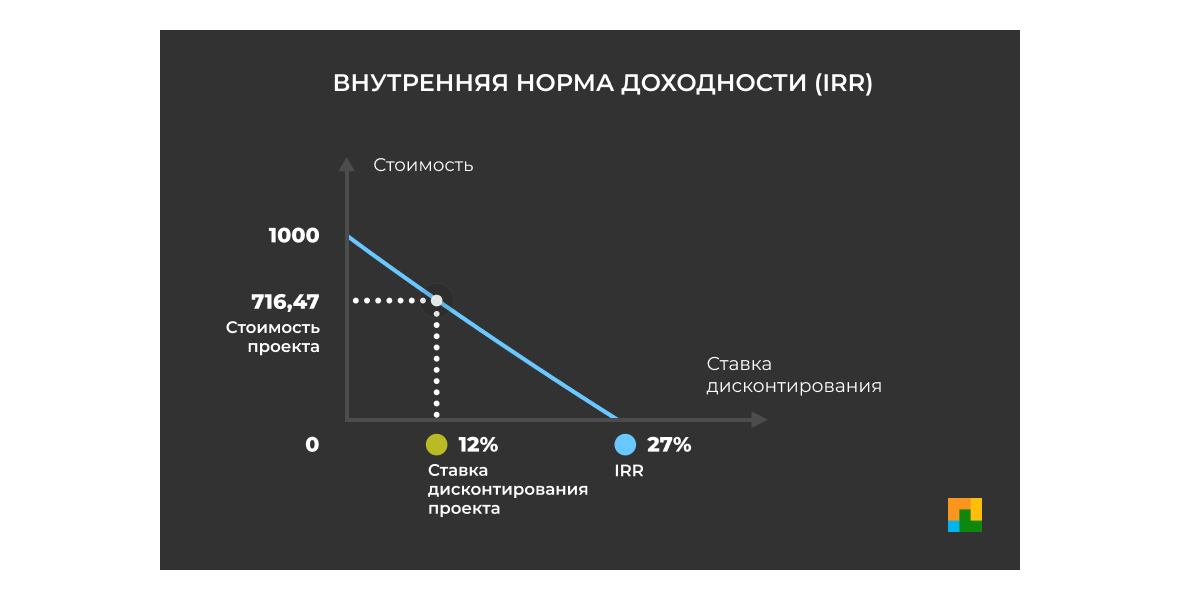

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

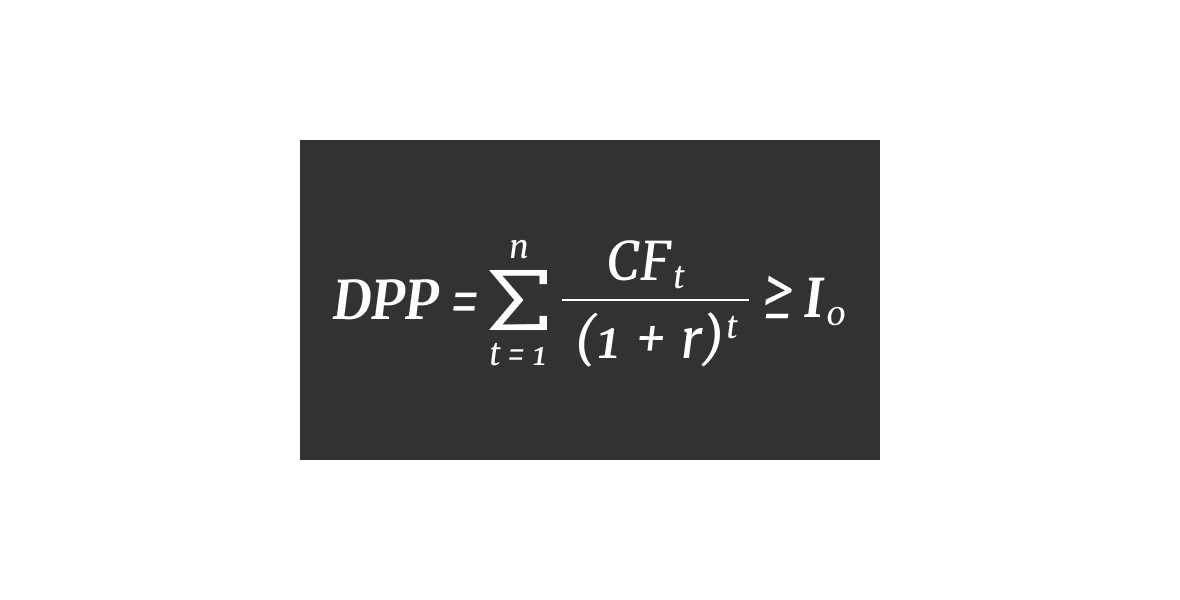

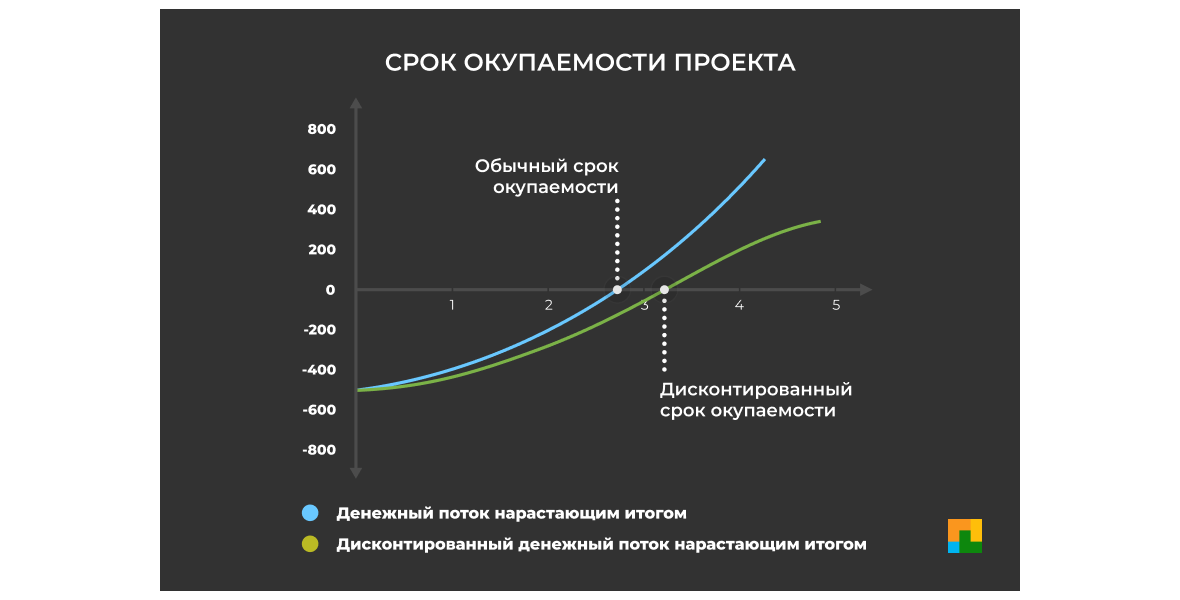

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

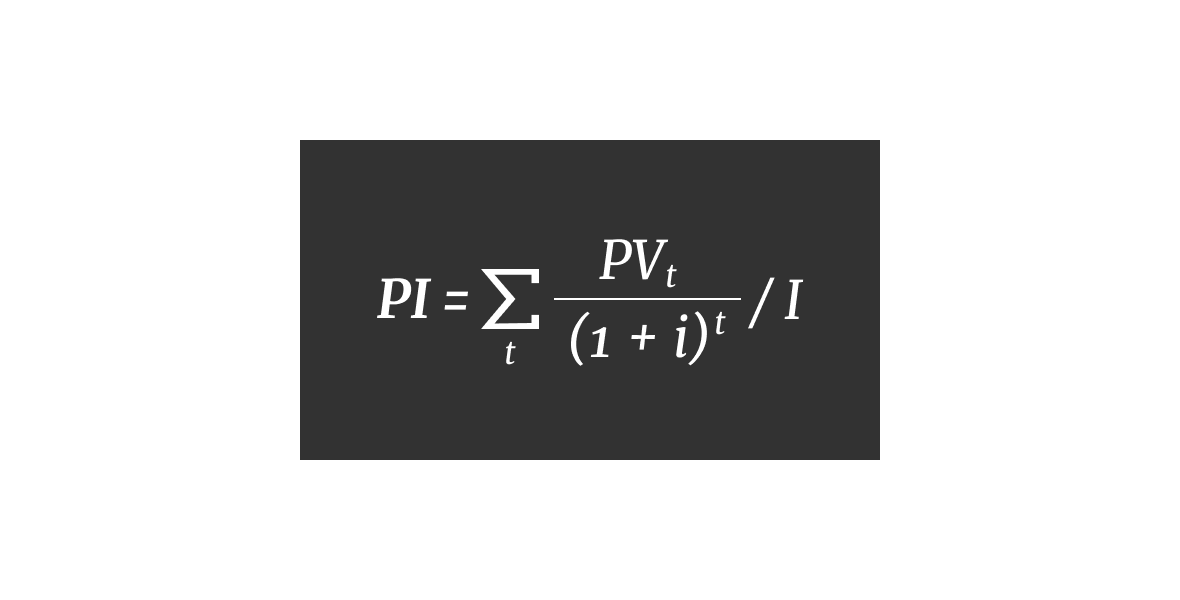

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

Отражение расходов в бухучете

Согласно абзацу 1 п. 1.4 еще действующего на сегодня Положения по бухгалтерскому учету долгосрочных инвестиций, (утвержденного приказом Минфина от 30.12.1993 № 160) организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляются застройщиками.

Ранее существовало два способа отражения расходов на содержание организации:

- на счете 08 «Вложения во внеоборотные активы» — затраты учитывались в составе прочих капитальных вложений;

- на счете 26 «Общехозяйственные расходы» с последующим списанием на счет 20 «Основное производство» или счет 90 «Продажи».

Однако новый стандарт ФСБУ 5/2019 «Запасы», вступивший в силу с 1 января 2021 года, существенно меняет привычные подходы.

С введением новых стандартов много вопросов вызывает, какой же теперь способ учета применять. Стандартом ФСБУ 5/2019 были введены правила, согласно которым предполагается, что расходы на строительство можно учитывать на счете 20 до момента признания выручки.

Мы придерживаемся позиции, что согласно пп. ж п. 3 ФСБУ 5/2019, данный стандарт применяется в отношении объектов недвижимого имущества, приобретенных или созданных (находящихся в процессе создания) для продажи в ходе обычной деятельности организации.

Таким образом, целесообразно принять решение, что расходы по строительству жилого дома будут учитываться организацией-застройщиком на счете 20 «Основное производство» до момента признания соответствующей выручки.

Что делать

Закрепить вариант учета со ссылками на законодательные акты в учетной политике организации.

ФСБУ 5/2019 и незавершенное строительство

Теперь разберем иные нюансы использования ФСБУ 5/2019 для учета незавершенного производства в жилом строительстве.

Принципиальные нововведения заключаются в том, что незавершенное производство и созданные объекты с 2021 года признаются запасами. В производстве при первоначальном признании незавершенное производство может оцениваться по фактической себестоимости, а в единичном производстве — это вообще единственный возможный вариант.

Вы также научитесь работать с ФСБУ «Аренда», «Запасы», «ОС», «Капвложения» и «Документооборот».

Завершив обучение, вы получите удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Новые знания помогут вам стать ещё лучше, торопитесь и записывайтесь на курс прямо сейчас.

Что делать

В фактическую себестоимость включать как прямые, так и косвенные затраты, а в учетной политике фиксировать метод их распределения.

Учет расходов на рекламу

Сложности, в частности, вызывает вопрос отнесения расходов на рекламу и поиск инвесторов (дольщиков). Как правило, подобные расходы существенны, и с введением ФСБУ 5/2019, а именно, пп. е п. 26, который прямо говорит нам о том, что в фактическую себестоимость незавершенного производства и готовой продукции не включаются расходы на рекламу и продвижение продукции, возникли вопросы каким образом отражать данные расходы в соответствии с новым порядком.

Расходы на рекламу и привлечение дольщиков не признаются расходами, связанными непосредственно со строительством. Соответственно, не представляется возможным включить их в стоимость вводимых в эксплуатацию объектов.

Что делать

Отражать такие затраты на субсчете счета 20 «Основное производство» отдельно от затрат на строительство.

В случае если застройщик возводит дом для сторонних дольщиков, затраты отражать в качестве оборотных активов в бухгалтерском балансе.

Впоследствии, после списания, рекламные и подобные расходы могут быть признаны как прочими расходами от обычных видов деятельности полностью в отчетном году, так и учтены на отдельном субсчете счета 20 «Основное производство» в качестве затрат, не увеличивающих стоимость возводимых объектов, до окончания строительства, а затем признаны прочими расходами по обычным видам деятельности.

Выбор способа отражения остается за Организацией и является элементом Учетной политики. При этом, особо обращаем внимание, что при выборе способа с отражением по счету 20 «Основное производство», Организации следует раскрыть в Учетной политике подробное обоснование своего выбора.

Учет управленческих расходов

Также важный нюанс, что согласно пп. г п. 26 ФСБУ 5/2019 в фактическую себестоимость незавершенного производства и готовой продукции не включаются управленческие расходы.

Но есть исключение — если эти расходы непосредственно связаны с изготовлением продукции, выполнением работ (услуг). То есть, если строительная компания не осуществляет иных видов деятельности, то управленческие расходы целесообразно включать в себестоимость незавершенного производства на счете 20 «Основное производство».

Таким образом, данные расходы полностью в отчетном периоде не признаются, а будут признаны одновременно с получением выручки организацией-застройщиком.

Учет средств дольщиков

В настоящих условиях ведения деятельности Специализированным застройщиком средства дольщиков не поступают на расчетный счет самого застройщика, а находятся под непосредственным контролем банка посредством использования счетов эскроу.

Что делать

Учесть их на забалансовых счетах, в частности, с использованием счета 008 «Обеспечения обязательств и платежей полученные».

При открытии иных счетов закрепить этот факт в рабочем плане счетов и соответствующих положениях Учетной политики организации. Аналогичное мнение высказали специалисты Минфина в письме от 11.11.2019 N 03-11-06/2/86786.

Отметим, что мы все же придерживаемся позиции, что учитывать финансовый результат от договора ДДУ в бухучете нужно аналогично купле-продаже и при этом бухгалтерские записи могут выглядеть следующим образом:

- Дт 008 — поступили средства дольщиков на счета эскроу

- Дт- 51 — Кт 67 — получен целевой кредит на долевое строительство

- Дт 91 Субсчет «Прочие расходы» — Кт 67 — начислены проценты за пользование целевым кредитом

- Дт 20 — Кт 60, 76 — Сформирована стоимость выполненных работ (в части произведенных расходов на подрядные организации)

- Дт 20 — Кт 02, 10 и пр. — Сформирована стоимость выполненных работ (в части произведенных собственных расходов)

- Дт 43 — Кт 20 — Приняты к учету объекты (квартиры) в построенном доме после сдачи и ввода в эксплуатацию

- Дт 90 — Кт 43 — Учтена себестоимость объекта у заказчика-застройщика. Сумма проводки определяется сформированной на счете 43 себестоимостью

- Дт 62 — Кт 90 — Объект ДДУ передан инвестору, возникновение права собственности у инвестора. Сумма проводки определяется суммой в ДДУ

- Дт 67 — Кт 62 — зачет банком средств дольщиков со счетов эскроу в счет погашения кредита и процентов

- Дт 51 — Кт 62 — поступление остатка средств дольщиков со счетов эскроу после погашения кредита и процентов

- Кт 008 — отражено выбытие денежных средств со счетов эскроу

Что делать

Отразить всю сумму, поступившую по ДДУ, в доходной части и все произведенные застройщиком затраты по возведению жилого дома в расходной.

Это позволит наиболее корректно вычислить, в том числе, и налогооблагаемый результат.

Нюансы налогообложения: подходы к учету экономии

Что касается налогообложения, то у заказчика-застройщика оно связано с рядом нюансов и спорных моментов.

Что нужно раскрыть

- подходы к налоговому учету по Договору долевого участия (ДДУ);

- порядок определения моментов признания доходов и расходов;

- особенности исчисления НДС по объектам разного назначения;

- организацию раздельного учета по НДС.

Главный нюанс — в какой момент у застройщика-заказчика образуются доходы по договорам ДДУ.

Доходом застройщика-заказчика, как правило, является фактическая разница (экономия) между суммой, полученной от дольщика, и стоимостью передаваемой ему квартиры. В налоговом учете, как и в бухгалтерском, нет единого мнения контролирующих органов и существует несколько подходов, каждый из которых по-своему спорный.

Рассмотрим несколько наиболее популярных:

Образовавшаяся экономия должна облагаться НДС и налогом на прибыль (и отражаться в соответствующих налоговых регистрах в размере экономии)

Нюанс

С налогом на прибыль все достаточно очевидно — есть доход, значит, есть налог.

А вот касательно НДС существует мнение, что после передачи квартиры дольщику оставшиеся целевые средства утрачивают свое первоначальное назначение и, в следствие данного факта, являются аналогом прочих доходов заказчика-застройщика, не связанных с льготируемой реализацией по подп. 23 п. 3 ст. 149 НК. А это значит, что данная разница должна облагаться НДС.

Позицию поддерживают суды (например, определение ВАС РФ от 23.07.2014 № ВАС-6429/14 по делу № А03-5093/2012).

Образовавшая экономия должна облагаться налогом на прибыль, но НДС не облагается

Нюанс

В поддержку такой позиции говорят положения ст. 146, 162 НК, аргументируя тем, что экономия не является величиной постоянной и четко оцениваемой. При этом поступление средств по ДДУ имеет целевое назначение. На данных фактах выводится логическая цепочка об отсутствии признаков соответствия фактического получения экономии критериям выручки от реализации по НК РФ. Соответственно, и объекта налогообложения по НДС не возникает.

Данная позиция также нашла поддержку в судах примерно того же периода, что и позиция 1 (например, постановление ФАС Волго-Вятского округа от 05.08.2014 по делу № А28-10244/2013).

В то же время, на данный момент довольно однозначной является и позиция о том, что при строительстве недвижимости для продажи у застройщика не возникает обязанности применять пп. 3 п. 1 ст. 146 НК и начислять НДС.

Данную позицию как раз неоднократно подтверждал Минфин в своих письмах (например, письма от 17.07.2020 № 03-07-11/62494, от 09.07.2014 № 03-07-10/33185 и от 23.06.2014 № 03-07-15/29969 — направлено для использования в работе письмом ФНС от 08.07.2014 № ГД-4-3/13220@).

Что делать

Доказать, что недвижимость предназначена для продажи (например, продемонстрировать активную маркетинговую деятельность), а построенные объекты не используются в деятельности застройщика.

Образовавшаяся экономия должна приравниваться к вознаграждению за услуги заказчика-застройщика

Нюанс

При данном подходе экономия должна отражаться в общем объеме выручки для определения финансового результата в целях понимания базы по налогу по прибыль. При этом НДС не начисляется на основании подп. 23.1 п. 3 ст. 149 НК.

Данный подход наименее популярный среди застройщиков, исходя из нашей практики, и используется в большинстве случаев при строительстве с использованием собственных средств и счета 86.

Отражение подхода в учетной политике

Исходя из понимания, что при выборе своего подхода всегда остаются риски споров с контролирующими органами, мы советуем подробно раскрыть данные положения в учетной политике.

Как вариант, в учетной политике могут присутствовать такие положения:

- Порядок признания и достоверной оценки вознаграждения заказчику-застройщику по ДДУ. Например, Выручка от оказания услуг застройщика по ДДУ формируется по мере оказания услуги. Услуга считается оказанной на ______. Выручка заказчика-застройщика признается _____ в течение указанного срока.

- Порядок признания и оценки экономии заказчика-застройщика. В данном разделе должны быть учтены такие нюансы, как выбранный вариант признания экономии, момент признания экономии в составе доходов. Немаловажно упомянуть, что экономия остается в распоряжении Организации.

- Порядок формирования финансового результата.

- Определение финансового результата

Дополнительно хотелось бы остановиться на моменте определения застройщиком жилья финансового результата. На данный момент существует довольно интересная судебная практика, которая, в свою очередь, была включена в Обзор судебной практики Верховного Суда № 2 (2021), утвержденный Президиумом ВС 30.06.2021.

Итак, в определении от 22.03.2021 № 309-ЭС20-17578 по делу № А60-43572/2019 Судебная коллегия по экономическим спорам ВС подтвердила, что, определяя финансовый результат, застройщик вправе учитывать не только суммы полученной экономии, но и суммы убытков (в разрезе отдельных ДДУ). Интересно, что в данном судебном разбирательстве необоснованным было признано мнение налогового органа, настаивавшего на том, что застройщик обязан определять финансовый результат по каждому отдельному объекту ДДУ (квартире, нежилому помещению) и включать в налоговую базу только суммы полученной экономии без учета убытков, возникших по отдельным ДДУ.

В пункте 36 вышеуказанного Обзора судебной практики Верховного Суда указано:

«застройщик, осуществляющий строительство МКД в рамках ДДУ, вправе определять базу по налогу на прибыль организаций исходя из итоговой величины финансового результата от использования средств дольщиков по целевому назначению, который рассчитывается в целом по объекту строительства».

Важно отметить, что данная позиция ВС была направлена налоговым органам для использования в работе (см. письмо ФНС от 06.04.2021 № БВ-4-7/4549@ «О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в первом квартале 2021 года по вопросам налогообложения»).

Выводы.

Финансовый результат определяется в целом по объекту строительства, а не по каждому отдельному договору долевого строительства (п. 6 обзора).

Застройщик вправе определять свою экономию после завершения всех работ, связанных со строительством жилого комплекса, включая работы по благоустройству территории (определение от 03.02.2021 № 306-ЭС20-22522 по делу № А65-32019/2019, в котором ВС поддержал позицию АС ПО (постановление от 07.10.2020 по делу № А65-32019/2019).

Порядок определения финансового результата также должен быть отражен в учетной политике для целей налогообложения.

Раскрытие информации в отчетности

И последний момент, который мы затронем в данной статье — раскрытие информации в бухгалтерской (финансовой) отчетности.

Как раскрывать

Данные о средствах на эскроу-счетах отражаются в пояснениях к отчетности в разделе «Обеспечение обязательств».

Жилые дома, не переданные дольщикам, отражаются в Балансе в составе оборотных активов.

Постановлением Правительства от 27.10.2005 № 645 «О ежеквартальной отчетности застройщиков об осуществлении деятельности, связанной с привлечением денежных средств участников долевого строительства» предусмотрено, что Застройщик обязан предоставлять ежеквартальную отчетность по своей деятельности в Министерство строительства.

Источник: ДЕЛОВОЙ ПРОФИЛЬ

Бухгалтерскую отчётность за 2022 год нужно будет представить с учётом применения нового ФСБУ 26/2020 «Капитальные вложения». Это требование коснётся всех организаций, кроме бюджетников.

Новый стандарт серьеёзно изменяет порядок бухучёта капитальных вложений, поэтому требует к себе значительного внимания. Эксперт «Что делать Консалт» в своей статье рассматривает внесённые изменения, а также рассказывает о тех, кому повезло больше в плане послаблений в учёте.

Что признаётся капитальными вложениями

Согласно п. 5 ФСБУ 26/2020 капвложения в бухучёте ‒ это расходы предприятия на покупку, создание, улучшение и восстановление объектов основных средств.

Как правило, расходы собираются на счёте 08. Но не только. Стоимость ещё не использованных материалов, предназначенных для улучшений и восстановлений ОС, могут учитываться и на других счетах, но они также относятся к капвложениям. Это принципиальное нововведение: под действие стандарта попадает имущество, которое используется для создания, улучшения и (или) восстановление объектов ОС. Ранее такое имущество учитывалось, как правило, в составе МПЗ до момента его использования в процессе приобретения, создания, улучшения и (или) восстановления объектов ОС.

В качестве примеров можно назвать следующие капвложения:

− покупка имущества для использования в качестве ОС;

− строительство ОС;

− достройка, дооборудование, модернизация, ремонт, реконструкция, замена запчастей, техосмотры;

− доставка ОС до места использования, монтаж и установка;

− проведение пусконаладочных работ, испытаний;

− разработка документации (проектной, архитектурной, технологической, рабочей, организационной, разрешений на строительство);

− работы по улучшению и восстановлению ОС;

− коренное улучшение земель;

− организация строительной площадки;

− осуществление авторского надзора.

Однако следует учитывать, что ФСБУ ФСБУ 26/2020 не применяется к работам и услугам по созданию, улучшению, восстановлению ОС для других лиц, а также к затратам на покупку и создание активов, предназначенных для продажи. Это следует из п. 3 ФСБУ 26/2020. Например, к затратам на строительство здания для последующей перепродажи данный стандарт не применяется. Ранее застройщики учитывали затраты на свои услуги в качестве капвложений, теперь так делать нельзя.

С помощью СПС КонсультантПлюс вы будете легко ориентироваться в законодательстве, вовремя отслеживать все изменения.

Что не включается в капитальные вложения

Состав расходов, не включаемых в состав капвложений, закреплён в п. 16 ФСБУ 26/2020.

В их числе, в частности, поименованы:

− расходы, которые были произведены до момента принятия решения о приобретении, создании, улучшении и (или) восстановлении объектов ОС;

− расходы на поддержание работоспособности ОС, их текущий ремонт и неплановый ремонт (из-за аварий, поломок и т. д.). Это объясняется тем, что такой ремонт только восстанавливает нормативные показатели ОС, но не улучшает их и не продлевает срок использования;

− расходы, которые возникли из-за ненадлежащего процесса осуществления капитальных вложений. Например, сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины;

− расходы, которые возникли из-за стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций;

− управленческие расходы, за исключением тех, которые непосредственно связаны с приобретением, созданием, улучшением и (или) восстановлением основных средств;

− расходы на рекламу и продвижение продукции;

− расходы на ликвидацию ранее использовавшихся ОС;

− расходы на обучение персонала;

− иные затраты, которые не являются необходимым для приобретения, создания, улучшения и (или) восстановления ОС.

Такие расходы признаются расходами текущего периода, то есть отражаются на счетах 20, 26, 25, 91 и т. д.

Кто обязан перейти на стандарт

Все организации за исключением бюджетной сферы (п. 2 ФСБУ 26/2020).

Для кого есть послабления

Для субъектов малого бизнеса, которые ведут упрощённый бухучёт. «Малыши» могут не использовать отдельные положения ФСБУ 26/2020 . Об этом поговорим немного позже. А остальным придётся разобраться с учётом по новому стандарту.

Когда признаются капвложения

В п. 6 ФСБУ 26/2020 «Капитальные вложения» впервые приведены условия, при которых капвложения признаются в бухучёте. А именно требуется одновременное выполнение следующих условий:

1) понесённые расходы обеспечивают получение в будущем экономических выгод для предприятия в течение более 12 месяцев или операционного цикла (если длительность производственного цикла предприятия больше 12 месяцев). Для НКО затраты должны обеспечивать достижение целей, ради которых она создана;

2) имеется возможность точно определить сумму понесённых затрат или приравненную к ней величину (например, при безвозмездном получении). При этом неважно, затраты понесены при первоначальном приобретении или создании ОС или же возникли при последующем восстановлении, модернизации.

То есть, как только выполняются эти два условия, капвложения признаются. Ранее капвложения признавались, как правило, при первоначальной покупке или создании объектов ОС.

Капвложения признаются по мере осуществления фактических затрат.

Единица учёта капвложений ‒ это приобретаемый, создаваемый, улучшаемый или восстанавливаемый объект.

Вести бухучёт капвложений нужно в разрезе объектов ОС, которые организация приобретает, создаёт, улучшает или восстанавливает (п. 7 ФСБУ 26/2020).

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

Как производится оценка капвложений

На счёте 08 сумма капвложений складывается на основе фактически понесённых затрат на покупку (создание) ОС и его подготовки для применения в запланированных целях (согласно п. 9 ФСБУ 26/2020).

Затраты ‒ это выбытие (уменьшение) активов организации или появление (увеличение) её обязательств, связанных с капвложениями.

В сумму фактических расходов, осуществляемых для покупки (создания) и подготовки к использованию ОС, в том числе включают (пп. 10, 11 ФСБУ 26/2020):

− суммы, уплачиваемые поставщику (продавцу, подрядчику), за минусом возмещаемого НДС, но с учётом всех бонусов, скидок, премий;

− стоимость матценностей, списываемых в связи с их использованием при создании ОС;

− амортизация ОС и НМА, используемых при создании ОС;

− расходы на доставку, монтаж, установку ОС;

− затраты на поддержание работоспособности (исправности) активов, используемых при осуществлении капитальных вложений, текущий ремонт этих активов;

− зарплата и другие вознаграждения работникам организации, которые заняты созданием ОС, а также отчисления по страховым взносам;

− проценты по займам, привлечённым для покупки (создания) ОС, которое признаётся инвестиционным активом;

− суммы возникших в связи с приобретением (созданием) ОС оценочных обязательств: ликвидационных обязательств, оценочных обязательств по оплате отпусков работникам, занятым созданием ОС, и т. п.

Обратите внимание, не признаётся расходами предварительная оплата поставщику (продавцу, подрядчику) до того момента, как он не выполнит свои договорные обязательства по передаче имущества, имущественных прав, выполнению работ, оказанию услуг (п. 9 ФСБУ 26/2020).

Отдельно прописан порядок определения стоимости для некоторых случаев.

Случай 1. Если организация получила отсрочку (рассрочку) по оплате поставщику (подрядчику) на период более 12 месяцев или установленный организацией меньший срок (организация может в учётной политике установить меньший период), то в затратах по капвложениям учитывается та сумма денег, которая была бы уплачена при отсутствии такой отсрочки (рассрочки) (п. 12 ФСБУ 26/2020).

Данная сумма рассчитывается путём дисконтирования. А разница между указанной суммой и номинальной величиной денег, которая подлежит уплате в будущем, учитывается равномерно как проценты по ПБУ15/2008 «Учёт расходов по займам и кредитам».

Проводки при этом такие:

Дт 08 — Кт 60 ‒ признана стоимость капвложений без учёта рассрочки

Дт 91 — Кт 60 ‒ оставшаяся стоимость капвложений признана равномерно

Случай 2. Если организация получает имущество безвозмездно, то в затратах по капвложениям учитывается справедливая стоимость этого полученного имущества (п. 14 ФСБУ 26/2020). Справедливая стоимость определяется по нормам МСФО (IFRS) 13 «Оценка справедливой стоимости» (введённым в действие на территории РФ Приказом Минфина России от 28.12.2015 № 217н).

Случай 3. Если оплата происходит полностью или частично неденежными средствами, то в затратах по капвложениям (в части указанной оплаты) по умолчанию учитывается справедливая стоимость переданного имущества, имущественных прав, работ, услуг. Справедливая стоимость определяется также по нормам МСФО (IFRS) 13.

Если определить справедливую стоимость передаваемого имущества (прав, работ, услуг) невозможно, то учитывается справедливая стоимость приобретаемого имущества (прав, работ, услуг).

Если же невозможно определить справедливую стоимость как передаваемого, так и приобретаемого имущества (прав, работ, услуг), то учитывается балансовая стоимость передаваемых активов, фактические расходы, понесённые на выполнение работ, оказание услуг.

Компании, которые используют упрощённый способ бухучёта, могут принять решение отражать затраты сразу в размере балансовой стоимости передаваемых активов, независимо от возможности определения справедливой стоимости (Информационное сообщение № ИС-учет-28).

Если в процессе капвложений (например, при проведении испытаний) компания получает какую-то продукцию, вторичное сырье или другие материальные ценности, которые планирует продать или использовать иным образом, то величина капвложений уменьшается на расчётную стоимость таких полученных ценностей. При этом расчётная стоимость полученных ценностей рассчитывается исходя из их справедливой стоимости, чистой стоимости продажи, стоимости аналогичных ценностей и не может превышать сумму расходов, из которой вычитается эта стоимость (п. 15 ФСБУ 26/2020).

В стоимость капвложений также нужно включать оценочные обязательства (подп. «ж» п. 10 ФСБУ 26/2020).

Например, это могут быть расходы по предстоящему демонтажу или восстановлению окружающей среды.

Проводки при этом такие:

Дт 08 — Кт 96 ‒ сформировали оценочное обязательство при осуществлении капвложений

Дт 91 — Кт 96 ‒ провели корректировку обязательства перед каждым годовым отчётом

Дт 96 — Кт 60 (69, 70, 71…) ‒ списано оценочное обязательство после проведения фактических расходов.

Готовые решения СПС КонсультантПлюс подскажут, как действовать в конкретной ситуации: пошаговые инструкции, образцы документов, ссылки на правовые акты.

Проверка капвложений на обесценение

Капвложения обязательно нужно проверять на обесценение. Изменение их балансовой стоимости в результате обесценения учитывается по нормам МСФО (IAS) 36 «Обесценение активов».

К признакам обесценения в том числе относят:

− снижение рыночной стоимости актива;

− увеличение ставки дисконтирования в результате увеличения рыночных процентных ставок;

− физические повреждения актива или моральное устаревание;

− выявили, что экономический эффект ниже, чем предполагали ранее, и т. д.

Оценить капвложения нужно по самой большой из двух величин:

1) справедливая стоимость за минусом расходов на выбытие;

2) ценность использования, то есть сумма будущих денежных выгод от объекта с учётом дисконтирования.

Отметим, что в бухучёте специального счёта для обесценения нет. В данном случае можно применять отдельный субсчёт к счёту 02 аналогично обесценению ОС.

Тогда проводка будет такой:

Дт 91 — Кт 02 ‒ отражён убыток от обесценения капвложений.

Когда списываются капвложения

После того как объект капвложений приводится в то состояние и в то месторасположение, когда он пригоден к использованию в запланированных целях, он признаётся основным средством.

В учёте это отражается проводкой Дт 01 — Кт 08 на всю сумму фактических затрат на капвложения.

Если компания стала использовать какую-то часть объекта капвложения до окончания капвложений в целом, то такая часть уже признаётся самостоятельным объектом ОС (п. 18 ФСБУ 26/2020).

Капитальные вложения, которые выбывают или не способны приносить организации экономические выгоды в будущем, списываются с бухгалтерского учёта. Например, списание может быть связано с:

— передачей имущества другому лицу (продажа, вклад в капитал другой организации, передача в НКО и т. д.);

— физическим выбытием имущества в связи с его утратой, стихийным бедствием, пожаром, аварией и другими чрезвычайными ситуациями;

— прекращением осуществления капвложений при отсутствии перспектив возобновления или продажи незавершённых объектов.

Если капвложения выбывают или не способны приносить экономические выгоды в будущем, то их надо списать в периоде выбытия. То есть когда становится понятно, что нет перспектив возобновления использования или продажи.

Расходы на демонтаж и утилизацию объектов и на восстановление окружающей среды учитываются в расходах текущего периода, если только в отношении этих затрат не признавалось оценочное обязательство (п. 21 ФСБУ 26/2020).

При этом разница между суммой балансовой стоимости списываемых вложений и затрат на их выбытие, с одной стороны, и поступлениями от их выбытия, с другой стороны, признаётся расходом или доходом периода (дебет или кредит счёта 91).

Проводки при этом такие:

Дт 91 — Кт 08 ‒ списана стоимость капвложения

Дт 91 — Кт 60 (70, 71…) ‒ отражены расходы на демонтаж

Дт 10 — Кт 91 ‒ отражена стоимость материалов, поступивших от выбытия капвложений

Что предусмотрено для «малышей»

Данный ФСБУ не стал исключением в плане послаблений для малых предприятий.

Итак, те, кто имеет право на упрощённый бухучёт, могут:

− учитывать в расходах только те суммы, которые непосредственно перечислили поставщикам и подрядчикам согласно подп. «а» п. 10 ФСБУ 26/2020. А все остальные виды расходов из п. 10 можно списать на расходы текущего периода;

− при расчёте капвложений не брать во внимание скидки, бонусы, уступки от продавцов;

− при длительной рассрочке (отсрочке) учитывать в капвложениях всю сумму расходов без пересчётов с дисконтированием;

− оценивать капвложения по балансовой стоимости при передаче активов в счёт оплаты неденежными средствами;

− не проводить проверку обесценения;

− раскрывать в бухотчётности информацию по капвложениям в ограниченном объёме.

Какая информация о капвложениях подлежит раскрытию в бухотчётности

Новый ФСБУ скорректировал требования к раскрытию информации о капвложениях в отчётности. В частности, теперь нужно раскрывать (п. 23 ФСБУ 26/2020):

1) отдельно балансовую стоимость капвложений в инвестиционную недвижимость и отдельно в другие объекты на начало и конец отчётного периода;

2) результат от выбытия капитальных вложений за отчётный период;

3) результат обесценения капитальных вложений и восстановления обесценения, включённый в расходы или доходы отчётного периода;

4) информацию об авансах, предоплате, задатках, связанных с капвложениями;

5) сумму возмещения убытков, связанных с обесценением или утратой объектов капитальных вложений, предоставленных организации другими лицами;

6) информацию об обесценении капитальных вложений.

Предприятия с правом ведения упрощённого учёта могут не раскрывать в отчётности информацию по обесценению и авансовым платежам любого вида.

Типовые ситуации в СПС КонсультантПлюс позволят бухгалтеру быстро решать вопросы, с которыми он сталкивается ежедневно.

Как нужно перейти на новый стандарт

Переход на стандарт обязателен с 1 января 2022 года. Но можно не дожидаться и перейти на него досрочно.

В общем случае изменения учётной политики, связанные с переходом на ФСБУ 26/2020 , отражаются в отчётности ретроспективно. То есть с пересчётом всех показателей так, как будто новый стандарт применялся с начала их формирования (п. 25 ФСБУ 26/2020).

Но полагаем, как было и с другими ФСБУ, большинство предпочтёт перспективный способ. То есть скорректировать учёт только с даты начала работы по новому стандарту (п. 26 ФСБУ 26/2020).

Организация должна в первой бухгалтерской отчётности после начала использования нового стандарта указать выбранный вариант пересчёта (п. 27 ФСБУ 26/2020).

Разобраться с требованиями нового стандарта и перейти на учёт поможет справочно-правовая система КонсультантПлюс.

Автор: ведущий экономист-консультант «Что делать Консалт» Екатерина Копейкина

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Отражение расходов в бухучете

Согласно абзацу 1 п. 1.4 еще действующего на сегодня Положения по бухгалтерскому учету долгосрочных инвестиций, (утвержденного приказом Минфина РФ от 30.12.1993 г. № 160) организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляются застройщиками.

Ранее существовало два способа отражения расходов на содержание организации:

- на счете 08 «Вложения во внеоборотные активы» — затраты учитывались в составе прочих капитальных вложений;

- на счете 26 «Общехозяйственные расходы» с последующим списанием на счет 20 «Основное производство» или счет 90 «Продажи».

Однако новый стандарт ФСБУ 5/2019 «Запасы», вступивший в силу с 1 января 2021 года, существенно меняет привычные подходы.

С введением новых стандартов много вопросов вызывает, какой же теперь способ учета применять.

Стандартом ФСБУ 5/2019 были введены правила, согласно которым предполагается, что расходы на строительство можно учитывать на счете 20 до момента признания выручки. Мы придерживаемся позиции, что согласно пп. ж п. 3 ФСБУ 5/2019, данный стандарт применяется в отношении объектов недвижимого имущества, приобретенных или созданных (находящихся в процессе создания) для продажи в ходе обычной деятельности организации. Таким образом, целесообразно принять решение, что расходы по строительству жилого дома будут учитываться организацией-застройщиком на счете 20 «Основное производство» до момента признания соответствующей выручки.

Что делать: Закрепить вариант учета со ссылками на законодательные акты в учетной политике организации.

Теперь разберем иные нюансы использования ФСБУ 5/2019 для учета незавершенного производства в жилом строительстве.

Принципиальные нововведения заключаются в том, что незавершенное производство и созданные объекты с 2021 года признаются запасами. В производстве при первоначальном признании незавершенное производство может оцениваться по фактической себестоимости, а в единичном производстве — это вообще единственный возможный вариант.

Что делать: В фактическую себестоимость включать как прямые, так и косвенные затраты, а в учетной политике фиксировать метод их распределения.

Учет расходов на рекламу

Сложности, в частности, вызывает вопрос отнесения расходов на рекламу и поиск инвесторов (дольщиков). Как правило, подобные расходы существенны, и с введением ФСБУ 5/2019, а именно, пп. е п. 26, который прямо говорит нам о том, что в фактическую себестоимость незавершенного производства и готовой продукции не включаются расходы на рекламу и продвижение продукции, возникли вопросы каким образом отражать данные расходы в соответствии с новым порядком.

Расходы на рекламу и привлечение дольщиков не признаются расходами, связанными непосредственно со строительством. Соответственно, не представляется возможным включить их в стоимость вводимых в эксплуатацию объектов.

Что делать:

- Отражать такие затраты на субсчете счета 20 «Основное производство» отдельно от затрат на строительство.

- В случае если застройщик возводит дом для сторонних дольщиков, затраты отражать в качестве оборотных активов в бухгалтерском балансе.

Впоследствии, после списания, рекламные и подобные расходы могут быть признаны как прочими расходами от обычных видов деятельности полностью в отчетном году, так и учтены на отдельном субсчете счета 20 «Основное производство» в качестве затрат, не увеличивающих стоимость возводимых объектов, до окончания строительства, а затем признаны прочими расходами по обычным видам деятельности.

Выбор способа отражения остается за Организацией и является элементом Учетной политики. При этом, особо обращаем внимание, что при выборе способа с отражением по счету 20 «Основное производство», Организации следует раскрыть в Учетной политике подробное обоснование своего выбора.

Учет управленческих расходов

Также важный нюанс, что согласно пп. г п. 26 ФСБУ 5/2019 в фактическую себестоимость незавершенного производства и готовой продукции не включаются управленческие расходы. Но есть исключение — если эти расходы непосредственно связаны с изготовлением продукции, выполнением работ (услуг). То есть, если строительная компания не осуществляет иных видов деятельности, то управленческие расходы целесообразно включать в себестоимость незавершенного производства на счете 20 «Основное производство». Таким образом, данные расходы полностью в отчетном периоде не признаются, а будут признаны одновременно с получением выручки организацией-застройщиком.

Учет средств дольщиков

В настоящих условиях ведения деятельности Специализированным застройщиком средства дольщиков не поступают на расчетный счет самого застройщика, а находятся под непосредственным контролем банка посредством использования счетов эскроу.

Что делать:

- Учесть их на забалансовых счетах, в частности, с использованием счета 008 «Обеспечения обязательств и платежей полученные».

- При открытии иных счетов закрепить этот факт в рабочем плане счетов и соответствующих положениях Учетной политики организации.

Аналогичное мнение высказали специалисты Минфина РФ в Письме от 11.11.2019 N 03-11-06/2/86786.

Отметим, что мы все же придерживаемся позиции, что учитывать финансовый результат от договора ДДУ в бухучете нужно аналогично купле-продаже и при этом бухгалтерские записи могут выглядеть следующим образом:

- Дт 008 — поступили средства дольщиков на счета эскроу

- Дт- 51- Кт 67 — получен целевой кредит на долевое строительство

- Дт 91 Субсчет «Прочие расходы» Кт 67 — начислены проценты за пользование целевым кредитом

- Дт 20 – Кт 60, 76 — Сформирована стоимость выполненных работ (в части произведенных расходов на подрядные организации)

- Дт 20 – Кт 02, 10 и пр. — Сформирована стоимость выполненных работ (в части произведенных собственных расходов)

- Дт 43 — Кт 20 — Приняты к учету объекты (квартиры) в построенном доме после сдачи и ввода в эксплуатацию

- Дт 90 – Кт 43 — Учтена себестоимость объекта у заказчика-застройщика. Сумма проводки определяется сформированной на счете 43 себестоимостью

- Дт 62 – Кт 90 — Объект ДДУ передан инвестору, возникновение права собственности у инвестора. Сумма проводки определяется суммой в ДДУ

- Дт 67 — Кт 62 — зачет банком средств дольщиков со счетов эскроу в счет погашения кредита и процентов

- Дт 51 — Кт 62 — поступление остатка средств дольщиков со счетов эскроу после погашения кредита и процентов

- Кт 008 — отражено выбытие денежных средств со счетов эскроу

Что делать: Отразить всю сумму, поступившую по ДДУ, в доходной части и все произведенные застройщиком затраты по возведению жилого дома в расходной.

Это позволит наиболее корректно вычислить, в том числе, и налогооблагаемый результат.

Нюансы налогообложения: подходы к учету экономии

Что касается налогообложения, то у заказчика-застройщика оно связано с рядом нюансов и спорных моментов.

Что нужно раскрыть:

- подходы к налоговому учету по Договору долевого участия (ДДУ);

- порядок определения моментов признания доходов и расходов;

- особенности исчисления НДС по объектам разного назначения;

- организацию раздельного учета по НДС.

Главный нюанс – в какой момент у застройщика-заказчика образуются доходы по договорам ДДУ.

Доходом застройщика-заказчика, как правило, является фактическая разница (экономия) между суммой, полученной от дольщика, и стоимостью передаваемой ему квартиры. В налоговом учете, как и в бухгалтерском, нет единого мнения контролирующих органов и существует несколько подходов, каждый из которых по-своему спорный.

Рассмотрим несколько наиболее популярных:

- Образовавшаяся экономия должна облагаться НДС и налогом на прибыль (и отражаться в соответствующих налоговых регистрах в размере экономии)

Нюанс: С налогом на прибыль все достаточно очевидно – есть доход, значит есть налог. А вот касательно НДС существует мнение, что после передачи квартиры дольщику оставшиеся целевые средства утрачивают свое первоначальное назначение и в следствие данного факта являются аналогом прочих доходов заказчика-застройщика, не связанных с льготируемой реализацией по подп. 23 п. 3 ст. 149 НК РФ. А это значит, что данная разница должна облагаться НДС. Позицию поддерживают суды (например, определение ВАС РФ от 23.07.2014 № ВАС-6429/14 по делу № А03-5093/2012).

- Образовавшая экономия должна облагаться налогом на прибыль, но НДС не облагается

Нюанс: В поддержку такой позиции говорят положения ст. 146, 162 НК РФ, аргументируя тем, что экономия не является величиной постоянной и четко оцениваемой. При этом поступление средств по ДДУ имеет целевое назначение. На данных фактах выводится логическая цепочка об отсутствии признаков соответствия фактического получения экономии критериям выручки от реализации по НК РФ. Соответственно, и объекта налогообложения по НДС не возникает. Данная позиция также нашла поддержку в судах примерно того же периода, что и позиция 1 (например, постановление ФАС Волго-Вятского округа от 05.08.2014 по делу № А28-10244/2013).

В то же время, на данный момент довольно однозначной является и позиция о том, что при строительстве недвижимости для продажи у застройщика не возникает обязанности применять пп. 3 п. 1 ст. 146 НК РФ и начислять НДС. Данную позицию как раз неоднократно подтверждал Минфин РФ в своих письмах (например, Письма от 17.07.2020 N 03-07-11/62494, от 09.07.2014 N 03-07-10/33185 и от 23.06.2014 N 03-07-15/29969 – направлено для использования в работе Письмом ФНС России от 08.07.2014 N ГД-4-3/13220@).

Что делать: Доказать, что недвижимость предназначена для продажи (например, продемонстрировать активную маркетинговую деятельность), а построенные объекты не используются в деятельности застройщика.

- Образовавшаяся экономия должна приравниваться к вознаграждению за услуги заказчика-застройщика

Нюанс: При данном подходе экономия должна отражаться в общем объеме выручки для определения финансового результата в целях понимания базы по налогу по прибыль. При этом НДС не начисляется на основании подп. 23.1 п. 3 ст. 149 НК РФ.

Данный подход наименее популярный среди застройщиков, исходя из нашей практики, и используется в большинстве случаев при строительстве с использованием собственных средств и счета 86.

Отражение подхода в учетной политике

Исходя из понимания, что при выборе своего подхода всегда остаются риски споров с контролирующими органами, мы советуем подробно раскрыть данные положения в учетной политике.

Как вариант, в учетной политике могут присутствовать такие положения:

- Порядок признания и достоверной оценки вознаграждения заказчику-застройщику по ДДУ. Например, Выручка от оказания услуг застройщика по ДДУ формируется по мере оказания услуги. Услуга считается оказанной на ______. Выручка заказчика-застройщика признается _____ в течение указанного срока.

- Порядок признания и оценки экономии заказчика-застройщика. В данном разделе должны быть учтены такие нюансы, как выбранный вариант признания экономии, момент признания экономии в составе доходов. Немаловажно упомянуть, что экономия остается в распоряжении Организации.

- Порядок формирования финансового результата.

Определение финансового результата

Дополнительно хотелось бы остановиться на моменте определения застройщиком жилья финансового результата. На данный момент существует довольно интересная судебная практика, которая, в свою очередь, была включена в Обзор судебной практики Верховного Суда Российской Федерации № 2 (2021), утвержденный Президиумом ВС РФ 30.06.2021.

Итак, в Определении от 22.03.2021 № 309-ЭС20-17578 по делу № А60-43572/2019 Судебная коллегия по экономическим спорам ВС РФ подтвердила, что, определяя финансовый результат, застройщик вправе учитывать не только суммы полученной экономии, но и суммы убытков (в разрезе отдельных ДДУ). Интересно, что в данном судебном разбирательстве необоснованным было признано мнение налогового органа, настаивавшего на том, что застройщик обязан определять финансовый результат по каждому отдельному объекту ДДУ (квартире, нежилому помещению) и включать в налоговую базу только суммы полученной экономии без учета убытков, возникших по отдельным ДДУ.

В пункте 36 вышеуказанного Обзора судебной практики Верховного Суда РФ указано: застройщик, осуществляющий строительство МКД в рамках ДДУ, вправе определять базу по налогу на прибыль организаций исходя из итоговой величины финансового результата от использования средств дольщиков по целевому назначению, который рассчитывается в целом по объекту строительства.

Важно отметить, что данная позиция ВС РФ была направлена налоговым органам для использования в работе (см. Письмо ФНС России от 06.04.2021 № БВ-4-7/4549@ «О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в первом квартале 2021 года по вопросам налогообложения»).

Выводы:

- Финансовый результат определяется в целом по объекту строительства, а не по каждому отдельному договору долевого строительства (п. 6 обзора).

- Застройщик вправе определять свою экономию после завершения всех работ, связанных со строительством жилого комплекса, включая работы по благоустройству территории (Определение от 03.02.2021 № 306-ЭС20-22522 по делу № А65-32019/2019, в котором ВС РФ поддержал позицию АС ПО (Постановление от 07.10.2020 по делу № А65-32019/2019).

Порядок определения финансового результата также должен быть отражен в учетной политике для целей налогообложения.

Раскрытие информации в отчетности

И последний момент, который мы затронем в данной статье – раскрытие информации в бухгалтерской (финансовой) отчетности.

Как раскрывать:

- Данные о средствах на эскроу-счетах отражаются в пояснениях к отчетности в разделе «Обеспечение обязательств».

- Жилые дома, не переданные дольщикам, отражаются в Балансе в составе оборотных активов.

Постановлением Правительства РФ от 27.10.2005 № 645 «О ежеквартальной отчетности застройщиков об осуществлении деятельности, связанной с привлечением денежных средств участников долевого строительства» предусмотрено, что Застройщик обязан предоставлять ежеквартальную отчетность по своей деятельности в Министерство строительства.

Источник: Пресс-центр Группы «ДЕЛОВОЙ ПРОФИЛЬ»,

Klerk.ru

Как учитывать незавершенное производство при долгосрочном строительстве?

Здравствуйте.

Строительная организация на ОСНО, применяет ПБУ2/2018.

Существует один долгосрочный договор без поэтапной сдачи работ.

Каким образом определять НЗП каждый месяц ?

Встречала предложение по формуле

НЗпр = (НЗпн + ПР) : До х Дс, где

НЗпр – сумма «незавершенки», относимая в состав расходов, связанных с реализацией выполненных работ в отчетном периоде;

НЗпн – сумма «незавершенки», числящаяся на начало отчетного периода по данному договору;

ПР – сумма прямых расходов по договору за отчетный период;

До – остаточная стоимость работ исходя из цены договора, не сданных заказчику на начало отчетного периода;

Дс – стоимость работ исходя из цены договора, сданных заказчику в отчетном периоде.

В обоих случаях остаток «незавершенки» на конец отчетного периода составит: НЗпк = НЗпн + ПР – НЗпр, где НЗпк – сумма незавершенного производства на конец отчетного периода.

Получается, что по данной формуле НЗП будет каждый месяц в полном объеме всех ПР оставаться на 20 счете. Соответственно, нет расходов и доходов (по 46 счету).

Но такой вариант не устраивает меня и НК нарушает.

В учетной политике пока нет ничего, я ее сейчас только формирую, исправляя ошибки.

Спасибо

Цитата (aksentia):Строительная организация на ОСНО, применяет ПБУ2/2018.

Существует один долгосрочный договор без поэтапной сдачи работ.

Если у Вас проект всего один, других нет, да и по этому объекту нет поэтапной сдачи, значит всё, что Вы делаете является незавершенкой, пока заказчик эти работы не примет.

Вы составляете (и представляете заказчику) ежемесячные КС-2 и КС-3?

Цитата (aksentia):Получается, что по данной формуле НЗП будет каждый месяц в полном объеме всех ПР оставаться на 20 счете. Соответственно, нет расходов и доходов (по 46 счету).

Но такой вариант не устраивает меня и НК нарушает.

А чем он нарушает НК РФ (хотя у нас тема и про бухучет…)?

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Цитата (Александр Погребс):А чем он нарушает НК РФ (хотя у нас тема и про бухучет…)?

Здравствуйте.

Нет КС не выставляем.

Вопрос удалён модератором.

Нет расходов — нет доходов. Так получается ?

Добрый день!

Цитата (aksentia):Нет расходов — нет доходов. Так получается ?

У Вас-то расходы есть… Доходов нет, потому незавершенка…

Цитата (aksentia):А как же ст.271 НК ? «По производствам с длительным (более одного налогового периода) технологическим циклом в случае, если условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг), доход от реализации указанных работ (услуг) распределяется налогоплательщиком самостоятельно в соответствии с принципом формирования расходов по указанным работам (услугам). «

В данной теме мы обсуждаем бухгалтерский учет.

Вопросы налогового учета — новые вопросы. А новые вопросы, по правилам форума, давайте обсуждать в новых темах. Для удобства отвечающих в новой теме можете поставить ссылку на текущее обсуждение.

Успехов!

Александр Погребс,

т.е. в БУ на 20 счете НЗП и на 46 выручка, соответствующая доле затрат в общей смете ?

Цитата (aksentia):т.е. в БУ на 20 счете НЗП и на 46 выручка, соответствующая доле затрат в общей смете ?

Всё совсем не так…

Счет 46 «Выполненные этапы по незавершенным работам», как правило, используется для обобщения информации о законченных в соответствии с заключенными договорами этапах работ, имеющих самостоятельное значение.

И проводки здесь такие:

Дт 46 — Кт 90.1 — реализация этапа;

Дт 90.2 — Кт 20 — себестоимость этого этапа;

Дт 51 — Кт 62 — оплата этого этапа.

И оплата на 62 счете висит, пока не будут приняты все работы по объекту, а сам объект (проект) не будет сдан заказчику полностью

Тогда только:

Дт 62 — Кт 46.

Однако, счет 46 может быть использован » при необходимости организациями, выполняющими работы долгосрочного характера, начальные и конечные сроки выполнения которых обычно относятся к разным отчетным периодам (строительные, научные, проектные, геологические и т.п.).

Это из Инструкции по применению Плана счетов…

Видимо, Вы, как раз и хотите использовать счет 46 в подобный ситуации.

Инструкция по применению Плана счетов не раскрывает особенностей применения счета 46 при отсутствии закрытых этапов.

Но и других проводок (чем те, что я привёл выше) не даёт.

Следовательно, нужно применить те же самые проводки — через «реализацию» (счет 90.1).

Но тогда никакой незавершенки на счете 20 у Вас просто не будет. Весь 20-й счет спишется на 90.2.

Применение 46 счета в ситуации с отсутствием принятых заказчиком этапов не является популярным, поскольку тенет за собой шлейф вопросов и неясностей.

Одна из неясности — как определить величину реализации?

Самый правильный путь — по сметной стоимости выполненных на конец года работ.

Но в одном Вы правы. Если Вы решите в налоговом учете показать реализацию на конец года, тогда и в бухгалтерском учете нужно сделать такую же реализацию и повесить всё на 46 счет…

Успехов!

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Я прочитала такое:

«Согласно ПБУ 2/2008, доход по договору строительного подряда признается на отчетную дату способом «по мере готовности». Этот способ предусматривает, что выручка и расходы по договору определяются исходя из подтвержденной организацией степени завершенности работ на отчетную дату. Они отражаются в отчете о прибылях и убытках в тех же отчетных периодах, в которых выполнены соответствующие работы независимо от того, должны они или нет предъявляться к оплате заказчику до полного завершения работ по договору (этапа работ, предусмотренного договором)».

Т.е. я должна отражать выручку в БУ, как я понимаю. Но кроме как через использование счета 46 я иных вариантов не вижу. Или я ошибаюсь?

хорошо.

Дементьев А. Ю., генеральный директор ООО «Аудит-Эскорт»

Журнал «Учет в строительстве» № 8/2011

«Согласно ПБУ 2/2008, доход по договору строительного подряда признается на отчетную дату способом «по мере готовности». Этот способ предусматривает, что выручка и расходы по договору определяются исходя из подтвержденной организацией степени завершенности работ на отчетную дату. Они отражаются в отчете о прибылях и убытках в тех же отчетных периодах, в которых выполнены соответствующие работы независимо от того, должны они или нет предъявляться к оплате заказчику до полного завершения работ по договору (этапа работ, предусмотренного договором)»

Цитата (aksentia):Согласно ПБУ 2/2008, доход по договору строительного подряда признается на отчетную дату способом «по мере готовности».

Так это и есть, то, что я Вам написал:

Цитата (Александр Погребс):Самый правильный путь — по сметной стоимости выполненных на конец года работ.

А вот «степень готовности» невыполненных до конца работ — это очень капризный для расчета показатель. Но тоже можно считать. Причем, разными способами. В этом и сложность, что не четких критериев «готовности» Это оценочный показатель.

Цитата (aksentia):Т.е. я должна отражать выручку в БУ, как я понимаю. Но кроме как через использование счета 46 я иных вариантов не вижу. Или я ошибаюсь?

«Иной вариант» — оставить на незавершенке.

Ну, а про возможность использования 46 счета в Вашей ситуации, я Вам всё подробно (с проводками) написал.

Что Вас не устраивает?

Уменьшить налог по УСН на взносы ИП и подготовить отчетность

Цитата (Александр Погребс):Ну, а про возможность использования 46 счета в Вашей ситуации, я Вам всё подробно (с проводками) написал.

Что Вас не устраивает?

Я просто уже столько мнений прочитала, что уже ум за разум заходит. Устраивает Ваш вариант с 46 счетом. Меня только НЗП смущает. Закрывать 20 счет полностью в БУ все-таки или нет?

Спасибо

Цитата (aksentia):Я просто уже столько мнений прочитала, что уже ум за разум заходит.

Не читайте много мнений, вырабатывайте своё мнение.

Цитата (aksentia):Устраивает Ваш вариант с 46 счетом. Меня только НЗП смущает. Закрывать 20 счет полностью в БУ все-таки или нет?

Это не мой вариант с 46 счетом, а единственный вариант с 46 счетом…

Использовать 46 счет, значит проводить реализацию и списывать в неё все расходы с 20 счета.

Так что это два взаимоисключающих варианта: либо использовать 46 счет, либо оставлять расходы не незавершенке.

Вот и делайте выбор.

Успехов!