Учет и отчетность могут быть правильными на бумаге, но их достоверность можно выявить только путем инвентаризации. Эта статья поможет вспомнить существенные моменты и предотвратить или исправить возможные ошибки

Когда организация обязана провести инвентаризацию

Инвентаризация — это обязательная ежегодная процедура для всех без исключения предприятий. Главная цель — проверить соответствие данных бухгалтерского учета фактическому положению. Но не все организации понимают важность мероприятия, превращая его в формальность. Однако только в ходе инвентаризации можно выявить излишки или недостачи имущества, установить фактическое состояние объектов, упорядочить имущественные отношения, оценить действительность отраженной в учете задолженности, выявить возможность снижения затрат, cкорректировать учет и минимизировать налоговые риски.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Случаи, когда инвентаризация обязательна:

- при передаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия;

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц;

- при выявлении фактов хищения, злоупотребления или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации или ликвидации организации;

- других случаях, предусмотренных законодательством.

Если инвентаризация проводилась не ранее 1 октября отчетного года, то перед составлением годового баланса повторять эту процедуру нет необходимости.

Основные средства необходимо проверять раз в три года (п. 27 Положения о бухгалтерском учете и отчетности в РФ, утвержденное Приказом Минфина РФ от 29.07.1998 № 34н).

Кроме того, руководитель организации имеет право самостоятельно назначить инвентаризацию. Для этого ему необходимо определить количество мероприятий в отчетном году, их даты, перечень проверяемого имущества и финансовых обязательств при каждой инвентаризации (пп. 2.1 п. 2 Методических указаний по инвентаризации).

Что проверяют при инвентаризации

Инвентаризации подлежат все виды имущества и финансовых обязательств независимо от их местонахождения, то есть не только по головному предприятию, но и по подразделениям.

В обязательном порядке необходимо проверить:

Как заботать с запасами

Учет запасов согласно ФСБУ и требования к инвентаризации

Программа курса

- нематериальные активы;

- основные средства;

- финансовые вложения;

- товарно-материальные ценности;

- незавершенное производство и расходы будущих периодов;

- деньги, денежные документы и бланки документов строгой отчетности;

- расчеты с поставщиками, покупателями, налоговой инспекцией и фондами, расчеты с прочими дебиторами (кредиторами);

- резервы предстоящих расходов и платежей, оценочные резервы;

- активы и обязательства компании.

Обратите внимание: проверить нужно не только имущество, которое принадлежит фирме. Инвентаризации также подлежат ценности, учтенные на забалансовых счетах, прав собственности на которые у фирмы нет, например, арендованные основные средства, товары, полученные на ответственное хранение, материалы, принятые в переработку, и пр.

Каков порядок проведения инвентаризации

Порядок проведения инвентаризации имущества и обязательств организации необходимо прописать в учетной политике (п. 3 ст. 6 Федерального Закона № 402-ФЗ).

Основные этапы инвентаризации:

- Предварительная подготовка:

- издать приказ о проведении инвентаризации;

- сформировать инвентаризационную комиссию;

- определить сроки проведения и видов инвентаризуемого имущества;

- получить расписки от материально ответственных лиц и т.д.;

- распечатать инвентаризационные описи товарно-материальных ценностей (форма № ИНВ-3) отдельно на каждое материально ответственное лицо.

Основным документом, который определяет порядок проведения инвентаризации, являются Методические указания по инвентаризации имущества и финансовых обязательств (утв. Приказом Минфина России от 13.06.1995 № 49). В них же содержатся формы по учету результатов инвентаризации, которые утверждены Постановлением Госкомстата России от 18.08.1998 № 88.

- Проверка фактического наличия имущества и обязательств, а также составление инвентаризационных описей.

- Сопоставление данных инвентаризационных описей с данными бухгалтерского учета: выявляются расхождения, составляются сличительные ведомости и определяются причины расхождений.

- Оформление результатов инвентаризации. На этом этапе надо привести данные бухгалтерского учета в соответствие с результатами инвентаризации, выявить виновных в неправильном учете имущества и привлечь их к административной ответственности.

Исправляя ошибки по результатам инвентаризации, нужно соблюдать два правила:

- Инвентаризация должна быть закончена до подписания отчетности и сдачи ее в налоговую инспекцию.

- Записи по исправлению ошибок датируются датой окончания инвентаризации либо 31 декабря отчетного года.

Изменения в утвержденную и сданную бухгалтерскую отчетность вносить нельзя. В такой ситуации все ошибки исправляют в текущем году.

Что делать, если выявлены излишки имущества

Зачастую при инвентаризации выявляются лишние материально-производственные запасы и, как ни странно, даже основные средства. Причинами могут быть ошибки, совершенные во время прежних контрольных и учетных мероприятий.

В бухгалтерском учете излишки имущества приходуются по рыночной стоимости (без НДС и акцизов), что оказывает влияние на величину налогообложения. Зачисляются они на дату проведения инвентаризации, и соответствующая сумма отражается в составе прочих доходов (п. 29 Методических указаний по инвентаризации).Выявленные излишки подлежат отражению на следующих счетах бухгалтерского учета: по дебету соответствующего счета учета материальных ценностей (01 «Основные средства», 10 «Материалы», 41 «Товары», 43 «Готовая продукция») и кредиту счета 91-1 «Прочие доходы».

Пример 1. В ходе инвентаризации были выявлены излишки товара по рыночной стоимости 15 000 руб. Бухгалтер делает следующую проводку:

Дебет 41 Кредит 91-1 – 15 000 — стоимость излишков товара включена в состав внереализационных доходов

Пример 2. Организация в ходе проведения ежегодной инвентаризации выявила излишки строительных материалов. Рыночная стоимость данных материалов — 20 000 руб. На основании решения инвентаризационной комиссии бухгалтер сделал следующую проводку:

Дебет 10 Кредит 91-1 – 20 000 — приняты к учету излишки строительных материалов

Необходимо установить и причины возникновения излишков, и виновных лиц (п. 5.1 Методических указаний по инвентаризации).

Как заботать с запасами

Учет запасов согласно ФСБУ и требования к инвентаризации

Программа курса

Если выявленные материалы или товары неликвидны или есть другие причины, не позволяющие их реализовать, например запчасти к оборудованию, которое уже не производится, то их следует также списать, отразив в учете бухгалтерской записью: Дебет 91 Кредит 10.

В налоговом же учете доход в виде стоимости выявленных излишков материально-производственных запасов и прочего имущества признается внереализационным доходом (п. 20 ст. 250 НК РФ). Излишки приходуются также по рыночной стоимости (без НДС и акцизов) (п. 5 и п. 6 ст. 274 НК РФ).

Какова ответственность за непроведение инвентаризации

Законодательно не предусмотрена ответственность за непроведение инвентаризации. Но ФНС может оштрафовать вас за недостоверность данных учета и отчетности (ст. 120 НК РФ; ст. 15.11 КоАП РФ). Правда, для этого ей придется самой найти расхождения. Сделать это за предыдущие периоды непросто, но ничего невозможного нет.

Перед составлением годовой отчетности, при выявлении фактов хищения или порчи имущества необходимо провести инвентаризацию. Как правильно это сделать, каким образом отразить ее результаты в бухучете, рассказывается в статье.

В каких случаях проведение инвентаризации обязательно

Провести инвентаризацию необходимо (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, далее – Положение № 34н):

- перед составлением годовой отчетности;

- при смене материально ответственного лица;

- при выбытии имущества (продажа, передача в аренду);

- в случае пожара или стихийного бедствия;

- при выявлении фактов порчи имущества;

- при выявлении фактов хищения, злоупотребления;

- при реорганизации и ликвидации компании;

- при преобразовании ГУП или МУП.

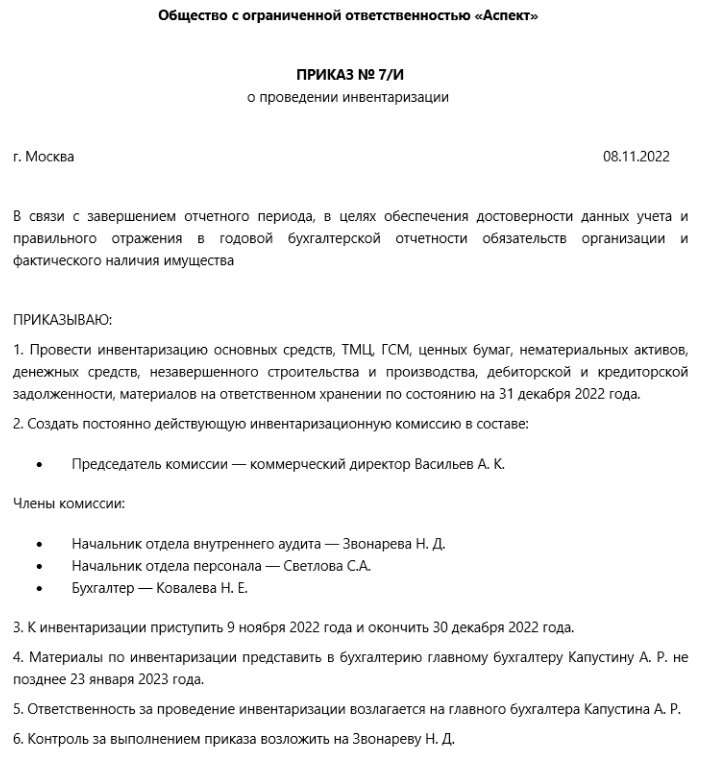

Приказ о проведении инвентаризации

Прежде всего, необходимо оформить приказ генерального директора компании о проведении инвентаризации. Сделать это можно:

- в произвольной форме;

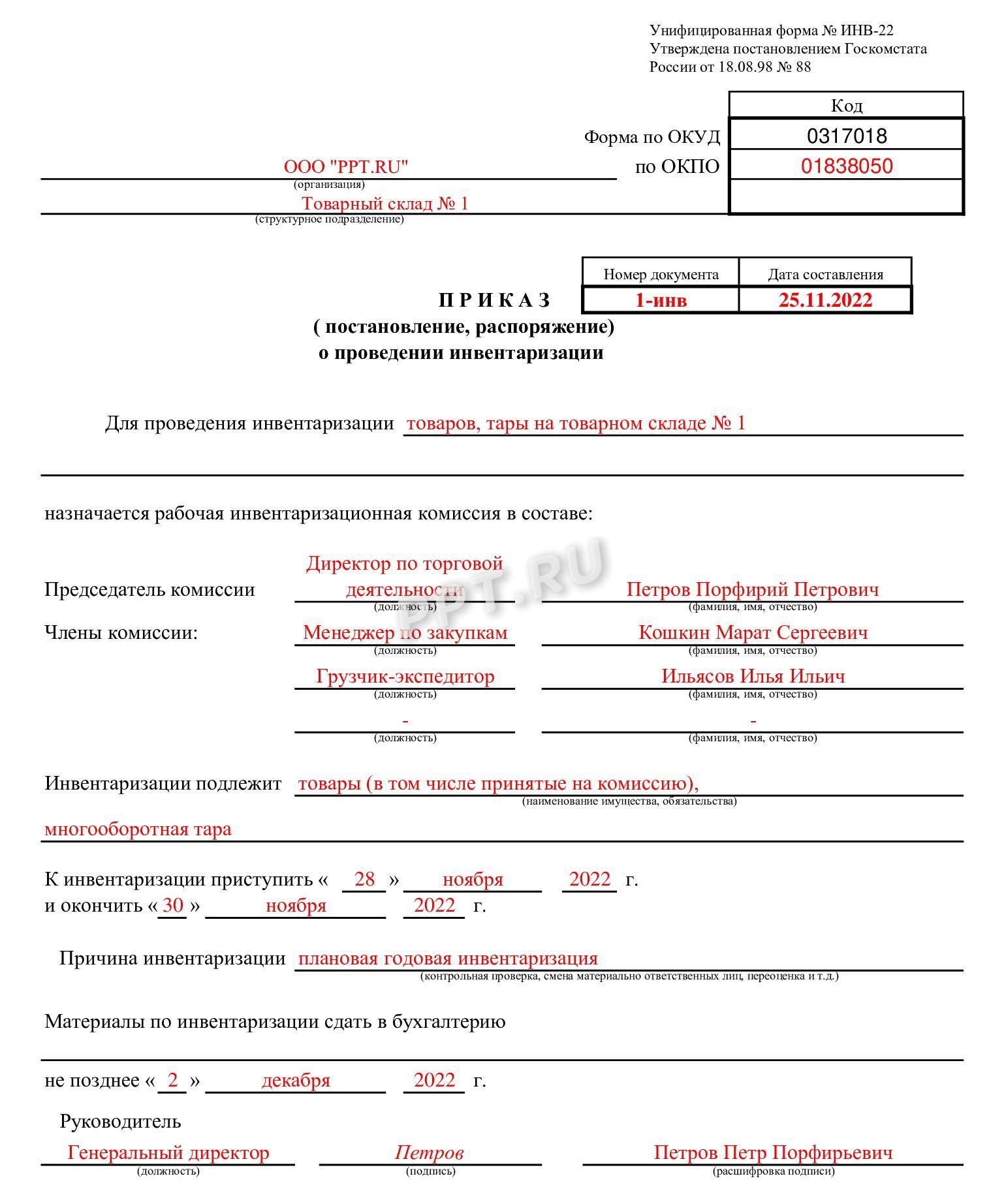

- используя унифицированную форму № ИНВ-22.

В документе следует указать:

1. Дату составления и номер.

2. Состав комиссии (ФИО и должность председателя и членов).

3. Перечень проверяемых активов и обязательств.

4. Даты начала и окончания инвентаризации (п. 2.1 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина РФ от 13.06.1995 № 49, далее – Методические указания).

5. Причину инвентаризации (контрольная проверка, переоценка и так далее).

6. Дату, не позднее которой материалы по инвентаризации необходимо представить в бухгалтерию.

Приказ необходимо внести в журнал учета контроля за выполнением приказов о проведении инвентаризации, который можно составить по форме № ИНВ-23 (п. 2.3 Методических указаний).

Сроки проведения инвентаризации

Сроки проведения инвентаризации определяет руководитель компании. Они могут быть конкретизированы в положении об инвентаризации (ч. 3 ст. 11 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, п. 2.1 Методических указаний).

Сроки зависят от случая проведения проверки и особенностей деятельности компании.

При установлении сроков годовой инвентаризации необходимо учитывать, что (п. п. 1.5, 2.1 Методических указаний):

- при проведении годовой проверки можно не охватывать имущество, предыдущая опись которого была в IV квартале отчетного года;

- проверку основных средств можно осуществлять один раз в три года, а библиотечных фондов – один раз в пять лет;

- в компаниях, расположенных в районах Крайнего Севера и в приравненных к ним местностях, сверку остатков товаров, сырья и материалов можно проводить в том периоде, в котором эти остатки минимальны.

Годовую опись имущества обычно осуществляют в период с 1 октября по 31 декабря отчетного года. При этом инвентаризацию обязательств проводят по состоянию на 31 декабря включительно (Приложение к письму Минфина России от 09.01.2013 № 07-02-18/01). Завершить годовую проверку необходимо до даты подписания годовой бухгалтерской отчетности.

Сроки проведения инвентаризации при реорганизации (ликвидации) организации устанавливают так, чтобы завершить ее до даты составления передаточного акта или промежуточного ликвидационного баланса (п. 1.5 Методических указаний).

Срок проверки в ряде случаев может быть продлен. Такая необходимость может возникнуть, например, когда количество имущества значительно, оно находится далеко и так далее.

Законодательство не содержит каких-либо ограничений на такое продление. Однако годовую инвентаризацию и проверку при реорганизации или ликвидации компании надо завершить к определенному сроку.

Срок продлевают приказом генерального директора компании.

Порядок проведения инвентаризации

Шаг 1. Формирование комиссии

Проводить проверку может постоянно действующая инвентаризационная комиссия или рабочая инвентаризационная комиссия (п. 2.2 Методических указаний). Рабочие комиссии создают при большом объеме работ для одновременного проведения инвентаризации в отношении всего имущества компании.

Приказом можно утвердить состав как одной, так и нескольких комиссий. При небольшом объеме работ отдельную комиссию можно не создавать, а провести опись силами ревизионной комиссии, если она есть в компании.

Состав определяет генеральный директор организации. В комиссию, как правило, включают:

- сотрудников администрации;

- специалистов бухгалтерской службы;

- работников службы внутреннего аудита;

- сотрудников технических, экономических, юридических подразделений – в зависимости от вида проверяемых активов.

Членами комиссии в случае необходимости могут быть и сторонние специалисты (например, независимые аудиторы, оценщики). Как правило, в инвентаризационную комиссию входит не менее трех человек.

Председателем может быть любой сотрудник компании за исключением материально ответственного лица. Обычно председателем комиссии назначают заместителя генерального директора или руководителя одного из подразделений компании.

Материально ответственные лица в состав комиссии не входят, однако они обязаны присутствовать при проведении инвентаризации (п. п. 2.8, 2.10 Методических указаний).

Шаг 2. Подготовка к проведению проверки

Если объектом инвентаризации выступают матценности или денежные средства, то до начала проверки комиссия должна получить от материально ответственных лиц (п. 2.4 Методических указаний):

- приходные и расходные документы (отчеты о движении материальных ценностей и денежных средств), которые еще не передавались в бухгалтерию. Их визирует председатель комиссии, делая надпись «до инвентаризации на «__» __________ 20__ г.»;

- расписки о том, что все расходные и приходные документы сданы в бухгалтерию или переданы комиссии, все поступившие ценности оприходованы, а выбывшие – списаны.

Также на этом этапе необходимо подготовить бланки инвентаризационных описей. Можно разработать их самостоятельно или использовать унифицированные бланки (формы № ИНВ-1, ИНВ-3, ИНВ-4).

Шаг 3. Проведение проверки

Инвентаризацию обязательно нужно проводить в присутствии материально ответственного лица (п. 2.8 Методических указаний). Если установлена коллективная материальная ответственность, следует обеспечить присутствие всех членов бригады.

Комиссия проверяет наличие, состояние и оценку имущества и обязательств компании (ч. 2 ст. 11 закона № 402-ФЗ, п. 26 Положения № 34н). При инвентаризации имущества – фактическое наличие запасов, основных средств, наличных денежных средств и так далее. Делают это путем натурального подсчета, взвешивания, обмера (п. п. 2.7, 2.8 Методических указаний).

Кроме того, комиссия проверяет наличие и правильность оценки активов, не имеющих материально-вещественной формы (нематериальные активы, финансовые вложения и прочие) – путем сверки документов, подтверждающих права компании на эти активы, с данными учета (п. п. 3.8, 3.14, 3.43 Методических указаний).

Инвентаризация обязательств включает проверку правильности и обоснованности сумм кредиторской задолженности перед поставщиками и подрядчиками, обязательств по возврату кредитов и займов, задолженности перед бюджетом по налогам и взносам, перед персоналом по выплате зарплаты, оценочных обязательств.

Правильность и обоснованность сумм кредиторской и дебиторской задолженности обосновывают путем проведения сверки с контрагентами и проверки документов, подтверждающих существование обязательства или требования (п. п. 3.44, 3.48 Методических указаний).

Шаг 4. Оформление результатов инвентаризации

Комиссия заносит в описи сведения о фактическом наличии проверяемых активов. В них же материально ответственные лица делают отметку о том, что проверка проведена в их присутствии (п. п. 2.5, 2.10 Методических указаний).

По имуществу, при инвентаризации которого комиссия выявила отклонения от учетных данных, составляют Сличительную ведомость (п. 4.1 Методических указаний).

По итогам проверки проводят заседание инвентаризационной комиссии. Протокол составляют в свободной форме. Помимо процедурных моментов (время проведения, состав присутствующих) в документе фиксируют

- предложения по зачету излишков и недостач в результате пересортицы на основании объяснений материально ответственного лица о причинах возникновения такой пересортицы;

- причины, по которым недостачи не были отнесены на виновных сотрудников;

- данные об имуществе, подлежащем списанию или уценке, с указанием причин порчи и виновных лиц;

- выводы, решения и предложения по результатам проведенной проверки состояния складского хозяйства и обеспечения сохранности матценностей;

- суммы оценочных резервов (по сомнительным долгам, под снижение стоимости запасов и так далее) либо указание на то, что резерв не создается ввиду отсутствия признаков снижения стоимости актива (в протоколе по итогам годовой инвентаризации).

Протокол подписывают все члены комиссии.

В форме № ИНВ-26 «Ведомость учета результатов, выявленных инвентаризацией» следует обобщить результаты проверки. Ведомость можно составить в произвольном виде. В документе необходимо отразить все выявленные излишки и недостачи, а также указать способ их урегулирования (п. 5.6 Методических указаний).

Допускается составление ведомости по итогам нескольких инвентаризаций, проведенных в течение отчетного периода. Можно детализировать ее вплоть до конкретных расхождений, указанных в сличительной ведомости.

Ведомость учета результатов, вместе с протоколом заседания инвентаризационной комиссии передают на рассмотрение генеральному директору компании для принятия окончательного решения.

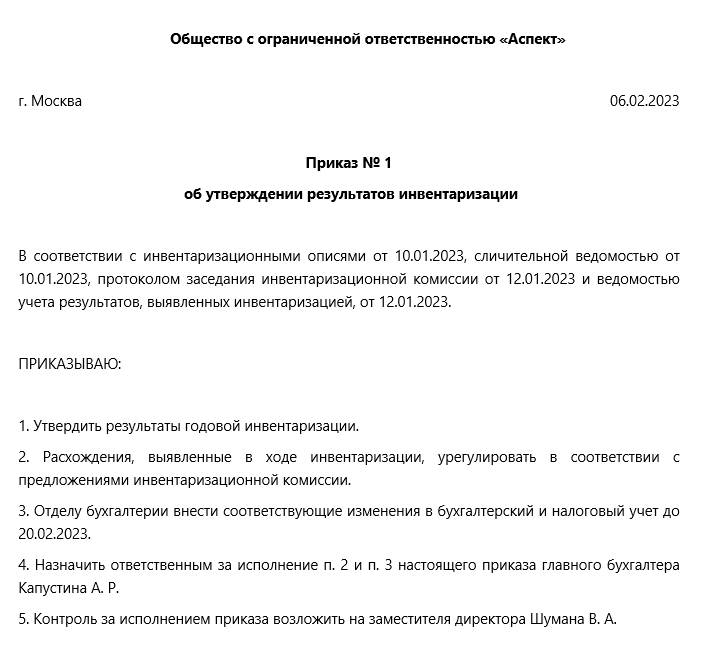

Окончательное решение руководителя по итогам рассмотрения представленных документов фиксируют в приказе (п. 5.4 Методических указаний). В нем необходимо также прописать порядок устранения расхождений, выявленных в ходе проверки.

Бухгалтерский учет результатов проведения инвентаризации

Результаты инвентаризации нужно отразить в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (ч. 4 ст. 11 закона № 402-ФЗ, п. 5.5 Методических указаний). Годовая инвентаризация должна сформировать показатели годовой бухгалтерской отчетности.

Результаты проверки следует учесть так:

- зачесть пересортицу по запасам, если выполняются условия для этого;

- списать недостачи;

- учесть излишки.

Зачет пересортицы

Условия проведения зачета недостач и излишков при пересортице (п. 5.3 Методических указаний по инвентаризации):

- излишки и недостачи выявлены за один и тот же период;

- излишки и недостачи возникли у одного и того же материально ответственного лица.

Если оба условия выполняются, можно зачесть излишки и недостачи ценностей одного наименования в тождественных количествах.

При проведении зачета недостач и излишков нужно сделать запись в аналитическом учете: по дебету счета учета ценностей, по которым обнаружен излишек, и кредиту счета учета ценностей, по которым обнаружена недостача.

В количественном выражении зачет следует сделать на меньшее из следующих значений:

- количество недостающих ценностей;

- количество ценностей в излишке.

Если при зачете стоимость недостающих ценностей оказалась ниже, чем стоимость ценностей, оказавшихся в излишке, разницу включают в прочие доходы (п. 7 ПБУ 9/99 «Доходы организации»).

Если при зачете стоимость недостающих ценностей выше, чем стоимость ценностей, оказавшихся в излишке, эту разницу относят на прочие расходы (пп. «б» п. 43 ФСБУ 5/2019, п. 11 ПБУ 10/99 «Расходы организации»).

До распределения суммы потерь между счетами можно предварительно учесть ее на счете 94 «Недостачи и потери от порчи ценностей». Такое распределение нужно произвести до конца года, чтобы на счете 94 не осталось сумм, которые не соответствуют понятию актива.

Бухгалтерские записи могут быть следующими.

Зачет равнозначных излишков и недостачи:

|

Операция |

Дебет |

Кредит |

|

Недостача ценностей одного сорта зачтена за счет излишков ценностей другого сорта |

10 (41, 43) | 10 (41, 43) |

Стоимость недостающих ценностей выше, чем стоимость ценностей, оказавшихся в излишке:

|

Операция |

Дебет |

Кредит |

|

Отражена сумма недостачи, выявленной в результате инвентаризации (с учетом зачета по пересортице) |

94 | 10 (41, 43) |

|

Стоимость недостающих ценностей (с учетом зачета по пересортице) списана в прочие расходы |

91-2 | 94 |

|

На дату получения письменного согласия виновного лица или решения суда о возмещении убытков от пересортицы признан прочий доход в сумме возмещения, подлежащего получению от виновного лица |

73 | 91-1 |

Стоимость недостающих ценностей ниже, чем стоимость ценностей, оказавшихся в излишке:

|

Операция |

Дебет |

Кредит |

|

Отражено превышение стоимости зачтенных излишков над стоимостью зачтенных недостач |

10 (41, 43) |

91-1 |

Списание недостачи

Суммы недостач, которые не являются следствием ошибок и не могут быть зачтены излишками по пересортице, учитывают в следующем порядке:

- недостачи в пределах норм естественной убыли отражают проводками по счетам учета затрат на производство (расходов на продажу) в корреспонденции со счетом учета недостач и потерь от порчи ценностей (пп. «б» п. 28 Положения № 34н);

- недостачи сверх норм естественной убыли или в полной сумме при отсутствии установленных норм списывают в прочие расходы (п. п. 11, 13 ПБУ 10/99).

Сделать это надо в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (п. 16 ПБУ 10/99).

Учет излишков

Выявление излишков зачастую свидетельствует об ошибке, заключающейся в неотражении или некорректном отражении фактов хозяйственной жизни.

Поэтому в первую очередь нужно проверить, не допущены ли ошибки в бухгалтерском учете – возможно, дважды было отражено в учете списание или своевременно не учтено поступление ценностей.

Если ошибка выявлена, то ее следует исправить обычном порядке – в зависимости от того, это ошибка текущего года или прошлых лет.

Если найти ошибку не удалось (например, истек срок хранения первичных документов за период, в котором предположительно была совершена ошибка), то рыночную стоимость найденных ценностей нужно включить в прочие доходы в том отчетном периоде, к которому относится дата, по состоянию на которую проведена инвентаризация (ч. 4 ст. 11 Закона № 402-ФЗ, п. 7 ПБУ 9/99 «Доходы организации», п. 5.1 Методических указаний).

Учет результатов инвентаризации расчетов

По итогам инвентаризации расчетов необходимо:

- списать задолженность с истекшим сроком исковой давности;

- при необходимости создать резерв по сомнительным долгам или скорректировать его сумму;

- восстановить ранее списанную дебиторскую задолженность, учтенную на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», если срок исковой давности по ней начал течь заново или получена информация, что имущественное положение должника улучшилось;

- списать с забалансового счета 007 ранее списанную в убыток дебиторскую задолженность, если выполняются условия для этого.

Кто несет ответственность за правильность проведения инвентаризации

Ответственность за соблюдение сроков и порядка проведения инвентаризации, своевременность и правильность оформления документов по инвентаризации, в том числе за полноту и точность указания в инвентаризационной описи отличительных признаков и фактических остатков проверяемых материальных ценностей несет инвентаризационная комиссия (п. 2.6 Методических указаний)

Налоговая инспекция может оштрафовать компанию за недостоверность данных учета и отчетности, если установит расхождение учетных данных с фактическими (ст. 120 НК РФ, ст. 15.11 КоАП).

Инвентаризация — обязательный этап подготовки к годовому отчету для всех компаний, независимо от их организационно-правовой формы и налогового режима. Это следует из:

- п. 3 ст. 11 от 06.12.2011 № 402-ФЗ Федерального закона «О бухгалтерском учете»;

- п. 27 ПБУ, утвержденного Приказом Минфина от 29.07.1998 № 34н (далее — ПБУ).

ИП проводить годовую инвентаризацию не обязаны, но могут это делать по желанию.

Цель инвентаризации — получить достоверные данные в бухучете и бухотчетности (п. 26 ПБУ). Порядок ее проведения закреплен в Методических указаниях, утвержденных Приказом Минфина от 13.06.1995 № 49 (далее — Методические указания).

В 2025 году должен вступить в силу новый ФСБУ «Инвентаризация», который распространяется на все организации, кроме бюджетных. В новом стандарте нет глобальных отличий от сегодняшних правил, скорее конкретизированы отдельные нюансы. Например, уточнен перечень случаев, когда необходима инвентаризация, раскрыто понятие «материально ответственные лица». С проектом ФСБУ можно ознакомиться здесь.

Во время годовой инвентаризации проверяются и документально подтверждаются наличие, состояние и оценка (п. 1-3 ст. 11 402-ФЗ, п. 38 ПБУ 4/99, п. 1.3 Методических указаний):

- всех активов независимо от их местонахождения — основных средств, нематериальных активов, финансовых вложений, запасов, товаров, готовой продукции, денежных средств и других финактивов;

- всех обязательств — кредиторской задолженности, займов, резервов, банковских кредитов.

Проверяются имущество и обязательства, учтенные как на балансовых счетах, так и на забалансовых — например, ТМЦ на ответхранении (п. 3.7 Методических указаний). А еще выявляется имущество, которое фактически есть, но почему-то не учтено на счетах. Все несоответствия, найденные в время инвентаризации, необходимо отразить в бухгалтерском и налоговом учете.

Сроки проведения годовой инвентаризации:

- активов — в четвертом квартале текущего года;

- обязательств — по состоянию на 31 декабря года, за который составляется бухотчетность (раздел II Письма Минфина от 09.01.2013 № 07-02-18/01).

Завершить ревизию необходимо до даты подписания годовой бухотчетности.

При годовой инвентаризации можно не проверять (п. 1.5 Методических указаний):

- имущество, по которому уже была инвентаризация в текущем году, при условии, что она проведена не ранее 1 октября;

- ОС — их разрешается инвентаризировать раз в три года;

- библиотечный фонд — он проверяется раз в пять лет;

- ТМЦ в компаниях, работающих на Крайнем Севере, при условии, что проведена инвентаризация этих ТМЦ в периоде наименьшего остатка.

Чтобы у проверяющих в дальнейшем не было вопросов, закрепите периодичность инвентаризации в учетной политике.

Инвентаризация состоит из трех основных этапов, а каждый из них включает несколько мероприятий:

- Подготовительный этап — формируем инвентаризационную комиссию, издаем приказ о проведении ревизии.

- Основной этап — проводим ревизию, составляем инвентаризационные описи, сличительные ведомости.

- Завершающий этап — оформляем результаты инвентаризации, обсуждаем ее итоги и принимаем решения.

Пройдемся по шагам и рассмотрим каждое мероприятие.

Подключите Контур.Экстерн и интегрируйте его в свою учетную систему для быстрой обработки, передачи и публикации отчетности

Попробовать

Решите, кто из сотрудников будет заниматься пересчетом. В организации создается постоянно действующая инвентаризационная комиссия, а если объем работы большой — несколько рабочих комиссий (п. 2.1-2.2 Методических указаний). В нее входят:

- представители администрации,

- бухгалтеры,

- специалисты (инженеры, юристы, техники),

- сотрудники внутреннего аудита или независимых аудиторских компаний.

Материально ответственные лица (далее — МОЛ) должны присутствовать при проведении ревизии, но включать их в состав комиссии нельзя. Но это в идеале. Например, если в маленькой фирме работает пара человек — директор и бухгалтер-кассир, выполнить это требование невозможно.

Максимальное и минимальное количество членов комиссии нормативка не устанавливает, но на практике это не менее трех человек. Отсутствие на инвентаризации хотя бы одного члена комиссии может привести к тому, что ее результаты признают недействительными.

Состав комиссии утверждает руководитель компании (п. 2.3 Методических указаний). Это можно сделать отдельным приказом, а можно и приказом о проведении инвентаризации.

Приказ составляется в свободной форме или на унифицированном бланке ИНВ-22. В нем указывают: сроки инвентаризации, основание проведения (в нашем случае — составление годовой бухотчетности), состав комиссии.

Образец приказа в произвольной форме может выглядеть так:

Изданный приказ зарегистрируйте в специальной книге контроля, например, по форме ИНВ-23 (п. 2.3 Методических указаний).

Перед началом инвентаризации комиссия должна получить последние приходные и расходные документы, отчеты о движении ТМЦ и денежных средств (п. 2.4 Методических указаний). На основании этих документов бухгалтерия определяет остатки имущества к началу инвентаризации по учетным данным.

Кроме того, нужно получить от МОЛ расписки о том, что:

- приходно-расходные документы они сдали в бухгалтерию или передали комиссии;

- ТМЦ, за которые они отвечают, оприходованы;

- выбывшие матценности списаны в расход.

Такие же расписки возьмите с сотрудников, которые брали деньги в подотчет или оформляли доверенности на получение имущества.

На этом же шаге проверяется весовое и измерительное оборудование. А помещения, где будет проходить инвентаризация, опечатываются.

Это основной и самый трудозатратный шаг, на котором комиссия выявляет, все ли имущество и финансовые обязательства есть у компании на самом деле.

Как инвентаризировать отдельные активы и обязательства, подробно рассказано в разделе 3 Методических указаний.

Основные средства

Особенности проверки (п. 3.1-3.7 Методических рекомендаций, п. 27 ПБУ):

- Инвентаризируйте собственные ОС, а также находящиеся на ответхранении и арендованные;

- осмотрите объекты, проверьте их технические и эксплуатационные характеристики;

- убедитесь, что есть инвентарные карточки, техническая документация, документы о собственности;

- оценку неучтенных объектов проведите с учетом рыночных цен, а износ — по техническому состоянию объекта;

- ОС, расположенные вне местонахождения компании, проинвентаризируйте до момента временного выбытия;

- посмотрите, нет ли признаков обесценения ОС.

Формы инвентаризационных описей и актов: ИНВ-1.

Нематериальные активы

Особенности проверки (п. 3.8 Методических рекомендаций):

- проверьте наличие документов, подтверждающих право на использование НМА;

- корректно и вовремя ли отражены активы в бухучете.

Формы инвентаризационных описей и актов: ИНВ-1а.

Финансовые активы

Особенности проверки (п. 3.9-3.14 Методических рекомендаций):

- проверьте фактические затраты в ценные бумаги и уставные капиталы других компаний, предоставленные займы;

- если вы храните ценные бумаги в организации, инвентаризируйте их одновременно с деньгами в кассе. А если в депозитарии — сверьте остатки сумм на счете 58 с выписками хранилищ;

- убедитесь в правильности оформления ценных бумаг и их сохранности;

- оцените реальную стоимость бумаг, учтенных на балансе;

- посмотрите, правильно ли отражены доходы по ценным бумагам в учете;

- проверьте, что все финвложения и займы подтверждены документами.

Формы инвентаризационных описей и актов: ИНВ-16.

Товарно-материальные ценности

Особенности проверки (п. 3.15-3.26 Методических рекомендаций):

- ТМЦ инвентаризируйте в порядке их расположения в помещении. Если они хранятся в разных местах, то после проверки одного помещения оно опечатывается, и комиссия переходит в другое;

- проверка проводится путем пересчета, перевешивания или перемеривания в присутствии завскладом;

- если в период ревизии поступили новые ТМЦ, они принимаются в присутствии комиссии и приходуются по реестру после инвентаризации;

- если проверка длится долго, то с разрешения главбуха или руководителя ТМЦ можно выдать материально ответственному лицу в присутствии комиссии.

Формы инвентаризационных описей и актов: ИНВ-3, ИНВ-4, ИНВ-5, ИНВ-6.

Незавершенное производство

Особенности проверки (п. 3.27-3.34 Методических рекомендаций):

- проверьте фактическое наличие деталей, узлов, агрегатов и незаконченных изделий, находящихся в производстве. Проверка ведется путем подсчета, взвешивания, перемеривания;

- определите остаток НЗП по аннулированным и приостановленным заказам;

- посмотрите, не числится ли в незавершенном капстроительстве оборудование, переданное в монтаж, но фактически не начатое монтажом;

- проверьте состояние законсервированных и временно прекращенных строительством объектов;

- на законченные объекты, фактически введенные в эксплуатацию, по которым не оформлены документы о приемке и вводе, составьте отдельные описи, указав причины задержки;

- на прекращенное строительство оформите описи с указанием характера выполненных работ, их стоимости, причин прекращения строительства.

Унифицированной формы нет.

Расходы будущих периодов

Особенности проверки перечислены в п. 3.35 Методических рекомендаций: проверьте по документам суммы, обоснованность и документальное подтверждение срока списания РБП.

Формы инвентаризационных описей и актов: ИНВ-11.

Деньги, денежные документы и БСО

Особенности проверки (п. 7 Указаний Банка России от 11.03.2014 № 3210-У, п. 3.39-3.43 Методических рекомендаций):

- проверьте фактическое наличие денег в кассе, ценных бумаг и денежных документов (почтовых марок, путевок в дома отдыха, авиабилетов и др.);

- проверка бланков ведется по их видам, местам хранения и материально ответственным лицам;

- сопоставьте сумму денежных средств в пути, числящихся на счетах бухучета, с квитанциями банка, инкассаторских ведомостей и др.;

- посмотрите, совпадает ли сумма безналичных средств, отраженных на расчетном, валютном и спецсчетах, с суммами, указанными в банковских выписках.

Формы инвентаризационных описей и актов: ИНВ-15, ИНВ-16.

Расчеты

Особенности проверки (п. 3.44-3.48 Методических рекомендаций):

- Проанализируйте все расчеты — с банками, бюджетом, покупателями, поставщиками, подотчетниками, сотрудниками, депонентами, другими дебиторами и кредиторами;

- изучите имеющиеся документы, убедитесь в обоснованности сумм, отраженных на бухсчетах расчетов;

- выявите долги с истекшим сроком исковой давности.

Обратите внимание: с 21 июля 2022 года для проверки взаиморасчетов можно применять электронный акт сверки, утвержденный Приказом ФНС от 13.05.2022 № ЕД-7-26/405@. Это удобно и быстро.

Формы инвентаризационных описей и актов: ИНВ-17.

Резервы

Особенности проверки (п. 3.49-3.55 Методических рекомендаций):

- проверьте, правильно ли рассчитаны и обоснованно ли созданы резервы: на оплату отпусков, на выплату вознаграждений за выслугу лет и по итогам работы, по расходам на ремонт ОС, по сомнительным долгам, а также других резервов, которые есть в компании;

- проанализируйте, создают ли события, произошедшие в компании, оценочные обязательства.

Унифицированной формы нет.

Все полученные сведения об имуществе и обязательствах вносятся в инвентаризационные описи или акты. Их составляют минимум в двух экземплярах (пп. 2.5-2.7 Методических указаний).

Формы инвентаризационных описей и актов вы можете разработать и утвердить самостоятельно. Но многим удобно пользоваться унифицированными — теми, что приведены в таблице. Их можно найти в приложениях к Методическим указаниям и в Постановлении Госкомстата от 18.08.1998 № 88.

Результаты проведенной инвентаризации обобщаются в специальных ведомостях, за образец можно взять форму ИНВ-26 (п. 5.6 Методических указаний).

В ходе инвентаризации могут быть выявлены:

- Излишки. Они приходуются и учитываются в составе доходов по рыночной стоимости.

- Недостача. В пределах установленных норм она списывается на издержки. Порчу и недостачу сверх норм взыскивают с материально ответственных лиц.

- Пересортица. Зачесть пересортицу можно только тогда, когда недостача (излишек) обнаружены (Письмо УФНС по г. Москве от 17.02.2010 № 16-15/016379):

- за один и тот же проверяемый период;

- у одного и того же проверяемого лица;

- по матценностям одного и того же наименования и в одинаковых количествах.

По недостачам, излишкам или пересортице составляются сличительные ведомости, в которых отражают расхождения между данными инвентаризационных описей и бухучета. Можно использовать унифицированные формы ИНВ-18, ИНВ-19.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

По итогам инвентаризации проводится заседание инвентаризационной комиссии и оформляется протокол в свободной форме, в котором фиксируются:

- предложения по излишкам и недостачам, возникшим в результате пересортицы;

- пояснения о причинах, по которым недостачи не отнесены на виновников;

- список имущества на списание или уценку;

- решения по результатам проверки состояния складского хозяйства и обеспечения сохранности матценностей;

- суммы оценочных резервов (либо указывается, что резервы не создаются).

Члены инвентаризационной комиссии подписывают протокол и передают его руководителю компании, который принимает окончательное решение. На его основании издается приказ об утверждении результатов инвентаризации (п. 5.4 Методических указаний):

Далее все документы по инвентаризации передаются в бухгалтерию.

Расхождения, найденные при инвентаризации, должны найти отражение в бухучете. Проводки делают в месяце, в котором закончена ревизия. Результаты инвентаризации за год указываются в годовой бухотчетности (п. 5.5 Методических указаний).

Вот какие могут быть бухгалтерские записи:

| Ситуация | Проводка | Содержание записи |

|---|---|---|

| Выявлены излишки | Дт 08, 10, 41, 43, 50 Кт 91 | Оприходованы матценности, обнаруженные при инвентаризации |

| Обнаружена недостача | Дт 94 Кт 10, 41, 43… | Учтена недостача |

| Размер недостачи — в пределах норм естественной убыли | Дт 20, 23, 44 Кт 94 | Списана стоимость ТМЦ в пределах норм естественной убыли |

| Недостача больше норм естественной убыли (или такие нормы не установлены) | Дт 73 Кт 94 | Недостача отнесена на материально ответственного |

| Недостача взыскана с виновного лица | Дт 70 Кт 73 | Недостача удержана из зарплаты матответственного лица |

| Недостача возмещена виновником | Дт 41, 50, 51 Кт 73 | Виновник внес деньги деньги для погашения долга или вернул ТМЦ |

| Виновник недостачи не обнаружен (или суд не разрешил взыскивать с него деньги) | Дт 91.2 Кт 94 | Списан убыток от недостачи в связи с отсутствием виновника или отказе от взыскания |

| Проведен зачет излишков и недостач товара в результате пересортицы | Дт 41 (аналитика «Товар 1») Кт 41 (аналитика «Товар 2») | Отражена пересортица |

Найденные излишки включите во внереализационные доходы по рыночной стоимости (п. 20 ст. 250 НК РФ), а также примите выявленное имущество к налоговому учету по стоимости, равной сумме признанного дохода (п. 2 ст. 254, п. 1 ст. 257 НК РФ).

Недостачу в пределах норм естественной убыли включите в расходы. Сверхнормативные потери, недостачу ценностей, по которым не определены нормы естественной убыли, а также недостачу ОС учитывают так:

- если есть виновник, и он готов возместить ущерб (или есть решение суда о взыскании), сумму возмещения отнесите на внереализационные доходы, а стоимость имущества — на расходы (Письмо Минфина от 27.04.2020 № 03-03-06/1/34033);

- если виновников нет, то списать убыток на расходы можно по документу, подтверждающему отсутствие виновных лиц (Письмо Минфина от 27.04.2020 № 03-03-07/34451).

Если при покупке потерянных активов вы заявляли НДС к вычету, то при их списании НДС можно не восстанавливать (Письмо ФНС от 21.05.2015 № ГД-4-3/8627@, п. 10 Постановления Пленума ВАС от 30.05.2014 № 33).

Обнаруженные в ходе инвентаризации основные средства оприходуйте по рыночной стоимости с одновременным признанием дохода на такую же сумму (п. 20 ст. 250 НК РФ, п. 1 ст. 257 НК РФ). Амортизацию по ним начисляйте как обычно. А вот амортизационная премия к таким ОС не применяется.

За не проведение самой инвентаризации ответственности нет, однако могут быть неприятности:

Скидки по административным штрафам для бизнеса и другие смягчения КоАП РФ в 2022 году

- аудиторы не дадут безусловно положительное заключение;

- в бухотчетности могут быть недостоверные данные, а это уже повод для штрафа — накажут и саму компанию, и ее должностных лиц (ст. 120 НК РФ, ст. 15.11 КоАП РФ);

- не исключены ошибки в налоговом учете, что может привести к занижению налогов. За это тоже накажут.

| Формы инвентаризационных описей и актов |

|---|

Пошаговая инструкция по инвентаризации разрабатывается каждым предприятием самостоятельно. При проведении ревизии необходимо опираться на нормы законодательства, методические рекомендации и указания. Объекты проверки и сроки проведения устанавливает руководитель компании. С 2025 г. Минфин России планирует ввести в действие новый ФСБУ.

Понятие инвентаризации

Заканчивается календарный год. Что делают организации по его итогам как экономические субъекты? Правильно: составляют годовой бухгалтерский отчет, перед которым необходимо провести инвентаризацию. Об этом сказано в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». В статье 11 этого закона, которая так и называется — «Инвентаризация активов и обязательств», отсутствуют методические указания по инвентаризации и не указано никаких особенностей проведения проверки активов по итогам года. Просто сказано, что ревизия должна быть, и что она заключается в сверке учетных данных с данными фактическими. А за подробностями законодатель отсылает нас к «федеральным стандартам». В настоящее время в роли этих стандартов выступают ПБУ, ФСБУ и другие нормативные документы, принятые Минфином РФ. В мае 2022 года Минфин России разместил проект нового ФСБУ «Инвентаризация», который предполагает обязательный порядок применения с отчетности за 2025 год.

Правила проведения инвентаризации: периодичность

При ознакомлении с документами Минфина бросается в глаза общая идея, которая недвусмысленно в них зафиксирована: любая организация обязана проводить ревизию всех активов и обязательств как минимум один раз в год (перед составлением годового бухгалтерского отчета). Об этом идет речь:

- в пунктах 26 и 27 раздела II «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» (утвержден Приказом Минфина РФ от 29.07.1998 № 34н);

- пункте 38 раздела VII ПБУ 4/99 «Бухгалтерская отчетность организации»;

- пункте 1.5 раздела 1 «Методических указаний» (утверждены Приказом Минфина РФ от 13.06.1995 № 49). Реже инвентаризируют только основные средства (один раз в три года) и библиотечные фонды (один раз в пять лет).

Организация самостоятельно определяет сроки проведения годовой инвентаризации в 2022 году и фиксирует их в приказе о проведении.

Кто обязан проводить инвентаризацию

Методичка предусматривает, что инвентаризацию должны производить все без исключения организации, которые ведут бухгалтерский учет, включая:

- компании, которые являются субъектами малого предпринимательства;

- юрлиц, не подлежащих обязательному аудиту;

- фирмы, применяющие УСН или иные спецрежимы.

Про все вышеуказанные категории юридических лиц (равно как и про какие-то другие) ни в одном из документов Минфина ничего не сказано о том, что это их не касается. Малые предприятия обязаны подчиняться общим правилам.

Однако, если ООО «PPT.ru» не проводит годовую инвентаризацию, то никто его за это не накажет — ни Минфин, ни ФНС, ни Роскомнадзор, ни МВД, так как законодательно ответственность не установлена. Но штрафы все же возможны: если из-за отсутствия ревизии организация допустила грубые ошибки в бухгалтерской отчетности, то риск быть привлеченным к ответственности по ст. 120 НК РФ и ст. 15.11 КоАП есть. В этих статьях речь идет о грубом нарушении правил учета доходов, расходов и объектов налогообложения и бухгалтерского учета.

Если организация числит себя правильным и добросовестным экономическим субъектом, она должна выполнять требования по контролю за фактическим наличием имущества и обязательств. Ну, и потом, неужели руководству организации неинтересно знать, как обстоят дела с сохранностью учетных объектов и задолженностями? Даже исходя из здравого смысла, инвентаризация хотя бы раз в год необходима всем организациям, в том числе и малым.

Виды инвентаризации в бухгалтерском учете

Если проводится инвентаризация в бюджетном учреждении в 2022 году с новыми стандартами или в коммерческой организации, она бывает: полная или частичная, плановая и внеплановая и так далее. Выбор вида зависит от различных обстоятельств — они представлены в таблице.

|

Признак |

Виды проверки |

|---|---|

|

Объем проверки |

Полная Частичная |

|

Метод |

Натуральная Документальная |

|

Причина проведения |

Плановая Внеплановая |

Порядок проведения инвентаризации: поэтапно

Пройдем по всем этапам проведения ревизии ТМЦ вместе, разберем, как проводится инвентаризация (для чайников) на всех этапах, начиная от принятия решения о ее проведении, до подведения итогов.

Материал по теме

Как составить приказ о проведении инвентаризации

Этап 1. Инвентаризационная комиссия

Согласно пункту 2.2 раздела 2 указаний, инвентаризацию проводит постоянно действующая инвентаризационная комиссия. Перед началом проверки ее надо создать и утвердить приказом директора.

Чтобы понимать, кого в нее включают, посмотрим на пункт 2.3 указаний, в котором сказано, кто должен проводить инвентаризацию в организации, дословно:

В состав инвентаризационной комиссии включаются представители администрации организации, работники бухгалтерской службы, другие специалисты.

В переводе с канцелярского на русский это означает: «любые сотрудники организации». Существует некоторое исключение: материально ответственных лиц (если они, конечно, есть в организации) в инвентаризационную комиссию включать не следует. Это связано с тем, что все виды инвентаризации предусматривают сверку фактических данных с учетными. За фактическое наличие некоторых ценностей отвечает материально ответственное лицо.

Возникает вопрос, можно ли проводить инвентаризацию без участия материально ответственного лица или его необходимо включить в состав комиссии? Напрямую в указаниях о запрете участия в инвентаризационной комиссии материально ответственных лиц нигде не сказано, но это подразумевается, если ознакомиться с пунктом 2.8, где сказано, что проверка фактического наличия имущества производится при обязательном участии материально ответственных лиц. То есть чтобы они присутствовали при проведении проверки и могли объяснить, почему чего-то не хватает или что-то присутствует в избытке.

Этап 2. Определение сроков

После того как комиссию создали, определяемся со сроками проведения инвентаризации, то есть когда она начнется и по состоянию на какую дату закончится. Общий порядок закрепляют либо в учетной политике, либо в отдельном «Положении о порядке проведения инвентаризации». А конкретные сроки следует устанавливать приказом руководителя.

Приказ выглядит так:

Материал по теме

Как составить сличительную ведомость результатов инвентаризации основных средств и ТМЦ

Этап 3. Проверка остатков ТМЦ

Далее уже идет рутинный процесс. Вооруженная инвентарной ведомостью, составленной на основании данных бухгалтерского учета на дату проведения инвентаризации, комиссия отправляется в путь — сличать то, что написано в ведомости, с тем, что есть в наличии (то есть то, что комиссия видит своими глазами). Некоторые предметы легко сверяются с данными учета, поскольку если есть фактическое наличие имущества, то это не проблема. Как это делать, регламентирует порядок проведения и учет результатов инвентаризации ТМЦ в организации — отмечать в описи учетные остатки и фактическое наличие. При выявлении расхождений указывать количество и стоимость излишков или недостачи.

А как поступать с имуществом, которое в учете не числится? Вот, например, хозяйственный инвентарь. Обычно его стоимость списывается в расходы в момент отпуска в эксплуатацию. И все, из бухгалтерского учета объект исчезает. Что делать? Вести количественный учет такого имущества. В штуках. Поскольку раз имущество еще используется, значит, оно существует. Сформируйте отдельный регистр — хоть на базе бухгалтерской программы, хоть отдельно. Это делают далеко не все организации, но Минфин настоятельно рекомендует не пренебрегать этим (например, в части учета основных средств смотрите п. 5 ФСБУ 6/2020, в части учета запасов — п. 8 ФСБУ 5/2019).

Этап 4. Учет чужого имущества

Если сотрудник компании принес кое-что из дома к себе в контору, причем не ручку с карандашом, а, скажем, шкаф. Или стол. Имеет он на это право? Вполне. Он дарит этот шкаф организации? Вовсе нет. Это его имущество. Просто он, с согласия руководства фирмы (если это рядовой сотрудник) или по собственной инициативе (если это директор), так поступил. Что делаем? Есть варианты:

- оставить как есть. Если это его шкаф, куда хочет, туда и ставит. Пусть и стоит, пользу приносит. Ну и что, что он стоит на территории организации? Но этот вариант правильным не является;

- заключить договор хранения. И учитывать этот шкаф в забалансовом учете (на счете 002) в условной оценке. То есть в той, какую ему определили стороны договора.

Разумеется, и учитываемый в штуках инвентарь, и «имущество на хранении» подлежат ежегодному контролю и пересчету. Никаких исключений тут нет. Естественно, если мы говорим, как «должно» поступать. Если вы с этим не согласны, можете этого не делать. Как уже говорилось, контролирующие органы не вправе налагать на юрлицо никаких санкций за нарушение порядка и полноты проведения проверки ТМЦ. В принципе, это делает собственник (в соответствии с внутренними регламентами), но в малых предприятиях руководитель и владелец организации обычно являются одним и тем же лицом. Не накажет же директор сам себя.

Материал по теме

Составляем акты о результатах инвентаризации

Этап 5. Излишки и недостачи

Последним этапом сверки остатков имущества является принятие решения по выявленным расхождениям. С излишками все просто — это доход, подлежащий налогообложению (что при общей системе, что при УСН). С недостачами чуть сложнее. Понятно, что это убыток организации, но прежде чем его списать как некомпенсируемые расходы, проводят небольшое внутреннее расследование. Другими словами, перед тем как ответить на вопрос «Что делать?», отвечаем на вопрос «Кто виноват?». Признанный виновным в недостаче сотрудник ее возмещает в порядке, предусмотренном главой 39 ТК РФ.

А если виновный не обнаружен или все сотрудники виноваты солидарно, тогда недостача — однозначный убыток. «УСНщики» такой убыток признать в целях уменьшения налогооблагаемой базы не смогут — его нет в списке расходов, приведенных в пункте 1 статьи 346.16 НК РФ. Но пусть те, кто применяет общую систему, особо не злорадствуют — им тоже списать недостачу в налоговом учете просто так никто не даст.

Недостачи материальных ценностей в производстве и на складах при отсутствии виновных лиц признаются внереализационными расходами лишь в случае, когда факт отсутствия виновных лиц документально подтвержден уполномоченным органом государственной власти (согласно подпункту 5 пункта 2 статьи 265 НК РФ) (в постановлении о приостановлении уголовного дела в связи с неустановлением виновных лиц (согласно подпункту 1 пункта 1 и пункта 2 статьи 208 УПК РФ)). Существуют, правда, нормы естественной убыли, но они касаются далеко не всех материальных объектов. Естественная убыль у помидоров или цемента предусмотрена, но у инструментов или канцелярских принадлежностей ее точно не бывает. По таким итогам проверки в бухучете расходы будут, а в налоговом учете — нет.

Документальное оформление результатов

Для оформления результатов проверки активов и обязательств разработаны унифицированные описи и акты. Но строгих правил, как правильно оформить инвентаризацию документально, не предусмотрено. Если расхождений с бухучетом нет, все графы описей и актов заполняются автоматически. И подведение итогов упрощается. Если расхождения есть, требуется составлять сличительные ведомости.

По итогам годовой инвентаризации комиссия оформляет протокол. Если были выявлены излишки или недостачи, дополнительно заполните ведомость ИНВ-26. На основании этих документов издайте приказ руководителя об утверждении результатов инвентаризации.

Правила проведения инвентаризации расчетов

Теперь поговорим о сверке расчетов. Это то, что обязательно нужно сделать во время годовой инвентаризации, — свериться со всеми контрагентами. Тут все просто: взять да и разослать всем контрагентам по списку письма-сверки. Мол, по нашим данным, вы нам должны 20 000 рублей, просим подтвердить (или опровергнуть) в 10-дневный срок. А если вы на наше письмо не прореагировали, значит, вы согласны с нашей суммой. И все дела. А потом по итогам рассылки составить сличительную ведомость, и если вылезут расхождения по расчетам, то придется заниматься выяснением истины: кто из двух сторон прав и кто, кому и сколько должен.

Отметим, что ни аудиторы, ни налоговые инспекторы не вправе требовать от организации наличия актов сверки со всеми контрагентами, поскольку это не регламентировано ни бухгалтерским, ни налоговым законодательством. Проводить проверку взаиморасчетов на основании актов сверки — это акт доброй воли организации, необходимость, продиктованная здравым смыслом.

Подведем итог. Сверка остатков и расчетов — нужная процедура, без которой увязать учет с фактом просто невозможно. Да, это громоздкая и тяжелая работа, требующая внимания и скрупулезного выполнения множества формальных требований. Можно, конечно, игнорировать проверку ТМЦ или проводить ее «для галочки». Но в этом случае компания обманет только саму себя. Но налоговики не наказывают за отсутствие ежегодных проверок. И только аудиторы при обязательном аудите финансовой отчетности требуют ее проведения для обеспечения достоверности учетных данных. При отсутствии проведения ревизии нужно помнить и про искажение бухгалтерской отчетности и грубое нарушение правил учета. Здесь штрафы законодательно предусмотрены.

Может пригодиться:

- образец приказа о проведении инвентаризации;

- образец сличительной ведомости результатов инвентаризации ТМЦ.