— Мне нужно было оплатить дачные поборы за два участка. Сейчас из-за коронавируса бухгалтер принимает оплату путём перевода с карты на карту. У меня не Сбербанк, поэтому при переводе 30 тысяч рублей на карту Сбера с меня сняли комиссию 606 рублей. Это очень много. При этом мне необходимо было совершить ещё несколько переводов на карту Сбера, правда суммой меньше. В итоге только на одни комиссии я потратила около 1000 рублей, — пожаловалась дачница Анастасия.

Высокие комиссии при переводах действительно очень волнуют граждан. У некоторых имеется по две карты разных банков, и, чтобы перевести деньги без комиссий, приходится усложнять себе задачу. Например, искать банкомат одного банка, снимать деньги и класть их на карту второго банка.

Как избежать комиссий?

Как правило, в российских банках комиссия за переводы составляет от 0,5 до 2% от суммы перевода. Однако если переводить деньги со счёта на счёт по реквизитам, то комиссий можно избежать. Председатель правления «БКС Банка» Дмитрий Пешнев-Подольский рассказал, что такой перевод можно сделать в большинстве мобильных и интернет-банков. Однако всегда стоит уточнять наличие комиссии у банка, так как такая услуга может быть предусмотрена не по всем тарифам. Реквизиты счёта у отправителя можно сохранить, если понадобится повторить операцию.

Если сумма составляет до 100 тысяч рублей, её можно бесплатно переводить по номеру телефона через систему быстрых платежей. Дмитрий Пешнев-Подольский отметил, что при переводах выше 100 тысяч банк может взимать комиссию до 0,5% от суммы, но не более 1500 рублей.

Кроме того, сейчас многие банки предлагают бесплатный перевод в рамках определённого лимита. Обычно он составляет 20–50 тысяч в месяц. Даже если речь о переводе между разными банками.

Проще бесплатно пересылать деньги между разными физлицами в рамках одного банка. Аналитик «Фридом Финанс» Евгений Миронюк говорит, что многие кредитные организации предлагают данную операцию бесплатно или по низким (относительно среднерыночных) тарифам.

Клиент может избежать комиссий при переводе из одного банка в другой, если пользуется мобильными приложениями обоих банков. Заместитель руководителя информационно-аналитического центра «Альпари» Наталья Мильчакова рассказала, как это сделать.

— Заходите в мобильное приложение того банка, карту которого вы хотите пополнить. Далее нажимаете на номер её счёта. Здесь выбираете в меню «Пополнить», а следом — опцию «С карты другого банка». Потом вы вводите реквизиты той карты, с которой вы делаете перевод. В итоге деньги приходят мгновенно и без всякой комиссии, — пояснила Наталья Мильчакова.

Можно ли сэкономить на переводах?

В качестве примера возьмём Сбербанк. Там взимается комиссия за перевод свыше 50 тыс. руб. в месяц между своими клиентами. Избежать её будет непросто. Чтобы не переплачивать, можно оформить, например, подписку на переводы. За фиксированную сумму можно увеличить лимит сумм, которые будут перечисляться в месяц с карты на карту. Впрочем, условия переводов у Сбера в принципе хуже, чем у других банков. Если вам нужно регулярно перечислять деньги с одной карты на другую, то стоит изучить тарифы разных финансовых организаций и выбрать оптимальный.

Наталья Мильчакова предупреждает, что банки очень хорошо зарабатывают на комиссиях — это вторая статья доходов после процентов по кредитам. Даже если они рекламируют какие-то услуги, обещая отсутствие комиссий, в этом есть какой-то подвох. Комиссия обязательно возникнет — не в одном случае, так в другом.

-

В России резко сократилась выдача потребительских кредитов

18 августа 2020, 12:16

-

Российскую экономику признали стабильной и неспособной к дефолту

18 августа 2020, 11:48

-

«Потрясающие характеристики». Сечин подарил Путину первую нефть из новой скважины «Восток Ойл» — видео

18 августа 2020, 11:41

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, как перевести деньги без комиссии с карты на карту или на счет. Какие методы всегда сопровождаются комиссиями. А также расскажем, как бесплатно перевести большую сумму. Инструкции и условия — на Бробанк.ру.

-

Перевод с карты на карту без комиссии

-

Перевод между картами одного и того же банка

-

Перевод на карту стороннего банка по ее номеру

-

Перевести деньги на карту без комиссии через СБП

-

Перевод путем пополнения

-

Если нужно перевести деньги на банковский счет

-

Как перевести большую сумму денег без комиссии

-

Какие способы всегда сопровождаются комиссиями

Перевод с карты на карту без комиссии

Самая популярная схема переводов — с карты на карту. Чаще всего именно о таком переводе говорят граждане, которые намерены отправить куда-то деньги без комиссии. И здесь играют роль такие аспекты:

- один банк обслуживает эти карты или разные;

- тариф на обслуживание карты отправителя;

- способ перевода — по номеру пластика или по номеру привязанного к нему телефона.

Для получателя перевода операция всегда будет бесплатной. На рынке практически не осталось банков, которые бы брали плату за входящие поступления.

Перевод между картами одного и того же банка

Это самый простой вариант того, как переводить деньги без комиссии. Каждый банк устанавливает свои тарифы на пользование дебетовыми платежными средствами. И всегда переводы любого типа внутри банка выполняются без комиссии.

Нужно зайти в банкинг или мобильное приложение, открыть там раздел платежей и переводов, выбрать вариант перечисления средств на карту и указать ее номер (16 чисел). После останется внести сумму и подтвердить операцию. С баланса спишут столько, сколько и было отправлено.

Перевод на карту стороннего банка по ее номеру

Другая ситуация — если вы хотите сделать перевод на карточку другого банка. В этом случае не всегда получится это сделать без комиссии. Банки работают не просто так, они должны получать прибыль, плату за пользование своими продуктами, тем более если клиент уводит деньги в другой банк. Поэтому, если клиент хочет отправить деньги на стороннюю карту, комиссии часто не избежать.

Но некоторые банки с целью повышения уровня лояльности и для привлечения клиентов (делают свои карты более привлекательными) устанавливают лимиты на бесплатные переводы на карты других банков. Некоторые, но не все.

Прежде чем выполнять операцию, загляните в тарифы на обслуживание своей банковской карты. Если есть доступ в мобильное приложение, найдете их там. Если есть лимит на переводы без комиссии на карты других банков, это будет указано.

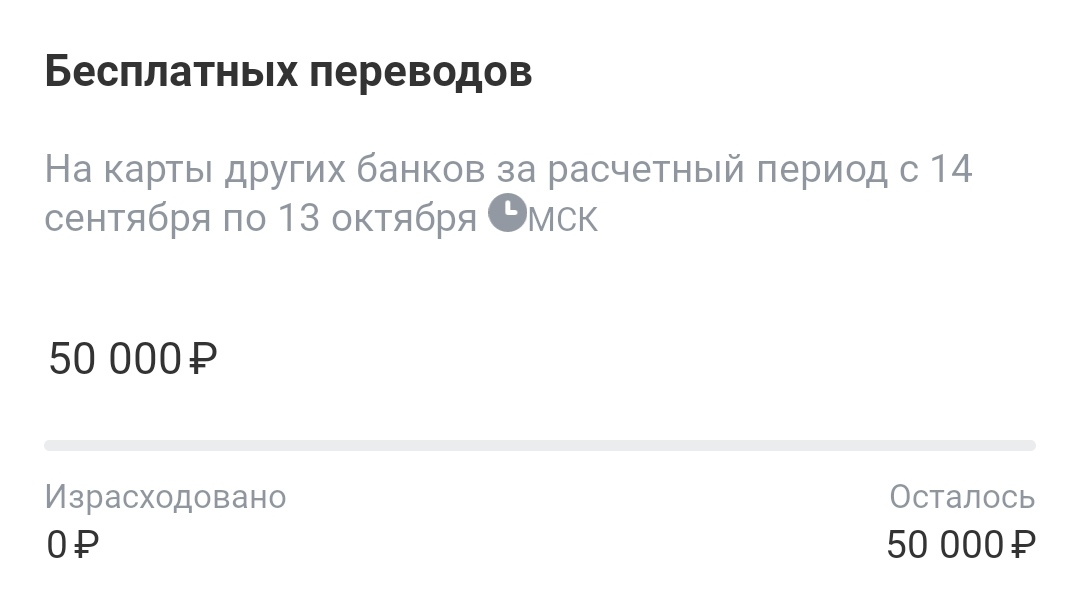

Например, если речь о карте Тинькофф Блэк, которая является одной из самых популярных дебетовых карточек на рынке, при стандартном обслуживании банк позволяет делать бесплатно переводы на платежные средства сторонних банков на общую сумму в 20000 рублей за расчетный месяц. А если подключена подписка ПРО, лимит повышается до 50000 рублей.

| Стоимость от | 0 Р |

| Кэшбек | До 30% |

| % на остаток | До 6% |

| Снятие без % | От 3000 руб. |

| Овердрафт | Нет |

| Доставка | 1-2 дня |

Для примера: так указана информация о лимите переводов без комиссии на карты сторонних банков в мобильном приложении Тинькофф. Указана оставшаяся сумма и даты расчетного периода, в рамках которого действует бесплатный лимит. При его превышении берется комиссия согласно тарифам на обслуживание карты.

Информацию о том, можно ли и сколько можно переводить денег без комиссии на карту другого банка, уточняйте по телефону горячей линии банка-отправителя. Звонок всегда бесплатный.

Перевести деньги на карту без комиссии через СБП

Если рассматривать то, как перевести деньги в другой банк без комиссии, то идеальным будет вариант именно через СБП — Систему Быстрых Платежей. Это межбанковский сервис, в который входят все банки России. В результате такого сотрудничества держатели карт таких банков-партнеров могут делать бесплатные переводы друг другу.

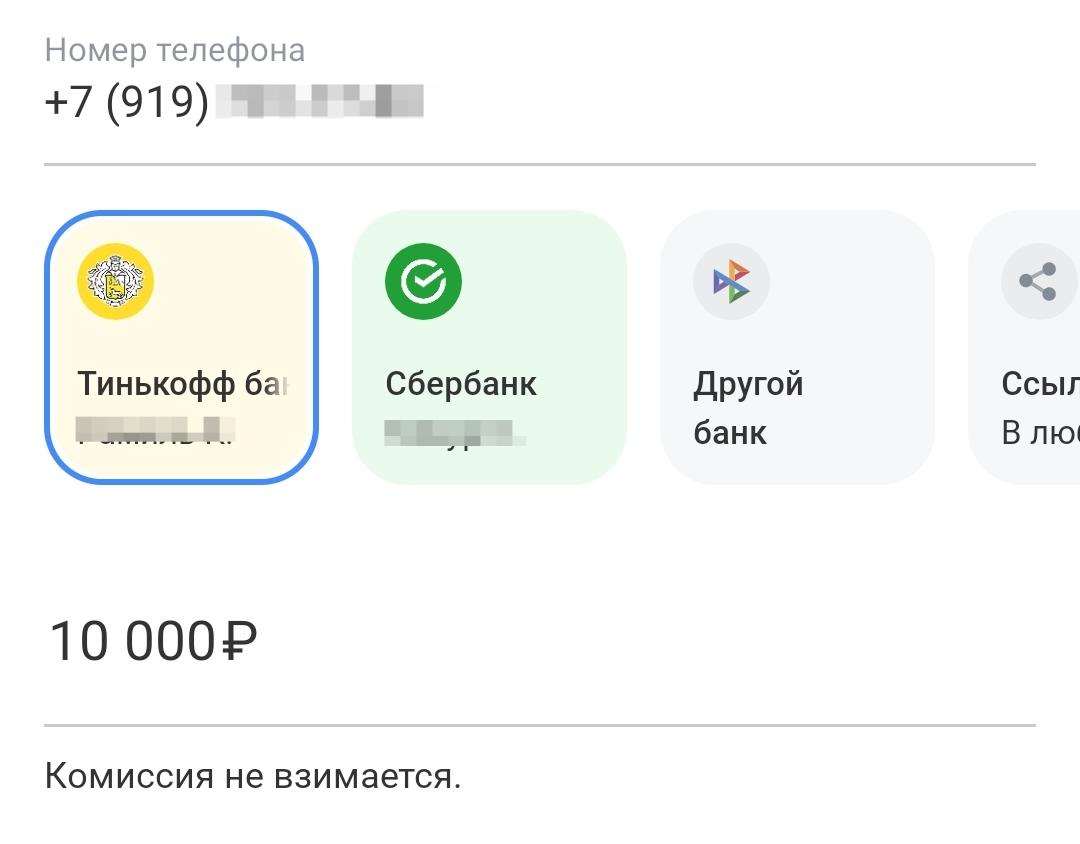

Перевод в этом случае выполняется по номеру телефона, который привязан к банковской карте получателя. Именно по телефону происходит идентификация пользователя. Если его номер привязан к нескольким карточкам разных банков, отправителю укажут их все и дадут выбрать нужную.

Сколько можно перевести денег без комиссии таким образом:

- за месяц с одной карты можно отправить бесплатно переводы на другие карты на общую сумму в 100 000 рублей;

- при превышении этого лимита берется небольшая комиссия в 0,5% от суммы, но не более 1500 рублей.

Для примера рассмотрим, как перевести деньги по СБП без комиссии через мобильное приложение банка Тинькофф. В других все происходит идентично:

- Зайти в мобильное приложение в раздел Платежи. Там выбрать вариант “перевод по номеру телефона” или “перевод по СБП” (каждый банк обозначает операцию по-своему).

- Ввести номер телефона получателя. Если к нему привязано несколько карт разных банков, система укажет их и даст выбрать.

- Вписать сумму и подтвердить операцию.

Некоторые банки создают сложности для тех, кто хочет перевести деньги без комиссии по СБП. Например, так делает Сбер. Он не подключает такую возможность для клиентов по умолчанию, они должны подключить отдельно прием и отдельно получение бесплатных переводов по СБП.

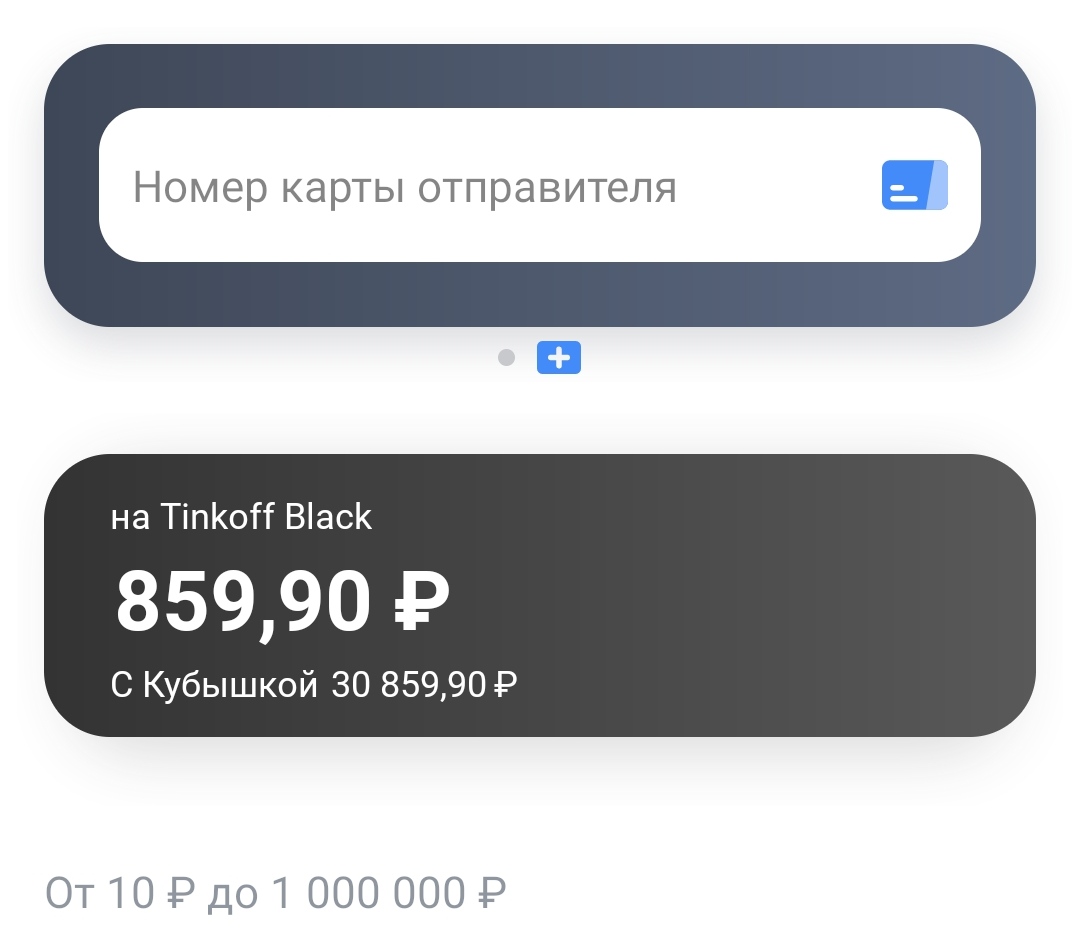

Перевод путем пополнения

Можно воспользоваться тем, что многие банки позволяют пополнять свои карты без комиссии с карточек другого банка. Гражданин, на карту которого нужно перевести деньги без комиссии, заходит в свой банкинг, выбирает свою карточку и в ее меню нажимает кнопку “Пополнить”, далее — “С карты другого банка”. Останется только ввести ее реквизиты и подтвердить операцию.

Стандартно такая операция проводится без комиссии с обеих сторон. Но при подтверждении операции все же смотреть на сумму, которая спишется со счета.

ВК При выполнении такой операции на телефон, привязанный к карте, с которой списываются деньги, придет проверочное СМС. Перевод выполнится только при его введении.

Если нужно перевести деньги на банковский счет

Здесь снова все зависит от банка, который обслуживает карту или счет отправителя — единого правила просто нет. Если обслуживающий банк установил комиссию за перевод средств на счет стороннего банка, ее не избежать. Так что, смотрите на тарифы своего банка.

Некоторые банки, как и в случае с переводами на карты, устанавливают лимиты на перечисление денег на сторонние банковские счета без комиссии, но это случается не так часто. Например, Сбербанк такие операции бесплатно не проводит, берет комиссию в 1%.

Если перевод выполняется между счетами одного и того же банка, комиссии не будет.

Как перевести большую сумму денег без комиссии

Если вам нужно перевести на карту или счет приличную сумму с минимальными потерями, например, речь о сделке с недвижимостью или транспортными средствами, лучше всего использовать межбанковский перевод.

Если у вас и у получателя денег нет счета в одном и том же банке, это нужно исправить. Например, если у него открыт счет в Сбере, то и вам тоже нужно открыть там счет, благо, что эта процедура бесплатная. А после выполните межбанковский перевод.

Но тут нужно учитывать лимиты на проведение таких операций, предварительно уточните их в банке. Например, тот же Сбербанк позволяет переводить дистанционно на счета, открытые в нем же, до 1 млн рублей без комиссии. Сумму свыше можно перевести только через отделение с комиссией 2,5%, максимум 1500 руб.

Какие способы всегда сопровождаются комиссиями

Граждане часто ищут альтернативы, но все они сопровождаются сбором комиссионных:

- если воспользоваться системой денежных переводов, придется платить за ее услуги, например, 1%, минимально 30 рублей;

- если отправить деньги на мобильный телефон, вывод с него всегда будет платным;

- если использовать терминалы или точки приема платежей, они также будут брать свою комиссию;

- если использовать электронные кошельки, то только перечисления между ними будут бесплатными, а вывод — всегда с комиссией.

Из всего сказанного выше можно сделать вывод, что варианты перечислений денег без комиссии зависят от банка, который обслуживает карту или счет отправителя. Если у него есть лимиты на бесплатные переводы в сторонние банки, вы ими воспользуетесь. Если нет, придется платить комиссию. Информацию о лимитах можно уточнить по горячей линии банка.

Частые вопросы

Можно ли перевести деньги со своего счета на свой бесплатно?

Если они обслуживаются в одном банке, то да. Если разными банками, тогда перевод тарифицируется согласно тарифам банка, из которого совершается перевод. И не важно, что это ваш же банк.

Можно ли без комиссии перевести деньги за границу?

Ситуация с переводами денег из России в другие страны в целом сложная, и бесплатных вариантов просто нет.

Можно ли перевести без комиссии деньги с карты Сбербанка в другой банк?

Можно, если вы воспользуетесь переводом по номеру телефона по СБП. Если делать перевод по номеру карты, Сбер возьмет комиссию 1,5%, минимально 30 рублей.

Можно ли без комиссии перевести деньги с кредитной карты?

Нет, в случае с кредитными картами банки устанавливают за вывод средств высокую комиссию.

Будет ли браться комиссия при переводе между картами одного банка?

Нет, в этом случае комиссия не берется. Но если речь о крупной сумме, предварительно уточните лимиты.

Комментарии: 0

Даже в одном банке вы можете перевести деньги другому человеку разными способами. Одни будут платны, другие – без комиссии. Возьмем, к примеру, Сбербанк. Только ленивый не слышал, как сильно госбанк боролся за право сохранить платные денежные переводы. Но в итоге сдался и подключил бесплатную Систему быстрых платежей. При этом запрятал опцию в настройки так, что её можно подключить, только набравшись терпения. Не мудрено, что многие не знают базовые правила бесплатных переводов. Рассказываем, как отправлять деньги без комиссии и экономить.

В своём банке

Спросите у получателя, какими картами он пользуется. Возможно, у него несколько «пластиков» разных финансовых организаций, и один совпадёт с вашим. Внутрибанковские переводы – в основном бесплатные.

У Сбербанка переводы без комиссии между разными регионами – до 50 000 рублей в месяц. Свыше лимита взимается плата – 1%, но можно подключить подписку и расширить лимиты. У подписки есть несколько тарифов, которые зависят от суммы расширенного лимита. Стоимость тарифов мы разбирали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох». Все переводы внутри одного региона в Сбербанке по-прежнему бесплатные.

Откройте дополнительную карту к основной, чтобы отдать её родственнику или супругу. Тогда у вас будет общий счёт, а у близкого человека – деньги под рукой. На допкарте можно установить лимиты на снятие и траты и отдать её ребёнку. Или же оформить детскую карту в своём банке – в большинстве случаев они бесплатные.

До 100 000 рублей без комиссии

Система быстрых платежей Центробанка работает уже больше года, но платежи без комиссии до 100 тыс. рублей появились недавно. В СБП участвуют больше 70 банков и платёжных агентов, поэтому вы быстро переведёте получателю деньги только по номеру телефона. Полный список подключённых финансовых организаций – на сайте sbp.nspk.ru.

В большинстве банков бесплатные переводы по номеру телефона вшиты в функционал мобильного приложения. Вы найдёте сервис в разделе «Платежи и переводы». Кроме Сбербанка. В его случаях придётся покопаться в настройках «Сбербанк Онлайн», чтобы подключить СБП. Как это сделать – читайте в нашей подробной инструкции.

Переводы до 100 тыс. рублей в месяц – без комиссии. Когда лимит исчерпается, взимается плата 0,5% от суммы перевода, но не более 1 500 рублей. Как сэкономить в этом случае? Сравните размер комиссии в своём банке и в СБП. Если внутренние переводы стоят дешевле, лучше воспользуйтесь ими, как превысите лимит в Системе.

Как перевести в другой банк?

СБП работает только в России, в зарубежный банк перевести деньги не получится. Международный перевод проще всего сделать по номеру карты получателя в мобильном приложении. Но за трансакцию придётся платить, иногда – в валюте карты принимающей стороны.

Но есть другой способ, чтобы перевести деньги с меньшей переплатой или без комиссии – по реквизитам. Не путайте с номером карты: счёт, БИК, корреспондентский счёт, ИНН, КПП и другие данные обычно находятся в разделе «Информация о карте». Чтобы не тратить время на постоянный ввод реквизитов, сохраните данные получателя в мобильном приложении.

Некоторые карты можно бесплатно пополнить из другого банка в мобильном приложении. Для этого выберите опцию «Пополнить карту», затем – «С карты другого банка» и введите номер «пластика». Эта хитрость поможет вам перевести без комиссии деньги родственникам или друзьям: скажите номер своей карты получателю денег, чтобы он ввёл его в мобильном приложении. Но говорите данные «пластика» только людям, которым вы доверяете.

Кошельки и социальные сети

В социальной сети «Вконтакте» можно бесплатно перевести от 300 до 75 000 рублей в месяц с MasterCard и Maestro, комиссия на другие суммы – 0,6% + 20 рублей. У переводов с Visa и «Мир» комиссия 0,75%, минимум 35 рублей. На кошелёк VK Pay переводы бесплатные.

Платёжные системы не берут плату за переводы между своими электронными кошельками. Поэтому можно свободно отправлять деньги с «Яндекс.Деньги» или WebMoney на электронный кошелёк получателя.

Но иногда сэкономить не получится. Например, при почтовом или банковском переводе наличных. В этом случае оператор всегда взимает плату.

Пользуйтесь разными финансовыми инструментами, не только переводом с карты на карту. Можно отправить деньги на электронный кошелёк. Главное – не бойтесь читать документы, интересоваться комиссиями и сравнивать стоимость различных способов перевода.

Глаза боятся, а руки подписывают на нас в Дзене.

3.4

Рейтинг статьи 3.4 из 5

Рекомендуемые дебетовые карты

Можно платить за рубежом

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Cash back: до 10%

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1,5% | 200 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 200 000 в день | 1 500 000 в месяц |

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах банка | |

| Евро | 2 800 в день | |

| 21 000 в месяц | ||

| Рубли | 200 000 в день | |

| 1 500 000 в месяц | ||

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах других банков | |

| Евро | 2 800 в день | |

| 21 000 в месяц |

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание: бесплатно

- Cash back: до 100%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 50000 | 0% | 0 |

| от 50000 | 1,99% | 199 |

Надежный банк!

Обслуживание

0 — 150 ₽ в месяц

SMS информирование

70 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Visa Classic, MasterСard Standard, Мир Классическая

- Обслуживание: 0 — 150 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 22 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 150 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 50 000 в день |

| 500 000 в месяц | ||

| В банкоматах других банков | Рубли | 50 000 в день |

| 500 000 в месяц |

Обслуживание

0 — 83 ₽ в месяц

в первый год

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание в первый год: 0 — 83 ₽ в месяц

- Обслуживание со второго года: 0 — 99 ₽ в месяц

- Cash back: до 25%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 100000 | 0% | 0 |

| от 100000 | 1,9% | 99 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 50 000 в день |

| 300 000 в месяц |

31.10.2019

При проведении ежемесячных платежей каждому из нас хочется платить как можно меньше комиссий банку. В соответствии с этим возникает вопрос о том, в какой банк стоит обратиться, у кого самая маленькая комиссия за оплату ЖКХ, мобильной связи, Интернета и т.д.? Давайте разбираться.

Следует начать разговор с того, что в разных регионах, разных городах могут быть и разные возможности. Во-первых, присутствие банков. Чем больше в вашем населенном пункте финансовых учреждений, тем выше между ними конкуренция, и тем более выгодные условия они смогут вам предложить.

Во-вторых, их тарифы и наличие удаленных каналов. Сразу обратим внимание (независимо от того, какой банк мы выберем), что использование удаленных каналов доступа к своему счету значительно сократят наши расходы. Объяснить это легко.

Предлагая такую технологию, кредитные организации перекладывают работу на машины, высвобождая персонал и соответственно сокращая свои операционные расходы. Соответственно, если вы будете оплачивать одну и ту же услугу через операциониста или через свой Личный кабинет в интернет-банкинге, с вас будут взимать за это разные суммы.

Давайте сравним предложения нескольких крупных банков: ВТБ24, Сбербанк России, Альфа-банк, банк Москвы.

- ВТБ24. Перечисление платежей на счета юридических лиц через кассира обойдутся нам в 1,5 % от суммы перевода. Использование сервисов «Телебанк» и «Телеинфо» позволит значительно сэкономить. Операции в сумме до трех тысяч рублей стоят фиксированно 20 рублей, свыше — 0,6 %.

- Сбербанк России взимает комиссию с учетом наличия или отсутствия договоров со стороной — получателем. Различаться эта величина может и в зависимости от конкретного региона. Через кассира операция будет стоить от 2 до 3 процентов. Через Сбербанк онлайн, банкоматы и терминалы — от 0 до 1%.

- Альфа-Банк. Через сервис «Альфа-Клик» в зависимости от пакета, подключенного клиенту, банк списывает комиссию в размере 29 рублей за платеж или проводит его бесплатно.

- Банк Москвы. Этот банк отличается программой, предназначенной для пенсионеров. Для них наличие карты жителя столицы (социальной карты) позволяет оплачивать коммунальные услуги бесплатно. Для всех остальных плательщиков – от 0,3 до 1,5 %.

Большинство россиян предпочитают совершать платежи через отделения Сбербанка, и это совершенно логично – его отделения есть в каждом населенном пункте, а в крупных городах количество офисов может составлять несколько десятков. Удобство для многих из нас стоит на первом месте, а потому и обращаться в эту компанию удобнее всего.

Что понадобится для платежа? Ваш паспорт гражданина РФ или иной документ, удостоверяющий личность, а также реквизиты получателя – частного лица или организации, которым нужно перевести деньги.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Если вам нужно оплатить услуги ЖКХ, то в данном случае нужно взять с собой платежку, и именно по ней сотрудники проведут зачисление. Если в отделении есть банкоматы, оборудованные системой считывания штрих-кода на квитанции, тогда можно без очередей самостоятельно оплатить квартплату, инструкция дана здесь.

В каком банке вы бы хотели завести дебетовую карту?

Как будет определяться комиссия? Все будет зависеть от того, в каком регионе находится получатель (т.е. где он открывал свой счет) и от того, заключена ли у него со Сбербанком договоренность на совершение платежей. В первом случае комиссия рассчитывается индивидуально, она составит не более 2% от суммы перевода, во втором она будет осуществляться без взимания дополнительной платы.

Остается только отметить, что ни один банк не взимает комиссии за проведение бюджетных платежей.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Предисловие

В жизни ИП бывают случаи, когда срочно нужно оплатить что-то со счета: налоги, зарплату, платежные поручения и т.д. Если нужной суммы на расчетном счете не хватает, приходится её вносить. Так вот, в процессе внесения можно попасть на комиссию, лишние налоги, штрафы и возню с налоговой. Статья о том, как пополнить расчетный счет ИП правильно, выгодно и быстро.

Важно знать

Вносимые на РС средства делятся на две категории: личные (собственные) средства ИП и выручка от коммерческой деятельности. Отличие в том, что с выручки нужно платить налог. И, чтобы пополнение расчетного счета ИП собственными средствами не учитывалось как выручка, нужно указать к переводу такой комментарий: «Внесение собственных средств, НДС не облагается» или любую формулировку с таким смыслом. В противном случае внесенные средства будут учтены как выручка. Но указание такой формулировки не дает 100% гарантии того что эти деньги не зачтутся как выручка. И возможно ИП придется доказывать обратное, если эту сумму вдруг обложат налогом. Также подозрения в сокрытии выручки могут возникнуть если выручка значительно меньше внесенных личных средств.

Важно и обратное: не проводить выручку как внесение личных денег, даже если появится соблазн избегания налогов таким способом. Если выручка будет внесена на счет как «Собственные средства», то у налоговой могут возникнуть вопросы к тому что ИП ведет деятельность, несет расходы, но не имеет выручки. Возникает подозрение о попытке скрыть выручку от налоговой. А если выручка проводилась через онлайн-кассу, то информация об объеме выручки у налоговой уже будет, и попытки её полностью скрыть с высокой вероятностью приведут к проблемам: доначисление налогов, уплата пеней и штрафов.

Важные моменты:

- не все системы и способы оплаты позволяют указать комментарий к переводу о том, что вносятся личные деньги. Эту тему мы затронем ниже;

- личные средства, внесенные для пополнения собственного расчетного не нужно отражать в книге учета доходов и расходов (КУДиР);

- для оплаты трат на бизнес с личных средств не обязательно внесение наличных на расчетный счет ИП. Можете оплатить расходы на бизнес из личных средств, затем, для учета этих трат в качестве расходов, приложите к КУДиР документы, подтверждающие эти расходы.

Все перечисленные в статье способы подходят для внесения как выручки, так и собственных средств. Всего применяется пять способов внесения денег на расчетный счет ИП. Разберем отдельно каждый из них.

Как положить деньги на расчетный счет ИП

Способ 1. Банкомат

Некоторые банки в дополнение к расчетному счету выпускают физическую пластиковую (не виртуальную) бизнес-карту. В зависимости от банка и тарифа выпуск и обслуживание карты могут быть платными или бесплатными. Такая карта по умолчанию привязана к РС. Можно просто через банкомат положить деньги как на обычную карту, и они окажутся на расчетном счете. Расплачиваться, кстати, этой картой тоже можно. Деньги будут списываться с РС. Пополнение расчетного счета через бизнес-карту один из самых простых вариантов пополнения.

В некоторых банках есть альтернатива бизнес-карте: специальные логины и пароли, для внесения средств на счет через банкомат.

Условия внесения денег таким способом у банков разные:

- некоторые банки вовсе не выдают ни бизнес-карту ни логин-пароль;

- некоторые банки бизнес-карту выдают, но не позволяют вносить через нее деньги;

- комиссия за внесение может меняться в зависимости от суммы или вовсе от всех входящих платежей;

- комиссия может взыматься только при внесении с банкомата стороннего банка;

- комиссия может быть двойной: взымает и ваш банк, и банк, чьим банкоматом вы воспользуетесь;

- у банков разные суточные, месячные лимиты бесплатного внесения денег на РС и лимиты внесения в целом;

- размер комиссии не всегда может быть указан на экране банкомата;

- время зачисления денег на расчетный счет зависит от банка, в котором у вас РС, от банка, чьим банкоматом вы воспользовались. Зачисление со своего банкомата, как правило моментальное, а со стороннего возможны задержки вплоть до суток.

Важно!!! Не во всех банкоматах есть возможность указать комментарий к платежу о том, что вы вносите личные средства. Вероятно, деньги будут внесены как выручка. Будьте внимательны. Из плюсов то что деньги на счет поступают быстро и то, что способ относительно удобный.

Способ 2. Через кассу банка

Еще один простой способ. Как внести деньги на расчетный счет ип через кассу банка? Просто приходите в отделение банка, предъявляете паспорт, реквизиты счета и, соответственно наличные деньги. Оператор примет деньги и внесет их на счет. Комиссия может взиматься при внесении как со своего, так и со стороннего банка.

Самый важный плюс такого способа в том, что точно можно указать назначение перевода. Также учитывайте время зачисления, размер комиссии. Сейчас бурно развиваются банки для предпринимателей, которые не имеют отделений, тогда они предоставляют возможность внести средства через партнеров.

Способ 3. Через партнеров банка

У банков бывают партнеры, через которых также можно вносить наличку на РС без комиссии. Это могут быть отделения банков-партнеров или их банкоматы, федеральные салоны сотовой связи, платежные сервисы и др. К примеру, у банка Тинькофф в партнерах числятся салоны «Билайн», «Юнистрим», банки «Открытие», «МКБ» и др. У каждого партнера свои ограничения по сумме вносимых средств. Деньги как правило поступают моментально, но возможны задержки, вплоть до 5 дней. А если платеж был совершен в вечер пятницы, то возможно деньги поступят только на следующей неделе. В зависимости от того вносите вы деньги через терминал, банкомат или офис партнеров, понадобится 16-значный номер бизнес-карты, или 10-значный номер инкассационного счета.

Способ 4. Перевод с личного счета физлица

Пожалуй самый простой способ как положить деньги на расчетный счет. В личном кабинете банка, в котором открыт счет физлица находите услугу «Переводы», «Оплата услуг» или т.п. Заполняете необходимые реквизиты расчетного счета ИП и подтверждаете операцию. Не забудьте указать соответствующее назначение платежа. Либо, к примеру в приложении Сбербанка создаете перевод на другую карту и вбиваете номер бизнес-карты (как обычный перевод на другую карту). Если счет физлица и ИП в одном банке, то скорее всего деньги поступят моментально. Если в разных банках, то возможна комиссия и задержки по срокам зачисления вплоть до трех дней.

Способ 5. Системы денежных переводов, электронные кошельки.

Например, Юнистрим или Яндекс.Деньги, Qiwi кошелек. Комиссия будет взыматься в любом случае, и она достаточно высокая. Можно пополнять онлайн, в отделении или через терминал, если таковые имеются. При пополнении онлайн, потребуется регистрация, а в отделении попросят паспорт. Понадобятся реквизиты счета или номер карты, номер виртуальной карты тоже подойдет. Прибегать к такому способу следует только в крайних случаях, так оно обойдется дорого, и налоговая может воспринять такое пополнение расчетного счета ИП как сомнительную операцию.

Пополнение от третьих лиц

Для начала нужно отметить что внесение средств любым сторонним лицом, даже супругом или матерью, и даже если в назначении платежа было указано «Внесение личных средств», воспринимается как выручка или как оплата товаров или услуг, что чревато последствиями.

И всё же как ИП пополнить свой расчетный счет от третьих лиц? Чтобы третье лицо могло пополнять счет как внесение личных средств, его нужно включить в список лиц, имеющих право на управление расчетным счетом. Такие лица имеют полный доступ к счету и ко всем операциям по нему, в том числе и на снятие денег со счета.

Еще один способ – это пополнение по специальному логину и паролю через банкомат. Всё как в первом пункте статьи, главное указать правильное назначение перевода. Важно!!! Имея такой доступ можно не только пополнять счет, но и снимать с него деньги. Поэтому, рекомендуем придерживаться правил банка относительно обращения с данными для доступа к счету.

Еще один способ – оформить взнос на расчетный счет ип как заём. У такого способа есть много тонкостей, отметим здесь лишь суть: с лицом, которое будет вносить средства, заключается договор займа. Вносимые деньги нужно обозначить как заем. Их можно будет вывести со счета в установленный договором займа срок.

Это три способа, используя которые можно вносить личные средства на расчетный счет в качестве личных средств. Кроме них есть и другие способы, но их работоспособность как инструмента внесения личных средств нужно уточнять в банке:

- оформление именной корпоративной карты сотруднику и пополнение счета через эту карту;

- оформление доверенности на пополнение счета. Оформить документ можно на кого угодно. При пополнении потребуется доверенность и паспорт.

Пополнение без комиссии

В нашем сервисе в разделе «Открыть расчетный счет» можно выбирать банки по критериям, например, «Пополнение без комиссии». Ниже мы предлагаем ознакомиться с тарифами банков, у которых либо полностью отсутствует комиссия за внесение денег на расчетный счет, либо без комиссии можно внести крупную сумму. Как правило, это касается способа пополнения через банкомат или через личный кабинет с карты другого банка. Выбирайте подходящие варианты:

Тарифы банка Мобульбанк

Банк Модульбанк

тариф Оптимальный

3 месяца в подарок

5 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

300 000

Платеж в другие банки

19₽/шт

Внесение наличных без комиссии

бесплатно

Банк Модульбанк

тариф Безлимитный

3 месяца в подарок

5 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

500 000

Платеж в другие банки

бесплатно

Внесение наличных без комиссии

бесплатно

Тарифы банка Blanc

1 месяц в подарок

3 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

1 500 000

Платеж в другие банки

бесплатно

Внесение наличных без комиссии

10 000 000

1 месяц в подарок

3 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

700 000

Платеж в другие банки

>20 —

30₽/шт

означает, что 20 шт. бесплатно,

а с 21-ого и далее

30₽ за каждый платеж

>20 —

30₽/шт

Внесение наличных без комиссии

10 000 000

Банк Бланк

тариф Бесплатный

Бесплатное обслуживание

3 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

250 000

Платеж в другие банки

>5 —

50₽/шт

означает, что 5 шт. бесплатно,

а с 6-ого и далее

50₽ за каждый платеж

>5 —

50₽/шт

Внесение наличных без комиссии

10 000 000

Тарифы банка Точка

Снятие наличных через карту

физ. лица без комиссии

400 000

Платеж в другие банки

бесплатно

Внесение наличных без комиссии

100 000

Банк Точка

тариф Корпоративный

Снятие наличных через карту

физ. лица без комиссии

10 000 000

Платеж в другие банки

бесплатно

Внесение наличных без комиссии

1 000 000

Банк Точка

тариф Развитие

3 мес — бесплатно

1 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

1 000 000

Платеж в другие банки

бесплатно

Внесение наличных без комиссии

600 000

Тарифы банка Тинькофф

Банк Тинькофф

тариф Продвинутый

2 месяца бесплатно

6 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

29₽/шт

Внесение наличных без комиссии

300 000

Банк Тинькофф

тариф Профессиональный

2 месяца бесплатно

6 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

19₽/шт

Внесение наличных без комиссии

1 000 000

Тарифы банка ВТБ

Банк ВТБ

тариф Все включено

3 месяца в подарок

12 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

бесплатно

Платеж в другие банки

>60 —

50₽/шт

означает, что 60 шт. бесплатно,

а с 61-ого и далее

50₽ за каждый платеж

>60 —

50₽/шт

Внесение наличных без комиссии

250 000

Банк ВТБ

тариф Большие обороты

Снятие наличных через карту

физ. лица без комиссии

бесплатно

Платеж в другие банки

>150 —

35₽/шт

означает, что 150 шт. бесплатно,

а с 151-ого и далее

35₽ за каждый платеж

>150 —

35₽/шт

Внесение наличных без комиссии

750 000

Тарифы банка Промсвязьбанк

Банк Промсвязьбанк

тариф Мое дело

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>10 —

100₽/шт

означает, что 10 шт. бесплатно,

а с 11-ого и далее

100₽ за каждый платеж

>10 —

100₽/шт

Внесение наличных без комиссии

10 000 000

Банк Промсвязьбанк

тариф Бизнес Драйв

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>50 —

100₽/шт

означает, что 50 шт. бесплатно,

а с 51-ого и далее

100₽ за каждый платеж

>50 —

100₽/шт

Внесение наличных без комиссии

10 000 000

Банк Промсвязьбанк

тариф Бизнес 24х7

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>15 —

100₽/шт

означает, что 15 шт. бесплатно,

а с 16-ого и далее

100₽ за каждый платеж

>15 —

100₽/шт

Внесение наличных без комиссии

10 000 000

Банк Промсвязьбанк

тариф Бизнес Лайт

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>10 —

100₽/шт

означает, что 10 шт. бесплатно,

а с 11-ого и далее

100₽ за каждый платеж

>10 —

100₽/шт

Внесение наличных без комиссии

10 000 000

Тарифы банка СберБанк

Банк Сбербанк

тариф Полным ходом

1-ый мес обслуживания за 1 ₽

7 место в рейтинге

О тарифах

Снятие наличных через карту

физ. лица без комиссии

600 000

Платеж в другие банки

>50 —

100₽/шт

означает, что 50 шт. бесплатно,

а с 51-ого и далее

100₽ за каждый платеж

>50 —

100₽/шт

Внесение наличных без комиссии

300 000

Тарифы банка Альфа-Банк

Банк Альфа банк

тариф Всё, что надо

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

бесплатно

Внесение наличных без комиссии

2 000 000

Банк Альфа банк

тариф ВЭД+

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>60 —

29₽/шт

означает, что 60 шт. бесплатно,

а с 61-ого и далее

29₽ за каждый платеж

>60 —

29₽/шт

Внесение наличных без комиссии

1 000 000

Банк Альфа банк

тариф Удачный выбор

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>40 —

29₽/шт

означает, что 40 шт. бесплатно,

а с 41-ого и далее

29₽ за каждый платеж

>40 —

29₽/шт

Внесение наличных без комиссии

500 000

Банк Альфа банк

тариф Лучший старт

Снятие наличных через карту

физ. лица без комиссии

Нет

Платеж в другие банки

>8 —

79₽/шт

означает, что 8 шт. бесплатно,

а с 9-ого и далее

79₽ за каждый платеж

>8 —

79₽/шт

Внесение наличных без комиссии

150 000

Итог

Как видим даже у такой простой операции как внесение наличных у ИП, есть много тонкостей. Перед тем как перед предпринимателем встанет вопрос как положить деньги на расчетный счет сбербанка, ВТБ, Точки или в любом другом банке, нужно сначала выбрать тариф. При выборе банка и тарифа на расчетно-кассовое обслуживание обращайте внимание на слудующие моменты:

- на некоторых тарифах может быть установлена комиссия на все входящие средства независимо от способа внесения и назначения перевода;

- на некоторых тарифах может быть установлена комиссия в зависимости от способа внесения средств;

- установлены ли лимиты бесплатного внесения средств, и если да, то какова комиссия при превышении лимита;

- какова стоимость услуг инкассации;

- если вам предстоит срочно вносить деньги на счет, то учитывайте наличие и количество отделений и банкоматов банка или партнеров, промежуток операционного дня, работа в праздники и выходные.