Ольга Лурье

поговорила с экспертом

Профиль автора

В случае происшествия страховка может покрыть если не весь ущерб, то хотя бы его часть.

А если страховки нет, все расходы лягут на хозяина. В частном доме может случиться всякое: замкнет проводка и начнется пожар, ураганный ветер повредит кровлю или заберутся воры, пока хозяева в отъезде. И заменить выбитые окна или прикрепить один оторванный лист металлочерепицы в двухэтажном доме иногда муторно и недешево.

Чтобы компенсировать ущерб, загородные дома страхуют. Я уже 15 лет работаю в страховых компаниях, специализируюсь на имущественном страховании. В этой статье расскажу, как застраховать загородный дом, обратиться за выплатой и почему могут не заплатить.

Почему люди страхуют свои дома

Дома страхуют добровольно или по требованию банка. Если для покупки или строительства дома брали ипотеку или кредит под его залог, то банк обязательно требует страховку. Иначе он повысит процент по кредиту. Во всех остальных ситуациях страховать дом или нет — дело хозяев.

По моему опыту, добровольно люди чаще всего страхуют дома от серьезных рисков — пожара, затопления или падения деревьев. Хозяева недорогих домов с мелкими убытками готовы разобраться сами: считается, что поврежденную градом обшивку можно починить самостоятельно, а вот если дом сгорит целиком, уже нужна страховка.

Владельцы коттеджей, наоборот, берут максимальный пакет рисков, потому что в коттеджах обычно дорогостоящие ремонт и бытовая техника. Хозяевам важно застраховать не только сам дом, но и обстановку с имуществом — слишком велика цена потери.

Вот несколько примеров, как работают страховки.

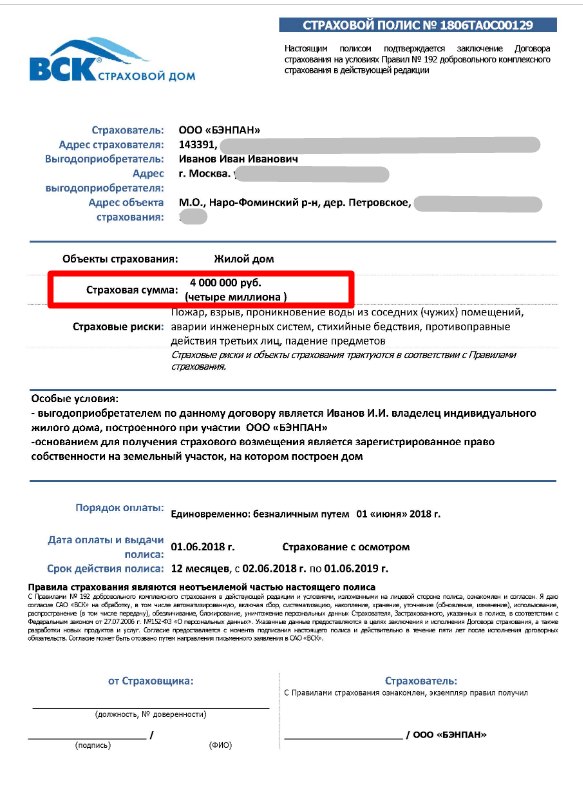

4 млн рублей за сгоревший дом. Во Владимирской области огонь полностью уничтожил здание, где хозяева не жили уже два года. Дом они планировали продать. Что именно произошло, непонятно: по словам соседей, посторонних в поселке не было и вряд ли внутрь забрались бездомные. К тому же эксперты обнаружили уцелевшую дверь без следов взлома. Страховая компания выплатила максимальную сумму — 4 млн рублей.

2,2 млн рублей на ремонт после пожара. В Серпухове в местном СНТ загорелся бревенчатый дом. Из-за пожара обуглились и покрылись копотью стены и полы, полопались все окна, сгорели двери и новая дубовая лестница. Эксперты установили, что замкнула электропроводка, что и стало причиной пожара.

Страховая компания оценила стоимость ремонта в 2,3 млн рублей. Выплаченных денег хватило, чтобы удалить копоть и отшлифовать бревна, заменить полы, окна и двери, а также изготовить новую лестницу, то есть фактически привести дом в тот же вид, что до пожара.

730 000 Р за затопленную дачу. Под Уфой река вышла из берегов, затопила садоводство, а один из домиков буквально смыла с фундамента. Когда вода ушла, дача оказалась в 10 метрах от него. Внутри дома все промокло.

Дача была застрахована на 700 000 Р. Эксперты оценили восстановительный ремонт в 730 000 Р, и страховая компания выплатила максимальное возмещение — 700 000 Р.

Кто может застраховать дом

Строго говоря, страхуют не дом, а имущественный интерес, который связан с риском утраты или повреждения имущества. То есть застраховать дом может любой человек, у которого есть такой интерес. Но, например, наличие прописки — это не имущественный интерес. Поэтому лучше, чтобы страхователем был собственник или арендатор по договору. Если страхователь не сумеет документами подтвердить имущественный интерес, когда наступит страховой случай, договор страхования могут просто признать недействительным.

В страховом деле различают два понятия: страхователь и выгодоприобретатель.

Страхователь — тот, кто подписал договор со страховой компанией. Как правило, это владелец дома, но бывают случаи, что страхователями становятся, например, дети пожилых хозяев. Чтобы родителям не разбираться с бумагами, дети сами оформляют договор. Но если наступит страховой случай, выплату получат родители. При этом дети получают право представлять родителей в страховой компании: вносить изменения в договор, подавать заявление на выплату возмещения. Доверенность им не нужна.

Выгодоприобретатель — тот, кто получит страховую выплату. Как правило, это собственник или банк — если дом в залоге. С залоговым имуществом схема чуть сложнее. Когда дом, который был в ипотеке, уничтожен полностью, деньги выплатят банку, чтобы закрыть кредит. А если такой дом можно отремонтировать, то компенсацию получит собственник.

Какое имущество можно застраховать

Застраховать дом — это, скорее, обиходное выражение. В страховом полисе детально прописывают, что именно в доме застраховано. Вот какие могут быть варианты:

Конструктивные элементы. Это фундамент, стены, перекрытия, крыша. Иногда в этот же список включают окна, входные двери, электропроводку, водопроводные и канализационные трубы. С конструктивными элементами не так часто что-то происходит, рисков меньше, поэтому и застраховать их дешевле, чем все остальное.

Отделка. Это ремонт внутри и снаружи. Сюда относятся, например, межкомнатные двери и встроенная мебель: кухонный гарнитур, шкафы-купе, гардеробная.

С отделкой неприятности происходят чаще: ламинат вдруг вздуется, потому что прорвет трубы, а натяжной потолок могут случайно проткнуть сами хозяева. Поэтому страховать отделку дороже, чем конструктивные элементы.

Оборудование и коммуникации. Это сантехника, система отопления, бойлеры, вентиляторы и кондиционеры, антенны для телевидения и интернета. В банях это печь и купель.

Страховая компания при оформлении договора попросит техпаспорта на оборудование и чеки, если они есть. Это нужно, чтобы определить стоимость имущества. Если документов не сохранилось, будут смотреть примерную цену в интернете. Стоимость для страховки берется с учетом износа оборудования, также в нее включаются расходы на демонтаж и монтаж — уже без учета износа оборудования.

Движимое имущество. Это все предметы, которые не установлены стационарно. Например, мебель, бытовая техника или электроника, которую можно перенести с места на место, одежда и обувь, посуда, музыкальные инструменты, спортивное снаряжение, люстры, бра и другие светильники, а также шторы и карнизы. Сюда же относятся инструмент, газонокосилка, снегоуборщик, культиватор и электроколун. Квадроцикл и садовая машина — тоже движимое имущество.

Ландшафтный дизайн и оборудование участка. Сюда входят забор и другие ограждения, фонари и освещение, в том числе декоративное. Также это все элементы ландшафтного дизайна: мостики, дорожки, альпийские горки, фонтаны и бассейны. В общем, все, что находится на участке и имеет ценность.

Картины и скульптуры, религиозные предметы, книги, коллекции и украшения. Их можно включить в страховку с соблюдением особых правил. Страховая компания потребует заключение экспертов о подлинности и стоимости. Также надо будет принять усиленные меры безопасности — к примеру, поставить решетки на окнах и охранную сигнализацию.

Другие строения. Например, баня, хозблок или гостевой домик. Их тоже можно застраховать. При этом строения необязательно должны стоять на учете в Росреестре как объект недвижимости — главное, чтобы они были вписаны в страховой полис.

Если имущество находится вне дома, например в строениях на участке, то в полисе надо указать, что где находится. Например, прописать, что мотоблок стоит в сарае. При этом сам сарай тоже придется застраховать. То же самое с домом: имущество внутри него можно застраховать, только если застрахован сам дом.

Недостроенные дома страхуют, только если уже есть крыша, стены, окна и двери.

Нельзя застраховать:

- Ветхие и аварийные строения.

- Ценные бумаги.

- Информацию на флешках и дисках.

- Документы.

- Животных.

- Продукты и напитки.

- Чужие вещи.

От каких рисков страхуют дома

Часто люди думают, что если есть страховка, то заплатят при любом происшествии. Но в каждом договоре прописаны застрахованные и исключенные риски. Застрахованные риски — это ситуации, когда оплатят ущерб. Исключенные — когда выплаты точно не будет.

В моей практике все конфликты владельцев домов и страховой возникали из-за исключенных рисков. В разных компаниях список таких рисков варьируется, но есть общепринятые. Далее приведу основные застрахованные риски и сразу же исключенные.

Пожар. Как правило, сюда входит не только пожар в строгом смысле этого слова, но и все похожие происшествия: взрыв газа, удар молнии, замыкание проводки — если в результате что-то сгорело, обуглилось, закоптилось. К этому риску также относится поджог или пожар из-за пожара — когда, например, огонь перекинулся с горящего соседнего дома.

Исключенные риски:

- Пожар произошел из-за несоблюдения правил противопожарной безопасности. Например, хозяин дома уснул с сигаретой или дети подожгли занавеску. Причину пожара, как правило, устанавливает госпожнадзор, а если есть жертвы — следственный комитет.

- Пострадал отдельный предмет, пожара как такового не было. Если из-за замыкания сгорела пароварка, бесполезно обращаться за выплатой по полису страхования дома. То же самое, если в электрощитке начал дымить кабель, но ничего так и не загорелось, — это не пожар.

Есть и еще одна тонкость. Даже если дом разрушен целиком, но остался фундамент или печь, страховая не выплатит всю сумму за дом: из нее вычтут так называемые годные остатки. При этом неважно, что хозяину не нужен обгоревший фундамент и остатки печки. Здесь многое зависит от эксперта-оценщика, который приходит после пожара: он должен оценить, насколько пригодны остатки для дальнейшей эксплуатации.

Стихийные бедствия. В эту группу входят все природные происшествия: наводнения, бури, смерчи, град, обвалы, лавины, землетрясения и извержения вулканов.

Страховая может потребовать в качестве подтверждения, например, справку из метеобюро о скорости ветра. Считается, что ветер от 16,6 м/с может снести кровлю. Если скорость ветра была меньше, а кровлю все равно унесло, в выплате, вероятно, откажут: значит, кровля была плохо закреплена.

Исключенные риски:

- Дом пострадал в результате природного бедствия по вине человека. Например, если рядом что-то строили, взрывали или добывали и по этой причине произошел камнепад или просадка грунта. В таком случае убытки надо взыскивать с виновника бедствия.

- Дом затопило из-за подъема грунтовых вод, а не из-за того, что ближайшая речка или озеро вышли из берегов.

- Снег, дождь или грязь попали в дом через незакрытые окна и двери.

Падение посторонних предметов, столкновение. Это страховка на случай, если упадет дерево, столб, самолет или в дом врежется автомобиль.

Исключенные риски:

- В дом врезалась машина или самолет, которые принадлежит хозяину, его родственникам или работникам.

- Что-то упало на дом из-за неосторожности человека: если рядом вели строительство, с подъемного крана сорвалась стальная балка и пробила крышу, то ущерб надо взыскивать со строителей.

Аварии систем отопления и водоснабжения. В договорах страхования этот риск часто еще называют «повреждение водой». Это случаи, когда прорвало трубу, из нее потекла вода или антифриз, в результате испортилась отделка, мебель и техника. Обычно полисы охватывают и аварии из-за мороза. Например, если на улице минус тридцать и труба лопнет от холода.

Исключенные риски:

- В доме были старые или аварийные трубы и соединения. Страховая компания, скорее всего, не будет их заранее осматривать, но попросит владельца дома письменно подтвердить, что коммуникации в порядке. В договоре страхования будет соответствующий пункт. Если уже после аварии выяснится, что хозяин предоставил недостоверные данные, в выплате могут отказать.

- Трубу прорвало из-за того, что водопровод или отопление в этот момент ремонтируют.

Противоправные действия третьих лиц. Страховка покроет убытки, если хулиганы раскрасят фасад граффити или кто-то разобьет окна. Происшествие надо обязательно зафиксировать в полиции и потом получить документы о ходе расследования.

Исключенные риски:

- Ущерб причинил арендатор или родственник.

- Дом поврежден неумышленно. Например, сосед копал траншею на своем участке и экскаватор случайно повредил обшивку дома. Придется требовать деньги у соседа, а не у страховой.

Хищение. Это кража со взломом, грабеж и разбой. Грабеж — это открытое хищение. Например, когда в дом под благовидным предлогом зашли неизвестные, схватили вещи и убежали. Разбой — это нападение с применением насилия, угроз или оружия.

Исключенные риски:

- В доме была охранная сигнализация, а ее не включили или она сломана.

- Кража произошла, когда двери были открыты.

- Хозяин утверждает, что что-то пропало, но полиция не нашла следов взлома.

- Полиция нашла похитителя, и им оказался член семьи или работник хозяина.

- Украденное имущество находилось не в доме, а, например, во дворе.

Гражданская ответственность хозяина дома. Этот риск аналогичен страхованию гражданской ответственности в квартире, когда хозяева боятся затопить соседей. В случае с домом страховая покроет ущерб соседям, если, например, дом загорелся и пламя перекинулось на соседскую постройку.

Как правило, риски включают в договор пакетами, например:

- пакет 1: только пожар;

- пакет 2: пожар, противоправные действия, хищение, стихийные бедствия;

- пакет 3: полный пакет, включая повреждение водой и падение посторонних предметов.

В разных компаниях могут быть разные формулировки, но принцип один: можно выбирать пакеты рисков и не страховать ненужные. Например, если в доме нет водопровода, а вокруг — деревьев и столбов, то «повреждение водой» и «падение предметов» неактуальны.

Какими законами регулируется страхование имущества

Есть три ключевых закона, которые нормируют страхование домов:

- Гл. 48 Гражданского кодекса РФ содержит основные требования ко всем видам страхования.

- Закон «Об организации страхового дела в Российской Федерации» говорит о правах и обязанностях страхователей и страховщиков, надзоре за страховыми компаниями.

- Закон «О защите прав потребителей» регулирует случаи, когда страховая компания необоснованно отказывает в выплате.

Как застраховать дом

Чтобы оформить страховой полис, потребуются следующие документы:

- Свидетельство о праве собственности на земельный участок и дом или же выписка из ЕГРН — страховая компания может попросить свежую. Недорогие дачи иногда можно застраховать по садоводческой книжке.

- Технический паспорт и любые другие бумаги, где есть планы и описания устройства дома. Если страхуете коммуникации, может потребоваться проект подключения воды или газа — но это не обязательно, застраховать трубы могут и после простого осмотра.

- Паспорт или другое удостоверение личности.

- Чеки, гарантийные талоны и другие документы на дорогостоящее оборудование, инструменты и имущество, если страхуете их.

- Заявление на страхование — его дает страховой агент, еще можно скачать на сайте страховой компании. В заявлении хозяин дома подробно указывает все его характеристики: год постройки, материал, отделку, высоту потолков, толщину утеплителя.

У разных компаний свои требования к осмотру домов. Кто-то требует, чтобы осмотр обязательно происходил очно, то есть надо впустить в дом страхового агента. Другие страхуют по фотографиям от хозяина — просят не менее 20 фото изнутри и снаружи с разных ракурсов.

Требования страховщиков порой необъяснимы: одна компания посылает агента осматривать дешевую щитовую дачу, а другая страхует по фото элитный коттедж. Но чаще требования все же зависят от стоимости дома: до 1 млн рублей достаточно фотографий, от 1 до 5 млн — придет агент, а свыше 5 млн — эксперт по страхованию имущества.

Как правило, при страховании без осмотра, то есть по фотографиям, полис начнет действовать только через семь дней после его оформления. Так делают, чтобы избежать случаев мошенничества, когда собственники дома оформляют страховку уже после того, как что-то случилось.

Есть всего два случая, когда страховая может оформить полис без осмотра и без фото:

- Продление действующего полиса. Это касается и перехода из одной страховой компании в другую. Главное условие: срок действия нового полиса должен отсчитываться именно с того момента, как перестанет действовать прежний полис, то есть переход должен быть без перерыва.

- Когда дом в залоге у банка. Страховая компания может использовать отчет об оценке для банка.

На какую сумму страхуют дом

При страховании дома учитывают два слагаемых:

- Страховая премия — это цена страховки, то есть деньги, которые владелец платит страховой компании.

- Страховая сумма — это цена дома, которая будет вписана в полис. В идеале этих денег должно хватить, чтобы заново построить уничтоженный дом.

Страховая сумма может не совпадать с рыночной ценой дома. Например, в страховке не учитывают расположение дома: построенные по одному проекту дома в Сочи и в деревне под Костромой оценят одинаково, хотя рыночная стоимость будет разная. Кроме того, для сделок обычно берется рыночная цена дома и земельного участка в совокупности, а для страхования важна только цена самого дома: землю застраховать нельзя.

Есть несколько способов определить страховую сумму.

По документам. Если хозяин купил дом, то в договоре купли-продажи будет указана цена. Если же он строил его сам, то подойдут чеки об оплате стройматериалов, договор найма строительной бригады и подобные документы.

Бывает, что документов нет или в них недостоверная информация. Например, в договоре купли-продажи стоимость земли и дома для простоты указали в соотношении 50 на 50, а в реальности дом дороже участка. Это не означает, что страховая будет занижать или завышать страховую сумму: компания в любом случае проверит данные.

По методике страховой компании. Бывает, что дом старый, достался хозяину по наследству и его стоимость быстро определить невозможно. В таком случае страховая применит сложную методику оценки, в которой учитывается год постройки, материалы, отделка, оборудование и другие факторы. Например, учтут стоимость доставки стройматериалов к дому, затраты на демонтаж испорченного имущества и монтаж нового.

Износ часто тоже учитывают, но не при оформлении полиса, а уже при выплате. То есть дом застрахуют по цене нового, но если понадобится выплата, ее рассчитают с учетом износа. Эта схема будет прописана в договоре страхования. Выгоднее брать полис без учета износа.

По просьбе собственника страховщик может указать страховую сумму на 20% меньше или больше рассчитанной. Например, если дом оценили в 800 000 Р, а клиент хочет 1 млн рублей.

Если разногласия по сумме выходят за эти рамки, есть несколько вариантов:

- предоставить дополнительные документы о стоимости дома;

- попросить агента отправить фотографии дома на оценку независимым экспертам — как правило, это бесплатно;

- заказать независимую экспертизу — ее придется оплатить.

Иногда собственник намеренно занижает стоимость своего дома, чтобы страховка вышла дешевле. Это опасно: если что-то случится, страховая заплатит только в пределах суммы покрытия и с этим нельзя будет ничего сделать даже через суд.

Еще при заключении договора страхования надо обратить внимание на так называемые весовые коэффициенты, они же лимиты. Это процент от страховой суммы, которым ограничена выплата, если пострадали отдельные элементы. Например, на стены приходится 30% страховой суммы. Это означает, что если сгорела одна стена, за нее заплатят не больше 30% покрытия полиса, даже если ремонт стоит дороже. Весовые коэффициенты применяют не все страховые компании, и лучше, если их нет.

Таким образом, выгоднее оформить полис:

- с реальной ценой дома;

- выплатами без учета износа;

- без весовых коэффициентов.

Сколько стоит страхование дома

Полис стоит примерно 0,2—1% от страховой суммы. Конечная цена зависит от множества факторов. Вот самые популярные, их учитывают в большинстве компаний.

Завершенность строительства. Когда ремонт полностью закончен, полис дешевле. А если, например, в мансарде не доделана отделка, цена повысится.

Набор рисков. Только от пожара застраховать дом дешевле, чем по полному пакету рисков. Я рекомендую выбирать только реальные риски. Например, нет смысла учитывать аварии водопроводных систем, если в доме нет водопровода. А когда на участке нет деревьев и столбов, не надо страховать от падения предметов — так можно сэкономить около 20%.

Материал стен. Страховка на дом из негорючих материалов, то есть кирпичный или из пеноблоков, на 30—50% дешевле, чем на строение из бруса или каркасный.

Наличие франшизы. Франшиза — это сумма, в пределах которой хозяин сам отвечает за свое имущество и не обращается за выплатой. Например, после сильного ветра на забор упала ель, ущерб 30 000 Р. Если есть франшиза на 100 000 Р, то владелец не идет в страховую компанию. Чем больше франшиза, тем дешевле страховка.

Местоположение и безопасность. Когда дом находится в закрытом поселке, есть охранная или пожарная сигнализация, страховка будет дешевле.

Сезонность проживания. Дом, в котором живут круглый год, застраховать дешевле, чем дачу.

Источники огня. Когда в доме есть печь, камин или сауна, цена страховки выше.

Забор. Некоторые компании повышают цену полиса, если нет забора. А иногда могут и вовсе отказать.

Страховку можно удешевить, если в одной и той же компании покупать другие полисы — например, ОСАГО или полис страхования жизни. В этом случае многие страховщики дают скидки.

Сколько могут стоить страховки

| Тип дома | Страховая сумма | Цена полиса |

|---|---|---|

| Кирпичный коттедж в охраняемом поселке | 50 000 000 Р | 80 000 Р |

| Деревянный дом для постоянного проживания | 5 000 000 Р | 25 000 Р |

| Каркасный дачный домик | 1 000 000 Р | 10 000 Р |

Кирпичный коттедж в охраняемом поселке

Страховая сумма

50 000 000 Р

Деревянный дом для постоянного проживания

Страховая сумма

5 000 000 Р

Страховая сумма

1 000 000 Р

Как страховая выплачивает, если что-то случилось

Чтобы не было проблем с выплатой, после происшествия очень важно правильно все оформить для страховой. Вот как действовать.

В течение 24 часов обратиться в любую службу, которая отвечает за происшествие, — это полиция, пожарные, МЧС, газовики или другие организации. Они должны оформить происшествие и выдать документы. Например, госпожнадзор даст справку о пожаре, а полиция — талон-уведомление о том, что приняли ваше заявление. Председатель СНТ может составить акт о падении дерева.

Нельзя заявиться на выплату даже из-за небольшого пожара, если не вызывали пожарных: раз происшествие не оформлено, значит, его не было.

В течение 72 часов уведомить о происшествии страховую компанию по телефону, электронной почте или через мобильное приложение. Затем страховой эксперт приедет и осмотрит дом. До этого момента ничего ремонтировать нельзя, но разрешено принять меры, чтобы не стало еще хуже. Например, можно закрыть оконные проемы пленкой или натянуть тент над поврежденной кровлей. Перед этим желательно сделать фото дома в его исходном виде после происшествия.

Вот какие документы обычно просят страховые компании, чтобы оформить выплату:

- Договор страхования или страховой полис.

- Паспорт или любое другое удостоверение личности.

- Доверенность, если за выплатой приходит не собственник.

- Документы о праве собственности.

- Документы о стоимости имущества, если ранее их не предоставляли.

- Оригиналы или заверенные копии документов о происшествии — это могут быть справки, протоколы, постановления, решения, приговоры.

- Список поврежденного или утраченного имущества с указанием его стоимости на день события. Список можно оформить на обычном листе бумаги, даже от руки.

- Список сохраненного и спасенного имущества с указанием его стоимости. Тоже оформляется в свободном виде.

Если все документы сгорели, частично страховщик может их восстановить. Например, полис и договор есть в базе данных страховой компании, и она может без проблем выдать дубликат. Но страхователю в любом случае придется получить новый паспорт, а на время его изготовления МВД выдает временное удостоверение. В таких ситуациях в заявлении на выплату рекомендую указывать: «Такой-то документ уничтожен в результате пожара, обязуюсь предоставить после восстановления в установленном порядке».

Еще случается, что полиция, пожарные или другие службы не выдают документы или тянут с ними. Тогда надо добиваться от них хоть какой-нибудь бумаги или же приложить к заявлению на выплату свое заявление в органы с отметкой о регистрации.

Обычно с момента подачи документов до выплаты проходит около 20 дней. Если осмотр и фиксацию повреждений проводили эксперты, то срок выплаты будет таким, какой указан в правилах страхования.

В некоторых страховых компаниях заявление можно подать дистанционно через сайт или приложение, туда же можно загрузить фото дома после происшествия. При незначительном ущербе, возможно, больше ничего не потребуется. Например, из опыта: в 2020 году страховая компания заплатила 129,78 Р владельцу дома за две рейки сайдинга, которые оторвало ветром. Для таких выплат компании нет смысла устраивать осмотр.

Почему страховая компания отказывает в выплате

Иногда страховая отказывает в выплате, даже если достоверность происшествия не вызывает сомнений.

Например, пожар на самом деле был, имущество действительно повреждено. Вот какими могут быть основные причины для отказа:

- Страховую не уведомили о происшествии в положенный срок.

- Хозяева умышленно ничего не сделали, чтобы уменьшить ущерб. Например, дом загорелся, но тушить его не стали, а пожарных вызвали через час.

- Происшествие не зафиксировано: полицию, пожарных или спасателей не вызывали.

- Страхователь предоставил ложные данные или документы.

- Есть подозрения на мошенничество. Например, страховая считает, что хозяин сам поджег дом — это преступление, платить не будут, пока не разберется полиция.

- Хозяева сделали ремонт до того, как пришел эксперт из страховой.

- Владельцы дома грубо нарушили правила безопасности: курили в постели, развели костер на крыльце, пытались самостоятельно починить газовый котел.

Когда заключаете договор страхования, внимательно читайте условия

Клиенты страховых часто заключают договор не глядя и думают, что он покрывает все риски — от падения космического корабля до прорвавшей трубы. Вот несколько примеров из судебной практики, как все работает в реальности.

В Казани хозяйка застрахованного дома обнаружила на стенах трещины и потребовала за это выплату. Страховщик отказал, ведь такой риск в страховку не входил. Владелица дома не согласилась, пошла в суд и трижды его проиграла. Эксперты подтвердили, что это не страховой случай хотя бы потому, что трещины — следствие усадки дома, к тому же строители использовали некачественные материалы, и это подтвердила экспертиза.

В Москве фирма застраховала принадлежащий ей дом, а он сгорел. В полис входил только риск случайного пожара, а вот от поджога здание не страховали. Владельцы дома провели экспертизу, которая показала, что возгорание произошло само по себе. Но суд назначил еще одну экспертизу, и эксперт указал на явный признак поджога: было сразу два очага возгорания. Хозяева дома не только не получили выплату — суд обязал их возместить расходы на экспертизу, 389 297 Р.

В Мордовии женщина застраховала дешевый дачный домик как жилой дом стоимостью 700 000 Р. Дом сгорел, после чего выяснилось, что страховая сумма в договоре завышена. Страховая компания всеми силами пыталась признать договор недействительным, но суд встал на сторону хозяйки. Со страховой взыскали реальную стоимость дома — 41 984 Р, неустойку за затягивание выплаты — 4200 Р, штраф 5000 Р и компенсацию морального вреда в размере 1000 Р. Всего 52 184 Р.

Женщина попыталась получить больше денег, и суд второй инстанции даже частично занял ее позицию — указал, что страховая должна была проверить реальную стоимость дома, но полис оформили со слов владелицы, в итоге страховщик создал проблемы сам себе. Однако решение суда первой инстанции оставили в силе.

В Карачаево-Черкесии женщина только-только застраховала дом, как прошел сильный ливень и град, дом повредило. В договоре было прописано, что он начнет действовать только через 15 дней со дня оплаты, а происшествие случилось гораздо раньше. Дважды женщина судилась со страховой компанией, но ничего не добилась.

Как выбрать страховую компанию

Стопроцентно надежных способов выбрать страховую компанию, чтобы она точно заплатила, не существует. Но вот как можно сориентироваться:

- Почитать отзывы в интернете. Несмотря на то что велик риск наткнуться на покупные отзывы, страховщики с плохой репутацией все же обычно на виду, и люди не стесняются в деталях рассказывать, с чем они столкнулись.

- Посмотреть народный рейтинг страховых на «Банки.ру», ренкинг страховых от делового журнала «Эксперт» и рейтинг «Форбс». Эти рейтинги отражают как уровень клиентского сервиса, так и общую устойчивость компании.

- Внимательно анализировать договоры страхования. На самом деле не так важна компания, как договор: если в нем четко прописаны все условия и хозяин дома их понимает, то можно добиться выплаты даже от самой плохой страховой. А если хозяин дома требует того, чего в договоре нет, даже лучшая страховая получит право отказать ему, и судиться будет бесполезно.

Кратко о страховании дома

- В доме можно застраховать конструктивные элементы, отделку, коммуникации и вещи. Чем больше застраховано, тем дороже полис, и наоборот.

- Страховые компании предлагают страховки пакетами: от минимального набора рисков к максимальному. Чтобы не переплатить, надо оценить, какие риски актуальны в вашем случае: если рядом нет деревьев, не надо страховаться от их падения.

- Важно указать в полисе достоверную информацию: реальную стоимость дома и имущества, действительные характеристики здания. Если завысить или занизить стоимость полиса, дать страховой ложные данные, в выплате могут отказать — бывает, страховые специально цепляются за разные мелочи, чтобы не платить.

Обеспечьте спокойствие и финансовое благополучие своей семье и застрахуйте имущество в надежной компании. Полис с защитой квартиры или дома гарантирует возмещение убытков в случае кражи, затопления, пожара. Договор страхования недвижимости пригодится для арендованной квартиры или в случае сдачи жилья, это поможет сохранить хорошие отношения с соседями, если по вине жильцов произойдет порча их имущества.

Многие компании предлагают широкий выбор полисов, например, договор на короткий срок для защиты жилья во время отпуска, пакет с основными рисками по недорогой цене или полный комплекс услуг со страхованием мебели и ремонта. Покупка полиса онлайн поможет хорошо сэкономить время и внимательно ознакомиться с правилами. Заключение договора занимает не более 10 минут, за это время получится выбрать нужный пакет, определиться с суммой возмещения и оплатить услуги на сайте.

Полис имущественного страхования можно подарить, что позволит защитить близких от лишних переживаний. Заключать договор стоит только в надежной компании, которая урегулирует убытки и выплатит возмещение в кратчайшие сроки. Рейтинг лучших страховых компаний составлен с учетом хороших отзывов клиентов и популярности предлагаемых продуктов на рынке жилищного страхования.

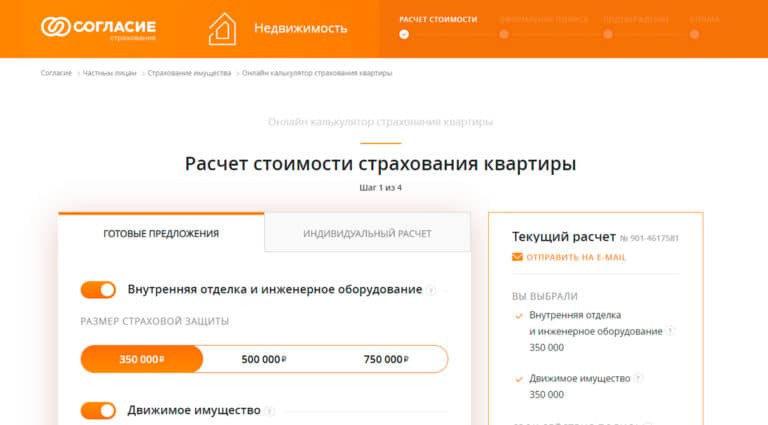

1. Согласие

Скидка 5%, промокод: УЮТ

Оформление полиса в компании Согласие убережет квартиру или дом от поджога, взрыва, кражи, мошенничества, залива. Всего пары минут свободного времени будет достаточно, чтобы определиться с нужными опциями и оформить страховку. Большим плюсом является наличие большого выбора сроков действия по низким ценам, например, полис на 3 месяца с полным покрытием будет стоить 2800 рублей.

Компания не скрывает условий, все риски указаны на странице оформления, а цена полиса меняется пропорционально размеру страховой защиты. Для тех, кому не подходят готовые пакеты тарифной линейки, предусмотрен индивидуальный расчет с гибкими условиями договора. В него можно добавить внутреннюю отделку, движимое имущество, а также гражданскую ответственность перед соседями в случае пожара или затопления.

На странице оформления четко прописаны все шаги и инструкции в случае возникновения страхового случая. Памятки, правила и бланки можно скачать в электронных документах или сохранить в личном кабинете. Быстрые выплаты, гибкие тарифы и клиентоориентированность сотрудников позволили Согласие занять место в топе.

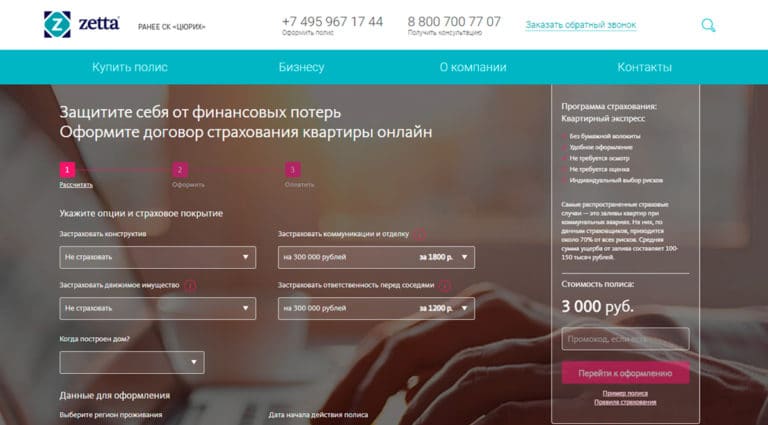

2. Zetta Страхование

Скидка 15%, промокод: KVARTIRA15

В Zetta Страхование можно застраховать квартиру или дом от 350 рублей от пожара взрыва, залива, аварий и краж. В компании гибкая система тарифных планов с возможностью самостоятельного выбора параметров страхования и суммы возмещения. Для максимальной защиты стоит добавить покрытие ущерба движимому имуществу, отделке и застраховать ответственность перед соседями. Для новостройки стоимость полиса с полным покрытием составит 4800 рублей.

Процесс страхования простой и быстрый, для оформления полиса не требуется большой перечень документов и оценка стоимости недвижимости. Клиенты самостоятельно выбирают риски и принимают взвешенное решение о дополнительных опциях. Полис начинает действовать в ближайшее время с момента оплаты. Электронный бланк Zetta Страхование высылает на почту.

Компания быстро урегулирует вопросы и всегда держит клиента в курсе событий — статус рассмотрения виден в личном кабинете и дополнительно высылается по СМС. Для консультации специалиста можно заказать обратный звонок или позвонить по номеру горячей линии. Благодаря высоким оценкам страховка квартиры и дома в Zetta Страхование считается одной из лучших.

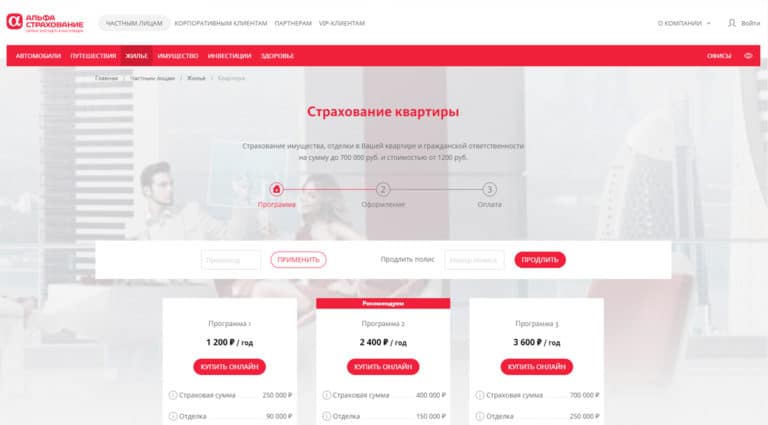

3. АльфаСтрахование

Скидка 10%, промокод: ADMITAD10

Застрахуйте собственное или съемное жилье в компании АльфаСтрахование и защитите имущество от непредвиденных обстоятельств. В тарифной сетке много готовых предложений для квартир, загородных домов, беседок, дачных построек. Также можно оформить договор ипотечного страхования для защиты заемщика от имущественных рисков. Выберите полис самостоятельно или позвоните на горячую линию для консультации со специалистом.

АльфаСтрахование получает хорошие отзывы и оценки клиентов, многие страхуют недвижимость в компании не первый год, пользуясь быстрой пролонгацией договора на сайте. Страховку можно оформить на собственное имущество или подарить друзьям или родственникам, если хотите защитить их рисков и гарантировать спокойствие.

В компании хорошо реализовано удаленное рассмотрение убытков, в случае возникновения страхового случая компания быстро принимает решение и организовывает выплату. За статусом дела можно следить в личном кабинете на сайте или через приложение. Благодаря хорошей клиентоориентированности, широкой тарифной сетке и низким ценам в АльфаСтрахование лучшие страховки квартиры.

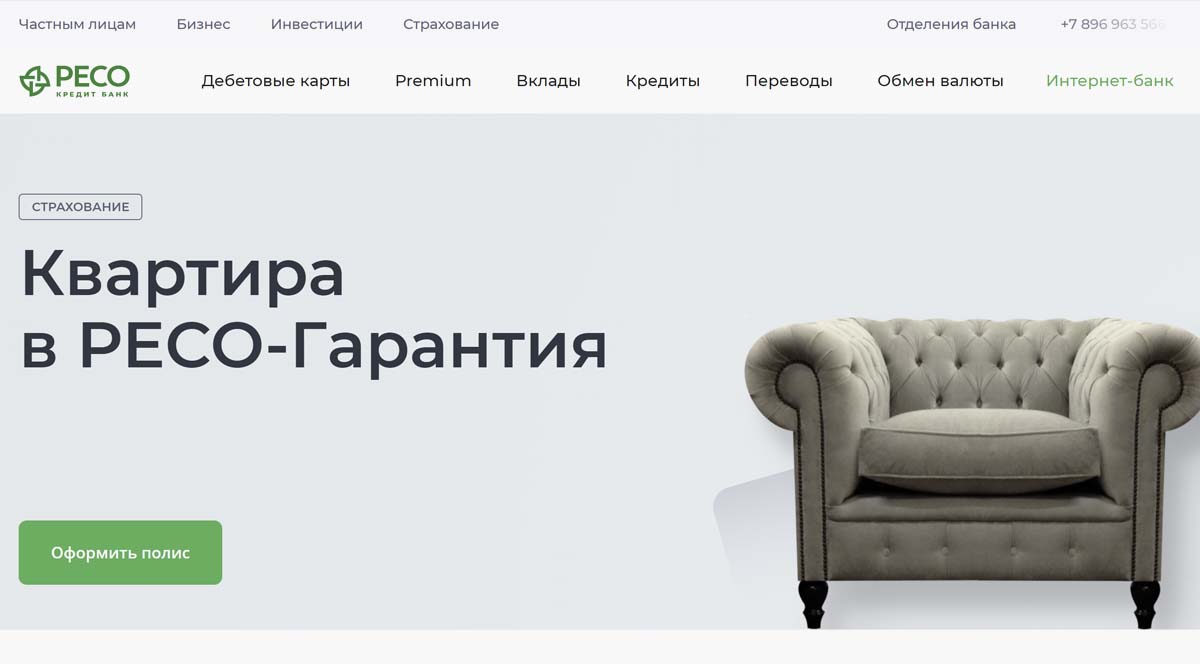

4. РЕСО-Гарантия

Сервис РЕСО-Гарантия поможет выбрать полис с хорошим соотношением по цене и предлагаемым условиям. Он аккумулирует предложения популярных страховых компаний и предлагает к сравнению перед оформлением сделки. В разделе «Имущество» можно выбрать размер страховой суммы и дополнительные опции: защита движимого имущества от затопления и пожара, внутренней отделки и наличие компенсации соседям.

Самое выгодное предложение страховки для квартиры начинается от 1850 рублей за годовой договор. РЕСО-Гарантия не требует лишних документов, оформить полис можно при наличии паспорта, а цены не отличаются от официального прайс-листа страховых компаний. После оплаты бланк электронного полиса приходит на почту.

Застраховать квартиру не составить особого труда, выберите подходящее предложение, заполните данные и внесите оплату с банковской карты. Вместе с анализом процесс занимает не больше 10 минут. Больше не нужно обговаривать детали с менеджерами и тратить время на звонки в страховые для сравнения тарифов. Выберите лучший полис для защиты дома с сервисом РЕСО-Гарантия.

5. Ренессанс Страхование

Клиенты компании Ренессанс Страхование отмечают, что вопросы по приобретению полиса и урегулированию убытков можно решить удаленно, общаясь с менеджером лично или задавая вопрос в чате компании в WhatsApp. На сайте удобный интерфейс с прозрачным ценообразованием, в онлайн-калькуляторе можно посмотреть изменения тарифа при увеличении страховой суммы и добавлении опций (страхование ремонта, инженерного оборудования, мебели).

Страховка двухкомнатной квартиры в новостройке в Москве с полным покрытием обойдется в 3800 рублей в год. За эту сумму Ренессанс Страхование возместит убытки от пожара, затопления, кражи. Оплатить электронный полис можно банковской картой на сайте и в течение пары минут компания вышлет действующий бланк на почту.

Для заключения договора не нужны услуги оценщика или большой перечень документов, достаточно аккуратно заполнить данные, указав серию и номер паспорта. Ренессанс Страхование постоянно устраивают скидки, стоит подписаться на информационную рассылку и купить страховку квартиры по сниженной цене с применением промокода.

6. Росгосстрах

Если задумываетесь о страховании квартиры или дома, зайдите на сайт Росгосстрах, здесь можно оформить полис, который защитит имущество от кражи, пожара, недобросовестных квартиросъемщиков в случае сдачи в аренду. Полис оформляется без осмотра, а процесс оформления договора удобный и быстрый.

Большим преимуществом полисов Росгосстрах является множество дополнительных опций, таких как защита электрооборудования или повреждение имущества из-за прорыва систем водоснабжения при замерзании зимой. Выберите подходящие параметры и перейдите на страницу оплаты. Клиенты могут не переживать за сохранность личных данных, страховая использует надежные ключи шифрования.

В компании широкий выбор тарифов на любой бюджет. Можно выбрать страхование с выплатой от самых популярных убытков с минимальным пакетом или тариф «Люкс» с компенсацией расходов на проживание и уборку квартиры после страхового случая. Росгосстрах — это надежная компания с быстрыми выплатами и отличным качеством сервиса.

7. Ингосстрах

В Ингосстрах можно застраховать любое имущество: квартиру, дом, загородные строения, ипотеку. Для этого есть готовые решения и тарифы с самостоятельным регулированием размера покрытия. В компании можно оформить страховку на год или приобрести полис всего на несколько дней, чтобы во время отпуска или командировки сохранять спокойствие и не заботиться о сохранности недвижимости.

За 245 рублей компания предлагает покрытие рисков по внутренней отделке, движимому имуществу и ответственности перед соседями на общую сумму 1 100 000 рублей. Для оформления не требуется специализированная информация, достаточно указать площадь квартиры, точный адрес и паспортные данные страхователя. После введения данных и оплаты, компания вышлет действующий полис на электронную почту.

Онлайн-страхование значительно экономит время, клиентам не придется ехать в офис или обзванивать несколько компаний. Потратьте 10 минут на оформление договора во время перерыва на работе или дома за чашкой чая и будьте уверены в защите имущества и сохранении дружеских отношений с соседями.

8. Тинькофф Страхование

На сайте Тинькофф Страхование удобно купить полис для защиты квартиры и движимого имущества от пожара, затопления, грабежа, порчи. В электронной форме выберите тип недвижимости, введите данные и заключите договор. Простая процедура займет не более 10 минут, а бланк полиса придет на почту сразу после оплаты.

В компании можно оформить полис в рассрочку с помесячной оплатой, это удобно, если хотите вносить небольшими посильным суммами. Страхованию подлежит не только собственное имущество, но и арендованная квартира. От 190 рублей в месяц получится защитить себя от утраты или порчи имущества и гарантировать финансовую защиту в случае непредвиденных обстоятельств.

Тинькофф Страхование уделяет внимание удобству клиентов, на сайте нет лишних отвлекающих элементов, а цена за полис формируется пропорционально добавлению новых опций. Вся информация открыта и доступна, пользователь может ознакомиться с условиями страховки и получения возмещения на странице оформления. В компании компетентные специалисты, с которыми можно поддерживать связь в любом удобном формате: телефон, электронная почта, мессенджер.

9. Сбербанк

Сбербанк — это надежная компания, которая защитит квартиру или дом от залива, пожара, кражи, стихийных бедствий. Клиентам можно самостоятельно регулировать сумму страховой защиты, от которой будет зависеть стоимость полиса. Страховка частного дома с покрытием убытков по отделке, движимого имущества и гражданской ответственности стоит от 2250 рублей в год.

По полису страхуется не только отделка, мебель и вещи, но и гражданская ответственность перед соседями. Компания возместит потери третьим лицам, если по вине клиента нанесен вред имуществу. Наличие полиса будет гарантировать спокойствие и сохранение добрососедских отношений в случае непредвиденных обстоятельств.

Если хотите получить скидку, стоит подписаться на информационную рассылку компании и купить полис с выгодным промокодом. Сбербанк быстро рассматривает страховые случае и не затягивает с выплатами. Многие клиенты остались довольны общением с сотрудниками и небольшим перечнем документов, которые запросила компания для выплаты возмещения. Для консультации со специалистом можно позвонить на номер горячей линии или написать в чат.

ВСК Страхование предлагает широкий выбор пакетных тарифов для страхования дома или квартиры, начиная от минимального пакета по основным рискам до пакета с максимальной защитой. Для тех, кто хочет оставаться спокойными за имущество на отдыхе или во время дачного сезона, предусмотрен краткосрочный договор на 1, 3 или 6 месяцев. Его действие будет распространяться на случай, если в это время квартира была сдана в аренду.

Самым популярным продуктом в каталоге является страхование «Под ключ», в который включена защита от пожара, аварий инженерных систем, затопления, краж. Годовой полис с максимальным покрытием можно купить за 3300 рублей. Бланк действующего договора будет выслан по электронной почте после введения данные и оплаты.

Страховку квартиры или дома от ВСК Страхование можно подарить близкому человеку. Оформите полис для родителей на дачный домик, чтобы гарантировать сохранность имущества в зимний период. В компании умеренные цены и быстрые выплаты по страховым случаям. Благодаря этому, страховки ВСК Страхование считаются одними из лучших.

Чем различается страхование дома и дачи? Можно ли застраховать недостроенный объект и сколько это будет стоить? На эти и другие вопросы отвечаем вместе с экспертами

Собственный дом и дача не только дают возможность наслаждаться загородной жизнью, но и несут определенные риски. Особенно если дом используется для сезонного проживания, а в остальное время пустует. Взломы, пожары, природные катаклизмы — лишь малая часть рисков, которым может подвергаться загородное жилье.

Защитить недвижимость можно с помощью страхования. Сегодня существует множество разных видов такой услуги — можно застраховать полностью дом или только забор. Разбираемся в тонкостях страхования загородного жилья вместе с экспертами.

Особенности страхования домов и дач

Страхование загородного жилья имеет свои нюансы из-за самого разнообразия данного сегмента недвижимости — от летних дач до дорогих коттеджей и загородных домов. «Особенность страхования загородных домов прежде всего в определении стоимости дома и оценке риска. Загородные дома настолько разнообразны по материалам стен, отделке, проектов и т. д., что это, безусловно, особенность сегмента», — отметила руководитель управления страхования имущества физлиц «АльфаСтрахование» Татьяна Ходеева.

В самом сегменте страхования загородного жилья эксперты выделяют два подсегмента: это жилые дома и дачи. Основное различие — в постоянном проживании и сезонном. Дача может оставаться без присмотра весь зимний период, поэтому риски — и условия страхования — разные.

Земельные участки страхуются отдельно нечасто. «Если земля не в залоге у банка и нет требования заключить договор страхования на предмет залога, то земельный участок заявляется на страхование очень редко», — уточнила представитель «АльфаСтрахования».

Еще один важный аспект страхования загородной недвижимости — правильная оценка стоимости объекта, чтобы при наступлении страхового случая человек мог получить справедливую выплату, добавили в пресс-службе «Росгосстраха». Оценочная стоимость влияет и на тариф страхования. Некоторые собственники намеренно занижают стоимость своей недвижимости, чтобы оформить более низкий тариф. Но при возникновении страхового случая они получат компенсацию ниже реальных расходов.

Комментарий юриста. Дмитрий Галанцев, управляющий партнер юридического бюро «Пропозитум»:

— При оформлении страховки клиент заявляет страховую стоимость, на основании которой эксперт оценивает страхуемое имущество и рассчитывает цену полиса. При этом обязательно проводится осмотр соответствующих строений. Движимое имущество также включается в заявление с одновременной оценкой его состояния. При заключении договора страхования компания вправе осмотреть имущество и назначить экспертизу для установления его реальной стоимости.

Залог успешного решения любого страхового случая — правильная оценка стоимости объекта

(Фото: Julia Kuznetsova/shutterstock)

От чего можно застраховать загородное жилье

При желании в договор страхования можно включить не только основное строение — дом, но и другие объекты, которые расположены на участке, — гараж, баню, сарай, забор и так далее. Набор рисков, от которых можно застраховать загородную недвижимость, тоже достаточно большой.

Есть «коробочные решения», которые включают в себя стандартные и самые востребованные риски. Среди них — пожар, удар молнии, стихийные бедствия, взрыв бытового газа, противоправные действия третьих лиц (взлом, кража и так далее), наезд транспортного средства (если дом возле дороги), падение деревьев, линий электропередачи и даже метеоритов. Эти риски при желании могут быть дополнены или, наоборот, оставлена только часть — например, пожар и взрыв бытового газа.

Также в страховку можно включить не только сами риски, но и различные сервисные услуги. Это могут быть юридическая поддержка, услуги сантехника, электрика, замена замков, уборка после наступления страхового случая, а также при необходимости оплата номера гостиницы.

По данным «Росгосстраха», в 2020 году компания ежедневно возмещала своим клиентом за утраченное или поврежденное жилье и имущество около 5,7 млн руб. (свыше 2 млрд руб. в год). «Большинство обращений от владельцев домов, дач, коттеджей в прошлом году было связано с повреждениями, вызванными различными стихийными бедствиями: ураганными ветрами, крупным градом, паводками и подтоплениями из-за обильных дождей и таяния снегов», — рассказали в пресс-службе компании.

Но самый разрушительный по тяжести последствий и востребованный риск для загородного жилья — это пожар. Если в квартирах пожары редко причиняют серьезный ущерб, то при возгорании загородного дома риск полного уничтожения строения весьма высок.

Комментарий юриста. Дмитрий Галанцев:

— При заключении договора страхования, как правило, есть смысл одновременно заключить договор страхования гражданской ответственности, который позволит возместить ущерб, нанесенный имуществу третьих лиц (к примеру, когда огонь с горящей сауны перекинулся на дом, стоящий на соседнем участке). Можно страховать как прямые убытки, так и косвенные (к примеру, расходы на аренду квартиры или дома в период вынужденного ремонта). При подобном страховании нет ограничений ни по предельным страховым суммам, ни по видам движимого имущества.

Читайте также Россияне стали чаще страховать частные дома

Пожар — один из самых распространенных страховых случаев

(Фото: Bilanol/shutterstock)

Можно ли застраховать недостроенный дом

Многие страховые компании предлагают такую услугу, как страхование недвижимости на стадии строительства. Обычно к ней предъявляются следующие требования — закрытые проемы окон, дверей и наличие забора. Также собственник должен подтвердить, что это строение является не самостроем и у него есть разрешение на строительство.

В целом недостроенные строения можно застраховать от стандартного набора рисков: пожара, наводнения, стихийных бедствий, удара молнии, противоправных действий третьих лиц. Тариф по таким объектам, как правило, выше и зависит от степени завершенности дома. «Увеличение тарифа может быть от 10% до 50%», — уточнила Татьяна Ходеева.

Если недостроенное строение можно застраховать, то получить страховой полис на неузаконенную постройку будет сложнее. В подавляющем большинстве случаев страховые компании отказываются страховать объект, если права на него официально не зарегистрированы.

Комментарий юриста. Дмитрий Галанцев:

— Застраховать можно не только жилой дом, но и иные объекты — бани, беседки, гаражи и даже английские газоны и альпийские горки. Незавершенные строения также могут быть застрахованы. Одновременно можно застраховать и соответствующее движимое имущество — от постельного белья и домашнего кинотеатра до самоходных машин, которые находятся в гараже.

Как правило, движимое имущество страхуется от тех же самых рисков, что и недвижимость, — пожара, замыкания проводки и т. д. И конечно — от кражи. Можно застраховать и экзотические риски, к примеру риск порчи одежды грызунами. При этом застраховать риск порчи той же одежды молью невозможно.

Читайте также Москва отказалась от страхования жилья. Как теперь оформить полис

Недостроенный дом застраховать можно, но сложно и не во всех случаях

(Фото: FOTOGRIN/shutterstock)

Сколько стоит страховка дома

Цена страховки на загородную недвижимость зависит от состояния конкретного объекта и набора рисков, от которых человек хочет защитить свой дом или дачу. Например, на конечную стоимость влияют дата постройки (состояние дома и инженерных систем), горючесть и стоимость стройматериалов, из которых сделан дом. Исходя из этого, например, наиболее дорогостоящей получается страховка деревянного дома.

Также учитывается месторасположение. К примеру, дом находится на территории закрытого охраняемого поселка или в удаленном населенном пункте. В первом случае с большой долей вероятности она будет дешевле. На конечную стоимость страхового полюса влияет и оснащение дома: наличие камина, печи, сауны, пожарной и охранной сигнализации, близость к пожарным частям и рекам, ситуация с лесными пожарами в регионе и многое другое.

Стоимость полиса составляет примерно 0,2–1% страховой суммы в год. «Например, если дом застрахован на 5 млн руб., то стоимость полиса классического страхования (не «коробочного» продукта по фиксированной цене) по полному пакету рисков будет примерно 20–25 тыс. руб. Но эта цена для каждого дома своя, так как зависит от множества параметров», — пояснили в Росгосстрахе.

Комментарий юриста. Дмитрий Галанцев:

— При заключении договора страхования рекомендуется ограничить набор застрахованных рисков, поскольку их количество увеличивает стоимость полиса. Как правило, нет смысла учитывать риск землетрясения, если объекты находятся в сейсмобезопасной зоне. Нет необходимости страховать и иные риски, вероятность возникновения которых не очень высока, к примеру риск военных действий, торнадо и т. п.».

Читайте также Страхование жилья от коммунальных аварий предложили сделать обязательным

Узнать точную стоимость страхования можно после оценки объекта недвижимости и общения со страховым агентом или через приложение страховой компании

(Фото: 88studio/shutterstock)

Компенсация

Сумма страхового возмещения зависит от степени и характера повреждения дома и рисков, от которых недвижимость была застрахована. Например, при пожаре или подтоплении владелец загородного дома заявляет в страховую компанию, предоставляет необходимые документы, получает возмещение, если случай был страховым. Если имущество утрачено полностью, выплачивается страховая сумма, указанная в полисе.

«Например, самая маленькая выплата по договору страхования недвижимости и имущества физлиц составила в 2020 году 129 руб. 87 коп. — это возмещение за две рейки сайдинга площадью 0,27 кв. м, которые снесло сильным ветром. Максимальная выплата — 9,9 млн руб. за сгоревший двухэтажный брусовый дом в Подмосковье», — рассказали в пресс-службе «Росгосстраха».

Есть ситуации, при которых страховая компания может отказать в выплате даже при наступлении страхового случая. Как правило, это:

- бездействие клиента (отказ от обращения в полицию при краже или игнорирование возможности вызвать соответствующее подразделение МЧС при пожаре);

- конфискация или изъятие имущества (к примеру, по решению суда);

- умышленные действия, направленные на наступление страхового случая.

Обычно с момента подачи документов до выплаты компенсации уходит около 20 дней. Благодаря использованию электронного документооборота, дистанционной подаче заявлений и разрешению клиентам проводить самостоятельный осмотр повреждений этот срок может сократиться до недели. Если человек предоставляет документы по электронной почте и самостоятельно фиксирует повреждения, оформление убытка и осуществление выплаты занимает в среднем пять рабочих дней.

При изучении договора страхования обратите внимание на следующие условия:

- условие об объекте страхования (что конкретно страхуется — загородный дом, гараж и т. п.);

- условие о страховом случае (от каких рисков страхуется имущество — пожар, взрыв, противоправные действия третьих лиц, например кража имущества);

- условие о размере страховой суммы, в пределах которой страховая компания обязуется выплатить страховое возмещение. Сумма не должна превышать действительную стоимость имущества, то есть стоимость имущества в месте его нахождения в день заключения договора страхования;

- условие о сроке действия договора. Как правило, страхователь выбирает срок действия договора страхования;

- порядок и сроки оплаты страховой премии (плата за страхование).

Расширенное покрытиеУдобные сервисы

Вопросы и ответыИсключения из страхового покрытияДокументыСтраховой случай

Что влияет на стоимость полиса?

Размер страхового покрытия

Выбранные элементы страхования

Материал стен и перекрытий

Установленные в квартире системы сигнализации (охранная, от протечек воды и т.д.)

Наличие действующих договоров страхования в Ингосстрахе (если у вас есть другой договор компании, возможна скидка при оформлении)

Какие документы нужны для оформления?

Для оформления договора страхования необходим документ, удостоверяющий личность страхователя. Например, паспорт.

Принимается ли на страхование недвижимость при отсутствии свидетельства о праве собственности?

Да. При оформлении договора страхования подтверждать права собственности на недвижимость не нужно. Подтверждающие документы потребуются

при урегулировании убытка. Это могут быть: свидетельство о праве собственности, выписка из ЕГРН, договор отчуждения (купли-продажи, мены),

свидетельство о праве на наследство, выписка/справка местной администрации и другие документы.

В процессе перехода прав,

когда правоустанавливающие документы отсутствуют полностью, можно оформить договор на условии ‘за счет кого следует’. Это значит, что страховое

возмещение выплатят лицу, подтвердившему в ходе урегулирования убытка свои права на поврежденное/утраченное имущество на момент наступления страхового случая.

Можно ли застраховать недостроенные объекты?

Да, страхование дома оформляется в индивидуальном порядке. У строения должны быть стены, кровля, закрытые оконные и дверные проемы.

Если строение не зарегистрировано – возьмете его на страхование?

Да, но при наличии документа на земельный участок, на котором оно находится

Можно ли застраховать движимое имущество, находящееся вне дома?

Да, но только по программе ‘Платинум’. В полис можно включить садовую мебель, качели, садовую технику и т.п. Такое имущество нужно внести в отдельный перечень (опись).

Сейчас в загородном доме никто не проживает, бываем там редко – возьмете на страхование или обязательно кто-то должен там жить?

Дом можно застраховать, даже если там никто постоянно не проживает

Весной случаются паводки или повышение уровня грунтовых вод. Ингосстрах платит за такие случаи?

Да. Но эти события должны относиться к опасным природным явлениям, которые не свойственны для данной местности (подтверждается справкой из Росгидромета)

Грызуны испортили мебель на даче – заплатите за ремонт?

Да, но в договор страхования должен быть включен дополнительный риск ‘Повреждение имущества животными’.

Можно ли урегулировать убыток без предоставления справок из компетентных органов?

Да, выплата по годовому полису в пределах 25 000 рублей без предоставления документов из компетентных органов, если факт, причина и обстоятельства страхового события, изложенные в Извещении, однозначно квалифицирует происшествие как страховой случай (за исключением краж и наступления гражданской ответственности).

Сколько ждать получения выплаты?

15 рабочих дней с момента получения последнего из документов по убытку.

На страхование не принимается следующее имущество

Расположенное за пределами Российской Федерации

Жилые дома, нежилая недвижимость, бани, сооружения, находящиеся на момент заключения договора страхования в аварийном состоянии или назначенные под снос

Аппаратура и техника в неработоспособном состоянии

Ценное имущество, самоходные технические средства без страхования объектов недвижимости, используемое в коммерческих

целях и/или находящееся в помещении, используемом в коммерческих целях

Подлежащее национализации, резервированию, конфискации, отчуждению (в т.ч. в связи с изъятием земельного участка) по решению властей или на которые обращено взыскание,

арест и т.п. в соответствии с действующим законодательством Российской Федерации

Имущество, исключенное из гражданского оборота

Акции, облигации и другие ценные бумаги

Домашние и сельскохозяйственные животные

Страхование частного дома позволяет получить компенсацию при наступлении страхового случая. Например, при пожаре, затоплении дома, хищении имущества. Стоимость страховки может зависеть от многих факторов – это состояние дома и год его постройки, характеристика внутренней и внешней отделки объекта, перечень страховых случаев, которые хочет учесть страхователь.

Рассказываем, как оформить страховку, какие документы предоставить и что сделать, чтобы получить выплату при наступлении страхового случая.

Особенности страхования дома

Страховую выплату можно получить в разных случаях. Например, если:

- замкнула проводка и произошел пожар;

- ураган повредил крышу;

- воры украли имущество хозяев дома;

- на дом упал столб и повредил конструктивные элементы сооружения.

Страхование дома чаще всего проводится по желанию собственника. Но бывают и обязательные случаи, когда без страховки не обойтись. Например, когда дом покупают с использованием кредита, выделяемого банком. В таком случае страхование – это обязательное условие предоставления ипотеки. Так банк защищает себя от ситуаций, когда залоговое имущество будет повреждено.

Кто может застраховать дом и получить выплату от страховой компании

Получить выплату от страховой компании может человек или организация, у которых есть имущественный интерес. В большинстве случаев это собственник объекта — тот, кому принадлежит недвижимость и вещи, находящиеся в ней. Также получить компенсацию за поврежденное имущество может арендатор, но факт аренды дома необходимо подтвердить заключенным договором аренды.

При оформлении полиса используют понятия:

- страхователь. Им может быть любое лицо – это тот, кто обращается для оформления полиса;

- выгодоприобретатель. Им может быть только то лицо, у которого есть имущественный интерес.

Чаще всего страхователем и выгодоприобретателем выступает одно лицо — собственник дома. Но так бывает не всегда. В частности, заключить договор со страховой компанией может человек, чьи родители владеют застрахованным домом. Например, в ситуациях, когда родители не хотят заниматься оформлением документов. В таком случае страхователь заключает договор, но выгодоприобретателями указывает родителей — собственников объекта, которые получат выплату при наступлении страхового случая. Страхователь, оформивший полис, может представлять интересы выгодоприобретателей — изменять условия договора, обращаться с заявлением для получения выплат.

При оформлении обязательной страховки для получения ипотечного кредита выгодоприобретателем выступает финансовая организация. Если дом будет уничтожен полностью, деньги выплатят банку, чтобы закрыть кредит. Но при условии, что дом подлежит восстановлению, средства будут израсходованы на ремонт — приобретение материалов и проведение ремонтных работ.

Что можно застраховать

Застраховать можно:

- конструктивные элементы дома – стены, крышу, фундамент, внешние двери, трубы канализации и водопровода;

- отделку – внутреннюю и наружную. Сюда может относиться встроенная мебель, межкомнатные двери. Как правило, страховка отделки стоит больше, чем страховка фундамента или крыши. Это связано с тем, что при наступлении страхового случая в первую очередь получает повреждения именно отделка, например, при порыве труб;

- коммуникации и стационарно установленное оборудование. Сюда относят сантехнику, кондиционеры, бойлеры. При страховании такого оборудования принимают во внимание его износ;

- движимое имущество. Это может быть бытовая техника, посуда, осветительные приборы, шторы, садовые инструменты и техника;

- оборудование участка и ландшафтный дизайн. Это могут быть фонари, забор, мостики, фонтаны, дорожки;

- скульптуры, книги. Но при их страховании необходимо получить заключение экспертов. Оно должно подтверждать стоимость застрахованных предметов и их ценность. Также для подписания договора с включением такого имущества может потребоваться дополнительно усилить меры безопасности. Например, подключить охранную сигнализацию или установить решетки на окна;

- недостроенный дом. Но он должен соответствовать определенным критериям. Например, для оформления полиса компания может требовать, чтобы на участке был забор, а в доме были установлены внешние двери и закрыты проемы окон. Также потребуется подтвердить, что такой дом — не самострой;

- прочие сооружения. Это может быть гостевой дом, сарай, баня, беседка. Такие сооружения не обязательно должны быть зарегистрированы в Росреестре — их достаточно указать в страховом договоре.

Нельзя будет включить в страховой договор:

- ветхие сооружения или постройки, которые находятся в аварийном состоянии;

- сведения, которые находятся на дисках, картах памяти, хранящихся в доме;

- документы, которые находятся в доме;

- вещи, которые не принадлежат выгодоприобретателю.

В каждой компании установлены свои условия страхования по объектам, которые могут быть включены в страховой договор. Поэтому для уточнения объектов и предметов, которые можно застраховать, лучше обратиться в страховую компанию.

Страховые риски – от чего можно застраховать дом

Собственники домов часто думают, что застраховать дом — это предусмотреть любые риски, которые с ним могут произойти. Но на самом деле это не так. Перечень рисков, от наступления которых можно застраховаться, прописывается в договоре. Также в договоре указываются исключенные риски — это те, при наступлении которых компенсацию нельзя будет получить.

Среди рисков, указываемых в договоре, могут быть:

- пожар. Это может быть пожар, который произошел из-за поджога, удара молнии, замыкания электропроводки и при других ситуациях. Но если пожар произошел из-за того, что не соблюдали правила пожарной безопасности, компенсацию не выплатят. Например, если дом сгорел из-за того, что дети играли со спичками. При выплате компенсации учитывают годные остатки — то, что уцелело при пожаре или повреждено не полностью. Например, если от объекта остался фундамент, из полагающейся выплаты вычитают его стоимость. Все зависит от того, какое заключение оформит эксперт-оценщик;

- стихийное бедствие. Это может быть буря, град, лавина, наводнение, землетрясение. В некоторых случаях при повреждении дома может потребоваться справка о силе стихии, например, о скорости ветра. Таким образом исключают ситуацию, когда крышу снесло из-за того, что она не была хорошо закреплена. Не выплатят компенсацию в случае, если страховой случай произошел по вине человека. Например, если рядом со зданием вели стройку, из-за чего просел грунт и нарушилась целостность застрахованного дома. Также в выплате при затоплении дома откажут, если дом затопило по причине того, что поднялись грунтовые воды, а не вышел из берегов близлежащий водоем;

- падение или столкновение с посторонними предметами. Это может быть страховка от ситуаций, когда на застрахованный объект упал столб, дерево, когда его повредил въехавший автомобиль. Исключением может быть ситуация, когда в дом въехал автомобиль, который является собственностью хозяина дома. Также компенсацию не выплатят, если дом будет поврежден по вине людей, которые рядом проводили строительные работы. Например, когда какой-то груз упал со строительного крана. В таких ситуациях возмещать ущерб должны виновные – те, по чьей вине был поврежден дом;

- авария в системе снабжения водой или отопления. Например, когда из-за порыва трубы потекла вода и испортила мебель, технику, обои, паркет. Страховку не выплатят, если порыв случился из-за аварийного состояния соединений, труб. Также компенсацию не удастся получить, если порыв произошел из-за проведения ремонтных работ;

- действия третьих лиц, относимые к противоправным. Например, когда кто-то разбил окна, испортил фасад дома, сломал забор. Но такое происшествие должно быть обязательно зафиксировано в полиции;

- хищение. Это может быть кража, разбой или грабеж. Страховку не выплатят, если во время хищения была отключена охранная сигнализация, хозяева забыли закрыть двери.

Документы для оформления полиса

Потребуются:

- паспорт страхователя;

- выписка из ЕГРН, подтверждающая право собственности на дом и участок, если они есть. В некоторых случаях это могут быть другие документы, например, садоводческая книжка при страховании дачи;

- технический план или другие документы, которые содержат план дома, его описание. Если среди застрахованного имущества есть коммуникации, может потребоваться предоставить проект подключения;

- гарантийные талоны, паспорта, чеки на приобретение техники, инструменты и прочее имущество, которое страхуется.

В зависимости от требований страховой компании может потребоваться осмотр дома. Его проводит страховой агент. В некоторых случаях достаточно будет фотографий дома — от 20 и более кадров, снятых внутри дома и снаружи. Но если собственник дома предоставит недостоверную информацию, например, скроет определенные дефекты, в страховой выплате могут отказать.

Чаще всего необходимость осмотра дома устанавливается в зависимости от его стоимости. Например, для домов, которые стоят до 1 млн рублей, может быть достаточно фотографий. Для домов, которые стоят больше, нужно допустить агента или эксперта для осмотра.

При оформлении полиса в нем указывают дату, с которой он начинает действовать. Чаще всего это происходит через несколько дней после заключения страхового договора, например, через 7 дней.

Сколько стоит страховка и сколько можно получить от страховой компании

При оформлении полиса используют такие понятия:

- страховая сумма – это установленная стоимость застрахованного имущества, которую вписывают в полис. Это максимальная сумма, которую сможет получить выгодоприобретатель в случае повреждения имущества без возможности его восстановления. Такая сумма не обязательно будет совпадать с рыночной стоимостью. Например, при ее определении не принимают во внимание расположение дома — для одинаковых по характеристике домов, расположенные в Подмосковье и Тульской областях, в полисе может быть установлена примерно одинаковая страховая сумма . Сумму могут определять по договору купли-продажи, по расходам собственника на строительство или по методике оценке компании, в которой учитываются различные характеристика дома — год постройки, использованные материалы, отделка и прочие;

- страховая премия – это стоимость страховки. Это деньги, которые страхователь перечисляет страховой компании при оформлении полиса. Стоимость страховки в среднем составляет 0,2-1% от страховой суммы и определяется с учетом завершенности строительства, материала стен, набора страхуемых рисков, сезонности проживания в доме, наличия или отсутствия забора. Также на стоимость влияет сумма франшизы — это сумма причиненного ущерба, которую выгодоприобретатель не получит при наступлении страхового случая. Например, если франшиза составляет 50 тыс. рублей, а причиненный ущерб составил 200 тыс. рублей, страховая выплачивает 150 тыс. рублей. Как правило, чем больше сумма франшизы, тем дешевле обойдется полис.

Порядок получения страховой выплаты

При наступлении страхового случая необходимо:

- Обратиться в службу, отвечающую за произошедший случай. Например, в пожарную службу при пожаре.

- Получить справку о происшествии. Например, справку о пожаре.

- Сообщить о случившемся компанию, в которой был приобретен полис.

- Дождаться приезда страхового эксперта, не проводя никаких восстановительных работ. Допускается только закрыть окна пленкой или накинуть тент, чтобы избежать еще больших повреждений из-за погодных условий.

- Предоставить страховой договор и прочие документы. Их перечень указан в страховом договоре.

- Дождаться получения выплаты. Ее размер будет оцениваться в зависимости от причиненного ущерба и условий страхования, прописанных в договоре.

Титульное страхование: что нужно знать при покупке квартиры на «вторичке»

Дачная амнистия в 2022 году — кто и как может зарегистрировать право собственности на участки и дома в упрощенном порядке

Налоговый вычет при строительстве дома: за какие расходы можно вернуть деньги, куда обращаться и какие документы предоставлять

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

- Выберу

- Страхование

- Страхование недвижимости

Преимущества страхования с Выберу

Быстрое оформление

полисов онлайн

Только подлинные полисы и безопасная система оплаты. Моментальное внесение в базу РСА

Полный каталог

страховых компаний

На сайте Выберу в каталоге 36 страховых компаний, которые предлагают разные страховые продукты на все случаи жизни.

Ваши персональные данные

под защитой

Мы соблюдаем закон «О персональных данных» и не передаём сведения третьим лицам. Мы отправляем информацию в страховую только при вашем личном согласии на передачу и обработку данных.

Наши партнеры

Рейтинг страховых компаний

Статьи о страховании

- Главная

- Частным лицам

- Страхование жилья

- Страхование дач и домов

Калькулятор страхования домов

Что можно застраховать по полису

Дом

Дача, коттедж, садовый домик

Хозяйственные постройки

Баня, гараж

Отделку

Внешняя и внутренняя

Имущество

Мебель, предметы интерьера, аудио-и видеоаппаратуру, электроника, бытовая техника

Другое

Забор, бассейн, ландшафтные сооружения и ограждения

Ответственность

Возместим ущерб, нанесенный соседям из-за непредвиденной ситуации: пожара, залива и др.

Выберите вариант страховой программы

Пакет «Эконом»

Защитите свой дом или дачу за небольшую стоимость только от основных рисков:

- пожара

- кражи

- противоправных действий третьих лиц

- стихии

Дополнительные риски:

- гражданская ответственность

- терроризм

Купить

Пакет «Стандарт»

Обеспечьте страховую защиту от рисков:

- пожар

- кража

- противоправные действия

- стихия

- повреждение водой

- падение деревьев и летательных аппаратов

- наезд автотранспорта

Дополнительные риски:

- гражданская ответственность

- терроризм

Купить

Расширение «Экстра 1»

Выберите данный вариант расширения и получите дополнительно к стандартным рискам:

- защиту от действий животных

- выплату за повреждение техоборудования на наружной стороне здания (н-р, кондиционера)

- выплату за ущерб из-за ремонта у соседей

- выплату за ущерб в результате аварии электросетей и др.

- услуги слесаря, сантехника или электрика

Купить

Расширение «Экстра 2»

Получите дополнительно к рискам и услугам «Экстра 1» страховую защиту от:

- повреждения техники из-за короткого замыкания

- ущерба после ремонта или в результате залива из-за конструктивных дефектов здания

а также: - оплату проживания в отеле после пожара

- покрытие расходов в связи с досрочным возвращением из отпуска/командировки и проч.

Купить

Расширение «Экстра 3»

Оформите полис с самым полным перечнем страховых рисков и услуг.

В полис включены все риски расширений «Экстра 1» и «Экстра 2», а также:

- выплата без справок и износа

- выплата за залив талыми водами

- выплата за ущерб в результате давления снега

- выплата за ущерб из-за нанесения рисунков и надписей

Купить

Вопросы и ответы

Как получить скидку на страхование дома или дачи?

Полис страхования обойдется дешевле, если вы:

- клиент РЕСО-Гарантия по другим видам страхования

- продлеваете на следующий год договор, по которому не было заявлено страховых случаев

Может ли страховая компания отказать в страховании дома?

Может, если передаваемое на страхование имущество не соответствует действующим правилам страхования, а также если существуют иные обстоятельства, многократно повышающие степень риска.

Например, мы не принимаем на страхование жилые дома и строения, находящиеся в ветхом или аварийном состоянии.

Я могу застраховать арендованный дом?

Да, Вы можете застраховать арендованный дом, но только в случае длительной аренды (на срок не менее 11 месяцев).

Правила страхования

Правила страхования имущества физических лиц от огня и других опасностей (действуют с 10.03.2022 г.)

Найти рядом со мной

Ваш город: не определён

Агентов:

Ваш город: не определён

Офисы:

С нами надёжнее

До 20% — скидка при переходе

из другой компании

За 15 дней выплата

поступит на счет

30% — скидка клиентам по автострахованию

От 1 тыс. рублей –

стоимость годового полиса

Обновлено 26.01.2023 в 12:28