Один из важных вопросов, интересующих любого автовладельца, заключается в том, как определяется и производится выплата по страховке при ДТП. Речь идет, главным образом, об ОСАГО или обязательном автостраховании. Попробуем дать детальный и исчерпывающий ответ с учетом актуальной в 2022 году версии законодательства.

Страховые выплаты по ОСАГО

Что не возмещают по ОСАГО?

Необходимые документы и порядок действий для выплаты

Сроки страховых возмещений

Страховые выплаты по ОСАГО

Оформление полиса обязательного автострахования позволяет получить компенсацию ущерба, нанесенного водителем другим участниками дорожного движения и их транспортным средствам. Для получения выплаты необходимо обратиться в страховую компанию с комплектом документов, перечисленных в договоре.

После этого автостраховщик должен в течение 20 рабочих дней перечислить необходимую сумму пострадавшей стороне. При отсутствии выплаты страхователю дается еще 5 суток на повторное обращение. Если страховая снова отказывается платить, нужно обращаться в контролирующие инстанции (Прокуратура, РСА), к регулятору (Центробанк России) или в суд.

Важно учитывать, что действующее законодательство допускает не только компенсацию в виде денежной выплаты, но и ремонт пострадавшей машины. В этом случае действуют специальные правила возмещения ущерба, нанесенного транспортному средству, который не относятся к теме данной статьи.

Суммы страховых выплат

Действующая редакция базового документа в области обязательного автострахования — №40-ФЗ (датируется 25 апреля 2002) устанавливает такой максимальный размер компенсации по ОСАГО:

- 400 тыс. руб. – при причинении ущерба имуществу пострадавшего;

- 500 тыс. руб. – при нанесении вреда его жизни или здоровью.

Претендовать на большую сумму в рамках обязательного автострахования возможно в том случае, если такой пункт содержится в тексте заключенного со страховой компанией договора. В противном случае придется обращаться в суд.

Для большей наглядности имеет смысл рассмотреть несколько практических ситуаций, для каждой из которых действуют разные правила определения суммы компенсации. Чаще всего встречаются следующие из них.

При ДТП по Европротоколу

Если аварийная ситуация оформляется с применением Европротокола, максимальная сумма страховой выплаты равняется 100 тыс. руб. Причем речь идет исключительно об ущербе, который нанесен транспортному средству. Если пострадали люди, такая схема урегулирования конфликтной ситуации, возникшей в результате дорожно-транспортного происшествия, не допускается.

На законодательном уровне допускается увеличение компенсации до максимальных по №40-ФЗ 400 тыс. руб. На практике такая ситуация невозможна, так как требует одновременного выполнения трех условий. Два из них вполне достижимы: ДТП на территории Москвы, СПб, Подмосковья и Ленинградской области, а также фиксации происшествия устройством с поддержкой ГЛОНАСС. А вот третье нереализуемо, так как заключается в обработке данных специальной программой, которая до настоящего времени на разработана или, по крайне мере, не введена в действие.

При повреждениях авто

Сумма компенсации в этом случае определяется на основании экспертного заключения. Если страхователь не согласен с выводами оценщика, он инициирует проведение независимой экспертизы. Полученные по ее результатам данные становятся основанием для обращения в суд.

Авто не подлежит восстановлению

На практике нередко возникает ситуация, когда максимальная сумма выплаты, равная 400 тыс. рублей, не покрывает ущерба, так как транспортное средство попросту не может быть отремонтировано. В этом случае допускается компенсация фактической стоимости автомобиля, даже если она превышает установленный лимит.

Денежные средства сверх 400 тыс. рублей, выплаченные пострадавшей стороны, взыскиваются с виновника дорожно-транспортного происшествия.

Нанесен ущерб жизни или здоровью

Действующие сегодня правила определения компенсации вреда, нанесенного здоровью и жизни пострадавшего в результате ДТП человека, увязывают сумму выплаты с тяжестью ущерба. Таблица выплат по ОСАГО за вред здоровью приводится ниже.

|

Уровень вреда |

Сумма компенсации, тыс. руб. |

В %% от максимальной выплаты по №40-ФЗ |

|

Инвалидность ребенка любой степени |

500 |

100% |

|

Инвалидность взрослого 1 степени |

500 |

100% |

|

Инвалидность взрослого 2 степени |

350 |

70% |

|

Инвалидность взрослого 3 степени |

250 |

50% |

Если ДТП привел к смертельному исходу, выплачивается максимально возможная компенсация в размере полумиллиона рублей. Денежные средства распределяются следующим образом:

- 475 тыс. руб. перечисляются выгодоприобретателям покойного;

- Оставшиеся 25 тыс. руб. направляются в качестве возмещения расходов на похороны усопшего.

Что не возмещают по ОСАГО?

Положения №40-ФЗ четко регламентируют перечень оснований, при наличии которых выплата по ОСАГО не производится. В его состав входят:

- умышленное нанесение вреда;

- пребывание в алкогольном или наркотическом опьянении;

- отсутствие законных оснований для управления транспортным средством (лишение прав, невключение в страховку ОСАГО и т.д.);

- несоблюдение установленной правилами обязательного автострахования процедуры оформления страхового случая;

- покидание места ДТП;

- предоставление недостоверных сведений при оформлении полиса ОСАГО;

- отсутствие обязательной страховки и т.д.

Необходимые документы и порядок действий для выплаты

Для получения выплаты при ДТП по ОСАГО, необходимо подготовить и предоставить в страховую компанию следующий комплект документов:

- заявление о наступлении страхового случая;

- справка из ГИБДД;

- полис обязательной страховки;

- права водителя;

- ПТС и регистрационное свидетельство на машину;

- паспорт автовладельца;

- ИНН.

Формы страховых выплат

Начиная с марта 2017 года, введена еще она форма компенсации ущерба в рамках ОСАГО. Она предусматривает проведение ремонта транспортного средства пострадавшей стороны. Но законодательство оговаривает несколько ситуаций, когда допускается исключительно страховая выплата. В их числе:

- пострадавший признан инвалидом первой или второй группы;

- сумма ущерба превышает 400 тыс. руб.;

- нанесен тяжелый вред здоровью, вплоть до летального исхода;

- машина не подлежит ремонту;

- автосервис, аккредитованный страховой компанией, либо не может выполнить ремонт, либо находиться на расстоянии, превышающем 50 км от расположения автомобиля.

Сроки страховых возмещений

Страховая компания обязана выплатить компенсацию в течение 20 рабочих дней после получения от страхователя полного комплекта необходимых документов.

Нарушение сроков становится основанием для жалобы в контролирующие органы и весьма вероятных штрафных санкций в отношении автостраховщика.

Ответы на вопросы

В чью страховую компанию обращаться?

Если наступил страховой случай по ОСАГО, требуется обращаться к автостраховщику, выдавшему полис виновнику ДТП.

Как распределяется компенсация, если виновны две стороны?

Возможны два варианта решения проблемы. Первый – распределение выплат по 50% каждой из сторон. Второй – урегулирование конфликтной ситуации посредством обращения в суд. Инициатором подачи иска могут стать как участники дорожно-транспортного происшествия, так и страховые компании, выдавшие им полисы ОСАГО.

Когда полис ОСАГО не покрывает ущерб от ДТП?

Если его величина превышает максимальный размер компенсации, составляющий 400 тыс. руб. Оставшуюся сумму придется заплатить виновной стороне, но для ее взыскания потребуется обращение в суд.

От чего зависят величина страховой выплаты?

Страховое возмещение по ОСАГО определяется с учетом нескольких факторов. Первый – это характер ущерба. Если речь идет о вреде здоровью и жизни человека, далее определяется его тяжесть. Максимальное возмещение ущерба при ДТП, повлекшем смерть одного или нескольких людей, составляет полмиллиона рублей.

В ситуации нанесения вреда транспортному средству или другому имуществу пострадавшего, компенсация по ОСАГО не превышает 400 тыс. рублей.

Когда выплаты по ОСАГО не производятся?

Подробный перечень подобных случае приводится в №40-ФЗ. Типичным примером, нередко встречающимся на практике, становится пребывание водителя в состоянии опьянения, наркотического или алкогольного.

Подведем итоги

Механизм совершения страховых выплат по ОСАГО отработан на практике за время действия законодательства об обязательном автостраховании. Поэтому в большинстве случаев он реализуется без возникновения конфликтных ситуаций. На величину компенсации влияют обстоятельства ДТП, а также характер и величина нанесенного ущерба. В случае нарушения прав любой из заинтересованных сторон для их защиты нужно обращаться либо к регулятору, либо в суд.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 12

1. Потерпевший вправе предъявить страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу при использовании транспортного средства, в пределах страховой суммы, установленной настоящим Федеральным законом, путем предъявления страховщику заявления о страховом возмещении или прямом возмещении убытков и документов, предусмотренных правилами обязательного страхования.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Заявление о страховом возмещении в связи с причинением вреда жизни или здоровью потерпевшего направляется страховщику, застраховавшему гражданскую ответственность лица, причинившего вред. Заявление о страховом возмещении в связи с причинением вреда имуществу потерпевшего направляется страховщику, застраховавшему гражданскую ответственность лица, причинившего вред, а в случаях, предусмотренных пунктом 1 статьи 14.1 настоящего Федерального закона, страховщику, застраховавшему гражданскую ответственность потерпевшего, направляется заявление о прямом возмещении убытков.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 в абз. 3 п. 1 ст. 12 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

Заявление потерпевшего, содержащее требование о страховом возмещении или прямом возмещении убытков в связи с причинением вреда его жизни, здоровью или имуществу при использовании транспортного средства, с приложенными документами, предусмотренными правилами обязательного страхования, направляется страховщику по месту нахождения страховщика или представителя страховщика, уполномоченного страховщиком на рассмотрение указанных требований потерпевшего и осуществление страхового возмещения или прямого возмещения убытков.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 в абз. 4 п. 1 ст. 12 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

Место нахождения и почтовые адреса страховщика, а также всех представителей страховщика, средства связи с ними и сведения о времени их работы должны быть указаны в перечне представителей страховщика, являющемся приложением к страховому полису.

При недостаточности документов, подтверждающих факт наступления страхового случая и размер подлежащего возмещению страховщиком вреда, страховщик в течение трех рабочих дней со дня их получения по почте, а при личном обращении к страховщику в день обращения с заявлением о страховом возмещении или прямом возмещении убытков обязан сообщить об этом потерпевшему с указанием полного перечня недостающих и (или) неправильно оформленных документов.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 абз. 6 п. 1 ст. 12 утрачивает силу (ФЗ от 14.07.2022 N 327-ФЗ).

Обмен необходимыми документами о страховом возмещении для проверки их комплектности по желанию потерпевшего может осуществляться в электронной форме, что не освобождает потерпевшего от представления страховщику документов в письменной форме о страховом возмещении по месту нахождения страховщика или представителя страховщика. Страховщик обязан обеспечить рассмотрение обращения заявителя, отправленного в виде электронного документа, и направление ему ответа в течение срока, согласованного заявителем со страховщиком, но не позднее трех рабочих дней со дня поступления указанного обращения.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховщик не вправе требовать от потерпевшего представления документов, не предусмотренных правилами обязательного страхования.

2. Страховая выплата, причитающаяся потерпевшему за причинение вреда его здоровью в результате дорожно-транспортного происшествия, осуществляется в соответствии с настоящим Федеральным законом в счет возмещения расходов, связанных с восстановлением здоровья потерпевшего, и утраченного им заработка (дохода) в связи с причинением вреда здоровью в результате дорожно-транспортного происшествия.

Страховая выплата за причинение вреда здоровью в части возмещения необходимых расходов на восстановление здоровья потерпевшего осуществляется страховщиком на основании документов, выданных уполномоченными на то сотрудниками полиции и подтверждающих факт дорожно-транспортного происшествия, и медицинских документов, представленных медицинскими организациями, которые оказали потерпевшему медицинскую помощь в связи со страховым случаем, с указанием характера и степени повреждения здоровья потерпевшего. Размер страховой выплаты в части возмещения необходимых расходов на восстановление здоровья потерпевшего определяется в соответствии с нормативами и в порядке, которые установлены Правительством Российской Федерации, в зависимости от характера и степени повреждения здоровья потерпевшего в пределах страховой суммы, установленной подпунктом «а» статьи 7 настоящего Федерального закона.

Информация о номере страхового полиса и наименовании страховщика, застраховавшего гражданскую ответственность владельца транспортного средства, виновного в дорожно-транспортном происшествии, сообщается пешеходу, пострадавшему в таком дорожно-транспортном происшествии, или его представителю в день обращения в отделение полиции, сотрудники которого оформляли документы о таком дорожно-транспортном происшествии.

3. После осуществления в соответствии с пунктом 2 настоящей статьи страховой выплаты потерпевшему за причинение вреда его здоровью страховщиком дополнительно осуществляется страховая выплата в следующем случае:

а) если по результатам медицинской экспертизы или исследования, проведенных в том числе учреждениями судебно-медицинской экспертизы при производстве по делу об административном правонарушении, производстве по уголовному делу, а также по обращению потерпевшего, установлено, что характер и степень повреждения здоровья потерпевшего соответствуют большему размеру страховой выплаты, чем было определено первоначально на основании нормативов, установленных Правительством Российской Федерации. Размер дополнительно осуществляемой страховой выплаты определяется страховщиком как разница между подлежащей выплате суммой, соответствующей установленному характеру повреждения здоровья потерпевшего по представленному им экспертному заключению, и ранее осуществленной в соответствии с пунктом 2 настоящей статьи страховой выплатой за причинение вреда здоровью потерпевшего;

б) если вследствие вреда, причиненного здоровью потерпевшего в результате дорожно-транспортного происшествия, по результатам медико-социальной экспертизы потерпевшему установлена группа инвалидности или категория «ребенок-инвалид». Размер дополнительно осуществляемой страховой выплаты определяется страховщиком как разница между подлежащей выплате суммой, соответствующей указанным в заключении медико-социальной экспертизы группе инвалидности или категории «ребенок-инвалид» по нормативам, установленным Правительством Российской Федерации, и ранее осуществленной в соответствии с пунктом 2 настоящей статьи страховой выплатой за причинение вреда здоровью потерпевшего.

4. В случае, если понесенные потерпевшим дополнительные расходы на лечение и восстановление поврежденного в результате дорожно-транспортного происшествия здоровья потерпевшего (расходы на медицинскую реабилитацию, приобретение лекарственных препаратов, протезирование, ортезирование, посторонний уход, санаторно-курортное лечение и прочие расходы) и утраченный потерпевшим в связи с причинением вреда его здоровью в результате дорожно-транспортного происшествия заработок (доход) превысили сумму осуществленной потерпевшему в соответствии с пунктами 2 и 3 настоящей статьи страховой выплаты, страховщик возмещает указанные расходы и утраченный заработок (доход) при подтверждении того, что потерпевший нуждался в этих видах помощи, а также при документальном подтверждении размера утраченного заработка (дохода), который потерпевший имел или определенно мог иметь на момент наступления страхового случая. Размер осуществляемой в соответствии с настоящим пунктом страховой выплаты определяется страховщиком как разница между утраченным потерпевшим заработком (доходом), а также дополнительными расходами, подтвержденными документами, которые предусмотрены правилами обязательного страхования, и общей суммой осуществленной в соответствии с пунктами 2 и 3 настоящей статьи страховой выплаты за причинение вреда здоровью потерпевшего.

5. Страховая выплата в части возмещения утраченного потерпевшим заработка (дохода) осуществляется единовременно или в ином порядке, установленном правилами обязательного страхования.

Совокупный размер страховой выплаты за причинение вреда здоровью потерпевшего, осуществленной в соответствии с пунктами 2 — 4 настоящей статьи, не может превышать страховую сумму, установленную подпунктом «а» статьи 7 настоящего Федерального закона.

Страховая выплата за причинение вреда здоровью потерпевшего осуществляется потерпевшему или лицам, которые являются представителями потерпевшего и полномочия которых на получение страховой выплаты удостоверены надлежащим образом.

6. В случае смерти потерпевшего право на возмещение вреда имеют лица, имеющие право в соответствии с гражданским законодательством на возмещение вреда в случае смерти кормильца, при отсутствии таких лиц — супруг, родители, дети потерпевшего, граждане, у которых потерпевший находился на иждивении, если он не имел самостоятельного дохода (выгодоприобретатели).

7. Размер страховой выплаты за причинение вреда жизни потерпевшего составляет:

475 тысяч рублей — выгодоприобретателям, указанным в пункте 6 настоящей статьи;

не более 25 тысяч рублей в счет возмещения расходов на погребение — лицам, понесшим такие расходы.

8. Страховщик в течение 15 календарных дней, за исключением нерабочих праздничных дней, со дня принятия первого заявления о страховом возмещении в части возмещения вреда, причиненного жизни потерпевшего в результате страхового случая, принимает заявления о страховом возмещении и предусмотренные правилами обязательного страхования документы от других выгодоприобретателей. В течение пяти календарных дней, за исключением нерабочих праздничных дней, после окончания указанного срока принятия заявлений от лиц, имеющих право на возмещение вреда в случае смерти потерпевшего, страховщик осуществляет страховую выплату.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховая выплата, размер которой установлен абзацем вторым пункта 7 настоящей статьи, распределяется поровну между лицами, имеющими право на возмещение вреда в случае смерти потерпевшего. Страховая выплата в части возмещения вреда, причиненного жизни потерпевшего, осуществляется единовременно.

Лицо, имеющее право на возмещение вреда в случае смерти потерпевшего в результате страхового случая и предъявившее страховщику требование о страховом возмещении после того, как страховая выплата по данному страховому случаю была распределена между лицами, имеющими право на возмещение вреда в случае смерти потерпевшего, вправе требовать от этих лиц возврата причитающейся в соответствии с настоящим Федеральным законом части страховой выплаты или требовать выплаты возмещения вреда от лица, причинившего вред жизни потерпевшему в результате данного страхового случая, в соответствии с гражданским законодательством.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

9. Потерпевший или выгодоприобретатель обязан предоставить страховщику все документы и доказательства, а также сообщить все известные ему сведения, подтверждающие объем и характер вреда, причиненного жизни или здоровью потерпевшего.

9.1. В случае, если ответственными за вред, причиненный жизни или здоровью потерпевшего при наступлении одного и того же страхового случая, признаны несколько участников дорожно-транспортного происшествия, страховщики солидарно осуществляют страховую выплату потерпевшему в части возмещения указанного вреда в порядке, предусмотренном пунктом 22 настоящей статьи. В этом случае общий размер страховой выплаты, осуществленной страховщиками, не может превышать размер страховой суммы, предусмотренной подпунктом «а» статьи 7 настоящего Федерального закона.

(п. 9.1 введен Федеральным законом от 01.05.2019 N 88-ФЗ)

КонсультантПлюс: примечание.

С 15.07.2023 абз. 1 п. 10 ст. 12 дополняется предложением (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

10. При причинении вреда имуществу в целях выяснения обстоятельств причинения вреда и определения размера подлежащих возмещению страховщиком убытков потерпевший, намеренный воспользоваться своим правом на страховое возмещение или прямое возмещение убытков, в течение пяти рабочих дней с даты подачи заявления о страховом возмещении и прилагаемых к нему в соответствии с правилами обязательного страхования документов обязан представить поврежденное транспортное средство или его остатки для осмотра и (или) независимой технической экспертизы, проводимой в порядке, установленном статьей 12.1 настоящего Федерального закона, иное имущество для осмотра и (или) независимой экспертизы (оценки), проводимой в порядке, установленном законодательством Российской Федерации с учетом особенностей, установленных настоящим Федеральным законом.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае, если осмотр и (или) независимая техническая экспертиза, независимая экспертиза (оценка) представленных потерпевшим поврежденного транспортного средства, иного имущества или его остатков не позволяют достоверно установить наличие страхового случая и определить размер убытков, подлежащих возмещению по договору обязательного страхования, для выяснения указанных обстоятельств страховщик в течение 10 рабочих дней с момента представления потерпевшим заявления о страховом возмещении вправе осмотреть транспортное средство, при использовании которого имуществу потерпевшего был причинен вред, и (или) за свой счет организовать и оплатить проведение независимой технической экспертизы в отношении этого транспортного средства в порядке, установленном статьей 12.1 настоящего Федерального закона. Владелец транспортного средства, при использовании которого имуществу потерпевшего был причинен вред, обязан представить это транспортное средство по требованию страховщика.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае, если характер повреждений или особенности поврежденного транспортного средства, иного имущества исключают его представление для осмотра и независимой технической экспертизы, независимой экспертизы (оценки) по месту нахождения страховщика и (или) эксперта (например, повреждения транспортного средства, исключающие его участие в дорожном движении), об этом указывается в заявлении и указанные осмотр и независимая техническая экспертиза, независимая экспертиза (оценка) проводятся по месту нахождения поврежденного имущества в срок не более чем пять рабочих дней со дня подачи заявления о страховом возмещении и прилагаемых к нему в соответствии с правилами обязательного страхования документов.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 ст. 12 дополняется п. 10.1 (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

11. Страховщик обязан осмотреть поврежденное транспортное средство, иное имущество или его остатки и (или) организовать их независимую техническую экспертизу, независимую экспертизу (оценку) в срок не более чем пять рабочих дней со дня поступления заявления о страховом возмещении или прямом возмещении убытков с приложенными документами, предусмотренными правилами обязательного страхования для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки), и ознакомить потерпевшего с результатами осмотра и независимой технической экспертизы, независимой экспертизы (оценки), если иные сроки не определены правилами обязательного страхования или не согласованы страховщиком с потерпевшим. Независимая техническая экспертиза или независимая экспертиза (оценка) организуется страховщиком в случае обнаружения противоречий между потерпевшим и страховщиком, касающихся характера и перечня видимых повреждений имущества и (или) обстоятельств причинения вреда в связи с повреждением имущества в результате дорожно-транспортного происшествия.

(в ред. Федеральных законов от 23.06.2016 N 214-ФЗ, от 28.03.2017 N 49-ФЗ, от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

В случае непредставления потерпевшим поврежденного имущества или его остатков для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) в согласованную со страховщиком дату страховщик согласовывает с потерпевшим новую дату осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества или его остатков. При этом в случае неисполнения потерпевшим установленной пунктами 10 и 13 настоящей статьи обязанности представить поврежденное имущество или его остатки для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) срок принятия страховщиком решения о страховом возмещении, определенный в соответствии с пунктом 21 настоящей статьи, может быть продлен на период, не превышающий количества дней между датой представления потерпевшим поврежденного имущества или его остатков и согласованной с потерпевшим датой осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки), но не более чем на 20 календарных дней, за исключением нерабочих праздничных дней.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Договором обязательного страхования могут предусматриваться иные сроки, в течение которых страховщик обязан прибыть для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества или его остатков, в случае их проведения в труднодоступных, отдаленных или малонаселенных местностях.

В случае непредставления потерпевшим поврежденного имущества или его остатков для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) в согласованную со страховщиком дату в соответствии с абзацами первым и вторым настоящего пункта потерпевший не вправе самостоятельно организовывать независимую техническую экспертизу или независимую экспертизу (оценку) на основании абзаца второго пункта 13 настоящей статьи, а страховщик вправе вернуть без рассмотрения представленное потерпевшим заявление о страховом возмещении или прямом возмещении убытков вместе с документами, предусмотренными правилами обязательного страхования.

(абзац введен Федеральным законом от 23.06.2016 N 214-ФЗ; в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Результаты самостоятельно организованной потерпевшим независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества или его остатков не принимаются для определения размера страхового возмещения в случае, если потерпевший не представил поврежденное имущество или его остатки для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) в согласованные со страховщиком даты в соответствии с абзацами первым и вторым настоящего пункта.

(абзац введен Федеральным законом от 23.06.2016 N 214-ФЗ; в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае возврата страховщиком потерпевшему на основании абзаца четвертого настоящего пункта заявления о страховом возмещении или прямом возмещении убытков вместе с документами, предусмотренными правилами обязательного страхования, установленные настоящим Федеральным законом сроки проведения страховщиком осмотра поврежденного имущества или его остатков и (или) организации их независимой технической экспертизы, независимой экспертизы (оценки), а также сроки осуществления страховщиком страховой выплаты или выдачи потерпевшему направления на ремонт либо направления ему мотивированного отказа в страховом возмещении исчисляются со дня повторного представления потерпевшим страховщику заявления о страховом возмещении или прямом возмещении убытков вместе с документами, предусмотренными правилами обязательного страхования.

(абзац введен Федеральным законом от 23.06.2016 N 214-ФЗ; в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 ст. 12 дополняется п. 11.1 (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

12. В случае, если по результатам проведенного страховщиком осмотра поврежденного имущества или его остатков страховщик и потерпевший согласились о размере страхового возмещения и не настаивают на организации независимой технической экспертизы или независимой экспертизы (оценки) поврежденного имущества или его остатков, экспертиза не проводится.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

13. Если после проведенного страховщиком осмотра поврежденного имущества или его остатков страховщик и потерпевший не достигли согласия о размере страхового возмещения, страховщик обязан организовать независимую техническую экспертизу, независимую экспертизу (оценку), а потерпевший — представить поврежденное имущество или его остатки для проведения независимой технической экспертизы, независимой экспертизы (оценки).

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Если страховщик не осмотрел поврежденное имущество или его остатки и (или) не организовал независимую техническую экспертизу, независимую экспертизу (оценку) поврежденного имущества или его остатков в установленный пунктом 11 настоящей статьи срок, потерпевший вправе обратиться самостоятельно за технической экспертизой или экспертизой (оценкой). В таком случае результаты самостоятельно организованной потерпевшим независимой технической экспертизы, независимой экспертизы (оценки) принимаются страховщиком для определения размера страхового возмещения.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае самостоятельной организации проведения независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества или его остатков потерпевший обязан в соответствии с правилами обязательного страхования в срок не позднее чем за три дня до ее проведения проинформировать страховщика о месте, дате и времени проведения указанных независимой технической экспертизы, независимой экспертизы (оценки) для обеспечения возможности присутствия страховщика при ее проведении.

(абзац введен Федеральным законом от 25.05.2020 N 161-ФЗ)

14. Стоимость независимой технической экспертизы, независимой экспертизы (оценки), на основании которой осуществляется страховое возмещение, включается в состав убытков, подлежащих возмещению страховщиком по договору обязательного страхования.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

15. Страховое возмещение вреда, причиненного транспортному средству потерпевшего (за исключением легковых автомобилей, находящихся в собственности граждан и зарегистрированных в Российской Федерации), может осуществляться по выбору потерпевшего:

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

путем организации и оплаты восстановительного ремонта поврежденного транспортного средства потерпевшего на станции технического обслуживания, которая выбрана потерпевшим по согласованию со страховщиком в соответствии с правилами обязательного страхования и с которой у страховщика заключен договор на организацию восстановительного ремонта (возмещение причиненного вреда в натуре);

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 абз. 3 п. 15 ст. 12 излагается в новой редакции (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

путем выдачи суммы страховой выплаты потерпевшему (выгодоприобретателю) в кассе страховщика или перечисления суммы страховой выплаты на банковский счет потерпевшего (выгодоприобретателя) (наличный или безналичный расчет).

Абзац утратил силу. — Федеральный закон от 28.03.2017 N 49-ФЗ.

(см. текст в предыдущей редакции)

15.1. Страховое возмещение вреда, причиненного легковому автомобилю, находящемуся в собственности гражданина и зарегистрированному в Российской Федерации, осуществляется (за исключением случаев, установленных пунктом 16.1 настоящей статьи) в соответствии с пунктом 15.2 настоящей статьи или в соответствии с пунктом 15.3 настоящей статьи путем организации и (или) оплаты восстановительного ремонта поврежденного транспортного средства потерпевшего (возмещение причиненного вреда в натуре).

Страховщик после осмотра поврежденного транспортного средства потерпевшего и (или) проведения его независимой технической экспертизы выдает потерпевшему направление на ремонт на станцию технического обслуживания и осуществляет оплату стоимости проводимого такой станцией восстановительного ремонта поврежденного транспортного средства потерпевшего в размере, определенном в соответствии с единой методикой определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства, с учетом положений абзаца второго пункта 19 настоящей статьи.

При проведении восстановительного ремонта в соответствии с пунктами 15.2 и 15.3 настоящей статьи не допускается использование бывших в употреблении или восстановленных комплектующих изделий (деталей, узлов, агрегатов), если в соответствии с единой методикой определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства требуется замена комплектующих изделий (деталей, узлов, агрегатов). Иное может быть определено соглашением страховщика и потерпевшего.

Минимальный гарантийный срок на работы по восстановительному ремонту поврежденного транспортного средства составляет 6 месяцев, а на кузовные работы и работы, связанные с использованием лакокрасочных материалов, 12 месяцев.

В случае выявления недостатков восстановительного ремонта поврежденного транспортного средства их устранение осуществляется в порядке, установленном пунктом 15.2 или 15.3 настоящей статьи, если соглашением, заключенным в письменной форме между страховщиком и потерпевшим, не выбран иной способ устранения указанных недостатков.

Претензия потерпевшего к страховщику в отношении результатов проведенного восстановительного ремонта поврежденного транспортного средства рассматривается с учетом особенностей, установленных статьей 16.1 настоящего Федерального закона.

(п. 15.1 введен Федеральным законом от 28.03.2017 N 49-ФЗ)

15.2. Требованиями к организации восстановительного ремонта являются в том числе:

срок проведения восстановительного ремонта поврежденного транспортного средства (но не более 30 рабочих дней со дня представления потерпевшим такого транспортного средства на станцию технического обслуживания или передачи такого транспортного средства страховщику для организации его транспортировки до места проведения восстановительного ремонта);

критерии доступности для потерпевшего места проведения восстановительного ремонта поврежденного транспортного средства (при этом по выбору потерпевшего максимальная длина маршрута, проложенного по дорогам общего пользования, от места дорожно-транспортного происшествия или места жительства потерпевшего до станции технического обслуживания не может превышать 50 километров, за исключением случая, если страховщик организовал и (или) оплатил транспортировку поврежденного транспортного средства до места проведения восстановительного ремонта и обратно);

требование по сохранению гарантийных обязательств производителя транспортного средства (восстановительный ремонт транспортного средства, с года выпуска которого прошло менее двух лет, должен осуществляться станцией технического обслуживания, являющейся юридическим лицом или индивидуальным предпринимателем, зарегистрированными на территории Российской Федерации и осуществляющими сервисное обслуживание таких транспортных средств от своего имени и за свой счет в соответствии с договором, заключенным с производителем и (или) импортером (дистрибьютором) транспортных средств определенных марок).

Если у страховщика заключен договор на организацию восстановительного ремонта со станцией технического обслуживания, которая соответствует установленным правилами обязательного страхования требованиям к организации восстановительного ремонта в отношении конкретного потерпевшего, страховщик направляет его транспортное средство на эту станцию для проведения восстановительного ремонта такого транспортного средства.

Если ни одна из станций, с которыми у страховщика заключены договоры на организацию восстановительного ремонта, не соответствует установленным правилами обязательного страхования требованиям к организации восстановительного ремонта в отношении конкретного потерпевшего, страховщик с согласия потерпевшего в письменной форме может выдать потерпевшему направление на ремонт на одну из таких станций. В случае отсутствия указанного согласия возмещение вреда, причиненного транспортному средству, осуществляется в форме страховой выплаты.

(п. 15.2 введен Федеральным законом от 28.03.2017 N 49-ФЗ)

15.3. При наличии согласия страховщика в письменной форме потерпевший вправе самостоятельно организовать проведение восстановительного ремонта своего поврежденного транспортного средства на станции технического обслуживания, с которой у страховщика на момент подачи потерпевшим заявления о страховом возмещении или прямом возмещении убытков отсутствует договор на организацию восстановительного ремонта. В этом случае потерпевший в заявлении о страховом возмещении или прямом возмещении убытков указывает полное наименование выбранной станции технического обслуживания, ее адрес, место нахождения и платежные реквизиты, а страховщик выдает потерпевшему направление на ремонт и оплачивает проведенный восстановительный ремонт.

(п. 15.3 введен Федеральным законом от 28.03.2017 N 49-ФЗ)

16. Возмещение вреда, причиненного не являющемуся транспортным средством имуществу потерпевшего, осуществляется в порядке, установленном абзацем третьим пункта 15 настоящей статьи.

КонсультантПлюс: примечание.

С 15.07.2023 абз. 1 п. 16.1 ст. 12 излагается в новой редакции (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

16.1. Страховое возмещение вреда, причиненного легковому автомобилю, находящемуся в собственности гражданина и зарегистрированному в Российской Федерации, осуществляется путем выдачи суммы страховой выплаты потерпевшему (выгодоприобретателю) в кассе страховщика или перечисления суммы страховой выплаты на банковский счет потерпевшего (выгодоприобретателя) (наличный или безналичный расчет) в случае:

а) полной гибели транспортного средства;

б) смерти потерпевшего;

в) причинения тяжкого или средней тяжести вреда здоровью потерпевшего в результате наступления страхового случая, если в заявлении о страховом возмещении потерпевший выбрал такую форму страхового возмещения;

г) если потерпевший является инвалидом, указанным в абзаце первом пункта 1 статьи 17 настоящего Федерального закона, и в заявлении о страховом возмещении выбрал такую форму страхового возмещения;

д) если стоимость восстановительного ремонта поврежденного транспортного средства превышает установленную подпунктом «б» статьи 7 настоящего Федерального закона страховую сумму или максимальный размер страхового возмещения, установленный для случаев оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции, либо если в соответствии с пунктом 22 настоящей статьи все участники дорожно-транспортного происшествия признаны ответственными за причиненный вред при условии, что в указанных случаях потерпевший не согласен произвести доплату за ремонт станции технического обслуживания;

е) выбора потерпевшим возмещения вреда в форме страховой выплаты в соответствии с абзацем шестым пункта 15.2 настоящей статьи или абзацем вторым пункта 3.1 статьи 15 настоящего Федерального закона;

ж) наличия соглашения в письменной форме между страховщиком и потерпевшим (выгодоприобретателем).

(п. 16.1 введен Федеральным законом от 28.03.2017 N 49-ФЗ)

17. Если в соответствии с абзацем вторым пункта 15 или пунктами 15.1 — 15.3 настоящей статьи возмещение вреда осуществляется путем организации и (или) оплаты восстановительного ремонта поврежденного транспортного средства, потерпевший указывает это в заявлении о страховом возмещении или прямом возмещении убытков.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховщик размещает на своем официальном сайте в информационно-телекоммуникационной сети «Интернет» информацию о перечне станций технического обслуживания, с которыми у него заключены договоры на организацию восстановительного ремонта, с указанием адресов их места нахождения, марок и года выпуска обслуживаемых ими транспортных средств, примерных сроков проведения восстановительного ремонта в зависимости от объема выполняемых работ и загруженности, сведений об их соответствии установленным правилами обязательного страхования требованиям к организации восстановительного ремонта и поддерживает ее в актуальном состоянии. Страховщик обязан предоставлять эту информацию потерпевшему (выгодоприобретателю) для выбора им станции технического обслуживания при обращении к страховщику с заявлением о страховом возмещении или прямом возмещении убытков.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Изменение объема работ по восстановительному ремонту поврежденного транспортного средства, срока и условий проведения восстановительного ремонта должно быть согласовано станцией технического обслуживания со страховщиком и потерпевшим.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Порядок урегулирования вопросов, связанных с выявленными скрытыми повреждениями транспортного средства, вызванными страховым случаем, определяется станцией технического обслуживания по согласованию со страховщиком и с потерпевшим и указывается станцией технического обслуживания при приеме транспортного средства потерпевшего в направлении на ремонт или в ином документе, выдаваемом потерпевшему.

Порядок урегулирования вопросов оплаты ремонта, не связанного со страховым случаем, определяется станцией технического обслуживания по согласованию с потерпевшим и указывается станцией технического обслуживания в документе, выдаваемом потерпевшему при приеме транспортного средства на ремонт.

В направлении на ремонт, выдаваемом страховщиком на основании абзаца второго пункта 15 настоящей статьи, указывается возможный размер доплаты, вносимой станции технического обслуживания потерпевшим за восстановительный ремонт на основании абзаца второго пункта 19 настоящей статьи.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

В случае, если стоимость восстановительного ремонта поврежденного транспортного средства, подлежащего оплате страховщиком в соответствии с пунктом 15.2 или 15.3 настоящей статьи, превышает установленную подпунктом «б» статьи 7 настоящего Федерального закона страховую сумму или максимальный размер страхового возмещения, установленный для случаев оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции, либо если в соответствии с пунктом 22 настоящей статьи все участники дорожно-транспортного происшествия признаны ответственными за причиненный вред и потерпевший в письменной форме выражает согласие на внесение доплаты за проведение восстановительного ремонта поврежденного транспортного средства, страховщик определяет размер доплаты, которую потерпевший должен будет произвести станции технического обслуживания, и указывает его в выдаваемом потерпевшему направлении на ремонт.

(абзац введен Федеральным законом от 28.03.2017 N 49-ФЗ)

Обязательства страховщика по организации и оплате восстановительного ремонта транспортного средства потерпевшего, принятые им на основании абзаца второго пункта 15 или пунктов 15.1 — 15.3 настоящей статьи, считаются исполненными страховщиком надлежащим образом с момента получения потерпевшим отремонтированного транспортного средства.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Ответственность за несоблюдение станцией технического обслуживания срока передачи потерпевшему отремонтированного транспортного средства, а также за нарушение иных обязательств по восстановительному ремонту транспортного средства потерпевшего несет страховщик, выдавший направление на ремонт.

Абзац утратил силу. — Федеральный закон от 28.03.2017 N 49-ФЗ.

(см. текст в предыдущей редакции)

17.1. В случае выявления Банком России неоднократного (два и более раза) в течение одного года нарушения страховщиком обязательств по восстановительному ремонту, в том числе обязанностей по его организации и (или) оплате, Банк России вправе принять решение об ограничении осуществления таким страховщиком возмещения причиненного вреда в натуре в соответствии с пунктами 15.1 — 15.3 настоящей статьи на срок до одного года (далее — решение об ограничении). Страховщик, получивший решение об ограничении, в отношении потерпевших, обращающихся с заявлением о страховом возмещении вреда или прямом возмещении убытков после даты принятия решения об ограничении, осуществляет возмещение вреда, причиненного транспортному средству, в форме страховой выплаты, за исключением случая, когда потерпевший, уведомленный страховщиком о принятии в отношении его решения об ограничении, подтверждает свое согласие на возмещение вреда, причиненного его транспортному средству, в натуре. В этом случае страховщик осуществляет организацию и (или) оплату восстановительного ремонта поврежденного транспортного средства в соответствии с пунктами 15.1 — 15.3 настоящей статьи и направляет копии документа, подтверждающего уведомление потерпевшего о принятии решения об ограничении, и заявления о страховом возмещении или прямом возмещении убытков, содержащего указание на возмещение вреда, причиненного транспортному средству, в натуре, в профессиональное объединение страховщиков в течение трех рабочих дней со дня получения такого заявления.

Потерпевшим, которым на дату принятия Банком России решения об ограничении выданы направления на ремонт, страховщик организует и (или) оплачивает проведение восстановительного ремонта поврежденных транспортных средств в соответствии с пунктами 15.1 — 15.3 настоящей статьи.

Порядок принятия решения об ограничении устанавливается Банком России.

Информация о принятии Банком России решения об ограничении размещается на официальном сайте Банка России в информационно-телекоммуникационной сети «Интернет» не позднее одного рабочего дня, следующего за днем принятия Банком России соответствующего решения.

(п. 17.1 введен Федеральным законом от 28.03.2017 N 49-ФЗ)

18. Размер подлежащих возмещению страховщиком убытков при причинении вреда имуществу потерпевшего определяется:

а) в случае полной гибели имущества потерпевшего — в размере действительной стоимости имущества на день наступления страхового случая за вычетом стоимости годных остатков. Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна стоимости имущества на дату наступления страхового случая или превышает указанную стоимость;

б) в случае повреждения имущества потерпевшего — в размере расходов, необходимых для приведения имущества в состояние, в котором оно находилось до момента наступления страхового случая.

19. К указанным в подпункте «б» пункта 18 настоящей статьи расходам относятся также расходы на материалы и запасные части, необходимые для восстановительного ремонта, расходы на оплату работ, связанных с таким ремонтом.

Размер расходов на запасные части (за исключением случаев возмещения причиненного вреда в порядке, предусмотренном пунктами 15.1 — 15.3 настоящей статьи) определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте. При этом на указанные комплектующие изделия (детали, узлы и агрегаты) не может начисляться износ свыше 50 процентов их стоимости.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Размер расходов на материалы и запасные части, необходимые для восстановительного ремонта транспортного средства, расходов на оплату связанных с таким ремонтом работ и стоимость годных остатков определяются в порядке, установленном Банком России.

20. Страховщик отказывает потерпевшему в страховом возмещении или его части, если ремонт поврежденного имущества или утилизация его остатков, осуществленные до осмотра страховщиком и (или) проведения независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества в соответствии с требованиями настоящей статьи, не позволяют достоверно установить наличие страхового случая и размер убытков, подлежащих возмещению по договору обязательного страхования.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

21. В течение 20 календарных дней, за исключением нерабочих праздничных дней, а в случае, предусмотренном пунктом 15.3 настоящей статьи, 30 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховом возмещении или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или после осмотра и (или) независимой технической экспертизы поврежденного транспортного средства выдать потерпевшему направление на ремонт транспортного средства с указанием станции технического обслуживания, на которой будет отремонтировано его транспортное средство и которой страховщик оплатит восстановительный ремонт поврежденного транспортного средства, и срока ремонта либо направить потерпевшему мотивированный отказ в страховом возмещении.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

При несоблюдении срока осуществления страховой выплаты или срока выдачи потерпевшему направления на ремонт транспортного средства страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пеню) в размере одного процента от определенного в соответствии с настоящим Федеральным законом размера страхового возмещения по виду причиненного вреда каждому потерпевшему. При возмещении вреда на основании пунктов 15.1 — 15.3 настоящей статьи в случае нарушения установленного абзацем вторым пункта 15.2 настоящей статьи срока проведения восстановительного ремонта поврежденного транспортного средства или срока, согласованного страховщиком и потерпевшим и превышающего установленный абзацем вторым пункта 15.2 настоящей статьи срок проведения восстановительного ремонта поврежденного транспортного средства, страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пеню) в размере 0,5 процента от определенной в соответствии с настоящим Федеральным законом суммы страхового возмещения, но не более суммы такого возмещения.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

При несоблюдении срока направления потерпевшему мотивированного отказа в страховом возмещении страховщик за каждый день просрочки уплачивает потерпевшему денежные средства в виде финансовой санкции в размере 0,05 процента от установленной настоящим Федеральным законом страховой суммы по виду причиненного вреда каждому потерпевшему.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 15.07.2023 в абз. 4 п. 21 ст. 12 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

Предусмотренные настоящим пунктом неустойка (пеня) или сумма финансовой санкции при несоблюдении срока осуществления страхового возмещения или срока направления потерпевшему мотивированного отказа в страховом возмещении уплачиваются потерпевшему на основании поданного им заявления о выплате такой неустойки (пени) или суммы такой финансовой санкции, в котором указывается форма расчета (наличный или безналичный), а также банковские реквизиты, по которым такая неустойка (пеня) или сумма такой финансовой санкции должна быть уплачена в случае выбора потерпевшим безналичной формы расчета, при этом страховщик не вправе требовать дополнительные документы для их уплаты.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Контроль за соблюдением страховщиками порядка осуществления страхового возмещения осуществляет Банк России. В случае выявления несоблюдения страховщиком срока осуществления страхового возмещения или направления мотивированного отказа Банк России выдает страховщику предписание о необходимости исполнения обязанностей, установленных настоящей статьей.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

До полного определения размера подлежащего возмещению по договору обязательного страхования вреда страховщик по заявлению потерпевшего вправе осуществить часть страховой выплаты, соответствующую фактически определенной части указанного вреда.

22. Если все участники дорожно-транспортного происшествия признаны ответственными за причиненный вред, страховщики осуществляют страховое возмещение в счет возмещения вреда, причиненного в результате такого дорожно-транспортного происшествия, с учетом установленной судом степени вины лиц, гражданская ответственность которых ими застрахована.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховщики осуществляют страховое возмещение в счет возмещения вреда, причиненного потерпевшему несколькими лицами, соразмерно установленной судом степени вины лиц, гражданская ответственность которых ими застрахована. При этом потерпевший вправе предъявить требование о страховом возмещении причиненного ему вреда любому из страховщиков, застраховавших гражданскую ответственность лиц, причинивших вред.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

Страховщик, возместивший вред, совместно причиненный несколькими лицами, имеет право регресса, предусмотренное гражданским законодательством.

В случае, если степень вины участников дорожно-транспортного происшествия судом не установлена, застраховавшие их гражданскую ответственность страховщики несут установленную настоящим Федеральным законом обязанность по возмещению вреда, причиненного в результате такого дорожно-транспортного происшествия, в равных долях.

23. Лицо, возместившее потерпевшему вред, причиненный в результате страхового случая, имеет право требования к страховщику, который застраховал гражданскую ответственность потерпевшего, в размере, определенном в соответствии с настоящим Федеральным законом, в пределах выплаченной суммы. Реализация перешедшего права требования осуществляется в соответствии с законодательством Российской Федерации с соблюдением положений настоящего Федерального закона, регулирующих отношения между потерпевшим и страховщиком.

С лица, причинившего вред, может быть взыскана сумма в размере части требования, оставшейся неудовлетворенной в соответствии с настоящим Федеральным законом.

24. К отношениям между потерпевшим и страховщиком по поводу осуществления прямого возмещения убытков по аналогии применяются правила, установленные настоящим Федеральным законом для отношений между потерпевшим и страховщиком по поводу осуществления страхового возмещения. Соответствующие положения применяются постольку, поскольку иное не предусмотрено настоящим Федеральным законом и не вытекает из существа таких отношений.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

25. Страховщик освобождается от обязанности осуществить страховое возмещение в случаях, предусмотренных законом и (или) договором обязательного страхования. Случаи, предусмотренные пунктами 1 и 2 статьи 14 настоящего Федерального закона, не могут являться для страховщика основанием для отказа в страховом возмещении или для задержки его осуществления.

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

В каких случаях положен ремонт, а в каких — деньги

Если авто принадлежит юрлицу, собственник может сам выбрать то, что ему выгоднее, — ремонт или деньги. Физлицу же денежная компенсация выплачивается только в случаях, предусмотренных законом об ОСАГО, или по соглашению со страховой компанией.

В большинстве случаев страховые оплачивают ремонт. Как правило, водителю не предоставляют выбор автосервиса, страховщик сам назначает экспертизу ущерба и направляет машину на станцию техобслуживания (СТО). Если машине меньше двух лет, и есть заводская гарантия, страховая обязана обеспечить ремонт в СТО официального дилера.

Отказаться от ремонта в пользу денег физлицо может в нескольких случаях (п. 16.1 ст. 12 закона об ОСАГО):

- авто после аварии не подлежит восстановлению;

- здоровью потерпевшего причинен вред — средней тяжести или тяжкий;

- потерпевший — инвалид и выбрал страховое возмещение в виде денег;

- страховая или СТО требуют доплату за ремонт;

- автосервис, выбранный страховщиком, слишком далеко — расстояние от места ДТП или места жительства пострадавшего превышает 50 км, и страховщик отказывается за свой счет доставить авто в сервис;

- авто не отремонтировали в установленный законом срок — 30 дней;

- стоимость ремонта больше 400 тыс. ₽.

Владельцы полисов ОСАГО, купленных до 28.04.2017, вправе требовать от страховщика денежное возмещение при любых обстоятельствах.

Но даже если в вашем случае страховая не обязана платить деньги, она может согласиться на это добровольно, заключив с вами соглашение. Страховщикам выгодно заплатить деньги вместо ремонта, если замена деталей обойдется дороже.

Например, если в ДТП пострадала машина старше десяти лет, новые запчасти будут стоить дорого, а денежная компенсация, как правило, рассчитывается с учетом износа — чем старше авто и детали, тем меньше выплата.

Как рассчитывается компенсация и сколько можно получить

Стоимость ремонта авто и денежная компенсация владельцу рассчитываются по методике, утвержденной Центробанком. Ее обязаны применять не только все страховые компании, но и независимые оценочные организации и судебные эксперты.

Формула расчета: СК = Д+Р+М, где:

СК — сумма итоговой денежной компенсации;

Д — расходы на приобретение деталей и запчастей, которые требуют замены;

Р — расходы на оплату ремонта по нормочасам;

М — затраты на покупку расходников.

Сумма на ремонт рассчитывается без учета износа. А сумма денежной компенсации — с учетом износа авто и запчастей, но не более 50% от стоимости нового авто и деталей. То есть, какими бы старыми ни были машина и детали, должны выплатить не меньше половины цены нового автомобиля или новых аналогичных запчастей.

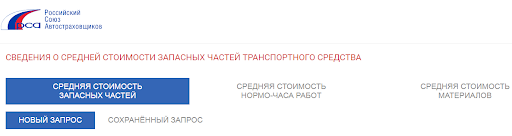

Самостоятельно рассчитать стоимость ремонта (для сравнения с расчетами страховой) можно на сайте Российского союза автостраховщиков.

Чтобы узнать общую сумму положенной выплаты, нужно отдельно рассчитать стоимость запчастей, работ и материалов, а затем сложить полученные цифры

Полученные данные также помогут определиться, что будет выгоднее, — ремонт или деньги.

После ДТП в Москве у нас под замену капот на КIA 5. Кликаем на сайте РСА «средняя стоимость запасных частей», водим номер детали, регион, дату ДТП — и получаем среднюю стоимость запчасти, на которую ориентируются страховщики, это 24 305 ₽. Также узнаем стоимость нормочаса работ для KIA на дату 22.01.23 в Москве — 910 ₽ и лакокрасочных материалов (всего на замену и покраску требуется примерно шесть нормочасов). Например, выбираем краску и лак Brulex — 2 800 ₽. Итоговая компенсация — 32 565 ₽.Эта сумма приблизительная и может отличаться от расчетов страховой и привлеченных экспертов.

Далее смотрим, за сколько можно купить аналогичный капот на сайтах объявлений. Видим предложения новых деталей от 14 000 ₽, а б/у капотов — от 7 000 ₽.

Тогда можно отказаться от ремонта, получить деньги, приобрести запчасти с рук и установить самостоятельно или в недорогом сервисе.

Выгода составит несколько тысяч рублей, даже если выплату рассчитают с учетом износа 20-30%. Примерный расчет:

32 565 – 32 565 × 0,2 (выплата по ОСАГО) – 14 900 (новый капот с авито) – 4 000 (затраты на самостоятельный ремонт) = 7 552 ₽.

С сентября в ценовых справочниках для расчета стоимости ремонта учитываются цены не только оригинальных деталей, но и сертифицированных аналогов запчастей, если оригинальная деталь отсутствует на рынке).

Использование неоригинальных деталей — вынужденная мера, связанная с подорожанием и дефицитом в РФ запчастей на иномарки.

При этом запчасти можно использовать только сертифицированные и сравнимые по цене с оригинальными, они не могут быть некачественными и слишком дешевыми. Они не должны быть дешевле, чем оригинальные, больше чем на 20%. Списки запчастей и цены обновляются раз в три месяца. На момент написания статьи действуют справочники средней стоимости запчастей, нормо-часов и материалов, обновленные 19.12.2022.

Денежная компенсация от страховой имеет лимиты:

- 400 тыс. ₽ — за причинение ущерба автомобилю и другому имуществу, если ДТП оформлено сотрудником ГИБДД или по европротоколу с фотофиксацией;

- 500 тыс. ₽ — если виновником причинен вред жизни и здоровью людей;

- 100 тыс. ₽ — если оформлен европротокол без фотофиксации.

Если реальный ущерб больше предельной суммы компенсации, например, 600 тыс. ₽, деньги сверх лимита — 200 тыс. ₽ — можно взыскать с виновника ДТП через суд. Наличие полиса не освобождает его от обязанности возместить причиненный вред (ст. 1072 ГК РФ).

Как отказаться от ремонта по ОСАГО в пользу денег

Чтобы получить выплату по ОСАГО, нужно правильно зарегистрировать ДТП, иначе можно получить меньшую сумму. В частности, вызвать сотрудников ГИБДД, позвонить в страховую, зафиксировать повреждения на видео или фото, получить у инспектора протокол.

Подать заявление на компенсацию нужно не позже пяти суток с момента аварии. Сделать это можно лично или через представителя по доверенности в любом офисе страховщика, или отправив документы «Почтой России».

В заявлении нужно указать причины и привести доказательства, почему отказываетесь от ремонта и претендуете на денежную выплату. Например, если вам причинен вред здоровью, приложите копии медицинских справок.

Перечень документов, которые нужно предоставить вместе с заявлением, страховая размещает на своем сайте. Также это можно узнать в офисе страховой или по телефону. Не забудьте в заявлении указать реквизиты счета, куда должны перевести деньги.

Деньги по ОСАГО должны поступить в течение 20 рабочих дней с момента принятия заявления к рассмотрению. За задержку выплаты со страховой можно взыскать неустойку: 1% от общей суммы за каждый день просрочки.

Что делать, если отказали в компенсации

Если ваши права нарушены, вы можете направить обращение к финансовому омбудсмену через сайт finombudsmen.ru. Его решение обязательно для страховой компании. Также можно подать жалобу в РСА или направить страховщику досудебную претензию. Если и это не поможет, придется идти в суд.

Часто сумма возмещения кажется несправедливой. Действительно, страховые могут занижать выплаты. Например, при оценке ущерба не учитывая скрытые повреждения, делая расчеты, исходя из ремонта деталей, а не их полной замены и т. д.

В этом случае сначала нужно получить выплату, которую насчитала страховая. А уже затем провести независимую экспертизу ущерба и подать на имя страховщика письменную претензию, указав срок, в течение которого вам должны перевести деньги.

Если доплата не будет зачислена в течение 30 дней, нужно составить иск и направить в суд по адресу регистрации страховой компании.

Допускается разница в расчетах в пределах погрешности 10% (п. 3.5 Положения Банка России № 755-П). Например, если страховая насчитала возмещение в 300 тыс. ₽, а независимая экспертная организация — до 330 тыс. ₽, это допустимо и не оспаривается.

Если страховщик не выполнил ваши требования добровольно, вы вправе дополнительно взыскать потребительский штраф — 50% от суммы, назначенной судом к взысканию. Например, если требуете доплату в 50 тыс. ₽, в случае удовлетворения иска штраф в вашу пользу составит 25 тыс. ₽.

Главное — не бояться и не лениться отстаивать свои интересы. Некоторые страховые на то и рассчитывают, что большинство просто не захотят тратить время на разбирательства. Максимум, на что хватает энтузиазма, — написать в поддержку, онлайн-чат или форум.

Получив формальную «отписку», многие успокаиваются и дальше ничего не предпринимают. Однако тем, кто обращается в суд, все-таки удается добиться своего.

Пример

Страховая выплатила потерпевшему в ДТП водителю 155 тыс. ₽ из расчета 230 тыс. ₽ — рыночная стоимость авто минус 75 тыс. ₽ — годные остатки. Сумма показалась водителю недостаточной, и он обратился к независимым экспертам.Оценщик посчитал, что водителю причитается не 155 тыс. ₽, а 181 400 ₽, то есть страховая не доплатила 26 400 ₽. Экспертам он заплатил 13 тыс. ₽ и 5 тыс. ₽ отдал за дефектовку (демонтаж/монтаж бамперов).

Решить вопрос с представителем страховой не удалось. В ответ на письменную претензию страховая выплатила только 24 460 ₽, компенсировать затраты на проведение экспертизы отказалась.

Тогда водитель обратился в суд и получил полное удовлетворение требований. Суд обязал страховщика выплатить потерпевшему неустойку за просрочку исполнения обязательств в 2 690 ₽, расходы по оплате экспертного заключения в 13 тыс. ₽, дефектовки в 5 тыс. ₽ и компенсацию морального вреда в 1 тыс. ₽ (дело № 2-395/2019).

Заказать независимую экспертизу и оценить реальную сумму ущерба не так дорого — от 5 тыс. ₽, в зависимости от региона. Но и эти деньги можно взыскать со страховой — добавить эту сумму к требованиям в своем иске как «возмещение расходов на проведение экспертизы».

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим главные вопросы участников аварии — какой ущерб покрывает ОСАГО, что является страховым случаем, а что нет. А также, кто и как получит возмещение от страховой компании. Важная информация для собственников авто — на Бробанк.ру.

-

В каких случаях выплачивают страховку по ОСАГО

-

О размере возмещения

-

Как страховая компания возмещает ущерб

-

Как страховая компания считает ущерб

-

Если страховая отказывает в выплате или занижает ее

В каких случаях выплачивают страховку по ОСАГО

ОСАГО — обязательное страхование гражданской ответственности. То есть фактически покупатель полиса страхует не себя, а других людей, которые могут пострадать от его действий. Законодательно все вопросы регулирует ФЗ-40 Об ОСАГО.

При ДТП возмещение получает тот, кто пострадал от действий виновника, который ранее купил ОСАГО. Сам же виновник свои убытки покрывает самостоятельно.

Закон четко определяет перечень страховых случаев. Если по вине водителя пострадало другое авто, если он причинил своими действиями вред здоровью, это попадает под ОСАГО. Пострадавшая сторона получит возмещение.

Страховые случаи при ДТП:

- причинение вреда здоровью водителю, пассажирам, пешеходам;

- причинение вреда транспортному средству.

При этом ФЗ-40 Статья 6 говорит о случаях, которые не будут являться страховыми при их наступлении. То есть выплата по ОСАГО предусмотрена не будет:

- у водителя есть полис ОСАГО, но в него вписано другое транспортное средство. Страховка покрывает только те случаи, когда задействовано указанное в ней авто;

- если речь о причинении морального вреда и возмещении упущенного ущерба. Но ничего не мешает пострадавшему взыскивать эти деньги через суд напрямую с виновника;

- если вред причинен в ходе соревнований;

- вред причинен во время учебной езды, которая осуществлялась в специально созданных для обучения местах;

- если вред причинен перевозимым грузом: перевозимым, при погрузке и разгрузке;

- вред причинен работнику при выполнении им его обязанностей;

- если речь идет о повреждении памятников, произведений искусства, антиквариата, ювелирных изделий, объектов интеллектуальной собственности;

- если речь о пассажирских перевозках, и пострадавшими являются именно пассажиры.

То есть страховые случаи по ОСАГО — классический вред транспортным средствами, людям и другому имуществу, например фонарному столбу. И тот, кто пострадал, может обращаться к страховщику и получать возмещение. Это могут делать граждане, чье имущество пострадало, сами пострадавшие, юридические организации, муниципальные органы и пр.

О размере возмещения

Для пострадавших это самый главный вопрос — сколько они могут получить от виновника ДТП. Закон Об ОСАГО сообщает о предельных суммах:

- если пострадало имущество, можно получить до 400 000 рублей;

- если пострадал человек, он может получить компенсацию до 500 000 рублей.

Суммы покрытия относительно небольшие. Если этих денег пострадавшему не хватит для восстановления авто или здоровья, он может обратиться в суд и взыскать “недостачу” с виновника аварии.

Стандартно компенсацию оформляет и получает сам потерпевший. Но в случае его смерти право на выплату получают наследники. А если потерпевший не может собирать бумаги по каким-то причинам, он может оформить у нотариуса доверенность на какое-либо лицо.

Как страховая компания возмещает ущерб

Если у виновника есть полис ОСАГО, пострадавшая сторона получает право требовать компенсацию от страховой компании. Причем можно обратиться как в свою (если у пострадавшего тоже есть страховка), так и в ту, что обслуживает виновника. Выплату в любом случае будет проводить виновная сторона, компании после проведут расчет между собой.

Если ситуация является страховым случаем по ОСАГО, действовать должен именно пострадавший. Виновник вообще ничего не делает, он просто должен уведомить свою страховую компанию о случившимся. Но если не уведомит, все равно ответственности не понесет.

Порядок действий потерпевшего:

- ДТП обязательно оформляется в рамках закона. Если есть пострадавший, если ущерб явно больше 100 000 рублей, вызывается ДПС, В ином случае можно оформить аварию по Европротоколу при условии, что стороны не имеют разногласий.

- Стороны аварии обязаны как можно быстрее уведомить страховую компанию о ДТП. Пострадавший уведомляет ту, через которую будет оформлять выплату.

- В течение 5 дней с момента аварии пострадавший передает страховщику все документы по событию.

- Компания проводит экспертизу транспортного средства (чаще всего речь именно об ущербе ТС) и делает расчет положенной суммы.

После выплачивает ее на указанный пострадавшим банковский счет.

А вот ответ на вопрос, покрывает ли страховка ущерб от ДТП, часто оказывается отрицательным. Обычно пострадавшей стороне все же приходится что-то доплачивать, но эти убытки можно через суд взыскать с виновника.

Как страховая компания считает ущерб

Схема расчета довольно сложная, самостоятельно сделать верный расчет практически нереально. Мы разобрались, какие случаи являются страховыми по ОСАГО, в каких случаях выплачивают страховку, теперь рассмотрим порядок расчету убытков владельца пострадавшего авто.

Вообще, пострадавший может выбрать — ремонт авто в партнерском сервисе или получение денежной выплаты. Если в первом случае все более понятно, то с натуральными деньгами не все так просто, часто выплата очень снижается, потому что:

- экспертиза страховой компании обычно поверхностная, а при реальном ремонте авто могут выявиться другие повреждения, которые увеличивают стоимость восстановления;

- страховая компания имеет право на погрешность в расчетах на 10%. И естественно, она этим пользуется и сразу занижает оценку;

- при расчете суммы играет роль износ авто. И чем старше машина, тем меньше будет выплата. Получается, что при ремонте собственник авто получает новые детали взамен изношенных, поэтому цена и снижается;

- при расчете стоимость восстановления авто берется цена запчастей из специального реестра. И как показывает практика, цены там сильно занижены, реальные запчасти стоят дороже;

- при расчете стоимость работ также происходит занижение.

Все расчеты ведутся по формулам и таблицам, указанным в ФЗ-40. Поэтому часто они являются законно верными, и у автовладельца нет шансов оспорить заниженный размер выплаты.

Если страховая отказывает в выплате или занижает ее

Если поступил отказ, для начала разберитесь, в каких случаях не выплачивается страховка при ДТП. Возможно, это как раз тот случай, и компания поступает законно. Если же вы считаете, что действие противозаконное, нужно для начала обращаться к финансовому омбудсмену.

В такой ситуации сначала нужно направить претензию страховой компании и дождаться официального ответа. Поле уже можно действовать дальше. Далее нужно вызвать за свой счет эксперта и провести собственную оценку (если страховщик будет признан виновным, он будет обязан покрыть эти расходы).

Далее нужно обратиться к финансовому омбудсмену по своему региону. Если он не сможет решить вопрос в досудебном порядке, тогда уже следует обращаться в суд.

Частые вопросы

В каких случаях выплачивается страховка ОСАГО?

Если наступил страховой случай согласно ФЗ-40. Это причинение вреда чужому имуществу или нанесение ущерба здоровья. Исключения указаны в материале и самом Федеральном Законе №40.

Кому выплачивается страховка по ОСАГО?

Право на получение выплаты есть только у пострадавшей стороны. Возмещение делает страховая компания, обслуживающая виновника. Сам же виновник ничего не получает, чинит авто за свой счет.

Может ли страховщик отказать в возмещении ущерба?

Если он посчитает, что это не страховой случай в рамках ОСАГО, он откажет в выплате. Если вы уверены в своей правоте, можете подавать претензию и после обращаться в суд.

Положено ли возмещение ущерба пешеходу?

Любой пострадавший от действия водителя авто человек может получить компенсацию в рамках 500 000 рублей. При условии, что будет доказан факт причинения вреда здоровью, который требует материальных затрат.

В каких случаях ОСАГО поможет возместить ущерб пассажиру?

В том случае, если он пострадал от действий водителя. При этом пассажир во время ДТП может находиться в машине виновника.

Комментарии: 4

Можно ли получить выплату по ОСАГО деньгами? Отвечает эксперт

На вопросы читателей отвечает специалист по страхованию.

Что случилось?

Самостоятельно разобраться в тонкостях обязательного и добровольного страхования автомобилей сложно. Можно ли застраховать не машину, а отдельные детали? Зачем нужен осмотр автомобиля при оформлении каско? Полагается ли возмещение ущерба виновнику ДТП, если машина застрахована?

Мы собрали вопросы читателей Лайфхакера об ОСАГО и каско, а ответил на них эксперт Страхового Дома ВСК Артём Фролов.

Артём Фролов

Главный эксперт Управления аналитики и исследований Страхового Дома ВСК.

Как рассчитывается стоимость полиса ОСАГО и можно ли сэкономить?

Базовый тариф, определённый страховщиком, умножается на коэффициенты — их определяет Банк России. Минимальные и максимальные значения базового тарифа ОСАГО тоже устанавливает Банк России. Например, на транспортные средства категории B для физических лиц базовый тариф составляет от 2 471 до 5 436 рублей. В границах минимальных и максимальных значений страховщики самостоятельно устанавливают значения базовых тарифов в зависимости от определённых ими факторов.

Коэффициенты страховых тарифов зависят от территории преимущественного использования, количества произведённых страховых возмещений, списка лиц, допущенных к управлению, и других параметров. Например, если водитель не попадал в аварии в течение 10 лет, страховой тариф будет снижен для него вдвое.

С 24 августа 2020 года стоимость тарифа складывается более чем из 20 критериев. Это позволяет давать индивидуальный тариф каждому водителю. Поэтому главное правило экономии — быть аккуратным и ответственным водителем. Вот ещё несколько способов снизить стоимость ОСАГО: