Случаи подачи возражений

^К началу страницы

Возражения могут быть представлены в налоговый орган в случае несогласия:

- с выводами, предложениями, какими-либо фактами, изложенными в акте налоговой проверки (п. 6 ст. 100 НК РФ);

- с выводами, предложениями, какими-либо фактами, изложенными в акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ);

- с выводами, предложениями, какими-либо фактами, изложенными в дополнении к акту налоговой проверки (п. 6.2 ст. 101 НК РФ).

Возражения на дополнение к акту налоговой проверки могут быть поданы в отношении проверок, завершенных после 3 сентября 2018 года!

Кем и в какие сроки могут быть поданы возражения

^К началу страницы

|

Документ, послуживший основанием для подачи возражений |

Кто подает возражения |

Срок подачи возражений |

|

акт налоговой проверки |

лицо, в отношении которого проводилась налоговая проверка (его представитель) |

в течение одного месяца со дня получения акта налоговой проверки |

|

дополнение к акту налоговой проверки |

лицо, в отношении которого проводилась налоговая проверка (его представитель) |

в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки |

|

акт налоговой проверки консолидированной группы налогоплательщиков |

ответственный участник консолидированной группы налогоплательщиков |

в течение 30 дней со дня получения акта налоговой проверки |

|

дополнение к акту налоговой проверки консолидированной группы налогоплательщиков |

ответственный участник консолидированной группы налогоплательщиков |

в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки |

|

акт налоговой проверки иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

иностранная организация, состоящая на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

в течение одного месяца со дня получения акта налоговой проверки |

|

дополнение к акту налоговой проверки иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

иностранная организация, состоящая на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки |

|

акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях |

лицо, совершившее налоговое правонарушение |

в течение одного месяца со дня получения акта об обнаружении фактов, свидетельствующих о налоговых правонарушениях |

Форма представления возражений

^К началу страницы

Возражения подаются в письменной форме и на рассмотрении материалов проверки их можно дополнить устными доводами.

В возражениях желательно указать реквизиты оспариваемого акта и доводы, опровергающие налоговые претензии проверяющих, возражения должны быть мотивированы. К письменным возражениям можно приложить дополнительные документы, подтверждающие обоснованность возражений.

Можно представить письменные возражения по вышеуказанным документам в целом или по их отдельным положениям.

Кому адресовать возражения

^К началу страницы

Возражения направляются в адрес налогового органа, составившего акт.

Перейти

Узнать номер, адрес и реквизиты своей налоговой инспекции можно с помощью сервиса: «Адрес и платежные реквизиты Вашей инспекции».

Способы подачи возражений

^К началу страницы

- На бумажном носителе в канцелярию налогового органа или окно приёма документов налогового органа

- На бумажном носителе по почте

- В электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота

- Главная

- Правовые ресурсы

- Подборки материалов

- Срок возражения по дополнительным мероприятиям

Срок возражения по дополнительным мероприятиям

Подборка наиболее важных документов по запросу Срок возражения по дополнительным мероприятиям (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Статьи, комментарии, ответы на вопросы

Путеводитель по налогам. Энциклопедия спорных ситуаций по части первой Налогового кодекса РФСтатьей 101 НК РФ не предусмотрен срок направления проверяемым лицом возражений на материалы дополнительных мероприятий налогового контроля. Принимая это во внимание, необходимо исходить из того, что применительно к п. 6 ст. 100 НК РФ лицо (его представитель) вправе представить налоговому органу свои возражения. При этом, если исходя из характера и объема полученных в ходе дополнительных мероприятий материалов налогоплательщику для представления возражений будет достаточно срока менее месяца, налоговый орган может предоставить ему данный срок. Этот факт рекомендуется зафиксировать в протоколе рассмотрения материалов проверки (налогоплательщик должен быть уведомлен о предоставленном ему сроке и не иметь в отношении данного срока возражений).

Налоговая служба рассказала, как рассматриваются возражения налогоплательщиков на акты налоговых проверок (Информация ФНС).

Акты налогового органа

Результаты определенных действий (налоговые проверки, обнаружение фактов налоговых правонарушений) налоговый орган сопровождает оформлением акта, который вручается налогоплательщику.

|

Вид налогового контроля |

Оформление результатов (примечание) |

Сроки для оформления результатов налогового контроля |

|

Камеральная налоговая проверка (КНП) |

Акт налоговой проверки (составляется только в случае, если проверяющими выявлены нарушения, – п. 5 ст. 88 НК РФ)* |

10 рабочих дней со дня окончания проверки (абз. 2п. 1 ст. 100 НК РФ) |

|

Выездная налоговая проверка (ВНП) |

Акт налоговой проверки (составляется вне зависимости от результатов проверки) |

Два месяца со дня составления справки о выездной налоговой проверке (абз. 1п. 1 ст. 100 НК РФ). |

|

Обнаружение фактов, свидетельствующих о нарушениях законодательства о налогах и сборах, ответственность за которые установлена НК РФ** |

Акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях*** |

10 дней со дня выявления указанного нарушения (п. 1 ст. 101.4 НК РФ) |

* Акт вручается проверяемому лицу под подпись или направляется по почте заказным письмом в течение пяти рабочих дней со дня составления акта (пп. 1 п. 3, п. 5 ст. 100 НК РФ). Как правило, вместе с актом вручается извещение о времени и месте рассмотрения материалов налоговой проверки.

** За исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном ст. 101НК РФ (п. 1 ст. 101.4).

*** Акт вручается лицу, совершившему налоговое правонарушение, под подпись или передается иным способом, свидетельствующим о дате его получения. Если указанное лицо уклоняется от получения акта, должностным лицом налогового органа делается соответствующая отметка в акте (п. 1 ст. 101.4 НК РФ) и акт направляется этому лицу по почте заказным письмом (п. 4 ст. 101.4). Датой вручения акта, направленного по почте заказным письмом, считается шестой день считая с даты его отправки.

Подача возражений

Налогоплательщик может не согласиться:

– с выводами, предложениями, какими‑либо фактами, изложенными контролерами в акте (п. 6 ст. 100, п. 5 ст. 101.4);

– с результатами дополнительных мероприятий налогового контроля (п. 6.1 ст. 101 НК РФ).

Тогда он вправе подать возражения: письменно обратиться в налоговый орган.

Письменные возражения по акту, результатам дополнительных мероприятий налогового контроля можно представить в целом или по отдельным положениям (в части). В приложении к Информации ФНС приведена форма представления возражений по акту налоговой проверки.

К письменным возражениям налогоплательщик вправе приложить подтверждающие обоснованность своих возражений документы (их заверенные копии). Впрочем, не поздно это сделать и во время явки на рассмотрение акта, а также результатов дополнительных мероприятий налогового контроля. Тогда же даются устные пояснения.

На подачу возражений налогоплательщику отводится определенный промежуток времени.

|

Выражение несогласия на… |

Срок для подачи возражения |

|

…акт налоговой проверки |

Месяц со дня получения акта (п. 6 ст. 100) |

|

…акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях |

Месяц со дня получения акта (п. 5 ст. 101.4) |

|

…результаты дополнительных мероприятий налогового контроля |

В течение 10 дней со дня истечения срока проведения дополнительных мероприятий налогового контроля (п. 6.1 ст. 101) |

Возражения подаются (лично или через представителя) в канцелярию налогового органа или окно приема документов, но можно воспользоваться и почтовой отправкой.

Законные представители – это представители организации по закону или на основании учредительных документов (ст. 27 НК РФ); уполномоченные представители – представители, действующие на основании доверенности (ст. 29 НК РФ).

Процедура подачи возражений на акты налоговых проверок

В Информации ФНС акцентирует внимание на процедуре подачи возражений на акты налоговых проверок. Такие возражения направляются (лично или через представителя) в адрес налогового органа, составившего акт.

Номер, адрес и реквизиты своей налоговой инспекции можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Рассмотрение возражений

Возражения на акт рассматриваются в следующем порядке:

Далее ФНС приводит следующий алгоритм действий:

Перед рассмотрением материалов налоговой проверки по существу налоговый орган должен (п. 3 ст. 101 НК РФ):

– объявить, кто рассматривает дело и материалы какой налоговой проверки подлежат рассмотрению;

– установить факт явки лиц, приглашенных для участия в рассмотрении;

– в случае участия представителя лица, в отношении которого проводилась налоговая проверка, проверить полномочия этого представителя;

– разъяснить лицам, участвующим в процедуре рассмотрения, их права и обязанности (ст. 21, 23 НК РФ);

– вынести решение об отложении рассмотрения материалов налоговой проверки в случае неявки лица, участие которого необходимо для рассмотрения.

Результатом рассмотрения материалов налоговой проверки станет одно из следующих решений:

– о проведении дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ);

– о привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

– об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

– о привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ);

– об отказе в привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ).

Возражения на акт налоговой проверки — это возможность налогоплательщику изложить свою позицию по выявленным нарушениям налогового законодательства. Получив возражения, руководитель налогового органа проведёт рассмотрение материалов налоговой проверки, в которые входят и возражения, и пример решения по налоговой проверке. Подать такие возражения можно как в письменной форме, так и устно, непосредственно при рассмотрении материалов налоговой проверки. О том, как правильно это сделать, рассказывает эксперт «Что делать Консалт».

Когда надо подавать возражения?

Налоговый кодекс Российской Федерации, в частности п. 6 ст. 100, даёт возможность лицу, в отношении которого проводилась проверка, представить в налоговый орган письменные возражения по акту контрольных мероприятий в целом или по их отдельным положениям. Возражения можно подать, например, в случае несогласия с изложенными в акте проверки фактами, выводами или предложениями проверяющих. Таким образом можно донести своё видение тех нарушений, которые обнаружили проверяющие. Например, некоторые документы, подтверждающие позицию, были ошибочно не учтены при проверке. Особенно остро стоит вопрос с показаниями нужных свидетелей, которые не были указаны в акте проверки. Бывает, что инспектор ошибся при расчётах или неверно толковал норму Налогового кодекса. В связи с этим есть право обжаловать как весь акт целиком, так и его отдельные положения.

Правильно заполнить налоговые расчёты, определить сроки сдачи и избежать штрафных санкций поможет СПС КонсультантПлюс.

В какой срок подавать возражения и как его считать?

Важно не пропустить срок подачи возражений на акт налоговой проверки. Но даже если такое случилось, можно подать их при рассмотрении материалов налоговой проверки. Это право закреплено в п. 4 ст. 101 НК РФ. В этом случае нужно будет прибыть в налоговый орган и отдать свои письменные возражения либо озвучить их устно при рассмотрении материалов налоговой проверки. О времени и месте рассмотрения материалов обязаны уведомить (п. 2 ст. 101 НК РФ).

По общему правилу возражения на акт налоговой проверки можно подать в налоговую инспекцию в течение одного месяца со дня его получения ( п. 6 ст. 100 НК РФ).

Для правильного определения начала срока на подачу возражений важно учитывать способ, которым получен акт проверки: лично, по почте заказным письмом или в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Такая возможность закреплена в п. 4 ст. 31 НК РФ.

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

Итак, датой получения считается, если направили акт:

- лично под расписку – день получения;

- получили по ТКС – дата приёма, которая указана в квитанции о приёме;

- заказным письмом по почте, то днём получения является наиболее ранняя из дат:

- или шестой рабочий день с даты отправки заказного письма;

- или день получения заказного письма из инспекции.

Указанный месячный срок на подачу возражений начинается со следующего дня после даты вручения акта, а заканчивается в следующем месяце в 24::00 того числа, которое соответствует дате вручения. Если же в месяце такого числа нет, то последним днём на подачу возражений считается последний день этого месяца. Указанные правила закреплены в ст. 6.1 НК РФ.

Например, если акт налоговой проверки вручили 31 января 2022 года, то последним днём подачи возражений будет 28 февраля 2022 года. А если последний день срока выпадает на выходной или нерабочий день, то окончание срока переносится на ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Начальник налоговой инспекции при определённых обстоятельствах может назначить дополнительные мероприятия налогового контроля (п. 6 ст. 101 НК РФ), которые оформляются дополнением к акту налоговой проверки (п. 6.1. ст. 101 НК РФ).

Если в отношении организации проводились дополнительные мероприятия налогового контроля, можно подать и на них возражения в том же порядке, что и на акт налоговой проверки, но в более короткий срок. Для этого есть 15 рабочих дней со дня получения дополнения к акту налоговой проверки (п. 6.2 ст. 101 НК РФ). Обращаем внимание, что здесь указаны именно рабочие дни.

С помощью СПС КонсультантПлюс вы сможете уверенно взаимодействовать с надзорными органами, органами государственной и муниципальной власти.

Как подготовить возражения?

Можно представить свои возражения в устной или письменной форме. Лучше сделать это письменно, а при рассмотрении материалов проверки можно дополнить возражения устно. Это закреплено в п. 6 ст. 100 НК РФ, а также в Информации ФНС России «Подача возражений на акты налоговых проверок», размещённой на официальном сайте.

Здесь же ФНС России приводит рекомендуемую форму возражений на акт налоговой проверки. Но так как обязательных требований к письменным возражениям нет, то можно составить их в форме или воспользоваться образцами документов, размещёнными в справочно-правовой системе КонсультантПлюс.

Готовые решения СПС КонсультантПлюс подскажут, как действовать в конкретной ситуации: пошаговые инструкции, образцы документов, ссылки на правовые акты.

Структура возражений может иметь следующие части.

Вводная часть, в которой указываются:

- наименование и адрес налоговой инспекции;

- наименование, адрес, ИНН/КПП организации;

- номер и дата акта выездной или камеральной проверки.

Описательная часть должна содержать:

- факты и выводы из акта проверки, с которыми не согласны, и обоснование, почему вы с ними не согласны;

- ссылки на нормативно-правовые акты в редакции, действовавшей в спорный период;

- ссылки на официальные разъяснения Минфина России, ФНС России или регионального Управления ФНС России. Если ваша инспекция давала письменные разъяснения по спорным вопросам, рекомендуем сослаться и на них;

- ссылки на судебную практику, которая подтверждает ваши выводы. Рекомендуем в первую очередь использовать решения высших судов, а также судебную практику по вашему судебному округу или по другим округам;

- если вы считаете, что есть обстоятельства, смягчающие ответственность, а также обстоятельства, исключающие привлечение к ответственности, укажите их;

(Смягчающие обстоятельства можно не включать в возражения, а заявить их отдельно. Для этого составляем и направляем в инспекцию ходатайство об уменьшении штрафа.)

- ссылки на документы, которые подтверждают обоснованность возражений. Эти документы (их заверенные копии) приложите к возражениям.

Результативная (итоговая) часть:

- подводим итог всему сказанному выше. Например, что недоимки не возникло, поэтому нет оснований для начисления штрафа и пеней за несвоевременную уплату налога;

- указываем на то, что просим вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения;

- перечисляем подтверждающие документы, которые прикладываем в качестве обоснования своих доводов.

Как подавать возражения?

Подать возражения можно в инспекцию, которая составила акт, следующим способом:

- лично или через представителя. Для этого оформляем два экземпляра, чтобы на одном из них сотрудник инспекции поставил отметку о приёме возражений;

- направить по почте в адрес инспекции. Вариант не всегда работает, так как к моменту рассмотрения акта возражения могут ещё не дойти, тогда инспекция не учтёт их. Но если их направить почтой, то нужно отправлять с запасом (6–10 рабочих дней до даты рассмотрения акта). Лучше всего направлять возражения ценным письмом с описью вложения. Так можно отследить его доставку и получить доказательство, что отправлены именно возражения, а не какой-то другой документ.

Возражения налоговый орган обязан исследовать и при наличии оснований учесть при рассмотрении материалов налоговой проверки (п. 4 ст. 101 НК РФ).

Типовые ситуации в СПС КонсультантПлюс позволят бухгалтеру быстро решать вопросы, с которыми он сталкивается ежедневно.

Рекомендации по подаче возражений

Таким образом, обобщая всё вышесказанное, можем сделать несколько заключений.

- Заявляем в возражениях только те аргументы, по которым есть уверенность и можно документально обосновать свою позицию (п. 6 ст. 101 НК РФ). Подача возражений может повлечь назначение дополнительных мероприятий налогового контроля для сбора новых доказательств.

- Проверяем, что в возражениях указан надлежащий срок их подачи, чтобы руководитель инспекции (его заместитель) смог изучить возражения. Если срок пропущен, представляем их при рассмотрении материалов проверки или подаём устно объяснения с просьбой внести их в протокол (п. 6 ст. 100, п. 4 ст. 101 НК РФ).

- Возражения можно заявить по акту в целом или по его отдельным частям (п. 6 ст. 100 НК РФ).

- Возражаем только по существу. Например, возражения стоит подать, если возникли расхождения в толковании закона, в акте не учтено важное обстоятельство, допущена ошибка в расчётах.

- О формальных нарушениях при проверке и оформлении акта не упоминаем. На решение инспекции такой аргумент не повлияет.

- Указываем в возражениях основные аргументы. В возражениях не обязательно указывать все аргументы. Их можно дополнять устно при рассмотрении материалов проверки.

- Указываем в возражениях обстоятельства, смягчающие или исключающие ответственность, если они имеются (ст. ст. 109, 111, п. 1 ст. 112, п. 3 ст. 114 НК РФ). Таким образом, мы повышаем шансы на то, что штраф снизят или не будут назначать.

- Если часть документов не получается приложить к возражениям, согласовываем с инспекцией срок их представления (п. 6 ст. 100 НК РФ). Направляем их не позже дня рассмотрения материалов проверки, чтобы инспекция учла их при вынесении решения по итогам проверки.

- Если возражения подписал не руководитель, а лицо, действующее по доверенности, прикладываем к возражениям оригинал (заверенную копию) такой доверенности. Возражения не рассмотрят без такой доверенности, а также если срок её действия истек или в ней не указана дата её совершения (п. 3 ст. 29 НК РФ, п. 1 ст. 186 ГК РФ).

Энциклопедия спорных ситуаций СПС КонсультантПлюс позволит увидеть разные точки зрения по одному и тому же вопросу: что думает Минфин, налоговая, суды.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ИНФОРМАЦИЯ

ПОДАЧА ВОЗРАЖЕНИЙ НА АКТЫ НАЛОГОВЫХ ПРОВЕРОК

1. В течение одного месяца со дня получения акта в случае несогласия с фактами, изложенными:

— В акте налоговой проверки (п. 6 ст. 100 НК РФ),

— В акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ)

Можно представить письменные возражения по указанному акту в целом или по его отдельным положениям.

2. В течение 10 дней со дня истечения срока проведения дополнительных мероприятий налогового контроля можно представить письменные возражения по результатам дополнительных мероприятий налогового контроля в целом или в части (п. 6.1 ст. 101 НК РФ).

Возражения — это письменное обращение в налоговый орган, выражающее несогласие с актом налоговой проверки (п. 6 ст. 100 НК РФ), результатами дополнительных мероприятий налогового контроля (п. 6.1 ст. 101 НК РФ) или актом об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ). При явке на рассмотрение акта, а также результатов дополнительных мероприятий налогового контроля можно давать устные пояснения, а также представлять подтверждающие документы.

Способы подачи возражений

— В канцелярию налогового органа или окно приема документов налогового органа;

— По почте.

Варианты подачи возражений

— Лично;

— Через представителя.

Представители (Глава 4 ст. 27, 29 НК РФ)

Законных представителей

— это представители организации по закону или на основании учредительных документов (п. 1 ст. 27 НК РФ);

— это представители физического лица в соответствии с гражданским законодательством (п. 2 ст. 27 НК РФ).

Уполномоченных представителей

— это представители, действующие на основании доверенности (ст. 29 НК РФ).

Процедура подачи возражений на акты налоговых проверок

Случаи подачи возражений

В течение одного месяца со дня получения акта в случае несогласия с фактами, изложенными:

— в акте налоговой проверки (п. 6 ст. 100 НК РФ),

— в акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ)

можно представить письменные возражения по указанным акту в целом или по их отдельным положениям.

Возражения — это письменное обращение в налоговый орган, выражающее несогласие с актом налоговой проверки (п. 6 ст. 100 НК РФ) или актом об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ).

Кому адресовать возражения

Возражения направляются в адрес налогового органа, составившего акт.

Узнать номер, адрес и реквизиты своей налоговой инспекции можно с помощью сервиса: «Адрес и платежные реквизиты Вашей инспекции»

Способы подачи возражений

— В канцелярию налогового органа или окно приема документов налогового органа

— По почте

Варианты подачи возражений

— Лично

— Через представителя

Представители (Глава 4 ст. 27, 29 НК РФ)

Законных представителей

— это представители организации по закону или на основании учредительных документов (п. 1 ст. 27 НК РФ)

— это представители физического лица в соответствии с гражданским законодательством (п. 2 ст. 27 НК РФ).

Уполномоченных представителей

— это представители, действующие на основании доверенности (ст. 29 НК РФ).

Рассмотрение возражений

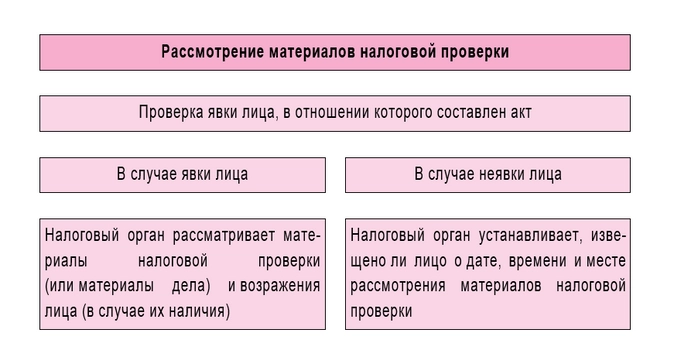

Перед рассмотрением материалов налоговой проверки руководитель (заместитель руководителя) налогового органа проверяет явку лица, в отношении которого составлен акт.

В случае явки лица руководитель (заместитель руководителя) налогового органа рассматривает материалы налоговой проверки (или материалы дела) и возражения лица (в случае их наличия).

В случае неявки лица руководитель (заместитель руководителя) налогового органа устанавливает, извещено ли лицо о дате, времени и месте рассмотрения материалов налоговой проверки.

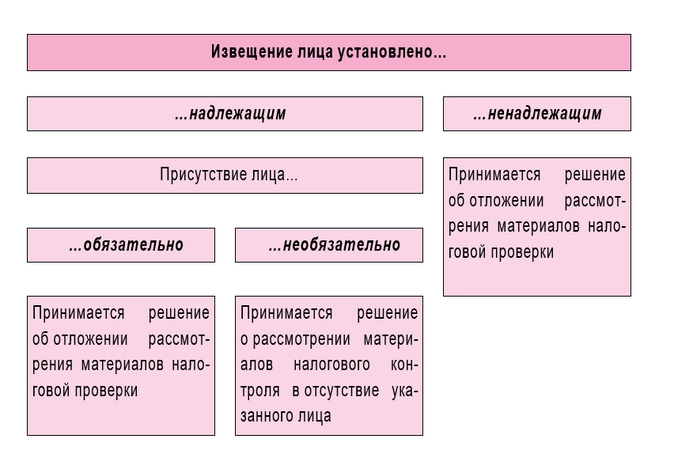

При надлежащем извещении:

— в случае если присутствие лица признано обязательным, принимается решение об отложении рассмотрения материалов налоговой проверки;

— в случае если присутствие лица не признано обязательным, принимается решение о рассмотрении материалов налогового контроля в отсутствие указанного лица.

При ненадлежащем извещении принимается решение об отложении рассмотрения материалов налоговой проверки.

При явке на рассмотрение акта можно давать устные пояснения, а также представлять подтверждающие документы.

Перед рассмотрением материалов налоговой проверки по существу руководитель (заместитель руководителя) налогового органа должен (п. 3 ст. 101 НК РФ):

— объявить, кто рассматривает дело и материалы какой налоговой проверки подлежат рассмотрению;

— установить факт явки лиц, приглашенных для участия в рассмотрении;

— в случае участия представителя лица, в отношении которого проводилась налоговая проверка, проверить полномочия этого представителя;

— разъяснить лицам, участвующим в процедуре рассмотрения, их права и обязанности (ст. 21, 23 НК РФ);

— вынести решение об отложении рассмотрения материалов налоговой проверки в случае неявки лица, участие которого необходимо для рассмотрения.

По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит одно из следующих решений:

— решение о проведении дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ);

— о привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

— об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

— о привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ);

— об отказе в привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ).

__________________________________________

Наименование налогового органа,

составившего акт, и адрес его нахождения

__________________________________________

Наименование лица, подающего возражения,

ИНН (при наличии), адрес места его

нахождения (места его жительства)

ВОЗРАЖЕНИЯ по акту налоговой проверки

от "___" _____________ 20__ г. N _______

__________________________________________________________________

Наименование налогового органа

в отношении ______________________________________________________

наименование лица,

__________________________________________________________________

в отношении которого проведена налоговая проверка

проведена ____________________________________ налоговая проверка,

(камеральная, выездная)

по результатам которой составлен акт налоговой проверки от _______

_____________ 20__ г. N ___________.

Налогоплательщик не согласен с фактами, изложенными в акте

налоговой проверки, а также с выводами и предложениями

проверяющих, в связи с чем на основании пункта 6 статьи 100 части

первой Налогового кодекса РФ представляет свои возражения по акту

налоговой проверки.

Факты, изложенные в акте налоговой проверки, не соответствуют

следующим обстоятельствам: _______________________________________

_________________________________________________________________.

(излагаются обстоятельства со ссылками

на документы, их подтверждающие)

Таким образом, выводы проверяющих не соответствуют _______________

(указываются

__________________________________________________________________

законы и иные нормативные правовые акты, которым,

_________________________________________________________________.

по мнению налогоплательщика, не соответствуют выводы проверяющих)

Учитывая вышеизложенное, в соответствии со статьями 100, 101

Налогового кодекса РФ прошу по результатам рассмотрения материалов

налоговой проверки:

1) вынести решение об отказе в привлечении к ответственности за

совершение налогового правонарушения;

2) не доначислять налог и не начислять пени за его несвоевременную

уплату.

Приложения:

1. Документы (заверенные надлежащим образом их копии),

подтверждающие обоснованность возражений.

2. Документы, подтверждающие полномочия представителя в случае

подписания возражений представителем по доверенности.

Должность, Ф.И.О. _________________________________ ______________

(подпись)

___ ___________ 20__ г.

дата

Сроки проведения налоговой проверки

В зависимости от вида (камеральная или выездная налоговая проверка) срок проведения проверки может составлять: три месяца (фиксированный срок проведения камеральной проверки) и от двух до шести месяцев (выездная проверка). Кроме этого, выездная проверка может быть приостановлена на срок от шести до девяти месяцев.

По истечении срока, отведенного на проведение проверки, налоговый инспектор обязан составить акт налоговой проверки, в котором будут отражены претензии проверяющих, ссылки на нарушенные положения налогового законодательства и собранные налоговиками доказательства. Такой акт должен быть составлен в течение 10 рабочих дней с даты окончания трехмесячного срока на проведение камеральной проверки либо в течение двух месяцев с даты составления Справки об окончании выездной налоговой проверки, которая, в свою очередь, составляется после окончания срока на проведение выездной проверки.

Возражения на акт налоговой проверки

В течение пяти рабочих дней с даты составления акта налоговой проверки он должен быть вручен налогоплательщику лично под роспись либо отправлен на юридический адрес компании по почте (в этом случае акт считается врученным на шестой рабочий день с даты отправки).

Вместе с актом налоговой орган должен предоставить проверяемой организации копии документов, подтверждающих факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки (например, протоколы опросов свидетелей, данные «встречных» проверок, ответы на запросы и т.д.). Документы, содержащие не подлежащие разглашению налоговым органом сведения, составляющие банковскую, налоговую или иную охраняемую законом тайну третьих лиц, а также персональные данные физических лиц, прилагаются в виде заверенных налоговым органом выписок.

В случае если проверяющие не предоставили такие документы либо не предоставили всех доказательств, на которые ссылаются в акте, необходимо указать на эти факты в письменном обращении в налоговый орган и запросить возможность ознакомления с этими доказательствами. Отсутствие возможности ознакомиться с доказательствами не позволит подготовить мотивированные и аргументированные возражения на акт проверки, что, в свою очередь, является нарушением процедуры рассмотрения материалов проверки и может стать основанием для отмены ее результатов.

В течение одного месяца с даты получения акта налоговой проверки проверяемая организация вправе представить налоговому органу письменные возражения. Если в распоряжении организации имеются доказательства и сведения, опровергающие позицию проверяющих, такие доказательства должны быть описаны в тексте возражений и приложены в виде копий документов. В случае если проверяющие не дали оценки отдельным доказательствам, имеющимся в материалах проверки, либо оценили их выборочно с нужной для себя стороны, на это также необходимо указать в тексте возражений, дав собственную оценку таким доказательствам.

В течение 10 рабочих дней с момента истечения срока на представление возражений налоговый орган обязан рассмотреть материалы проверки вместе с представленными возражениями и вынести решение по итогам такого рассмотрения. Если у организации имеются объективные причины, по которым в месячный срок подготовка позиции затруднена (например, налоговый орган своевременно не предоставил копии доказательств и не ознакомил с ними налогоплательщика; проверка содержит большое количество эпизодов, большой объем письменных доказательств), необходимо обратиться в налоговый орган с письмом о продлении срока на подготовку возражений. Срок рассмотрения материалов налоговой проверки и вынесения соответствующего решения может быть продлен, но не более чем на один месяц.

По итогам рассмотрения материалов проверки проверяющие выносят решение о проведении дополнительных мероприятий налогового контроля (если нужно провести дополнительную проверку с учетом доводов и аргументов, изложенных в возражениях) либо итоговое решение по результатам проверки.

Дополнительные мероприятия налогового контроля

Фактически являются продолжением налоговой проверки. Срок их проведения ограничен одним месяцем, также Налоговым кодексом РФ установлен конкретный перечень действий, которые могут проводиться в рамках дополнительных мероприятий налогового контроля:

— истребование документов и информации у самого налогоплательщика;

— истребование документов и информации у третьих лиц, обладающих такой информацией;

— проведение допросов свидетелей;

— назначение и проведение экспертизы.

В течение 10 рабочих дней со дня истечения срока проведения дополнительных мероприятий налогового контроля, указанного в соответствующем решении налогового органа, проверяемая организация вправе представить дополнительные возражения, предварительно ознакомившись с результатами дополнительных мероприятий (полученными письменными доказательствами).

За 10 рабочих дней с даты истечения срока на представление дополнительных возражений налоговый орган будет должен принять итоговое решение по проверке.

Решение по результатам налоговой проверки

Является итогом рассмотрения всех материалов проверки, включает в себя оценку всех аргументов и доказательств, изложенных в акте проверки; дополнительных доказательств, полученных при проведении дополнительных мероприятий; аргументов и доказательств, представленных налогоплательщиком в возражениях.

Следует отметить, что итоговое решение не может содержать новых эпизодов и претензий, которые ранее не были изложены в акте. Также не может быть увеличена сумма доначислений по сравнению с актом (за исключением пени).

В момент вынесения решения оно еще не вступает в законную силу — для этого потребуется один месяц с даты его вручения проверяемой организации, а в случае, если в течение этого месяца подана жалоба в вышестоящий налоговый орган, — решение вступит в силу с даты вынесения решения по поданной жалобе. Вышестоящий налоговый орган рассматривает жалобу в течение одного месяца плюс три рабочих дня (срок для получения жалобы и документов из инспекции, проводившей проверку). В случае необходимости срок вынесения решения может быть продлен, но не более чем на один месяц.

Момент вступления в законную силу важен, поскольку именно с этого момента начинается процедура принудительного взыскания задолженности. Сначала организация получит требование, в котором будет предложено добровольно уплатить сумму задолженности.

Если этого не произойдет в течение восьми рабочих дней, инспекция получает право принять решение о принудительном взыскании за счет денежных средств на расчетных счетах компании. Одновременно может быть принято решение о приостановке операций по банковским счетам компании.

Если в течение двух месяцев денежных средств для погашения задолженности на счетах компании так и не появится, налоговый орган принимает решение о взыскании за счет имущества, для чего привлекается служба судебных приставов. Одновременно принимается решение об аресте принадлежащего компании имущества.

Предварительные обеспечительные меры

В отличие от вышеуказанной процедуры принудительного взыскания, не требуют вступления решения в законную силу, и могут быть применены в любой момент начиная с даты вынесения решения по результатам проверки. Применяются в форме запрета на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа либо приостановления операций по счетам в банке.

Существенным отличием является «обратный» порядок действий по сравнению с описанной выше процедурой: сначала накладываются ограничения на имущество компании, и только если его стоимости недостаточно для погашения потенциальной задолженности, происходит приостановка операций по счетам, но исключительно на сумму разницы между стоимостью обремененного имущества компании и размером недоимки по решению.

Фактически такие обеспечительные меры представляют собой гарантию того, что в случае вступления в законную силу решения компания окажется платежеспособной. Принятие обеспечительных мер создает препятствия для умышленного вывода активов с целью избежать обращения взыскания на них в рамках процедуры принудительного взыскания.

Обеспечительные меры могут быть отменены при условии предоставления банковской гарантии, залога ценных бумаг или поручительства третьего лица, гарантирующих уплату налоговой задолженности.