| 🎓 Заказ №: 22498 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

⚡ Условие + 37% решения:

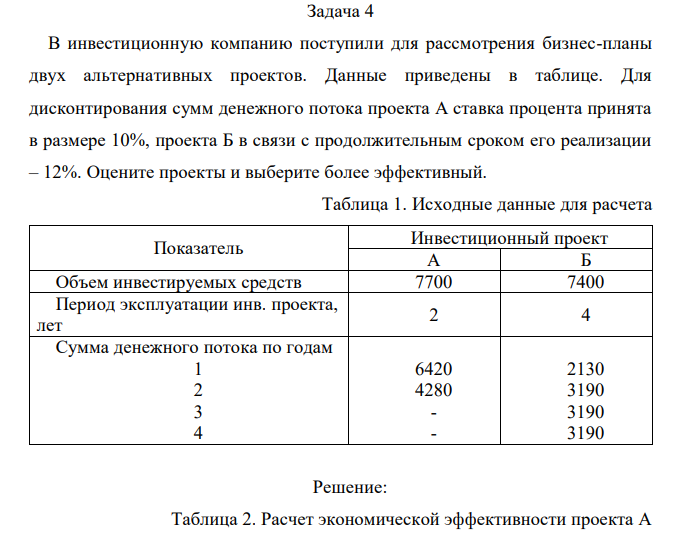

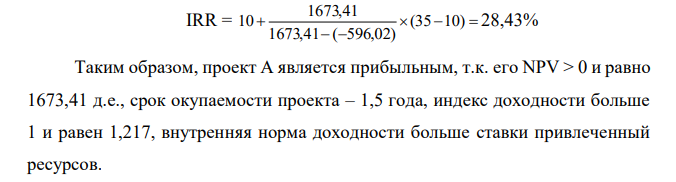

В инвестиционную компанию поступили для рассмотрения бизнес-планы двух альтернативных проектов. Данные приведены в таблице. Для дисконтирования сумм денежного потока проекта А ставка процента принята в размере 10%, проекта Б в связи с продолжительным сроком его реализации – 12%. Оцените проекты и выберите более эффективный.

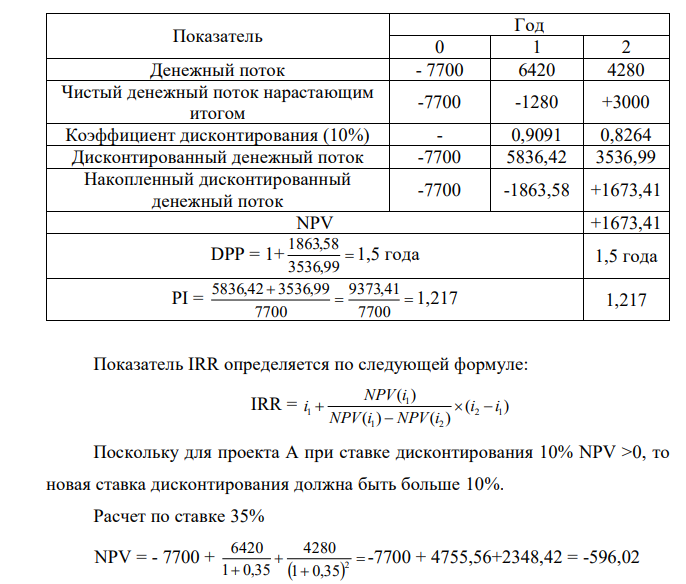

Решение: Таблица 2. Расчет экономической эффективности проекта А Показатель Год 0 1 2 Денежный поток — 7700 6420 4280 Чистый денежный поток нарастающим итогом -7700 -1280 +3000 Коэффициент дисконтирования (10%) — 0,9091 0,8264 Дисконтированный денежный поток -7700 5836,42 3536,99 Накопленный дисконтированный денежный поток -7700 -1863,58 +1673,41 NPV +1673,41 DPP = 1+ 3536,99 1863,58 1,5 года 1,5 года PI = 7700 9373,41 7700 5836,42 3536,99 1,217 1,217 Показатель IRR определяется по следующей формуле: IRR = ( ) ( ) ( ) ( ) 2 1 1 2 1 1 i i NPV i NPV i NPV i i Поскольку для проекта А при ставке дисконтирования 10% NPV >0, то новая ставка дисконтирования должна быть больше 10%. Расчет по ставке 35% NPV = — 7700 + 2 1 0,35 4280 1 0,35 6420 -7700 + 4755,56+2348,42 = -596,02 IRR = (35 10) 1673,41 ( 596,02) 1673,41 10 28,43% Таким образом, проект А является прибыльным, т.к. его NPV > 0 и равно 1673,41 д.е., срок окупаемости проекта – 1,5 года, индекс доходности больше 1 и равен 1,217, внутренняя норма доходности больше ставки привлеченный ресурсов.

Готовые задачи по экономике которые сегодня купили:

- Вексель с номинальной стоимостью 100 x + 400 у. д. е. Р = 100*6 + 400 = 1000 с процентной ставкой (0,1 у +12) % годовых сроком на Z + 70 дней продаётся через 40 – z дней после подписания векселя банку с учётной ставкой (10 – 0,1 у) % годовых.

- Если в задаче 37 долг выплачивается течение 18-ти месяцев, то какова должна быть величина ежемесячных взносов для погашения долга?

- В банк сделан вклад в размере P рублей сроком на n лет под i % годовых. Проценты начисляются по схеме сложного процента. Дано: PV = (10*0+2+1)*100000 = ; i = 2+0+5 = 7%, n = 0+3 = 3 года Найти: FV

- Вычисление годовых денежных потоков. Если вы вложили сегодня $55000 в обмен на 7-летние аннуитета со ставкой 9 %, то чему будут равны ежегодные денежные потоки?

- В июне предприятие «Смена» изготовило 6 000 костюмов по цене У тыс. руб. за каждый. В июле по сравнению июнем было запланировано увеличение прибыли на 10%.

- В задачах 42 – 51 заданы сделки в виде дискретных потоков наличности, определённых таблицами −4(1 + 𝑖) − 3(1 + 𝑖) −2 + 2(1 + 𝑖)

- В инвестиционную компанию поступили для рассмотрения бизнес-планы двух альтернативных проектов. Годы 0 1 2 3 4 А -10700 7900 5800 3100 — 88 В -10400 4500 2250 2000 5350

- В задачах 42 – 51 заданы сделки в виде дискретных потоков наличности, определённых таблицами. −5(1 + 𝑖) − 3(1 + 𝑖) −2 + 6(1 + 𝑖)

- В задачах 42 – 51 заданы сделки в виде дискретных потоков наличности, определённых таблицами −10(1 + 𝑖) + 1(1 + 𝑖) −2 + 5(1 + 𝑖)

- В июне предприятие «Смена» изготовило 6 000 костюмов по цене Y тыс. руб. за каждый. Общие постоянные расходы предприятия составили 12 млн. руб.

Чтобы получить решение, напишите мне в WhatsApp, оплатите, и я Вам вышлю файлы.

Кстати, если эта работа не по вашей теме или не по вашим данным, не расстраивайтесь, напишите мне в WhatsApp и закажите у меня новую работу, я смогу выполнить её в срок 1-3 дня!

Описание и исходные данные задания, 50% решения + фотография:

Задача 14.

В инвестиционную компанию поступили для рассмотрения бизнес-планы двух альтернативных проектов. Данные, характеризующие эти проекты, приведены ниже:

Показатели |

Инвестиционные проекты |

|

А |

Б |

|

|

1. Объем инвестиций, млн. руб. |

10700 |

10400 |

|

2. Период эксплуатации, лет |

2 |

4 |

|

3. Сумма денежного потока всего, млн. руб., в том числе: 1-й год 2-й год 3-й год 4-й год |

14700 7900 6800 — — |

17700 3425 4800 4700 4775 |

Ставка дисконтирования по проекту А принята в размере 10%, а проекта Б – 12% (в связи с более продолжительным сроком его реализации).

Оценить проекты с точки зрения дисконтированного срока окупаемости и критерия NPV и выбрать наиболее эффективный из них.

Решение:

1. Период окупаемости — период, необходимый для того, чтобы средства, вложенные в проект, полностью вернулись.

Определим РР для каждого из проектов:

— проект А:

Современная стоимость доходов, полученных за 1 год, осуществления проекта составит:

т.е. меньше суммы инвестиций.

Современная стоимость доходов, полученных за 2 года, осуществления проекта составит:

- Предприятие требует, как минимум, 16% отдачи при инвестировании собственных средств. В настоящее время предприятие имеет возможность купить новое оборудование стоимостью 94700 тыс. руб.

- Витрати на освіту середніх навчальних закладів у регіоні збільшились на 15,3% та у поточному році склали 12,8 млн. руб. Питомі витрати на одного учня зросли на 4%.

- Годовые постоянные затраты предприятия по производству спортивных горных велосипедов составляют 100 млн. руб. Переменные издержки в расчете на один велосипед равны 10000 руб.

- На рисунке показаны кривые общих издержек и общего дохода гипотетической фирмы. Внимательно изучите график и ответьте на вопросы. А) Какому типу рынка соответствует этот график? Почему?

В инвестиционную компанию поступили

для рассмотрения бизнес-планы двух

альтернативных проектов. Данные,

характеризующие эти проекты, приведены

ниже:

|

Показатели |

Инвестиционные проекты |

|

|

А |

Б |

|

|

1. Объем инвестиций, |

10700 |

10400 |

|

2. Период |

2 |

4 |

|

3. Сумма денежного 1-й год 2-й год 3-й год 4-й год |

14700 7900 6800 — — |

17700 3425 4800 4700 4775 |

Ставка дисконтирования

по проекту А принята в размере 10%, а

проекта Б – 12% (в связи с более

продолжительным сроком его реализации).

Оценить

проекты с точки зрения дисконтированного

срока окупаемости и критерия NPV

и выбрать наиболее эффективный из них.

Срок окупаемости

определяется как ожидаемое число лет,

необходимое для полного возмещения

инвестиционных затрат. Срок окупаемости

рассчитаем по формуле:

Ток – срок

окупаемости инвестиций;

n – число

периодов;

CFt – приток

денежных средств в период t;

Io – величина

исходных инвестиций в нулевой период.

Рассчитаем срок

окупаемости проекта А.

1-й год

2-й год

значит срок окупаемости проекта А – 2

года.

Рассчитаем срок

окупаемости проекта В.

1-й год

2-й год

3-й год

значит срок окупаемости проекта А – 3

года.

CFt – приток

денежных средств в период t;

r – барьерная

ставка (ставка дисконтирования);

It – сумма

инвестиций (затраты) в t-ом периоде;

n – сумммарное

число периодов t = 1, 2, …, n

Рассчитаем NPV

проекта А.

Рассчитаем NPV

проекта Б.

Дисконтированный

срок окупаемости проекта А – 2 года, а

проекта Б – 3 года. В то же время NPV проекта

А – 3 074 млн.руб., а NPV проекта Б – 4 528

млн.руб.. Таким образом, несмотря на

более длительный срок окупаемости

проект Б более интересный для

инвестирования.

Задача 15.

Необходимо

оценить эффективность инвестиционного

проекта, используя простые и сложные

методы оценки. Проект характеризуется

следующими данными (млрд.руб.):

|

Годы |

1-й |

2-й |

3-й |

4-й |

5-й |

6-й |

7-й |

|

Капитальные затраты |

1950 |

3900 |

2000 |

1200 |

— |

— |

— |

|

Поступление прибыли и амортизации |

— |

— |

1200 |

2900 |

3400 |

4800 |

4800 |

Простым сроком

рассчитаем по формуле:

где РР – срок

окупаемости инвестиций (лет);

Ко

– первоначальные инвестиции;

CFcг

– среднегодовая стоимость денежных

поступлений от реализации инвестиционного

проекта.

CFcг

= (0 + 0 + 1 200 + 2 900 + 3 400 + 4 800 + 4 800)

/ 7 = 2 442,9 млрд.руб.

РР = (1 950 + 3 900

+ 2 000 + 1 200) / 2 442,9 = 3,7 лет.

То есть на четвертом

году от начала проекта он окупается.

Расчетная норма

прибыли отражает эффективность инвестиций

в виде процентного отношения денежных

поступлений к сумме первоначальных

инвестиций:

где ARR – расчетная

норма прибыли инвестиций,

ARR

= 1/3,7 = 0,2699 или 26,99%

Чистыми

денежными поступлениями (Net

Value,

NV)

называется накопленный эффект (сальдо

денежного потока) за расчетный период:

где

Пm

– приток денежных средств на m-м

шаге;

Оm

– отток денежных средств на m-м

шаге.

|

Годы |

1-й |

2-й |

3-й |

4-й |

5-й |

6-й |

7-й |

|

Капитальные |

1 950 |

3 900 |

2 000 |

1 200 |

— |

— |

— |

|

Поступление |

— |

— |

1 200 |

2 900 |

3 400 |

4 800 |

4 800 |

|

Чистые денежные |

-1 950 |

-3 900 |

-800 |

1 700 |

3 400 |

4 800 |

4 800 |

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

В инновационную компанию поступили для рассмотрения бизнес-планы двух альтернативных проектов А и Б (данные приводятся в таблице)

Показатель А Б

1. Объем инвестируемых средств, тыс. руб. 3100 3070

2. Период эксплуатации проекта, лет 4 4

3. Сумма выручки, всего, тыс. руб. 6000 7500

в том числе по годам 1 1500 1500

2 1500 1500

3 1500 2000

4 1500 2500

4. Сумма текущих затрат (с амортизацией), всего, тыс. руб., 3600 3600

в том числе по годам 1 900 900

2 900 900

3 900 900

4 900 900

Нормативный срок службы вводимого оборудования 12 лет. Инвестируемый в инновационные проекты А и Б капитал аккумулируется из следующих источников:

40% — собственные средства (СС = 10%), 30% — средства привлеченные посредством выпуска акций (СС= 6%), 30 % — кредит коммерческого банка (СС= 14%, возврат тела кредита и процентов по его обслуживанию осуществляется с года, следующего за периодом его предоставления, суммы возврата кредита определяются в равных долях). Сравните показатели инновационных проектов и обоснуйте выбор лучшего по критериям NPV и IRR .

Определить NPV, IRR, PI, PP

Проект А:

Показатели 0 1 2 3 4 Итого

А. Приток денежных средств, тыс. руб.

1 Выручка тыс. руб.

Б. Отток денежных средств

1 Собственный капитал

2 Текущие затраты (без амортизации)

3 Кредит

4 Финансовые издержки

5 Налог на имущество

6 Налог на прибыль

7 Дивиденды

В. Чистый денежный поток

Г. Коэффициент дисконтирования ( at)

Д. Приведенные денежные потоки

Е. ЧДД нарастающим итогом

Проект Б:

Показатели 0 1 2 3 4 Итого

А. Приток денежных средств, тыс. руб.

1 Выручка тыс. руб.

Б. Отток денежных средств

1 Собственные средства

2 Текущие затраты (без амортизации)

3 Выплаты кредита

4 Финансовые издержки

5 Налог на имущество

6 Налог на прибыль

7 Дивиденды

В. Чистый денежный поток

Г. Коэффициент дисконтирования ( at)

Д. Приведенные денежные потоки

Е. ЧДД нарастающим итогом

…

Ставка дисконтирования:

40%*10+30%*6+30%*14% = 10%

Сумма амортизации линейным способом при известной сумме капитальных вложений и срока использования оборудования:

Первоначальная стоимость 3100.00 3070.00

Срок службы 12 12

Агод

258.33 255.83

Налог на имущество 2,2% от среднегодовой остаточной стоимости оборудования

Налог на прибыль 20%

Финансовые издержки включают % за пользование кредитом по ставке 14% годовых.

Дивиденды исходя из структуры капитала и стоимости собственного капитала

Проект А:

Показатели 0 1 2 3 4 Итого

А. Приток денежных средств, тыс. руб. 0 1500 1500 1500 1500 6000

1 Выручка тыс. руб.

1500 1500 1500 1500 6000

Б. Отток денежных средств 3100 1111.0 1079.3 1047.5 1015.8 7353.6

1 Собственный капитал 2170

2170.0

2 Текущие затраты (без амортизации)

641.7 641.7 641.7 641.7 2566.7

3 Кредит 930

930.0

4 Финансовые издержки

130.2 97.65 65.1 32.55 325.5

5 Налог на имущество

65.4 59.7 54.0 48.3 227.3

6 Налог на прибыль

94.0 100.5 107.0 113.5 414.9

7 Дивиденды

179.8 179.8 179.8 179.8 719.2

В

. Чистый денежный поток -3100.00 389.02 420.74 452.46 484.19 -1353.60

Г. Коэффициент дисконтирования ( at) 1.0000 0.9091 0.8264 0.7513 0.6830

Д. Приведенные денежные потоки -3100.0 353.7 347.7 339.9 330.7 -1728.0

Е. ЧДД нарастающим итогом -3100.0 -2746.4 -2398.6 -2058.7 -1728.0

В оттоках будет приобретение оборудования на сумму 3100 тыс. руб. (вместо строк Собственный капитал и кредит). Сумма не изменится.

ЧДД нарастающим итогом -1728 тыс. руб.

Проект Б:

Показатели 0 1 2 3 4 Итого

А. Приток денежных средств, тыс. руб. 0 1500 1500 2000 2500 7500

1 Выручка тыс. руб. 1500 1500 2000 2500 7500

Б. Отток денежных средств 3070 1110.1 1078.7 1147.3 1215.9 7621.9

1 Собственные средства 2149 2149.0

2 Текущие затраты (без амортизации) 644.2 644.2 644.2 644.2 2576.7

3 Выплаты кредита 921 921.0

4 Финансовые издержки 128.94 96.705 64.47 32.235 322.4

5 Налог на имущество 64.7 59.1 53.5 47.8 225.1

6 Налог на прибыль 94.2 100.7 207.1 313.6 715.5

7 Дивиденды 178.1 178.1 178.1 178.1 712.2

В

- Виноводочный завод планировал произвести вино крепостью 16% в количестве 96 000 бутылок емкостью 0,8

- Виноградова предъявила иск об отмене усыновления ее несовершеннолетнего пасынка Алексея, 09 августа 1998 года

- Виноградов был признан виновным в том, что, управляя автомашиной в нетрезвом состоянии, допустил грубое

- В инструментальном отделении сборочного цеха работают три кладовщика. В среднем за 1 мин. за

- В интеграле по множеству Е сделать замену переменной и записать результат в виде повторного

- В интересах обеспечения выполнения всех поставок для своих нужд заказчик – государственное бюджетное учреждение

- В интересах осуществления разовой закупки в размере 25 миллионов рублей заказчик – генеральный директор

- Виктор Огородов, 16 лет, проработав летом официантом в кафе, на свою зарплату купил в

- Виктор Стеклов с его согласия в 2014 и 2015 годах проходил лечение в Ивановской

- Вилков, управляя автомашиной в состоянии алкогольного опьянения, был задержан сотрудником ГИБДД Соколовым. Соколов забрал

- Вилли Хенс — президент инвестиционной фирмы, которая управляет инвестиционными портфелями нескольких клиентов. Новый клиент

- В инвестиционном портфеле акционерного общества три акции компании «А» с доходностью 18%, две акции

- В инвестиционную компанию на рассмотрение поступили 2 инвестиционных проекта.

Показатели ИП1 ИП2

Объем инвестированных - В инновационной школе «Будущее» задумались о безопасности и решили внедрить систему распознавания лиц.

Начали с