Банкротство – процедура, которая проводится, когда имущества и всех активов предприятия (юридического лица) не хватает, чтобы удовлетворить требования кредиторов. Для её начала не имеет значения, перед кем возникла задолженность – банком, сотрудниками, клиентами, партнёрами – юридическими лицами, или же перед госорганами. В любом случае именно в судебном порядке признаётся, что юрлицо – банкрот, то есть не может выполнить все текущие обязательства дольше 3 месяцев, а задолженность (свыше всех активов) превышает 100 тыс. руб. При этом появляются условия, которые обозначает суд, – например, ответственность руководителей юрлица в сложившейся ситуации.

Заявление о банкротстве юридического лица

Несостоятельность (банкротство) юридических лиц

Понятие банкротства юридических лиц

Процедура банкротство юридических лиц

Стадии банкротства юридического лица

Признаки (основания) банкротства

Правовые последствия несостоятельности (банкротства) юридического лица

Банкротство юридических лиц для должника

Нюансы признания банкротом

Что представляет собой риск банкротства?

Права кредиторов при банкротстве предприятия.

Заявление о банкротстве юридического лица

Заявление в арбитражный суд о несостоятельности должника в течение периода, превышающего 3 месяца, может подать одна из трёх сторон:

- сам должник,

- конкурсный кредитор,

- либо соответствующий орган, уполномоченный к этому (прокурор, налоговые органы).

Если объём обязательств уже превышает 100 тыс. руб., при этом выплатить средства невозможно больше означенного периода, представители компании обязаны самостоятельно направить заявление о банкротстве. При этом важно учитывать, что если заявление о банкротстве направляют раньше самого должника его кредиторы, то они имеют право назначить более подходящего для себя арбитражного управляющего. Имущество в ряде случаев распродаётся по далеко не конкурентной стоимости, а должник привлекается к так называемой субсидиарной ответственности. А это значит, что ему угрожают меры от отчуждения личного имущества до ответственности по УК за преднамеренное либо фиктивное банкротство.

Несостоятельность (банкротство) юридических лиц

Несостоятельность – синоним термина банкротства касательно как юридических, так и физических лиц. Обозначает признанное соответствующим образом такое финансовое состояние юридического лица, когда оно не способно удовлетворить требования:

- кредиторов (по имеющимся обязательствам),

- государственных органов (по уплате платежей).

Если имеющиеся обязательства превышают возможности по их удовлетворению, то выполняется оценка финансового состояния должника (процедура банкротства) и организуется наиболее полное и возможное в ситуации удовлетворение всех имеющихся финансовых требований.

Понятие банкротства юридических лиц

Понятие банкротства для юридических лиц имеет несколько значений: состояние компании (несостоятельность) либо собственно процедуру оценки, каким образом удовлетворить финансовые интересы кредиторов и госорганизаций. Подвидами банкротства также считаются:

- самобанкротство, оно же – плановое банкротство (если заявление о банкротстве подаёт сама организация),

- фиктивное банкротство,

- умышленное банкротство (возникшее в результате хищения средств или иных схем ухудшения финансового положения юридического лица).

Последние два варианта в РФ считаются преступлениями и влекут за собой ответственность (вплоть до отчуждения имущества и уголовного преследования).

Процедура банкротство юридических лиц

Процедура банкротства для юрлиц после обращения в арбитражный суд и получения его решений, а затем его выполнения. Решение может заключаться в:

- наблюдении,

- финансовом оздоровлении (часто включает поиск иных источников, реструктуризацию долгов),

- внешнем управлении (управляющий назначается на период не больше 18 месяцев),

- конкурсном производстве (фактически – распродажи имущества и расчётов по возникшим обязательствам, также в течение 18 месяцев),

- мировом соглашении.

При этом существует и так называемая упрощённая процедура банкротства с оповещением о несостоятельности и формированием промежуточного баланса – ликвидационного, с помощью которого осуществляются расчёты по обязательствам.

Стадии банкротства юридического лица

Первая стадия банкротства – это собственно подача заявления о банкротстве (должником, другой организацией, кредитором или госорганом). Затем арбитражный суд выносит решение о том, каким образом юридическое лицо будет выполнять имеющиеся перед ним денежные обязательства – через финансовое оздоровление, внешнее управление, распродажу имущества и расчёт с кредиторами, либо на основании мирового соглашения. Для проведения процедуры банкротства создают:

- комитет кредиторов (при необходимости),

- собрание кредиторов.

Арбитражный управляющий также назначается судом, а при инициации банкротства не самим должником – с учётом интересов кредиторов. Затем составляется подробный реестр требований кредиторов.

Последней стадией банкротства становится либо ликвидация юридического лица (с соответствующей записью в ЕГРЮЛ), либо расчёт по всем обязательствам (удовлетворение требований) и продолжение деятельности.

Признаки (основания) банкротства

Признаки (основания) банкротства — это несостоятельность финансовых обязательств предприятия или гражданина перед третьими лицами, а также неспособность рассчитаться с их требованиями на текущий момент, при наличии трехмесячной просрочки.

Но чтобы Арбитражный суд признал юридическое или физическое лицо банкротом, а сделать это другим путем невозможно, задолженность предприятия на момент обращения в суд должна быть выше 100 000 рублей. Для граждан этот потолок составляет всего 10 тыс. рублей.

При этом активы предприятия вполне могут превышать объем требований кредиторов, а стоимость имущества гражданина должна быть меньше суммарной стоимости финансовых обязательств.

Правовые последствия несостоятельности (банкротства) юридического лица

Как только суд признал юридическое лицо банкротом, оно полностью прекращает свое существование. Все данные о нем исключаются из единого реестра юридических лиц, а непогашенные долги списываются. При этом собственное имущество должностных лиц является неприкосновенным, а заработная плата и выходные пособия сотрудникам, включая отпускные компенсации должны быть выплачены в полном объеме.

Исключением является доказанное в суде умышленное доведение руководителем или собственником предприятия до банкротства. В этом случае правовые последствия несостоятельности (банкротства) юридического лицанесколько меняются, а именно, личное имущество может быть отчуждено в пользу пострадавших от его деятельности лиц.

Банкротство юридических лиц для должника

Что делать заемщику, если обанкротился банк-кредитор? Первым на ум приходит вознесение хвалы неведомым финансовым силам и радостное отплясывание на почившем в бозе кредитном договоре. Но еще до того, как прийти в себя от эйфории, заемщик может получить финансовое уведомление о том, что его долг теперь передан банку-преемнику банкрота, либо коллекторскому агентству.

Таким образом, банкротство юридических лиц для должника — это передача его обязанностей под контроль другого кредитора. Платить все равно придется. Но! Банку-преемнику можно выплачивать долг согласно старому кредитному договору, а вот коллекторское агентство может потребовать погашения только основной суммы долга на момент его выкупа. Ни о каких штрафах, пени и прочих начисляемых процентах речи идти не может.

Нюансы признания банкротом

Банкротство вовсе не панацея от финансовых претензий. Руководители, считающие, что могут просто объявить себя банкротом и списать все долги, рискуют не только своей деловой репутацией. Если арбитражная комиссия усмотрит признаки умышленного доведения предприятия до банкротства, то в силу вступит 196 статья УК РФ. На руководителя может быть наложен штраф от 200 тыс. руб., либо ему предстоит провести некоторое количество лет по другую сторону свободы.

Нюансы признания банкротства для ряда организаций и учреждений имеют свои отличия. Например, для предприятия, признаком разорения служит финансовая несостоятельность, превышающей 300 тыс. рублей, которые он не может выплатить в течение 3 месяцев с того момента, когда эти обязательства надлежало выполнить.

Виды банкротства.

В правовом поле виды банкротства классифицируются по двум формам: уголовно наказуемое — фиктивное и преднамеренное; и ненаказуемое – реальное и техническое.

Фиктивное банкротство заключается в том, что руководитель предприятия или же его собственник предоставляет заведомо ложную информацию о своем финансовом состоянии.При преднамеренном банкротстве, руководительцеленаправленно доводит свое предприятие до состояния неплатежеспособности.

Вторая форма включает реальноебанкротство, при котором констатируется полная невозможность должника удовлетворить финансовые претензии кредиторов. И техническое банкротство, означающее лишь неспособность предприятия расплатиться по текущим претензиям.

Что представляет собой риск банкротства?

Риском банкротства можно назвать внезапное наступление ситуации, при которой предприятие оказывается финансово несостоятельным. Слово «внезапно» означает, что банкротство вызвано не умышленными действиями руководителя, а случилось под влиянием внешних или внутренних факторов (например, дефолт на фоне, и без того, материальной неустойчивости).

Так, что представляет собой риск банкротства?В самой распространенной формулировке это — рост ставок по кредитам, повышение коммунальных платежей, инфляция, дефляция, изменение курса валют, изменение политической и экономической ситуации в стране, неквалифицированный персонал, нерациональное распределение прибыли, финансовые просчеты, профессиональные ошибки, форс-мажоры… Это все далеко не полное перечисление рисков, угрожающих финансовой стабильности бизнеса.

Права кредиторов при банкротстве предприятия.

Инициировавший процедуру банкротства предприятия кредитор, не может рассчитывать на то, что он будет единственным. В установленный законом срок свои требования могут предъявить и другие организации или лица, имеющие финансовые претензии к должнику.

После внесения кредитных требований в реестр, кредитор вправе не только участвовать во всех судебных заседаниях, но и может предъявлять претензии и вносить возражения против участия в процедуре банкротства других кредиторов. Однако права кредиторов при банкротстве предприятияуравнены при условии, что они имеют одинаковый статус.

На практике кредиторы часто объединяются в альянс. В этом случае число голосов каждого из них прямо пропорционально размеру требований. Также кредиторы могут возбудить дело о признании сомнительных сделок должника недействительными. Для этого привлекается арбитражный управляющий, который официально подает в суд ходатайство об оспаривании факта.

Инициаторы банкротства.

Согласно действующему законодательству, инициаторы банкротства могут выступать в лице должника(ов), кредитора(ов) или же соответствующих уполномоченных органов.

При этом, если кредиторы или уполномоченные органы просто имеют право на инициацию банкротства, то должнику эта процедура вменена в обязанность. Проще говоря, как только руководитель предприятия видит, что он не в состоянии выплачивать работникам заработную плату, уплачивать налоги или не способен погасить банковский кредит на протяжении трех месяцев, он должен подать в арбитражный суд заявление о признании юридического лица банкротом, приложив все требуемые законом документы.

Совет Сравни ру: Умышленное либо фиктивное банкротство – ситуация, которую будет пристально «выискивать» суд. При выявлении умышленного доведения до банкротства или фиктивного банкротства юридического лица виновные в этом лица преследуются по закону.

Если вы попали в непростую ситуацию: кризис сыграл не в пользу вашей компании или даже кредиторы инициировали процедуру банкротства, не вините себя. В условиях неустойчивого рынка часто случаются подобные «сюрпризы». Падение прибыли, непредвиденные скачки цен на сырье и материалы, внеплановое увеличение капиталовложений, снижение уровня спроса на продукцию и другие неприятности способны вывести из равновесия даже самых успешных игроков на рынке.

Сконцентрируйтесь на решении проблемы. Самый сложный бизнес можно реанимировать.

Эффективные антикризисные мероприятия по выходу из банкротства: выбирайте свой путь

Если у фирмы-банкрота имеется малейшая перспектива восстановить платежеспособность, сохранить репутацию и деловые отношения, стоит ее грамотно использовать.

Наиболее результативные и максимально безболезненные пути выхода из банкротства:

- Отзыв на заявление о банкротстве

Если кредиторы подали заявление о банкротстве, его можно оспорить, подвергнув сомнению обоснованность требований заявителя, которые послужили основанием для возбуждения дела о банкротстве.

Результатом отзыва может быть отмена или «отсрочка» введения процедуры банкротства, что позволяет должнику выиграть время и как следует подготовиться к процедуре, выстроить надежную стратегию защиты.

- Мировое соглашение

Мировое соглашение позволяет «без войны» уладить разногласия между должником и кредиторами (уполномоченными органами) на взаимовыгодных условиях. Такой добровольный договор можно заключить на любой стадии банкротства, включив в него все оговоренные условия, в том числе о порядке и сроках удовлетворения требований кредиторов.

- Реабилитационные процедуры: финансовое оздоровление и внешнее управление

Восстановительные процедуры направлены на восстановление платежеспособности, преодоление долгового кризиса, одновременно предоставляя определенные гарантии кредиторам по погашению задолженности.

Финансовое оздоровление может предполагать:

- повышение эффективности хозяйственной деятельности;

- снижение затрат и уменьшение оттока денежных средств;

- стимулирование оборота денежных потоков;

- реструктуризацию кредиторской задолженности и т.д.

Внешнее управление включает такие методы «реанимации», как:

- диверсификацию производства;

- активное взыскание дебиторской задолженности;

- закрытие убыточных направлений бизнеса;

- продажу части имущества;

- поиск инвесторов, привлечение инвестиций и т.д.

В результате проведения восстановительных процедур должник может восстановить платежеспособность, и тогда производство по делу о банкротстве прекращается.

Кроме того, арбитражный суд прекращает дело о банкротстве в следующих случаях:

- при отказе всех кредиторов, участвующих в деле о банкротстве, от заявленных требований;

- если все требования кредиторов полностью удовлетворяются на любой из стадий банкротства;

- в случае недостаточности денежных средств должника на возмещение судебных расходов на проведение процедур банкротства.

В каждом конкретном случае антикризисные меры подбираются индивидуально.

Универсальные антикризисные инструменты

Несмотря на то, что для каждой организации причины возникновения финансового кризиса индивидуальны, существуют универсальные антикризисные мероприятия. Например:

- снижение суммарных затрат;

- стимулирование продаж и увеличение прибыли;

- работа с дебиторами, кредиторами и корректировка политики кредитования;

- внедрение новых форм взаимодействия с контрагентами;

- работа с персоналом (сокращение штата, изменение схем оплаты труда) и т.д.

При тяжелых кризисных состояниях программа антикризисных мероприятий может предполагать реорганизацию должника в форме:

- Слияния (со смежными организациями). Должник утрачивает статус юр. лица, – вместо него организуется новая компания. При этом происходит объединение финансовых потоков, повышается устойчивость и восстанавливается платёжеспособность бизнеса.

- Присоединения. Должник «де-юре» перестаёт существовать, все его активы и обязательства передаются другому юр. лицу.

- Разделения или выделения. Фирма образует несколько юр. лиц и делит между ними активы и обязательства.

- Преобразования. Происходит смена организационно-правовой формы юридического лица. Такая мера позволяет увеличить уставной капитал, привлечь совладельцев и новых инвесторов за счёт выпуска ценных бумаг (акций).

Этапы и меры возможной стабилизации финансового состояния организации

Для разработки

конкретных мер на разных этапах

оздоровления можно воспользоваться

различными вариантами управленческих

действий, наиболее характерными для

большинства российских организаций.

В

системе финансового оздоровления

организации в первую очередь необходимо

широко использовать внутренние резервы

финансовой стабилизации. Успешное их

применение позволяет не только снять

финансовую угрозу банкротства, но и в

значительной мере избавить организацию

от зависимости использования заемного

капитала, ускорить ее восстановление

с меньшими издержками.

В условиях кризисной

финансовой ситуации восстановление

осуществляется поэтапно.

I этап. Устранение неплатежеспособности организации обеспечивается двумя путями:

-

уменьшением

размера текущих внешних и внутренних

финансовых обязательств организации

в краткосрочном периоде,

принятием

на себя меньших по объему новых

обязательств; -

увеличением суммы

денежных средств, обеспечивающих

погашение просроченных и исполнение

срочных обязательств.

Здесь применяется

принцип «отсечения лишнего», который

требует сокращения размеров текущих

потребностей в материально-технических,

трудовых ресурсах и т. д. (вызывающих

соответствующие долги), и перевод

отдельных видов ликвидных активов в

денежные средства без значительного

ущерба для производства.

Сокращение размера

краткосрочных финансовых обязательств,

обеспечивающее снижение объема

отрицательного денежного потока в

краткосрочном периоде, достигается за

счет следующих основных мероприятий:

— пролонгации

краткосрочных финансовых кредитов;

— реструктуризации

портфеля краткосрочных финансовых

кредитов с переводом отдельных из них

в долгосрочные;

— увеличения периода

предоставляемого поставщиками товарного

(коммерческого) кредита;

— отсрочки расчетов

по отдельным формам внутренней

кредиторской задолженности организации

и др.;

— сокращения затрат

на приобретение материалов, инвентаря

и

оборудования;

— сокращения

расходов на командировки, рекламу;

— реструктуризации

кредиторской задолженности;

— сокращения готовой

продукции на складе.

В этом случае важна

не угроза банкротства, а создание условий

для нормального производственного

процесса, позволяющих увеличить качество

продукции и снизить ее себестоимость.

Цель этого этапа

финансовой стабилизации считается

достигнутой, если устранена текущая

неплатежеспособность организации, т.

е. объем поступления денежных средств

превысил объем неотложных финансовых

обязательств в краткосрочном периоде.

Это означает, что угроза банкротства

организации в текущем отрезке времени

ликвидирована или носит, как правило,

отложенный характер.

Увеличение денежного

потока организации в краткосрочном

периоде для погашения просроченных и

срочных обязательств достигается:

-

переводом части

ликвидных оборотных активов в денежные

средства; -

переводом части

внеоборотных активов в денежные

средства.

Превращение

ликвидных оборотных активов в денежные

средства может осуществляться, например,

за счет следующих мер:

-

ликвидации

портфеля краткосрочных финансовых

вложений; -

ускорения

инкассации дебиторской задолженности;

-

снижения периода

предоставления товарного

(коммерческого)

кредита; -

увеличения размера

ценовой скидки при осуществлении

наличного расчета за реализуемую

продукцию; -

снижения размера

страховых запасов товарно-материальных

ценностей: -

уценки трудноликвидных

видов запасов товарно-материальных

ценностей до уровня цены спроса с

обеспечением последующей

их реализации;

— распродажи

готовой продукции и товаров на складе

и др.

Превращение ликвидных внеоборотных

активов в денежные средства может

осуществляться с помощью:

-

проведения операции

возвратного лизинга, в процессе

которых

ранее приобретенные в

собственность основные средства

продаются лизингодателю с одновременным

оформлением договора

их финансового

лизинга; -

ускоренной продажи

или сдачи в аренду неиспользуемого

оборудования по ценам спроса на

соответствующем рынке; -

аренды оборудования,

ранее намечаемого к приобретению в

процессе обновления основных средств; -

сдачи в аренду

излишков производственной и

административной

площади и др.

II

этап. Восстановление

финансовой устойчивости организации

в

среднесрочном периоде происходит как

продолжение реализации принимаемых

мер по сокращению потребления финансовых

ресурсов и увеличению положительного

потока прироста собственных финансовых

ресурсов.

Сокращение

потребления финансовых ресурсов связано

с применением принципа «сжатие

организации»: чем больше будет

положительный разрыв между притоком

денежных средств и их оттоком, тем

быстрее достигается финансовая

устойчивость организации.

Сокращения

необходимого объема потребления

финансовых ресурсов можно достигнуть

следующими мерами:

-

сокращением объема

производственной деятельности за счет

прекращения выпуска нерентабельной

продукции; -

снижением объема

инвестиций в деятельность организации; -

сокращением

подразделений аппарата управления; -

сокращением части

вспомогательных и подсобных подразделений; -

обеспечением

обновления операционных внеоборотных

активов

преимущественно за счет их

аренды (лизинга); -

осуществлением

дивидендной политики, адекватной

кризисному финансовому развитию

предприятия, с целью увеличения

чистой

прибыли, направляемой на производственное

развитие; -

сокращением объема

программы участия наемных

работников,

финансируемых из прибыли; -

отказом от внешних

социальных и других программ предприятия,

финансируемых за счет его прибыли, и

др.

Цель этого этапа

финансовой стабилизации считается

достигнутой, если предприятие вышло на

рубеж финансового равновесия,

предусматриваемый целевыми показателями

финансовой структуры капитала и

обеспечивающий достаточную его финансовую

устойчивость, т-е. когда потребность и

наличие денежных средств в обороте

сбалансированы.

Увеличение притока

собственных финансовых ресурсов может

быть достигнуто за счет реализации,

например, следующих мер:

-

увеличения

объема выпуска рентабельной продукции; -

снижения

себестоимости выпускаемой продукции

путем снижения (сокращения) различного

рода потерь и брака; -

оптимизации

ценовой политики организации; -

увеличения

доли предоплаты за отгружаемую продукцию; -

осуществления

рациональной налоговой политики,

обеспечивающей минимизацию налоговых

платежей в пределах законодательства; -

проведения

ускоренной амортизации оборудования

с целью быстрого списания амортизационных

отчислений; -

осуществления

эмиссионной политики по выпуску

дополнительных пакетов ценных бумаг

(акций, облигаций) и др.

Соседние файлы в папке Лекции

- #

- #

- #

- #

- #

- #

- Подробности

- Опубликовано: 10.01.2021 10:25

- Автор: Степанова Галина Ананьевна

- Просмотров: 14196

Аннотация: в статье раскрыт порядок ведения в РФ процедуры банкротства юридического лица, дана характеристика его видов и этапов процедуры в соответствии с ФЗ-127 «О несостоятельности (банкротстве)». Подробно изложен порядок проведения конкурсного производства и порядок ведения бухгалтерского учета с указанием примеров бухгалтерских проводок по основным вопросам учета операций конкурсного производства.

Скачать: PDF (статья), PDF (выпуск №13).

Ключевые слова: банкротство юридического лица, процедура банкротства юридических лиц, банкротство фирм, виды банкротства предприятия, банкротство предприятия, ликвидационный баланс при банкротстве, форма ликвидационного баланса, промежуточный ликвидационный баланс, завершение конкурсного производства, как составить ликвидационный баланс.

1. Банкротство юридического лица: виды и этапы процедуры банкротства

Банкротство юридического лица – это неспособность предприятия в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанности по уплате обязательных платежей. Вопросы банкротства в РФ регулируются Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)», изменениями и дополнениями к нему. Банкротство – крайняя мера, когда владелец компании не справился с управлением и компания не в состоянии расплатиться по своим обязательствам. Процедура банкротства предполагает обращение всех имеющихся средств у предприятия на погашение долгов кредиторам. Но не всегда она заканчивается погашением всех обязательств должника в полном объеме.

1.1. Признаки банкротства

Признаки банкротства юридических лиц перечислены в законе «О банкротстве». ФЗ-127 ст.3 «Признаки банкротства юридического лица». Признаки неплатежеспособности юридического лица:

- общая задолженность кредиторам превышает 300 тыс. руб.;

- обязательства по налогам и обязательным неналоговым платежам, кредиторам не исполняются более трех месяцев;

- наличие задолженности перед персоналом по оплате труда и другим обязательным выплатам;

- признаки банкротства просматриваются в финансовых документах организации. Согласно данным бухгалтерского учета по показателям, отраженным в бухгалтерских регистрах, прослеживается негативная динамика:

- растет долг перед персоналом по оплате труда;

- растет размер кредиторской задолженности;

- возникла просрочка по уплате налогов и обязательных платежей;

- уменьшается объем высоколиквидных активов предприятия и др.

Обязательное требование для инициирования процедуры банкротства предприятия – наличие признаков его неплатежеспособности. Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены (ФЗ-127 ст.3 «Признаки банкротства юридического лица»). Признать юридическое лицо банкротом может только арбитражный суд, которому дано право принимать подобные решения. Стороной, инициирующей процедуру банкротства предприятия, может быть как сам должник, так и его кредиторы:

- руководитель и/или учредители юридического лица;

- государственные органы, в том числе ФНС;

- банки, лизинговые компании;

- контрагенты компании (кредиторы);

- работники и сотрудники предприятия и др.

1.2. Виды банкротства юридического лица

Банкротство юридических лиц (предприятий, организаций, компаний) может быть [2]:

- Реальное банкротство – неспособность компании исполнять свои обязательства по оплате или возврате средств кредиторам, по выплате зарплаты сотрудникам, по уплате налогов и другие, т.е. наличие признаков неплатежеспособности.

- Техническое банкротство – применяется в той ситуации, когда состояние неплатежеспособности юридического лица возникает в результате значительного объема просрочки его дебиторской задолженности. Но при этом сумма активов предприятия заметно выше его финансовых обязательств, а кредиторская задолженность существенно меньше, чем дебиторская. Иными словами, когда сумма долговых обязательств существенно превышает доходы и имеющиеся у организации средства, но возможность исполнять долговые обязательства сохраняется. В этом случае организация и проведение антикризисного управления в течение определенного времени и процедур финансового оздоровления/санирования может помочь предприятию не войти в состояние реального банкротства юридического лица.

- Преднамеренное банкротство, то есть совершение действий (бездействия), заведомо влекущих неспособность юридического лица или гражданина, в том числе индивидуального предпринимателя, в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если эти действия (бездействие) причинили крупный ущерб. Преднамеренное банкротство – уголовно-наказуемое деяние ст.196 УК РФ.

Ликвидация предприятия не единственная цель инициирования процедуры банкротства. В ходе судебного рассмотрения разрабатываются и осуществляются мероприятия по восстановлению платежеспособности должника, а также выявляются признаки фиктивного либо преднамеренного банкротства.

1.3. Виды и этапы процедуры банкротства

Процедура банкротства юридических лиц при наличии признаков неплатежеспособности предприятия предусмотрена российским законодательством в виде стандартной и упрощенной процедур ее проведения. Виды и этапы процедуры банкротства юридического лица приведены в таблице 1.

Табл. 1. Виды и этапы процедуры банкротства юридического лица

| Стандартная процедура | Упрощенная процедура |

|

Процедура конкурсного производства |

Стандартная процедура банкротства юридических лиц (предприятий, организаций, компаний и др.) относительно финансовой несостоятельности юридического лица предусматривает следующий алгоритм (этапы) ее проведения.

- Процедура наблюдения. В ходе выполнения данного этапа проводится анализ состояния и оценка имущества, определяется сумма долгов и просчитывается возможность восстановления платежеспособности предприятия. Процедура наблюдения, продолжительностью до семи месяцев, нацелена на анализ и оценку экономического состояния потенциального банкрота и выявление резервов, за счет которых можно реанимировать компанию. В рамках процедуры наблюдения руководителя компании лишают части полномочий, приостанавливают действие требований об уплате денежных средств, снимают аресты, ограничения и приостанавливают начисление штрафов. Система ограничений в отношении полномочий руководителя:

- запрет на обращение за кредитами;

- запрет на выдачу поручительств;

- мораторий на сделки с собственностью, если стоимость договора выше 5% от основной величины активов;

- запрет на выплату дивидендов, паев.

По завершении данного этапа арбитражный управляющий назначает собрание кредиторов, на котором он представляет финансовый отчет и перечень рекомендаций по дальнейшему ходу процесса. Решение принимается по результатам голосования участников собрания.

- Стадия финансового оздоровления. Данный вид процедур банкротства не является обязательным. Этап финансового оздоровления – это реанимационная процедура и понятие банкротства, длящаяся не более двух лет. Если собранием кредиторов принята данная процедура, то в рамках данного этапа ведется работа по погашению кредиторской задолженности, и проводятся мероприятия по финансовой стабилизации (оздоровлению) деятельности предприятия в соответствии с утвержденными планами и графиками. Запреты и ограничения, установленные на предыдущем этапе, сохраняются, в том числе сохраняется система ограничений в отношении полномочий руководителя предприятия. Для работы на данном этапе арбитражным судом назначается административный управляющий. Цель финансовой санации (оздоровления) заключается в полном удовлетворении требований кредиторов и возвращение предприятию способности вести полноценную деятельность.

- Этап внешнего управления. Еще одна разновидность реанимационных процедур, эффективных в процессе банкротства – введение внешнего управления. Если к потере платежеспособности предприятия привели неграмотные и непрофессиональные действия руководства, то руководитель предприятия на время процедуры внешнего управления отстраняется с должности и назначается внешний управляющий. Антикризисный специалист (внешний управляющий) имеет право на распоряжение основными активами должника: оформлять договоры аренды имущества предприятия, инициировать эмиссию ценных бумаг, структурировать численность и штат работников, менять профиль деятельности, внедрять иную/новую систему управления и другие. За принятые решения и их эффективность внешний управляющий отчитывается перед кредиторами предприятия. По завершении этапа судебное разбирательство прекращается либо переходит к финалу – конкурсному производству. Если в ходе своей деятельности внешний управляющий обнаружил признаки фиктивного или преднамеренного банкротства, процедура прекращается, а судье подается ходатайство о возбуждении судебного производства по факту ложной или предумышленной несостоятельности юридического лица.

- Процедура конкурсного производства. Переход к этой процедуре означает признание судом несостоятельности (банкротстве) предприятия. Законодательством Российской Федерации не установлена обязательность прекращения хозяйственной деятельности предприятия, в отношении которого принято решение о признании его несостоятельным (банкротом) и открытии конкурсного производства. Действуя разумно и добросовестно в интересах должника и кредиторов, конкурсный управляющий в силу имеющихся у него полномочий и компетенции должен определить стратегию конкурсного производства в отношении должника, в том числе целесообразность дальнейшего функционирования хозяйствующего субъекта на период конкурсного производства и порядок реализации конкурсной массы для погашения долгов. По окончании реализации имущества и завершении конкурсного производства предприятие ликвидируется и исключается из ЕГРЮЛ.

- Мировое соглашение. Для досрочного прекращения судебного разбирательства также разработана возможность подписания мирового соглашения между сторонами (должником и кредитором). Документ может быть оформлен на любом этапе производства, вплоть до вынесения решения о признании субъекта банкротом.

Упрощенная процедура банкротства юридических лиц (предприятий, организаций, компаний и др.) относительно финансовой несостоятельности юридического лица предусматривает два случая ее применения.

1-ый случай – по инициативе кредиторов (принудительная ликвидация/банкротство). Применяется по отношению к неработающим предприятиям, на балансе которых недостаточно активов для восстановления платежеспособности, руководители фактически устранились от руководства предприятием, и установить их место нахождения не представляется возможным. Заявление о признании юридического лица банкротом подают кредиторы – представители ФНС, банки, партнеры, перед которыми образовалась задолженность. При упрощенной форме банкротства после принятия заявления от заявителей суд сразу назначает конкурсное производство, минуя стадию наблюдения и реанимационные процедуры. Назначенный судом конкурсный управляющий формирует конкурсную массу, распродает имущество и последовательно удовлетворяет требования претендентов. Но, как показывает практика, средств не всегда достаточно для погашения всех обязательств компании в полном объеме. По завершении конкурсного производства предприятие объявляется банкротом и исключается из ЕГРЮЛ.

2-ой случай – по инициативе собственников предприятия (добровольная ликвидация/банкротство). Стандартная процедура с прохождением всех этапов занимает несколько лет, и это может быть вполне оправдано, если собственники нацелены на финансовое оздоровление и сохранение компании. Но если собственники готовы добровольно ликвидировать фирму, а денег, вырученных от продажи имущества, недостаточно для погашения долгов, можно подать в суд заявление о признании компании банкротом в упрощённом порядке. В этом случае конкурсное производство запускается, минуя остальные этапы. Если в результате конкурсного производства удастся погасить долги и стабилизировать финансовое положение, то компания может работать дальше без объявления банкротства. В противном случае она объявляется банкротом и исключается из ЕГРЮЛ.

1.4. Перечень документов о признании финансовой несостоятельности предприятия

В соответствии с требованиями Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» ст.38 процедура признания юридического лица несостоятельным (банкротом) подлежит рассмотрению Арбитражным судом на основании письменного Заявления (от кредитора или самого должника) о признании юридического лица несостоятельным (банкротом). К заявлению прилагаются [1]:

- учредительные документы должника – юридического лица, а также свидетельство о государственной регистрации юридического лица или документ о государственной регистрации индивидуального предпринимателя;

- список кредиторов и должников заявителя с расшифровкой кредиторской и дебиторской задолженностей и указанием адресов кредиторов и должников заявителя;

- бухгалтерский баланс на последнюю отчетную дату или заменяющие его документы либо документы о составе и стоимости имущества должника-гражданина;

- решение собственника имущества должника – унитарного предприятия или учредителей (участников) должника, а также иного уполномоченного органа должника об обращении должника в арбитражный суд с заявлением должника при наличии такого решения;

- решение собственника имущества должника – унитарного предприятия или учредителей (участников) должника, а также иного уполномоченного органа должника об избрании (назначении) представителя учредителей (участников) должника или представителя собственника имущества должника – унитарного предприятия;

- протокол собрания работников должника, на котором избран представитель работников должника для участия в арбитражном процессе по делу о банкротстве, если указанное собрание проведено до подачи заявления должника;

- отчет о стоимости имущества должника, подготовленный оценщиком, при наличии такого отчета;

- документы, подтверждающие наличие у руководителя должника допуска к государственной тайне, с указанием формы такого допуска (если таковые имеются).

Также к заявлению прилагаются подлинники указанных документов или их заверенные надлежащим образом копии.

1.5. Арбитражный управляющий

На период проведения процедур банкротства предприятия арбитражным судом назначается арбитражный управляющий. Арбитражный управляющий – гражданин Российской Федерации, являющийся членом одной из саморегулируемых организаций арбитражных управляющих (ФЗ-127 ст. 20 «Арбитражные управляющие») [3]. Деятельность арбитражного управляющего является для него частной практикой и связана с осуществлением им полномочий, которые в значительной степени носят публично-правовой характер. Решения арбитражного управляющего являются обязательными и влекут правовые последствия для широкого круга лиц. Деятельность управляющего необходима, прежде всего, для координации под контролем арбитражного суда всей хозяйственной деятельности должника в целях максимального удовлетворения требований его кредиторов за счет полной или частичной реализации имущества должника. В зависимости от процедуры банкротства и выполняемых функций арбитражный суд назначает арбитражного управляющего в каждом конкретном деле о банкротстве в качестве:

- временного управляющего (процедура наблюдения),

- административного управляющего (процедура финансового оздоровления),

- внешнего управляющего (процедура внешнего управления),

- конкурсного управляющего (процедура конкурсного производства),

- финансового управляющего (процедуры банкротства граждан).

2. Конкурсное производство: порядок проведения и бухгалтерский учет. Ликвидационный баланс

После вынесения арбитражным судом решения о прекращении процедуры внешнего управления и назначения процедуры конкурсного производства имущество и иные активы продаются, а само предприятие ликвидируется. Таким образом, целью конкурсного производства является погашение обязательств (долгов) предприятия и его ликвидация. Конкурсное производство вводится на срок до шести месяцев. Срок конкурсного производства может быть продлен не более чем на шесть месяцев. Процедуру конкурсного производства осуществляет конкурсный управляющий, назначаемый арбитражным судом.

Конкурсный управляющий – это лицо, которое осуществляет процедуру банкротства на одном этапе – этапе конкурсного производства, когда происходит реализация всего имеющегося у должника имущества для погашения имеющейся задолженности перед кредиторами. На данный период он одновременно является и арбитражным управляющим.

По решению арбитражного суда на всех этапах процедуры банкротства предприятия может быть назначен один и тот же арбитражный управляющий, который будет выполнять возложенные на него обязанности и на этапе конкурсного производства, то есть в тот период, когда проводятся завершающие ликвидационные мероприятия. Основные мероприятия процедуры конкурсного производства можно условно поделить на несколько видов работ (таблица 2).

Табл. 2. Работы на этапе конкурсного производства

| № условного этапа | Характеристика работы |

| 1 | Проведение инвентаризации имущества и активов предприятия-банкрота |

| 2 | Формирование реестра требований кредиторов |

| 3 | Проведение работы с дебиторской задолженностью |

| 4 | Формирование конкурсной массы |

| 5 | Составление промежуточного ликвидационного баланса |

| 6 | Определение очередности удовлетворения требований кредиторов |

| 7 | Организация продажи имущества должника |

| 8 | Составление окончательного ликвидационного баланса |

| 9 | Завершение конкурсного производства |

Рассмотрим более подробно работы на этапе конкурсного производства в последовательности, в которой они осуществляются в соответствии с действующим российским законодательством «О несостоятельности (банкротстве)» при банкротстве юридического лица.

2.1. Проведение инвентаризации имущества и активов предприятия-банкрота

Регулируется ФЗ-127 ст. 129. «Полномочия конкурсного управляющего». Конкурсный управляющий обязан:

- принять в ведение имущество должника, провести инвентаризацию такого имущества в срок не позднее трех месяцев с даты введения конкурсного производства, если более длительный срок не определен судом;

- включить в Единый федеральный реестр сведений о банкротстве сведения о результатах инвентаризации имущества должника в течение трех рабочих дней с даты ее окончания;

- привлечь оценщика для оценки имущества должника в установленных законом случаях;

- принимать меры, направленные на поиск, выявление и возврат имущества должника, находящегося у третьих лиц;

- принимать меры по обеспечению сохранности имущества должника.

В рамках исполнения своих обязанностей конкурсный управляющий организует работу по проведению инвентаризации имущества, активов и обязательств (дебиторской и кредиторской задолженности) предприятия-банкрота. Для чего утверждает соответствующим приказом состав и сроки работы инвентаризационной комиссии.

Инвентаризация имущества и обязательств, при открытии конкурсного производства на предприятии, проводится и оформляется в соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств (Приказ Минфина РФ от 13.06.1995 N 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»). Выявленные при инвентаризации расхождения между фактическим наличием имущества и учетными данными отражаются на счетах бухгалтерского учета на балансе предприятия-банкрота (таблица 3).

Табл. 3. Отражение результатов инвентаризации в учете

| Бухгалтерские записи | Содержание операции | Основание | |

| Дт | Кт | ||

| 01, 10, 41, 43, 50 и др. | 91.1 | Оприходованы излишки ценностей, выявленные при инвентаризации | Сличительная ведомость |

| 94 | 01, 10, 41, 43, 50 и др. | Отражены недостача и порча ценностей, выявленные при инвентаризации | Сличительная ведомость |

| 20, 26, 44 | 94 | Списана недостача ТМЦ в пределах норм естественной убыли | Сличительная ведомость |

| 91.2 | 94 | Отражено списание суммы недостач при отсутствии виновных лиц, а также суммы, во взыскании которых отказано судом | Акты, решения суда |

| 73.2 | 94 | Отражено списание суммы недостач и потерь от порчи ценностей, признанные к взысканию с виновных лиц, в т.ч. присужденные к взысканию судом | Акты, решения суда |

| 94 | 98 | Отражение сумм, подлежащие возмещению виновными лицами | Акты, решения суда |

| 94 | 01, 04 | Отражена сумма недостачи объектов основных средств или нематериальных активов, выявленная при инвентаризации | Сличительная ведомость |

| 02, 05 | 01, 04 | Отражена сумма амортизации по недостающим объектам основных средств или нематериальных активов | Сличительная ведомость, расчет амортизации |

| 94 | 19 | Восстановлен НДС по недостаче имущества, приобретенного с налогом на добавленную стоимость | Расчет |

| 94 | 68 «НДС» | На сумму НДС по недостаче имущества, выявленной при инвентаризации, если предприятие ранее получило налоговый вычет | Расчет, налоговая декларация |

В ходе проведения инвентаризации члены инвентаризационной комиссии проводят проверку наличия и состояние правоустанавливающих документов, юридической, технической и иной документации на имущественные ценности (объекты, комплексы и технические средства), наличие учетных документов на финансовые активы и обязательства (НМА, паи, вклады, кредиты, займы) и на иные ценности, отраженные в балансе предприятия по счетам:

- 01 «Основные средства» проверяют:

- полноту наличия инвентарных карточек на объекты основных средств;

- наличие и состояние технических паспортов и другой технической документации на объекты основных средств;

- наличие документов по сдаче объектов в аренду или передаче их на хранение третьим лицам и др.

- учета:

- 58 «Финансовые вложения» (паи и акции, долговые ценные бумаги, предоставленные займы, вклады по договору простого товарищества);

- 66, 67 «Расчеты по краткосрочным и долгосрочным займам»;

проверяют наличие и полноту пакета юридических и иных документов (договоров, ценных бумаг или выписок от реестродержателя, выписок банков) по каждой сумме вложений и займов, отраженных в балансе.

-

- 04 «Нематериальные активы» проверяют фактическое наличие лицензий, патентов, свидетельств, документов на товарный знак и других документов, на основании которых отражены в балансе предприятия такие ценности, как нематериальные активы.

Ценности, учитываемые на забалансовых счетах, также подлежат инвентаризации. Оформляется проведение инвентаризации этих ценностей отдельными инвентаризационными описями. При проверке фактического наличия «забалансовых» ценностей комиссия кроме того проверяет наличие пакета юридических документов (договоры, акты приема-передачи и др.) по каждому объекту забалансового учета. По результатам проведенной инвентаризации имущества предприятия-банкрота, конкурсный управляющий проводит следующие рабочие процедуры:

- проводит анализ состояния и осуществляет оценку имущества должника, привлекая для этого независимых оценщиков и иных специалистов (ФЗ-127 ст.130). Оплата услуг по оценке имущества осуществляется за счет имущества должника или иного источника оплаты, определенного собранием кредиторов/комитетом кредиторов должника;

- проводит работу по обеспечению условий сохранности и надлежащего хранения принятого имущество до момента начала его реализации;

- проводит работу по возврату имущества, находящегося на хранении у третьих лиц.

2.2. Формирование реестра требований кредиторов

Проведение инвентаризации расчетов с дебиторами и кредиторами (долгов) предприятия-банкрота инвентаризационной комиссией, созданной по приказу конкурсного управляющего при открытии конкурсного производства, фактически является начальным этапом формирования реестра требований кредиторов. В ходе инвентаризации расчетов инвентаризационной комиссией по данным бухгалтерского учета предприятия и первичных документов, включая имеющиеся в наличии претензионные документы по истребованию сумм, акты сверки расчетов и другие документы, определяются предприятия и лица – кредиторы и суммы долга в разрезе каждого юридического и физического лица.

После того как определена вся совокупность требований кредиторов, проводится анализ кредиторской задолженности по срокам ее возникновения. Основной целью такого анализа является выявление кредиторской задолженности с истекшим сроком исковой давности. На основании статьи 191 ГК РФ срок исковой давности составляет три года. Неистребованная кредиторская задолженность по истечении трех лет подлежит списанию на прибыль предприятия – должника и входит в состав внереализационных доходов. Отражается в учете бухгалтерской записью (таблица 4).

Табл. 4. Списание кредиторской задолженности с истекшим сроком исковой давности

| Дт | Кт | Основание |

| 60, 62, 76 и др. | 91.1 | Списание по итогам инвентаризации невостребованной кредиторской задолженности с истекшим сроком исковой давности. Акт на списание |

Затем формируется реестр требований кредиторов. Реестр требований кредиторов согласно закону о банкротстве (ФЗ-127 п.1 ст.142) подлежит закрытию по истечении двух месяцев с даты размещения в СМИ сведений о признании должника банкротом и об открытии конкурсного производства. Размещение информации в СМИ о признании должника банкротом и об открытии конкурсного производства осуществляется конкурсным управляющим не позднее, чем через десять дней с даты его утверждения на должность. Сведения, подлежащие опубликованию, включаются в Единый федеральный реестр сведений о банкротстве и публикуются в официальном издании, определенном Правительством Российской Федерации в соответствии с ФЗ-127 «О банкротстве». Согласно ФЗ-127 статья 16. «Реестр требований кредиторов»:

- Реестр требований кредиторов ведет арбитражный управляющий или реестродержатель.

- Решение о привлечении реестродержателя к ведению реестра требований кредиторов и выборе реестродержателя принимается собранием кредиторов.

- В случае если количество конкурсных кредиторов, требования которых включены в реестр требований кредиторов, превышает пятьсот, привлечение реестродержателя обязательно.

- В реестре требований кредиторов учет требований кредиторов ведется в валюте Российской Федерации. Требования кредиторов, выраженные в иностранной валюте, учитываются в реестре требований кредиторов в рублях по курсу, установленному Банком России, на дату введения процедуры о банкротстве (ст.4 ФЗ-127).

- Требования кредиторов включаются в реестр требований кредиторов и исключаются из него арбитражным управляющим или реестродержателем исключительно на основании вступивших в силу судебных актов, устанавливающих их состав и размер. Включение требований в реестр происходит только на основании определения арбитражного суда (п. 1 ст. 71 закона № 127-ФЗ) в рамках дела о банкротстве. Поэтому кредитору, чьи требования к банкроту уже подтверждены вступившим в законную силу судебным решением, которое вынесено вне рамок дела о банкротстве, необходимо также обратиться с заявлением о включении требований в реестр в арбитражный суд в рамках рассмотрения дела о банкротстве.

- Требования о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, включаются в реестр требований кредиторов арбитражным управляющим или реестродержателем по представлению арбитражного управляющего, а в случае оспаривания этих требований – на основании судебного акта, устанавливающего состав и размер этих требований.

- Реестр требований кредиторов представляет собой единую систему записей о кредиторах, содержащую следующие сведения:

- фамилия, имя, отчество, паспортные данные – для физического лица;

- наименование, местонахождение — для юридического лица;

- банковские реквизиты (при их наличии);

- размер требований кредиторов к должнику;

- очередность удовлетворения каждого требования кредиторов;

- дата внесения каждого требования кредиторов в реестр;

- основания возникновения требований кредиторов;

- информация о погашении требований кредиторов, в том числе о сумме погашения;

- процентное отношение погашенной суммы к общей сумме требований кредиторов данной очереди;

- дата погашения каждого требования кредиторов;

- основания и дата исключения каждого требования кредиторов из реестра.

3. Проведение работы с дебиторской задолженностью

На основании материалов инвентаризации расчетов с дебиторами и кредиторами (долгов) комиссией определяется также реальная и безнадежная к взысканию дебиторская задолженность в разрезе каждого должника. Порядок работы с реальной к погашению дебиторской задолженностью:

- проведение работы конкурсным управляющим по добровольному погашению долга;

- возврат дебиторской задолженности путем ее продажи (п.1 ст.140 ФЗ-127): «Конкурсный управляющий вправе с согласия собрания кредиторов (комитета кредиторов) приступить к уступке прав требования должника путем их продажи, если иной порядок не установлен настоящим Федеральным законом».

Табл. 5. Истребование реальной к взысканию дебиторской задолженности

| Порядок истребования дебиторской задолженности | Проведение мероприятий по возврату долга |

| Добровольное погашение должником | Проведение работы по добровольному погашению должником – переговоры, встречи, урегулирование проблемных моментов |

| Продажа дебиторской задолженности |

Условия продажи ДЗ:

|

Безнадежная к взысканию дебиторская задолженность – это задолженность, по которой истек срок исковой давности для взыскания через суд; по которой имеются в наличии судебные решения об отказе к взысканию долга; должник ликвидирован или имеется в наличии постановление об окончании исполнительного производства и возвращен исполнительный лист взыскателю в связи с невозможностью взыскания и т.д. В бухгалтерском учете операции по истребованию дебиторской задолженности отражаются на балансе предприятия-банкрота (таблица 6).

Табл. 6. Отражение операций по истребованию дебиторской задолженности

| Бухгалтерские записи | Содержание операции | Основание | |

| Дт | Кт | ||

| 50, 51 | 60, 62, 76 и др. | Добровольное погашение дебиторской задолженности должником наличными или на расчетный счет | Кассовый чек, выписка банка |

| 91.2 | 60, 62, 76 и др. | Списание безнадежной к взысканию дебиторской задолженности | На основании соответствующего решения. Акт на списание |

4. Конкурсная масса

4.1. Общие положения

Регулируется ФЗ-127 ст.131 «Конкурсная масса». Все имущество должника, имеющееся на дату открытия конкурсного производства и выявленное в ходе конкурсного производства, составляет конкурсную массу.

Из имущества должника, которое составляет конкурсную массу, исключаются имущество, изъятое из оборота, имущественные права, связанные с личностью должника, в том числе права, основанные на имеющейся лицензии на осуществление отдельных видов деятельности, средства компенсационных фондов саморегулируемых организаций в случаях, установленных законом, а также иное предусмотренное настоящим Федеральным законом имущество. В составе имущества должника отдельно учитывается и подлежит обязательной оценке имущество, являющееся предметом залога. В конкурсную массу предприятия не включаются:

- жилищный фонд социального использования;

- детские дошкольные учреждения;

- объекты коммунальной инфраструктуры, жизненно необходимые для региона.

4.2. Порядок включения в конкурсную массу имущественных и финансовых ценностей предприятия

Сформированная конкурсная масса должна отражать реальную величину имущества (материальных ценностей) предприятия-банкрота, которую возможно продать и вырученные средства направить на погашение долгов кредиторам. Для этих целей в соответствии со ст.130 ФЗ-127 осуществляется оценка имущества предприятия с привлечением независимых оценщиков и иных специалистов. В ходе работы по оценке имущества необходимо провести работу по оценке возможности продажи финансовых активов предприятия, числящихся на балансе на счетах 04 «Нематериальные активы», 58 «Финансовые вложения»:

- Нематериальные активы (НМА), числящиеся на балансе на счете 04 «НМА», подлежат включению в конкурсную массу те, которые по определению инвентаризационной комиссии, возможны к реализации или переоформлению, т.е. которые реально могут быть проданы. Если предприятие-банкрот имеет на балансе нематериальные активы в виде лицензий, патентов, товарный знак и др., которые теряют юридическую силу и считаются аннулированными с момента ликвидации предприятия их владельца, то такие НМА ввиду банкротства должны быть аннулированы и списаны на убытки предприятия-банкрота. Списание аннулированных НМА отражается в учете (таблица 7).

Табл. 7. Списание аннулированных НМА

| № п/п | Дт | Кт | Основание |

| 1 | 05 | 04 | Списание ранее начисленного износа по подлежащему к списанию НМА. Решение комиссии. Акт на списание |

| 2 | 91.2 | 04 | Списание на убытки недоамортизированной части списываемого НМА. Решение комиссии. Акт на списание |

- Долгосрочные и краткосрочные финансовые вложения, числящиеся на балансе на счет 58 «Финансовые вложения» подлежат включению в конкурсную массу в составе только тех активов предприятия-банкрота, которые смогут принести доход при распродаже имущества должника. Из состава долгосрочных и краткосрочных финансовых вложений подлежат исключению активы, которые не смогут принести доход при распродаже имущества предприятия. К ним можно отнести стоимость собственных акций, выкупленных у акционеров и др.

Дебиторская задолженность включается в конкурсную массу за исключением безнадежной к взысканию задолженности. В составе имущества должника отдельно учитывается и подлежит обязательной оценке имущество, являющееся предметом залога. В целях правильного ведения учета имущества должника, которое составляет конкурсную массу, конкурсный управляющий вправе привлекать бухгалтеров, аудиторов и иных специалистов.

5. Промежуточный ликвидационный баланс

Гражданский кодекс РФ, ст. 63 Ликвидационный баланс – это баланс, который составляется после принятия решения о ликвидации и после удовлетворения требований кредиторов. Ликвидационный баланс предприятия-банкрота составляется промежуточный и окончательный.

После того, как сформирована конкурсная масса, составляется промежуточный ликвидационный баланс, а после погашения предъявленных кредиторами требований – окончательный ликвидационный баланс. Промежуточному ликвидационному балансу присвоен код отчетного периода – 94, окончательному ликвидационному балансу присвоен код отчетного периода – 90.

Промежуточный ликвидационный баланс (ПЛБ) является основным бухгалтерским документом, который отражает реальную стоимость активов предприятия и размер требований кредиторов, что позволяет спрогнозировать результаты конкурсного производства [5]. Цель составления этого баланса — уточнить реальное финансовое состояние ликвидируемого предприятия и возможности удовлетворения всех требований кредиторов. Алгоритм формирования промежуточного ликвидационного баланса:

- Проведение инвентаризации. Переоценка имущества.

- Формирование конкурсной массы.

- Определение очередности требований кредиторов.

Для составления промежуточного ликвидационного баланса должны быть выполнены два процедурных условия [7]:

- Ликвидационная комиссия должна определить состав имущества ликвидируемого предприятия, т.е. должна быть сформирована конкурсная масса.

- Должен пройти срок для предъявления требований кредиторами (п.2 ст.63 ГК РФ).

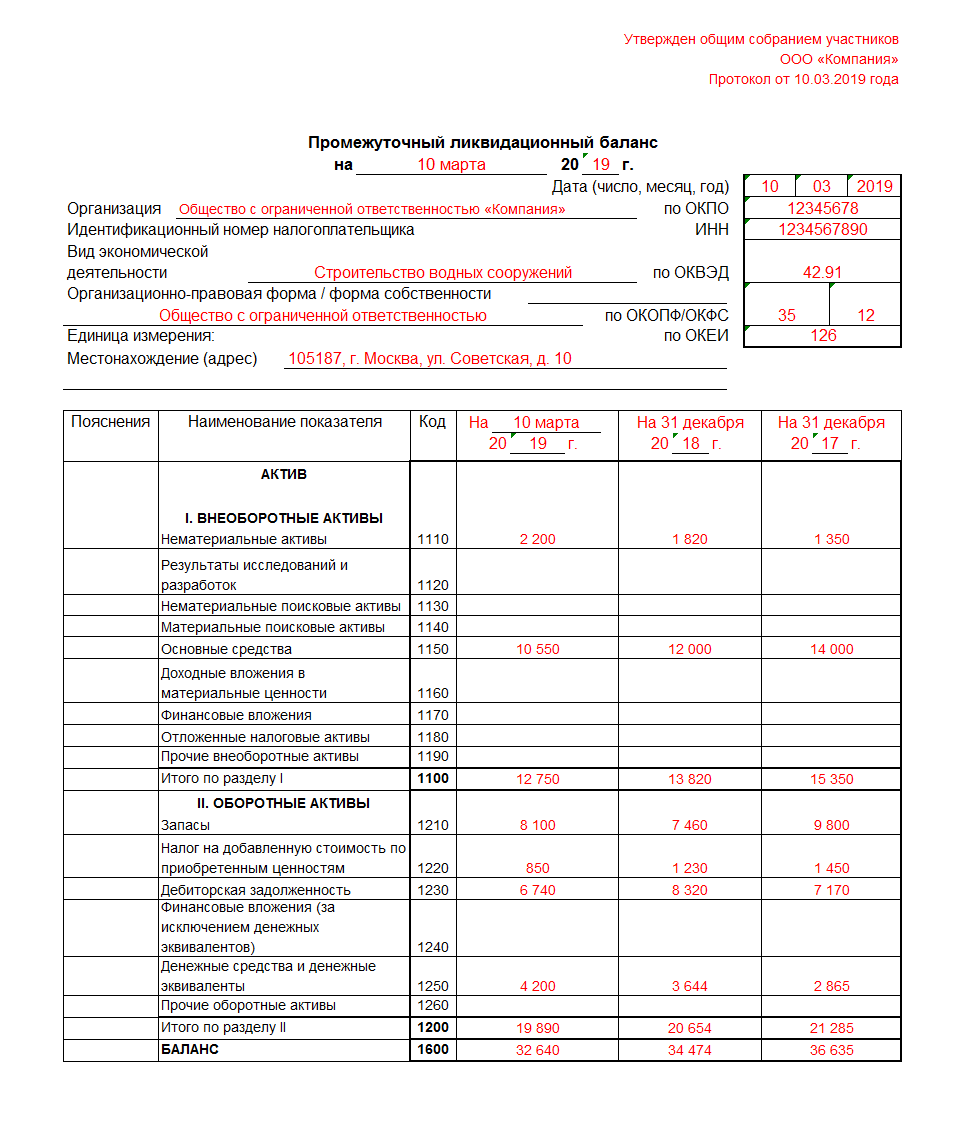

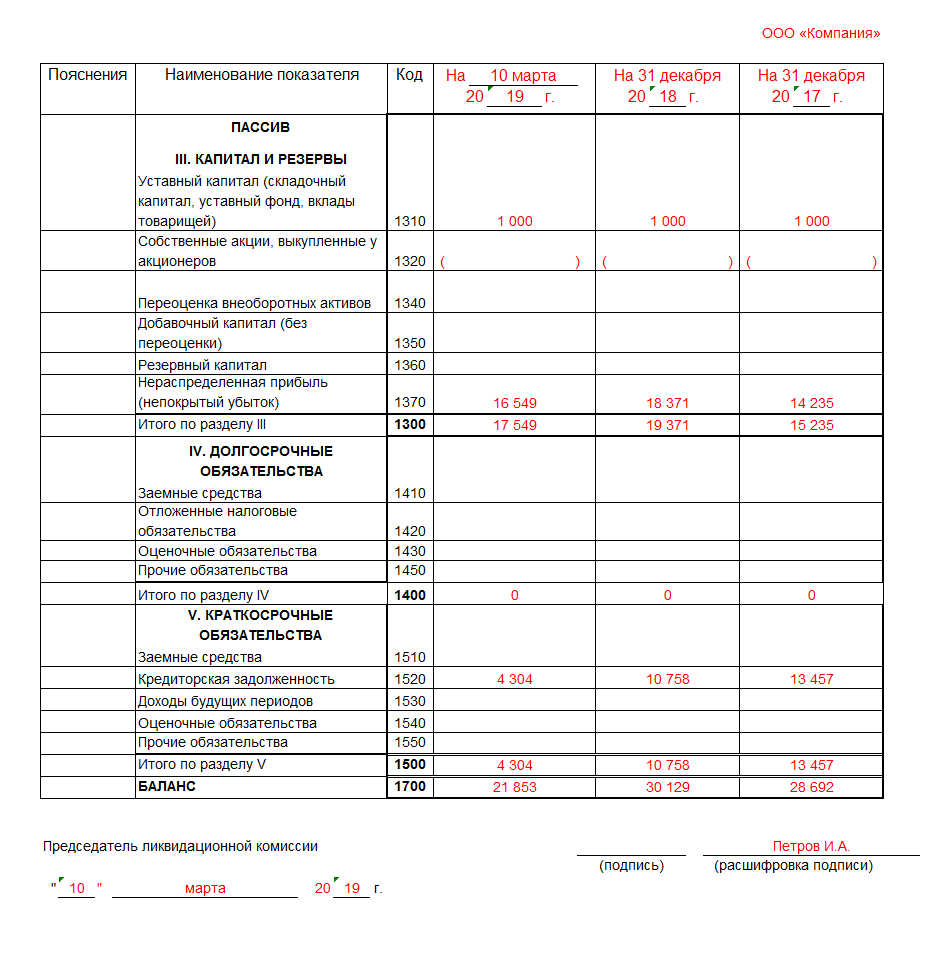

5.1. Форма промежуточного ликвидационного баланса

Унифицированной формы такого документа, как промежуточный ликвидационный баланс для предприятий, нет (кроме банков и бюджетных учреждений). Форма данного документа должна быть разработана ликвидационной комиссией самостоятельно. Обычно за основу используется применяемая в бухгалтерском учете форма №1 «Бухгалтерский баланс». При этом необходимо иметь в виду, что баланс должен отвечать требованиям, предъявляемым к бухгалтерской отчетности согласно приказу Минфина от 06.07.1999 № 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) [4].

5.2. Содержание показателей промежуточного ликвидационного баланса

В промежуточном балансе отражаются:

- фактическая стоимость имущества должника, за счет которого будут погашаться требования кредиторов;

- величина реальной конкурсной массы должника;

- суммы предъявленных и не предъявленных требований кредиторов;

- собственный капитал организации.

Кроме финансовых показателей промежуточный ликвидационный баланс обязательно должен содержать (п.2ст.63 ГК РФ):

- Сведения о составе имущества организации.

- Перечень требований, предъявленных кредиторами и результаты их рассмотрения.

- Перечень требований кредиторов, которые удовлетворил суд и решение суда вступило в силу, подлежат включению независимо от того, приняла их ликвидационная комиссия или нет.

5.3. Данные для составления промежуточного ликвидационного баланса

При составлении промежуточного ликвидационного баланса используют данные последнего бухгалтерского баланса, оформленного до принятия решения о ликвидации предприятия с отражением в нем результатов инвентаризации имущества, активов и обязательств, и результатов проведенной в ходе конкурсного производства работы по оценке и формированию конкурсной массы (актив баланса).

Собственный капитал промежуточного ликвидационного баланса предприятия-банкрота (пассив баланса) практически не имеет значительных изменений по сравнению с бухгалтерским балансом должника. Он может быть представлен в ПЛБ уставным, добавочным и резервным капиталами, фондами специального назначения, а также нераспределенной прибылью, убытками прошлых лет и отчетного периода, т.е. конкурсного производства. Промежуточный ликвидационный баланс дает возможность определить достаточно ли имущества юридического лица для удовлетворения требований кредиторов.

5.4. Образец заполнения промежуточного ликвидационного баланса

Промежуточный ликвидационный баланс должен быть утвержден органом, принявшим решение о ликвидации предприятия и согласован в ИФНС. В налоговую инспекцию в этом случае представляют следующий пакет документов [6]:

- нотариально заверенное заявление (уведомление) о ликвидации юридического лица по форме Р15016;

- промежуточный ликвидационный баланс, утвержденный лицом, принявшим решение о ликвидации предприятия (ст.63 ГК РФ).

Рис. 1. Образец заполнения промежуточного ликвидационного баланса (часть 1)

Рис. 2. Образец заполнения промежуточного ликвидационного баланса (часть 2)

После утверждения промежуточного баланса наступает заключительная стадия конкурсного производства – продажа имущества должника и расчеты с кредиторами.

5.5. Финансовая отчетность при конкурсном производстве

Финансовая отчетность при конкурсном производстве соответствует по составу отчетности работающего предприятия — баланс, отчет о финансовых результатах, отчет о движении денежных средств. Кроме того, конкурсный управляющий представляет в арбитражный суд, собранию кредиторов или комитету кредиторов по требованию Отчет об использовании денежных средств должника, но не чаще чем один раз в месяц. Ссылка на 2-ю часть статьи.

Литература

- Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ.

- Налоговый кодекс Российской Федерации (НК РФ).

- Приказ Минфина РФ от 31.10.2000 N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».

- ПБУ 4/99 Бухгалтерская отчетность организации. Приказ Минфина РФ № 43н от 06.07.1999 г.

- Составление ликвидационного баланса — URL: http://eos.ibi.spb.ru/umk/8_19/5/5_R1_T7.html.

- Отчетность при ликвидации ООО — URL: https://www.klerk.ru/blogs/rosco/500348/.

- Какие документы и в течение каких сроков необходимо хранить после ликвидации ООО — URL: https://www.glavbukh.ru/hl/250625-kakie-dokumenty-i-v-techenie-kakih-srokov-neobhodimo-hranit-posle-likvidatsii-ooo.

Выходные данные статьи

Степанова Г.А. Банкротство юридического лица: процедуры и учет на этапе конкурсного производства. Ликвидационный баланс (часть 1) // Корпоративные информационные системы. – 2021. – №1(13). – С. 37-60. – URL: https://corpinfosys.ru/archive/issue-13/118-2021-13-bankruptcy.

Об авторе

|

Степанова Галина Ананьевна – эксперт по бухгалтерскому и налоговому учету по РСБУ и МСФО. Принимала участие в проектах по слиянию и ликвидации предприятий и их структурных подразделений, внедрения автоматизации работы предприятия на основе продуктов 1С. Имеет более чем 25-и летний опыт работы в учетно-финансовом и экономическом блоке кредитных, нефтяных, торговых предприятий. Адрес контактной электронной почты: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.. |

Статьи выпуска №13

- Автоматизация работы стоматологической клиники (часть 1);

- Применение спиралевидной модели внедрения для роботизации больницы;

- Банкротство юридического лица. Ликвидационный баланс (часть 1);

- Автоматизация городской больницы (часть 2);

- Подготовка функциональных спецификаций на примере ABAP-отчета в SAP ERP.