Когда при приобретении работ и услуг НДС исчисляется налоговым агентом?

Налоговый агент по НДС обязан исчислить, удержать и уплатить в бюджет налог на добавленную стоимость (п.4 ст.173 НК РФ). Обязанности налоговых агентов возникают даже у неплательщиков НДС, например, у ИП или организаций, применяющих УСН (п.2 ст.161 НК РФ)!

По общему правилу, для возникновения таких обязанностей должны выполняться одновременно два условия (п.1 ст.161 НК РФ):

Условие 1. Местом реализации таких услуг (работ) является территория РФ;

Условие 2. Иностранные лица НЕ состоят на учете в налоговых органах ИЛИ состоят на учете только в связи с:

- нахождением на территории Российской Федерации принадлежащих им недвижимого имущества и (или) транспортных средств;

- с открытием счета в банке.

А также, если иностранная организация, состоит на учете в налоговых органах по месту нахождения ее обособленных подразделений на территории Российской Федерации (за исключением осуществления реализации товаров (работ, услуг) через обособленное подразделение иностранной организации, расположенное на территории Российской Федерации).

Таким образом, российская организация или ИП должны выполнять обязанности налогового агента по НДС, если иностранная компания вообще не стоит на учете в налоговой инспекции, или состоит, но только потому, что у нее на территории России есть недвижимость, зарегистрированное транспортное средство, открыт расчетный счет, или если договор на выполнение работ (оказание услуг) или реализацию товаров заключен с иностранной компанией, имеющей подразделение на территории России, но в выполнении этого договора обособленное подразделение не принимает участие.

Но электронные услуги, указанные в п.1 ст.174.2 НК РФ и приобретаемые у иностранных компаний, составляют исключение из этого правила (п.2 ст.161 НК РФ).

Напомним, что до 1 октября 2022 года иностранные компании, оказывающие электронные услуги, должны были встать на учет в ФНС через «Личный кабинет» в соответствии с п.4.6 ст. 83 НК РФ и уплачивать НДС по электронным услугам самостоятельно в российский бюджет. Но с 1 октября 2022 года такая обязанность для иностранных компаний, реализующих услуги в электронной форме, в т.ч. для иностранных посредников с участием в расчетах, предусмотрена только, если они оказывают электронные услуги физическим лицам (НЕ ИП) (п.2 ст.161 и п.3 ст.174.2 НК РФ в ред. Закона N 323-ФЗ, новый п.10.1 ст.174.2 НК РФ).

ФНС и Минфин разъясняют, что при приобретении электронных услуг у иностранных компаний российские организации или ИП должны выполнять обязанности налогового агента по НДС, даже если иностранная компания зарегистрирована в ФНС, как компания, оказывающая услуги в электронной форме (Письмо Минфина России от 25.11.2022 г. N 03-07-08/115422). И только при приобретении «иных услуг» (не электронных) у иностранных организаций, которые зарегистрированы в качестве плательщиков НДС по электронным услугам в соответствии с п.4.6 ст. 83 НК РФ, покупатель вправе самостоятельно исчислять, удерживать и уплачивать НДС в бюджет РФ с учетом подхода, изложенного в письмах ФНС России от 24.04.2019 N СД-4-3/7937 и от 30.03.2022 N СД-4-3/3807@, т.е. выполнить обязанности налогового агента добровольно (Письмо ФНС России от 08.08. 2022 г. N СД-4-3/10308@).

Иными словами, при приобретении электронных услуг у иностранных компаний для возникновения обязанностей налогового агента по НДС должно выполняться условие № 2 или иностранная компания должна стоять на учете в соответствии с пп.4.6 ст.83 НК РФ.

Аналогичные выводы следуют из обновленного порядка заполнения декларации по НДС (п.37.3 Порядка заполнения налоговой декларации по НДС в ред. Приказа ФНС от 12.12.2022 г. N ЕД-73/1191@).

Не все услуги, оказываемые через Интернет, относятся к электронным услугам. Перечень электронных услуг закрытый и он приведен в п.1 ст.174.2 НК РФ. Там же приведены услуги, которые не относятся к электронным.

Например, передача прав на использование программы ЭВМ через сеть «Интернет», в том числе путем предоставления удаленного доступа к ней относится к электронным услугам. А реализация (передача прав на использование) программ на материальных носителях (например, на «флешке») к электронным услугам не относится.

Также хотим обратить особое внимание, что российская организация (или ИП), приобретающая услуги (работы) у иностранных партнеров должна исполнять обязанности налогового агента по НДС, только в том случае, если местом реализации услуг (работ) является территория РФ.

Как определить место реализации услуг (работ)?

Чтобы определить место реализации правильно, необходимо разобраться, каким документом пользоваться. А это зависит от того, с налогоплательщиком какого государства заключен договор.

Если партнером российской организации или ИП является налогоплательщик государств — членов ЕАЭС (Беларусь, Казахстан, Армения, Киргизия), то место реализации услуг (работ) нужно определить в соответствии с Приложением N 18 к Договору о Евразийском экономическом союзе от 29 мая 2014 года (далее — Протокол), поскольку международные договоры имеют приоритет перед нормами НК РФ (ст.7 НК РФ).

В остальных случаях заключения договоров с иностранными партнерами место реализации услуг (работ) определяется в соответствии со ст.148 НК РФ.

Место реализации услуг зависит от вида оказываемых услуг (выполнения работ).

Приведем несколько примеров определения места реализации услуг (работ) для целей НДС.

Услуги, связанные с недвижимостью

Место реализации услуг, связанных с недвижимостью (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов) определяется по месту ее нахождения.

Иными словами, если иностранная организация выполняет строительно-монтажные работы по строительству недвижимости на территории иностранного государства или сдает в аренду недвижимость, находящуюся за рубежом, то территория РФ не является местом реализации таких услуг, а значит российский заказчик или арендатор не является налоговым агентом по НДС (пп.1 п.1 и пп.1 п. 1.1 ст.148 НК РФ, п.2 и пп.1 п.29 Протокола).

Услуги, связанные с движимым имуществом

Место реализации услуг, связанных с движимым имуществом (в частности, монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание) определяется по месту нахождения имущества. Так, если, например, иностранная компания осуществляет ремонт оборудования (движимого имущества), находящегося на территории иностранного государства, то территория РФ не является местом реализации таких работ (пп.2 п.1.1 ст.148 НК РФ, пп. 2 п.29 Протокола).

Но если для ремонта оборудования специалисты иностранной компании выезжают к российскому клиенту и производят ремонт на территории РФ — у российского заказчика возникают обязанности налогового агента по НДС, поскольку местом реализации таких услуг будет территория РФ (пп.2 п.1 ст.148 НК РФ, пп. 2 п.29 Протокола).

Услуги в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта

Если фактически услуги оказываются на территории РФ, то местом их реализации является РФ (пп. 3 п.1 ст.148 НК РФ, пп.3 п.29 Протокола). И наоборот. Например, при проведении обучения за рубежом у российского покупателя обязанностей налогового агента по НДС не возникает.

Услуги иностранного перевозчика (НЕ налогоплательщика ЕАЭС)

Местом реализации таких услуг будет являться территория РФ только в случае, если пункт отправления и пункт назначения находятся на территории РФ, т. е. если с иностранным перевозчиком заключен договор на перевозку груза по территории РФ. Исключение составляют услуги по перевозке пассажиров и багажа, оказываемых иностранными лицами не через постоянное представительство этого иностранного лица (пп.4.1 п.1, пп.5 п.1.1 ст.148 НК РФ).

Но если договор перевозки заключен с налогоплательщиком государства — члена ЕАЭС, местом реализации будет считаться территория этого государства ЕАЭС. Т. е. заключая договор на перевозку грузов с налогоплательщиком Беларуси, Казахстана, Армении или Киргизии, российская организация не должна исполнять обязанности налогового агента по НДС, независимо от маршрута пути такого перевозчика (пп.5 п.29 Протокола).

Услуги иностранных посредников (агентов, комиссионеров)

Территория РФ не является местом реализации услуг иностранных посредников, реализующих или оказывающих содействие в реализации товаров (работ, услуг) российских компаний или ИП (п.2 ст.148 НК РФ, пп.5 п.29 Протокола), а также посредников НЕ из ЕАЭС, приобретающих для российского комитента или принципала товары (работы, услуги) от своего имени (п.2 ст.148 НК РФ). Соответственно при приобретении таких услуг российский комитент или принципал не будет исполнять обязанности налогового агента по НДС.

Место реализации многих услуг (работ) определяется «по покупателю», т. е. местом их реализации является территория РФ, если покупатель — российский налогоплательщик. Так, российская организация или ИП станет налоговым агентом по НДС, если приобретает у иностранной компании услуги по передаче, и предоставлению патентов и лицензий, консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, маркетинговые услуги, услуги по обработке информации (пп.4 п.1 ст.148 НК РФ и пп.4 п. 29 Протокола).

Также «по покупателю» определяется место реализации услуг по передаче прав на программы ЭВМ (пп.4 п.1 и п.2 ст.148 НК РФ и пп.4 п. 29 Протокола). Т. е. если российская организация или ИП приобретает у иностранной компании права на программы ЭВМ, местом реализации таких услуг является территория РФ.

Место реализации электронных услуг, указанных в п.1 ст.174.2 НК РФ и оказываемых иностранными лицами из стран «дальнего зарубежья» (НЕ из стран ЕАЭС), также определяется «по покупателю» (пп.4 п.1 и пп.4 п.1.1 ст.148 НК РФ). Соответственно при приобретении электронных услуг российскими ИП или организациями, местом их реализации является территория РФ.

Но при работе с партнерами из ЕАЭС для определения места реализации услуг, оказываемых через Интернет, нужно определить место реализации таких услуг (работ) в соответствии с Протоколом. В нем нет понятия «электронные услуги», поэтому нужно смотреть наименование услуг (работ), независимо от того, как они оказываются.

Например, местом реализации услуг по администрированию сайтов в Интернет, оказываемых организациями или ИП из стран ЕАЭС, территория РФ не является (пп.5 п.29 Протокола). Поэтому российский покупатель не является налоговым агентом и российский НДС не уплачивается. Но местом оказания рекламных услуг, в т.ч. через Интернет, приобретаемых российскими покупателями у налогоплательщиков ЕАЭС, будет территория РФ (пп.4 п.29 Протокола) и такие услуги в соответствии с п.1 ст.174.2 НК РФ относятся к услугам в электронной форме.

Если местом реализации услуг является территория РФ и компания, зарегистрированная в государстве-ЕАЭС, стоит на учете в ФНС, например, как плательщик НДС по электронным услугам, оказываемым физическим лицам на территории РФ (п.4.6 ст.83 НК РФ), то нужно определить принадлежность этих услуг к электронным услугам, указанным в п.1 ст.174.2 НК РФ. Если они названы в п.1 ст.174.2 НК РФ, то российский покупатель (организация или ИП) должна выполнить обязанности налогового агента по НДС. А если НЕ названы, то обязанность по уплате НДС лежит на самой иностранной компании, но, как уже говорилось, российский покупатель может выполнить обязанности налогового агента добровольно.

Если местом реализации услуг (работ), оказываемых компанией или ИП из ЕАЭС, является территория РФ и они НЕ зарегистрированы в налоговых органах РФ, то покупатели таких услуг (работ) должны выполнять обязанности налогового агента по НДС, независимо от того, относятся ли оказываемые услуги (работы) к электронным услугам.

В случае, если иностранная организация выполняет (оказывает) несколько видов работ (услуг) и реализация одних работ (услуг) носит вспомогательный характер по отношению к реализации других работ (услуг), местом реализации вспомогательных работ (услуг) признается место реализации основных работ (услуг) (п.3 ст.148 НК РФ, п.33 Протокола).

Документами, подтверждающими место выполнения работ (оказания услуг), являются (п.4 ст.148 НК РФ, п.30 Протокола):

- контракт, заключенный с иностранным лицом;

- документы, подтверждающие факт выполнения работ (оказания услуг).

Как налоговому агенту исчислить и уплатить НДС?

Когда платить?

При приобретении работ или услуг налоговый агент должен исчислить НДС при перечислении денег иностранной компании (Письмо Минфина России от 21.01.2015 N 03-07-08/1467, Письмо ФНС России от 12.08.2009 N ШС-22-3/634), т. е.:

- при перечислении предварительной оплаты или

- при оплате уже оказанных услуг (выполненных работ).

Если работы выполнены (услуги оказаны), но расчеты с иностранным исполнителем еще не произведены, то налоговой базы по НДС у налогового агента не возникает. Минфин РФ разъясняет, что уплачивать «агентский» НДС в бюджет до момента выплаты (перечисления) денежных средств иностранному лицу не следует (Письмо Минфина России от 07.12.2018 г. N 03-07-08/88932).

До 1 января 2023 года исчисленный и удержанный НДС налоговый агент, приобретающий услуги (работы), должен был перечислить в бюджет одновременно с выплатой (перечислением) денежных средств иностранным партнерам. Причем банк, обслуживающий налогового агента, не вправе был переводить деньги «иностранцу», если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога (п.4 ст.174 НК РФ в ред. До 01.01.2023 г.).

Но с 1 января 2023 года сроки перечисления «агентского» НДС изменены. Он перечисляется в общеустановленном порядке в составе единого налогового платежа: по 1/3 от исчисленной суммы НДС не позднее 28-го числа каждого месяца, следующего за прошедшим кварталом (п.1 ст.174 НК РФ).

Как исчислить?

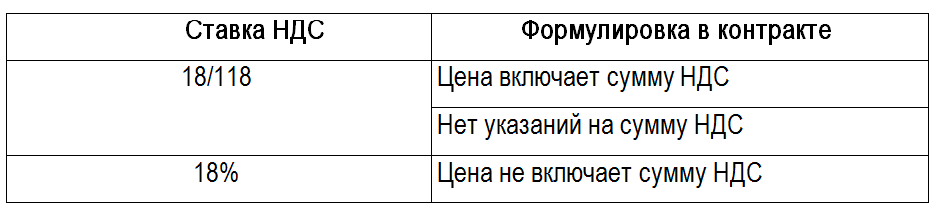

Налоговая база определяется как сумма дохода от реализации этих услуг с учетом российского НДС (п.1 ст.161 НК РФ). Ставка НДС — 20/120 (п.4 ст.164 НК РФ).

Как правило, иностранные компании не включают в стоимость своих услуг (работ) сумму российского НДС, делая оговорку, что их стоимость не включает косвенные налоги, уплачиваемые в соответствии с законодательством РФ. В этом случае, чтобы определить налоговую базу по НДС налоговому агенту нужно увеличить стоимость, указанную в договоре на сумму НДС, т. е. начислить 20% сверх стоимости услуг (работ).

Также можно поступить, если о российском НДС (косвенном налоге) вообще нет упоминания в иностранном контракте (Письма Минфина России от 25.11.2022 г. N 03-07-08/115422, от 23.07.2021 г. N 03-07-14/59243, от 13.04.2016 N 03-07-08/21231, от 05.06.2013 N 03-03-06/2/20797, от 08.09.2011 N 03-07-08/276, Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11).

Пример: в договоре установлено, что стоимость услуг составляет 100 евро без учета НДС. В таком случае сумма дохода от реализации, с которой налоговому агенту придется удержать НДС, составит 120 евро (100 евро + 100 евро x 20%).

Если расчеты с иностранной компанией производятся в иностранной валюте, налоговую базу по НДС в рублях нужно определить по курсу ЦБ РФ, действующему на дату оплаты услуг, работ (на дату фактического осуществления расходов) (п. 3 ст. 153 НК РФ, Письмо Минфина России от 07.12.2018 г. N 03-07-08/88932, от 21.01.2015 N 03-07-08/1467).

Налоговый агент по НДС при исчислении налога должен составить счет-фактуру с учетом требований пп. 5 и 6 ст. 169 НК РФ (абз. 2 п. 3 ст. 168 НК РФ). Несмотря на то, что срок выставления счета-фактуры для налогового агента нормами НК РФ не установлен, сделать это лучше в течение пяти календарных дней считая со дня перечисления денег иностранному партнеру (предварительной оплаты или оплаты принятых на учет услуг (работ).

Так считают налоговые органы (Письмо ФНС России от 12.08.2009 N ШС-22-3/634@ — данный документ размещен на официальном сайте ФНС России в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами»).

При приобретении работ и услуг в «агентском» счете-фактуре нужно указать:

- в строках 2 и 2а — полное или сокращенное наименование и место нахождения иностранца-продавца согласно договору, заключенному с иностранным контрагентом (абз. 2 пп. «в», абз. 2 пп. «г» п. 1 Правил заполнения счета-фактуры);

- в строке 2б (ИНН/КПП продавца) можно поставить прочерк (абз. 2 пп. «д» п. 1 Правил заполнения счета-фактуры).

- в строке 5, по мнению автора, с 1 января 2023 года следует указывать номер и дату «платежки» на перечисление оплаты «иностранцу». Ранее указывали реквизиты «платежки» на перечисление НДС в бюджет. Но как уже говорилось, сроки перечисления удержанного налога для «иностранных агентов», приобретающих работы и услуги изменены и формально данное требование утратило силу (пп. «з» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее Правила заполнения счета-фактуры и Постановление N 1137 соответственно). Вероятно, в ближайшее время в Правила заполнения счетов-фактур тоже внесут уточнения.

Остальные показатели счетов-фактур заполняются в обычном порядке. Единственное, что еще необходимо помнить — ставка НДС у налоговых агентов 20/120. Поэтому если российский покупатель-налоговый агент самостоятельно рассчитал налоговую базу по НДС, добавив сверх стоимости услуг 20%, в графе 7 счета-фактуры нужно указать расчетную налоговую ставку 20/120 (п. 4 ст. 164 НК РФ), а в графе 9 — стоимость услуг с учетом НДС. В графе 5 указывают стоимость оплаченных услуг без учета НДС (разность граф 9 и

Выставленный счет-фактуру нужно зарегистрировать в книге продаж, в том квартале, когда возникла обязанность по уплате НДС (т. е. в квартале перечисления денег иностранному партнеру), независимо от даты его выставления (пп. 2 п.3 и п. 15 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137). При заполнении книги продаж в графе 2 «Код вида операции» нужно указать код «06» (Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@).

Как налоговому агенту учесть исчисленный НДС?

Если налоговый агент является плательщиком НДС и иностранные услуги (работы) приобретены для осуществления облагаемых операций, НДС, исчисленный налоговым агентом можно принять к вычету (п.2.2, 3 ст.171 и п.1 ст.172 НК РФ в ред. Федерального закона от 28.12.2022 N 565-ФЗ с 01.01.2023 г., Письмо Минфина России от 16.11.2020 N 03-07-08/99626).

До 1 января 2023 года налоговые агенты могли принимать к вычету удержанный НДС только после его фактической уплаты в бюджет. Но с 1 января 2023 года из-за введения единого налогового платежа (ЕНП) «агентский» НДС уплачивается в его составе. По общему правилу ЕНП засчитывается в счет исполнения обязанностей налогоплательщиков и налоговых агентов в день наступления срока уплаты. Поэтому законодатели решили, что налоговые агенты сразу смогут «зачесть» (принять к вычету) агентский НДС, как только его удержат и начислят. Вычет НДС налоговые агенты производят на основании документов, подтверждающих исчисление сумм налога (п.1 ст.172 НК РФ в ред. с 01.01.2023 г.). Т.е. если налоговый агент, например, в 1-м квартале 2023 года при перечислении денежных средств за оказанные иностранной компанией услуги удержал НДС и отразил эти суммы в Разделе 2 декларации по НДС, то в этой же декларации начисленные суммы «агентского» НДС могут быть приняты к вычету.

Но, обратите внимание! Вычет можно произвести только после принятия на учет выполненных работ (услуг) и при наличии соответствующих первичных документов (подтверждающих факт их принятия на учет) (Письмо Минфина РФ от 20.02.2021 г. N 03-07-08/12121, Письмо ФНС РФ от 12.08.2009 N ШС-22-3/634@ и Решение ВАС РФ от 12.09.2013 N 10992/13). Т. е налоговый агент не вправе заявить к вычету НДС, удержанный им при перечислении предоплаты до тех пор, пока услуги не будут оказаны (работы выполнены).

Пример. 15.02.2023 г. российская организация перечислила иностранной компании аванс 50% в счет оплаты рекламных услуг. Услуги были оказаны 01.04.2023 г. Окончательная оплата услуг была произведена 04.04.2023 г. По условиям договора стоимость услуг не включает НДС и составляет 1000 евро.

Предположим, что курс евро составляет:

- на 15.02.2023 г. — 86 руб.

- на 04.04.2023 г.- 87 руб.

При перечислении 50%-го аванса в сумме 500 евро налоговый агент должен уплатить в бюджет НДС. Налоговая база — 600 евро (500 + (500*20%)), соответственно НДС составляет 100 евро (600 евро*20/120), что по курсу на дату оплаты услуг (15.02.2023 г) соответствует 8600 руб. (100*86 руб.). Данная сумма должна быть начислена в декларации по НДС за 1-й квартал 2023 года и перечислена в бюджет в составе ЕНП по 1/3 от суммы: не позднее 28.04, 28.05 и 28.06.2023 г.

Поскольку во 1-м квартале 2023 года услуги не были оказаны, данная сумма НДС к вычету не принимается.

При оказании услуг (01.04.2023 г.) НДС не начисляется. Обязанность по исчислению и уплате НДС возникает на дату перечисления окончательной оплаты за оказанные услуги, т.е. 04.04.2023. Иностранной компании перечислено 500 евро, т.е. сумма «удержанного» НДС составила 100 евро (500 евро *20% или (500 + (500*20%)*20/120). По курсу на дату оплаты услуг сумма НДС, которую налоговый агент должен начислить в бюджет с оплаты иностранному партнеру составит 8700 руб. (100 евро*87 руб.).

Поскольку услуги оказаны во 2-м квартале 2023 г., НДС, начисленный в бюджет при перечислении денежных средств иностранному партнеру, налоговый агент может принять к вычету во 2-м квартале 2023 г. Т.е. в декларации по НДС за 2-й квартал 2023 года он заявит к вычету: 8600 руб. (НДС, начисленный при перечислении аванса в 1-м квартале) и 8700 руб. (НДС, начисленный при перечислении окончательной оплаты услуг).

По мнению Минфина РФ налоговый агент не вправе переносить вычет НДС на более поздний период, т.е. вычет «агентского» НДС необходимо заявить в том квартале, в котором возникло право на вычет (Письма Минфина России от 14.07.2020 г. N 03-07-14/61018, от 17.10.2017 N 03-07-11/67480) или отказаться от него вовсе.

При принятии к вычету «агентского» НДС выставленный счет-фактура регистрируется в книге покупок, а в графе 2 «Код вида операции» нужно указывать код «06» (Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@).

Если услуги приобретаются для деятельности, указанной в п.2 ст.170 НК РФ (т.е. для необлагаемой деятельности или неплательщиком НДС), то «агентский» НДС к вычету не принимается, а учитывается в стоимости приобретенных услуг, т.е. учитывается в расходах по налогу на прибыль (п.2 ст.170 НК РФ), или при применении УСН с объектом «доходы-расходы» (если такие расходы предусмотрены нормами НК РФ).

Отчетность налогового агента

Что включить в декларацию по НДС?

Налоговые агенты — плательщики НДС сдают в налоговый орган обычную декларацию по НДС, включая в нее раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». Раздел 2 Декларации заполняется отдельно по каждому иностранному лицу. Налоговый вычет «агентского» НДС отражается в строке 180 раздела 3 налоговой декларации.

Налоговые агенты, не являющиеся налогоплательщиками НДС, тоже обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по НДС в срок не позднее 25-го числа месяца, следующего за истекшим кварталом, в котором была перечислена оплата (абз. 1 п. 5 ст. 174 НК РФ). Причем, декларацию можно представить в бумажной форме (абз. 2 п. 5 ст. 174 НК РФ), хотя на практике такая декларация вызывает удивление у налоговых инспекторов.

Налоговые агенты, НЕ являющиеся налогоплательщиками НДС (применяющие УСН, ПСН, а также освобожденные от исполнения обязанностей налогоплательщика в соответствии со статьями 145 и 145.1 НК РФ) заполняют в декларации по НДС титульный лист и раздел 2 декларации. При отсутствии показателей для заполнения раздела 1 декларации в его строках ставятся прочерки. При этом в титульном листе по реквизиту «по месту нахождения (учета)» указывается код «231» (п.3 Порядка заполнения налоговой декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Понятно, что «агентские» счета-фактуры, составленные при перечислении оплаты иностранному партнеру, у плательщиков НДС должны быть отражены в Разделе 9 декларации по НДС (данные из книги продаж), а при принятии это налога к вычету — в Разделе 8 декларации (данные из книги покупок).

А обязан ли неплательщик НДС, применяющий спецрежимы, например «упрощенку», включать в декларацию по НДС Раздел 9 декларации (данные из книги продаж)? Как уже упоминалось, Порядок заполнения декларации требует от таких налоговых агентов включить в декларацию только титульный лист, Раздел 1 и Раздел 2 (п.3 Порядка заполнения налоговой декларации). Кроме того, несмотря на то, что все налоговые агенты, приобретающие работы или услуги у иностранных партнеров обязаны выставлять счета-фактуры (п.3 ст.168 НК РФ), обязанность вести книгу продаж установлена только для налогоплательщиков НДС (п.3 ст.169 НК РФ).

Таким образом, по мнению автора, формально у «спецрежимников», исполняющих обязанности налогового агента по НДС нет обязанности вести книгу продаж и заполнять Раздел 9 декларации по НДС. Но многие эксперты считают иначе, поскольку в п. 47 Порядка заполнения декларации (в отличие от норм НК РФ) указано, что Раздел 9 декларации заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению налога на добавленную стоимость в соответствии с НК РФ. Официальных разъяснений нам найти не удалось.

Одно можно сказать точно: налоговые органы не будут предъявлять претензий, если налоговый агент-неплательщик НДС включит в декларацию по НДС «лишний» раздел 9 и отразит в нем выставленный «агентский» счет-фактуру.

Особенности заполнения Раздела 2 декларации по НДС

Как уже говорилось, Раздел 2 Декларации заполняется отдельно по каждому иностранному лицу, у которого приобретаются услуги (работы).

По строке 020 указывается наименование иностранного лица.

В строке 060 отражается сумма НДС, подлежащая уплате в бюджет налоговым агентом по произведенным «иностранцу» оплатам (п.37.7 Порядка заполнения декларации).

В строке 070 отражают код операции, осуществляемой налоговым агентом: 1011712 — при расчетах с иностранной компанией денежными средствами, а при безденежных расчетах —1011711.

При приобретении электронных услуг у иностранных компаний следует указывать код 1011720 — операции, указанные в пункте 10.1 статьи 174.2 НК РФ (Письмо ФНС от 28 сентября 2022 г. N СД-4-3/12845@).

Строки 30, 80 −100 в данном случае не заполняются.

***

Мы рассмотрели лишь общие вопросы определения порядка уплаты НДС или отсутствия такой обязанности при приобретении услуг (работ) у иностранных партнеров. Как показывает наша аудиторская практика, не всегда бухгалтеры могут правильно квалифицировать услуги (работы), оказываемые «иностранцами» в целях определения их места реализации по НДС. Во всех случаях необходим анализ условий заключенных договоров. Поэтому поддержка аудиторов и налоговых юристов поможет минимизировать риски возникновения споров с налоговыми органами или безосновательную уплату НДС в случаях, не предусмотренных НК РФ.

При проведении комплексного аудита в «Правовест Аудит» проводится углубленная проверка налогового учета (по НДС и др. налогам), предоставляется отчет о налоговых рисках, рекомендации по их устранению, а также отчет о выявленных резервах, в т.ч. о переплате налогов. А страховку от налоговых претензий в случае доначисления налогов за проверенный период обеспечивают наши налоговые юристы, представляющие интересы налогоплательщика в налоговых органах, расширенные финансовые гарантии и страховка Ингосстрах, компенсирующая пени и штрафы, если оспорить доначисления не удастся.

Российские компании часто приобретают услуги у иностранных компаний, не состоящих на учете в налоговых органах РФ.

Например:

- консультационные и информационные услуги;

- рекламные услуги;

- услуги по разработке компьютерных программ;

- строительно-монтажные работы;

- предоставление прав на использование результатов интеллектуальной деятельности.

И в большинстве случаях такие российские компании признаются налоговыми агентами по НДС.

Что это значит?

А это значит, что на дату перечисления иностранной компании оплаты или предоплаты за услуги, налоговый агент должен исчислить, удержать и уплатить в российский бюджет НДС вне зависимости от того, является он налогоплательщиком по НДС или нет.

При этом налоговая база определяется отдельно по каждой операции как сумма дохода от реализации работ, услуг с учетом НДС. А сумма НДС с доходов иностранного лица определяется расчетным методом по расчетной налоговой ставке 20/120 или 10/110 (п. 4 ст. 164 НК РФ).

Также налоговый агент обязан представить в свою ИФНС налоговую декларацию с заполненнымиразделами 2 и 9.

Чем грозит?

Если не удержать и не перечислить НДС в бюджет в срок, налогового агента могут привлечь к ответственности. Кроме штрафа с налогового агента могут быть взысканы недоимка и (или) пени.

- Налог не удержан и (или) не перечислен в бюджет в срок. Штраф составит 20% от суммы налога. Штраф грозит и в случае, если налоговый агент заплатит налог из собственных средств, а не удержит из выплачиваемого дохода.

- Налоговая декларация не представлена в срок. Штраф составит от 1 000 руб. до 30% не уплаченной в срок суммы налога (п. 1 ст. 119НК РФ). Налоговый агент удержал НДС из доходов налогоплательщика, но не перечислил его в бюджет. Инспекция вправе взыскать недоимку и пени. Если НДС был перечислен с опозданием, с налогового агента могут взыскать пени (п. п. 6,7 ст. 75НК РФ).

Разбираемся, в каких случаях российская компания будет признаваться налоговым агентом по НДС.

Российская компания должна перечислять НДС в бюджет, если она приобретает услуги у иностранного поставщика, не состоящего на учете в налоговых органах РФ. При этом местом реализации данной услуги признается территория Российской Федерации (статья 148 НК РФ).

Местом реализации услуг признается территория РФ в следующих случаях:

- Имущество находится на территории РФ

Приобретаемые услуги связаны с недвижимым и движимым имуществом, находящимся на территории РФ. Например,строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению, услуги по аренде (пп.1, 2 п.1 ст.148 НК РФ).

- Услуги оказываются на территории РФ

Услуги приобретаются в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта и оказываются на территории РФ (пп.3 п.1 ст.148 НК РФ).

- Деятельности покупателя осуществляется на территории РФ

Покупатель услуг осуществляет деятельность на территории РФ и приобретает патенты, лицензии, права на компьютерные программы и базы данных, консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, маркетинговые услуги (пп.4 п.1 ст.148 НК РФ).

А если это лицензионный договор?

Реализация прав по лицензионному договору на территории РФ не облагается НДС в нескольких случаях:

- если предметом лицензионного договора являются исключительные права на изобретения, ноу-хау, полезные модели, промышленные образцы, базы данных, и тп.

- если предметом лицензионного договора являются права на использование указанных выше результатов интеллектуальной деятельности.

Если российская компания по лицензионному договору приобретает права на результаты деятельности, не перечисленные выше (пп.26 п.2 ст. 149 НК ) у иностранного поставщика, не состоящего на учете в налоговых органах в РФ, она признается налоговым агентом и должна перечислить агентский НДС в бюджет РФ.

Рассмотрим особенности учета у налогового агента по НДС при приобретении услуг (работ) у иностранца, в т.ч. электронных услуг в сети интернет:

- На что следует обратить внимание при «импорте» услуг и работ?

- В каком случае российская организация (ИП) выступает в роли налогового агента по НДС?

- Как без ошибок исполнить обязанности налогового агента по НДС?

- Какие права и обязанности есть у налогового агента и какие штрафные санкции его ждут при неисполнении своих обязательств?

- Нужны ли налоговым агентам по НДС какие-то дополнительные настройки в 1С?

Содержание

- Налоговый агент по НДС при приобретении услуг у иностранцев

- Нормативное регулирование при определении места реализации услуг

- Документы, подтверждающие выполнение услуг

- Обязанности налогового агента по НДС

- Установление момента определения налоговой базы

- Определение налоговой базы

- Расчет и удержание НДС

- Выставление счета-фактуры

- Внесение записи в Книгу продаж

- Перечисление НДС в бюджет

- Представление декларации по НДС в ИФНС

- Принятие НДС к вычету налоговым агентом

- Порядок принятия НДС к вычету

- Вычет НДС налоговым агентом по авансовым платежам

- Перенос вычета НДС налоговым агентом

- НДС, выделенный в документах поставщиками из ЕАЭС

- Неисполнение обязанностей налогового агента – штраф и пени

- Налоговый агент при приобретении электронных услуг (актуально до 01.01.2019) (ст. 174.2 НК РФ)

- Кто является НА по НДС при приобретении электронных услуг в сети интернет?

- Особенности определения налоговой базы при приобретении электронных услуг

- Настройки в 1С для организации, являющейся налоговым агентом

- Настройка функциональности налоговым агентом по НДС

Термин «импорт» услуг, работ – это разговорный вариант, применяющийся на практике.

Понятие импорта дано в п. 10 ст. 2 Федерального закона от 08.12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности»:

«…импорт товара — ввоз товара в Российскую Федерацию без обязательства об обратном вывозе»

Поэтому услуги и работы не импортируются, а просто приобретаются у иностранного контрагента.

Налоговый агент по НДС при приобретении услуг у иностранцев

Чтобы понять, кто же такие налоговые агенты по НДС (далее — НА), можно провести аналогию с налоговыми агентами по НДФЛ.

Налоговый агент по НДС также, как и налоговый агент по НДФЛ, исчисляет и удерживает налог из дохода, который выплачивает иностранцу. При этом НА по НДС должен не просто удержать налог, но и уплатить его в бюджет одновременно с выплатой иностранцу и представить декларацию по НДС в ИФНС.

Как узнать, когда лицо является налоговым агентом по НДС, а когда нет?

Российские компании и ИП (в т. ч. неплательщики НДС) являются налоговыми агентами по НДС, если одновременно выполняются условия (п. 1, 2 ст. 161 НК РФ):

- приобретаются услуги (работы) у иностранной организации, которая не состоит на учете в налоговых органах РФ в качестве налогоплательщика;

- местом реализации услуг (работ) считается территория РФ.

Налоговым агентом по НДС могут выступать все организации и ИП, в т.ч. и неплательщики НДС.

НК РФ не предусматривает исключений для тех, кто работает на спецрежимах, например на ЕНВД, ЕСХН, УСН (п. 2 ст. 161 НК РФ).

Нормативное регулирование при определении места реализации услуг

Для определения места реализации услуг (работ), приобретаемых у иностранных организаций, следует пользоваться разными нормативными документами. Поэтому в первую очередь надо установить, откуда иностранный продавец.

При работе с контрагентами из дальнего зарубежья налогоплательщики работают по нормам НК РФ.

На партнеров из ЕАЭС НК РФ не распространяется и юридической силы не имеет, поэтому следует учитывать требования Договора о ЕАЭС от 29.05.2014. При этом, если в Договоре о ЕАЭС идет ссылка на локальное законодательство страны-участницы ЕАЭС, то пользуемся именно им и в т.ч. НК РФ.

Положения НК РФ и Договора о ЕАЭС очень схожи, но есть некоторые отличия, о которых можно узнать из статьи Определение места реализации услуг иностранцами

Место реализации услуг, работ определяется по НК РФ / Протоколу ЕАЭС, который является Приложением N 18 к Договору о ЕАЭС от 29.05.2014 (далее Протокол ЕАЭС), а не только по тому, где физически оказаны услуги и работы.

Что это значит? Для того чтобы определить место реализации услуг (работ), надо руководствоваться именно нормой закона, а не только здравым смыслом.

Может быть так, что физически услуги (работы) оказаны не в РФ, а место реализации при этом РФ и соответственного возникают обязанности НА по НДС.

Например, место реализации по консультационным, юридическим, бухгалтерским, аудиторским, инжиниринговым, рекламным, маркетинговые услугам, обработке информации, НИОКР определяется по месту деятельности покупателя услуг (пп. 4 п. 1 ст. 148 НК РФ / пп. 4 п. 29 Протокола ЕАЭС).

Если российская организация приобретает такие услуги у иностранного партнера, то она будет налоговым агентом по НДС, даже если физические услуги оказаны в другой стране.

Получается, что услуги оказаны в другой стране, а место реализации при этом РФ – звучит странно, но тем не менее это так.

Документы, подтверждающие выполнение услуг

Список первичных документов, которые нужно иметь в наличии, чтобы подтвердить место оказания услуг (выполнения работ) определен в п. 4 ст. 148 НК РФ и п. 30 Протокола ЕАЭС:

- контракт (договор) с иностранным поставщиком;

- документ, подтверждающий выполнение услуг (работ);

- иные документы, предусмотренные законодательством государств ЕАЭС.

Обязанности налогового агента по НДС

Налоговый агент по НДС обязан выполнить ряд шагов. Рассмотрим их последовательно.

Установление момента определения налоговой базы

Момент определения налоговой базы – это дата оплаты поставщику, включая предоплату и расчеты неденежными средствами (п. 16 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Определение налоговой базы

Налоговая база – это сумма полученных доходов иностранного партнера, включая НДС.

Если расчеты с иностранным контрагентом ведутся в валюте, то в момент определения налоговой базы валютную сумму надо пересчитать в рубли (п. 3 ст. 153 НК РФ, п. 1, 2 ст. 161 НК РФ).

Налоговая база в валюте пересчитывается в рубли по курсу ЦБ РФ на день выплаты дохода иностранцу (Письмо Минфина РФ от 01.11.2010 N 03-07-08/303).

Расчет и удержание НДС

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

При расчете НДС следует руководствоваться п. 4 ст. 164 НК РФ и применять расчетную налоговую ставку 18/118.

Налоговый агент по НДС рассчитывает и удерживает НДС, т.е. денежные средства иностранному контрагенту должны быть перечислены уже за минусом удержанного НДС.

Организация заключила контракт с французской компанией BelleEpoque на оказание услуг по организации выставки в Париже на сумму 1 180 EUR, цена включает НДС.

Местом реализации услуг является РФ (пп. 4 п. 1 ст. 148 НК РФ), следовательно, Организация выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ).

Налоговый агент рассчитывает сумму НДС 1 180 : 118 х 18 = 180 EUR.

И перечисляет иностранцу вознаграждение за минусом НДС 1 180 – 180 = 1 000 EUR.

Если в контракте нет указания на НДС, то это значит, что в цену уже включена сумма НДС и следует применять расчетную ставку 18/118 (Постановление Пленума ВАС РФ от 30.05.2014 N 33 п. 17).

Независимо от того, выделен НДС по условиям договора (контракта) или нет, НА по НДС обязан исчислить и уплатить налог (Письмо Минфина РФ от 13.04.2016 N03-07-08/21231; Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11).

Если в договоре цена указана без учета НДС. Например, цена договора 1 000 EUR без учета НДС, то НДС исчисляется сверху и применяется ставка 18% (Письмо ФНС РФ от 05.10.2016 N СД-4-3/18862@).

Выставление счета-фактуры

При выставлении счета-фактуры налоговым агентом (далее СФ) следует руководствоваться п. 3 ст. 168 НК РФ. Это значит, что применяются общие правила по выставлению и оформлению счета-фактуры с учетом некоторых особенностей:

- СФ выставляется налоговым агентом в одном экземпляре;

- номер и дата платежного поручения в счете-фактуре – это номер и дата платежного документа на уплату налога в бюджет.

В строке 5 СФ «К платежно-расчетному документу N» налоговый агент указывает номер и дату платежного поручения на уплату НДС в бюджет, а не на оплату услуг поставщика (пп. з п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137; Письмо ФНС РФ от 12.08.2009 N ШС-22-3/634@).

Внесение записи в Книгу продаж

Налоговый агент регистрирует в книге продаж СФ по исчисленному налогу при осуществлении оплаты, частичной оплаты, в т.ч. при безденежных расчетах (Правила ведения книги продаж п. 15, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Неплательщики НДС, которые выступают налоговыми агентами по НДС, тоже формируют книгу продаж и регистрируют в ней счета-фактуры.

Перечисление НДС в бюджет

Порядок и сроки уплаты НДС установлены в п. 4 ст. 174 НК РФ:

«4. …уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам».

Т.е. уплата НДС налоговым агентом в бюджет должна осуществляться одновременно с перечислением оплаты иностранному продавцу, в т.ч. при уплате аванса.

Банк, обслуживающий НА, не вправе принимать от него поручение на перевод денежных средств в пользу иностранцев, если НА не представил в банк также поручение на уплату НДС с открытого в этом банке счета.

Пересчет налоговой базы из валюты в рубли и расчет суммы НДС производится по курсу ЦБ РФ на день выплаты дохода иностранцу. НДС уплачивается в бюджет в рублях. (п. 5 ст. 45 НК РФ, Письмо Минфина РФ от 21.01.2015 N 03-07-08/1467; Письмо Минфина РФ от 05.12.2016 N 03-07-08/72092).

При оформлении платежного поручения на уплату НДС в бюджет в поле 101 «Статус составителя» заполняется код 02 «налоговый агент».

Представление декларации по НДС в ИФНС

Налоговые агенты по НДС обязаны представить декларацию по НДС в обычном порядке не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ).

НДС, исчисленный налоговым агентом, отражается в декларации по НДС.

В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента»:

- стр. 060 — сумма исчисленного НДС по данным налогового агента;

- стр. 070 — код операции 1011712.

По каждому иностранному лицу заполняется отдельный Раздел 2.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура, выписанный налоговым агентом. Код вида операции «06».

Неплательщики НДС, являющиеся налоговыми агентами, обязаны так же представить декларацию по НДС в составе:

- Титульный лист;

- Раздел 2;

- Раздел 9.

Декларация по НДС может быть представлена на бумажном носителе только неплательщиком НДС, если он за налоговый период:

- не выставлял счета-фактуры;

- не являлся комиссионером или агентом (посредником).

Принятие НДС к вычету налоговым агентом

Порядок принятия НДС к вычету

НДС, уплаченный налоговым агентом в бюджет при приобретении услуг (работ) у иностранца, может быть принят к вычету плательщиком НДС (п. 3 ст. 171 НК РФ).

НДС, уплаченный в бюджет неплательщиком НДС, принять к вычету нельзя.

Налогоплательщики на УСН (доходы минус расходы) имеют право учесть в расходах сумму НДС, уплаченную ими в качестве НА по НДС (пп. 8 п. 1 ст. 346.16 НК РФ).

Агентский НДС учитывается в расходах также, как и услуги (работы), к которым налог относится. Если услуги (работы) поименованы в п. 1 ст. 346.16 НК РФ, то и НДС по ним можно учесть в расходах по той же статье. А если не поименованы, то учесть НДС в расходах нельзя.

Право на вычет НДС возникает при одновременном выполнении условий:

- услуги (работы) приобретены для деятельности, облагаемой НДС;

- в наличии правильный СФ, выданный самим же НА;

- услуги (работы) приняты к учету;

- НДС уплачен налоговым агентом в бюджет.

НДС должен быть именно уплачен налоговым агентом в бюджет, а не зачтен (Письмо Минфина РФ от 12.08.2010 N 03-07-11/355).

На этой позиции настаивают контролирующие органы, судебная практика противоречива – суды встают на сторону как ИФНС, так и налогоплательщиков. Поэтому в этом случае не следует рисковать и делать взаимозачет НДС.

Налоговые агенты имеют право принять к вычету НДС в том налоговом периоде, когда налог был фактически уплачен (Письмо Минфина РФ от 23.10.2013 N 03-07-11/44418; Постановления ФАС Северо-Западного округа от 28.01.2013 N А56-71652/2011; от 21.03.2012 N А56-38166/2011).

Декларация по НДС в части операций налогового агента будет заполнена следующим образом:

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету»:

- сумма НДС, подлежащая вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура, выписанный налоговым агентом. Код вида операции «06».

Вычет НДС налоговым агентом по авансовым платежам

Может ли налоговый агент заявить вычет по авансовым платежам?

Минфин РФ считает, что НА не имеет права заявить вычет НДС по авансовым платежам. Он может им воспользоваться только после принятия на учет товаров (услуг, работ). Нормы п. 12 ст. 171 НК РФ и п. 9 ст. 172 НК РФ не распространяются на налоговых агентов.

Основание — отсутствует счет-фактура, выданный продавцом, необходимый для применения вычета НДС (п. 1 ст. 172 НК РФ), а значит, не соблюдается стандартный порядок применения вычетов (Письмо Минфина РФ от 06.04.2016 N 03-07-08/19500; Письмо Минфина РФ от 21.06.2013 N 03-07-08/23545; Решение ВАС РФ от 12.09.2013 N 10992/13).

Перенос вычета НДС налоговым агентом

Может ли налоговый агент перенести вычет НДС на более поздний период?

Налоговый агент не может воспользоваться правом применения вычета НДС в течение 3х лет, которое предусмотрено п. 1.1 ст. 172 НК РФ.

Вычет НДС применяется только в том периоде, когда условия для применения вычета выполнены (Письмо Минфина РФ от 17.11.2016 N 03-07-08/67622).

НДС, выделенный в документах поставщиками из ЕАЭС

НДС выделен в документах поставщика из ЕАЭС, можно ли применить вычет?

НДС, выделенный в документах поставщиками из ЕАЭС при выполнении услуг (работ), не может быть принят к вычету.

НДС в данном случае исчислен и уплачен поставщиком из ЕАЭС в бюджет своего государства, а не в бюджет РФ. Бюджеты разные и компенсации налогов друг другу страны ЕАЭС не осуществляют. Счет-фактуру поставщик также оформил по своему законодательству и по своей ставке НДС. Такой документ не может быть зарегистрирован в книге покупок и быть основанием для вычета НДС, т.к. не соответствует требования ни НК РФ, ни Постановлению Правительства РФ от 26.12.2011 N 1137.

03 апреля Организация заключила контракт с белоруской компанией Белмашстрой на выполнение работ по ремонту движимого имущества на сумму 5 900 EUR с учетом НДС.

Имущество российской организации в момент ремонта находится на территории Белоруссии.

Местом реализации работ РФ не является (пп. 2 п. 29 Протокола ЕАЭС), следовательно, Организация не выступает налоговым агентом по НДС.

15 апреля контрагент Белмашстрой выполнил работы, выставил акт и счет-фактуру в адрес нашей Организации. В счете-фактуре выделен «белорусский» НДС по ставке 20%.

Сумма НДС, которую выделил в своем счете-фактуре белорусский поставщик включается в стоимость работ и вычету в РФ не подлежит (Письмо Минфина РФ от 18.05.2015 N 03-07-08/28428; Письмо Минфина РФ от 01.07.2014 N 03-07-08/31595; Письмо ФНС РФ от 03.09.2013 N ЕД-4-3/15969@).

Должен ли НА выставлять СФ, если он приобретает освобождаемые от НДС услуги (работы), поименованные в статье 149 НК РФ?

Минфин РФ считает, что при осуществлении операций по реализации товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения), налоговый агент имеет право не оформлять счет-фактуру (Письмо Минфина РФ от 19.03.2014 N 03-07-09/11822).

Неисполнение обязанностей налогового агента – штраф и пени

Если НА не выполняет обязанности по удержанию (перечислению) налогов, то на основании ст. 123 НК РФ с него взыскивается штраф в размере 20% от суммы, подлежащей удержанию и (или) перечислению (Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11 по делу N А72-5929/2010; Постановление Пленума ВАС РФ от 30.07.2013 N 57).

При просрочке уплаты НДС налоговый агент обязан исчислить и уплатить пени (ст. 75 НК РФ).

С октября 2017 г. пени рассчитываются по новым правилам с применением шкалы (п. 4 ст. 75 НК РФ). Если просрочка платежа:

- до 30 дней включительно — 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней;

- 31 и более дней — 1/150 ставки, действующей в период с 31-го календарного дня просрочки.

Рассчитать пени с помощью Калькулятора расчета пеней.

Налоговый агент при приобретении электронных услуг (актуально до 01.01.2019) (ст. 174.2 НК РФ)

Кто является НА по НДС при приобретении электронных услуг в сети интернет?

С 01.01.2017 г. организации (ИП), покупающие электронные услуги у иностранных компаний (рекламу в интернете, доступы к базам, контенту и т.п.), должны удержать НДС по данным операциям как налоговые агенты.

Список облагаемых электронных услуг приведен в п. 1 ст. 174.2 НК РФ.

По электронным услугам, оказываемым физическим лицам, иностранные компании обязаны отчитаться самостоятельно (п. 2 ст. 174.2 НК РФ).

Рассмотрим коды операций, которые применяются налоговым агентом при приобретении у иностранцев услуг в электронной форме.

Таблица составлена на основе Приложения N 1 к Порядку заполнения налоговой декларации по НДС, утв. Приказом ФНС РФ от 29.10.2014 N ММВ-7-3/558.

| Код операции (Раздел 2 декларации по НДС) | Операции, осуществляемые налоговыми агентами | Статья 174.2 НК РФ |

| 1011713 | Оказание иностранными организациями услуг в электронной форме, в т.ч. на основании договоров поручения, комиссии, агентских договоров, организациям и ИП (российская организация приобретает услуги у иностранца для себя) | п. 9 ст. 174.2 НК РФ |

| 1011714 | Оказание иностранными организациями услуг в электронной форме, в т.ч. на основании договоров поручения, комиссии, агентских договоров, заключенных с российскими организациями, ИП или обособленными подразделениями (российская организация является агентом иностранной компании и выступает посредником; услуги приобретает не для себя) | п. 10 ст. 174.2 НК РФ |

Особенности определения налоговой базы при приобретении электронных услуг

Налоговая база для НА, применяющих коды операций 1011713 и 1011714 будет различна:

- НА, получающие услуги непосредственно у иностранного поставщика (код 1011713) определяют базу НДС из суммы договора и расчетной ставки 18/118. Налоговая база включает сумму НДС (п. 1 и 2 ст. 161 НК РФ);

- НА, оказывающие услуги иностранного поставщика конечному потребителю, т.е. посредники (код 1011714), определяют базу НДС как стоимость услуг без учета НДС (п. 5 ст. 161 НК РФ).

На налогового агента при приобретении электронных услуг в сети интернет распространяются все те же правила, что и на НА, приобретающего услуги (работы) у иностранного партнера.

На поставщиков из ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия, Россия) норма не распространяется, т.к. содержится пока только в НК РФ. В Договор ЕАЭС от 29.05.2014 изменения не вносились.

Российская организация (ИП) выступает налоговым агентом по НДС только при приобретении электронных услуг у поставщиков не из стран ЕАЭС.

При приобретении электронных услуг у партнеров из ЕАЭС следует руководствоваться не НК РФ, а Договором о ЕАЭС от 29.05.2014 и Приложением N 18 к нему.

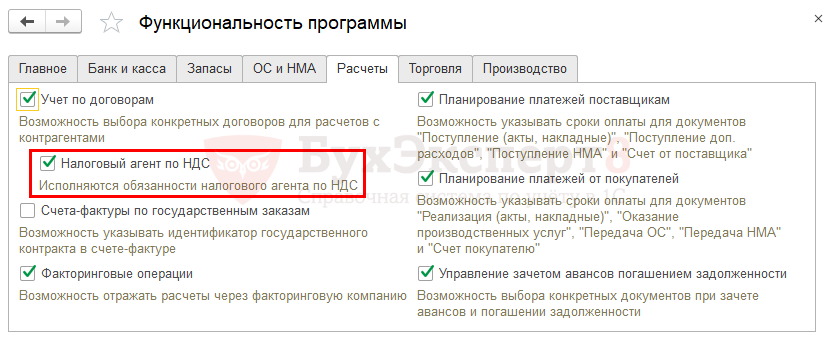

Настройки в 1С для организации, являющейся налоговым агентом

Настройка функциональности налоговым агентом по НДС

Для того чтобы в программе 1С появилась возможность отражать хозяйственные операции налогового агента по НДС, необходимо включить функциональность: раздел Главное – Настройки – Функциональность — вкладка Расчеты — флажок Налоговый агент по НДС.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Иногда сумму НДС в бюджет перечисляет не сам налогоплательщик, а кто-то другой за него — налоговый агент. Рассказываем кто, когда и в каких ситуациях является налоговым агентом.

Кто такие налоговые агенты

В некоторых случаях налог в бюджет государства платит не сам налогоплательщик, а другая компания. Как правило, эта компания является источником дохода для самого плательщика налога. Эта самая другая компания платит налог не из своего кармана, а из денег, причитающихся налогоплательщику. Поэтому она заранее удерживает сумму налога из дохода и сама перечисляет его в налоговую. Компания, которая платит налог за налогоплательщика, называется налоговым агентом. Иными словами, выступает посредником между налогоплательщиком и государством. Вся эта схема возникла из-за того, что бывают ситуации, когда сам налогоплательщик по каким-то причинам налог заплатить не может.

Когда вы являетесь налоговым агентом по НДС

Случаи, когда на вас государство возлагает обязанности налогового агента по НДС, перечислены в ст. 161 НК РФ. Переведем их на более понятный язык.

Вы будете являться налоговым агентом по НДС, если:

- покупаете товары, работы или услуги у иностранных лиц, которые не состоят на учете в России. При этом местом реализации является наше государство РФ (этот нюанс подробно рассмотрим чуть ниже);

- арендуете государственное имущество у самих органов власти или купили его в собственность.

Далее пойдут случаи, которые встречаются намного реже:

- продаете конфискованное имущество, клады, скупленные ценности и прочие богатства;

- покупаете имущество банкрота;

- как посредник реализуете товары, работы, услуги иностранных лиц, не состоящих на учете в России;

- если вы построили судно и в течение 46 дней, после перехода права собственности, не зарегистрировали его в Международном реестре судов (вдруг среди наших пользователей есть и такие).

Самые распространенные операции, покупку у иностранных фирм и аренду гос.имущества, давайте рассмотрим поподробнее.

Покупка товаров и заказ работ у иностранцев

Строить какое-нибудь судно вы, возможно, и не соберетесь. А вот купить у иностранной фирмы импортный товар или заказать услугу вполне может понадобиться в работе.

Сделка с иностранцем повлечет за собой отчетность по НДС и перечисление налога, только если выполняются три следующие условия:

- ваш поставщик-иностранец не состоит на учете в налоговой у нас в России. Всегда уточняйте этот факт при заключении контракта с иностранным продавцом. Если у иностранной компании есть подразделение в России, то отчитываться по НДС вам не придется. Если же вы заказываете товары или услуги у физлица, то налоговым агентом вы не будете;

- товар, который вы покупаете, или услуга облагается НДС. Полный перечень операций, освобожденных от НДС приведен в п.3 ст. 149 НК РФ;

- местом реализации является РФ.

Покупка электронных услуг у иностранцев

Остановимся подробнее на ситуации, когда вы приобретаете электронные услуги у иностранных компаний, например, Гугл или Дропбокс. С 1 октября 2022 года покупатель из России обязан уплатить НДС (п. 10 ст. 174.2 НК РФ). До этой даты удерживать и перечислять в бюджет РФ налог должен был сам продавец.

Избежать уплаты НДС можно, если приобретать электронные услуги у иностранцев через посредника. При этом посредник должен участвовать в расчётах. Тогда платить НДС будет он.

Определяем место реализации товаров и услуг

У товаров определить место реализации просто. Если товар изначально в момент отгрузки находится в России, то значит местом реализации и будет РФ. В случае, если поставщик будет поставлять товар из своей страны, тогда налоговым агентом по НДС вы не будете. И уплатите НДС на таможне. Об этом подробнее можно почитать в другой нашей статье «Закупка товара за границей: НДС и таможенное оформление».

С услугами дела обстоят сложнее, потому что место реализации определяется по-разному в зависимости от вида услуги. И тогда местом реализации услуг будет признаваться либо та страна, где вы находитесь, либо где находится ваш исполнитель либо что-нибудь еще. Место реализации работ и услуг рассматривается в ст. 148 НК РФ, а мы приведем те, которые встречаются чаще всего в жизни предпринимателей.

Если вы заказываете следующие услуги, то местом их реализации однозначно будет территория РФ, потому что вы работаете в России:

- передача, предоставление патентов, лицензий, торговых марок, авторских прав и т п.;

- разработка программного обеспечения;

- консультационные услуги;

- юридические услуги;

- бухгалтерские и аудиторские услуги;

- инжиниринговые услуги;

- реклама и маркетинг;

- услуги по обработке информации;

- предоставление персонала;

- аренда имущества, кроме недвижимости и авто.

Место реализации всех остальных услуг будет определяться по месту:

- их фактического оказания, например, если это услуги в сфере образования;

- нахождения имущества, если это работы или услуги, связанные с ним;

- нахождения товара при отправлении и в пункте назначения, если вы заказывали транспортные услуги.

Если вы определили, что все три условия выполняются, значит вы являетесь налоговым агентом по НДС. Поставщик-иностранец не сможет самостоятельно перечислить НДС в налоговую, он не состоит там на учете. Сумму налога вам нужно самим рассчитать и удержать из выплаты иностранцу. Чаще всего сделки происходят в иностранной валюте. Для того, чтобы определить НДС, пересчитайте сумму дохода иностранного поставщика в рубли на дату выплаты денег.

Если в контракте установлена стоимость товаров или услуг с учетом налога, то определить НДС просто — умножьте эту сумму на ставку 20/120. Если вы купили товары, которые облагаются НДС 10%, то нужно умножать на 10/110. В случае, если в контракте указана цена без учета налогов, то сумму НДС можно узнать, если умножить стоимость договора на 10% или 20%.

Счет-фактуру вам тоже придется выставить самим себе, но от имени иностранного поставщика. Необходимо это сделать в течение 5 дней со дня оплаты. В строках «Продавец» и «Адрес» нужно указать данные зарубежного контрагента, вы можете взять их из контракта. ИНН у иностранца нет, поэтому в строке 2б поставьте прочерк. А в полях «Покупатель», его адрес и ИНН нужно заполнить свои данные. В остальном счет-фактура ничем не отличается от обычных случаев.

В Эльбе вы можете выставить счёт-фактуру за несколько кликов. Вы получите готовую платёжку на перечисление налога и отчёт по НДС для отправки через интернет.

- при покупке товаров — до 25 числа месяца, следующего за кварталом;

- при заказе работ и услуг НДС необходимо заплатить одновременно с выплатой денег иностранному лицу. В банке подаете одновременно две платежки — на оплату налога и на оплату услуг контрагенту.

Также до 25 числа месяца, следующего за кварталом, нужно подать декларацию по НДС. За операции налогового агента отвечает второй раздел.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Аренда и покупка государственного имущества у органов власти

В случае с арендой и покупкой имущества вы будете налоговым агентом по НДС, если это государственное имущество и вашим арендодателем или продавцом являются органы власти. Чаще всего это бывает комитет по управлению имуществом.

Как налоговому агенту по НДС вам придется рассчитать сумму налога и удержать её из арендной платы или из оплаты стоимости имущества, если вы покупаете помещение в собственность.

НДС в этом случае рассчитывается аналогично предыдущему. В договоре аренды или купли-продаже имущества стоимость может быть установлена с учетом НДС или без него. В зависимости от этого условия налог будет вычисляться по-разному.

Если стоимость в договоре указана с учетом НДС, то чтобы вычислить сумму удержания, вам нужно умножить её на ставку 20/120. Если в договоре вы видите цену без учета НДС, то вам нужно просто умножить её на 20% и вы получите сумму, которую нужно удержать и перечислить в налоговую.

В течение 5 дней со дня оплаты не забудьте составить счет-фактуру. В полях «Продавец», его «Адрес» и «ИНН» нужно указать данные арендодателя или продавца из договора. А в данных покупателя нужно заполнить свои реквизиты. Остальные строки счета-фактуры заполняются по общим правилам.

До 25 числа месяца, следующего за кварталом перечислите НДС в свою налоговую и подайте декларацию с заполненным разделом 2. На этом все обязанности налогового агента будут исполнены.

Декларацию по НДС нужно предоставлять только в электронном виде. Эльба подготовит декларацию по НДС автоматически на основании выставленных вами счетов-фактур.

Статья актуальна на

26.01.2022

Автор: Марина Климова, профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

I. Что изменилось, а что осталось незыблемым

В 2019 г. в налоговом администрировании в РФ произошло знаковое событие: иностранные компании – поставщиков электронных услуг – обязали самостоятельно платить НДС в российский бюджет. Спустя три года эта, уже было набравшая обороты практика, столкнулась с почти непреодолимой проблемой: из-за ухода из РФ популярных международных платежных систем и санкций, введенных против нашей банковской системы, иностранцы фактически потеряли возможность проводить платежи НДС, используя механизмы, предлагаемые налоговым законодательством и налоговыми органами РФ.

По этой причине, а также потому, что расчеты и взаимоотношения в целом с иностранными поставщиками очень усложнились, для обеспечения поступлений в российский бюджет российским покупателям электронных услуг, являющимся организациями и ИП, ФНС России еще в марте 2022 г. предложила исполнять функции налоговых агентов (Письмо от 30.03.2022 № СД-4-3/3807@).

Теперь же – с 01.10.2022 г. – это уже узаконенный новый «старый» порядок (ст. 174.2 НК РФ в ред. Федерального закона от 14.07.2022 № 323-ФЗ).

При этом само понятие электронных услуг в контексте законодательства об НДС не поменялось. Что к ним относится, по-прежнему можно посмотреть в п. 1 ст. 174.2 НК РФ.

Обязанность иностранной организации встать на учет в российском налоговом органе, предусмотренная п. 4.6 ст. 83 НК РФ, реализуется посредством сервиса «НДС-офис интернет-компании» на сайте ФНС России.

Рассчитывать налог, уплачивать его в бюджет, выставлять российским покупателям инвойсы с указанием российских ИНН и КПП, сдавать декларацию по НДС иностранной организации, поставляющей электронные услуги хозяйствующим субъектам из РФ, больше не нужно (утратил силу п. 2.1 ст. 171 НК РФ, см. абз. 8 п. 8, п. 10.1 ст. 174.2 НК РФ в ред. Федерального закона от 14.07.2022 № 323-ФЗ).

С 01.10.2022 г. при покупке электронных услуг у иностранной компании, в том числе на основании посреднических договоров, российские организации и ИП исполняют функции налогового агента по НДС: исчисление, уплату налога, отражение операций в своих налоговых декларациях по этому налогу. Исключений из этого правила два (п. 10, 10.1 ст. 174.2 НК РФ):

- покупка осуществлена через обособленное подразделение инокомпании в РФ – тогда оно справляется с обязанностями налогоплательщика самостоятельно;

- покупка совершена через посредника – российскую организацию или ИП или обособленные подразделения иностранных организаций, расположенные на территории РФ, принимающую(его) непосредственное участие в расчетах с покупателем – тогда роль налогового агента выполняет посредник. В этой части правила почти не изменились, мы их описывать не будем.

Вся эта схема работает, если местом реализации электронных услуг является территория РФ. Напоминаем:

- согласно пп. 4 п. 1 ст. 148 НК РФ все электронные услуги, оказанные российскому покупателю, считаются реализованными в РФ. Это правило применяется во всех случаях, когда поставщик не является организацией из страны-члена ЕАЭС;

- если поставка таких услуг осуществляется организацией из страны ЕАЭС (Беларуси, Армении, Кыргызстана, Казахстана), с определением места реализации все сложнее и нужно руководствоваться п. 29 и п. 33 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о ЕАЭС) с учетом Писем Минфина России от 17.09.2021 № 03-07-13/1/75553, от 21.07.2020 № 03-07-13/1/63374 и др. Например, для рекламных услуг, услуг по обработке информации, передаче прав на ПО местом реализации будет РФ, поскольку покупатель российский (пп. 4 п. 29 Протокола, Письмо Минфина России от 23.07.2021 № 03-07-13/1/59211); для образовательных услуг, оказываемых в электронной форме, местом реализации будет страна местонахождения организации, осуществляющей образовательную деятельность, независимо от места нахождения обучающихся (пп. 3 п. 29 Протокола с учетом п. 4 ст. 16 Федерального закона от 29.12.2012 № 273-ФЗ), поэтому НДС с таких услуг в РФ не уплачивается.

Удобные онлайн-сервисы «Такском» подходят для представления отёчности в ФНС и другие госорганы

На выбор мы предлагаем три решения:

- устанавливаемую программу «Доклайнер»;

- веб-сервис «Онлайн-Спринтер»;

- встраиваемое в 1С решение «1С: Электронная отчётность».

II. Что нужно делать налоговому агенту – покупателю

1. При совершении каждой операции по приобретению электронной услуги отдельно определять налоговую базу по НДС как сумму дохода иностранной компании от реализации такой услуги с учетом налога.

Если стоимость услуги определена в иностранной валюте, пересчитать сумму в рубли по курсу Центрального банка Российской Федерации на дату перечисления денежных средств поставщику (п. 3 ст. 153, п. 1, 2 ст. 161 НК РФ, Письма Минфина России от 27.02.2017 № 03-07-08/10658, от 03.05.2018 № 03-07-08/29875).

Налог определяется по расчетной ставке 20/120 (п. 4 ст. 164 НК РФ).

2. При перечислении оплаты (предварительной оплаты) поставщику электронной услуги удержать НДС у налогоплательщика и уплатить его в бюджет вне зависимости от того, исполняет ли покупатель обязанности налогоплательщика НДС или нет (п. 2 ст. 161 НК РФ).

Уплата налога производится налоговыми агентами одновременно с перечислением денежных средств иностранному поставщику. Банк, обслуживающий налогового агента, не вправе принимать от него поручение на перевод денежных средств в пользу поставщика, если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога (п. 4 ст. 174 НК РФ).

Внимание! С 2023 г. вводится единый налоговый платеж и налоговый агент будет уплачивать НДС в его составе равными долями в течение трех месяцев, следующих за истекшим кварталом в срок не позднее 28-го числа каждого месяца (п. 1, абз. 2 и 3 п. 4 ст. 174 НК РФ в ред. Федерального закона от 14.07.2022 № 263-ФЗ). Т.е. нужно будет удержать налог при выплате иностранному поставщику, но не перечислять его в бюджет сразу.

3. Налоговый агент после перечисления средств поставщику (в т.ч., предоплаты) составляет счет-фактуру (п. 3 ст. 168 НК РФ), и регистрирует его в своей книге продаж с кодом вида операции 06.

4. Сумму НДС налоговый агент – плательщик этого налога вправе заявить к вычету после принятия электронной услуги к учету (т.е. после ее оказания иностранным поставщиком) (п. 3 ст. 171, п. 1 ст. 172 НК РФ). Для вычета нужно иметь вышеупомянутый счет-фактуру, подтверждение оплаты налога в бюджет, а сама услуга должна была быть приобретена для осуществления облагаемой НДС деятельности. Свой счет-фактуру, сформированный при оплате электронной услуги, налоговый агент регистрирует в книге покупок с кодом вида операции 06.

Обратите внимание: налоговый агент не вправе до момента оказания ему услуги воспользоваться вычетом НДС в отношении налога, уплаченного им в бюджет с перечисленной поставщику предоплаты, поскольку у него нет необходимого в таких случаях счета-фактуры, выставленного поставщиком (п. 12 ст. 171, п. 9 ст. 172 НК РФ, Письма Минфина России от 20.03.2018 № 03-07-08/17279, ФНС России от 12.08.2009 № ШС-22-3/634@, Решение ВАС РФ от 12.09.2013 № 10992/13).

Сумму налога, уплаченного в качестве налогового агента, можно заявить к вычету только за тот налоговый период, когда выполнены все условия для вычета. Перенос или распределение вычета на срок до трех лет в таких обстоятельствах не предусмотрены НК РФ (п. 3 ст. 171, п. 1.1 ст. 172 НК РФ, Письмо Минфина России от 09.04.2015 № 03-07-11/20290, Письмо ФНС России от 08.10.2021 № БВ-4-3/14235@). Если вычетом не воспользовались своевременно, для его заявления понадобится уточненная декларация за соответствующий период.

5. Налоговый агент в своей декларации по НДС отражает операции, связанные с приобретенными им электронными услугами иностранного поставщика (п. 8 ст. 174.2 НК РФ). Декларацию нужно подавать, даже если налоговый агент сам не является плательщиком НДС (абз. 2 п. 5 ст. 174 НК РФ).

Налоговые агенты, являющиеся плательщиками НДС, в своей налоговой декларации помимо прочих сведений, приводимых ими как налогоплательщиками, заполняют раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». При этом в разделе 9 «Сведения из книги продаже об операциях, отражаемых за истекший налоговый период» отражаются, в том числе, сведения об операциях, по которым в отчетном квартале НДС был начислен налоговым агентом, причем применительно к счетам-фактурам налогового агента в строке 010 «Код вида операции» раздела 9 указывается код «06». В разделе 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 1-4 статьи 164 НК РФ» налоговой декларации за период, в котором выполнены условия для вычета НДС, сумма налога, уплаченная в бюджет покупателем — налоговым агентом, подлежащая вычету, отражается по строке 180. При этом в разделе 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период» счет-фактура налогового агента указывается с кодом вида операции «06» (стр. 010). В остальном налоговая декларация заполняется в общем порядке.

Налоговые агенты, которые не являются плательщиками НДС или освобождены от уплаты этого налога, подают налоговую декларацию по НДС в составе титульного листа, разделов 1, 2 и 9.

III. «Все страньше и страньше!»

Сегодняшние сложности с расчетами с иностранными контрагентами создают для бухгалтеров ранее неведомую реальность. Можно перечислить платеж поставщику, а он вернется (может, даже и с большой задержкой), не дойдет до получателя, потому что все привычные банковские каналы нарушены.

В связи с этим возникают проблемы не только с самим партнерством, но и с НДС налогового агента.

Во-первых, как мы уже указали выше, согласно п. 4 ст. 174 НК РФ уплата НДС производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств иностранному поставщику; банк, обслуживающий налогового агента, не вправе принимать от него поручение на перевод денежных средств в пользу указанных налогоплательщиков, если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета. Допустим, все так и сделали. Но платеж по НДС прошел, а платеж иностранному контрагенту – нет. При следующей попытке это правило опять должно сработать? Но НДС ведь уже уплачен налоговым агентом! Безусловно, повторную уплату налога банк требовать не может. В случае недопонимания со стороны банка придется пояснить, что уплата налога уже произведена.

Во-вторых, мы поднимали вопрос о том, как определить налоговую базу и сумму налога к уплате налоговым агентом, если расчеты ведутся в иностранной валюте и процитировали п. 3 ст. 153 НК РФ, согласно которому рублевый эквивалент определяется по курсу иностранной валюты, установленному Банком России на дату осуществления расходов российским покупателем. Привычно, что это дата оплаты (перечисления) средств иностранцу. Но как теперь трактовать, когда произведен этот самый расход? Ведь если банк в итоге не исполнил поручение, то оплата не состоялась или она все же считается совершённой, поскольку средства со счета российского покупателя списывались? Как часто вам приходили в голову подобные вопросы раньше? Тем не менее, ответ есть и он таков: если контрактом не предусмотрено иное, то моментом исполнения обязательства покупателя по оплате является зачисление денежных средств на корреспондентский счет банка продавца (п. 26 Постановления Пленума Верховного Суда РФ от 22.11.2016 № 54). По-видимому, этого как раз и не происходит, что и является причиной отказа в исполнении распоряжения на оплату банком покупателя. Таким образом, «расход» (в контексте п. 3 ст. 153 НК РФ) не состоялся. Налоговый агент, совершивший попытку оплаты, рассчитал налоговую базу по курсу на день такой попытки и уплатил соответствующую сумму НДС в бюджет. Если платеж поставщику не прошел, базу и налог нужно будет пересчитывать при каждой следующей попытке, при необходимости доплачивать НДС и остановиться в итоге на эквиваленте по курсу на дату успешного платежа. Отметим, что никаких разъяснений от Минфина или ФНС России по этому поводу на момент публикации нет.

Отсюда следует еще один вопрос: а что делать, если НДС в итоге из-за колебания курса иностранной валюты оказался переплачен налоговым агентом? Если излишне перечисленный в бюджет налог был удержан у налогоплательщика, то зачет (возврат) возможен при условии, что налоговый агент вернул налогоплательщику излишне удержанную с него сумму НДС, чему имеется соответствующее подтверждение, которое надо представить в налоговый орган вместе с заявлением о зачете (возврате) (п. 14 ст. 78 НК РФ, п. 34 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Если излишне перечисленный в бюджет налог превышает сумму НДС, удержанную у налогоплательщика, то зачесть или вернуть НДС в сумме такого превышения агент может в общем порядке, т.к. налог фактически уплачен за счет средств самого налогового агента. Зачет возможен в счет задолженности российской организации по налогам, пеням и штрафам, а также в счет ее будущих налоговых платежей (п. п. 1, 14 ст. 78 НК РФ, п. 1.2 Методических рекомендаций, утвержденных Приказом ФНС России от 25.12.2008 № ММ-3-1/683@).

Наконец, если мытарства с предоплатой закончатся прекращением контракта, поскольку платеж так и не поступит иностранному контрагенту, что налоговому агенту делать с суммой НДС, уплаченной в бюджет? Принять ее к вычету в обычном порядке не получится: электронная услуга не оказана. Подойдет ли п. 5 ст. 171 НК РФ, согласно положениям которого вычетам подлежат суммы налога, уплаченные налоговым агентом за продавца в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), в случае изменения условий либо расторжения соответствующего договора и возврата поставщиком соответствующих сумм авансовых платежей покупателю? Пожалуй, нет, аванс не дошел до поставщика и, следовательно, не был им возвращен: банк просто не смог исполнить поручение клиента. В этом случае разумно просить возврата образовавшейся переплаты НДС из бюджета или ее зачета в счет других налоговых платежей несостоявшегося российского покупателя, ведь по сути он перечислил в бюджет излишнюю сумму за свой счет.

Отправить

Запинить

Твитнуть

Поделиться

Перечень случаев, когда покупатель должен уплачивать НДС в качестве налогового агента, установлен Налоговым кодексом. Одним из таких случаев является приобретение товаров, работ, услуг у иностранного продавца.

С 4 квартала 2022 года агентские обязанности по Кодексу нужно будет исполнять в том числе при покупке у иностранной компании электронных услуг, местом реализации которых является РФ (кроме случаев, когда иностранная организация оказывает такие услуги через российское обособленное подразделение). Такие поправки внесены законом от 14.07.2022 № 323-ФЗ.

ФНС уточнила, что если предоплата в счет оказания услуг в электронной форме перечислена иностранному поставщику до 1 октября, обязанности НДС-агента у покупателя не возникают. При этом покупатель вправе принять к вычету такой НДС, уплаченный в адрес иностранной организации, даже если сами электронные услуги приняты на учет у покупателя после 1 октября 2022 года (письмо от 08.08.2022 № СД-4-3/10308@).

До 01.10.2022 при покупке электронных услуг иностранной организации формально действовал особый порядок — НДС должен был уплачиваться самой иностранной организацией (так называемый налог на Google). Но поскольку из-за санкций эти поставщики могут иметь затруднения с перечислением НДС в российский бюджет, ФНС еще в марте рекомендовала, чтобы это делали российские покупатели — организации и ИП (письмо от 30.03.2022 № СД-4-3/3807@).

О том, что покупатель добровольно берет на себя обязанности налогового агента по НДС, иностранного продавца рекомендуется проинформировать.

Если покупатель электронных услуг самостоятельно исчислит, уплатит НДС в бюджет и примет его к вычету (или включит в расходы), никто не будет требовать повторной уплаты налога и отражения его в декларации от иностранной компании, а также перерасчета налоговых обязательств у покупателя.

Данные рекомендации касаются не только указанных в ст. 174.2 НК РФ услуг в электронной форме, но и других облагаемых в России НДС товаров и услуг, следует из письма № СД-4-3/3807@.

В декларации по НДС эти услуги следует указывать с кодом 1011720 (письмо ФНС от 28.09.2022 № СД-4-3/12845@).

Важно! Рекомендации от «КонсультантПлюс»:

Чтобы исполнить обязанности налогового агента при приобретении услуг у иностранной организации, вы должны (пп. 1, 2 ст. 161, п. 3 ст. 168, п. п. 4, 5 ст. 174 НК РФ):

1) исчислить НДС с ее доходов;

2) выставить счет-фактуру;

3) уплатить налог в бюджет одновременно с перечислением оплаты иностранцу. Его вы сможете принять к вычету;

4) сдать в налоговый орган декларацию по НДС.

Разъяснения по всем пунктам вы найдете в Готовом решении. Пробный доступ бесплатный.