Единая упрощенная декларация: кто сдает

Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную деятельность в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

Алгоритм заполнения нулевых деклараций см. в статьях:

- «Как заполнить нулевую декларацию по НДС?»;

- «Нулевая декларация по налогу на прибыль: как правильно заполнить?».

Какие еще отчеты можно заменить на ЕУД, читайте здесь.

Обязательными условиями, позволяющими подавать единую упрощенную налоговую декларацию, являются:

- отсутствие операций в отчетном периоде, в результате которых происходит движение денежных средств на счетах или в кассе организации или индивидуального предпринимателя;

- отсутствие объектов налогообложения по тем налогам, плательщиком которых является организация или ИП.

По сути, обозначенные выше условия могут относиться к налогоплательщикам, которые только что были зарегистрированы и не успели провести каких-либо операций. На практике единая упрощенная налоговая декларация сдается крайне редко в связи с тем, что налогоплательщиков, удовлетворяющих указанным выше условиям, практически нет. Некоторые субъекты бизнеса ошибочно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся и расходы организации.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

Об ответственности за ошибочное представление единой (упрощенной) декларации вместо декларации по налогам вы можете узнать из Готового решения от КонсультантПлюс. Для этого получите бесплатный пробный доступ к К+.

Иногда вы можете услышать, как кто-то сказал «единая декларация по страховым взносам». Что он имел в виду? Скорее всего, отчетность по страховым взносам, которую мы сдаем в ИФНС. Конечно, это не декларация, а расчет. Но в речи можно встретить и такой термин. Все о едином расчете по страховым взносам вы можете узнать из материалов нашей одноименной рубрики.

Когда налогоплательщик может сдать единую упрощенную декларацию: примеры

Для более понятного объяснения того, кто сдает единую упрощенную налоговую декларацию, рассмотрим несколько наглядных примеров:

Пример 1

Допустим, ООО «Огонек», находящееся на ОСНО, в 2022 году не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Пример 2

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.08.2022, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2022 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2022 год не позднее 20.01.2023.

Подтверждение указанного выше примера содержит письмо ФНС от 08.08.2011 № АС-4-3/12847@.

Пример 3

ООО «Темп» находится на ОСНО. В 2022 году на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Сроки подачи единой упрощенной декларации в 2023 году

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации (ЕУД) установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом. Этот срок действовал и в 2022 г., он же будет действовать и в 2023 г., несмотря на то, что сроки представления большинства отчетных форм были изменены — перенесены на 25 число. Все изменения связаны с переходом хозяйствующих субъектов на погашение налоговых обязательств посредством единого налогового платежа.

В зависимости от организационно-правовой формы субъекта бизнеса ЕУД представляется:

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

Для представления в 2023 году сроки сдачи единой упрощенной налоговой декларации будут такими:

- 20.01.2023 — за 2022 год;

- 20.04.2023 — за 1-й квартал 2023 года;

- 20.07.2023 — за полугодие 2023 года;

- 20.10.2023 — за 9 месяцев 2023 года.

До 22.01.2024 нужно будет отчитаться за 2023 год — перенос с субботы 20 января на ближайший, следующий за ним рабочий день.

Об ответственности за несвоевременное представление единой (упрощенной) декларации рассказано в Готовом решении от КонсультантПлюс. Это пробный доступ к К+, бесплатно.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Порядок заполнения единой упрощенной налоговой декларации в 2022-2023 годах

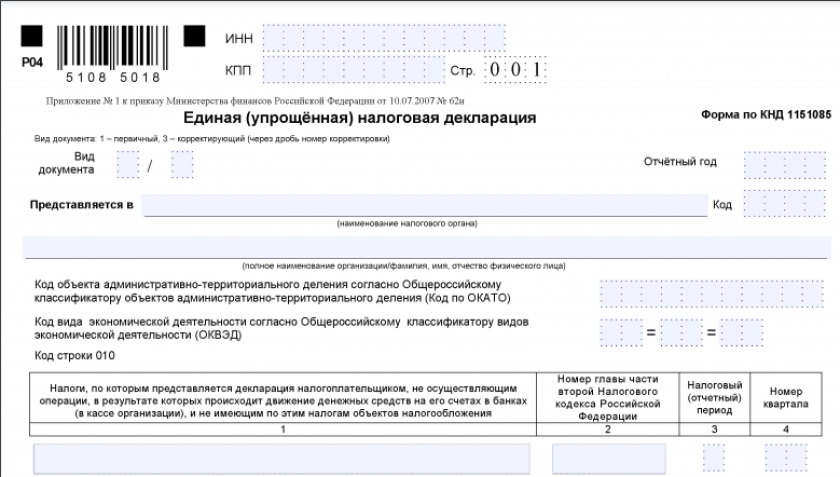

Как заполнить единую упрощенную налоговую декларацию? Форма и порядок заполнения единой упрощенной налоговой декларации утверждены приказом Минфина России от 10.07.2007 № 62н. Правилам, содержащимся в этом документе, подчиняется и процедура оформления единой упрощенной налоговой декларации в 2022-2023 годах.

Общие требования к заполнению единой упрощенной налоговой декларации (или формы КНД 1151085) следующие:

- заполняется от руки черными или синими чернилами либо распечатывается;

- запрещается вносить исправления с использованием корректирующего средства;

- организации и ИП заполняют только 1-ю страницу, 2-ю заполняют физлица.

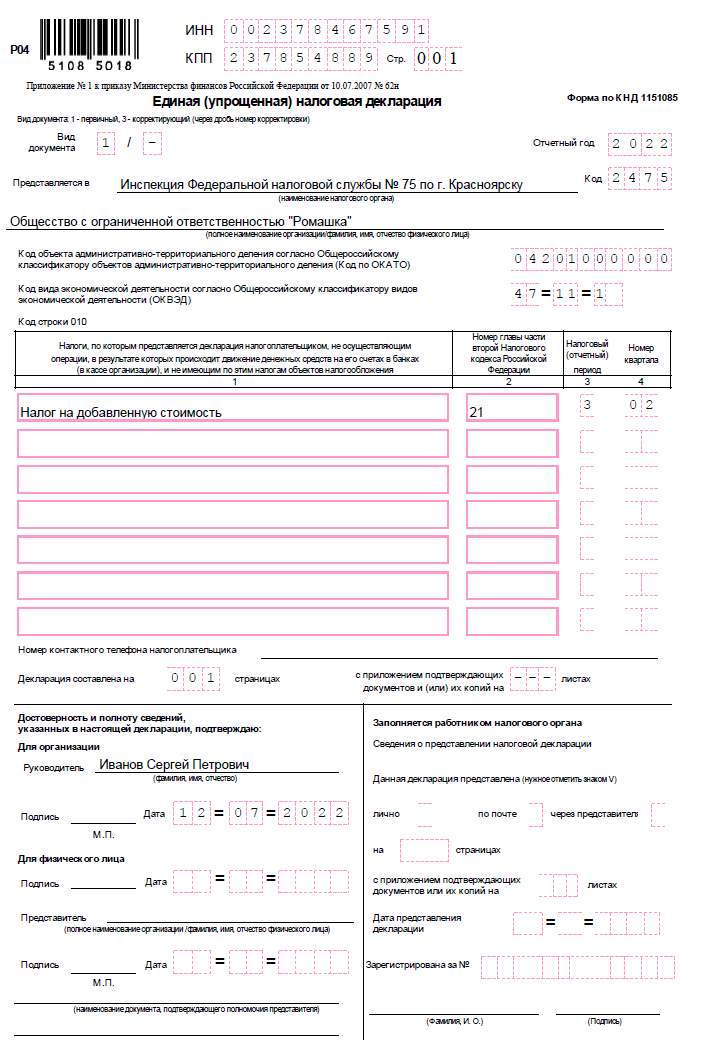

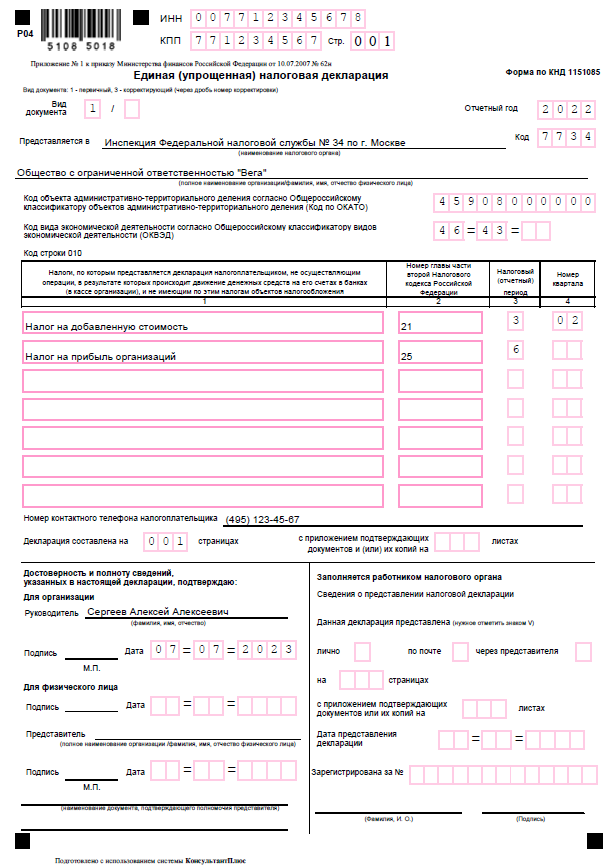

Теперь рассмотрим порядок заполнения страницы 1 упрощенной декларации.

В полях «ИНН» и «КПП» организации указывают ИНН и КПП согласно свидетельству о постановке на учет налоговым органом. Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

В поле «Вид документа» проставляется:

- в случае первичной подачи декларации — «1»;

- в случае подачи корректирующего отчета — «3» и через дробь номер корректировки: «1», «2», «3» и т.д.

В поле «Отчетный год» указывается год, за который подается декларация.

В поле «Предоставляется в» указывается наименование налоговой инспекции — получателя, в поле «Код» — ее код.

В поле «ОКАТО» проставляется код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В поле «Код вида экономической деятельности» указывается код по ОКВЭД отчитывающейся организации или ИП.

Теперь расскажем, как заполняется таблица налогов.

В графе 1 указывается наименование налога, в графе 2 — номер соответствующей ему главы НК РФ. Графы 3 и 4, отведенные в единой упрощенной декларации для данных по налоговому (отчетному) периоду, заполняются следующим образом:

- в случае, когда налоговым периодом по налогу является квартал, графа 3 принимает значение 03, а графа 4 заполняется по номеру квартала: 01, 02, 03 и 04;

- в случае, когда налоговый период по налогу — год, а отчетные периоды определяются нарастающим итогом, графу 4 не заполняют, а в графе 3 указывают номер, соответствующий отчетному (налоговому) периоду:

- 3 — квартал;

- 6 — полугодие;

- 9 — 9 месяцев;

- 0 — год.

О том, как заполнить строку 010 единой (упрощенной) декларации при ОСН и при УСН, подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно.

Ниже указываются номер контактного телефона, количество страниц декларации и количество страниц подтверждающих документов.

В случае заверения декларации руководителем организации или самим ИП далее проставляются Ф. И. О руководителя (или ИП), его подпись, печать организации (при ее наличии) и дата составления декларации. Если декларация удостоверяется уполномоченным лицом, указывается его Ф. И. О. В качестве документа, подтверждающего полномочия лица:

- для организации достаточно доверенности на бланке организации с печатью и подписью руководителя;

- для ИП необходима нотариальная доверенность на уполномоченное лицо.

Подробности см. здесь.

Страница 2 заполняется только физическими лицами — там указываются стандартные данные о человеке, поэтому проблем при заполнении данной страницы возникнуть не должно.

Единая упрощенная декларация — образец заполнения

Бланк единой упрощенной налоговой декларации можно бесплатно скачать, кликнув по картинке ниже:

Бланк единой упрощенной налоговой декларации

Скачать

Скачать бланк

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

Заполненный образец единой упрощенной налоговой декларации для организации вы можете скачать в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.

Итоги

Подводя итог, еще раз отметим, что сдавать единую упрощенную налоговую декларацию могут далеко не все налогоплательщики. Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

Единая упрощённая декларация за 4-й квартал 2022 года — форма, предназначенная для субъектов, у которых в отчётном периоде не было операций и налогооблагаемых активов. Она введена для облегчения отчётной нагрузки. Компании и ИП, еще не начавшие или приостановившие деятельность, могут подать единую декларацию вместо отчётов по каждому налогу в отдельности. Расскажем, кто и когда подаёт эту декларацию, и приведём пример заполнения.

Содержание

- Условия подачи декларации

- Кто не может подавать единую декларацию

- Кто вправе подавать форму

- Когда и куда подавать

- Форма и порядок заполнения

- Образец заполнения

- Санкции

- Нормативная база

Условия подачи декларации

Право подавать единую упрощённую декларацию предусмотрено статьёй 23 и статьёй 80 Налогового кодекса. Подают эту форму плательщики одного или нескольких налогов, у которых в отчётном периоде:

- Не было объектов налогообложения.

- Не было движения по расчётным счетам и кассе.

Внимание! Любое движение средств по расчётному счету или кассе, включая ошибочное зачисление или списание денег, станет препятствием для подачи единой упрощённой декларации. Сюда относится в том числе и комиссия за ведение банковского счёта. Вообще, любая операция, будь она приходной и расходной, автоматически означает, что рассматриваемую декларацию субъект подать не сможет. Сумма такой операции не играет роли — важен сам факт её наличия.

Нужно отличать единую упрощённую декларацию от декларации по налогу в связи с применением упрощённой системы налогообложения. Кроме названия, между ними нет ничего похожего.

Кто не может подавать единую декларацию

Указанные выше условия являются необходимыми, но не достаточным для подачи единой упрощённой декларации. Кроме них, существуют и другие.

В частности, возможность подать эту декларацию зависит от применяемого субъектом режима налогообложения. Так, если компания или предприниматель применяет ЕНВД, то подавать такую декларацию нельзя, ведь на этой системе не может быть «нулевой» отчётности.

Не смогут подать рассматриваемую декларацию и предприниматели на общей системе налогообложения. Дело в том, что они уплачивают НДФЛ со своих доходов и отчитываться по нему должны вне зависимости от их наличия.

Кроме того, декларация не сможет заменить отчётность по следующим налогам:

- НДПИ

- акцизы

- налог на игорный бизнес

Это связано с тем, что отчёты по указанным налогам предоставляются ежемесячно, а единая декларация может подаваться лишь в отношении налогов, которые нужно подавать ежеквартально или раз в год.

Кто вправе подавать форму

Если принять во внимание все указанные выше исключения, то список налогов, которые при отсутствии деятельности можно включить в единую упрощённую декларацию, будет таким:

- налог на прибыль

- налог на имущество организаций

- транспортный налог

- земельный налог

- НДС

- водный налог

- налог при УСН

- налог при ЕСХН

Однако то, что указанные выше налоги включаются в единую декларацию, вовсе не означает, что субъект должен отчитываться по ним всем. Если он не является, например, плательщиком водного налога или налога на землю, указывать соответствующую информацию в единой декларации не нужно. Другими словами, декларация заполняется в отношении тех налогов, плательщиком которых является подающий её субъект.

Что касается двух последних налогов в списке, то целесообразность подачи в их отношении единой декларации сомнительна. Проще и надежнее подать нулевую декларацию по УСН либо ЕСХН — тогда у инспекции точно не будет никаких вопросов к налогоплательщику.

И еще одно пояснение касается НДС. У субъекта в отчётном периоде не должно быть операций, которые подлежат включению в раздел 7 декларации по НДС. Это операции, которые объектом налогообложения не являются, но в отчётность попадают обязательно. Если такие операции были, подавать вместо декларации по НДС единую декларацию нельзя.

Из-за всех этих ограничений на практике подача единой упрощённой декларации является событием не столь частым.

Когда и куда подавать

Крайний срок подачи декларации — 20 число месяца, следующего за окончанием первого квартал, полугодия, 9-месячного периода и года. С учётом переноса сроков из-за выходных дней, за отчётные периоды, которые относятся к 2022 году, декларацию нужно подавать до:

- за 2022 год — до 20.01.2022 включительно

- за I квартал 2022 года — до 20.04.2023 включительно

- за полугодие — до 20.07.2023 включительно

- за 9 месяцев — до 20.10.2023 включительно

- за 2023 год — до 22.01.2024 включительно (20.01 будет суббота)

В отношении налогов, отчётным периодом для которых является год, декларация подается только один раз. Например, если организация заменяет рассматриваемым отчётом декларацию по налогу на имущество, то подать его нужно лишь по итогам года.

Декларация подается в ИФНС по месту нахождения организации либо месту жительства физического лица. Подать её можно лично, через представителя, почтовым отправлением с описью либо по ТКС.

Форма и порядок заполнения

Бланк декларации — форма по КНД 1151085 — утверждён приказом Минфина от 10 июля 2007 года № 62н. Как обычно, в том же документе предлагается и порядок заполнения отчёта (далее Порядок).

Форма состоит из двух страниц, но организации и предприниматели должны заполнять только страницу 001. Страница 002 предназначена для информации о физическом лице, не являющимся ИП, и заполняется лишь в случае, если такой гражданин не указал на странице 001 свой ИНН.

Рассмотрим построчно заполнение единой упрощённой декларации:

- ИНН. Физические лица, в том числе предприниматели, указывают 12-значный код. Организации указывают 10-значный код, в двух последних ячейках ставят прочерки.

- КПП. Указывается код по месту нахождения организации. Предприниматели ставят прочерки, поскольку не имеют этого кода.

- Вид документа. До дроби указывается: 1 — если декларация первичная, 3 — если корректирующая. После дроби указывается номер корректировки.

- Отчётный год. Указывается год, к которому относится отчётный период, в нашем примере 2022.

- Наименование налогового органа. Указывается наименование и номер своей налоговой инспекции. Рядом в соответствующих ячейках указывается код налогового органа, например, 7722 (ИФНС № 22 по городу Москве).

- Наименование налогоплательщика. Указывается полное наименование организации, включая правовую форму, либо ФИО физического лица.

- Код по ОКАТО. Указывается код код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

- Код вида экономической деятельности. Берется код ОКВЭД из соответствующего классификатора.

Далее идёт табличная часть формы — в ней указываются сведения о налогах, в отношении которых подается упрощённая декларация:

- В графе 1 указывается наименование налога.

- В графе 2 — номер главы НК РФ, регулирующей этот налог.

- В графах 3 и 4 — коды налогового (отчётного) периода:

- Если периодом является квартал, то в Графе 3 нужно указать код «3», а в Графе 4 — соответствующий код квартала:

- 01 — 1 квартал

- 02 — 2 квартал

- 03 — 3 квартал

- 04 — 4 квартал

- Если налоговым периодом является год, а отчётным — квартал, полугодие и 9 месяцев, то Графа 4 не заполняется, а в Графе 3 указывается:

- 3 — 1 квартал

- 6 — полугодие

- 9 — 9 месяцев

- 0 — год

- Если периодом является квартал, то в Графе 3 нужно указать код «3», а в Графе 4 — соответствующий код квартала:

Далее необходимо указать номер контактного телефона, чтобы при возникновении вопросов по декларации инспектор мог связаться организацией или ИП.

Затем указывается, на скольких листах подана декларация, а при наличии приложений — количество листов с приложениями.

Далее ответственное лицо должно подтвердить достоверность и полноту представленной в отчёте информации. Для организации и физического лица выделенные отдельные блоки:

- Блок «Для организаций» заполняется, если от имени компании декларацию подписывает лично руководитель. Указывается его ФИО, ставится подпись и печать (при наличии).

- В блоке «Для физического лица» ставится его подпись и указывается дата.

- Блок «Представитель» заполняется, если декларацию подписывает представитель организации, ИП или физлица:

- Если представителем является физлицо, указывается его ФИО.

- Если представителем является организация, указывается ФИО сотрудника этой организации, который уполномочен подписывать декларацию.

- В нижней строке указываются реквизиты доверенности.

Вторая страница заполняется физлицом, которое не имеет статуса индивидуального предпринимателя. Необходимо указать ФИО, дату и место рождения, гражданство, в том числе код страны, сведения о документе, удостоверяющем личность, и его код, а также свой адрес. Поясним порядок заполнения некоторых полей, которые могут вызвать затруднения:

- В строке «Гражданство» указывается название страны, например, Российская Федерация, а рядом в соответствующем поле указывается код из Общероссийского классификатора стран мира. Код России — 643.

- В строке «Вид документа, удостоверяющего личность» нужно написать его наименование. Например, паспорт гражданин РФ. В соответствующем поле указывается код документа из приложения № 1 к Порядку. Для российского паспорта ставится код 21.

- В строке «Субъект Российской Федерации», помимо наименования, нужно указать код региона из приложения № 2 к Порядку.

Образец заполнения

На следующем изображении приведен пример заполнения единой упрощённой декларации:

Санкции

Грозит ли налогоплательщику штраф за непредставление либо несвоевременное представление единой упрощённой декларации? Ответить на этот вопрос однозначно сложно. Дело в том, что Минфин и ФНС так и не пришли к единому мнению по этому поводу. Так, Минфин в своём письме № 03-02-07/2-154 от 12.11.2012 ссылается на то, что упомянутая декларация не является обязательной формой. Она разработана для упрощения отчётной нагрузки на субъекты бизнеса, которые в отчётном периоде не вели деятельности. Поэтому и штрафовать за неподачу формы неправомерно.

А вот в ФНС, похоже, с этим не согласны — там считают, что подавать эту декларацию налогоплательщики обязаны. Однако поскольку этот отчёт по своей сути всегда является «нулевым», то есть не содержит расчёта налоговой базы и суммы налогов, то за его неподачу в худшем случае может наступить ответственность по статье 126 Налогового кодекса. А это штраф в размере 200 рублей за каждый не представленный в ИФНС документ.

Нормативная база

- Приказ Минфина от 10 июля 2007 года № 62н «Об утверждении формы единой (упрощённой) налоговой декларации и Порядка её заполнения».

- Налоговый кодекс РФ, статья 80 «Налоговая декларация, расчёты».

Право отчитываться упрощенно возникает лишь при одновременном выполнении следующих условий (п. 2 ст. 80 НК РФ):

- не было оборотов по банковским счетам и кассе;

- нет объекта налогообложения по соответствующим налогам.

Таким образом, единую декларацию чаще всего сдают начинающие предприниматели, у которых пока нет сделок. Также подача упрощенной декларации вероятна в период простоя или приостановки деятельности компании.

Сдавать единую декларацию имеет смысл компаниям на ОСНО. Организации на УСН сдают декларацию по УСН, при необходимости она нулевая. Например, при отсутствии доходов ТСЖ на упрощенке сдает нулевую декларацию по УСН.

Скачать бланк единой (упрощенной) налоговой декларации бесплатно

Скачать образец заполнения единой (упрощенной) налоговой декларации

Единую (упрощенную) декларацию сдают как на бумаге, так и электронно (при среднесписочной численности более 100 человек).

Подается декларация ежеквартально.

- за 2021 год — до 20.01.2022 включительно;

- за 1 квартал 2022 года — до 20.04.2022 включительно;

- за полугодие — до 20.07.2022 включительно;

- за 9 месяцев — до 20.10.2022 включительно.

Единая (упрощенная) налоговая декларация включает два листа.

Первый лист, как и у большинства деклараций, содержит стандартные реквизиты: ИНН, КПП, код налогового органа, наименование компании и т.п. В поле «Код ОКАТО» указывается код ОКТМО.

Помимо привычных реквизитов в упрощенной декларации следует заполнить небольшую таблицу, указав названия налогов, по которым отсутствовали объекты налогообложения.

В таблице на первом листе по каждому из налогов нужно указать номер главы НК РФ, которой установлен налог. Очередность указания должна соответствовать нумерации глав второй части НК РФ.

Также следует указать код налогового периода:

- код 3 для квартальных налогов (например, НДС);

- коды 3 (1 квартал), 6 (полугодие), 9 (9 месяцев) и 0 (год) указывают по налогам, по которым отчитываются нарастающим итогом (например, налог на прибыль).

В графе 4 таблицы нужно отметить номер квартала в формате «01», «02», «03», «04» (только для квартальных налогов).

В табличной части можно отметить только четыре вида налогов. Если налогов больше, нужно заполнить два листа 001.

Страница 002 единой (упрощенной) декларации предназначена для заполнения физическими лицами, организации и ИП ее не заполняют.

Подробная инструкция по заполнению

По своей сути единая упрощенная декларация является нулевой, так как она не содержит никаких числовых показателей (сумм налогов).

Упрощенная декларация заменяет нулевые декларации по отдельным налогам.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Попробовать бесплатно

Так как упрощенная декларация включает информацию по ряду налогов, штрафы берутся по каждому из них (письмо Минфина от 26.11.2007 № 03-02-07/2-190).

В общих случаях штраф составляет 5 % от суммы налога, но не менее 1 000 рублей. Так как при подаче упрощенной декларации налоги равны нулю, штраф за несданную в срок декларацию будет равен 1 000 рублей по каждому налогу (ст. 119 НК РФ).

Также нарушение сроков подачи декларации или ее непредставление может повлечь штраф в размере 300–500 рублей на должностное лицо организации (ст. 15.5 КоАП РФ).

В бизнесе бывают периоды, когда платить налоги не с чего. Но это не освобождает от необходимости подавать отчётность. В определённых случаях вместо нескольких нулевых форм в ИФНС можно направить одну, которая называется единая упрощённая декларация.

Кто может подавать упрощённый отчёт

Подавать этот отчёт могут налогоплательщики на общем и упрощённом режимах, а также на ЕСХН. Единая упрощённая декларация (ЕУД) может заменить отчёты по следующим налогам:

- на основной системе — НДС и налог на прибыль;

- налог при УСН;

- ЕСХН.

Подавать эту декларацию могут компании и предприниматели, у которых в отчётном периоде не было:

- какой-либо активности по расчётным счетам и по кассе предприятия (приход или расход);

- никаких объектов, по которым начисляются налоги.

Не могут подавать этот отчёт те налогоплательщики, у которых:

- нет прибыли, но были хотя бы какие-то операции (например, расходы на коммунальные платежи или выплату зарплаты);

- есть объекты, с которых они платят налоги.

На практике же чаще всего единую упрощённую налоговую декларацию подают те, кто недавно зарегистрировался и ещё не успел начать деятельность. Они сдают этот отчёт, поскольку это проще, чем заполнять обычные налоговые формы с нулевыми показателями.

Обратите внимание: обязанности подавать единую упрощённую декларацию нет ни у кого из налогоплательщиков. Эта форма введена лишь для удобства. Бизнес-субъекты сами выбирают, что подавать — ЕУД или нулевые декларации по своим налогам.

Правила и сроки подачи

Подать упрощённый отчёт следует за тот же период, за который подавалась бы обычная декларация. Крайний срок — 20 число месяца, следующего за окончанием отчётного периода. Сроки сдачи в 2023 году такие:

- за 2022 год — 20.01.2023;

- за 1 квартал 2023 — 20.04.2023;

- за полгода и 2 квартал — 20.07.2023;

- за 9 месяцев и 3 квартал — 20.10.2023;

- за 2023 год и 4 квартал — 22.01.2024 года.

Например, ООО открылось в начале 2023 года, осталось на ОСНО, но деятельности так и не вело. По окончании 1 квартала ему необходимо отчитаться по НДС и налогу на прибыль. Можно подать по каждому из них нулевой отчёт в установленный срок. Но также допустимо до 20 апреля направить в ИФНС упрощённую декларацию, заполнив её по налогам на добавленную стоимость и на прибыль. Если и в следующем квартале не будет объектов обложения налогами и движения средств, то можно сделать то же самое снова.

Единая упрощённая налоговая декларация (бланк) скачать бесплатно

Другой пример — ИП встал на учёт в январе 2022 года, сразу перешел на упрощённую систему, но до конца года у него не было никаких операций и объектов обложения. Его налоговая система предусматривает подачу лишь одного отчёта по итогам года. Вместо него он может подать единую упрощённую налоговую декларацию. Срок сдачи отчёта за 2022 год — 20.01.2023. При этом ЕУД за 1 квартал, полугодие и 9 месяцев ИП подавать не должен, потому что он является плательщиком упрощённой, а не общей системы налогообложения.

Представить декларацию можно любым способом:

- лично привести в ИФНС;

- передать с представителем по доверенности;

- направить почтовым отправлением;

- представить в электронной форме (с электронной подписью).

Возможность подать в бумажном виде может помочь тем, кто сдает отчётность по НДС. Дело в том, что декларацию по этому налогу необходимо направлять строго в электронной форме через уполномоченного оператора, с которым нужно заключать договор. Если декларацию по НДС послать почтой или представить лично, её не примут. А вот ЕУД можно подать и на бумаге.

Как заполнить ЕУД

Актуальный в 2023 году бланк этой декларации — форма по КНД 1151085, утверждённая ещё в июле 2007 года приказом Минфина России № 62н. В ней два листа, но компании и индивидуальные предприниматели заполняют только первый. Второй нужен для физлиц, не имеющих статуса ИП, которые не указали на листе 1 свой ИНН.

В форме необходимо отразить такие сведения:

- ИНН, а для организаций ещё и КПП. При указании ИНН организации в первых двух ячейках проставляется «00»;

- вид документа — 1, если за отчётный период он подаётся впервые. Если это корректирующий отчет, ставится код 3, а через «/» отражается номер корректировки;

- год, к которому относится отчёт;

- название и код ИФНС;

- наименование компании или ФИО предпринимателя;

- код ОКАТО;

- ОКВЭД.

Далее идет таблица – в ней нужно указать налоги, в отношении которых заполняется декларация. Налоги отражаются построчно в том порядке, в котором в Налоговом кодексе идут соответствующие им главы. То есть на ОСНО сначала указывается НДС (глава 21), а затем налог на прибыль (глава 25).

В отношении каждого платежа в таблице отражается такая информация:

- графа 1 – название налога;

- графа 2 – глава НК РФ;

- графа 3 – код налогового или отчётного периода. Если налог платится поквартально, то ставится код «3». Для платежей, налоговым периодом по которым является год, в графе 3 указывается отчётный период. Применяются следующие коды: «3» — 1 квартал, «6» — полугодие, «9» — 9 месяцев, «0» — год;

- графа 4 – номер квартала. Он указывается только для налогов, по которым налоговым периодом является квартал. То есть в отношении НДС в графе 3 всегда нужно указывать «3», а в графе 4 номер квартала, за который подается декларация («01», «02» и так далее).

Ниже табличной части нужно отразить такие сведения:

- номер телефона организации или ИП для контакта;

- количество страниц отчета;

- количество листов прилагаемых документов или их копий (если актуально).

Заполнение блока о полноте и достоверности информации зависит от того, кто подает декларацию:

- организация: в строке «Руководитель» прописывается имя полностью, ставится дата, подпись и печать;

- предприниматель: ничего вписывать не надо, нужно лишь подписать и поставить печать (при наличии), а также дату;

- представитель — физическое лицо: указывается ФИО представителя, ставится его подпись, дата, в нижней строке — параметры доверенности;

- представитель — юридическое лицо: вписываются наименование организации и дата. Подпись ставит руководитель этого ЮЛ, также ставится его печать. В строках ниже нужно указать реквизиты доверенности.

Особенности ЕУД в том, что она не содержит никаких полей для внесения значений. Ведь по своей сути это нулевой отчёт, соответственно, никаких показателей в нем быть не может.

Санкции за нарушение сроков

Если единая упрощённая декларация подана позже срока, инспекция может оштрафовать налогоплательщика. В Минфине считают, что в данном случае нет оснований накладывать штраф по статье 119 НК РФ, как за опоздание с представлением обычной налоговой декларации. Это связано с тем, что ЕУД не содержит показателей для расчёта налогов. Поэтому в финансовом ведомстве полагают, что это всего лишь непредставление документа в ИФНС в отведенный для этого срок. В этом случае адекватным наказанием будет штраф 200 рублей по пункту 1 статьи 126 НК РФ. Такое мнение выражено в письме Минфина от 03.07.08 № 03-02-07/2-118.

Но иногда налоговые органы всё же привлекают к ответственности за несвоевременную подачу ЕУД по статье 119 НК РФ. Штраф назначается в минимальном размере — 1 тыс. рублей, но по каждому налогу, который указан в отчёте.

Итак, мы рассмотрели заполнение единой упрощённой налоговой декларации (форма по КНД 1151085). Это нулевая отчётность для тех, кто за отчётный период не произвел никаких операций и не имел объектов налогообложения. Её подача является добровольным выбором налогоплательщика и заменяет представление нулевых деклараций, но только для тех, у кого есть основания, указанные выше.

Раздел обновлен 14 марта 2023 г.

Срок подачи истек 20 января 2023 г.

Единая упрощенная декларация: кто сдает

Такую декларацию могут подать организации и ИП, у которых в отчетного периода не было движения денег по счету в банке (в кассе) и не имеющие объекта налогообложения по отдельным налогам.

Важно отметить, что представление единой упрощенной декларации (ЕУД) — право, а не обязанность. То есть вместо ЕУД можно сдать нулевые декларации по соответствующим налогам.

Единая упрощенная декларация: бланк

Скачать бланк единой упрощенной декларации можно через систему КонсультантПлюс.

ЕУД: за какой период можно представить

Единаю упрощенную декларацию можно подать по итогам I квартала, полугодия, 9 месяцев и года (п.2 ст.80 НК РФ).

Единая упрощенная декларация: в какую ИФНС представлять:

ЕУД подается:

— в ИФНС по месту учета организации;

— в ИФНС по месту жительства ИП.

Единая упрощенная декларация: сроки

Представить ЕУД нужно не позднее 20 числа месяца, следующего за отчетным периодом (п.2 ст.80 НК РФ).

Если организация/ИП не подаст Единую упрощенную декларацию и при этом не представит декларации по тем налогам, указание на которые могло бы быть в ЕУД, то налоговики оштрафуют организацию/ИП за несдачу не ЕУД, а именно деклараций по налогам.

Заполнение Единой упрощенной декларации

Порядок заполнения ЕУД вы найдете в Приложении № 2 к Приказу Минфина РФ от 10.07.2007 N 62н. Кроме того, заполнить Единую упрощенну декларацию вам помогут наши статьи:

- Единая (упрощенная) декларация: кто, когда и зачем;

- Представление ЕУД организациями;

- Представление ЕУД предпринимателями;

- Нюансы представления Единой упрощенной декларации.

А с образцом заполнения декларации можно ознакомиться здесь.

Чем утверждена форма

Посмотреть форму

Единая (упрощенная) налоговая декларация

Уточненная отчетность

При подаче уточненки за год используйте указанную выше форму, а не действующую в настоящее время!

|

Месяц Квартал Полгода Год |

Все страницы

Полезная информация

Дата публикации: 03.02.2021

Об утверждении формы, порядка заполнения и формата представления налоговой

декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу

приказа ФНС России от 26.02.2016 № ММВ-7-3/99@

Дата документа: 25.12.2020

Вид документа: Приказ

Принявший орган: ФНС России

Номер: ЕД-7-3/958@

КНД: 1152017

В соответствии с пунктом 7 статьи 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 2020, № 48, ст. 7627), а также подпунктом 5.9.36 пункта 5 Положения

о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, № 40, ст. 3961; 2015, № 15, ст. 2286), в целях реализации положений пунктов 4 и 41 статьи 34613, пунктов 11 и 21 статьи 34620, пунктов 1, 3 и 4 статьи 34621 главы 262 «Упрощенная система налогообложения» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2020, № 31, ст. 5025), в связи с принятием Федерального закона от 31.07.2020 № 266-ФЗ «О внесении изменений в главу 26.2 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2020, № 31, ст. 5025) приказываю:

- Утвердить:

- форму налоговой декларации по налогу, уплачиваемому в связи

с применением упрощенной системы налогообложения, согласно приложению № 1 к настоящему приказу; - порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению № 2 к настоящему приказу;

- формат представления налоговой декларации по налогу, уплачиваемому

в связи с применением упрощенной системы налогообложения, в электронной форме согласно приложению № 3 к настоящему приказу.

- форму налоговой декларации по налогу, уплачиваемому в связи

- Установить, что настоящий приказ вступает в силу по истечении двух месяцев со дня его официального опубликования и применяется начиная с представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за налоговый период 2021 года.

- Признать утратившим силу приказ ФНС России от 26.02.2016

№ ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме» (зарегистрирован Министерством юстиции Российской Федерации 25.03.2016, регистрационный номер 41552). - Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и обеспечить его применение.

- Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы методологического обеспечения работы налоговых органов по вопросам налогообложения при применении специальных налоговых режимов.

Руководитель Федеральной

налоговой службы

Д.В.Егоров

Прикрепленные документы

↑К началу страницы

Отчитаться по УСН за 2022 год нужно по декларации той же формы, что и прошлогодняя. При этом сроки для сдачи отчетности сокращены. ООО должны отчитаться не позднее 27 марта, предприниматели — не позднее 25 апреля (а не 31 марта и 30 апреля, как прежде). Расскажем и наглядно покажем, как правильно заполнить декларацию по УСН за 2022 год.

В каком виде сдается декларация по УСН

Это зависит от среднесписочной численности сотрудников за предшествующий календарный год (п. 3 ст. 80 НК РФ):

- свыше 100 человек — в электронном виде по интернету через оператора электронного документооборота (ЭДО);

- 100 человек и меньше — допустимы два варианта: по интернету или в бумажном виде, выбор за налогоплательщиком.

Рассчитать среднесписочную численность

Попробовать бесплатно

Как подать декларацию по УСН

Те «упрощенщики», кто обязан отчитываться через интернет, должны совершить следующие действия. Во-первых, подписать договор с оператором ЭДО. Во-вторых, получить квалифицированный сертификат ключа проверки электронной подписи. На это отведено 10 дней с даты, когда появилась обязанность сдавать электронные отчеты (п. 5.1 ст. 23 НК РФ; см. «Требование о представлении документов: как и в какие сроки налогоплательщик должен его исполнить»).

Внимание!

Сдать декларацию по УСН онлайн можно при помощи бесплатного сервиса ФНС. Но сначала отчет нужно заполнить. Для этого есть программа «Налогоплательщик ЮЛ», которую следует бесплатно установить по инструкции, размещенной на портале ФНС. Существует и другой вариант — воспользоваться коммерческими сервисами. Они, как правило, более удобны. При любом варианте для онлайн-сдачи декларации потребуется электронная подпись.

Вести книгу учета доходов, сдавать все отчеты по УСН (для новых ИП — год бесплатно)

Декларацию на бумаге можно сдать одним из двух способов:

- принести лично в ИФНС;

- отправить по почте.

Сроки сдачи декларации УСН

В общем случае декларацию по упрощенной системе налогообложения сдают один раз в год — по итогам прошедшего года (см. табл. 1).

Табл. 1

Сроки сдачи декларации по УСН за 2022 год

|

ООО |

Не позднее 27 марта 2023 года (т.к. 25 марта приходится на субботу) |

|

Индивидуальные предприниматели |

Не позднее 25 апреля 2023 года |

Бесплатно рассчитать взносы «за себя», налог по УСН, заполнить платежки по налогам и взносам

В определенных ситуациях отчитаться следует в середине года. В частности, это нужно сделать:

- при прекращении деятельности, в отношении которой применялась УСН, — не позднее 25-го числа месяца, следующего за месяцем, когда состоялось такое прекращение (п. 2 ст. 346.23 НК РФ);

- при утрате права на «упрощенку» — не позднее 25-го числа месяца, следующего за кварталом, в котором это право утрачено (п. 3 ст. 346.23 НК РФ).

Как заплатить налог по УСН

Итоговую сумму единого «упрощенного» налога за 2022 год следует внести в бюджет в следующие сроки: ООО — не позднее 28 марта, а ИП — не позднее 28 апреля 2023 года (п. 7 ст. 346.21 НК РФ в редакции Закона № 263-ФЗ; см. «Изменены сроки уплаты налогов, взносов и сдачи отчетности: читаем новые поправки в НК РФ»).

Можно перечислить налог в составе единого налогового платежа (ЕНП). При этом подавать уведомление об исчисленной сумме «упрощенного» налога не надо (см. «Единый налоговый платеж: какой код периода указывать в уведомлении об исчисленных налогах и взноса»). А можно оформить отдельную платежку (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Авансовые платежи за квартал, полугодие и 9 месяцев 2023 года нужно заплатить не позднее 25 апреля, 25 июля и 25 октября соответственно.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

О том, как вычислить сумму налога и авансового платежа, читайте в статье «Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка»)».

Пример заполнения декларации по УСН

Бланк декларации, электронный формат и порядок заполнения утверждены приказом ФНС от 25.12.20 № ЕД-7-3/958@.

«Упрощенщик» должен оформить разделы, предназначенные для выбранного им объекта налогообложения:

- УСН с объектом «доходы»: титульный лист, раздел 1.1 (сумма налога и авансового платежа к уплате), раздел 2.1.1 (расчет налога), раздел 2.1.2 (заполняют только плательщики торгового сбора);

- УСН с объектом «доходы минус расходы»: титульный лист, раздел 1.2 (сумма налога и авансового платежа к уплате), раздел 2.2 (расчет налога).

Плюс к этому, при получении целевого финансирования нужно заполнить раздел 3. Это относится ко всем ООО и ИП, независимо от объекта налогообложения по УСН.

При заполнении декларации следует использовать данные из книги учета доходов и расходов (см. «Как заполнять КУДиР в 2022 году: правила и примеры, бланк, инструкция»).

Вести учет и рассчитывать налог по УСН по правилам 2023 года

Образец заполнения

ООО «Трейд» применяет УСН с объектом «доходы». В организации трудятся наемные работники, с их зарплаты перечисляются страховые взносы. Больничных, выплат по добровольному страхованию в 2022 году не было.

«Трейд» применяет стандартную ставку единого «упрощенного» налога (6%), право на пониженную ставку отсутствует.

Доходы ООО «Трейд» за 2022 год приведены в табл. 2.

Табл. 2

Доходы ООО «Трэйд» в 2022 году

|

Период |

Доходы (руб.) |

Доходы нарастающим итогом с начала года (руб.) |

|---|---|---|

|

Январь — март |

250 000 |

Квартал: 250 000 |

|

Апрель — июнь |

300 000 |

Полугодие: 550 000 (250 000 + 300 000) |

|

Июль — сентябрь |

280 000 |

9 месяцев: 830 000 (550 000 + 280 000) |

|

Октябрь — декабрь |

310 000 |

Год: 1 140 000 (830 000 + 310 000) |

Доходы указаны в разделе 2.1.1 декларации в строках 110 — 113:

Авансовые платежи и налог уменьшены на сумму страховых взносов, величина уменьшения не превысила 50% от размера авансового платежа (п. 3.1 ст. 346.21 НК РФ). Авансовые платежи к уплате в 2022 году приведены в табл. 3.

Табл. 3

Авансовые платежи и налог к уплате в 2022 году

|

За какой период |

Сумма до уменьшения (руб.) |

Начисленные и уплаченные взносы (руб.) |

Величина уменьшения (руб.) |

Сумма к уплате |

|---|---|---|---|---|

|

Квартал |

15 000 (250 000 руб. х 6%) |

8 000 |

7 500 (15 000 руб. х 50%) |

7 500 (15 000 — 7 500) |

|

Полугодие |

18 000 (550 000 руб. х 6% –15 000 руб.) |

9 100 |

9 000 (18 000 руб. х 50%) |

9 000 (18 000 — 9 000) |

|

9 месяцев |

16 800 (830 000 руб. х 6% – 15 000 — 18 000) |

8 500 |

8 400 (16 800 руб. х 50%) |

8 400 (16 800 — 8 400) |

|

Год |

18 600 (1 140 000 руб. х 6% – 15 000 руб. – 18 000 руб. – 16 800 руб.) |

9 400 |

9 300 (18 600 руб. х 50%) |

9 300 (18 600 — 9 300) |

Рассчитайте взносы «за себя» и работников при совмещении УСН и ПСН

Рассчитать бесплатно

Авансовые платежи и налог (до уменьшения) указаны в разделе 2.1.1 декларации в строках 130 — 133:

Суммы уменьшения авансовых платежей и налога указаны в разделе 2.1.1 декларации в строках 140 — 143

Суммы авансовых платежей и налога к уплате указаны в разделе 1.1 декларации:

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Штрафы за непредставление декларации

Если своевременно не отчитаться по УСН, инспекторы начислят штраф. Его размер — 5% от неуплаченной суммы единого налога, подлежащей перечислению на основании просроченной декларации, за каждый полный или неполный месяц просрочки. Минимальная величина санкции — 1 000 руб., максимальная — 30% от неуплаченной суммы налога (п. 1 ст. 119 НК РФ). Если срок сдачи превышен на 20 рабочих дней или более, ИФНС вправе заблокировать счет (подп. 1 п. 3 ст. 76 НК РФ).

Внимание!

Начислят ли штраф, если ООО или предприниматель своевременно перечислит налог по УСН, но не сдаст вовремя декларацию? Да, начислят. Но его размер будет минимальным — 1 000 руб.

Также предусмотрено административное наказание для должностных лиц компаний: предупреждение или штраф на сумму от 300 до 500 руб. (ст. 15.5 КоАП РФ).