- Главная

- Правовые ресурсы

- Подборки материалов

- Учетная политика добыча полезных ископаемых

Учетная политика добыча полезных ископаемых

Подборка наиболее важных документов по запросу Учетная политика добыча полезных ископаемых (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Статьи, комментарии, ответы на вопросы

Тематический выпуск: Основные изменения в Налоговом кодексе РФ в 2022 году

(под ред. А.В. Брызгалина)

(«Налоги и финансовое право», 2022, N 1)Одни суды не признают процесс дробления добытого строительного камня до щебня процессом добычи полезного ископаемого, ссылаясь на учетную политику и на технологический проект разработки месторождения полезных ископаемых, в котором четко прописываются все технологические процессы предприятия при добыче полезных ископаемых. В качестве примера можно привести постановления Арбитражного суда Уральского округа от 7 мая 2015 года N Ф09-2493/15, Арбитражного суда Северо-Западного округа от 5 сентября 2017 года N Ф07-7687/2017, Арбитражного суда Северо-Западного округа от 19 ноября 2018 года N Ф07-14059/2018, Арбитражного суда Дальневосточного округа от 14 августа 2019 года N Ф03-2720/2019 и др.

Нормативные акты

Иногда законодательство позволяет организации выбирать между разными вариантами отражения хозяйственных операций или формами «первички». Однако свой выбор организация должна отразить в учетной политике, после чего неукоснительно ее придерживаться. В противном случае инспекторы зафиксируют нарушение правил учета. О том, как грамотно составить учетную политику, читайте в нашей статье.

Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

- в НУ у организаций есть право отразить амортизационную премию, то есть списать на текущие расходы 10% (в отдельных случаях — 30%) первоначальной стоимости основного средства (п.9 ст. 258 НК РФ). Но от премии допустимо отказаться;

- в налоговом учете для большинства объектов ОС разрешено выбрать метод амортизации: линейный или нелинейный (п. 1 ст. 259 НК РФ). Выбор метода амортизации закреплен и в бухучете (п. 35 ФСБУ 6/2020 «Основные средства»; см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

- в БУ компании (кроме малых предприятий) обязаны создавать резервы по предстоящим отпускам. Для этого надо, в числе прочего, вычислить стартовую величину резерва. Методика расчета нормативами не установлена. Организация может определить стартовое значение для каждого работника, либо для подразделения в целом (см. «Как «бывшим» малым предприятиям создать резерв по предстоящим отпускам в бухгалтерском учете»).

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Получить бесплатно

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

- Полноту отражения в БУ всех фактов хозяйственной деятельности.

- Своевременность отражения каждой операции в БУ и в бухгалтерской отчетности.

- Равенство данных аналитического учета оборотам и остаткам по счетам на последнее число каждого месяца.

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2022 году»).

Получить образец учетной политики для небольшого ООО

Получить бесплатно

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Кто составляет учетную политику организации

Никаких правил здесь нет. Не важно, кто в организации составляет учетную политику. Главное, чтобы она была грамотной и отвечала нуждам предприятия.

Как правило, в небольших ООО разработкой этого документа занимается главный, либо единственный (если других нет) бухгалтер. Большие компании и холдинги привлекают к формированию УП руководителей, а иногда и аудиторов.

Требования к оформлению учетной политики предприятия

Ни законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч.

На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов.

СПРАВКА

Приказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП.

Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании.

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Подать заявку

Утверждение учетной политики

По общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ.

Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные:

- Учетная политика для целей БУ утверждается не позднее 90 дней со дня государственной регистрации юрлица (вновь созданного, либо реорганизованного). Но применяется уже с момента внесения записи в ЕГРЮЛ. Если со следующего года УП меняется, соответствующий приказ нужно утвердить до 1 января этого года (п. 9 ПБУ 1/2008).

- Учетную политику по НДС вновь созданные организации утверждают не позднее окончания первого налогового периода (квартала). А применяют — со дня создания (п. 12 ст. 167 НК РФ).

- Для утверждения УП по налогу на прибыль сроки не прописаны. Но указано, что применять ее в общем случае нужно до конца текущего налогового периода (ст. 313 НК РФ).

ВАЖНО

Менять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО

Как составить учетную политику организации на 2023 год

Нужно отразить изменения, которые вступят в силу. Вот основные новшества:

- в 2023 году будут действовать лимиты, позволяющие применять «упрощенку». По численности сотрудников — 130 человек, по величине доходов — 251,4 млн руб. (200 млн руб. х коэффициент-дефлятор 1,257; см. «Утверждены коэффициенты‑дефляторы на 2023 год»). Если эти показатели не будут соблюдаться, следует заранее выбрать иную налоговую систему;

- в 2023 году вводится единый тариф страховых взносов: 30% для выплат: в пределах базы, 15,1%, сверх базы (см. «Объединение ПФР и ФСС: по каким ставкам придется платить взносы в 2023 году»). Предельная база равна 1 917 тыс. руб. Для субъектов малого и среднего бизнеса продолжат действовать пониженные тарифы страховых взносов. Они применяются к части зарплаты, превышающей МРОТ («Объединение ПФР и ФСС: по каким ставкам придется платить взносы в 2023 году»). Тарифы влияют на размер резерва по отпускам;

Рассчитывать страховые взносы по новой, пониженной ставке

Попробовать бесплатно

- мобилизованных сотрудников не следует включать в график отпусков (см. «Нужно ли включать мобилизованных работников в график отпусков: ответ Роструда») и учитывать их при составлении резерва по отпускам;

- если ООО отвечает критерям по численности работников, доходам, остаточной стоимости ОС и проч., то с января 2023 года перейти на автоматизированную УСН (см. «Налоговики разъяснили, как с УСН и сельхозналога перейти на автоматизированную «упрощенку»»; см. «ФНС разъяснила, кто и как может перейти на автоматизированную «упрощенку»»).

Образец учетной политики организации на 2022 год

Готовая учетная политика может оказаться необходимым подспорьем в ряде случаев. Например, если этот документ составляется впервые или по каким-либо причинам на момент ее составления на предприятии отсутствует главный бухгалтер. В данной статье мы представляем вашему вниманию готовый образец и пошаговые комментарии к его пунктам.

Скачать бесплатно пример учетной политики ООО на УСН на 2023 год

В качестве исходного образца мы выбрали бухгалтерскую учетную политику организации — образец 2023 для ООО, ведущего деятельность в сфере общепита и применяющего УСН «Доходы минус расходы» (15%). Затем проанализировали предлагаемый пример учетной политики на предмет изменений, которые вступают в силу с 01.01.2022. Получившийся результат можно скачать по ссылке:

Скачать образец

В Готовом решении от КонсультантПлюс вы можете ознакомиться с образцом учетной политики для торговой организации на ОСН; производственной организации на ОСН. А чтобы увидеть порядок составления учетной политики по НДС, обратитесь к этому Готовому решению. Если у вас нет доступа к К+, оформите пробный демо-доступ бесплатно.

Когда предприятия утверждают учетную политику

Сначала развеем давно бытующий миф о том, что учетную политику нужно утверждать ежегодно. На самом деле, если нет изменений, то принятую политику надо последовательно применять из года в год — ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Для организаций действуют такие сроки в части разработки и утверждения учетной политики:

|

Ситуация |

Учетная политика |

|

|

для БУ |

для НУ |

|

|

Создание новой организации |

В течение не более чем 90 дней с даты регистрации (п. 9 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н) |

Не позже даты окончания первого для организации налогового периода (п. 12 ст. 167 НК РФ) |

|

Внесение изменений в учетные политики |

По общему правилу новая учетная политика утверждается в текущем году и применяется с начала следующего года (пп. 10, 12 ПБУ 1/2008) |

|

|

Внесение дополнений в учетные политики |

На момент, когда дополнения стали необходимыми (п. 10 ПБУ 1/2008) |

В том налоговом периоде, когда изменения стали необходимыми (ст. 313 НК РФ) |

ОБРАТИТЕ ВНИМАНИЕ! Изменить и дополнить учетную политику — вещи разные! Изменения влекут за собой необходимость ретроспективного пересчета данных за предшествующие изменению годы для отображения в соответствии с ними входящих учетных остатков и отображения данных прошлых лет в обязательной бухотчетности, в то время как дополнения нужны в первую очередь для корректного отражения текущей учетной информации.

Нормы, переходящие с 2022 года (по пунктам)

Следующие положения предлагаемого примера политики предприятия для целей бухучета остались неизменными с предыдущих годов и продолжают последовательно применяться:

- преамбула и пп. 1–3, т. к. основные нормативные документы, принципы и допущения для формирования учетной политики не изменились;

- пп. 4, т. к. применяемые нормы учета МПЗ в данных аспектах не изменились;

- Пункт 6, 19, 21 — учет запасов в соответствии с новым ФСБУ 5/2019 «Запасы».

-

Как применять ФСБУ 5/2019 «Запасы», детально разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

- пп. 7-14, т. к. учет ОС уже велся согласно ФСБУ 6/2020 и 26/2020 с 2022 года;

Вести учет основных средств по этим стандартам вам поможет Путеводитель от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

- пп. 15-18, т. к. изложенные в них нормы в отношении НМА решено не изменять;

- пп. 19, 20, т. к. порядок учета спецоборудования и спецодежды, который используется предприятием, официально не изменялся и по-прежнему актуален для целей бухучета;

- пп. 31–34, т. к. организация формирует и раскрывает в отчетности для бухгалтерских целей резервы по сомнительным долгам, причем применяемый порядок остается актуальным;

- пп. 37–41, т. к. организация по-прежнему не применяет некоторые положения по бухучету в связи со спецификой своей деятельности и статусом малого предприятия;

- пп. 42–44, т. к. действующий порядок признания и исправления ошибок, а также внесения изменений в учетную политику остается актуальным;

- пп. 46–47, 49-50, т. к. применяемые порядок и формы документооборота в целом остаются актуальными;

Документооборот организации следует организовывать в соответствии с новым ФСБУ 27/2021, который станет обязательным с 2022 года. Какие есть требования к содержанию и оформлению первичных учетных документов, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

- п. 51, т. к. особый порядок инвентаризации некоторых учетных объектов, применяемый организацией, остается актуальным;

- пп. 52–62, т. к. организация продолжает использовать принятый организационный порядок в части прав подписи, осуществления внутреннего контроля, документооборота и декларируемой возможности вносить изменения в настоящую учетную политику.

Вариант документа, утверждающего учетную политику, смотрите в статье «Форма приказа об утверждении учетной политики».

Положения, не вошедшие в готовый документ

В связи с тем, что данные сферы деятельности и объекты учета никак не задействованы в деятельности конкретного предприятия, в настоящей учетной политике не раскрыты порядки:

- признания выручки по работам (услугам) с длительным циклом (п. 13 ПБУ 9/99, утвержденного приказом Минфина России от 06.05.1999 № 32н);

- пересчета и представления в отчетности статей, выраженных в иностранной валюте (пп. 6, 7 ПБУ 3/2006, утвержденного приказом Минфина России от 27.11.2006 № 154н);

- учета бюджетного финансирования и прочего целевого финансирования (ПБУ 13/2000, утвержденного приказом Минфина России от 16.10.2000 № 92н);

- учета НИОКР (ПБУ 17/02, утвержденного приказом Минфина России от 19.11.2002 № 115н);

- учета финансовых вложений (ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н).

О том, на какие аспекты следует обратить внимание, если предприятием также формируется политика для ведения управленческого учета, читайте в статье «Учетная политика для целей управленческого учета».

Итоги

Готовая учетная политика обладает набором аспектов, характерных именно для той организации, для которой она составлялась. Используя в качестве образца для подготовки учетной политики готовый документ другого предприятия, следует сопоставить и скорректировать положения по каждому пункту. А также учесть те положения, которые могут быть не использованы (не раскрыты) в учетной политике одного предприятия, но должны быть включены в аналогичный документ другого.

Содержание:

Введение

На современном этапе в Российской Федерации наблюдается сближение отечественных норм бухгалтерского учета и международных требований к бухгалтерскому учету. Ведение бухгалтерского учета в России становится менее ограниченным жесткими рамками нормативных актов. У предприятий появляется все больше возможностей адаптировать используемые методы учета согласно специфике своей деятельности.

Инструментом реализации такой возможности является учетная политика организации для целей бухгалтерского учета в соответствии с Приказом Минфина России от 06.10.2008 N 106н (ред. от 28.04.2017) «Об утверждении положений по бухгалтерскому учету» (вместе с «Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)», «Положением по бухгалтерскому учету «Изменения оценочных значений» (ПБУ 21/2008)») (Зарегистрировано в Минюсте России 27.10.2008 N 12522), который определяет учетную политику как принятую предприятием совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей корректировки и итогового обобщения фактов хозяйственной деятельности. В то же время, в практике Российского учета возникает принципиально новое для нее явление – налоговый учет, который также должен следовать определенным правилам, закрепленным в законодательстве.

При этом возникает необходимость формировать учетную политику не только для целей бухгалтерского учета, но и для целей налогообложения. Учетная политика для целей налогообложения, представляя собой основу формирования многих документов организации, регулирующих финансово- хозяйственную деятельность, является одним из важнейших элементов налоговой оптимизации.

Целью курсовой работы является изучение учетной политики организации: цель, задачи, формирование, применение на примере ПАО «ГАЗПРОМ – НЕФТЬ».

Предметом курсовой работы является учетная политика. Объектом курсовой работы является ПАО «ГАЗПРОМ – НЕФТЬ».

В соответствии с целью были поставлены и решены следующие задачи:

— рассмотреть цели и задачи учётной политики организации;

— проанализировать порядок формирования и применения учетной политики предприятия для целей налогового учета;

— изучить краткую характеристику ПАО «ГАЗПРОМ – НЕФТЬ»;

— рассмотреть организацию формирования и практическое применение учетной политики предприятия для целей налогового учета ПАО «Газпром нефть».

Курсовая работа состоит из введения, двух глав, заключения, списка используемых источников.

1. Теоретические основы учётной политики

1.1. Цели и задачи учётной политики организации

Учетная политика — один из основных документов, устанавливающих правила ведения в организации бухгалтерского и налогового учета.

Учетная политика организации выполняет следующие задачи:

1) разрабатывает рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности. [4, с. 32]

2) предоставляет формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности.

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами.

Учетная политика для целей налогообложения – это выбранная налогоплательщиком совокупность допускаемых Налоговым кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика (п. 2 ст. 11 НК РФ).

Этот термин упоминается во многих статьях, в которых рассматриваются те или иные вопросы налогообложения, налогового учета, подлежащие, в свою очередь, отражению в учетной политике для целей налогообложения. Кроме того, целесообразно утвердить в данной учетной политике решения отдельных вопросов, которые не были раскрыты при регламентации расчетов с бюджетом по тому или иному налогу либо не имеют однозначного толкования.

Действующее законодательство не содержит требования о представлении налоговой политики как декларации в налоговые органы. При этом камеральная проверка отчетности проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа (п. 1 ст. 88 НК РФ).

Вместе с тем проверяющие не вправе истребовать у налогоплательщика дополнительные сведения и документы, если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено законодательством (п. 7 ст. 88 НКРФ).

Как видим, ни в той, ни в другой норме об учетной политике для целей налогообложения не сказано, а в числе документов, представляемых в налоговый орган, она прямо не поименована.

Значит, делать это не обязательно, но можно пойти навстречу инспекторам при возникновении у них вопросов, так как в противном случае они затребуют налоговую политику в ходе выездной проверки, а налогоплательщик должен будет ее представить как документ, предусмотренный НК РФ. Неисполнение этого требования может быть квалифицировано как непредоставление налоговому органу сведений для осуществления налогового контроля (ст. 126 НК РФ).

1.2. Порядок формирования и применения учетной политики предприятия для целей налогового учета

С начала 2002 года в силу вступила 25 глава Налогового Кодекса, регламентирующая такие важнейшие понятия, как классификация доходов и расходов, метод начисления налогов, налоговая база, налоговая ставка и прочее. Это положило начало необходимости ведения на предприятии отдельного налогового учета, так как в связи с введением этой главы данные бухгалтерского и налогового учета стали существенно различаться. [4, с. 54]

В статье НК РФ «Налоговый учет. Общие положения» дается определение налогового учета как системы обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом.

На данный момент существует два способа ведения налогового учета на предприятии:

1. Ведение налогового учета отдельно от бухгалтерского. Этим может заниматься как бухгалтер, что несомненно увеличивает трудоемкость его работы, так и отдельный, специально созданный для этих целей аппарат предприятия, что приводит к увеличению затрат на ведение учета, так как одна операция будет отражаться как в бухгалтерском, так и в налоговом учете.

2. Ведение налогового учета на основании данных бухгалтерского с применением аналитических регистров налогового учета и корректировок. Как правило эта работа возлагается на бухгалтера, она менее трудоемка, нежели ведение отдельного учета и относительно него менее затратна.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

В статье «Налоговый учет. Общие положения» НК РФ указано, что система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения самостоятельно.

Под учетной политикой для целей налогообложения понимается совокупность выбранных предприятием способов и методов ведения налогового учета и порядка исчисления налогов и сборов. Согласно НК РФ «Момент определения налоговой базы», принятая организацией учетная политика для целей налогообложения утверждается соответствующими приказами, распоряжениями руководителя организации.

Учетная политика для целей налогообложения применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации и является обязательной для всех обособленных подразделений организации. [4, с. 58]

Учетная политика для целей налогообложения, принятая вновь созданной организацией, утверждается не позднее окончания первого налогового периода и считается применяемой со дня создания организации.

В учетной политике для целей налогообложения следует предусмотреть и отразить ряд важных вопросов, связанных с формированием налоговой базы по ряду основных налогов.

Элементы, которые необходимо отразить в учетной политике, можно также разбить на несколько блоков, представленных на рис.8 «Элементы учетной политики для целей налогообложения».

При определении общих вопросов налогообложения следует обратить внимание на два ключевых момента: во-первых, подразделение, осуществляющее исчисление налогов – это может быть как бухгалтерия, так и специально организованная на предприятии налоговая служба. Во-вторых – это разработка аналитических регистров налогового учета.

Согласно НК РФ, аналитические регистры налогового учета — сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями настоящей главы, без распределения (отражения) по счетам бухгалтерского учета.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

Налоговые органы не могут устанавливать обязательные формы налоговых регистров, предприятие разрабатывает их самостоятельно, однако регистры должны содержать обязательные реквизиты «Реквизиты налоговых регистров» (этими же реквизитами дополняются и данные бухгалтерского учета, если налоговый учет ведется, исходя из них). Аналитические регистры налогового учета играют большую роль в организации налогового учета на предприятии и являются неотъемлемым элементом учетной политики для целей налогообложения. [4, с. 59]

Рассмотрим подробнее порядок разработки раздельного учета НДС.

Согласно НК РФ, если организации, осуществляющей как облагаемые, так и не облагаемые налогом на добавленную стоимость операции, предъявляется сумма налога на добавленную стоимость, то он распределяется в соответствии с порядком, указанным на рис. 10 «Учета налога на добавленную стоимость при операциях, облагаемых и необлагаемых НДС» Порядок ведения раздельного учета законодательно не установлен, поэтому каждая организация исходя из специфики своей деятельности должна разработать систему ведения раздельного учета затрат на производство и реализацию продукции, облагаемой и не облагаемой НДС.

Такой учет можно организовать, открыв дополнительные аналитические субсчета к счетам затрат 20 «Основное производство», 25 «Общепроизводственные расходы, 26 «Общехозяйственные расходы», 44 «Расходы на продажу». Налог на добавленную стоимость, возникающий при проведении операций, как облагаемых, так и не облагаемых НДС должен приниматься к вычету пропорционально доле операций, облагаемых НДС, в общем объеме операций, совершаемых предприятием за отчетный период.

В учетной политике для целей налогообложения организации следует разработать порядок отражения информации о формировании налоговой базы по налогу на прибыль.

Организация вправе выбрать один из методов определения доходов и расходов. Это может быть метод начисления или кассовый метод.

Учетная политика должна также содержать выбранный предприятием метод оценки размера материальных расходов при списании сырья и материалов. Методы налогового учета в этом вопросе аналогичны методам бухгалтерского учета, за исключением метода ЛИФО. [4, с. 60]

В учетной политике также необходимо предусмотреть порядок создания и использования различных резервов на предприятии. Налоговый Кодекс РФ предоставляет организации-налогоплательщику возможность выбора целого ряда резервов, список которых аналогичен списку резервов в бухгалтерском учете, за исключением резерва под снижение стоимости материальных ценностей.

В учетной политике также необходимо предусмотреть порядок создания и использования различных резервов на предприятии. Налоговый Кодекс РФ предоставляет организации-налогоплательщику возможность выбора целого ряда резервов, список которых аналогичен списку резервов в бухгалтерском учете, за исключением резерва под снижение стоимости материальных ценностей.

Тем не менее, на наш взгляд, при разработке и рассмотрении учетной политики в целях налогообложения на следующий отчетный год, необходимо принимать во внимание те виды деятельности, которыми на данный момент организация не занимается, однако планирует в ближайшем будущем их возникновение.

Такие виды деятельности, как правило, предусмотрены заранее и отражены в ее уставе. Основная идея заключается в том, что предприятию, в случае предполагаемого расширения сферы своей деятельности, следует не только рассчитать совокупный экономический эффект данного явления, но и продумать возможные нюансы, связанные с налоговым учетом и налогообложением нового вида деятельности.

Подготовив заранее свою учетную политику, предприятие сможет изменить не только те элементы, которые будут связаны с новыми направлениями деятельности (и которые можно принять с момента их возникновения), но и привести в гармонию с ними элементы учетной политики по уже ведущейся деятельности.

При разработке соответствующей учетной политики необходимо одновременное достижение трех целей:

1. Постановка максимально выгодной для предприятия системы налогового учета, основанной на особенностях деятельности предприятия –его организационно-правовой форме, отраслевой специфике, видах и объемах деятельности.

2. Закрепление в учетной политике таких элементов, которые бы не противоречили законодательству. Достижение данной цели невозможно без должной квалификации кадров бухгалтерского аппарата.

3. Принятие по возможности положений, сближающий порядок ведения бухгалтерского и налогового учета на предприятии. На современном этапе развития государства многие предприятия осуществляют свою деятельность, находясь на упрощенной системе налогообложения .

Согласно Закону «О бухгалтерском учете» №402-ФЗ организации, перешедшие на УСН, освобождаются от обязанности вести бухгалтерский учет, за исключением учета основных средств и нематериальных активов. Поэтому не маловажен тот факт, что организации, перешедшие на УСН, могут не вести бухгалтерский учет, но, тем не менее, формировать бухгалтерскую учетную политику им все-таки нужно в разрезе элементов учетной политики по учету основных средств и учету НМА. [6, 62]

Для организаций, переведенных на уплату единого налога на вмененный доход, каких исключений законодательством не предусмотрено. Они должны вести бухгалтерский учет, а также составлять и применять учетную политику для целей бухгалтерского учета на общих основаниях. В заключение следует заметить, что учетная политика для целей налогообложения является одним из самых эффективных инструментов налоговой оптимизации и налогового планирования.

При разработке учетной политики для целей бухгалтерского и налогового учета организации зачастую стоят перед выбором между тремя целями: минимизировать доходы и прибыли и, следовательно, налоги, максимизировать финансовые результаты для повышения инвестиционной привлекательности, уменьшить трудозатраты и на раздельное ведение бухгалтерского и налогового учета путем сближения методов бухгалтерского и налогового учета.

Лишь в случае разработки самостоятельной налоговой учетной политики возможно достижение этих трех целей.

Таким образом делая выводы по первой главе можно сказать, что учетную политику можно определить как один из основных документов, устанавливающих правила ведения бухгалтерского учета в организации. Обычно учетная политика состоит из двух разделов: общие положения и способы ведения бухгалтерского учета. Наряду с бухгалтерским учетом организация осуществляет налоговый учет.

Учетная политика в целях налогообложения либо отражается в составе учетной политики (как самостоятельный раздел), либо оформляется отдельным документом.

Порядок формирования и применение учетной политики для целей налогового учета на примере ПАО «ГАЗПРОМ – НЕФТЬ» будет рассмотрен во второй главе курсовой работы.

2. Формирование и применение учётной политики на предприятии ПАО «ГАЗПРОМ – НЕФТЬ»

2.1. Краткая характеристика ПАО «ГАЗПРОМ – НЕФТЬ»

ПАО «ГАЗПРОМ – НЕФТЬ» одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире. Ежедневно продукцию Компании покупают миллионы людей более чем в 100 странах мира, улучшая качество своей жизни. Более 100 тыс. человек объединяют свои усилия и талант, чтобы обеспечить эффективное развитие Компании и ее передовые позиции на рынке.

В своей деятельности Компания руководствуется принципами устойчивого развития и старается достичь равновесия между социально- экономическим и природно-экологическим развитием.

ПАО «ГАЗПРОМ – НЕФТЬ» разделяет принципы Глобального договора ООН и Социальной хартии российского бизнеса, что находит свое отражение в деятельности по содействию устойчивому экономическому росту и повышению уровня социальной ответственности.

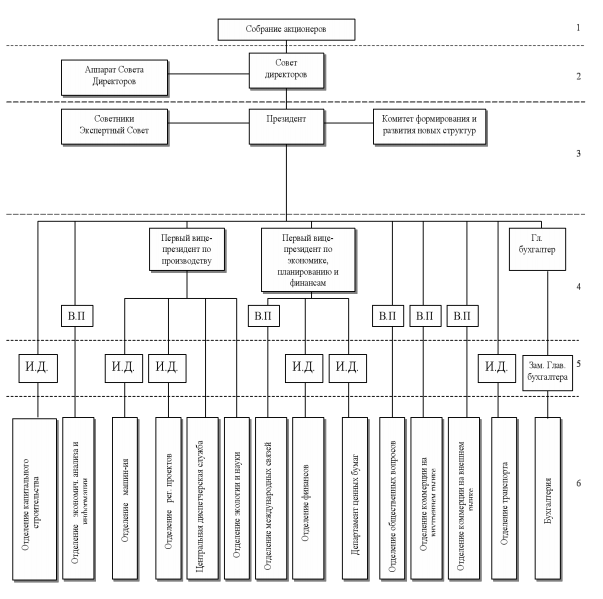

Далее рассмотрим организационную структуру ПАО «ГАЗПРОМ – НЕФТЬ».

Рис. 2.1 Организационная структура ПАО «ГАЗПРОМ – НЕФТЬ»

Данная организационная структура является линейно-функциональной.

Далее рассмотрим основные финансовые показатели ПАО «ГАЗПРОМ – НЕФТЬ», на основе финансовых документов.

Таблица 2.1.

Анализ финансовых показателей ПАО «ГАЗПРОМ – НЕФТЬ»

|

Показатель |

2017 г. |

2018 г, |

2019 г, |

Абсолютное отклонение |

|

|

2018 г. к |

2019 г. к |

||||

|

2017 г. |

2018 г. |

||||

|

Выручка |

242880237 |

259197748 |

316540706 |

16317511 |

57342958 |

|

Себестоимость продаж |

17799989 |

21896068 |

18041817 |

4096079 |

-3854251 |

|

Валовая прибыль |

225080248 |

237301680 |

298498889 |

12221432 |

61197209 |

|

Коммерческие расходы |

1494273 |

1607869 |

3478855 |

113596 |

1870986 |

|

Управленческие расходы |

20684140 |

22723125 |

24161685 |

2038985 |

1438560 |

|

Прибыль от продаж |

202901835 |

212970686 |

270792832 |

10068851 |

57822146 |

|

Прибыль до налогообложения |

398502652 |

325097817 |

182734237 |

-73404835 |

-142363580 |

|

Чистая прибыль |

371881105 |

302294681 |

182566224 |

-69586424 |

-119728457 |

По данным таблицы видно, что в целом все показатели имеют положительную динамику, кроме прибыли до налогообложения и чистой прибыли, так как расходы по основной деятельности выросли.

Проведем анализ качественного и количественного анализа персонала ПАО «ГАЗПРОМ – НЕФТЬ».

Таблица 2.2

Анализ списочной численности работающих на ПАО «ГАЗПРОМ – НЕФТЬ» по категориям

|

Показатель |

годы |

Абсолютное отклонение, (+;-) |

Относительное отклонение, % |

||||||

|

2017 |

2018 |

2019 |

18/17 |

19/18 |

19/17 |

18/17 |

19/18 |

19/17 |

|

|

ССЧ, в том числе: |

85088 |

89 167 |

90 112 |

945 |

4079 |

5024 |

101,06 |

104,79 |

105,90 |

|

Основные рабочие |

51995 |

52 188 |

53 153 |

965 |

193 |

1158 |

101,85 |

100,37 |

102,23 |

|

Вспомогательные рабочие |

7463 |

7670 |

7597 |

-73 |

207 |

134 |

99,05 |

102,77 |

101,80 |

|

Ученики |

698 |

3000 |

3000 |

0 |

2302 |

2302 |

100,00 |

429,80 |

429,80 |

|

Специалисты |

13499 |

14 672 |

14 827 |

155 |

1173 |

1328 |

101,06 |

108,69 |

109,84 |

|

Руководители |

11433 |

11 637 |

11 535 |

-102 |

204 |

102 |

99,12 |

101,78 |

100,89 |

|

Женщины |

36748 |

38 754 |

39 066 |

312 |

2006 |

2318 |

100,81 |

105,46 |

106,31 |

Данные таблицы 2.2 представим на рисунке 2.2.

Рис. 2.2. Динамика списочной численности работающих на ПАО «ГАЗПРОМ – НЕФТЬ» по категориям

Рис. 2.3. Динамика численности персонала – женщины ПАО «ГАЗПРОМ – НЕФТЬ»

В целом за период 2017-1019 г. численность работников предприятия увеличилась на 5024 человек или на 105,90%. В том числе в 2019 году по сравнению с 2017 численность увеличилась на 4079 человек или на 104,75%. Анализ списочной численности показал, что в наибольшей степени произошло увеличение численности по категории основные и вспомогательные рабочие. Численность женщин на анализируемый период увеличилась на 2318 человек или на 106,31%. Можно сделать вывод, что ПАО «Газпром нефть» увеличивает эффективность своей работы. Увеличивается производительность труда.

Рассмотрим показатели эффективности и методы её измерения ПАО «ГАЗПРОМ – НЕФТЬ» за 2017 – 2019 гг.

Таблица 2.3.

|

Показатель |

2017 |

2018 |

2019 |

Абсолютное измерение (+,-) |

|

Производительность труда, тыс. руб. |

3738,3 |

4385,4 |

3866,6 |

128,30 |

|

Материалоёмкость, руб. |

0,133 |

0,155 |

0,244 |

0,11 |

|

Фондоотдача, руб.руб. |

1,745 |

1,685 |

1,531 |

-0,21 |

|

Фондоёмкость, руб. руб. |

0,573 |

0,593 |

0,653 |

0,08 |

|

Фондоокружность, тыс. руб. |

28590,9 |

31120,1 |

31489,7 |

2898,80 |

|

Оборачиваемость оборотных активов, раз |

4,4 |

4,7 |

4,5 |

0,10 |

|

Прибыль (убыток) на одного работника, руб. |

3572,8 |

2756,5 |

1915,5 |

-1657,30 |

|

Уровень рентабельности (убыточности) продаж, % |

7,5 |

8,1 |

8 |

0,50 |

|

Уровень рентабельности (убыточности) деятельности, % |

7,1 |

5,1 |

3,9 |

-3,20 |

Известно, что производительность труда характеризует наибольшую результативность трудозатрат на единицу времени. Как показывает таблица 2.3. произошло изменение производительности труда в положительную сторону и составляет на 2019 год 128,3 тыс. рублей, что говорит о значительном росте производительности труда на ПАО «ГАЗПРОМ – НЕФТЬ».

Данная динамика является для ПАО «ГАЗПРОМ – НЕФТЬ» благоприятной для дальнейшего развития и также для хорошего функционирования. Прибыль на одного работника составила 1915 тыс. руб., а рентабельность составила 3,2%.

В фондоотдаче наблюдается отрицательная динамика, что означает о неэффективном использовании имеющихся у предприятия фондов. ПАО «ГАЗПРОМ – НЕФТЬ» необходимо использовать резервы повышения эффективности деятельности.

ПАО «ГАЗПРОМ – НЕФТЬ» является предприятием с эффективной экономической деятельностью, с ростом производительности труда и ПАО «ГАЗПРОМ – НЕФТЬ» обладает достаточными кадрами для своего функционирования.

Развитие компании в последние годы опережает средние российские и отраслевые показатели, что говорит об усилении ПАО «ГАЗПРОМ – НЕФТЬ» на конкурентоспобных позициях НК ПАО «ГАЗПРОМ – НЕФТЬ» и её роли в Российской экономике. Также компания усиливает свои позиции за рубежом, и стремится стать транснациональной корпорацией.

2.2. Организация формирования и практическое применение учетной политики предприятия для целей налогового учета ПАО «Газпром нефть»

ПАО «Газпром нефть» оформляет факты хозяйственной жизни первичными учетными документами, составленными по формам:

— содержащимся в Альбоме форм первичных учетных документов (КТ-283), которые ПАО «Газпром нефть» утверждает как Приложение к Учетной политике на очередной год;

— утвержденным отдельными нормативными актами государственных органов, либо разработанным как приложение к договорам на осуществление тех или иных операций;

— утвержденным внутренними/локальными нормативными документами Организации.

Документооборот совершается по утвержденному графику документооборота, сформированному на основании:

графика документооборота ПАО «Газпром нефть», утвержденного стандартом СК-13.02.01.02 «Порядок предоставления документов, подтверждающих хозяйственные операции Компании, во Фронт-офис ОЦО»;

договора об оказании услуг по ведению налогового учета.

Организация регистрации и накопления в регистрах бухгалтерского учета данных, содержащихся в первичных учетных документах, технология обработки учетной информации и внутренний контроль над хозяйственными операциями, в зависимости от способа организации бухгалтерского учета разрабатываются и утверждаются специализированной организацией, в функции которой входит ведение бухгалтерского учета Организации на основании заключенного договора (по согласованию с руководителем Организации.

Организация ведет денежное измерение фактов хозяйственной жизни, активов, обязательств, источников финансирования деятельности, доходов, расходов и иных объектов бухгалтерского учета в российских рублях.

ПАО «Газпром нефть» находится на общем режиме налогообложения. В связи с этим, налоговая база на предприятии формируется по налогу на прибыль и по налогу на добавленную стоимость. В 2019 году было приобретено основное средство, которое является налоговой базой по уплате налога на имущество.

Налоговый учет на ПАО «Газпром нефть» призван отразить формирование налоговой базы по каждому виду налогов. Он ведется на основании регистров бухгалтерского учета и при необходимости может быть дополнен нужными реквизитами.

Система налогового учета организована ПАО «Газпром нефть» как налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, применяясь последовательно от одного налогового периода к другому.

Порядок ведения налогового учета установлен ПАО «Газпром нефть» в учетной политике для целей налогообложения, которая была утверждена в том же приказе, что и учетная политика для целей бухгалтерского учета. В пределах налогового периода учетная политика предприятия не изменяется, за исключением случаев, предусмотренных законодательством. В учетной политике были зафиксированы особенности определения налоговой базы по имеющимся на предприятии на 2019 год объектам налогообложения.

Учетная политика для целей налогообложения не разбита на блоки, определяющие порядок формирования налоговой базы по всем уплачиваемым организацией налогам. По сути своей она составлена только в целях определения налога на прибыль. Согласно учетной политике предприятия для целей налогообложения, дата получения дохода или осуществления расхода определяется по методу начисления.

Статья 318 «Порядок определения суммы расходов на производство и реализацию» Налогового Кодекса РФ содержит указание на то, что прямые расходы предприятия относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены. При этом налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов.

Таблица 2.4.

Учетная политика для целей налогообложения

|

Наименование |

Ед. изм. |

2017 |

2018 |

2019 |

|

Средние ставки налогов, применяемые для налогообложения нефтяных компаний в России |

||||

|

Налог на прибыль |

% |

20 |

20 |

20 |

|

Налог на имущество |

% |

2,2 |

2,2 |

2,2 |

|

НДС |

% |

18 |

18 |

18 |

|

НДПИ (нефть) |

руб./т. |

5 329 |

5 831 |

6 326 |

|

НДПИ (природный газ): |

||||

|

для собственников (и их прямых или косвенных дочерних обществ) объектов Единой системы газоснабжения |

руб./тыс.м3 |

602 |

||

|

иных категорий |

руб./тыс.м3 |

334 |

||

|

Пошлина на экспорт нефти |

долл./т. |

392 |

367 |

120 |

|

Пошлина на экспорт природного газа |

% |

30 |

30 |

30 |

|

Пошлины на экспорт нефтепродуктов: |

||||

|

Светлые нефтепродукты |

долл./т. |

259 |

242 |

58 |

|

Высокооктановый бензин |

долл./т. |

353 |

330 |

94 |

|

Нафта |

долл./т. |

353 |

330 |

102 |

|

Темные нефтепродукты |

долл./т. |

259 |

242 |

91 |

|

Налог на прибыль (Газпром нефть) |

||||

|

Текущий налог на прибыль |

млн. руб. |

34 823 |

17 518 |

38 026 |

|

Отложенный налог на прибыль |

млн. руб. |

4 437 |

1 696 |

(8 774) |

|

Итого налог на прибыль |

млн. руб. |

39 260 |

19 214 |

29 252 |

|

Эффективная ставка налога на прибыль Газпром нефть |

% |

18,3 |

12,6 |

24,3 |

|

Экспортные пошлины и Акциз (Газпром нефть) |

||||

|

Экспортная пошлина на нефть |

млн. руб. |

101 460 |

121 725 |

65 170 |

|

Экспортная пошлина на нефтепродукты |

млн. руб. |

102 914 |

118 854 |

58 318 |

|

Акциз |

млн. руб. |

32 060 |

41 740 |

64 344 |

|

Итого |

млн. руб. |

236 434 |

282 319 |

187 832 |

|

check |

||||

|

Налоги, кроме налога на прибыль (Газпром нефть) |

||||

|

Налог на добычу полезных ископаемых |

млн. руб. |

214 023 |

236 027 |

256 477 |

|

Акциз |

млн. руб. |

77 701 |

84 184 |

68 358 |

|

Налог на имущество |

млн. руб. |

7 938 |

9 477 |

9 529 |

|

Прочие налоги |

млн. руб. |

16 408 |

13 888 |

15 599 |

|

Итого |

млн. руб. |

316 070 |

343 576 |

349 963 |

ООО ПАО «Газпром нефть» в качестве прямых расходов принимает следующие:

1. расходы на приобретение товаров для перепродажи;

2. расходы на оплату труда персонала, участвующего в процессе реализации товаров;

3. взносы на обязательное страхование, начисленные на вышеуказанные суммы расходов на оплату труда. Однако при ведении налогового учета на предприятии пропорционально проданным товарам списываются только расходы на приобретение товаров для перепродажи.

Суммы расходов на оплату труда персонала и взносы на обязательное страхование, начисленные на них, в полном объеме уменьшают налоговую базу по налогу на прибыль.

Стоимость товаров, приобретенных с целью их дальнейшей реализации, формируется с учетом расходов, связанных с приобретением этих товаров, согласно статье 320 Налогового Кодекса РФ. Налоговая декларация по налогу на добавленную стоимость составляется по итогам квартала на основании книги покупок и книги продаж.

Сроки сдачи ее в налоговые органы не должны превышать 20 календарных дней со дня окончания отчетного периода. Предприятие формирует налоговую декларацию по налогу на прибыль на основании оборотно-сальдовой ведомости по счетам финансовых результатов предприятия.

Финансовые результаты деятельности предприятия, отраженные в данной декларации тем не менее отличаются от результатов, отраженных в бухгалтерской отчетности предприятия ввиду возникновения разницы в порядке начисления амортизации на основные средства в бухгалтерском и налоговом учете.

Налог на прибыль за 2019 год сформирован следующим образом: Налог на прибыль = (налогооблагаемые доходы – расходы, принимаемые в целях налогообложения – убытки прошлых лет) * налоговая ставка. Налогооблагаемые доходы = Доходы от реализации + внереализационные доходы

Таким образом, можно выделить основные направление совершенствования учетной политики для целей налогообложения предприятия:

1. Разработка необходимых налоговых регистров;

2. Разработка метода раздельного учета НДС по операциям, облагаемым и не облагаемым данным налогом;

3. Корректировка списка прямых расходов предприятия в соответствии с осуществляемой им торговой деятельностью;

4. Определение оптимального способа списания материально- производственных запасов в налоговом учете;

5. Порядок формирования резервов в налоговом учете на предприятии.

Заключение

Учетная политика для целей налогообложения – это выбранная налогоплательщиком совокупность допускаемых Налоговым кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика (п. 2 ст. 11 НК РФ).

ПАО «ГАЗПРОМ – НЕФТЬ» является предприятием с эффективной экономической деятельностью, с ростом производительности труда и ПАО «ГАЗПРОМ – НЕФТЬ» обладает достаточными кадрами для своего функционирования.

Развитие компании в последние годы опережает средние российские и отраслевые показатели, что говорит об усилении ПАО «ГАЗПРОМ – НЕФТЬ» на конкурентоспобных позициях НК ПАО «ГАЗПРОМ – НЕФТЬ» и её роли в Российской экономике. Также компания усиливает свои позиции за рубежом, и стремится стать транснациональной корпорацией.

Таким образом делая выводы по первой главе можно сказать, что учетную политику можно определить как один из основных документов, устанавливающих правила ведения бухгалтерского учета в организации. Обычно учетная политика состоит из двух разделов: общие положения и способы ведения бухгалтерского учета. Наряду с бухгалтерским учетом организация осуществляет налоговый учет.

Учетная политика в целях налогообложения либо отражается в составе учетной политики (как самостоятельный раздел), либо оформляется отдельным документом.

Таким образом, можно выделить основные направление совершенствования учетной политики для целей налогообложения предприятия:

1. Разработка необходимых налоговых регистров;

2. Разработка метода раздельного учета НДС по операциям, облагаемым и не облагаемым данным налогом;

3. Корректировка списка прямых расходов предприятия в соответствии с осуществляемой им торговой деятельностью;

4. Определение оптимального способа списания материально- производственных запасов в налоговом учете;

5. Порядок формирования резервов в налоговом учете на предприятии.

Список использованных источников

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 22.01.2020 №5 ФЗ).

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ ред. от 22.01.2020 №5 ФЗ).

- Басовский Л.Е., Протасьев Б.Б. Управление качеством. М. : ИНФРА-М, 2015. – 320 с.

- Брагина Л. А., Данько М. Торговое дело: экономика, маркетинг, организация / под ред. Л.А. Брагина и Т.П. Данько. М. : ИНФРА-М, 2016.- 450 с.

- Волгин В.В. Склад: организация и управление. М. : Маркетинг, 2017.- 310 с.

- Гиссин В.И. Управление качеством продукции. Ростов н/Д : Феникс, 2016.- 560 с.

- Гражданский кодекс Российской Федерации. Части 1 и 2. М. : ИНФРА-М — НОРМА, 2017.- 350 с.

- Дубровин И А. Организация и планирование производства на предприятии. М.: МГУПБ, 2017.- 350 с.

- Иванов И.Н. Организация производства на промышленных предприятиях. — М.: ИНФРА-М, 2015. –320 с.

- Леей М., Вейтц Б А. Основы организации торговли. СПб. : Питер, 2017. – 450 с..

- Новицкий Н.И. Организация производства на предприятиях. М. : Финансы и статистика, 2016.- 500 с.

- Организация производства и управление предприятием. М. : ИНФРА-М, 2017.- 250 с

- Памбухчиянц О.В. Организация и технология коммерческой деятельности. М. : ИВЦ «Маркетинг», 2017.- 590 с.

- Панкратов Ф.Г. и др. Практикум по коммерческой деятельности. М. : ИВЦ «Маркетинг», 2018.- 220 с.

- Пасюк М.Ю., Долинин Т.Н. Организация производства. — Мн.: ФУАинформ, 2016, — 450 с.

- Соломатина А.Н, Экономика и организация деятельности торгового предприятия / под общ. ред. А.Н. Соломатина. М. : ИНФРА-М, 2017.- 350 с.

- Стивене Н.Дж., при участии Адамса Б. Эффективные продажи, ориентированные на покупателя. М. : ФАИР-ПРЕСС, 2015.- 460 с.

- Титов В.И. Экономика предприятия. — М.: Эксмо, 2016. – 300 с.

- Туровцов О.Г., Сербиновский Б.Ю. Организация производства на предприятии. — Ростов н/Д.: МарТ, 2017. –500 с.

- Ф.К. Беа, Э. Дихтля, М. Швайтцера. Экономика предприятия / под ред. Ф.К. Беа, Э. Дихтля, М. Швайтцера. М. : ИНФРА-М, 2017.- 450 с.

Фахтудинов Р.А. Производственный менеджмент. – СПб.; Питер, — 2015. – 280 с.

- Формирование и использование финансовых ресурсов коммерческих организации на примере ООО ПКФ «Стройспецкомплект»

- Управление поведением в конфликтных ситуациях (Анализ управления поведением в конфликтной ситуации)

- Основные сведения о языке HTML

- Учет предоставленных услуг салоном красоты (Проектирование информационной системы)

- Правонарушение: понятие, виды и признаки в РФ

- Статус нотариуса (ВОПРОСЫ СУДЕБНОГО КОНТРОЛЯ ЗА ДЕЯТЕЛЬНОСТЬЮ НОТАРИУСОВ)

- Функции операционных систем персональных компьютеров (Файловая система)

- Разработка регламента выполнения процесса «Управление информационными ресурсами» (Выбор средства для моделирования бизнес-процесса)

- PR в системе Интегрированных коммуникаций (Модели интегрированных коммуникаций)

- Организация маркетинга на предприятии (теоретические аспекты) (Сущность и особенности маркетинговой деятельности организации)

- Сравнительный анализ теорий конкуренции (Продвижение бренда)

- Понятия затраты, издержки и расходы

Добавить в «Нужное»

Изменений законодательства, требующих отражения в учетной политике на 2023 г., немного. Главные из них – переход на ЕНП и объединение ПФР и ФСС в единый Фонд пенсионного и социального страхования (далее – СФР). Но есть и другие изменения, которые может потребоваться учесть в учетной политике на следующий год.

Утверждение и изменение учетной политики для бухучета

Учетная политика для целей бухучета – совокупность способов ведения организацией бухучета (ч. 1 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п. 2 ПБУ 1/2008).

УП формируется, как правило, главным бухгалтером, но может формироваться и другим ответственным лицом. Также для этого может привлекаться руководитель или аудиторы. Утверждается УП приказом (распоряжением) руководителя организации (ч. 2 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п.п. 4, 8 ПБУ 1/2008).

Приказ, утверждающий УП, должен быть подписан руководителем не позднее 31 декабря года, предшествующего тому, в котором учетная политика будет применяться (п. 9 ПБУ 1/2008).

Применяется УП последовательно из года в год, утверждать ее на каждый следующий год или издавать приказ о продлении не нужно (ч. 5 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п. 5 ПБУ 1/2008).

В некоторых случаях в УП необходимо вносить изменения. Это нужно делать при (ч. 6 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п. 10 ПБУ 1/2008):

- изменении законодательства о бухгалтерском учете;

- разработке или выборе нового способа ведения бухучета, применение которого приводит к повышению качества информации об объекте бухучета;

- существенном изменении условий деятельности организации.

Изменение УП также оформляется приказом руководителя (п. 8, 11 ПБУ 1/2008). В нем можно перечислить изменения, вносимые в УП, или указать на введение в действие новой редакции учетной политики. Утвердить изменения в УП на 2023 г. нужно до 31.12.2022 включительно.

Утверждение и изменение учетной политики для налогов

Учетная политика для целей налогообложения – выбранная налогоплательщиком совокупность допускаемых НК способов (методов) (п. 2 ст. 11 НК РФ):

- определения доходов и (или) расходов, их признания, оценки и распределения;

- учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности.

УП для целей налогообложения также утверждается приказом (распоряжением) руководителя организации (ИП) (п. 12 ст. 167, ст. 313 НК РФ). Ее положения можно включить в текст приказа (распоряжения) или оформить приложением к нему.

УП на следующий календарный год нужно утвердить не позднее 31 декабря текущего года (п. 12 ст. 167 НК РФ). Утверждать каждый год новую УП не нужно.

Изменения в УП вносятся (ст. 313 НК РФ):

- по собственной инициативе. Такие изменения применяются с начала нового года. Поэтому утвердить их нужно до его начала;

- при изменении налогового законодательства. Такие изменения можно применять после их вступления в силу. Утвердить изменения нужно до начала их применения.

Внести изменения в УП также нужно в случае начала ведения нового вида деятельности. В этом случае в учетную политику нужно включить принципы и порядок учета новых операций. Такие изменения можно внести в течение года (ст. 313 НК РФ, Письма Минфина от 26.02.2021 № 03-03-06/1/13447, от 08.04.2020 № 03-03-07/27947).

Изменения в УП должны утверждаться приказом (распоряжением) руководителя (п. 12 ст. 167, ст. 313 НК РФ). Утвердить изменения в УП на 2023 г. нужно до 31.12.2022 включительно. В этом случае изменения будут действовать с 01.01.2023.

Какие изменения нужно внести в УП на 2023 г.

В учетной политике (как бухгалтерской, так и налоговой) нужно убрать лишние и обновить устаревшие нормы.

В частности, при упоминании ПФР и ФСС РФ нужно внести технические правки – указать СФР, образованный вместо них с 2023 г. (Закон от 14.07.2022 № 236-ФЗ).

Из УП для целей бухучета также следует исключить (при наличии) переходные положения, которые касались начала применения новых Стандартов (в частности, ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения» и ФСБУ 25/2018 «Бухгалтерский учет аренды»). Ведь большинство этих положений больше не актуальны.

Какие изменения нужно внести в учетную политику для целей бухучета на 2023 г.

Изменения в рабочем плане счетов

В рабочий план счетов нужно внести изменения, связанные с переходом на ЕНП и объединением фондов. В него нужно ввести новые субсчета:

- к счету 68 для ЕНП – для обобщения информации о расчетах с бюджетом при уплате ЕНП. Старые субсчета убирать не нужно. На них будут отражаться начисление по видам налогов;

- к счету 69 для взносов в СФР. Старые субсчета убирать не нужно, они будут нужны для проверок за прошлые периоды.

Поправки в связи с ФСБУ 25/2018 «Бухгалтерский учет аренды»

В 2022 г. внесены изменения в ФСБУ 25/2018 (Приказ Минфина от 29.06.2022 № 101н). Эти поправки нужно отразить в УП на 2023 год, если у вас есть или планируются операции по аренде (п.п. 10, 12 ПБУ 1/2008).

Во-первых, состав арендных платежей по новым правилам будет формироваться только за исключением сумм НДС. Исключена оговорка об иных возмещаемых суммах налогов (п. 7 ФСБУ 25/2018).

Во-вторых, изменен п. 16 ФСБУ 25/2018. Теперь, если предмет аренды по характеру его использования относится к группе ОС, по которой арендатор выполняет переоценку, он имеет право выбора: проводить переоценку права пользования активом (ППА) или нет. Выбор нужно закрепить в УП. В прежней редакции нормы такого выбора не было.

Досрочное применение ФСБУ 14/2022 «Нематериальные активы»

Обязательным к применению ФСБУ 14/2022 станет только с отчетности за 2024 г. Но, если вы решили применять этот Стандарт досрочно (п. 2 Приказа Минфина от 30.05.2022 N 86н), это нужно отразить в УП на 2023 г. В частности, в УП потребуется:

- установить порядок перехода на применение нового ФСБУ (ретроспективно или в разрешенном альтернативном упрощенном порядке);

- установить стоимостной лимит для малоценных НМА, если вы хотите использовать это право. Описать порядок контроля за такими объектами;

- самостоятельно определить виды и группы своих НМА;

- выбрать вариант оценки (по первоначальной стоимости или по переоцененной);

- установить момент начала начисления амортизации;

- выбрать способ начисления амортизации для каждой группы НМА;

- описать формулу расчета амортизации, если применяется способ уменьшаемого остатка;

- может потребоваться определить порядок учета материального носителя, в котором выражены результаты интеллектуальной деятельности.

Если вы решили досрочно применять ФСБУ 14/2022, одновременно нужно начать применять и поправки в ФСБУ 26/2020, регулирующие правила формирования стоимости (НМА). Они действуют с отчетности за 2024 г., но их также можно начать применять досрочно (п. 2 Приказа Минфина от 30.05.2022 № 87н). Кроме того, с началом применения ФСБУ 14/2022 прекратит действие ПБУ 14/2007 по учету НМА. В УП на 2023 г. нужно отразить и эти изменения. Мы писали об этом ранее в нашем журнале – статья «ФСБУ 14/2022 «Нематериальные активы»: краткий обзор».

Если организация вправе применять упрощенные способы ведения бухучета, то в УП можно просто указать, что объекты НМА в учете не признаются, а затраты на их приобретение, создание, улучшение включаются в расходы по обычным видам деятельности в полной сумме по мере осуществления (подп. «б» п. 4 ФСБУ 26/2020).

Также ФСБУ 26/2020 дополняется новой главой II «Научно-исследовательские, опытно-конструкторские и технологические работы». В связи с этим утратит силу ПБУ 17/02 по учету расходов на НИОКиТР (п.п. 3, 12 Приказа Минфина от 30.05.2022 N 87н). При необходимости эти изменения также нужно отразить в УП.

Другие поправки в ФСБУ 26/2020 «Капитальные вложения»

В ФСБУ 26/2020 были внесены и другие небольшие изменения. В частности, Стандарт дополнен положением о том, что фактические затраты, связанные с осуществлением капвложений в несколько объектов ОС (НМА), распределяются между ними обоснованным способом, установленным самостоятельно (п. 14.1 ФСБУ 26/2020). Эти изменения также можно применить досрочно с 2023 г. Для этого нужно самостоятельно разработать и закрепить в УП на 2023 г. порядок распределения затрат между объектами.

Пример учетной политики для целей бухучета на 2023 г.

Покажем, какие дополнения можно внести в бухгалтерскую учетную политику на 2023 г.

Раздел. Бухгалтерский учет.

Корректировка рабочего плана счетов.Для отражения с 2023 г. операций по единому налоговому платежу используется субсчет к счету 68 «Единый налоговый платеж».

Для отражения операций по страховым взносам, уплачиваемым с 2023 г. по единому тарифу, используется субсчет к счету 69 «Страховые взносы в СФР».

Учет аренды в соответствии с ФСБУ 25/2018.

Право пользования активом по предмету аренды, относящегося по характеру использования к группе основных средств, по которой арендатор принял решение о проведении переоценки, не переоценивается (п. 16 ФСБУ 25/2018).

Какие изменения нужно внести в УП для целей налогообложения на 2023 г.

Изменений законодательства, требующих отражения в учетной политике для целей налогообложения, немного. Внесите изменения, если, в частности, имеете право на применение:

- повышающего коэффициента 1,5 к расходам на приобретение права на использование программ для ЭВМ и баз данных, включенных в единый реестр российских программ для ЭВМ и баз данных, относящихся к сфере искусственного интеллекта (пп. 26 п. 1 ст. 264 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента 1,5 при формировании первоначальной стоимости НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, относящиеся к сфере искусственного интеллекта (п. 3 ст. 257 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента 1,5 к расходам, формирующим первоначальную стоимость ОС, включенного в единый реестр российской радиоэлектронной продукции, относящегося к сфере искусственного интеллекта (п. 1 ст. 257 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента (не больше 3) к норме амортизации в отношении НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных (пп. 6 п. 2 ст. 259.3 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента (не больше 3) к норме амортизации в отношении ОС, включенных на дату их ввода в эксплуатацию в единый реестр российской радиоэлектронной продукции (пп. 5 п. 2 ст. 259.3 НК РФ (ред., действ. с 01.01.2023));

- инвестиционного вычета по затратам на установку, модификацию российских программ для ЭВМ, баз данных и радиоэлектронной продукции (подп. 7 п. 2 ст. 286.1 НК РФ (ред., действ. с 01.01.2023)).

В связи с установлением единого тарифа страховых взносов и изменением сроков уплаты НДФЛ может потребоваться переработать формы соответствующих регистров.

Кроме того, организация может пересмотреть УП для целей налогообложения на 2023 г. по собственной инициативе, например, при:

- смене налогового режима;

- изменении методов учета (например, метода начисления амортизации, оценки покупных товаров и др.).

Пример формулировки учетной политики для целей налогообложения на 2023 г.

Раздел. Налог на прибыль.

Учет ОС и НМА из сферы искусственного интеллекта.

Первоначальная стоимость ОС, включенного в единый реестр российской радиоэлектронной продукции, относящегося к сфере искусственного интеллекта, формируется с применением коэффициента 1,5 (п. 1 ст. 257 НК РФ).

Первоначальная стоимость НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, относящиеся к сфере искусственного интеллекта, формируется с применением коэффициента 1,5 (п. 3 ст. 257 НК РФ).

Для составления или изменения учетной политики вы можете воспользоваться нашими новыми конструкторами учетной политики, в частности:

- Учетная политика на 2023 г.: бухгалтерская и налоговая, если вам нужно сформировать полную учетную политику для целей бухгалтерского и налогового учета;

- Изменения в учетную политику – 2023, если у вас уже есть УП на 2022 г. и вам нужно дополнить ее на 2023 г. с учетом последних поправок.

Конструктор учетной политики – это сервис, предназначенный для формирования учетной политики организации для целей бухгалтерского и налогового учета. При его использовании в вашей учетной политике будут отражены только те показатели, без которых никак не обойтись. Для каждого такого показателя мы приводим несколько возможных вариантов учета. Выбирайте тот, который вам больше подходит, и в конце у вас получится готовая учетная политика организации.

Пример учетной политики организации (малого предприятия) на УСН

Приведем пример УП для малого предприятия на УСН, имеющего право на применение упрощенных способов ведения бухучета, сформированный с помощью нашего конструктора учетной политики.

Раздел 1. Бухгалтерский учет у МП.

Ведение бухучета.

Организация ведет учет с применением сокращенного плана счетов.

Формы бухгалтерской отчетности.

Организация применяет упрощенную бухгалтерскую (финансовую) отчетность (ч. 4 ст. 6 Закона от 06.12.2011 № 402-ФЗ).

Порядок исправления ошибок в бухучете и отражения изменений учетной политики.

Организация исправляет существенные ошибки в отчетности без ретроспективного пересчета.

В случае существенных изменений учетной политики последствия таких изменений отражаются перспективно.

Учет товаров, транспортно-заготовительных расходов и расходов на продажу.

Фактическая себестоимость товаров формируется в особом порядке (учитываются только суммы, уплаченные продавцу (без НДС)).

Товары учитываются по продажным ценам на счете 41.

Товары списываются по средней себестоимости (по взвешенной оценке).

Расходы на продажу по итогам месяца относятся на себестоимость проданных товаров (работ, услуг) полностью.

Учет основных средств.

Проверка объектов ОС и капитальных вложений на обесценение не применяется (п. 3 ФСБУ 6/2020, п. 4 ФСБУ 26/2020).

Учет расходов на НИОКР и НМА.

Расходы на НИОКР и на нематериальные активы списываются единовременно в полной сумме при принятии объекта к учету (п. 3.1 ПБУ 14/2007).

Определение доходов, расходов и финансового результата.

Доходы и расходы в бухучете определяются по кассовому методу.

Раздел 2. Упрощенная система налогообложения.

Объект налогообложения «доходы, уменьшенные на величину расходов».

Учет товаров.

Товары при их реализации списываются по средней стоимости (по взвешенной оценке) (подп. 2 п. 2 ст. 346.17 НК РФ).