Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

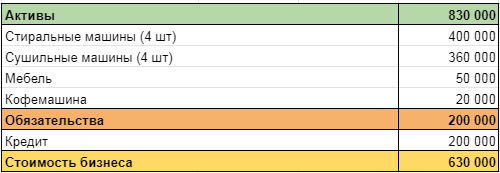

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

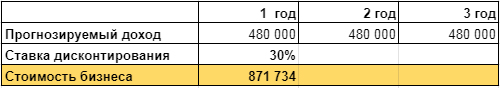

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

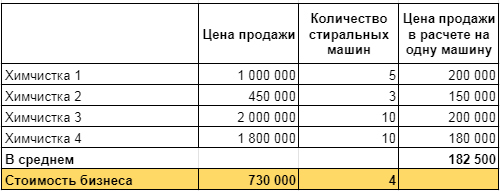

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

#статьи

- 27 дек 2022

-

0

Оценка бизнеса: всё, что о ней нужно знать любому предпринимателю и менеджеру

Рассказали, что такое оценка бизнеса, в каких случаях она требуется и как проходит.

Иллюстрация: Оля Ежак для SKillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Оценка бизнеса — определение стоимости компании.

Стоимость компании нужно знать, если её планируют продавать или покупать. Также бизнес обязательно оценивают при его реорганизации или банкротстве.

Хотя официально оценкой бизнеса могут заниматься только сертифицированные оценщики, всем предпринимателям полезно знать, как она проходит. Например, чтобы понимать, от чего зависит стоимость компании, или самому определить её ориентировочный диапазон.

В статье рассказываем:

- что такое оценка бизнеса и для чего её проводить;

- какие есть подходы и методы в оценке бизнеса и от чего зависит стоимость компании;

- как компании подготовиться к оценке и какой пакет документов нужно собрать;

- как проходит оценка бизнеса поэтапно.

Оценка бизнеса — процесс определения его стоимости. Объектом оценки может быть компания целиком, доля в её уставном капитале или пакет акций.

Оценкой бизнеса занимаются независимые оценщики. Они анализируют состояние отрасли, изучают документы компании, делают финансовый анализ, проводят расчёты и подготавливают отчёт об оценке. Дальше бизнес использует этот отчёт для своих целей.

Вот ситуации, когда нужна оценка бизнеса:

- продажа/покупка компании или её доли;

- слияние, поглощение, ликвидация и другие типы реструктуризации компании;

- выкуп акций или имущества у акционеров компании;

- решение споров о стоимости имущества компании — например, налоговых или конфискационных;

- страхование бизнеса.

Во всех этих случаях компания должна обязательно обратиться к оценщикам для того, чтобы они подготовили отчёт об оценке.

Также компания может проводить оценку «для себя». Например, чтобы:

- понимать реальную стоимость компании;

- принимать грамотные управленческие решения — от каких бизнес-процессов лучше отказаться, а в какие, наоборот, инвестировать;

- готовить корректные бизнес-планы, основанные на действительных, а не прогнозных показателях;

- оценить кредитоспособность компании и возможность использовать активы как залог.

Есть три подхода к оценке бизнеса: сравнительный, затратный и доходный. При каждом используют свои методы оценки. Подробно все подходы и методы оценки описаны в ФСО V — Федеральном стандарте оценки. Мы расскажем главное, что о них нужно знать.

Сравнительный подход. Чтобы понять, сколько стоит компания, её сравнивают с аналогичной, стоимость которой известна. Для этого используют цены совершённых сделок или цены из объявлений о продаже.

Предпочтительнее использовать цены совершённых сделок — так стоимость оцениваемого бизнеса будет достовернее. Если сведений о совершённых сделках у оценщика нет или их недостаточно, он может использовать цены в объявлениях.

При сравнительном подходе цены компаний-аналогов корректируют в зависимости от разных нюансов. Вот некоторые из них:

- Возможная разница между ценой предложения и итоговой ценой сделки. На момент оценки итоговая цена сделки неизвестна, поэтому оценщик снижает стоимость для возможного торга.

- Период, в который предложение о продаже находится на рынке. Чем он больше, тем выше вероятность торга.

- Насколько характеристики компаний-аналогов соответствуют характеристикам оцениваемой компании. Например, если у оцениваемого бизнеса три склада, а у аналога четыре, оценщик должен внести корректировку на «лишний» склад.

- Насколько цены аналогов соответствуют другим предложениям на рынке. Если они завышены или занижены, оценщик должен исключить их из расчёта.

В оценке бизнеса сравнительный подход применим не всегда — сложно найти две одинаковые или хотя бы похожие компании. Даже если такой аналог найдётся, будет сложно получить достоверную информацию о нём.

Затратный подход. Опирается на стоимость активов компании. Предполагает, что стоимость бизнеса зависит от размера понесённых на него расходов.

Согласно этому подходу, стоимость бизнеса — деньги, которые останутся у собственников, если они продадут всё имущество компании и раздадут все долги.

Есть два основных метода затратного подхода в оценке бизнеса:

- Метод чистых активов. Оценщик оценивает материальные и нематериальные активы компании — например, недвижимость, транспорт, оборудование, ценные бумаги, товарные знаки, собственные изобретения компании. Затем из этой суммы вычитает величину обязательств — долгов.

- Метод ликвидационной стоимости. Оценщики рассчитывают сумму, которую собственник получит, если ликвидирует компанию и распродаст все материальные активы по отдельности. В этом случае учитывают затраты на демонтаж, комиссионные выплаты, налоги на продажу имущества и другие сопутствующие затраты.

Затратный подход используют в случаях, когда бизнес не приносит стабильных доходов. Например, когда компания создана недавно либо находится на этапе ликвидации. Подход не применяют, когда у компании мало или нет активов.

Доходный подход. Опирается на возможные будущие доходы компании. Предполагает, что стоимость компании зависит от размера доходов, которые компания будет генерировать в будущем. Соответственно, чем больше прибыли приносит бизнес, тем он дороже.

В доходном подходе есть два метода — метод прямой капитализации и метод дисконтирования. Чаще всего применяют метод дисконтирования. Оценщик прогнозирует будущие доходы компании на несколько лет вперёд. Затем с помощью ставки дисконтирования дисконтирует их к дате оценке. То есть рассчитывает, сколько будущие доходы будут стоить «сегодня». Дальше суммирует эти будущие потоки и делит на величину (1 + i)n, где i — ставка дисконтирования, n — период прогноза в месяцах. Получившееся значение — стоимость бизнеса.

Как правило, покупателей компаний или будущих инвесторов интересует не количество и стоимость её активов, а размер доходов, который они смогут от неё получить. Поэтому доходный подход лучше всего работает, когда нужно определить стоимость бизнеса для дальнейшей покупки/продажи или инвестиций в него.

У каждого подхода своя логика расчётов — ни один из них не применим во всех случаях оценки. Поэтому оценщик учитывает индивидуальные особенности и специфику бизнеса, цель оценки, вид стоимости.

Оценщик может использовать все три подхода, может — только два или один, если этого достаточно для достоверного расчёта. При этом он должен обязательно обосновать в отчёте об оценке, почему не применял другие подходы.

Вот три шага, которые компания должна сделать перед оценкой.

Первый шаг — определить цель оценки. Основные цели оценки мы перечисляли выше — чаще всего это:

- купить или продать компанию или её долю;

- провести реструктуризацию компании;

- разработать бизнес-план или долгосрочную стратегию развития;

- оценить финансовые результаты деятельности компании и на основе них принять дальнейшие управленческие решения.

От цели оценки будут зависеть подходы и методы, которые оценщик будет использовать, а также вид стоимости, который он будет определять.

Стоимость бизнеса может быть рыночной, ликвидационной или инвестиционной. Например, рыночную стоимость определяют для целей покупки/продажи компании. Инвестиционную — чтобы понять целесообразность инвестирования в компанию. Ликвидационную стоимость рассчитывают в случаях вынужденного отчуждения бизнеса — например, при банкротстве.

Второй шаг — выбрать оценщика. Оценщики могут работать в оценочных компаниях или на себя. У них обязательно должны быть такие документы:

- диплом о профессиональной переподготовке в области оценочной деятельности;

- квалификационный аттестат по направлению оценки бизнеса;

- свидетельство о членстве в СРО оценщиков;

- полис страхования профессиональной ответственности оценщика.

При выборе оценщика важно обращать внимание на его опыт работы в этой сфере и репутацию. Репутацию можно проверить, например, по отзывам в открытых источниках.

Третий шаг — собрать документы. Окончательный пакет документов запросит оценщик, но заранее можно подготовить:

- копии учредительных документов (Устав, Учредительный договор);

- копии документов об образовании юридического лица;

- бухгалтерскую отчётность за последние три года (формы 1–5);

- копии документов о деятельности компании (например, бизнес-план);

- информацию о наличии или отсутствии у бизнеса обременений и иных ограничений (например, обременения залогом);

- документы на объекты недвижимости компании (выписку из ЕГРН, правоустанавливающие документы, технические документы, договоры долгосрочной аренды);

- документы на движимое имущество (правоустанавливающие документы, ПТС);

- реквизиты заказчика оценки (для юридических лиц — карточку организации, для физических лиц — копию паспорта РФ).

После того как компания определила цель оценки и собрала первичный пакет документов, она обращается к оценщику.

Дальше процесс оценки бизнеса проходит пять этапов.

Подготовка. На этом этапе оценщик и компания-заказчик согласовывают цель оценки, сроки работ и их стоимость. На основании этого составляют задание на оценку и заключают договор.

Задание на оценку — обязательный документ, в который включают информацию:

- об объекте оценки и имущественных правах в отношении него;

- о цели оценки;

- о предполагаемом использовании результатов оценки;

- о виде стоимости, которую нужно определить;

- о дате оценки;

- о допущениях, которые нужно будет учесть при оценке.

Подробнее о задании на оценку, а также об общих понятиях оценки, подходах и требованиях к проведению оценки можно почитать в ФСО IV.

Идентификация и анализ объекта оценки. На этом этапе оценщик изучает предоставленные и запрашивает дополнительные документы, которые понадобятся для определения стоимости бизнеса. При необходимости — выезжает в офис компании, получает недостающую информацию от собственников или менеджеров.

Анализ рынка и окружения. Оценщик проводит маркетинговые исследования рынка — анализирует факторы, которые могут повлиять на экономическую деятельность и развитие компании.

Расчёты. Это основной этап. Специалист подбирает подходы и методы оценки, которые подойдут для оцениваемого бизнеса и целей оценки. Затем проводит расчёты: определяет стоимость нематериальных активов компании, недвижимого и движимого имущества. На этом же этапе на основе бухгалтерской отчётности компании оценщик рассчитывает рентабельность и ликвидность бизнеса — делает вывод о финансовом состоянии компании.

Составление отчёта об оценке. Это заключительный этап оценки. Оценщик собирает данные о проделанной работе и оформляет их в отчёт.

Отчёт об оценке — документ, которые составляют в соответствии с законодательством РФ об оценочной деятельности, ФСО VI и правилами СРО, в которой состоит оценщик. В отчёте оценщик отражает своё профессиональное суждение относительно стоимости бизнеса.

Вне зависимости от вида объекта оценки отчёт об оценке должны содержать разделы, перечисленные в разделе II ФСО VI. Вот основные разделы:

- Основные факты и выводы. Это информация о бизнесе, результаты оценки и итоговая величина стоимости бизнеса.

- Задание на оценку.

- Сведения о заказчике оценки и об оценщике.

- Допущения и ограничительные условия, которые оценщик использовал при проведении оценки.

- Описание объекта оценки.

- Анализ рынка объекта оценки и других внешних факторов, которые не относятся непосредственно к объекту оценки, но влияют на его стоимость.

- Описание процесса оценки объекта оценки в части применения доходного, затратного и сравнительного подходов. Оценщик также должен обязательно приложить проведённые расчёты.

- Согласование результатов. В разделе согласования результатов должно быть приведено согласование результатов расчётов, полученных с применением различных подходов.

Дальше оценщик передаёт подготовленный отчёт заказчику, а заказчик использует его для своих целей.

- Оценка бизнеса — процесс определения его стоимости. Чаще всего бизнес оценивают при его продаже или покупке, реорганизации или банкротстве.

- Оценкой бизнеса занимаются независимые оценщики. Они анализируют состояние отрасли, изучают документы компании, делают финансовый анализ, проводят расчёты и подготавливают отчёт об оценке.

- Перед оценкой бизнеса компании нужно определить цель оценки, выбрать оценщика и подготовить пакет документов.

- При оценке используют три подхода — затратный, доходный и сравнительный. При выборе подхода оценщик учитывает индивидуальные особенности и специфику бизнеса, цель оценки, вид стоимости.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Бизнес – это не только процесс производства товаров и услуги и извлечения прибыли, это еще товар на рынке, поэтому оценка бизнеса имеет большое значение. Читайте, в каких случаях она требуется, какие есть методы оценки и кому ее можно доверить.

Ключевые концепции оценки стоимости бизнеса

Оценивая бизнес, мы анализируем то, что он принесет в будущем, но в том виде, как есть на момент оценки. При оценке не предполагается никаких дополнительных инвестиций, иных вложений или условий, мы исходим только из текущего состояния и эффективности активов, оценки емкости и динамики рынка.

Также мы должны учитывать временную стоимость денег. Суммы на счетах сегодня имеют большую ценность, чем те же самые суммы через год, а суммы через год дороже тех же сумм через два года. Это не только вопрос инфляции, но и предпочтений – человек всегда хочет иметь и владеть здесь и сейчас, а не завтра и где-то далеко. Временная стоимость денег учитывается при оценке в ставке дисконтирования.

В основу оценки ложится предположение о наилучшем, то есть максимально эффективном использовании активов бизнеса.

Риски

В реальности все сделанные предположения и оценки могут быть ошибочны, не точны. Мы не располагаем всей полнотой информации, которая требуется для принятия решений, даже при условии использования мощных средств компьютерного моделирования доступных в настоящее время. Поэтому аналитики должны учитывать риски: либо используя сценарный подход, либо корректируя в ставку дисконтирования.

Мы оцениваем бизнес, исходя из предположения, что он будет работать бесконечно долго, он устойчив, но спрогнозировать его динамику мы можем на относительно короткий срок.

В каких случаях требуется оценка бизнеса

Понимая оценку бизнеса, как достигнутый результат деятельности менеджмента, сфер применения такого исследования несколько. Рассмотрим их далее.

Оценка для целей продажи

В первую очередь мы оцениваем бизнес, когда предполагаем его продать – полностью или частично. Например, продажа компании целиком, продажа пакета акций или доли, продажа отдельного подразделения, филиала, предприятия из состава холдинга, производственной площадки. Под эту задачу также подпадают IPO – первичное размещение акций на фондовом рынке, ICO – первичное размещение токенов в экономике-blockchain.

Оценка рыночной стоимости бизнеса требуется и покупателю и продавцу. Только одному надо, чтобы оценка была ниже – и он будет крайне пессимистично оценивать перспективы бизнеса, стремиться ухудшить предпосылки. А другому нужно завысить оценку, используя самые оптимистичные прогнозы, наибольшие из имеющихся коэффициентов. Обе стороны к этой ситуации относятся с пониманием и, используя каждый свою оценку, движутся к компромиссу, который и станет в результате ценой сделки.

Оценка при привлечении средств в действующий бизнес

Необходимость в оценке также появляется в случае привлечения средств – заём, кредит, эмиссия облигаций, когда требуется оценка бизнеса, его долей, акций как объекта залога, гарантий обеспечения возврата привлеченных средств.

Стоимость компании — основной критерий успешности деятельности менедмента и роста благосостояния собственников

Оценка бизнеса, как критерий его эффективности

Современный подход акцентирует внимание на стоимости компании, как основного критерия успешности деятельности менедмента и роста благосостояния собственников. Капитализация компании и динамика этого показателя говорят о перспективах бизнеса больше, чем дивидендные выплаты собственнику. На развитых финансовых рынках собственники получают свой доход, торгуя акциями или фиксируя прибыль, продавая бизнес стратегическому инвестору с прибылью, а не выводя деньги из бизнеса. Поэтому для собственников стоимость компании – это важный показатель, который они ставят в качестве критерия работы и мотивации менеджмента, и требуют регулярного расчета и обоснования этого показателя для контроля своих активов. Методика оценки бизнеса в этом случае разрабатывается, согласовывается с собственником и менеджментом, а затем регламентируется для использования длительном временном горизонте, чтобы получать регулярно прозрачные и сравнимые оценки.

Оценка стартапа

Особняком стоит оценка бизнеса в случае стартапа. Ее цель – оценить стоимость для распределения долей в компании между основателем и первым инвестором. Оценка строится на предположении, что к моменту выхода из проекта стартап будет приносить не менее какого-то целевого значения прибыли. И оцененная на основе данной прибыли компания сможет быть продана стратегическому инвестору или выйти на IPO, что принесет многократный доход на вложенный капитал инвестору. В данном случае оценка делается на гипотетических построениях для бизнеса, который еще не существовал, не работал и не приносил не только прибыли, но даже зачастую выручки.

Методы оценки бизнеса

Методов оценки бизнеса несколько, но все они укладываются в три основные группы:

- Сравнительные.

- Доходные.

- Затратные.

Сравнительные методы

Эту группу методов правильнее назвать рыночными, так в их основе лежит информация об уже состоявшихся сделках с похожими компаниями, либо с акциями на фондовом рынке.

В случае сделок с компаниями выбирается несколько сделок с бизнесами, максимально похожими на оцениваемый, по которым известна цена покупки компании целиком либо контрольного пакета или доли. Затем изучают состояние компании накануне совершенной сделки с двумя целями:

- первая – сопоставление целевой и выбранной компании по финансовым и производственным показателям, с тем чтобы оценить сравнимость компаний и обосновать выбор данной компании, как аналога;

- вторая – расчет мультипликаторов: цена / прибыль, цена / денежный поток, цена / балансовая стоимость, в зависимости от имеющихся данных.

Используя рассчитанные мультипликаторы по каждой компании-аналогу, оцениваем стоимость бизнеса целевой компании в интервале от минимальной до максимальной. Чтобы получить одну величину, рассчитывают среднее значение или выбирают самый близкий аналог и оценивают только по нему.

Таким методом оценивают приобретение контрольного пакета или 100% частных, не торгуемых на фондовом рынке компаний.

В случае использования текущей рыночной цены акции на фондовом рынке как ценового ориентира, мы также рассчитываем мультипликаторы либо на одну акцию, либо на полную стоимость компании, если знаем число или долю акций, торгуемых на рынке (free float). Эти мультипликаторы уже применяем к нашей базе (чистая прибыль, выручка и т.п.) и получаем оценку на основе данных фондового рынка.

Известным вариантом сравнительного подхода является метод отраслевых коэффициентов – при наличии объективных данных о большом числе сделок купли-продажи бизнеса в определенной отрасли можно рассчитать показатели стоимости для типичных сделок и использовать их в последующем для оценки. Таким образом, можно оценивать компании малого и среднего бизнеса, но, к сожалению, в России очень мало доступной информации по совершенным сделкам.

Стоимость бизнеса, оцененная этими методами, должна быть скорректирована (уменьшена) на величину обязательств предприятия. При этом предварительно надо изучить обязательства использованного предприятия-аналога и то, как они учитывались при расчете стоимости.

Доходные методы оценки строятся на прогнозировании доходов от оцениваемого бизнеса в будущем

Доходные методы оценки бизнеса компании

Данная группа методов строится на прогнозировании доходов от оцениваемого бизнеса в будущем.

Если компания стабильно получает доход в течение 3–5 лет и его величина составляет в среднем N, то такую компанию можно оценить по формуле:

V = N / R,

где R – ставка капитализации – отраслевое, целевое или рыночное значение ставки доходности на вложения. Также это может быть ставка доходности вложений в альтернативные активы.

Этот метод называется методом капитализации.

В большинстве случаев стабильного дохода на горизонте 3–5 лет добиться не удается, поэтому можно использовать данные по доходу за последний год, принимая во внимание вероятность изменения доходности в будущем.

Другой вариант решения данной проблемы – построение финансовой модели с учетом фактора времени и рисков – метод дисконтированных денежных потоков.

В рамках метода строится финансовая модель денежного потока (близка к форме отчета о движении денежных средств) на прогнозный период, то есть такой период, в течение которого денежные потоки мы способны спланировать или спрогнозировать. При этом по завершении прогнозного периода мы предполагаем стабилизацию денежных потоков.

Ключевой момент – выбор ставки дисконтирования, которая определяет временную стоимость денежных потоков и должна учитывать риски и альтернативную доходность активов.

В итоге стоимость бизнеса этим методом определяется по формуле:

V = ∑CFn / (1+r)n+ TV,

где CFn – суммарные денежные потоки за каждый прогнозный период с первого по последний,

r – ставка дисконтирования,

n – номер соответствующего периода.

TV – терминальная стоимость бизнеса, определяется по формуле Гордона, если бизнес продолжит работу. Если предполагается ликвидация бизнеса, терминальная стоимость рассчитывается, как ликвидационная стоимость, а если предполагается продажа – как стоимость чистых активов.

Аналогично сравнительным методам стоимость бизнеса, оцененная доходными методами, также должна быть скорректирована (уменьшена) на величину задолженности предприятия.

При использовании метода ликвидационной стоимости бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам

Затратные методы

Основная идея этой группы методов – оценить, сколько денег потребуется инвестору, чтобы воссоздать такой же бизнес. Эта величина и есть стоимость бизнеса и инвестору не следует тратить больше этой суммы при приобретении.

Суммарная стоимость компании может быть оценена как стоимость всех активов за вычетом всех обязательств. Это так называемый метод чистых активов.

Однако использовать в оценке балансовые стоимости активов не целесообразно, их следует переоценить и привести в соответствие с рыночными ценами, тогда оценка методом чистых активов будет лучше соответствовать реальной стоимости компании в соответствии с концепцией данного подхода.

Другим методом оценки бизнеса из этой группы является метод ликвидационной стоимости. В этом случае бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам. Тогда стоимость активов, определенная описанным выше методом чистых активов, корректируется на дисконт (для ускорения продажи) и на затраты по рекламе продаваемых активов.

Несколько слов об убыточном бизнесе и его оценке

Бизнес может быть убыточным по разным причинам:

- в силу конъюнктуры рынка в текущем периоде и это временное явление, которое со сменой «ветра» на рынке вернется в положительную для прибыли зону;

- из-за стратегических управленческих решений, например, компания стремится захватить долю рынка и допускает операционные убытки, используя для своего развития накопленную ранее финансовую «подушку безопасности»;

- в результате ошибок менеджмента, которые уже не исправить и речь идет о банкротстве.

Если речь идет о временном явлении и в перспективе финансовые потоки выйдут в положительную зону, для такого бизнеса наиболее обоснован метод дисконтированных денежных потоков, который строится на предполагаемых результатах будущих периодов.

Но если речь о перманентной убыточности, тогда стоимость такого бизнеса – это сумма стоимостей активов за вычетом обязательств, в соответствии с методом чистых активов.

В большинстве случаев оценку бизнеса лучше доверить профессионалам

Оценка своими руками или с помощью профессионалов

Что лучше – сделать оценку собственными силами или обратиться к профильной компании? В большинстве случаев ответом на этот вопрос будет – обратиться к профессионалам. Во-первых, для многих задач, стоящих перед оценкой, требуется документ от независимого оценщика, входящего в саморегулируемую организацию оценщиков и застраховавшего свою ответственность. Сделать такую оценку самостоятельно невозможно.

Во-вторых, специалисты-оценщики в штате – это дорого. Специалисты такой квалификации не нужны компании на постоянной основе, им нужно иметь профильное образование и повышать квалификацию минимум раз в три года, чтобы подтверждать свой профессиональный уровень.

Если оценка требуется для внутренних целей, например, нужно посчитать стоимость бизнеса, как показатель KPI менеджмента для собственников, тогда, конечно же, профессиональный оценщик не нужен, требуется. Тогда оценку данного показателя может сделать квалифицированный специалист финансового блока компании.

Оценка бизнеса – это вид искусства или отрасль знания, в которой используются строгие математические методы, при этом они опираются на предпосылки, допущения, прогнозы и гипотезы. Поэтому получаемые в результате цифры – это лишь ориентиры, а не руководство к действию или окончательная цена. Оценка бизнеса, особенно выполняемая независимым профессиональным оценщиком, снимает субъективные факторы и вопросы о возможных манипуляциях информацией. Без обоснованного анализа, без ориентиров, которые дает оценка, прийти к окончательной цене и сделке было бы крайне затруднительно.

-

Главная

-

Пресс–центр

-

Статьи

- Оценка бизнеса: цели, подходы и методы определения стоимости предприятия

20 Августа 2022

Оценка бизнеса: цели, подходы и методы определения стоимости предприятия

Содержание:

- Что такое оценка бизнеса: принципы и цели процедуры

- Как проводится оценка стоимости бизнеса

- Основные подходы и методы оценки стоимости бизнеса

Бизнес можно рассматривать с разных сторон. Одна из них – концепция товара. Предполагается, что любую компанию можно оценить и продать на рынке, получив неплохую окупаемость своих инвестиций. Но вопрос цены – сложный, требует от эксперта опыта, знаний и профессионализма. И именно поэтому услуги квалифицированных оценщиков пользуются огромным спросом.

Получите бесплатную консультацию эксперта по оценке бизнеса

* Форма заказ звонка *

Что такое оценка бизнеса: принципы и цели процедуры

Оценка – это целая совокупность действий, направленных на формирование объективного мнения о стоимости объекта с учетом независимого мнения эксперта. Показатель формируется в стоимостном выражении, отражает цену на конкретную дату.

Сложность заключается в том, что предприятие – это сформированный живой организм, имеющий свою структуру, механизм и потенциал. Задача специалиста – оценить не только имеющиеся на балансе компании материальные активы и обязательства, но также учесть и перспективы роста, прогнозируемый успех с учетом интеллектуального капитала, иных факторов.

Ранее услугами оценщиков пользовались только единичные организации. И то в определенных случаях: при судебных спорах, слияниях, поглощениях и т. п. Сейчас тенденции изменились. Подобными услугами пользуется всё большее количество собственников. И их цели разнообразны:

- улучшить стратегию и тактику развития компании;

- разработать реально эффективный бизнес-план с учетом полученных оценочных данных;

- повысить стоимость бизнеса на рынке и получить хорошую доходность своих инвестиций;

- развить реально сильные стороны и нивелировать возможные риски.

Цель у каждого собственника своя. По данным СРО «Ассоциация российских магистров оценки», более 90 % всех услуг по оценке бизнеса имеют добровольный характер. Владельцы и администрация самостоятельно инициируют такое исследование без принуждений. Их цель – получить максимально возможную отдачу.

Конечно, оценка – услуга, целесообразная при сделке купли-продажи коммерческого предприятия. При этом в ней нуждаются оба участника отношений – как продавец, так и покупатель:

- одна сторона заинтересована в занижении рыночной стоимости и повышении оценки факторов риска;

- другая – желает извлечь максимальную выгоду от продажи.

Найти же золотую середину помогает оценщик. Это независимый эксперт, который на основании реальных данных, анализа, прогноза и других методов формирует рыночную стоимость фирмы. И если вам нужна именно квалифицированная помощь, обращайтесь в компанию «РусБизнесОценка».

Как проводится оценка стоимости бизнеса

Оценка стоимости бизнеса – это целый комплекс действий. Эксперт не может точно сказать цену объекта, пока не изучит все данные и факторы влияния. Алгоритм действий можно разделить на этапы:

- Подготовительный. Заключается договор о сотрудничестве между заказчиком и клиентом. Уточняются сроки, объемы работ. Поверхностно оценивается предприятие, его специфика, масштабность, возможные трудности.

- Стартовый. Эксперт запрашивает и получает от разных служб и отделов документы. Происходит выезд эксперта на предприятие. Могут проводиться инвентаризации, ревизии и т. п.

- Аналитический. Задача – понять место объекта в сегменте рынка, оценить его конкурентные позиции, выявить сильные и слабые стороны, перспективы роста и возможные риски. Применяется целый арсенал математических и статистических методов, используются математические модели.

- Заключительный. Формируется комплексная стоимость объекта с фрагментацией на отдельные участки. На этом этапе внимательно изучается бухгалтерская отчетность, договоры с контрагентами, учредительные бумаги, аудиторские заключения. Задача эксперта – учесть максимально возможное влияние внутренних и внешних факторов.

Указанный алгоритм действий – условный. Опытный специалист имеет возможность корректировать план работы. Также на объем работы влияет структурность бизнеса, его деятельность, возможные проблемы. Оценить временной аспект сложно. Это можно сделать только после тщательного изучения документов, рынка и проведенного исследования. Задача специалиста – получить не быстрый, а точный результат.

Основные подходы и методы оценки стоимости бизнеса

Оценка бизнеса может проводиться с реализацией трех подходов. Выбор конкретного способа и метода обуславливается спецификой самого объекта исследования, наличием у него определенных денежных потоков и инвестиций, иными критериями.

Основные подходы:

- Доходный. Достаточно прост и популярен среди экспертов. Причина – его целесообразно использовать при инвестировании и продаже фирмы. Ориентиром при формировании денежного эквивалента является доходность бизнеса. Во внимание берутся такие показатели, как рентабельность, маржинальность. Необходимо понять, сколько же инвестор или новый владелец смогут в будущем получить дохода от конкретного объекта. И здесь нужно учесть возможные риски, инфляцию, экономические колебания. Применяют несколько методов расчета:

- Прямая капитализация. Применим в том случае, если денежные потоки стабильны, серьезных капиталовложений не проводится.

- Дисконтирования. При расчете используется ставка дисконтирования (рассчитывается в процентах или коэффициенте). Суть в том, что эксперт спрогнозирует денежный поток от деятельности с планируемыми данными развития, проверит возможности финансирования. При расчете будущей доходности учтет размер инфляции, обесценивание денег, иные факторы влияния.

- Затратный. Стоимость компании формируется исходя из объемов затрат, которые собственник понес при ее создании с учетом корректировки на текущую рыночную стоимость имеющихся активов. Здесь может использоваться или метод чистых активов (определяется путем вычитания из всех активов суммы всех обязательств), или метод ликвидационной стоимости (прогнозируется возможная выручка от продажи всех имеющихся активов).

- Сравнительный. Конкретный объект анализа сравнивается с аналогичными предприятиями рынка. Достаточно сложен в применении, поскольку не бывает двух идентично одинаковых фирм.

Какой подход и метод будет применять оценщик, можно сказать только после предварительного изучения объекта. В любом случае специалисты «РусБизнесОценка» готовы работать с любым бизнесом и решать задачи любой сложности. Обращайтесь за профессиональной помощью.

Заказать оценку стоимости предприятия в компании «РусБизнесОценка»

* Форма заказ звонка *