Организациям и физлицам, занимающимся предпринимательской деятельностью, в рамках банковского обслуживания может открываться расчетный счет, валютный счет для операций, соответственно, в рублях и иностранной валюте. Что собой представляет транзитный счет и почему, в отличие от валютного, он не выделяется в плане счетов бухгалтерского учета? Расскажем об особенностях транзитных счетов и их назначении.

Вопрос: В банк поступило постановление судебного пристава-исполнителя о наложении ареста на денежные средства на транзитном счете, открытом банком для расчетов между должником и третьими лицами. Вправе ли банк отказать в исполнении такого постановления?

Посмотреть ответ

Особенности транзитного счета

Суть любого банковского счета одна и та же. Это учетная запись банка, на которой отражаются операции клиентов с денежными средствами. Отличие транзитного счета в том, что он всегда связан с другим – валютным и самостоятельно не используется. Он предназначен прежде всего для перечисления валютных сумм и имеет контрольное значение.

Что такое «транзитный валютный счет»?

Одновременное открытие двух взаимосвязанных счетов прописано в законодательстве для резидентов – участников внешнеэкономической деятельности (ВЭД):

- ФЗ-173 от 10/12/03 «О валютном регулировании и валютном контроле» ст. 14;

- Инструкция ЦБ РФ No 111-И от 30/03/04 гл. 2.

Кстати говоря! Понятие «резидент» в валютном законодательстве определяется статьей 1-1 пп. 6 ФЗ-173. К ним относятся, в частности, российские фирмы и компании, их филиалы, представительства за границей, индивидуальные предприниматели – физлица. Иные юридические и физические лица относятся к нерезидентам (п. 7).

Как открыть транзитный счет

Эта операция не зависит от желания владельца валютного счета. Открытие «в паре» с ним транзитного счета – обязанность банка. Об этом сказано в инструкции №111-И, п. 2.1. Каждому валютному счету, открываемому по видам валют, соответствует отдельный транзитный счет. Действия банка с транзитным счетом клиента — участника ВЭД — связаны с правом банка контролировать валютные операции.

Какими проводками отражать операции по транзитному валютному счету?

Раньше транзитный счет использовался для контроля обязательного объема продаж валютной выручки на внутреннем рынке валюты РФ. Этот норматив с 30% год от года снижался и в настоящее время составляет 0% (Инструкция 111-И п. 1.2), т.е., по сути, об обязательной продаже выручки в валюте речи не идет.

Транзитный счет нужен только для контроля валютных операций как таковых. Законность сделки клиент подтверждает документами, информацией о коде вида операции. При этом, если в рублевом эквиваленте сумма не выше 200 тыс. руб., достаточно информации о коде вида операции. Если сумма выше, банк потребует и документы. Срок предоставления – 15 рабочих дней. Процедура контроля подробно описана в инструкции ЦБ РФ №181-И от 16/08/17.

После проверки банк может запросить дополнительную информацию по сделке, если возникли сомнения в ее законности, либо списать средства на текущий счет клиента на основе имеющейся информации. В исключительных случаях средства на транзитном счете могут быть заблокированы.

Перечисление на текущий счет (валютный или расчетный с обменом на рубли) происходит по письменному распоряжению клиента.

Что и как отражают на счете

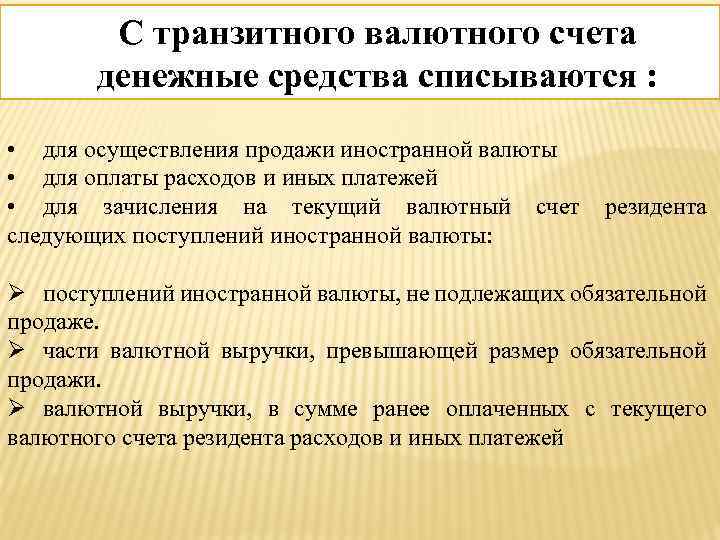

На транзитном счете отражается вся валютная выручка в пользу российской компании или ИП, а списываются средства на текущие счета резидентов.

Операции по транзитному счету отражаются в бухучете на счете 52 «Валютные счета». Можно пользоваться счетом 52 с/счет 1 «Валютные счета внутри страны» с открытием аналитического счета «Транзитный валютный счет в банке» (план счетов для с/х предприятий, приказ Минсельхоза №654 от 13/06/01). Специалисты предлагают и другой вариант: открыть два субсчета – текущий валютный счет, транзитный валютный счет и использовать их в проводках. Проводки формируются с использованием счета 76 либо 57 «Переводы в пути».

Пример отражения стандартных операций:

- Дт 52/транзит. счет Кт 62 – отражена оплата покупателя.

- Дт 76 Кт 52/транзит. счет – отражена валюта в момент списания с транзитного счета.

- Дт 51, 52/текущий вал. счет Кт 76 – перечислены деньги на текущий счет, рублевый или валютный.

Либо такой вариант:

- Дт 52/транзит. счет Кт 62,76 – отражена оплата покупателя.

- Дт 57 Кт 52/транзит. счет – отражена валюта в момент списания с транзитного счета.

- Дт 51, 52/текущий вал. счет Кт 57 – перечислены деньги на текущий счет, рублевый или валютный.

Не все валютные средства проходят через транзитный счет, часть попадает сразу на действующий валютный счет:

- при движении средств по нескольким валютным счетам клиента, открытым в банке;

- при движении средств клиента с валютного счета, открытого в банке, на аналогичный счет, открытый в другом банке.

Отметим, что в инструкции №111-И (гл. 2 п. 2.3.1) говорится о списании средств с транзитного счета в целях обязательной продажи части валютной выручки. Как мы уже говорили, норма продажи на сегодняшний день составляет 0%. (гл. 1 п. 1.2 того же документа). Кроме того, упоминается об уменьшении суммы обязательной продажи на сумму расходов и платежей, связанных с исполнением сделок (п. 1.3), однако следует отсылка к ст. 21 ФЗ-173. Эта статья в настоящее время не действует.

Расчетный и транзитный счет: основные отличия и назначение при валютных переводах

В статье мы рассмотрим расчетный и транзитный счет. Поговорим об их основных отличиях и узнаем, какой счет необходимо указывать в реквизитах при валютном переводе. А также мы расскажем, как различать расчетный и транзитный счет по цифрам в номере счета.

Обновлено: 20 сентября 2022

Содержание

- Что такое расчетный счет

- Что такое транзитный счет

- Чем отличается расчетный счет от транзитного

Что такое расчетный счет

Расчетный счет (р/с) представляет собой специальную учетную запись, которую банки и другие организации используют для учета операций клиента. Именно с него совершаются различные платежи за товары и услуги, снимаются или перечисляются средства для выплаты заработной платы, уплачиваются налоги и сборы в бюджет. Юридическому лицу практически невозможно осуществлять реальную деятельность без рублевого р/с.

Что такое транзитный счет

Если расчетный счет — это учетная запись для осуществления всех операций клиента, то транзитный — это специальный вид счета, который служит фактически только для зачисления валюты за выполненные работы или оказанные услуги.

Одновременно с открытием валютного р/с всегда открывается и транзитный. Последний служит для проведения банком операций валютного контроля. После предоставления документов и прохождения проверок средства с транзитного переводятся на р/с и могут использоваться клиентом.

При этом транзитный может быть использован только для определенных операций, среди которых:

- Продажа обязательной части валютной выручки

- Уплата таможенных пошлин

- Оплата транспортных услуг

- Зачисление валютной выручки

Чем отличается расчетный счет от транзитного

- Средства на транзитном счете могут храниться лишь ограниченный период времени. Максимум за 15 дней организация-получатель платежа должна передать банку все необходимые документы, а также осуществить необходимые операции, например, продажу части валютной выручки. После этого средства должны быть переведены на р/с, на нем они могут храниться неограниченное время.

- Транзитный счет не может использоваться для большинства операций. Например, с него нельзя осуществить оплату товаров или услуг в другом государстве.

- Нумерация учетных записей обычно различается только одной цифрой. У транзитного в седьмой позиции указывается «1», а у р/с — «0».

- Р/с может быть рублевым. В этом случае к нему не открывается транзитный (который может существовать только в валюте), а все операции осуществляются напрямую по текущему, так как необходимость в валютном контроле при этом отпадает.

При заключении договора с иностранным контрагентом не имеет значения, какой из двух счетов будет указан в реквизитах. Все средства изначально окажутся на транзитном и только после прохождения валютного контроля поступят на р/с. Эти две учетные записи не могут существовать раздельно и открываются всегда одновременно в рамках одного договора.

Информация была полезна?

16 оценок, среднее: 4.3 из 5

Здравствуйте. Для осуществления транзитного счета какие имеются правила.

Благодарю за помощь.

Когда ваш бизнес вышел за пределы своей страны и вы продаете свой товар за границей, то возникает необходимость в банковском (валютном) аккаунте. Вместе с ним автоматически открывают и транзитный счет для выполнения расчетных функций. Рассмотрим подробнее, что это и как всё происходит.

-

1.

Транзитный счет в банке — что это такое -

2.

Для чего требуется -

3.

Структура -

4.

Чем отличается расчетный счет от транзитного -

5.

Что такое — транзит денежных средств -

6.

Нормативная база по валютным операциям предприятий -

7.

Как открыть транзитный валютный счет -

8.

Как закрыть транзитный счет

Транзитный счет в банке — что это такое

Если рассмотреть терминологию, то это аккаунт в валюте другого государства, которую используют для перевода оплаты за услугу или товар.

До 2007 года каждый бизнесмен, который ведет бизнес все территории государства, отдавал часть своей прибыли: в разные года эта сумма колебалась от 10 до 50 %, в зависимости от требований законодательства. К большой радости предпринимателей, сейчас этот процент равен 0%, благодаря таким банковским профилем.

Это интересно

Чтобы пользоваться транзитным счетом, нужно уплачивать установленный размер комиссионного сбора и продавать на отечественном рынке установленную часть валюты от полученной прибыли по фиксированной ставке курса. Также одним из условий пользования банковским счетом является перевод части иностранных денег в отечественный эквивалент, согласно текущему курсу обмена.

При этом сделать непросто: чтобы продать/обменять валюту, владелец должен написать специальное заявление, где необходимо указать величину перевода в денежных знаках. Суммы перенаправляются с целью покрытия убытков. Это обязательно юридическим лицам при возникновении деловых контактов с нерезидентами государства. Для удобства таким способом пользуются и страховые конторы из других государств.

Для чего требуется

Так что такое транзитный счет в банке и для чего он нужен? Он используется для того, чтобы фискальные (налоговые) органы могли контролировать деятельность бизнесмена. Также это «промежуточный пункт» для обмена валюты, согласно курсу: то есть сначала деньги переводятся на транзитный номер, а потом только с него на обычный. Это касается как предпринимателей, так и физических лиц.

Он применяется в рамках проведения переводов за следующие услуги:

- Перевозка грузов в другую страну;

- Страховочные выплаты;

- Трансфер товара.

С него могут уплачивать комиссию и административные сборы.

Хотите начать использовать деньги, которые поступили вам? Подтвердите реальность операции, проведя идентификацию. Для этого просто принесите банк и в налоговую:

- Справку о валютной операции.

- Контракт, где обозначена причина для перевода финансов.

Банк может брать комиссию, так как он является агентом валютного контроля, услуги которого являются небесплатными. Все тарифы прописаны в договоре на расчетно-кассовое обслуживание.

Правила пользования счетами определены в специальной инструкции Центрального Банка под номером 111-И, от 30.03.2004. Главные условия операций с валютой внутри РФ регламентирует ФЗ № 173 «О валютном регулировании и валютном контроле» (закон вступил в силу 10.12.2003). Любой человек, который будет проводить операции с долларами или евро, должен знать эти правила.

Структура

Всем известно, что законной валютой России является рубль, но при возникновении экспортных отношений разрешено применять иные денежные знаки. Для удобства и фиксирования данных используются промежуточные аккаунты. Транзитный счет в банке – это пример аккумулирующего (накопительного) счета, и распорядиться суммой человек сможет только через 15-дней после поступления.

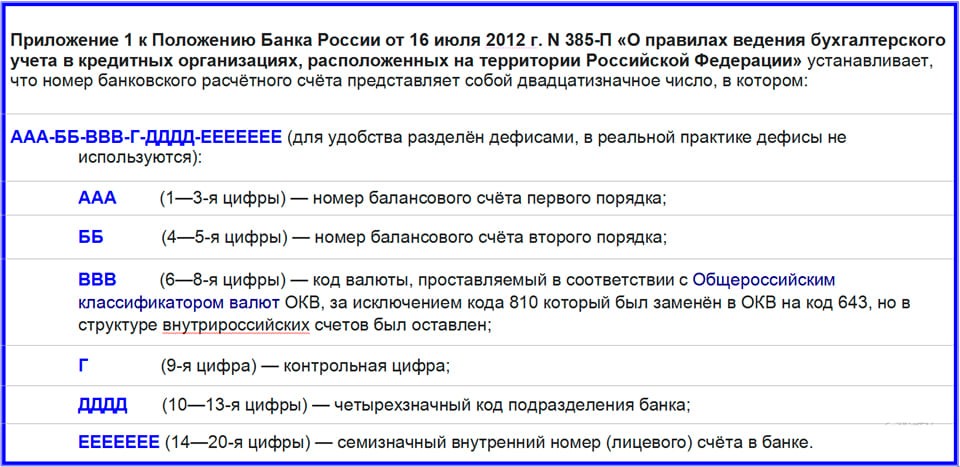

Он состоит из таких элементов (реквизитов):

- уникальный номер, состоящий обычно из 20 цифр;

- БИК — код банковского учреждения;

- договор об открытии транзитного валютного счета должен иметь ваши данные — ИНН и КПП;

- номер банка-корреспондента (тоже двадцатизначный).

Зачастую номер называют банковским идентификатором, так как каждая группа цифр определяет собой зашифрованную информацию. Итак, первые три цифры означают номер І группы. Вторые две — номер ІІ группы. Шестая, седьмая и восьмая цифры определяют код валюты. Девятая — это проверочный номер. Следующие четыре цифры определяют, какой кредитно-финансовой организации принадлежит данный счет. На разновидности учреждения указывают следующие две цифры после ними. Последние пять цифр — это внутрибанковский ориентир, по которому идентифицируют клиента.

Чем отличается расчетный счет от транзитного

Если мы уже разобрались, для чего необходимы валютные номера, то стоит определиться с их характеристиками и принципиальными отличиями.

Для этого давайте ознакомимся с таблицей, где есть описание:

| Характеристика | Расчетный | Транзитный |

| 1. Предназначение | Фиксирование и учет производимых операций | Краткосрочное сбережение денежных средств в иностранной валюте |

| 2. Срок хранения | Ограничен сроком действия контракта | 15 дней |

| 3. Сферы применения | Нет ограничений | Применяется для: аккумулирования прибыли; оплаты таможенных сборов и пошлин; конвертирования некоторой части прибыли в инвалюте (10-50%); при оплате услуг по транспортировке грузов через границу. |

| 4. Отличие в учетной записи (цифра на седьмой позиции) | 0 | 1 |

| 5. Валютный контроль | Не обязателен, так как обычно аккумулирует денежные суммы в национальной валюте | Обязателен |

Что такое — транзит денежных средств

Само слово говорит о некоем перемещении, а в отношении денежных единиц это перевод некоторой денежной суммы с одного счета на другой. Для осуществления перемещения сумм денежных средств с транзитного номера, к примеру, для оплаты государственной пошлины, вы, как владелец, должны выдать распоряжение на данную операцию. Это не обязательно письменное уведомление — весь процесс можно осуществить через «Личный кабинет». Там нужно заполнить реквизиты — для них отведены специальные поля для ввода — и указать сумму перевода, так вы подтвердите операцию.

Таким образом, вы даете разрешение для списания указанной суммы. После этого вам будет доступен отчет.

Нормативная база по валютным операциям предприятий

Развитию законодательства о регулировании валютных операций положил начало Указ № 213 от 19 ноября 1991 года, в котором закладывались основы либерализации внешнеэкономических отношений России с зарубежными странами. Позже, в октябре 1992 года, был принят Федеральный Закон «О валютном регулировании и валютном контроле». Он определил правила «игры» не только на валютном рынке, но в деятельности предприятий и компаний международного уровня, а также указал функции и роль контролирующих служб.

Законом определено, что оплата за товары или услуги нерезидентами должна осуществляться в 30-дневный срок. Также нормативным актом предусмотрено предоставление информации о получателе и отправителе денежных средств, а еще о деталях осуществляемого перевода.

В нормативном документе прописано, что отечественные организации могут открыть валютный счет только при наличии разрешения на это Центральным Банком РФ. При этом именно ЦБ рассматривает, необходимо ли открыть дополнительный счет для субъекта предпринимательской деятельности в одном из иностранных банков, потому что в таком случае он должен предоставить в определенные периоды отчет о движении средств.

Как открыть транзитный валютный счет

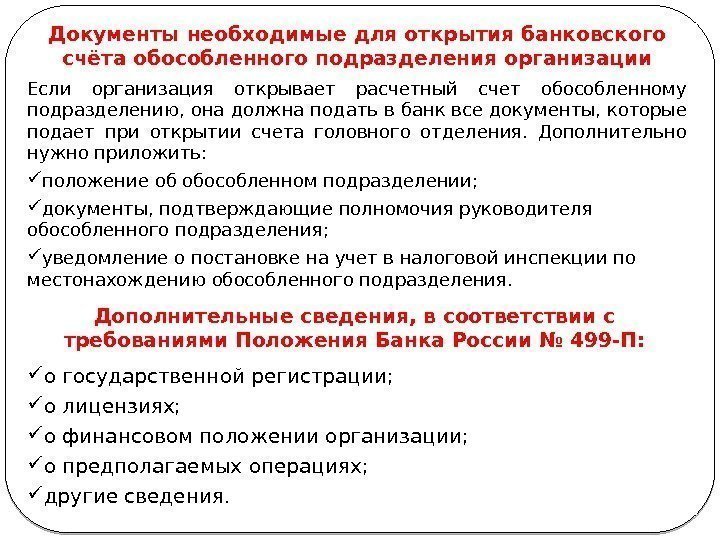

Для организаций, которые имеют отношение с экспортными или импортными операциями, либо состоят в партнерских отношениях с фирмами-нерезидентами, открытие валютного является обязательным условием.

Список документации:

- заполненный бланк, где клиент автоматически дает свое согласие на создание и активацию номера;

- нотариально заверенная копия уставных документов предприятия или фирмы;

- карта с отпечатком фирменного штампа и образцами подписей;

- решение с печаткой нотариуса об основании (юридическое оформление законности работы в сфере бизнеса) субъекта предпринимательской деятельности.

Необходимо заполнить заявление, в котором вы указываете то, что нуждаетесь в проведении операций в иностранной валюте. Кроме заявления, вы должны показать дополнительные выписки и справки, которые определяют статус лица (уставные документы фирмы).

Обратите внимание

Важная информация — при активации счет сразу открывается для конвертации прибыли в национальную валюту.

После того когда вы подготовили список документов для открытия, вам нужно позаботиться о доказательной базе того, что валюта, которые приходит, имеет законные источники происхождения. Также банк должен будет удостовериться в том факте, что ваше предприятие (фирма) имеет квалифицированный персонал для совершения финансовых операций, предусмотренных практикой пользования валютными и транзитными аккаунтами.

После этого, по истечении некоторого времени, финансовое учреждение оценит перспективы и вынесет «приговор». Обратите внимание на то, что вышеуказанный перечень документов не является окончательным: банк может изменять его, добавляя и удаляя пункты, в зависимости от внутренней политики и других факторов.

Как закрыть транзитный счет

Как было оговорено раньше, он открывается вместе с главным и нужен, чтобы идентифицировать валюту, которая поступает клиенту. На нем деньги не хранятся 24/7 — в дальнейшем их можно перевести на обычную карту. Закрыть его можно так же, как и банковский.

После того как у субъекта предпринимательской деятельности пропадает необходимость использовать данный счет, ему нужно осуществить его закрытие. Это происходит после подачи:

- заявления для закрытия, согласно форме;

- суммы на балансе.

Согласно нормам законов России, договор между предпринимателем и банковским учреждением может быть разорван, если есть обоюдное согласие, либо объективное требование одной из сторон. Закрытие считается действительным с момента передачи клиентом или уполномоченной им особой заявления о расторжении договора.

Остаток денег можно получить сразу же наличными или в форме перевода. После завершения процедуры закрытия необходимо в кратчайшие сроки уведомить об этом налоговую службу (за несвоевременное уведомление придет штраф в размере от 1 000 рублей). Во избежание проблем требуется написать о закрытии в течение 7 рабочих дней. Главное, вовремя предупреждать их о своих планах.

Когда компания выходит на новый уровень и ведет бизнес с зарубежными предприятиями, ей необходим транзитный счет. Экспорт продукции по закону может проводиться только по такому банковскому соглашению. Получая доход в валюте, организация обязана иметь валютный счет, который соединяет в себе сразу два: текущий и транзитный. Благодаря этому можно корректно вести учет финансовых операций по иностранным валютам. Ниже будет освещено, что из себя представляет этот счет, зачем он нужен, как открыть и как закрыть его.

Что такое транзитный счет в банке

Чтобы понять, что такое транзитный счет, стоит заглянуть в историю. Раньше государство требовало, чтобы организации, которые получали доход от работы с иностранными компаниями, отдавали в казну от 10% до 50% от прибыли. С появлением транзитного счета компании перестали нести такого рода убытки. Поэтому, подобный счет в банке позволяет предприятию на законных основаниях сотрудничать с зарубежными фирмами и производить взаимозачет без убытков.

Бухгалтерия может производить зачисление денег через банк на баланс зарубежных фирм и обратно благодаря транзитному счету. Это может значить только одно: взаимодействие между организациями и международный бизнес выходит на новый уровень, а налоговые органы имеют возможность контролировать деятельность предприятия за рубежом.

На заметку! Правила, которые должен соблюдать каждый бизнесмен по валютным операциям и транзитному счету в частности, прописан в Федеральном Законе № 173.

Его отличия от расчетного

Этот номер по внешним признакам идентичен расчетному, но имеет массу отличий. Если транзит позволяет провести лишь краткосрочное сбережение денежных средств в иностранной валюте, то расчетный счет дает возможность проводить фиксирование и учет производимых операций. По транзиту финансы могут храниться не более 15 рабочих дней, а расчетный счет позволяет производить взаиморасчеты до того, пока не истек срок контракта с банком. Если говорить о сфере применения, то на расчетный не распространяются ограничения, а транзит может проводить только часть операций:

- Аккумулирования прибыли.

- Оплаты таможенных сборов и пошлин.

- Конвертирования некоторой части прибыли в инвалюте (10-50%).

- При оплате услуг по транспортировке грузов через границу.

Также нельзя забывать о том, что валютные операции должны контролироваться, а в случае расчетного счета этого не требуется, потому что любой взаимозачет между предприятиями производится в национальной валюте.

Для чего необходим

Реквизитами транзита могут пользоваться только те предприятия, которые также имеют возможность производить операции с валютой. Снять денежные средства модно только после их конвертирования. Несмотря на массу особенностей использования, стоит выделить возможности транзитного счета:

- Организация имеет «промежуточный пункт» для обмена валюты.

- Фискальные органы могли контролировать деятельность бизнесмена.

- Осуществлять деятельность за рубежом.

- Иметь страховочные выплаты.

- Трансфер продукции.

Важно! Также компании могут оплачивать с транзита комиссионные и сборы. С другой стороны, государство имеет возможность получить и проверить информацию о деятельности организации на иностранном рынке.

Структура транзитного счета в банке

На российской территории официальной валютой признан рубль и преимущественно компании должны работать с помощью этого денежного знака. В случае, когда необходимо осуществить экспорт, разрешено пользоваться зарубежной валютой. Транзитный счет — это своего рода промежуточный аккаунт, который дает такую возможность. Структура или реквизиты т/с следующие:

- Уникальный или личный номерной знак, который присваивается компании и состоит из 20 знаков.

- Код банка, с которым сотрудничает предприятие и заключает договор на обслуживание.

- Контракт подразумевает наличие ИНН и КПП.

- Номер банка-корреспондента, который также состоит из 20 цифр.

- Дополнительные сведения о компании, если подобное предписывает договор.

Банковский идентификатор уникален и содержать зашифрованные сведения об организации и ее деятельности за рубежом. Каждая цифра в этом кодированном значении имеет свою расшифровку: код валюты, проверочный номер, принадлежность. По последним 5 цифрам легко провести идентификацию контрагента.

Как открыть

Какой счет оформлять в банке, зависит от деятельности предприятия. Если компания занимается своей деятельностью только на территории своего государства, то транзит ей без надобности. Оформляя карту, получатель, физическое или юридическое лицо, получает в свое пользование расчетный счет и присвоение этого номера — простейшая операция. С транзитом дела обстоят сложнее. Он предоставляется не каждому предпринимателю и при оформлении требует предоставления целого пакета документации.

Открытие разрешено, как частным предпринимателям, так и крупным организация, которые имеют юридическое лицо. Несмотря на это, перед открытием, вся информация заявителя проверяется, и банковское учреждение вправе отказать в открытие т/с. Более того, не все банки могут проводить операции с иностранными валютами, потому что на это необходимо иметь отдельную лицензию. Поэтому, необходимо провести мониторинг рынка и выбрать подходящее кредитное предприятие. Чтобы провести открытие, необходимо предоставить весомый пакет документации и заключить контракт. Необходимые документы:

- Предоставить копию устава предприятия, заверенную в нотариальной конторе.

- Оформить карточки с подписями владельца фирмы и финансиста, который ведет бухгалтерский учет предприятия. Эта документация также должна имеет оттиск печати фирмы.

- Копия решения об открытии организации, заверенная нотариусом.

- Справка о том, что доходы компании полностью законны, а налоговые выплаты осуществляются регулярно и с учетом законодательных норм.

- Документы заявителя (представителя) фирмы.

Также необходимо заполнить заявительный бланк, который будет рассматриваться банком в течение недели. После того, как будет вынесено положительное решение, банковскому учреждению потребуется еще пять рабочий дней для создания транзитного счета и оповещения государственных фондов об его открытии.

На заметку! Открытие т/с это целый процесс. Если организации не сможет предоставить хотя бы один документ из списка, ей будет отказано.

Как закрыть

Транзит необходим для того, чтобы идентифицировать валюту, выявить ее происхождение и законность. Более того, предприятие не сможет хранить на транзитном счету денежные средства столько, сколько захочет. Предприятию предоставляется чуть больше двух недель, чтобы указать дальнейший путь денег. Это может быть перевод на обычный р/с или банковскую карту.

Некоторые фирмы постоянно сотрудничают с зарубежными компаниями и регулярно получают из-за рубежа доход, а другим может понадобиться транзит только в качестве разового варианта. Именно поэтому нужно знать, как закрыть т/с. Для того, чтобы провести закрытие, необходимо вновь заполнять заявочный бланк и указывать данные организации, а также прописать сумму, которая имеется на балансе транзита и реквизита для дальнейшего движения денежных средств.

Чаще всего вопросов с закрытием транзитного счета не возникает, но есть свои нюансы. Законодательные нормы РФ сообщают о том, что отношения между банковским учреждением и юридическим или физическим лицом могут быть разорваны:

- По обоюдному согласию.

- По требованию одной из сторон.

Даже если предприниматель не заинтересован в разрыве отношений с банком, кредитное предприятие может решить вопрос о закрытии в одностороннем порядке, если на то будут веские причины. При конфликтных ситуациях банк может заморозить счета до выяснения всех обстоятельств. В случае, если никакой подоплеки нет сотрудничество заканчивается полюбовно, достаточно провести вполне стандартную процедуру: написать заявление и вывести денежные средства с т/с.

После того, как транзит будет закрыт, компания обязана оповестить об этом налоговые органы в течение недели. Если бизнесмен или его подчиненные игнорируют это правила, но Налоговая служба может наложить на предприятие штрафные санкции.

Каждый бизнесмен, который планирует заниматься бизнесом с зарубежными организациями, должен своевременно позаботиться об открытии транзитного счета. Процедура присвоение т/с не быстрая. Потребуется около десяти дней для прохождения всех этапов процедуры. Соискатель должен быть готов к тому, что банковское учреждение будет тщательно проверять его деятельность. Сам же предприниматель должен отнестись к этому не менее серьезно и тщательно проанализировать деятельность банка, с которым планирует сотрудничать.

Содержание

- Расчетный и транзитный счет: основные отличия и назначение при валютных переводах

- Что такое расчетный счет

- Что такое транзитный счет

- Чем отличается расчетный счет от транзитного

- Транзитный счет в банке

- Какие суммы не поступают на транзитный счет

- Действия резидента, если деньги на транзитный счет поступили от нерезидента

- Как работать с валютными счетами?

- Как открыть валютный счет

- На самом деле, у вас будет два валютных счета: транзитный и текущий

- Валютный контроль

- Как платить налог УСН при расчетах в валюте

-

- Практический пример:

- На расчетный счет организации поступили денежные средства от иностранного заказчика в рублях. При этом у бухгалтера в наличии имеется только выписка банка с расчетного счета в рублях.Каков порядок бухгалтерского учета данной операции? Каково документальное оформление?

-

Расчетный и транзитный счет: основные отличия и назначение при валютных переводах

В статье мы рассмотрим расчетный и транзитный счет. Поговорим об их основных отличиях и узнаем, какой счет необходимо указывать в реквизитах при валютном переводе. А также мы расскажем, как различать расчетный и транзитный счет по цифрам в номере счета.

Что такое расчетный счет

Расчетный счет (р/с) представляет собой специальную учетную запись, которую банки и другие организации используют для учета операций клиента. Именно с него совершаются различные платежи за товары и услуги, снимаются или перечисляются средства для выплаты заработной платы, уплачиваются налоги и сборы в бюджет и т. д. Юридическому лицу практически невозможно осуществлять реальную деятельность без рублевого р/с.

Также прочитайте: Виды расчетных счетов в банке: отличия и характеристика

Что такое транзитный счет

Если расчетный счет — это учетная запись для осуществления всех операций клиента, то транзитный — это специальный вид счета, который служит фактически только для зачисления валюты за выполненные работы или оказанные услуги.

Одновременно с открытием валютного р/с всегда открывается и транзитный. Последний служит для проведения банком операций валютного контроля. После предоставления документов и прохождения проверок средства с транзитного переводятся на р/с и могут использоваться клиентом.

При этом транзитный может быть использован только для определенных операций, среди которых:

- продажа обязательной части валютной выручки;

- уплата таможенных пошлин;

- оплата транспортных услуг;

- зачисление валютной выручки.

Чем отличается расчетный счет от транзитного

Транзитный и расчетный счет в валюте всегда существуют совместно. Эти две учетные записи имеют существенные отличия. Для зачисления валютной выручки из-за рубежа всегда используется первая и именно она указывается в договорах с покупателями. Но для поступлений средств от российских контрагентов и для платежей организации используется уже р/с юридического лица.

Также прочитайте: Как открыть расчетный счет для ИП и ООО — пошаговая инструкция

Рассматривая, в чем разница между этими видами учетной записи, нужно обратить внимание на следующие моменты:

1

Средства на транзитном счете могут храниться лишь ограниченный период времени. Максимум за 15 дней организация-получатель платежа должна передать банку все необходимые документы, а также осуществить необходимые операции, например, продажу части валютной выручки. После этого средства должны быть переведены на р/с, на нем они могут храниться неограниченное время.

2

Транзитный счет не может использоваться для большинства операций. Например, с него нельзя осуществить оплату товаров или услуг в другом государстве.

3

Нумерация учетных записей обычно различается только одной цифрой. У транзитного в седьмой позиции указывается «1», а у р/с — «0».

4

Р/с может быть рублевым. В этом случае к нему не открывается транзитный (который может существовать только в валюте), а все операции осуществляются напрямую по текущему, так как необходимость в валютном контроле при этом отпадает.

При заключении договора с иностранным контрагентом не имеет значения, какой из двух счетов будет указан в реквизитах. Все средства изначально окажутся на транзитном и только после прохождения валютного контроля поступят на р/с. Эти две учетные записи не могут существовать раздельно и открываются всегда одновременно в рамках одного договора.

Транзитный счет в банке

Обновление: 11 декабря 2018 г.

Если организация-резидент (ИП-резидент) планирует вести внешнеэкономическую деятельность, то расчеты при осуществлении валютных операций она должна вести через банковские счета (ч. 2,3 ст. 14 Закона от 10.12.2003 N 173-ФЗ, далее – Закон N 173-ФЗ). При открытии текущего валютного счета банк одновременно открывает резиденту еще и транзитный валютный счет (п. 2.1 Инструкции Банка России от 30.03.2004 N 111-И, далее – Инструкции N 111-И). То есть открытие такого счета происходит автоматически и независимо от волеизъявления компании (ИП).

Изначально валюта, перечисляемая резиденту, как безналичным способом, так и наличным (Письмо Банка России от 27.10.2004 N 09-15-2-10/83630), зачисляется именно на транзитный счет. Затем на основании распоряжения о списании с него зачисленной валюты деньги поступают на текущий валютный счет резидента (п. 2.2, 2.3.3 Инструкции N 111-И).

Транзитный счет – это счет специального целевого назначения, не требующий заключения отдельного договора банковского счета. Соответственно, он не является банковским счетом в том смысле, который подразумевает ГК РФ (ст. 845 ГК РФ).

Напомним, что когда-то все резиденты должны были обязательно продавать часть полученной валютной выручки на внутреннем валютном рынке РФ. Было время, когда на обязательную продажу шло 30% выручки (ч. 1 ст. 21 Закона N 173-ФЗ в ред., действ. до 30.06.2004). Потом долю снизили до 25%, потом до 10%, и сегодня она составляет 0% (п. 1.2 Инструкции N 111-И). То есть сейчас поступившую валюту можно держать на валютном счете сколь угодно долго.

Какие суммы не поступают на транзитный счет

Определенные денежные средства, минуя транзитный счет, зачисляются сразу на текущий валютный счет резидента (п. 2.2 Инструкции N 111-И). Так, если у резидента в банке открыто несколько текущих валютных счетов, то при переводе денег с одного из них на другой сумма не попадет на транзитный счет, а сразу будет зачислена на нужный текущий валютный счет.

Также деньги сразу поступят на текущий валютный счет резидента в банке, если он будет переводить валюту со своего же текущего валютного счета, открытого в другом банке.

Действия резидента, если деньги на транзитный счет поступили от нерезидента

Поскольку банки являются агентами валютного контроля, то они вправе запрашивать у резидентов документы, связанные с проведением валютных операций (п. 9 ч. 4 ст. 23 Закона N 173-ФЗ). А в соответствии с Инструкцией ЦБ резидент при зачислении денег на его транзитный валютный счет в течение 15 рабочих дней вместе с распоряжением о списании иностранной валюты с транзитного валютного счета или без него должен предоставить в банк (п. 2.1 Инструкции Банка России от 16.08.2017 N 181-И, далее – Инструкции N 181-И):

- информацию о коде вида операции, если сумма контракта в рублевом эквиваленте не превышает 200 тыс. руб. (п. 2.7, 2.13 Инструкции N 181-И);

- информацию о коде вида операции и документы, связанные с поступлением валюты, если сумма контракта больше 200 тыс. руб. А если контракт поставлен на учет, то еще и его уникальный номер (п. 2.22, 14.4 Инструкции N 181-И).

Подробно банковский контроль рассмотрен в статье «Валютные операции: что потребует банк»

Как работать с валютными счетами?

С зарубежными партнерами расчет чаще всего происходит в иностранной валюте. Чтобы оплатить заказ или получить доход от покупателя в валюте необходимо иметь валютный счет.

Как открыть валютный счет

Валютный счет можно открыть в том банке, где вы уже имеете рублевый расчетный счет, или же в каком-то другом. Как всегда все начинается с составления пакета документов. Требования к документам, необходимым для открытия валютного счета, у каждого банка отличаются, поэтому лучше заранее обратиться в отделение банка, чтобы узнать список документов или уточнить эту информацию на сайте банка.

Примерный список документов для открытия валютного счета:

- заявление на открытие валютного счета;

- договор банковского счета в иностранной валюте;

- учредительные документы, если у вас организация;

- свидетельство о гос.регистрации;

- свидетельство о постановке на учет;

- выписка из гос.реестра (ЕГРИП / ЕГРЮЛ);

- карточка с образцами подписей и оттиском печати;

- паспорта и документы подтверждающие полномочия должностных лиц, указанных в карточке с образцами подписей и оттиска печати.

Если вы решите открыть валютный счет в том же банке, где имеете обычный расчетный счет, то список документов может значительно сократиться. Обычно в таком случае требуется только заявление на открытие банковского счета и заключение договора.

На самом деле, у вас будет два валютных счета: транзитный и текущий

Валютный контроль

По операциям в иностранной валюте банк обязан провести валютный контроль. Ваше взаимодействие с банком будет строиться следующим образом: когда вам поступят деньги на транзитный счет, вы получите уведомление об этом. Обычно в течение 15 рабочих дней с момента получения денег на транзитный счет в банк вам нужно предоставить подтверждающие документы по сделке: справку о валютных операциях, контракт или паспорт сделки (оформляется, если сумма по контракту превысила 50 тыс. долл. США), вместе с паспортом сделки предоставляются документы на ввоз и вывоз товара, акты, счета и т.п., справку о подтверждающих документах.

Сейчас банки могут оформлять все необходимые справки за вас. Вам нужно лишь предоставить пакет подтверждающих документов по сделке. Какие именно, банк вам подскажет.

Если вы решите заплатить в иностранной валюте поставщику, вместе с распоряжением о переводе денег в банк нужно будет предоставить такой же список документов. Ну или банк подготовит их для вас, предварительно запросив необходимые сведения.

Банк и налоговая имеют право запросить у вас документы по валютным операциям для проведения валютного контроля и проверки. Документы, которые нужно держать в порядке перечислены в законе, вот примерный список:

- документ, удостоверяющий личность;

- свидетельство о регистрации ИП или ООО;

- свидетельство о постановке на учет в налоговой;

- контракт и дополнения к нему;

- паспорт сделки;

- таможенные декларации;

- банковские выписки;

- банковские документы, подтверждающие совершение валютных операций;

- уведомление об открытии счета (вклада) в банке за пределами РФ.

Как платить налог УСН при расчетах в валюте

Выручку в иностранной валюте нужно включить при расчете налога уже на дату получения денег на транзитный счет. Сумму нужно пересчитать в рубли по курсу ЦБ РФ, который установлен на эту дату. Курс ЦБ РФ всегда можно посмотреть на сайте cbr.ru

Хорошая новость появилась для пользователей Эльбы. С недавних пор при работе с валютными счетами им достаточно импортировать банковскую выписку, а система уже самостоятельно пересчитывает доход в иностранной валюте в рубли по курсу, который действовал в день получения.

С расходами в иностранной валюте следует быть немного внимательнее. Как вы знаете, расходы при расчете налога не всегда учитываются на дату списания денег со счета. По правилам Налогового Кодекса расходы нужно учесть при расчете налога на позднюю из дат:

- дата оплаты поставщику;

- дата, когда вы получили от поставщика приобретенные материалы или работы и услуги;

- дата, когда вы отгрузили товар вашему конечному покупателю, если вы закупали товары для перепродажи;

После того, как дата расхода будет определена, сумму нужно пересчитать по курсу ЦБ РФ, установленному на этот день.

К примеру, если вы заказывали разработку ПО за границей и оплачивали работу в иностранной валюте, сумму расхода нужно пересчитывать в рубли по курсу ЦБ РФ на дату оплаты или на дату подписания акта — в зависимости от того, что было позже.

Кроме того существуют еще курсовая разница. Но только не та, которая возникает из-за изменения курса самой валюты, когда она остается на вашем счете, — для ИП эта разница не имеет никакого значения (в отличие от организаций, которым придется учесть её в бухучете).

Учитывать нужно только ту курсовую разницу, которая возникает при продаже иностранной валюты по курсу выше, чем курс ЦБ РФ в этот же день, или при покупке валюты по курсу ниже, чем курс ЦБ РФ в этот же день. В таких случаях у вас появляется выгода, с которой и придется заплатить налог. Отрицательная курсовая разница в расходах УСН не учитывается.

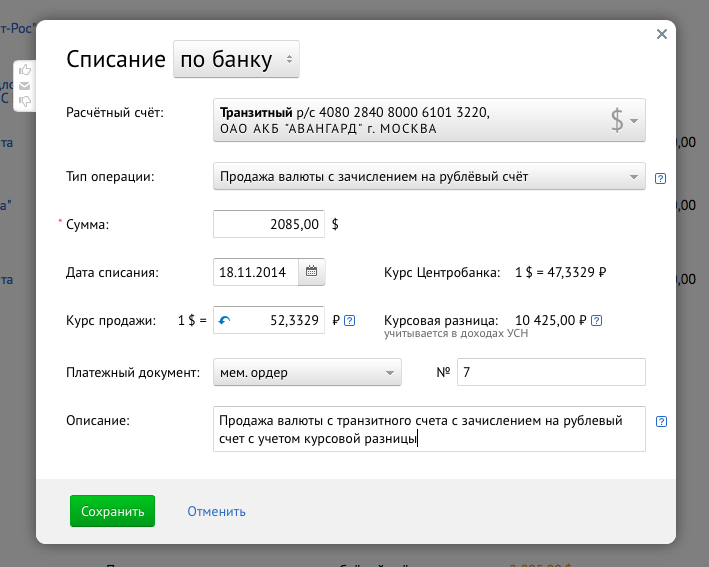

Практический пример:

Кроме самого дохода в валюте нужно отразить положительную курсовую разницу, потому что продажа валюты была по курсу выше, чем курс ЦБ РФ.

Курсовая разница = 10 418,95 Р.

Расчет: $ 2 085 x (52,3300 Р./ $ — 47,3329 Р./ $) = 10 418,95 Р.

При работе в Эльбе это происходит автоматически. Просто укажите курс продажи или покупки валюты, и если он окажется выгоднее курса ЦБ РФ, положительная разница будет учтена в доходах при расчете налога.

Вы можете сами убедиться, как просто работать с валютными счетами в Эльбе. Если у вас остались вопросы, мы будем рады вам помочь.

На расчетный счет организации поступили денежные средства от иностранного заказчика в рублях. При этом у бухгалтера в наличии имеется только выписка банка с расчетного счета в рублях.

Каков порядок бухгалтерского учета данной операции? Каково документальное оформление?

15 октября 2019

Рассмотрев вопрос, мы пришли к следующему выводу:

Для правильного отражения в бухгалтерском учете фактов хозяйственной деятельности:

— получения дохода (выручки) в валюте за реализованные товары (работы, услуги), операции и

— продажи валюты и получения рублей на расчетный счет

бухгалтеру необходимы следующие документы:

— документ, подтверждающий право на получение дохода от реализации товаров (работ, услуг), в котором указывается дата получения дохода и сумма в валюте, согласованная с покупателем. Например, акт выполненных работ, инвойс или любой другой документ, оформленный в соответствии с обычаями делового оборота иностранного государства;

— выписка банка с валютного счета, подтверждающая списание средств с валютного счета по курсу ЦБ РФ на дату продажи;

— выписка банка по расчетному счету, подтверждающая зачисление денежных средств на расчетный счет по курсу обслуживающего банка;

— бухгалтерская справка-расчет, отражающая убыток (прибыль) от продажи валюты по курсу, отличному от курса ЦБ РФ на дату продажи.

В рассматриваемой ситуации до получения указанных документов бухгалтер может оформить проводки на основании информации о коммерческом курсе обмена валюты, установленном обслуживающим банком на дату поступления денежных средств на расчетный счет в рублях. Данная информация может быть получена в том числе на официальном сайте обслуживающего банка.

Обоснование вывода:

В соответствии с п. 2 ст. 14 Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон N 173-ФЗ), если иное не предусмотрено данным Законом, расчеты при осуществлении валютных операций производятся юридическими лицами (или ИП) — резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Банком России, а также переводами электронных денежных средств.

Для операций в иностранной валюте организация должна заключить с уполномоченным банком договор на открытие и обслуживание валютного счета. Одновременно банк открывает транзитный валютный счет (п. 2.1 Инструкции Банка России от 30.03.2004 N 111-И), на который поступает валютная выручка перед ее зачислением на валютный счет клиента либо на расчетный счет в рублях в соответствии с распоряжением клиента.

При этом уточнено, что резиденты могут осуществлять расчеты через свои банковские счета в любой иностранной валюте с проведением в случае необходимости конверсионной операции*(1) по курсу, согласованному с уполномоченным банком, независимо от того, в какой иностранной валюте был открыт банковский счет.

Таким образом, Законом N 173-ФЗ предусмотрен следующий порядок проведения юридическими лицами — резидентами расчетов по валютным операциям:

— расчеты осуществляются только через банковские счета резидентов, открытые в уполномоченном банке;

— при несовпадении валюты (иностранной) платежа с валютой (иностранной) счета производится конверсионная операция по установленному обслуживающим банком курсу.

Учет выручки, полученной от иностранного контрагента в валюте

1. Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»).

Получение организацией выручки (признание дохода в соответствии с п. 12 ПБУ 9/99 «Доходы организации») признается фактом хозяйственной жизни, который должен быть оформлен первичным документом — актом выполненных работ или иным документом, содержащим обязательные реквизиты, установленные п. 2 ст. 9 Закона N 402-ФЗ, в частности, указание суммы дохода в рублях. Одновременно в учете признается дебиторская задолженность контрагента, которая может быть выражена в иностранной валюте в соответствии с договором.

Активы и обязательства организации, в том числе денежные средства, дебиторская и кредиторская задолженность (за исключением авансов и предварительной оплаты), выраженные в иностранной валюте, для отражения в бухгалтерском учете и отчетности подлежат пересчету в рубли (п. 4, п. 7 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (далее — ПБУ 3/2006)).

Пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации (далее — ЦБР, Банк России), а в случае отсутствия такого курса — по кросс-курсу соответствующей валюты, рассчитанному исходя из курсов иностранных валют, установленных ЦБР.

Согласно п. 6 ПБУ 3/2006 для целей бухгалтерского учета указанный пересчет в рубли производится по курсу, действующему на дату совершения операции в иностранной валюте.

Так, датой совершения операции по банковским счетам в иностранной валюте согласно ПБУ 3/2006 является дата поступления денежных средств на банковский счет организации в иностранной валюте.

2. Счет 52 «Валютные счета» предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных организациях на территории РФ и за ее пределами.

Для правильного учета операций с иностранной валютой к счету 52 следует открыть субсчета:

— 52-1 «Валютные счета внутри страны»;

— 52-2 «Валютные счета за рубежом».

Кроме того, к субсчету 52-1 открывают субсчета второго порядка:

— 52-1-1 «Текущий валютный счет»;

— 52-1-2 «Транзитный валютный счет»;

— 52-1-3 «Специальный банковский счет».

По дебету счета 52 «Валютные счета» отражается поступление денежных средств на валютные счета организации.

Вся сумма валютной выручки, полученная организацией, зачисляется на ее транзитный валютный счет, а банк направляет организации соответствующее извещение.

По кредиту счета 52 «Валютные счета» отражается списание денежных средств с валютных счетов организации.

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок обслуживающего банка и приложенных к ним денежно-расчетных документов.

3. Таким образом, в момент поступления валютной выручки на транзитный валютный счет признается поступление выручки в валюте, при этом для отражения в бухгалтерском учете осуществляется пересчет выручки по курсу ЦБР, действующему на эту дату:

Дебет 52-1, субсчет «Транзитный валютный счет Кредит 62 «Расчеты с покупателями»

— сумма выручки в руб. (сумма выручки в валюте х официальный курс рубля на дату поступления).

Например, от контрагента 30.08.2019 поступила оплата в сумме 2 000 USD за оказанные ему услуги*(2) (курс ЦБР на 30.08.2019 установлен в размере 66,7471 руб./долл. США):

Дебет 52-1, субсчет «Транзитный валютный счет Кредит 62 «Расчеты с покупателями»

— 133 494,20 руб. (2 000 USD х 66,7471 руб./долл. США).

Далее обслуживающий банк осуществляет продажу валюты по курсу, установленному этим банком на дату продажи, и переводит сумму в рублях на расчетный счет организации. Фактом хозяйственной жизни в данном случае является продажа валюты, поскольку поступление оплаты от контрагента было осуществлено ранее (на дату поступления валюты на транзитный счет):

Дебет 57 «Переводы в пути» Кредит 52-1, субсчет «Транзитный валютный счет»

— сумма в руб. (сумма валюты х курс ЦБР) — валюта направлена на продажу;

Дебет 51 Кредит 91-1 «Прочие доходы»

— деньги от продажи зачислены на расчетный счет (по курсу обслуживающего банка);

Дебет 91-2 «Прочие расходы» Кредит 57 «Переводы в пути»

— списана проданная валюта (по курсу ЦБР на дату операции по продаже валюты);

Дебет 91-2 «Прочие расходы» Кредит 51

— удержано банком комиссионное вознаграждение за операцию.

Например, обслуживающий банк продал валюту по курсу меньшему, чем курс ЦБР на дату продажи (курс банка на 02.09.2019 — 65,22 руб./долл. США, курс ЦБР — 66,4897 руб./долл. США).

Дебет 57 «Переводы в пути» Кредит 52-1, субсчет «Транзитный валютный счет»

— 132 979,40 руб. (2 000 USD х 66,4897 руб./USD) — валюта направлена на обмен на рубли;

Дебет 51 Кредит 57 «Переводы в пути»

— 130 440 руб. (2 000 USD х 65,22 руб./USD) — деньги от продажи валюты зачислены на расчетный счет;

Дебет 91-2 «Прочие расходы» Кредит 57 «Переводы в пути»

— 2 538,40 руб. (132 979,40 руб. — 130 440,00 руб.) — отражены расходы, полученные вследствие того, что валюта продана по курсу ниже, чем курс ЦБ РФ на дату продажи.

Первичными документами, на основании которых в бухгалтерском учете отражаются расходы, связанные с продажей иностранной валюты, являются:

— распоряжение на продажу валюты;

— выписка банка с валютного счета, подтверждающая списание средств с валютного счета по курсу ЦБ РФ на дату продажи;

— выписка банка по расчетному счету, подтверждающая зачисление денежных средств на расчетный счет;

— бухгалтерская справка-расчет, отражающая убыток (прибыль) от продажи валюты по курсу, отличному от курса ЦБ РФ на дату продажи.

Рекомендуем также ознакомиться с материалом:

— Энциклопедия решений. Бухгалтерский учет расходов, связанных с продажей иностранной валюты.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

16 сентября 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Добавить в «Нужное»

Транзитный счет в банке

Если организация-резидент (ИП-резидент) планирует вести внешнеэкономическую деятельность, то расчеты при осуществлении валютных операций она должна вести через банковские счета (ч. 2,3 ст. 14 Закона от 10.12.2003 N 173-ФЗ, далее – Закон N 173-ФЗ). При открытии текущего валютного счета банк одновременно открывает резиденту еще и транзитный валютный счет (п. 2.1 Инструкции Банка России от 30.03.2004 N 111-И, далее – Инструкции N 111-И). То есть открытие такого счета происходит автоматически и независимо от волеизъявления компании (ИП).

Изначально валюта, перечисляемая резиденту, как безналичным способом, так и наличным (Письмо Банка России от 27.10.2004 N 09-15-2-10/83630), зачисляется именно на транзитный счет. Затем на основании распоряжения о списании с него зачисленной валюты деньги поступают на текущий валютный счет резидента (п. 2.2, 2.3.3 Инструкции N 111-И).

Транзитный счет – это счет специального целевого назначения, не требующий заключения отдельного договора банковского счета. Соответственно, он не является банковским счетом в том смысле, который подразумевает ГК РФ (ст. 845 ГК РФ).

Напомним, что когда-то все резиденты должны были обязательно продавать часть полученной валютной выручки на внутреннем валютном рынке РФ. Было время, когда на обязательную продажу шло 30% выручки (ч. 1 ст. 21 Закона N 173-ФЗ в ред., действ. до 30.06.2004). Потом долю снизили до 25%, потом до 10%, и сегодня она составляет 0% (п. 1.2 Инструкции N 111-И). То есть сейчас поступившую валюту можно держать на валютном счете сколь угодно долго.

Какие суммы не поступают на транзитный счет

Определенные денежные средства, минуя транзитный счет, зачисляются сразу на текущий валютный счет резидента (п. 2.2 Инструкции N 111-И). Так, если у резидента в банке открыто несколько текущих валютных счетов, то при переводе денег с одного из них на другой сумма не попадет на транзитный счет, а сразу будет зачислена на нужный текущий валютный счет.

Также деньги сразу поступят на текущий валютный счет резидента в банке, если он будет переводить валюту со своего же текущего валютного счета, открытого в другом банке.

Действия резидента, если деньги на транзитный счет поступили от нерезидента

Поскольку банки являются агентами валютного контроля, то они вправе запрашивать у резидентов документы, связанные с проведением валютных операций (п. 9 ч. 4 ст. 23 Закона N 173-ФЗ). А в соответствии с Инструкцией ЦБ резидент при зачислении денег на его транзитный валютный счет в течение 15 рабочих дней вместе с распоряжением о списании иностранной валюты с транзитного валютного счета или без него должен предоставить в банк (п. 2.1 Инструкции Банка России от 16.08.2017 N 181-И, далее – Инструкции N 181-И):

- информацию о коде вида операции, если сумма контракта в рублевом эквиваленте не превышает 200 тыс. руб. (п. 2.7, 2.13 Инструкции N 181-И);

- информацию о коде вида операции и документы, связанные с поступлением валюты, если сумма контракта больше 200 тыс. руб. А если контракт поставлен на учет, то еще и его уникальный номер (п. 2.22, 14.4 Инструкции N 181-И).

Подробно банковский контроль рассмотрен в статье «Валютные операции: что потребует банк»

Транзитный банковский счет: понятие и сущность

Многие организации в ходе осуществления своей деятельности производят взаиморасчеты с партнерами, находящимися за пределами России. Поступления денежных средств при этом производятся не в национальной, а в иностранной валюте. Использовать для осуществления таких операций обычный расчетный счет нельзя — предпринимателю придется обратиться в банк с заявлением об открытии текущего валютного счета. В соответствии с п. 2.1 Инструкции Банка России «Об обязательной продаже…» от 30.03.2004 № 111-И одновременно с текущим открывается транзитный счет.

Транзитный счет — это вид банковского счета, на котором аккумулируется иностранная валюта, поступающая предпринимателю. Он является своеобразным промежуточным пунктом между счетом контрагента предприятия и его текущим счетом. Такой счет не используется лишь в том случае, если операции с валютой выполняются в пределах одного банка — такие средства сразу перечисляются на текущий валютный счет.

Чтобы разблокировать средства, хранящиеся на транзитном счете, и получить право на их дальнейшее использование (перевод в национальную валюту, перечисление на текущий счет, продажу и пр.), необходимо выполнить процедуру идентификации, подтвердив законность проведенной сделки. Для этого потребуется сообщить в банк код вида валютной операции и представить согласованный с банком пакет документов, являющихся основанием для зачисления средств на счет банковского клиента. Если сумма контракта, по которому поступила оплата, меньше 200 тыс. руб., достаточно сообщения о коде вида операции.

Открытие транзитного счета

Заключать отдельный договор банковского счета для того, чтобы открыть транзитный счет в банке, не требуется. В соответствии с п. 2 информационного письма Банка России «Обобщение практики…» от 24.10.2008 № 14 такой счет открывается в обязательном порядке, без учета волеизъявления клиента.

Чтобы открыть транзитный счет, необходимо передать в банк следующие документы:

- заявление на открытие текущего валютного счета (транзитный счет будет открыт автоматически);

- копию устава предприятия;

- свидетельство о регистрации в качестве юридического лица;

- свидетельство о постановке на учет в качестве налогоплательщика;

- выписку из ЕГРЮЛ/ЕГРИП;

- заверенную карточку с образцами подписей лиц, для которых будет открыт доступ к валютному счету.

Приведенный перечень документов не является исчерпывающим — банк может самостоятельно изменять и дополнять его в зависимости от своей политики и иных факторов.

О факте открытия транзитного счета сообщать в налоговую не нужно — такую точку зрения изложило Министерство финансов РФ в письме от 19.03.2015 № 03-02-07/1/15053. В соответствии с приведенной там информацией признаки, характеризующие транзитный счет, отличаются от признаков иных видов банковских счетов, определенных п. 2 ст. 11 Налогового кодекса РФ, информацию об открытии/закрытии которых необходимо сообщать в налоговые органы.

Как закрыть транзитный счет

Учитывая тот факт, что транзитный счет открывается банком автоматически в дополнение к основному текущему счету, можно сделать вывод о том, что его закрытие производится в порядке, аналогичном порядку создания. При прекращении действия договора банковского текущего счета использование транзитного счета становится нецелесообразным, а это значит, что банк закрывает его самостоятельно. Таким образом, никаких дополнительных действий для закрытия транзитного счета предпринимателю осуществлять не нужно.

***

Итак, транзитный счет — это дополнительный счет, в обязательном порядке открываемый банковской организацией при создании текущего валютного счета и используемый для идентификации всех валютных перечислений в пользу организации. Денежные средства не хранятся на таком счете постоянно — в дальнейшем владелец может перевести их на текущий счет, обменяв на рубли.