Кто является выгодоприобретателем, если оплата за услуги перечислена третьему лицу?

Добрый день, подскажите совсем запуталась

Поставщик оказал услуги и направил нам письмо оплатить сумму по счету третьему лицу с которым у него взаиморасчеты, После оплаты

В личном кабинете при входе высветилось сообщение (в приложении) поговорив со специалистом банка, сказал заполнять на поставщика, нажали кнопку обновить и заполнили (форма в приложении). Отправили пришло уведомление о внесении в личное дело сведений о выгодоприобритателях.

Перезвонили в банк другой специалист говорит что мы сделали выгодоприобритателем по всем счетам этого поставщика. Пишите письмо об отзыве.

Написали, перезвонили еще раз уточнить третий специалист сказал что это выгодоприабритатель по этому платежу.

Подскажите что из этого верно? Может кто сталкивался

Ольга19850715, выгодоприобретателем является юрлицо, ЗА которое была произведена оплата. В вашем случае это поставщик. Не понимаю, зачем

Цитата (Ольга19850715):Перезвонили в банк другой специалист говорит что мы сделали выгодоприобритателем по всем счетам этого поставщика. Пишите письмо об отзыве.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Смутило что изменение в юридическом деле произошли. Т.е. первоначально все было верно?

У меня довольно часто бывает оплата третьему лицу. По требованию банка заполняю такую анкету на того, ЗА кого плачу, делаю скан документов, подтверждающих реальность сделки, и вопросов больше нет.

Вас же просят заполнить выгодоприобретателя по конкретному платежу. Почему

Цитата (Ольга19850715):специалист говорит что мы сделали выгодоприобритателем по всем счетам этого поставщика

какая-то чепуха.

Федорова Любовь, Первый раз столкнулись и после разговора со специалистами банка не понимаю как должно быть верно. А вы тоже подаёте сведения через заявление и потом приходит ответ что изменения внесены?

Ольга19850715, я никаких ответов не получаю вообще. Переписка продолжится, если им что-то в документах непонятно.

Поймите, есть выгодоприобретатели по конкретной сделке и по компании вообще (это когда кто-то третий имеет право давать указания руководителю или учредителю). В данном случае речь идет о конкретном платеже за товар, проверка идет в рамках 115-ФЗ (об отмывании), и причем тут изменение в юридическом деле компании, я не понимаю.

Формируйте платежки на уплату налога по данным из декларации и сдавайте отчетность через интернет

Федорова Любовь, вот и я была уверена что заполняю на того за кого платила. А в итоге пришло письмо на почту внесение изменений в юридическое дело внесены. И самое интересное что подтверждающих документов банк не просил по сделке

Знаете, я сейчас повнимательнее посмотрела таблицу, которую Вы прислали, и могу сказать, что она была немного другая. Пункты 8,9,10, 12,13,14 в них отсутствовали. Запросы были конкретно по тому юрлицу, которое упоминалось в назначении платежа «оплата за ООО «Ромашка». А в самом тексте их письма было «заполните информацию и предоставьте документы». Потому что в п. 9 у Вас написано:

Являются ли все контролирующие лица организации налоговыми резидентами только в РФ? Поставщик, у которого Вы товар приобрели, не контролирует вашу компанию от слова совсем. У меня ощущение, что Вам не то прислали, потому что независимо от того, ответите Вы на вопрос пункта 9 «да» или «нет», Вы заявили, что он вас все-таки контролирует, потому вам и внесли изменения в юридическое дело.

Вот и я переживаю, незнаю что и делать (

Я бы запросила банк официально, почему они поставщика назначили лицом, контролирующим организацию, и спросила, как это отменить. Поймите, те, кто вам на звонки овечают — далеко не всегда профи, зачастую это просто операторы колл-центра, котроый вообще где-то в тайге находится.

Заполнить и сдать ЕФС‑1 через интернет

Федорова Любовь, спасибо!

Федорова Любовь, спасибо боюсь что бы не было последствий не понятная компания является нашим выгодоприобритателем😭

Ольга19850715, ну, это только во внутренних документах банка. Но лучше это убрать, а то может получиться так, что они что-нибудь намутят с обналом или что-то такое же незаконное, а вам банк счет заблокирует на всякий случай.

Федорова Любовь, огромное вам спасибо!

Бенефициарный владелец клиента (бенефициар) — это человек, который в конечном итоге владеет бизнесом или контролирует его (абз. 13 ст. 3 115-ФЗ).

Человек будет считаться бенефициаром компании в следующих случаях:

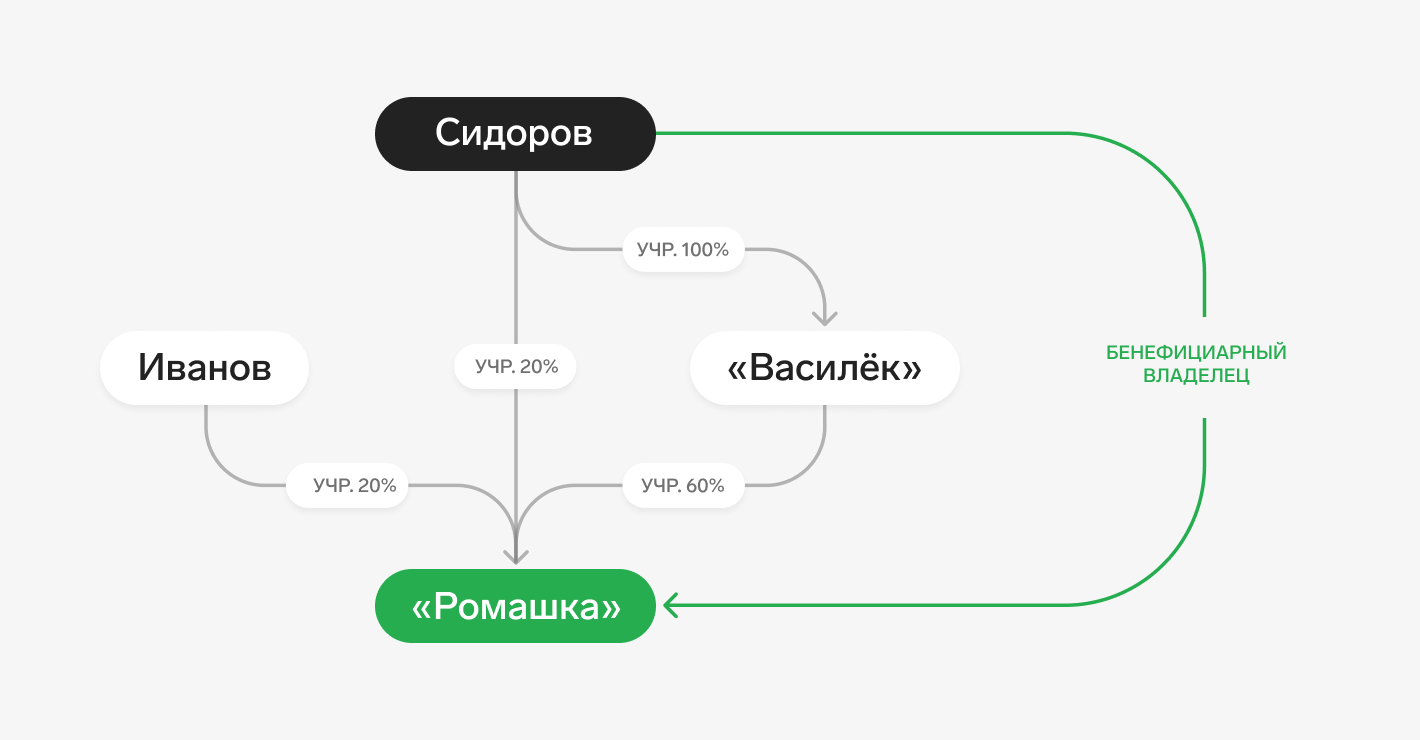

- Его доля в капитале от 25%. Бенефициар может владеть компанией как напрямую, так и через другие фирмы. Например, у ООО «Ромашка» три владельца: Иванову принадлежит 20% доли в уставном капитале, Сидорову — тоже 20%, а «Васильку» — 60%. Единственный учредитель «Василька» — Сидоров. Фактически ему принадлежит не только 20% в «Ромашке», но и 60% через «Василек». Поэтому Сидоров — бенефициар «Ромашки».

- Он фактически контролирует фирму. Так, бенефициаром может быть и директор, который принимает стратегические решения от имени компании. При этом конечный бенефициар не обязательно связан с организацией юридически. Главное, чтобы он управлял бизнесом на самом деле: принимал решения о заключении сделок, инвестициях, открытии филиалов.

Подсчет доли в капитале кажется не такой сложной задачей. Но как проверить, что человек действительно управляет компаний? Росфинмониторинг приводит несколько ситуаций, когда человека можно считать бенефициаром (информационное письмо Росфинмониторинга от 04.12.2018 № 57):

- он регулярно контролирует деятельность фирмы на позиции руководителя высшего звена: занимает должность исполнительного или финансового директора;

- принимает стратегические решения, которые влияют на развитие бизнеса,

- инвестирует в предприятие и за счет этого управляет им;

- находится в семейных или других близких отношениях с руководством и за счет этого контролирует бизнес;

- тесно контактирует с руководством фирмы, благодаря этому контролирует компанию.

Бенефициаров может быть несколько. Например, если компанию контролирует не один человек или 25% капитала принадлежит нескольким людям. Если выявить бенефициара не получилось, им может быть признан руководитель фирмы (пп. 2 п. 1 ст. 7 115-ФЗ).

Для клиента-физлица бенефициаром считается он сам. В законе приводится единственное исключение — если есть основания полагать, что бенефициаром физлица может быть другой человек (абз. 13 ст. 3 115-ФЗ).

Выгодоприобретатель — это человек или компания, к чьей выгоде действует клиент (абз. 12 ст. 3 115-ФЗ). Если клиент проводит операцию по договору поручения, комиссии, доверительного управления, агентирования, выгоду от этой операции получают не о сам, а другие люди или организации.

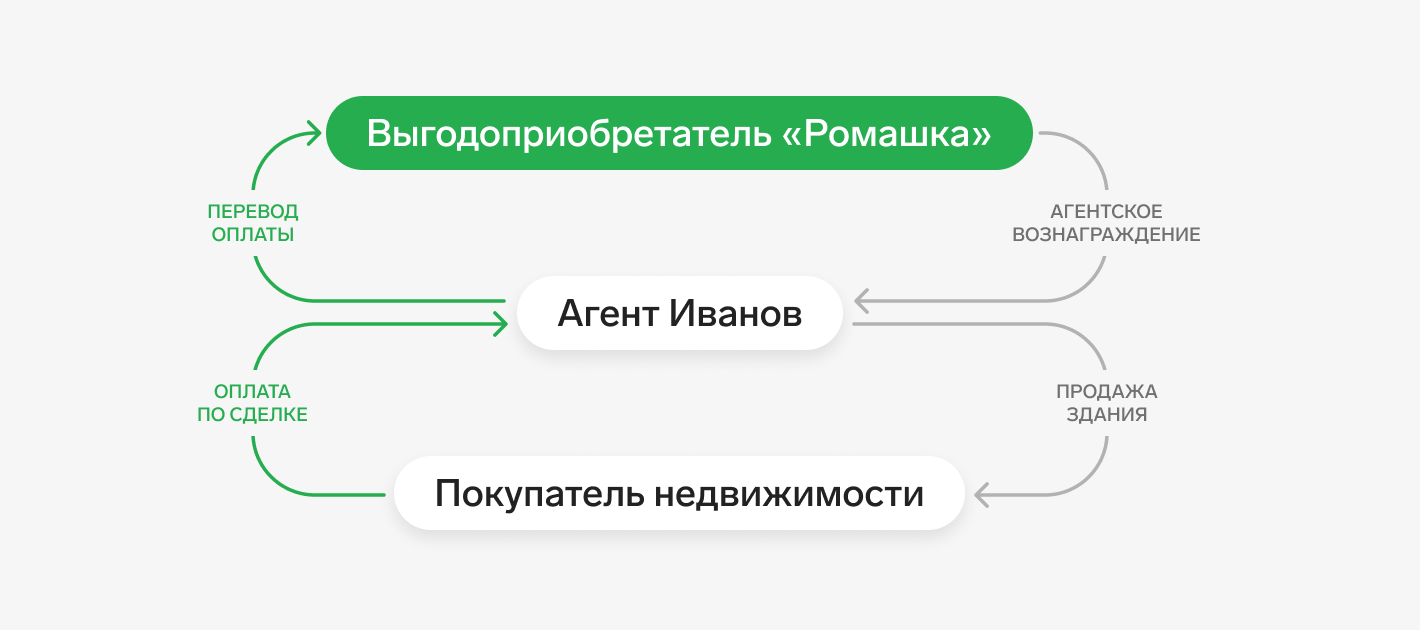

Представим: «Ромашка» и Иван Иванов подписывают агентский договор. Задача последнего — продать здание. После того как Иванов находит покупателя и заключает договор-купли продажи, деньги поступают к нему на счет. Выгодоприобретатель по этой операции — «Ромашка», так как Иванов продал здание в интересах фирмы и в дальнейшем перечислил ей деньги. За свою работу Иванов получил вознаграждение — это уже его личная выгода от сделки.

Еще один пример. «Ромашка» взяла в долг у «Василька» миллион рублей. Столько же «Ромашка» одалживала «Лютику». Чтобы упростить расчеты, «Ромашка» попросила «Лютик» перевести деньги напрямую «Васильку». Когда «Лютик» переводит деньги «Васильку», в назначении платежа он указывает «оплата долга по договору займа за “Ромашку”». Операцию совершил «Лютик», но выгодоприобретателем по ней будет «Ромашка», поскольку платеж был к ее выгоде: «Ромашка» больше ничего не должна «Васильку».

И бенефициар, и выгодоприобретатель что-то получают от клиента к своей выгоде. При этом бенефициар — это всегда человек, который контролирует бизнес или имеет в нем долю от 25%. А вот выгодоприобретателем может быть как организация, так и человек.

Выгодоприобретатель не владеет долей в компании и не может контролировать ее деятельность. Как правило, он получает выгоду от конкретной операции с деньгами или имуществом, а не от бизнеса в целом.

Представитель — это человек, который проводит операции или сделки от имени клиента. Его права подтверждают доверенность, договор, закон или акт госоргана.

Приводим несколько ситуаций, когда возникает представительство:

- родители могут представлять своих малолетних детей до 14 лет и несовершеннолетних с 14 до 18 лет (ст. 26 ГК РФ, ст. 28 ГК РФ);

- органы опеки и попечительства могут быть представителями детей, оставшихся без опеки родителей (ст. 123 Семейного кодекса РФ, ст. 7 и ст. 8 Федерального закона от 24.04.2008 48-ФЗ «Об опеке и попечительстве»);

- опекуны могут представлять интересы недееспособных, ограниченно дееспособных (ст. 32 ГК РФ, ст. 33 ГК РФ, ст. 35 ГК РФ);

- адвокат, назначенный судом, представляет своего доверителя (ст. 50 ГПК РФ).

Представим: Анна Петрова — бухгалтер ООО «Ромашка». Компания оформила доверенность, по которой женщина может вносить деньги на счет «Ромашки» в банке, получать справки и выписки. Когда Анна Петрова обратится в банк, она будет представителем «Ромашки».

Еще пример: один из родителей несовершеннолетнего ребенка до 14 лет может открыть счет или вклад на имя ребенка. В этом случае мама или папа будет представителем несовершеннолетнего.

Да, это обязательно. По закону нужно выявить бенефициара клиента и провести его идентификацию (пп. 2 п. 1 ст. 7 115-ФЗ). А клиент, в свою очередь, должен предоставить для этого всю информацию (п. 14 ст. 7 115-ФЗ). Важный нюанс — если клиент не готов раскрывать информацию о бенефициаре, ему придется отказать в приеме на обслуживание (п. 2.2 ст. 7 115-ФЗ).

Данные бенефициара вносят в анкету. Ее нужно хранить на протяжении всего сотрудничества с клиентом и еще пять лет после того, как оно закончилось (п. 4 ст. 7 115-ФЗ).

Рассмотрим подробно, как провести идентификацию бенефициара.

Идентификация бенефициарного владельца

С тем, что выявлять бенефициара — обязательно, разобрались. Но где найти данные? Есть несколько вариантов:

- можно включить в договор условие о том, чтобы клиент сам предоставлял информацию о бенефициарах;

- попросить клиента заполнить анкету;

- устно опросить клиента и записать его ответы;

- изучить учредительные документы;

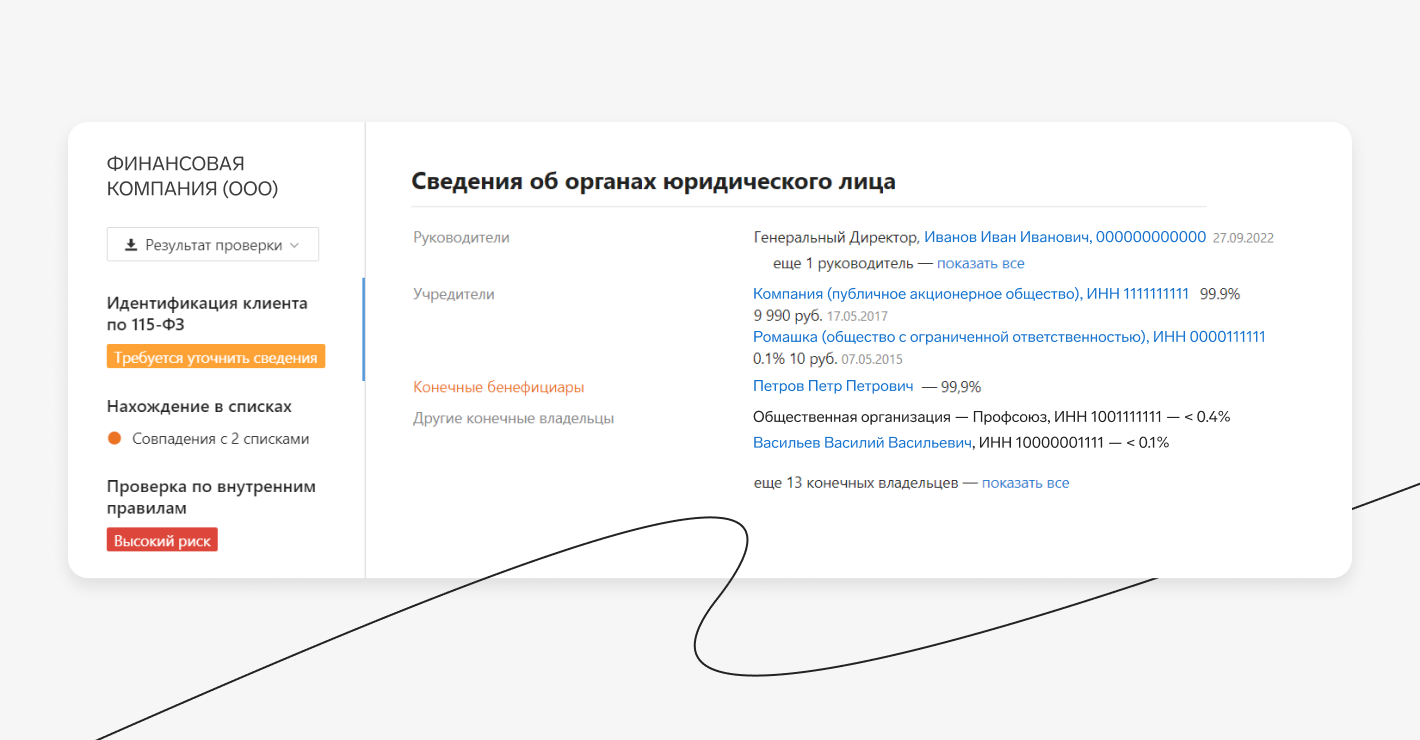

- использовать Контур.Призму — сервис поможет установить бенефициарных владельцев организации.

Пул данных, которые нужно зафиксировать о бенефициаре, закреплен в пп. 1 п. 1 ст. 7 115-ФЗ. Вот этот список:

- ФИО;

- гражданство;

- дата рождения;

- реквизиты паспорта или другого документа, удостоверяющего личность;

- ИНН;

- адрес регистрации или проживания;

- для иностранца — данные миграционной карты или другого документа, позволяющего проживать в России.

Росфинмониторинг рекомендует более внимательно проверять бенефициаров-нерезидентов, а также тех, кто относится к публичным должностным лицам. Стоит обращать внимание и на клиентов со сложными схемами владения: возможно, они пытаются скрыть реальных бенефициаров.

Идентифицировать бенефициаров нужно почти всегда — но есть исключения. Если клиент — госорган, международная организация, эмитент ценных бумаг, идентификацию бенефициара можно не проводить (пп. 2 п.1 ст. 7 115-ФЗ).

Периодически сведения о бенефициарах нужно обновлять. Частота зависит от уровня риска клиента. При низкой степени обновлять данные нужно один раз в три года, при более высокой — не реже одного раза в год (пп. 3 п. 1 ст. 7 115-ФЗ). Если есть подозрения, что клиент предоставил недостоверную информацию, обновить ее стоит в течение семи дней.

Чтобы обновлять информацию, можно периодически отправлять клиенту запросы. Если по договору клиент обязан сам предоставить сведения в установленные сроки, нужно следить, чтобы он делал это вовремя. Факты обновления данных нужно фиксировать в анкете клиента.

Идентификация, оценка риска, сверка по перечням

Оцените возможности Контур.Призмы бесплатно

Обязанность компаний раскрывать информацию о бенефициарах

Обязанность выявлять своих бенефициаров есть и у самих организаций (ст. 6.1 115-ФЗ). Закон дает им право запрашивать информацию у учредителей, участников, акционеров и других контролирующих лиц, чтобы установить конечных бенефициарных владельцев. Организации должны обновлять информацию о них не реже раза в год и хранить данные в течение пяти лет.

Росфинмониторинг и ФНС могут направить компании запрос с требованием предоставить сведения о бенефициарных владельцах. На него нужно ответить в течение семи дней (п. 4 Постановления Правительства РФ от 31.07.2017 № 913). Если не собирать информацию о бенефициарах или не ответить на запрос госоргана, могут штрафовать по ст. 14.25.1 КоАП РФ.

Еще по закону нужно выявлять выгодоприобретателей и представителей клиента (пп. 1 п. 1 ст. 7 115-ФЗ).

Когда вы определили выгодоприобретателя или представителя, нужно их идентифицировать. Затем внести сведения в анкету и регулярно обновлять — точно так же, как и данные о бенефициаре

При этом можно не проводить идентификацию выгодоприобретателя, если клиент — орган государственной власти или субъекта РФ, орган местного самоуправления или иностранного государства (п. 1.4-1 ст. 7 115-ФЗ).

В то время как конечный бенефициар всегда есть у клиента, то выгодоприобретателей и представителей может не быть. Например, если человек только открыл счет в банке и не провел ни одной операции в пользу третьих лиц. Нет и представителя — клиент обратился сам и от своего имени.

Коротко

- В процессе идентификации клиента нужно всегда выявлять его бенефициара, выгодоприобретателя и представителя.

- А затем идентифицировать этих лиц. При этом в законе описаны ситуации, когда идентификацию можно не проводить.

- Информацию нужно внести в анкету и регулярно обновлять.

Ваша организация — субъект 115-ФЗ? Попробуйте бесплатно все возможности Контур.Призмы

Оставить заявку

Уважаемые Клиенты

Напоминаем вам, что в целях исполнения Федерального закона от 7 августа 2001г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и Положение Банка России от 15.10.2015 N 499-П «Об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» Банк обязан устанавливать и идентифицировать выгодоприобретателя, то есть лицо, к выгоде которого действует Клиент Банка.

В связи с этим убедительно просим вас при осуществлении банковских операций, в которых вы действуете в пользу третьих лиц, в дату предоставления в банк распоряжения по счету (платежного документа) одновременно представлять в Банк следующие документы.

1. Заверенные копии документов (договора, соглашения, контракты, доверенности, письма и т.п.), свидетельствующие о том, что вы действуете к выгоде третьего лица (в случае отсутствия в Банке договора). Представленные документы должны быть заверены надлежащим образом (каждый лист заверяется печатью (при наличии) и подписями уполномоченного лица или весь документ прошивается и заверяется на последнем листе).

2. Анкету выгодоприобретателя. В Анкете указываются сведения о лице, являющемся выгодоприобретателем по данной операции (контракту, соглашению и пр.).

-

doc

-

doc

Для вашего удобства представляем вам примеры документов, свидетельствующих о наличии выгодоприобретателя (данный перечень не является исчерпывающим):

Договор комиссии

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента. В договоре может как присутствовать, так и не присутствовать ссылка на лицо (иное лицо), с которым совершается сделка. Выгодоприобретателем в данной ситуации является Комитент.

В случае, если по данному договору Клиент Банка является:

- Комитентом — в Банк предоставляется договор;

- Комиссионером — в Банк предоставляется договор, а также Анкета на комитента;

- Иным лицом — в Банк предоставляется договор.

Агентский договор

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала, либо от имени и за счет принципала. В договоре может, как присутствовать, так и не присутствовать ссылка на лицо (иное лицо), которому могут быть оказаны данные действия. Выгодоприобретателем в данной ситуации является Принципал.

В случае, если по данному договору Клиент Банка является:

- Принципалом — в Банк предоставляется договор;

- Агентом — в Банк предоставляется договор, а также Анкета на принципала

- Иным лицом — в Банк предоставляется договор.

Договор поручения

По договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. В договоре может, как присутствовать, так и не присутствовать ссылка на лицо (иное лицо), которому могут быть оказаны данные действия. Выгодоприобретателем в данной ситуации является Доверитель.

В случае, если по данному договору Клиент Банка является:

- Доверителем — в Банк предоставляется договор;

- Поверенным — в Банк предоставляется договор, а также Анкета на доверителя;

- Иным лицом — в Банк предоставляется договор.

Договор доверительного управления

По договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица. Выгодоприобретателем в данном случае является учредитель управления, а при наличии указанного им лица еще и это лицо.

В случае, если по данному договору Клиент Банка является:

- Доверительным управляющим — в Банк предоставляется договор, а также анкета на учредителя управления, а при наличии также на указанное учредителем управления лицо

- Учредителем управления — в Банк предоставляется договор, а в случае, если есть указанное учредителем лицо, то на него предоставляется анкета;

- Указанное учредителем управления лицо — в Банк предоставляется договор.

В случае, если Клиент Банка ссылается в платежном документе на третье лиц, то одновременно с таким платежным документом необходимо предоставить в Банк:

- Документы (договоры, письма и пр.) являющиеся основанием для совершения такого платежа;

- Анкету выгодоприобретателя, в которой должны быть указаны сведения об этом третьем лице.

Что значит назначение платежа в Сбербанке?

Перевод другому лицу в Сбербанк

Что значит назначение платежа в Сбербанке?

Согласно действующему законодательству, банки обязаны проверять законность совершения платежей, идентифицировать плательщиков. Для этого в платежных поручениях есть отдельная графа «Назначение платежа», где указывается договор, по которому совершается платеж, характер оплаты (аванс, расчет за выполненные работы и услуги), другие признаки, по которым можно определить за что перечисляются деньги. При необходимости банки могут запрашивать документы, указанные в назначении платежа для дополнительной проверки.

При расчетах между юридическими лицами заполнение данного поля является обязательным. При формировании платежного поручения за товары и услуги, при платежах в бюджет и внебюджетные фонды, когда осуществляется платеж за третье лицо и т. д.

Если деньги перечисляет физическое лицо со своего счета, потребуется вводить информацию только если она выделена знаком «Обязательно к заполнению» (красной звездочкой).

Если плательщик не указывает назначение платежа, оно соответственно не будет отражено в квитанции на оплату. Поэтому при возникновении спорных вопросов с получателем средств, может оказаться проблематичным доказать факт оплаты за конкретную услугу или товар.

Как заполнить графу?

Строгих требований по заполнению графы не существует, сведения вводятся в произвольной форме, они должны быть достаточны, чтобы банк провел платеж.

Графа «Назначение платежа» в Сбербанк онлайн расположена в разделах: Заполнение реквизитов, Детали платежа, Подтверждение. Информация должна содержать следующие данные:

- За что производится оплата, например, оплата за товар (валенки), за выполненные работы по строительству дома, погашение задолженности, благотворительность и т. д.;

- Номер и дата документа, на основании чего произведена оплата, например, договор поставки валенок № 22 от 01.05.2019 года, или кредитный договор № 42/37 от 01.05.2019 года;

- При платеже третьему лицу, указывается за кого совершается платеж, по какому договору и т. д.

Конкретные сведения зависят от того куда делается перевод: на свой счет, другому физическому лицу в Сбербанк, оплачиваются коммунальные услуги или средства переводятся в другой банк и т. д.

В системе Сбербанк онлайн существует ограничение по количеству символов. Графа должна содержать не более 210 знаков, с учетом пробелов.

Перевод на свой счет

В Сбербанке у одного человека может быть открыто неограниченное число счетов и карт, при необходимости клиенты могут переводить деньги между своих счетов без ограничения и без комиссии. При этом поле «Назначение платежа» не заполняется.

При заполнении платежного поручения графа не отмечается знаком «Обязательно к заполнению», поэтому ее можно оставить незаполненной. Если сумма платежа более 50 тыс. руб., в графе можно поставить «Перевод собственных средств», это упростит проверку операции банком и платеж будет совершен быстрее.

Оплата ЖКХ и другое

При оплате услуг ЖКХ, мобильной связи, совершении иных платежей по шаблонам, поле можно оставить незаполненным. В этом случае система самостоятельно идентифицирует получателя средств.

Если платеж совершается в пользу юридического лица за приобретенные товары или услуги, потребуется заполнять графу.

Вводятся следующие сведения:

- За что совершается платеж;

- На основании какого договора;

- За какой период.

Например, «оплата услуг по проведению скоростного интернета по договору № 123 от 01.05.1029 года за период с 01.05.2019 года по 15.05.2019 года».

Оплачивая налоги, заполнять графу не потребуется, если используется номер платежа, указанный в квитанции.

При оплате по реквизитам, в назначении платежа указывается вид налога, например, «транспортный налог», «налог на землю». Даже при отсутствии сведений, банки не вернут перевод по платежам в бюджет из-за отсутствия основания.

Перевод другому лицу в Сбербанк

Осуществляя перевод другому физическому лицу, счет которого открыт в Сбербанке, заполнять графу обычно не требуется в обязательном порядке.

Однако получателю средств может быть нужно, чтобы графа была заполнена. Например, он занимается коммерческой деятельностью и официально зарегистрирован в качестве ИП. Чтобы у налоговой не возникало вопросов по поступлениям на счет при расчете налогооблагаемой базы, будет лучше, чтобы в графа была заполнена. Можно обосновать операцию как «Частный коммерческий перевод».

Несмотря на то, что заполнять поле не требуется в обязательном порядке, это лучше сделать при переводах на сумму более 25 тыс. руб., например, можно написать: «Частный некоммерческий перевод».

Перевод в другой банк

Перевод физическому лицу на счет в другую кредитную организацию осуществляется аналогичным образом, как и при переводах внутри банка. Разница в том, что за операцию будет взыскана комиссия и в случае возврата платежки, она не возвращается.

Поле «Назначение платежа» заполняется аналогичным образом, можно вводить «Частный некоммерческий платеж», «Оплата по счету №ХХХ» или оставить графу незаполненной.

Виды платежей

В зависимости от того, кто совершает платеж, куда и за что переводятся средства, существуют платежи, когда не требуется заполнять «Назначение платежа» и когда без введения сведений платеж не будет совершен.

Не требуется в обязательном порядке вводить данные при следующих операциях:

- Перевод средств со своего счета на свой счет;

- Перевод средств на счет электронного кошелька;

- Оплата за мобильную связь, услуги ЖКХ;

- Погашение задолженности по кредитному договору, оформленному в Сбербанке;

- Оплата налогов;

- Оплата штрафов ГИБДД.

В этих случаях поле остается незаполненным или заполняется на усмотрение плательщика, по согласованию с получателем средств. В любом случае банк не вернет платежку в связи с неверно заполненными данными.

Обязательным заполнение поля является при осуществлении следующих видов платежей:

- Погашение кредита в другом банке. Потребуется указать номер и дату кредитного договора, Ф.И.О. заемщика. Например: Погашение задолженности по кредитному договору, заключенному с Ивановым Иваном Ивановичем №ХХХ от 01.01.2019 г.;

- Межбанковские переводы. Например: Возврат долга, Дарение;

- Платежи государственным органам, организациям;

- Социальные отчисления;

- Расчет за товары и услуги. Например: Оплата за товар по договору №ХХХ от 01.01.2019 года. Оплата за ремонтные работы по договору №ХХХ от 01.01.2019 года и акту приемки №ХХХ от 01.01.2019 г.

При формировании платежки следует учитывать, что банк вправе запросить документы, указанные в назначении платежа, поэтому вводить неверные сведения не рекомендуется.

Если переводится крупная сумма денежных средств банк может запросить дополнительное подтверждение. Потребуется позвонить по телефону оператору Колл-центра и подтвердить транзакцию.

Коды услуг

При проведении операции по реквизитам получателя средств, плательщик должен в Сбербанк онлайн найти контрагента. Это не всегда удобно, хлопотно и занимает массу времени. В поисковой строке набирается наименование получателя средств, его реквизиты, далее из сформированного списка выбирается нужная компания.

Можно пользоваться шаблонами, которые заложены в систему, но они существуют для ограниченного круга получателей средств: ГИБДД, мобильная связь, ЖКХ и т. д.

Для того, чтобы совершить оплату быстро и просто, плательщик может использовать QR-код. Он расположен на квитанции, представляет собой квадрат со знаками:

Это код быстрого реагирования, позволяющий совершать операцию с максимальным комфортом и быстротой. Использовать код для платежа могут все пользователи, у которых на смартфоне есть камера.

Оплата по QR-коду производится с мобильного приложения Сбербанк онлайн.

Порядок совершения операции:

- Выбрать в главном меню мобильного приложения опцию «Оплата по штрих-коду»;

- Поднести телефон к коду, сканировать изображение.

- На экране мобильного устройства будут отражена информация об операции, сведения о получателе, заполненная квитанция на оплату.

- Ввести необходимые дополнительные сведения, например, при оплате за услуги ЖКХ вводятся показания счетчиков и сумма оплаты;

- Завершить операцию, нажав «Оплатить»;

- Подтвердить ее с помощью кода.

Возможные проблемы

При формировании поручения на оплату у плательщика могут возникать различные проблемы, которые необходимо заранее учитывать, чтобы платеж был своевременно проведен банком. Наиболее популярными являются:

Не помещается текст в графу. Система не даст ввести в поле «Назначение платежа» информацию, превышающую 210 символов. Выходом из положения станет сокращение текста до требуемого размера, допускается уменьшать весь текст, но без потери смысла.

Недопустимые символы. Чаще всего недопустимыми символами являются «» или длинное тире. Чтобы система пропустила платеж, потребуется заменить символ на другой или вообще исключить символы при введении информации.

Не проходит назначение платежа. Система обычно принимает назначение платежа, даже при наличии ошибок. Поэтому, если не проходит формулировка, значит требуется уточнение (необходимо поставить номер договора, дату и т. д.)

Если плательщик не заполнил поле, которое обязательно к заполнению при формировании платежки, система не позволит ему вводить данные дальше, пока ошибка не будет исправлена.

Когда ошибка обнаруживается после отправки поручения на исполнение, необходимо сразу сообщить в группу поддержки о необходимости отзыва. В личном кабинете можно проверить статус поручения. Если он «В обработке» – отзыв возможен, если его статус «Исполнен», значит платеж совершен и вернуть его невозможно.