Многие банки при открытии расчетного счета оформляют бизнес-карты, но не все предприниматели ими пользуются.

Рассказываем, как бизнес-карта Тинькофф помогает опытным предпринимателям тратить меньше времени на бумажную работу и оптимизировать процессы.

Например, пользуясь бизнес-картой, можно навсегда забыть про выдачу денег сотрудникам под отчет, отслеживать траты сотрудников по категориям покупок и вообще не платить за обслуживание счета. А по топливным картам больше нет привязки к конкретным заправкам и конвертации рублей в литры.

Покупки для компании и командировки без выдачи под отчет

Бизнес-карта Тинькофф привязана напрямую к счету компании. Все покупки по ней тут же отображаются в расходах по счету. По ней вы можете:

- Оплачивать покупки в магазинах и интернете — как с обычной карты. Для валютных счетов тоже открываем карты, чтобы сотрудники компании могли расплачиваться в зарубежных командировках.

- Снимать наличные в любом банкомате мира.

- Выдавать сотруднику деньги для командировок. Даже если в штате работает бухгалтер, он сэкономит время на оформлении бумаг и выдаче наличных под отчет. Бизнес-карты выпускаются и к валютным счетам, чтобы делать покупки за границей без лишних комиссий.

- Всё просто: оформляете бизнес-карту на имя сотрудника — и он может оплачивать расходы в командировках и делать покупки для компании. А чтобы сотрудники не тратили лишнего, установите лимиты по тратам или ограничения по категориям покупок. Но об этом дальше.

Расходы ООО должны быть экономически обоснованы: тратить можно только для целей компании. Директор не может по бизнес-карте купить себе машину или костюм.

Если у вас ООО, сохраняйте подтверждающие документы для налоговой: накладные, акты, чеки. Сделайте памятку для сотрудников: если они покупают что-то по бизнес-карте для компании или ездят в командировки, пусть берут чеки.

Личная карта для ИП

Если работаете как ИП, можете тратить деньги по счету на расходы компании или на себя. Все покупки отобразятся в операциях по счету.

Если работаете на УСН 6% без сотрудников — отчитываться по расходам не нужно, налоговая это не проверяет.

ИП на УСН 15% и ОСНО должны сохранять документы для расчета налогов. По расходам через бизнес-карту собирайте подтверждающие документы: накладные, акты, чеки, бланки строгой отчетности. А если есть сотрудники, все их траты нужно подтвердить документами.

К примеру, ИП на УСН занимается ремонтом. Он закупает в обычном строительном супермаркете материалы — клей, обои, ламинат — и расплачивается бизнес-картой. Покупка отображается по счету, а для налоговой в магазине предприниматель берет товарный чек. ИП или ООО на общей системе должны просить товарные накладные и счета-фактуры.

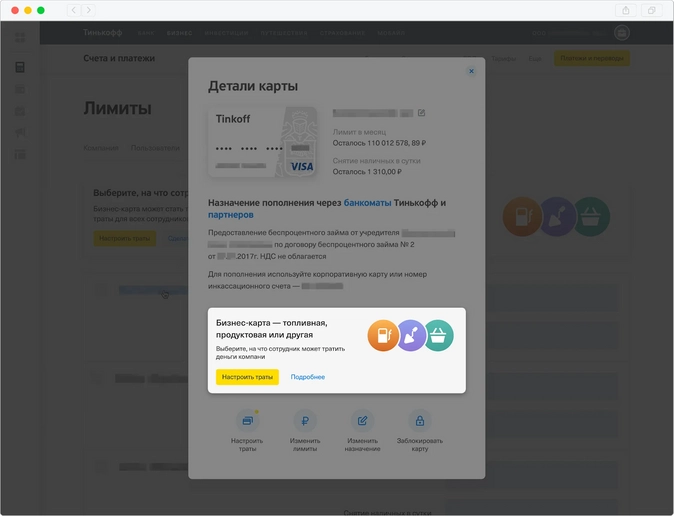

С ограничением по категориям покупок, чтобы сотрудники не тратили лишнего

По картам сотрудников можно установить лимиты, чтобы они не потратили больше, чем вы планировали. Но это еще не все.

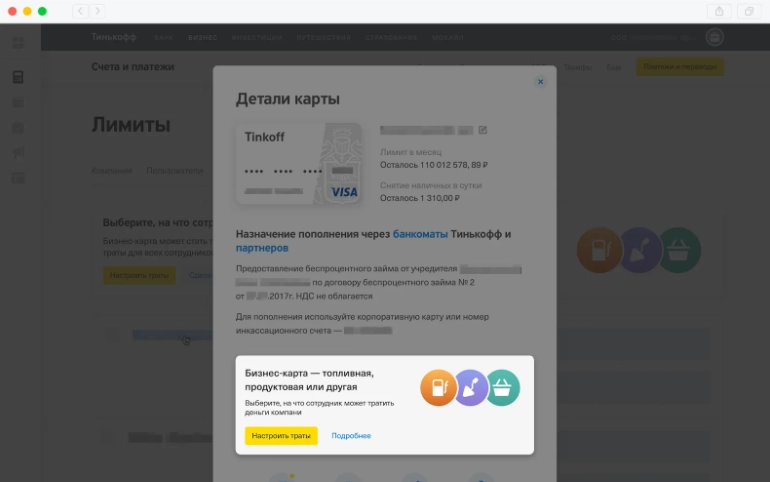

Для большей надежности установите в личном кабинете категории товаров, за которые сотрудник может расплатиться бизнес-картой. Например, если укажете в настройках категорию «Топливо», сотрудник сможет рассчитываться только на заправках:

Для бизнес-карт Тинькофф можно выбрать одну из 44 категорий покупок: «топливо», «супермаркеты», «авиабилеты», «железнодорожные билеты», «медицинские услуги», «транспорт» и другие.

Можно сформировать карту для командировочных расходов, тогда сотрудник сможет оплачивать только авиабилеты, отели и рестораны. Меняйте ограничения по карте тогда, когда удобно, даже несколько раз в день.

Как топливная, только еще удобнее

Если в штате есть водители, бизнес-карта легко превращается в топливную. Но это не та топливная карта, от которой вы могли устать, — с неудобной конвертацией в литры и привязкой к конкретным заправкам. По топливной карте Тинькофф:

Бензин на любой заправке. Водители сами выбирают АЗС с выгодной ценой топлива.

Деньги списываются со счета, без конвертации рублей в литры. Не нужно специально переводить деньги на топливную карту и ждать, когда перевод придет. А водители покупают бензин по цене со стелы заправки.

Расходы только на заправках и нигде больше. Водители не смогут расплатиться картой в других магазинах.

Бесплатное обслуживание счета за покупки по бизнес-карте

Клиенты Тинькофф при покупках по бизнес-карте могут вообще не платить за обслуживание счета: более 50 000 ₽ в месяц на простом тарифе и более 200 000 ₽ — на продвинутом.

Что с этим делать

Если у вас уже есть расчетный счет в Тинькофф, теперь вы знаете, чем будет полезна бизнес-карта. Если нужно, откроем дополнительные карты для сотрудников, закажите их в личном кабинете.

Если счета нет, подайте заявку. Мы оформим любое количество бизнес-карт для ваших сотрудников бесплатно. Два месяца обслуживания счета — бесплатно, плюс еще два месяца при оплате за год. До 6% на остаток по счету.

Содержание

- Бизнес-карта Тинькофф

- Как пользоваться

- Преимущества корпоративного проекта

- Блокировка карты банком

- Управление бизнес-картой

- Тарифы

- Как получить корпоративную карту

- Отчеты по карте

- Отзывы

- Выводы

В 2015 банк предложил клиентам корпоративные карты для упрощения расчетов и составления отчетности, контроля расходов в онлайн-режиме и доступа к средствам на расчетном счету круглосуточно. Проект постоянно развивается, предлагаются актуальные решения с учетом экономических и технологических реалий, чтобы бизнес развивался и приносил прибыль.

Бизнес-карта Тинькофф

Корпоративная карта Тинькофф предназначена для индивидуальных предпринимателей и ООО, адаптирован под повседневные нужды, тонкости бухгалтерской и налоговой отчетности. Основная выдается руководителю или индивидуальному предпринимателю при открытии расчетного счета.

Разрешено заказать дополнительно для 10 сотрудников. Пластик эмбоссированный (передавать третьим лицам нельзя), лимиты устанавливаются персонально.

Предназначение карты – закрытие расходов на повседневные нужды. Она привязывается к расчетному счету, но средства находятся в безопасности. Доступ к счету через личный кабинет или мобильное приложение по умолчанию только у руководителя. Возможна настройка уровня доступа и ролей для разных сотрудников.

Продукт полезен всем участникам проекта:

- Организации держат средства на счетах, максимум операций идут в режиме онлайн, банк зарабатывает на транзакциях.

- Юридические лица и предприниматели избавлены от рутинных расчетов (налоговых и кредитных платежей, амортизационных отчислений и пр.). Любые приобретения максимально упрощены, не требуется выдавать деньги под отчет, выписать авансовые отчеты. Закрывающие документы (чеки, товарные накладные и пр.) формируются автоматически, рутинная бумажная работа минимизирована. Платежи в бухгалтерии обрабатываются сразу после совершения расходной операции, квитанции в личном кабинете. Руководитель или сотрудник с доступом в личный кабинет контролируют расходы в режиме реального времени. Если замечено нецелевое расходование средств, то карта мгновенно блокируется, а средства вычитаются из заработной платы сотрудника, допустившего растрату.

- ИП получают напоминания о налоговых платежах. Расчеты с контрагентами происходят оперативно, доступен перевод денег без комиссии на собственные карты.

- Сотрудникам не нужно получать наличные и собирать подтверждающие документы.

Карта удобна при частых командировках, в том числе за границу. Средства на карте не подлежат декларированию. На безналичные расчеты по бизнес-картам не распространяются лимиты расчета наличных средств по одной сделке между юридическими лицами, установленные ЦБ РФ. Выходит экономия времени на посещении отделений банка, не приходится уплачивать комиссию за обналичивание.

От классической дебетовой карты для физических лиц корпоративная отличается необходимостью отчитываться за израсходованные средства и возможностью использовать их только для расходов, связанных с операционной деятельностью предприятия.

ИП могут осуществлять оплаты в личных целях, но это не приветствуется (банк предлагает для этого другие продукты). В остальном использование бизнес-карты не отличается.

Разрешено совершать оплаты через обычные и бесконтактные терминалы, снимать и пополнять картсчет доступными способами. Если установить мобильное приложение, создать виртуальную карту и привязать ее к GooglePay или ApplePay, то оплаты идут без физического присутствия карты (доступно только для держателя основной карты).

Как пользоваться

Бизнес-карта – удобный платежный инструмент, современная альтернатива чековой книжке. Допустимо использовать для оплаты:

- хозяйственных расходов (канцелярия, товарно-материальные ценности и пр.);

- транспортные расходы (ГСМ, запасные части, мойка, стоянка и пр.);

- представительские расходы;

- командировочные расходы (билеты, гостиницы, питание).

Возможен наличный и безналичный расчет без комиссионных сборов. Доступ к деньгам осуществляется в режиме 24/7.

К карте подключается овердрафт, с ее помощью можно управлять кредитными средствами. Снятие наличных по бизнес-картам Тинькофф доступно в любых банкоматах в РФ и за границей.

Дневной лимит снятия без комиссии – 100 000 рублей. Общие лимиты и комиссии зависят от тарифного плана. Пополнение доступно стандартными способами — через «родные» и партнерские банкоматы, межбанковским переводом и через партнеров (300 000 точек по РФ).

Преимущества корпоративного проекта

Клиенты получают следующие преимущества:

- Открытие счета и получение реквизитов за 1 день (направляются контрагентам по SMS или e-mail).

- Бесплатная онлайн-бухгалтерия и конструктор документов.

- Бесплатное ведение счета 2–6 месяцев.

- Платежи проходят как срочные, зачисление быстрое.

- Операционный день с 01.00 до 20.00 по московскому времени при переводах в сторонние банки. На расчетные счета в Тинькофф зачисление идет круглосуточно моментально.

- Персональный менеджер, оказывает помощь 24 часа в сутки, у него можно узнать любую финансовую информацию.

- Начисление процентов на остаток средств на расчетном счету (до 6%).

- Интеграция с популярными бухгалтерскими программами (1С, Контур, Кнопка, Фингуру, Мое дело).

- Дружественный валютный контроль и консультирование по вопросам ВЭД.

- Торговый эквайринг с бесплатным терминалом и зачислением средств за 1 день даже в выходные и праздники (комиссия 1,59% от оборота).

- Интернет-эквайринг для приема платежей на сайте и в мобильном приложении (комиссия 2,19%). Разрешено принимать платежи из любых стран от физических и юридических лиц.

- Получение банковских гарантий и тендерных займов без бумажной волокиты.

- Бесплатная проверка контрагентов (адрес, руководитель, ОКВЭД, арбитражные дела).

- Бесплатный конструктор сайтов.

- Кредиты и рассрочка для покупателей.

- Таргетированная реклама товаров и услуг организации другим клиентам банка.

Для повышения продаж новым клиентам предлагают бонусы:

- 10000 рублей на рекламу в Яндекс.Директ и других сайтах рекламной тематики;

- 50000 рублей от myTarget в социальных сетях ВКонтакте и Одноклассники;

- 5000 на рекламу ВКонтакте;

- 30 дней бесплатное размещений вакансии на hh.ru;

- 3 месяца бесплатного обслуживания в СКБ Контур Эльба.

Блокировка карты банком

Tinkoff блокирует карту в следующих случаях:

- Ежедневное обналичивание крупных сумм.

- Снятие более 30% от оборота по счету.

- Снятие денег сразу после поступления на счет.

- Долги у ИП и просрочки по банковским кредитам у ООО.

- Частые однотипные сделки по списанию крупных сумм.

- Снятие средств на прочие цели, несоизмеримые с масштабом ведения бизнеса.

- Операции без экономического смысла (выплаты заработной платы при нулевой бухгалтерской отчетности).

- Многочисленные вклады на короткие сроки, закрываемые (часто досрочно) с полным обналичиванием средств.

- Переводы в сторонние банки с худшими условиями обслуживания без видимых причин.

- Операции, по которым невозможно установить стороны сделки.

Каждый случай рассматривается индивидуально. Иногда банк не сразу прибегает к блокировке, а предварительно запрашивает подтверждающие документы. В случае блокировки по подозрению в происхождении средств придется давать объяснения в ФНС.

Управление бизнес-картой

Доступ в личный кабинет для управления картой и расчетным счетом идет через интернет-банк или мобильное приложение.

Устанавливать лимиты (на один платеж, на сутки и на месяц) для каждого сотрудника может только руководитель или исполняющий его обязанности при наличии доступа к личному кабинету.

Допустимо настроить доступ для других сотрудников (бухгалтера и пр.) с ограничением функциональных возможностей. Выставление лимитов через интернет-банк:

- выбираем вкладку «Лимиты»;

- переходим в подраздел «Карты» и выбираем нужную;

- выбираем сотрудника;

- устанавливаем ограничения.

Выставление лимитов в мобильном приложении:

- выбираем вкладку «Еще»;

- переходим в подраздел «Безопасность и лимиты»;

- открываем вкладку «По пользователям», ищем нужного;

- устанавливаем ограничения.

Тарифы

В зависимости от масштаба движений денежных средств на выбор несколько тарифных планов:

- Простой,

- Продвинутый,

- Профессиональный.

2 месяца все счета обслуживаются бесплатно, для новых ИП счета – полгода с момента регистрации.

Комиссия за обслуживание карты не предусмотрена. Проценты на остаток начисляют только при отсутствии задолженности по банковским кредитам. Внутренние переводы, SMS-информирование и смена тарифного плана бесплатные. Счета в иностранной валюте обслуживаются бесплатно. При поступлении средств от физических и юридических лиц, налоговых и бюджетных платежах комиссии нет.

| Простой | Продвинутый | Профессиональный | |

|---|---|---|---|

| Годовое обслуживание | 490 месяц, при оплате за год вперед 4900 | 1990 месяц, при оплате за год вперед 19900 | 4990 месяц, при оплате за год вперед 49900 |

| Переводы на счета в других банках | 3 бесплатно, далее по 49 рублей | 10 бесплатно, далее по 29 рублей | 19 рублей |

| Переводы на счета в других банках в валюте (доллары, евро, фунты стерлингов) | 0,2%, минимум 49 у.е. | 0,15%, минимум 29 у.е. | 0,15%, минимум 19 у.е. |

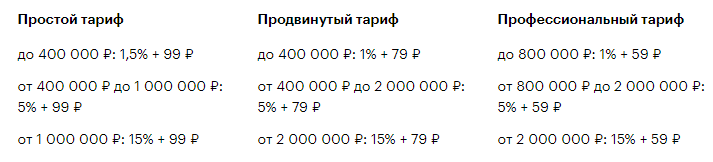

| Переводы на счета физических лиц | 1,5% + 99 рублей (до 400 000) | 1% + 79 рублей (до 400 000) | 1% + 59 рублей (до 800 000) |

| Пополнение: | |||

| бакоматы Тинькофф | 0,15%, минимум 99 рублей | До 300 000 бесплатно, свыше 0,1% минимум 79 рублей | До 1 000 000 бесплатно, свыше 0,1% минимум 59 рублей |

| сторонние банкоматы | 0,30% | 0,25% | 0,15% |

| Доход на остаток | 4% | 6% | До 200 000 — 0%, до 1 000 000 — 1,5%, до 4 000 000 — 3%, до 10 000 000 — 6%, свыше — 0% |

| Переводы на собственные карты без комиссии (для ИП) | 400 000 | 700 000 | 1 000 000 |

| Снятие | До 400 000 — 1,5% + 99 рублей, до 1 000 000 — 5% + 99 рублей свыше — 15% + 99 рублей |

До 400 000 — 1% + 79 рублей, до 2 000 000 — 5% + 79 рублей, свыше — 15% + 79 рублей |

До 800 000 — 1% + 59 рублей, до 2 000 000 — 5% + 59 рублей, свыше — 15% + 59 рублей |

| Заказ дополнительной карты | 490 | 990 | 990 |

| Подключение мобильного банка и интернет-банка | В день открытия расчетного счета бесплатно, позднее — 990 рублей |

Допустимо подключать пакеты услуг (по аналогии с сотовыми операторами) в целях экономии средств на уплате комиссионных сборов. «Межбанк без комиссии» стоит 4900 в месяц, «Физическим лицам без комиссии» – от 2990, «Выгодная валюта» — 9900, «5 пополнений без комиссии» — 1490 рублей.

Обслуживание в следующем месяце по тарифам «Простой» и «Продвинутый» бесплатно при совершении операций на общую сумму 50000 и 200000 рублей соответственно за расчетный период.

Как получить корпоративную карту

Для получения необходимо подать онлайн-заявку на открытие расчетного счета (указываются Ф.И.О., наименование организации, ИНН и телефон контактного лица). Одновременно бесплатно выпускают и доставляют бизнес-карту на имя руководителя.

Если сразу составить список сотрудников и заказать им карты, то выпуск тоже будет бесплатным. Дополнительно заказать можно в любой момент, но с уплатой комиссии.

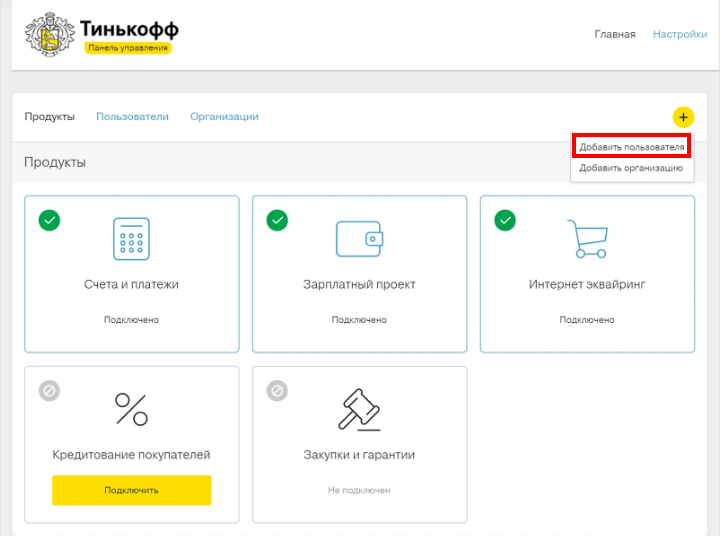

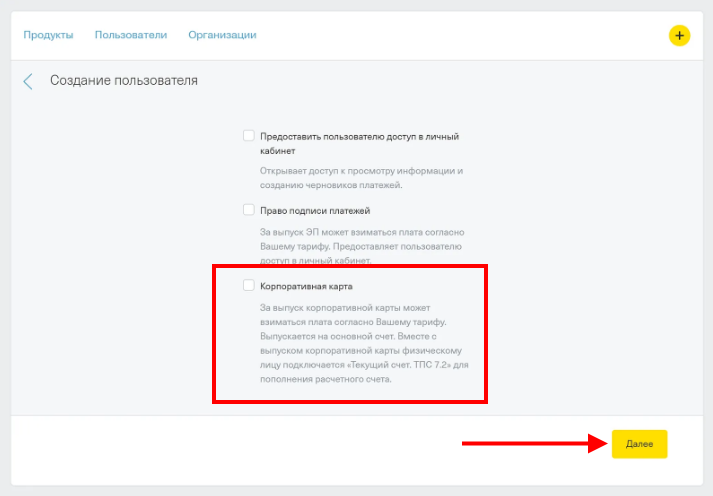

Заказывать новые карты имеет право только руководитель. Для этого в личном кабинете необходимо:

- перейти в раздел «Добавить пользователя»;

- заполнить личные данные и установить лимиты расходов;

- нажать на кнопку «корпоративная карта», а затем «Далее» и следовать инструкциям системы.

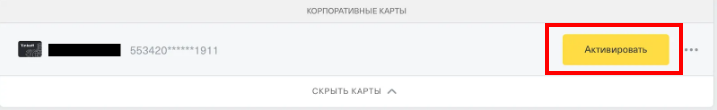

По готовности пластика менеджер свяжется с сотрудником и назначит время встречи с курьером. Карты доставляются неактивированными. Активировать карту Тинькофф-бизнес можно стандартным образом на официальном сайте банка в разделе «Корпоративные карты».

Отчеты по карте

Траты по корпоративной карте должны быть экономически обоснованы в целях включения в расходы для расчета налоговой базы. ИП, организации на ЕНВД и УСН 6% и применяющие патентную систему могут не собирать подтверждающие затраты документы. Но только в случае, когда карту не используют наемные сотрудники.

Если предприятие применяет УСН «Доходы минус расходы» или общую систему налогообложения, то для учета затрат по бизнес-карте нужны все закрывающие документы. Операции по карточкам при оплате за рубежом попадают под действие законов и нормативных актов о валютном регулировании и контроле.

Отзывы

О бизнес-карте отзывы положительные. Отмечается удобный заказ и быстрая доставка, круглосуточный доступ к средствам в РФ и за границей. Тарифы выгодные, легко подобрать под масштабы и особенности собственного бизнеса. С пластиком удобно расплачиваться, переводить и обналичивать деньги.

Ведение бухгалтерской и налоговой отчетности упрощается, бумажная волокита осталась в прошлом. Business-карты особенно удобны для сотрудников, часто отправляющихся в командировки или получающих средства под отчет. Банк редко прибегает к блокировке корпоративной карты, сначала требует предоставить необходимые документы. С самостоятельной активацией проблем не возникает.

Не всем нравится работа персональных менеджеров. Часто после завершения процесса открытия расчетного счета и подключения самого дорого тарифа интерес угасает, даже самую простую помощь получить сложно.

Для разрешения ситуации приходится требовать замены сотрудника. Банк в 100% случаев идет навстречу. Не нравится отсутствие точной информации о том, как пополнить бизнес-карту от Тинькофф.

Выводы

Тинькофф продвигает корпоративный продукт под слоганом «Банк – как у всех, но удобнее». Реальность подтверждает обещания. Персонифицированные карты полностью заменяют классическую чековую книжку, снятие наличных любым способом приравнивается к выдаче под отчет. Ни один конкурент не предлагает такого количества дополнительных услуг и полезных сервисов для ведения и продвижения бизнеса.

После открытия расчетного счета предпринимателю необходим платежный инструмент – карта Тинькофф Бизнес. Рассмотрим возможности карточки, а также условия ее обслуживания, активации и использования бизнесом.

Содержание

- Для чего нужна карта?

- Возможности карты

- Тарифы карты Тинькофф Бизнес

- Тарифы на снятие наличных

- Активация карты через интернет

- Как пользоваться корпоративной картой

- Способы пополнить карту

- Как перевести или вывести деньги с карты

- Оформление дополнительной бизнес-карты

Для чего нужна карта?

Tinkoff Business – это корпоративная карта Тинькофф для ИП и юридических лиц, предназначенная для расходов компании или личных нужд предпринимателя. Карточка привязывается к расчетному счету и предоставляет мгновенный доступ к средствам.

Возможности карты

- расплачиваться в кафе, магазинах или интернете;

- снимать наличные или пополнять карточку через платежные устройства (банкоматы, терминалы);

- переводить деньги третьим лицам или другим организациям;

- предоставлять ответственным сотрудникам доступ к деньгам с помощью дополнительных карт;

- контролировать корпоративные расходы с помощью установления лимитов и выбора категорий покупок.

Белая карта Тинькофф Бизнес может быть оформлена сразу после открытия расчетного счета. Для пластикового инструмента доступна привязка к приложениям бесконтактной оплаты с помощью смартфона.

Тарифы карты Тинькофф Бизнес

Стоимость обслуживания и взимаемые комиссии зависят от тарифного плана, выбранного при открытии расчетного счета для бизнеса.

| Услуга или операция | Тариф | ||

| Простой | Продвинутый | Профессиональный | |

| Обслуживание, руб./мес. | 490 | 1990 | 4990 |

| Бесплатное обслуживание при оплате покупок на сумму |

От 50 тыс. р. | От 200 тыс. р. | Не предусмотрено |

| Плата за пополнение через банкоматы Тинькофф |

0,15%, мин. 99 р. | До 300 тыс. р. – бесплатно, свыше – 0,1%, мин. 79 р. |

До 1 млн. р. – бесплатно, свыше – 0,1%, мин. 59 р. |

| Пополнение через партнеров | 0,3%, мин. 290 р. | 0,25%, мин. 290 р. | 0,15%, мин. 290 р. |

| Другие пополнения от юридических и физических лиц |

Бесплатно | ||

| Покупки с помощью карты | Бесплатно | ||

| Внутрибанковские переводы, бюджетные и налоговые платежи |

Бесплатно | ||

| СМС | 99 р. за каждый подключенный номер |

Тарифы на снятие наличных

Процесс снятия наличных с карты Тинькофф Бизнес не отличается от аналогичной процедуры с использованием обычной дебетовой пластиковой карточки – достаточно воспользоваться банкоматом. Снимать деньги с корпоративной карты можно в банкоматах по всему миру.

Обналичивать деньги вправе как руководитель бизнеса, так и его сотрудники, но в пределах установленных руководителем лимитов. Лимиты на ежемесячные и ежедневные расходы настраиваются в личном кабинете для предпринимателя («Лимиты/Карты/Пользователь»).

За каждое снятие наличных банком взимается комиссия в пределах установленного тарифа.

ИП вправе бесплатно перевести деньги на дебетовую карту для физ. лиц Тинькофф Black – с нее можно снять наличные без комиссии. Лимит бесплатного снятия также зависит от тарифов, установленных для расчетного счета.

| Тариф | Бесплатный лимит, руб./месяц |

| Простой | 150 000 |

| Продвинутый | 300 000 |

| Профессиональный | 500 000 |

Активация карты через интернет

Активировать карту Тинькофф для бизнеса возможно только после того, как сотрудник компании подпишет документы и получит платежный инструмент на руки.

- Откройте в ЛК раздел «Корпоративные карты».

- Убедитесь, что на панели справа отсутствуют документы на подпись.

- Нажмите «Активировать».

Кнопка активации карты Тинькофф Бизнес.

Установить ПИН-код вправе только владелец карты. Для этого необходимо позвонить по номеру 8-800-555-777-1 и ответить на вопросы автоинформатора.

Как пользоваться корпоративной картой

Все расходы и пополнения по корпоративной карте Бизнес Тинькофф мгновенно отображаются в выписке по расчетному счету, а также в истории операций личного кабинета. При этом индивидуальным предпринимателям на УСН 6% без сотрудников не придется отчитываться о тратах перед налоговой – все операции будут оцениваться как личные.

ИП с такими налоговыми режимами, как УСН 15%, ЕНВД и патент, также могут распоряжаться средствами по своему усмотрению, но за потраченные деньги им предстоит отчитаться чеками, накладными и прочими бланками строгой отчетности.

Сундукова Елена

Более 7 лет опыта работы в банковской сфере в разных структурах, начиная от дистанционных служб поддержки и заканчивая фронт-офисом.

Руководителям ООО необходимо составлять авансовый отчет обо всех тратах по бизнес-карте, а также прикладывать к нему соответствующие документы о расходовании. Это же правило действует для сотрудников ИП и ООО – все предоставляемые им средства считаются подотчетными. Рядовым пользователям платежных инструментов, а также руководителям юридического лица запрещено тратить деньги на личные нужды.

Способы пополнить карту

- в банкоматах Тинькофф;

- через платежные устройства и банкоматы партнеров;

- с расчетного счета в стороннем банке;

- наличными у партнеров;

- переводом со счета физического лица.

Перед тем как положить деньги на корпоративную карту Тинькофф Бизнес, необходимо ознакомиться с тарифами и условиями платежа. Как правило, при использовании любого из перечисленных способов предпринимателю предстоит заполнить полные реквизиты платежного поручения и выбрать назначение платежа. Для пополнения карты через партнеров достаточно указать номер расчетного счета или самой карточки.

Пополнение любым способом осуществляется бесплатно. При зачислении средств через платежные устройства (в том числе банкоматы Тинькофф) взимается комиссия согласно тарифам.

Как перевести или вывести деньги с карты

Для осуществления перевода с карты Тинькофф Бизнес можно пользоваться теми же инструментами, что и при использовании обычной дебетовой карточки или кредитки:

- личный кабинет на www.tinkoff.ru/business или мобильное приложение (для бизнеса);

- сервис card-to-card на сайте банка;

- банкоматы Тинькофф;

- сторонние сервисы.

Поскольку перевод приравнивается к обналичиванию средств, при его осуществлении взимаются те же комиссии, что и при снятии.

Оформление дополнительной бизнес-карты

При открытии счета предпринимателю предлагают бесплатно оформить платежный инструмент Тинькофф Бизнес для него, а также для всех его сотрудников. За выпуск каждой последующей карточки взимается комиссия – 490 руб. Оформить пластиковый продукт можно для каждого сотрудника, начиная от генерального директора и заканчивая рядовыми служащими.

Создать заявку на корпоративную карту Тинькофф Бизнес для нового пользователя может только руководитель компании. Для этого необходимо воспользоваться личным кабинетом:

- Найдите на панели управления символ «+», нажмите «Добавить нового пользователя».

Оформление дополнительной корпоративной карты Тинькофф. - Заполните карточку на нового сотрудника.

- Отметьте галочкой пункт «Карта».

Карта Tinkoff Business для сотрудника выпускается, согласно вашему бизнес тарифа.

После оформления заявки с новым пользователем свяжется специалист банка, чтобы обсудить место получения карточки.

Все карточки Тинькофф Бизнес являются именными, передавать их коллегам запрещено!

Главная » Статьи » Корпоративная бизнес-карта Тинькофф Банка для ИП и ООО — как пользоваться

Бизнес-карта банка Тинькофф позволяет снимать наличные с расчетного счета и расплачиваться через платежные терминалы, свободно управляя финансовыми потоками в дистанционном режиме. Прежде чем заказать карту, стоит подробнее разобраться в правилах работы и выбрать оптимальный тариф обслуживания.

Содержание

- Карта Тинькофф Бизнес — что такое и для чего нужна

- Тарифы и условия обслуживания

- Сколько можно снять с карты Тинькофф Бизнес — условия снятия наличных

- Преимущества карты

- Как получить бизнес карту — оформление и документы

- Как пользоваться картой

- Активация

- Пополнение

- Перевод или вывод средств

- Лимиты по карте

- Начисление процентов на остаток

- Условия бесплатного обслуживания

- Дополнительная и виртуальная бизнес-карты

- Предоставление отчетности

Карта Тинькофф Бизнес — что такое и для чего нужна

С помощью карты Тинькофф Бизнес предприниматель может быстро перечислять командировочные, возмещать представительские расходы, выполнять другие операции от имени и по поручению компании.

Карточка предусматривает возможность:

- оплачивать покупки, заказы в кафе, интернете;

- получать деньги наличными;

- пополнять баланс через устройства самообслуживания;

- перечислять по реквизитам юрлиц и простых граждан;

- осуществлять прием платежей;

- передавать дополнительные карты персоналу, уполномоченным сотрудникам, имеющим право пользоваться деньгами в интересах организации;

- управлять расходованием средств со счета, благодаря установке лимитов и определению категорий для выгодных трат.

Первую карточку выпускают сразу вместе с оформлением счета. Дополнительные карты заказывают по личному распоряжению владельца организации или ИП.

Тарифы и условия обслуживания

Основные правила оформления и обслуживания:

| Открытие и обслуживание в первые 2 месяца после открытия | Бесплатно |

| Простой уровень обслуживания | 490 руб. в мес. или 4900 руб. в год |

| Продвинутый уровень обслуживания | 1990 руб. в мес. или 19 900 руб. в год |

| Профессиональный уровень | 4990 руб. в мес. или 49 900 руб. в год |

| Использование личного кабинета для дистанционного управления средствами | Бесплатное подключение и авторизация |

| Выпуск виртуальной карты | Бесплатно |

| Отчисления в ФНС, бюджетные организации | Бесплатно |

Подробное описание тарифов по расчетному счету и картам Тинькофф Банка можно найти по ссылке.

Сколько можно снять с карты Тинькофф Бизнес — условия снятия наличных

При получении наличных с карты через банкомат применяют тарифы, используемые при внутреннем переводе средств физлицу:

| Сумма до, руб. / Тариф | Простой | Продвинутый | Профессиональный |

| 400 000 | 1,5% и 99 руб. | 1% и 79 руб. | |

| 800 000 | 1% и 59 руб. | ||

| 1 000 000 | 5% и 99 руб. | ||

| 2 000 000 | 5% и 79 руб. | 5% и 59 руб. | |

| Выше максимального лимита | 15% и 99 руб. | 15% и 79 руб. | 15% и 59 руб. |

Эти комиссии действуют для юрлиц. Если ИП захочет воспользоваться наличными средствами с расчетного счета, он вправе перевести средства на личную карту Tinkoff Black или Platinum. В пределах лимита предприниматель снимает деньги бесплатно:

| Тип карты | Простой, руб. | Продвинутый, руб. | Профессиональный, руб. |

| Black | 150 тысяч | 300 тысяч | 500 тысяч |

| Platinum | 250 тысяч | 400 тысяч |

Превысив лимит, предприниматель платит комиссию по тарифу для юридических лиц.

Преимущества карты

С картой для бизнеса предприниматели получают возможность свободно пользоваться наличными с нулевой комиссией за:

- обслуживание независимо от количества карт при покупках от 50-200 тысяч рублей;

- открытие и перевыпуск карт;

- переводы в пределах лимитов.

Используя карту, предприниматель распоряжается средствами напрямую с расчетного счета, без дополнительных финансовых операций.

Как получить бизнес карту — оформление и документы

Выпуск Тинькофф Бизнес предполагает первичное оформление расчетного счета. Сделать это можно в дистанционном режиме.

Алгоритм оформления:

- Войти в личный кабинет для заполнения заявления об открытии карты. Право заказа карточки принадлежит владельцу бизнеса.

- На панели управления выбирают значок «Плюс» и выбирают опцию добавления пользователя.

- Программа предложит заполнить карточку сотрудника.

- Отмечают пункт «Карта».

После отправки заявки оператор банка свяжется для уточнения деталей выпуска и получения карточки. Все корпоративные карты являются именными.

Как пользоваться картой

Использование бизнес-карты не отличается от стандартных операций физлиц. Ею удобно пользоваться в командировках, в том числе зарубежных.

Для подтверждения расходов бухгалтерия скачивает необходимые чеки из кабинета Тинькофф Бизнес или в мобильном приложении. Все манипуляции, связанные с управлением картой, выполняют удаленно, из личного кабинета.

Чтобы ограничить расходование средств с расчетного счета, руководитель или уполномоченное лицо организации устанавливает лимиты по суммам и категориям оплачиваемого товара.

Тинькофф Банк предлагает ограничивать расходование по 43 категориям. Распространены следующие варианты ограничений по категориям:

- Для оплаты топлива – топливная.

- Продуктовая – используется сервисами доставки продуктов питания.

- Строительная – для компаний, занятых в ремонтно-строительной сфере.

При оплате за рубежом используют специальные карты для хранения валюты – в британских фунтах, американских долларах, китайских юанях и евро. Расплачиваясь такими картами во время командировок, предприниматели экономят на конвертации, поскольку средства снимаются напрямую со счета.

Активация

Пользоваться карточкой можно только после получения и активации. Для этого руководитель или уполномоченное лицо организации авторизуется в личном кабинете и находит в разделе корпоративных карт документы на подпись. Средства становятся доступными к расходованию сразу после активации и установления лимитов.

Пополнение

Чтобы пополнить баланс карточки, используют любой из представленных способов:

- Терминалы и банкоматы Tinkoff.

- Устройства самообслуживания партнеров.

- Межбанковский перевод.

- Через кассы партнеров наличными.

- Пополнения через физлиц.

Для оформления транзакции необходимо оформить платежное поручение с указанием назначения операции. При пополнении через терминалы партнеров указывают реквизиты расчетного счета или номер карты. Комиссия за пополнение счета устанавливается согласно действующему тарифу.

Перевод или вывод средств

Для вывода средств с карточки Business используют те же инструменты, что и для карт физлиц:

- в личном кабинете и мобильном приложении через внутренние переводы;

- через онлайн-сервис банка на официальном сайте;

- устройства самообслуживания Тинькофф Банка;

- платежные ресурсы других банков и организаций.

Карточный перевод расценивается как процедура обналичивания, с применением тех же комиссий за перевод, что и при снятии наличных.

Лимиты по карте

Для предпринимателей предусмотрены следующие лимиты для получения наличных без взимания платы банка.

Размер бесплатно снимаемой в месяц суммы зависит от уровня пользователя:

- простой – до 150 тысяч рублей;

- продвинутый – до 300 тысяч рублей;

- профессиональный – до 500 тысяч рублей.

При превышении суммы взимают комиссию согласно установленным для организаций тарифам.

Начисление процентов на остаток

На остаток средств банк начислит проценты в зависимости от выбранного уровня:

| Уровень | Процент | Максимальный размер, руб. |

| Простой | 0,5% | 1000 |

| Продвинутый | 1,0% | 4000 |

| Профессиональный | 2,0% | 10 000 |

Проценты начислят на сумму, которая будет находиться на расчетном счету.

Условия бесплатного обслуживания

Выполнив условия банка, пользователь карты освобождается от платы за обслуживание карточки.

Обслуживание бесплатно в первые два месяца работы с банком, если при открытии счета не выбрана индивидуальная тарификация.

Для остальных случаев бесплатно пользуются картой, если по ней за предыдущий месяц выполнен лимит по расходованию:

- от 50 тысяч рублей для простых пользователей;

- от 200 тысяч рублей для продвинутых пользователей.

Для профессионального уровня бесплатное обслуживание не предусмотрено.

Дополнительная и виртуальная бизнес-карты

По запросу предпринимателя оформляют бесплатно дополнительные карты от 1 до 3 штук в зависимости от уровня пользователя. Далее за выпуск новой карточки взимают 490 рублей.

Виртуальные карточки выпускают бесплатно и мгновенно.

Предоставление отчетности

Вести отчетность по бизнес-карте не требуется, если она открыта индивидуальным предпринимателем, работающим по УСН 6%. Средства, которые хранятся на расчетном счете, считаются личными сбережениями, которые ИП может расходовать по собственному желанию. Расходные операции по бизнес-карте налоговая служба не проверяет.

При выборе режима налогообложения по УСН 15%, владелец бизнеса должен отчитываться по расходам, имеющим отношение к предпринимательской деятельности. Если совершаются платежи по бизнес-карте, необходимо подготовить подтверждающую документацию в виде актов, накладных, чеков, бланков строгой отчетности.

Если карточкой пользовались сотрудники, трудоустроенные ООО или ИП, по расходам должны быть представлена отчетность – авансовый отчет и первичные платежные документы.

Тинькофф является достаточно известным банком, он предлагает различные продукты – в том числе дебетовые и кредитные счета. Один из продуктов банка – корпоративная карта Тинькофф, созданная для клиентов, занимающихся бизнесом.

Содержание

- Что такое корпоративная карта Тинькофф

- Чем корпоративная карта Тинькофф полезна для ИП

- Плюсы и минусы карт Тинькофф

- Тарифы для ИП и юридических лиц

- Условия бесплатного обслуживания

- Снятие наличных

- Начисление процентов на остаток

- Как получить корпоративную карту

- Сколько стоит выпустить корпоративную карту

- Сколько стоит обслуживание карты

- Процедура оформления для сотрудника

- Как оформить карту для нового сотрудника

- Как оформить карту для существующего пользователя

- Как пользоваться корпоративной картой Тинькофф

- Кто может быть владельцем карты

- Кто может пользоваться картой

- Как активировать карту

- Онлайн обслуживание

- Подключение пакета услуг в банке

- Как управлять лимитами по карте

- Как изменить лимиты по карте сотрудника в мобильном приложении

- Как снять наличные с карты какая комиссия

- Пакет услуг простой

- ПУ продвинутый

- Пакет услуг профессиональный

- Кто должен отчитываться о расходах по карте

- Как лучше выдавать деньги сотрудникам на хозяйственные нужды компании или для командировки

- Какие документы нужно оформить чтобы выдавать деньги сотрудникам под отчет

- Как сотрудники отчитываются о своих расходах по карте

- Как оформить авансовый отчет

Что такое корпоративная карта Тинькофф

Вопрос, что такое корпоративный счет Тинькофф, популярен. Он представляет собой дебетовый счет, который привязан к расчетному счету индивидуального предпринимателя или ООО. Основная цель оформления пластика – закрытие расходов хозяйственной деятельности.

Пластик может быть использован, чтобы пополнять или снимать наличные. Притом снять средства можно в любом банкомате. Тариф может различаться в зависимости от пакета услуг, а также особенностей деятельности ИП.

Продукт является достаточно распространенным, так как для многих предпринимателей важна скорость при работе с финансами, возможность контролировать поток денег и быстро выплачивать средства.

Чем корпоративная карта Тинькофф полезна для ИП

Вопрос, для чего нужна карта Тинькофф бизнес и в чем ее отличие от прочих продуктов банка, актуален. Перевод средств на счет и с него можно осуществить через бесплатные приложения на смартфоне либо через интернет. Клиент в виде ИП может получать напоминания о зачислении налогов и своевременно их уплачивать, а также вносить средства за услуги бизнес – партнеров.

Для руководителей фирм пластик может быть полезен тем, что с его помощью можно автоматизировать платежи по налогам, кредитам, сотрудникам, а также вносить отчисления на амортизацию и т.д.

Плюсы и минусы карт Тинькофф

Основное преимущество данного продукта, отмеченное многими пользователями – возможность заказать пластик онлайн, впоследствии сотрудник банка привозит его на назначенный адрес. По некоторым продуктам предлагаются достаточно выгодные тарифы. Организация имеет много партнеров, следовательно, есть много точек, где можно пополнить счет бесплатно.

Несмотря на плюсы, есть и недостатки использования продуктов – за некоторые транзакции может взиматься комиссия, в связи с этим рекомендуется внимательно изучать договор об использовании пластика.

Помимо этого, банк не имеет своих отделений, все обслуживание осуществляется дистанционно, что удобно не для всех клиентов. Многие банки предлагают аналогичные продукты на выгодных условиях.

Тарифы для ИП и юридических лиц

Существует три вида тарифов по корпоративной карте для ИП. Самый дешевый тариф «Простой» предполагает оплату за месяц в размере 490 рублей. Второй – «Продвинутый» – 1990 рублей ежемесячно. Оплата за обслуживание по наиболее дорогому тарифу «Профессиональный» будет составлять 4990 рублей ежемесячно.

Условия бесплатного обслуживания

За некоторые операции взимается комиссия, с размерами которой рекомендуется ознакомиться заранее перед подписанием договора об использовании. Однако некоторые операции осуществляются бесплатно по всем тарифным планам. К ним относят:

- Смена тарифа;

- Перевод внутри банка;

- SMS – информирование.

Обслуживание по всем тарифам бесплатное в месяц открытия первого расчетного счета и второй календарный месяц.

Обслуживание по плану «Простой» для ИП бесплатное – полгода после регистрации, а также при совершении покупок с использованием пластика на сумму более 50 тысяч за последний месяц. По плану «Продвинутый» обслуживание бесплатное при совершении покупок на сумму более 200 тысяч.

Снятие наличных

По тарифу «Простой» при снятии наличных до 400 тысяч взимается комиссия 1,5% +99 рублей. От 400 до 1000 тысяч рублей – 5%+99 рублей. Свыше этой суммы – 15%+99 рублей.

По плану «Продвинутый» комиссия за снятие до 400 тысяч – 1%+79 рублей, от 400 до 2000 тысяч – 5%+79 рублей, свыше этой суммы – 15%+79 рублей.

По тарифу «Профессиональный» за снятие до 800 тысяч берется комиссия 1%+59 рублей, до 2 млн. – 5%+59 рублей, более 2000 тысяч – 15%+59 рублей.

Начисление процентов на остаток

Проценты, начисляемые на остаток средств по расчетным счетам по плану «Простой» – 4%, по «Продвинутый» – 6% при условии наличия операций за календарный месяц.

Максимальный процент по тарифу «Профессиональный» составляет 6%,если были выполнены операции на сумму от 4 до 10 млн. рублей. При условии, если операции были выполнены на сумму от 1 до 4 млн. он составит 3%, до 200 тысяч – 1,5%, менее – 0%.

Как получить корпоративную карту

С помощью Тинькофф бизнес карты можно тратить средства со счета индивидуального предпринимателя, а также юридического лица. Она позволяет оплачивать покупки, снимать деньги в банкоматах, выдавать пластик сотрудникам можно для командировок или покупок. Можно отследить расходы по всем счетам в ЛК. Оформить продукт можно онлайн через официальный сайт Тинькофф.

Сколько стоит выпустить корпоративную карту

За выпуск взимается 490 рублей либо пластик оформляется бесплатно при открытии счета. В таком случае бесплатно выпускается любое число корпоративных счетов. Если после открытия счета необходимо будет дополнительно выпустить пластик, взимается оплата 490 рублей.

Сколько стоит обслуживание карты

Обслуживание любого числа дебетовых счетов – бесплатное. Помимо этого, клиенты Простого и Продвинутого тарифа имеют некоторые привилегии – при оплате покупок на сумму более 50 и 200 тысяч в текущем месяце, в следующем месяце обслуживание расчетного счета будет бесплатным. За покупки комиссия не предусмотрена.

Процедура оформления для сотрудника

В ЛК на сайте Тинькофф требуется внести информацию о сотруднике, впоследствии обратиться в службу поддержки. Потребуется заявить о намерении выпуска, озвучить сведения о будущем владельце, оставить его контактные сведения. Потом сотрудником и работником будет согласовано место встречи для получения пластика.

Как оформить карту для нового сотрудника

Процедура по оформлению пластика для сотрудника не является сложной. Достаточно добавить пользователя, указать сведения о нем в ЛК и связаться со службой поддержки, оставить его контакты. Это требуется для того, чтобы банк мог обговорить с лицом место, где будет оформляться пластик, и время получения.

Как оформить карту для существующего пользователя

Получение пластика существующим пользователем – процедура, аналогичная оформлению карты нового работника. Нужно выбрать пользователя, операцию выпуска нового продукта. Требуется указать актуальные данные о сотруднике и его контакты.

Как пользоваться корпоративной картой Тинькофф

Карта Тинькофф бизнес является оптимальной для ИП и компаний для совершения различных операций с расчетным счетом. При оформлении следует учитывать комиссии за перевод денег с карты Тинькофф на карту другого банка, а также внешние переводы и прочие транзакции.

Кто может быть владельцем карты

Предоставляется возможность оформления пластика на любого сотрудника. Использовать его может только лицо, чье имя указано на банковском продукте – запрещается передавать пластик третьим лицам.

Кто может пользоваться картой

Использовать пластик может только лицо, чье имя прописано на нем. В случае если сотрудник является ответственным за закупки, оплату представительских расходов, требуется оформить дополнительный корпоративный счет на него.

Как активировать карту

Активация карты для бизнеса, как и все действия с ней, могут быть осуществлены только дистанционно. После доставки пластика необходимо будет обратиться на горячую линию и ответить на вопросы оператора. Если все правильно, указывается пароль. Активация возможна и на сайте.

Онлайн обслуживание

Активировать счет, а также совершать транзакции можно через интернет с использованием личного кабинета. Все обслуживание является дистанционным, так как банк не имеет собственных отделений.

Подключение пакета услуг в банке

Учреждением предлагается несколько разных пакетов услуг, которые отличаются по стоимости обслуживания за месяц, размером комиссий за различные транзакции. Всего есть три тарифных плана по пакету услуг для малого бизнеса.

Как управлять лимитами по карте

Управлять финансами можно с использованием ЛК. По счету можно настроить расходы на снятие денег в специальном разделе. Для этого нужно выбрать сотрудника, лимиты для которого требуется уменьшить или увеличить.

Как изменить лимиты по карте сотрудника в мобильном приложении

Пополнение карты Бизнес, изменение лимита для любого сотрудника можно выполнить в ЛК. Требуется выбрать вкладку с нужной операцией и выбрать пользователя. Можно изменить помесячный или суточный лимит на транзакции.

Как снять наличные с карты какая комиссия

Снятие наличных с корпоративной карты Тинькофф возможно в любом банкомате. Минимальная сумма снятия составляет 3 тысячи рублей. Комиссии за снятие наличных различаются в зависимости от выбранного тарифа.

Пакет услуг простой

Обслуживание составляет 490 рублей ежемесячно, при оплате за год – 4900. Проценты на остаток – не более 4%. Снимать наличные можно с комиссией, размер которой зависит от суммы операции. Максимальный размер составляет 15%+99 рублей.

ПУ продвинутый

Стоимость обслуживания – 1990 рублей, при оплате за год – 19900. Процент на остаток – не более 6%. Максимальная комиссия за снятие средств – 15%+79 рублей.

Пакет услуг профессиональный

Стоимость пакета – 4990 рублей ежемесячно, при оплате за 12 месяцев – 49900. Максимальный процент на остаток – 6%. Наибольшая комиссия за снятие средств – 15%+59 рублей.

Кто должен отчитываться о расходах по карте

Если лицо является индивидуальным предпринимателем по упрощенной системе налогообложения (6%) и не имеет сотрудников, не требуется отчитываться по расходам по корпоративному счету.

В случае если лицо на УСН 15%, требуется составлять отчетность по расходам, которые имеют отношения к предпринимательской деятельности. Требуется собрать такие документы, как накладные, акты и т.д.

В случае с обществом с ограниченной ответственностью или ИП с наличием сотрудников, последние должны отчитаться по расходам по карте. Для выполнения процедуры сотруднику нужно оформить авансовый отчет и некоторые другие бумаги.

Как лучше выдавать деньги сотрудникам на хозяйственные нужды компании или для командировки

Оптимальным вариантом является оформление дополнительной карты на имя сотрудника. Тогда последнему не придется постоянно писать заявление на выдачу средств.

Какие документы нужно оформить чтобы выдавать деньги сотрудникам под отчет

Выдаваться средства могут для различных целей, например, расходов в период командировки, а также расчетов по договорам. Документ, который устанавливает правила выдачи отчетных денег – указание Банка России от 11 марта 2014 года №3210.

При выдаче наличных под отчет предварительно рекомендуется проверить у работника наличие задолженности по финансам. Если по всем суммам работник отчитался ранее, требуется получить от сотрудника заявление о выдаче средств.

Впоследствии оформляется расходный кассовый ордер, который передается в кассу. Проводится запись в кассовой книге.

Как сотрудники отчитываются о своих расходах по карте

При снятии наличных или оплаты с использованием корпоративной карты, сумма будет отчетной. Впоследствии потребуется собрать документы, подтверждающие расходы сотрудника.

Как оформить авансовый отчет

Сотрудник, который получил средства, должен заполнить отчет по унифицированной форме № АО-1.

Какие данные должны присутствовать в отчете:

- Наименование компании;

- Дата составления отчета;

- Кто является получателем денег;

- Сведения о ранее выданной сумме.

Часть документа заполняется бухгалтером. К отчету должны быть приложены дополнительные бумаги – чеки о снятии и внесении средств, квитанции и прочие бумаги. Документ сдается в бухгалтерию, сотрудник получает отрезную часть формы документа.