С 1 октября 2021 года в России ввели обязательное тестирование инвесторов, при их попытке приобрести сложные финансовые инструменты, например иностранные акции.

Обновление 01.09.2022: с 1 сентября 2022 года в тестах появились новые вопросы, ответы уже опубликованы на этой странице

Оглавление

- 1 Покупка иностранных акций

- 2 Акции, не включенные в котировальные списки

- 3 Допуск к необеспеченным сделкам (маржинальная торговля)

- 4 Заключение договоров РЕПО

- 5 Опционы, фьючерсы, производные финансовые инструменты

- 6 Структурные облигации

- 7 Паи закрытых паевых инвестиционных фондов (ЗПИФ)

- 8 Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

- 9 Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

- 10 Облигации со структурным доходом

- 11 Вопросы для допуска к иностранным ETF

- 12 Иностранные ETF

- 13 Конвертируемые облигации

- 14 Облигации Российских эмитентов с критериями

- 15 Облигации иностранных эмитентов

- 16 Паи/акции ETF, не включенные в котировальные списки, при наличии договора с биржей

В тесте будет 7 вопросов:

- 3 вопроса на самооценку инвестора

- 4 вопроса на знания о финансовом инструменте

Первые 3 вопроса в зачёт прохождения теста не идут, они нужны брокеру чтобы лучше узнать инвестора.

Для прохождения теста нужно ответить правильно на все 4 вопроса из блока про знания. Четыре вопроса выбираются из 8-ми случайным образом. При пересдаче вопросы будут меняться.

Тест можно проходить бесконечное количество раз. Варианты ответов формируются методом случайного выбора и заранее неизвестны.

Кому тест проходить не нужно:

- Квалифицированным инвесторам;

- Инвесторам, которые до 1 октября 2021 совершили хотя бы одну сделку с инструментом, для которого требуется тестирование.

Ниже приведён перечень всех вопросов и правильные ответы на них. Текущая версия: август 2022 года. Я лично прошёл все вопросы у одного из брокеров и подтверждаю правильность ответов.

Покупка иностранных акций

Правильные ответы на вопросы тестирования расположены ниже.

Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

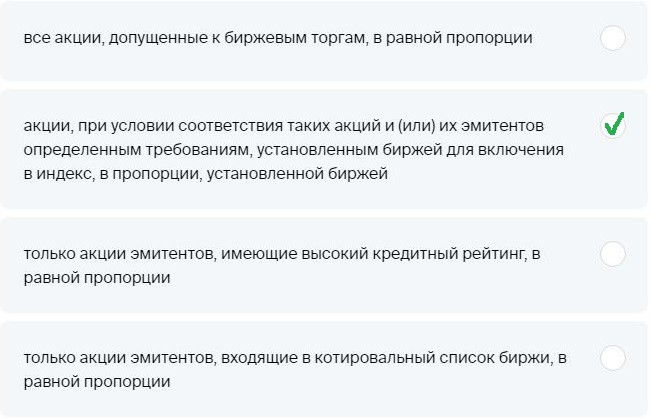

В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

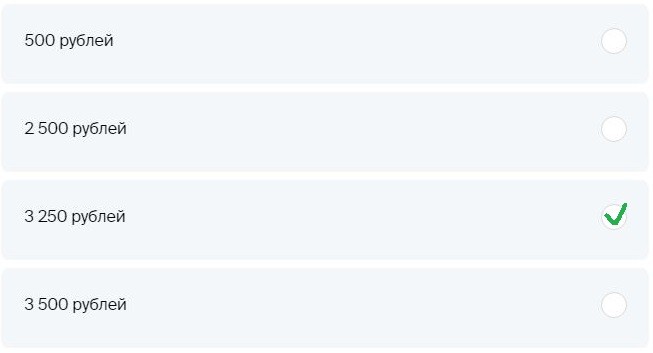

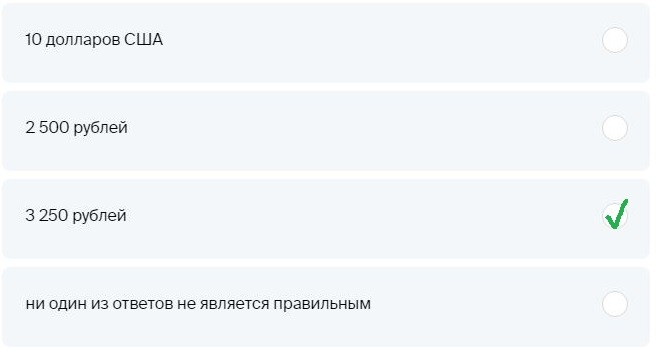

В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Кто в Российской Федерации является налоговым агентом по операциям покупки / продажи иностранных акций?

Ответ: Брокер, доверительный управляющий, управляющая компания

В случае выплаты дивидендов по акциям иностранных эмитентов кто обязан предоставить сведения в Федеральную налоговую службу Российской Федерации?

Ответ: Инвестор самостоятельно должен предоставить заполненную налоговую декларацию.

Выберите верное утверждение в отношении акций иностранного эмитента:

Ответ: вхождение иностранной акции в фондовый индекс само по себе будет давать неполное представление о ликвидности акции

К требованиям по включению иностранных акций в фондовый индекс могут относиться требования в отношении:

Ответ: все перечисленное верно

Акции, не включенные в котировальные списки

Правильные ответы на вопросы тестирования расположены ниже.

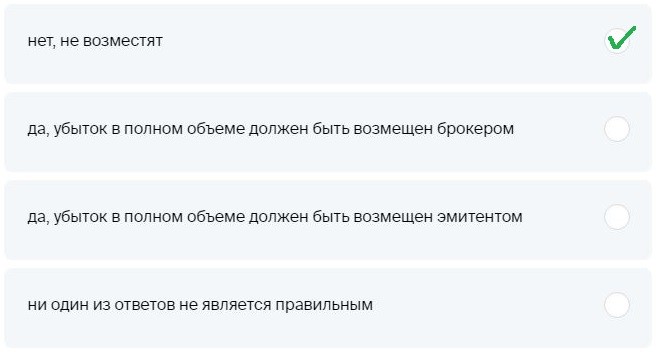

Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

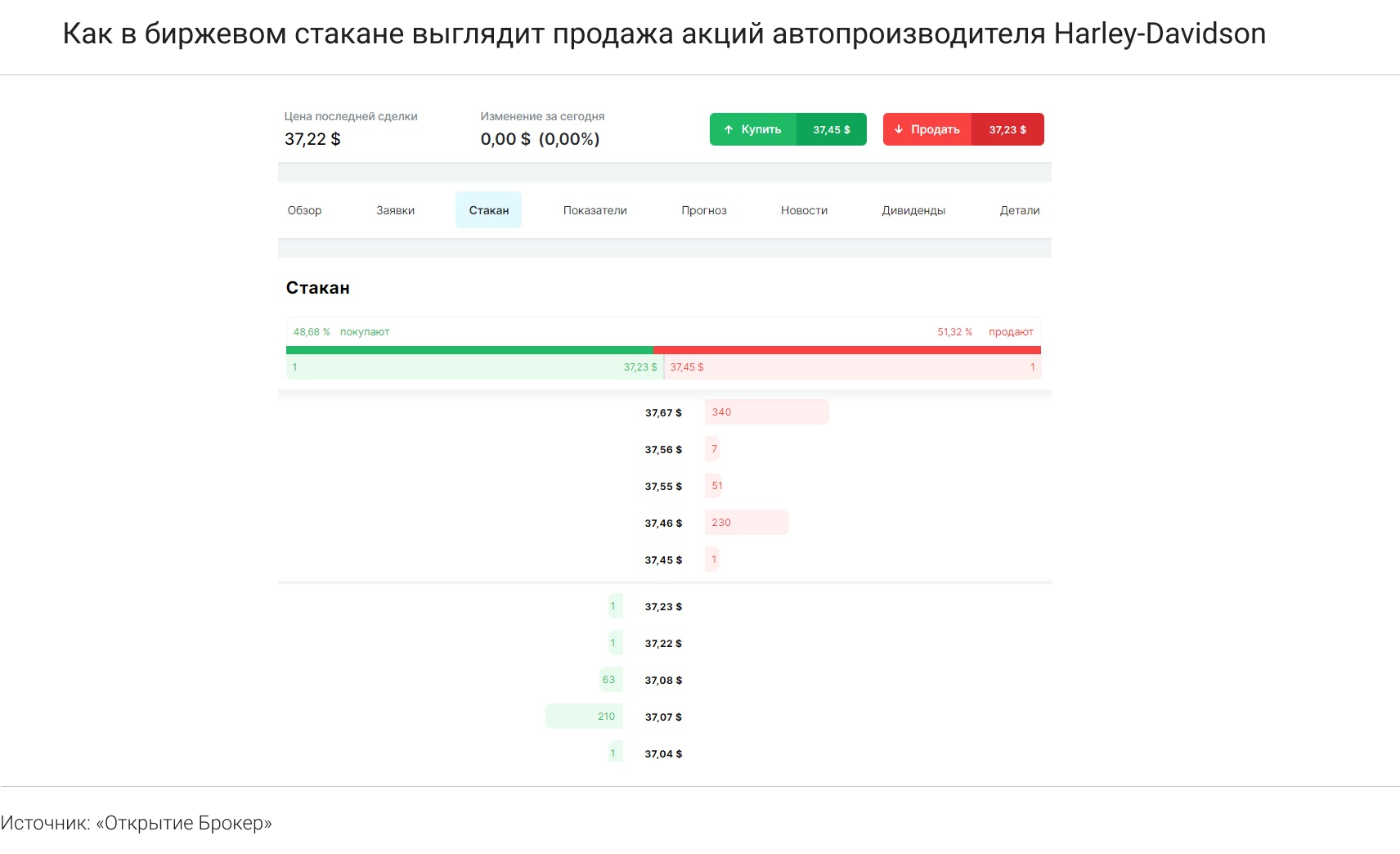

Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

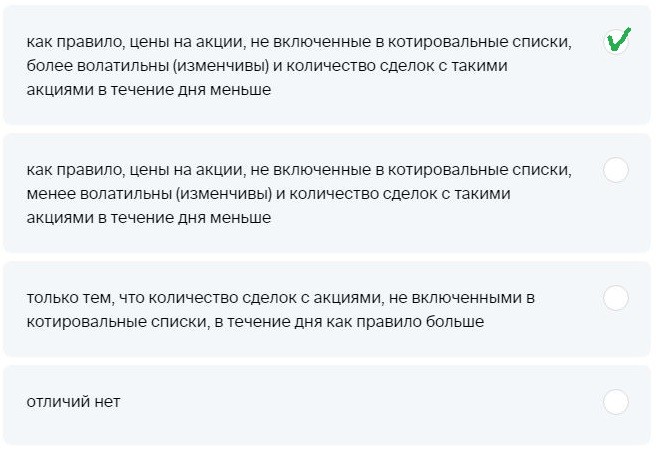

Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

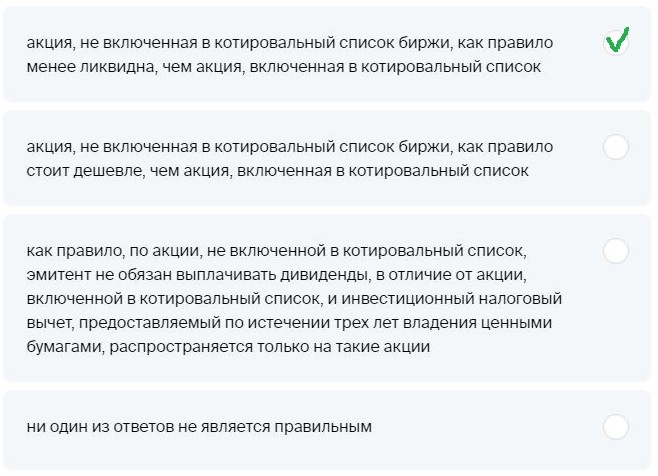

Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Выберите риски, которые могут возникнуть при инвестировании в акции, не включенные в котировальные списки

Ответ: риск не найти покупателя или продавца

Отличительной особенностью акций, вошедших в некотировальную часть списка ценных бумаг, является

Ответ: отсутствие необходимости соответствовать специальным требованиям к объему выпуска, установленным биржей

Выберите верное утверждение в отношении стоимости акций российских эмитентов:

Ответ: отсутствие акции в котировальном списке биржи само по себе не означает, что ее цена будет всегда ниже, чем цена акции, включенной в котировальный список

Выберите верное утверждение в отношении требований, предъявляемых биржей к компаниям, чьи акции торгуются на бирже. Требования, предъявляемые к таким компаниям…

Ответ: устанавливаются биржей отдельно как для разных уровней котировальных списков, так и для некотировальной части списка

Допуск к необеспеченным сделкам (маржинальная торговля)

Правильные ответы на вопросы тестирования расположены ниже.

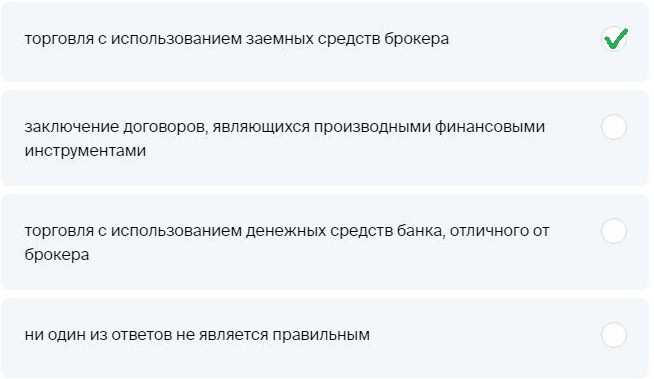

Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

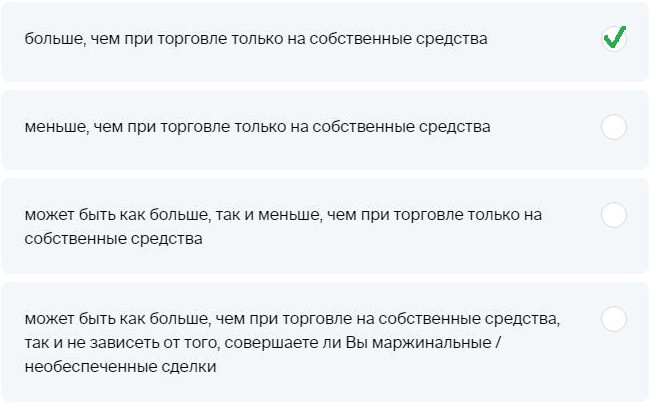

Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

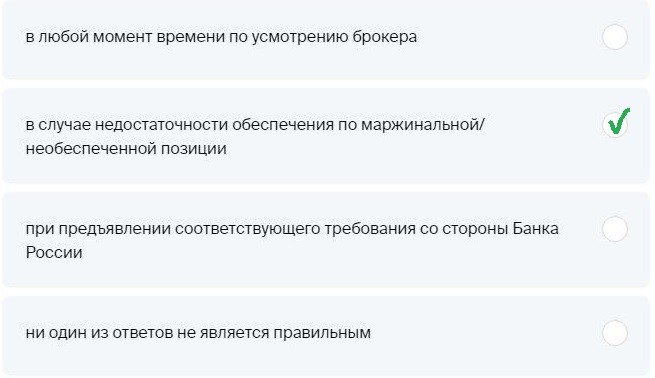

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

С какой целью брокер использует ставки риска в связи с маржинальными / необеспеченными сделками?

Ответ: Для расчета размера начальной или минимальной маржи.

При покупке ценных бумаг Вы использовали 50% собственных и 50% заемных средств от брокера. Через некоторое время Вы продали ценные бумаги на 5% дороже. Какой Ваш финансовый результат (без учета налогов)?

Ответ: Финансовый результат невозможно определить по представленной информации, поскольку на него также влияют комиссии брокера за совершение сделок и стоимость заемных средств от брокера.

Выберите верное утверждение в отношении возможных убытков при торговле с использованием необеспеченных / маржинальных сделок:

Ответ: При заключении необеспеченных / маржинальных сделок по продаже ценных бумаг размер убытков не ограничен и может превышать объем средств, которые находятся на брокерском счете.

Стоимость Вашего портфеля стала ниже величины минимальной маржи. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, которые увеличат стоимость Вашего портфеля до величины выше минимальной маржи. В противном случае, если стоимость портфеля будет оставаться ниже минимальной маржи, брокер должен принудительно закрыть некоторые Ваши позиции.

Заключение договоров РЕПО

Правильные ответы на вопросы тестирования расположены ниже.

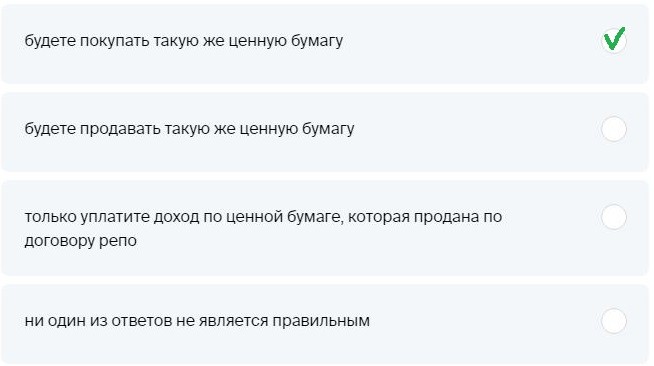

Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ: будете покупать такую же ценную бумагу

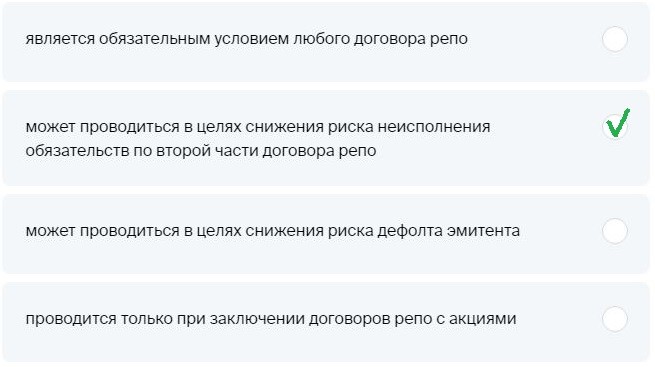

Переоценка по договору репо

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора репо

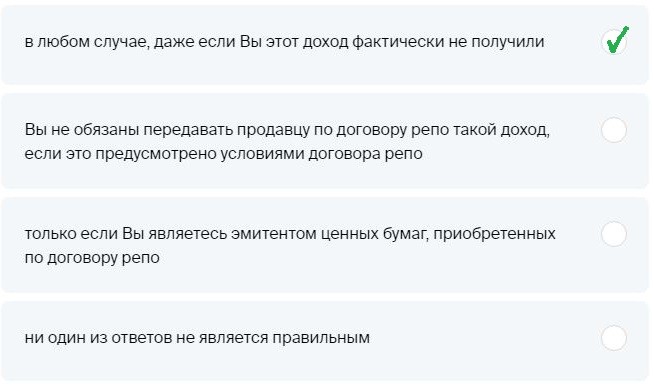

Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору репо, а также при погашении ценных бумаг

Если по первой части репо Вы купили ценную бумагу, по второй части репо Вы:

Ответ: будете продавать такую же ценную бумагу

Если Вы являетесь продавцом по договору репо, требование о перечислении маржинального взноса может Вам поступить:

Ответ: если снизилась стоимость ценных бумаг, переданных Вами по договору репо

Если Вы продали по первой части договора репо ценные бумаги, а покупатель по договору репо фактически получил доход (дивиденды или купон), то:

Ответ: покупатель должен перечислить сумму такого дохода Вам

Покупатель по договору репо передал продавцу по договору репо денежные средства. Риск невозврата денежных средств, переданных по первой части договора репо, для покупателя может реализоваться:

Ответ:

Опционы, фьючерсы, производные финансовые инструменты

Правильные ответы на вопросы тестирования расположены ниже.

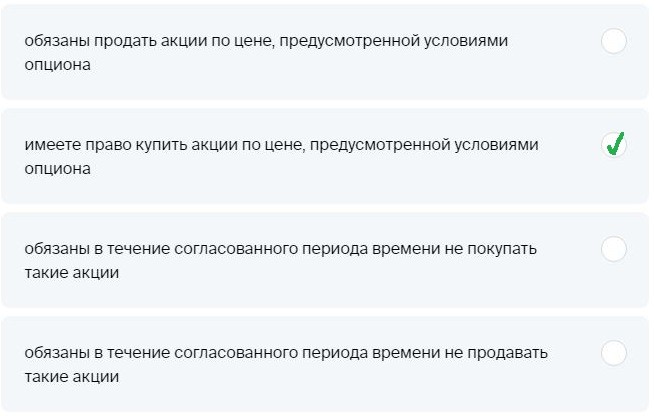

Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

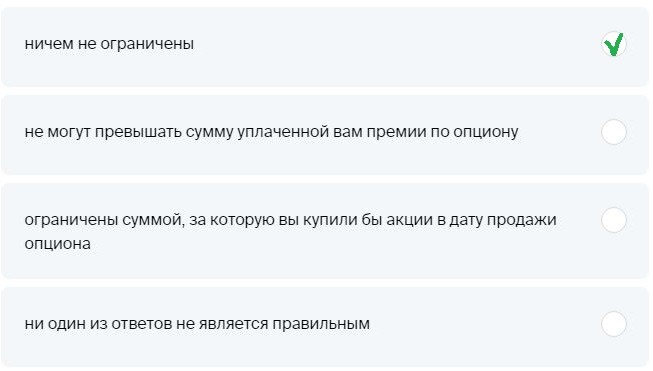

Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

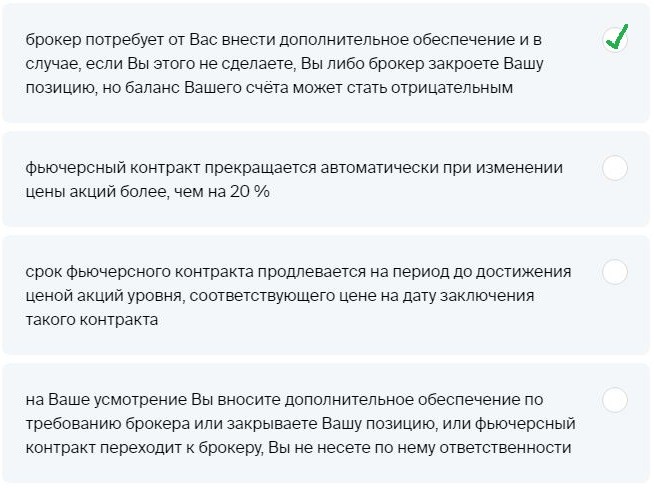

Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Если Вы продали поставочный опцион на покупку акций, Вы:

Ответ: обязаны продать акции по цене, предусмотренной условиями опциона, если этого потребует покупатель опциона

Вы купили опцион на продажу акций. Ваши потенциальные убытки (без учета уплачиваемых комиссий)

Ответ: ограничены премией, которую Вы уплатили (должны уплатить) по опциону

Вы заключили внебиржевой договор, являющийся производным финансовым инструментом. Выберите верное утверждение:

Ответ: Договор может предусматривать, что, если Вы решите его расторгнуть до окончания срока действия, Вы можете потерять часть инвестированных денежных средств.

Вы получили информацию от брокера о необходимости довнести средства или закрыть позиции, поскольку Ваших активов недостаточно для поддержания позиций на срочном рынке. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, в результате которых Ваших активов станет достаточно для поддержания позиций. В противном случае брокер может принудительно закрыть некоторые Ваши позиции.

Структурные облигации

Правильные ответы на вопросы тестирования расположены ниже.

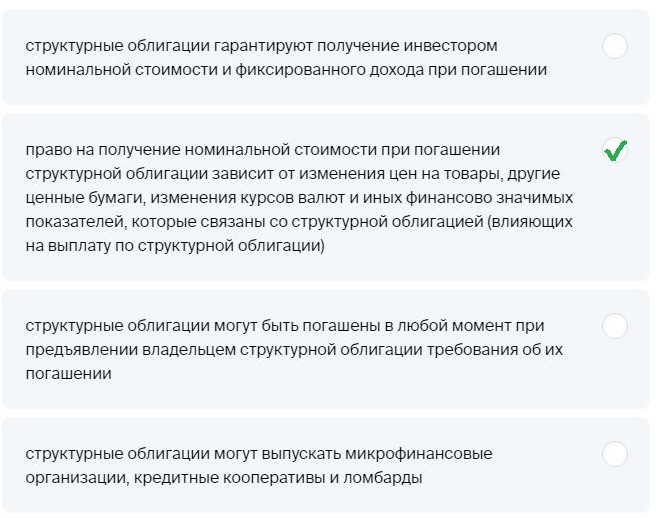

Выберите верное утверждение в отношении структурных облигаций:

Ответ: Возврат эмитентом номинальной стоимости при погашении структурной облигации, выплаты владельцам облигации дополнительного дохода (при наличии) зависят от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных показателей, которые связаны со структурной облигацией (влияют на размер или возможность выплат по структурной облигации).

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может

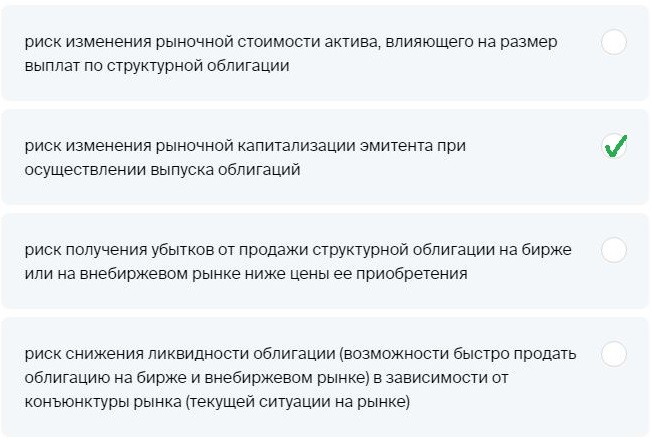

Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Является ли облигация, по которой выплата всей номинальной стоимости осуществляется при ее погашении, а сумма дохода зависит от изменения цены драгоценного металла, структурной облигацией?

Ответ: Не является

Может ли изменяться порядок выплаты при погашении структурных облигаций по решению эмитента или по указанию их владельца после размещения таких облигаций?

Ответ: Не может, за исключением случаев, когда возможность изменения порядка выплат определена эмиссионной документацией до начала размещения облигаций.

Если инвестор принимает решение продать принадлежащие ему структурные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Что из перечисленного верно в отношении дополнительного дохода (дохода, не начисляемого по фиксированной процентной ставке и выплата которого зависит от выполнения определённого условия) по структурным облигациям?

Ответ: Размер дополнительного дохода зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, курсы валюты, процентные ставки и иные показатели, предусмотренные законом.

Паи закрытых паевых инвестиционных фондов (ЗПИФ)

Правильные ответы на вопросы тестирования расположены ниже.

Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Допускается ли изменение типа паевого инвестиционного фонда с закрытого на интервальный или на открытый?

Ответ: Да, если соответствующие изменения внесены в правила доверительного управления таким фондом.

Расчетная стоимость инвестиционного пая определяется:

Ответ: путем деления стоимости чистых активов паевого инвестиционного фонда на количество выданных инвестиционных паев на дату определения расчетной стоимости пая

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, по какой цене он может осуществить продажу?

Ответ: По цене, зависящей от многих факторов, определяющим из которых является совпадение цены, по которой инвестор хотел бы (готов) продать такие паи, с ценой, по которой на такие паи найдется покупатель.?

В каком случае инвестор вправе продать принадлежащие ему инвестиционные паи закрытого паевого инвестиционного фонда на бирже до погашения?

Ответ: Если это предусмотрено правилами доверительного управления фондом.

Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

Правильные ответы на вопросы тестирования расположены ниже.

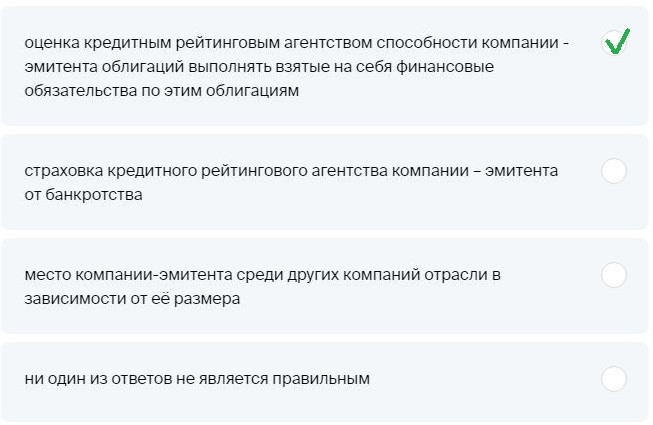

Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

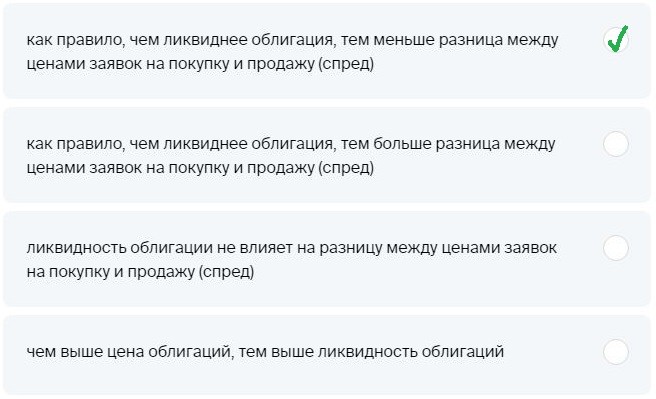

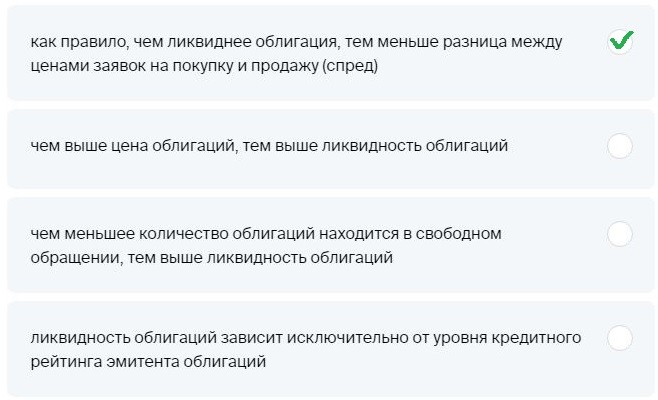

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

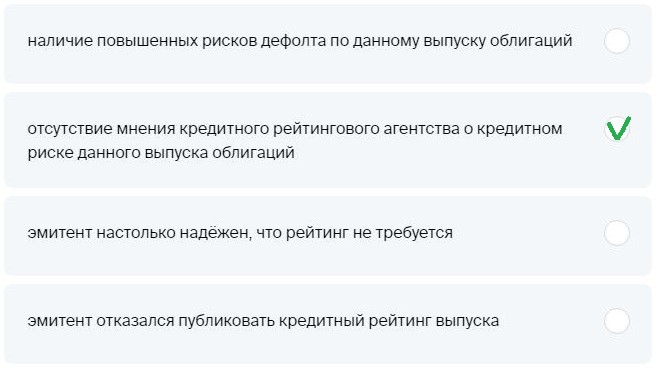

Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Какой вывод можно сделать, если облигациям российского эмитента не присвоили рейтинг?

Ответ: все перечисленное верно

Выберите верное утверждение в отношении рыночного риска по облигациям с рейтингом и облигациям без рейтинга.

Ответ: рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом

К кредитному риску можно отнести:

Ответ: все перечисленное верно ?

Выберите верное утверждение в отношении облигации без рейтинга:

Ответ: ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже

Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

Правильные ответы на вопросы тестирования расположены ниже.

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Ответ: все перечисленное верно

Выберите верное утверждение:

Ответ: рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом

Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Ответ: ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже

Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил:

– биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей;

– биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей;

– биржевой на момент закрытия валютных торгов дня покупки 77,10;

– Банка России на день покупки 77 рублей.

Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил:

– биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей;

– биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль;

– биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей;

– Банка России на день продажи 71 рубль.

Какой финансовый результат Вы получили в долларах и рублях?

Ответ: прибыль в долларах составила $ 6, а в рублях был получен убыток в размере 174 рубля

Облигации со структурным доходом

Правильные ответы на вопросы тестирования расположены ниже.

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

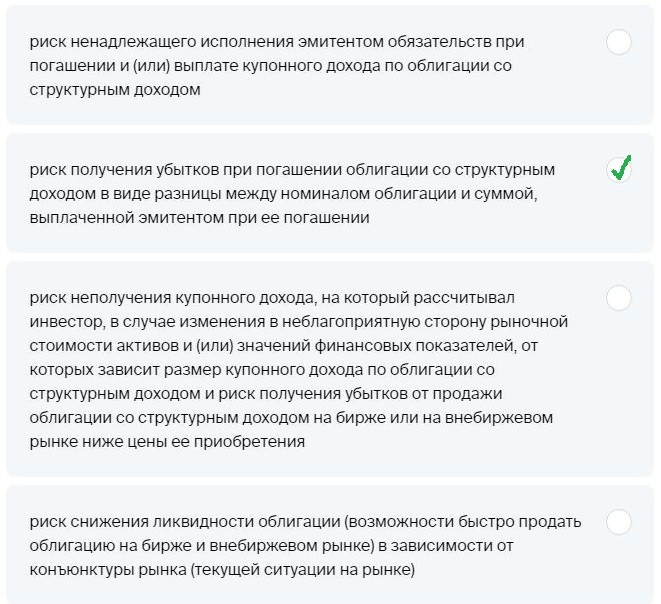

Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

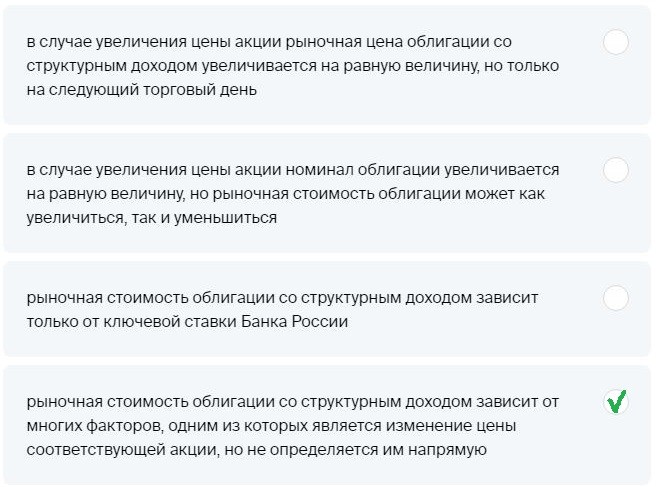

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Ответ: Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Ответ: зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели

Облигации со структурным доходом гарантируют их владельцам выплату …

Ответ: только номинальной стоимости при погашении ?

Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным).

Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%.

Что будет выплачено при погашении облигации?

Ответ: доход по фиксированной ставке купона и её номинальная стоимость

Вопросы для допуска к иностранным ETF

Правильные ответы на вопросы тестирования расположены ниже.

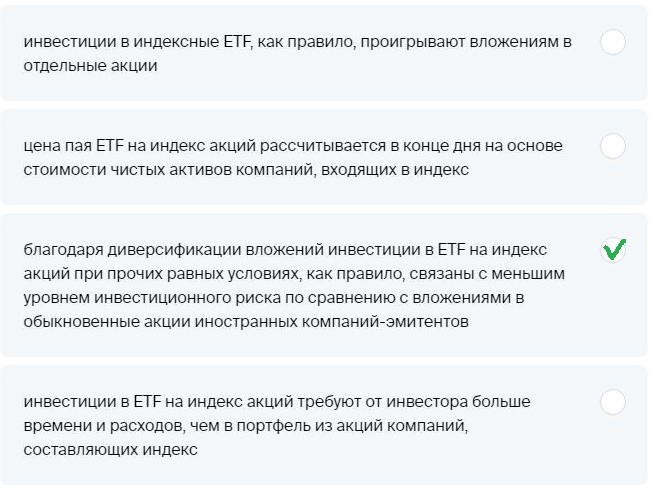

Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

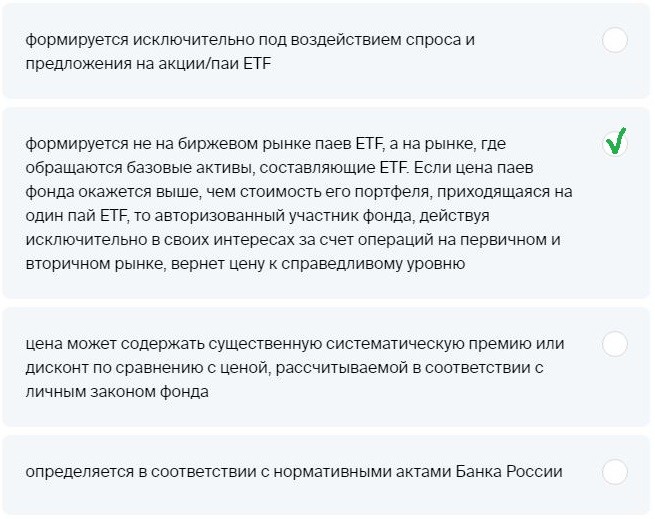

Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Чем отличается ETF на индекс, состоящий из акций эмитентов сельскохозяйственной отрасли Бразилии (далее – индекс с/х компаний Бразилии), от ETF на индекс S&P 500?

Ответ: В отличии от ETF на индекс S&P 500 при негативных событиях исключительно в сельскохозяйственной отрасли Бразилии цена ETF на индекс с/х компаний Бразилии сильно снизится.

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: диверсификации вложений за счет инвестирования через фонд ETF в различные активы

Паи/акции ETF были допущены к торгам на российской бирже по заключенному договору с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, должно по российскому законодательству раскрывать информацию о паях/акциях ETF

Как влияет курс рубль/доллар на размер Вашего налогооблагаемого дохода в случае, если Вы купили пай/акцию ETF на американские акции, при условии, что стоимость пая/акции ETF в долларах осталась неизменной, а рубль обесценился за время владения этой ценной бумагой?

Ответ:

Иностранные ETF

Правильные ответы на вопросы тестирования расположены ниже.

Выберите правильное утверждение в отношении ETF на индекс акций:

Ответ: благодаря диверсификации инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в акции компаний, входящих в индекс

Как устроен механизм формирования цены на паи/акции ETF?

Ответ: формируется на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев/акций фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай/акцию ETF, то авторизованный участник фонда, вернет цену к справедливому уровню

Что из перечисленного не является риском, напрямую связанным с вложениями российских инвесторов в паи/акции ETF на иностранный фондовый индекс?

Ответ: риск, связанный с изменением суверенного рейтинга Российской Федерации

Паи/акции ETF были допущены к торгам на российской бирже без заключения договора с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, как правило, не поддерживает биржевую ликвидность по ним ?

Российская биржа допустила паи/акции ETF без заключения договора с лицом, обязанным по ним. На основном иностранном биржевом рынке праздничный день, поэтому торги данными ценными бумагами не проводятся. Выберите верное утверждение.

Ответ: Биржа имеет право проводить торги такими паями/акциям ETF в указанный день, однако биржевая ликвидность может быть ниже, чем в иные дни.

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: диверсификации вложений за счет инвестирования через фонд ETF в различные активы

Российская биржа осуществила делистинг паев/акций ETF, которые ранее были допущены к торгам без договора с лицом, обязанным по таким ценным бумагам. Кто должен обеспечить выкуп этих паев/акций ETF у инвесторов?

Ответ: Никто. Вы можете продать паи/акции ETF на бирже до делистинга или после – на внебиржевом рынке при условии, что найдется покупатель.

В случае, если Вы купили пай/акцию ETF за 100 долларов США и продали его/ее через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4 000 рублей

Конвертируемые облигации

Правильные ответы на вопросы тестирования расположены ниже.

Что означает коэффициент конвертации в условиях выпуска конвертируемых облигаций?

Ответ: Количество иных ценных бумаг, которые могут быть получены в результате конвертации на одну облигацию.

Какие риски несет инвестор при приобретении конвертируемых облигаций:

1) риск банкротства или неплатежеспособности эмитента;

2) риск убытков вследствие снижения рыночной стоимости ценных бумаг, в которые конвертируются облигации, на дату погашения конвертируемых облигаций;

3) риск снижения рыночной стоимости конвертируемой облигации в результате снижения котировок акций и иных аналогичных ценных бумаг эмитента;

4) риск принудительной конвертации облигаций по решению эмитента в соответствии с условиями выпуска конвертируемых облигаций.

Ответ: Все перечисленные.

Если инвестор принимает решения продать принадлежащую ему конвертируемую облигацию. Как быстро он сможет это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вы получили убыток от конвертации облигации в иные ценные бумаги эмитента, так как рыночная стоимость данных ценных бумаг на дату конвертации существенно снизилась. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

Выберите верное утверждение в отношении конвертируемых облигаций.

Ответ: Порядок конвертации облигаций, цена, курс и дата конвертации фиксируются в условиях выпуска таких облигаций и на дату конвертации облигаций могут отличаться от текущей рыночной стоимости ценных бумаг, в которые конвертируются облигации.

Является ли верным следующее утверждение: Эмитент облигаций при наступлении определенных условий, перечисленных в условиях выпуска конвертируемых облигаций, вправе осуществить принудительную конвертацию облигаций ранее даты погашения облигаций с возмещением инвестору понесенных им убытков.

Ответ: да

Вы приобрели двухлетнюю конвертируемую облигацию номинальной стоимостью 1000 рублей с условием ее обмена на 10 акций эмитента по цене 100 рублей за одну акцию в дату конвертации. Какую сумму прибыли или убытка получит инвестор в результате совершения операции по конвертации, если на дату конвертации рыночная цена акций эмитента составит 50 рублей за акцию.

Ответ: Инвестор получит убыток в размере 500 рублей.

Получает ли инвестор за время владения конвертируемыми облигациями дивиденды или иные выплаты, которые эмитент выплачивает по ценным бумагам, в которые могут быть конвертированы облигации?

Ответ: Нет, за время владения конвертируемыми облигациями инвестор не получит дивиденды и иные выплаты по ценным бумагам, в которые могут быть конвертированы эти облигации

Облигации Российских эмитентов с критериями

Правильные ответы на вопросы тестирования расположены ниже.

Соглашение об избежании двойного налогообложения – это

Ответ: договор между российским правительством и правительством иностранного государства, по которому какие-либо виды дохода могут освобождаться от налогообложения в одном из государств и/или в отношении отдельных видов дохода может устанавливаться льготный режим налогообложения

Компании, выпустившие облигации, различаются по уровню кредитного рейтинга. Расположите показатели кредитного рейтинга эмитента в порядке его убывания:

Ответ: АА, А+, BBВ, BВ+, ВВ

Пожалуйста, выберите правильное утверждение в отношении облигаций, выпущенных российским эмитентом по иностранному праву.

Ответ: при выпуске и обращении учитываются требования законодательства места выпуска облигаций, а также могут учитываться обязательные требования к эмитенту по месту его нахождения;

Эмитент облигаций объявил обратный выкуп части выпуска, не предусмотренный в эмиссионной документации. Что это означает для инвестора – владельца таких облигаций?

Ответ: Инвестор имеет право в установленные сроки передать облигации эмитенту для досрочного погашения, но не обязан и имеет право отказаться

Если инвестор принимает решение продать принадлежащие ему облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Если облигация выпущена российским эмитентом по законодательству иностранного государства, требования инвестора к эмитенту, не исполняющему надлежащим образом обязательства по облигациям…

Ответ: могут быть предъявлены в суд по месту нахождения эмитента или по месту регистрации выпуска облигаций

Вы приобрели облигацию российского эмитента, выпущенную на территории и по законодательству страны Х. Между Россией и Х отсутствует соглашение об избежании двойного налогообложения. Эмитент выплатил по облигациям доход в размере 100 денежных единиц. Ваш совокупный доход за налоговый период не превышает 5 миллионов рублей. Ставка налога в России составляет 13 %, ставка налога в Х составляет 13 %. Какова минимальная сумма дохода по облигациям после налогообложения, которую Вы можете получить?

Ответ: 75,69 единиц;

Сколько потратит инвестор при покупке еврооблигаций на вторичном внебиржевом рынке?

Ответ: (Цена покупки*номинал еврооблигации + НКД) *количество бумаг + комиссия брокера + комиссия депозитария

Облигации иностранных эмитентов

Правильные ответы на вопросы тестирования расположены ниже.

Соглашение об избежании двойного налогообложения – это

Ответ: договор между российским правительством и правительством иностранного государства, по которому какие-либо виды дохода могут освобождаться от налогообложения в одном из государств и/или в отношении отдельных видов дохода может устанавливаться льготный режим налогообложения

Компании, выпустившие облигации, различаются по уровню кредитного рейтинга. Расположите показатели кредитного рейтинга эмитента в порядке его убывания:

Ответ: АА, А+, BBВ, BВ+, ВВ

Пожалуйста, выберите правильное утверждение в отношении облигаций, выпущенных иностранным эмитентом по иностранному праву:

Ответ: при выпуске и обращении учитываются требования законодательства места выпуска облигаций, а также могут учитываться обязательные требования к эмитенту по месту его нахождения;

Эмитент облигаций объявил обратный выкуп части выпуска, не предусмотренный в эмиссионной документации. Что это означает для инвестора – владельца таких облигаций?

Ответ: Инвестор имеет право в установленные сроки передать облигации эмитенту для досрочного погашения, но не обязан и имеет право отказаться

Если инвестор принимает решение продать принадлежащие ему облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Если облигация выпущена иностранным эмитентом по законодательству иностранного государства, требования инвестора к эмитенту, не исполняющему надлежащим образом обязательства по облигациям…

Ответ: могут быть предъявлены в суд по месту нахождения эмитента или по месту регистрации выпуска облигаций

Вы приобрели облигацию иностранного эмитента, выпущенную по законодательству страны Х. Между Россией и Х отсутствует соглашение об избежании двойного налогообложения. По облигациям выплачен доход 100 денежных единиц. Ваш совокупный доход за налоговый период не превышает 5 миллионов рублей. Ставка налога в России – 13 %, ставка налога в Х – 20 %. Какова минимальная сумма дохода по облигациям после налогообложения, которую Вы можете получить?

Ответ: 69,6 единиц

Сколько потратит инвестор при покупке облигаций иностранного эмитента на вторичном внебиржевом рынке?

Ответ: (Цена покупки*номинал облигации + НКД) *количество бумаг + комиссия брокера + комиссия депозитария

Паи/акции ETF, не включенные в котировальные списки, при наличии договора с биржей

Выберите правильное утверждение в отношении паев/акций ETF на индекс акций

Ответ: Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Как устроен механизм формирования цены паев/акций ETF?

Ответ: Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: диверсификации вложений за счет инвестирования через фонд ETF в различные активы

Как влияет курс рубль/доллар на размер Вашего налогооблагаемого дохода в случае, если Вы купили пай/акцию ETF на американские акции, при условии, что стоимость пая/акции ETF в долларах осталась неизменной, а рубль обесценился за время владения этой ценной бумагой?

Ответ: Налогооблагаемый доход увеличится.

Паи/акции ETF были допущены к торгам на российской бирже по заключенному договору с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, должно по российскому законодательству раскрывать информацию о паях/акциях ETF.

В случае, если Вы купили пай/акцию ETF за 100 долларов США и продали его/ее через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 рублей

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи/акции ETF?

Ответ: Риск изменения суверенного рейтинга Российской Федерации.

Уважаемые читатели, я старался для подготовки этой статьи, если она вам понравилась подпишитесь на мои социальные сети

С 1 октября 2021 года в России вводится обязательное тестирование инвесторов, при их попытке приобрести сложные финансовые инструменты, например иностранные акции. Стандарты позволяют начать тестирование и раньше, с 1 сентября. Тестирование при покупке иностранных ETF будет введено с 1 апреля 2022 года.

В тесте будет 7 вопросов:

- 3 вопроса на самооценку инвестора

- 4 вопроса на знания о финансовом инструменте

Первые 3 вопроса в зачёт прохождения теста не идут, они нужны брокеру чтобы лучше узнать инвестора.

Для прохождения теста нужно ответить правильно на все 4 вопроса из блока про знания.

Тест можно проходить бесконечное количество раз. Варианты ответов формируются методом случайного выбора и заранее неизвестны.

Кому тест проходить не нужно:

- Квалифицированным инвесторам;

- Инвесторам, которые до 1 октября 2021 совершили хотя бы одну сделку с инструментом, для которого требуется тестирование.

Ниже приведён перечень всех вопросов и правильные ответы на них. Текущая версия: сентябрь 2021 года. Я лично прошёл все вопросы у одного из брокеров и подтверждаю правильность ответов.

Покупка иностранных акций

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

5. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

6. В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

7. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Акции, не включенные в котировальные списки

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

5. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

6. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

7. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Допуск к необеспеченным сделкам (маржинальная торговля)

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями необеспеченных сделках?

а) не имею конкретных знаний о необеспеченных сделках;

б) знаю, поскольку изучал ;

в) знаю, потому что имею опыт работы с такими сделками / заключения таких сделок;

г) знаю, потому что получил профессиональную консультацию

2. Как долго (в совокупности) Вы совершаете необеспеченные сделки?

а) до настоящего времени необеспеченных сделок не было

б) не более 1 года.

в) 1 год и более.

3. Сколько необеспеченных сделок Вы заключили за последний год?

а) за последний год таких сделок не было.

б) менее 10 сделок.

в) 10 или более сделок.

4. Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

5. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

6. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

7. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

Заключение договоров РЕПО

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о договорах репо?

а) не имею конкретных знаний о договорах репо;

б) знаю, поскольку изучал 1;

в) знаю, потому что работал с договорами репо / заключал договоры репо;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы заключаете договоры репо?

а) до настоящего времени договоров репо не заключал 4.

б) не более 1 года.

в) 1 год и более.

3. Сколько договоров репо Вы заключили за последний год 4?

а) за последний год договоров репо не заключал.

б) менее 10 сделок.

в) 10 или более сделок.

4. Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ: будете покупать такую же ценную бумагу

5. Переоценка по договору репо

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора репо

6. Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

7. Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору репо, а также при погашении ценных бумаг

Опционы, фьючерсы, производные финансовые инструменты

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

5. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

6. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

7. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Структурные облигации

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

5. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может

6. Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

7. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Паи закрытых паевых инвестиционных фондов (ЗПИФ)

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

5. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается

6. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

7. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

5. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

6. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

7. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

5. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

6. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

7. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Облигации со структурным доходом

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

5. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

6. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

7. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Вопросы для допуска к иностранным ETF

Эти вопросы появятся только 1 апреля 2022 года. Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

5. Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

6. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

7. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Уважаемые читатели, я старался для подготовки этой статьи, если она вам понравилась подпишитесь на мои социальные сети

1 октября стартовало тестирование инвесторов на знание сложных продуктов. При желании инвестировать в сложный финансовый инструмент неквалифицированный инвестор должен пройти тестирование у брокера.

Из чего состоит тест для инвесторов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Тест содержит десять разделов, каждый из которых делится на два блока: «Самооценка» и «Знания». В вопросах про самооценку спрашивается, владеет ли инвестор реальным опытом торговли тем или иными финансовыми продуктами. Основная цель – выявить степень подготовки и риск-профиль клиента. Лукавить смысла нет, ибо блок «Самооценка» не влияет на результат экзамена.

Блок «Знания» состоит из четырех вопросов средней сложности с четырьмя вариантами ответа. Открытых вопросов нет, так что заблудиться трудно. Подготовил для вас ответы на все вопросы, ради эксперимента прошёл тест сам. Пользуйтесь.

Вопросы на самооценку

1. Обладаете ли Вы знаниями о финансовом инструменте?

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

3. Сколько сделок с этим инструментом Вы заключили за последний год?

Далее я не буду повторять вопросы этого блока, поскольку они совпадают во всех десяти вариантах.

Структурные облигации

1.Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации).

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может.

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций.

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Маржинальная торговля

1.Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера.

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

3. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства.

4. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточного обеспечения по маржинальной/необеспеченной позиции.

Акции, не включенные в котировальные списки

1.Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят.

2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена.

3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки.

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

4. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило, менее ликвидна, чем акция, включенная в котировальный список.

Облигации со структурным доходом

1.Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении.

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно, поскольку на цену облигации со структурным доходом влияет значительное число факторов.

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую.

Опционы, фьючерсы, производные финансовые инструменты

1.Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона.

2. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены.

3. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят.

4. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным.

Закрытые инвестиционные фонды (ЗПИФ)

1.Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда.

2. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается.

3. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

4. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом.

Облигации с низким рейтингом

1.Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям.

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Иностранные акции

1.Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок.

2. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации.

3. В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей.

4. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.).

Договоры РЕПО

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу.

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО.

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили.

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг.

Еврооблигации

1.Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям.

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

4. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.).

Иностранные ETF – с 1 апреля 2022 года

1.Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

2. Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации.

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб. – 5000 руб. = 4000 руб.).

Выводы

На самом деле ничего страшного с введением тестов не произошло. Приобретение нового знания – это всегда благо и условие развития инвестора. Из десяти вариантов тестов в случае инвестирования в конкретный инструмент придётся проходить только один тест, состоящий из семи вопросов, и лишь четыре из них влияют на результат.

Сами по себе вопросы не представляют большой сложности, особенно если вы практикующий инвестор. Кроме того, тест проходить не нужно тем, кто до 1 октября 2021 г. совершил хотя бы одну сделку по выбранному инструменту. Количество попыток не ограничено, ответы можно гуглить в процессе сдачи теста.

P.S. Следует иметь в виду, что при смене брокера придётся пересдавать тест, даже если он был сдан по тому же инструменту у предыдущего брокера.

Успешной сдачи теста и профита!

Загрузка…

01.10.2021

В РФ с 1 октября 2021 года вводится система тестирования неквалифицированных инвесторов. Банк России установил порядок проведения тестирования. Оно станет обязательным для сделок со следующими инструментами:

- маржинальные необеспеченные сделки;

- производные финансовые инструменты;

- договоры репо;

- структурные облигации;

- паи закрытых паевых инвестиционных фондов;

- облигации российских эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

- облигации российских «дочек» иностранных эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

- облигации со структурным доходом, отвечающие установленным Банком России требованиям к уровню кредитного рейтинга;

акции, не включенные в котировальные списки; - иностранные акции, не входящие в индексы из утвержденного Банком России перечня;

- иностранные ETF, включая спонсируемые ETF, доходность по которым определяется индексом, не входящим в установленный Банком России перечень.

Все тесты состоят из двух блоков:

- Блок 1 — «Самооценка» (это первые 3 вопроса, они в зачет не идут, отвечайте как хотите, но желательно честно);

- Блок 2 — «Знание» (вопросы с 4го по 7й — идут в зачет)

В итоге неквалифицированный инвестор, который хочет купить сложный инструмент, должен будет ответить на семь вопросов. Три из них — на самооценку (не идут в зачет), еще четыре — на знания (идут в зачет). У каждого вопроса будет четыре варианта ответа. В случае провала тест можно будет пройти заново неограниченное число раз — однако варианты ответа будут меняться случайным образом.

⛔ Ответы на вопросы представлены с целью ознакомления на какие вопросы вы правильно или неправильно ответили при прохождении теста, соответственно когда вы его уже прошли, а не для того случая когда лень учить тему инвестиций или ну никак не получается пройти тест!

Покупка иностранных акций

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

5. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

6. В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

7. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Акции, не включенные в котировальные списки

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

5. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

6. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

7. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Допуск к необеспеченным сделкам (маржинальная торговля)

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями необеспеченных сделках?

а) не имею конкретных знаний о необеспеченных сделках;

б) знаю, поскольку изучал ;

в) знаю, потому что имею опыт работы с такими сделками / заключения таких сделок;

г) знаю, потому что получил профессиональную консультацию

2. Как долго (в совокупности) Вы совершаете необеспеченные сделки?

а) до настоящего времени необеспеченных сделок не было

б) не более 1 года.

в) 1 год и более.

3. Сколько необеспеченных сделок Вы заключили за последний год?

а) за последний год таких сделок не было.

б) менее 10 сделок.