Кросс-продажи в страховании: как это работает

06.10.2020

Автор: Academy-of-capital.ru

Из этого материала вы узнаете:

- Преимущества и свойства кросс-продаж

- 3 вида кросс-продаж

- Роль кросс-продаж в страховании

- 2 направления кросс-продаж в страховании

- Необходимые навыки страхового агента для осуществления кросс-продаж

- 5 примеров кросс-продаж к страховке ОСАГО

-

Шаблон расчета эффективности бизнеса по 8 показателям

Скачать бесплатно

Кросс-продажи в страховании сегодня являются одним из самых популярных способов увеличения среднего чека. Тут нет ничего удивительного: одно дело – бесконечно повышать тарифы на ту или иную услугу и совсем другое – предложить вариант, наиболее соответствующий запросам и возможностям человека.

Правда, чтобы метод сработал, менеджер обязан иметь четкое представление о страховом продукте, обладать определенными навыками продаж, уметь завоевывать доверие собеседников. Если сотрудник – профессионал в своем деле, то лояльность клиентов к компании будет неуклонно повышаться, а прибыль организации увеличиваться, причем без каких-либо дополнительных финансовых вложений.

Преимущества и свойства кросс-продаж

Один из самых эффективных методов маркетинга – это кросс-продажи (cross selling или перекрестные продажи). Вы часто можете наблюдать их в повседневной жизни. Например, когда в Starbuck вместе с кофе вам предлагают взять с собой какую-нибудь сладость или в когда в автомобильном салоне менеджер рекомендует оформить страховку на приобретенный автомобиль. За счет этого клиент покупает больше, чем планировал изначально, и средний чек увеличивается.

Кросс-продажи имеют два преимущества:

- Кросс-маркетинг располагает клиента к вашему бизнесу. Когда вы предлагаете действительно нужную человеку вещь, им это будет восприниматься как забота.

- Предлагая, например, вместе с настенными часами батарейки, без которых механизм не будет работать, вы демонстрируете ассортимент магазина, при этом никаких дополнительных затрат не требуется. Более того, покупатель с большой вероятностью купит эту вещь.

Чтобы метод кросс-продаж был эффективным, нужно придерживаться четырех правил:

- Стремиться к высокой степени релевантности рекомендаций, то есть предлагать клиентам только те товары, которые отвечают их запросам. Хорошей стратегией будет при покупке телефона Samsung предложить подходящие наушники, плохой — предложить наушники от Apple, которые не подходят к выбранной модели.

- Быть более конкретным и не перебарщивать с количеством подходящих товаров. Например, к одной блузке может подходить сразу несколько категорий одежды. Не стоит предлагать их все сразу, потому что клиент, вероятнее всего, проигнорирует такую «заботу», так как посчитает предложение излишним и даже навязчивым.

- Не всегда покупатель пребывает в должном настроении, чтобы склоняться к дополнительным покупкам. Хороший консультант должен правильно предугадать состояние клиента и сделать предложение в самый подходящий момент.

- Рекомендуемый товар обязан не только дополнять основной, но и подходить по ценовой категории. Вряд ли будет уместно предлагать дешевое красное вино к черной икре. В основном дополнительный товар не дороже основного, хотя многое зависит от предпочтений клиента.

Кросс-маркетинг широко применяется в различных сферах, при этом отличается только сама структура предложений и количество основных и дополнительных продуктов.

3 вида кросс-продаж

Существует три вида перекрестных продаж, которые используются в зависимости от ситуации.

- Реализация дополнительных товаров

Эффективнее всего данный метод будет работать при высокой степени лояльности и доверия покупателя, когда ему предлагают расширить привычный ассортимент товаров и купить, например, кроме оборудования от европейских производителей еще и китайские модели, которые намного дешевле. Клиент охватит более широкий сегмент рынка, а продавец повысит прибыль. В повседневной жизни такое можно наблюдать в спортзалах, где, ко всему прочему, продается спортивное питание, протеин и оборудование для тренировки.

- Продажа сопутствующего ассортимента

Самый простой и одновременно один из наиболее эффективных видов кросс-маркетинга. Для реализации некоторых товаров требуются дополнительные компоненты. Например, чтобы наклеить обои, нужен клей, лоток и т. д. Продавцы умело пользуются этим, своевременно предлагая определенные товары или услуги.

При покупке бытовой техники, мебели или автомобиля кросс-продажи заключаются в страховании приобретенного предмета. В итоге аналитики составляют отчеты и таблицы, показывающие товары, которые клиенты часто покупают вместе. Важно, чтобы предложение менеджера было лаконичным, своевременным и с использованием речевых скриптов и матриц cross-продуктов.

- Предложение разных товаров и услуг клиенту с одним профилем

Для успешной реализации данного вида кросс-продаж необходима высокая квалификация продавца и наличие знаний о предпочтениях и потребностях клиента. Менеджер должен убедить в выгодности и актуальности предлагаемого товара или услуги. В дальнейшем это обеспечит доверие и лояльность покупателя.

Данный вид кросс-продаж довольно распространен в страховании. Например, когда клиент страхует свою жизнь, ему предлагают оформить полис на дом, автомобиль или технику.

Роль кросс-продаж в страховании

Менеджмент страховой компании предполагает создание такой стратегии и механизмов действий, которые приведут предприятие к максимальному доходу.

Увеличения прибыли от платежей можно добиться, привлекая новых клиентов и предоставляя дополнительные услуги действующим. Именно последний метод реализуется с помощью кросс-продаж. Лояльные клиенты составляют львиную долю прибыли. Соответственно, выгоднее работать с уже действующей клиентурой, предлагая ей дополнительные страховые продукты.

Интерес к кросс-продажам в страховой индустрии с каждым днем растет. Об этом говорит создание страховыми компаниями конкретных продуктов для перекрестных продаж и даже специальных отделов, которые занимаются кросс-маркетингом. Конечно, нужно разработать четкую стратегию и аргументацию, чтобы не потерпеть неудачу в начинаниях. Например, можно ввести бонус-малус при автостраховании, если агенты высококвалифицированные.

Зачем применять кросс-продажи в страховании? Тут два плюса:

- Пополнение страхового профиля более выгодными видами, то есть его реформирование.

- Повышение осведомленности клиентов. Клиент узнает о новых актуальных видах страхования, таким образом происходит дополнительная финансовая защита. Кросс-продажи тем самым выполняют социальные функции.

Несмотря на большой интерес менеджмента страховых компаний к этому методу и приложенные усилия для внедрения кросс-маркетинга в страховую индустрию, развитие его ограниченно. Главной причиной является нестабильность цен на рынке. Хотя использование данного метода становится все более популярным. На сегодняшний день объем сбыта некоторых компаний благодаря кросс-продажам возрос на 25 %.

2 направления кросс-продаж в страховании

- Апселл

Апселл (UPSELL) — это продажа более дорогой версии товара, которой можно достичь за счет эффективной работы сотрудника страховой компании или менеджеров. Клиент склонен заплатит больше запланированного, если предложение будет более привлекательным.

Пример апселла можно наблюдать в страховой индустрии, когда при оформлении страхования домов/квартир, вам предлагают аналогичную услугу, которая стоит дороже, но предполагает более высокое покрытие и расширенные опции.

- Даунселл

Даунселл (DOWN SELL) — это покупка продукта страхователем при ограниченном бюджете. Целью направления является удовлетворение потребностей клиентов с низкими возможностями, при этом предлагаются услуги или товары по более низкой цене. Такой прием позволяет не потерять покупателя.

Даунселл можно встретить в страховании, когда менеджер рекомендует аналогичный продукт, который стоит дешевле, но и предоставляемые услуги будут с ограниченными опциями.

Необходимые навыки страхового агента для осуществления кросс-продаж

В первую очередь для успешной реализации кросс-маркетинга необходимы менеджеры с высокими коммуникабельными навыками, так как эти сотрудники непосредственно общаются с клиентами и должны установить доверительные отношения с каждым из них. По этой причине такого работника в страховой компании называют менеджером по работе с клиентами. Сотрудник обязан иметь определенную личную информацию о покупателе, то есть знать о его предпочтениях и потребностях, чтобы человек почувствовал, что данное предложение создано специально для него. Тем самым можно повысить лояльность и доверие клиента к компании.

Второй, но не менее важный, навык агента — это доскональное знание страховых продуктов. Могут возникнуть ситуации, когда покупатель недоволен размером или сроками выплаты страхового возмещения. Такие случаи бывают из-за того, что сотрудник должным образом не рассказал о всех нюансах договора или сам клиент невнимательно его прочитал. В некоторых случаях менеджер не предлагает подходящий продукт.

В результате из-за непрофессионализма работника клиент может остаться неудовлетворенным и потерять доверие к компании. Выход из этой ситуации – соответствующее обучение менеджеров и использование в кросс-продажах в страховании специальных скриптов.

Перед тем как предлагать клиенту другой страховой продукт, нужно выяснить, нужен ли он ему и насколько. Менеджер должен понимать, что покупатель проигнорирует все услуги, если действовать слишком навязчиво. В отдельных случаях, когда платежеспособность клиента может понизиться из-за кризиса, он купит именно то, что планировал.

При правильном подходе менеджер сможет реализовать страховые услуги на полную, а если руководствоваться принципом «необходимо продать во что бы то ни стало», то все закончится крахом. Продавец обязан строить оптимальные взаимоотношения с клиентом, чтобы быть полезным ему не один день, а всегда. Зная, какие именно продукты необходимы покупателям, менеджер рекомендует именно эти товары, удовлетворяя потребности людей.

5 примеров кросс-продаж к страховке ОСАГО

Кросс-продажи в таком страховании имеют множество видов.

1. ДСАГО – добровольное страхование автогражданской ответственности.

Стоимость полиса ДСАГО зависит от размера страхового покрытия, опций и колеблется в районе 300–2000 руб. Выплачиваемая страховая сумма обычно составляет от 300 000 до 1 000 000 рублей, в отдельных случая при желании клиента может доходить до 10 000 000 рублей. В случае если масштабы ущерба превысят эту сумму, то остаток платит виновник происшествия за свой счет.

2. Каско – добровольное страхование автомобиля от рисков угона/хищения и ущерба.

Конечно, стоимость каско обычно в 10 раз выше, чем стоимость ОСАГО, однако оно имеет ряд преимуществ:

- Рассрочка – клиент оплачивает полис по согласованному графику платежей, при желании покупателя можно и раньше.

- Агрегатная или неагрегатная страховая сумма – уменьшаемая и неуменьшаемая сумма выплат. При неагрегатной (неуменьшаемой) страховой сумме лимит выплат не уменьшается в течение всего срока действия полиса. При этом стоимость полиса будет намного выше, чем при агрегатной сумме.

- Форма страхового возмещения: если ремонтировать технику на СТОА по списку страховой компании, стоимость услуги ниже.

- Франшиза – это определенная часть ущерба, которую страховая компания не обязана возмещать. Франшизы снижают стоимость страхового полиса.

3. Неполное каско

При желании клиент может отказаться от нескольких опций в каско. Например, застраховать автомобиль только от угона и хищения. Конечно, цена такого страхования будет ниже.

4. Специальные программы каско

Кроме полного и неполного каско, предложите клиенту также специальные программы по страхованию. Обычно они в разы дешевле и включают в себя только отдельные опции. Чаще всего страховые компании предлагают следующие специальные программы по каско:

- Программы с отложенными изменениями – франшиза со второго страхового случая, ограничение по пробегу и т. д.

- Программы с определенными условиями оплаты (например, «50/50»).

- Программы, которые покрывают только часть рисков (например, тотальное ДТП, пожар и т. д.).

Сергей Азимов убойные фишки в продажах!

5. Другие страховые продукты (ВЗР, ДМС, страхование имущества)

Чтобы кросс-продажи в страховании были реализованы по максимуму, не забывайте, что рынок страхования охватывает почти все аспекты жизни, то есть не только страхование транспортных средств. Клиент может заинтересоваться другими видами полисов. Например, ДМС (добровольное медицинское страхование), которое сэкономит много времени и гарантируется полное медицинское обслуживание. ВЗР – страхование выезжающих за рубеж, компенсирующее убытки при отмене поездки или потере багажа. А страховка на мебель и бытовую технику позволяет не беспокоиться о соседях, если они вас затопят.

В качестве заключения. Для того чтобы реконструкция всей страховой отрасли была успешной, существенные изменения должны произойти в самих моделях бизнеса страховщиков. Вместо того, чтобы безостановочно наращивать взносы, стоит сконцентрироваться на конкретных вопросах лояльности и прибыльности клиентуры, используя методы кросс-продаж. В конечном итоге это приведет к более устойчивому и долгосрочному росту прибыли.

В

предыдущих статьях мы отмечали, что

система продаж страховой компании

включает в себя: организационные

структуры продаж, сбытовые сети, каналы

продаж и технологии продаж. Ранее мы

рассмотрели вопросы, связанные с

построением организационных структур

и каналов продаж страховой компании. В

настоящей статье мы приступаем к

рассмотрению технологий продаж.

Однако,

прежде чем говорить о технологиях

продаж, попытаемся разобраться в самом

понятии «технология продаж» и

систематизировать его.

По

нашему мнению, технология продаж – это

упорядоченная и последовательная

совокупность действий для осуществления

продажи. Технология продаж отвечает на

вопрос: «Как продавать», в отличие от

страхового продукта, который отвечает

на вопрос «Что продавать». Здесь нельзя

не вспомнить слова великого В.Мейерхольда,

который отмечал: «мастерство – это

когда что и как приходят одновременно».

Именно развитие технологий продаж в

страховой компании становится сегодня

все более важным фактором конкурентного

преимущества в борьбе за клиента. Мало

сегодня дать продавцу в руки продукт,

его нужно научить алгоритму действий

для осуществления продажи этого продукта.

Крайне актуален этот вопрос для развития

продаж в регионах.

Технологии

продаж условно можно разделить на четыре

группы: по продукту, по отношению к

договору страхования, по уровню

автоматизации, по каналам продаж (рис.

1).

В

зависимости от продукта технологии

продаж делятся на монопродажи,

мультипродажи и кросс-продажи. Технологии

монопродаж предполагают продажу одного

вида страховой услуги. Например,

технология продаж полисов страхования

от несчастных случаев через почтовые

отделения. При этом страховой продукт

может быть либо стандартным с тарифным

руководством, либо коробочным, когда

страховая сумма, страховой взнос и набор

покрываемых страховых случаев является

фиксированным.

Вне

зависимости от вида продукта технология

его продаж будет предполагать ряд

последовательных шагов: оформление

продукта, заключение агентского договора

с «Почтой» на реализацию продукта,

определение порядка продаж данного

продукта, обучение сотрудников почтового

отделения по данному продукту, их

мотивация, порядок отчетности и другие

мероприятия. Вот эта совокупность

упорядоченных действий для осуществления

продаж и будет называться технологией

продаж, которая должна быть разработана

и документирована с целью ее тиражирования,

обучения своих сотрудников и сотрудников

организаций-агентов.

Технология

мультипродаж предполагает продажу

комплексных страховых услуг. Самым

ярким примером является комплексное

ипотечное страхование, продаваемое

банками при ипотечном кредитовании

населения. Здесь в одном полисе содержится

несколько страховых продуктов: титульное

страхование, страхование ипотеки и

страхование жизни либо от несчастных

случаев. Особенность данного продукта

предполагает создание соответствующей

технологии продаж, составным элементом

которой будет андеррайтинг: типовой

либо специализированный. Для предприятий

технологии мультипродаж могут быть

разработаны в ряде комплексных страховых

программ. Например программа страхования

имущества предприятия и неполучения

прибыли от вынужденной остановки

производственного цикла в результате

ущерба, нанесенного основным и оборотным

производственным фондам. Для банков

это может быть программа комплексного

банковского страхования «BBB». Реализация

этих программ предполагает создание

адаптированной технологии продаж.

В

последнее время страховщики все чаще

обращаются к технологиям сателлитных

продаж или кросс-продаж. Технология

кросс-продаж включает в себя определенный

алгоритм действий:

-

Идентификацию

клиентской базы. -

Определение

продукта-локомотива для соответствующего

целевого клиентского сегмента. -

Определение

продкутов-сателлитов, которые могут

быть предложены клиенту после продажи

продукта-локомотива. -

Продажу

продукта-локомотива. -

Реализацию

технологии продажи продуктов-сателлитов,

т.е. кросс-продажи.

Например,

в компании есть база данных по владельцам

застрахованных квартир. Очевидно, что

обладателям данных полисов можно

предложить такой страховой продукт

как страхование гражданской

ответственности перед соседями. Тогда

технология кросс-продаж укрупненно

будет включать в себя следующие шаги:

-

«Загрузка»

базы данных по владельцам полисов

страхования квартир в контакт-центр. -

Обучение

сотрудников контакт-центра продажам

продукта по страхованию гражданской

ответственности. -

Обзвон

клиентов по базе данных с предложением

кросс-продукта. -

Заключение

договора страхования и доставку полиса

страхователю.

По

отношению к договору страхования

технологии продаж бывают двух основных

видов: технологии новых продаж и

технологии пролонгации существующих

договоров страхования. Особенно хочу

остановиться на технологиях пролонгации

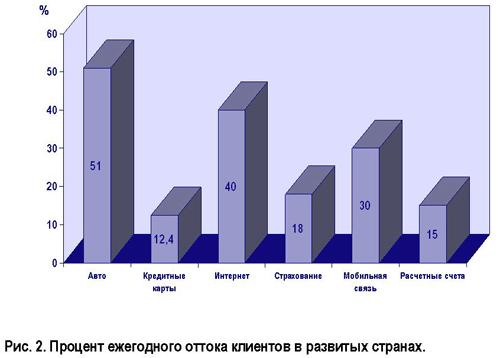

договоров страхования. Статистика

свидетельствует о том, что в развитых

странах процент ухода клиентов из

страховой компании на второй год действия

договора весьма внушителен (рис. 2).

По

различным экспертным оценкам в России

эта цифра является ужасающей: от 40 до

60 процентов розничных клиентов не

продлевают договор страхования на новый

срок в той же компании. А причин этому

немало: плохое качество урегулирования

убытков, невежливость персонала и др.

Однако самой главной причиной является

то, что клиенту вовремя не напомнили о

необходимости пролонгации договора

страхования, о нем попросту забыли.

Понятно,

что агент всегда пролонгирует договор

страхования с тем или иным клиентом. А

если клиент купил полис через банк,

автосалон или отделение продаж страховой

компании? Есть ли он в базе данных

компании и есть ли в компании технологии

пролонгации договоров страхования?

Всем страховым компаниям известно, что

продажа полиса новому клиенту обходится

в 2-3 раза дороже, чем уже имеющемуся.

Весьма распространенной и эффективной

технологией розничных продаж является

телемаркетинг, который предполагает:

ведение баз данных клиентов, создание

колл-центра, автоматизированная загрузка

баз данных в колл-центр для автоматизированного

обзвона, обучение операционисток

технологиям телефонных продаж,

непосредственно продажи. Об организации

деятельности колл-центра мы подробно

расскажем в следующей статье.

По

уровню автоматизации продажи делятся

на:

-

продажи

вручную с использованием бумажных

справочников; -

автоматизированные

продажи с участием продавца; -

полностью

автоматизированные продажи.

Технология

продаж вручную с использованием бумажных

справочников достаточно проста и

заключается в следующем. Клиент приходит

в отделение продаж страховой компании,

заполняет вручную заявление и анкету.

Штатный продавец страховой компании

по бумажному тарифному классификатору

определяет цену полиса, выписывает его,

получает деньги от клиента и вручает

ему страховой полис. Данная технология

продаж крайне затратна по времени, а

поэтому малоэффективна. Ведь чем больше

времени продавец тратит на оформление

полиса, тем меньше он их продает.

Следовательно, объем собираемой страховой

премии, при прочих равных условиях,

незначителен.

Технология

автоматизированных продаж с участием

продавца предполагает несколько иной

алгоритм действий страховщика и

страхователя. Продавец заполняет анкету

и заявление на страхование в компьютерной

программе. На основании заявления и

анкеты происходит автоматизированный

расчет страховой премии и распечатка

полиса.

Технология

автоматизированных продаж без участия

продавца реализуется через интернет-магазин

страховой компании, когда клиент сам

заполняет заявление на страхование, а

компьютерная программа рассчитывает

страховой взнос. Клиенту остается только

оплатить полис через электронный банк

или посредством пластиковой карты.

По

каналам продаж технологии продаж

подразделяются на технологии прямых

продаж и технологии посреднических

продаж.

К

технологиям прямых продаж относятся:

-

Технология

персональных продаж (офисных и

внеофисных). -

Технология

управления ключевыми клиентами. -

Прямые

почтовые и электронные рассылки. -

Телемаркетинг

и факс-маркетинг. -

Интернет-маркетинг.

Технологии

посреднических продаж включают в себя:

-

Технологии

посреднических сетевых продаж. -

Технологии

продаж полисов на рабочих местах. -

Технологии

банковского страхования. -

Технологии

агентских продаж. -

Технологии

брокерских продаж.

В

настоящей статье мы рассмотрим более

подробно технологию сетевых посреднических

продаж. Суть идеи заключается в следующем:

определенные целевые сегменты клиентов

сосредоточены в определенных сетевых

точках. Например предприятия объединяются

в ассоциацию (сетевая точка), брачующиеся

обращаются в ЗАГСы (сетевая точка),

покупатели автомобилей обращаются в

банки и автосалоны (сетевые точки) и

т.д. В этих сетевых точках можно

организовать продажу страховых услуг

через посредника. Задача страховой

компании заключается в том, чтобы найти

свои сетевые точки и «раскинуть в них

сети продаж».

Технология

сетевых посреднических продаж

предполагает:

-

Определение

сетевых посредников для своей компании

в соответствии с избранной маркетинговой

стратегией. -

Назначение

ответственного за продажи «технологического»

менеджера. -

Разработку

плана мероприятий по реализации

технологии продаж. -

Разработку

и документирование технологии продаж. -

Обучение

продавцов технологии продаж и трансферт

ее в регионы. -

Реализацию

технологии. -

Контроль

реализации технологии.

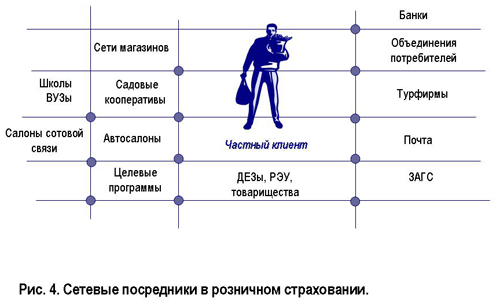

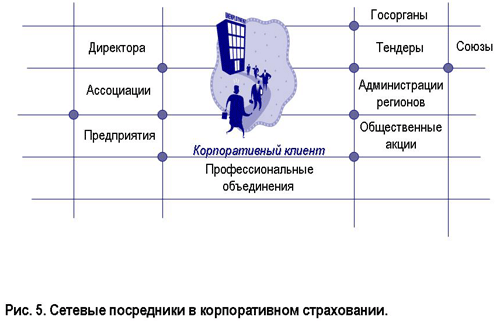

Состав

сетевых посредников страховая компания

определяет исходя из своей маркетинговой

стратегии. Для розничной страховой

компании сетевыми точками продаж могут

быть посредники, показанные на рис. 4.,

а для компании корпоративного страхования

посредники, показанные на рис. 5.

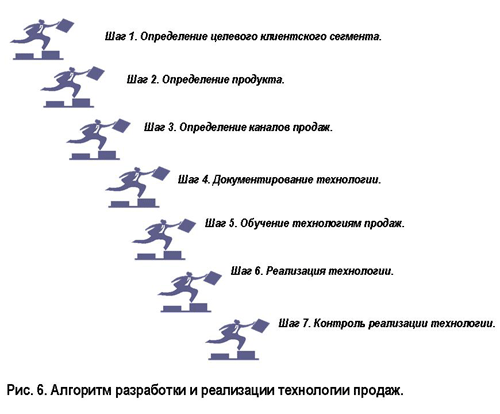

Определив

сетевых посредников, компания назначает

ответственного менеджера, который будет

отвечать за разработку и реализацию

технологии продаж, а также контроль за

ее реализацией. «Технологический»

менеджер (менеджер по продажам)

разрабатывает план, в котором определяет

конкретные мероприятия по срокам:

разработка технологии, оформление

технологии, обучение продавцов, реализация

продаж. Подробнее алгоритм разработки

и реализации технологии продаж показан

на рис. 6.

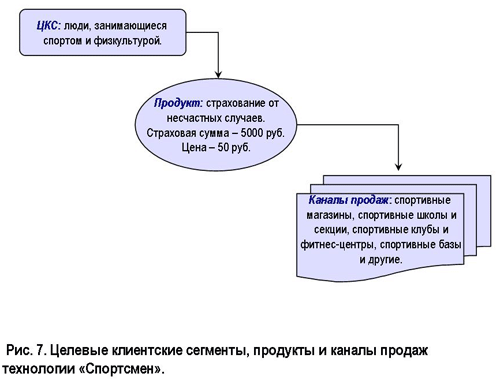

Например,

страховая компания собирается

активизировать продажи полисов

страхования от несчастных случаев. Для

этого она разрабатывает технологию

продаж с условным названием «Спортсмен».

Тогда ей необходимо прежде всего

определиться с целевым клиентским

сегментом, продуктом и каналами продаж,

которые могут выглядеть следующим

образом (рис. 7).

Определив

клиентские сегменты, продукты и каналы

продаж, компания документирует технологию

продаж, в состав которой входят:

-

Страховой

полис. -

Инструкция

страхователю. -

Перечень

возможных каналов и точек продаж. -

Типовое

агентское соглашение с точкой продаж. -

Регламент

взаимоотношений с агентом: функции,

обязанности и пошаговые процедуры,

форматы, контроль. -

Программа

обучения продавцов. -

IT-решение.

-

Формы

контроля.

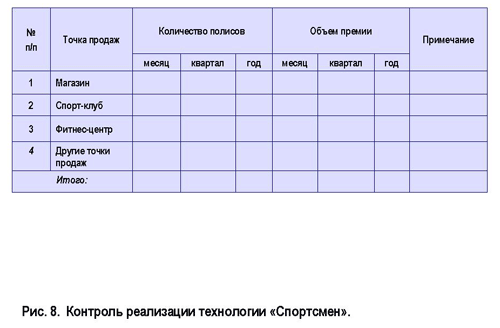

За

разработкой технологии продаж следует

этап обучения данной технологии

региональных директоров и менеджеров

по продажам. Имея документированную

технологию продаж и обученных менеджеров,

остается только реализовать технологию

продаж и осуществлять контроль ее

реализации, совершенствуя слабые места.

Возможная форма контроля за ходом

реализации технологии показана на рис.

8.

Разработка

технологий продаж – дело творческое,

требующее изобретательности, умения и

практического опыта продаж. Успех в

решающей мере зависит от наличия

технологов продаж в страховой компании.

Будучи генеральным директором крупной

розничной страховой компании вопросам

создания и развития технологий продаж

я уделял очень серьезное внимание.

В

компании было сформировано специальное

подразделение по разработке технологий

продаж для передачи их в продающие

подразделения компании, особенно

филиалы. За один год мы разработали и

внедрили порядка пятнадцати технологий

продаж, среди которых «Жилье», «Почта»,

«ЗАГС», «Брокеры», «Быстрополис» и

другие. Секрет успеха разработки и

реализации технологий продаж заключался

в том, что этим вопросом занимались

сотрудники фронт-офиса, которые сами

имели практический опыт продаж.

Рассказ

о других технологиях продаж мы продолжим

на страницах следующих номеров нашего

журнала.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

РЕАЛИЗАЦИЯ

РАЗЛИЧНЫХ ТЕХНОЛОГИЙ СТРАХОВЫХ ПРОДАЖ

Конспект

лекций

Керчь

2021

Конспект лекций по профессиональному модулю

«Реализация различных технологий страховых продаж» предназначен для студентов

специальности «Страховое дело»

Составитель: Дозморов В.А., преподаватель дисциплин

специального цикла

СОДЕРЖАНИЕ

|

Лист |

||

|

Пояснительная |

4 |

|

|

1 |

Система |

6 |

|

1.1 |

Понятие |

6 |

|

1.2 |

Организационная |

7 |

|

1.3 |

Развитие |

9 |

|

1.4 |

Технологии |

13 |

|

2 |

Посреднические |

18 |

|

2.1 |

Характеристика |

18 |

|

2.2 |

Технология |

22 |

|

2.3 |

Технология |

27 |

|

3 |

Прямые |

37 |

|

3.1 |

Продажи |

37 |

|

3.2 |

Телефонные |

41 |

|

3.3 |

Технология |

45 |

|

3.4 |

Использование |

50 |

|

4 |

Интернет-продажи |

54 |

|

Литература |

60 |

|

|

Приложения |

||

ПОЯСНИТЕЛЬНАЯ

ЗАПИСКА

Конспект лекций по

профессиональному модулю «Реализация различных технологий страховых продаж»

составлен в соответствии с федеральными государственными требованиями к

минимуму содержания и уровню подготовки выпускников по специальности 080113

«Страховое дело».

Конспект лекций по

профессиональному модулю предназначен в качестве дополнительных материалов к

лекциям, обеспечивает организацию аудиторной и внеаудиторной самостоятельной

работы студентов. Может оказать существенную помощь в работе студентам, пропустившим

аудиторные занятия и желающим ликвидировать пробелы в знаниях. В конце каждого

раздела конспекта лекций приведены вопросы для самоконтроля.

Необходимость создания данного конспекта лекций была

вызвана тем, что по профессиональному модулю «Реализация различных технологий

страховых продаж» отсутствуют специальные учебные пособия, учебный материал

приходится систематизировать и обобщать, используя разные источники.

Студент в ходе освоения профессионального модуля «Реализация

различных технологий страховых продаж» должен:

иметь практический опыт:

— реализации

посреднических продаж страховых продуктов;

— осуществления

прямых продаж страховых продуктов;

— проведения интернет-продаж

страховых полисов.

уметь:

— рассчитывать

производительность и эффективность работы страховых агентов;

— разрабатывать

агентский план продаж;

— проводить

первичное обучение и осуществлять методическое сопровождение новых агентов;

— разрабатывать системы

стимулирования агентов;

— рассчитывать

комиссионное вознаграждение;

— осуществлять поиск

страховых брокеров и финансовых консультантов и организовывать продажи через

них;

— создавать и

работать с базами данных по банкам;

— проводить

переговоры по развитию банковского страхования;

— выбирать

сочетающиеся между собой страховые и банковские продукты, обучать сотрудников

банка;

— разрабатывать и

реализовывать программы по работе с сетевыми посредниками;

— оценивать

результаты различных технологий продаж и принимать меры по повышению их

качества;

— составлять проект

бизнес-плана открытия точки розничных продаж;

— проводить

маркетинговые исследования нового рынка на предмет открытия точки продаж;

— выявлять основных

конкурентов и перспективные сегменты рынка;

— осуществлять

продажи полисов на рабочих местах и их поддержку;

— реализовывать

технологии директ-маркетинга и оценивать их эффективность;

— подготавливать

письменное обращение к клиенту;

— вести телефонные

переговоры с клиентами;

— осуществлять

телефонные продажи страховых продуктов;

— организовывать

работу контакт-центра страховой компании и оценивать основные показатели его

работы;

— осуществлять

персональные продажи и методическое сопровождение договоров страхования;

— организовывать

функционирование интернет — магазина страховой компании;

— обновлять данные и

технологии интернет — магазина;

— контролировать

эффективность использования интернет – магазина;

знать:

— способы

планирования развития агентской сети в страховой компании;

— порядок расчета производительности

агентов;

— этику

взаимоотношений между руководителями и подчиненными;

— понятия первичной

и полной адаптации агентов в страховой компании;

— принципы

управления агентской сетью;

— модели выплаты

комиссионного вознаграждения;

— способы привлечения

брокеров;

— понятие

банковского страхования;

— формы банковских

продаж;

— порядок разработки

и реализации технологий продаж полисов через сетевых посредников;

— теоретические

основы разработки бизнес-плана открытия точки розничных продаж;

— способы создания

системы обратной связи с клиентом;

— психологию и этику

телефонных переговоров;

— особенности

управления персоналом контакт-центра в процессе текущей деятельности;

— принципы создания

организационной структуры персональных продаж;

— факторы роста

интернет – продаж в страховании;

— требования к

страховым интернет – продуктам;

— принципы работы

автоматизированных калькуляторов для расчета стоимости страхового продукта

потребителям.

Профессиональные компетенции:

—

реализовывать технологии

агентских продаж;

— реализовывать

технологии брокерских продаж;

— реализовывать

технологии банковских продаж;

— реализовывать

технологии сетевых посреднических продаж;

— реализовывать

технологии прямых офисных продаж

— реализовывать

технологии продажи полисов на рабочих местах;

— реализовывать

директ-маркетинг как технологию прямых продаж;

— реализовывать

технологии телефонных продаж;

— реализовывать

технологии интернет-маркетинга в розничных продажах;

— реализовывать

технологии персональных продаж в розничном страховании.

1

СИСТЕМА ПРОДАЖ В СТРАХОВАНИИ

1.1 ПОНЯТИЕ

«ПРОДАЖИ» В СТРАХОВАНИИ

Термин «продажи» понимается как в узком, так и в

широком смысле слова. Имидж продаж в большинстве случаев носит отрицательный

характер, при этом здравого рационального объяснения этому нет. Считается, что:

· продажи –

это не та деятельность, которой стоит заниматься. Такого мнения придерживаются

многие люди, поскольку существует общее представление, что это занятие не

развивает способности человека;

· хорошие

продукты сами себя продают, и поэтому процесс их продаж только добавляет

ненужные расходы;

· есть что-то

негативное в продажах, и поэтому следует с должной осторожностью относиться к

тем, кто зарабатывает себе на жизнь этим делом.

На самом деле дело обстоит далеко не так, поскольку:

· изначально

ничего бессовестного или беспринципного в продажах или тех, кто занимается этим

видом деятельности, нет. Продажи – это механизм обмена, при помощи которого

удовлетворяются запросы и желания потребителей;

· в

настоящее время деятельность в сфере продаж – это карьера, которая заслуживает

должного внимания;

· даже самые

хорошие продукты сами себя не продают. Отличный продукт может оставаться

незамеченным до тех пор, пока его свойства и выгоды от приобретения не станут

известны потребителю.

Хорошо известно, что жизненный цикл страховой услуги

включает в себя разработку страхового продукта, его продажу и послепродажное

обслуживание, в том числе урегулирование убытков. Жизненный цикл страховой

услуги представлен на рисунке 1.

Рисунок

1 – Жизненный цикл страховой услуги

Продажа страховой услуги со стороны страховщика,

являясь важной фазой ее жизненного цикла, одновременно означает покупку полиса

страхователем.

Однако продажи – это не только механизм обмена и

определенная фаза жизни страхового продукта. Продажи являются важнейшей

составляющей маркетинга страховой компании. Классические пять «P» маркетинга:

Product (продукт), Price (цена), Promotion (продвижение), Place (место), People

(люди) – содержат в себе продажи как функцию продвижения продукта.

Итак, давая определение понятию «продажи», подчеркнем,

что продажи, во-первых, являются важной составной частью жизненного цикла

страховой услуги. Во-вторых, продажи – вид деятельности в сфере обмена,

удовлетворяющий потребности покупателей. В-третьих, продажи являются

маркетинговой составляющей страхования.

1.2 ОРГАНИЗАЦИОННАЯ

СТРУКТУРА ПРОДАЖ СТРАХВОЙ ОРГАНИЗАЦИИ

Организация продаж в страховой компании включает в

себя:

1. Систему и

организационную структуру продаж.

2. Каналы и

технологии продаж.

3. Систему

стимулирования продаж, т.е. систему повышения заинтересованности страхователей

в заключении договоров страхования.

Организационная структура продаж является частью

системы продаж. Систему продаж можно определить как взаимосвязанную

совокупность организационных структур, сбытовых сетей, каналов и технологий

продаж. Организационная структура продаж представляет собой совокупность

подразделений продаж страховой компании и органов управления. Организационная

структура продаж тесно связана со стратегией компании и ее организационной

структурой в целом.

Основными видами организационных структур продаж

страховых компаний являются следующие:

1. Продуктовая.

2. Клиентская.

3. Канальная.

4. Смешанная.

Сильной стороной продуктовой структуры является

хорошее знание продавцами страховых продуктов. Продуктовая организационная

структура предполагает наличие специализированных по видам страхования

подразделений и сбытовых сетей. Однако в России у большинства страховых

компаний отсутствуют специализированные сбытовые сети, т.к. филиалы являются

универсальными. Поэтому говорить о том, что такая структура может быть

построена без проблем не приходиться.

При «продакт-менеджменте» страховая компания состоит

из продуктовых дивизионов, каждый из которых имеет специализированную сбытовую

сеть и несет ответственность за финансовый результат по своему виду

страхования. При этом основными функциями продуктового менеджера являются

следующие:

· анализ и

прогноз рынка по виду страхования;

· разработка

стратегии по виду страхования, оперативного плана по виду страхования;

· управление

и контроль за созданием продукта;

· планирование

и контроль выполнения плана по продвижению страховых продуктов;

· планирование

и контроль тарифов;

· планирование

и контроль выполнения плана продаж;

· планирование

и контроль выполнения плана по операционному результату;

· планирование

и контроль выполнения плана по продвижению страховых продуктов;

· планирование

и контроль выполнения плана по убыточности страховых продуктов.

Слабыми сторонами сегодняшних продуктовых

организационных структур на российском страховом рынке являются следующие:

· разобщение

в вопросах обслуживания клиентов, отсутствие единого стиля, единой базы данных.

· отсутствие

обратной связи между сотрудниками продающих подразделений.

· различия в

предоставлении информации клиенту о компании.

· допуск к

работе с клиентом разных по темпераменту и характеру сотрудников различных

управлений – «запуск клиента по рукам».

· одни

и те же сотрудники вынуждены заниматься созданием продуктов, продажами и

обслуживанием клиентов, что недопустимо при нормальном качестве услуги.

· возникновение

организационных трудностей при разработке комбинированных продуктов.

· подразделения

компании проводят самостоятельную политику продаж и преследуют, в первую

очередь, собственные интересы, а не удовлетворение потребностей клиентов и

интересы компании.

· отсутствие

комплексного подхода к работе с клиентом, и как следствие – клиент «теряется»

при передаче из одного подразделения в другое, если такая передача вообще

происходит.

· при

получении отказа по одному из видов страхования, сотрудник забывает про клиента

или откладывает работу с ним в «долгий ящик».

· «войти» к

клиенту с предложением по другому виду страхования очень сложно после отказа по

одному из видов страхования.

· отсутствие

координации работы агентов и штатных сотрудников, дирекций и филиалов.

· отсутствие

ответственности за финансовый результат по продукту.

Следующим типом организационной структуры продаж

страховой компании является клиентская. Сильной стороной такой структуры

является значение потребностей целевых клиентских сегментов, предложение

комплексных страховых услуг. Такая структура в отличие от первой основана на

«мультипродавцах», способных системно обслуживать клиента. Однако эффективно

реализовать на практике такую структуру можно только лишь тогда, когда в

компании правильно выстроена операционная поддержка продаж. В клиентской

организационной структуре продаж продавцы выполняют только лишь одну функцию —

продажи. Андеррайтинг, оформление договора страхования и урегулирование убытков

осуществляют сотрудники подразделений мидл-офиса. А у нас в России сегодня 70

процентов компаний имеют совмещенный фронт- и мидл-офис, т.е. продавец,

андеррайтер и зачастую «урегулировщик» совмещен в одном лице.

Третьим типом организационной структуры продаж

является канальная.

Сильными сторонами такой структуры является

возможность продавать многие виды страховых услуг и повышение устойчивости

системы продаж компании. Однако слабая сторона заключается в конфликте каналов

продаж и необходимости создания разных продуктов для разных каналов продаж.

Учитывая сильные и слабые стороны различных типов

организационных структур продаж, страховые компании строят смешанную структуру,

в которой могут содержаться элементы трех вышеперечисленных. Зачастую

формирование системы продаж в компании происходит стихийно: либо от жизни, либо

в зависимости от персоналий, работающих в компании. Однако по мере развития

страхования компании будут все жестче структурировать организационную структуру

продаж в зависимости от потребностей рынка и необходимости повышения ее

эффективности.

1.3 РАЗВИТИЕ

КАНАЛОВ ПРОДАЖ СТРАХОВОЙ ОРГАНИЗАЦИИ

Под каналом продаж понимается способ коммуникаций

страховой компании с клиентом при помощи которого осуществляется продажа.

Каналы продаж бывают двух видов: прямые и посреднические. Виды каналов продаж

представлены на рисунке 2.

Рисунок

2 – Виды каналов продаж

Виды каналов продаж включают в себя многообразные

формы. Формы каналов продаж продемонстрированы на рисунке 3.

Рисунок

3 – Многообразие форм каналов продаж

Соотношение между каналами продаж той или иной

страховой компании зависит от многих факторов, важнейшими из которых являются

следующие:

1. Уровень

развития экономики и финансовой сферы.

2. Национальные

традиции и особенности менталитета.

3. Уровень

жизни населения.

4. Стратегия

развития страховой компании.

5. Тип

потребителя страховой услуги.

6. Вид

страховой услуги и др.

В зависимости от сочетания указанных выше факторов

структура каналов продаж, а также их роль и значение для каждой компании

являются своеобразными.

В России для разных видов страхования характерны

разные соотношения каналов продаж. Так, в розничном автостраховании основным

каналом продаж являются страховые агенты. Доли различных каналов продаж в

автостраховании указаны на рисунке 4.

Рисунок

4 – Доли различных каналов продаж в атостраховании, Россия, 2010 год

Каковы же особенности развития каналов продаж

страховых продуктов в России? На рисунке 5 определен перечень факторов принятия

решения о страховании населением России.

1. Поскольку для россиян живое общение с собеседником

является одной из характерных черт их менталитета, то именно «вербальные»

каналы продаж играют крайне важную роль. В первую очередь это агенты и штатные

сотрудники продаж страховой компании.

Рисунок

5 – Факторы принятия решения о страховании среди населения России

2. В силу причины, указанной в предыдущем пункте,

в нашей стране слабо используется такой канал продаж как телемаркетинг.

3. В силу невысокого уровня жизни основной массы

населения в России крайне слабо развиты Интернет-продажи. По различным данным,

в России не более 2 процентов населения подключены к сети Интернет.

4. Такой канал продаж как страховые брокеры в

России тоже развит весьма специфично. В отличие от развитых рынков, где брокеры

являются посредниками на рынке корпоративного страхования, основная масса

российских брокеров работает как агент на рынке розничного страхования.

Основная причина, здесь кроется в неразвитости рынка корпоративного страхования

и отсутствия страхового интереса наших предприятий, особенно средних и

малых.

5. Практически не развит банковский канал продаж

страховых услуг, т.к. в России не развито страхование жизни. Кроме того, банкам

хватает доходов от продажи банковских продуктов и они только присматриваются к

кросс-продажам страховых услуг. «Bankinsurance» работает только в ипотеке и

потребительском кредитовании, когда страховая услуга инплентирована в

банковский продукт.

6. Доля прямых продаж через отделения и центры

продаж страховых компаний невысока. Во-первых, у нас очень слабо развит рынок

розничного страхования. В России только 7 процентов населения имеют полисы

автокаско, 2 процента полисы ДМС и менее 3 процентов полисы страхования

имущества.

Во-вторых,

у страховых компаний не хватает ресурсов, особенно финансовых, для открытия

таких точек продаж.

7. Однако соотношение между каналами продаж в

России по мере развития ее экономики будет постоянно изменяться, при этом у нас

также будут проявляться тенденции, характерные для развитых рынков. Прогноз

развития каналов продаж в России представлен на рисунке 6.

Рисунок

6 – Развитие различных каналов продаж в России, 2012 – 2016 годы

Рассмотрев макроэкономические тенденции, влияющие на

развитие каналов продаж в страховании, перейдем к определению роли и места

каналов продаж в отдельной страховой компании. На соотношение каналов продаж

конкретной страховой компании важное влияние оказывают следующие факторы:

1. Стратегия

развития компании.

2. Виды

страховых услуг, предлагаемые компанией.

3. Целевые

клиентские сегменты, на обслуживание которых нацелена компания.

4. Тип

договора страхования: вновь заключенный либо пролонгация.

5. Наличие

ресурсов, особенно финансовых.

6. Уровень

развития технологий, особенно информационных.

7. История

развития компании.

8. Знания,

навыки и умения персонала и ключевые компетенции компании.

Определяющим фактором, который влияет на построение и

развитие каналов продаж конкретной страховой компании является ее стратегия,

особенно корпоративная и маркетинговая. Корпоративная стратегия страховой

компании определяет рынки, на которых она собирается оперировать. Структура и

соотношение каналов продаж компании по страхованию жизни будет существенно

отличаться от компании имущественного страхования. Преобладающим каналом продаж

в России для первой компании будут агенты. Для компании имущественного

страхования будет характерна мультиканальная система продаж, включающая в себя

прямые и посреднические каналы продаж.

Маркетинговая стратегия компании определяет целевые

клиентские сегменты (ЦКС); продукты, предназначенные для этих ЦКС, а также

каналы продвижения конкретных продуктов под конкретные ЦКС.Маркетинговая

стратегия отвечает на четыре вопроса: кому, что, как и по какой цене продавать.

Понятно, что избранная маркетинговая стратегия самым

непосредственным образом влияет на соотношение и развитие каналов продаж

страховой компании. Суть маркетинговой стратегии можно обозначить следующим

образом. Конкретный продукт для конкретного клиентского сегмента по конкретному

каналу продаж.

1.4 ТЕХНОЛОГИИ ПРОДАЖ В СТРАХОВОЙ ОРГАНИЗАЦИИ.

ОБЩИЕ СВЕДЕНИЯ

Технология продаж – это упорядоченная и

последовательная совокупность действий для осуществления продажи. Технология

продаж отвечает на вопрос: «Как продавать», в отличие от страхового продукта,

который отвечает на вопрос «Что продавать». Здесь нельзя не вспомнить слова

великого В.Мейерхольда, который отмечал: «мастерство – это когда что и как

приходят одновременно». Именно развитие технологий продаж в страховой компании

становится сегодня все более важным фактором конкурентного преимущества в

борьбе за клиента. Мало сегодня дать продавцу в руки продукт, его нужно

научить алгоритму действий для осуществления продажи этого продукта. Крайне

актуален этот вопрос для развития продаж в регионах.

Технологии

продаж условно можно разделить на четыре группы: по продукту, по отношению к

договору страхования, по уровню автоматизации, по каналам продаж. Классификация

технологий продаж представлена на рисунке 7.

Рисунок

7 – Классификация технологий продаж

В зависимости от продукта технологии продаж

делятся на монопродажи, мультипродажи и кросс-продажи. Технологии монопродаж

предполагают продажу одного вида страховой услуги. Например, технология продаж

полисов страхования от несчастных случаев через почтовые отделения. При этом

страховой продукт может быть либо стандартным с тарифным руководством, либо

коробочным, когда страховая сумма, страховой взнос и набор покрываемых

страховых случаев является фиксированным.Вне зависимости от вида продукта

технология его продаж будет предполагать ряд последовательных шагов: оформление

продукта, заключение агентского договора с «Почтой» на реализацию продукта,

определение порядка продаж данного продукта, обучение сотрудников почтового

отделения по данному продукту, их мотивация, порядок отчетности и другие

мероприятия. Вот эта совокупность упорядоченных действий для осуществления

продаж и будет называться технологией продаж, которая должна быть разработана и

документирована с целью ее тиражирования, обучения своих сотрудников и

сотрудников организаций-агентов.

Технология мультипродаж предполагает продажу

комплексных страховых услуг. Самым ярким примером является комплексное

ипотечное страхование, продаваемое банками при ипотечном кредитовании

населения. Здесь в одном полисе содержится несколько страховых продуктов:

титульное страхование, страхование ипотеки и страхование жизни либо от

несчастных случаев. Особенность данного продукта предполагает создание

соответствующей технологии продаж, составным элементом которой будет

андеррайтинг: типовой либо специализированный. Для предприятий технологии

мультипродаж могут быть разработаны в ряде комплексных страховых программ.

Например, программа страхования имущества предприятия и неполучения прибыли от

вынужденной остановки производственного цикла в результате ущерба, нанесенного

основным и оборотным производственным фондам. Для банков это может быть

программа комплексного банковского страхования «BBB». Реализация этих программ предполагает

создание адаптированной технологии продаж.

В последнее время страховщики все чаще обращаются к

технологиям сателлитных продаж или кросс-продаж. Технология кросс-продаж

включает в себя определенный алгоритм действий:

1. Идентификацию

клиентской базы.

2. Определение

продукта-локомотива для соответствующего целевого клиентского сегмента.

3. Определение

продкутов-сателлитов, которые могут быть предложены клиенту после продажи

продукта-локомотива.

4. Продажу

продукта-локомотива.

5. Реализацию

технологии продажи продуктов-сателлитов, т.е. кросс-продажи.

Например, в компании есть база данных по владельцам

застрахованных квартир. Очевидно, что обладателям данных полисов можно

предложить такой страховой продукт как страхование гражданской

ответственности перед соседями. Тогда технология кросс-продаж укрупненно будет

включать в себя следующие шаги:

1. «Загрузка»

базы данных по владельцам полисов страхования квартир в контакт-центр.

2. Обучение

сотрудников контакт-центра продажам продукта по страхованию гражданской

ответственности.

3. Обзвон

клиентов по базе данных с предложением кросс-продукта.

4. Заключение

договора страхования и доставку полиса страхователю.

По отношению к договору страхования технологии продаж

бывают двух основных видов: технологии новых продаж и технологии пролонгации

существующих договоров страхования. Весьма распространенной и эффективной

технологией розничных продаж является телемаркетинг, который предполагает:

ведение баз данных клиентов, создание колл-центра, автоматизированная загрузка

баз данных в колл-центр для автоматизированногообзвона, обучение операционистов

технологиям телефонных продаж, непосредственно продажи.

По уровню автоматизации продажи делятся на:

· продажи

вручную с использованием бумажных справочников;

· автоматизированные

продажи с участием продавца;

· полностью

автоматизированные продажи.

Технология продаж вручную с использованием бумажных

справочников достаточно проста и заключается в следующем. Клиент приходит в

отделение продаж страховой компании, заполняет вручную заявление и анкету.

Штатный продавец страховой компании по бумажному тарифному классификатору

определяет цену полиса, выписывает его, получает деньги от клиента и вручает

ему страховой полис. Данная технология продаж крайне затратная по времени, а

поэтому малоэффективна. Ведь чем больше времени продавец тратит на оформление

полиса, тем меньше он их продает. Следовательно, объем собираемой страховой

премии, при прочих равных условиях, незначителен.

Технология автоматизированных продаж с участием

продавца предполагает несколько иной алгоритм действий страховщика и

страхователя. Продавец заполняет анкету и заявление на страхование в

компьютерной программе. На основании заявления и анкеты происходит

автоматизированный расчет страховой премии и распечатка полиса.Технология

автоматизированных продаж без участия продавца реализуется через

интернет-магазин страховой компании, когда клиент сам заполняет заявление на

страхование, а компьютерная программа рассчитывает страховой взнос. Клиенту

остается только оплатить полис через электронный банк или посредством

пластиковой карты.По каналам продаж технологии продаж подразделяются на

технологии прямых продаж и технологии посреднических продаж.

К технологиям прямых продаж относятся:

1. Технология

персональных продаж (офисных и внеофисных).

2. Технология

управления ключевыми клиентами.

3. Прямые

почтовые и электронные рассылки.

4. Телемаркетинг

и факс-маркетинг.

5. Интернет-маркетинг.

Технологии посреднических продаж включают в себя:

1. Технологии

посреднических сетевых продаж.

2. Технологии

продаж полисов на рабочих местах.

3. Технологии

банковского страхования.

4. Технологии

агентских продаж.

5. Технологии

брокерских продаж.

Рисунок

8 – Алгоритм разработки и реализации технологии продаж

Например, страховая компания собирается активизировать

продажи полисов страхования от несчастных случаев. Для этого она разрабатывает

технологию продаж с условным названием «Спортсмен». Алгоритм разработки и

реализации технологии продаж представлен на рисунке 8. Тогда ей необходимо,

прежде всего, определиться с целевым клиентским сегментом, продуктом и каналами

продаж (См. рисунок 9).

Рисунок

9 – Целевые клиентские сегменты, продукты, каналы продаж

Определив клиентские сегменты, продукты и каналы

продаж, компания документирует технологию продаж, в состав которой входят:

1. Страховой

полис.

2. Инструкция

страхователю.

3. Перечень

возможных каналов и точек продаж.

4. Типовое

агентское соглашение с точкой продаж.

5. Регламент

взаимоотношений с агентом: функции, обязанности и пошаговые процедуры, форматы,

контроль.

6. Программа

обучения продавцов.

7. IT-решение.

8. Формы

контроля.

За разработкой технологии продаж следует этап обучения

данной технологии региональных директоров и менеджеров по продажам. Имея

документированную технологию продаж и обученных менеджеров, остается только

реализовать технологию продаж и осуществлять контроль ее реализации,

совершенствуя слабые места.

Вопросы для самоконтроля

1.

Дайте

определение понятию «Продажи».Перечислите элементы жизненного цикла страховой

услуги.

2.

Перечислите

основные виды организационных структур страховой организации.

3.

Назовите

виды каналов продаж.Какие существуют формы каналов продаж.

4.

Перечислите

особенности развития каналов продаж в России.

5.

Дайте

определение понятию «Технология продаж».Перечислите виды технологий продаж.

6.

Воспроизведите

последовательность разработки и реализации технологии продаж.

2

ПОСРЕДНИЧЕСКИЕ

ТЕХНОЛОГИИ ПРОДАЖ

2.1 ХАРАКТЕРИСТИКА

СТРАХОВОГО АГЕНТА

Страховой

агент – специалист, занимающийся прямыми продажами, то есть взаимодействующий

непосредственно с покупателем и потребителем продукта компании. Поэтому от

того, как воспринимает потребитель страхового агента лично и как представителя

профессии, зависит и коммуникативный, и финансовый результат их взаимодействия.

Кому и для

чего может быть полезен «портрет» профессии? Он нужен, прежде всего,

специалистам по подбору и обучению страховых агентов, так как позволяет иметь

четкие ориентиры при работе с персоналом. Он пригодится также менеджерам групп

и наставникам, чтобы последовательно и логично вести работу с начинающими и

опытными агентами. Руководителям страховых компаний портрет будет полезен при

постановке стратегических целей и тактических задач, поскольку именно на

квалифицированную агентскую сеть будут опираться руководители, принимая

решения.

Конечно, сколь

бы подробным ни был такой «портрет», это все-таки схема, но работающая,

необходимая, например, при подборе агентов в компанию. Она дает возможность

специалисту по подбору персонала или менеджеру выделить из массы соискателей на

рынке труда тот сегмент, в котором находятся наиболее вероятные потенциальные

страховые агенты, с самыми подходящими для работы в этом бизнесе

характеристиками. Безусловно, каждый конкретный агент будет отличаться от

любой, даже самой точной схемы. Однако ее составление, выделение общих

характеристик «типичного», или «среднего», или «звездного» страхового агента

окажет существенную помощь при подборе специалистов в свою компанию, особенно начинающим

менеджерам или рекрутерам.

В начале

90-х годов ряды страховых агентов пополнили представители интеллигенции,

потерявшие работу. Именно в это время профессия страхового агента стала для

кого-то средством пережить то непростое время, а для кого-то – стартом к новым

профессиональным вершинам и обретением финансовой независимости. Приход в

страховой бизнес образованных людей среднего возраста впервые поколебал

сложившийся образ страхового агента советского периода: женщина пенсионного

возраста, планомерно обходящая квартиры выделенного ей участка.

Сегодня по-прежнему

большинство страховых агентов составляют женщины. Тому есть несколько причин, и

они имеют под собой психологическую основу.Первая заключается в том, что после

перестройки женщины оказались более мобильными, проявляли выраженную готовность

сменить работу, чтобы обеспечить семью.Вторая причина связана с природной

способностью женщин проявлять больше терпения и кропотливости при работе с

клиентом. Страхование в России еще не стало очевидным для всех благом, поэтому

большая доля времени в переговорах уходит у агентов на «разъяснительную»,

«просветительскую» работу. Третья причина состоит, пожалуй, в том, что

профессия страхового агента пока не считается престижной с точки зрения

большинства населения. И пока эта профессия не стала набирать очки по

престижности, мужчины редко вставали на стезю страхового агента. Однако сегодня

мужчины начинают проявлять все больше интереса к этой профессии и добиваются

больших успехов.

Есть все

основания полагать, что престижность профессии страхового агента с точки зрения

населения растет. Подтверждением тому может служить тот факт, что в страховой

бизнес приходит все больше молодежи с высшим образованием.

В

достижении успеха в работе страхового агента возраст тоже играет не последнюю

роль — и здесь у разных возрастов есть свои преимущества. Человек среднего

возраста уже имеет жизненный опыт, хорошо разбирается в людях, умеет найти

подход к людям с различными потребностями. Люди старшего возраста могут

привлекать своим пониманием жизни, мудростью и уверенностью как много

повидавшие на своем веку. Ну а молодежи помогает преуспеть амбициозность,

гибкость и огромное желание добиться успеха, в том числе и финансового, а

природным талантом психолога может компенсироваться недостаток жизненного

опыта.

Одним из

существенных преимуществ профессии страхового агента для соискателей являются

более широкие возрастные рамки по сравнению с большинством других

специальностей. Это четко прослеживается по объявлениям о вакансиях. Возраст

страховых агентов, работающих в компаниях, колеблется от 18 до 60 лет. При этом

среди агентов увеличивается доля людей молодого и среднего возраста, что наряду

с увеличением количества мужчин среди страховых агентов говорит о больших

перспективах развития страхования, а также о росте престижности профессии.

Опыт

показывает, что с точки зрения образования профессия страхового агента

предоставляет перспективы людям с разными дипломами. Бывшие учителя и психологи

с успехом используют свои навыки общения и умение логично и интересно

рассказывать, способность удерживать внимание. Юристы и экономисты привлекают

свои профессиональные знания и становятся настоящими финансовыми консультантами

для своих клиентов. Люди с техническим образованием легко структурируют большие

объемы информации и четко выделяют то, что в первую очередь необходимо узнать

клиенту. Выпускники с дипломами управленцев, придя в страховой бизнес, смогут

стать профессиональными менеджерами, начав карьеру с агента и лично пройдя все

ступени карьерной лестницы. В страховании успешно могут работать также люди со

средним образованием. Все страховые компании обязательно обучают всех

начинающих агентов и не ставят для соискателей ограничений по образованию. Это

открывает перспективы для людей с разными специальностями.

Конечно,

для успеха в освоении профессии страхового агента существенное значение имеет

представление о профессии, которое сложилось в обществе. Особенно значимое

влияние на агента оно оказывает в начале его работы, пока у нового агента еще

мало личного позитивного опыта профессиональной деятельности в страховании,

когда новичок только осваивает азы профессии и испытывает максимальные

трудности при поиске клиентов, при переговорах с ними, при продвижении

продукта.

Позитивное

отношение к профессии, уверенность в ее престижности и перспективности — это

тот «стартовый капитал», «запас прочности», который поддержит агента на этапе

начальных трудностей, укрепит его уверенность в правильности своего выбора.

Чтобы

стать профессионалом и эффективно работать, агент должен обладать знаниями в

различных областях.

1. Экономика

страхования (с учетом региональной специфики).

2. Профессиональная

терминология.

3. Правовые

основы развития страховой деятельности.

4. Страховой

рынок своего региона.

5. Порядок заключения

и оформления договоров на страховые услуги.

6. Методы

определения степени риска при заключении договоров на страхование услуги и

оценки причиненного ущерба.

7. Виды

страховых услуг и условия различных видов страхования.

8. Личное

страхование.

9. Имущественное

страхование.

10. Страхование

ответственности.

11. Формы и

методы продвижения страховых услуг.

12. Психологические

аспекты страхования.

13. Планирование

и организация продаж страхового продукта.

И это

далеко не полный перечень необходимых знаний.

Умения,

которыми необходимо обладать агенту, так же как и знания, лежат в различных

областях. В первую очередь необходимо уметь:

· устанавливать

критерии и степень риска при заключении договоров на страховые услуги;

· заключать

и оформлять страховые договоры, регулировать отношения между страхователем и

страховщиком;

· вести

учетно-отчетную документацию;

· формировать

заинтересованность и спрос на оказываемые страховые услуги через взаимодействие

с клиентами и потенциальными клиентами;

· аргументировано

и гибко вести переговоры, совмещая преимущества продукта с потребностями и

возможностями клиента;

· работать с

поступающими от клиентов жалобами и претензиями.

Для

регулярного и стабильного успеха страховому агенту стоит также быть

психологически подготовленным к работе. Ему будет полезно:

· знать

самого себя, свои таланты и слабости;

· осознавать

свои личные цели;

· уметь

управлять своим эмоциональным состоянием;

· уметь

извлекать уроки из неудач;

· развивать

в себе позитивное отношение к жизни и работе.

Профессия

«страховой агент» относится к типу профессий «человек – человек». Это означает,

что он взаимодействует, прежде всего, с людьми, и результат труда напрямую

касается людей. С другой стороны, профессия связана с продажами. И третий ее

аспект — страхование — это финансовая деятельность, требующая тщательных

расчетов и профессионального документального обеспечения. Вот на стыке этих

трех областей профессиональной деятельности и находится описываемая нами

профессия.

Специалисты

выделяют в деятельности страховых агентов несколько этапов.

1.

Активный поиск клиентов. Как всегда бывает в продажах, основой работы является

поиск и привлечение тех, кому можно предложить свои услуги. Существует

достаточно много путей поиска: обзвон потенциальных клиентов, общение со

знакомыми, дежурство в офисе, посещение выставок и т.д.

2.

Предварительная подготовка к визиту. На этом этапе агент тщательно продумывает

ход беседы, вопросы, которые задаст при встрече. Он также должен быть аккуратно

одетым и соблюдать все нормы этикета.

3. Встреча

с клиентом. Здесь агент проходит с клиентом процесс продажи продуктов компании:

установление контакта, сбор информации и выявление потребностей клиента,

аргументация и преодоление возражений.

4.

Техническая подготовка договора.

5.

Заключение страхового договора. Здесь необходимо ознакомить клиента со всеми

документами, подробно и тщательно разъяснить значение каждого из них и все

возможные варианты, предусмотренные страховым соглашением.

6.

Поддержание регулярных контактов со страхователем. На этом этапе агент

постоянно общается с каждым своим клиентом для осуществления

«сервиса» страховых обязательств, он будет успешен, если сможет также

предлагать клиенту новые услуги.

Страховой

агент при выполнении своих должностных обязанностей сочетает в себе множество

функций:

1. Продавца,

задача которого – подобрать продукт, максимально удовлетворяющий потребность

клиента, и продать.

2. Консультанта,

который просвещает клиента по актуальным для него вопросам страхования,

раскрывает его смысл и ценность для клиента. Кроме того, он передает клиенту информацию

о компании, о ее преимуществах, возможных вариантах взаимодействия и так далее,

то есть является носителем и поставщиком ценной для клиента информации.

3. Для успеха

важна также функция экономиста, умеющего оценить риски клиента, его

платежеспособность.

4. Специфика

работы возлагает на агента и функцию менеджера, который сам организует свою

работу, умеет рационально распределять свое рабочее время и другие ресурсы для

достижения наилучших результатов своей деятельности.

5. В своей

каждодневной работе агент непременно реализует также функцию психолога,

способного за короткое время установить контакт с человеком, часто незнакомым,

понять его потребности, преодолеть всевозможные трудности переговорного

процесса.

Основные

преимущества работы в качестве страхового агента. Во-первых, профессия агента

дает возможность иметь высокий доход, который, к тому же, может увеличиваться

вместе с приростом опыта и количества клиентов.Во-вторых, профессия открывает

карьерные перспективы для вертикальной карьеры: начав работать

агентом-стажером, можно расти до менеджера группы и директора

агентства.В-третьих, страховому агенту открываются перспективы

«горизонтальной» карьеры (профессиональное развитие вширь и вглубь).

Это означает, что можно совершенствоваться профессионально, до

«суперагента» или страхового брокера.В-четвертых, эта работа подходит

тем, кого привлекает индивидуальная деятельность, есть возможность стать

предпринимателем без образования юридического лица или создать брокерскую

фирму.

Из вышеперечисленного

понятно, что работа страхового агента привлекает людей, у которых на первом

месте стоят мотивы, связанные с высокими заработками, карьерным ростом и

самостоятельностью в деятельности. Так может сказать о себе практически каждый

страховой агент.Это если говорить о результате успешной работы страховым

агентом. Однако есть еще и процесс работы, ежедневный, постоянный, который и

приводит к вышеперечисленным результатам. Именно в процессе работы важную роль

играет индивидуальная мотивация, она может существенно различаться у разных

агентов. Получается очень оптимистичный вывод: работа в страховании может

заинтересовать очень многих людей, имеющих различное образование, жизненный

опыт и ценности. Для того чтобы привлечь этих людей, страховые компании должны

научиться «продавать» вакансию страхового агента привлекательным для

компании соискателям так же профессионально и заинтересованно, как страховые

продукты клиентам. И для этого сейчас есть все возможности.

2.2 ТЕХНОЛОГИЯ

РАБОТЫ СТРАХОВОЙ КОМПАНИИ

С БРОКЕРАМИ ИЛИ ТЕХНОЛОГИЯ БРОКЕРСКИХ ПРОДАЖ

На развитом страховом рынке страховые брокеры играют

весьма заметную роль. В сегменте корпоративного страхования они являются одним

из главных каналов продаж страховой компании. Такая роль брокеров обусловлена

следующими обстоятельствами. Страховой брокер на развитом рынке представляет

собой профессионального посредника, который действует от имени клиента. На

высоко конкурентном рынке клиент ищет лучшие условия страхования и надежную

страховую защиту. Не являясь профессионалами в области страхования, предприятия

предпочитают нанять профессиональных страховых посредников для реализации своих

страховых интересов. Здесь будет уместно сделать одно важнейшее замечание: на

развитом страховом рынке корпоративный клиент «созрел» для того, чтобы уплатить

комиссионное вознаграждение брокеру за поиск оптимальных условий страхования.

В России ситуация несколько иная. Международные

страховые брокеры работают, как правило, с крупнейшими клиентами, поскольку

средние и мелкие предприятия не готовы платить брокеру за его услуги. Да и

страховые интересы у этих предприятий зачастую являются стандартными.

Российские же брокеры пока не играют заметной роли на рынке корпоративного

страхования. В самом общем виде технология работы с брокерами предполагает

следующий алгоритм (См. рисунок 10).

Рисунок

10 – Технология работы страховой организации с брокерами

Первым шагом на пути создания и реализации технологии

является определение модели организации данной технологии. Таких моделей может

быть две: децентрализованная и централизованная.

Децентрализованная модель в большинстве своем

характерна для страховых компаний, построенных по продуктовому или видовому

принципу (См. рисунок 11).

Рисунок

11 – Децентрализованная модель

В такой модели продающие подразделения по виду

самостоятельно работают с отдельными брокерами. Такая модель характерна для

мелких и средних страховых компаний или компаний, находящихся на начальной

стадии своего развития, где брокер рассматривается как вспомогательный канал

продаж. Безусловно, такая модель носит, достаточно стихийный характер и имеет

ряд существенных недостатков, к которым следует отнести следующие.

Во-первых, в компании зачастую отсутствует единая база

данных по брокерам.Во-вторых, отсутствуют стандарты и правила по работе с

брокерами.В-третьих, по разным видам страхования брокер обращается в разные

продающие подразделения компании и работает с разными людьми, что создает ему

определенные неудобства в работе и затрудняет быстроту работы с клиентом.В-четвертых,

помимо продающих структур брокеру приходится обращаться к андеррайтерам, в

бухгалтерию и другие подразделения, что не способствует его лояльности к

компании и эффективности его работы.В-пятых, в компании отсутствует единое

подразделение, которое заинтересовано в развитии брокеров.

Централизованная модель по работе с

брокерами предполагает, в первую очередь, создание в компании

«брокерского» подразделения, ответственного за реализацию всех функций по

работе с ними. Пример централизованной модели представлен на рисунке 12.

Рисунок

12 – Централизованная модель

Отдел брокерских продаж является составной частью

фронт-офиса компании и входит в состав дирекции посреднических продаж, имея

план продаж, а также бюджет доходов и расходов, утверждаемых ежегодно.

Ключевыми показателями работы этого отдела являются: финансовый результат и

объемы продаж. Поскольку отдел отвечает не только за процесс обслуживания

посредников, а за конкретные измеряемые финансовые показатели, то такое

подразделение финансово заинтересовано в развитии брокеров и организации их

качественного обслуживания, а также их клиентов.

Отдел брокерских продаж решает все проблемы брокеров

в компании и работает с другими подразделениями, добиваясь качественного и

быстрого обслуживания брокеров. Для этого сотрудники отдела должны быть не

только компетентны в вопросах страхования, они должны уметь выстраивать эффективные

коммуникации и с брокерами, и с персоналом мидл-офиса и бэк-офиса

страховой компании для оперативного решения возникающих вопросов.

Начальным этапом в работе с брокерами является

создание базы данных по брокерам и привлечение брокеров. Основными

мероприятиями по привлечению брокеров могут быть следующие:

· рассылка

персонализированных писем с приглашением посетить компанию и ознакомиться с ее

услугами и системой обслуживания;

· день

открытых дверей компании;

· поиск

брокеров во всех доступных источниках информации;

· участие в

конференциях и семинарах с брокерами;

· сотрудничество

с ассоциациями брокеров;

· неформальные

вечера с брокерами.

На основании доступных источников в компании создается

база данных по брокерам, которая содержит в себе данные по бизнесу брокеров,

дате образования, имеющейся лицензии, контактных лицах и т.д.

Вторым шагом в реализации технологии брокерских продаж

является оформление посреднических отношений с брокером. Этот шаг

подразумевает:

· подготовку

проектов совместного бизнеса, бизнес-планов, договоров;

· подготовку

и согласование брокерских договоров;

· дополнение,

перезаключение и пролонгация брокерских договоров, предоставление брокерам

материалов, связанных с переименованием, заменой лицензий.

Важное место в работе с брокерами является обеспечение