В связи с пандемией коронавируса субъектам малого и среднего предпринимательства (МСП) были предоставлены льготы по уплате страховых взносов. На сегодняшний день некоторые из этих мер уже перестали действовать, другие остались в силе. Наша статья — это напоминание для страхователей-субъектов МСП о том, по каким правилам платить взносы с выплат физлицам во второй половине 2020 года.

Ставки

Чтобы разобраться в ситуации, вспомним, как менялись тарифы страховых взносов с выплат работникам-россиянам в течение 2020 года.

Январь — март 2020 года

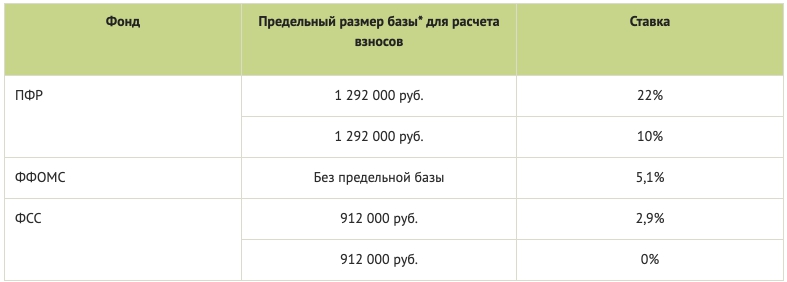

В первом квартале 2020 года никакие антикоронавирусные льготы еще не действовали. Для большинства страхователей актуальными были ставки, закрепленные статьей 425 НК РФ:

- по пенсионным взносам, если выплаты не превышали 1 292 000 рублей — 22%;

- по пенсионным взносам, если выплаты превышали 1 292 000 рублей — 10%;

- по взносам «на больничные», если выплаты не превышали 912 000 рублей — 2,9%;

- по медицинским взносам — 5,1%.

ВНИМАНИЕ.

В январе — марте 2020 года тарифы страховых взносов в большинстве случаев не зависели от категории организации или ИП. Одинаковые ставки действовали как для малых и средних, так и для крупных предприятий.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Сдать бесплатно

Апрель — июнь 2020 года

Во втором квартале для разных категорий страхователей были введены разные тарифы.

Для компаний и ИП, включенных на основании налоговой декларации за 2018 год в реестр субъектов малого и среднего предпринимательства и относящихся к наиболее пострадавшим от пандемии отраслям, ставки по взносам за апрель, май и июнь составляли 0%. То же самое относилось к организациям, включенным в реестр социально ориентированных некоммерческих организаций (СОНКО), которые с 2017 года получают субсидии и гранты. Нулевые тарифы установлены Федеральным законом от 08.06.20 № 172-ФЗ (см. «Принят закон, который освобождает бизнес от налогов и взносов за второй квартал 2020 года»).

ВНИМАНИЕ.

Проверить, включен ли страхователь в реестр МСП, а также узнать, какие коды по ОКВЭД присвоены организации или ИП, можно с помощью сервиса «Контур.Фокус».

Подключиться к сервису «Контур.Фокус»

Демодоступ

Для всех прочих субъектов МСП с апреля было введено следующее правило. Часть выплаты за месяц, не превышающая МРОТ (12 130 руб.), облагается по обычным ставкам. То есть по таким, какие действовали в январе — марте 2020 года. Часть выплаты, превышающая МРОТ, облагается по пониженным тарифам:

- по пенсионным взносам (в пределах базы и сверх нее) — 10%;

- по взносам «на больничные» — 0%;

- по медицинским взносам — 5%.

Пониженные ставки утверждены Федеральным законом от 01.04.20 № 102-ФЗ (см. «Для малого и среднего бизнеса снижены ставки страховых взносов»).

Рассчитывать страховые взносы по новой, пониженной ставке

Попробовать бесплатно

Если плательщик взносов числился в реестре субъектов МСП, но потом из реестра его исключили, необходимо перейти на обычные тарифы. Сделать это нужно с 1-го числа месяца, в котором состоялось такое исключение (см. «Расчет взносов для малого и среднего бизнеса в 2020 году: смотрите алгоритм от ФНС»).

ВАЖНО.

Июль — декабрь 2020 года

В третьем и четвертом кварталах нулевых «коронавирусных» ставок больше нет.

Все малые и средние предприятия (как пострадавшие, так и не пострадавшие от пандемии), используют два тарифа. Часть выплаты за месяц, не превышающая МРОТ, облагается по обычным ставкам, а часть свыше МРОТ — по пониженным. А именно: пенсионные взносы — 10%, медицинские — 5% (Федеральный закон от 01.04.20 № 102-ФЗ).

Рассчитайте сниженные взносы по правильному алгоритму в понятном веб‑сервисе для небольших ООО

Рассчитать бесплатно

Сроки уплаты

В связи с коронавирусом для субъектов, включенных в реестр МСП по состоянию на 1 марта 2020 года, и относящихся к наиболее пострадавшим отраслям, передвинуты сроки уплаты страховых взносов за март — июль 2020 года. Перенос предусмотрен и для компаний, внесенных в реестр СОНКО и получающих с 2017 года субсидии и гранты (постановление Правительства РФ от 02.04.20 № 409; см. «Для малого и среднего бизнеса перенесены сроки уплаты взносов» и «ФСС назвал новые сроки уплаты взносов «на травматизм»»).

Таблица

Сроки уплаты взносов для субъектов МСП из пострадавших отраслей и СОНКО, получающих субсидии и гранты

|

Месяц 2020 года, за который начислена выплата |

Вид страховых взносов |

||

|

Пенсионные (по обычным тарифам) |

Медицинские |

«На больничные» |

«На травматизм» |

|

март |

не позднее 15 октября 2020 года |

||

|

апрель |

не платятся |

не позднее 16 ноября 2020 года |

|

|

май |

не позднее 15 декабря 2020 года |

||

|

июнь |

не позднее 16 ноября 2020 года |

||

|

июль |

не позднее 15 декабря 2020 года |

||

|

начиная с августа |

не позднее 15-го числа месяца, следующего за тем месяцем, за который начислен платеж |

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Остальные категории страхователей обязаны соблюдать обычные сроки уплаты взносов: не позднее 15-го числа месяца, следующего за тем, за который начислен платеж (п. 3 ст. 431 НК РФ, ст. 22 Федерального закона от 24.07.98 № 125-ФЗ).

СПРАВКА.

Отчетность по взносам

Сроки сдачи РСВ за 9 месяцев и за год не передвигали. Представить указанные отчеты необходимо не позднее 30 октября 2020 года и 1 февраля 2021 года соответственно (п. 7 ст. 431 НК РФ).

Субъекты МСП, перечисляющие страховые взносы по пониженным тарифам, при заполнении РСВ должны использовать новый код категории застрахованного лица — «МС» и новый код плательщика страховых взносов — 20 (письмо ФНС от 07.04.20 № БС-4-11/5850@; см. «Понижение страховых взносов: разъяснено, как малому и среднему бизнесу заполнять РСВ»).

СПРАВКА.

В 2020 году ставки страховых взносов традиционно установлены Правительством РФ. Они повысились? Как на них повлиял коронавирус: их понизили? Поясним эти вопросы и приведем таблицу с новыми основными ставками (тарифами) страховых взносов в 2020 году.

Также смотрите:

- Как коронавирус повлиял на страховые взносы: обзор изменений

- Сроки уплаты страховых взносов в 2020 году: таблица

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Читать полностью.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

Читать полностью. Также смотрите таблицу с тарифами в К+ здесь.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил (обнулил) страховые взносы за 2 квартал 2020 – с выплат физлицам, начисленным за апрель, май и июнь 2020 года.

Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

Пониженные ставки страховых взносов в 2020 году: сводная таблица (без учета коронавируса)

| Кто может применять |

Ставки взносов, % |

||

|---|---|---|---|

|

ПФР |

ФСС |

ФОМС |

|

| Некоммерческие компании на УСН с деятельностью в области культуры, здравоохранения, образования, науки |

20 |

0 |

0 |

| Благотворительные организации на УСН |

20 |

0 |

0 |

| Предприятия, работающие в ИТ-индустрии: разработчики программного обеспечения, тестировщики, установщики и продавцы компьютерных программ |

8 |

2 |

4 |

| Наниматели членов экипажей российских судов |

0 |

0 |

0 |

| Предприятия-резиденты Сколково |

14 |

0 |

0 |

| Изготовители мультфильмов, видео- и аудиопродукции |

8 |

2 |

4 |

| Резиденты свободной экономической зоны в Крыму и Севастополе |

6 |

1,5 |

0,1 |

| Предприятия, ведущие деятельность на территориях опережающего экономического развития |

6 |

1,5 |

0,1 |

| Резиденты порта Владивосток |

6 |

1,5 |

0,1 |

| Резиденты свободной экономической зоны в Калининградской области |

6 |

1,5 |

0,1 |

В 2020 году многие пострадавшие от коронавируса представители малого и среднего бизнеса получили право на пониженную ставку по страховым взносам. Как ею воспользоваться, детально объяснено в КонсультантПлюс:

Но нужно учитывать, что пониженные тарифы применяются не ко всей сумме ежемесячных выплат физлицу, а только… (читать инструкцию полностью).

Ставки страховых взносов для ИП в 2020 году

Если у ИП есть работники, то взносы с выплат им предприниматель должен начислять по тем же ставкам, что и организации. То есть, как страхователь (подп. 1 п. 1 ст. 419 НК РФ). Они приведены выше.

Что касается взносов, уплачиваемых ИП за себя, то для исчисления фиксированных взносов процентные ставки не нужны. А если доход предпринимателя за год превысит 300 000 руб., то, как и прежде, он должен доплатить взносы на ОПС из расчета 1% от суммы превышения (подп. 1 п. 1 ст. 430 НК РФ).

Подробнее о размерах страховых взносов ИП читайте в нашей статье “Фиксированные страховые взносы ИП «за себя» в 2020 году: новые суммы“.

| Платеж |

Сумма за 2020 год, руб. |

Срок уплаты |

|---|---|---|

| Обязательный пенсионный |

32 448 |

31.12.2020 |

| Обязательный медицинский |

8 426 |

31.12.2020 |

| Дополнительный пенсионный |

1% от доходов более 300 000 руб., максимум – 259 584 руб. |

01.07.2021 (для пострадавших от коронавируса ИП – 02.11.2020) |

Большинство коммерсантов в России применяют упрощённую систему налогообложения. Какие тарифы страховых взносов применяют ИП на УСН, актуальный ответ есть в КонсультантПлюс:

Индивидуальный предприниматель, применяющий УСН, должен уплачивать (пп. 1, 2 п. 1 ст. 419 НК РФ, Письма Минфина России от 06.02.2019 N 03-15-05/6911, от 06.02.2018 N 03-15-05/6891)… (читать целиком).

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса ИП снизил на 1 МРОТ размер ежемесячных фиксированных взносов на ОПС (за себя) на весь 2020 год – с 32 448 руб. до 20 318 рублей.

Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

Добавить в «Нужное»

Ставки страховых взносов-2021 вы найдете в отдельной консультации.

В данной консультации приведены общие ставки страховых взносов на 2020 год. О «коронавирусных» ставках страховых взносов можно прочитать в отдельном материале.

Работодатели с выплат работникам должны уплачивать страховые взносы на ОПС, ОМС, ВНиМ и травматизм по установленным тарифам (пп. 1 п. 1 ст. 420, ст. 425 НК РФ, пп. 2 п. 2 ст. 17, ст. 21, ст. 22 Федерального закона от 24.07.1998 N 125-ФЗ). При расчете страховых взносов важное значение имеет не только тариф, но и предельная величина базы по взносам (некоторые бухгалтеры называют ее предельной величиной страховых взносов).

Предельная величина страховых взносов на 2020 год

Лимит базы устанавливается по взносам на ОПС и взносам на ВНиМ. На 2020 год этот лимит составляет 1292000 руб. и 912000 руб. соответственно (Постановление Правительства РФ от 06.11.2019 № 1407).

Для взносов на ОМС и взносов на травматизм предельная величина базы не устанавливается.

Страховые взносы в 2020 году: ставки (таблица)

Приведем основные тарифы страховых взносов по НК РФ.

| Вид взноса | Ставки страховых взносов | |

|---|---|---|

| Доходы работника в пределах установленного лимита величины базы | Доходы работника сверх установленного лимита базы | |

| Взносы на ОПС | 22% | 10% |

| Взносы на ОМС | 5,1% | |

| Взносы на ВНиМ | 2,9% | Не начисляются |

Как видим, регресс по страховым взносам в 2020 году установлен для взносов на ОПС. То есть взносы на ОПС при сверхлимитных доходах работника начисляются по меньшей ставке.

Страховые взносы за работников в 2020 году: иные ставки взносов по НК

Помимо основных тарифов, Налоговым кодексом установлены пониженные тарифы страховых взносов, дополнительные тарифы и др.

Например, пониженные тарифы могут применять российские организации, которые ведут деятельность в области информационных технологий, разрабатывают и реализуют разработанные ими программы для ЭВМ, базы данных на материальном носителе или в форме электронного документа по каналам связи независимо от вида договора. Такие компании при соблюдении условий, указанных в п. 5 ст. 427 НК РФ, вправе применять следующие тарифы: по взносам на ОПС – 8%, на ОМС – 4%, на ВНиМ – 2% (пп.1.1 п.2 ст. 427 НК РФ). При этом если выплаты в пользу работника превысят предельные базы, то взносы на ОПС и на ВНиМ с выплат этому работнику начислять не нужно (Письмо Минфина России от 17.06.2019 N 03-15-06/43880).

Что же касается дополнительных тарифов, то они устанавливаются в отношении выплат работникам, занятых на вредных и/или опасных работах (ст. 428 НК РФ).

Страховые взносы в 2020 году: взносы на травматизм

Ставки страховых взносов в 2020 году оставлены на прежнем уровне (Федеральный закон от 27.12.2019 №445-ФЗ, Федеральный закон от 22.12.2005 N 179-ФЗ). При этом тариф взносов на несчастное страхование зависит от класса профессионального риска вашей деятельности. Ставки страховых взносов на травматизм установлены от 0,2% до 8,5%.

Для расчета страховых взносов в 2020 году вам необходимо не позднее 15.04.2020 подтвердить свой основной вид деятельности (ст. 3 Федерального закона от 24.07.1998 N 125-ФЗ, п. 7 Правил, утв. Постановлением Правительства РФ от 01.12.2005 № 713). Это делается для того, чтобы ФСС установил вам тариф на текущий год. До тех пор, пока Фонд не установит тариф на 2020 год, нужно начислять взносы на травматизм по тарифу, установленному вам на 2019 год. О том, когда начинать применять вновь установленный тариф, вы узнаете из нашей статьи.

Имейте в виду, если вовремя не подтвердить свой основной вид деятельности, то ФСС установит тариф по наиболее высокому классу профессионального риска из всех видов деятельности по ОКВЭД, которые указаны у вас в ЕГРЮЛ (п. 13 Правил, утв. Постановлением Правительства РФ от 01.12.2005 № 713).

Страховые взносы в 2020 году: примеры размера страховых взносов на травматизм

Приведем пример ставок взносов на несчастное страхование.

| Класс профессионального риска | Страховые взносы (ставки) |

|---|---|

| I | 0,2% |

| V | 0,6% |

| X | 1,1% |

| XXV | 4,5% |

| XXXII | 8,5% |

Взносы в ПФР в 2020 году

Вносы на ОПС, ОМС и ВНиМ уплачиваются в ИФНС, взносы на травматизм – в ФСС. Взносы в Пенсионный фонд в 2020 году не уплачиваются вообще.

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Страховые взносы на обязательное пенсионное и медицинское страхование, а также на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством необходимо начислять на большинство производимых работникам выплат (суммы зарплаты, премий, отпускных и др.).

При этом взносы не начисляются на компенсацию расходов, возникающих при исполнении трудовых обязанностей (например, при использовании личного транспорта в служебных целях), на некоторые пособия, выплаты, не связанные с трудовыми отношениями (например, дивиденды). В статье обозначим основные моменты, которые следует учитывать бухгалтеру при исчислении взносов с учетом изменений законодательства.

Предельная база для начисления взносов

Постановлением Правительства РФ от 06.11.2019 №1407 с 01.01.2020 установлена предельная база по страховым

взносам:

- 912 000 руб. — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- 1 292 000 руб. — на обязательное пенсионное страхование.

Для взносов на обязательное медицинское страхование предельная база не устанавливается с 2015 года.

Если суммы выплат работнику превышают предельную величину базы (ст. 421 НК РФ):

· не начисляются взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

· взносы на обязательное пенсионное страхование начисляются по тарифу 10?%.

Размер тарифов страховых взносов

Статьей 426 НК РФ предусмотрено, что в 2017 — 2020 годах для лиц, которые производят выплаты и вознаграждения физическим лицам (за исключением плательщиков, для которых установлены пониженные тарифы страховых взносов), действуют следующие тарифы страховых взносов:

1) на обязательное пенсионное страхование:

— 22 % — в рамках установленной предельной величины базы для исчисления страховых взносов на данный вид страхования;

—10 % — свыше установленной предельной величины базы.

Данные тарифы действуют в отношении выплат как гражданам России, так и иностранным гражданам (за исключением высококвалифицированных специалистов). В отношении трудящихся (на основании трудового или гражданско-правового договора) граждан из государств — членов ЕАЭС применяется тариф, действующий на территории России в отношении выплат иностранным гражданам (временно проживающим или пребывающим в России);

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в рамках установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 2,9%, в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), — 1,8%;

3) на обязательное медицинское страхование — 5,1%.

Для основной категории плательщиков страховые взносы в совокупном размере составят 30%.

Какие категории плательщиков вправе применять пониженные тарифы страховых взносов в 2020 году

К категориям плательщиков, для которых установлены пониженные страховые тарифы, относятся (ст. 427 НК РФ):

- организации, осуществляющие деятельность в сфере информационных технологий (IT-компании);

- плательщики, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов;

- некоммерческие организации (за исключением государственных (муниципальных) учреждений), применяющие УСНО и осуществляющие в соответствии с учредительными документами деятельность, указанную в пп. 7 п. 1 ст. 427 НК РФ;

- благотворительные организации, применяющие УСНО;

- организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ «Об инновационном центре «Сколково» либо участников проекта согласно Федеральному закону от 29.07.2017 №216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации»;

- резиденты свободной экономической зоны в соответствии с Федеральным законом от 29.11.2014 № 377-ФЗ «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя»;

- резиденты территории опережающего социально-экономического развития;

- резиденты свободного порта Владивосток согласно Федеральному закону от 13.07.2015 № 212-ФЗ «О свободном порте Владивосток»;

- резиденты особой экономической зоны в Калининградской области в соответствии с Федеральным законом от 10.01.2006 № 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации»;

- российские организации, осуществляющие производство и реализацию анимационной аудиовизуальной продукции;

- плательщики, получившие статус участника специального административного района в соответствии с Федеральным законом от 03.08.2018 №291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края», производящие выплаты и иные вознаграждения членам экипажей судов.

Сводная таблица пониженных ставок страховых взносов в 2020 году

|

Категории плательщиков страховых взносов, имеющие право на применение пониженных тарифов |

Ставка страховых взносов, % |

||

|

В ПФР |

В ФСС |

В ФФОМС |

|

|

Некоммерческие компании, находящиеся на УСНО, осуществляющие деятельность в областях культуры, здравоохранения, образования, науки |

20 |

0 |

0 |

|

Благотворительные организации, применяющие УСНО |

20 |

0 |

0 |

|

Организации, работающие в ИТ-индустрии: разработчики программного обеспечения, тестировщики, установщики и продавцы компьютерных программ |

8 |

2 |

4 |

|

Наниматели членов экипажей российских судов* |

0 |

0 |

0 |

|

Предприятия — резиденты «Сколково» |

14 |

||

|

Изготовители мультфильмов, видео- и аудиопродукции |

8 |

2 |

4 |

|

Резиденты свободной экономической зоны в Крыму и Севастополе |

6 |

1,5 |

0,1 |

|

Предприятия, ведущие деятельность на территориях опережающего экономического развития |

6 |

1,5 |

0,1 |

|

Резиденты порта Владивосток |

6 |

1,5 |

0,1 |

|

Резиденты свободной экономической зоны в Калининградской области |

6 |

1,5 |

0,1 |

* Нулевые ставки можно использовать только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Обратите внимание, что с 2020 года право на применение пониженных тарифов страховых взносов утратили следующие категории плательщиков:

· хозяйственные общества и партнерства, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам — бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

· организации и предприниматели, которые заключили соглашения о технико-внедренческой деятельности и которые производят выплаты сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

· организации и предприниматели, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

К сведению

С 2020 года эти организации и ИП применяют общие тарифы страховых взносов (п. 2 ст. 425 НК РФ).

Представление отчетности

С 2020 года для организаций, численность работников которых составляет более 10 человек, обязательна электронная форма расчета. Соответствующие поправки были внесены Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон № 325-ФЗ).

Напомним, что до этого требование представлять отчетность в электронной форме распространялось на фирмы со штатом, превышающим 25 человек. Такое ограничение осталось для некоторых других отчетных форм (СЗВ-М, СЗВ-СТАЖ, 4-ФСС).

К сведению

В целях выработки единой правовой позиции о применении положений Федерального закона № 325-ФЗ ФНС в Письме от 15.11.2019 №БС-4-11/23242@ «О направлении разъяснений» уточнила, что новые требования к представлению отчетности в электронной форме распространяются на отчетность за 2019 год.

Следует отметить, что для проверки расчета по страховым взносам письмами ФНС РФ от 17.10.2019 №БС-4-11/21381@, БС-4-11/21382@ были введены дополнительные контрольные соотношения в части сравнения зарплаты с МРОТ и средней зарплатой в регионе (по отрасли экономики за предыдущий год).

В расчете по страховым взносам (его форма утверждена Приказом ФНС РФ от 10.10.2016 №ММВ-7-11/551@, действует для отчетности за 2019 год) будут сравнивать разницу значений граф 210 и 230 подразд. 3.2 разд. 3 за каждый месяц. При этом показатель не должен быть меньше:

— МРОТ;

— средней зарплаты в регионе по отрасли экономики за предыдущий расчетный период.

Если хотя бы одно из соотношений не будет соблюдено, налоговая инспекция может сделать вывод, что страхователь занизил базу. В этом случае инспектор может запросить пояснения или исправления отчетности. В дальнейшем возможно проведение мероприятий налогового контроля.

К сведению

За I квартал 2020 года отчитаться по страховым взносам нужно по новой форме, утвержденной Приказом ФНС РФ от 18.09.2019 №ММВ-7-11/470@.

Отчетность по страховым взносам для работодателей, которые являются участниками пилотного проекта ФСС по прямым выплатам, оформляется с учетом ряда особенностей:

в поле 001 приложения 2 к разд. 1 проставляется код «1» (п. 11.1 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС РФ №ММВ-7-11/551@ (далее — Порядок));

не нужно заполнять строки 070 и 080 приложения 2 к разд. 1 (Письмо ФНС РФ от 23.08.2017 №БС-4-11/16751@). В этих строках следует проставить нули (п. 2.20, 11.13, 11.14 Порядка);

не надо заполнять приложения 3 и 4 к разд. 1, поэтому в состав расчета они не включаются (п. 2.7 Порядка). Приложения 3 и 4 к разд. 1 потребуется заполнить, если страхователь в течение отчетного периода выплатил пособие по социальному страхованию до того, как стал участником пилотного проекта (Письмо ФНС РФ от 03.07.2017 №БС-4-11/12778@). Страхователь заполняет эти приложения только в части сумм расходов, понесенных до начала участия в пилотном проекте (Письмо ФНС РФ от 21.08.2017 №БС-4-11/16544@).

Следует отметить, что в 2020 году к пилотному проекту ФСС присоединятся новые регионы:

|

С 01.01.2020 |

Республики Коми, Саха (Якутия), Удмуртская Республика, Иркутская, Кировская, Кемеровская, Оренбургская, Саратовская, Тверская области, Ямало-Ненецкий автономный округ. К сведению: сначала планировалось, что Иркутская область будет участником пилотного проекта с 01.07.2020 (Постановление Правительства РФ от 01.12.2018 № 1459). Постановлением Правительства РФ от 13.11.2019 № 1444 дату присоединения этого региона к пилотному проекту перенесли на более ранний срок |

|

С 01.07.2020 |

Республики Башкортостан, Дагестан, Красноярский и Ставропольский края, Волгоградская, Ленинградская, Тюменская, Ярославская области |

Уплата страховых взносов индивидуальными предпринимателями

Если у ИП есть наемные работники, взносы с выплат этим работникам предприниматель должен исчислять по тем же ставкам, что и организации, то есть как страхователь (пп. 1 п. 1 ст. 419 НК РФ).

Уплата ИП страховых взносов осуществляется в фиксированном размере. Если доход предпринимателя за год превысит 300 000 руб., он должен будет доплатить взносы на обязательное пенсионное страхование из расчета 1% суммы превышения (пп. 1 п. 1 ст. 430 НК РФ).

|

Платеж |

Сумма за 2020 год, руб. |

Срок уплаты |

|

Взносы на ОПС |

32 448 |

31.12.2020 |

|

Взносы на ОМС |

8 426 |

31.12.2020 |

|

Дополнительные взносы на ОПС |

1% доходов более 300 000 руб., максимум — 259 584 руб. |

01.07.2021 |

Начисление страховых взносов на выплаты по гражданско-правовым договорам

Минфин в Письме от 22.11.2019 № 03-15-06/90643 напомнил, что в соответствии с пп. 1 п. 1 ст. 420 НК РФ объектом обложения страховыми взносами для плательщиков-организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в пп. 2 п. 1 ст. 419 НК РФ), в рамках трудовых отношений и по гражданско-правовым договорам, предмет которых — выполнение работ, оказание услуг

К сведению

Исходя из ст. 7 Федерального закона от 15.12.2001 №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», а также ст. 10 Федерального закона от 29.11.2010 №326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» лица, работающие по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, признаются застрахованными по обязательному пенсионному страхованию и обязательному медицинскому страхованию.

Лица, выполняющие работы (оказывающие услуги) по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, не входят в число застрахованных лиц по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ст. 2 Федерального закона от 29.12.2006 №255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). Поэтому п. 3 ст. 422 НК РФ установлено, что вознаграждения, выплачиваемые физическим лицам по упомянутым договорам гражданско-правового характера, не включаются в базу для исчисления взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Таким образом, вознаграждение, выплачиваемое организацией физическому лицу по договору возмездного оказания услуг, признается объектом обложения только взносами на обязательное пенсионное страхование и обязательное медицинское страхование.

В таблице приведена информация о том, на какие выплаты по гражданско-правовым договорам надо начислять взносы, а на какие — нет.

|

Облагаются страховыми взносами выплаты (вознаграждения) |

Не облагаются страховыми взносами выплаты (вознаграждения) |

|

По гражданско-правовым договорам с физическими лицами (кроме индивидуальных предпринимателей и лиц, занимающихся частной практикой) на выполнение работ, оказание услуг. В частности, взносами облагаются вознаграждения, выплачиваемые физическим лицам по договорам подряда (Письмо Минфина РФ от 12.04.2019 № 03-15-05/26092) |

По договорам о передаче права собственности (иных вещных прав) на имущество и имущественные права либо передаче имущества и имущественных прав в пользование (п. 4 ст. 420 НК РФ), например по договорам купли-продажи, аренды |

|

Иностранцам по договорам оказания услуг (выполнения работ) за пределами РФ (п. 5 ст. 420 НК РФ) |

|

|

По лицензионным договорам, договорам об отчуждении исключительного права на результаты интеллектуальной деятельности и издательским лицензионным договорам |

Добровольцам (волонтерам) в виде возмещения их расходов (в том числе на питание — в пределах установленного лимита) по гражданско-правовым договорам, заключа-мым в соответствии со ст. 17.1 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)» (п. 6 ст. 420 НК РФ) |

|

По договорам авторского заказа в пользу авторов произведений |

Иностранцам и волонтерам по отдельным гражданско-правовым договорам в связи с проведением в РФ футбольных турниров (п. 7, 8 ст. 420 НК РФ). При этом выплаты, связанные с подготовкой и проведением чемпионата Европы по футболу в 2020 году, не облагаются взносами, если осуществлены по 31.12.2020 включительно |

Дата публикации: 01.07.2020 06:39

В соответствии со статьей 6 Федерального закона N 102-ФЗ установлено, что в период с 1 апреля 2020 года до 31 декабря 2020 года для плательщиков страховых взносов, признаваемых субъектами малого или среднего бизнеса, в отношении части выплат превышающих величину минимального размера оплаты труда, применяются следующие пониженные тарифы страховых взносов:

- на обязательное пенсионное страхование 10%. Тариф распространяется как на выплаты в рамках предельной базы, так и сверх нее.

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — в размере 0,0 процента;

- на обязательное медицинское страхование — в размере 5,0 процентов.

Для расчета взносов в текущем 2020 году нужно взять федеральный размер МРОТ, который действует на 1 января 2020 года, — 12 130 руб. Его не надо увеличивать на районные коэффициенты и надбавки за работу на Крайнем Севере и в аналогичных местностях. Не имеет значения, что эти коэффициенты и надбавки предусмотрены трудовым законодательством и являются частью оплаты труда.

Действие указанных положений распространяется на правоотношения, возникшие с 1 апреля 2020 года.

В случае применения налогоплательщиком пониженных тарифов в отчетном периоде, при заполнении Расчета по страховым взносам необходимо отразить код тарифа плательщика страховых взносов «20». Кроме того, предусмотрены новые коды категории застрахованного лица с части выплат превышающих МРОТ:

- МС – в отношении наемных работников;

- В зависимости от статуса иностранного гражданина коды застрахованных лиц: ВЖМС либо ВПМС. Код тарифа плательщика страховых взносов и коды категории застрахованного лица, учитывающие положения нормы Федерального закона №102-ФЗ, применяются начиная с представления плательщиком страховых взносов Расчета за полугодие 2020 года. (Письмо ФНС России № БС-4-11/5850 от 07.04.2020г.).

Кроме того, в связи с внесением изменений в статью 427 НК РФ, вышеуказанные пониженные тарифы для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства, будут также действовать с 01.01.2021 г.

ФНС дополнила контрольные соотношения расчета по страховым взносам. Это поможет субъектам малого и среднего предпринимательства проверить правильность заполнения отчетности в части выплат, которая превышает МРОТ.

В соответствии Федеральным законом № 172-ФЗ для организаций и индивидуальных предпринимателей поименованных в едином реестре субъектов малого и среднего предпринимательства и осуществляющих деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях распространения новой коронавирусной инфекции;

организаций, включенных в реестр социально ориентированных некоммерческих организаций, которые с 2017 года являются получателями:

- грантов Президента Российской Федерации (по результатам конкурсов, проведенных Фондом-оператором президентских грантов по развитию гражданского общества),

- субсидий и грантов в рамках программ, реализуемых федеральными органами исполнительной власти,

- субсидий и грантов в рамках программ, реализуемых органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления, исполнителями общественно полезных услуг, поставщиками социальных услуг,

- централизованных религиозных организаций;

- религиозных организаций, входящих в структуру централизованных религиозных организаций;

- социально ориентированных некоммерческих организаций, учредителями которых являются централизованные религиозные организации или религиозные организации, входящие в структуру централизованных религиозных организаций;

- иных некоммерческих организаций, включенных в реестр некоммерческих организаций, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции;

- в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2020 года, установлен тариф 0% по всем фондам. Тариф распространяется как на выплаты в рамках предельной базы, так и сверх нее.

До внесения соответствующих изменений в Приложение № 5 к Порядку в части дополнения кодов тарифа плательщика страховых взносов плательщики страховых взносов, применяющие пониженные тарифы страховых взносов в соответствии с положениями Федерального закона № 172-ФЗ, для отражения в Расчете указывают код тарифа плательщика страховых взносов «21».

В подразделе 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица», раздела 3 Расчета необходимо указать коды категории застрахованного лица:

- КВ – в отношении наемных работников, В зависимости от статуса иностранного гражданина коды ЗЛ: ВЖКВ либо ВПКВ

Код тарифа плательщика страховых взносов и коды категории застрахованного лица, учитывающие положения нормы Федерального закона № 172-ФЗ, применяются плательщиками страховых взносов при представлении Расчета за полугодие 2020 года.

Для индивидуальных предпринимателей, с основным видом деятельности, попадающим в отрасли российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, перечень которых утверждается Правительством Российской Федерации, страховые взносы на обязательное пенсионное страхование в фиксированном размере за расчетный период 2020 года уменьшаются на МРОТ в размере 12130руб. и составляют 20 318 рублей. (32 448 рублей).