На сегодняшний день практически у каждого гражданина старше (18) лет есть банковская пластиковая карта.

Однако оформить банковскую карту в России можно с (14) лет.

Карты бывают нескольких видов:

- дебетовые (расчёты по таким картам можно производить только в пределах собственных доступных средств);

- кредитные (расчёты по таким картам можно производить в пределах установленного банком кредитного лимита);

- карты с овердрафтом (расчёты по таким картам можно производить в пределах собственных средств и в пределах установленного банком лимита на тот случай, если не хватило собственных средств).

Среди этих карт выделяют:

- зарплатные карты (выдаются банком сотрудникам организации для того, чтобы на них осуществлялось перечисление заработной платы);

- кобрендинговые пластиковые карты (такие карты выпускаются банком в партнёрстве с различными крупными фирмами, они предоставляют их держателю привилегии или бонусы от компании-партнёра банка);

- карты с системой Cash back (это кредитные или дебетовые карты, по которым при совершении покупки определённый процент от всей потраченной по карте суммы в конце месяца возвращается обратно на счёт карты).

Обрати внимание!

Помимо кредитных и дебетовых карт, которых сейчас очень много, существуют также виртуальные карты: они не имеют физического носителя и предназначены исключительно для совершения покупок без возможности снятия наличных.

В связи с ростом популярности банковских карт, а следовательно, увеличением объёма операций по ним, участились и случаи мошенничества с банковскими картами.

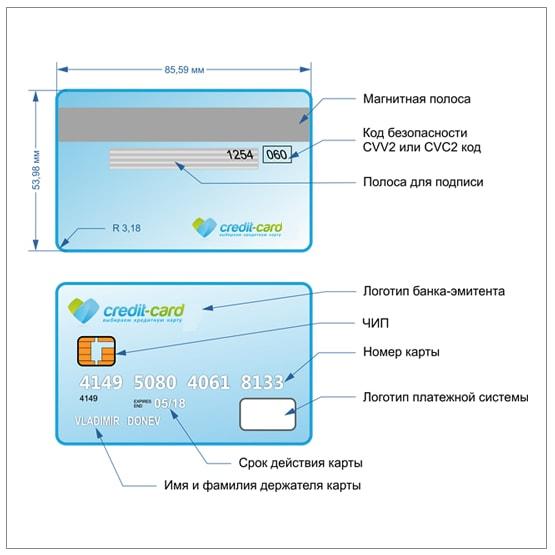

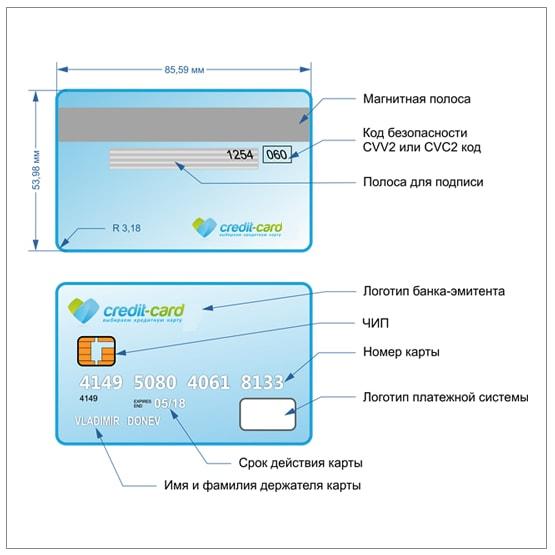

Для того чтобы максимально защитить клиентов от действий правонарушителей, каждая банковская карта обладает несколькими системами защиты.

1. Пластиковые карты имеют два способа записи информации: магнитную полосу и микрочип. Необходимость в чипах возникла, когда магнитная полоса перестала обеспечивать необходимый уровень защиты информации от мошенничества и подделок. Оплата картой, оснащённой чипом, в обычном магазине может быть произведена только после введения владельцем карты ПИН-кода, который «выдаётся» вместе с картой. Таким образом, уровень идентификации владельца повышается.

2. Для того чтобы идентифицировать клиента, банки просят при получении карты придумать кодовое слово, которое повышает уровень защищённости платежей.

3. Существует также технология 3-D Secure, которая обеспечивает безопасность проведения интернет-платежей с помощью пластиковых карт. 3-D Secure позволяет торговым точкам и банкам однозначно убедиться, что платёж совершает именно держатель карты.

При использовании технологии 3-D Secure держатель карты подтверждает каждую операцию по своей карте специальным одноразовым паролем, который он получает в виде СМС-сообщения на свой мобильный телефон.

Если карта подключена к 3-D Secure, то порядок оплаты будет такой:

- выберите покупку;

- оформите платёж, введя реквизиты карты Visa/MasterCard, которые запрашивает интернет-магазин;

- система автоматически осуществит проверку вашей карты; если по ней возможно проведение операций по технологии 3-D Secure, ваш запрос автоматически будет переадресован на следующую страницу;

- дождитесь получения СМС-сообщения и введите одноразовый пароль/SecureCodeTM;

- подтвердите операцию, нажав кнопку «Отправить», и дождитесь результата.

Обрати внимание!

Чтобы не стать жертвой мошенников, необходимо быть внимательным и не давать свои личные данные — ПИН-код карты и кодовое слово — неизвестным людям. Это позволит вам сохранить свои деньги. Также не рекомендуется производить оплату по карте на интернет-сайтах, где платежи не защищены системой 3-D Secure.

Отличаются кредитные карты от обычного потребительского кредита тем, что проценты по кредитной карте начисляются не на всю сумму кредитного лимита, а только на те деньги, которые были фактически израсходованы.

Обрати внимание!

Если вы не тратите деньги с вашей кредитной карты, то вы и не платите никаких процентов (в отличие от кредита, где с самого первого дня вы платите проценты на всю сумму задолженности, даже если вы не потратили ещё ни копейки).

Кроме того, сумма, которую клиент должен погасить по кредитной карте, возвращается на карту (за вычетом процентов) и становится снова доступной для использования. Существуют также кредитные карты с льготным периодом, в течение которого на потраченные деньги процент не начисляется. Обычно он составляет от (21) до (100) дней.

При этом необходимо учитывать, что кредитная карта не является абсолютным решением всех финансовых вопросов.

Как правило, при одних и тех же условиях кредитные карты предоставляются клиентам с меньшим лимитом, чем если бы это был обычный потребительский кредит. Процентная ставка по кредитным картам часто бывает выше, чем по кредитам. Также многие банки берут дополнительный процент за снятие наличных денежных средств с кредитной карты.

С целью улучшения сервисного обслуживания и для учёта интересов своих клиентов банки предлагают различные варианты применения пластиковых карт.

Чтобы не бояться пластиковой карты банка и умело использовать её преимущества, клиенту необходимо понимать принцип работы карточного счёта и банковской карточки.

Многие банки предлагают услугу выпуска нескольких карт, привязанных к одному карточному счёту. То есть кроме основной карты, выданной на имя держателя счёта банковской карты, могут выдаваться и дополнительные дебетовые карты (для членов его семьи, например).

Операции по картам в банке могут быть двух типов:

- приходные (поступление денежных средств);

- расходные (использование, перечисление, снятие денежных средств).

Счета дебетовых карт (в зависимости от их назначения) пополняются деньгами за счёт:

- перечисления заработной платы;

- перечисления пенсий и пособий социальными службами;

- перечисления стипендий учебными заведениями;

- внесения наличных денежных средств самим владельцем карты;

- получения денежных средств со счёта другой банковской карты путём перечисления средств через банкоматы;

- перечисления средств со счетов срочных вкладов по окончании срока вложения (по договору) или при нежелании осуществлять пролонгацию вклада;

- зачисления средств физических лиц, поступающих по системам денежных переводов.

Расчётная (дебетовая) карта очень распространена и удобна в применении, по ней можно:

- получать деньги через банкомат как своего, так и других банков;

- получать деньги через операционную кассу банка;

- производить безналичные расчёты за услуги предприятиям сервисной сети;

- осуществлять покупки товаров в магазинах, имеющих установленные терминалы вашего банка;

- осуществлять оплату коммунальных и прочих услуг;

- производить перевод денежных средств с одной банковской карты на другую.

Обрати внимание!

В зависимости от выбранного вида карты расчёты можно осуществлять на территории России или на территории России и за рубежом.

Применение банковских карт позволяет не только автоматизировать расчётные операции и их учёт, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности в расчётах.

Бурное развитие информационных технологий неизменно сказывается и на банковской сфере: расчеты наличными деньгами все больше замещаются операциями по пластиковым картам. При этом, по мнению специалистов, объем использования банковских карт будет только расти, ведь этот платежный инструмент имеет серьезные преимущества как для покупателей и предпринимателей, так и для банковских структур.

Что собой представляет пластиковая банковская карта и как она работает?

Пластиковая карта банка, или банковская платежная карта, — незаменимое средство безналичных расчетов, сочетающее в себе множество современных технологий. Каждая карта может быть привязана к одному или нескольким счетам в банке, использоваться для оплаты любых товаров и услуг (в том числе онлайн), а также для снятия наличных. Собственником пластиковой карты является кредитная организация, выпустившая ее (банк-эмитент), а держателем — клиент банка.

Пластиковые банковские карты начали активно выпускаться в США в 1950-е годы как новый инструмент безналичного расчета, постепенно заменяя морально устаревшие чековые книжки. Первый такой продукт был введен в «массовый» оборот нью-йоркским банком Long Island Bank в 1951 году, в Европе «первооткрывателем» пластиковых карт стала британская компания Finders Services. Магнитная полоса появилась на карточках в 1960-е, а чипы — в 1990-х.

Это интересно! История банковских карт началась в США в далеком в 1914 году. Именно тогда были выпущены первые аналоги современных пластиковых карт, правда выполнены они были из картона и представляли собой не что иное, как удостоверение платежеспособности клиента. В 1928 году на смену целлюлозе пришел более надежный материал — металл, позволивший на примитивном уровне автоматизировать обработку данных. Но первая в мире по-настоящему массовая платежная карточная система появилась в 1949 году с созданием компании Diners Club. Хотя такая система была клубной, а не банковской, и имела ограниченное применение в рамках определенного круга предприятий торговли и услуг, она работала и работает по той же системе, как и все ее современные банковские последователи — American Express, Visa и MasterCard.

Как осуществляются расчеты банковскими картами?

Платежи пластиковой картой могут осуществляться в любой торговой точке, оборудованной торговым терминалом соответствующей платежной системы (POS-терминалом). И если для обычных держателей карт этот процесс заключается в считывании карты терминалом, то по факту процесс намного сложнее. Расчет происходит по следующей схеме:

- В момент оплаты товара или услуги терминал производит проверку подлинности карточки и наличия средств на счете через процессинговый центр.

- Затем происходит списание средств со счета банковской карты и формирование чека.

- В конце рабочего дня торговая точка передает все чеки в банк-эквайер.

- Эквайер перечисляет общую сумму по всем чекам на счет предприятия. Эквайер передает в процессинговый центр информацию о сделках с использованием банковских карт, эмитентом которых он не является.

- Процессинговый центр обеспечивает взаимодействие между всеми участниками расчетов. Он собирает информацию о всех транзакциях по пластиковым картам, формирует итоговые данные и доводит их до сведения банка-эмитента, эквайера и расчетного банка платежной системы, которая используется данной пластиковой картой.

- На основе предоставленной информации расчетный банк списывает необходимую сумму с корсчета эмитента и зачисляет ее на корсчет эквайера.

- Банк-эмитент списывает сумму операции со специального банковского счета владельца карты с учетом комиссионных (как видно из описанного нами процесса, обычно это происходит на следующий день после совершения покупки).

Словарь держателя кредитной карты

- Банк-эквайер — кредитная организация, которая обеспечивает расчеты по пластиковым картам какой-либо торговой точки (обслуживает ее).

- Банк-эмитент — кредитная организация, выпустившая кредитную карту, по которой производится оплата покупки.

- Процессинговый центр — подразделение банка, осуществляющее взаимодействие между участниками расчетов и обеспечивающее проведение внутрибанковской обработки операций с пластиковыми картами.

- Транзакция – любая операция с использованием банковского счета.

- Корсчет (корреспондентский счет) — счет, открываемый банком в подразделении Центрального банка или в иной кредитной организации.

Типы пластиковых карт

Рассмотрим различные виды пластиковых карт. Существует много признаков, по которым можно классифицировать банковские карты, мы приведем наиболее значимые из них.

По типу финансовых средств: «дебет-кредит»

По типу средств, размещенных на карте, выделяют дебетовые и кредитные карты. В России существует некоторая путаница в использовании термина «кредитная карта». Иногда им обозначают любые пластиковые карты, иногда – только карты с кредитными средствами. Причина этой путаницы в том, что исторически первые пластиковые карты были именно кредитными, а не дебетовыми. Поэтому за всеми картами сохранилось название «кредитных».

- Дебетовые. На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счете, привязанном к данной карте. Помимо этого, существуют овердрафтные карты, позволяющие производить платежи как за счет средств держателя карты, так и за счет кредита, предоставляемого банком в случае недостатка средств на счете. Дебетовые карты, которые оформляются предприятием для своих работников в целях перечисления зарплаты и других начислений, называются «зарплатными». Такие карты выдаются в рамках «зарплатного проекта», то есть договора, заключенного между банком и предприятием. Зарплатные пластиковые карты являются дебетовыми, иногда — овердрафтными.

- Кредитные. На кредитной карте, как было упомянуто выше, хранятся деньги, которые банк предоставляет в пользование держателю карты. Каждый банк устанавливает определенный кредитный лимит, в рамках которого клиент может совершать покупки и снимать наличные. При этом на кредитной карте могут храниться и собственные средства держателя. Кредитные карты различаются по схеме начисления процентов за пользование кредитом. Большинство кредитных пластиковых карт имеется так называемый грейс-период, или льготный беспроцентный период, в течение которого на использованные средства не начисляются проценты (обычно 50–60 дней), если задолженность будет погашена в течение этого срока. Существуют также кредитные карты, в которых проценты начисляются сразу после совершения покупки, то есть по ним отсутствует льготный беспроцентный период.

По категориям карты: от классики до «платины»

Чем выше категория карты, тем больше у нее возможностей, но и стоимость ее обслуживания возрастает пропорционально. Существуют карты классической категории, золотой, платиновой и более высокие «черные» карты, как например, MasterCard Black Edition или Visa Black. Кроме того, обладание золотой, платиновой или тем более «черной» картой подчеркивают статус ее держателя, что для многих немаловажно. С повышением категории карты растут кредитные лимиты на ней. Для сравнения кредитный лимит по классической карте «Альфа-Банка» — до 500 000 рублей, по платиновой — до 1 000 000 рублей. Следует также отметить, что чем выше статус карты, тем больше привилегий она предоставляет держателю. Так, международные платежные системы предоставляют скидки для держателей премиальных карт, а банки предусматривают особый сервис в виде приоритета обслуживания, консьерж-службы и многого другого, что зависит от конкретного банка-эмитента.

Существует также категория виртуальных, карт: они не имеют физического носителя и предназначены исключительно для совершения покупок через Интернет, без возможности снятия наличных.

По времени оформления: экспресс-карты vs классические

Классические кредитные и дебетовые карты обычно оформляются в течение 2–5 рабочих дней. При необходимости в некоторых банках можно воспользоваться услугой срочного оформления пластиковой карты. Услуга платная, однако позволяет получить заветную карту в этот же или на следующий рабочий день. Некоторые банки предлагают моментальный выпуск пластиковой карты. Данные карты выдаются сразу же клиенту на руки в течение от нескольких минут до одного часа. Обычно, мгновенные карты имеют все те же функции, что и остальные карты.

По типу платежной системы: Visa или MasterCard

Мировой рынок пластиковых карт сегодня «делят» три крупнейшие платежные системы: Visa International, MasterCard International и азиатская Union Pay. На платежную систему Visa приходится около 30%, на MasterCard примерно 15,35%, на Union Pay — чуть более 53%.

Платежные системы, в первую очередь, обеспечивают возможность проведения расчетов между различными банками. Например, MasterCard объединяет 22 тыс. финансовых учреждений в 210 странах мира, а VISA — 21 тыс. финансовых организаций. От MasterCard VISA отличается в основном тем, что ориентирована на операции в долларах, тогда как MasterCard — на операции в долларах и евро.

По типам дополнительных сервисов: большие возможности

Кобрендинговые пластиковые карты выпускаются в партнерстве с различными крупными фирмами, как правило, сетями. Такие карты предоставляют их держателю какие-либо привилегии или бонусы от компании-партнера банка. Например, если партнером выступает авиакомпания или сервис продажи авиабилетов, то при совершении покупок клиент получает так называемые бонусные «мили», которые затем можно потратить на покупку авиабилета. Если партнером выступает «Аэрофлот», то мили тратятся на приобретение билетов этой авиакомпании. Кобрендинговую карту имеет смысл выбирать только в том случае, если вы уже являетесь активным пользователем услуг компании-партнера. Во всем остальном подобные карты ничем не отличаются от других пластиковых карт.

Еще одна привлекательная услуга, которую предоставляют некоторые банки в дополнение к пластиковой карте — это Cash Back. Смысл опции в том, что, совершая различные покупки по кредитной или дебетовой карте, в конце месяца клиент получает определенный процент от всей потраченной по карте сумме обратно на свой счет. Например, если Сash Back 3%, и вы за месяц совершили операций по карте на 100 000 руб., то банк вернет на нее до 3000 руб.

По типу защиты: технологии на службе безопасности

Пластиковые карты имеют два способа записи информации: магнитную полосу и микрочип. Первые карты с электронной магнитной полосой появились в 1971 г., а в конце 1990-х в кредитные карты стали интегрироваться чипы. Необходимость в чипах возникла, когда магнитная полоса перестала обеспечивать необходимый уровень защиты информации от мошенничества и подделок. Оплата картой, оснащенной чипом, в обычном магазине может быть произведена только после введения владельцем карты ПИН-кода, который «выдается» вместе с картой. Таким образом, уровень идентификации владельца повышается.

Наиболее современные карты оснащены новой технологией оплаты покупок в одно касание, получившей название Pay pass (от платежной системы MasterCard) и Pay wave (от Visa). Чтобы оплатить покупку, достаточно прикоснуться картой к считывающему терминалу на кассе. Если сумма покупки до 1 000 рублей, вам даже не придется вводить ПИН-код. Данная технология обеспечивает дополнительную защиту, так как во время оплаты карту не нужно передавать кассиру.

Существует также технология 3D Secure, которая обеспечивает безопасность проведения интернет-платежей с помощью пластиковых карт. Технология была разработана платежной системой VISA, аналогичную технологию под названием MasterCard SecureCode внедрила и компания MasterCard. Аутентификация 3D Secure позволяет торговым точкам и банкам убедиться, что платеж совершает именно держатель карты.

Какую банковскую карту выбрать?

Начнем с вопроса, в каких случаях в дополнение к дебетовой пластикой карте необходимо иметь еще и кредитную? В принципе, наличие «запасной» карты с кредитными средствами актуально всегда — в дальних поездках, при необходимости совершения срочных платежей или покупок, или просто при возникновении проблем с дебетовой картой кредитка может стать настоящей «палочкой-выручалочкой». На сегодняшний день кредитная пластиковая карта является крайне удобным и полезным средством для совершения платежей. Кредитная карта не подходит только для снятия наличных (за снятие наличных банк взимает относительно высокую комиссию). При желании можно найти кредитную карту с бесплатным обслуживанием (банки часто устраивают такие акции) и продолжительным грейс-периодом, то есть периодом, в течение которого можно пользоваться картой и не платить проценты, что делает ее особенно выгодной.

Виртуальная карта актуальна только для тех, кто совершает множество покупок через Интернет или ведет в нем свою профессиональную деятельность. Она необходима в том случае, если хотите обезопасить свою дебетовую карту от мошенничества и кражи личной информации, что иногда случается при покупках в Интернете. В этом случае перед совершением операции необходимо перевести необходимую сумму с дебетовой карты на виртуальную. Однако нужно помнить о том, что снятие наличных с виртуальной карты невозможно, так же, как и оплата в офлайн-магазинах.

Дебетовая карта является универсальным инструментом: если вам необходима пластиковая карта исключительно для пользования собственными средствами, то дебетовой карты будет достаточно. Она также является наиболее удобной с точки зрения снятия наличных.

Тициан. «Се человек». 1543. Холст, масло. 242 × 361 см. Музей истории искусств, Вена.

Пластиковая карта банка, или банковская платежная карта, — незаменимое средство безналичных расчетов, сочетающее в себе множество современных технологий.

Каждая карта может быть привязана к одному или нескольким счетам в банке, использоваться для оплаты любых товаров и услуг (в том числе онлайн), а также для снятия наличных. Собственником пластиковой карты является кредитная организация, выпустившая ее (банк-эмитент), а держателем — клиент банка.

Пластиковые банковские карты начали активно выпускаться в США в 1950-е годы как новый инструмент безналичного расчета, постепенно заменяя морально устаревшие чековые книжки.

Первый такой продукт был введен в «массовый» оборот нью-йоркским банком Long Island Bank в 1951 году, в Европе «первооткрывателем» пластиковых карт стала британская компания Finders Services. Магнитная полоса появилась на карточках в 1960-е, а чипы — в 1990-х.

Основные виды карт

Существует несколько видов банковских карт, они различаются по территории применения, по принадлежности средств и по назначению.

По территории применения:

- Локальные

- Международные

- Виртуальные

Локальные (внутрибанковские)

Эти карты предназначены для совершения операций строго в системе банка-эмитента. Она может быть использована только в банкоматах и терминалах своего банка. Банкоматы и терминалы других банков такую карту не обслуживают.

Оплату покупок в торговых точках также можно производить только при наличии терминала данного банка, что является достаточно редким явлением. Совершать операции в интернете эта карта не позволяет, за исключением операций на сайте банка-эмитента, если он предоставляет такую возможность.

Международные

Самые известные платёжные системы — Visa (Visa Platinum, Visa Classic, Visa Gold, Visa Electron) и Mastercard (Mastercard Platinum, Cirrus, Maestro, Mastercard Gold, Mastercard Mass).В большинстве случаев это дебетовые банковские карты, как правило, не позволяющие производить электронные платежи через Интернет. Это заметно повышает безопасность их использования.

Данные банковские пластиковые карты — самые недорогие по стоимости выпуска и обслуживания (вне зависимости от типа платежной системы — Visa или MasterCard), а получение дебетовой банковской карты — стандартная процедура.

Виртуальные

Виртуальные банковские карты — это карты, предназначенные для совершения операций исключительно через Интернет.

По внешнему виду они почти не отличаются от обычных дебетовых карт, однако в них отсутствуют магнитная полоса и чип, что делает невозможным использование карты в банкоматах и терминалах.

Также у владельца карты отсутствует возможность получить наличные в кассе отделения банка, за исключением случая закрытия карты при наличии на ней положительного остатка. Таким образом, виртуальная карта — это скорее реквизиты счёта, представленные в форме банковской карты.

Карты по принадлежности средств

По принадлежности средств личные банковские карты делятся на:

- Дебетовые

- С разрешенным овердрафтом

- Кредитные

- Предоплаченные

Дебетовые

На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счете, привязанном к данной карте.

Помимо этого, существуют овердрафтные карты, позволяющие производить платежи как за счет средств держателя карты, так и за счет кредита, предоставляемого банком в случае недостатка средств на счете. Дебетовые карты, которые оформляются предприятием для своих работников в целях перечисления зарплаты и других начислений, называются «зарплатными».

Такие карты выдаются в рамках «зарплатного проекта», то есть договора, заключенного между банком и предприятием. Зарплатные пластиковые карты являются дебетовыми, иногда — овердрафтными.

С разрешенным овердрафтом

Банковская карта с разрешенным овердрафтом — это усовершенствованная дебетовая карта, особенностью которой является возможность превышения имеющихся на счете собственных средств. Превышение средств осуществляется за счёт кредита, который автоматически открывается на карте, когда сумма совершаемой операции превосходит положительный остаток.

Кстати, рекомендуем:

- Срочный сберегательный вклад

- Ипотека Домклик личный кабинет войти

- Каспий Банк кредиты

Размер овердрафта является фиксированным и оговаривается в договоре на открытие карты. Карты с разрешенным овердрафтом часто бывают привязан к счетам зарплатных проектов, в связи с чем выданный кредит погашается автоматически при перечислении заработной платы. Также, по счёту могут производиться автоматические платежи, несмотря на отсутствие средств, что будет также приравниваться к кредиту.

Комиссия за кредит начинает начисляться с момента превышения лимита собственных средств до зачисления на счёт суммы необходимой суммы с учётом комиссии. Как правило, процентные ставки за операции овердрафта выше, чем по обычным кредитам.

Кредитные

Кредитная карта предназначена для совершения операций на заёмные средства. По своим свойствам кредитная карта — это почти тоже, что кредит. Основная разница заключается в том, что средствами можно пользоваться по мере необходимости, при этом проценты начисляются только на сумму, которая была фактически использована.

Кредитные карты являются многоразовыми, то есть после погашения взятой суммы можно снова использовать кредитные средства. При этом за периоды, когда кредитные средства не используются, и на счету отсутствует задолженность, комиссии не взимаются (за исключением оплаты дополнительных услуг, например мобильный-банк).

Сумма кредита устанавливается индивидуально для каждого клиента и определяется по тем же принципам, что и при оформлении обычного кредита.

Ещё одна особенность кредитной карты состоит в том, что на ней не предполагается наличие положительного остатка. То есть даже если при внесении средств на счету карты образовался «плюс», он не может быть использован ни на что, кроме погашения кредита после его использования при следующих операциях. Списание этих средств происходит в установленный договором срок погашения кредита.

Проценты по кредитным картам обычно ниже, чем по картам с разрешенным овердрафтом, но выше, чем по обычным кредитам. Важное отличие кредитной карты от обычного кредита заключается в наличии так называемого «льготного периода» — определенного срока, в течение которого проценты за пользование кредитными средствами не начисляются. Длительность этого периода различается в зависимости от банков, но в среднем составляет 50−60 дней.

Также следует помнить, что кредитными картами выгодно пользоваться при оплате покупок непосредственно картой, так как за снятие наличных средств в банкоматах большинство банков берут проценты, в среднем 3−5%.

Предоплаченные

Предоплаченная банковская карта — это карта, на которой в момент её покупки имеется определенная сумма, а расчеты производятся от лица банка-эмитента. Предоплаченная карта позволяет совершать покупки или оплачивать услуги, по такому же принципу, что и обычная дебетовая карта.

Банк, выпустивший карту, может внести ограничения по использованию карты, например:

- короткий срок действия карты, по истечении которого нельзя будет воспользоваться ей или её заменить;

- невозможность вернуть средства в случае утраты карты или после окончания её срока действия;

- отсутствие возможность обналичивать средства;

- невозможность пополнить счёт карты.

Если сумма на предоплаченной карте не превышает 15 000 рублей, то банк не требует идентификации клиента. Подарочные банковские карты являются одной из разновидностей предоплаченных банковских карт.

Деление по назначению

По назначению банковские карты делятся на:

- Личные

- Зарплатные

- Корпоративные

- Предвыпущенные

Личные

Личная банковская карта оформляется клиентом самостоятельно и используется им в личных целях. В связи с тем, что клиент заводит карту по собственной инициативе, он, как правило, делает это осознанно и стремится к тому, чтобы карта наиболее полно удовлетворяла его потребности и давала некоторые преимущества.

Зарплатные

Зарплатные карты выдаются сотрудника компаний в рамках зарплатных проектов (договор предприятия с банком о перечислении заработной платы на карты).

Условия использования зарплатных карт обычно являются более выгодными, чем при использовании личных. Кроме того, владельцам зараплатных карт банки обычно значительно упрощают процесс оформления кредита, и условия кредитования при этом могут быть льготными.

В зависимости от конкретной организации может потребоваться вернуть карту после окончания работы в компании или продолжать пользоваться ею до истечения срока действия.

Корпоративные

Корпоративные карты выпускаются с целью совершения оперативных покупок и оплаты услуг сотрудниками компаний в её интересах, например оплата ресторанов, АЗС, автомоек и т.д.

Денежные средства, находящиеся на счету карты, принадлежат компании и учитываются в расчете собственных средств. В связи с этим, все операции, проводимые по карте, должны быть подтверждены чеками и другими документами, подтверждающими целевое использование средств.

Предвыпущенные

Предвыпущенная банковская карта — это карта, которая выпускается ещё до написания клиентом заявления на получение карты. Такая карта изначально не содержит информацию о её владельце, на ней не указаны ФИО. Карта прикрепляется к счёту, который открывается на конкретного клиента. Такая карта дает возможность совершать все те же операции, что и обычная дебетовая, в том числе пользоваться онлайн-банком, получать проценты на остаток средств.

Однако в целях безопасности не рекомендуется использовать такие карты как основные и хранить на них большие суммы, так как проведение оплаты по ним не требует предъявления документов. Кроме того, карты могут не приниматься для бронирования отелей, аренды автомобилей и оплаты в некоторых интернет-магазинах.

Предвыпущенные карты очень удобны, когда необходимо срочно оформить карту, ведь в этом случае процедура займёт несколько минут. Также их часто используют банки для выплаты процентов или для пополнения кредитного счёта.

Деление по категориям карты: от классики до «платины»

Чем выше категория карты, тем больше у нее возможностей, но и стоимость ее обслуживания возрастает пропорционально. Существуют карты классической категории, золотой, платиновой и более высокие «черные» карты, как например, MasterCard Black Edition или Visa Black.

Кроме того, обладание золотой, платиновой или тем более «черной» картой подчеркивают статус ее держателя, что для многих немаловажно. С повышением категории карты растут кредитные лимиты на ней. Для сравнения кредитный лимит по классической карте «Альфа-Банка» — до 500 000 рублей, по платиновой — до 1 000 000 рублей.

Следует также отметить, что чем выше статус карты, тем больше привилегий она предоставляет держателю. Так, международные платежные системы предоставляют скидки для держателей премиальных карт, а банки предусматривают особый сервис в виде приоритета обслуживания, консьерж-службы и многого другого, что зависит от конкретного банка-эмитента.

По времени оформления: экспресс-карты vs классические

Классические кредитные и дебетовые карты обычно оформляются в течение 2−5 рабочих дней. При необходимости в некоторых банках можно воспользоваться услугой срочного оформления пластиковой карты. Услуга платная, однако позволяет получить заветную карту в этот же или на следующий рабочий день.

Некоторые банки предлагают моментальный выпуск пластиковой карты. Данные карты выдаются сразу же клиенту на руки в течение от нескольких минут до одного часа. Обычно, мгновенные карты имеют все те же функции, что и остальные карты.

По типам дополнительных сервисов: большие возможности

Кобрендинговые пластиковые карты выпускаются в партнерстве с различными крупными фирмами, как правило, сетями. Такие карты предоставляют их держателю какие-либо привилегии или бонусы от компании-партнера банка.

Например, если партнером выступает авиакомпания или сервис продажи авиабилетов, то при совершении покупок клиент получает так называемые бонусные «мили», которые затем можно потратить на покупку авиабилета.

Если партнером выступает «Аэрофлот», то мили тратятся на приобретение билетов этой авиакомпании. Кобрендинговую карту имеет смысл выбирать только в том случае, если вы уже являетесь активным пользователем услуг компании-партнера. Во всем остальном подобные карты ничем не отличаются от других пластиковых карт.

Еще одна привлекательная услуга, которую предоставляют некоторые банки в дополнение к пластиковой карте — это Cash Back. Смысл опции в том, что, совершая различные покупки по кредитной или дебетовой карте, в конце месяца клиент получает определенный процент от всей потраченной по карте сумме обратно на свой счет. Например, если Сash Back 3%, и вы за месяц совершили операций по карте на 100 000 руб., то банк вернет на нее до 3000 руб.

По типу защиты: технологии на службе безопасности

Пластиковые карты имеют два способа записи информации: магнитную полосу и микрочип. Первые карты с электронной магнитной полосой появились в 1971 г., а в конце 1990-х в кредитные карты стали интегрироваться чипы.

Необходимость в чипах возникла, когда магнитная полоса перестала обеспечивать необходимый уровень защиты информации от мошенничества и подделок. Оплата картой, оснащенной чипом, в обычном магазине может быть произведена только после введения владельцем карты ПИН-кода, который «выдается» вместе с картой. Таким образом, уровень идентификации владельца повышается.

Наиболее современные карты оснащены новой технологией оплаты покупок в одно касание, получившей название Pay pass (от платежной системы MasterCard) и Pay wave (от Visa). Чтобы оплатить покупку, достаточно прикоснуться картой к считывающему терминалу на кассе.

Если сумма покупки до 1 000 рублей, вам даже не придется вводить ПИН-код. Данная технология обеспечивает дополнительную защиту, так как во время оплаты карту не нужно передавать кассиру.

Существует также технология 3D Secure, которая обеспечивает безопасность проведения интернет-платежей с помощью пластиковых карт. Технология была разработана платежной системой VISA, аналогичную технологию под названием MasterCard SecureCode внедрила и компания MasterCard. Аутентификация 3D Secure позволяет торговым точкам и банкам убедиться, что платеж совершает именно держатель карты.

В итоге

Как можно убедиться, все банковские платежные карты чрезвычайно схожи друг с другом с точки зрения выполнения ими своей основной функции. Между тем, очевидно, что кредитная карта открывает для владельца более широкий круг возможностей по сравнению с дебетовой.

При выборе между кредитной и дебетовой картами необходимо помнить, что это совершенно разные платежные инструменты. Дебетовая карта обычно подразумевает накопление собственных средств. Если же нужны средства, которых у вас на сегодня нет, удобна кредитная карта. Главное — не увлечься и не начать жить «в кредит».

Развитие информационных технологий в экономике оказывает огромное влияние в том числе и на банковскую сферу. В современном мире население охотно производит оплату товаров (работ, услуг) не только наличными денежными средствами, но и пластиковыми картами.

Пластиковая карта банка (или банковская платёжная карта) является средством безналичных расчётов. Она может быть привязана к одному или нескольким счетам в банке, использоваться для оплаты любых товаров и услуг (в том числе онлайн), а также для снятия наличных.

По типу средств, находящихся на карте, выделяют дебетовые и кредитные карты.

На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счёте, привязанном к данной карте.

На кредитной карте хранятся деньги, которые банк предоставляет в пользование держателю карты. Каждый банк устанавливает определённый кредитный лимит, в рамках которого клиент может совершать покупки и снимать наличные. При этом на кредитной карте могут храниться и собственные средства держателя. Кредитные карты различаются по схеме начисления процентов за пользование предоставленным кредитом.

Кредитный лимит — максимальная сумма, которую можно потратить или снять с определённого кредитного счёта или карты.

Выделяют также овердрафтные карты, которые представляют собой совокупность кредитной и дебетовой карты. Производить платежи по такой карте можно как за счёт средств держателя карты, так и за счёт кредита, предоставляемого банком в случае недостатка средств на счёте.

Обрати внимание!

Помимо кредитных и дебетовых карт, которых сейчас очень много, существуют также виртуальные карты. Они не имеют физического носителя и предназначены исключительно для совершения покупок через Интернет, без возможности снятия наличных.

Пластиковые карты имеют массу преимуществ:

• нет необходимости носить с собой большие суммы наличных денежных средств;

• удобство совершения платежа;

• в случае потери карты её можно заблокировать, и денежные средства останутся на счету нетронутыми;

• по некоторым кредитным картам банки устанавливают льготный беспроцентный период (если вернуть средства на карту в этот период, то проценты по ним начисляться не будут) и т.д.

Однако есть и недостатки:

• процент за пользование средствами по кредитной карте значительно выше, чем по потребительскому кредиту;

• не все магазины принимают карты к оплате покупки;

• за снятие наличных денежных средств может взиматься процент (например, в банкоматах сторонних банков, или если речь идёт о кредитных картах);

• владельцы банковских карт всё чаще и чаще подвергаются атакам мошенников.

Обрати внимание!

Но, несмотря на недостатки, популярность банковских карт растёт с каждым годом.

Кредитные организации стараются идти в ногу со временем и часто предлагают потребителю финансовых услуг новинки. Разберёмся в том, что из себя представляют карты с технологией бесконтактных платежей и как оплачивать покупки с помощью мобильного телефона.

Карты бесконтактной оплаты: что нужно знать?

Карты с технологией бесконтактной оплаты — это карты, которые оснащены встроенными чипом и антенной, передающими по радиоканалу на бесконтактный терминал информацию о платеже.

От обыкновенных карт такие карты отличаются тем, что с их помощью оплату товара на кассе можно произвести мгновенно, одним касанием. Вы просто подносите пластиковую карту к специальному считывающему устройству — и покупка уже оплачена!

Не нужно отдавать карточку кассиру, дополнительно вводить пин-код (если стоимость товара или услуги менее 20 рублей).

Обрати внимание!

Перед оплатой убедись, что сумма на экране терминала соответствует сумме покупки.

При этом деньги не могут списаться дважды за одну покупку, так как после того, как первая оплата прошла, терминал на кассе подает звуковой сигнал и отключается.

Бесконтактные карты бывают как расчётными, так и кредитными.

При этом существуют бесконтактные карты с технологиями payWave и PayPass. У платежной системы MasterCardWorldwide такая технология бесконтактных платежей называется PayPass, у VISA — соответственно payWave.

Особых различий между ними нет, методики использования таких карт практически одинаковы.

Оплата покупок с мобильного телефона

Банковская сфера постоянно развивается. Для удобства пользования банковскими картами разработана уникальная технология, с помощью которой можно оплачивать покупки с мобильных и иных устройств.

То есть создана система бесконтактных платежей, позволяющая привязать обычную банковскую карту к приложению, а затем использовать сервис на смартфоне или «умных» часах для оплаты товаров и услуг.

Примеры таких систем: Android Pay, Apple Pay, Samsung Pay.

Технология позволяет не носить с собой все банковские карты, заменив их одним приложением на смартфоне.

Такие системы бесконтактных платежей чаще всего не берут комиссию с пользователя, со счёта покупателя списывается сумма, указанная в чеке.

На сегодняшний день практически у каждого гражданина старше 18 лет есть банковская пластиковая карта.

Оформить банковскую карту можно с 14 лет.

Среди банковских карт выделяют:

— зарплатные карты;

— кобрендинговые карты;

— карты с системой «CashBack».

Зарплатные карты, которые выдаются банком сотрудникам организации для того, чтобы на них осуществлялось перечисление заработной платы.

Кобрендинговые пластиковые карты выпускаются банком в партнёрстве с различными крупными фирмами. Они предоставляют их держателю привилегии или бонусы от компании-партнёра банка.

Карты с системой «CashBack» — это кредитные или дебетовые карты, по которым при совершении покупки определённый процент от всей потраченной по карте суммы в конце месяца возвращается обратно на счёт карты.

В связи с ростом популярности банковских карт, а, следовательно, увеличением объёма операций по ним, участились и случаи мошенничества с банковскими картами.

Для того, чтобы максимально защитить клиентов от действий правонарушителей, каждая банковская карта обладает несколькими системами защиты.

Пластиковые карты имеют два способа записи информации: магнитную полосу и микрочип. Необходимость в чипах возникла, когда магнитная полоса перестала обеспечивать необходимый уровень защиты информации от мошенничества и подделок. Оплата картой, оснащённой чипом, в обычном магазине может быть произведена только после введения владельцем карты ПИН-кода, который «выдаётся» вместе с картой. Таким образом уровень идентификации владельца повышается.

Для того, чтобы идентифицировать клиента, банки просят при получении карты придумать кодовое слово, которое повышает уровень защищённости платежей.

Существует также технология 3D Secure, которая обеспечивает безопасность проведения интернет-платежей с помощью пластиковых карт. 3D Secure позволяет торговым точкам и банкам однозначно убедиться, что платёж совершает именно держатель карты.

При использовании технологии 3D Secure держатель карты подтверждает каждую операцию по своей карте специальным одноразовым паролем, который он получает в виде SMS-сообщения на свой мобильный телефон.

Если карта подключена к 3D Secure, то порядок оплаты будет такой:

• выберите покупку;

• оформите платёж, введя реквизиты карты Visa / MasterCard, которые запрашивает интернет-магазин;

• система автоматически осуществит проверку вашей карты. Если по карте возможно проведение операций по технологии 3D Secure, ваш запрос автоматически будет переадресован на специальную страницу;

• дождитесь получения SMS-сообщения и введите одноразовый пароль (SecureCodeTM);

• подтвердите операцию, нажав кнопку «Отправить» и дождитесь результата.

Обрати внимание!

Чтобы не стать жертвой мошенников, необходимо быть внимательным и не давать свои личные данные, ПИН-код карты и «кодовое слово» неизвестным людям. Это позволит сохранить свои деньги. Также не рекомендуется производить оплату по карте на интернет-сайтах, где платежи не защищены системой 3D Secure.

Отличаются кредитные карты от обычного потребительского кредита тем, что проценты по кредитной карте начисляются не на всю сумму кредитного лимита, а только на те деньги, которые были фактически израсходованы.

Обрати внимание!

Если вы не тратите деньги с вашей кредитной карты, то вы и не платите никаких процентов (в отличие от кредита, где с самого первого дня вы платите проценты на всю сумму задолженности, даже если вы не потратили еще ни копейки).

Кроме того, сумма, которую клиент должен погасить по кредитной карте, возвращается на карту (за вычетом процентов) и становится снова доступной для использования. Существуют также кредитные карты с льготным периодом, в течение которого на потраченные деньги процент не начисляется. Обычно он составляет от 21 до 100 дней.

При этом необходимо учитывать, что кредитная карта не является абсолютным решением всех финансовых вопросов.

Как правило, при одних и тех же условиях кредитные карты предоставляются клиентам с меньшим лимитом, чем если бы это был обычный потребительский кредит. Процентная ставка по кредитным картам часто бывает выше, чем по кредитам. Также многие банки берут дополнительный процент за снятие наличных денежных средств с кредитной карты.

С целью улучшения сервисного обслуживания и для учёта интересов своих клиентов банки предлагают различные варианты применения пластиковых карт.

Чтобы не бояться пластиковой карты банка и умело использовать её преимущества, клиенту необходимо понимать принцип работы карточного счёта и банковской карточки.

Многие банки предлагают услугу выпуска нескольких карт, привязанных к одному карточному счёту. То есть кроме основной карты, выданной на имя держателя счёта банковской карты, могут выдаваться и дополнительные дебетовые карты (для членов его семьи, например).

Операции по картам в банке могут быть двух типов:

• приходные (поступление денежных средств);

• расходные (использование, перечисление, снятие денежных средств).

Счета дебетовых карт (в зависимости от их назначения) пополняются деньгами за счёт:

• перечисления заработной платы;

• перечисления пенсий и пособий социальными службами;

• перечисления стипендий учебными заведениями;

• внесения наличных денежных средств самим владельцем карты;

• получения денежных средств со счёта другой банковской карты путём перечисления средств через банкоматы;

• перечисления средств со счетов срочных вкладов по окончании срока вложения (по договору) и отсутствии или нежелании осуществлять пролонгацию вклада;

• зачисления средств физических лиц, поступающих по системам денежных переводов.

Расчётная (дебетовая) карта очень распространена и удобна в применении. По ней можно:

-получать деньги через банкомат как своего, так и других банков;

— получать деньги через операционную кассу банка;

— производить безналичные расчёты за услуги предприятиям сервисной сети;

— осуществлять покупки товаров в магазинах, имеющих установленные терминалы банков;

— осуществлять оплату коммунальных и прочих услуг;

— производить перевод денежных средств с одной банковской карты на другую.

Обрати внимание!

В зависимости от выбранного вида карты расчёты можно осуществлять на территории Республики Беларусь или на территории Республики Беларусь и за рубежом.

Применение банковских карт позволяет не только автоматизировать расчётные операции и их учёт, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности в расчётах.

1. Верно ли следующее утверждение?

На кредитной карте хранятся деньги, которые банк предоставляет в пользование держателю карты.

А) да;

Б) нет.

2. Выберите правильный ответ:

Такие карты различаются по схеме начисления процентов за пользование предоставленным во временное пользование лимитом денежных средств:

А) кредитные;

Б) дебетовые;

В) овердрафтные

3. Заполните пропуски:

На _________(1) пластиковой карте хранятся исключительно личные денежные ________(2) держателя.

А) срочной

Б) пластиковой

В) дебетовой

Г) мешки

Д) средства

Е) реквизиты

4. Выберите правильный ответ:

(возможны несколько вариантов ответа)

К недостаткам банковских карт относят:

А) за снятие наличных денежных средств в банкоматах сторонних банков берётся процент;

Б) удобство совершения платежа;

В) владельцы банковских карт всё чаще и чаще подвергаются атакам мошенников;

Г) нет необходимости носить с собой большие суммы наличных денежных средств.

5. Выберите правильный вариант ответа:

Данные карты выдаются банком сотрудникам организации для того, чтобы на них осуществлялось перечисление заработной платы.

А) зарплатная;

Б) кредитная;

В) дебетовая;

Г) карта с ситсемой CashBack.

6. Заполните пропуски:

Кобрендинговые пластиковые карты ____________(1) банком в партнёрстве с различными крупными фирмами. Такие карты предоставляют их держателю _________(2) или бонусы от компании-партнёра банка.

А) продаются;

Б) выпускаются;

В) дарятся;

Г) проблемы;

Д) денежные средства;

Е) привилегии.

7. Заполните пробел:

Оплата картой, оснащённой _________, в обычном магазине может быть произведена только после введения владельцем карты ПИН-кода

А) датой рождения;

Б) кодом;

В) микрочипом.

8. Верно ли следующее утверждение?

Оформить банковскую карту в России можно с 18 лет.

А) да;

Б) нет.

9. Отметьте верный ответ:

На банковскую карту может быть перечислена стипендия.

А) да;

Б) нет

10. Выберите правильный ответ:

Перечисление пенсий и пособий социальными службами является:

А) расходной операцией;

Б) приходной операцией.

11. Подпишите элементы банковской карты

Ответы:

1 – А;

2 – В;

3 – В, Д;

4 – А,В;

5 – А;

6 – Б, Е;

7 – В;

8 – Б;

9 – А;

10 – А;

11 —

Виды оплаты. Защита от мошенников

Какие бывают способы оплаты?

Платежи на территории РФ могут осуществляться наличными или безналичными расчетами. Это основная классификация, которая разделяет абсолютно все способы платежей. Платеж наличными — вид расчетов, при котором оплата товара или услуги производится посредством передачи наличных денег от одного лица другому.

Безналичный расчет — вид платежа, при котором оплата товара осуществляется без применения наличных денег, вместо этого средства вносят на банковский счет, электронный кошелек и т.д.

Способы оплаты наличными:

-

Наличными в кассе, курьеру, путем передачи денежных средств от непосредственного заказчика исполнителю или третьему лицу.

-

Через терминалы самообслуживания Qiwi, Элекснет, Киберплат и другие. Пользователь выбирает необходимую услугу на экране терминала и оплачивает ее, путем внесения денежных средств в купюромприемник. В таких термина — лах можно оплатить практически все, в том числе кредиты, онлайн-займы и т.д.

-

В банковских ПВН и банкоматах с функцией приема наличных. Опять же нужно выбрать необходимый параметр (например, оплата госпошлины), ввести назначение платежа и вставить купюры, оплатив операцию.

-

Платеж в банке или на Почте России. Большинство пенсионеров до сих пор платят за электроэнергию и квартиру в отделениях Почты, так уж завелось. Для совершения платежа необходимо предъявить платежное поручение или просто указать реквизиты получателя, после чего передать наличные денежные средства операционисту.

-

Достаточно популярным в России служит платеж через систему переводов (Contact, Лидер, Золотая Корона и т.д.) Для расчета достаточно подойди в отделение выбранной системы переводов, указать реквизиты платежа или хотя бы назвать организацию и внести наличные.

Безналичные платежи в свою очередь делятся на контактные и бесконтактные:

-

Расчет с помощью банковской карты с магнитной полосой и/или чипом — самый популярный способ безналичного платежа. В последнее время карты с магнитной полосой стали вытесняться более защищенным чипованным пластиком. Чтобы оплатить товар с помощью карточки, нужно вставить ее в чип-ридер POS-терминала (для карт с чипом) или провести пластиком через ридер (для карт с магнитной полосой). После этого останется ввести ПИН-код и деньги спишутся со счета, а товар будет успешно оплачен.

-

Расчет с помощью карты с технологи — ей PayPass (Мастеркард) или Pay Wave (Visa) — самый распространенный способ бесконтактной оплаты товаров. Для расчета по такой карте достаточно поднести ее к POS-терминалу и товар автоматически будет оплачен без ввода ПИН-кода и прочих манипуляций. У этого способа есть один существенный недостаток, платеж по 1 операции не может превышать 1000 рублей. То есть, если сумма вашей покупки составит 1035 рублей, оплатить ее картой бесконтактным способом не получится, придется вставлять пластик в терминал и вводить ПИН-код. Кроме того, не в каждом магазине есть терминалы с возможностью бесконтактной платы.

-

Расчет с помощью реквизитов карты — еще один популярный способ бесконтактных расчетов, чаще всего применяется при оплате покупок в интернет-магазинах или услуг через интернет. Для совершения операции достаточно ввести в нужные поля номер карточки, срок ее действия, имя и фамилию латинскими буквами, а также защитный CVC/CVV2 код, который рас — положен на обратной стороне пластика. После ввода необходимых реквизитов нужно вписать специальный 3D-Secure код для подтверждения операции. После чего деньги спишутся со счета.

-

Платеж электронными деньгами через интернет-кошелек QIWI, Webmoney, Яндекс.Деньги и т.д. Для оплаты товаров/услуги достаточно зайти в личный кошелек одной из платежных систем и оплатить выставленный счет или просто перевести деньги по реквизитам организации и т.д.

-

Оплата мобильным телефоном с технологией NFС — далеко не самый

распространенный в России способ бесконтактной платы за товары/услуги. Технология NfС позволяет оплачивать различные услуги с помощью поднесения к считывающему устройству мобильного телефона. Чтобы воспользоваться этим способом, нужно приобрести сим-карту с поддержкой технологии NfС и установить в телефон дополнительную антенну. После чего можно оплачивать услуги в одно касание, просто приложив смартфон к терминалу и деньги спишутся со счета мобильника (с баланса). Конечно, в России не так много мест, где можно расплатиться по такой технологии. Например, этим методом можно воспользоваться при оплате проезда в Московском Метрополитене.

-

Банковский перевод через интернет-банкинг. Еще одни способ безналичной платы за услуги. Для расчета достаточно зайти в интернет-банк, выбрать нужную категорию, ввести назначение платежа и выбрать карту/счет для списания средств в счет платы. Останется подтвердить операцию специальным кодом и деньги спишутся со счета.

Как максимально обезопасить электронные платежи

Разработчики вкладывают солидные деньги в обеспечение сохранности электронных платежей. Однако решающую роль в сохранности своего виртуального кошелька играет сам пользователь. Постоянное улучшение механизмов защиты не может служить панацеей, если владелец электронного портмоне не соблюдает элементарные правила безопасности.

Рассмотрим правила, позволяющие максимально обезопасить электронные платежи. Они весьма простые, но не позволяют мошенникам получить доступ к электронному кошельку.

-

Чтобы защитить виртуальные деньги, при вводе пароля на сайте ЭПС или в программе электронного кошелька, целесообразно использовать виртуальную клавиатуру. Мошенники вооружены способами перехвата сигналов с клавиатур, позволяющих узнать действующий пароль, поэтому эту операцию лучше доверить виртуальному аналогу обычной клавиатуры.

-

Заходя в личный кабинет ЭПС, необходимо убедиться, что адресная строка браузера показывает необходимый сайт. Чтобы не попасть на мошеннический ресурс, нужно проверить наличие символов https. Стоящая последней буква S сообщит о наличии защиты, а, значит, пользователь попадет именно на сайт электронной платежной системы.

-

Чтобы доступ к электронным деньгам имел только их собственник, пароль должен быть максимально сложным. Это затруднит взлом виртуального кошелька при использовании специальных программ, способных перебирать много вариантов паролей для входа в кошелек пользователя.

-

Чтобы держать в сохранности электронные деньги, необходимо как можно чаще устанавливать новую версию антивирусного программного обеспечения и проводить необходимые проверки своего компьютера с требуемой периодичностью. Вирусы наиболее часто взламывают кошельки. Чтобы подобное электронное мошенничество не лишило пользователя виртуальной валюты, антивирусное ПО должно быть от надежного производителя.

-

Пароль от электронного кошелька, банковской карты, никогда и ни при каких обстоятельствах никому не сообщают, даже если кто-то представляется сотрудником банка или ЭПС. Реальные сотрудники никогда не будут просить сообщить подобную информацию ни по телефону, ни по электронной почте. Их может требовать только злоумышленник.

-

Вредные программные обеспечения (вирусы) открывают мошенникам доступ к компьютерам пользователей и позволяют скачивать необходимые данные. Старайтесь, не хранить пароли в электронном виде на рабочем компьютере. Используйте для этого флешку или другие альтернативные носители памяти и надежно прячьте их от посторонних людей.

-

Коды протекции, ещё один эффективный метод, позволяющий защитить деньги. Практически все ЭПС предлагают клиентам подобный сервис. Всегда используйте подобную защиту переводов, в этом случае никому не удастся перехватить переводимые деньги. Ведь защитный код протекции знает только отправитель и получатель.

-

Кричащие заголовки, например, «1000% за пару дней», «Выгодное предложение», подозрительные акции и конкурсы, чаще всего, скрывают различные мошеннические схемы. Они направленные на то, чтобы лишить доверчивых пользователей виртуальных накоплений. Под такой рекламой, как правило, скрываются финансовые пирамиды, «волшебные кошельки», недобросовестные ресурсы по обмену валют в режиме онлайн.

-

После окончания работы с электронной платежной системой лучше всего выйти из аккаунта.

-

Привязка виртуального кошелька к IP адресу значительно усилит безопасность аутентификации пользователя. Много платежных интернет-систем предоставляют такую возможность и этим надо пользоваться, потому что войти в аккаунт ЭПС можно будет только с указанной точки доступа в интернет.

Мошенники в Интернете — куда на них жаловаться?

Всеми делами, связанными с компьютерной информацией, в системе МВД занимается отдел «К». Для более быстрого реагирования можно подать заявление непосредственно в региональное управление «К».

При написании заявления нужно указать все имеющиеся у вас данные о мошенниках, в частности:

-

адрес мошеннического сайта;

-

ник злоумышленника на форуме;

-

номер счета или электронного кошелька, на который были переведены денежные средства;

-

номер телефона, на который было отправлено СМС-сообщение;

-

адрес электронной почты мошенника и т. д.

Подать жалобу на мошенничество в Интернете можно и в электронном виде — на сайте МВД. Для этого нужно заполнить специальную форму в разделе «Прием обращений». В таком случае жалобу следует адресовать непосредственно управлению «К».

Куда можно обращаться помимо полиции?

В случае если деньги были перечислены мошеннику через электронную платежную систему (например, WebMoney), стоит обратиться в службу поддержки этой ПС. Вполне возможно, что после этого кошелек мошенника будет заблокирован. Кроме того, в службе поддержки можно выяснить паспортные данные владельца кошелька, незаконно получившего деньги. Знание этих данных позволит обратиться в суд с иском об истребовании денежных средств.

На мошеннический сайт можно пожаловаться на специальных сервисах, предназначенных для блокирования вредоносных сайтов.

Кроме того, подать жалобу на компьютерное мошенничество можно на сайте Роскомнадзора (это орган по надзору в сфере информационных технологий).

Как защититься от мошенничества с помощью портативных устройств?

Сегодня почти каждый житель нашей страны имеет два обязательных атрибута эпохи: банковскую карту и смартфон. Все больше клиентов банков устанавливают в свои телефоны программы электронного банкинга. Хотя это удобно и практично, в тоже время небезопасно.

Кто-то подумает, что это напрасные страхи, ведь каждая операция с вашей картой требует код подтверждения. А код этот мы получаем с помощью СМС от банка. Но мобильные вирусы давно научились перехватывать эти сообщения и переправлять их мошенникам, которые нас обчищают. В итоге жертва мошенника, потерявшая миллион рублей, приходит в гневе в банк и узнает, что с банковской карты было сделано 10 финансовых операций — и все они подтверждались с привязанного к карте телефона.

Мошенники ежедневно заражают сотни устройств по всему миру. Их задача поразить как можно большее количество смартфонов, при этом действовать они могут через год или два. Они могут отправить вирус на телефон, где нет мобильного банка, и вирус будет ждать того часа, когда вы его подключите. После этого он отправит соответствующее сообщение хакерам. И они начнут с вами «работать».

Наши мобильные давно уже представляют собой компьютеры, управляемые операционной системой, которую легко взломать. Кстати, что интересно, почти все электронные черви, засылаемые на наши телефоны, предназначены для системы «Андроид».

То, что эти трояны в основном нацелены на «Андроид», обусловлено тем, что эта операционная система стоит в 80% всех смартфонов в мире. А разработка вредоносной программы стоит довольно дорого. Так что это вопрос рентабельности. Мошенники регулярно придумывают все новые вредоносные программы.

Как защититься?

Конечно, стопроцентной защиты в наше время не дает ничто. Но соблюдение простых правил безопасности поможет вам избежать потери денег.

1. Купите простой телефон без операционной системы и привяжите к нему ваш мобильный банк.

2. Внимательно читайте, к каким функциям вашего телефона требует доступ приложение, которое вы хотите скачать.

Если видите, что, к примеру, «живые обои» или любое другое украшение для рабочего стола просят дать доступ к внутренней памяти, отправке СМС или страницам в социальной сети, стоит как минимум задуматься. С чего бы это вы должны давать конфиденциальную информацию о себе приложению, которому все это для работы не требуется?

3. Обязательно устанавливайте антивирус.

Борцы с компьютерными мошенниками удивляются странной безответственности наших граждан. Если на компьютер или ноутбук все мы ставим антивирус в обязательном порядке, то на смартфонах почему-то этого не делаем. Экономим память смартфона. Предпочитаем вместо защитной программы закинуть в телефон побольше музыки или игр. Между тем сегодня стандартные антивирусы пресекают почти все мобильные вирусы, которые выпускались за последние пять лет.

Как вредоносное ПО попадает на портативные устройства

I. Вместе с приложениями

В большинстве случаев вирусы попадают на устройство под видом каких-то безобидных приложений: браузеров, плееров, игр, книг, и даже антивирусов. Причем это может быть приложение, которое только «притворяется» оригинальным, а на самом деле имеет абсолютно другое содержание, либо оригинальное приложение, но с одним маленьким отличием — добавленным зловредным кодом. Получить такой «сюрприз» можно в том случае, если загружать приложения не из Play Маркет, а с каких-то сторонних сайтов или форумов.

|

|

Пример баннера, |

Один из самых распространенных сценариев получения вредоносного приложения выглядит так: на каком-либо сайте появляется окно с требованием обновить какую-то программу, потому что установленная на устройстве якобы устарела и больше не поддерживается, или появляется сообщение о том, что устройство заражено вирусами и его надо срочно проверить. На самом деле этой программы может даже не быть на вашем устройстве, а такое сообщение показывается абсолютно всем пользователям, заходящим на данный сайт, даже если у них самая последняя версия якобы не обновленного приложения.

Когда пользователь соглашается с обновлением, проверкой или просто открывает подобный сайт, на его устройство загружается установочный файл вирусного приложения (с расширением .apk), которое имеет различные вредоносные разрешения (это действия, которые может выполнять приложение на устройстве после установки), например, разрешение отправки SMS на короткие номера.

После установки приложение активируется и начинает действовать, в случае с примером выше — начинает отправлять SMS на короткие номера незаметно для пользователя. В итоге, баланс SIM-карты быстро уменьшается до минимально возможного значения. Конечно, сценарии могут отличаться, например, вам могут прислать вредоносную ссылку по SMS или E-mail, но в целом, 99% устройств заражаются именно через установку какого-то приложения.

Итак, основные правила мобильной безопасности и подробные объяснения о каждом из них:

-

Никогда и ни при каких условиях не устанавливайте приложения с каких-либо источников, кроме Play Маркет. Если после посещения какогото сайта вы видите загрузившийся файл с расширением .apk, например, flash_player.apk, лучшим решением будет его немедленное удаление (загруженные файлы хранятся в Мои файлы — Downloads).

Однако необходимо понимать, что полностью безопасной системы в мире не существует, и в Play Маркет также могут проникнуть вредоносные приложения, правда их количество в десятки раз меньше и пробиться туда им гораздо сложнее. -

Не переходите по неизвестным ссылкам, особенно по тем, которые вы получили по SMS, MMS или e-mail от неизвестных отправителей.

Чего только не пишут злоумышленники, чтобы заставить вас нажать на заветную ссылку: обещают гарантированные миллионные выигрыши в лотерею, предлагают купить какието товары со скидкой 95%, или сообщают о 1334 женщинах, которые находятся в 300 метрах от вас и хотят познакомиться только с вами. В основном вирусы изобилуют на сайтах, которые предлагают что-то получить или скачать бесплатно, сайтах для взрослых, сайтах, предлагающих зарабатывать по 1000 долларов в интернете, ничего не делая, и т.д. Также такие сообщения могут приходить и от ваших знакомых, мошенники научились подделывать номера. -

Отключите услугу MMS у оператора связи или хотя бы автополучение MMS на вашем устройстве.

-

Не подключайте банковскую услугу «Автоплатеж» (автоматическое пополнение счета мобильного телефона при снижении суммы на нем до какого-то значения).

Если вдруг на ваше устройство установится вредоносное приложение, которое может отправлять SMS на короткие номера, то с помощью данной услуги баланс будет постоянно пополняться до тех пор, пока средства на карте не закончатся. SMS от банка при этом блокируются.

Как понять, что на смартфоне или планшете с Android появился вирус?

К сожалению, не существует каких-то однозначных признаков заражения вредоносным ПО, т.к. все зависит от того, какой вирус вам попался. Присутствие некоторых замечаешь сразу после установки (например, появляется какой-то баннер и блокируется доступ к устройству), другие могут долгое время находиться на устройстве и ничем себя не выдавать. Тем не менее, в большинстве случаев признаки такие:

-

Неожиданно быстро начинает садиться батарея,

-

Появляются большие счета за мобильную связь,

-

Большой расход интернет-трафика непонятными приложениями,

-

Появление незнакомых программ,

-

Устройство начинает сильно тормозить.

|

|

|

|

|

Попробуем установить подделку одного из самых известных антивирусов — Dr. Web. Обратите внимание на разрешения |

А вот разрешения оригинального приложения |

Рекомендуется загружать приложения только из Google Play Маркет |

Образцы сообщений от мошенников, присланные по SMS |

II. «Фейковые» точки доступа

Как мошенники создают подставные точки доступа?

Мошенники в качестве одного из способов часто пользуются невнимательностью пользователей и создают «клоны» или похожие на общественные точки Wi-Fi. Свою вредоносную точку хакеры размещают в непосредственной близости от легитимной точки доступа. В качестве поддельных имен злоумышленники могут использовать следующие трюки:

-

название и/или модель роутера: DIR300, ASUS;

-

популярные названия бесплатных Wi-Fi, к примеру, MosMetro_Free, Beeline_ Free_Wi-Fi, но с незначительными изменениями в имени;

-

точки доступа заведений и зданий, которые могут быть защищены паролем, к примеру, McDonalds_WiFi_Free или название аэропорта;

-

точки доступа с забавными названиями, рассчитывая на любопытство владельцев гаджетов: h0lyava, MaminHackir, blondinka.

«Отличить» фейковую точку доступа проще всего, узнав название легитимной — у официанта или прочитав название в меню или на информационном стенде. В остальном же разобраться практически нереально.

В каких местах хакеры могут атаковать обычных пользователей?

Наиболее опасными с этой точки зрения могут быть общественные места, в которых люди часто прибегают к помощи бесплатного Wi-Fi. При этом атаки могут быть организованы по нескольким причинам: злоумышленники желают завладеть конкретной конфиденциальной информацией, целенаправленно заражают устройства, внедряя вредоносы, а также используют аналог публичной точки для пропаганды.

Как уберечь свое устройство от нападений мошенников по Wi-Fi?

Самый верный способ отгородиться от возможных атак, особенно если в устройстве хранится очень важный информация, не включать без надобности Wi-Fi и не подключаться к бесплатным сетям в общественных местах, особенно популярных.

Кроме того, будет полезным включить «подтверждение подключения» к сетям, которые считаются известными и не вызывают опасений. Если же подключение к публичной точке жизненно необходимо, рекомендуем не использовать банковские клиенты и другие программы, напрямую связанные с денежными счетами, в открытых сетях.

И напоследок еще один совет для тех, кто все же стал жертвой мобильного вредоноса. Если вы вдруг сейчас запросили баланс и поняли, что вас обчистили, не нужно бежать в ближайший отдел полиции и объяснять проблему. При всем уважении к полицейским, нужно понимать: им довольно сложно понять все тонкости кибермошенничества и того, как у вас украли деньги с помощью мобильного вредоноса. В итоге, прежде чем ваше дело попадет в нужный отдел, пройдут драгоценные дни и недели, а может, и месяцы. Рекомендуем обращаться с заявкой через специальную форму на сайте https://mvd.ru/. В заявлении следует указать обстоятельства, при которых вы стали жертвой заражения, кражи или ограбления, а также такие данные о телефоне, такие как производитель и модель устройства.

Ваша заявка быстро попадает в нужный отдел. Не исключено, что вы стали жертвой целой мошеннической сети, которую как раз отслеживают агенты полиции. Чем быстрее ваша заявка через Интернет поступит в отдел, тем больше шансов на счастливый исход вашей истории.

Преимущества пластиковых карт

Существует много признаков, по которым можно классифицировать банковские карты, мы приведем наиболее значимые из них.

По типу финансовых средств: «дебет-кредит»

По типу средств, размещенных на карте, выделяют дебетовые и кредитные карты. В России существует некоторая путаница в использовании термина «кредитная карта». Иногда им обозначают любые пластиковые карты, иногда — только карты с кредитными средствами. Причина этой путаницы в том, что исторически первые пластиковые карты были именно кредитными, а не дебетовыми. Поэтому за всеми картами сохранилось название «кредитных».

-

Дебетовые

На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счете, привязанном к данной карте. Помимо этого, существуют овердрафтные карты, позволяющие производить платежи как за счет средств держателя карты, так и за счет кредита, предоставляемого банком в случае недостатка средств на счете.

Дебетовые карты, которые оформляются предприятием для своих работников в целях перечисления зарплаты и других начислений, называются «зарплатными». Такие карты выдаются в рамках «зарплатного проекта», то есть договора, заключенного между банком и предприятием.

Зарплатные пластиковые карты являются дебетовыми, иногда — овердрафтными.

-

Кредитные

Кредитные карты различаются по схеме начисления процентов за пользование кредитом. Большинство кредитных пластиковых карт имеется так называемый грейс-период, или льготный беспроцентный период, в течение которого на использованные средства не начисляются проценты (обычно 50-60 дней), если задолженность будет погашена в течение этого срока.

Существуют также кредитные карты, в которых проценты начисляются сразу после совершения покупки, то есть по ним отсутствует льготный беспроцентный период.

По категориям карты: от классики до «платины»

Следует также отметить, что чем выше статус карты, тем больше привилегий она предоставляет держателю. Так, международные платежные системы предоставляют скидки для держателей премиальных карт, а банки предусматривают особый сервис в виде приоритета обслуживания, консьерж-службы и многого другого, что зависит от конкретного банка-эмитента. Существует также категория виртуальных, карт: они не имеют физического носителя и предназначены исключительно для совершения покупок через Интернет, без возможности снятия наличных.

По типам дополнительных сервисов: большие возможности

Кобрендинговые пластиковые карты выпускаются в партнерстве с различными крупными фирмами, как правило, сетями. Такие карты предоставляют их держателю какие-либо привилегии или бонусы от компании-партнера банка. Например, если партнером выступает авиакомпания или сервис продажи авиабилетов, то при совершении покупок клиент получает так называемые бонусные «мили», которые затем можно потратить на покупку авиабилета. Кобрендинговую карту имеет смысл выбирать только в том случае, если вы уже являетесь активным пользователем услуг компании-партнера. Во всем остальном подобные карты ничем не отличаются от других пластиковых карт.

Еще одна привлекательная услуга, которую предоставляют некоторые банки в дополнение к пластиковой карте — это Cash Back. Смысл опции в том, что, совершая различные покупки по кредитной или дебетовой карте клиент получает определенный процент от всей потраченной по карте сумме обратно на свой счет. Например, если Сash Back 3%, и вы за месяц совершили операций по карте на 100 000 руб., то банк вернет на нее до 3000 руб.

Что следует учитывать, выбирая карту

Что же касается пластиковых карт Mastercard, то их принцип функционирования сосредоточен на евро. Связано это с тем, что данная платежная система приспосабливалась в первую очередь к странам Европы.

Безусловно, пластиковые карты и той и другой системы практически не уступают друг другу и широко используются во всем мире, однако в целях экономии своего капитала держателям карт при выборе платежной системы следует исходить из конкретной страны, где клиент будет производить платежные и расчетные операции.

Конвертация визовых карт осуществляется по курсу валюты США, то есть по доллару. Если допустить, что человек поехал в путешествие в какую-либо европейскую страну с картой Visa, то при осуществлении какой-либо платежной операции средства на его карточном балансе сперва будут переведены в доллары, и лишь потом в евро. Конвертация проходит в два этапа, что удорожает денежную операцию. Такие затраты исключаются у карты системы Mastercard, так как и евро, и доллар выступают в данной системе как основные валюты.

Система была создана c целью перевести все выплаты из государственного бюджета России и государственных фондов на независимую платежную систему, контролируемую РФ. Это позволит оградить граждан от рисков отключения (запрета) иностранных платежных систем в России, таких как Visa и MasterCard в России.

Однако, на текущий момент, карта имеет ряд существенных недостатков:

-

можно использовать для оплаты товаров и услуг, а также снятия наличных в банкомате, только на территории России и Армении;

-

ограниченное распространение как в простых, так и сетевых магазинах. Например, карту принимают к оплате только в одном крупнейшем зарубежном интернет магазине в мире Aliexpress;

-

тарифы на ежегодное обслуживание банки устанавливают самостоятельно, в связи с чем некоторые банки могут устанавливать завышенные тарифы на ее обслуживание. Бесплатное обслуживание предусмотрено только для пенсионеров и держателей зарплатных карт.

Преимущества банковских карт

-

Главное достоинство банковских карт заключается в их универсальности.

В наше время пользователи любой финансовой системы могут пользоваться картами как в своей родной стране, так и в любой зарубежной. Это обусловлено тем, что почти все финансовые системы уже давно перешли на международный уровень.

-

Еще одно важное преимущество заключается в том, что при перевозе карты через границу с крупными денежными накоплениями они не вносятся в декларацию в отличие от наличных, поэтому с пластиковой картой никогда не возникнет проблем на границе.

-

Существенное преимущество «пластика» — удобство. Имея свою карту, человеку не приходится носить с собой наличные. Карта позволяет клиенту в любой момент воспользоваться своим счетом, например, расплачиваясь за покупку в супермаркете.

-

Благодаря возможности оформления таких карт через интернет сегодня можно существенно сэкономить время.

-

Стоит помнить, что оставшаяся на счету сумма может постоянно увеличивается за счет накопительного процента.

-

Потеряв кошелек с наличными, вы вряд ли сможете его вернуть. Что касается карточки, то нашедший человек не сможет ее обналичить. Как только владелец карты заметит, что его карта утеряна, он может сразу же осуществить ее блокировку, приостановив все операции по ней с помощью звонка в банк. Восстановить карту достаточно легко. Все, что от вас потребуется — обратиться в ближайшее отделение банка, где вам придется составить заявление, и уже через 2-3 дня карта вновь будет у вас на руках с вашими накоплениями. Именно безопасность является самым главным преимуществом пластиковых карт.

-