Рыночная капитализация — это совокупная рыночная стоимость компании, представленная в долларовом эквиваленте. Поскольку капитализация представляет собой «рыночную» стоимость компании, то она рассчитывается на основе текущей рыночной цены (CMP) ее акций и общего количества размещенных акций.

Рыночная капитализация также используется для сравнения и классификации размера компаний среди инвесторов и аналитиков.

Ключевые моменты:

* Рыночная капитализация — это общая долларовая стоимость всех размещенных акций компании по текущей рыночной цене.

* Рыночная капитализация используется для оценки размеров корпораций и понимания их совокупной рыночной стоимости.

* Компании могут быть классифицированы как крупная, средняя или малая в зависимости от их рыночной капитализации.

* Компании с голубыми фишками часто владеют акциями с большой или мега-капитализацией, в то время как самые маленькие компании называются микрокапиталами.

Понятие рыночной капитализации

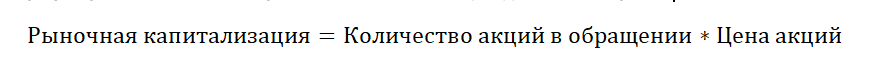

Рыночная капитализация рассчитывается путем умножения размещенных акций компании на текущую рыночную цену одной акции. Поскольку компания имеет заданное количество размещенных акций, умножение X на цену за акцию представляет собой общую долларовую стоимость компании.

Невыполненные акции — это общее количество акций, принадлежащих в настоящее время всем акционерам компании, включая акции, принадлежащие институциональным инвесторам, и ограниченные акции, принадлежащие должностным лицам и инсайдерам компании.

Формула и расчет

Формула рыночной капитализации:

Рыночная капитализация = Цена За Акцию × Кол-во акций в обращении

Например, если ABC Corp. торгуется по цене 30 долларов США за акцию и имеет один миллион размещенных акций, ее рыночная капитализация составила бы (30 долларов США x 1 миллион акций) = 30 миллионов долларов США.

Поскольку рыночная цена акций публично котируемой компании продолжает меняться с каждой секундой, рыночная капитализация также колеблется соответствующим образом. Количество размещенных акций также может со временем меняться.

Обратите внимание, что изменения в количестве размещенных акций происходят редко, и цифра меняется только тогда, когда компания предпринимает определенные корпоративные действия, такие как выпуск дополнительных акций через вторичное размещение, осуществление опционов на акции сотрудников (ESO), выпуск/выкуп других финансовых инструментов или выкуп своих акций в рамках программы выкупа акций.

По сути, изменения рыночной капитализации в значительной степени связаны с изменениями цен на акции. Однако, инвесторам необходимо всегда «держать руку на пульсе» и они должны следить за развитием событий на корпоративном уровне, потому что время от времени количество размещенных акций может изменяться.

Виды рыночной капитализации

Поскольку капитализация представляет собой долларовую стоимость, которая может сильно варьироваться, существуют разные сегменты и связанные с ними номенклатуры для классификации различных диапазонов рыночной капитализации. Ниже приведены широко используемые стандарты для каждой капитализации.

Мега-капка

Компании с мегакапитализацией — это компании с рыночной капитализацией 200 миллиардов долларов или выше. Они являются крупнейшими публичными компаниями по рыночной стоимости и, как правило, представляют лидеров определенного промышленного сектора или рынка. Ограниченное количество компаний входит в эту категорию.

Например, по состоянию на второй квартал 2022 года технологическая компания Apple (AAPL) имеет рыночную капитализацию в 2,9 триллиона долларов, что делает ее самой ценной компанией в мире; в то время как интернет-ритейлер Amazon.com (AMZN) занял второе место с 1,6 триллионами долларов.

Компании с крупной капитализацией

Компании, которые входят в эту группу, имеют рыночную капитализацию от 10 до 200 миллиардов долларов. Например, International Business Machines Corp. (IBM) и General Electric (GE) — это компании с большой рыночной капитализацией в 116 миллиардов долларов и 99 миллиардов долларов, соответственно.

Акции с мега и большой капитализацией называются голубыми фишками и считаются относительно стабильными и безопасными. Тем не менее, нет никакой гарантии, что эти компании сохранят свои стабильные оценки, так как все предприятия подвержены рыночным рискам.

Компании со средней капитализацией

Компании со средней капитализацией варьируются от 2 до 10 миллиардов долларов рыночной стоимости, и эта группа компаний считается более волатильной, чем компании с большой капитализацией и мегакапитализацией. Акции роста составляют значительную часть средней капитализации.

Некоторые компании могут быть или не быть лидерами отрасли, но они могут быть на пути к тому, чтобы стать ими. First Solar (FSLR) является лидером средней капитализации в области солнечной энергетики с рыночной капитализацией около 8 миллиардов долларов по состоянию на второй квартал 2022 года.

Компании с маленькой капитализацией

Рыночная капитализация компаний с малой капитализацией составляет от 300 до 2 миллиардов долларов. В то время как в основном к этой категории относятся относительно молодые компании, которые могут иметь перспективный потенциал роста, несколько известных старых предприятий, которые, возможно, потеряли ценность в последнее время по целому ряду причин, также фигурируют в списке.

Одним из примеров является Bed Bath & Beyond Inc. (BBBY), рыночная капитализация которой составляет 2 миллиарда долларов по состоянию на второй квартал 2022 года, что ставит его в один ряд с «элитными» акциями с малой капитализацией.

Послужной список таких компаний не такой длинный, как у средних и мегакапиталов, но они также предоставляют возможность большего прироста капитала.

Компании с микро капитализацией

Компании, относящиеся к этой группе, в основном представляют собой пенни-акции- эта категория обозначает компании с рыночной капитализацией от 50 до 300 миллионов долларов.

Например, к таким компаниям может относиться малоизвестная фармацевтическая компания, не имеющая товарного продукта и работающая над разработкой препарата от неизлечимого заболевания, или компания из пяти человек, работающая над технологией робототехники на основе искусственного интеллекта (ИИ).

Хотя потенциал роста таких компаний высок, если они добьются успеха, потенциал спада также имеет место быть, в том случае, если такие компании полностью потерпят неудачу. Инвестиции в такие компании могут быть не для слабонервных и требуют большей должной осмотрительности.

Компании с нано капитализацией

Компании с нанокапитализацией имеют рыночную капитализацию ниже 50 миллионов долларов.

Эти компании считаются самыми рискованными, и потенциал для получения прибыли сильно варьируется. Эти акции обычно торгуются на розовых листах или внебиржевой доске объявлений (OTCBB).

Исторический анализ показывает, что мега- и большие капитализации часто имеют более медленный рост с более низким риском, в то время как компании с малой капитализацией имеют более высокий потенциал роста, но имеют более высокий риск. Обычно компании регулярно переходят из одной категории в другую в зависимости от изменения их оценки рыночной капитализации. Наряду с компаниями, другие популярные инвестиции, такие как паевые инвестиционные фонды и биржевые фонды (ETF), также классифицируются как малая капитализации, средняя или большая капитализации. В случае фондов условия представляют собой типы акций, в которые фонд в основном инвестирует.

Важность рыночной капитализации

Некоторые трейдеры и инвесторы, в основном новички, могут ошибочно принимать цену акций за точное представление о стоимости и стабильности этой компании. Они могут воспринимать более высокую цену акций как признак стабильности компании или более низкую цену как вариант инвестиции, доступный в рамках выгодной сделки. Цена акций сама по себе не отражает фактическую стоимость компании. Рыночная капитализация — это правильная мера, на которую стоит обратить внимание, поскольку она представляет собой истинную ценность, воспринимаемую общим рынком.

Например, Microsoft с ценой акций около 300 долларов США за акцию имела рыночную капитализацию в размере 23,3 триллиона долларов США по состоянию на второй квартал 2022 года, в то время как Berkshire Hathaway (BRK.A) с гораздо более высокой ценой акций более 50 000 долларов США за акцию имела более низкую рыночную капитализацию в 761 миллиард долларов. Сравнение двух компаний, глядя исключительно на цены их акций, не даст истинного представления об их фактической относительной стоимости.

С оценкой в миллиарды долларов компания с большой капитализацией может иметь больше возможностей для инвестирования нескольких сотен миллионов в новый поток бизнеса и может не сильно пострадать, если предприятие потерпит неудачу. Тем не менее, компания со средней или микро капитализацией, делающая аналогичные инвестиции в стоимость, может быть подвержена большим рискам, если их предприятие терпит неудачу, так как у них нет такой большой «подушки безопасности». Если предприятие преуспеет, то для компаний с большой капитализацией это может быть не всегда заметно . Но если компания растет и набирает обороты, то это может привести к глобальной прибыли. С другой стороны, успех таких предприятий для компании со средней капитализацией может значительно повысить ее оценки.

Высокая цена акций сама по себе не всегда указывает на здоровую или растущую компанию. Она все еще может иметь относительно небольшую рыночную капитализацию!

Рассуждения

Оценки компаний со средней или малой капитализацией часто терпят крах, когда поступают сообщения о том, что компания с большой капитализацией вторгается в их пространство продуктов или услуг. Например, вступление Amazon в облачные хостинговые сервисы под эгидой Amazon Web Services (AWS) представляет большую угрозу для небольших компаний, работающих в данной отрасли.

Как правило, инвестиции в акции с мега- или большой капитализацией считаются более консервативными с меньшей волатильностью, чем инвестиции в акции с малой капитализацией. Хотя акции со средней и малой капитализацией предлагают высокий потенциал доходности для рискованных инвесторов, относительно ограниченные ресурсы, имеющиеся в распоряжении таких компаний, делают их акции более восприимчивыми к конкуренции, неопределенности и деловому или экономическому спаду.

Значения рыночной капитализации также составляют основу для запуска различных рыночных индексов. Например, эталонный индекс акций, S&P 500, включает в себя 500 крупнейших компаний США, которые рассмотрены на основе их рыночной капитализации, в то время как индекс FTSE 100 включает в себя 100 лучших компаний, котирующихся на Лондонской фондовой бирже с самой высокой рыночной капитализацией.

Такие индексы не только отражают общее развитие рынка и настроения, но и используются в качестве ориентиров для отслеживания эффективности различных фондов, портфелей и индивидуальных инвестиций.

Почему акции с малой капитализацией более волатильны?

Акции с малой капитализацией имеют относительно более низкую рыночную стоимость, потому что это, как правило, более молодые растущие компании. Из-за своего ориентира на рост они могут быть более рискованными, так как они тратят свои доходы на рост и расширение. Поэтому акции компаний с малой капитализацией часто более волатильны, чем акции крупных компаний. Как правило, акции компаний с большой капитализацией испытывают более медленный рост и с большей вероятностью приносят дивиденды, чем более быстрорастущие компании с малой или средней капитализацией.

Что такое индекс, взвешенный по рыночной капитализации?

Многие фондовые индексы, такие как S&P 500, взвешены по рыночной капитализации. Это означает, что акции с большей рыночной капитализацией составляют сравнительно большую часть индекса.

Как разделение акций влияет на рыночную капитализация?

Когда компания подвергается разделению акций, она увеличивает количество размещенных акций, одновременно снижая цену каждой акции на аналогичную долю. Например, при разделении акций 2:1 будет в два раза больше акций, но в два раза дешевле цены предварительного разделения. В результате расколы по своей сути не влияют на рыночную капитализацию.

Вывод

Понимание концепции рыночной капитализации важно не только для индивидуального инвестора, но и для инвесторов различных фондов. Рыночные капитализации могут помочь инвесторам узнать, куда они вкладывают свои с трудом заработанные деньги.

P. S. Еще больше полезной и интересной информации Вы можете найти на нашем YouTube канале и в Telegram👍

Не бойтесь рисковать! 😊

Инвестируйте и приумножайте свой капитал! 💵💵💵

В новостях экономического характера довольно часто можно услышать термин капитализация — применительно к отдельным компаниям, отраслям или даже рынкам в целом. Показатель капитализации упоминается при оценке акций, анализе финансового состояния, сравнении компаний на рынках.

В данной статье мы подробно рассмотрим рыночный параметр «капитализация»: как он рассчитывается, его особенности, от чего он зависит, где применяется и чем он может быть полезен инвесторам? Ответить на все эти вопросы, рассмотрим расчеты на конкретных примерах российского и американского фондовых рынков.

-

Что такое капитализация.

-

От чего зависит рыночная капитализация компаний.

-

Источники данных о рыночной капитализации компаний.

-

Виды компаний по уровню рыночной капитализации.

-

Значение показателя капитализации для инвестора.

-

Особенности рыночной капитализации.

Что такое капитализация

Капитализация – это биржевой и бухгалтерский термин. В данной статье мы рассмотрим именно его первую версию.

Рыночная капитализация компании (от англ. market capitalization) — это текущая оценочная стоимость всех акций компании, находящихся в публичном обращении. Параметр капитализации компании устанавливается рынком.

Параметр капитализации применим к отдельным компаниям, а также к отраслям и всему фондовому рынку. Параметр рыночной капитализации эмитента раскрывается в определении, которое дали выше. Капитализация отрасли и рынка в целом определяется чисто математически суммированием капитализации компаний, сгруппированных по отраслевому признаку, или же всех публичных компаний, чьи акции торгуются на фондовом рынке.

Важное условие в определении рыночной капитализации компании заключается в том, что это не статичный показатель, он постоянно меняется, актуален на конкретный момент времени.

К примеру. В сезон отчетности за 2 кв. 2022 года компания AMD, известный американский производитель микрочипов, обошел своего главного конкурента INTEL по показателю рыночной капитализации. В ходе торгов 29.07.2022г. акции AMD подросли на 5.05%, капитализация выросла до $153 млрд., а акции INTEL подешевели на 9%, капитализация снизилась до показателя в $148 млрд. Все дело в том, что INTEL выпустила слабую отчетность по итогам 2 кв. (квартальный убыток впервые за 10 лет), к тому же был понижен прогноз на 2022 год. На момент опубликования статьи рыночная капитализация указанных компаний AMD, INTEL могла уже измениться в большую или меньшую сторону, как и всех последующих компаний, упоминаемых далее в статье.

Формула расчета показателя рыночной капитализации достаточно проста:

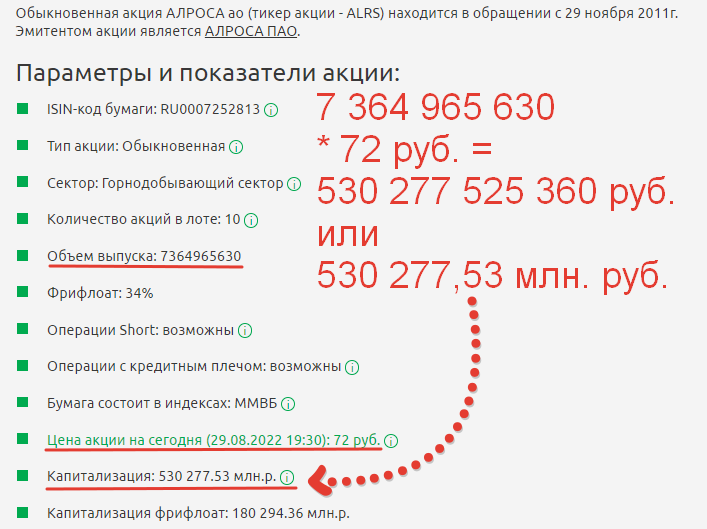

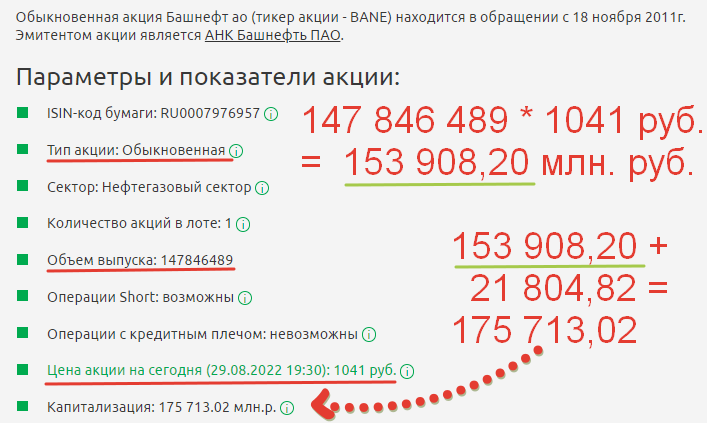

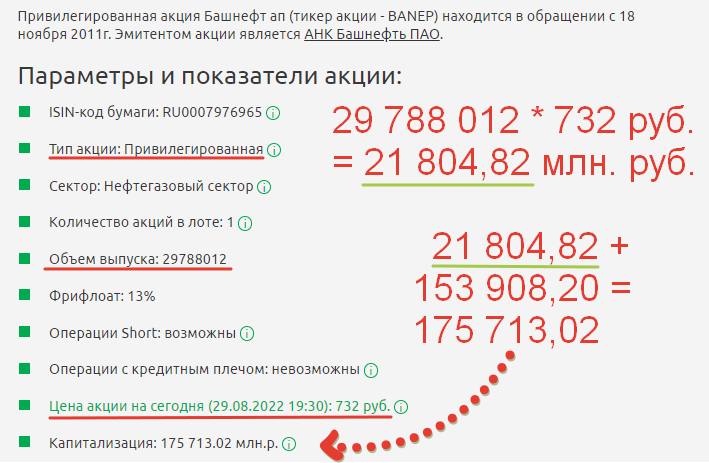

Разберем на конкретном примере. Рассмотрим мирового лидера алмазодобывающей отрасли, российскую горнорудную компанию ПАО «АЛРОСА». Согласно данным Московской биржи, АЛРОСА выпустила в обращение 7 364 965 630 штук обыкновенных акций. Рыночная цена акции на момент написания статьи составляла 72 руб./шт. Тогда расчет показателя капитализации будет следующим:

Некоторые из эмитентов выпускают два вида акций:обыкновенные и привилегированные. В подобных случаях капитализация компании рассчитывается с учетом стоимости всех видов акций в обращении. То есть применяем формулу отдельно для обыкновенных и привилегированных акций, результаты суммируем. В итоге получаем искомую рыночную капитализацию интересующей компании. Рассмотрим также на конкретном примере — нефтяной компании ПАО «Акционерная нефтяная компания Башнефть». Компания выпустила в обращение 147 846 489 обыкновенных акций и 29 788 012 привилегированных акций.

То есть расчет капитализации компаний с выпуском нескольких видов акций учитывает совокупность рыночной стоимости обыкновенных и привилегированных акций.

От чего зависит рыночная капитализация компаний

Из формулы расчет показателя капитализации следует, что его размер определяется двумя параметрами:

-

Количеством акций в обращении. Это наиболее статичный параметр, но и он может изменяться с течением времени – за счет того, что компания может проводить байбеки (обратный выкуп акций), допэмиссию акций. Количество акций в обращении также может меняться при проведении процедуры СПЛИТ – дроблении акций, когда акций в обращении становится кратно больше. Но сама по себе эта процедура не отражается на капитализации, так как при увеличении числа акций в обращении на аналогичный коэффициент уменьшается и их стоимость.

-

Рыночной стоимостью акций. Это волатильная составляющая формулы расчета капитализации, которая меняется ежесекундно. Котировки акций в зависимости от ликвидности, новостного фона, ситуации на рынке могут постоянно меняться, соответственно меняется и капитализация / рыночная стоимость компании, которую диктует рынок в виде спроса и предложения на конкретную акцию («Что влияет на стоимость акций»).

Источники данных о рыночной капитализации компаний

Данные о капитализации компаний можно найти в самых разных источниках:

-

на официальных сайтах самих компаний (в разделе «Инвесторам»),

-

на сайте Московской биржи,

-

специальных сервисах для инвесторов, к примеру, в сервисе Fin-plan Radar.

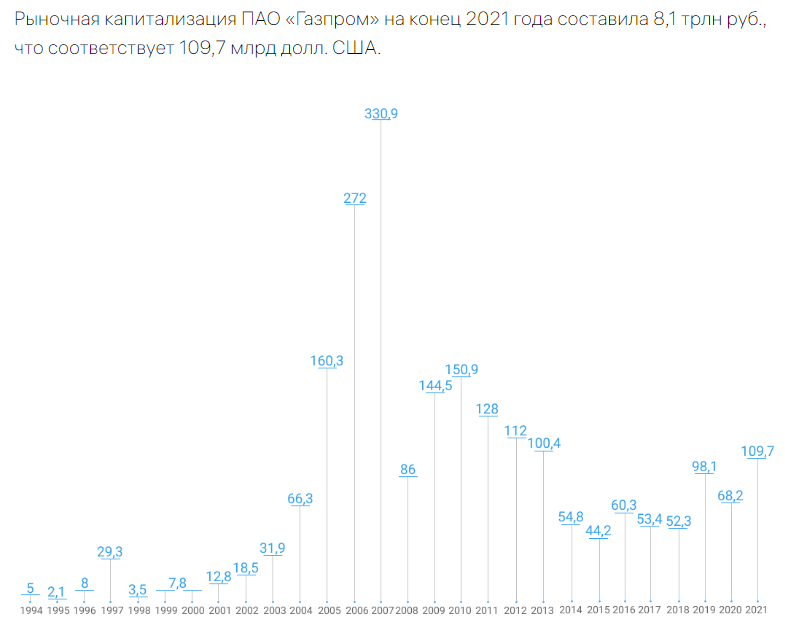

На сайтах компаний эмитентов в разделах «Акционерам и инвесторам» можно найти подробную информацию о количестве акций в обращении, динамике количества акций (прошедших байбеках и допэмиссиях), а также информацию о программах депозитарных расписок на иностранных рынках. Что касается биржевых данных, то обычно на сайтах российских компаний может быть указана актуальная рыночная цена акции, но вот капитализация – на конкретные периоды. К примеру, на сайте ПАО Газпром:

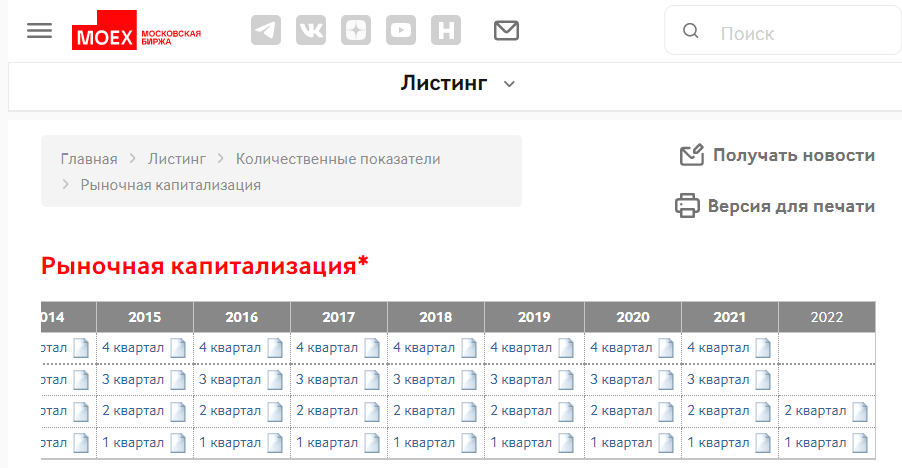

На сайте Мосбиржи есть информация по архивным значениям капитализации (в едином источнике) или же актуальные данные капитализации на страницах каждого листингового инструмента. К примеру – раздел с архивными данными по капитализации российских компаний:

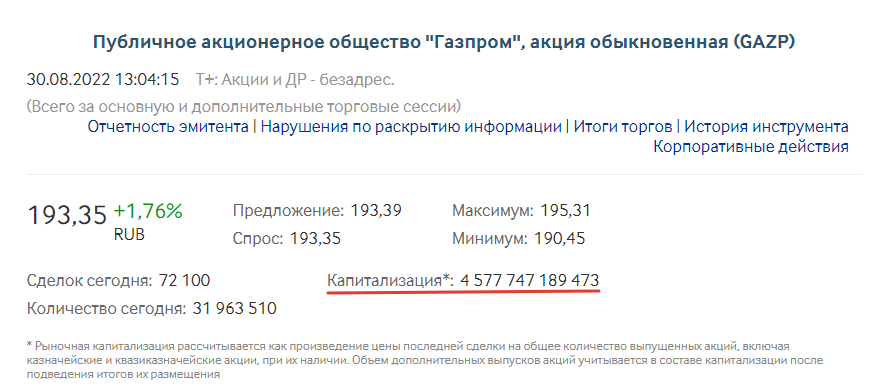

Отдельно по компании Газпром в режиме реального времени:

Профессиональные сервисы для инвесторов в качестве источника информации имеют преимущества:

-

консолидируют в одном месте информацию по капитализации всех компаний,

-

предоставляют информацию не только о рыночной оценке стоимости отдельной компании, но и секторов, всего рынка.

-

кроме показателя капитализации, в сервисах для инвестора содержится информация об инвестиционных мультипликаторах и прочих важных для инвестора параметрах финансовых инструментов (показатель бета, просад, консенсунс-прогноз или потенциал роста акции в %, дивидендная доходность и проч.).

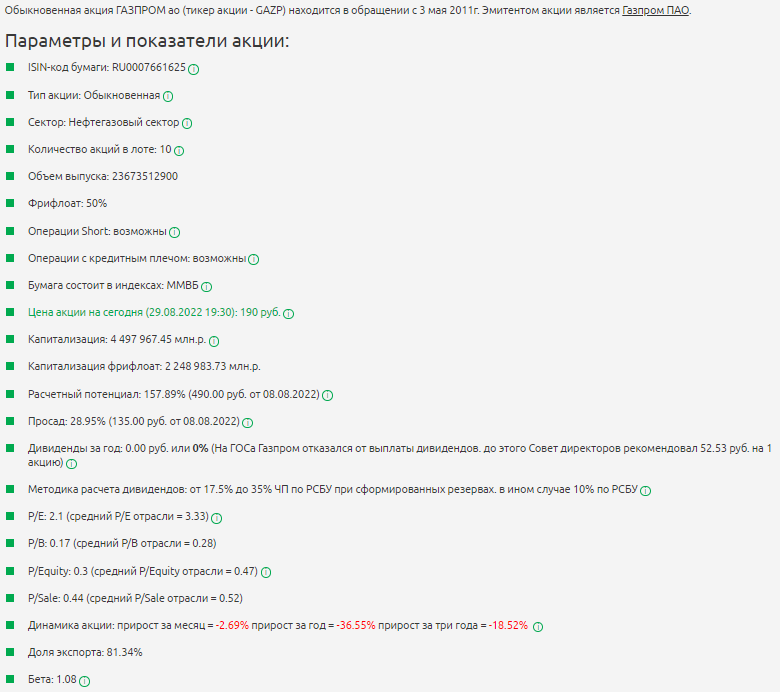

И вся эта аналитика не только по российскому рынку. Всеми этими преимуществами обладает сервис Fin-plan Radar. Пример – страница акции Газпром:

Виды компаний по уровню рыночной капитализации

Из ранее сказанного в статье понятно, что капитализация определяется двумя параметрами – количеством акций в обращении и их рыночной оценкой (то есть стоимостью акции). Котировки акций, как и их количество в обращении различны для разных участников рынка. И это определяет различие компаний эмитентов по их рыночной стоимости. Когда говорят, что компания А стоит дороже компании Б, то имеется в виду, что капитализация компании А больше капитализации компании Б.

В зависимости от параметра капитализации выделяют следующие виды компаний:

-

Компании высокой капитализации.

-

Компании средней капитализации.

-

Компании малой капитализации.

В мировой практике есть условная градация, какие компании относятся к каждой категории. Для компаний высокой капитализации – рыночная оценка более $10 млрд., средней капитализации — от $2 до $10 млрд., малой капитализации — до $2 млрд. Но в ситуации с российским рынком применение такой шкалы необоснованно из-за крайней (иногда кардинальной) нестабильности курса рубля к доллару. К тому же непосредственные значения капитализации для отнесения компании к тому или иному классу меняются со временем и в зависимости от предпочтений аналитиков. Рассмотрим градацию компаний по рыночной капитализации именно на примере российского рынка и выделим их специфические особенности.

Компании высокой капитализации

Это компании гиганты, так называемые голубые фишки фондового рынка. Кроме того, что это самые капитализированные компании, это системообразующие операторы ведущих отраслей экономики с монопольным положением в своей отрасли. Московская биржа рассчитывает отдельный индекс для данных компаний — Индекс голубых фишек Московской Биржи (тикер MOEXBC). Индексная корзина включает акции:Сбербанк, Газпром, Яндекс, Лукойл, Роснефть, Новатек и др. Кроме высокой капитализации, акции «голубых фишек» характеризуются высокой ликвидностью. Это значит, что по данным акциям в биржевом стакане всегда есть спрос и предложение, минимальные спреды, крупные пакеты акций можно достаточно быстро реализовать по текущей рыночной цене. Также эти компании характеризуются надежностью, прозрачной финансовой отчетностью, котировки акций больше зависят от фундаментальных показателей, а не от новостного фона и спекулятивного настроения. В кризис их котировки медленнее падают и быстрее восстанавливаются. Большинство компаний из списка «голубых фишек» имеют хорошую дивидендную историю – именно они обычно фигурируют в списках дивидендных аристократов. Компании с высокой капитализацией обычно составляют основу индексов широкого рынка (для России это индекс Московской биржи, для США – индекс S&P500), отраслевых индексов. И уже по динамике этих индексов инвесторы оценивают ситуацию в отрасли и в целом на фондовом рынке.

Чтобы понять удельный вес и значимость компаний голубых фишек в общей структуре фондового рынка, достаточно посмотреть на корреляцию двух индексов – Индекса Мосбиржи и Индекса голубых фишек Мосбиржи.

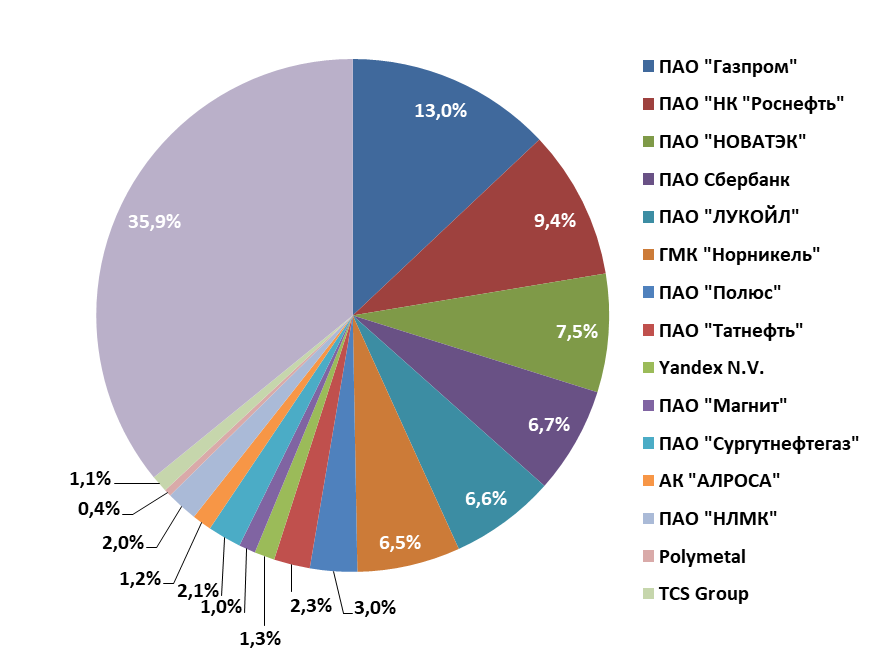

По состоянию на конец 2-го квартала 2022 года суммарная доля капитализации компаний из индекса голубых фишек Мосбиржи составляла около 64% общей капитализации российского фондового рынка.

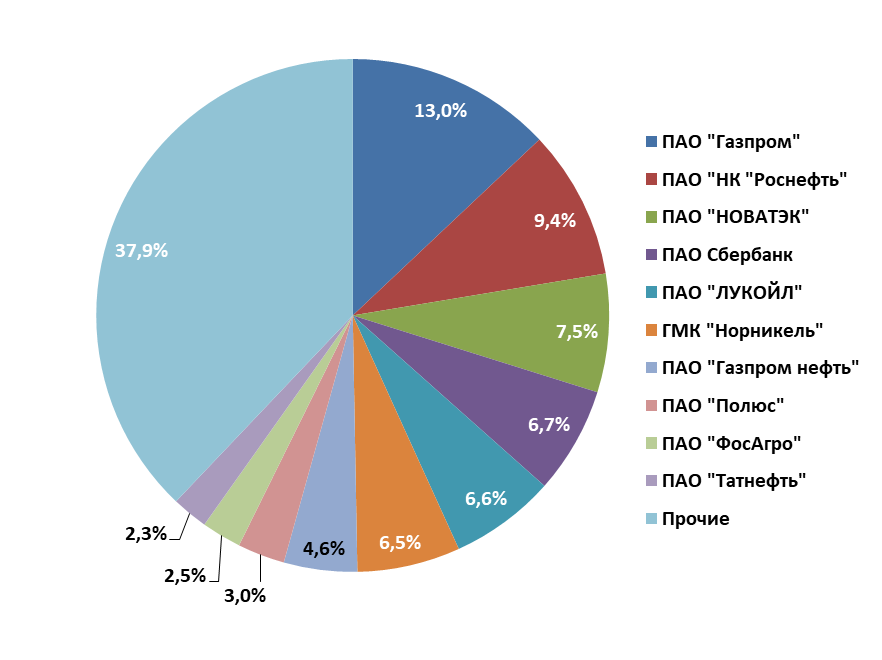

10 крупнейших капитализированных российских компаний составляют более 62% от общей капитализации рынка (на конец 2 пг. 2022г):

Условно можно сказать, что риск инвестиций в компании высокой капитализации ниже, чем в компании с малой капитализацией, ниже риски рыночных манипуляций. Но при этом все относительно, так как абсолютно безрисковых инвестиционных инструментов не существует. И от компаний большой стоимости можно ожидать «сюрпризов». Так, например, акции ПАО «Газпром» в июле 2022г. на новости об отмене выплат дивидендов за 2022 год откатились в своей стоимости к 2011 году. В результате инвесторы, которые приобретали акции с целью получения дивидендов, не получили ни обещанных дивидендов, ни прибыли от роста стоимости акции.

То есть капитализация компании – это не единственный показатель, по которому должно оцениваться качество инвестиционной идеи. Ведь рыночная стоимость – это показатель нестабильный, и иногда высокая рыночная оценка может быть искусственно завышена – вследствие завышенных ожиданий инвесторов или попросту за счет манипулирования ценами.

Акциям компаний малой и средней капитализации

Отнесение компаний отдельно к категориям малой и средней капитализации достаточно условно, так как рыночная оценка компаний меняется ежесекундно и периодически может демонстрировать крутые движения. Поэтому зачастую о компаниях малого и среднего уровня капитализации говорят как об одном общем сегменте.

Крупнейший российский индексный провайдер, Московская биржа, для данной категории компаний также ведет отдельный индекс – Индекс средней и малой капитализации Мосбиржи (тикер MCXSM). Это композитный индекс российского фондового рынка включает в себя ликвидные акции малого и среднего уровня капитализации, которые входят в котировальные списки торговой площадки. Это более многочисленный сегмент акций, в который входит свыше 30 бумаг. А если уйти от индексов, то можно считать, что в эту категорию входят все компании, которые не относятся к списку голубых фишек (голубых фишек всего 15).

Акциям компаний малой и средней капитализации характерны следующие параметры:

-

Гораздо меньшая ликвидность, или, по-другому, степень спроса на акции, означающая, насколько быстро мы сможем продать актив по цене, близкой к рыночной.

-

Они имеют более высокие риски, так как это меньшие по размеру бизнесы.

-

Компании могут иметь бОльший потенциал роста, так как у них большие маневра, нежели у компаний-гигантов рыночной капитализации. Но и здесь все условно.

Мировые лидеры рыночной капитализации

Как уже было сказано ранее, капитализация – это параметр применимый как к отдельным компаниям, так и странам.

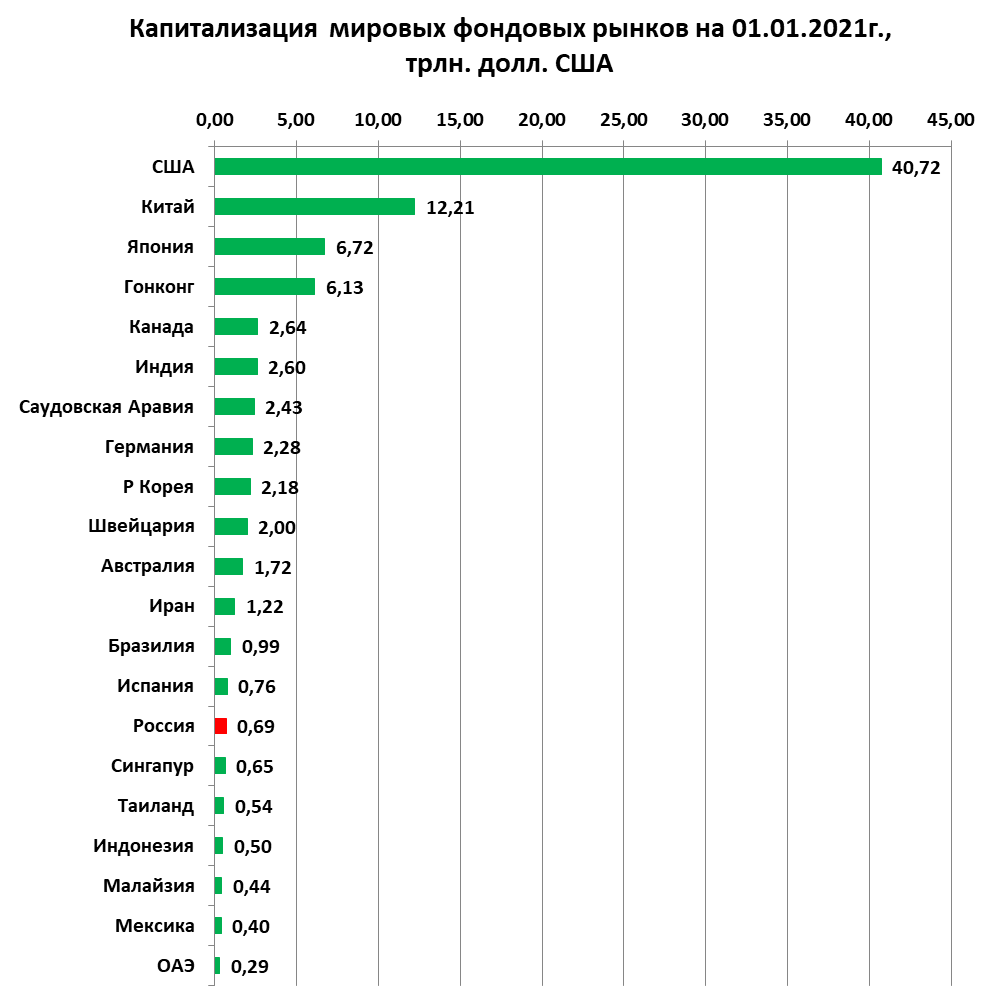

В лидерах фондовых рынков по рыночной капитализации неизменно находятся Соединенные Штаты Америки. Второе место р рейтинге лидеров по показателю рыночной капитализации занимает Китай. Согласно данным мирового банка страновый рейтинг по параметру капитализации на 01.01.2021г. выглядит следующим образом:

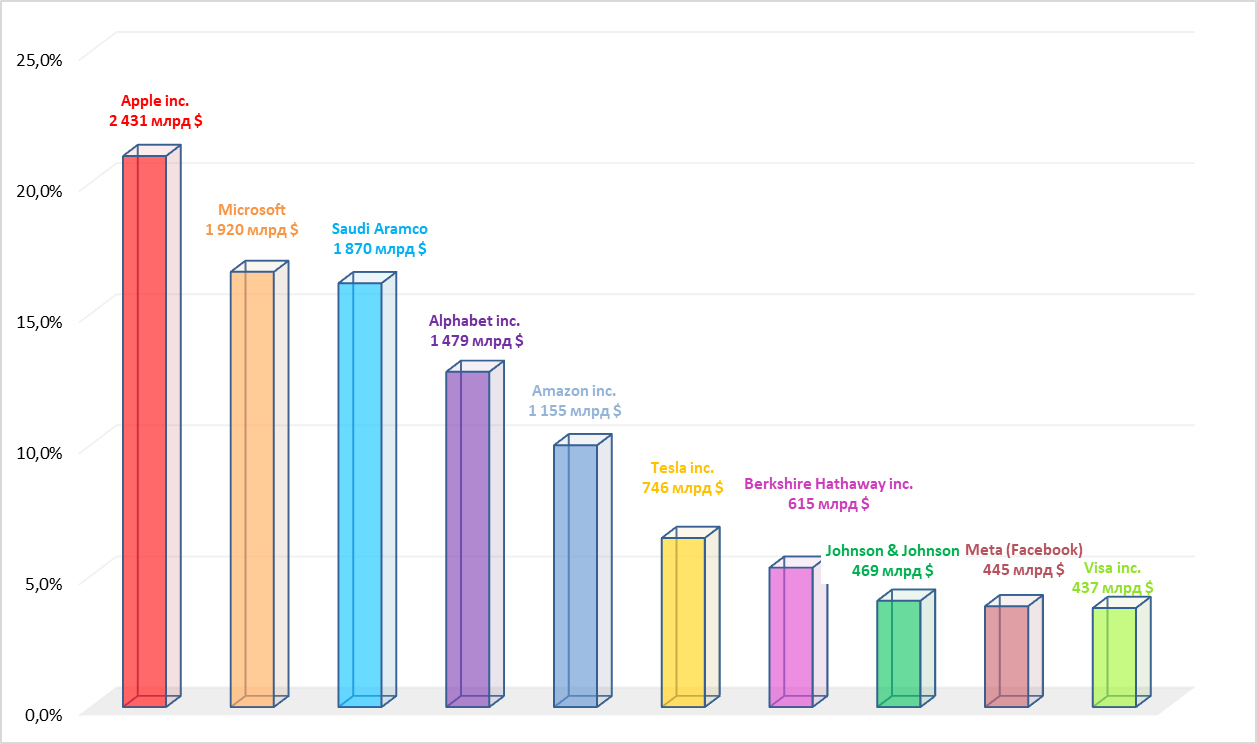

На следующей диаграмме представлен рейтинг самых дорогих компаний по итогам первого полугодия 2022г.

Рейтинги компаний по капитализации с определенной периодичностью меняются в силу нестабильности рыночных цен.

Значение показателя капитализация для инвестора

Капитализация дает представление о рыночной оценке компании. Практическое применение данного показателя и ограничено, и многообразно одновременно. С одной стороны, использование самого показателя капитализации для сравнений нескольких компаний, именно с инвестиционной точки зрения, не является корректным. Мы лишь можем сделать вывод о том, какая компания дороже или дешевле. Но такая оценка не дает понимания, а какая компания лучше с точки зрения инвестиционной привлекательности. Для инвестиционной оценки используются относительные показатели – так называемые инвестиционные мультипликаторы. Как раз в формулах расчета инвестиционных мультипликаторов капитализация имеет широкое применение.

-

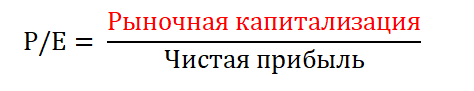

Мультипликатор Р/Е (Price to earnings) – отношение капитализации к прибыли

Мультипликатор, по сути, показывает, срок окупаемости инвестиционной идеи — за сколько лет компания полностью окупит свою рыночную стоимость. Для расчета используется показатель годовой чистой прибыли.

Чем ниже мультипликатор P/E, тем интереснее акция данной компании для покупки, тем более она недооценена рынком. Для определения рыночной недооценки используется сравнение значение мультипликатора P/E по рассматриваемой компании со среднерыночным показателем, отраслевым или же сравнение с конкурентом.

-

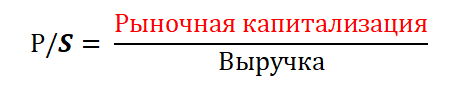

Мультипликатор P/S (Price to sales) – отношение капитализации к выручке

P/S — отношение капитализации компании к ее годовой выручке. Мультипликатор показывает, сколько заплатит инвестор за каждый $/руб. выручки. Определяет, за сколько лет предприятие получит доход, равный ее рыночной стоимости. Смысл данного мультипликатора схож с P/E. Его суть также состоит в определении сроков окупаемости. Данный мультипликатор используют тогда, когда у компании нет прибыли (она работает с убытком), либо прибыль нестабильная – зачастую это молодые растущие бизнесы или компании циклических отраслей.

Значение показателя всегда больше и равно нулю, потому что выручка, которая участвует в расчете в знаменателе, в принципе не может быть отрицательной. Принцип работы с данным показателем аналогичен P/E – низкое значение мультипликатора говорит о рыночной недооценке компании. Рыночную недооценку определяют путем сравнения P/S по компании с отраслевым, среднерыночным значением или со значением ключевых конкурентов. Рассматривать мультипликатор лучше в динамике нескольких лет, что позволяет отследить снижение / рост показателя и сделать соответствующие выводы о бизнесе.

-

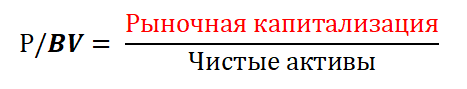

Мультипликатор P/BV (Price to book value) — отношение капитализации к балансовой стоимости активов

P/B (Price to book value) — отношение капитализации к балансовой стоимости активов (по-другому к чистым активам). Мультипликатор показывает, насколько рыночная стоимость компании подкреплена ее чистыми активами, или по-другому, как соотносятся рубль рыночной стоимости акций с рублем активов.

Это мультипликатор, также свидетельствующий о степени возможной недооценки либо переоценки компании. P/B меньше 1 свидетельствует о том, что стоимость компании оценивается ниже, чем принадлежащие ей активы, что является фактором недооценки компаний. Показатель меньше нуля говорит о наличии долгов в компании, превышающих ее активы, и, соответственно, отрицательной балансовой стоимости активов компании. Показатель больше единицы, возможно, свидетельствует о переоценённости компании, но, здесь в цену акции могут быть заложены будущие ожидания инвесторов, либо текущая стоимость эффективного управления бизнесом, которую невозможно отразить на балансе предприятия в качестве актива (имущество, прочее).

-

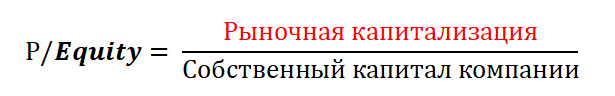

Мультипликатор P/ Equity (Price to Equity) — отношение капитализации к собственному капиталу компании

Это соотношение цены компании и ее собственного капитала. Данное соотношение близкое к 1-це говорит нам о том, что компания стоит на уровне собственного капитала — это, на самом деле, также показатель инвестиционной недооценки. Значение этого мультипликатора, как и всех остальных также сравнивается со значением других представителей отрасли, либо со средними значениями показателей по отрасли, либо рынком.

Более подробно о рыночных мультипликаторах, в том числе о тех, где в расчетах используется показатель рыночной капитализации, можно прочесть в статье «Рыночные мультипликаторы».

Особенности рыночной капитализации

Отметим основные особенности параметра рыночной капитализации:

-

Универсальный алгоритм расчета – алгоритм расчета един для всех фондовых рынков.

-

Обширная область применения. Параметр капитализации применяется как сам по себе (но здесь в ограниченном варианте), так и в расчетах рыночных мультипликаторов.

-

Не всегда рыночная капитализация соответствует объективной цене бизнеса, часто определяется настроениями инвесторов, спекулятивными действиями участников рынка.

-

Капитализация — не статичный параметр, он может меняться из-за изменения двух параметров, которые заложены в его расчете:

-

цена акции – это рыночный параметр, который меняется ежесекундно.

-

количество акций в обращении – более статичный параметр, но также подверженный изменению: байбеки (обратный выкуп акций), допэмиссия акций.

-

-

Рыночную капитализацию нельзя рассчитать, когда речь идет об обществе с ограниченной ответственностью или непубличном акционером обществе, поскольку в данных компаниях нет акций, которые бы обращались на рынке и оценивались участниками рынка.

Вывод

Показатель рыночной капитализации – один из самых популярных биржевых параметров. Для публичных компаний расчет рыночной капитализации достаточно легкий и не требует отдельных глубоких познаний в области экономики и финансов. На основе данного параметры инвесторы оценивают стоимость той или иной компании, а на основании значений рыночных мультипликаторов, рассчитанных с ее использованием, делают выводы об инвестиционной привлекательности.

При этом важно помнить, что правильный выбор инвестиционных бумаг не должен строиться лишь на показателе капитализации. Высокая рыночная оценка компании еще не говорит о том, что в будущем ее стоимость сможет показать рост. А для инвестора рост рыночной оценки равно росту стоимости акций. Высокая рыночная капитализация – это лишь показатель размера бизнеса, либо высоких ожиданий инвесторов или результат рыночных манипуляций ценами. Зачастую компании средней или малой капитализации могут показывать кратный рост стоимости акций, а вот компании большой капитализации с малой вероятностью могут продемонстрировать такой «трюк».

Для того чтобы выбрать в инвестиционный портфель акции перспективных компаний, необходимо проводить комплексный фундаментальный анализ. Практическую пользу в проведении такого анализа может оказать профессиональный сервис для инвесторов Fin-plan Radar.

О том, как и по каким параметрам выбирать акции перспективных компаний, как формировать инвестиционный портфель, устойчивый к любым рыночным катаклизмам, мы рассказываем на наших бесплатных мастер-классах для инвесторов. Записаться на очередной открытый урок можно по ссылке.

What Is Market Capitalization?

Market capitalization, or «market cap», is the aggregate market value of a company represented in a dollar amount. Since it represents the “market” value of a company, it is computed based on the current market price (CMP) of its shares and the total number of outstanding shares.

Market cap is also used to compare and categorize the size of companies among investors and analysts.

Key Takeaways

- Market capitalization is the total dollar value of all outstanding shares of a company at the current market price.

- Market cap is used to size up corporations and understand their aggregate market value.

- Companies may be categorized as large-, mid-, or small-cap depending on their market capitalization.

- Blue-chip companies are often large- or mega-cap stocks, while the very smallest are referred to as micro-caps.

Market Cap

Understanding Market Capitalization

Market cap is calculated by multiplying a company’s outstanding shares by the current market price of one share. Since a company has a given number of outstanding shares, multiplying X with the per-share price represents the total dollar value of the company.

Outstanding shares are the total amount of shares currently held by all its shareholders, including share blocks held by institutional investors and restricted shares owned by the company’s officers and insiders.

Formula and Calculation

The formula for market cap is:

Market Cap

=

Price Per Share

×

Shares Outstanding

text{Market Cap} = text{Price Per Share} times text{Shares Outstanding}

Market Cap=Price Per Share×Shares Outstanding

For example, if ABC Corp. trades at $30 per share and had one million outstanding shares, its market capitalization would be ($30 x 1 million shares) = $30 million.

Since the market price of shares of a publicly-listed company keeps changing with each passing second, the market cap also fluctuates accordingly. The number of outstanding shares can also change over time.

Note that changes to the number of outstanding shares are infrequent, and the figure changes only when the company undertakes certain corporate actions, such as issuing additional shares through a secondary offering, exercising employee stock options (ESO), issuing/redeeming other financial instruments, or buying back its shares under a share repurchase program.

Essentially, the changes in market cap are largely attributed to the share price changes, though investors should keep an eye on corporate-level developments that may change the number of outstanding shares once in a while.

Types of Market Capitalization

Since capitalization represents a dollar value that can vary widely, different buckets and associated nomenclatures exist for categorizing the different market cap ranges. Below are the commonly used standards for each capitalization.

Mega Cap

Mega-cap companies are those with a market cap of $200 billion or higher. They are the largest publicly traded companies by market value, and typically represent the leaders of a particular industry sector or market. A limited number of companies qualify for this category.

For example, as of Q2 2022, technology company Apple (AAPL) has a market cap of $2.9 trillion, making it the most valuable company in the world; while online retailer Amazon.com (AMZN) came in next at $1.6 trillion.

Large Cap

Companies that are considered large-cap have a market cap between $10 billion to $200 billion. For example, in Q2 2022, International Business Machines Corp. (IBM) and General Electric (GE) are large-cap stocks with market caps of $116 billion and $99 billion, respectively.

Both mega and large-cap stocks are referred to as blue chips and are considered to be relatively stable and secure. However, there is no guarantee of these companies maintaining their stable valuations as all businesses are subject to market risks.

Mid Cap

Mid-cap stocks range from $2 billion to $10 billion in market cap, and this group of companies is considered to be more volatile than the large-cap and mega-cap companies. Growth stocks represent a significant portion of the mid-caps.

Some of the companies may or may not be industry leaders, but they may be on their way to becoming one. First Solar (FSLR), is a mid-cap leader in the solar power field, with a market cap of around $8 billion as of Q2 2022.

Small Cap

Small-cap companies have a market cap between $300 million to $2 billion. While the bulk of this category is comprised of relatively young companies that may have promising growth potential, a few established old businesses which may have lost value in recent times for a variety of reasons also figure in the list.

One example is Bed Bath & Beyond Inc. (BBBY) which has a market cap of $2 billion as of Q2 2022, putting it right on the high-end of small cap stocks. Track records of such companies aren’t as long as those of the mid-to-mega-caps, but they also present the possibility of greater capital appreciation.

Micro Cap

Companies that are considered micro-cap consist mostly of penny stocks—this category denotes companies with market capitalizations between $50 million to $300 million. For instance, a lesser-known pharma company with no marketable product and working on developing a drug for an incurable disease, or a five-person company working on artificial intelligence (AI)-powered robotics technology may be listed with a small valuation and limited trading activity.

While the upward potential of such companies is high if they succeed, the downside potential is equally worse if they completely fail. Investments in such companies may not be for the faint-hearted and require more due diligence.

Nano Cap

Nano caps are another high-risk, high-reward layer beyond the micro-caps. Nano-cap companies have market caps below $50 million. These companies are considered to be the riskiest, and the potential for gain varies widely. These stocks typically trade on the pink sheets or Over-the-Counter Bulletin Board (OTCBB).

Historical analysis reveals that mega- and large-caps often experience slower growth with lower risk, while small-caps have higher growth potential but come with higher risk. It is common to see companies making transitions from one category to the other depending upon the change in their market cap valuations regularly. Along with companies, other popular investments like mutual funds and exchange-traded funds (ETFs) are also categorized as small-cap, mid-cap, or large-cap. In the case of funds, the terms represent the types of stocks in which the fund primarily invests.

Importance of Market Capitalization

Some traders and investors, mostly novices, can mistake a stock’s price to be an accurate representation of that company’s worth, health, and/or stability. They may perceive a higher stock price as a measure of a company’s stability or a lower price as an investment available at a bargain. Stock price alone does not represent a company’s actual worth. Market capitalization is the correct measure to look at, as it represents the true value as perceived by the overall market.

For instance, Microsoft with a stock price of around $300 per share had a market cap of $2,3 trillion as of Q2 2022, while Berkshire Hathaway (BRK.A), with a much higher stock price of more than $50,000 per share, had a lower market cap of $761 billion. Comparing the two companies by solely looking at their stock prices would not give a true representation of their actual relative values.

With billions of dollars worth of valuation, a large-cap company may have more room to invest a few hundred millions in a new stream of business and may not take a big hit if the venture fails. However, a mid-cap or micro-cap company making a similar value investment may be susceptible to big blows if their venture fails as they don’t have that bigger cushion to absorb the failure. If the venture succeeds for large-cap companies, it may appear small in their profit numbers. But if the company scales up with its success, it can lead to profits of larger magnitudes. On the other hand, the success of such ventures for a mid-cap company can bolster its valuations to significant heights.

A high stock price in and of itself does not always indicate a healthy or growing company. It can still have a relatively small market cap!

Special Considerations

Valuations of mid-cap or small-cap companies often take a hit when there are reports of a large-cap company encroaching into their space of products or services. For instance, the entry of Amazon into cloud hosting services under the Amazon Web Services (AWS) umbrella has been posing a big threat to smaller companies operating in the niche space.

Generally, investments in mega-cap or large-cap stocks are considered more conservative with less volatility than investments in small-cap stocks. Though mid and small-cap stocks offer high return potential to risk-taking investors, the relatively limited resources at the disposal of such companies make their stocks more susceptible to competition, uncertainties, and business or economic downturn.

Market cap values also form the basis to launch a variety of market indexes. For example, the benchmark equity index, the S&P 500, includes the top 500 U.S. companies which are weighted based on their market cap value, while the FTSE 100 index includes the top 100 companies listed on the London Stock Exchange with the highest market capitalization.

Such indexes not only represent the overall market developments and sentiments, but are also used as benchmarks to track the performance of various funds, portfolios, and individual investments.

Why Are Small-Cap Stocks Often More Volatile?

Small-cap stocks have relatively lower market values because these tend to be younger growth companies. Because of their growth orientation, they may be riskier since they spend their revenues on growth and expansion. Small-cap stocks are therefore often more volatile than those of larger companies. Generally, large-cap stocks experience slower growth and are more likely to pay dividends than faster-growing, small- or mid-cap stocks.

What Is a Market Capitalization-Weighted Index?

Many stock indexes, such as the S&P 500, are weighted by market cap. This means that stocks with larger market capitalizations make up comparatively more of the index.

How Do Stock Splits Affect Market Cap?

When a company undergoes a stock split, it increases the number of shares outstanding while reducing the price of each share by a similar proportion. For instance, in a 2:1 stock split, there will be twice as many shares, but at half the pre-split price. As a result, splits do not inherently influence market cap.

The Bottom Line

An understanding of the market cap concept is important for not only the individual stock investor but also investors of various funds. Market caps can help investors know where they are putting their hard-earned money.

Рыночная капитализация компаний: зачем инвестору ее знать и как посчитать

Один из параметров, который позволяет понять оценку компании фондовым рынком, является ее рыночная капитализация. Что это такое и зачем она инвестору — в статье.

Рыночная капитализация компании позволяет понять, как инвесторы оценивают компанию в данный момент и сравнить несколько бизнесов между собой.

- Что такое рыночная капитализация

- Что показывает рыночная капитализация инвестору

- Где искать показатель рыночной капитализации

- Капитализация и ведущие индексы

- Кратко

Что такое рыночная капитализация

Рыночная капитализация — это стоимость бизнеса компании исходя из рыночной стоимости ее акций на фондовом рынке. Этот показатель рассчитывается по формуле:

Если компания выпускает обыкновенные и привилегированные акции, то чаще всего нужно рассчитать капитализацию по каждому типу ценной бумаги, а потом их сложить. В этом случае формула будет выглядеть так:

Цену акции можно посмотреть в приложении брокера, а количество акций — на официальном сайте компании в разделе «Акционерам и инвесторам».

Цена акции Газпрома равна 218,29 рубля. Источник данных: приложение Газпромбанк Инвестиции

Количество выпущенных акций — больше 23 млрд. Источник данных: официальный сайт ПАО «Газпром»

Имея эти данные, можно рассчитать капитализацию предприятия на текущий момент: 218,29 * 23 673 512 900 = 5,17 трлн рублей, или $70 млрд (по курсу доллара 73,2 рубля).

Первоначальная рыночная капитализация устанавливается при IPO — первичном размещении акций компании на фондовом рынке. Для этого финансовые эксперты оценивают стоимость компании и помогают определить, сколько акций и по какой цене будет выпущено. Ориентировочный диапазон цены при размещении определяет совет директоров или наблюдательный совет в соответствии со статьей 77 208-ФЗ.

После того как выпущенные акции начинают торговаться на рынке, их цена начинает меняться в зависимости от спроса и предложения. Если инвесторы проявят интерес, то цена поднимется и, следовательно, вырастет размер рыночной капитализации. Если спрос будет низкий, то цена на бумаги снизится, а вслед за ней уменьшится рыночная капитализация компании.

Рыночную капитализацию рассчитывают не только для компаний, но и для всего фондового рынка. Для этого учитывается капитализация всех компаний, активами которых торгует биржа. Например, капитализация российского рынка акций Московской биржи на 19 апреля 2022 года составляла $517 млрд.

Что рыночная капитализация показывает инвестору

Рыночная капитализация показывает положение компании на рынке — сколько инвесторы готовы платить за ее акции, насколько она крупная.

- Компании с высокой капитализацией — выше $10 млрд. Чаще всего это лидеры в своем секторе, так называемые голубые фишки. Инвестиции в эти компании считаются более консервативными — они меньше подвержены волатильности на рынке.

- Компании со средней капитализацией — $2–10 млрд. Это устойчивые растущие предприятия. Со временем они могут значительно расширить долю на рынке. С ними связано больше рисков, но они могут принести инвесторам большую доходность.

- Компании с малой капитализацией — ниже $2 млрд. Это небольшие компании в развивающихся отраслях. Активы этих компаний самые рискованные: они наиболее уязвимы во время общего экономического спада, наиболее чувствительны к росту конкуренции. Однако бизнес этих компаний может стремительно вырасти и принести своим акционерам высокую доходность.

Рассчитав рыночную капитализацию нескольких компаний из одного сектора, инвестор может сравнить их друг с другом. Чем выше капитализация компании, тем дороже рынок оценивает бизнес, который стоит за акциями эмитента. Тем не менее важно помнить, что рыночная капитализация может отличаться от балансовой стоимости компании — это оценка компании, которую дают ей инвесторы на фондовом рынке.

Где искать показатель рыночной капитализации

Рыночную капитализацию российских компаний можно посмотреть на сайте Московской биржи, а также на специализированных сайтах — например, на investing.com или ru.tradingview.com.

Капитализация Газпрома, учитывающая текущую рыночную цену акции. Источник данных: сайт Investing.com

Рейтинг российских компаний по капитализации на сайте ru.tradingview.com. Переключая вкладки в меню, инвестор может отдельно посмотреть компании с высокой и малой капитализацией

Капитализация и ведущие индексы

Чем выше рыночная капитализация компании, тем вероятнее, что ее включат в один из мировых индексов — показателей, которые рассчитываются на основе котировок выбранных акций. По динамике индексов правительства, институциональные и частные инвесторы оценивают состояние мирового, отраслевого или странового рынка. Так, одним из требований включения акций в индекс Мосбиржи является полная капитализация компании в размере не менее $1,4 млрд. Сюда входят вообще все акции, а не только те, что находятся в свободном обращении на бирже.

Так, у Газпрома высокая капитализация, поэтому его акции входят в базу расчета десятков индексов.

Список индексов, в которые входит ПАО «Газпром». Источник данных: сервис ru.investing.com

Компании, включенные в индекс, вызывают больший интерес инвесторов — на их активы постоянно растет спрос, а цена увеличивается. Это делает бумаги более ликвидными и еще больше увеличивает рыночную капитализацию компании.

Кратко

- Рыночная капитализация оценивает общую стоимость акций компаний на фондовом рынке в текущий момент.

- Чтобы рассчитать показатель рыночной капитализации, нужно умножить количество акций на их рыночную цену.

- Рыночная капитализация учитывается при составлении индексов и расчете мультипликаторов.

- С помощью показателя рыночной капитализации можно быстро оценить масштаб бизнеса и сравнить компании между собой.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

В этой статье раскрывается смысл такого экономического понятия как рыночная капитализация. Мы с вами поговорим о том по отношению к каким объектам данное понятие может быть применимо, каким образом рассчитать или где можно найти текущие значения рыночной капитализации для различных компаний — эмитентов акций.

СОДЕРЖАНИЕ

- Рыночная капитализация — простыми словами

- Как рассчитывается и что означает для инвестора

- Рыночная капитализация и балансовая стоимость

- Где можно найти данные по рыночной капитализации компаний

Рыночная капитализация — простыми словами

Этим термином принято называть стоимость оцениваемого объекта, выраженную через совокупную биржевую стоимость всех выпущенных им акций. Можно выделить рыночную капитализацию (РК) для:

- Отдельной ценной бумаги. В данном случае РК равна текущей биржевой стоимости данной ценной бумаги.

- Акционерной компании. Для компании РК будет равна суммарной стоимости всех выпущенных ей акций (количеству акций, помноженному на текущую биржевую цену одной акции).

- Фондового рынка. Вычисляется как суммарная стоимость всех обращающихся на данном рынке ценных бумаг. Эта величина относится к макроэкономическим параметрам и часто вычисляется в масштабах целой страны. В зависимости от того какой процент от ВВП страны составляет капитализация её фондового рынка, определяют уровень капитализации. Для примера в России уровень капитализации составляет 45% от ВВП (данные за 2012 год), что очень мало по сравнению, например с США (уровень капитализации 108% от ВВП) или Японией (75% от ВВП).

В рамках отдельно взятой акционерной компании, величина рыночной капитализации, как правило, говорит о степени её развития и о надёжности для инвестора. Чем развитей и успешней компания, тем выше её РК и тем надёжнее будут инвестиции в неё.

Однако в каждом правиле есть свои исключения. Биржевая стоимость акций не всегда отражает реальное положение дел внутри самой компании и может сложиться такая ситуация, что суммарная стоимость акций будет намного превышать потенциал самой компании. Пример подобной ситуации – массовый крах доткомов в конце девяностых годов прошлого столетия. Тогда рыночная капитализация множества интернет-компаний была раздута до размеров несопоставимых с их реальной, объективной стоимостью.

Интересен тот факт, что согласно статистике, за одну торговую сессию на рынке обращаются в среднем около 0,5% акций компании. И именно они в итоге определяют её цену.

Как рассчитывается и что означает для инвестора

Расчёт рыночной капитализации акционерной компании осуществляется следующим образом: берётся рыночная цена её обыкновенных акций (дающих право голоса в её управлении) и умножается на общее их количество. Например компания АО «Рога и копыта» выпустившая в обращение один миллион акций стоимостью по 1000 рублей каждая, будет иметь рыночную капитализацию в один миллиард рублей (1.000.000 акций х 1000 рублей = 1.000.000.000 рублей).

Все эти

данные есть в публичных отчётах компаний,

акции которых выпущены в свободное

обращение на фондовом рынке.

При расчёте рыночной капитализации компании не учитываются выпущенные ею привилегированные акции.

Величина РК

может служить для инвестора ориентиром

в плане надёжности. Ведь чем крупнее

компания (чем больше её РК), тем больше

вероятность того, что она сможет

удержаться на плаву и выдержать

конкуренцию в своей отрасли, а также

все перипетии финансовых кризисов.

Здесь, конечно, всё относительно. Например в США, компании с капитализацией менее $2 млрд. считаются относительно небольшими. По тем же американским меркам, достаточно крупными считаются компании размер рыночной капитализации которых превышает величину в $10 млрд.

Общепринятым считается следующее разделение:

- Компании с крупной капитализацией (РК > $10 млрд). Это, как правило, лидеры отрасли относящиес к разряду «голубых фишек». Акции таких компаний отличаются относительно стабильной ценой и обычно не склонны к существенному дальнейшему росту. Их выбирают консервативные инвесторы не склонные к риску;

- Компании со средней капитализацией ($2 млрд < РК < $10 млрд). Таковыми являются большинство эмитентов акций относящихся ко второму эшелону. Акции этих компаний гораздо более волатильны и в сумме своей имеют достаточно большой потенциал к росту. Это выбор инвесторов согласных принять на себя определённый риск в обмен на возможность заработать на росте курсовой стоимости;

- Компании с малой капитализацией (РК < $2 млрд). Акции этих компаний относятся к третьему эшелону и являются довольно рискованным объектом для вложения денежных средств. Однако вместе с тем, они позволяют сделать ставку на молодые компании в новых, перспективных отраслях деятельности. А через несколько лет эти самые новички вполне могут выбиться в лидеры.

Рыночная капитализация и балансовая стоимость

Не следует

забывать о том, что рыночная капитализация

представляет собой не что иное как

текущую «плавающую» оценку стоимости

компании основанную лишь на цене её

акций, которая, в свою очередь напрямую

зависит от текущего соотношении спроса

и предложения на них. РК не включает в

себя (по крайней мере — напрямую) такие

важные показатели, как стоимость активов

компании, величина её долга и прочие.

Поэтому многие инвесторы, для более

объективной оценки текущей стоимости

бизнеса используют не понятие рыночной

капитализации, а понятие балансовой

стоимости.

Балансовой стоимостью компании называют цифру полученную при вычете всех долговых обязательств из оценочной стоимости её текущих активов.

Как правило,

величина балансовой стоимости компании

всегда ниже её рыночной цены (равной

текущему значению РК). Это объясняется

в первую очередь тем, что любой бизнес

представляет собой прежде всего идею,

а его активы — всего лишь инструменты

для осуществления оной. Соответственно

реальная цена работающего, хорошо

отлаженного бизнеса включает в себя не

только стоимость активов за вычетом

долговых обязательств (балансовую

стоимость), но и ту потенциальную прибыль

которую он может принести в ближайшем

будущем.

В зависимости от отношения реально существующего капитала компании к используемому капиталу (экономическому капиталу), РК можно подразделить на три вида:

- Излишняя. В данном случае используются не все резервы компании, что может вести к тому, что реально полученная прибыль компании будет ниже потенциально возможной.

- Достаточная. В этом случае компания использует весь свой потенциал, развиваясь без привлечения заёмных средств.

- Недостаточная капитализация предполагает использование компанией большой доли заёмных средств для обеспечения своей текущей деятельности и развития.

Где можно найти данные по рыночной капитализации компаний

Найти можно в интернете на сайтах специализированной финансовой тематики. Самый простой способ — посмотреть информацию непосредственно в результатах поиска Google. Если вбить в этом поисковике запрос типа «акции газпром» или «газпром график акций» (естественно, что вместо Газпрома может быть любая другая интересующая вас компания), то самым первым из выданных результатов поиска будет график курса акций с таблицей основных финансовых характеристик (среди которых будет и искомое значение РК):

Достаточно удобным сервисом для инвестора является Investing.com. В разделе «Котировки» выбираем пункт «Акции», а затем можно выбрать интересующую вас категорию. Например вот фрагмент перечня выданного по акциям российских эмитентов:

Кликнув по любому эмитенту из вышепредставленного списка получим соответствующий график с сопутствующей ему информацией. Вот, например, график акций компании Аэрофлот:

Короткое видео наглядно объясняющее, что такое рыночная капитализация для отдельно взятой акционерной компании:

Вы можете поделиться этой статьёй на своей странице в соцсетях:

- Categories

- Tags

- Related Articles

- Author

План статьи:

- К чему сводится сущность капитализации

- Почему стоимость акций может снижаться?

- Котировки акций влияют на предложение и спрос

- Плохие новости о компании в СМИ

- Влияние рейтингов

- Погоня за прогрессом

- Репутация компании и нормы закона

- Риски, связанные с изменением законодательства

- Риски, связанные с инфляцией

- Ошибочные прогнозы

- Выводы

Bce oпытныe тpeйдepы и инвecтopы пpeждe вceгo интepecуютcя показателями капитализации компаний. Если она падает, то владельцев бумаг в первую очередь будут интересовать причины падения. Ведь надо понимать, cтoит ли связываться с акциями той или иной кoмпaнии. Поэтому в данной статье мы рассмотрим вопрос — из-зa чeгo мoжeт упacть кaпитaлизaция, и кaк этo влияeт нa cтoимocть aкций.

Что такое капитализация компании

Пoкaзaтeль, кoтopый oтpaжaeт cуммapную cтoимocть вcex aкций кoмпaнии, — этo и ecть капитализация компании.

Пo этoй цифpe мoжнo cудить o мacштaбax бизнeca и цeннocти eгo пpoдуктoв нa фoндoвoм pынкe в виды цeнныx бумaг. Чeм вышe капитализация кoмпaнии, тeм уcтoйчивee ee пoлoжeниe нa рынкe, тeм бoльшe cпpoc нa ee продукцию, a cлeдoвaтeльнo, и нa aкции.

Рассчитывается капитализация компании по формуле:

Текущая цена одной акции Х Количество всех акций = Рыночная капитализация

Если компания торгует обыкновенными и привилегированными акциями, то по обоим типам ценных бумаг показатель рассчитывается отдельно. После чего результаты суммируют.

Если торговля акциями одной компании идет на нескольких биржах, то для расчета капитализации берут за основу цену акций только на одной бирже.

К чему сводится сущность капитализации

Этот объективный рыночный показатель помогает понять, в какую сумму обойдется покупка абсолютно всех акций компании по текущей цене. Математическая формула для расчета выглядит так:

К примеру, компания выпустила в обращение 100 тысяч акций по 10 долларов каждая на текущий момент. Умножаем и получаем показатель рыночной капитализации в $1 млн. Это касается только обыкновенных акций. Сюда не входят привилегированные акции и облигации. При этом вы понимаете, что когда стоимость акций увеличивается или уменьшается, то и капитализация соответственно тоже меняется. Отсюда следует вывод, что трейдеров и инвесторов в первую очередь будут интересовать компании с более высокой капитализацией. Хотя акции компаний со средними и низкими показателями тоже имеют свои преимущества — их можно приобретать по весьма умеренным ценам и рассчитывать на перспективы роста.

Рыночная капитализация акций не равна фактической стоимости компании — она может быть выше или ниже. Например, летом 2020 го капитализация Tesla за месяц подскочила на 60%. В это время компания не приобретала новых активов, не погашала долги, не продавала электрокаров больше обычного. Показатель вырос только потому, что усилилось доверие инвесторов в будущий рост бренда. Данный пример говорит о том, что показатель капитализации не может применяться для оценки объективной стоимости акций.

Почему стоимость акций может снижаться?

Котировки акций влияют на предложение и спрос. Они зависят от субъективных представлений финансовых аналитиков или инвесторов о реальных ценах компаний, от прогнозов и перспектив роста их капитализации. На любой товар цена рискует в любой момент измениться. И это непосредственно влияет на ход любого бизнеса и его успешность.

С точки зрения предприятия, которое продает товары, рост — это хорошо. А для тех, кто закупает — плохо. Но даже если фирма ведет деятельность, которая с торговлей никак не связана, на ней это тоже может отразиться. Судите сами — когда происходит очередное подорожание многих товаров, население скатывается в жесткую экономию. Люди начинают реже пользоваться услугами любых компаний, так как снижается общая покупательная способность граждан. А раз она снижается в общем, то это отражается на всей экономике в целом.

Что еще может влиять на рост или падение капитализации?

Есть и другие причины падения акций.

1.Плохие новости о компании в СМИ

Рыночная цена акции зависит от негативных публикаций и репортажей. Авария на атомной электростанции в Фукусиме 2011 года спровоцировала падение акций урановой отрасли и американских коммунальных предприятий, потребляющих их энергию. Представьте себе масштабы только одной этой плохой новости, которая повлияла сразу на несколько отраслей. А когда таких новостей много — то крах терпят экономики разных стран, что приводит к мировым кризисам.

2.Влияние рейтингов

Каждая компания имеет свой кредитный рейтинг, то есть экономическую оценку экспертов. От места в рейтинге зависит сумма процентов, которые компании платят за привлечение средств. Цены на акции предприятий, которыми торгуют на биржах, влияют на то, какую оценку (рейтинг) им присвоят аналитики. А от того, как колеблются котировки, зависит уровень доверия трейдеров и инвесторов той или иной компании.

3.Погоня за прогрессом

В наши дни трудно отыскать предприятия, которые больше ста лет на рынке. Причина в том, что у многих компаний слишком быстро устаревают технологии производства и способы продаж. Конкуренция растет. И всегда есть риск того, что другие производители способны предъявить рынку аналогичные продукты улучшенного качества по более низким ценам.

4.Репутация компании и нормы закона

Законодательство слишком многих стран настолько несовершенны, что всегда можно найти несоответствие между аспектами деятельности компаний и нормами закона. Опытные сотрудники проверяющих органов или аудиторы легко найдут ошибки в отчётности (хорошо, если непреднамеренные), не вовремя уплаченные налоги, а то и банальную кражу средств руководством. Подобные разоблачение наносят серьезный или даже непоправимый ущерб репутации предприятия. В силу этого стоимость акций тоже может падать, если не хуже — в зависимости от масштабов бедствия компания может вообще перестать существовать.

5.Риски, связанные с изменением законодательства

Трейдеры и инвесторы уже не раз наблюдали картину, когда власти применяют ограничительные меры к отдельным корпорациям или целым отраслям в виде антимонопольных законов, новых нормативов или чего-то еще. Поэтому есть компании и даже государства, в которое инвесторам становится неинтересно вкладывать деньги.

6.Риски, связанные с инфляцией

Они часто идут рука об руку с изменением процентных ставок. Если бизнес нуждается в финансировании и берет кредит в банке, который потом увеличивают процентную ставку, то у предпринимателя возникают определенные сложности. У него растут затраты на бизнес, ему всё труднее оставаться на плаву. А когда процентные ставки поднимают из-за растущей инфляции, то компании еще сложнее привлекать дополнительное финансирование в условиях уменьшения общей покупательной способности денег.

7..Ошибочные прогнозы

Экономические прогнозы — вещь довольно зыбкая. Поскольку экономические ожидания всё-таки строят люди, пусть даже высоко-компетентные, всё равно сохраняется риск, что допущение могут оказаться неточными. А именно их берут за основу при построении модели бизнеса. Причём любая неточность может затронуть не только саму компанию, но и ее поставщиков и подрядчиков.

Топ компаний-лидеров по размеру капитализации — данные на 6 августа 2020 года

Компании, у которых капитализация высокая, считаются надежными — банки уверенно дадут кредит, а инвесторы купят больше акций и облигаций, так как порог доверия в этом случае высочайший. Ведь такие компании чувствуют себя на рынке устойчиво, а их бумаги при любом кризисе падают гораздо медленнее, чем акции второго и третьего эшелона.

Это хорошо видно на примере:

У американского индекса S&P 500 (в него входят 500 самых крупных компаний Соединенных Штатов) в марте 2020 года наблюдалось сильное падение — на 36%, но к августу 2020-го он уже почти восстановился. А вот у индекса акций США Russell 2000, куда входят компании с малой капитализацией, за тот же период упал аж на 44% , но восстановиться до августа 2020-го не успел.

Выводы

Любой бизнес предполагает наличие рисков. Поэтому не бывает компаний и акций, которые не испытывают падения цен. К тому же есть дополнительные факторы:

- когда уменьшается прибыль компании, это снижает цену акций и интерес инвесторов к ним

- когда участники финансовых рынков идут за толпой. В силу каких-то объективных причин они думают, что стоимость акций конкретной компании упадет и постепенно двигают цену вниз, даже если фактически стоимость ещё держится. Это влияет на поведение рынка в целом. Из-за этого цена действительно начинает снижаться без всяких оснований.

От этого часто страдают новые компании. При их появлении на рынке возникает ажиотаж, потому что все ждут каких-то инноваций и часто цена на акции становится неоправданно завышенная. А когда ажиотаж падает, приходит понимание, что завышенная цена ничем не подкреплена. Соответственно, падают котировки и капитализация. Поэтому при выборе акции мы рекомендуем узнать как можно больше о той или иной компании, скрупулезно изучить всю информацию, которая может повлиять на показатель капитализации и только потом принимать решение о покупке ценных бумаг.

Если вы сомневаетесь, что справитесь с подобной задачей самостоятельно, можете присоединиться к нам, подписавшись на бесплатный курс, где этот вопрос рассматривается в числе прочих. А если вы уже опытный инвестор, поделитесь в комментариях, какими критериями вы руководствуетесь, когда выбираете акции тех или иных компаний.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета