Организационная структура формируется в зависимости от целей деятельности предприятия и необходимых для этого подразделений. Именно подразделения осуществляют функции, которые составляют бизнес-процессы предприятия.

Что такое организационная структура предприятия?

Говоря об организационной структуре, мы имеем в виду концептуальную схему, вокруг которой организуется группа людей, основу, на которой держатся все функции. Организационная структура предприятия — это, по сути, руководство для пользования, которое объясняет, как организация выстроена и как она работает. Если говорить конкретнее, то организационная структура описывает, как в компании принимаются решения и кто является ее лидером.

Почему необходимо разрабатывать организационную структуру предприятия?

- Организационная структура дает четкое понимание того, в каком направлении движется компания. Ясная структура — это инструмент, с помощью которого можно придерживаться порядка в принятии решений и преодолевать различные разногласия.

- Организационная структура связывает участников. Благодаря ей люди, присоединяющиеся к группе, имеют отличительные черты. В то же время и сама группа обладает определенными особенностями.

- Организационная структура формируется неизбежно. Любая организация по определению подразумевает какую-то структуру.

Элементы организационной структуры

Организационная структура любой организации будет зависеть от того, кто является ее участниками, какие задачи она решает и как далеко организация зашла в своем развитии.

Независимо от того, какую организационную структуру вы выбираете, три элемента всегда будут присутствовать в ней.

- Управление

Конкретный человек или группа людей, которые принимают решения в организации.

- Правила, по которым работает организация

Многие из этих правил могут быть заявлены явно, в то время как другие могут быть скрытыми, но при этом не менее обязательными для исполнения.

- Распределение труда

Распределение труда может быть формальным или неформальным, временным или постоянным, но в каждой организации непременно будет определенный тип распределения труда.

Традиционные организационные структуры

Эти структуры основаны на функциональном подразделении и отделах. Они характеризуются тем, что на верхнем уровне сосредоточены полномочия стратегических и оперативных задач.

Существует несколько типов традиционных структур.

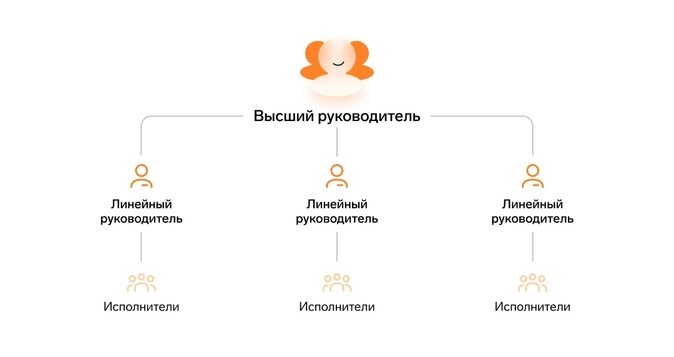

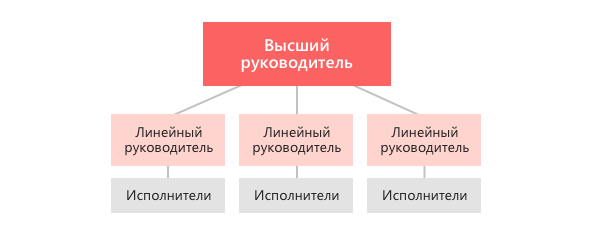

- Линейная организационная структура

Самая простая структура из всех существующих. Характеризуется наличием определенной цепи инстанций. Решения спускаются сверху вниз. Этот вид структуры подходит для маленьких организаций вроде небольших бухгалтерских фирм и адвокатских контор. Линейная структура позволяет легко принимать решения.

Преимущества:

- Самый простой вид организационной структуры.

- В результате жесткого управления формируется жесткая дисциплина.

- Быстрые решения приводят к быстрым и эффективным действиям.

- В структурах власти и ответственности существует ясность.

- Поскольку контроль лежит на одном начальнике, в ряде случаев он может проявлять гибкость.

- Есть хорошие перспективы карьерного роста у людей, которые выполняют работу качественно.

Недостатки:

- Есть возможности оказывать влияние на начальника отдела.

- Постоянная проблема — отсутствие специализации.

- Начальник отдела может быть перегружен работой.

- Коммуникации осуществляются только сверху вниз.

- Начальник, обладающий властью, может неправильно использовать ее для своей выгоды.

- Решения принимаются одним человеком.

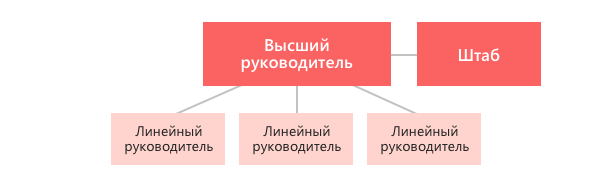

Линейно-штабная организация

Такая структура характеризуется наличием линейных руководителей и подразделений, которые по факту не имеют права принятия решений. Главная их задача — оказывать помощь линейному менеджеру в выполнении отдельных функций управления. Процесс принятия решений в такой структуре медленнее.

Преимущества:

- Позволяет сотрудникам быстро выполнять задачи.

- Помогает сотрудникам брать на себя ответственные функции и специализироваться на конкретных функциях.

- Помогает линейным руководителям сконцентрироваться на определенных задачах.

- При организационных изменениях минимален риск возникновения сопротивления.

- Сотрудники чувствуют, что их вклад оценен.

Недостатки:

- Среди сотрудников может возникать путаница.

- У сотрудников недостаточно знаний, чтобы ориентироваться на результат.

- Слишком много уровней иерархии.

- Сотрудники могут расходиться во мнениях, что замедляет работу.

- Более дорогостоящая структура, чем простая линейная организация, из-за наличия начальников подразделений.

- Решения могут приниматься слишком долго.

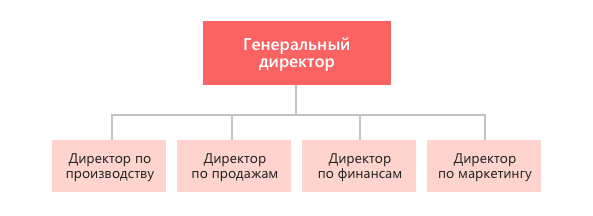

Функциональная структура

Этот вид организационной структуры классифицирует людей согласно функции, которую они выполняют в профессиональной жизни.

Преимущества:

- Высокая степень специализации.

- Ясный порядок подчиненности.

- Четкое понимание ответственности.

- Высокая эффективность и скорость.

- Отсутствие необходимости в дублировании работы.

- Все функции одинаково важны.

Недостатки:

- Коммуникация сталкивается с несколькими барьерами.

- В центре внимания находятся люди, а не организация.

- Решения, принятые единственным человеком, могут не всегда идти на пользу организации.

- По мере роста компании становится труднее осуществлять контроль над действиями внутри нее.

- Отсутствие командной работы между различными отделами или единицами.

- Поскольку все функции отделены, сотрудники могут не знать о том, что творится у коллег.

Дивизиональная структура

Сюда относятся виды структур, которые основаны на различных подразделениях в организации. Они группируют сотрудников на основе продуктов, рынков и географического положения.

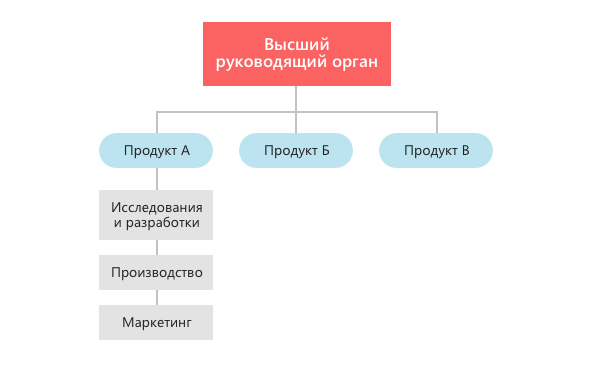

- Продуктовая (товарная) структура

Такая структура основана на организации сотрудников и работы вокруг различных продуктов. Если компания производит три различных продукта, то у нее будут три различных подразделения для этих продуктов. Этот тип структуры лучше всего подходит для розничных магазинов с множеством продуктов.

Преимущества:

- Структурные единицы, которые не работают, можно легко закрыть.

- Каждая единица может управляться как отдельное структурное подразделение.

- Быстрое и легкое принятие решений.

- Большая независимость у лиц, принимающих решения.

- Отдельные продукты привлекают отдельное внимание в зависимости от проблем, которые возникают.

- Организация характеризуется высокой производительностью и эффективностью.

Недостатки:

- Поскольку каждая структурная единица работает самостоятельно, организационные цели не могут быть достигнуты.

- Нездоровая конкуренция среди внутренних подразделений.

- Большое количество организационных уровней препятствует развитию бизнеса.

- Все единицы не могут быть равнозначными.

- Маркетинг отдельных продуктов может сильно отличаться по стоимости.

Рыночная структура

Сотрудники группируются исходя из того, на каком рынке работает компания. У компании может быть пять различных рынков, согласно этой структуре каждый из них будет отдельным подразделением.

Преимущества:

- Сотрудники могут общаться с клиентами на местном языке.

- Они доступны клиентам.

- Проблемы на конкретном рынке могут решаться изолированно.

- Поскольку люди ответственны за конкретный рынок, задачи выполняются вовремя.

- Сотрудники специализируются на работе на конкретном рынке.

- Могут выводиться новые продукты для специализированных рынков.

Недостатки:

- Может возникнуть острая конкуренция среди сотрудников.

- Принятие решений может вызывать конфликты.

- Трудно определить производительность и эффективность.

- Все рынки могут не рассматриваться как равные.

- Может отсутствовать связь между начальниками и сотрудниками.

- Сотрудники могут неправильно использовать свои полномочия.

- Географическая структура

У крупных организаций есть офисы в различных местах. Организационная структура в этом случае следует за зональной структурой.

Преимущества:

- Хорошая коммуникация среди сотрудников в том же самом местоположении.

- Местные работники лучше знакомы с местной деловой средой и могут приспосабливаться к географическим и культурным особенностям.

- Клиенты чувствуют лучшую связь с местными менеджерами, которые могут говорить на их языке.

- Отчеты по работе отдельных рынков.

- Решения принимаются взвешенно.

- Могут вводиться новые продукты или модификации продуктов, удовлетворяющие потребности определенной области.

Недостатки:

- Может возникать нездоровая конкуренция среди различных географических зон.

- Этика компании и ее принципы могут отличаться от региона к региону.

- Отслеживание работы и прибыли каждой области может отнимать много времени.

- Возможна плохая коммуникация среди сотрудников в различных регионах.

- Взаимодействие между сотрудниками различных регионов может не сложиться.

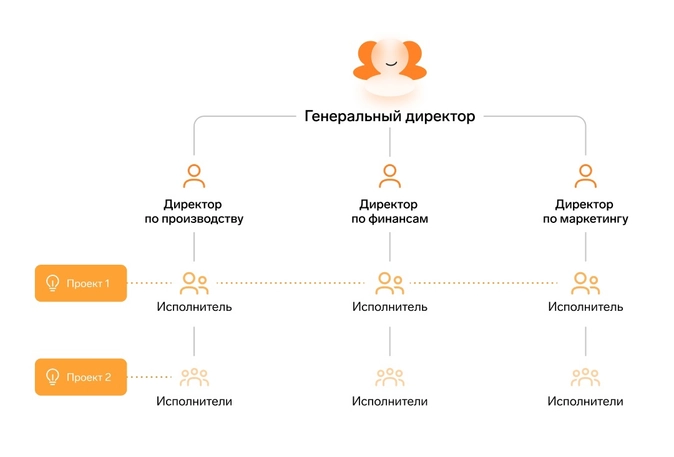

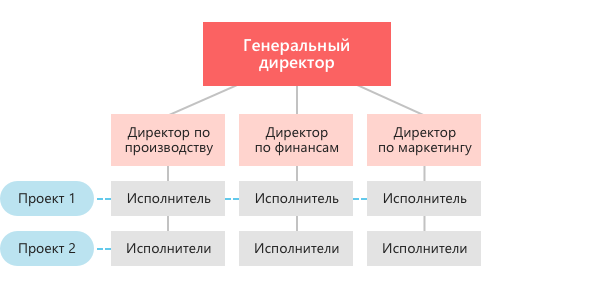

Матричная структура

Это комбинация продуктовой и функциональной структур. Она объединяет преимущества обеих структур для большей эффективности. Эта структура самая сложная из существующих. Отличительная особенность матричной структуры — подчинение сотрудников двум или более руководителям одного уровня.

Существует функциональная матрица. В этом типе матричной структуры менеджеры по проекту следят за функциональными аспектами проекта. Однако они обладают очень ограниченной властью, фактически управляет ресурсами и проектом руководитель функционального подразделения.

Преимущества:

- Сотрудники не работают на временной работе.

- Руководитель функционального подразделения управляет проектом.

- Руководитель функционального подразделения несет ответственность в случае, если что-либо идет не так, как надо.

- Чем больше менеджер по проекту общается с сотрудниками, тем лучше результаты.

- Менеджер по проекту может реально повлиять на ситуацию, не будучи под контролем.

- Принятие решений сосредоточено в руках руководителя функционального подразделения.

Недостатки:

- Менеджер по проекту может столкнуться с апатией со стороны сотрудников.

- Менеджер по проекту не имеет полной власти.

- Будучи не контролируемыми, сотрудники могут показывать меньшую производительность всего подразделения.

- Менеджер по проекту обладает слабой властью, которая не позволяет ему контролировать сотрудников.

- Менеджер по проекту не имеет никакого контроля над управлением рабочей нагрузкой и определением приоритетов в задачах.

- Менеджер по проекту не может дать отчет о работе.

Есть еще проектная матрица, когда прежде всего ответственен за работу менеджер по проекту, в то время как руководитель функционального подразделения может давать методические консультации и распределять ресурсы.

В России активно меняются условия ведения бизнеса — как экономические, так и административные. Однако предприниматели совершают одни и те же ошибки, пытаясь оградить бизнес от рисков.

Основной тренд сегодня — это ужесточение налогового администрирования. Автоматизированные системы контроля повлияли на эффективность налоговых проверок.

По данным ФНС, в 2018 году количество выездных налоговых проверок сократилось на 30%, до 14,2 тыс., а поступления в федеральный бюджет выросли на 30,2%, до 11,9 трлн руб. Таким образом, количество выездных налоговых проверок сократилось, а их эффективность увеличилась. Средний размер доначислений по результатам выездной налоговой проверки в 2018 году составил 20,1 млн руб.

В попытке защитить бизнес предприниматели из года в год совершают одни и те же ошибки: сотрудничают с недобросовестными контрагентами, дробят компании, переоформляют на родственников, не учитывают важные моменты при работе с аффилированными компаниями. Рассмотрим эти ошибки внимательнее.

Недобросовестные контрагенты

Некоторые бизнесмены продолжают упорно не замечать колоссальные риски, которые несут недобросовестные контрагенты из прошлых налоговых периодов. В 2015 году в России заработала Автоматизированная система контроля за возмещением НДС (АСК «НДС») — часть Автоматизированной информационной системы (АИС «Налог»). В большинстве случаев система выявляет сделки с недобросовестными контрагентами сразу по итогам сдачи квартальной отчетности по НДС, но она работает и в отношении прошлых периодов.

Последнее время предприниматели начали получать от ФНС запросы в рамках камеральных проверок (налоговая проверка, которая проводится по месту нахождения налогового органа на основе деклараций и документов, представленных налогоплательщиком. — «РБК Pro») за прошлые периоды.

К примеру, в первом квартале 2019 года налоговики могут попросить предпринимателя предоставить документы по камеральной проверке за второй квартал 2017 года. Если предприниматель откажется сделать это, то его ждет внеплановая выездная проверка.

Пример из практики: как бизнес проспорил налоговой

В декабре 2018 года Федеральная налоговая служба запросила у организации, торгующей бытовой химией, документы в рамках камеральной проверки по НДС за второй квартал 2017 года. Организация ответила встречным запросом о правомерности проверки спустя более чем три месяца с момента сдачи декларации. ФНС в ответ изменила запрос и направила его вне проверки, потребовав документы уже за 2015—2017 гг. Организация отказала и в феврале 2019 года получила решение о начале выездной проверки, датированное декабрем 2018 года, и вызов на допрос.

Что делать? Как правильно поступить? Необходимо проводить правовой аудит взаимодействия с контрагентами за три последних года и заранее формировать правовую позицию, готовить обязательные документы, а также косвенные доказательства реальности взаимодействия с контрагентами и наличия бизнес-цели.

К обязательным документам относятся:

- накладные,

- транспортные накладные,

- переписка.

Косвенными доказательствами реальности взаимодействия с контрагентами и наличия бизнес-цели служат:

- копии актов осмотра груза,

- путевые листы,

- складские документы,

- штатные расписания.

В разных ситуациях комплект документов может быть разным. Однако важно помнить, что ключевой фактор — это реальность взаимодействия. Налоговый орган будет проверять не факт наличия товара, а факт поставки, выполнения работ контрагентом.

Дробление бизнеса

Расширение полномочий налоговых органов, изменение статистики рассмотрения дел по налогам не в пользу налогоплательщиков, введение ст. 54.1 НК РФ (переход от реальности сделки к реальности взаимодействия) — все это привело к тому, что старые методы налогового планирования больше не работают.

Действительно, существуют льготные налоговые режимы. Например, УСН 6% или 15%, УСН 1% в Туле, пятипроцентный льготный режим в Липецке для налогоплательщиков, применяющих доходы минус расходы, и 7% в Петербурге (вместо стандартных 15%), ЕНВД, льготы для IT-компаний.

Появилось также множество книг, инструкций и семинаров о том, как применить льготный режим и не попасть под доначисление. В результате возросла популярность схем дробления бизнеса как в рознице, так и в оптовой торговле и строительной отрасли.

Самые распространенные схемы дробления бизнеса:

- вывод товарных знаков и активов на ИП-бенефициаров,

- дробление розницы,

- дробление сбыта,

- вывод персонала на ИП.

Однако предприниматели совершают ошибку, когда необдуманно используют инструменты дробления бизнеса ради экономии на налогах. ФНС хорошо знает все эти схемы и то, как их обнаружить.

Последний громкий случай, когда налоговые органы установили дробление бизнеса, произошел с сетью ресторанов быстрого обслуживания KFC в Краснодаре. Налоговики обнаружили, что у группы компаний, применяющих УСН, один учредитель, а компании созданы исключительно для оптимизации налогов. На это указывали такие факторы, как:

- единый управленческий аппарат,

- совмещенные должности сотрудников,

- общий IP-адрес банка-клиента (БКЛ).

Бенефициар не смог объяснить, зачем компания раздробила бизнес, если не ради экономии на налогах. Верховный Cуд РФ занял сторону налогового органа.

Предпринимателям кажется: если закон предусматривает спецрежим, то его можно применять. Только они не учитывают, что оптимизация налогов не может быть единственной целью дробления бизнеса. Необходимо наличие бизнес-цели. Ее-то предприниматели зачастую назвать не могут. На семинарах этому не учат.

Бизнес-цели бывают такими:

- защита активов,

- привлечение инвесторов,

- диверсификация рисков.

Эти цели не очевидны для ФНС. Налоговики видят платежи ИП и подозревают, что бизнес уклоняется от уплаты налогов. Каждый довод, каждая бизнес-цель должны быть обоснованы документами и подтверждаться показаниями сотрудников компании. Нужно помнить, что 90% доказательственной базы по налоговым спорам — результаты оперативных мероприятий (обыски и допросы).

Аффилированность

Предприниматели также зачастую халатно относятся к рискам аффилированности и особенно фактической взаимозависимости. Сама по себе аффилированность не запрещена. Однако она становится критичной, если в группе есть организации или ИП на специальных налоговых режимах, заключающие сделки с иностранными компаниями и привлеченные к ответственности. Про юридическую аффилированность знают все, а фактическую не учитывают.

В практике есть более 25 признаков фактической взаимозависимости компаний. Вот основные:

- общий IP-адрес банка-клиента,

- единый центр принятия решений и управления,

- единая бухгалтерия,

- общий офис,

- совмещение должностей сотрудниками,

- единственный поставщик или покупатель.

Если налоговый орган устанавливает аффилированность, то при наличии субъектов на специальных налоговых режимах может объединить оборот всех аффилированных лиц. Тогда налоги будут рассчитываться по принципам общего режима налогообложения.

Кроме того, многие предприниматели до сих пор не учитывают или не знают про практику ответственности аффилированных организаций по налоговым обязательствам основных обществ (ст. 45 Налогового кодекса (НК) РФ «Исполнение обязанности по уплате налога, сбора, страховых взносов»).

Путь банкротства очень длинный и сложный. Гораздо проще применить нормы ст. 45 НК РФ. Они сводятся к тому, что налоговый орган может взыскать долги организации с взаимозависимых с ней компаний. Само собой, учитывается как юридическая, так и фактическая взаимозависимость.

Есть еще один критерий — передача активов от должника аффилированной структуре. Под передачей активов понимают в том числе и перевод контрактов. На практике, получив доначисление, налогоплательщики создают компании-клоны либо бросают старые организации и дальше ведут бизнес. Сегодня налоговая это легко замечает, далее следует иск о взыскании задолженности с новой компании предпринимателя.

Пример из практики: долг в придачу

Фирма «Интеркрос Опт» проиграла дело инспекции Федеральной налоговой службы (ИФНС), в том числе в Верховном Суде РФ. Суды решили, что компания перевела бизнес. Почему?

Передача бизнеса (перезаключение договоров) не носила возмездного характера, перезаключение договоров и перевод персонала по времени своего совершения совпали с завершением выездной налоговой проверки. Вновь созданной организации пришлось платить по долгам предшественницы.

Перевод активов на родственника

Формируется инструментарий оспаривания сделок с имуществом со стороны кредиторов, а также учащаются случаи рейдерских захватов активов. При этом бенефициары не учитывают степени угрозы для активов и личной имущественной безопасности. Бытует мифологема: мы — белые, и нам ничто не угрожает.

Кредитору, будь то ФНС либо банк, или рейдеру всегда интересны активы. Инструментарий сейчас очень широкий: от банкротства и субсидиарной ответственности до оспаривания сделок и личной имущественной ответственности. Предприниматели тяжело расстаются с собственностью и часто, пытаясь избежать ответственности, переводят активы на жен, детей и других родственников.

Создается иллюзия защищенности актива, так как держатель — родственник. Однако это ловушка.

Любые сделки с родственниками оспариваются очень легко. Исключение составляют только сделки по рыночной цене и с реальными расчетами через расчетный счет. При этом родственник должен быть способен подтвердить наличие источника средств на покупку актива. Иначе кредиторы смогут оспорить сделку и забрать активы.

Риск представляет и сам родственник. Он может решить, что актив действительно принадлежит ему. Никто не застрахован и от форс-мажоров.

Пример из практики: опасная случайность

Два партнера разделили бизнес — на производственные мощности (отдельное юрлицо) и управляющую компанию. Для минимизации рисков они оформили само производство на одного из партнеров, а УК — на другого. Однако партнер, на которого был оформлен актив (завод), попал в аварию. Появились наследники, которые не были в курсе договоренностей и посчитали завод своим. В их глазах второй партнер был рейдером. История разрешилась выгодно для обеих сторон, но стоила участникам спора нервов.

Предприниматель должен четко понимать, от каких рисков он пытается защитить свой актив. Необходимо предусматривать защиту, в том числе и от доверенных лиц. В качестве «подушки безопасности» здесь может выступать комплект документов по истребованию актива в случае несоблюдения доверенным лицом условий соглашения.

Инструментарий для оформления активов очень широк. Например, активы защищает закрытый паевой инвестиционный фонд (ЗПИФ) — обратить на него взыскание нельзя. Некоторые конструкции иностранных фондов позволяют не раскрывать бенефициара.

Фактические бенефициары

Риски для собственников бизнеса также возросли из-за:

- введения концепции бенефициарного собственника и контролирующего должника лица,

- расширения оснований привлечения к субсидиарной ответственности бенефициаров,

- учащения случаев привлечения сотрудников правоохранительных органов.

У кредиторов и налоговиков стало больше инструментов взыскания задолженности. Самое главное — это введение понятия «контролирующее должника лицо». Это любое лицо, которое может давать обязательные для должника указания, то есть фактический бенефициар и топ-менеджеры.

Свидетельством контроля могут быть как показания сотрудников, так и вывод выручки на конкретное лицо, например, на владельца торгового знака. Именно это лицо и будет привлекаться к субсидиарной ответственности. Налоговым органам удается привлечь предпринимателей к субсидиарной ответственности более чем в 50% случаев. Это очень пугающая статистика.

Необходимо учитывать: ФНС и МВД совместно формируют доказательства при выездных проверках. МВД использует материалы налоговой проверки при привлечении по ст. 199 УК РФ (уклонение от уплаты налогов). Налоговые органы используют результаты оперативных мероприятий, когда ищут фактических бенефициаров и их активы.

ФНС может привлечь фактического бенефициара к субсидиарной ответственности без банкротства. Ведомство может также привлечь к ответственности за ущерб, причиненный государству. Это можно сделать по итогам обвинительных приговоров по ст. 199 УК РФ. Кроме того, налоговики могут использовать обеспечительные меры в виде ареста счетов и активов.

Пример из практики: банкротством делу не поможешь

Организация получила доначисления на 2 млрд руб. Через месяц после вступления в силу решения ИФНС она подала на банкротство. Одновременно ИФНС подала заявление о привлечении к субсидиарной ответственности фактических бенефициаров (организацией владели номинальные лица). МВД в ходе оперативных мероприятий получило доказательства (полицейские входили в состав проверяющих, проводили допросы и обыски). Одновременно с подачей заявления о привлечении к субсидиарной ответственности было подано ходатайство об аресте всех активов фактических бенефициаров. Активы были арестованы через пять дней после подачи заявления в суд.

Помните, что активы находятся под угрозой перманентно, а не после доначислений или начала рейда. Активы на родственниках также не защищены: сами родственники представляют угрозу для имущества бенефициаров.

Ключевая роль банковского комплаенса

В рамках борьбы с выводом капитала и легализацией средств на банки возложили очень много, казалось бы, непрофильных функций. Роль банковского комплаенса (действие в соответствии с запросом или указанием. — «РБК Pro») вышла на один уровень по значимости с налогами. Но не все учитывают это при планировании бизнеса.

Фактически банки превратились в орган контроля за денежными потоками. Закон позволяет им блокировать любые сомнительные операции, вводить заградительные тарифы и отказывать в обслуживании. Подход «Я — ИП, и все деньги ИП мои личные» уже неприменим.

За границей давно введены понятия «налоговый комплаенс» и «комплаенс присутствия». Это означает, что банк проверяет не только реальность бизнеса клиента (офис, штат, ресурсы, расходы), но также факт уплаты налогов и полноту (статистически).

Ни один европейский банк не откроет счет организации, ведущей торговлю в Азии, если она не сможет подтвердить наличие ресурсов, офиса и факт уплаты налогов в стране ведения бизнеса.

В Сингапуре банки не запрашивают у клиента информацию по сомнительным операциям, а сразу блокируют счета и отказывают в обслуживании. В России существует комиссия Центробанка (ЦБ), есть шанс доказать добросовестность и восстановить репутацию в банке.

Конечно, все эти меры используются против уклонения от уплаты налогов и вывода средств. Но тот бизнес, который не учитывает эти указанные выше нюансы, подвергается риску блокировки счетов и всей деятельности. Банкам стали не нужны клиентские транзитные или «непонятные» деньги. Теперь клиент должен доказать банку, что представляет для него интерес.

Взято из источника: «РБК Pro»

Содержание

- «…Налоговая требует детальную схему всего нашего бизнеса…»

- ФНС

- Налоговики

- Независимые эксперты

- Наше мнение

- Дробление бизнеса: три ошибки и два правила

- Ошибка 1: разделиться, чтобы сохранить право на спецрежим

- Ошибка 2: совпадение учредителей и руководителей

- Ошибка 3: использование ИП на спецрежимах

- Правило 1: компании ведут разную деятельность

- Правило 2: каждая фирма имеет свое имущество

- Дробление бизнеса: основные признаки налоговой схемы

- Как делать точно не стоит?

- Правило безопасности № 2. Никакой аффилированности юридических лиц

- Правило безопасности № 4. Самостоятельность ведения деятельности каждого участника

- Дружественный раздел с сохранением контроля

- Корпоративный договор

- Множественность директоров

- Дружественный раздел с потерей некоторых преимуществ

- Продажа партнёром своей доли

- Корпоративный конфликт

- Возможные налоговые проблемы

- Новые записи:

«…Налоговая требует детальную схему всего нашего бизнеса…»

«…Получили из инспекции запрос, в котором налоговая требует детально раскрыть схему всего нашего бизнеса. Им нужна карта производственного процесса, перечень основных покупателей и поставщиков, наименование видов деятельности, сведения о нашем адресе. Причем в запросе сказано, что документы истребуются по статье 88 НК РФ в рамках камеральной проверки. Но проверки сейчас не может быть — последнюю отчетность мы сдавали в октябре. В письме инспекторы сообщают о штрафе по статье 19.4 КоАП РФ, если мы не ответим. Зачем налоговой такая информация и как реагировать на подобный запрос?..”

Из письма главного бухгалтера Елены Белич, г. Красноярск

Под видом «камералки» инспекторы потребовали от компании раскрыть все сведения о бизнесе, включая поставщиков, покупателей и производственный процесс. Как поступить компании и что ответить на такой запрос инспекции, рекомендуют чиновники и эксперты

ФНС

Сергей Тараканов, советник государственной гражданской службы РФ 2-го класса:

— По общему правилу инспекции не вправе требовать документы в рамках камеральной проверки, но вправе запросить пояснения, если в отчетности есть ошибки или расхождения. Запрос инспекции не касается расхождений или ошибок в отчетности, поэтому компания вправе не исполнять требования. Что касается ответственности, то административный штраф в размере до 500 рублей возможен только по части 1 статьи 15.6 КоАП. Но раз запрос необоснованный, то и штраф недопустим.

Налоговики

Виталий Цыганков, советник государственной гражданской службы РФ 3-го класса:

— Запрашиваемые сведения необходимы инспекции для предпроверочного анализа. Это помогает выявить компании, потенциально склонные к занижению налогов или к их сокрытию. Но инспекторы вправе запрашивать лишь те документы и пояснения, которые подтверждают правильность исчисления и своевременность уплаты налогов. Так что в вашем случае компания вправе, но не обязана отвечать на запрос.

Независимые эксперты

Антон Степанов, ведущий юрист группы компаний «Консалтинговые услуги»:

— Запрос, очевидно, не связан с «камералкой», поскольку из него не ясно, о какой декларации идет речь. Компания вправе отказать в представлении документов, тем более перечня основных контрагентов у нее может и не быть. Составлять такие списки закон не обязывает. А по видам деятельности и адресу можно пояснить, что эти сведения и так есть в ЕГРЮЛ.

Ольга Цохорова, юрист компании «Некторов, Савельев и Партнеры»:

— Статья 88 НК РФ не является основанием для истребования документов. Ведь срок камеральной проверки составляет три месяца после представления отчетности. Возможно, это сбор подготовительных материалов к проверке. За их непредставление штраф незаконен. С этим согласны и судьи, к примеру, в постановлении Федерального арбитражного суда Западно-Сибирского округа от 07.12.12 № А27-7924/2012.

Наше мнение

Наталья Бовша, руководитель финансового отдела «УНП»:

— Мы считаем, что у налоговиков нет законных оснований требовать приведенные в письме данные, это подтвердил и сотрудник ФНС Сергей Тараканов. Значит, и штраф за отказ предоставить сведения является незаконным. Но, скорее всего, отменить его получится только в суде. Поэтому компании стоит взвесить все за и против и решить, давать подробную схему бизнеса инспекторам или нет. При этом предоставление информации даст инспекторам возможность детально изучить показатели компании и использовать результаты такого анализа при решении о назначении выездной проверки.

Дробление бизнеса: три ошибки и два правила

Платить меньше налогов — вполне понятное желание компаний. Предприимчивые бизнесмены уже придумали массу схем для минимизации налоговых платежей. Одна из них — дробление бизнеса. Естественно, налоговиков не устраивает снижение потока налоговых поступлений в бюджет. Из-за этого возникают споры, которые приходится решать в суде. Вопрос о законности дробления бизнеса уже 13 раз выносился на обсуждение Верховного суда РФ. А количество дел, рассмотренных окружными судами, приближается к двум сотням. Мы проанализировали 198 судебных разбирательств и делимся с вами своими выводами о том, когда дробление компании на несколько новых фирм приведет к доначислениям, а когда — нет.

В практике делового оборота под дроблением бизнеса подразумевается его перестройка, в результате которой компания сэкономит на налогах, например разделение одной компании на несколько посредством реорганизации, создание новых организаций или работа с зависимыми индивидуальными предпринимателями.

Такие манипуляции находятся под пристальным вниманием налоговиков. Налоговые органы уверены в том, что любое дробление бизнеса направлено на создание схемы по минимизации налогов. В результате проверяющие рассчитывают налоги исходя из всей суммы доходов, полученных зависимыми лицами, и вменяют доначисления плюс штрафные санкции материнской компании.

Если налогоплательщик не сможет обосновать экономическую сущность дробления бизнеса, суды признают доначисления правомерными. Когда у компании есть аргументы, которые доказывают, что разделение было необходимо, шансы отбиться от претензий налоговиков есть.

Давайте посмотрим, правомерность каких действий компании по оптимизации бизнеса будет сложно отстоять в судах.

Ошибка 1: разделиться, чтобы сохранить право на спецрежим

Дробление компании широко используется, чтобы не утратить право на использование такого специального режима, как упрощенная система налогообложения. Напомним, что «упрощенка» может применяться до тех пор, пока выручка не превысит 150 млн руб. Также ограничения есть по численности работников (их не должно быть больше 100 человек) и остаточной стоимости основных средств — не более 150 млн руб. (подп. 15 п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ).

Чтобы остаться в пределах этих показателей, владельцы бизнеса совершают разделение организации на несколько компаний, которые продолжают заниматься тем же видом деятельности, что и материнская компания, зачастую в том же самом помещении. Именно так произошло в деле, рассмотренном в постановлении АС Дальневосточного округа от 22.10.2015 № Ф03-4073/2015.

Компания на упрощенной системе оказывала гостиничные услуги. Когда выручка фирмы приблизилась к пороговому значению, превышение которого повлекло бы утрату права на этот спецрежим, собственник зарегистрировал другую организацию с аналогичным видом деятельности. Он же выступил учредителем еще двух фирм, которые оказывали услуги питания клиентам отеля. Инспекция решила, что бизнес разделили только с одной целью: не выйти за предельные значения по доходу и остаться на упрощенной системе налогообложения.

В данном деле суд подтвердил необоснованное дробление и поддержал инспекцию в доначислении налогов на сумму более 32 млн руб. Доказательствами, помимо отсутствия реальной деловой цели, в том числе стали:

-

оказание услуг разными фирмами в одном и том же помещении;

-

отсутствие документооборота между компаниями.

Организация также может погореть на фиктивном дроблении с целью сохранения спецрежима, если налоговики обнаружат, что ее работники переведены в подконтрольные организации. Особенно если заявления на увольнение путем перевода работники написали в один день.

Инспекторы в таком случае обязательно проведут допросы сотрудников, чтобы выяснить условия перехода: сохранились ли за ними те же должность и заработная плата, обязанности, адрес места работы, руководство. И если все подтвердится, то дробление признают необоснованным.

Так, в деле, дошедшем до Верховного суда РФ(Определение от 23.01.2015 № 304-КГ14-7139), налоговики в результате контрольных мероприятий сделали вывод о том, что организация вела финансово-хозяйственную деятельность в условиях формального дробления бизнеса с целью занижения численности работников путем распределения их на несколько организаций. В результате компанией была получена необоснованная налоговая выгода посредством применения специального налогового режима. В связи с этим инспекция доначислила обществу налоги по общей системе налогообложения, начислила соответствующие суммы пеней и штрафа.

Суды поддержали вывод налоговиков. Они признали отсутствие реальной потребности в создании дополнительных взаимозависимых организаций, осуществляющих один вид деятельности, находящихся на одной территории с налогоплательщиком, не имеющих собственных производственных площадей (помещений, складов), оборудования, транспорта.

Проблемы могут возникнуть и у тех налогоплательщиков, которые желают сохранить право на применение ЕНВД. Пример — постановление АС Дальневосточного округа от 19.01.2017 № Ф03-5944/2016. В этом деле фигурантами дробления выступили два индивидуальных предпринимателя — муж и жена. Они применяли ЕНВД в отношении розничной торговли, вели одинаковые виды деятельности в одном магазине, разделенном на части.

Налоговики решили, что магазин разделили только с целью применения «вмененки». Ведь площадь зала для розничной торговли не должна быть более 150 кв. м (подп. 6 п. 2 ст. 346.26 НК РФ). Но суды первой и апелляционной инстанций отказали инспекции. Они исходили из того, что недвижимость (магазин) приобретена супругами-предпринимателями в браке, а значит, они оба в равной мере вправе использовать ее для своих целей.

Кассация направила дело на новое рассмотрение в краевой арбитраж и предписала исследовать довод инспекции о формальном разделении торговой площади в магазинах. Арбитры указали, что, если в одном торговом помещении залы конструктивно или визуально разделены, но самостоятельное ведение деятельности в них не подтверждено, схема дробления будет подтверждена. Так как «самостоятельность объекта торговли определяется не только наличием признаков обособленности, но и независимостью осуществляемой в данном объекте деятельности».

Еще один пример, касающийся сохранения ЕНВД. Под обвинения в дроблении попала аптечная сеть из 14 отдельных юридических лиц, применяющих «вмененку». До того как фирмы стали самостоятельными, они входили в состав одной организации и имели статус филиалов.

Налоговики решили, что целью дробления бизнеса являлось занижение доходов путем распределения их по искусственно созданным организациям, формально осуществляющим финансово-хозяйственную деятельность, направленную на получение необоснованной налоговой выгоды через применение специального режима налогообложения в виде ЕНВД. Инспекция в результате проверки объединила выручку всех недавно созданных организаций и «на радостях» доначислила «главной» фирме налоги со всей этой суммы. По подсчетам налоговиков, недоплата составила почти 46 млн руб.

Суды встали на сторону компании. Но это скорее исключение из общей тенденции. Компании удалось доказать, что разделение вызвано необходимостью сохранить конкурентоспособный бизнес. Дело в том, что фармацевтическая деятельность лицензируется. Закон дает право лицензирующему органу в случае выявления нарушений приостановить деятельность компании на срок до 90 суток. Причем перечень таких нарушений довольно обширный.

Фирму не раз подвергали такому наказанию, и она несла убытки. Поэтому собственники приняли решение разделить одну компанию на несколько. Это позволило в случае проверки не приостанавливать деятельность всей организации, а продолжать работать отдельным фирмам, кроме той, которой выдали предписание о приостановлении деятельности.

Удивительно, но суд этот довод принял в качестве экономического обоснования некриминального дробления (постановление АС Дальневосточного округа от 21.01.2015 № Ф03-5980/2014).

Следует отметить, что ВАС РФ в постановлении Президиума от 09.04.2013 № 15570/12 указывал, что дробление обоснованно, если компания структурирует бизнес наилучшим для себя образом. Например, переводит деятельность с одной фирмы на другую, из-за лучшего снабжения последней. То есть наличие реальных экономических причин для разделения вполне может обосновать законность дробления.

Ошибка 2: совпадение учредителей и руководителей

На практике одинаковый состав собственников-управленцев всегда вызывает у налоговых органов вопросы при проверке. Налоговики и судьи не склонны верить в простые совпадения.

В уже упомянутом нами постановлении АС Дальневосточного округа от 22.10.2015 № Ф03-4073/2015 учредителем всех компаний стало одно и то же физическое лицо. Собственник также исполнял обязанности директора. Да и главбух был один на всех.

С одной стороны, такие совпадения сами по себе не являются наказуемыми. Граждане и организации вправе осуществлять любую деятельность, не запрещенную законодательством. Оно не содержит запрета на создание одним лицом нескольких организаций. Исходя из правовой позиции, изложенной в п. 6 постановления Пленума ВАС РФ от 12.10.2006 № 53 (далее — постановление № 53), взаимозависимость участников сделок сама по себе не может служить основанием для признания налоговой выгоды необоснованной.

С другой стороны, в совокупности с иными обстоятельствами взаимозависимость приведет к доначислениям. Если для целей налогообложения операции учтены не в соответствии с их действительным экономическим смыслом или не обусловлены разумными экономическими причинами (целями делового характера), то п. 6 постановления № 53 не работает, а налоговая выгода признается необоснованной (п. 3 и 7 постановления № 53).

Например, АС Восточно-Сибирского округа в постановлении от 07.12.2016 № Ф02-6540/2016 акцентировал внимание на том, что учредители и директора в группе компаний являлись родственниками, то есть взаимозависимыми лицами. Это убедило судей в доказанности налоговым органом схемы дробления бизнеса и, как следствие, правомерности доначисления оспариваемых сумм.

Однако, как показывает анализ арбитражной практики, одинаковый состав учредителей и директоров не всегда приводит к отрицательному для налогоплательщика судебному решению. Так, АС Дальневосточного округа в постановлении от 07.10.2015 № Ф03-4067/2015 указал, что «налоговый орган не представил доказательств влияния факта взаимозависимости на условия и экономические результаты сделок и деятельности участников хозяйственного оборота, а также необоснованного уменьшения налоговых обязательств».

В этом деле налогоплательщику удалось доказать, что юридические лица являлись самостоятельными субъектами предпринимательской деятельности. Ведь каждая из компаний располагалась в разных местах, самостоятельно вела учет своих доходов, определяла объект налогообложения и налоговую базу, исчисляла обязательные платежи и представляла отчетность.

Ошибка 3: использование ИП на спецрежимах

Поводом для возникновения претензий со стороны налоговых органов могут послужить следующие действия — компания регистрирует своих работников в качестве индивидуальных предпринимателей и снабжает их продукцией для реализации. В качестве примера можно привести спор, рассмотренный в постановлении АС Волго-Вятского округа от 30.06.2016 № Ф01-2276/2016.

Фирма продавала товар через индивидуальных предпринимателей на ЕНВД. По мнению налогового органа, ее деятельность сопровождалась искусственным дроблением бизнеса для формального перераспределения численности своих работников с индивидуальными предпринимателями. Напомним, что применять «вмененку» имеют право только те плательщики, у которых численность работников не превышает 100 человек в год (подп. 1 п. 2.2 ст. 346.26 НК РФ).

Суды установили, что ООО продавало стройматериалы оптом и в розницу и было единственным поставщиком указанных индивидуальных предпринимателей. Предприниматели не имели собственных основных средств и активов, продавали товар в магазинах, принадлежащих фирме, но переданных им в аренду или субаренду. Товар к ним привозили транспортом, принадлежащим организации.

Помимо этого, для общения с банком предприниматели использовали IP-адрес директора компании, индивидуальные предприниматели были указаны в распорядительных документах фирмы в качестве структурных единиц, у которых она вправе была проводить инвентаризацию.

Все это убедило судей, что компания создала схему для минимизации налогов, и позволило вынести решение о доначислении ей 43 млн руб. налоговых платежей.

Еще один пример такого дробления. В качестве индивидуальных предпринимателей оформили работников, которые много лет трудились в компании. С ними заключили гражданско-правовые договоры, согласно которым фирма предоставила предпринимателям статус дилеров и регулярно производила поставку партий товаров (инструмента и оборудования). Предприниматели же перепродавали товар от своего имени и за свой счет. Схема аналогична предыдущей. Торговые площади принадлежали обществу и были предоставлены ИП в аренду. На вывесках размещалась информация о компании. Кроме того, выручка предпринимателей возвращалась обществу в качестве беспроцентных займов.

Суды поддержали инспекцию. Они отметили, что такая схема ведения бизнеса указывает на несамостоятельность индивидуальных предпринимателей; деятельность фактически вела сама фирма, а выручка от продажи товаров на счетах предпринимателей отражалась искусственно (Определение ВС РФ от 27.06.2016 № 301-КГ16-6290).

А теперь посмотрим, каких правил стоит придерживаться, чтобы доказать в суде правомерность действий по разделению бизнеса.

Правило 1: компании ведут разную деятельность

Отстоять право на свободное осуществление предпринимательской деятельности в той форме, в которой собственник считает необходимым, безусловно, можно. Но при наличии реальной деловой цели. Рассмотрим, какие аргументы убедят судей, что она есть.

Обосновать деловую цель можно тем, что компании осуществляют самостоятельные виды деятельности, которые не являются частью единого производственного процесса. Этот аргумент работает, даже когда все юридические лица находятся под одним управлением.

Проиллюстрируем данный вывод на примере дела, рассмотренного в постановлении АС Западно-Сибирского округа от 31.01.2017 № Ф04-6830/2016. Организация занималась переработкой сельхозпродукции и применяла общий режим налогообложения. Директор учредил еще две фирмы на «упрощенке», которые закупали сырье у производителей.

Налоговики после проверки обвинили группу компаний во взаимозависимости, создании схемы дробления бизнеса с целью получения необоснованной выгоды. Но в суде налогоплательщик привел экономическое обоснование такой организационной структуры.

Ему помогли такие доказательства:

-

деятельность компаний внутри группы не являлась идентичной;

-

контрагенты на допросе рассказали, что не знают о взаимозависимости компаний;

-

все организации зарегистрированы в соответствии с законодательством РФ;

-

по местонахождению компаний есть офисные помещения;

-

внутри группы между фирмами заключены договоры и организован документооборот;

-

контрагенты компаний не пересекались друг с другом;

-

по сделкам внутри группы потери бюджета по НДС отсутствовали;

-

налогоплательщик не использовал необоснованные вычеты по НДС.

Правило 2: каждая фирма имеет свое имущество

Если каждый налогоплательщик после дробления получил на баланс отдельное имущество, необходимое для уставной деятельности, это может послужить аргументом в пользу компании. Конечно, совместное использование имущества допустимо (например, если речь идет об административном здании).

Иллюстрация к изложенному — постановление ФАС Западно-Сибирского округа от 26.05.2014 № А81-4180/2013. Суд указал, что каждое из предприятий имеет на балансе имущество, необходимое для осуществления уставной деятельности, достаточную ресурсную базу и работает независимо друг от друга.

Использование одного и того же административного здания не подтверждает отсутствие самостоятельной предпринимательской деятельности. Ведь в данном деле организации группы компаний арендовали офисные помещения у третьего лица. Договоры аренды они заключали самостоятельно.

Имейте в виду, что налоговики будут оценивать стоимость имущества, полученного каждой компанией при дроблении. Перекосы говорят о необоснованности разделения. Так, например, одна компания владела зданием, которое стоило почти 700 млн руб., а после создания других юридических лиц получила долю приблизительно на 700 000 руб., что составляет 0,1% от цены недвижимости. Притом что другим фирмам передали по 15%. Это несоответствие убедило суд в «криминальном» дроблении (Определение Верховного суда РФ от 13.08.2015 № 304-КГ15-8734).

****

Как видим, один фактор, будь то единый состав собственников или общее имущество, не говорит о необоснованном дроблении. Суды будут оценивать совокупность обстоятельств. Не зря ФНС России дала указания территориальным налоговым органам в таких делах добывать «железобетонные» доказательства, которые бы «однозначно свидетельствовали о совершении проверяемым налогоплательщиком совместно с подконтрольными ему лицами виновных, умышленных согласованных действий, направленных исключительно на получение необоснованной налоговой выгоды» (письмо ФНС России от 19.01.2016 № СА-4-7/465@).

Дробление бизнеса: основные признаки налоговой схемы

К Письму ФНС от 11.08.2017 г. № СА-4-7/15895 об усилении борьбы с налоговыми схемами по дроблению бизнеса.

Летом 2017 года ФНС России опубликовала Обзор судебной практики по налоговым спорам, связанным с формальным разделением (дроблением) налогоплательщиками бизнеса и искусственным распределением выручки между подконтрольными взаимозависимыми лицами.

В Обзоре разобраны ситуации, когда необоснованная налоговая выгода получена путем формального разделения (дробления) бизнеса и искусственного распределения выручки от осуществляемой деятельности на подконтрольных взаимозависимых лиц, в большинстве своем, использующих специальные налоговые режимы. В этой схеме видимость действий нескольких лиц прикрывает фактическую деятельность одного налогоплательщика. А получение необоснованной налоговой выгоды достигается в результате применения инструментов, используемых в гражданско-правовых отношениях, формально соответствующих действующему законодательству.

Налоговый орган указывает, что в судебной практике имеется значительное количество споров по поводу использования названных схем, количество которых с каждым годом возрастает: за последние 4 года арбитражными судами рассмотрено более 400 дел на сумму, превышающую 12,5 млрд. рублей.

В Обзоре говорится о невозможности составления исчерпывающего или «строго императивного» перечня признаков, свидетельствующих о согласованности действий участников схем дробления бизнеса. По мнению ФНС России, в каждом случае необходимо обращать внимание на конкретные обстоятельства, установленные в отношении участников возможной схемы и их взаимоотношений.

Тем не менее, налоговая служба привела основные признаки, свидетельствующие о применении налоговой схемы. Указанные признаки могут присутствовать как в совокупности, так и отдельно.

|

1) Дробление одного бизнеса (производственного процесса) происходит между несколькими лицами, применяющими спецрежимы (ЕНВД или УСН) вместо исчисления и уплаты НДС, налога на прибыль и налога на имущество основным участником, который ведет реальную деятельность; фактически это означает, что компания (бизнес) просто делится на части. 2) Применение схемы дробления бизнеса оказало влияние на условия и экономические результаты деятельности всех участников схемы, в том числе на налоги: их размер уменьшился или не изменился при расширении в целом всей деятельности; то есть, в результате дробления должна быть налицо налоговая экономия. Если даже «раздробленный» бизнес не превышает лимитов для УСН или ЕНВД, либо в схеме все организации применяют ОСНО, этот признак не соблюдается. 3) Налогоплательщик, его участники, должностные лица или лица, осуществляющие фактическое управление работой схемы дробления бизнеса, являются выгодоприобретателями от ее использования. 4) Участники схемы осуществляют один и тот же вид экономической деятельности. Признак может присутствовать не всегда, виды деятельности могут быть и разными, но касается одного предмета, например производство и продажа товаров. 5) Участники схемы (юрлица, ИП) созданы в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей и/или увеличением численности персонала. 6) Участники схемы несут расходы друг за друга; Присутствуют взаимные платежи в рамках перекрестного финансирования 7) Участники схемы прямо или косвенно взаимозависимы (аффилированны), например, через родственные отношения, участие в органах управления, служебную подконтрольность и т.п. 9) У подконтрольных лиц отсутствуют собственные основные и оборотные средства, кадровые ресурсы. |

Участники схемы используют одни и те же вывески, обозначения, контакты, сайт в Интернете, адреса фактического местонахождения, помещения, банки, в которых открываются и обслуживаются расчетные счета и т.п. ФНС активно анализирует интернет сайты и иную рекламную информацию, контактные сведения компаний на предмет пересечения. 10) Единственным поставщиком или покупателем для одного участника схемы дробления бизнеса может являться другой ее участник либо поставщики и покупатели у всех участников схемы являются общими. 11) Фактическое управление деятельностью участников схемы осуществляется одними лицами; устанавливается это обычно по свидетельским показаниям и исходя из анализа в совокупности документов участников схемы. Единые для участников схемы службы, осуществляющие ведение бухучета, кадрового делопроизводства, подбор персонала, поиск и работу с поставщиками и покупателями, юридическое сопровождение, логистику и т.д. 12) Интересы участников схемы во взаимоотношениях с госорганами и иными контрагентами (не входящими в схему дробления бизнеса) представляют одни и те же лица; т.е. общие представители в судах налоговых органах и пр. 13) Показатели деятельности, такие как численность персонала, занимаемая площадь и размер получаемого дохода, близки к предельным значениям, ограничивающим право на применение спецрежимов. 14) Данные бухучета налогоплательщика с учетом вновь созданных организаций могут указывать на снижение рентабельности производства и прибыли. 15) Поставщики и покупатели распределяются между участниками схемы, исходя из применяемой ими системы налогообложения. Физи-ческие лица и «спецрежимники» приобретают продукцию у компаний без НДС, юридические лица – у НДС-ной компании. |

Важность судебных споров, связанных с переквалификацией налоговых обязательств при дроблении бизнеса подтверждается Определением КС РФ №1440-О от 04.07.2017г. с особым мнением к нему судьи Арановского К.В., предупредившего об опасности упрощенного и безапелляционного утверждения дробления в качестве налоговой схемы.

Дробление и применение спецрежимов взаимозависимыми лицами вполне могут быть вызваны деловыми целями развития новых технологий деятельности, выделения непрофильных активов, диверсификации рисков, специализации с целью роста управляемости бизнеса, либо снижения издержек.

Как делать точно не стоит?

Никакого стихийного открытия новых компаний

Никакой аффилированности юридических лиц

Разделение бизнеса необходимо обосновывать деловыми целями

Самостоятельность ведения деятельности каждого участника

В рамках проектов по налоговому планированию нам часто приходится прибегать к такому инструменту законной оптимизации, как дробление бизнеса на несколько юридических лиц. Помимо безопасного снижения налогов, это позволяет решить многие другие, не менее важные для бизнеса, задачи: от диверсификации рисков, связанных с недобросовестными поставщиками, до защиты активов компании от налоговиков и кредиторов в случае непредвиденного банкротства.

Сегодня мы расскажем о том, как безопасно ввести в структуру бизнеса несколько юридических лиц, применяющих «упрощенку», в целях снижения налоговой нагрузки компании.

Как делать точно не стоит?

Если компания уже находится на «упрощенке», но объем выручки вот-вот превысит допустимые лимиты — велик соблазн открыть еще одно юридическое лицо с таким же видом деятельности, теми же учредителями и по тому же юридическому адресу, чтобы продолжить вести бизнес на льготных налоговых условиях.

Либо владельцу компании с общей системой налогообложения может прийти в голову здравая мысль разделить свой бизнес на два идентичных юридических лица с УСН, уложив выручку по каждому из них в законные лимиты и тем самым обеспечить снижение налоговой нагрузки.

Так вот. И в том, и в другом случае подобный «лобовой» путь будет являться незаконным, поскольку очевидна цель — намеренное снижение налогов. В последнее время налоговые инспекторы

При дроблении бизнеса с целью снижения налогов необходимо соблюдать важнейшие правила безопасности.

Какую выгоду дает «упрощенка»?

Рассмотрим на конкретном примере, на сколько же можно снизить налоги путем замены одного юрлица на НДС двумя отдельными фирмами, работающими без НДС (т.е. применяющими «упрощенку»).

Допустим, выручка компании — 100 млн руб. / год. А ее расходы за тот же период составили 65 млн руб. (с НДС).

В этом случае за год компания должна отдать в государственную казну следующие суммы:

- 5,34 млн руб. в виде налога на добавленную стоимость;

- 5,93 млн руб. в виде налога на прибыль.

Итого, суммарная налоговая нагрузка компании из нашего примера составит 11,27 млн руб./год или 13,3 % от выручки (очищенной от НДС). Теперь предположим, что данная компания разделилась на две фирмы, каждая из которых применяет УСН. При аналогичных показателях нам придется заплатить в казну следующие суммы:

- 5,25 млн руб. или 5,25% от выручки (если применяется режим УСН-15);

- 6 млн руб. или 6% от выручки (если применяется режим УСН-6).

Таким образом, отказавшись от фирмы на НДС, мы снизим налоги (в процентном отношении к выручке):

- в 2,5 раза – при дроблении бизнеса на 2 фирмы с УСН-15;

- в 2,2 раза – при дроблении бизнеса на 2 фирмы с УСН-6.

Правило безопасности № 2. Никакой аффилированности юридических лиц

Неизбежное подозрение в незаконном снижении налогов и совершении налогового преступления у ИФНС возникает, если у нескольких юридических лиц на «упрощенке» один и тот же генеральный директор или учредитель. Чтобы это увидеть – инспекторам достаточно получить информацию из открытых источников (например, из выписки ЕГРЮЛ).

Конечно, взаимозависимость участников сама по себе не является доказательством получения необоснованной налоговой выгоды и ухода от налогов. Но в большинстве случаев такая ситуация является поводом для тщательной налоговой проверки. И уже в рамках проверки инспекторы начнут копать вглубь и смогут доказать взаимосвязь между юр.лицами в целях налоговой оптимизации, если:

Организации плотно взаимодействуют между собой на нерыночных условиях. Например, для пополнения оборотных средств, одна компания предоставляет беспроцентные займы другой или продает ей товары по цене более низкой, чем у внешних контрагентов.

В целях безопасности, необходимо избегать пересечений в деятельности, таких как выдача займов друг другу, перепродажа товаров, работ или услуг. То есть чисто внешне деятельность компаний должна иметь независимый характер.

Либо взаимосвязь компаний должна быть убедительно обоснована деловыми задачами (см. ниже — «Правило безопасности №3»)

В компаниях оформлены одни и те же сотрудники. Как правило, в фирмы, созданные для распределения выручки, не нанимаются новые сотрудники. Финансовые документы подписывают те же менеджеры, что и в смежных организациях. Чаще всего они оформлены по совместительству, что недвусмысленно доказывает взаимосвязь компаний.

В целях безопасности, в каждой компании должен быть свой (пусть маленький) штат сотрудников, которые не будут оформлены по совместительству в других организациях группы.

Компании обслуживает одна и та же штатная бухгалтерия. Зачастую, несмотря на наличие нескольких, казалось бы, самостоятельных юридических лиц, финансовый учет по ним ведется одной и той же бухгалтерской службой, которая входит в инфраструктуру главной компании. При этом очевидно, что основным видом деятельности данной компании является продажа товаров или оказание услуг, а не ведение бухгалтерского учета. Это дает инспекторам повод считать, что именно данная компания является центром принятия решений и в действительности функционирует только она одна, а остальные существуют для экономии налогов.

Чтобы защитить свой бизнес от претензий налоговой — достаточно передать бухучет сопутствующих юрлиц на аутсорсинг в специализированную бухгалтерскую компанию.

Правило безопасности № 4. Самостоятельность ведения деятельности каждого участника

Отсутствие самообеспечения – главная придирка налоговиков, наряду с взаимозависимостью. В глазах налоговиков каждая компания должна быть полностью самостоятельной. В чем же это выражается? Налоговая должна увидеть, что каждый участник является самостоятельной бизнес-единицей, т. е. на балансе есть основные средства, он несет расходы и имеет расчетный счет и профильных специалистов в штате. По нашему мнению, самостоятельность каждого юридического лица в части ведения бизнеса усиливает защиту в реальных судебных делах в рамках дробления и затрудняет реализацию субсидиарной ответственности.

***

Итак, придерживаясь вышеперечисленных принципов, дробление бизнеса может быть выгодным и удобным инструментом для законного снижения налогов. А в случае претензий со стороны ИФНС, всегда можно будет обосновать причины, по которым произошло разделение бизнес-процессов на разные фирмы, неналоговыми целями.

Поскольку деятельность каждой компании имеет свою специфику, мы разрабатываем индивидуальные решения под конкретного клиента.

Если Вам требуется грамотно разделить бизнес, или Вы хотите навести порядок в нескольких открытых ООО, не дожидаясь налоговой проверки и доначислений — наши налоговые консультанты всегда готовы помочь.

Надеемся быть Вам полезными!

Связаться с экспертом

Дружественный раздел с сохранением контроля

Дружественный раздел компании можно осуществить как с сохранением контроля над бизнес-процессами, так и с прекращением всех существующих связей.

Для сохранения контроля партнёры могут воспользоваться институтами корпоративного договора и множественности директоров. Юридически они не разделят бизнес, но помогут разделить сферы управления.

Корпоративный договор

Если один или несколько собственников не вовлечены в текущую деятельность компании, а другие ею активно занимаются, то для упрощения принятия корпоративных решений или разграничения сфер влияния можно заключить корпоративный договор.

В нём стороны могут договориться о голосовании определённым образом на общем собрании, согласовании других действий по управлению обществом, приобретении или отчуждении долей по определённой цене и так далее.

К примеру, партнёры могут договориться на ближайшем общем собрании проголосовать за приобретение дорогостоящего оборудования, тем самым сформировав большинство, нужное для принятия решения о расширении сферы деятельности компании. Корпоративный договор составляется в простой письменной форме. Участники должны уведомить общество о его заключении без раскрытия содержания.

Множественность директоров

В 2014 году в российском законодательстве появился институт множественности директоров, который позволяет партнёрам разделить сферы влияния, дав возможность каждому из них самостоятельно принимать решения по определённому кругу вопросов.

Собственники могут договориться, чтобы каждый из них назначил своего директора с определёнными полномочиями. Например, можно разделить территориальные границы или виды деятельности (один занимается маркетингом, второй — закупками и так далее). Законодательство позволяет участникам ООО по своему усмотрению закреплять полномочия нескольких директоров в уставе.

Дружественный раздел с потерей некоторых преимуществ

Такие классические способы разделения бизнеса, как реорганизация (в форме выделения или разделения) и ликвидация (с целью получения активов) часто приводят к неожиданным для партнёров последствиям.

Во-первых, после реорганизации или ликвидации бизнесмены не смогут пользоваться некоторыми преимуществами, которые им даёт существующая компания.

Среди этих преимуществ: кредитная история (размеры оборотных средств компании за все периоды во всех банках учитываются при выдаче кредита), репутация и история бренда (партнёрам практически невозможно разделить репутацию, если она тесно связана с их личностями), лицензии и специальные разрешения (новые общества должны получить новые разрешения на осуществление специальных видов деятельности).

При выделении указанные преимущества останутся только у одной из компаний, а при разделении никто не сможет их сохранить.

Во-вторых, решения о реорганизации или ликвидации принимаются на общем собрании участников ООО, поэтому эти способы можно использовать только в случае, если у партнёров однонаправленный взгляд на конечную цель и согласие в вопросах реорганизации.

Если партнёры видят ясные перспективы будущего, их стремления и цели одинаковы (или, как минимум, схожи), то дружественный и быстрый раздел позволит им продолжить развитие бизнеса. Каждый из них будет развиваться в своем направлении, но с нажитым стартовым капиталом.

Продажа партнёром своей доли

Если собственник готов разорвать юридическую связь с компанией, то (как в дружественных, так и в конфликтных ситуациях) он может продать свою долю, а в определённых случаях потребовать у общества приобрести её.

Основные затруднения — предусмотренное законом преимущественное право покупки доли другими участниками и обществом. Собственник сможет продать свою долю третьему лицу только в одном случае: если он предложит компании нотариально удостоверенную оферту на её покупку (со всеми условиями продажи), а партнёры не захотят её приобрести в течение 30 дней с момента получения предложения.

По общему правилу, цена продажи устанавливается по усмотрению сторон. При её определении нужно учитывать не только стоимость чистых активов, балансовую стоимость и чистую прибыль, но и цену за контроль, поскольку некоторые решения в ООО могут приниматься только квалифицированным большинством. Например, для принятия решения об изменении устава ООО необходимо не менее двух третей голосов всех участников.

Также с 2015 года при отчуждении долей в ООО можно использовать конструкцию опциона. Опцион — это право (в случае покупки) и обязательство (в случае продажи) на приобретение или продажу доли в определенный момент времени по заранее оговоренной цене.

Конструкцию применяют, когда сторонам необходим разрыв во времени между предложением доли к продаже и согласием на её покупку. Или когда стороны находятся в разных городах. Этот инструмент дает сторонам большую гибкость в определении условий при совершении сделки.

Собственник вправе потребовать у общества приобрести его долю в следующих случаях.

- Если он голосовал против увеличения уставного капитала или решения о совершении крупной сделки.

- Если в уставе содержится запрет на отчуждение доли третьим лицам.

- Если в уставе есть требование получить согласие на отчуждение доли (которое другие участники не дали).

Такое требование должно быть нотариально удостоверено и отправлено обществу.

Если компания добровольно не выплатит действительную стоимость доли партнёру, то судебный процесс и исполнительное производство могут затянуться не менее чем на один год.

Корпоративный конфликт

При наличии корпоративного конфликта собственники иногда пользуются правом на исключение партнёра из ООО или правом на выход из общества. Компания продолжит свою деятельность дальше, а партнёр может создать свой бизнес за счёт получения стоимости доли. Однако эти способы занимают не менее полутора лет, поскольку чаще всего разрешаются в судебном порядке.

Исключить партнёра можно только по судебному решению: если он заведомо причиняет вред, нарушает доверие между собственниками и препятствует нормальной деятельности компании.

В суде необходимо привести достаточные доказательства причинения вреда. Например, что партнёр направляет письма клиентам с предложением заключить аналогичные договоры с конкурентами; предъявляет в суд заведомо необоснованные иски; обращается в государственные органы для причинения вреда компании; изымает денежные средства без встречного предоставления; подделывает корпоративные документы и так далее.

В этом году из ООО (сфера деятельности — техническое обслуживание и ремонт автомобилей), в отношении которого было подано заявление о банкротстве, суд исключил собственника, не посещавшего общие собрания без уважительных причин.

Его действия привели к тому, что компания не смогла принять значимые решения, которые позволили бы погасить имеющийся перед кредиторами долг и восстановить платежеспособность.

Суды пришли к выводу, что собственник нарушил свою обязанность по управлению обществом, что является грубым нарушением, затрудняющим деятельность компании в условиях её возможного банкротства.

Стоит отметить, что после исключения партнёра компания должна выплатить ему часть стоимости чистых активов, пропорциональную его доле.

Если в ходе длительного корпоративного конфликта один собственник, которого намерены исключить, заявляет встречный иск об исключении другого собственника, также допускавшего злоупотребления, и при этом другие меры разрешения конфликта исчерпаны, то суд может ликвидировать компанию.

Одно ООО (сфера деятельности — розничная торговля алкогольными напитками) было ликвидировано таким образом после шестилетнего корпоративного конфликта. В обществе было два партнера с долями по 50%.

Деятельность компании не приносила доходов, убытки за некоторые периоды были списаны за счёт не распределённой прибыли прошлых лет. Общие собрания не могли состояться в течение трех лет, поскольку каждый из участников предлагал свою кандидатуру в качестве председателя собрания.

Партнёры участвовали в многочисленных судебных спорах, неоднократно возбуждали уголовные дела в отношении друг друга. Суд принял решение о ликвидации компании, поскольку при равенстве долей участников и наличии корпоративного конфликта общество не могло получать прибыль.

Если право на выход закреплено в уставе и у компании есть значительный объём чистых активов, то собственник может подать нотариально удостоверенное заявление о выходе из ООО. Однако после того, как компания получит это заявление, он не сможет контролировать её деятельность.

В частности, не сможет созывать собрания и в них участвовать, распределять прибыль, требовать документы, получать информацию о деятельности общества.

Бывший собственник может обратиться в суд, если компания не выплатит действительную стоимость его доли в течение трёх месяцев. На её получение в принудительном порядке может уйти больше года.

Возможные налоговые проблемы

При разделении бизнеса партнёрам необходимо учитывать и налоговые аспекты. Если компания или предприниматель находятся на упрощённой системе налогообложения (УСН), то разделение такого бизнеса, приводящее к налоговой выгоде, заинтересует налоговые органы.

Летом 2017 года ФНС в своем письме подробно объяснила про обстоятельства, свидетельствующие о незаконности дробления бизнеса.

Если оно проводится с единственной целью сохранить налоговые преимущества и при этом бывшие партнёры осуществляют один вид деятельности, пользуются одними офисными и складскими помещениями, используют труд одинаковых работников, работают под одним коммерческим обозначением, ведут бухгалтерский учёт одним лицом, хранят документацию в одном месте, пользуются одним сайтом и так далее, то это может стать основанием для проведения налоговых проверок.

Поэтому предпринимателям нужно заранее подготовить и обосновать реальность и экономический смысл разделения бизнеса.

В одном из споров налогоплательщик смог доказать, что каждая из его взаимозависимых компаний осуществляла реальную экономическую деятельность, а разделение бизнеса не проводилось исключительно для получения налоговой выгоды.

Подтверждением этому служило то, что компании самостоятельно формировали клиентскую базу, вели бухгалтерский учёт, образовали самостоятельный штат работников, возглавлялись различными директорами, самостоятельно участвовали в судебных спорах, а передаваемые в аренду объекты недвижимости имели разное функциональное значение (гостиница, торговый центр, офисные помещения).

Суды подтвердили, что факторы территориальной, материально-технической, функциональной, коммерческой (рыночной) индивидуализации и самостоятельности доказаны. При этом взаимозависимость сторон не стала основанием для признания налоговой выгоды необоснованной.

При разделении бизнеса рекомендуем партнёрам оценить все указанные риски и выбрать наиболее подходящий для них по времени, стоимости и другим затратам способ, не прибегая к обращению в судебные органы.

#право

Материал опубликован пользователем. Нажмите кнопку «Написать», чтобы поделиться мнением или рассказать о своём проекте.

Написать

Компании малого бизнеса все чаще жалуются на банкиров, появляется все больше сообщений о блокировках банками счетов и о случаях расторжения договоров обслуживания без всяких на то оснований, как утверждают пострадавшие. Однако во многих случаях у банков есть веские причины. В последнее время основным постулатом клиентской политики любого банка – в соответствии с требованиями ЦБ – стала реальность бизнеса клиента. Признаки плохих компаний были сформулированы в положении Банка России № 18-МР от 21 июля 2020 г. Что делают банки, чтобы убедиться в реальности бизнеса?

1. Банк изучает операции клиента с целью выявления признаков, которые свидетельствуют об отсутствии реального бизнеса или наличии схем оптимизации налогообложения. Признаки таковы:

Со счета компании не производятся выплаты зарплат работникам, а также перечисления по налогу на доходы физических лиц (НДФЛ) и страховым взносам; либо платежи не соответствуют среднесписочной численности сотрудников клиента и свидетельствуют о занижении реальных зарплат;

Средняя начисленная зарплата ниже официального прожиточного минимума;

Остатки денежных средств на счете отсутствуют либо незначительны по сравнению с объемами операций, обычно проводимых клиентом по счету;

Основания платежей не соответствуют заявленному виду деятельности (например, клиент в анкете указывает, что занимается производством хлебобулочных изделий, а получает деньги за транспортные или консультационные услуги);

Денежные средства на счет клиента зачисляются по одним основаниям, а затем списываются по другим. Иными словами, клиент получает деньги в основном, например, за строительные материалы, а платит преимущественно за транспортные и консультационные услуги;

Происходит резкое увеличение оборотов по счету клиента, компания заметно превышает заявленные при открытии счета максимальные значения оборота денежных средств;

клиент не платит со счета за хозяйственные нужды: например, за аренду, коммунальные услуги, закупку канцелярских товаров и т. п.;

Контрагенты-покупатели платят клиенту по договорам за товары и услуги с выделением НДС, а затем эти суммы практически полностью списываются клиентом в пользу контрагентов без НДС;

Нарушается критерий уплаты налогов и других обязательных платежей (примерно в 0,9% от дебетового оборота по счету клиента либо незначительно больше).

2. Затем банк изучает место ведения бизнеса, проверяет, находится ли офис компании по месту ее регистрации.

3. Далее банк сопоставляет объемы бизнеса с размером офисных, складских и производственных помещений, со штатом сотрудников. Например, компания с операциями в сотни миллионов рублей в год, не имеющая постоянного офиса, склада и производственных помещений, в штате которой лишь один директор, создана для транзита денежных потоков.

4. Затем банк изучает структуру предприятия. Реально действующее предприятие должно иметь штатного бухгалтера или договор с компанией, ведущей бухгалтерский учет.

5. Банк выявляет бенефициаров бизнеса. Он проверяет информацию, указанную клиентом в анкетах, и использует все доступные методы. В частности, если клиент указывает бенефициаром директора, который на самом деле не является владельцем или совладельцем, последует дополнительная проверка. Изучаются открытые источники (пресса, интернет) для выявления информации о клиенте, в том числе негативной. Для проверки клиента также часто используются специализированные базы данных (СПАРК, «Контур-фокус» и др.).

6. Если возникли вопросы, банк проводит беседу с руководителями компании.

Столь всестороннее изучение клиента требует затрат времени и денег. Поэтому некоторые банки, выявив у клиента хотя бы один признак отсутствия реального бизнеса, предпочитают отказать ему в обслуживании, не продолжая дальнейших разбирательств.

Для клиентов такое решение имеет самые негативные последствия. Теперь они не смогут, как раньше, после отказа в одном банке открыть счет в другом. Работать с такими отказниками сейчас запрещено всем банкам в России. Поэтому, если вы попали в число тех, с кем банк расторг договор обслуживания, необходимо приложить максимум усилий, чтобы доказать реальность бизнеса. Вы можете пригласить представителей банка в свой офис, показать торговые или производственные помещения, склады, продукцию. В банк нужно отнести договоры, которые подтвердят ведение хозяйственной деятельности, акты приемки работ и услуг, действующие договоры на аренду помещений. Предъявите банку список контрагентов, ссылки на их сайты. Дайте описание структуры собственности вашей компании и информацию о реальных собственниках бизнеса. Если у вас есть счета в других банках, могут помочь рекомендательные письма от них. И конечно, следует проявлять осторожность в выборе контрагентов – работать только с благонадежными фирмами.

Отнеситесь конструктивно к попыткам представителей банка разобраться в вашей деятельности. Если у вас реальный бизнес, вам нечего скрывать от банка.

Делятся друг с другом опытом составления пояснительных в адрес банка, который заподозрил 115-ФЗ.

Как правило, банк просит предоставить пояснения, разъясняющие экономический смысл операций, причины и необходимость проведения расчетов, какими силами и средствами обеспечивается деятельность организации и расписать схему ведения бизнеса.

Коллеги предлагают свои варианты.

ООО «Ромашка» (далее — Общество) осуществляет деятельность по окучиванию клумб, плетению венков и продажи готовых букетов. В целях осуществления вышеуказанной деятельности Общество приобретает ленточки и цветочки, мотыги и грабли Общество получает в аренду. Основными поставщиками Общества являются: ООО «Пион, ООО «Лента», ООО «Мотыги и грабли», ИП Земелькин. Расчеты производятся в рамках заключенных договоров на основании полученных счетов на оплату. Общество арендует складское и офисное помещение по адресу:…. согласно договора с ООО или ИП. На сегодняшний день в штате Общества 1 сотрудник. В связи с тем, что деятельность Общества сезонная, для выполнения конкретных объемов работ заключаются договоры ГПХ. Расчеты по факту выполненных работ производятся наличными денежными средствами из кассы Общества (платежные ведомости и РКО прилагаются) Налоги и взносы уплачены полностью и в срок. Отчетность представлена своевременно в полном объеме.