Любой человек стремится к уверенности в завтрашнем дне. В силу того что никто не может предугадать события, активно развивается такая сфера услуг как страхование. Порядок осуществления такого вида деятельности во многом определяется действующими законодательными актами.

Что представляет собой страхование и в соответствие с какими принципами оно работает?

Такое понятие как страхование подразумевает под собой документально оформленные отношения между сторонами (в качестве которых выступает страховая компания, или страховщик, и клиент, или страхователь). Их целью выступает обеспечение защиты интересов страхователя (в отношении его имущества, здоровья или других важных вещей) в случае наступления определенных событий, оговоренных заранее (которые носят название страховой случай) за счет денежных фондов, образовавшихся из страховых взносов.

Теория страхового дела гласит, что есть определенные принципы страхования, на которых базируется данный вид деятельности. К ним относятся следующие:

- эквивалентность – необходимость поддержания баланса между доходами компании и ее расходами, что достигается в силу того, что далеко не все лица, которые находятся в зоне того или иного риска, действительно оказываются в ситуации, которая считается страховым случаем;

- случайность – рассматривание в качестве страхового случая исключительно те события, которые обладают таким признаком как вероятность наступления (если имело место умышленное действие, ущерб не покрывается страховой компанией).

Только при наличии прибыли страховая компания имеет возможность осуществлять свою деятельность и совершать требуемые выплаты.

Субъекты, объекты и предмет страхования

Для того чтобы рассматриваемое отношение было оформлено, должно принять участие как минимум две стороны.

Согласно стандартной схеме, субъекты страхования включают в себя страховщика и страхователя. В качестве одной стороны выступает компания, которая оказывает услуги страхования. Она может иметь как государственную, так и частную форму собственности, или же представлять собой акционерное общество. Именно страховщик разрабатывает условия, на которых оказываются услуги, и выставляет их своим потенциальным клиентам (которыми могут быть как юридические, так и физические лица). В свою очередь, последние могут принять данные условия в том случае, если они им подходят. Тогда они подписывают соответствующий договор установленного образца со страховой компанией и становятся страхователями (выступают в качестве застрахованного лица). Однако кроме обеспечения гарантии защиты данный документ накладывает определенные обязательства в виде обязательной выплаты страховой премии. Она может быть как однократной, так и регулярной.

В качестве предмета страхования может выступать интерес совершенно различного плана. Клиент страхует то, что считает нужным: имущество и ценные вещи, жизнь и здоровье, ответственность, недвижимость, транспорт, финансовые или предпринимательские риски, грузы и так далее.

В свою очередь, объект страхования – это конкретная сумма, которая по условиям заключенного договора должна быть выплачена страхователю в том случае, если он получит ущерб при наступлении случая, относящегося к числу страховых событий.

Условия, на которых предоставляются услуги страхования в 2023 году

Для того чтобы узнать все особенности оказания услуг страхования, следует в первую очередь обратиться к договору.

- У каждой страховой компании разработан свой типовой документ, который определяет условия ее работы. По общему правилу клиент может оформить определенный полис в зависимости от того, что именно он желает застраховать.

- Стороны договариваются о периоде действия договора, а также о сумме выплат, которые необходимо будет перечислять страховой компании в установленные сроки.

- Если застрахованному лицу был нанесен ущерб (который может выражается как в денежной форме, так и в нематериальной) вследствие наступления страхового случая, компания выплачивает ему компенсацию и обеспечивает дополнительную помощь в соответствие с договором.

Однако стоит принимать во внимание то, что для получения возмещения от страховой компании необходимо доказать ей то, что ущерб действительно был получен при определенных обстоятельствах. Для этого потребуется во время обратиться к сотрудникам фирмы, а также собрать необходимый пакет документов. Всю необходимую информацию касательно конкретного случая можно найти в страховом договоре, который удостоверяет факт того, что стороны согласны взять на себя определенные обязательства.

Роль, которую играет страхование в современном мире

В современных реалиях рыночной экономики сложно переоценить роль страхования, которое стало полноценным звеном народного хозяйства. Оформленный страховой полис – часто единственное, что может дать гарантию возмещения ущерба для собственника. В масштабах национальной экономики страхование позволяет почувствовать стабильность населению и предприятиям, обеспечивает сохранность накоплений, а также представляет собой дополнительный стимул активизации инвестиционной деятельности за счет притока страховых взносов, которые можно использовать. Отдельно стоит отметить социальное страхование, которое призвано решать проблемы, важные для общества, среди которых выплата пенсий и различных пособий.

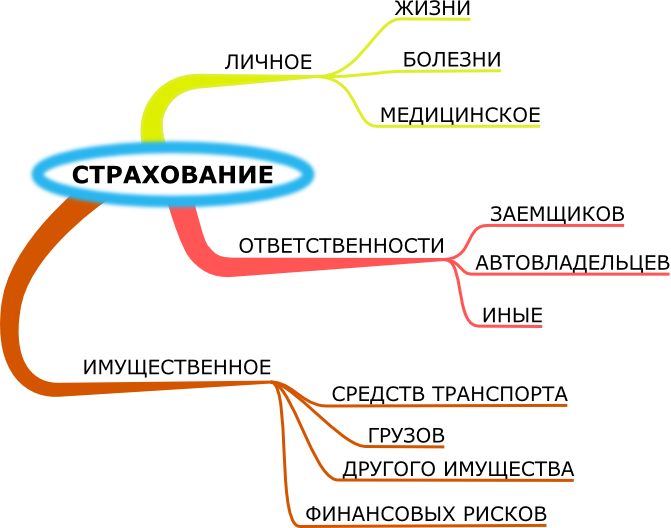

Отметим, что многообразие сферы страхования проявляется в том числе и в том, что на сегодняшний день не разработан единый подход к тому, какие отрасли страхования стоит выделять. В мировой практике большинство экспертов придерживаются позиции, что достаточно разделять его на два лагеря: страхование жизни и все остальные виды. Русскоязычная литература рассматривает этот вопрос более широко и имеет несколько различных классификаций. Согласно Гражданскому кодексу, страхование имеет две отрасли: имущественное и личное. Однако некоторые авторы отдельно выделяют страхование ответственности и страхование рисков.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Виды страхования

Страховые отношения призваны обеспечить страховую защиту организаций, граждан и их интересов в предусмотренных страховых случаях от различных опасностей. Страхование включает в себя все виды страховой деятельности – не только первичную страховку, но и сострахование и перестрахование. Под видом страхования подразумевается комплекс страховых услуг, направленный на обеспечение защиты конкретных однородных объектов. В каждом виде страхования страховые услуги оказываются по установленным тарифным ставкам в оговоренном объеме. Классификация страховых услуг по видам основывается на объекте страховании и перечня рисков и опасностей, от которых объект будет застрахован.

Виды фондов страхования

Различают три основных вида страховых фондов, различающихся на основе способа их формирования:

- Страховой фонд страховой организации формируется за счет взносов, выплачиваемых заинтересованными в страховании участниками. Такой фонд создается исключительно в денежной форме.

- Фонд самострахования – это децентрализованный страховой фонд, сформированный хозяйствующим субъектом из денежных и натуральных запасов. Он призван обеспечить бесперебойную деятельность товаропроизводителя.

- Централизованный страховой фонд – это государственный резервный фонд, создаваемый за счет бюджетных средств.

Основные виды страхования

Страховая деятельность классифицируется по следующим основным видам страхования:

- Личное страхование – пенсионное, страхование жизни, страхование для выезжающих за рубеж, медицинское страхование и страхование от несчастного случая.

- Страхование ответственности – для автовладельцев и автовладельцев, выезжающих за рубеж, страхование гражданской и профессиональной ответственности, страхование ответственности работодателей, должностных лиц и производителей услуг.

- Имущественное страхование – страхование грузов, жилища, транспортных средств, страхование от строительно-монтажных рисков и рисков стихийного бедствия и пожара.

- Страхование специфических рисков – страхование политических рисков, титульное страхование.

- Финансовое страхование – страхование невыполненных финансовых обязательств.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МКК «Академическая»

Большинство людей знакомы с двумя-тремя формами страхования. В действительности же их куда больше. Например, медицинское страхование необязательно должно производиться через государственный страховой фонд. Чем обязательное страхование отличается от добровольного, какие направления в них входят и как формируют фонды, выяснил Выберу.ру.

Формы страхования

Страхование — это система финансовой компенсации ущерба от непредвиденных ситуаций для людей и организаций. После происшествия страховая компания выплачивает деньги пострадавшей стороне.

Застрахованное лицо получает денежную выплату только в определённых ситуациях. Страховые случаи предусмотрены законом или оговорены в страховом договоре. Средства, за счёт которых страховая компания выплачивает компенсации, заложены в специальных фондах.

Страховые фонды различают по способу их формирования:

- фонд самострахования формируют организации из денежных и натуральных запасов, такой фонд нужен для стабильного производства товаров;

- фонд страховой компании формируется за счёт добровольных отчислений её клиентов;

- централизованный страховой фонд — это государственный страховой резерв, его формируют за счёт бюджетных средств.

Все эти фонды позволяют финансировать деятельность двух основных направлений российской системы страхования: обязательного и добровольного.

Обязательное страхование положено всем гражданам Российской Федерации и предусмотрено федеральным законодательством.

Добровольное страхование – услуги, которыми люди и организации пользуются по собственному желанию. Компенсационные выплаты получают только те застрахованные лица, которые являются клиентами страховых компаний. Государственные страховые фонды не относятся к добровольной форме страхования.

Критерии классификации

Виды обязательной и добровольной форм страхования различают по нескольким критериям.

Условия и порядок компенсаций. В обязательном страховании эти правила регулирует только законодательство, в добровольном — к законам добавляется страховой договор.

Порядок выплат. Обязательное страхование предполагает автоматические компенсации. Деньги начинают поступать застрахованным лицам после их регистрации в государственных органах. При добровольном страховании люди и организации получают выплаты только после обращения к страховщику и подписания страхового договора.

Срок действия страхования. Обязательная форма – бессрочная. Она действует до тех пор, пока существуют объект и субъект страхования или не изменится регулирующее законодательство. Срок добровольного страхования определяет договор между страховой компанией и получателем компенсаций.

Размер платежей. Это заключительный критерий отличия обязательного и добровольного страхования. Объём компенсаций в первой форме единый для всех получателей, его устанавливает закон. Размер добровольных страховых выплат у всех страховщиков разный — он обусловлен условиями договора.

Виды обязательного страхования

Обязательное страхование отличается от добровольного в первую очередь сплошным охватом потенциальных объектов страхования. То есть страховой полис должны получить все, кто попадает в определённую категорию. Но условия, правила и размер компенсаций в разных видах обязательного страхования различаются.

ОМС — медицинская страховка

Обязательное медицинское страхование — основной вид обязательного страхования. Действие ОМС регулирует отдельный федеральный закон — «Об обязательном медицинском страховании в Российской Федерации». Согласно этому закону, полис ОМС гарантирован каждому гражданину России и иностранцам, постоянно проживающим в стране.

Государство предоставляет обязательное медицинское страхование. Главная цель ОМС — обеспечение людей бесплатными медицинскими услугами. Такие услуги предоставляются гражданину после того, как он предъявит полис медицинской страховки. Такой документ можно получить в специальных аккредитованных страховых компаниях.

Обязательное медицинское страхование включает в себя лечение большинства распространённых заболеваний. Но этот вид страховки не распространяется на болезни, передающиеся половым путём, ВИЧ, СПИД, туберкулёз и ещё некоторые инфекции.

Фонд ОМС финансируется за счёт взносов работодателей и бюджетных средств.

Социальное страхование

Социальное страхование также положено всем гражданам Российской Федерации. С помощью этой системы государство помогает людям, оставшимся без дохода. Рассчитывать на компенсационные выплаты от Фонда социального страхования можно в случае болезни, инвалидности или безработицы.

Финансирование фонда осуществляется за счёт взносов работодателей и индивидуальных предпринимателей. Все эти деньги ФСС тратит на возмещение заработка тем, кто попал в ситуацию временной нетрудоспособности. Принципы работы обязательного социального страхования в России регулируют только федеральные законы.

Фонд социального страхования не только собирает взносы и выплачивает пособия. Государственная организация также разрабатывает программы охраны здоровья работников и регулирует размеры тарифов страховых взносов.

Для военнослужащих и сотрудников МВД

Жизнь служащего государственных силовых структур страхуют в том случае, если его работа связана с непосредственным риском для жизни и здоровья. Федеральный закон обязывает силовые и военные ведомства застраховать каждого сотрудника. Под это требование подпадают:

- Министерство обороны.

- МВД, включая органы миграционного контроля и вневедомственной охраны.

- Министерство чрезвычайных ситуаций.

- Федеральная служба исполнения наказания.

- Федеральная таможенная служба.

- Прокуратура и следственный комитет.

- Федеральная служба безопасности.

- Федеральная служба судебных приставов.

- Аппарат Федеральной службы охраны.

Сотрудники указанных ведомств получают страховые полисы бесплатно. Объект страхования — жизнь и здоровье служащего. Страховой случай наступает, если получена травма во время службы.

Пенсионное страхование

Официально трудоустроенные граждане России открывают индивидуальные лицевые счета. Туда работодатель отчисляет страховые взносы при выплате зарплаты. Размер этих отчислений устанавливает законодательство.

Государственная управляющая компания распоряжается накопительной частью этих средств. Способ инвестирования выбирает застрахованное лицо. Получать ежемесячные выплаты человек начинает после выхода на пенсию. На её размер влияют рабочий стаж и зарплата.

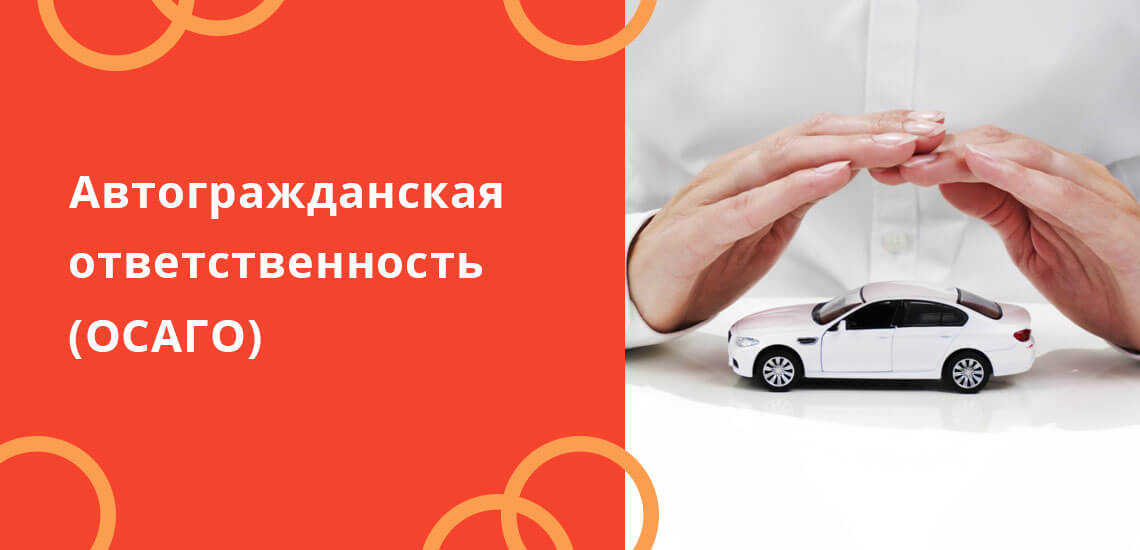

ОСАГО

Федеральный закон, регулирующий процесс ОСАГО, предусматривает обязательное страхование ответственности каждого владельца автомобиля в России. ОСАГО обеспечивает финансовую защиту от непредвиденных ДТП. Водитель не может сесть за руль без полиса обязательного страхования гражданской ответственности.

Тарифы и правила предоставления ОСАГО регулирует федеральное законодательство. На цену полиса влияют несколько факторов: регион регистрации автомобиля, мощность двигателя, возраст водителя и его стаж без аварийных происшествий. Если у водителя не будет оформлено ОСАГО, он понесёт административную ответственность в виде штрафа.

При страховом случае по полису ОСАГО можно получить до 400 тысяч рублей. Разницу между компенсацией и реальным ущербом водитель покрывает из собственного бюджета.

Страхование пассажиров

Пассажирская страховка — это разновидность персонального страхования от несчастных случаев. Она распространяется на пассажиров общественного транспорта на территории России. Страхование пассажиров не затрагивает международные рейсы — это возлагается на ответственность туроператоров и перевозчиков.

Застрахованное лицо уплачивает взнос при покупке билета, чаще всего он уже заложен в цену. Страховка действует, пока пассажир находится на вокзале и в пути. Для получения компенсационной выплаты человек должен предоставить в страховую компанию билет за поездку, в которой произошёл инцидент.

Гражданская ответственность перевозчика

Авиакомпании обязаны предоставлять своим пассажирам страховку их потенциальных рисков при перелёте. Это требование регламентируется федеральным законодательством. В качестве рисков подразумевается:

- вред для здоровья пассажира или наступление его смерти;

- причинение вреда здоровью пассажира или летальный исход из-за столкновения с корпусом самолёта;

- утрата, повреждение или хищение пассажирского багажа или груза.

Это самая дорогая выплачиваемая компенсация. Размер возмещения ущерба в случае наступления ответственности перевозчика может достигать 10 миллионов рублей.

Защита банковских вкладов

Банк может обанкротиться, у него могут отозвать лицензию. На такие случаи вкладчикам лучше оформить страховку на свои деньги. Она обеспечивает гарантированные выплаты частным вкладчикам. Сумма компенсации составит 100% от застрахованного вклада, но не более 1,4 миллионов рублей по всем вкладам в одном банке.

Страхование опасных производственных объектов

По закону владельцы особо опасных объектов должны страховать свою гражданскую ответственность. К опасным объектам относятся шахты, металлургические заводы, склады нефтепродуктов и другие производства. Из-за высокого уровня рисков могут наступить аварийная ситуация и причинение вреда здоровью.

Сумма компенсации по договору страхования опасных производственных объектов варьируется от 10 млн до 6,5 млрд рублей. Размер выплат зависит от степени опасности объекта. Существует четыре уровня реальной и потенциальной опасности объектов:

- чрезвычайно высокая;

- высокая;

- средняя;

- низкая.

Уровень опасности объект получает после его государственной регистрации. Страхованием должны заниматься собственники и управляющие объектов. Если владельцы не соблюдают требования по обязательному страхованию, им грозит законодательная ответственность.

Ответственность застройщика

В этом виде страхования выгодоприобретателем становится покупатель недвижимости, а не застройщик. По закону все застройщики обязаны оформлять страховой полис на случай невыполнения своих обязанностей. Если строительная компания разорится или прогорит, страховщик выплатит компенсацию покупателям квартир.

Ответственность туроператора

Когда гражданин РФ выезжает за пределы страны, туроператор должен оформить на него страховой полис. По этому полису российский турист гарантированно получит базовые медицинские услуги. Туристические операторы обязаны оформлять с физлицами страховые договоры только после их согласия на дополнительные услуги страхования.

Такой вид страхования предусматривает несколько правил:

- туроператор может предложить клиенту несколько вариантов оформления страховки;

- клиент может самостоятельно выбрать страховую компанию;

- страховой полис прикладывается к договору между туроператором и клиентом.

Получатель туристической страховки также должен обратить внимание на правила обязательного страхования в той стране, куда он отправляется.

Типы добровольного страхования

В основном страховые компании получают большую часть прибыли именно за счёт оказания услуг добровольного страхования. В отличие от обязательной, в этой форме намного больше направлений деятельности. Основным регулятором в добровольном страховании выступает уже не государство, а страховая компания. Законодательная база есть — ФЗ «О страховом деле».

Добровольное страхование распространяется на множество видов деятельности, все они разделены на три основных типа.

Личное

К личному добровольному страхованию относится:

- страхование жизни;

- страхование от болезней и несчастных случаев;

- накопительное или инвестиционное страхование (помогает собрать определённую сумму денег и обеспечить финансовую защиту от потенциальных угроз);

- медицинская страховка или ДМС.

В некоторых случаях из накопительного страхования выделяют добровольное пенсионное страхование. В этом случае человек платит отчисления не в государственный пенсионный фонд, а в частную страховую компанию.

Имущественное

Этот тип включает в себя страхование всех имущественных материальных объектов. К ним относят недвижимость, транспортные средства, грузы, риски стихийных бедствий и пожаров, а также многое другое.

Страхование финансовых рисков

Страховку на финансовые риски чаще всего оформляет бизнес. Такой тип страхования может помочь, например, если сделка сорвалась по ошибке нотариуса. Также страхование финансовых рисков выручает, когда компания непреднамеренно нанесла ущерб своим клиентам или партнёрам.

Во всех подобных непредсказуемых случаях страховая компания компенсирует бизнесу затраты. Для оформления страховки предприниматель должен выбрать полис и подписать договор со страховой компанией.

Популярные вопросы

Сколько отраслей страхования?

Страхование разделяется на следующие основные направления:

- личное страхование;

- страхование ответственности;

- имущественное страхование;

- страхование специфических рисков;

- финансовое страхование.

Какой вид страхования лидирует?

Самым большим спросом в России пользуется ОМС — обязательное медицинское страхование и ОСАГО — обязательное страхование автомобильной гражданской ответственности.

Какие виды фондов существуют в России?

Страховые фонды в России разделяются на две формы: государственные и частные. К государственным относят ФОМС, ПФР, ФСС. Также страховые фонды различают по способу их формирования:

- фонд самострахования формируют организации из денежных и натуральных запасов, такой фонд нужен для стабильного производства товаров;

- фонд страховой компании формируется за счёт добровольных отчислений её клиентов;

- централизованный страховой фонд — это государственный страховой резерв, его формируют за счёт бюджетных средств.

3.4

Рейтинг статьи 3.4 из 5

Обновлено: 22.03.2023

У людей, которые покупают страховые услуги, очень разный образ жизни. Одни берегут каждую копейку, живут в кредит и ни разу не были за границей, другие имеют собственное жилье и не считают деньги, третьи постоянно путешествуют на собственном автомобиле, предпочитают активный отдых. Каждому из этих типов клиентов нужен свой страховой продукт.

Обычно полис покрывает сразу несколько страховых случаев, но многие из них оказываются просто не нужны. Например, путешественникам, которые отправляются на море, вряд ли понадобится страховка от несчастного случая во время активного отдыха. Клиентам нужна персональная страховка, которую они соберут под себя, как конструктор. Думаю, это перспективное направление в страховом бизнесе.

Страховой агрегатор

Страховых компаний так много, что клиенту сложно выбрать для себя оптимальный вариант. В этом случае помогают сайты-агрегаторы. Они не только показывают предложения от разных страховых компаний и позволяют купить полис онлайн, но и простым языком объясняют, что входит в страховку.

Профильное страхование

15 топ-менеджеров , которые вывели свои компании на лидирующие позиции в рейтинге ESG.

Страховые консультации

Страховка – один из тех продуктов, в котором сложно разобраться непрофессионалу. По незнанию люди соглашаются на страхование кредита: часто клиент может оказаться в ситуации, когда компании навязывают ему свои полисы. В таких условиях потенциал есть у бизнеса, который помогает людям разобраться в этой теме и избежать ненужных трат.

Страховые консультанты помогут выбрать самую выгодную программу, человеческим языком объяснят, что покрывает страховка, а что нет, расскажут о порядке действий при наступлении страхового случая.

Думаю, что консультанты могли бы взять на себя еще одну важную функцию – популяризацию страхования. В нашей стране нет страховой культуры, и это мешает людям защитить себя и избежать финансовых потерь. Многие просто не знают, что можно застраховать, например, профессиональную ответственность специалиста или рабочее оборудование.

Страховой юрист

Услуги страховых юристов пользуются спросом, когда клиенты получают недостаточную выплату от страховщиков. Особенно часто это случается в случае автомобильной аварии. Одни страховые компании выплачивают клиентам компенсации, которых хватает на ремонт машины, а другие дают ничтожно малые суммы. От чего это зависит? Чаще всего только от компании.

Страховые юристы защищают интересы своих клиентов и помогают им оспорить сумму, которую предлагают страховщики.

Блокчейн-проекты

В России пока нет реализованных страховых блокчейн-проектов, но это не значит, что у этого направления нет перспектив. В Великобритании, Германии и других странах существуют подобные стартапы.

Технология блокчейн позволяет делать страхование прозрачным, что вызывает доверие клиентов. В нашей стране страховщикам не доверяют, и возможно, блокчейн помог бы решить эту проблему. Примеры блокчейн-проектов в области страхования: Fidential, B3i.

Технологичное страхование

Технологии постоянно меняют мир, но страховую отрасль в России они пока сильно не изменили. Разве что некоторые полисы теперь можно купить онлайн. Но это только пока, ведь технологии способны сделать страховки еще более полезными для клиентов и прибыльными для компаний.

Например, John Hancock, одна из крупнейших и старейших американских страховых компаний, будет продавать страхование жизни и здоровья на основании данных с фитнес-трекеров и смартфонов. Такое интерактивное страхование уже хорошо зарекомендовало себя в Южной Африке и Великобритании, а теперь становится все более популярным в США. Выигрывают все: страховка поощряет людей вести здоровый образ жизни, полисы становятся для них дешевле, а компании платят меньше, если клиенты реже обращаются к врачам.

Совсем другая страховка

Предлагаю взглянуть на страховой рынок по-новому и подумать, какая услуга может быть востребована в наше время. Например, после скандалов компаний с PR-специалистами и громких увольнений, пора задуматься о страховании репутации организаций. Испорченный имидж может стоить компании целого состояния. Для блогеров, селебрити и бизнеса актуальным стало бы страхование от кражи профиля в соцсетях.

Хотя в России рынок страхования не так развит, как, например, в Америке, у него огромный потенциал. Очень сложно изменить сознание людей и вызвать их доверие к страховым компаниям, но нет ничего невозможного. Никто же не говорил, что вести бизнес – это легко.

Любой человек стремится к уверенности в завтрашнем дне. В силу того что никто не может предугадать события, активно развивается такая сфера услуг как страхование. Порядок осуществления такого вида деятельности во многом определяется действующими законодательными актами.

Что представляет собой страхование и в соответствие с какими принципами оно работает?

Такое понятие как страхование подразумевает под собой документально оформленные отношения между сторонами (в качестве которых выступает страховая компания, или страховщик, и клиент, или страхователь). Их целью выступает обеспечение защиты интересов страхователя (в отношении его имущества, здоровья или других важных вещей) в случае наступления определенных событий, оговоренных заранее (которые носят название страховой случай) за счет денежных фондов, образовавшихся из страховых взносов.

Теория страхового дела гласит, что есть определенные принципы страхования, на которых базируется данный вид деятельности. К ним относятся следующие:

- эквивалентность – необходимость поддержания баланса между доходами компании и ее расходами, что достигается в силу того, что далеко не все лица, которые находятся в зоне того или иного риска, действительно оказываются в ситуации, которая считается страховым случаем;

- случайность – рассматривание в качестве страхового случая исключительно те события, которые обладают таким признаком как вероятность наступления (если имело место умышленное действие, ущерб не покрывается страховой компанией).

Только при наличии прибыли страховая компания имеет возможность осуществлять свою деятельность и совершать требуемые выплаты.

Субъекты, объекты и предмет страхования

Для того чтобы рассматриваемое отношение было оформлено, должно принять участие как минимум две стороны.

Согласно стандартной схеме, субъекты страхования включают в себя страховщика и страхователя. В качестве одной стороны выступает компания, которая оказывает услуги страхования. Она может иметь как государственную, так и частную форму собственности, или же представлять собой акционерное общество. Именно страховщик разрабатывает условия, на которых оказываются услуги, и выставляет их своим потенциальным клиентам (которыми могут быть как юридические, так и физические лица). В свою очередь, последние могут принять данные условия в том случае, если они им подходят. Тогда они подписывают соответствующий договор установленного образца со страховой компанией и становятся страхователями (выступают в качестве застрахованного лица). Однако кроме обеспечения гарантии защиты данный документ накладывает определенные обязательства в виде обязательной выплаты страховой премии. Она может быть как однократной, так и регулярной.

В качестве предмета страхования может выступать интерес совершенно различного плана. Клиент страхует то, что считает нужным: имущество и ценные вещи, жизнь и здоровье, ответственность, недвижимость, транспорт, финансовые или предпринимательские риски, грузы и так далее.

В свою очередь, объект страхования – это конкретная сумма, которая по условиям заключенного договора должна быть выплачена страхователю в том случае, если он получит ущерб при наступлении случая, относящегося к числу страховых событий.

Условия, на которых предоставляются услуги страхования в 2022 году

Для того чтобы узнать все особенности оказания услуг страхования, следует в первую очередь обратиться к договору.

- У каждой страховой компании разработан свой типовой документ, который определяет условия ее работы. По общему правилу клиент может оформить определенный полис в зависимости от того, что именно он желает застраховать.

- Стороны договариваются о периоде действия договора, а также о сумме выплат, которые необходимо будет перечислять страховой компании в установленные сроки.

- Если застрахованному лицу был нанесен ущерб (который может выражается как в денежной форме, так и в нематериальной) вследствие наступления страхового случая, компания выплачивает ему компенсацию и обеспечивает дополнительную помощь в соответствие с договором.

Однако стоит принимать во внимание то, что для получения возмещения от страховой компании необходимо доказать ей то, что ущерб действительно был получен при определенных обстоятельствах. Для этого потребуется во время обратиться к сотрудникам фирмы, а также собрать необходимый пакет документов. Всю необходимую информацию касательно конкретного случая можно найти в страховом договоре, который удостоверяет факт того, что стороны согласны взять на себя определенные обязательства.

Роль, которую играет страхование в современном мире

В современных реалиях рыночной экономики сложно переоценить роль страхования, которое стало полноценным звеном народного хозяйства. Оформленный страховой полис – часто единственное, что может дать гарантию возмещения ущерба для собственника. В масштабах национальной экономики страхование позволяет почувствовать стабильность населению и предприятиям, обеспечивает сохранность накоплений, а также представляет собой дополнительный стимул активизации инвестиционной деятельности за счет притока страховых взносов, которые можно использовать. Отдельно стоит отметить социальное страхование, которое призвано решать проблемы, важные для общества, среди которых выплата пенсий и различных пособий.

Отметим, что многообразие сферы страхования проявляется в том числе и в том, что на сегодняшний день не разработан единый подход к тому, какие отрасли страхования стоит выделять. В мировой практике большинство экспертов придерживаются позиции, что достаточно разделять его на два лагеря: страхование жизни и все остальные виды. Русскоязычная литература рассматривает этот вопрос более широко и имеет несколько различных классификаций. Согласно Гражданскому кодексу, страхование имеет две отрасли: имущественное и личное. Однако некоторые авторы отдельно выделяют страхование ответственности и страхование рисков.

18

9

1

3

4

В 2020 году в России насчитали более 150 действующих страховых компаний и почти треть из них прогнозирует технологические изменения. Но пока рынок страхования модернизируется, для многих людей актуальным остаётся другой вопрос — как работает страховая компания?

Зачем нужно страхование

Главная задача — финансовая защита клиента компанией в случае непредвиденных ситуаций, прописанных в страховом договоре.

Принципы страхования:

- страховой полис защищает имущество, жизнь, средства или другие страховые объекты, которые являются ценными для клиента;

- в обмен клиент регулярно платит определённую сумму (страховую премию).

Страховая премия — это оплата страховой компании за гарантию компенсации и защиты независимости клиента в непредвиденных ситуациях.

Страхование — это договор в виде полиса между клиентом и компанией. В договоре клиент указывает конкретный объект, а страховая компания — условия и риски, которые будут компенсированы в случае ущерба.

Страхование необходимо, когда есть риск, что имущество, здоровье или любая другая ценная часть нашей жизни может оказаться под угрозой, а денег или других средств в случае форс-мажора может не оказаться.

Обязательное страхование чаще всего относится к автомобилям, здоровью, ипотечному жилью или выплатам кредитным организациям. Необходимость иметь такую страховку — защита для второго участника процесса, если в случае непредвиденной ситуации клиент не сможет сделать выплату из своих средств.

Как устроена страховая компания

Страховая компания — это юридическое лицо, которое оказывает платные услуги в виде возмещения ущерба в случае наступления страхового случая.

Чтобы страховая компания могла осуществлять свою деятельность, она должна пройти несколько важных этапов. Без них она не сможет официально работать.

Страховая компания нацелена на прибыль, как и любые другие участники экономического рынка.

Когда клиент приходит в страховую компанию и заключает с ней договор, он становится страхователем. В договоре клиент вместе с компанией прописывают то, что будет финансово защищаться от страховых рисков и в каких случаях. Это будет объект страхования, а возможная непредвиденная ситуация, которая может с ним произойти, — это страховой случай. Но к такому случаю будет относиться только то, что было прописано в договоре.

Когда договор будет заключён и подписан обеими сторонами, он становится страховым полисом. Клиент в определённый период (часто месяц или год) выплачивает страховщику (компании) оговоренную сумму. Эта сумма будет страховым взносом.

У страховой компании есть определённое количество клиентов, которые регулярно платят компании страховой взнос. Все их средства образуют страховой фонд, из которого компания при несчастном случае у клиента берёт средства, чтобы покрыть ущерб.

Взносы клиентов, у которых не было страховых ситуаций, идут на выплаты клиентам, у которых они случились.

Такая ситуация может показаться невыгодной для компании, ведь теоретически неприятности могут приключиться почти у каждого клиента. Поэтому чтобы компания могла выполнять свои обязательства, она устанавливает определённые лимиты по выплатам и строгий список ситуаций, которые считаются страховым случаем. Именно поэтому при составлении договора нужно быть внимательным.

Петя захотел застраховать свою квартиру. При заключении договора он обратил внимание, что его жильё защищено от затоплений соседями, но если он сам забудет закрыть кран, страховая не будет оплачивать его ошибку.

Страховые случаи происходят с определённой частотой. Компания учитывает это, когда формирует цену страховки. Также туда закладывают и другие расходы, например, зарплату сотрудников.

Когда продукты компании популярны, продажей и заключением договоров может заниматься страховой агент. Страховой агент — это посредник, который имеет официальное разрешение от компании (агентский договор) на такую деятельность.

Вернёт ли страховая деньги, если ничего не произошло

Страховая компания платит средства, когда происходит страховой случай. Но что если кажется, будто страховка не окупает свою цену? Казалось бы, есть смысл попытаться вернуть свои средства.

Но это противоречит основному принципу работы страховой: она защищает клиента от возможных рисков, которые нельзя предугадать, а клиент платит за вероятность такого риска — ведь в его случае он получит компенсацию.

Наш герой Петя платит за страховку квартиры 300 рублей в течение трёх лет. За это время с его квартирой всё было в порядке. Петя задумывается, что траты неоправданные. Но на четвёртый год квартиру Пети заливают соседи и страховая покрывает ему весь ремонт на 500 тысяч рублей. Таким образом, Петя смог сохранить свои средства и остался в плюсе.

В случае если бы страховая возвращала средства клиентам при отсутствии рискованных ситуаций, у неё бы не было страхового фонда. Благодаря тому, что риск делится между всеми клиентами, компания имеет возможность создать резервы для выплаты при страховом случае.

От чего зависит стоимость страховки

Во-первых, страховая компания должна быть рентабельна, чтобы существовать. Поэтому даже фиксированная стоимость пересчитывается после определённого периода. Факторов много: инфляция, повышение расходов при потенциальных выплатах, повышение зарплат сотрудникам и т.д.

Во-вторых, у компании должны быть деньги на выплату в любой момент.

Потраченные средства компания сравнивает с собранными взносами — поэтому иногда полисы могут стать даже дешевле. Также учитывается франшиза — личный риск клиента и гибкость выбора лимитов. Часто длительная страховка дешевле ежемесячной, например.

Цифровые страховые — можно ли доверять?

Мы привыкли, что страховая чаще всего осуществляет все процессы тет-а-тет при личной встрече с клиентом. Но технологии развиваются, а пандемия заставляет людей все чаще обращаться к дистанционным возможностям.

По статистике ЦБ РФ уровень выплат Манго за 1 квартал 2020 года составил 85%

Бояться онлайн-страховых не нужно: их также легко можно проверить, как и обычную страховую компанию, а экономия на ресурсах и агентах может обеспечить более низкую цену страховок.

Какие ещё есть нюансы

При оформлении полиса нужно обратить внимание на правила страхования, лицензию, а также риски и лимиты выплат по ним.

Титульный лист (основной лист договора/полиса) включает основные положения страховки. Чтобы не оказаться разочарованным при неправильно подобранной страховке, нужно обязательно изучить полные правила страхования.

Страхование — вид экономических отношений, обеспечивающий денежную компенсацию при наступлении страхового случая, прописанного в договоре страхования.

Стархование — отношения между страховщиком и страхователем для защиты имущественных интересов физического или юридического лица.

Отрасли страхования

В этой сфере существует следующее разделение:

- Личное страхование. Здесь дело касается жизни и здоровья людей. Страховка может быть индивидуальной или оформленной на группу лиц. Предусматривается получение выплат, например, в связи с несчастным случаем или заболеванием.

- Имущественное страхование. В этом случае объектом страхования становятся вещи, недвижимость, денежный средства и прочее. Обычные граждане часто страхуют квартиры, домашнее имущество, транспорт. Юридические лица — промышленные здания, оборудование, взятые на хранение предметы.

- Страхование ответственности. Суть такой процедуры состоит в гарантии возмещения ущерба третьему лицу. Это значит, что если человек, заключивший договор страхования, причинит вред другому субъекту, то тот получит компенсационную выплату.

Рисковое и накопительное страхование

Заключаемые договоры рассматриваются и с этой позиции. Особенностью рискового страхования является то, что деньги выплачиваются только в ситуации, когда предполагаемое событие действительно реализуется. Если оно не произойдет, у клиента не будет возможности вернуть вложенные средства по окончании срока действия договора.

Страхование в этом случае касается повреждения имущества, проблем со здоровьем и прочих ситуаций. Накопительное страхование характеризуется тем, что по окончании обозначенного срока лицо, заключившее договор с организацией, гарантированно получает выплату. Объектом сделки может являться дожитие до каких-либо лет, например до пенсионного возраста, или до определенного события.

Обязательно страхование

Некоторые виды страховки не учитывают желания граждан, они являются обязательными по закону. Нример, страхование жизни или медицинское страхования тех, чья профессиональная деятельность связана с повышенной опасностью.

Евгений Маляр

- Понятия, связанные со страховым бизнесом

- Виды страхования

- Личное страхование

- Имущественное страхование

- Страхование ответственности

- Типы страховых организаций: какой бизнес реально открыть

- Компании

- Брокер

- Агентство

- Рентабельность страхового агентства

- Маркетинг и продвижение страхового агентства

- Заключение

Заниматься страхованием выгодно. Рейтинговое агентство АКРА опубликовало данные, свидетельствующие о том, что рентабельность капиталовложений в этой отрасли вдвое превышает средний показатель прибыльности по стране. Такая привлекательность, казалось бы, должна побуждать каждого инвестора и предпринимателя открыть страховой бизнес в Москве или другом крупном российском городе, и спокойно богатеть с каждым днем. Но не все так просто. Для начала следует разобраться в сути дела и рассмотреть разные варианты действий.

Понятия, связанные со страховым бизнесом

Основные бизнес-процессы страховой деятельности развиваются в четырех направлениях. Она одновременно может рассматриваться как:

- система общественно-экономических отношений;

- род деятельности;

- вид бизнеса;

- способ защиты финансово-имущественных интересов.

Наиболее часто встречающееся в различных источниках определение содержит ярко выраженную тавтологию:

Страховой бизнес — это деятельность по защите интересов (нивелированию рисков, компенсации возможных убытков и т. д.) субъектов, при которой используются методы страхования на договорной основе.

Эта формулировка уязвима с современной точки зрения. В ней учтена возможность осуществления деятельности только непосредственного страховщика, в то время, когда услугу оказывают и другие лица (брокеры, актуарии, агенты). В ряде случаев принципы организации страхового бизнеса не предполагают заключения специального договора. Действуют законодательные акты, автоматически устанавливающие обязательства по защите интересов потребителей от рисков (например, на транспорте).

Таким образом, понятие нуждается в расширенном толковании. В процесс вовлечены все заинтересованные участники, а сам он намного сложнее схемы, описанной в определении.

Характеристика и структура страхового бизнеса вписывается в сферу общественного производства, но обладает рядом особенностей:

Эти и другие особенности страховой организации задают условия ее успешного функционирования:

- Наличие специального фонда, служащего источником выплат.

- Создание системы компенсации последствий страховых случаев.

Наполнение страхового фонда осуществляется за счет взносов, уплачиваемых страхователями. При этом сумма возмещения, как правило, существенно превосходит стоимость полиса. Прибыльность деятельности зависит от соотношения поступающих и выплачиваемых средств.

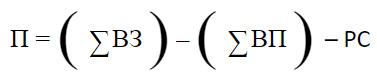

Суть страхового предпринимательства выражается формулой:

Где:

- П – прибыль страховщика до вычетов налогов;

- ВЗ – входящие взносы страхователей;

- ВП – исходящие выплаты возмещений;

- РС – расходы на содержание фирмы-страховщика.

Естественно, что чем больше будет выплат, тем меньшим окажется доход. В идеальном варианте страховые случаи не наступают, и издержки ограничиваются текущими расходами (арендой офиса, зарплатой сотрудников, ЖКХ и т. д.). Отрицательное значение П повлечет банкротство.

Взносы определяют риски страхового бизнеса. В основе подсчета лежат вероятностные показатели пожара, затопления, болезни, смерти и других безрадостных событий, указанных в договоре. Для их вычисления применяются сложные математические инструменты и данные статистики.

Виды страхования

Страховые услуги классифицируются по признакам добровольности и характера объекта. В целом, всех их можно разделить на три основные категории. Рассмотрим их.

Личное страхование

Объектами являются трудоспособность, здоровье и жизнь. Личное страхование выполняет две функции: сберегательную и рисковую. Может быть добровольным и обязательным (для отдельных групп граждан). Включает ряд особых условий: выплаты дополнительной пенсии, погашение неожиданных расходов на медицинское обслуживание и т. п.

Имущественное страхование

Страхуется движимое и недвижимое имущество физических и юридических лиц от повреждения и полного уничтожения, а также предпринимательские риски (убытки и недополученные доходы).

Страхование ответственности

Предметами страхования являются: гражданская и профессиональная ответственность, защита от снижения качества изготовляемой продукции по причинам, независящим от производителя, а также компенсация убытков третьих лиц, пострадавших вследствие воздействия этих факторов.

Типы страховых организаций: какой бизнес реально открыть

Страховой вид бизнеса в России существует в трех организационных формах:

Каждой из них свойственны свои преимущества, недостатки и ограничения для потенциальных операторов.

Компании

Компании представляют собой непосредственных страховщиков. Этим они отличаются от брокеров и агентов, выполняющих вспомогательные функции. Страховые компании (СК) являются главными выгодоприобретателями, но они несут и львиную долю расходов. Требования для лицензирования высоки: для открытия СК необходимо наличие минимального капитала, сумма которого зависит от характера страхуемых рисков.

| Страхуемый риск | Минимальная сумма уставного капитала, млн руб. |

| Жизнь | 450 |

| Здоровье | 120 |

Если же компания собирается заниматься перестрахованием, то есть брать на себя риски других страхователей, ей необходимо иметь на счете 600 млн руб.

Одно лишь это требование отсекает доступ огромного количества потенциальных участников рынка. Ограничение справедливое: компания, не обладающая достаточной финансовой мощью, имеет высокие шансы разориться при неблагоприятном развитии событий. Как следствие, наибольшая доля прибыли извлекается СК, учрежденными банками или аффилированными с ними (кэптивными).

Международная бизнес-модель страховой компании предполагает применение интересного подхода банков к клиентам. Решение о выдаче крупного кредита связывается со страхованием жизни. Таким путем финучреждения решают одновременно две задачи: гарантируют возвратность и зарабатывают дополнительную прибыль.

У банковских СК есть и другое преимущество: взносы размещаются на депозитах, включаются в оборот и приносят доход.

Самостоятельные компании, не аффилированные с банками, иногда используют франчайзинг. Покупка франшизы дает преимущества в виде рекламной поддержки торговой марки, мерчендайзинга и обучения персонала.

Брокер

Статус страхового брокера (СБ) доступнее, но порог входа в бизнес тоже высок. Для регистрации необходим собственный подтвержденный капитал или банковская гарантия, как минимум, на три миллиона рублей. Функции структуры этого типа:

- Помощь в выборе лучшего страховщика.

- Консультации по вопросам страховых продуктов и получения возмещения.

- Экспертная оценка рисков.

- Документальное оформление обязательств.

Брокер как бы находится между двух огней: он заинтересован в соблюдении интересов обеих договаривающихся сторон, которые нередко противоречат друг другу. Источником прибыли, в отличие от СК, для СБ служит не страховая премия, а комиссия, которую платит клиент.

Лицензирование брокерской деятельности является обязательным условием. Есть и другие требования, соответствовать которым непросто.

Для понимания сложностей, подстерегающих предпринимателя на этом пути, достаточно знать, что в Российской Федерации количество страховых брокерских контор исчисляется десятками.

Агентство

Рентабельность страхового агентства

Пример бизнес-плана страховой компании мы рассматривать не будем. Руководители банков и предприниматели, сумевшие заработать сотни миллионов на уставной капитал, и так знают вероятную доходность подобных структур. Опираясь на доступные данные, попробуем оценить рентабельность страхового агентства.

Отдельного внимания заслуживает оплата труда персонала. Желательно, чтобы агенты имели опыт работы в страховом бизнесе, но это не обязательно – можно научить. Вознаграждение состоит из двух неравных частей. Оклад обычно назначается небольшой, на уровне минимальной зарплаты или чуть выше. Основной упор делается на премию, составляющую приблизительно 20% от стоимости проданных полисов.

Маркетинг и продвижение страхового агентства

Доступность входа в страховой бизнес порождает высокую конкуренцию со стороны многих других агентств. Необходимо выделиться, для чего маркетологи рекомендуют использование нестандартных методов продвижения этого специфического продукта. По понятным причинам готовых рекомендаций нет, но есть направления, в которых целесообразно прилагать усилия. Преимущества необычных подходов в том, что они существенно снижают расходы и действуют более эффективно. Рассмотрим их:

Конечно, стандартные методы рекламы действуют надежнее, но эффект от необычных подходов может оказаться непредсказуемо сильным.

Заключение

Организация и развитие страхового бизнеса представляет собой сложную комплексную задачу. Его наиболее доступной формой является создание агентства, предоставляющего консультационные и посреднические услуги. Открытие страховой компании или брокерской конторы требует крупных инвестиций.

Читайте также:

- Кипр полезные ископаемые кратко

- Итоги раскулачивания в ссср кратко

- Ситуационный подход к лидерству кратко

- Внутренние силовые факторы при кручении кратко

- История страж взахлеб кратко

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Подробнее о классификаторе видов страхования в России

Это система направлений и видов страхования, которая имеет древовидное выражение. То есть, от одного основного вида страхования может исходить несколько дополнительных направлений. Периодически в классификатор добавляются новые пункты. Последнее обновление было в 2012, когда в систему вписали страхование ОПО (опасно производственных объектов).

-

Подробнее о классификаторе видов страхования в России

-

Какие существуют виды страхования

-

Обязательное страхование в РФ

-

Личное страхование пассажиров

-

Страхование сотрудников ФНС

-

Страхование военнослужащих (прочих приравненных к ним профессий)

-

Автогражданская ответственность (ОСАГО)

-

Ответственность перевозчика (воздушные суда)

-

Страхование ОПО

-

Медицинское страхование (ОМС)

-

Виды добровольного страхования

-

Добровольное медицинское страхование (ДМС)

-

ОСАГО и КАСКО

-

Страхование в банковской сфере

-

Жизнь, здоровье, несчастные случаи

-

Прочие виды добровольного страхования

Статистическими сборами и контролем за страховым рынком занимается главный регулятор — Центральный Банк Российской Федерации. Компании-страховщики не имеют права оказывать страховые услуги по направлениям, прямо не указанным в классификаторе. Также предусматриваются некоторые виды, которые должны оказываться страховыми компаниями обязательно.

Какие существуют виды страхования

Следует разделять систему страхования в России на два основных направления — обязательное и добровольное. К первому направлению относятся виды страхования, которые предусматриваются федеральным законодательством, и положены каждому гражданину РФ вне зависимости от его желания.

Ко второму направлению относятся услуги, которыми граждане и организации пользуются по необходимости, и только по своему желанию. Принуждать пользоваться такими услугами не имеют права ни государственные органы, ни сами компании-страховщики. Здесь все строго добровольно.

Обязательное страхование в РФ

В данном случае речь идет об отношениях между страхователем и страховщиком, которые возникают в силу действующего закона. Государство, вводя подобную обязанность в отношении граждан, контролирует правила оказания услуг, тарифы, страховые суммы. Также принято выделять социальное страхование, которое всегда рассматривалось отдельно. Здесь страховщиком выступает само государство в лице таких органов, как ФСС и ПФР.

Только законом определяется круг возможных выгодоприобретателей, страхователей, страховых объектов. У страховщиков в этом отношении практически не остается свободы выбора, так как они обязаны оказывать такие услуги также в силу закона. Всего законодательство различает 7 видов обязательного страхования, по которым компании-страховщики отчитываются перед главным регулятором.

Личное страхование пассажиров

Под данным видом понимается обязательное оформление страхового полиса на базовые медицинские услуги при выезде гражданина за пределы Российской Федерации. Туристические операторы обязаны оформлять договоры с физическими лицами только после их согласия на дополнительные услуги страхования. При этом предусматривается следующая система правил:

- Клиент вправе самостоятельно выбирать компанию-страховщика.

- Туроператор вправе предложить клиенту несколько вариантов по оформлению страховки.

- Страховой полис прикладывается к договору оказания туристических услуг.

Страна, в которую планирует отправиться гражданин РФ, может устанавливать дополнительные правила и требования в части обязательного страхования. Об этом туроператор оповещает клиента заранее.

Страхование сотрудников ФНС

Отдельным обязательным видом является оформление полиса на каждого сотрудника системы органов ФНС при поступлении на работу. УФНС контролирует, чтобы при заключении трудового соглашения с работником, на него параллельно оформлялась и страховка, охватывающая целый ряд случаев.

Обязательным требованием здесь является наступление события (случая) только при исполнении инспектором служебных обязанностей. Заключение соглашений с компаниями-страховщиками УФНС производит на основании государственного тендера (государственного торга).

Страхование военнослужащих (прочих приравненных к ним профессий)

Если деятельность государственного служащего связана с профессиональными рисками, федеральный закон обязывает управление ведомства или министерства обеспечить страховку каждой штатной единице. Под данное требование подпадают:

- Военнослужащие.

- Сотрудники системы МВД, включая органы миграционного контроля и вневедомственной охраны.

- Работники МЧС.

- Служащие в системе ФСИН.

- Таможенные служащие.

- Работники органов Прокуратуры и СК РФ.

- Сотрудники ФСБ.

- Служащие органов ФССП.

- Аппарат ФСО.

В список включаются все правоохранительные и силовые структуры РФ. Объектом страхования здесь выступает жизнь и здоровье страхователя, который ввиду своих служебных обязанностей сталкивается с потенциальной и реальной опасностью. Полисы выдаются сотрудникам указанных ведомств бесплатно.

Автогражданская ответственность (ОСАГО)

Самый “популярный” вид страхования в РФ, официально введенный действие в 2002 году. В соответствии с положениями одноименного федерального закона, на территории России ответственность каждого автовладельца должна быть застрахована в обязательном порядке.

Тарифы и правила оказания услуг компаниями-страховщиками регулируются федеральным законодательством. Цены на полисы зависят от ряда факторов, основным из которых является безаварийный водительский стаж потенциального страхователя. За отсутствие полиса предусматривается административная ответственность.

Ответственность перевозчика (воздушные суда)

Еще один вид обязательного страхования, объектом которого выступают риски пассажиров — клиентов авиакомпаний. Данный вид так же диктуется федеральным законодательством. В качестве потенциальных рисков признаются следующие:

- Любые негативные последствия, связанные с сохранностью пассажирского багажа или груза — утрата, повреждение, хищение.

- Причинение вреда здоровью пассажирам или наступление смерти.

- Причинение вреда здоровью или наступления смерти в результате физического контакта с корпусом воздушного судна или выпавшими из судна предметами.

Это одно из самых дорогих в плане страховых выплат видов страхования. В иных случаях совокупное возмещение здесь может превышать десятки миллионов рублей (или суммы в иностранной валюте).

Страхование ОПО

Один из самых “молодых” видов обязательного страхования. На законодательном уровне было принято решение обязать владельцев особо опасных объектов страховать свою ответственность, ввиду крайне повышенного уровня всевозможных рисков. В основном, в список ОПО включаются производственные объекты. Различается несколько уровней реальной и потенциальной опасности объекта:

- 1 класс — чрезвычайно высокая.

- 2 класс — высокая.

- 3 класс — средняя.

- 4 класс — низкая.

Класс опасности присваивается объекту при его государственной регистрации и внесении в Реестр. Занимаются страхованием непосредственно владельцы и управление данных объектов. За несоблюдение требований к обязательному страхованию предусматривается ответственность, суровость которой зависит от класса опасности объекта.

Медицинское страхование (ОМС)

Один из основных видов обязательного страхования, который предусматривается отдельным федеральным законом (N 326-ФЗ). Как и остальные виды, ОМС гарантируется государством каждому гражданину РФ и лицу, постоянно проживающему в пределах территории страны.

ОМС является бесплатным. Главным назначением этого федерального закона является обеспечение граждан бесплатными медицинскими услугами при соответствующей необходимости. Страхование производится на основе обязательного страхового полиса, который должен иметь каждый гражданин РФ. Полис выдается бесплатно аккредитованными страховыми компаниями, которые часто базируются непосредственно в лечебно-профилактических учреждениях.

ОМС состоит из базовой программы, в которую включаются болезни, травмы, увечья, подпадающие под бесплатную медицинскую помощь. По действующему законодательству в этот список включено большинство из распространенных человеческих болезней, за исключением тех, которые передаются половым путем. Также ОМС не распространяется на лечение ВИЧ, СПИДа, туберкулеза и некоторых других инфекционных заболеваний.

Виды добровольного страхования

В отличие от обязательного страхования, здесь намного больше направлений деятельности. Именно этот сегмент приносит страховщикам основную часть прибыли, так как не предполагает жестких законодательных рамок. Здесь у компаний есть полная свобода действий.

Вместе с этим, законодательная база все же имеется. В РФ действует ФЗ “О страховом деле”, который содержит основополагающие нормы и требования, которые компании должны соблюдать в процессе оказания страховых услуг. Далее будут описаны основные виды добровольного страхования, которые наиболее часто встречаются в практике.

Добровольное медицинское страхование (ДМС)

Это дополнительный в ОМС вид страхования, которым граждане пользуются по собственному желанию. Он включает в себя ряд платных медицинских услуг, которые оказываются лечебно-профилактическими учреждениями на платной основе. Как правило, сюда включаются услуги, которые не входят в ОМС, либо предполагают более качественное обслуживание.

Чаще всего ДМС используется в трудовых правоотношениях, когда работодатель предоставляет такую дополнительную преференцию своему сотруднику. В ДМС часто входит лечение в платных (частных) ЛПУ, а также отдых в санаториях и домах отдыха.

ОСАГО и КАСКО

Два добровольных вида автострахования, которыми граждане пользуются по своему усмотрению. Наиболее распространенная форма — КАСКО, которое представляет собой возмездное оказание услуг компаниями-страховщиками, с покрытием всех убытков, причиненных транспортному средству.

Ключевой момент: ОСАГО покрывает только часть убытков, которая устанавливается экспертами-оценщиками. В большинстве случаев средств на восстановление транспортного средства у страхователей попросту не хватает. Но этот вид страхования — обязательный, и стоимость полиса устанавливается федеральным законодательством.

Что касается КАСКО, то такой полис стоит в разы дороже, но в определенных случаях он покрывает все убытки, причиненные транспортному средству. Также он распространяется на те страховые случаи, которые не предусматриваются обязательным страхованием.

Страхование в банковской сфере

По определению данный вид страхования распространяется на ответственность заемщика по своим обязательствам перед кредитором. Банк заключает кредитный договор с клиентом, в котором заранее прописывается его обязанность застраховать свою ответственность. Используется услуга в следующих направлениях:

- Ипотека.

- Автострахование.

- Потребительское кредитование.

- Займы.

- Залоговое кредитование.

- Бизнес-сегмент.

- Банковские карты.

Если наступает страховой случай, и клиент не может далее выполнять свои кредитные обязательства, то все убытки перед банком покрывает страховая компания. Данный вид страхования получил широкое распространение в банковской сфере, особенно, когда речь заходит о крупных суммах кредита. Таким образом банки получают хорошие дополнительные гарантии.

Здесь же следует упомянуть о страховании вкладов и депозитов, которое пока имеет добровольный характер, но вскоре все кредитные организации станут участниками этой системы. Сейчас большинство банков уже подключены к этой опции.

Жизнь, здоровье, несчастные случаи

Не менее популярным видов является добровольное страхование жизни и здоровья. Каждый желающий может явиться в офис страховой компании, внести страховую премию и застраховать свою собственную жизнь. В случае смерти страхователя выгодоприобретателями будут те лица, которых он укажет в договоре с компанией.

Если происходит несчастный случай, и страхователь получает серьезное увечье, компания-страховщик полностью оплачивает ему лечение. Второй вариант — возмещение в денежном выражении, которое страхователь получает на руки.

Прочие виды добровольного страхования

В принципе, сегодня застраховать можно все, что угодно. Ограничений в этом отношении у компаний практически нет. Если деятельность компании-страховщика не вызывает вопросов у главного регулятора, то компании могут свободно оказывать услуги населению. Среди прочих видов добровольного страхования следует выделить следующие:

- Железнодорожного транспорта.

- Водного транспорта.

- Рисков стихийных явлений.

- Ответственности перед третьими лицами.

- Инвестиций и финансовых рисков.

- Судебных расходов.

- Выданных и принятых гарантий.

- Медицинских расходов.

Это неполный список всех услуг, которые оказываются страховыми компаниями. Отдельный страховщик может предложить клиенту индивидуальный набор опций за дополнительную плату. Полный список, как правило, вывешивается компаниями на собственных официальных сайтах.