Ремонт вышел дороже

В декабре 2017-го в Hyundai Solaris Надежды Бурковой* въехал грузовик Scania, который принадлежал обществу «Каштак». Оказалось, что в ДТП виноват водитель грузовика.

Страховая компания «Согласие», где Буркова оформляла ОСАГО, выплатила ей 51 000 руб. на ремонт машины. При расчете этой суммы учли износ поврежденных деталей, как это позволяет сделать единая методика Центробанка. Но на ремонт Буркова потратила намного больше – почти 110 000 руб. Разницу в 59 000 руб. женщина решила получить с «Каштака», ведь в аварии виноват его водитель. Добровольно компания платить деньги не стала. Если ущерб не превышает 400 000 руб., его должна возместить страховая компания, решило общество.

Буркова подала иск в Сакский районный суд Крыма. Но тот подтвердил позицию «Каштака». Недоплаченную сумму страхового возмещения нужно взыскивать со страховой компании причинителя вреда, разъяснила первая инстанция (дело № 2-1141/2019). Апелляция и первая кассация согласились с этим. Тогда Буркова обратилась в Верховный суд.

ВС: доплачивает виновник ДТП

В Верховном суде спор рассмотрела «тройка» под председательством Александра Киселева. Если страховой выплаты не хватает на ремонт, потерпевший может взыскать разницу с виновника ДТП, решили судьи (дело № 127-КГ21-5-К4).

Размер ущерба для выплаты страхового возмещения по договору ОСАГО и размер ущерба, который возмещает причинитель вреда, определяются по разным правилам, напомнил ВС.

Во-первых, страховая учитывает износ деталей. Из-за этого потерпевший получает меньше денег. А во-вторых, отличаются и цены. Единая методика Центробанка при взыскании ущерба напрямую с виновника ДТП не применяется. В этом случае по ОСАГО должна платить страховая потерпевшего, а не виновника аварии. Но она не может дать больше, чем позволяет единая методика.

Разницу между страховым возмещением и рыночной ценой ремонта нужно взыскивать с виновника ДТП, считает ВС.

ВС Республики Крым, куда гражданская коллегия вернула спор на новое рассмотрение, отменила решение первой инстанции и удовлетворила иск – но акт апелляционного суда еще не опубликован (№ 33-6021/2021).

А точно ли не платит страховая?

Потерпевший может взыскать разницу с виновника ДТП, но только если получил от страховой 400 000 руб. – максимально возможную сумму, считает Александр Домнин из

Федеральный рейтинг.

. Но если бы вред компенсировали так, как этого требует закон об ОСАГО, потерпевший получил бы полностью отремонтированный новыми деталями автомобиль, подчеркивает юрист. И все это за счет страховой.

Вред легковым машинам, которые принадлежат россиянам и зарегистрированы в РФ, по общему правилу возмещается не деньгами, а ремонтом. Его оплачивает страховая, используются только новые детали.

Если страховая не дает направление на ремонт, нужно обращаться не к виновнику ДТП, а через суд требовать от страховой либо это направление, либо компенсацию деньгами.Стоимость ремонта страховая оплачивает без учета износа запчастей.

Ольга Туренко из

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Разрешение споров в судах общей юрисдикции

группа

Уголовное право

видит в позиции ВС и полезный акцент. Суд подчеркнул, что размер ущерба для выплаты по ОСАГО и размер ущерба, который возмещает виновник ДТП, определяются по-разному. Во втором случае потерпевший не ограничен лимитами и может претендовать на полное возмещение вреда, объясняет она.

Но есть проблема, добавляет Домнин. При экспертизе стоимости восстановительного ремонта практически все оценщики используют единую методику Центробанка, говорит эксперт. И если размер ущерба определен исходя из фактических затрат на ремонт, у суда может возникнуть вопрос, почему эти затраты больше стоимости, рассчитанной по средним ценам региона в соответствии с единой методикой. Судья может решить, что потерпевший злоупотребляет своим правом. А значит, есть риск отказа в иске.

* Имена и фамилии изменены редакцией.

Итак, авария произошла 9 января прошлого года. Некто Кириков врезался в машину гражданки Козявиной. Участники, так как оба были застрахованы по ОСАГО, быстро оформили ДТП по Европротоколу, то есть без вызова сотрудников ГИБДД.

Серьезный момент: они на месте происшествия заполнили бланки извещения о ДТП. Иными словами, не воспользовались ни приложением страховщиков «Помощник ОСАГО» или собственной страховой компании, ни приложением «Госуслуги Авто», которые позволяют делать фотофиксацию ДТП.

Дело в том, что если по Европротоколу авария оформлена с применением фотофиксации, то максимальная сумма выплаты по ОСАГО за повреждения автомобиля составит 400 тысяч рублей. А без фотофиксации — только 100 тысяч рублей.

Страховщики разобрались в ситуации и выплатили пострадавшей максимально возможную при таких условиях сумму — 100 тысяч рублей. Но вот беда, стоимость восстановительного ремонта без учета износа составила 175 тысяч рублей. Плюс еще утрата товарной стоимости, а также расходы на эксперта для оценки повреждений.

Если авария оформлена по Европротоколу с фотофиксацией, то максимальная сумма выплаты по ОСАГО — 400 тысяч рублей. Без нее — 100 тысяч

В общем, пострадавшая обратилась в суд о взыскании с виновника еще 86 тысяч рублей. И суд, признав ее доводы убедительными, взыскал с виновника эту сумму. Однако тот с таким решением не согласился, предполагая, что страховщик за него должен заплатить в полном объеме весь ущерб.

Однако еще в суде первой инстанции было указано, что оформление документов о ДТП в упрощенном порядке и выплата страхового возмещения прекращают обязательство страховщика перед потерпевшим по конкретному страховому случаю, но не лишают его права предъявить к причинителю вреда требование о возмещении вреда в размере, превышающем страховую выплату. Это подтвердили и все вышестоящие суды.

Как напомнил Верховный суд, согласно Гражданскому кодексу применение правил ОСАГО не может приводить к безосновательному снижению размера возмещения, которое потерпевший вправе требовать от причинителя вреда.

С учетом изложенного, положения закона об ОСАГО не отменяют право потерпевшего на возмещение вреда с его причинителя и не предусматривают возможность возмещения убытков в меньшем размере.

Грубо говоря, если бы ДТП оформлялось Госавтоинспекцией, но ущерб превысил бы 400 тысяч, компенсировать его все равно пришлось виновнику. Но не за счет страховой компании, а из своего кошелька по решению суда.

С Европротоколом все сложнее. Полный размер выплаты возможен только при оформлении ДТП с фотофиксацией через приложения либо страховой компании, либо Российского союза автостраховщиков, либо через приложение «Госуслуги Авто». И только в случае, если оба участника ДТП согласны с обстоятельствами, которые к нему привели. Если фотофиксации нет или один из участников не поставил свою подпись в соответствующей графе электронного извещения о ДТП, то максимально возможная выплата составит 100 тысяч рублей. Если участники заполнили на дороге бумажные извещения — выплаты также не превысят 100 тысяч рублей. А все остальное пострадавший вправе взыскать с виновника через суд.

В данной истории Верховный суд оставил в силе решения нижестоящих судов. А жалобу виновника ДТП — без удовлетворения. Но всем остальным водителям стоит помнить, что аварию по Европротоколу надо либо оформлять с условием, что второй участник согласен с обстоятельствами ДТП, либо четко понимать, что больше 100 тысяч рублей не придет, либо просто вызывать ГИБДД на место происшествия.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Почему вообще так происходит, почему пострадавшему выплачивают меньше, чем ему нужно для ремонта автомобиля. И самое главное — что делать, если не устраивает сумма страховой выплаты. Об этом — на Бробанк.ру.

-

Почему страховая занижает выплаты

-

Как происходит расчет страховой выплаты

-

Откуда берется занижение цены

-

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

Почему страховая занижает выплаты

На практике почти во всех случаях пострадавшие получают меньше, чем нужно. Если это выплата наличными, то ее не хватает на необходимый ремонт. Если выбран ремонт, сервис может указать на необходимость доплаты. И так случается повсеместно. Но небезосновательно.

При расчете положенной выплаты учитывается износ транспортного средства, его деталей. И это самый главный фактор, из-за которого рассчитанная сумма страхового возмещения неприятно удивляет автовладельца.

То есть, если ваше авто выпущено в 2010 году, то износ деталей явно будет большим, и вы давно не тратились на их замену. После ремонта вы получаете новые детали, и вроде как частично должны оплатить их из своих средств, так как ранее установленные и поврежденные были изношены.

По закону максимальное занижение за износ — 50%, оно рассчитывается по специальной утвержденной формуле.

Кроме того, заниженная выплата по ОСАГО может быть результатом следующих особенностей ее расчета:

- если говорить объективно, то осмотр авто представителем страховщика сложно назвать экспертизой. Поэтому часто встречаются погрешности, осмотр неглубокий, много чего упускается из вида;

- заниженная стоимость деталей при расчете страхового возмещения. Цена берется из специального, утвержденного законом каталога. И часто эта стоимость ниже, чем реальная рыночная.

А еще есть “экспертная погрешность”, которая позволяет страховщикам законно занижать положенную выплату на 10%. И естественно, компании этим пользуются. Одно накладывается на другое, и пострадавший автовладелец получает меньше денег, чем ему реально нужно для ремонта машины.

Как происходит расчет страховой выплаты

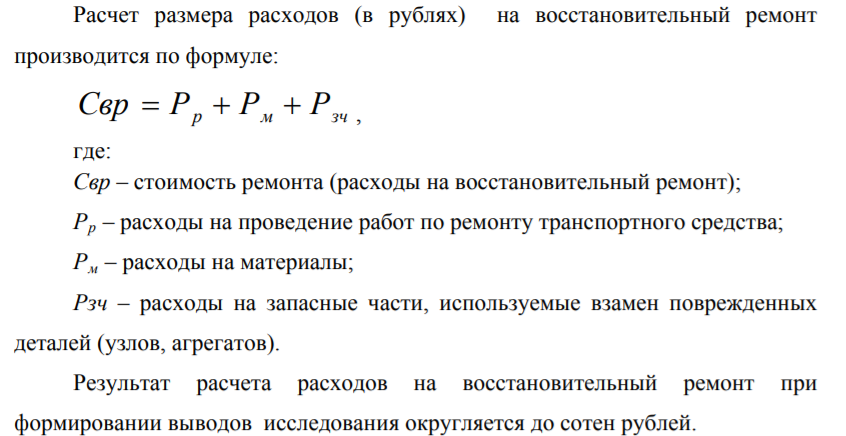

Вообще, сумма определяется не просто так, а на основании методики расчета и определения размера расходов на ремонт авто после ДТП. Это регулирует положение Центрального Банка РФ №755-П.

На деле простому человеку практически нереально изучить этот документ и определить, сколько ему положено по закону, не занижает ли страховая выплату. Например, вот формула расходов на восстановительный ремонт:

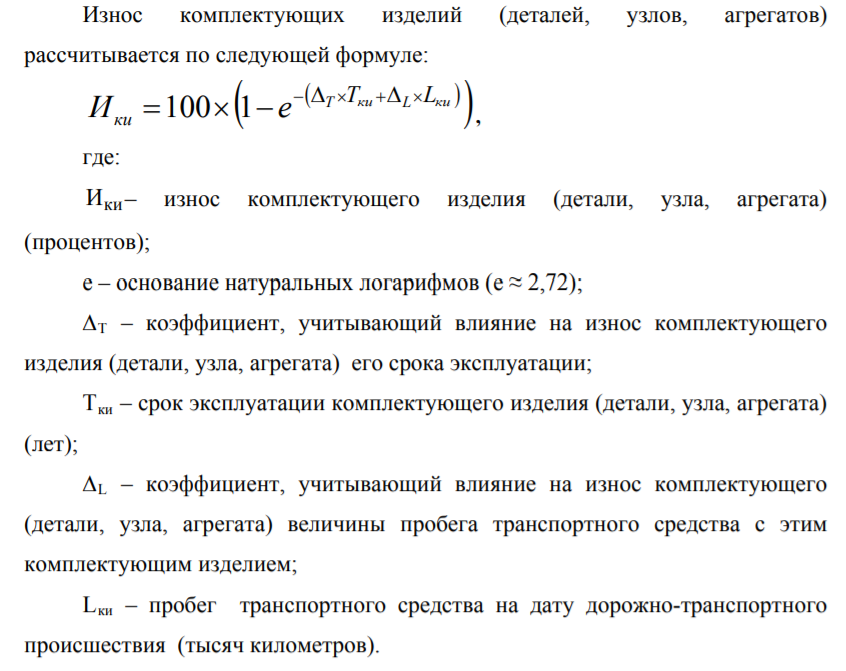

Формула расчета износа:

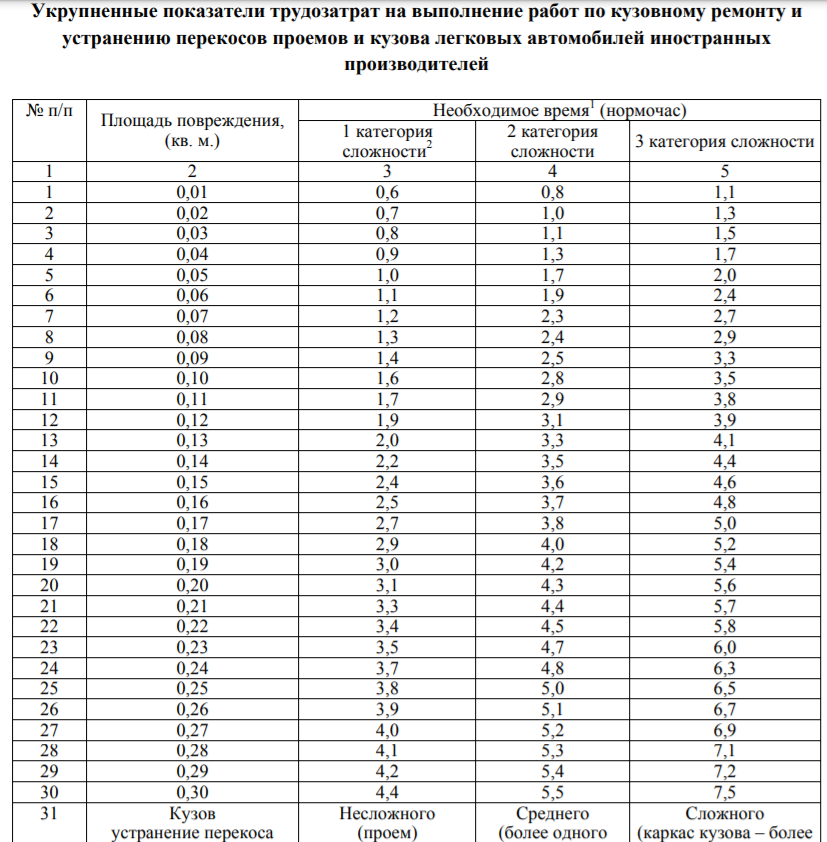

Если потерпевший выбирает не денежную компенсацию, а ремонт, в расчет идут трудозатраты работников сервиса:

Более того, при расчете играет роль регион пользования автомобилем, срок эксплуатации транспортного средства, объем механических повреждений. Есть даже отдельная формула для определения износа шин, предусмотрен отдельный порядок расчета при полной гибели ТС.

Важный момент расчета — стоимость запчастей, которая регулируется Главой 7 указанного выше положения Центрального Банка. В каждом регионе формируются свои справочники, делается выборка запчасти, устанавливается ее средняя цена.

Самое интересное, в справочники включаются не только розничные, но и оптовые цены. И понятно, что при выведении средней цены она будет не в пользу пострадавшего. Хоть и оговаривается, что оптовые цены учитываются с наценкой, но вряд ли с реальной рыночной.

В интернете можно найти калькуляторы, которые якобы считают положенную по ОСАГО выплату. Но на них не стоит полагаться, эти программы не учитывают регион и стоимость запчастей, которая может постоянно меняться. Не нужно слепо верить таким программам.

Запросить среднюю цену запчастей, материалов и нормочасов можно на сайте РСА →

Откуда берется занижение цены

Вообще, сначала нужно объективно оценить ситуацию. Если у вас старое авто, скорее всего, к нему применен большой коэффициент износа, который может достигать 50%. Но, конечно, если машина относительно новая, а сумма сильно занижена, нужно разбираться.

Откуда может взяться занижение цены:

- Машина далеко не новая, имеет высокую степень износа.

- Погрешности эксперта, который недооценил повреждения.

- Учтены цены на запчасти из установленного реестра, которые ниже реальных.

- Законна погрешность 10%, примененная страховщиком. И можно не сомневаться, что он ее применил.

С первым пунктом спорить бесполезно. Есть закон, есть утверждена формула. В подавляющем числе случаев причиной маленькой выплаты по КАСКО или ОСАГО является плохая экспертиза. Действительно, она редко бывает качественной, осмотр быстрый и поверхностный.

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховая компания проводит экспертизу транспортного средства, делает на ее основании расчет положенной суммы и переводит ее автовладельцу. Если вас не устраивает сумма выплаты по ОСАГО, нужно сразу приступать к действиям.

Что делать, если не устроила сумма выплаты по страховке:

- Обратиться к страховой компании и попросить предоставить вам детали экспертизы, на основе которой проводился расчет. На этом этапе нужно определить, почему назначили так мало.

- Изучите представленные материалы. Если вы видите, что ущерб недооценен, нужно подать страховщику заявление о несогласии с установленной суммой. Бланк можно скачать с сайта компании и заполнить дома. Если отправляете заказным письмом или приносите лично, ответ на заявление дается в течение 30 дней. Многие компании принимают претензии на электронную почту и рассматривают их 15 дней.

- В большинстве случаев требуется проведение независимой экспертизы, которую оплачивает потерпевший. Если правда окажется на его стороне, страховщик обязан возместить затраты.

- Управляющий в течение 18 дней дает ответ. Если требуется еще одна экспертиза, срок увеличивается еще на 10 дней. Если получен отказ, дается его обоснование. Если ответ снова вас не устраивает, можете идти в суд. Если ответ положительный, ваши претензии обоснованы, с заключением управляющего вы идете в суд.

- Дальше все зависит от решения суда. Если он встанет на вашу сторону, то кроме недоплаченной суммы вы можете также затребовать пени (сразу указываете в иске) в размере 1% в день от неоплаченной суммы, начиная с 20-го дня.

После получения ответа на претензию, если он не в вашу пользу, нужно взять этот ответ, приложить к нему отчет независимой экспертизы и обратиться к финансовому омбудсмену.

Обратиться к финансовому омбудсмену по ОСАГО можно через онлайн-приемную, вход в которую выполняется через Госуслуги.

С недавнего времени обращение к омбудсмену по этому вопросу — обязательная часть. Только после его оценки ситуации можно идти в суд.

Так что, если вы не согласны с оценкой страховой компании, в 2021 нужно сначала написать претензию страховщику, после провести оценку повреждений, написать обращение к омбудсмену и только после этого писать исковое заявление в суд.

Обратите внимание, что если ваши требования не будут удовлетворены, суд встанет на сторону страховой компании, вы понесете потери на независимой экспертизе. Поэтому инициируйте дело только в том случае, если максимально уверены, что страховая компания занижает выплату. Причем делайте собственную оценку ситуации объективно с учетом того, как именно страховая рассчитывает выплату.

Частые вопросы

Что делать если не устраивает выплата по ОСАГО?

Для начала обратитесь к страховщику, запросите детали экспертизы. На их основании составляйте претензию, проводите независимую оценку и обращайтесь к финансовому омбудсмену. Только после выполнения всех шагов идите в суд.

Я не согласен с оценкой страховой, ущерб больше 400000. Что делать?

По закону за повреждение транспортного средства страховая компания может заплатить максимально 400 000 рублей. Если реальный ущерб больше, оставшуюся часть вы должны взыскивать с виновника ДТП в добровольном порядке или через суд.

В какой суд обращаться, если страховая занижает выплату по ОСАГО?

Если сумма иска меньше 50 000 — к мировому судье. Если больше — в районный суд.

Можно ли сразу обратиться в суд, если не согласен с выплатой по ОСАГО?

Нет, сначала нужно направить претензию страховой компании и получить на нее ответ. После обратиться к омбудсмену и получить его заключение. И только после этого можно идти в суд.

Сколько времени занимает разбирательство?

Единых сроков нет. Если пройти все этапы вплоть до суда, все займет 3-4 месяца.

Комментарии: 8

Если сумма ущерба более 400 000 рублей, оставшуюся часть можно взыскать с виновника ДТП.

Причем с виновника, сумма взыскивается иначе. Эксперт в своем заключении, указывает как сумму с учетом износа, так и без. Виновник выплачивает сумму без учета износа.

Для этого необходимо провести независимую экспертизу.

О дате, времени и месте экспертизы виновника нужно уведомить отдельно. Далее, два варианта:

— договориться добровольно о выплате;

— взыскать компенсацию через суд.

Основная трудность

Выиграть суд взыскивая с виновника — не сложно. Главное — получить деньги по решению суда. В этом основная сложность. Обычно, люди возмущаются:

— у него ничего нет;

— за рулем был молодой парень;

— потом будет платить 10 лет по 500 рублей и т.д.

Здесь, главное понять, другого способа взыскания здесь не существует. Только если, виновник ДТП и собственник автомобиля разные люди. Тогда, к ответственности можно привлечь и собственника ТС. Возможно у него с материальным положением будет лучше.

Различия

В споре со страховой компании, вас защищает закон о защите прав потребителей. Это значит, что при неурегулировании спора в досудебном порядке, в суде, можно получить компенсацию в виде различных штрафов, пеней и т.д., но как я писал выше, страховая компания выплачивает сумму с учетом износа.

С виновника ДТП, проценты, пени и штрафы взыскать не получится. Однако, сумма ущерба взыскивается без учета износа.

Судебные приставы

Основная работа, начинается после судебного решения. Если виновник вам не выплачивает, придется работать с судебными приставами.

Что может сделать судебный пристав:

— наложить арест на счета;

— наложить арест на имущество;

— конфисковать имущество для реализации с торгов;

— снимать деньги со счетов, в пользу истца;

— наложить запрет на выезд заграницу;

— описать имущество по месту регистрации или проживания должника;

— отменить сделку купли-продажи или даже дарения имущества, если она произошла в момент судебного процесса.

Итог

При сумме ущерба более 400 000 рублей, оставшуюся сумму можно взыскать либо с виновника, либо с собственника ТС. Проведите независимую экспертизу и обращайтесь в суд.

Материал статьи взят из открытых источников

Остались вопросы к адвокату по данной тематике?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Дата актуальности материала: 22.03.2022

Страховая компания занизила возмещение по ОСАГО

Однако автовладелец может в три шага добиться увеличения размера страховой выплаты, если ее не хватило на ремонт автомобиля после ДТП

Распространенная ситуация: человек попал в ДТП. После этого он как потерпевшая сторона обратился в страховую компанию за возмещением, но полученной суммы оказалось недостаточно для приведения автомобиля в доаварийное состояние. Не беда, ведь можно настоять на увеличении размера страховой выплаты.

Шаг № 1: организуйте проведение экспертизы после получения возмещения

После ДТП автовладелец направляет заявление и документы в страховую компанию для получения страхового возмещения (п. 1 ст. 12 Закона об ОСАГО). Далее в течение 5 рабочих дней с даты подачи заявления он обязан представить поврежденный автомобиль или его остатки для осмотра или независимой технической экспертизы. Осмотр и экспертиза проводятся за счет страховой компании, и она не может обязать автовладельца их оплачивать (п. 10 ст. 12 Закона об ОСАГО; Информационное письмо Банка России от 19 октября 2020 г. № ИН-06-59/151).

Если потерпевший автовладелец не согласен с результатами экспертизы и размером полученной страховой выплаты, он может самостоятельно организовать и оплатить экспертизу. Это необходимо для подтверждения того, что страховая выплата занижена и не покрывает расходы на ремонт автомобиля (ст. 12.1 Закона об ОСАГО).

С просьбой провести экспертизу надо обратиться в экспертную организацию или к эксперту-технику. При этом эксперт, который подготовит заключение, должен соответствовать требованиям Приказа Минтранса России от 22 сентября 2016 г. № 277. В частности, он должен быть включен в реестр экспертов-техников Минюста России.

После того как будет проведена экспертиза и установлено, что размер возмещения занижен, необходимо соблюсти досудебный порядок разрешения спора.

Шаг № 2: подайте заявление в страховую компанию, а затем претензию финансовому уполномоченному

Сначала необходимо подать еще одно заявление в страховую компанию (ст. 16 Федерального закона от 4 июня 2018 г. № 123-ФЗ; п. 1 ст. 16.1 Закона об ОСАГО; п. 34 Постановления Пленума Верховного Суда РФ от 22 июня 2021 г. № 18). В заявлении должно быть изложено требование о доплате разницы между полученным страховым возмещением и суммой, определенной в ходе проведения экспертизы, которую организовал автовладелец. Срок рассмотрения заявления – 15 рабочих дней.

При отказе или неполучении ответа от страховой нужно направить претензию финансовому уполномоченному (ст. 1, ч. 1, 2 ст. 15, ч. 4 ст. 16 Федерального закона от 4 июня 2018 г. № 123-ФЗ; п. 35 Постановления Пленума Верховного Суда РФ от 22 июня 2021 г. № 18). Срок рассмотрения претензии – 15 рабочих дней. Но он может быть и больше, например из-за проведения независимой экспертизы.

Если результат рассмотрения претензии автовладельца не устраивает, он вправе подать иск в суд.

Шаг № 3: обратитесь в суд

После соблюдения претензионного порядка урегулирования спора автовладелец имеет право подать иск о взыскании со страховой компании возмещения в недостающей части (ст. 16.1 Закона об ОСАГО; ст. 17 Закона о защите прав потребителей). Обратиться в суд можно только спустя 30 дней со дня вступления в силу решения финансового уполномоченного (ч. 3 ст. 25 Федерального закона от 4 июня 2018 г. № 123-ФЗ)

Если цена иска не превышает 100 000 руб., он подается мировому судье. В остальных случаях – в районный суд. Автовладелец сам выбирает, в какой суд обращаться: по месту своего жительства, либо по месту нахождения страховой компании, либо по месту заключения или исполнения договора страхования (ст. 23, 24, 28, 29 ГПК РФ; ст. 16.1 Закона об ОСАГО; ст. 17 Закона о защите прав потребителей; п. 2 Постановления Пленума Верховного Суда РФ от 28 июня 2012 г. № 17).

Автовладелец вправе рассчитывать не только на получение разницы между выплаченным страховым возмещением и суммой, которая была определена экспертом. Также можно потребовать выплаты неустойки, штрафа, компенсации морального вреда и возмещения судебных расходов, в том числе на проведение досудебной экспертизы (ст. 15, 16.1 Закона о защите прав потребителей; п. 83 Постановления Пленума Верховного Суда РФ от 8 ноября 2022 г. № 31).

Фото: фотобанк Freepik/@rawpixel.com

Закон об ОСАГО и так был сложным, а стал еще менее понятным для обычных людей. Например, как быть владельцам старых полисов, машин на гарантии и тем, у кого ремонт дороже максимальной выплаты?

С нюансами по ОСАГО разобрался Верховный суд. Он изучил неоднозначные ситуации и вынес общее постановление, в котором объяснил, как правильно возмещать ущерб по ОСАГО. В постановлении 103 пункта и много сложных формулировок. Но вам необязательно читать их в оригинале: мы все изучили и выбрали главное.

Почему это важно

Разъяснения по поводу ОСАГО выпустил Пленум Верховного суда — специальный орган, в который входят главные судьи страны. У них есть полномочия объяснять непонятные законы. Судьи изучают дела в регионах, смотрят, какие проблемы чаще всего возникают из-за ОСАГО и где больше ошибок. Они много обсуждают, спорят, приглашают экспертов, а потом публикуют большой и важный документ.

Этим постановлением будут руководствоваться все суды во всех регионах. Оно нужно не только судам, но и всем автовладельцам. Когда страховая компания откажется платить за эвакуатор или не выдаст направление в нужный автосервис, можно найти подходящий пункт в постановлении Пленума и разобраться, как правильно.

Какие правила возмещения на вас распространяются

Главное изменение в законе — о порядке возмещения: должна ли страховая выплачивать компенсацию деньгами или отправит на ремонт. Раньше можно было выбрать. По новым правилам только ремонт.

Если ДТП массовое

С 26 сентября 2017 года при массовых ДТП можно получить прямое возмещение. Прямое возмещение — это обращение в свою страховую компанию. В законе так и написали, что это работает для всех ДТП с этой даты.

Запомните:

Массовое ДТП → прямое возмещение.

Всё.

Если полиса нет в общей базе

Иногда бывает, что виновник аварии купил полис легальным способом, но по техническим причинам не попал в общую базу. Если можно доказать, что покупка была действительной и легальной, то ущерб возместят.

Если автовладелец захотел сэкономить и купил подделку на сомнительном сайте, договор ОСАГО не признают заключенным и ущерб пострадавшему за счет страховой не возместят. Деньги придется требовать напрямую с виновника через суд.

Если в полисе ошибки

При оформлении е-ОСАГО автовладелец сам заполняет данные о себе и машине. Их проверяют по общим базам, но ошибки все равно бывают. Раньше из-за таких ошибок могли просто отказать в выплате: мол, стоимость полиса занижена, полис недействителен, до свидания. Верховный суд решил, что это незаконно.

Даже если есть ошибка в полисе виновника, это не повод признавать договор ОСАГО незаключенным и отказывать в возмещении. Верховный суд предлагает два варианта решения проблемы — в зависимости от того, когда обнаружилась ошибка в заполненных водителем данных.

До страхового случая — страховая компания обнаружит недоплату и потребует внести недостающую сумму за полис. В случае ДТП ущерб по такой страховке возместят как обычно.

После страхового случая — пострадавшая сторона все равно получит возмещение, независимо от ошибки в стоимости полиса виновника. Но страховая взыщет всю сумму возмещения с виновника. Это называется регрессным требованием.

Пострадавший получит возмещение в любом случае. Для него не имеет значения, какие там дела между виновником и его страховой. А вот для виновника есть вариант возвращать всю сумму ущерба или доплатить за полис до страхового случая — тогда ущерб возместит страховая.

Проверьте данные в своих полисах, если оформляли их через интернет. Если что-то не так, признайтесь страховой и доплатите разницу. Иначе к вам могут применить регрессное требование и платить придется гораздо больше.

Если вам отказывают в возмещении из-за ошибки в полисе виновника, требуйте положенное по закону — он на вашей стороне.

Менять данные в полисе нельзя, только покупать новый полис

Указать нового страхователя или заменить машину в полисе не получится. Передать полис новому владельцу при продаже машины тоже нельзя. Бесполезно прикладывать копию договора купли-продажи или делать пометки в полисе с заверением покупателя и продавца. В случае ДТП возмещения от страховой по такому полису не будет.

Например, полис купили на год, а через полгода машину продали. Новый владелец должен сам купить себе ОСАГО, а прежний сможет вернуть страховую премию за полгода.

Так же с новой машиной. Автовладелец продал одну машину и купил новую. Он вернет часть страховой премии за ОСАГО для проданной машины и оформит отдельную страховку на новый автомобиль.

Если вам предлагают что-то исправить в страховом полисе, это незаконно — потом будете возмещать ущерб своими деньгами. Если продавец предлагает отдать вместе с машиной свою страховку, это бесполезная опция и при ДТП она не поможет.

Какие лимиты у европротокола и можно ли получить больше

Если водители оформили аварию по европротоколу без вызова ДПС, есть лимит по сумме ущерба. В 2022 году это 100 000 Р при заполнении извещения в бумажном виде и 400 000 Р, если у водителей нет разногласий по поводу вины или обстоятельств ДТП и они сделают фотофиксацию через приложение «Помощник ОСАГО» или «ДТП.Европротокол». Страховая компания не обязана возмещать ущерб в большем размере.

Но если после ДТП обнаружился вред здоровью или имуществу, о котором не было известно сразу, пострадавший может обратиться в страховую виновника за дополнительной компенсацией — даже если аварию оформили без вызова ДПС.

Не стоит ремонтировать машину до осмотра страховщиком, даже если оформлен европротокол. Верховный суд пояснил, что страховая может отказать выплате и будет права.

Если машина в аренде, продается или покупается

Получить возмещение по ОСАГО может только владелец автомобиля. Арендатор машины не может требовать компенсации от страховой. По доверенности тоже нельзя.

Если возмещение еще не получили, а машина продана, у нового хозяина нет права требовать что-то от страховой компании по прошлым ДТП. Даже если ремонтировать машину собирается именно он.

Если покупаете машину после ДТП и вам обещают автоматически передать право на ремонт за счет страховой, не верьте: не будет у вас такого права. Вас не признают потерпевшим, и ничего вы от страховой не получите. А вот продавец вполне может получить — и ничего потом не докажете.

Арендатор или новый покупатель может получить возмещение в страховой, если оформить переуступку права требования. Это делается в письменной форме. Переуступить можно только право на возмещение вреда имуществу, а требование о возмещении вреда здоровью переуступке не подлежит.

Когда работает прямое возмещение ущерба

Прямое возмещение — это когда обращаются не в страховую виновника, а в свою. То есть виноват другой водитель, у него полис в какой-то там страховой компании. Тогда вы идете за выплатой в свою страховую, которую сами выбрали и с которой хотите иметь дело. Ваша страховая возместит вам ущерб, а ей потом все возместит страховая виновника.

За прямым возмещением в свою страховую можно обращаться только при повреждении машин. Вред здоровью по этой схеме не компенсируют.

Если у виновника нет полиса ОСАГО, прямого возмещения не будет. Компенсацию за вред имуществу придется требовать напрямую с виновника — по договоренности или через суд.

Если пострадавший обратился в свою страховую за прямым возмещением, а потом узнал о вреде здоровью, можно обратиться за компенсацией вреда здоровью в страховую виновника.

За что положено возмещение

Пострадавший имеет право не только на ремонт или выплату, когда она положена по закону. Полис ОСАГО покрывает и дополнительные расходы: на эвакуатор с места ДТП, хранение автомобиля, доставку пострадавших в больницу.

Если повреждены дорожный знак, оборудование на АЗС или ограждение, их восстановление в пределах страховой суммы тоже оплатят в рамках ОСАГО. Даже за повреждение или утрату груза можно получить компенсацию. Естественно, груз должен принадлежать пострадавшей стороне, а не виновнику.

ОСАГО — это страхование не имущества, а гражданской ответственности. Полис покрывает не ущерб виновника, а тот ущерб, который виновник нанес кому-то. Чтобы возместить свои убытки и расходы, даже если виноват в ДТП, нужно покупать другую страховку, например КАСКО или страхование груза.

Компенсация за утрату товарной стоимости

В рамках ОСАГО можно даже получить возмещение за утрату товарной стоимости — УТС. Например, была новая машина и при продаже она бы стоила условные 700 тысяч рублей. И вот ее поцарапали в ДТП по вине другого водителя.

Страховая выдала направление на ремонт, в автосервисе покрасили бампер или крыло. Кажется, что все хорошо. Но это уже крашеная машина, и даже после ремонта она не будет стоить те же 700 тысяч. Из-за покраски и замены деталей она может стоить на 20 тысяч меньше — эту сумму можно включить в сумму ущерба в пределах общего лимита для полисов ОСАГО.

Величину УТС определяет эксперт. Рассчитывают ее не для всех автомобилей. Например, если легковой автомобиль старше пяти лет или ранее уже попадал в ДТП, утрату товарной стоимости считать не будут.

Как считают компенсацию

Сумму расходов на ремонт машины считают по единой методике ЦБ. Если в методичке нет каких-то видов ремонта, их не оплатят. Например, по полису ОСАГО страховая не обязана оплачивать восстановление рисунков на кузове, даже если это дорогая и сложная аэрография. Тут спасет только КАСКО.

Для расчета ущерба другому имуществу, кроме самой машины, нужен оценщик. Например, по методичке ЦБ нельзя посчитать расходы на ремонт ограждения на АЗС. Для этого составят отдельную смету.

Полная гибель

Полная гибель — это когда машину нельзя отремонтировать или расходы на ремонт превысят стоимость автомобиля до ДТП.

При полной гибели имущества выплачивают его стоимость на момент ДТП за вычетом годных остатков. Точную сумму установит экспертиза, но можно обойтись и без нее — если страховая и автовладелец сами договорятся о размере выплаты. Тогда подписывают соглашение, а оценку не проводят. Кстати, так можно сделать и при меньших повреждениях.

Возьмите это на заметку: иногда лучше получить деньги по соглашению и без оценки, чем провести экспертизу и получить небольшую сумму и ненужные запчасти. Но если согласитесь на такую выплату, потом не сможете оспорить сумму даже в суде. Считается, что страховая компания вам ничего не должна.

Если виновника ДТП нет в полисе

ОСАГО — это страхование ответственности при использовании конкретной машины. В полисе указан конкретный человек или несколько. Это их ответственность при использовании автомобиля застрахована. Но если в ДТП с конкретной машиной виноват человек, который не указан в полисе ОСАГО, — это не повод отказать пострадавшему в возмещении убытков.

Например, столкнулись два автомобиля. Выясняется, что виновника нет в полисе ОСАГО, машина принадлежит одному человеку, а за рулем его друг, брат или сват. Иногда пострадавшему отказывали в возмещении: ущерб приходилось взыскивать с этого друга или брата через суд. Суды на местах часто поддерживали такой подход.

Верховный суд объяснил, что это неправильно. Пострадавший все равно имеет право на возмещение по полису ОСАГО, хотя в нем и не указан виновник.

А вот для виновника это даром не пройдет. Потом страховая будет разбираться с водителем — например, предъявит ему регрессное требование. Но пострадавшего эти суды уже не будут касаться: ему отремонтируют машину за счет страховой.

Можно ли получить деньги, если у вас возмещение ремонтом

Если владелец автомобиля получил направление на ремонт, он все равно имеет право на денежную компенсацию дополнительных расходов, например на эвакуацию и хранение машины.

Если из-за страхового случая появились расходы, которые нужно возместить деньгами, а вам говорят, что всё, теперь возмещение только ремонтом, — не верьте и добивайтесь своего. Возмещение ремонтом касается только повреждений автомобиля, а ОСАГО покрывает не только его. Правда, нельзя забывать о лимите выплат за вред имуществу. Если суммы не хватит, разницу можно потребовать с виновника.

Кто отвечает за качество ремонта

Ответственность за качество и срок ремонта перед пострадавшим автовладельцем несет страховая компания. Все претензии нужно предъявлять ей, и решать проблемы будет она. Если дойдет до суда из-за ремонта, то в суд тоже нужно подавать на страховую, а не на автосервис.

Страховая компания и станция техобслуживания сами потом разберутся. Потерпевшего и его права на ремонт или выплату их взаимоотношения касаться не должны.

Затянулся ремонт — идите в страховую. Плохо отремонтировали машину — аналогично.

Это касается даже тех случаев, которые не попадают под действие закона о приоритете ремонта над выплатами. Если страховая выдала направление на ремонт, она взяла на себя ответственность за его качество и сроки.

Если пропущен срок обращения за ремонтом

Когда страховая компания выдает направление, там указан срок, когда нужно обратиться в конкретный автосервис. Если этот срок пропущен, нельзя просто так приехать на ремонт когда угодно. Нужно получить в страховой компании новое направление с новой датой.

Если машина на гарантии

Направление в сертифицированный автосервис выдадут, только если машине не больше двух лет. Если со дня выпуска прошло больше времени, страховая не обязана выдавать направление в тот сервис, где официально ремонтируют автомобили конкретной марки. Даже если в этом случае автомобиль снимут с гарантии или вы просто не доверяете другим сервисам.

Машина может быть на гарантии три года или даже больше, но для ОСАГО это не аргумент. По закону после двух лет страховая не обязана давать направление в тот сервис, который сохранит гарантию. Может, но не обязана.

Убедитесь, что ваша страховая будет готова выдать направление в авторизованный сервис даже для трехлетней машины. Лучше всего, если этот сервис есть в списке по умолчанию. Потому что если там его нет, обещания будут только на словах. А это почти ничего не значит, и вы запросто останетесь без гарантии.

Если страховая не работает с нужным автосервисом

Если страховая не работает с вашим любимым автосервисом, есть шанс получить направление куда нужно. Закон не запрещает договариваться со страховой компанией. Если она согласится, то имеет право выдать уведомление в любой автосервис, который подходит пострадавшему.

Если такое направление выдано, то страховая отвечает за срок и качество ремонта, как и за автосервисы из числа ее партнеров. Переложить ответственность за качество ремонта на автовладельца не получится. Верховный суд объяснил, что такой ремонт выполняется по поручению страховой — она отвечает за качество.

Но нельзя заставить страховую компанию выдать направление в нужный автосервис. Можно только договориться.

Если прошло 15 дней после официальной просьбы, а страховая не реагирует, это означает отказ. Обжаловать его в суде не получится.

Доплата за ремонт

Если на ремонт нужно больше денег, чем предусмотрено лимитом или правилами ОСАГО, автовладельцу придется доплачивать. Требование о доплате в таком случае законное.

Стоимость ремонта известна заранее — она указана в направлении.

Можно отказаться вносить доплату и забрать возмещение деньгами. Страховая компания не сможет отказать.

Бывает так, что в направлении указали сумму доплаты за ремонт, а после диагностики в автосервисе стало понятно, что доплачивать нужно больше. Например, собирались менять бампер, а там полетели крепления, повело стойки и изменилась геометрия кузова. Тогда автовладелец все равно имеет право отказаться от ремонта и забрать денежную компенсацию. Даже если сначала он согласился доплатить и взял направление. Компенсировать расходы на диагностику при этом должна страховая компания — их не вычтут из выплаты.

Когда можно продавать права на возмещение автоюристам

Право на возмещение ущерба можно продать по договору уступки. На этом зарабатывают автоюристы. Они выплачивают компенсацию пострадавшему, а потом требуют ее со страховой компании в большем размере или с неустойкой.

Продать право на возмещение можно, только если страховой случай уже наступил. Заранее нельзя.

Право на возмещение вреда жизни и здоровью, а также компенсацию морального ущерба продать нельзя. Также нельзя заранее уступить право требования штрафа по закону о защите прав потребителей.

Эти суммы суд присуждает конкретному пострадавшему человеку. Только потом можно передать право требования по исполнительному листу кому угодно, например автоюристам. А можно и не передавать. В любом случае изменить эту сумму автоюрист уже не сможет.

Что еще можно получить от страховой

Если страховая компания нарушит сроки или занизит размер возмещения, к ней можно применить финансовые санкции по закону об ОСАГО или неустойку по закону о защите прав потребителей. Это не одно и то же.

Дополнительные компенсации могут быть такими:

- за немотивированный отказ в страховой выплате — 0,05% от страховой суммы за каждый день просрочки;

- за просрочку выплаты или направления на ремонт — 1% от суммы за каждый день;

- за затянувшийся ремонт — 0,5% в день.

Если дело дойдет до суда, можно кроме финансовых санкций и неустойки потребовать еще штраф по закону о защите прав потребителей. Например, если страховая компания занизила выплату, а суд назначил больше. Пострадавший получит еще 50% от этой разницы. Но это не значит, что сумма неустойки может быть какой угодно: у таких санкций есть лимиты по закону.

Даже если после иска страховая все-таки доплатит, это не повод отказываться от штрафа. Если иск подан, значит, добровольной оплаты не было — есть право на штраф. Иногда это куча денег.

Но этим лучше не злоупотреблять. Если в суде выяснится, что страховая не виновата, а это вы вовремя не предоставили автомобиль или привезли не все документы, не будет ни неустойки, ни штрафа, ни компенсации за моральный вред. А страховая компания получит право взыскать с вас судебные расходы.

Готовясь к суду, нужно обратиться за консультацией юриста и делать все честно. В неустойках при ОСАГО много нюансов, не запоминайте их сейчас. В отличие от остальных пунктов они не пригодятся заранее, а только когда дело дойдет до суда.

Если придет время разбираться, почитайте пункты 77—87 постановления Пленума ВС. Там про расчет неустойки. А в пунктах 88—103 подробно про то, в какой суд обращаться с иском.

Как проходят осмотр и экспертиза

После того как в страховую поступило заявление о возмещении, у нее есть пять рабочих дней на осмотр машины и назначение экспертизы. Провести экспертизу или оценку страховая должна не позже чем через двадцать рабочих дней после того, как пострадавший подал заявление. После этого страховая должна произвести выплату, если она положена, или выдать направление на ремонт.

Если нужна экспертиза, о ней нужно уведомить владельца машины. Страховая может сделать это по почте, указав в уведомлении дату и место проведения экспертизы или оценки. Даже если автовладелец не захочет получать уведомление, считается, что он уведомлен. Но доказывать факт отправки должна страховая, а не вы.

Если потерпевший не предоставит машину на экспертизу, страховая назначит повторную. Если и во второй раз не получится, документы вернут и возмещения не будет. Не помогут даже данные той экспертизы, которую автовладелец проведет сам. Если вы задумали не приехать на экспертизу страховой и провести ее сами в удобном месте, не делайте так: потеряете время и зря потратите деньги.

Но даже после возврата документов можно обратиться за возмещением еще раз. Сроки для возмещения будут считать со дня повторного обращения, как будто первого и не было. Чтобы не затягивать, вовремя предоставляйте машину для осмотра и не уклоняйтесь от экспертизы.

Если машину нельзя доставить на осмотр

Бывает, что машина сильно повреждена, находится в другом регионе и ее нельзя привезти на осмотр. Тогда страховая компания должна организовать осмотр по месту нахождения автомобиля.

Если она отказывается или не может, вот тогда автовладелец имеет право провести свою экспертизу — ее результаты будут иметь силу. Но схитрить не получится: если выяснится, что машину все-таки можно было предоставить на осмотр страховщику, данные экспертизы не признают.

Как общаться со страховой

После страхового случая потерпевший должен сообщить о нем страховой компании и предоставить машину для осмотра. Пакет документов можно отправить в любой офис или филиал страховой компании, который есть в приложении к полису.

При использовании приложений «ДТП.Европротокол» и «Помощник ОСАГО» заявление в страховую в бумажном виде все равно нужно. Надеемся, что в ближайшем будущем этот процесс упростится с появлением у страховых компаний собственных приложений.

Оправлять документы, претензии и уведомления нужно таким способом, чтобы было понятно, когда именно они переданы в страховую.

Для ОСАГО важны сроки. Фиксируйте переписку и этапы общения со страховой компанией и ее подразделениями. Лично передавайте документы только под подпись. Почтой отправляйте с описью вложения и уведомлением о вручении. Храните номера и даты всех сообщений.

Следите за почтой по тому адресу, который указали в страховой для обратной связи. Недостающие документы у вас тоже могут потребовать по почте.

Спустя несколько месяцев после аварии виновник может получить от страховщика претензию с регрессным требованием по ОСАГО или повестку в суд. У страховщика есть право взыскать с виновного лица сумму компенсации, выплаченную потерпевшему. Рассмотрим, что говорит закон: в каких случаях СК имеет право предъявить регрессное требование, когда это невозможно и что делать виновнику ДТП, чтобы избежать регресса или заплатить меньше, чем требует страховщик.

Регресс по ОСАГО — что это такое

Регресс по ОСАГО — это право страховой компании потребовать от виновника аварии или СТО возмещения средства, выплаченных потерпевшему в качестве компенсации. В большинстве случаев требование адресовано виновному водителю, с которым заключен договор автострахования ОСАГО, и только в одной ситуации СК может предъявить регрессивное требование станции техобслуживания.

Многие водители ошибочно полагают, что страховка ОСАГО избавляет их от необходимости выплачивать сумму ущерба, если ДТП произошло по их вине. На практике страховщик действительно покрывает ущерб, причинённый владельцем полиса обязательного автострахования ОСАГО. После этого у страховой компании возникает право предъявить регрессное требование своему клиенту, если он нанёс ущерб чужому транспортному средству и участникам дорожного движения.

Если говорить простыми словами, СК сначала покрывает ущерб, причинённый потерпевшей стороне, а затем требует от своего клиента возмещения уплаченной суммы на правах регресса. Для водителя, виновного в ДТП, наступают и другие неприятные последствия:

- повышается коэффициент бонус-малус (КБМ);

- применяется коэффициент нарушений;

- возрастает цена полиса ОСАГО при следующем оформлении.

Согласно ст. 14 ФЗ «Об ОСАГО», регресс предъявляется только при наличии оснований, перечисленных в законе.

Что написано в законодательстве

Право на регресс от страховой компании по ОСАГО закреплено законом № 40-ФЗ от 25.04.2002 г. В соответствии со ст. 14, к страховой компании переходит право требовать выплату компенсации ущерба с виновника в размере суммы, выплаченной потерпевшему.

Кроме того, правомерность регрессных требований по ОСАГО устанавливается Гражданским кодексом РФ (ст. 1081, п. 1). В ГК РФ сказано, что лицо, которое возместило ущерб, нанесённый другим лицом, имеет право предъявить регрессное требования в размере уплаченной суммы. В случаях, предусмотренных ФЗ «Об ОСАГО», сумма регресса может быть больше, чем компенсация, выплаченная потерпевшему.

Право страховщика предъявить регресс по договору ОСАГО виновнику аварии закреплено в законе.

В каких случаях страховая имеет право регресса по ОСАГО

В ст. 14 Федерального закона РФ «Об ОСАГО» перечислены все случаи, когда у страховщика возникает право потребовать регресс по ОСАГО с виновника ДТП. Основанием для предъявления претензии к лицу, по вине которого произошло ДТП, служат такие факторы:

- Виновник находился за рулём, не имея права управлять автомобилем. Например, он был лишён водительских прав или изначально не имел их.

- В дорожно-транспортном происшествии был причинён ущерб имуществу или здоровью потерпевшего. ДТП произошло по причине умышленных действий виновного, и это доказано. В момент аварии виновный водитель был в состоянии алкогольного или наркотического опьянения, и это подтверждается медицинским заключением.

- Водитель, по вине которого произошло ДТП, не был вписан в страховой полис ОСАГО. Это имеет значение в ситуации, когда у владельца авто оформлена ограниченная (закрытая) страховка ОСАГО.

- Водитель не имел автостраховки ОСАГО или у его полиса истёк срок действия.

- Владелец авто, ставший виновником ДТП, не имел диагностической карты, или она была недействительной. Норма закона распространяется только на автобусы, такси и специализированные ТС, предназначенные для перевозок опасных грузов.

- В страховом полисе ОСАГО указана неверная информация о ТС (такое возможно, если полис оформлялся в электронном виде).

- Водитель, которому предъявляется регресс по ОСАГО, скрылся с места ДТП. Это отражено в протоколе о дорожно-транспортном происшествии.

- Владелец автомобиля, участвовавшего в ДТП, не предоставил ТС на экспертизу в течение 15 дней. За это время он выполнил ремонт своими силами или утилизировал автомобиль.

По закону «Об ОСАГО» регресс к СТО предъявляется в таком случае: оператор, проводивший техосмотр и выдавший диагностическую карту, указал недостоверные сведения о состоянии автомобиля. Регрессное требование направляется в том случае, если неисправности, не внесённые в карту и ставшие причиной ДТП, могли быть обнаружены во время техосмотра.

Ситуации, когда регрессное требование невозможно

Предъявление регресса по ОСАГО к виновнику ДТП невозможно, если повреждения были нанесены автомобилю в результате наезда на пешехода или столкновения с ним, и если пешеходу при этом был нанесён вред. В случае смерти пешехода, из-за которого пострадал автомобиль, регрессное требование не предъявляется наследникам или родственникам.

Порядок выставления претензии

Порядок выставления претензии до предъявления регрессных требований определён Федеральным законом № 40-ФЗ. Страховая компания должна действовать в таком порядке:

- Изучить предоставленные материалы о ДТП.

- Оценить причинённый ущерб, проведя одну или несколько экспертиз.

- Рассчитать сумму, которую необходимо выплатить пострадавшему в качестве компенсации ущерба.

- Выплатить потерпевшему причитающуюся сумму страхового возмещения.

После этих действий у страховой появляется право предъявлять регрессное требование виновнику аварии. Сначала страховщик должен направить своему клиенту претензию в письменном виде, чтобы соблюсти досудебный (претензионный) порядок урегулирования споров.

Согласно положениям Гражданского кодекса РФ, у адресата есть 30 дней на рассмотрение претензионного письма. За это время он может оспорить регресс:

- предъявить страховщику доказательства невиновности;

- доказать, что для выплаты регресса нет оснований;

- привести аргументы для уменьшения размера выплаты.

Если не удалось решить вопрос без суда после истечения указанного срока, страховщик вправе подать регрессный иск.

Как избежать регресса по ОСАГО

На 100% исключить вероятность попадания в ДТП невозможно, но можно свести риски к минимуму. Как не платить регресс по ОСАГО на законных основаниях или свести к минимуму вероятность предъявления регрессного требования:

- вовремя оформлять полис обязательного автострахования ОСАГО;

- регулярно проходить техосмотр;

- в случае попадания в ДТП оставаться на месте происшествия и соблюдать порядок оформления ДТП, предписанный законом;

- не доверять управление автомобилем лицам, не вписанным в страховой полис ОСАГО;

- не управлять ТС в состоянии алкогольного или наркотического опьянения;

- после аварии не утилизировать и не ремонтировать авто с целью скрытия своей вины и обстоятельств ДТП;

- принимать участие в проведении экспертизы с целью оценки ущерба, причинённого пострадавшему;

- во время оформления выражать несогласие, если есть возражения, и требовать, чтобы уточнения были внесены в протокол.

После ДТП нужно стараться не пропустить претензионное письмо от страховщика или судебную повестку, и с этой целью следует регулярно проверять почту.

Если страховая выставила регресс по ОСАГО, но виновник ДТП не согласен с требованиями, он вправе подать встречный судебный иск. Отменить требование можно одним из способов:

- доказать, что истёк срок исковой давности;

- доказать невиновность в случившемся ДТП;

- опровергнуть факт, ставший основанием для регресса по ОСАГО.

Рассмотрим подробнее каждый способ. Чтобы доказать невиновность, водитель может сделать следующее:

- привлечь свидетелей;

- предоставить фото- и видеоматериалы, доказывающие невиновность;

- указать, какие нормы закона нарушила СК (если она их нарушила);

- приложить к судебному иску другие документы, которые могут подтвердить факт невиновности.

Опровержение факта, послужившего основанием для предъявления регрессного требования, позволяет добиться его отмены. Пример: требование основано на том, что в момент ДТП виновник был в нетрезвом состоянии. Водитель должен предъявить доказательство, что во время ДТП он был трезв.

Срок исковой давности по регрессу составляет 2 года, если был причинён только материальный вред, и 3 — если был нанесён ущерб здоровью или жизни. Срок отсчитывается с того дня, когда страховщик перечислил пострадавшему компенсационную выплату. Если прошло больше времени, виновник аварии вправе потребовать прекратить дело и отказать компании в удовлетворении иска.

Если суд удовлетворил иск страховщика, у ответчика есть 30 дней на то, чтобы подать апелляцию. Если суд следующей инстанции оставит в силе решение суда предыдущей инстанции, можно в судебном порядке добиться отсрочки или рассрочки платежа, например, в связи с финансовыми затруднениями.

Как уменьшить сумму взыскания

Обычно страховая требует регресс по ОСАГО в размере выплаты, произведённой пострадавшему. Иногда страховщики увеличивают размер требования на сумму дополнительных расходов, например, понесённых в связи с экспертизой, но это неправомерно. Чтобы снизить размер регрессной выплаты, можно сделать следующее:

- Проверить результаты экспертизы с помощью независимой экспертной проверки. Дополнительная экспертиза позволяет выявить нарушения и ошибки, допущенные во время основной. Это могут быть ошибки в расчётах, определение суммы ущерба без учёта износа авто, нарушение порядка экспертной оценки.

- Проверить объём и стоимость работ, выполненных автосервисом. Независимый перерасчёт поможет определить, во сколько на самом деле обошёлся ремонт. Нередко СТО обходятся минимальными работами и используют дешёвые запчасти, а сумма регрессных требований завышается.

- Проверить, какая сумма была компенсирована пострадавшей стороне. Для выяснения суммы, выплаченной страховщиком, нужно сделать запрос на стадии досудебного урегулирования или в суде. Страховщик должен предоставить документы, подтверждающие размер выплаты, в противном случае пострадавшего могут вызывать в суд.

Если в действиях и расчётах страховой компании не было нарушений и ошибок, снизить размер требований не удастся.

Судебная практика по регрессу ОСАГО

Судебная практика указывает на то, что исход дела может быть решён в пользу водителя, по вине которого произошло ДТП. Но так бывает не всегда, и вот несколько примеров:

- Водитель не сообщил о ДТП и покинул место происшествия. СК выплатила компенсацию ущерба пострадавшей стороне и предъявила виновнику регрессное требование. Ответчик указал на истечение срока исковой давности: ДТП произошло в октябре 2018 г., а СК подала иск в декабре 2021 г. Суд отклонил доводы ответчика, поскольку срок отсчитывается с момента выплаты пострадавшему, а она была произведена в декабре 2018 года, и с этого дня ещё не прошло 3 года.

- Водитель, по вине которого случилось ДТП, не передал вовремя документы СК. Страховщик в порядке регресса потребовал выплатить 50 тыс. рублей, и суд удовлетворил иск.

- Водитель совершил ДТП и был признан виновным. СК выплатила потерпевшему сумму ущерба и потребовала от виновника возместить компенсацию. Суд отказал в удовлетворении иска. Поскольку ДТП было оформлено по всем правилам, водитель лично отнёс в страховую европротокол, направил в СК запрос о возмещении ущерба и получил письменный ответ. Страховщик проиграл судебное разбирательство.

Страховщики часто не учитывают все нюансы законодательства, рассчитывая на то, что водитель постарается обойтись без судебного разбирательства и вернёт деньги. На практике есть возможность отстоять свою правоту и избежать регрессной выплаты или снизить её размер.

Популярные вопросы

Что будет, если не платить регресс страховой компании?

Если не платить регресс, страховая компания подаст иск в суд. Каким будет судебное решение, зависит от того, сумеет ли ответчик грамотно выстроить защиту и предоставить документы, на основании которых суд откажет в удовлетворении иска или удовлетворит его частично.

Что такое регрессные обязательства?

Регрессное обязательство — обязательство, возникающее при взаимодействии не мене трёх сторон и связывающее регредиента (страховщика), регрессата (виновника ДТП) и потерпевшего. Обязательство направлено на регрессата, по вине которого регредиент компенсировал ущерб пострадавшему.

Возможен ли регресс по ОСАГО за отсутствие техосмотра?

Регресс при ДТП по ОСАГО невозможен, если речь идёт о легковом авто. Норма закона об ОСАГО, по которой к водителю легкового автомобиля могло быть применено регрессное требование за отсутствие диагностической карты, отменено с 12 апреля 2022 года. Нововведение не коснулось только спецтранспорта, такси и автобусов.

3.2

Рейтинг статьи 3.2 из 5