Страховка при оформлении кредита — навязанная или взятая добровольно — стала уже постоянным спутником заемщиков. Без нее чаще всего банк или не выдаст кредит вовсе, или выдаст его по повышенной ставке

Обычно сумма страховки составляет дополнительные несколько процентов и обходится в несколько сотен тысяч рублей к кредиту. Для банка это и своего рода повышенная гарантия возврата долга плюс процентный доход для сотрудников от продажи полисов. Обычно чем больше полисов продано, тем он выше.

Обычно сумма страховки составляет дополнительные несколько процентов и обходится в несколько сотен тысяч рублей к кредиту

Так что разъяснения Верховного суда касаются очень многих наших граждан. Ведь уже в июне выдача кредитов, по данным Frank RG, начала расти. И в июне банки выдали кредитов на 675,3 млрд рублей — на 70 процентов больше майских показателей. Причем больше половины выдач — 349,6 млрд рублей — это кредиты наличными.

Но очень хорошо известно, что совсем немалое число получателей кредита стараются погасить его как можно раньше. И у многих это выходит. А что же тогда делать со страховкой, если кредита уже нет?

Клиент банка, чью жалобу изучил ВС, взял кредит на пять лет, а вместе с ним оформил страховку на тот же срок. Но заем погасил досрочно. Решив, что в таком случае он может вернуть и часть выплаченных за полис денег, он обратился сначала в кредитную организацию, а потом в суд.

Правовые аспекты кредитования эксперты «РГ» разъясняют в рубрике «Юрконсультация»

А теперь детали этой истории. Гражданин пошел в офис одного из крупнейших отечественных банков и взял кредит 386 000 рублей на пять лет, а вместе с ним оформил и страховку на этот же срок. Он перечислил 81 000 рублей, а за это время его включили в программу коллективного страхования.

Через девять дней он обратился в банк, чтобы расторгнуть страховое соглашение, решив, что еще действует «период охлаждения». Это срок, в течение которого страхователь может отказаться от договора и вернуть деньги. Но в первый раз ответа он не получил. Спустя полгода направил заявку еще раз, уже после того, как досрочно выплатил кредит. Клиент посчитал: раз он досрочно погасил кредит, то и выплаченную за полис сумму должны пересчитать, вернув ему часть.

Но в этот раз кредитная организация отказала заемщику. Тогда гражданин обратился в суд с иском к банку и страховой компании. Последняя, к слову, имела прямое отношение к банку, так как в ее наименовании было кроме слова «страхование» еще и название банка. Гражданин утверждал, что страховка «привязана» к кредиту, ведь полис он получил на пять лет, как и сам заем. Если деньги возвращены досрочно, то и страховку можно вернуть.

Верховный суд запретил банкам отказывать в возвращении страховки, когда кредит погашен досрочно. Фото: Алексей Филиппов/ ТАСС

Банк же утверждал, что страховка — это обязательство не банка, а страховой компании. Значит, ему нужно идти в страховую. А представитель страховой компании убеждал суд, что сам клиент не является стороной по договору коллективного страхования: соглашение заключено между ним и банком. То есть заявление об исключении конкретного застрахованного должен направить сам банк.

Первая инстанция с банком и страховой согласилась. Подчеркнув, что согласно п. 1 Указаний Банка России (от 20 ноября 2015 года) «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» у клиента есть пять дней, чтобы отказаться от страховки (с 1 января 2018 года — 14 дней — «РГ»). Суд решил, что он опоздал.

Первая инстанция указала, что ни в кредитном договоре, ни в договоре страхования нет пункта о возврате страховки при досрочном погашении кредита. Поэтому суд отказал гражданину. Позицию поддержали апелляция и кассация.

Наш герой отправил в Верховный суд жалобу. ВС, изучив материалы, указал, что нижестоящие инстанции не оценили пункты договора коллективного страхования. По условиям этого документа, если конкретный застрахованный отказывается от соглашения, то ему могут вернуть страховую премию или ее часть. Защита гражданина настаивала — так как заемщик досрочно погасил кредит, то и отпала возможность наступления страхового случая. А согласно ст. 958 Гражданского кодекса («Досрочное прекращение договора страхования») в таком случае он может рассчитывать на возврат денег. Рассматривать страхование без связи с кредитом было бы ошибкой и ущемлением прав потребителя в пользу профессиональных участников рынка.

Банк России еще несколько лет назад обязал все страховые компании возвращать деньги клиентам в так называемый период охлаждения. Для страховок, которые влияют на условия кредита, правила возврата дополнительно регулируются законами о потребительском кредите и об ипотеке. Но в целом период охлаждения — это 14 дней. Таким образом, в течение двух недель с момента оформления страховки вы вправе от нее отказаться и получить оплату назад — полностью или большую ее часть. Некоторые страховые компании по собственной инициативе устанавливают и более долгий срок возврата.

ВС услышал аргументы гражданина и отменил решения судов в пользу банка и страховой

Часто банки перед оформлением кредита предлагают заемщикам присоединиться к коллективному договору страхования, который банк заранее заключил со страховой компанией. В таких случаях порядок отказа от коллективной страховки должен быть указан в заявлении на кредит. Отказаться (это нужно делать письменно) можно практически от всех видов необязательного страхования: условно говоря, от каско — да, от ОСАГО — нет. От страхования недвижимости при ипотеке полностью отказаться нельзя. Но в некоторых случаях, когда условия договора это позволяют, можно сменить страховщика. Если у вас не будет страховки, у банка появится право потребовать досрочно вернуть кредит.

Отказаться от страховки можно и в случае, когда вы самостоятельно купили полис в страховой компании и когда вас присоединили к договору коллективного страхования. Так часто делают банки — заранее заключают договор со страховой компанией, а затем просто вписывают в него своих заемщиков.

Если страховка еще не начала действовать (то есть успели отказаться за 14 дней), вам вернут ее полную стоимость. Если страховая защита уже включилась, но страховой случай не наступил, из суммы возврата могут вычесть часть денег — за те дни, когда страховка работала. Условия возврата каждая компания обязана указать в договоре или правилах страхования.

За добровольную страховку, которая влияет на условия кредитного договора (кроме страхования заложенной недвижимости и страхования ответственности заемщика при ипотеке), деньги также должны возвращать полностью. Это касается как индивидуальных, так и коллективных договоров страхования.

«Повышенная премия за риск в кредитных ставках и высокие требования банков к заемщикам сохраняли жесткость ценовых и неценовых условий банковского кредитования. Из-за этого кредитная активность хотя и демонстрировала признаки оживления, оставалась сдержанной», — констатировал ЦБ в последнем релизе по ключевой ставке (в конце июля он снизил ставку до 8%, а еще в конце зимы — начале весны она была 20%, снижение ключевой ставки должно усилить интерес к кредитованию).

Верховный суд услышал аргументы гражданина и постановил все решения судов в пользу банка и страховой по этому делу отменить, дело направить на новое рассмотрение в апелляцию.

Содержание статьи

Показать

Скрыть

Предлагая застраховать кредит, сотрудники банков уверяют, что при досрочном погашении деньги за страховку можно будет вернуть. Пользователь Народного рейтинга страховых компаний Банки.ру столкнулся с обратной ситуацией — вернуть деньги не получилось. Разбираемся, как вернуть деньги за страховку при досрочном погашении кредита и когда сделать это не удастся.

Зачем нужна страховка при оформлении кредита

Главный аргумент в пользу страхового полиса: если что-то случится с заемщиком, наследникам не придется расплачиваться по его долгам, потому что заплатит страховая. Второй аргумент: ставка по кредиту со страховкой, скорее всего, будет ниже, чем без полиса. Третий: при досрочном погашении часть денег теперь точно можно вернуть.

Однако в последнем пункте есть один нюанс: сумма к возврату рассчитывается пропорционально неиспользованному периоду и возвращается, только если кредитный договор заключен после 1 сентября 2020 года. Также важно учитывать, что из положенной к возврату суммы страховая компания все равно вычтет процент (расход на ведение дела — РВД). Его размер прописывается в договоре страхования. Большую часть РВД составляет комиссия банка, который продает страховку вместе с кредитом. Она может достигать до 70% от всей стоимости полиса.

«Проблемы с возвратом денег за страховку у пользователя Народного рейтинга возникли потому, что кредит был оформлен раньше 1 сентября 2020 года, поэтому у страховой компании были основания для отказа в возврате денежных средств. Однако, даже если бы он был оформлен после этой даты, страховая вычла бы из возвращаемой суммы процент, равный сумме расходов на ведение дела», — комментирует product owner страховых продуктов Банки.ру Юлия Корнеева.

Почитать другие отзывы о страховых компаниях

Реально ли вернуть деньги за страховку при досрочном погашении кредита

До 2020 года страховщики были обязаны вернуть часть денег только в случае, если такая возможность была прописана в договоре страхования.

В 2020 году заработали поправки к закону «О потребительском кредите», согласно которым любой клиент может получить возврат части уплаченной за страховку суммы при досрочном погашении кредита. После этого у заемщиков-страхователей возникла еще одна проблема: при получении кредита с клиентом заключался страховой договор, покрывающий несколько рисков, или несколько договоров по каждому риску по отдельности. При последующем досрочном погашении кредита страховые возвращали клиенту только часть страховой премии — по тому риску, который, по их мнению, служит целям обеспечения исполнения обязательств по договору потребительского кредита. В возврате премии по остальным рискам страховщики отказывали.

Из-за этого в июле 2021 года Банк России выпустил разъяснение для всех страховых компаний (информационное письмо от 13 июля 2021 года № ИН-06-59/50), в котором четко прописано, что страховщик обязан вернуть сумму, строго пропорциональную времени, которое осталось до конца действия полиса, причем по всем включенным в договор рискам.

Деньги за какие страховые полисы можно вернуть

Правило возврата части денег за страховку распространяется на все виды потребительских кредитов, включая займы на бытовую технику и электронику, на автокредиты и на ипотеку. Стоит обратить внимание на то, что при кредитном страховании в автосалоне могут быть два разных договора — страхование залога (автомобиля) и жизни заемщика. При ипотечном страховании может действовать три вида страховок: страхование залога (квартиры или дома), жизни заемщика и титула (права собственности) — или же они могут быть увязаны одним договором. При досрочном погашении кредита заемщик имеет право расторгнуть любой из договоров страхования по любому риску и получить возврат части премии, пропорциональной оставшемуся сроку действия договора.

Как вернуть деньги за страховку при погашении кредита

Чтобы вернуть деньги за страховку при погашении кредита, нужно обратиться в страховую компанию в течение семи дней с момента полного возврата долга. Предварительно необходимо получить справку из банка о том, что кредит погашен полностью и счет закрыт. В заявлении на возврат необходимо указать номер счета и банковские реквизиты для перечисления средств. Также зачастую необходимо предъявить копию кредитного договора.

Сколько денег можно вернуть

Итоговая сумма, которую можно вернуть за полис, рассчитывается пропорционально неиспользованному периоду. Если, например, полис стоит 1 000 руб. в год, кредит берется на 5 лет, стоимость страховки включается в тело кредита, затем задолженность погашается за три года — клиент может потребовать возвращения 2 000 руб. за неиспользованный период. Однако из этой суммы страховая компания вычтет упомянутый выше процент расхода на ведение дела, прописанный в условиях договора страхования. Он может достигать 60–70% от положенной к возврату суммы, поэтому всегда важно оценить целесообразность возврата средств.

«Ведь закрывать договор страхования — это право, а не обязанность. Иногда имеет смысл не получать оставшиеся небольшие деньги за полис, а сохранить страховую защиту до конца действия договора. Правда, нужно обратить внимание на условия договора страхования — действует ли страховка после закрытия кредитного счета. В некоторых случаях страховая защита прекращается после выплаты кредита», — уточняет Юлия Корнеева.

Можно ли вернуть деньги за коллективную страховку

Подключение заемщика к коллективному договору страхования — распространенная практика у банков и страховщиков. При таком формате возврат страховой премии до определенного момента был невозможен. Однако этот вопрос был решен еще в декабре 2019 года, когда заработали поправки в закон о потребительском кредите. Они дали заемщику право на возврат платы за подключение к программе коллективного страхования, уплаченной кредитору (банку) при заключении кредитного договора. Причем это правило распространяется как на период охлаждения (14 дней с момента покупки полиса, в течение которых можно просто вернуть страховку и получить назад все деньги за вычетом платы за дни, когда страховка действовала), так и на случаи досрочного погашения кредита.

Вернут ли часть страховой премии, если был страховой случай

Обязанность компании вернуть деньги за страховку при досрочном закрытии кредита не распространяется на ситуации, когда в период действия полиса наступил страховой случай. Например, если сломать ногу или руку и получить выплату по риску наступления несчастного случая, то ни о каком возврате части премии при досрочном завершении действия кредитного договора речь не идет. Страховка сработала.

Что делать, если страховая отказывается от возврата денег

Если страховая компания отказывается от возврата денег, при этом кредитный договор был заключен после 1 сентября 2020 года и страховой случай не наступал, нужно:

- запросить у страховщика письменное обоснование отказа;

- если причины окажутся необоснованными, обратиться с жалобой к финансовому уполномоченному или в ЦБ РФ.

Также можно написать отзыв в Народный рейтинг страховых компаний на Банки.ру и поделиться опытом с другими пользователями. Страховые компании следят за отзывами в Народном рейтинге и стараются оперативно решать вопросы, которые там поднимаются.

Оставить отзыв о страховой компании

Памятка: как вернуть деньги за страховку при досрочном погашении кредита

Итак, если вы выплатили кредит досрочно и хотите разорвать заключенный для получения кредита договор страхования, вам нужно:

- убедиться, что кредитный договор заключен после 1 сентября 2020 года

- получить справку из банка о том, что кредит погашен и счет закрыт

- обратиться в страховую компанию в течение 7 дней с момента закрытия кредита

- указать в заявлении на возврат номер счета и банковские реквизиты для перечисления средств

- приложить копию кредитного договора

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Можно ли вернуть страховку при досрочном погашении

В большинстве случаев обращения в банк за кредитом, заемщик сталкивается с активным предложением оформить помимо кредитного договора еще и договор страхования от несчастных случаев. Для банка это дополнительная гарантия того, что должник сможет вернуть выданные ему средства при любой ситуации, а для заемщика это дополнительная подстраховка на случай возникновения непредвиденных обстоятельств.

-

Можно ли вернуть страховку при досрочном погашении

-

Кто оказывает услугу страхования

-

Как вернуть страховку по кредиту

-

Что делать, если деньги по страховке возвращать не хотят

Для банка самое важное – это возвратность долга, и именно этот показатель наравне с платежеспособностью клиента оценивается при рассмотрении заявки. Если банк уверен, что у заемщика имеются достаточные доходы для погашения долга, и плюс он готов дополнительно подстраховаться от несчастных случаев или потери работы, то именно такой человек станет желанным клиентом для любой кредитной организации.

При этом следует помнить, что согласно российскому законодательству, банки не имеют права навязывать личное страхование – его оформление должно происходить сугубо на добровольной основе. Обязательным является только имущественное страхование для недвижимости и транспортных средств, которые оформляются в качестве залога, а вот страховка здоровья, жизни и трудоспособности не является необходимостью для заключения кредитного договора.

Это все в теории, а на практике сотрудники банков могут очень настойчиво уговаривать заемщика купить страховой полис, и они бывают весьма убедительны. И часто случается так, что человек планировал просто взять 100 тысяч на личные нужды, а получает на руки меньшую сумму, потому как часть он отдает за страховку.

Представим ситуацию, что заемщик взял деньги на год, получил премию, и смог вернуть долг за 6 месяцев. Страховка была взята на 12 месяцев, и оставшиеся 6 месяцев заемщик пользоваться ею не будет, и хочет вернуть излишне уплаченные деньги. Сможет ли он это сделать?

В данной ситуации нас интересует Федеральный закон от 27.12.2019 N 483-ФЗ «О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)» и статью 9-1 Федерального закона «Об ипотеке (залоге недвижимости)». Он четко говорит о том, что при полном досрочном погашении кредита, банк обязан вернуть заемщику часть страховой премии по договору страхования за вычетом суммы страховой премии, исчисляемой пропорционально времени, в течение которой действовало страхование.

Переводя на более простой для понимания язык: если должник вернул долг раньше срока, и у него осталась при этом действовать страховка, то за неиспользуемое время можно вернуть деньги. Следуя нашему примеру выше, если годовой кредит был погашен за полгода, то за оставшиеся 6 месяцев можно получить компенсацию.

Кто оказывает услугу страхования

Очень многие люди ошибочно думают, что если они заключили договор страхования в банковском отделении, то услугу страхования им также оказывает банк. Но это не так: даже в российском законодательстве прописано, что кредитные организации не имеют права предоставлять своим клиентам страховые услуги.

Как из этой ситуации выходят банки, которые не хотят терять прибыль: они либо заключают партнерские соглашения со страховыми компаниями, которые будут им платить процент за каждого приведенного клиента, либо регистрируют свои дочерние организации, которые будут оказывать нужные им услуги. Например, клиентам Сбербанка в большинстве случаев предлагают оформить страховой полис именно в СберСтраховании – дочерней организации банка, хотя партнеров и среди других компаний у банка немало.

И в большинстве случаев, даже если кредитный и страховой договор вы заключали в банке, то обращаться за возвратом денег из страховой премии нужно непосредственно в ту организацию, которая вам оказывает услуги страхования. Например, если вы взяли кредит в Росбанке, а страховщик у вас РЕКО, то именно в РЕКО и нужно писать заявление на возврат денег.

Исключение – дочерние организации банков. Как правило, у них нет своих собственных офисов, и написать заявление на возврат денег от СберСтрахование действительно можно в отделениях Сбера. Но при этом нужно внимательно заполнять все данные в заявке, ведь реквизиты и наименования организаций будут совершенно разными.

Как вернуть страховку по кредиту

После того как заемщик подключается к страховой программе, в сумму его кредита сразу же включается страховая сумма. Соответственно, она мало того что списывается сразу, и вы можете получить на руки меньше, так еще и увеличивается общая сумма долга, и на нее будут начисляться дополнительные проценты в период действия кредита.

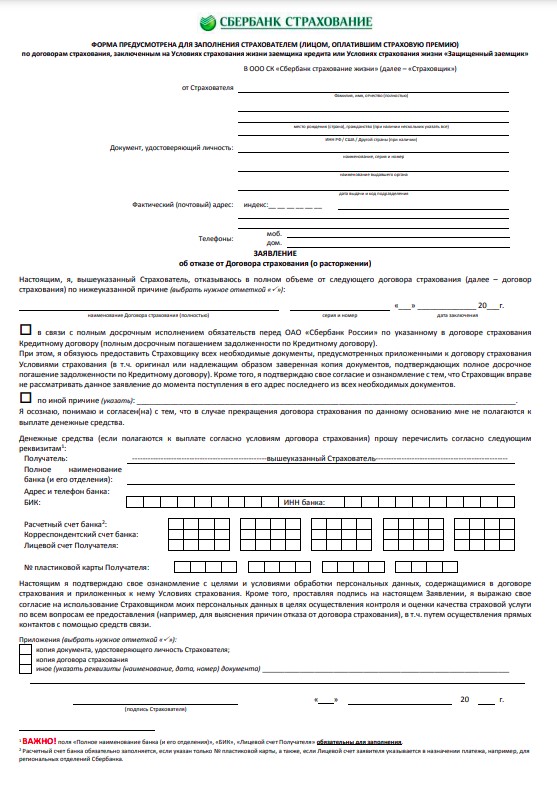

Если кредит погашается досрочно, то согласно последним поправкам в законодательство, заемщик должен в течение 7 дней обратиться в страховую компанию. С собой нужно взять документы из банка о том, что кредит был погашен досрочно, копия кредитного договора, а также личные документы, удостоверяющие личность. В офисе заемщику дадут образец документа, по которому он напишет заявление о возврате средств.

В нем обязательно прописываются:

- Личные данные заемщика;

- Сведения о кредитном договоре и кредите;

- Номер счета и банковские реквизиты;

- Сроки погашения и т.д.

Иногда бывает так, что страховая компания не имеет своего представительства в городе или регионе проживания заемщика. В этом случае необходимо позвонить по телефону горячей линии страховщика и уточнить, как именно стоит поступить в такой ситуации. Вам могут предложить направить онлайн-заявку на электронную почту компании, либо отправить через отделение Почты России заявление и копии документов заказным письмом.

Деньги должны вернуть в течение 7 рабочих дней после получения заявления. Именно поэтому лучше всего отправлять заявку заказным письмом – в этом случае у вас будет конкретная дата получения письма, от которой можно будет отсчитывать семидневный срок.

Что делать, если деньги по страховке возвращать не хотят

И если при обращении непосредственно в офис деньги чаще всего возвращают, то при онлайн-обращениях или при использовании бумажных писем начинаются проблемы. Письма теряются, пакет нужных документов называется не весь, реквизиты указаны неверно – отговорок может быть огромное множество, и их смысл только в затягивании времени, хотя по закону страховка без наступления страхового случая нужно возвращать.

При каких условиях можно рассчитывать на возврат:

- Вы оформили договор после 1 сентября 2020 года;

- Страховой договор был оформлен одновременно с кредитом;

- За время действия кредитного договора у вас не было страховых случаев;

- Вы погасили кредит досрочно.

И вот здесь есть очень интересный нюанс: в самом договоре страхования может не быть вовсе прописан пункт о возврате денег при досрочном погашения. И в этом случае страховщик будет иметь право ничего не возвращать, ведь если заемщик подписал этот документ, значит он был ознакомлен с его условиями, и согласен с ними.

Большинство страховых компаний все же предпочитают работать честно, и детально прописывают в своих договорах действия заемщика, при которых тот может рассчитывать на частичный возврат страховой премии. Но при этом частенько затягивают со сроками, давая отговорки или отписки.

Что делать в этом случае: заемщик, отправив заявление и не получив в семидневный срок возврата денежных средств, имеет полное право писать жалобы и отстаивать свои права в суде. Как правило, бывает достаточно отправить жалобу в онлайн-приемную Центрального Банка России или Роспотребнадзор, либо составить досудебную претензию на имя банка, и отправить ее заказным письмом.

Если же эти действия не возымели должного эффекта, то единственное, что остается – это обращаться в суд по месту жительства. Рекомендуем нанять опытного юриста для профессионального ведения дела, свои затраты вы потом сможете вернуть также через суд.

Частые вопросы

Обязательно ли оформлять страховку при взятии кредита?

Если речь идет о потребительском займе без обеспечения, то наличие страховки не является обязательным условием. Страхование жизни и здоровья заемщика – это его добровольное решение.

Когда можно отказаться от страховки?

Если вы недавно подписали кредитный и страховой договор, и с этого момента еще не прошло 14 дней, то вы сможете написать заявление о возврате денег, и вернуть полную сумму.

Как вернуть страховку, если с момента взятия кредита прошло больше 14 дней?

Если договор был оформлен после 1 сентября 2020 года, то вы можете вернуть страховую премию при досрочном погашении кредита.

Куда нужно обращаться для возврата денег?

Деньги возвращает страховая компания по заявлению от заемщика. Если договор заключался с дочерней организацией банка, то можно написать заявление в банковском отделении.

Что делать, если офисов страховщика в городе нет?

Найдите на его официальном сайте образец заявления, заполните его, приложите все копии нужных документов, и отправьте заказным письмом на адрес головного офиса страховой компании.

Комментарии: 22

Мужчина взял кредит в банке — 2,6 млн рублей. Договор он оформил в апреле 2017 года на семь лет. По условиям кредита нужно было оформить страхование от несчастных случаев. С учетом срока и суммы страховка обошлась в 124 тысячи. Была еще одна страховка — за 30 тысяч. Эти суммы у него списали с кредитного счета.

Через три месяца заемщик погасил кредит. Вместо семи лет он пользовался заемными деньгами три месяца. Так как страховка нужна для гарантий банка, мужчина решил от нее отказаться и забрать часть денег за неиспользованный период. Но страховая компания не отдала деньги. Сказали, что нет оснований.

Пришлось идти в суд в надежде забрать 100 тысяч рублей за ненужную страховку и получить компенсацию морального вреда. Решение Верховного суда по этому делу повергло в шок юристов.

Зачем покупать страховку при оформлении кредита?

Это требование банка — он имеет на это право. Так банк страхует свои риски. Если с заемщиком что-то случится — он умрет, получит тяжелую травму или инвалидность и не сможет работать, — кредит за него погасит страховая компания.

Страхование жизни и здоровья необязательное, но банк может его предложить или повысить ставку при отказе от полиса. Стоимость страховки могут списать со счета и выдать заемщику меньше на эту сумму. То есть полис как бы тоже покупают в кредит и платят за него частями.

Обычно сумма страховки равна сумме кредита, но может быть и меньше. Полис может действовать до конца срока кредитного договора.

Вот такой полис и купил заемщик. Но когда он погасил кредит, то хотел отказаться от страховки и забрать часть денег. Вообще по закону так можно, и многие так делают. Иногда это происходит автоматически: вместе с заявлением о досрочном погашении кредита банк дает заявление о возврате страховой премии. И через несколько дней деньги приходят на счет. Но тут что-то пошло не так.

Почему страховая не вернула деньги?

Заемщик застраховал не риск невозврата кредита, а свою жизнь. Это не обеспечение по кредиту, а просто страховой полис для конкретных случаев. Он может действовать и сам по себе, даже если кредит уже погашен.

Кредитный договор заключен до 2024 года, а полис действует только до 2020. И вообще благодаря покупке полиса ставка по кредиту была ниже: 15,9% вместо 18,9% без полиса. Если погасил кредит досрочно — молодец. Но деньги за полис не отдадим: пусть страховка и дальше действует.

Заемщик с таким раскладом не согласился и пошел в суд, чтобы забрать 100 тысяч рублей. Ответчиком стала страховая компания: банку мужчина был ничего не должен и полис покупал не у него.

Что сказали суды?

Тот, кто страхует свою жизнь, — страхователь. Он платит страховую премию и покупает полис. Если наступит страховой случай, страховая компания заплатит ему страховую сумму. Или не самому страхователю, а выгодоприобретателю — например, погасит за заемщика кредит в банке.

Если возможность наступления страхового случая отпала или страхового риска больше нет, договор перестает действовать. Например, если дом застраховали от наводнения, а он сгорел. Или предприниматель застраховал свою ответственность перед клиентами, а потом свернул бизнес.

Если страхового риска больше нет и дело не в страховом случае, можно забрать часть страховой премии, которая пришлась на неиспользованный период, — сумму считают пропорционально сроку действия полиса.

В этой истории так и получилось: после погашения кредита страховой риск прекратился.

Договор страхования заключили именно для кредита, а не просто так. Там написано, что при покупке полиса ставка снижается. Досрочное погашение кредита — это как раз та причина, по которой можно требовать деньги за страховку.

Хоть страховая компания и говорит, что полис сам по себе, но это не так. Верните заемщику 103 тысячи рублей.

Заемщик — еще и потребитель, так что его права нарушены. Компенсируйте 10 тысяч за моральный вред и заплатите еще 50% штрафа сверху. Итого — 170 тысяч.

Договор страхования действительно можно прекратить раньше времени, если отпал страховой риск. Тогда страховая обязана вернуть деньги.

Но при страховании от несчастных случаев, как у этого заемщика, такой причиной может стать только что-то связанное с его жизнью и здоровьем. То есть должно произойти что-то, из-за чего страховать жизнь и здоровье больше нет смысла. Получается абсурд: жизнь и здоровье нужно потерять. Но тогда это страховой случай. При таком раскладе получается замкнутый круг.

В договоре страхования нет привязки к остатку долга по кредиту. Страховая выплата в любое время составит 2,6 млн рублей, она не уменьшается.

Страховой случай не связан с кредитом: несчастный случай может наступить независимо от выплат банку.

Значит, при досрочном погашении кредита договор страхования не прекращается. Нет повода возвращать страховую премию. Просто так ее потребовать назад нельзя. Для этого есть период охлаждения, но он давно прошел.

Две инстанции ошиблись и неправильно применили закон.

Итог. Решение в пользу заемщика отменили. Дело отправили на пересмотр. Окончательного решения пока нет, история свежая. Но Верховный суд внятно объяснил, что две инстанции допустили ошибки, неправильно применили закон и должны устранить нарушения.

Но ведь раньше можно было вернуть деньги за страховку. Что изменилось?

Ничего не изменилось. И раньше, и сейчас действует статья 958 ГК, которую можно использовать для возврата страховой премии при досрочном погашении кредита.

В мае 2018 года Верховный суд вынес решение в пользу заемщика. Сейчас это активно обсуждают юристы: мол, тогда разрешали, а теперь все изменилось. Но в том деле были другие обстоятельства: договор страхования был составлен так, что сумма выплаты уменьшалась вместе с долгом и зависела от него.

А если сумма долга равна нулю, то страховой выплаты фактически быть не может. Значит, и часть страховой премии можно потребовать назад. В тот раз кредит погасили через месяц, за страховку заплатили 130 тысяч рублей. Две инстанции отказали в возврате 128 тысяч, а Верховный суд сказал, что это неправильно: когда страховка связана с кредитом, при досрочном погашении часть денег должны вернуть. В итоге дело пересмотрели: страховая компания отдаст 128 тысяч рублей за полис и еще 64 тысячи рублей штрафа.

Была еще одна история, когда суд заставил банк вернуть деньги за страховку

Да, такая история и правда была и тоже широко обсуждалась. Но и там другие обстоятельства. Дело было в 2017 году. Тогда заемщица взяла кредит, купила полис, а потом сразу от него отказалась. В договоре было условие, что при отказе деньги за полис ей не вернут, а период охлаждения не сработает: там был договор присоединения.

Две инстанции встали на сторону страховой компании, но Верховный суд сказал, что такое правило не соответствует указаниям ЦБ. В итоге решение вынесли в пользу заемщицы: от страховки можно отказаться, даже если полис купили по договору присоединения.

Но в той истории речь шла о периоде охлаждения. Женщина отказалась от страховки в течение пяти дней. Если забрать деньги, пока действует период охлаждения — а сейчас он, кстати, уже не пять дней, а две недели, — то деньги вернут. Но тогда риски заемщика не будут застрахованы.

Верховный суд изменил свою позицию и пошел против заемщиков?

На самом деле никакой революции в решении Верховного суда нет. Он и раньше говорил, что, если договор страхования не привязан к кредитному, это личное дело заемщика, от чего он там себя страхует. Тогда речь шла о 146 тысячах рублей и вернуть их не удалось.

Да, такие страховки продают при оформлении кредитов, но это отдельный продукт: при досрочном погашении часть страховой премии вернуть не получится. Все зависит от формулировок, которые никто обычно не читает. Но свободу договора никто не отменял. Нельзя сначала подписать договор, а потом от него отказываться без повода.

Как вернуть деньги за страховку по кредиту?

Сначала нужно подумать, стоит ли в принципе отказываться от страховки. У оформления полиса есть как минимум два преимущества:

- Можно получить выплату при страховом случае.

- Банк может снизить ставку по кредиту.

Но если вы купили полис только для оформления кредита, есть шанс забрать деньги при досрочном погашении и даже без него.

Есть два способа это сделать: использовать период охлаждения или досрочно погасить кредит.

До того как подавать заявление о возврате страховой премии, изучите кредитный договор и правила страхования. Они не могут противоречить закону и указаниям ЦБ, но их условия влияют на возврат денег. Юристы могут так составить договор, что все будет законно, но деньги вам не вернут. Винить банк и страховую тут нельзя: каждый занимается своим делом и никто не заставляет силой брать кредиты и покупать полисы.

Например, в этой истории договор страхования оказался не связан с кредитом. То есть заемщик как будто просто купил полис для страхования от несчастного случая. Нет оснований возвращать ему деньги при досрочном погашении. Кредит сам по себе, а полис отдельно. Заемщик добровольно подписал документы и теперь не сможет забрать деньги. Зато еще несколько лет будет застрахован.

Если хотите отказаться от страховки в период охлаждения, почитайте наши статьи:

Что такое период охлаждения при возврате страховки

Как вернуть кредит или страховку

Возврат в период охлаждения. Если хотите отказаться от полиса в течение двух недель после покупки, напишите заявление в страховую компанию. Полис продает не банк, а страховая — общайтесь с ней. Часто все это проходит быстро и без проблем: пишете заявление и деньги приходят на счет. А кредит платите себе дальше по графику.

Убедитесь, что в кредитном договоре нет условия, что при отказе от страховки повышается ставка. Можно сэкономить и прогадать.

Возврат при досрочном погашении. Проверьте, как связан кредитный договор и страховка. Часть премии можно вернуть, только если страховая выплата связана с долгом. То есть при погашении кредита страхового риска больше нет. Если это просто договор страхования жизни «из коробки», с возвратом могут быть проблемы — и это не нарушение. На кону при этом может стоять сто тысяч рублей и даже больше.

Если решили досрочно гасить кредит и забирать страховую премию, дальше план такой:

- Напишите в банк заявление о досрочном погашении. Внесите нужную сумму на счет. Без заявления погашения не будет: деньги спишут по графику.

- Возьмите справку о погашении кредита и напишите заявление в страховую компанию. Просите вернуть вам часть страховой премии. Опирайтесь на выводы Верховного суда в разных ситуациях. Это хоть и не закон, но суды, банки и страховые принимают во внимание его решения.

Следите за изменениями в законах. Сейчас нет такого правила, чтобы при досрочном погашении кредита всем возвращали страховую премию. Все зависит от условий договора. Но на рассмотрении в думе есть законопроект о возврате части денег за полис при досрочном погашении кредита. И это не будет зависеть от конкретного договора, если только юристы что-нибудь не придумают. Но пока это только планы. Когда все заработает, мы расскажем.

Во время процедуры выдачи кредитов банковские организации могут прибегать к различным способам, чтобы включить в страховку пакет дополнительных услуг. В результате данных действий при досрочном погашении кредитных средств заемщики сталкиваются с множеством проблем, связанных с невозможностью вернуть страховые средства.

Что такое страховка по кредиту?

Условия досрочного прекращения договора страхования

Как вернуть часть страховой премии?

Что делать, если страховка входит в пакет дополнительных услуг?

Помощь некоммерческих организаций защиты прав

Судебная практика по возврату средств

Особенности возврата страховки при досрочном погашении в ВТБ 24 и Ренессанс кредит

Зачастую отказ о выплате страховой премии, которая была оплачена на весь период действия кредитного договора, является неправомерной, в результате чего заемщику приходится отстаивать свои права непосредственно в судебной организации.

Что такое страховка по кредиту?

Договор о страховании предусматривает защиту банка от случаев, когда заемщик не может вернуть взятые средства. Таким образом, страховка по кредиту защищает, прежде всего, интересы банка, именно поэтому данная услуга может входить в пакет дополнительных услуг, которые озвучиваются как обязательные при оформлении кредита.

Страховка по договору является сервисной услугой, которая заключается на этапе оформления основного денежного займа. При этом страховой полис предполагает выплату определенных средств, которые могут осуществляться вместе с основными ежемесячными выплатами, а также погашением основного платежа.

Условия досрочного прекращения договора страхования

После прекращения выплаты кредита необходимо попытаться вернуть хотя бы часть премии, оплаченной непосредственно страховщику. При досрочном погашении займа необходимо обратиться в основную страховую компанию со следующим пакетом документов:

- копия основного кредитного договора;

- паспорт заемщика;

- справка, подтверждающая погашение всей кредитной суммы в полном объёме;

- заявление, предусматривающее возможность досрочного расторжения основного договора страхования и частичный возврат денежной суммы.

При этом с данной документацией необходимо обращаться непосредственно в страховую компанию.

Как вернуть часть страховой премии?

Для частичного возврата страховых средств заемщики могут воспользоваться двумя способами:

- Непосредственное обращение в банк, где был оформлен кредит. Но данный вариант возможен лишь в том случае, если страховой полис был приобретён при процедуре взятия кредита вместе с базовым пакетом услуг. При этом заявление лучше подавать сразу после погашения кредита. В любом случае перед посещением банка необходимо еще раз перечитать кредитный договор и убедиться, существует ли возможность возврата страховки.

- Обращение клиента в страховую компанию с определённым пакетом документов. Страховщику необходимо предъявить документацию, которая включает в себя паспорт, договор, справку об отсутствии задолженности, а также реквизиты счёта для перечисления страховой части премии. Также необходимо приложить все чеки, подтверждающие все осуществляемые выплаты по данной услуге.

Куда обращаться?

При досрочном погашении кредита для прекращения основного договора по страховке, необходимо обратиться в банк или непосредственно в страховую компанию. При этом необходимо сохранять всю документацию, в том числе отказы банков и страховой компании — всё это может пригодиться для реализации положительного решения в суде.

Необходимые документы

Процесс возврата страховки предусматривает предварительный сбор важных документов, которая понадобится для оформления заявление для предоставления копий. Для обращения в страховую компанию понадобится следующий пакет документов:

- Паспорт;

- имеющийся кредитный договор;

- оригинал страхового полиса;

- банковские выписки, подтверждающие наличие всех платежей.

Что делать, если страховка входит в пакет дополнительных услуг?

Иногда банки во время процедуры оформления кредита ставят в известность, что действует специальная программа страхования по кредиту, предусмотренная самой кредитной организацией. То есть при оформлении страховки не участвует страховая компания, а услуга официально считается комиссионной выплатой непосредственно банку.

Таким образом апеллировать в суде о возврате страховки у заемщика скорее всего не получится, ведь он сам добровольно по договору согласился на дополнительные комиссионные отчисления банку, названные при оформлении страховыми взносами по кредиту. Но в любом случае можно попытаться решить проблему в суде, а также обратиться за помощью к различным юридическим организациям и решить проблему хотя бы о частичном возврате комиссии.

Помощь некоммерческих организаций защиты прав

Вернуть часть страховых взносов всегда можно, обратившись к высококвалифицированным специалистам в данной области. Существуют некоммерческие учреждения, способные защитить права кредитных потребителей, которые оказались в условиях навязывания услуги страховки в обязательном порядке.

Данные учреждения могут оказать широкий спектр услуг и являются официальными представителями в решении различных вопросов получения компенсации при полном погашении кредита.

Судебная практика по возврату средств

При самостоятельном обращении в банковскую организацию возникают некоторые трудности, при которых банк отказывается выплатить страховую часть премии. При этом сегодня существуют бесплатные организации, которые предоставляют юридические услуги по возвращению страховых выплат при погашении кредита.

Квалифицированные специалисты данных учреждений имеют достаточно весомую регулярную практику, которая подтверждает опыт в разрешении различных ситуаций в банковской организации. Помощь заемщикам осуществляется в каждом регионе, причём зачастую судебное решение остается на стороне заемщика и он получает часть премии по страховому взносу.

При этом возвращаются все навязанные банком выплаты по условиям кредитного договора, пункты которого содержат возможность возврата денежных средств по страхованию.

Юристы, имеющие высокую квалификацию, проконсультируют клиента в сборе необходимого перечня документации, необходимой на каждом этапе процедуры возврата денежных средств. Надежные специалисты позволяют составить качественные претензии, которые подаются непосредственно в финансовые учреждения. Специалисты проконсультируют клиента по составлению искового заявления, которое поможет разрешить вопрос возврата страховки. При этом клиент может освободиться от непосредственного участия в процессе судебного разрешения, если напишет соответствующую доверенность на юридическое лицо, которое вправе предоставлять интересы заемщика на заседании.

Особенности возврата страховки при досрочном погашении в ВТБ 24 и Ренессанс кредит

ВТБ 24 использует собственную программу, предусматривающую страхование. Данная программа включает себя определенные правила, благодаря которым заемщик может расторгнуть договор в любое время, при этом возврат страховых выплаченных средств невозможен.

Страховая компания позволяет вернуть уплаченную клиентам сумму, только при обращении в течение 5 рабочих дней после непосредственного оформления договора о страховании. Также с 2016 года вступил в силу закон, который предусматривает возможность отказаться от всех навязанных банком страховок.

Данное положение касается непосредственно всех заключенных договоров ВТБ24. Но банк предусмотрел некоторые нюансы — если клиент подписывает договор на участие в коллективном страховании, страховка может быть не возвращена.

Условия возврата денежных средств по процедуре страхования банковской организации Ренессанс практически идентичны. Заявление о расторжении страхового договора можно подавать, если риски возникновения страховых случаев отсутствуют. Страховую премию частично можно вернуть в соответствии с договором, при этом программа действует также при досрочном погашении кредита. Любой отказ банка можно оспаривать в судебном порядке, ссылаясь на кредитный договор, если в нём присутствуют соответствующие формулировки.

Одну из очень распространенных проблем граждан, у которых есть кредиты, изучил Верховный суд РФ. Болезненные вопросы касались страховки, которая, как известно, идет в довесок при получении в банке практически любого кредита.

Страховка при оформлении кредита — навязанная или взятая добровольно — стала уже постоянным спутником заемщиков. Без нее чаще всего банк или не выдаст кредит вовсе, или выдаст его по повышенной ставке

Обычно сумма страховки составляет дополнительные несколько процентов и обходится в несколько сотен тысяч рублей к кредиту. Для банка это и своего рода повышенная гарантия возврата долга плюс процентный доход для сотрудников от продажи полисов. Обычно чем больше полисов продано, тем он выше.

Обычно сумма страховки составляет дополнительные несколько процентов и обходится в несколько сотен тысяч рублей к кредиту

Так что разъяснения Верховного суда касаются очень многих наших граждан. Ведь уже в июне выдача кредитов, по данным Frank RG, начала расти. И в июне банки выдали кредитов на 675,3 млрд рублей — на 70 процентов больше майских показателей. Причем больше половины выдач — 349,6 млрд рублей — это кредиты наличными.

Но очень хорошо известно, что совсем немалое число получателей кредита стараются погасить его как можно раньше. И у многих это выходит. А что же тогда делать со страховкой, если кредита уже нет?

Клиент банка, чью жалобу изучил ВС, взял кредит на пять лет, а вместе с ним оформил страховку на тот же срок. Но заем погасил досрочно. Решив, что в таком случае он может вернуть и часть выплаченных за полис денег, он обратился сначала в кредитную организацию, а потом в суд.

А теперь детали этой истории. Гражданин пошел в офис одного из крупнейших отечественных банков и взял кредит 386 000 рублей на пять лет, а вместе с ним оформил и страховку на этот же срок. Он перечислил 81 000 рублей, а за это время его включили в программу коллективного страхования.

Через девять дней он обратился в банк, чтобы расторгнуть страховое соглашение, решив, что еще действует «период охлаждения». Это срок, в течение которого страхователь может отказаться от договора и вернуть деньги. Но в первый раз ответа он не получил. Спустя полгода направил заявку еще раз, уже после того, как досрочно выплатил кредит. Клиент посчитал: раз он досрочно погасил кредит, то и выплаченную за полис сумму должны пересчитать, вернув ему часть.

Но в этот раз кредитная организация отказала заемщику. Тогда гражданин обратился в суд с иском к банку и страховой компании. Последняя, к слову, имела прямое отношение к банку, так как в ее наименовании было кроме слова «страхование» еще и название банка. Гражданин утверждал, что страховка «привязана» к кредиту, ведь полис он получил на пять лет, как и сам заем. Если деньги возвращены досрочно, то и страховку можно вернуть.

Банк же утверждал, что страховка — это обязательство не банка, а страховой компании. Значит, ему нужно идти в страховую. А представитель страховой компании убеждал суд, что сам клиент не является стороной по договору коллективного страхования: соглашение заключено между ним и банком. То есть заявление об исключении конкретного застрахованного должен направить сам банк.

Первая инстанция с банком и страховой согласилась. Подчеркнув, что согласно п. 1 Указаний Банка России (от 20 ноября 2015 года) «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» у клиента есть пять дней, чтобы отказаться от страховки (с 1 января 2018 года — 14 дней — «РГ»). Суд решил, что он опоздал.

Первая инстанция указала, что ни в кредитном договоре, ни в договоре страхования нет пункта о возврате страховки при досрочном погашении кредита. Поэтому суд отказал гражданину. Позицию поддержали апелляция и кассация.

Наш герой отправил в Верховный суд жалобу. ВС, изучив материалы, указал, что нижестоящие инстанции не оценили пункты договора коллективного страхования. По условиям этого документа, если конкретный застрахованный отказывается от соглашения, то ему могут вернуть страховую премию или ее часть. Защита гражданина настаивала — так как заемщик досрочно погасил кредит, то и отпала возможность наступления страхового случая. А согласно ст. 958 Гражданского кодекса («Досрочное прекращение договора страхования») в таком случае он может рассчитывать на возврат денег. Рассматривать страхование без связи с кредитом было бы ошибкой и ущемлением прав потребителя в пользу профессиональных участников рынка.

Банк России еще несколько лет назад обязал все страховые компании возвращать деньги клиентам в так называемый период охлаждения. Для страховок, которые влияют на условия кредита, правила возврата дополнительно регулируются законами о потребительском кредите и об ипотеке. Но в целом период охлаждения — это 14 дней. Таким образом, в течение двух недель с момента оформления страховки вы вправе от нее отказаться и получить оплату назад — полностью или большую ее часть. Некоторые страховые компании по собственной инициативе устанавливают и более долгий срок возврата.

ВС услышал аргументы гражданина и отменил решения судов в пользу банка и страховой

Часто банки перед оформлением кредита предлагают заемщикам присоединиться к коллективному договору страхования, который банк заранее заключил со страховой компанией. В таких случаях порядок отказа от коллективной страховки должен быть указан в заявлении на кредит. Отказаться (это нужно делать письменно) можно практически от всех видов необязательного страхования: условно говоря, от каско — да, от ОСАГО — нет. От страхования недвижимости при ипотеке полностью отказаться нельзя. Но в некоторых случаях, когда условия договора это позволяют, можно сменить страховщика. Если у вас не будет страховки, у банка появится право потребовать досрочно вернуть кредит.

Отказаться от страховки можно и в случае, когда вы самостоятельно купили полис в страховой компании и когда вас присоединили к договору коллективного страхования. Так часто делают банки — заранее заключают договор со страховой компанией, а затем просто вписывают в него своих заемщиков.

Если страховка еще не начала действовать (то есть успели отказаться за 14 дней), вам вернут ее полную стоимость. Если страховая защита уже включилась, но страховой случай не наступил, из суммы возврата могут вычесть часть денег — за те дни, когда страховка работала. Условия возврата каждая компания обязана указать в договоре или правилах страхования.

За добровольную страховку, которая влияет на условия кредитного договора (кроме страхования заложенной недвижимости и страхования ответственности заемщика при ипотеке), деньги также должны возвращать полностью. Это касается как индивидуальных, так и коллективных договоров страхования.

«Повышенная премия за риск в кредитных ставках и высокие требования банков к заемщикам сохраняли жесткость ценовых и неценовых условий банковского кредитования. Из-за этого кредитная активность хотя и демонстрировала признаки оживления, оставалась сдержанной», — констатировал ЦБ в последнем релизе по ключевой ставке (в конце июля он снизил ставку до 8%, а еще в конце зимы — начале весны она была 20%, снижение ключевой ставки должно усилить интерес к кредитованию).

Верховный суд услышал аргументы гражданина и постановил все решения судов в пользу банка и страховой по этому делу отменить, дело направить на новое рассмотрение в апелляцию.

Наталья Козлова,Роман Маркелов

Российская газета — Федеральный выпуск: №169(8817)

Как вернуть деньги за страховку, если кредит погашен досрочно

Предлагая застраховать кредит, сотрудники банков уверяют, что при досрочном погашении деньги за страховку можно будет вернуть. Пользователь Народного рейтинга страховых компаний Банки.ру столкнулся с обратной ситуацией — вернуть деньги не получилось.

Разбираемся, как вернуть деньги за страховку при досрочном погашении кредита и когда сделать это не удастся.

Зачем нужна страховка при оформлении кредита

Главный аргумент в пользу страхового полиса: если что-то случится с заемщиком, наследникам не придется расплачиваться по его долгам, потому что заплатит страховая. Второй аргумент: ставка по кредиту со страховкой, скорее всего, будет ниже, чем без полиса. Третий: при досрочном погашении часть денег теперь точно можно вернуть.

Однако в последнем пункте есть один нюанс: сумма к возврату рассчитывается пропорционально неиспользованному периоду и возвращается, только если кредитный договор заключен после 1 сентября 2020 года.

Также важно учитывать, что из положенной к возврату суммы страховая компания все равно вычтет процент (расход на ведение дела — РВД). Его размер прописывается в договоре страхования.

Большую часть РВД составляет комиссия банка, который продает страховку вместе с кредитом. Она может достигать до 70% от всей стоимости полиса.

«Проблемы с возвратом денег за страховку у пользователя Народного рейтинга возникли потому, что кредит был оформлен раньше 1 сентября 2020 года, поэтому у страховой компании были основания для отказа в возврате денежных средств. Однако, даже если бы он был оформлен после этой даты, страховая вычла бы из возвращаемой суммы процент, равный сумме расходов на ведение дела», — комментирует product owner страховых продуктов Банки.ру Юлия Корнеева.

Реально ли вернуть деньги за страховку при досрочном погашении кредита

До 2020 года страховщики были обязаны вернуть часть денег только в случае, если такая возможность была прописана в договоре страхования.

В 2020 году заработали поправки к закону «О потребительском кредите», согласно которым любой клиент может получить возврат части уплаченной за страховку суммы при досрочном погашении кредита.

После этого у заемщиков-страхователей возникла еще одна проблема: при получении кредита с клиентом заключался страховой договор, покрывающий несколько рисков, или несколько договоров по каждому риску по отдельности.

При последующем досрочном погашении кредита страховые возвращали клиенту только часть страховой премии — по тому риску, который, по их мнению, служит целям обеспечения исполнения обязательствпо договору потребительского кредита. В возврате премии по остальным рискам страховщики отказывали.

Из-за этого в июле 2021 года Банк России выпустил разъяснение для всех страховых компаний (информационное письмо от 13 июля 2021 года № ИН-06-59/50), в котором четко прописано, что страховщик обязан вернуть сумму, строго пропорциональную времени, которое осталось до конца действия полиса, причем по всем включенным в договор рискам.

Деньги за какие страховые полисы можно вернуть

Правило возврата части денег за страховку распространяется на все виды потребительских кредитов, включая займы на бытовую технику и электронику, на автокредиты и на ипотеку.

Стоит обратить внимание на то, что при кредитном страховании в автосалоне могут быть два разных договора — страхование залога (автомобиля) и жизни заемщика.

При ипотечном страховании может действовать три вида страховок: страхование залога (квартиры или дома), жизни заемщика и титула (права собственности) — или же они могут быть увязаны одним договором.

При досрочном погашении кредита заемщик имеет право расторгнуть любой из договоров страхования по любому риску и получить возврат части премии, пропорциональной оставшемуся сроку действия договора.

Как вернуть деньги за страховку при погашении кредита

Чтобы вернуть деньги за страховку при погашении кредита, нужно обратиться в страховую компанию в течение семи дней с момента полного возврата долга.

Предварительно необходимо получить справку из банка о том, что кредит погашен полностью и счет закрыт.

В заявлении на возврат необходимо указать номер счета и банковские реквизиты для перечисления средств. Также зачастую необходимо предъявить копию кредитного договора.

Сколько денег можно вернуть

Итоговая сумма, которую можно вернуть за полис, рассчитывается пропорционально неиспользованному периоду.

Если, например, полис стоит 1 000 руб. в год, кредит берется на 5 лет, стоимость страховки включается в тело кредита, затем задолженность погашается за три года — клиент может потребовать возвращения 2 000 руб. за неиспользованный период.

Однако из этой суммы страховая компания вычтет упомянутый выше процент расхода на ведение дела, прописанный в условиях договора страхования. Он может достигать60–70% от положенной к возврату суммы, поэтому всегда важно оценить целесообразность возврата средств.

«Ведь закрывать договор страхования — это право, а не обязанность. Иногда имеет смысл не получать оставшиеся небольшие деньги за полис, а сохранить страховую защиту до конца действия договора. Правда, нужно обратить внимание на условия договора страхования — действует ли страховка после закрытия кредитного счета. В некоторых случаях страховая защита прекращается после выплаты кредита», — уточняет Юлия Корнеева.

Можно ли вернуть деньги за коллективную страховку

Подключение заемщика к коллективному договору страхования — распространенная практика у банков и страховщиков. При таком формате возврат страховой премии до определенного момента был невозможен.

Однако этот вопрос был решен еще в декабре 2019 года, когда заработали поправки в закон о потребительском кредите.

Они дали заемщику право на возврат платы за подключение к программе коллективного страхования, уплаченной кредитору (банку) при заключении кредитного договора.

Причем это правило распространяется как на период охлаждения (14 дней с момента покупки полиса, в течение которых можно просто вернуть страховку и получить назад все деньги за вычетом платы за дни, когда страховка действовала), так и на случаи досрочного погашения кредита.

Вернут ли часть страховой премии, если был страховой случай

Обязанность компании вернуть деньги за страховку при досрочном закрытии кредита не распространяется на ситуации, когда в период действия полиса наступил страховой случай.

Например, если сломать ногу или руку и получить выплату по риску наступления несчастного случая, то ни о каком возврате части премии при досрочном завершении действия кредитного договора речь не идет. Страховка сработала.

Что делать, если страховая отказывается от возврата денег

Если страховая компания отказывается от возврата денег, при этом кредитный договор был заключен после 1 сентября 2020 года и страховой случай не наступал, нужно:

-

запросить у страховщика письменное обоснование отказа;

-

если причины окажутся необоснованными, обратиться с жалобой к финансовому уполномоченному или в ЦБ.

Также можно написать отзыв в Народный рейтинг страховых компаний на Банки.ру и поделиться опытом с другими пользователями.

Страховые компании следят за отзывами в Народном рейтинге и стараются оперативно решать вопросы, которые там поднимаются.

Памятка: как вернуть деньги за страховку при досрочном погашении кредита

Итак, если вы выплатили кредит досрочно и хотите разорвать заключенный для получения кредита договор страхования, вам нужно:

-

убедиться, что кредитный договор заключен после 1 сентября 2020 года;

-

получить справку из банка о том, что кредит погашен и счет закрыт;

-

обратиться в страховую компанию в течение 7 дней с момента закрытия кредита;

-

указать в заявлении на возврат номер счета и банковские реквизиты для перечисления средств;

-

приложить копию кредитного договора.