Содержание статьи

Показать

Скрыть

Нефтегазовая отрасль стала одним из тех секторов российской экономики, которая подверглась наибольшему давлению западных санкций. ЕС 5 декабря 2022 года ввел эмбарго на импорт российской нефти морским путем. С этого же дня страны ЕС и G7 ввели потолок цен на уровне 60 долларов за баррель. С 5 февраля начали также действовать эмбарго и потолок цен на нефтепродукты из России.

Эти события давно ожидались рынком, так как о запретах начали говорить в ноябре, а США и Канада еще весной 2022 года отказались от закупок нефти из РФ. Хотя Россия смогла переориентировать высвободившиеся объемы в другие страны, в дальнейшем просчитать влияние западных ограничений сложно, а эффект от них может быть негативным.

Помимо этого, с 15 февраля начал действовать потолок цен на газ, а в будущем Европа планирует совсем отказаться от импорта российского газа.

Разбираемся вместе с экспертами, какие перспективы есть у нефтегазовых компаний в 2023 году, насколько велики риски для бизнеса и стоит ли инвестировать в акции компаний сектора.

Что происходит на рынке нефти и газа и какие перспективы

Наибольшая степень неопределенности наблюдается на мировом газовом рынке: с конца прошлого года цены перешли к резкому снижению, говорит портфельный менеджер УК «Открытие» Ирина Прохорова. «Однако более высокие потребности КНР в газе в текущем году могут привести к глобальной нехватке сжиженного природного газа (СПГ) и резкому повышению цен на фоне устойчивого отказа Европы от поставок из России», — полагает эксперт.

На европейском рынке газа ключевым фактором является практически рекордная заполненность подземных хранилищ газа (ПХГ), добавляет аналитик ФГ «Финам» Сергей Кауфман. Аномально теплая погода в декабре-января, повышенный импорт СПГ и сниженный спрос со стороны промышленности позволили удержать запасы на повышенном уровне, что приводит к постепенной нормализации цен, считает он.

В этих условиях нефтяной рынок выглядит более стабильным, считает Прохорова.

Перенаправление нефтяных потоков из России в другие страны и рост спроса в странах G7 на новые источники оказывает поддержку нефтяным ценам, говорит начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Вместе с тем идет постепенное восстановление спроса со стороны Китая после снятия антиковидных ограничений, а сильного роста добычи не наблюдается ни в США, ни в ОПЕК+.

Что происходит с акциями нефтегазовых компаний сейчас

По мнению Кауфмана, для большинства российских компаний сектора основные риски уже реализовались и оказались не столь значимы, как опасались некоторые инвесторы.

«Сокращение добычи с марта составляет всего 500 тысяч баррелей в сутки — нижняя граница наших ожиданий. Рост налоговой нагрузки также оказался умеренным — законодательное ограничение дисконта сорта Urals совпадает с его прогнозируемым снижением из-за сокращения добычи и нормализации новых логистических цепочек», — объясняет он.

В то же время сектор выигрывает от ослабления рубля и умеренно высоких мировых цен на нефть, добавляет аналитик.

Подобрать брокера

Для российских производителей неизвестность присутствует преимущественно в отношении стоимости фрахта, говорит Прохорова. Данные таможенной статистики КНР и Индии за ноябрь-декабрь указывают на отсутствие какого-либо дисконта в цене поставок нефти Urals по отношению к Brent. «Но даже если предполагать, что помимо возросшей стоимости фрахта дисконт в котировках присутствует, с учетом ослабления рубля рентабельность в нефтяном секторе сохраняется высокая», — уверена она.

Сектор выглядит перспективным на ближайший год, полагает Прохорова.

Российским акциям сектора в последние месяцы сильно помогло ослабление рубля, согласен Карпунин. «Курс доллара подскочил с 60 до 75 рублей, компенсировав имеющиеся дисконты при продаже нефти», — подчеркивает он.

По его мнению, в ближайшее время нефтяные компании продолжат публиковать лишь ограниченный объем данных, не раскрывая чувствительную информацию. В текущей ситуации это увеличивает неопределенность в плане оценки справедливых значений по цене акций компании.

Стоит ли инвестировать в акции нефтегазовых компаний в 2023 году

По мнению Карпунина, последние налоговые изменения, в частности переход в расчетах с цены Brent на Urals, несут наибольшую выгоду для «Роснефти» как лидеру по добыче нефти в России, поскольку улучшают ее переговорные позиции. «Компания также продает значительную часть нефти с минимальными дисконтами в Китай по трубопроводу ВСТО, «Восточная Сибирь — Тихий океан»», — добавляет он.

Аналитик также положительно оценивает перспективы «Новатэка». «Судя по комментариям главы компании, прибыль и дивиденды за 2022 год действительно значительно выросли, а амбициозные планы по увеличению производства СПГ по-прежнему актуальны, несмотря на торговые ограничения», — поясняет он.

С ним согласен Кауфман. «Около четверти СПГ с проекта «Ямал СПГ» реализуется по спотовым ценам, что позволяет «Новатэку» быть одним из бенефициаров повышенных цен на газ. Это трансформируется в рост финансовых результатов и неплохую дивидендную доходность», — подчеркивает он. По его прогнозу, финальные дивиденды за 2022 год могут составить около 69 рублей на акцию, что соответствует 6,4% доходности.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Также, по его мнению, привлекательными выглядят акции «Транснефти». «В 2022 году РФ нарастила добычу нефти на 2% год к году, а в текущем году снижение, вероятно, не превысит 5–7%. Это лучше прогнозов. На этом фоне операционные результаты «Транснефти» выглядят устойчиво, а финансовые результаты дополнительно поддерживаются ежегодной индексацией тарифов», — объясняет аналитик. По его расчетам, данные факторы позволят «Транснефти» выплатить по итогам 2022 года около 12 500 рублей дивидендов на акцию, что соответствует доходности 13,6%.

Кроме того, потенциал есть у бумаг «Татнефти». С ноябрьских максимумов акции «Татнефти» снизились почти на 16%, что было преимущественно связано с ожидаемым влиянием санкций и риском роста налоговой нагрузки, напоминает Кауфман.

«При этом пока риски не реализовываются — снижение добычи в РФ оказалось на уровне ожиданий, а рост налоговой нагрузки в настоящий момент минимален. В то же время акции «Татнефти» поддерживают ослабевший рубль, приверженность компании дивидендной политике и эффективная нефтепереработка, в связи с чем их падение, на наш взгляд, выглядит избыточным», — говорит он. При этом локально привлекательнее выглядят обыкновенные акции за счет аномального отсутствия премии к «префам», добавляет аналитик.

Высоким потенциалом роста стоимости и устойчивостью в период перенастройки нефтяного рынка обладает «Татнефть», согласна Прохорова. Это компания с выраженным потенциалом увеличения добычи и переработки на одном из самых современных в России нефтеперерабатывающих заводов. «Отрицательный чистый долг позволяет ей осуществлять сравнительно более высокие дивидендные выплаты, в том числе и ввиду отсутствия потребности в высоких капитальных затратах», — отмечает она.

Околонулевой долг наблюдается и у «Лукойла», при этом у компании сравнительно высокий денежный поток, говорит Прохорова.

Какую долю акций нефтегазовых компаний оптимально держать в портфеле

Нет единственно верного правила, как лучше сформировать часть нефтегазовых бумаг в портфеле, говорит Карпунин. «Сейчас не получается уверенно говорить о том, что нефтяной сектор является фаворитом на российском рынке акций. Без дополнительных драйверов показывать опережающий рост относительно индекса Мосбиржи или, например, банковского сектора будет сложно», — полагает он.

В любой ситуации необходимо поддерживать диверсификацию по секторам, подчеркивает Кауфман. В нефтегазовом секторе на данный момент есть ряд интересных идей, а ключевые риски для сектора уже реализовались, говорит он.

«В связи с этим сектор выглядит достаточно привлекательным для инвестиций, и его доля в портфеле может составлять 20–35%», — заключает он.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать рыночную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции, облигации или ПИФы, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Что будет с акциями металлургов в 2023 году и стоит ли в них инвестировать

Содержание:

- Коротко о компании

- Добыча нефти не растёт

- Почему растут выручка и прибыль

- Проблемная нефть

- Вся надежда на Дружбу

- Итоги и выводы

Коротко о компании

Татнефть является одной из крупнейших вертикально интегрированных нефтяных компаний России.

Формально у компании нет основного контролирующего акционера. Но у Правительства Республики Татарстан есть «золотая акция» — специальное право, позволяющее налагать вето на определенные законодательством решения Общего собрания акционеров.

Добыча нефти не растёт

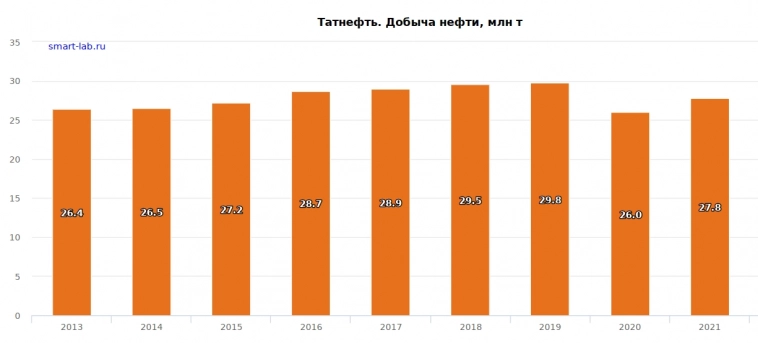

Добыча нефти находится в диапазоне от 26 до 30 миллионов тонн в течение 10 лет. Из-за карантинов происходило снижение добычи в 2020 году. А после санкций и эмбарго 2022 года сложно ожидать роста добычи в ближайшее время.

У компании ранее был план развития до 2030 года. План предусматривал инвестиции более 1 триллиона рублей в разведку, добычу и нефтепереработку. Но уже в 2021 году, после карантинов и изоляции, компания заявила, что план будет пересмотрен. А уже в 2022 году появились новые неприятности.

В конце августа 2022 года были новости, что совет директоров Татнефти утвердил обновленную стратегию развития до 2030 года в условиях новых вызовов. Однако компания не раскрывала подробности документа. Поэтому пока ждём. Неопределённость не очень радует.

Почему растут выручка и прибыль

Несмотря на стабильность добычи нефти, растут выручка и прибыль компании.

Связано это с двумя причинами.

Во-первых, компания активнее занимается переработкой нефти.

Цифры, которые мы видим, однозначный позитив. На переработке и продаже нефтепродуктов компания уже делает примерно половину своей выручки. У компании есть своя розничная сеть АЗС. Она тоже растёт.

Переработка в приоритете у компании ещё и потому, что нефть у Татнефти непростая (об этом будет ниже).

И здесь было бы всё замечательно, если бы не одна проблема. 40% всех нефтепродуктов ранее шло на экспорт (почти всё в ЕС). Как, кому и на каких условиях Татнефть в 2023 году будет продавать нефтепродукты, непонятно. Но скоро узнаем. Есть риск, что производство упадёт.

Вторая причина роста выручки и прибыли — это благоприятная конъюнктура. Высокие цены на нефть и низкий курс рубля в прошлом очень хорошо отразились на результатах деятельности компании:

На момент написания статьи данных за вторую половину 2022 года ещё нет. Но мы знаем, что она будет хуже первой. Но 2022 год всё равно прошёл для компании успешно. А 2023 год, из-за санкций, низких цен на нефть и всё ещё крепкого рубля (в начале 2022 был 75-80), будет хуже.

Да, конкретно Татнефть санкции не касаются. Но вступил в силу запрет на экспорт нефтепродуктов в ЕС. Значит, конкуренция на внутреннем рынке будет сильнее. Значит, компании будет сложнее реализовывать свои нефтепродукты здесь.

Проблемная нефть

Важно разобраться, что нефть бывает разная. У Татнефти она высокосернистая. А чем выше содержание серы, тем дешевле стоит такая нефть.

Сейчас нефть Татнефти, которая идёт на экспорт, смешивается с сибирской, среднее содержание серы в нефти падает. На выходе получается тот самый Urals.

Предпринимались неоднократные попытки отделить нефть Татнефти и Башнефти (у которой тоже высокосернистая нефть) от прочей российской нефти. Транснефть, чтобы не выдумывать сложные схемы смешения сортов и схемы поставок, даже пыталась реализовать идею по строительству отдельной трубы в Усть-Лугу под высокосернистую нефть. Такую нефть хотели выделить в новый сорт Urals Heavy.

Татнефть всегда была против такого развития событий, ведь и спрос, и цена на высокосернитую нефть будет ниже.

От реализации проекта, на счастье Татнефти, отказались. Но мы просто зафиксируем эти проблемы с нефтью.

Вся надежда на Дружбу

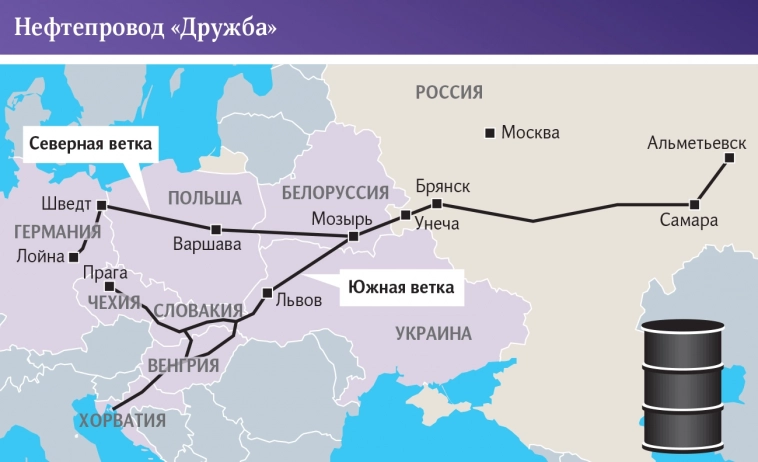

90% всего экспорта Татнефти ранее отправлялось в ЕС по нефтепроводу Дружба в Польшу, Германию, Словакию и т.д.

Пока данный нефтепровод не попадает под санкции. Но Польша неоднократно пыталась ограничить поставки нефти и по нему тоже, а Южная ветка вообще идёт через Украину.

Если однажды нефтепровод будет заблокирован, у Татнефти возникнут проблемы.

Сейчас высокосернистую нефть Татнефти смешивают в трубе с малосернистой нефтью из Сибири, чтобы удерживать экспортные параметры нефти.

Если Татнефть потеряет возможность поставлять нефть по трубе, то её высокосернистую нефть придётся отправлять в какой-то порт. Но проблема не только в логистике, но и в том, что высокие объёмы высокосернистой нефти нужно разбавить, иначе это будет уже не Urals. Это сильно усложняет решение задачи.

Да, можно продавать и высокосернистую нефть. Но тогда найти покупателя будет ещё сложнее, а цена на нефть ещё ниже.

Если упростить, то просто знайте, что в случае эмбарго на нефтепровод Дружба Татнефть пострадает больше всех.

Итоги и выводы

Бизнес у компании очень крепкий. Долгов нет. Есть своя нефтепереработка и стабильный сбыт на внутреннем рынке. Экспортные поставки сырой нефти пока не попадают под санкции.

Компания вполне может находиться в консервативной части портфеля.

Я акции не держу. Когда я покупаю компанию, я хочу понимать, за счёт чего её бизнес в будущем может, например, удвоиться. В случае с Татнефтью это непонятно.

Если компания начнёт добывать нефти в 2 раза больше, то как и кому она будет её продавать? Раньше экспорт ориентировался на рынок ЕС. Но в текущих условиях я не вижу перспектив у российской нефти на этом рынке.

Раньше компания 40% производимых нефтепродуктов экспортировала. Куда она будет направлять их теперь? Есть риск, что производство придётся сократить.

Да, компания пытается развивать шинный бизнес, например. Но доля этого бизнеса пока небольшая.

Как было сказано выше, план развития до 2030 года не опубликован, хотелось бы увидеть конкретику, а потом думать, стоит ли инвестировать.

У Роснефти есть Восток Ойл. У Новатэка Артик СПГ-2. А у Татнефти пока только надежда на Дружбу.

Получается, сильно вырасти компания не может. А вот упасть может. Если вдруг поставки по Дружбе прекратятся, Татнефть потеряет больше всех.

Совершенно точно, Татнефть не умрёт, даже если потеряет экспорт. Но в этом случае про хорошие дивиденды придётся забыть надолго.

Полный список моих обзоров: https://t.me/i_shuraleva/177

Аналитики «БКС Мир инвестиций» нейтрально оценивают перспективы крупных российских нефтегазовых компаний в ближайший год. В компании оставили только одну рекомендацию на покупку в нефтегазовом секторе

Наиболее перспективной бумагой в нефтегазовом секторе эксперты «БКС Мир инвестиций» назвали акции НОВАТЭКа. Целевая цена по бумагам составляет ₽1400 в перспективе года, что подразумевает потенциал роста более чем на 30% по сравнению с текущим уровнем. В списке на покупку «БКС Мир инвестиций» компания осталась единственной в нефтегазовом секторе, сообщил старший аналитик по нефтегазовому сектору Рон Смит.

Для НОВАТЭКа потеря доступа к зарубежной технологии сжижения стала ударом по амбициозным планам наращивания производства сжиженного природного газа (СПГ), хотя собственная технология «Арктический каскад» вполне может стать альтернативой, полагают эксперты. Компания по-прежнему успешно находит и подтверждает запасы углеводородов. Хотя восполнение запасов не является самой острой проблемой для НОВАТЭКа, существенное их увеличение по стандартам SEC и PRMS — хорошая новость, указали аналитики.

НОВАТЭК

NVTK

₽1 138,4

(+0,85%)

НОВАТЭК, как и многие другие компании сектора, пока приостановил публикацию финансовой отчетности. В феврале председатель правления НОВАТЭКа Леонид Михельсон сообщил о росте прибыли компании по итогам прошлого года более чем на 50%. Судя по комментариям главы компании, прибыль и дивиденды за 2022 год действительно значительно выросли, а амбициозные планы по увеличению производства СПГ по-прежнему актуальны, несмотря на торговые ограничения, сообщили в «БКС Мир инвестиций».

Что касается других компаний, то в газовом секторе ситуация становится более неблагоприятной, рассказали эксперты. Перспективы дохода «Газпрома» от экспорта ухудшаются, а цены на газ стремительно падают. В результате в «БКС Мир инвестиций» понизили целевую цену и рекомендацию по акциям «Газпрома» и более не считают его своим фаворитом. Потенциал роста акций в перспективе года эксперты оценили примерно в 11%. Целевая цена на год была снижена с ₽240 до ₽180, а рекомендация — с «покупать» до «держать».

Компания «Газпром» остается уверенным лидером сектора по

капитализации

, однако ее перспективы после не самой благоприятной зимы выглядят уже не столь интересно, полагают эксперты. Цены на газ в Европе с середины декабря 2022 года обвалились примерно на две трети, а объемы экспорта достигли минимумов 1980-х годов и продолжают снижаться. На этом фоне дивидендные перспективы на 2023 год сильно ухудшились. Эксперты снизили прогноз дивидендов за текущий год с ₽46 до ₽18 на акцию, что соответствует дивидендной доходности 12%.

Одним из потенциальных позитивных катализаторов для «Газпрома» на этот год может стать новое соглашение с Китаем по магистральному газопроводу «Сила Сибири — 2», сообщил старший аналитик по нефтегазовому сектору Рон Смит. Соглашение уже довольно долго обсуждается и может быть наконец подписано, что очевидно улучшит долгосрочные экспортные перспективы «Газпрома». Кроме того, важную роль играет и погодный фактор, который может сказаться на ценах на газ.

В долгосрочной перспективе наибольший позитив эксперты видят для «Роснефти». Целевая цена по бумагам на ближайшие 12 месяцев составляет ₽360, что примерно на 1% выше текущих котировок. Компания первой и, возможно, единственной в секторе готовится опубликовать финансовые результаты за четвертый квартал 2022 года по МСФО, однако, вероятно, будут раскрыты только основные показатели, указали эксперты. Они ожидают, что финансовые показатели могут ухудшиться на 10–15% относительно предыдущего квартала на фоне снижения цен реализации нефти. Так, нефть Brent подешевела с $98 до $88 за баррель в третьем квартале 2022 года.

Позитивом для «Роснефти» станет старт добычи на ее флагманском проекте «Восток Ойл» в 2024 году. Первые поставки нефти пойдут напрямую в Азию по Северному морскому пути, что открывает возможность значительного роста и диверсификации экспорта в среднесрочной перспективе.

Тем не менее дивиденды по итогам года могут резко упасть из-за сокращения добычи и экспорта нефти в первом полугодии 2023 года, возвращения дисконта Urals к уровню около $40 за баррель, а также списания европейских активов, предупредили эксперты.

Дивиденды

на акцию на 2023 год могут составить ₽21 на бумагу, но уже в 2024 году выплаты могут восстановиться до ₽42, прогнозируют эксперты.

Целевая цена «БКС Мир инвестиций» по акциям ЛУКОЙЛа на ближайший год составляет ₽4300, рекомендация — «держать», потенциал роста — около 7%. По привилегированным бумагам «Сургутнефтегаза» целевая цена составляет ₽28,1, рекомендация — «держать», потенциал роста — 1%, а по обыкновенным — ₽22,9, рекомендация — «продавать», потенциал падения — около 2%.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

С 5 февраля заработало европейское эмбарго на российские нефтепродукты. Наряду с ограничениями транспортировки, страхования российских танкеров и их обслуживания страны ЕС согласовали ценовые потолки для дизеля и мазута. Как новые ограничения отразятся на акциях публичных нефтяных компаний и стоит ли рассматривать этот сектор для инвестиций в надежде на рост?

Что случилось

Эмбарго на российскую нефть, анонсированное летом прошлого года, в начале февраля заработало в полной мере. Сначала с 5 декабря Евросоюз и страны «Большой семерки» ввели ограничения на морские поставки российской сырой нефти, установили ценовой потолок в размере $60 за баррель и запретили компаниям обслуживать и страховать российские танкеры.

Аналогичные меры с 5 февраля действуют для российских нефтепродуктов. Согласовано два ценовых потолка — $100 за баррель для дизеля и $45 — для мазута. При этом в России с 1 февраля поставки нефти в страны, которые установили ценовой потолок на российскую нефть и нефтепродукты, запрещены.

Что это значит

В случае с сырой нефтью российским компаниям удалось переориентировать значительный объем поставок на восток, в Китай и Индию. По итогам года Россия увеличила добычу нефти на 2%. В декабре, после введения эмбарго, снижения добычи тоже не произошло, указывает старший аналитик инвестиционного банка «Синара» Кирилл Бахтин. Помогло наличие танкерного флота для сырой нефти. При этом из-за нехватки танкеров для перевозки нефтепродуктов объемы экспорта могут снизиться, добавляет он.

После введения эмбарго возможно развитие серых схем поставок нефтепродуктов из России, считает управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров. Кроме того, быстро заместить выпавший объем российских нефтепродуктов не удастся, и есть вероятность того, что после введение эмбарго в Европе усилится дефицит дизеля. Это может привести к росту цен на нефтепродукты в перспективе года, говорит портфельный менеджер УК «Открытие» Ирина Прохорова. Частично Россия может компенсировать снижение поставок нефтепродуктов, увеличив экспорт сырой нефти в страны Юго-Восточной Азии, предполагает заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко.

Нефтяной сектор с начала года на торгах отстает от широкого рынка — отраслевой индекс снизился на 0,7% в то время, как остальные сектора росли, что говорит о том, что рынок уже закладывал сценарий нового этапа эмбарго в котировках нефтяников, говорит аналитик ФГ «Финам» Сергей Кауфман. «Дальнейшего слабого перформанса акций нефтяников стоит ожидать, только если влияние эмбарго окажется сильнее прогнозов, то есть если, например, добыча в России снизится сильнее, чем на 5-7%», — полагает он.

Для того чтобы оценить последствия полномасштабного эмбарго для бизнеса российских нефтяников, потребуется несколько месяцев адаптации к новым условиям, говорит руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров. При этом сделать полноценные выводы о финансовой устойчивости компаний будет все равно сложно — сектор стал непрозрачным и эмитенты перестали публиковать отчетность, добавляет эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов.

Кто уязвим

Сейчас наиболее пострадавшим от эмбарго выглядит «Лукойл», считает Галактионов: компания получала более половины выручки именно от продаж в Европе, причем большую часть — от продаж нефтепродуктов. Высокую зависимость компании от экспорта в Европу отмечает также Сергей Кауфман из «Финама». В 2020 году «Лукойл» сообщал, что на долю европейских НПЗ приходится 31,6% нефтепереработки компании. Около 44% европейской переработки тогда приходилось на итальянский завод ISAB, который «Лукойл» продает в этом году. В то же время значительный объем нефтепродуктов «Лукойла» остается на внутреннем рынке, кроме того, компания продолжает перекачивать сырую нефть по трубопроводу «Дружба», который не попал под санкции. Однако в целом ориентация на европейское направление делает инвестиции в «Лукойл» рискованными, считает аналитик ИК «Велес-Капитал» Елена Кожухова.

Также уязвимым выглядит бизнес «Сургутнефтегаза», продолжает Кожухова. Это связано с тем, что примерно треть выручки компании приходилась на экспортные поставки. «В то же время «Сургутнефтегаз» знаменит своей «долларовой кубышкой» и при ослаблении курса рубля к американской валюте может получать поддержку на спекуляциях в отношении дивидендов», — указывает она.

Инвестору

В условиях эмбарго на нефтепродукты и сложностей с переориентацией торговых потоков менее уязвимыми выглядят компании, у которых в структуре экспорта выше доля сырой нефти, говорит аналитик по российским акциям УК «Ингосстрах-Инвестиции» Анна Михайлова. В частности, «Роснефть», которая успешно переориентировала поставки в Азию.

Для долгосрочных вложений можно также рассматривать бумаги «Татнефти», считает Ирина Прохорова из «Открытия», поскольку компания в состоянии увеличить как добычу, так и переработку. Большая часть нефтепродуктов компания реализует внутри страны, поэтому влияние эмбарго для нее будет ограниченным. Кроме того, у «Татнефти» отрицательный чистый долг, который позволяет ей платить более высокие дивиденды.

В краткосрочной перспективе спекулятивный интерес могут представлять привилегированные акции «Башнефти» и «Транснефти» за счет ожиданий по выплате дивидендов, добавляет Сергей Кауфман из «Финама». «По нашим оценкам, у «Транснефти» размер выплат может составить 12 500 рублей на акцию, а у «Башнефти» — 188 рублей на акцию, что подразумевает неплохую доходность для обеих компаний», — говорит аналитик.

Однако, несмотря на отдельные инвестиционные идеи, в целом сектор нефтяных компаний сейчас находится в состоянии неопределенности и повышенных рисков. Дисконт на российскую нефть, риски снижения добычи и роста налоговой нагрузки вынуждают инвесторов осторожно относиться к акциям большинства компаний, заключает Кауфман.

Информация не является индивидуальной инвестиционной рекомендацией

Нефтяные котировки продолжают держаться у многолетних максимумов: Brent стоит в районе $92,7 за баррель, а российская Urals и вовсе доросла до отметки $96,9. «Известия» поговорили с аналитиками и выяснили, закрепятся ли цены на черное золото у этих уровней и могут ли частные инвесторы заработать на этом, покупая акции отраслевых компаний.

Нефтяной рывок

При планировании инвестиций в нефтяные компании важно понимать, в каком состоянии находится рынок черного золота в данный момент, а также — какие у него перспективы на будущее. Например, сейчас российская Urals торгуется дороже эталонной Brent, что в целом само по себе — довольно редкое явление. Но это вовсе не стоит воспринимать как исключительно выгодную ситуацию: скорее это отражает высокую геополитическую напряженность.

В беседе с «Известиями» руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров отмечает, что многие эксперты сейчас не отрицают возможности выхода нефтяных котировок на уровни ближе к $100 за баррель, но далеко не все из них при этом уверены, что такие цены задержатся надолго.

— С одной стороны, индустрия в мировом масштабе остается существенно недоинвестированной — шок спроса и цен, произошедший из-за пандемии, вынудил многие компании снизить вложения в добычу в 2020–2021 годах, что может означать дефицит предложения в следующие пару лет, — объясняет Комаров.

В то же время, по его словам, такие цены на нефть тормозят рост мировой экономики, а инфляционное давление провоцирует сдерживающую политику ФРС, что, в свою очередь, может означать скорое остывание сырьевых рынков — это значительный риск для цен нефти, который будет играть ведущую роль во втором полугодии этого года. Соответственно, риски инвестиций в нефтяные компании могут уже сейчас существенно перевешивать потенциал дальнейшего роста их активов.

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Вместе с тем, как замечает аналитик «Фридом Финанс» Сергей Пигарев, нынешние цены обусловлены холодной погодой в США, из-за которой местные производители были вынуждены сократить объемы производства углеводородов, суммарно — на 0,3 млн баррелей в сутки за первый месяц этого года (до 11,5 млн). Возврат цен к более оправданным уровням, считает собеседник «Известий», произойдет на фоне увеличения добычи и реализации нефти из госрезервов — за счет этого на рынке сложится профицит в конце зимы или в начале весны.

Заметного снижения нефтяных цен в сравнении с нынешними уровнями ожидает и управляющий активами «БКС Мир инвестиций» Виталий Громадин. В беседе с «Известиями» аналитик назвал диапазон $80–85 за баррель, в который они вернутся после завершения отопительного сезона (спрос на дизель вырос из-за чрезмерно высоких цен на природный газ), а также если не будет реализован военный сценарий на Украине.

В долгосрочной перспективе бизнес нефтяных компаний также требует грамотной оценки со стороны потенциального инвестора, замечает основатель «Школы практического инвестирования» Федор Сидоров. В беседе с «Известиями» эксперт объясняет, что вне зависимости от региона — будь то Россия или США — такие компании будут сокращать инвестиции в геологоразведку на фоне того, как кредитное предложение для них продолжит сокращаться.

— Причина — переход развитых стран и Китая к политике нулевых выбросов. И уже сейчас видны результаты этой политики — страны ОПЕК не достигают показателей 2019 года по добыче, потому что массовое сокращение производства сырья и консервация скважин оборачивается потерями, — говорит Сидоров.

Выжать можно

Несмотря на все текущие проблемы в отрасли, разумеется, нефтяные компании не планируют просто так закрываться и уходить с рынка — многие из них уже планируют инвестиции в те же технологии сокращения выбросов. Например, американская ExxonMobil объявила о намерении потратить $15 млрд на экологические проекты в ближайшие 5–10 лет, и это не единственный пример.

В среднесрочной перспективе важно понимать, что нефтегазовая отрасль в целом является циклической, и динамика стоимости компаний сектора в высокой степени коррелируется с ценами на нефть. Так что в моменты многолетних ценовых максимумов покупать акции таких компаний, по мнению Сергея Пигарева, — не самая лучшая идея. Но есть подотрасли, которые в те же моменты становятся привлекательнее с инвестиционной точки зрения.

— Более перспективным является перерабатывающий сектор. В случае коррекции весной можно покупать акции таких компаний в ожидании сильного сезонного спроса на топливо в летний период, — говорит Пигарев. — Рост добычи и потребления нефти и газа позитивно отразится на результатах инфраструктурных компаний, которые владеют трубопроводами и хранилищами, например Kinder Morgan (KMI), Energy Transfer (ET), Enterprise Products Partners (EPD). Кроме того, такие эмитенты выплачивают высокие дивиденды.

Фото: ИЗВЕСТИЯ/Константин Кокошкин

Виталий Громадин из БКС добавляет, что значительная часть американских нефтяников благодаря более дисциплинированному подходу к затратам стала менее чувствительна к циклу. К тому же менеджмент многих компаний проводит очень привлекательную политику для акционеров, связанную с максимизацией денежного потока и соответствующих дивидендных выплат.

— Отдельные североамериканские нефтедобытчики уже одобрили стратегию на выплату дивидендов с переменной частью, когда помимо постоянного размера дивов сверхприбыли выплачиваются акционерам в виде переменных дивидендов, — говорит Громадин. — Примером такой компании является Devon Energy с не менее 9% дивдоходности и 4% одобренного обратного выкупа акций. В России дивидендная стратегия в последние годы уже предусматривает выплату 50% чистой прибыли.

Федор Сидоров, в свою очередь, добавил, что при выборе компании из сектора потенциальному инвестору стоит прежде всего обращать внимание на ее ресурсную базу и долговую нагрузку — первая должна быть как можно шире, вторая — как можно меньше. Таких компаний достаточно много как в США, так и в России.

Мнения аналитиков, приведенные в этом материале, не являются индивидуальной инвестиционной рекомендацией (ИИР).

За последний год российский фондовый рынок хорошо перетряхнуло. Максимальное падение индекса Мосбиржи составило 43 %, долларовый индекс РТС снизился на 39,18 %. Есть ли шанс у российских ценных бумаг реабилитироваться в 2023 году? Какие активы могут вырасти на сто и более процентов? Эксперты Финтолка сделали свои прогнозы на 2023 год, назвав 13 акций, от которых стоит ожидать заметного роста.

Содержание

Сбербанк (MOEX:SBER)

По итогам 2022 года Сбербанк смог выйти на чистую прибыль в 300 млрд рублей, несмотря на полные санкции, отключение от SWIFT, блокировку в AppStore и GooglePlay и высокий уровень оттока капитала с депозитов.

Банк России рекомендовал кредитным организациям до конца 2022 года воздержаться от выплаты дивидендов акционерам и бонусов правлению для финансовой устойчивости в краткосрочной и среднесрочной перспективе.

На 2023 год ожидается, что инвесторы наконец-то смогут получить дивиденды за каждую акцию в портфеле инвестора, причем на уровне «не меньше 50 %» от чистой прибыли. Эти ожидания были озвучены Минфином.

По мнению эксперта Финтолка, портфельного менеджера УК «Открытие» Ирины Прохоровой, если инвесторы получат дивиденды в 2023 году, то этот фактор вполне вероятно сможет стать драйвером роста бумаг Сбера.

Однако по-прежнему некоторые риски сохраняются:

- Компания пока не полностью раскрывает финансовую отчетность.

- Котировки акций Сбербанка все еще торгуются с пятидесятипроцентным дисконтом с последнего пика, несмотря на успешные показатели деятельности за последние три месяца 2022 года. Недооценка устранится, если дальнейшие публикации не окажутся сильно хуже.

Роснефть (MOEX:ROSN)

Стоимость акций Роснефти на 40 % ниже, чем год назад: 571 рубль за акцию в феврале 2022 года против 345 рублей за акцию в феврале 2023 года.

Основные драйверы роста актива в 2023 году по мнению аналитика Freedom Finance Global Владимира Чернова:

- Как и большинство компаний сектора она не отказывалась от выплат дивидендов. Дивидендная политика подразумевает выплаты 50 % от скорректированной консолидированной прибыли.

- Компания не пострадает от нефтяного эмбарго, так как, по словам главы «Роснефти» Игоря Сечина, она сумела полностью переориентировать все экспортные потоки в азиатском направлении.

- У компании высокая рентабельность EBITDA, а с ростом мировых цен на нефть в текущем году она будет увеличиваться.

- Долговая нагрузка компании на низком уровне.

Лукойл (MOEX:LKOH)

Почему именно акции «Лукойла», а не акции другой какой-то нефтегазовой компании, могут дать хороший рост в 2023 году?

Эксперт Финтолка Ирина Прохорова выделяет следующие позитивные факторы:

- В сравнении с другими производителями у «Лукойла» низкие риски национализации зарубежных активов, относительная защищенность нефтепереработки (продукция, переработанная на собственных НПЗ в Болгарии и Румынии, не подпадает под потолок цен).

- Околонулевой долг и низкая потребность в капитальных затратах позволяют выплачивать щедрые дивиденды (доходность одна из самых высоких в секторе).

Однако эксперт Финтолка напоминает о сохраняющихся рисках.

Ирина Прохорова, портфельный менеджер УК «Открытие»:

— Главной точкой роста выступают цены реализации на энергоносители, которые сейчас с точностью до цента никому не известны. Котировки от Argus могут быть не репрезентативны. Вдобавок к этому нефтяные компании о финансовых результатах не отчитываются.

Argus — международное независимое ценовое агентство, предоставляющее информацию о ценах и конъюнктуре рынков энергоносителей и других товаров.

Globaltrans (MOEX:GLTR)

Globaltrans — один из лидеров на рынке железнодорожных перевозок в России. Перевозит металлургические грузы, нефтепродукты и нефть, уголь и строительные материалы.

Компания за последние два года показала неплохие финансовые отчетности, также технически Globaltrans находится на своих минимальных значениях.

Для компании по прежнему сохраняется риск — юридически она зарегистрирована на Кипре. А из-за западных санкций эмитент не имеет возможности выплачивать дивиденды российским акционерам.

Но это не единственная причина, почему юридический адрес является камнем преткновения.

Дело в том, что Минтранс разработал проект распоряжения правительства о компенсации операторам за вагоны, утраченные на территории зарубежных стран. В 2023 году Росжелдору предлагается выделить из резервного фонда правительства 22,3 млрд рублей как компенсацию за изъятые вагоны железнодорожным операторам за вагоны. Субсидии планируется предоставлять на основании конкурса, в котором могут участвовать операторы, не являющиеся иностранным юрлицом или не контролируемые офшорами.

Поэтому перед Globaltrans стоит серьезная задача, как можно оперативнее перенести свой юридический адрес в Россию. Тем более, что в сентябре 2022 года транспортная компания в своей отчетности заявляла, что порядка 3 300 единиц подвижного состава, преимущественно полувагонов, заблокированы за границей.

Если компании это удастся осуществить в короткие сроки, то она вполне может получить более 7 млрд рублей субсидий за утраченные вагоны. Но только в случае одобрения проекта Минфином.

Естественно, если все благоприятно сложится, такой фактор может стать отличным драйвером роста для котировок акций. Вдобавок компания продолжает свою переориентацию на Восток в рамках роста продаж угля до 2027 года, что тоже может сказаться позитивно на финансовой отчетности.

При низких рисках средняя ожидаемая дивидендная доходность по бумаге в ближайшие три года может составить около 30 %, считают эксперты Финтолка.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»:

— В случае получения положительных финансовых результатов, выхода информации по выплатам дивидендов и решения вопроса редомициляции, котировки компании могут переместиться в торговый диапазон 405–450 рублей, то есть вырасти на 19–35 % от текущих значений.

АФК «Система» (MOEX:AFKS)

Сильной стороной российской инвестиционной компании является умение найти недооцененные бизнесы и развивать их в лидеров отрасли. Портфель компании становится более диверсифицированным, уверяет финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

По мнению эксперта Финтолка, основными драйверами роста в текущем году могут стать возможности выплаты дивидендов, расширение присутствия в рыбопромышленном комплексе. Также если в 2023 году акционеры увидят восстановление российского фондового рынка, это даст импульс увеличения стоимости активов АФК «Система» (Сегежа, Эталон, Озон, МТС и т.д.) и соответственно их переоценку.

Технический анализ говорит о перепроданности компании, котировки компании находятся на минимальных значениях, которые были в 2009, 2014 и 2020 годах. В случае оправдания по переоценке активов, дивидендами выходу положительной финансовой отчетности стоимость акции АФК «Системы» может достичь 19 рублей за штуку.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

X5 Retail Group (MOEX:FIVE)

Компания показала хорошие финансовые результаты за 4 квартал 2022 и в целом за 2022 год. В 4 квартале 2022 года компания увеличила общие продажи на 16,3 % по сравнению с аналогичным показателем 2021 года, до 704 млрд рублей. Особенно выделяется сеть жестких дискаунтеров «Чижик», которая продемонстрировала восьмикратный рост (15,2 млрд рублей).

Финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин считает, что ключевыми причинами роста котировок крупного ретейлера могут стать следующие события:

- В 2023 году ключевым направлением компании будет выход на Дальний Восток, что значительно расширит географию X5 и создаст новые возможности для покупателей и поставщиков в регионе. Весной 2023 планирует открывать первые магазины «Пятерочка» во Владивостоке и Хабаровске.

- Ретейлер развивает услуги экспресс-доставки и заключает партнерство с ключевыми агрегаторами доставки.

Однако стоит быть осторожными, потому что присутствуют инфраструктурные риски (у компании иностранная юрисдикция), а также отсутствие дивидендов. По мнению эксперта Финтолка, покупка акций X5 Retail Group выглядит очень привлекательной на долгосрок. В случае дальнейшего роста бизнеса, решения проблем с пропиской и дивидендами, котировки компании могут уверенно расположиться в диапазоне от 1 800 до 2 050 рублей за акцию.

Ozon (MOEX:OZON)

Аналитик Freedom Finance Global Владимир Чернов в целом считает, что ретейлеров можно считать защитными активами на российском рынке в текущем году. Бизнес Магнита, FixPrice и X5 Retail Group выглядит стабильно. Однако выстрелить из них больше всего шансов у Ozon.

Владимир Чернов, аналитик Freedom Finance Global:

— Выручка компании растет очень высокими темпами, а с увеличением объемов параллельного импорта они в 2023 году могут даже ускориться. У компании остается очень высокий потенциал роста, все заработанные средства она тратит на расширение бизнеса, а точнее географии его влияния за счет открытия новых пунктов выдачи.

Яндекс (MOEX:YNDX)

Результаты за четвертый квартал прошлого года получились лучше ожиданий. Итоговая выручка выросла на 49 % кв/кв — до 164,8 млрд рублей, а скорректированная EBITDA — до 17,2 млрд рублей, увеличившись на 77 %. Выручка выросла во всех сегментах компании. Вполне можно ожидать, что у российского IT-гиганта будут не менее хорошие результаты в будущем.

Однако эксперты Финтолка предостерегают, что есть риск из-за реструктуризации Яндекса. Так, в сентябре 2022 года «Яндекс» закрыл сделку по продаже Дзена и Новостей. Новым владельцем этих сервисов стала компания VK.

Целевые ориентиры в среднесрочной перспективе по акциям видим в диапазоне 2 450–3150 рублей за акцию, — считает финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

СПБ Биржа (MOEX:SPBE)

Несмотря на сложный 2022 год компания закрыла его с прибылью на фоне значительного снижения торгов.

Эксперты Финтолк видят следующие драйверы роста:

- В ближайшем будущем компания откроет в Казахстане новую биржу ITS, которая обеспечит доступ россиянам и гражданам СНГ к мировым финансовым ранкам.

- Компания планирует кратно нарастить листинг акций с Гонконгской биржи с 79 до 500 бумаг.

С технической точки зрения компания имеет высокий потенциал, как минимум на отскок. Ожидания по стоимости акций SPBE в среднесрочной перспективе, в случае реализации описанных выше событий: перемещение в диапазон торговли 220–290 рублей.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

Positive Technologies (MOEX:POSI)

Российская компания Positive Technologies разрабатывает, продает и поддерживает программные продукты и услуги для IT-безопасности, которые обнаруживают, проверяют и предотвращают реальные киберриски, связанные с корпоративной IT-инфраструктурой.

После ухода из России мировых гигантов в области кибербезопасности данная компания стала лидером российского рынка в данном сегменте.

Из-за слабой конкуренции спрос на ее услуги должен только увеличиваться, особенно со стороны государственных организаций и предприятий. А так как она работает на внутренний рынок, у нее практически отсутствуют санкционные риски. Поэтому, по мнению аналитика Freedom Finance Global Владимира Чернова, акция может показать хороший рост котировок в 2023 году.

Полюс Золото (MOEX:PLZL)

Эксперты Финтолка отмечают, что у компании отсутствуют санкционные риски, поскольку свою продукцию она реализовывает на внутреннем рынке, преимущественно банкам.

Вдобавок спрос на физическое золото со стороны населения растет на фоне отмены НДС и НДФЛ при его покупке и продаже, а также ввиду высоких рисков в других традиционных инвестиционных инструментах, поэтому банки в текущем году могут увеличить объемы его закупок для реализации населению.

Еще одним позитивным фактором является изменение структуры Фонда национального благосостояния: теперь для пополнения ФНБ Центробанк будет покупать больше золота и юаней вместо прежних долларов и евро.

Но, по мнению аналитика Freedom Finance Global Владимира Чернова, акции «Полюс Золото» особенно быстро устремятся вверх, когда начнут расти цены на драгоценные металлы на мировом рынке. А случится это в тот момент, когда ФРС возьмет курс на смягчение денежно-кредитной политики, так как на этом фоне американский доллар начнет резко дешеветь, что автоматически приведет к росту стоимости драгоценного металла на мировом рынке, потому что котируется он именно в долларах (обратная корреляция).

Причем ФРС необязательно сразу начинать снижать ставки, реакция рынка последует даже после того, как риторика представителей ФРС начнет меняться с «ястребиной» на «голубиную», подмечает эксперт.

Консультант программы «Управляемый капитал» в СберСтраховании жизни Виталий Тузов согласен с коллегой и аналогично считает, что у золотодобывающей компании хороший потенциал роста в этом году.

«Компания имеет самый низкий уровень затрат плюс инвестиции на унцию золота в мире (так называемый AISC), который составляет порядка $ 900 на унцию. Что касается базового актива компании, то в этом году есть вероятность достигнуть уровня предыдущих максимумов. Также существенным катализатором роста для „Полюса“ будут объявление отложенных дивидендов, что может транслироваться в выплату порядка 10 % от стоимости акции», — аргументирует Виталий Тузов.

Новатэк (MOEX:NVTK)

Эксперты отмечают, что существенным катализатором роста стоимости акции будет ввод в эксплуатацию проекта Арктик СПГ-2, что недавно подтвердил глава компании.

Более краткосрочным триггером станет финальная выплата дивидендов за 2022 год, которая может составить 50–60 рублей на акцию и позволит активу выйти из узкого ценового диапазона, в котором она находится последние несколько месяцев.

Виталий Тузов, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни:

— Риск дополнительного налогового бремени, который является значительным для акций нефтегазового сектора, для «Новатэка» минимален. У компании утверждены существенные затраты на НИОКР в таком стратегическом направлении развития, как сегмент СПГ, что является определенным щитом от налоговых инициатив. Уже утвержденное повышение налога на прибыль не окажет существенного воздействия на финансовые показатели компании.

Фосагро (MOEX:PHOR)

По мнению экспертов Финтолк, компания обладает санкционным иммунитетом, учитывая объем производства и долю компании на рынке фосфорных и комплексных удобрений на мировом рынке. При сохранении текущей ситуации на рынке можно ожидать близкие результаты к предыдущему году по выручке.

Эксперт Финтолка, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни Виталий Тузов выделяет несколько причин, почему активы «Фосарго» могут взлететь в 2023 году:

- Существенным триггером для роста акций компании будет выплата дивидендов, исходя из 100 % денежного потока.

- Дополнительным драйвером также станет дифференциация экспортной пошлины по различным видам удобрений. Это станет катализатором положительной переоценки рынком уже заложенного негативного эффекта от инициатив МинФина. Это может позволить акциям Фосагро реализовать 40 % потенциала роста.

Эксперты Финтолка также настораживают, что в 2023 году необходимо быть максимально осторожным. Так как на глобальных рынках продолжается медвежий тренд. Кроме вызовов предыдущего года на горизонте возникают новые вызовы для экономики в целом и для рынка акций в частности: все больше разговоров о безвозмездных взносах в бюджет для бизнеса, о дефиците российского бюджета, о глобальной рецессии.

Александр Емельянов, заместитель генерального директора ООО «УК «Инфорс Капитал»:

— Считаю, что 2023 принесет существенное падение российского рынка акций. Поход к 1 700–1 600 пунктам по индексу Мосбиржи считаю реальным и вполне логичным, а это примерно − 25 % от текущих значений.

А для того, чтобы избежать существенных потерь, необходимо сформировать портфель из надежных эмитентов и не инвестировать заемные средства.

Александр Рябинин, независимый эксперт:

— Предлагаю сформировать надежный портфель с высоким потенциалом роста: «Сбер», «Полиметалл» и «Магнит» — технически хорошо выглядят, хорошая устойчивость компаний. Они дадут нам надежность и хоть какую-то уверенность в завтрашнем дне. VK, «СПБ биржа» и «Аэрофлот» — аналогично вполне могут дать высокую доходность. Данные акции очень низко оценены и перепроданы, но уже видны покупки в них крупными игроками, так что вполне можно рассмотреть эти активы для включения в свой портфель.