Здравствуйте, друзья!

Акция в процессе своего движения от выпуска до попадания в инвестиционный портфель инвестора несколько раз меняет свою стоимость. В статье разберем, с какой цены она начинает свой путь. Расскажем, что такое номинальная стоимость акции простыми словами и как ее определить.

Что означает понятие

Номинальная стоимость акции – это стоимостный показатель, который отражает долю уставного капитала, приходящуюся на одну ценную бумагу.

Процесс ее определения упрощенно выглядит так:

- Принимается решение о создании акционерного предприятия. Учредители определяют величину уставного капитала.

- Определяется количество ценных бумаг, которое будет выпущено предприятием.

- Рассчитывается номинальная стоимость одной бумаги.

- Часть выпущенных бумаг распределяется среди учредителей по номинальной цене, оставшееся количество направляется для реализации другим акционерам, в т. ч. путем свободной продажи на фондовом рынке через IPO.

Основным нормативным документом, который регулирует эмиссию, является Федеральный закон “Об акционерных обществах” от 26.12.1995. Согласно ему номинал всех обыкновенных акций должен быть одинаковым.

Стоимость привилегированных ценных бумаг не должна быть меньше стоимости обыкновенных.

Когда акции существовали в бумажном виде, номинал обязательно записывался на лицевой стороне бумаги. Сегодня эта информация содержится в электронном реестре.

- Эмиссионная – стоимость, по которой ценная бумага выходит на биржу в процессе первичного размещения. Она может быть равна или больше номинальной, отсюда возникает или не возникает эмиссионный доход.

- Балансовая – определяется путем деления чистых активов компании на количество акций. Если она превышает рыночную, то стоит ожидать роста котировок ценных бумаг компании.

- Выкупная – цена, по которой эмитент готов выкупить с рынка свои ценные бумаги у акционеров.

- Рыночная – цена, которая складывается в процессе свободных торгов на бирже на основе спроса и предложения.

Чем отличается от рыночной цены

Главное отличие номинальной цены от рыночной в том, что первая не меняется в процессе биржевых торгов. Инвестора же в первую очередь интересует именно рыночная котировка. Ее увеличение приведет к росту доходов, а снижение – к убыткам.

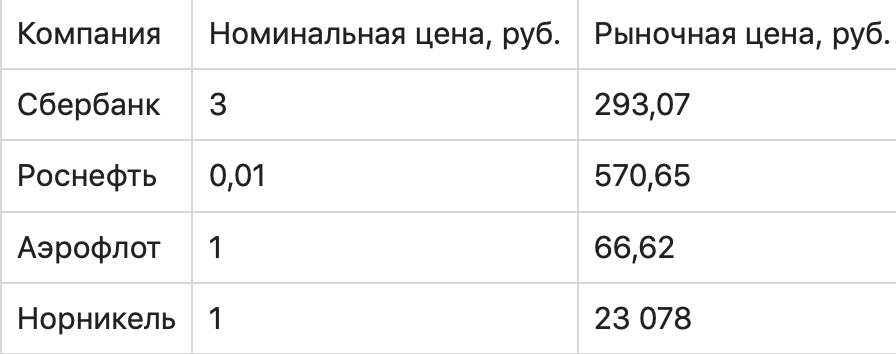

Сравним номинальную и рыночную стоимость обыкновенных акций нескольких крупнейших компаний России (по состоянию на конец марта 2021 года). У ГМК “Норникель” рыночная цена больше номинальной в 23 078 раз, а у Роснефти – в 57 065 раз.

Есть и бумаги, которые за все время обращения на фондовой бирже так и не смогли далеко уйти от своего номинала. Например, акции ВТБ сейчас торгуются по 0,04 руб. при номинале 0,01 руб. А у компании ФСК ЕЭС сегодняшние котировки ниже номинала: 0,21736 руб. против 0,5 руб. в Уставе.

Как определить

Формула расчета:

Номинальная стоимость = Уставный капитал компании / Количество акций

- ПАО “Сбербанк”. Уставный капитал равен 67 760 844 000 руб. Банк разместил 21 586 948 000 обыкновенных и 1 000 000 000 привилегированных акций. Подставим значение в формулу и получим, что номинал акции составляет 3 руб.

- ПАО “Нефтяная компания Роснефть”. Уставный капитал составляет 105 981 778,17 руб. Количество выпущенных обыкновенных акций – 10 598 177 817 штук. Следовательно, их номинальная стоимость – 1 копейка.

Все эти вычисления можно не проводить. Необходимые сведения закреплены в Уставе любого акционерного общества. Если предприятие становится публичным и выходит на фондовую биржу, то оно обязано публиковать учредительные и финансовые документы в свободном доступе.

Примеры изменения

- Консолидация – процесс объединения нескольких акций в одну, если рыночная цена стала слишком низкой.

- Сплит – процесс разделения акции на несколько штук с целью снижения ее рыночной котировки и повышения доступности для инвесторов.

Оба процесса рассматриваются и утверждаются общим собранием акционеров. При консолидации и сплите доля акционера не меняется. В первом случае он будет владеть меньшим количеством ценных бумаг, но их стоимостная оценка выросла. Во втором случае ценных бумаг станет больше при меньшем номинале. Капитал инвестора не изменится.

Зачем инвестору знать номинальную цену долевой ценной бумаги

В практической инвестиционной деятельности большую ценность представляет рыночная цена бумаги.

- Когда необходимо узнать уставный капитал компании. Например, при выборе объекта инвестирования предприятие с маленьким капиталом не будет представлять интереса, потому что не имеет достаточного имущества.

- Для анализа динамики развития компании. Чем выше разница между номиналом и рыночной котировкой, чем устойчивее рост последней в течение длительного времени, тем интереснее компания для инвестора.

Заключение

Номинальная стоимость – базовый показатель, значение которого закрепляется в учредительных документах и может меняться только в исключительных случаях. Информация о ней нужна для принятия решения об инвестировании в компанию, но только с учетом результатов проведенного фундаментального анализа.

Обыкновенная акция — это эмиссионная ценная бумага, которая выпускается (эмитируется) акционерным обществом (АО) для привлечения инвестиций. Эмиссия — процесс выпуска акций обществом. Каждая акция имеет номинальную стоимость. Сумма номинальных стоимостей размещённых акций образует уставный капитал АО. Размер уставного капитала указан в балансе общества в разделе «Пассивы». Кроме того, у общества могут быть так называемые объявленные акции, т. е. ещё не размещённые акции — их выпуск возможен в неопределённом будущем, и в реальной жизни компании такие акции не участвуют.

Акционер имеет право получать часть прибыли АО в виде дивидендов. Решение о выплате принимает собрание акционеров или совет директоров. При ликвидации компании акционер имеет право получить часть её имущества в денежном эквиваленте пропорционально стоимости бумаг.

Виды обыкновенных акций

Акции бывают обыкновенные и привилегированные. Первые (обыкновенные) всегда дают право голоса на собрании акционеров. Вторые (привилегированные), как правило, не дают право голоса, зато по ним в первоочерёдном порядке выплачиваются дивиденды. Строго говоря: обыкновенные и привилегированные — это и есть «виды акций».

Когда становится понятно, что такое обыкновенные акции, нужно изучить их типы. Под понятием «типы» мы подразумеваем не строгий термин, а, скорее, деление акций на основе экономических критериев. Эти типы отличаются соотношением прибыли и инвестиционных рисков, ростом стоимости, ликвидностью, размерами дивидендов, локацией и надёжностью эмитентов, а также другими показателями.

Голубые фишки

Это ценные бумаги надёжных, популярных у инвесторов компаний, которые давно работают на рынке и имеют высокую стоимость активов. Чаще всего они отличаются стабильными, но небольшими дивидендными доходностями. Впрочем, по некоторым «голубым фишкам» дивиденды могут не выплачиваться довольно долго, но бывает и наоборот — когда «голубые фишки» платят щедрые дивиденды.

Кстати, «голубыми фишками» называют лучшие бумаги — в казино так обозначают самые ценные ставки.

Как правило, чем надёжнее эмитент, тем ниже доходность активов. Включать бумаги с невысокими доходностями в портфель стоит для того, чтобы повысить степень защищённости в период кризиса.

Акции роста

К этому типу относятся обыкновенные акции, ценность которых будет увеличиваться в будущем (обычно в перспективе нескольких лет). «Будет» здесь не обязательство, а надежда. Часто акциями роста считают недооценённые акции молодых, быстро развивающихся компаний, которые внедряют новые технологии или разрабатывают ноу-хау. Держатели таких активов не получают дивиденды: в период роста руководство наверняка направит прибыль на развитие.

Для удобства разновидности обыкновенных акций по их инвестиционной привлекательности приведены в таблице:

Классы

В США можно встретить обыкновенные акции различных классов — А, В, С. Они дают различные права на участие в собрании акционеров. Однако российский закон сегодня лаконичен. В нашей стране обыкновенные акции одинаковые, дают собственникам равные права (ст. 31 Закона об Акционерных Обществах). Раньше можно было встретить разнообразные обыкновенные акции. Например, ещё живы владельцы «акций членов трудового коллектива». Эти бумаги придумали под самый конец существования СССР и успели раздать на немногих предприятиях. Но с течением времени они превратились в привычные обыкновенные акции.

Существует категория особых обыкновенных акций — это так называемые «золотые акции». Ещё их называют акции со специальными правами. Владельцем таких акций может быть только государство РФ или субъект Федерации. Вопреки названию, они не имеют никакого отношения к благородному металлу. «Золотая акция» — это особая ценная бумага, которая может выпускаться в ходе приватизации. Она имеет рядовую номинальную стоимость и право на получение дивидендов. Но при голосовании «золотая акция» даёт право вето на решения собрания акционеров. Если в ходе приватизации «золотая акция» продаётся частному собственнику, то она автоматически теряет свои особые права, превращаясь в самую простую.

За границей можно встретить разные классы обыкновенных акций, например, со специальными правами для учредителей, с повышенными дивидендами и пр. При покупке зарубежных ценных бумаг особенности разных видов следует узнать применительно к конкретной стране.

Оценка стоимости простых акций — номинальная и рыночная цена

Номинальная стоимость — это часть уставного капитала АО. Она указывается в проспекте эмиссии акции и Уставе, используется при расчёте дивидендов. Рыночные цены — это текущие котировки на фондовой бирже (или внебиржевом рынке) — то, за сколько продают и покупают этот актив. Рыночная стоимость и номинальная стоимость обыкновенных акций никак не связаны. Они могут быть близки или даже совпадать, а могут различаться в сто и более раз.

Права и плюсы владельца обыкновенных акций

Акционер, который купил обыкновенные ценные бумаги («обычку»), имеет ряд прав:

- получать доходы в виде дивидендов пропорционально количеству акций, которыми он владеет;

- претендовать на часть имущества компании при её ликвидации (после удовлетворения требований кредиторов и требований держателей привилегированных акций);

- получать сведения об акциях и деятельности эмитента;

- участвовать в принятии решений и управлении акционерным капиталом.

Держатель обыкновенных акций имеет право голосовать на собрании акционеров по всем вопросам — в том числе о распределении прибыли. Ещё один плюс — право на выкуп бумаг в случае дополнительных эмиссий до размещения на биржевых площадках.

Минусы

Держатели небольшого пакета обыкновенных акций почти не оказывают влияния на принятие решений. Дивиденды выплачиваются не всегда, а только если выполнены два условия: компания получила прибыль, собрание акционеров приняло решение направить часть прибыли на выплаты.

Как торгуют простыми акциями — принцип и порядок купли-продажи

Простые акции обращаются на фондовой бирже и вне её. На бирже торгуются акции только надёжных эмитентов, прошедшие процедуру листинга. Бумаги, не допущенные в биржевую продажу, покупают и продают на внебиржевом рынке. Вне биржи нет листинга. Риски сторон на таком рынке очень велики. Стороны договариваются о купле-продаже без посредников.

Порядок торговли на фондовой бирже по шагам:

- Выбрать рынок — отечественный или иностранный.

- Выбрать брокера, открыть счёт для торговли.

- Установить на ПК торговый терминал (софт для торговли).

- Потренироваться на тестовом сервере, сделать несколько пробных операций.

- Внести деньги на брокерский счёт, выбрать акции для реальной покупки и приобрести.

Прибыль на обыкновенную акцию

Прибыль на акцию рассчитывается так: чистая прибыль эмитента в отчётном периоде делится на количество эмитированных акций. Чем выше показатель, тем привлекательнее АО для инвестора. Владелец обыкновенных акций может заработать двумя способами: получение дивидендов и продажа бумаги дороже. Дивидендный доход не гарантирован: компания может сработать в убыток или собрание акционеров решит направить прибыль на развитие. Прибыль от продажи можно получить, если купить недооценённые бумаги и дождаться роста котировок, после чего продать дороже.

Расходы: оплата услуг брокера и регистратора или депозитария, уплата налога на полученный доход.

Выплаты дивидендов по акциям — порядок и этапы

Сначала выплачивается процент держателям привилегированных акций, затем — простых.

Основные моменты выплаты дивидендов по простым акциям:

- Объявление совета директоров о том, что выплата предлагается.

- Собрание акционеров, которое утверждает предложение совета директоров.

- Назначение даты закрытия реестра.

- Необходимо учитывать существование экс-дивидендной даты, после которой до закрытия реестра остаётся два рабочих дня (если покупать акции на бирже). Если же акции приобретаются на внебиржевом рынке, то время оформления уточняется отдельно — как правило, оно дольше, чем на бирже. Инвесторы, которые купили акции в этот промежуток, дивиденды не получат.

- Объявление даты фактической выплаты.

Прочие причины, по которым не начисляются дивиденды держателям простых акций: решение совета директоров, появление финансовых проблем, необходимость направить средства на другие цели.

Ликвидация АО

После завершения ликвидации акционерного общества имущество распределяется в таком порядке: расчёты с налоговыми органами и контрагентами, начисление компенсации обладателям привилегированных акций, начисления по «обычке». Преимуществом пользуются кредиторы и привилегированные инвесторы.

Вывод: чтобы обезопасить себя от потерь, следует покупать «голубые фишки».

Где купить

Чтобы инвестору сделать выбор, где покупать акции, нужно понять, что именно он покупает, а также, где и кому он будет это продавать. Поясним: есть биржевой и внебиржевой рынок.

Допустим, вы решили скупить ценные бумаги Н-ской машиностроительной колонны №ХХХ. Бессмысленно искать их на Московской или Петербургской биржах. Подобные бумаги не будут допущены к торгам. И даже если компания чуть крупнее и акции формально могут обращаться на организованной площадке, они давно скуплены крупными акционерами — нет никакого смысла выставлять заявки на покупку.

В девяностые годы, после приватизации, на руках у работников заводов и фабрик оказалось большое число мелких пакетов акций разных предприятий. Очень интересные бумаги задёшево можно было приобрести и лично, и через агентов, расклеивая объявления «у проходной». Когда в стране стали открываться биржи, то у брокеров появился особый бизнес: разница между настоящей (биржевой) ценой и ценой «у проходной» различалась порой в десять раз. И тогда действительно был смысл скупать акции, чтобы затем отправить их на торговый биржевой счёт. Маржа была сумасшедшей, хотя морально многие настоящие профессионалы за глаза назвали такую стратегию «ограблением бабушек».

Времена эти давно прошли: большая часть интересных акций скуплены, а другие акции уже перестали быть интересными (например, предприятия разорились). Но это не значит, что внебиржевой рынок умер. Бывают ситуации, когда крупный пакет небольшого предприятия переходит новому хозяину. Но, опять же, это история не для мелких частных инвесторов. К тому же при нужде в деньгах искать покупателя на внебиржевом рынке сложно.

А вот самые интересные бумаги крупных нефтегазовых компаний, банков, металлургических комбинатов, производителей удобрений и т. д. надо приобретать на биржах.

Покупать лучше всего на фондовых биржах по ряду причин. Но главное, это безопасно, быстро и связано с минимальными издержками на операцию (комиссию или плату за хранение ценных бумаг). Кроме того, в случае необходимости ликвидную акцию всегда можно продать.

Пакеты акций

Пакет — это акции, которые находятся у одного владельца. Виды пакетов и количество бумаг:

- миноритарный — от 1% до 25%;

- блокирующий — от 25% + 1 шт. до 50%;

- контрольный — от 50% + 1 шт.

Владение пакетом даёт права в зависимости от количества бумаг: 2%, 10%, 20% и 75% + 1 шт., более 95%. Розничные владельцы — те, которые владеют менее 1% бумаг. У них нет прав, кроме голосования на общем собрании и прав на получение дивидендов.

Отличия простых акций от облигаций с купонным начислением дохода

Это разные инструменты. Держатели акций могут получить доход выше ожидаемого или потерпеть убытки. Владельцы облигаций получают фиксированный доход, размер которого известен заранее.

Важно! В случае ликвидации компании держатели облигаций имеют приоритет по выплатам.

В чем разница между привилегированными и обычными акциями?

Основное, чем отличаются привилегированные акции от обычных, — права. Привилегированные («префы», от англ. preferred) не дают права голосовать на собраниях, но гарантируют дивидендные выплаты. У обычных акционеров есть право голоса, но нет приоритета в дивидендных выплатах. Если у АО недостаточно средств на выплату собственникам «префов», они получают право голоса наряду с держателями «обычки». В большинстве случаев право голоса прекращается в момент полной выплаты, но в уставе АО могут быть зафиксированы другие варианты.

На какой срок выпускаются обыкновенные акции?

Обыкновенные акции (да и вообще любые акции) не имеют срока обращения. Они существуют столько, сколько существует само акционерное общество, которое их выпустило. При этом некоторые акции могут окончить свое существование раньше — если АО выкупило ранее размещённые акции у владельцев на свой баланс, то такие акции могут быть погашены.

Что такое ограниченные простые акции?

В законе РФ не предусмотрено существование обыкновенных акций с ограниченными правами (ограниченных акций). Но в зарубежной практике такие ценные бумаги встречаются — по ним ограничено право голоса, возможность свободной перепродажи, есть и другие ограничения. Конкретный список ограничений необходимо сверять по законодательству государства, в юрисдикции которого они выпущены, а также уточнять в проспекте эмиссии.

Нужно ли платить налоги при получении дохода от акций?

Да, нужно. Если речь идёт о налоге по дивидендам от российских АО, то для акционеров-россиян всё просто. Они удерживаются автоматически у источника. Акционеру приходят так называемые «чистые деньги», то есть деньги после уплаты налога. Никаких специальных действий для их уплаты предпринимать не нужно. Стоит обратить внимание на то, что недавно в РФ отказались от плоской шкалы подоходного налога, и обеспеченным людям необходимо помнить о барьере, когда налог выплачивается по повышенной ставке.

Если речь идёт об иностранных бумагах, то информацию по уплате налога необходимо уточнить у своего брокера. Во-первых, чтобы не платить налог два раза (в стране происхождении денег и в России), а во вторых — чтобы правильно заполнить сложные формы отчётности.

При продаже акций платить налог надо с разницы цены покупки и продажи. В сложных случаях лучше обратиться к помощи финансовых консультантов.

1. Уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами.

Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Все акции общества являются бездокументарными. Акции непубличного общества могут быть выпущены в виде цифровых финансовых активов с учетом особенностей и условий, определенных Федеральным законом «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации».

(в ред. Федерального закона от 31.07.2020 N 259-ФЗ)

(см. текст в предыдущей редакции)

Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Номинальная стоимость привилегированных акций одного типа и объем предоставляемых ими прав должны быть одинаковыми.

При учреждении общества все его акции должны быть размещены среди учредителей.

(п. 1 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

В целях п. 2 ст. 25 определенные привилегированные акции банка не учитываются при расчете доли таких акций в общем объеме уставного капитала (ФЗ от 13.10.2008 N 173-ФЗ, ФЗ от 29.12.2014 N 451-ФЗ).

2. Номинальная стоимость размещенных привилегированных акций общества не должна превышать 25 процентов от уставного капитала общества. Публичное общество не вправе размещать привилегированные акции, номинальная стоимость которых ниже номинальной стоимости обыкновенных акций.

(п. 2 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей редакции)

3. Если при осуществлении преимущественного права на приобретение акций, продаваемых акционером непубличного общества, при осуществлении преимущественного права на приобретение дополнительных акций, а также при консолидации акций приобретение акционером целого числа акций невозможно, образуются части акций (далее — дробные акции).

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей редакции)

Дробная акция предоставляет акционеру — ее владельцу права, предоставляемые акцией соответствующей категории (типа), в объеме, соответствующем части целой акции, которую она составляет.

Для целей отражения в уставе общества общего количества размещенных акций все размещенные дробные акции суммируются. В случае, если в результате этого образуется дробное число, в уставе общества количество размещенных акций выражается дробным числом.

Дробные акции обращаются наравне с целыми акциями. В случае, если одно лицо приобретает две и более дробные акции одной категории (типа), эти акции образуют одну целую и (или) дробную акцию, равную сумме этих дробных акций.

(п. 3 введен Федеральным законом от 07.08.2001 N 120-ФЗ)

Главное

Hide

- Понятие и характеристики акций

- Понятие и особенности облигаций

- В чем заключается отличие акций от облигаций

- Сравнительная таблица особенностей акций и облигаций

- Что выбрать для инвестирования

Среди частных инвесторов, торгующих на фондовых биржах, акции и облигации являются наиболее популярными средствами вложения и преумножения капитала. Однако, несмотря на их кажущуюся простоту и доступность, начинающему биржевому игроку перед началом торговли стоит разобраться в их особенностях и различиях. Это поможет инвестировать осознанно и с прогнозируемым результатом. Сегодня мы в деталях рассмотрим эти два финансовых инструмента. Определим, в чем состоит отличие акции от облигации, и решим, каким бумагам нужно отдать предпочтение в той или иной ситуации.

Понятие и характеристики акций

Акция — это долевая ценная бумага, подтверждающая право ее обладателя на определенную долю имущества компании, долю в акционерном бизнесе. Приобретая ее, инвестор автоматически становится одним из акционеров коммерческой организации. Вместе с этим статусом он получает возможность участия в принятии коллективных решений о развитии компании. Также он может претендовать на получение части прибыли фирмы в виде дивидендов, если такое поощрение акционеров предусмотрено корпоративным уставом и решениями руководства. Право голоса и получения прибыли пропорционально доле в акционерном капитале, которую предоставляет ему купленный пакет акций.

Акции выпускаются компаниями, практикующими акционерную форму хозяйствования и распределения уставного капитала. Инвесторы могут приобретать их напрямую у эмитента или действующих акционеров, но наибольшее число бумаг такого типа продается и покупается на фондовых биржах, где происходит их свободный оборот.

Чаще всего акции делят на два вида:

- Обыкновенные или простые, дающие обладателю право участвовать в общем собрании акционеров, голосовать на нем, получать дивиденды, а также претендовать на долю имущества при ликвидации компании.

- Привилегированные, дающие приоритет при получении дивидендов и ликвидационных выплат, но ограничивающих владельцев в управленческих полномочиях. По привилегированным акциям размер дивидендов четко определен и обычно гарантирован даже при отсутствии у компании прибыли. Но обладатель таких бумаг не имеет права голоса на общих собраниях акционеров, за исключением определенных случаев, затрагивающих его собственные интересы.

Заработок на акциях складывается из двух основных видов дохода:

- прибыль при перепродаже актива, образующаяся из разницы цены покупки и продажи;

- дивидендные выплаты (если они предусмотрены).

Также доход по акциям можно получить при наличии курсовой разницы. Положительное сальдо может образоваться даже при убыточной реализации актива или продаже его «в ноль», если он приобретался за иностранную валюту и за время обладания им валютный курс изменился.

Понятие и особенности облигаций

Ключевое отличие облигаций от акций заключается в том, что они являются долговыми ценными бумагами, а не долевыми. Облигации (или бонды) закрепляют за владельцем право возврата вложенных им средств в четко оговоренный период и получения сверх того фиксированного купонного дохода на протяжении всего срока удержания бумаги. Фактически бонды представляют собой денежные займы: заемщиком выступает эмитент, а заимодавцем — инвестор. Купонный доход по ним является платой за использование займа. Преимуществом таких ценных бумаг является то, что условия их использования и реализации заранее определены и неизменны. По ним легко спрогнозировать будущий доход.

Облигации выпускаются коммерческими организациями, государствами и их региональными властями. Наиболее распространенная классификация бондов связана как раз с типом эмитента. В соответствии с ней выделяют облигации:

- государственные — эмитированные государственными органами, например, министерством финансов;

- муниципальные — выпускаемые органами региональной власти, например, отдельными областями, краями, автономными республиками;

- корпоративные — с коммерческими организациями в роли эмитентов.

Прибыль от обладания облигациями складывается из двух компонентов:

- периодичные купонные выплаты;

- положительная разница цены покупки и цены продажи (или погашения).

Как и в случае с акциями, доход также может принести изменение курса валют, если облигации приобретались за иностранную валюту. К таким бумагам относятся, например облигации внешних займов, номинированные в иностранной валюте.

В чем заключается отличие акций от облигаций

Акции и облигации — это два принципиально разных вида ценных бумаг. Первые являются долевыми, вторые — долговыми. У них отличаются особенности обращения, формирования дохода и объем прав.

Держатели акций участвуют в управлении организацией, претендуют на часть ее коллективного имущества в соответствии со своей долей, получают дивидендный доход из чистой прибыли фирмы. Бумаги торгуются на бирже неограниченное количество времени и постоянно меняются в цене. Их обладатель при изменении котировок может как выиграть, так и проиграть. Его доход не гарантирован. Дивиденды могут не выплачиваться при отсутствии прибыли или если так решат руководители бизнеса. Владеть бумагами можно сколь угодно долго и продать, когда захочется.

Если эмитент обанкротится, гарантий по возврату вложенных средств нет. Инвестор может полагаться только на получение части средств, оставшихся после распродажи имущества банкрота, в судебном порядке. В очереди кредиторов при банкротстве он будет находиться на последнем месте, т.е. может не получить ничего.

Обладатели облигаций не имеют никакого отношения к управлению организацией или структурой, выпустившей бумаги, и не могут претендовать на ее имущество. Они выступают лишь кредиторами, фактически предоставляя в долг эмитенту те деньги, которые они вкладывают в покупку бумаги. Взамен получают обязательство возврата номинальной стоимости бумаги и купонный доход. Прибыль по облигациям определена заранее и гарантирована. Купоны выплачиваются определенного размера и по графику. Бумаги свободно торгуются на бирже, их можно перепродать при желании. Однако предельный срок удержания ограничен датой погашения — днем, когда эмитент должен выкупить бумагу и вернуть тем самым занятые средства. Рыночная стоимость бондов меняется незначительно и обычно находится в районе номинальной цены бумаги.

В случае банкротства эмитента гарантий возврата вложенных средств нет. Но инвестор может в судебном порядке претендовать на часть средств, оставшихся после реализации имущества банкрота, в размере номинальной стоимости бумаги и невыплаченных купонов. Он будет помещен в очередь кредиторов раньше владельцев акций, вероятность получения взысканных по суду средств будет выше, чем у них.

Сравнительная таблица особенностей акций и облигаций

Для большей наглядности мы вынесли отличительные черты двух сравниваемых финансовых инструментов в таблицу.

| Характеристика | Акции | Облигации |

| Роль владельца | Долевой участник бизнеса | Кредитор, заимодавец |

| Сущность бумаги | Долевая бумага | Долговая бумага |

| Управленческие полномочия | Предоставляются владельцам простых акций. Предоставляются в значительно ограниченном формате владельцам привилегированных акций. | Не предоставляются |

| Совокупные источники прибыли для инвестора | Прибыль при реализации, дивиденды, курсовая разница | Прибыль при реализации или погашении, купонные выплаты, курсовая разница |

| Колебания котировок | Значительные | Незначительные |

| Рыночная стоимость | Определяется результатами работы компании, перспективами ее развития | Определяется размером процентных ставок на рынке |

| Волатильность | Может быть сильной | Невысокая |

| Размер регулярного дохода (дивиденды или купоны) | Не определен для обладателей простых акций. Частично определен для держателей привилегированных бумаг. | Определен заранее |

| Прибыльность | Итоговая доходность ничем не ограничена. Прибыль может быть высокой. | Доходность умеренная |

| Эмитент | Акционерное общество | Коммерческая организация с любой формой хозяйствования, государственные или муниципальные органы |

| Срок обращения | Не ограничен. Бумаги изымаются из обращения только при делистинге с биржи. | Ограничен сроком погашения бумаги |

| Степень риска | Высокая | Низкая |

Что выбрать для инвестирования

На вопрос, что лучше для инвестиций — акции или облигации, — однозначного ответа нет. При принятии решения все определяется инвестиционной стратегией, целями и сроком вложений, готовностью к риску, желаемой прибылью и величиной инвестиционного капитала.

Бонды более прогнозируемы и надежны, но прибыль по ним не столь значительна. В долгосрочной перспективе акции способны показать куда большую доходность. Но на коротких временных интервалах они могут серьезно проседать в стоимости, поэтому относятся к более рискованным вложениям.

Если инвестор готов к повышенному риску, тщательному изучению перспектив компаний и их бумаг, трате времени на составление и периодический пересмотр портфеля инвестиций, если он обладает неплохим багажом знаний о фондовом рынке, ему лучше акцентировать внимание на акциях.

Более осторожным консерваторам, не претендующим на сверхприбыль, и людям, не обладающим серьезными знаниями и временем на постоянный мониторинг рынка, лучше предпочесть облигации.

Эксперты считают оптимальным вариантом комбинирование в рамках одного портфеля разных видов бумаг. Сбалансированный, диверсифицированный набор акций и облигаций нескольких эмитентов из разных стран, отраслей и с различающимися стратегиями развития, обеспечит неплохой доход с минимальным уровнем риска. Подробнее о том, что такое диверсификация и как ее проводить, читайте в нашем отдельном материале.

Итак, мы разобрались, в чем существенные отличия двух самых популярных на рынке видов ценных бумаг. Надеемся, начинающим инвесторам наш материал поможет сориентироваться в разнообразии финасовых инструментов и выгодно торговать на бирже.

Документ, который удостоверяет имущественные права, либо отношения займа владельца этого документа по отношению к лицу, выпустившему такой документ, называется ценной бумагой. Форма, в которой выпускается ценная бумага, определяется национальным законодательством.

Видео лекция — Ценные бумаги. Их виды. Акции. Часть 1

Ценную бумагу принято отождествлять с особой формой капитала. Она может независимо от самого капитала, который существует в товарной, денежной форме, обращаться на фондовом рынке как товар и также может приносить определенный доход. Права на капитал в виде ценной бумаги зафиксированы в той форме, в которой выпущена сама ценная бумага.

Как и любой капитал, ценная бумага имеет свою стоимость, которая по-другому может называться – потребительной стоимостью. Те права, которыми наделена конкретная ценная бумага, выражаются в ее потребительной стоимости.

Мерой реализации этих прав выступает качество ценной бумаги. Показателем качества ценной бумаги являются:

- прежде всего, ликвидность ценной бумаги, то есть ее способность быстро продаваться на биржевом или внебиржевом рынке ценных бумаг, то есть постоянный устойчивый спрос на нее. Чем он выше, тем ценная бумага ликвиднее;

- доходность ценной бумаги, то есть ее способность приносить владельцу определенный доход;

- возможный риск ценной бумаги, то есть когда существует вероятность того, что она потеряет полностью ликвидность и доходность, либо утратит их частично.

История возникновения и развития ценных бумаг достаточно длительная. Первой классической ценной бумагой принято считать вексель – долговое обязательство или долговая расписка. Вексель возник около 700 — 800 лет назад в Италии, примерно в двенадцатом столетии. В те времена на Апеннинском полуострове успешно развивались свободные города, которые не подчинялись ни одному монарху и также над ними фактически не было власти Папы Римского. Италия в средние века одно из наиболее развитых экономически государств с высоким уровнем урбанизации, то есть городского населения, в которое было большое множество процветающих городов – Милан, Болонья, Венеция, Генуя, Рим, Тоскана, Флоренция и другие. На тот момент это была наиболее экономически развитая территория Западной Европы, только через два-три столетия городам Нидерландов удалось приблизиться к уровню итальянских городов по своему развитию. Развитие итальянских городов было обусловлено выгодным географическим расположением, поскольку все торговые пути в то время, что морские, что сухопутные проходили через Апеннинский полуостров. Итальянские города стали посредниками в торговле между Ближним Востоком, Африкой и Азией с одной стороны и Западной Европой с другой стороны. К XIII веку Италия насчитывала около семидесяти независимых городов-государств. Также Италия помимо международной торговли опиралась на самое развитое по тем временам сельское хозяйство на своих плодородных землях. Неудивительно, что первые менялы, а позже коммерческие банки, возникли именно в итальянских городах. Италию также следует признать первым местом, где возникли ценные бумаги в виде векселей (долговых расписок), которые оформляли менялы и купцы по сделкам с отсрочкой платежа за поставленные товары, приобретаемые деньги, оказанные услуги и т.д. Примерно в это время возникает и прообраз фондового рынка. Купцы со всего света стали заключать сделки, оформляемые векселями на товарных, как правило, оптовых рынках. Примерно в это же время и появляются прообразы облигаций. Когда государственные учреждения, частные лица и крупные компании занимают деньги, оформляя их процентной ценной бумагой. Впоследствии, с дальнейшим развитием капитализма и свободной торговли, в 1592 году, в бельгийском портовом городе Атверпен, состоялись первые биржевые торги ценными бумагами в виде не так давно возникших акций.

Появление ценных бумаг в виде акций принято относить к XV веку в странах Западной Европы в период интенсивного роста капиталистического способа производства и развитию морской торговли, а также значительный рост новых географических открытий. Бурно развивающиеся европейские компании, такие как Ост-Индийская компания, стали объединять средства – купцов, промышленников, судовладельцев для финансирования морских экспедиций. Они объединяли свой капитал на «паях», а для удостоверения права собственности на «пай» выпускали свидетельство, фактически ценную бумагу, которую называли акцией. Такие компании стали называть акционерными обществами и их акционеры (владельцы акций) имели право получать часть прибыли в случае успеха задуманного мероприятия. То есть акции, как ценная бумага, стали служить одним из инструментов привлечения и концентрации капитала для осуществления крупных экономических проектов. Ряд историков считает первым акционерным обществом банк Святого Георгия в Генуе, который акционировался в XV веке. Он впервые использовал классическую ныне схему управления акционерным обществом. Его капитал были поделен на доли, удостоверенные акциями, которые имели свободное обращение. Также они наделяли своих владельцев право голосом, пропорционально числу акций, и право получать часть прибыли общества в виде дивидендов. Высшим органом управления банком являлось собрание держателей (владельцев) акций, то есть акционеров. Данная схема управления акционерным обществом не претерпела принципиальных изменений и до нашего времени. Эпоха великих географических открытий, которая наступила уже после экономического подъема Италии, резко ускорила рост производства в Западной Европе и объемы мировой торговли. Из Нового Света в Европу хлынул огромный поток различных товаров. В странах, имеющих большой торговый флот, а именно – в Голландии, Англии, Франции и Испании стали создаваться и увеличивать объемы деятельности различные акционерные общества, посредством акций привлекающие капиталы для осуществления морских экспедиций. Также в начале XVII века в Амстердаме возникла фондовая биржа, где свободно торговались акции и предлагались для продажи третьим лицам.

Экономические реквизиты ценной бумаги

Каждая ценная бумага в современной экономике имеет свои юридические и экономические характеристики, которые обобщенно можно назвать реквизитами ценной бумаги. Юридические реквизиты устанавливаются соответствующими законами и их уместно разделить на следующие группы:

1. Форма существования ценной бумаги. В соответствии с современным действующим законодательством ценные бумаги могут существовать как в документарной форме, то есть оформленные на бумажном носителе, так и в бездокументарной форме, в виде записей на счетах в депозитарии. Бездокументарная форма, или по-другому их называют – ценные бумаги в электронном виде, позволила значительно ускорить оборот ценных бумаг на биржевых и внебиржевых рынках, а также значительно сократить издержки их обращения и хранения;

2. Срок существования (обращения) ценной бумаги. Это обозначенный срок (длительность обращения) ценной бумаги, установленный условиями ее выпуска либо прямо закрепленный в национальном законодательстве;

3. Принадлежность ценной бумаги. В зависимости от традиционного национального законодательства ценные бумаги, выпускаемые в различных странах, могут быть как именные, так и на предъявителя. На бланках (записях на счетах в депозитарии, в реестре владельцев ценных бумаг) именных ценных бумаг указаны реквизиты юридического лица, либо данные физического лица, которым принадлежит данная именная ценная бумага. Предъявительские ценные бумаги могут существовать только в документарной (бумажной) форме, на них не обозначен их владелец в данный момент и переход прав на них удостоверяется простым вручением ценной бумаги;

4. Обязанное лицо по ценной бумаге. Так лицом является эмитент любой ценной бумаги, то есть тот, кто ее выпустил в обращение и несет ответственность по исполнению всех прав по ней, предусмотренных законом и условиями выпуска (эмиссии). Как правило, обязанными лицами по ценным бумагам, являются юридические лица, за исключением векселя, где обязанным лицом могут выступать индивидуальные предприниматели и физические лица;

5. Номинал ценной бумаги. Представляет собой сумму определенного капитала, обозначенного на конкретной ценной бумаге. По сути, он (номинал) представляет денежную оценку данного капитала – сумма займа, доля в уставном капитале акционерного общества, сумма вклада в банке. Все проценты, дивиденды, доходность и т.д. считаются от номинала ценной бумаги;

6. Предоставляемые права ценной бумагой. Полнее всего отражают саму суть ценной бумаги, а именно право получать по ней доход в виде процентов или дивидендов, право собственности в акционерном обществе, право на возврат предоставленной взаймы суммы (номинала), право голоса на общем собрании акционеров.

Виды ценных бумаг

Акции

Современное законодательство большинства стран мира считает акционерных обществом – коммерческую компанию, уставный капитал (собственные средства учредителей) которой разделен на определенные доли, удостоверяемые акциями и наделяющие владельцев акций правом собственности на эти доли, а также правом получать дивиденды (доходы) по акциям.

Акции акционерных обществ – это ценные бумаги, которые свидетельствуют о внесении денежной доли в уставный капитал акционерного общества, которые дают право голоса пропорционально количеству акций (право на управление акционерным обществом), право получать доходы по акциям в виде дивидендов, а также право на часть имущества (пропорционально количеству акций) в случае ликвидации акционерного общества.

Законы всех стран в настоящее время допускают выпуск акций, как правило, в бездокументарной форме в виде записей на счетах (электронная форма).

Схема, по которой существуют и управляются акционерные общества, примерно во всех странах одинакова. Это собрание акционеров (собственников), которое избирает Правление общества, на которое возлагается оперативное управление текущей деятельностью акционерного общества, а также осуществление различных видов контроля и формирование отчетности перед акционерами (собственниками). Для всех развитых стран характерны одни и те же признаки акционерных обществ:

- акционерное общество является отдельным субъектом права, то есть отдельным юридическим лицом;

- уставный капитал любого акционерного общества разбит на равные части, которые удостоверяются акциями;

- акционерное общество несет перед различными кредиторами имущественную ответственность, в пределах своего имущества;

- собственники, акционеры общества, имею право только на доли уставного капитала общества, и те права, которыми их наделяет акция в соответствии с уставом акционерного общества.

Если взять в целом мировую экономику, то крупные компании (глобальные) существуют, как правило, в форме публичных акционерных обществ. Такая организационная форма дает им целый ряд преимуществ в своей деятельности. К таким несомненным преимуществам в эпоху современной глобальной экономики можно отнести:

- способность привлекать значительные денежные средства инвесторов на мировых фондовых рынка с помощью дополнительной эмиссии (выпуска) акций;

- возможность выпускать значительные облигационные займы на мировых фондов площадках, за счет чего финансировать крупные (капиталоемкие) проекты;

- прозрачность финансовой и хозяйственной деятельности. В большинстве стран публичные акционерные общества раскрывают в СМИ все аспекты своей деятельности, что позволяет значительно легче привлекать средства инвесторов, выходить на новые рынки и т.д.;

- прозрачность состава и структуры собственников (акционеров) компании, что также дает ряд преимуществ при привлечении денежных средств инвесторов и кредиторов.

Достаточно сказать, что 10 крупнейших компаний в мире по капитализации, являются акционерными обществами.

На территории России деятельность акционерных обществ регулирует ФЗ № 208 «Об акционерных обществах», вступивший в силу в 1995 году, но действующий в последней редакции от 01 января 2021 года.

В соответствии с ним в России акционерным обществом признается коммерческая организация, уставный капитал которой распределен на определенное число акций, одинакового номинала, удостоверяющих обязательные права акционеров (владельцев акций) по отношению к акционерному обществу. Акционеры несут риск убытков от деятельности общества, пропорционально количеству принадлежащих им акций. Акционерное общество не отвечает по обязательствам своих акционеров.

Статья 7. ФЗ № 208 «Об акционерных обществах» устанавливает понятия «публичного» и «непубличного» акционерного общества.

«Публичное» акционерное общество может осуществлять эмиссию (выпуск) акций путем открытой подписки и акции могут быть предложены для приобретения третьим лицам без каких-либо ограничений.

«Непубличное» акционерное общество не имеет права проводить эмиссию акций на открытом рынке. Акции такого общества могут быть приобретены только уже действующими акционерами общества. Продажа акций непубличного акционерного общества третьим лицам может осуществляться только с согласия действующих акционеров общества, если они не стали пользоваться правом преимущественного их выкупа.

В соответствии со статьей 25. ФЗ № 208 «Об акционерных обществах», акционерное общество вправе выпускать (размещать) обыкновенные акции и несколько типов привилегированных акций одновременно, все акции, выпускаемые обществом должны быть в бездокументарной форме, то есть в виде записей на счетах у реестродержателя. Закон также устанавливает, что номинальная стоимость всех выпускаемых обыкновенных акций должна быть одинаковой и они должны предоставлять своим акционерам одинаковый объем прав. Тоже касается и привилегированных акций одного типа.

Обыкновенные акции акционерного общества – это ценные бумаги, одного номинала, которые дают право их владельцам участвовать в управлении акционерным обществом (право голоса пропорционально количеству акций), право получать часть прибыли общества в виде дивидендов на одну акцию, а также право на часть имущества общества, в случае его ликвидации. Право получать дивиденды в данном случае не гарантируется. Размер и порядок выплаты дивидендов определяется ежегодным собранием акционеров общества и зависит от различных факторов, в основном от наличия прибыли у общества за прошедший год. Размер дивиденда на одну акцию устанавливается в фиксированной сумме, либо в процентах от номинала.

Привилегированные акции акционерного общества — такие акции ограничивают право голоса на общем собрании акционеров общества, но по ним предусмотрена привилегия в виде гарантированного получения дивидендов, размер которых определен заранее уставом общества и выплачиваются они в любом случае, независимо от решений собрания акционеров общества. Общее количество выпущенных обществом привилегированных акций не должно превышать 25% уставного капитала акционерного общества. В уставе также заранее определяется ликвидационная стоимость по привилегированным акциям, которая будет выплачиваться их владельцам при ликвидации акционерного общества. Также закон допускает выпуск привилегированных акций, по которым заранее не определен размер дивиденда, в этом случае владельцы привилегированных акций имеют такие же права на получение дивидендов, что и владельцы обыкновенных акций.

Дивиденд – это часть прибыли текущего года акционерного общества, который выплачивается владельцам акций. Решение о выплате дивидендов принимается ежегодным собранием акционеров общества как фиксированная сумма на одну акцию, либо устанавливается в процентах от номинала. Источником дивидендов по обыкновенным акциям может быть только прибыль акционерного общества, которая остается после уплаты всех налогов. Таким образом, реализуется право участников общества на получение части прибыли от деятельности акционерного общества. Дивиденды по привилегированным акциям выплачиваются за счет ранее сформированных для этой цели фондов.

Необходимо также отметить, что акции акционерных обществ имеют развитый вторичный рынок, то есть активно продаются и покупаются на биржевом и внебиржевом рынке акций. Стоимость, по которой акция обращается на вторичном рынке называется – курсовой стоимостью акции. Курсовая стоимость акции формируется, как правило, на фондовой бирже под влиянием спроса и предложения на акции данного акционерного общества (эмитента). Курсовая стоимость акции не зависит от ее номинала и формируется исключительно в результате биржевых торгов. Она может быть ниже номинала акции, а может быть и выше, разница бывает в разы, а то и в десятки раз.

Курсовая стоимость акции на открытом рынке (спрос на нее) формируется исходя из различных факторов, а именно, к факторам, увеличивающим курсовую стоимость акции относятся:

- положительные финансовые результаты (прибыль) деятельности акционерного общества за определенный период времени (квартал, год);

- положительные перспективные оценки деятельности акционерного общества различными экспертами, аналитиками и рейтинговыми агентствами;

- в целом стабильный рост отрасли экономики, в которой осуществляет деятельность данное акционерное общество;

- рост национальной экономики государства, в юрисдикции которого находится акционерное общество;

- рост цен на мировом рынке на основную продукцию акционерного общества – нефть, газ, металлы и т.д.

К факторам, снижающим курсовую стоимость акций акционерного общества, относятся:

- отрицательные результаты деятельности общества (убыток) за определенный период (квартал, год);

- кризисные явления в той отрасли экономики, в которую общество осуществляет свою основную деятельность;

- в целом кризисное состояние национальной экономики государства, в юрисдикции которого находится акционерное общество;

- отрицательные рейтинги, которые выставляют обществу рейтинговые агентства, а также различные эксперты и аналитики;

- снижение цен на основную продукцию общества на мировых рынках.