Здравствуйте, друзья!

Акция в процессе своего движения от выпуска до попадания в инвестиционный портфель инвестора несколько раз меняет свою стоимость. В статье разберем, с какой цены она начинает свой путь. Расскажем, что такое номинальная стоимость акции простыми словами и как ее определить.

Что означает понятие

Номинальная стоимость акции – это стоимостный показатель, который отражает долю уставного капитала, приходящуюся на одну ценную бумагу.

Процесс ее определения упрощенно выглядит так:

- Принимается решение о создании акционерного предприятия. Учредители определяют величину уставного капитала.

- Определяется количество ценных бумаг, которое будет выпущено предприятием.

- Рассчитывается номинальная стоимость одной бумаги.

- Часть выпущенных бумаг распределяется среди учредителей по номинальной цене, оставшееся количество направляется для реализации другим акционерам, в т. ч. путем свободной продажи на фондовом рынке через IPO.

Основным нормативным документом, который регулирует эмиссию, является Федеральный закон “Об акционерных обществах” от 26.12.1995. Согласно ему номинал всех обыкновенных акций должен быть одинаковым.

Стоимость привилегированных ценных бумаг не должна быть меньше стоимости обыкновенных.

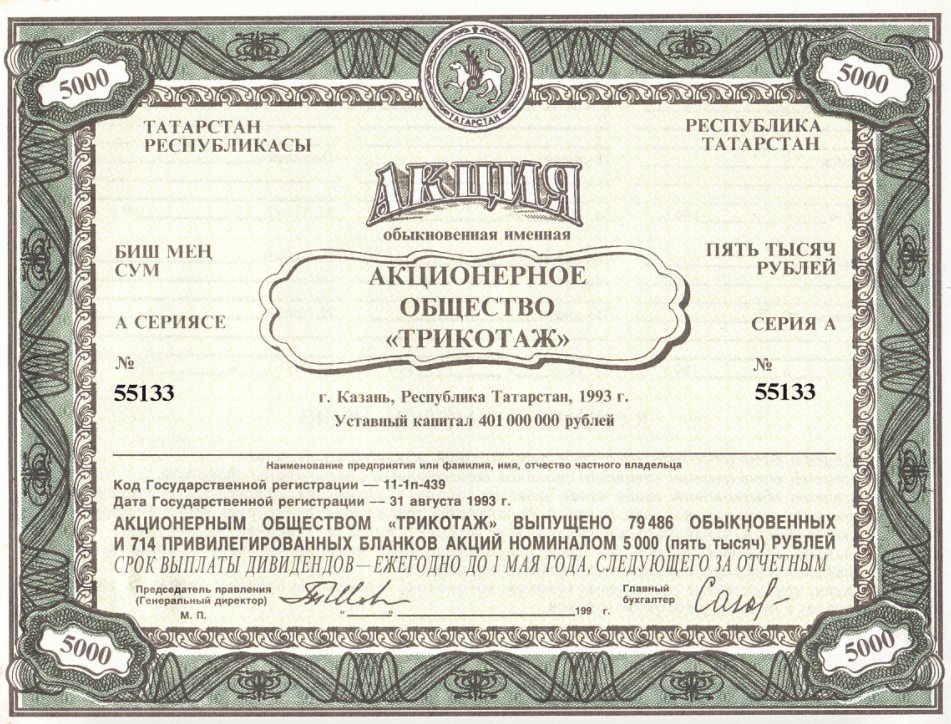

Когда акции существовали в бумажном виде, номинал обязательно записывался на лицевой стороне бумаги. Сегодня эта информация содержится в электронном реестре.

- Эмиссионная – стоимость, по которой ценная бумага выходит на биржу в процессе первичного размещения. Она может быть равна или больше номинальной, отсюда возникает или не возникает эмиссионный доход.

- Балансовая – определяется путем деления чистых активов компании на количество акций. Если она превышает рыночную, то стоит ожидать роста котировок ценных бумаг компании.

- Выкупная – цена, по которой эмитент готов выкупить с рынка свои ценные бумаги у акционеров.

- Рыночная – цена, которая складывается в процессе свободных торгов на бирже на основе спроса и предложения.

Чем отличается от рыночной цены

Главное отличие номинальной цены от рыночной в том, что первая не меняется в процессе биржевых торгов. Инвестора же в первую очередь интересует именно рыночная котировка. Ее увеличение приведет к росту доходов, а снижение – к убыткам.

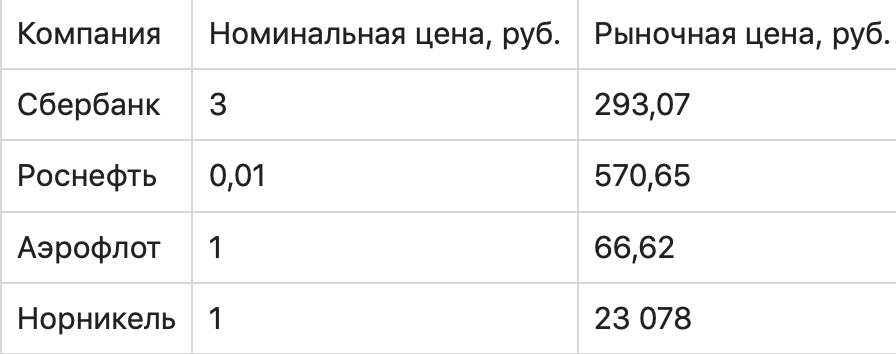

Сравним номинальную и рыночную стоимость обыкновенных акций нескольких крупнейших компаний России (по состоянию на конец марта 2021 года). У ГМК “Норникель” рыночная цена больше номинальной в 23 078 раз, а у Роснефти – в 57 065 раз.

Есть и бумаги, которые за все время обращения на фондовой бирже так и не смогли далеко уйти от своего номинала. Например, акции ВТБ сейчас торгуются по 0,04 руб. при номинале 0,01 руб. А у компании ФСК ЕЭС сегодняшние котировки ниже номинала: 0,21736 руб. против 0,5 руб. в Уставе.

Как определить

Формула расчета:

Номинальная стоимость = Уставный капитал компании / Количество акций

- ПАО “Сбербанк”. Уставный капитал равен 67 760 844 000 руб. Банк разместил 21 586 948 000 обыкновенных и 1 000 000 000 привилегированных акций. Подставим значение в формулу и получим, что номинал акции составляет 3 руб.

- ПАО “Нефтяная компания Роснефть”. Уставный капитал составляет 105 981 778,17 руб. Количество выпущенных обыкновенных акций – 10 598 177 817 штук. Следовательно, их номинальная стоимость – 1 копейка.

Все эти вычисления можно не проводить. Необходимые сведения закреплены в Уставе любого акционерного общества. Если предприятие становится публичным и выходит на фондовую биржу, то оно обязано публиковать учредительные и финансовые документы в свободном доступе.

Примеры изменения

- Консолидация – процесс объединения нескольких акций в одну, если рыночная цена стала слишком низкой.

- Сплит – процесс разделения акции на несколько штук с целью снижения ее рыночной котировки и повышения доступности для инвесторов.

Оба процесса рассматриваются и утверждаются общим собранием акционеров. При консолидации и сплите доля акционера не меняется. В первом случае он будет владеть меньшим количеством ценных бумаг, но их стоимостная оценка выросла. Во втором случае ценных бумаг станет больше при меньшем номинале. Капитал инвестора не изменится.

Зачем инвестору знать номинальную цену долевой ценной бумаги

В практической инвестиционной деятельности большую ценность представляет рыночная цена бумаги.

- Когда необходимо узнать уставный капитал компании. Например, при выборе объекта инвестирования предприятие с маленьким капиталом не будет представлять интереса, потому что не имеет достаточного имущества.

- Для анализа динамики развития компании. Чем выше разница между номиналом и рыночной котировкой, чем устойчивее рост последней в течение длительного времени, тем интереснее компания для инвестора.

Заключение

Номинальная стоимость – базовый показатель, значение которого закрепляется в учредительных документах и может меняться только в исключительных случаях. Информация о ней нужна для принятия решения об инвестировании в компанию, но только с учетом результатов проведенного фундаментального анализа.

Новости·

26 дек 2021, 09:30

0

0

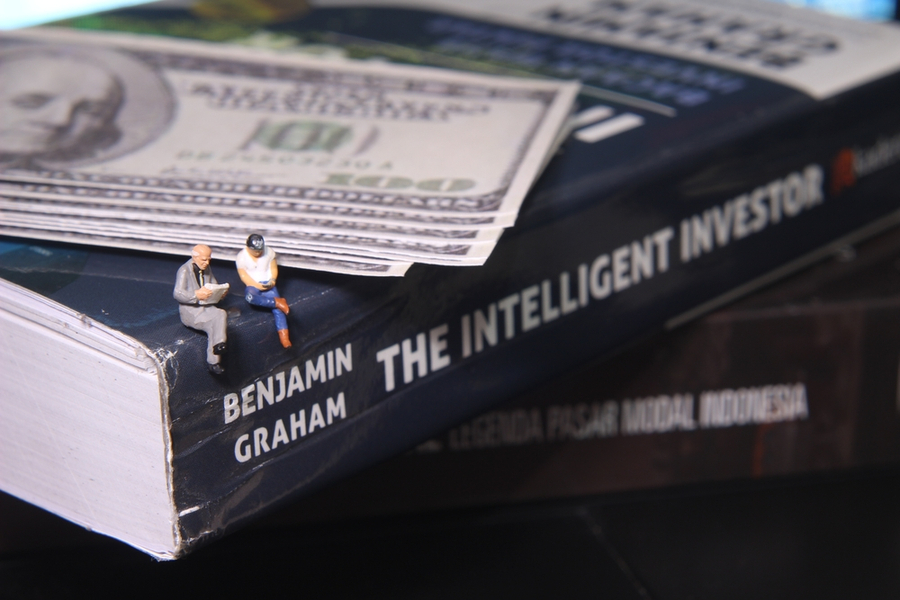

Формула наставника Баффета: как посчитать балансовую стоимость компании

Экономист Бенджамин Грэм считал, что оценка «справедливой» стоимости — единственный эффективный способ узнать, сколько стоит компания. Уоррен Баффет перенял его теорию и заработал миллиарды на бирже

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Финансового аналитика и инвестора Бенджамина Грэма называют отцом стоимостного инвестирования. Таким прозвищем великого экономиста наградили за то, что в течение жизни он призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестициями Грэм называл вложения, основанные на тщательном анализе финансовых показателей, поиске внутренней стоимости и оценке долгосрочных перспектив компании. Все остальное — спекуляции.

Уоррен Баффет

— самый известный и успешный ученик Грэма. Он старается следовать формуле определения балансовой стоимости компании и успешно применяет ее уже более 50 лет. В письме акционерам 2015 года Баффет советовал опираться на динамику балансовой стоимости и сопоставлять ее с доходностью индекса S&P 500. Инвестор заявил, что балансовая стоимость на акцию — «грубый, но полезный» способ проследить динамику внутренней стоимости.

Что такое балансовая стоимость и как ее посчитать

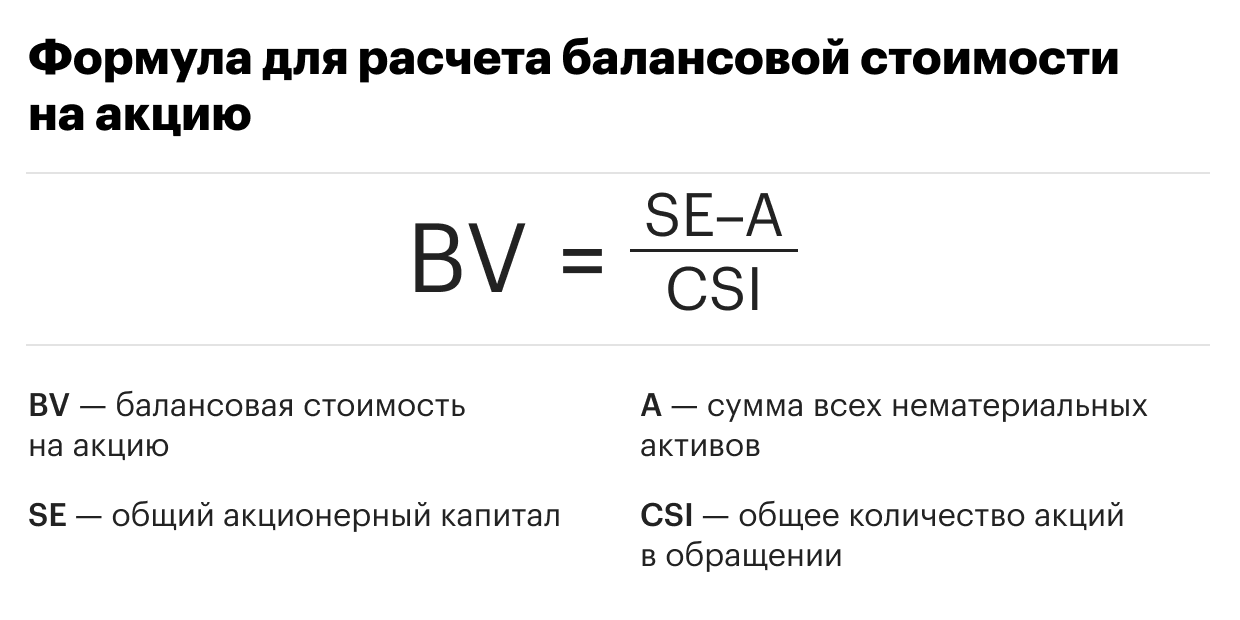

По Грэму, рассчитать балансовую стоимость на акцию можно, если из всего акционерного капитала вычесть сумму нематериальных активов компании и разделить на общее количество обыкновенных акций в обращении. Полученный результат будет отражать стоимость компании на одну акцию. Если рыночная цена акций ниже балансовой стоимости на акцию, то компания недооценена рынком, если выше — переоценена.

Фото: «РБК Инвестиции»

Зная балансовую стоимость компании на одну акцию, инвестор может самостоятельно определить значение коэффициента P/B (цена/балансовая стоимость). Для этого необходимо рыночную цену одной акции компании разделить на показатель балансовой стоимости на акцию. Бенджамин Грэм считал, что оптимальное значение

мультипликатора

P/B не должно превышать 1,5.

Нематериальные активы компании — активы предприятия, которые не имеют материально-вещественной формы. Сюда относят патенты, объекты интеллектуальной собственности, изобретения, компьютерные программы, товарные знаки, особые виды товаров или услуг и деловую репутацию компании.

В качестве примера рассмотрим финансовые показатели Bank of America за третий финансовый квартал 2021 года. По результатам отчетности, общий акционерный капитал банка (сommon shareholders’ equity) составил $249,023 млрд при 8241,2 млн обыкновенных акций в обращении (еnding common shares issued and outstanding). В данном случае при расчете банк не учитывает нематериальные активы, поэтому балансовая стоимость на одну акцию составляет $30,22.

Bank of America

BAC

$28,55

(+2,73%)

Теперь инвестор может самостоятельно посчитать значение коэффициента P/B.

Рыночная стоимость

бумаг Bank of America на момент закрытия 23 декабря составила $44,42, а балансовая стоимость на одну акцию — $30,22. Поэтому показатель P/B составит 1,46х. Поскольку оптимальное значение в формуле Грэма <1,5, то значение коэффициента P/B американского банка можно считать оптимальным.

Фото: Shutterstock

В дополнение к данному показателю инвестор может посчитать значение еще одного коэффициента, который укажет на степень недооценки или переоценки компании. По мнению Грэма, произведение коэффициентов Р/Е (цена/прибыль) и Р/В (цена/балансовая стоимость) не должно превышать 22,5. Оптимальному значению соответствует произведение 15 (Р/Е) и 1,5 (P/B). Данный способ особенно эффективен для определения оценки стоимости акций промышленного, коммунального и финансового секторов.

Почему нельзя полагаться только на значение балансовой стоимости при оценке компании

Использование одного лишь значения балансовой стоимости не будет в полной мере отображать недооцененность или переоцененность компании. Поэтому одновременно с ним используют другие показатели, например показатель рентабельности собственного капитала (ROE), который можно найти, разделив показатель чистой прибыли на собственный капитал компании. Например, если рыночная цена превышает балансовую стоимость, но рентабельность капитала значительно выше, чем у конкурентов, то акции компании могут быть даже недооценены.

Return on Equity (ROE) — показатель рентабельности собственного капитала, который отражает степень эффективности использования материальных и денежных ресурсов.

При стремительном росте рыночной цены показатель P/B будет слишком высоким, поэтому в этом случае по одному показателю не стоит делать вывод о переоцененности акций. Коэффициенты ROE и

P/E

тоже могут ничего не показать в таких случаях — у многих компаний роста чаще всего на этапе развития нет и прибыли. В этом случае стоит посмотреть на другие показатели, например на отношение стоимости компании к полученной ею прибыли до вычета процентов, налога на прибыль и амортизации активов (EV/

EBITDA

).

Также при расчете балансовой стоимости на акцию финансовых организаций может не учитываться величина нематериальных активов, как указано на примере Bank of America. В таком случае общий акционерный капитал просто делится на количество акций в обращении.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Содержание

- Номинальная стоимость

- Балансовая стоимость

- Ликвидационная стоимость

- Рыночная стоимость

- Инвестиционная стоимость

Стоимость обыкновенной акции может быть определена с разных точек зрения. Традиционно выделяют пять основных подходов к определению понятия стоимости обыкновенной акции:

[1] номинальная стоимость;

[2] балансовая стоимость;

[3] ликвидационная стоимость;

[4] рыночная стоимость;

[5] инвестиционная стоимость.

Мы рассмотрим понятие стоимости обыкновенной акции со всех перечисленных точек зрения.

Номинальная стоимость

Под номинальной стоимостью понимают объявленную (или нарицательную) стоимость обыкновенной акции.

Это значение, которое красуется на лицевой стороне каждой акции.

Номинальная стоимость обыкновенной акции может существенно отличаться от ее рыночной стоимости.

Рыночная стоимость акции имеет куда большее значение для инвестора, чем ее номинальная стоимость.

Балансовая стоимость

Одним из важнейших показателей бухгалтерского учета является балансовая стоимость обыкновенной акции.

В абсолютных показателях балансовая стоимость определяется как разница между стоимостью всех активов компании и размером всех обязательств компании, а также капитала, внесенного в уставный фонд компании владельцами привилегированных акций, в расчете на 1 акцию.

Например, активы компании оцениваются в 1 млн. долл. Размер обязательств составляет 300 тыс. долл. Этой же компании принадлежат привилегированные акции на сумму 100 тыс. долл.

С учетом отмеченных показателей балансовая стоимость компании составит 600 тыс. долл.

Если исходить из того, что в обращении находится 10 тыс. обыкновенных акций, балансовая стоимость 1 обыкновенной акции компании составит 60 долл.

Ликвидационная стоимость

Ликвидационная стоимость обыкновенной акции принимается во внимание в ситуациях, связанных с провозглашением экономической несостоятельности или банкротства компании.

Во всех остальных случаях этот показатель какого-то особого смысла не имеет.

По своему содержанию ликвидационная стоимость обыкновенной акции означает часть стоимости имущества и прочих активов компании, которые останутся после удовлетворения требований кредиторов в процессе ликвидации компании, а также выплат по привилегированным акциям.

Для инвестора это понятие самостоятельного значения не имеет.

Рыночная стоимость

Оценка рынком стоимости обыкновенной акции определяет ее рыночную стоимость.

Это та цена, по которой обыкновенную акцию можно купить на рынке.

Данный показатель удобен для использования при определении стоимости компании.

Для этого необходимо рыночную стоимость одной обыкновенной акции умножить на общее количество акций компании, находящихся на данный момент в обращении.

К примеру, если на рынке находятся в обращении 100 тыс. акций компании А, имеющих рыночную стоимость 1000 долл., ориентировочная стоимость компании А составляет 100 млн. долл.

Инвестиционная стоимость

Инвестиционная стоимость обыкновенной акции – стоимость, по которой обыкновенная акция должна продаваться на фондовом рынке, исходя из ее фактических характеристик.

Инвестиционная стоимость носит субъективный характер.

Каждый инвестор в зависимости от своего опыта и положения на финансовом рынке по-разному определяют значение этого показателя.

В основе оценки инвестиционной стоимости обыкновенной акции лежит соотношение инвестиционного риска, связанного с владением данной акцией, и анализа доходности акции за период ее обращения.

Возможны различные мнения по поводу каждого из обозначенных параметров.

Из-за этого абсолютное значение инвестиционной стоимости может отличаться большим разнообразием.

С практической точки зрения под инвестиционной стоимостью обыкновенной акции понимают максимальную цену, которую инвестор готов заплатить за нее.

Расчетная цена обычных и привилегированных акций определяется по специальным формулам. Как правильно рассчитать цену акций самостоятельно, рассмотрим в материале далее.

Каким НПА регламентирован расчет цены акций

Пправила по расчету цен обычных и привилегированных акций определены в Приказе ФСФР РФ от 09.11.2010 №10-66/пз-н.

Определяем расчетную цену

Особенность расчета такова, что при получении отрицательного результата расчетная стоимость принимается равной нулю.

Для привилегированных акций, не обращающихся на ОРЦБ (п. 11 Порядка):

Рп = Чапа / Кпа,

где

Рп – расчетная цена привилегированной акции;

Чапа – доля чистых активов компании, приходящаяся на привилегированные акции общества. Данный показатель определяется как сумма ликвидационной стоимости этих акций (в соответствии с Уставом общества) и величине дивидендов;

Кпа – число размещенных привилегированных акций общества.

Как отразить в учете организации, не являющейся профессиональным участником рынка ценных бумаг, приобретение акций, не обращающихся на организованном рынке ценных бумаг (ОРЦБ), и последующую продажу их работнику по цене ниже рыночной стоимости? Как исчислить и удержать НДФЛ, если у работника возник доход в виде материальной выгоды от приобретения акций? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к сстеме КонсультантПлюс, получите пробный демо-доступ бесплатно.

Для обыкновенных акций (п. 9 Порядка):

Ро = (Ча — Чапа) / Ка,

где

Ро — расчетная стоимость обыкновенной акции;

Ча — размер чистых активов компании, рассчитанный в соответствии с Порядком. утв. Приказом Минфина России от 28.08.2014 № 84н;

Чапа — доля чистых активов компании, приходящаяся на привилегированные акции общества;

Ка — число размещенных обыкновенных акций общества.

Пример:

У АО «Омега» размер чистых активов равен 25 000 000 руб. Размещено обществом 60 000 акций обыкновенных и 1250 – привилегированных. В соответствии с Уставом общества для привилегированных акций ликвидационная стоимость составляет 800 000 руб., а размер дивидендов по этим акциям – 200 000 руб.

Расчетная цена привилегированной акции равна:

Рп = (800 000+200 000)/1250 = 800 руб.

Расчетная цена обыкновенной акции равна:

Ро = (25 000 000 -(800 000+200 000))/60 000 = 400 руб.

В целях налогообложения следует учитывать ту стоимость, которая отклоняется от расчетной цены не белее чем на 20%.

Для привилегированных акций этот показатель будет равен:

400*20% = 80 руб.

Для обыкновенных акций:

800*20% = 160 руб.

Распространенные вопросы

Как определить цену выкупа акций?

Чтобы определить цену выкупа акций:

- Закажите у оценщика рыночную оценку стоимости акций.

Для этого обратитесь к оценщику и заключите с ним договор на проведение оценки.

2. Проведите заседание совета директоров с целью определить цену выкупа акций.

Учтите, что совет директоров не может установить цену выкупа ниже цены, указанной в отчете оценщика.

3. Определенную советом директоров цену выкупа акций доведите до сведения акционеров в сообщении о проведении собрания, в повестку дня которого включен вопрос о реорганизации (п. 2 ст. 76 Закона об АО).

Если между акционером и обществом возникнут разногласия по поводу цены акций, их необходимо урегулировать по правилам, установленным ст. 445 ГК РФ.

Как определить стоимость акций при реорганизации, читайте здесь.

Как провести оценку акций при вступлении в наследство?

После смерти участника акционерного общества (АО) принадлежавшие ему акции переходят к его наследникам, которые становятся участниками этого АО. Для вступления в наследство наследникам нужно в течение 6 месяцев подать соответствующее заявление нотариусу.

Для получения свидетельствао праве на наследство наследнкам нужно оплатить госпошлину. Что правильно определить величину госпошлины, нотарус запросит оценку стоимости акций.

Оценка акций для нотариуса производится в следующем порядке:

- Наследник выбирает оценщика и заключает с ним договор на проведение оценки. Важно, чтобы оценщик являлся членом саморегулируемой организации оценщиков (проверить членство можно на официальном сайте Росреестра).

- Наследник передает оценщику документы, необходимые для проведения оценки (их перечень ниже).

- Оценщик составляет отчет об оценке — официальный документ, заверенный подписью и печатью и обладающий юридической силой.

Подробнее о наследовании акций читайте здесь.

Как подарить акции?

Чтобы подарить акции, составьте договор дарения. В нем опишите, какие акции вы дарите: их вид, категорию, номер выпуска, эмитента.

Заключение договора дарения акций само по себе не означает перехода прав на акции. Чтобы к одаряемому перешли эти права, нужно по общему правилу списать акции со счета дарителя и зачислить их на счет одаряемого (п. 1 ст. 149.2 ГК РФ). Для этого дарителю нужно составить и подписать распоряжение, а также подать документы на регистрацию перехода прав по тем же правилам, что и при купле-продаже акций.

-

Главная

-

Пресс–центр

-

Статьи

- Как рассчитать рыночную стоимость акций

20 Августа 2022

Как рассчитать рыночную стоимость акций

Содержание:

- Виды стоимости акций

- Для чего нужно производить оценку рыночной стоимости акций

- Как определить рыночную стоимость акции

- Метод дисконтирования денежных потоков

- Метод капитализации прибыли

- Метод чистых активов

- Метод рынка капитала

- Заключение

Акции – особый вид ценных бумаг, который дает держателю право получить часть прибыли эмитента. Акции принято считать рисковым инструментом, если сравнивать его с банковскими депозитами, облигациями или ETF-фондами. Поэтому подходить к выбору ценной бумаги нужно с особой осторожностью, применяя определенные способы расчета цены. Рассмотрим, как рассчитать рыночную стоимость акции и определить ее влияние на инвестиционную привлекательность эмитентов.

Виды стоимости акций

Эксперты выделяют 6 видов оценки акции. Под стоимостью нужно понимать набор инвестиционных качеств актива, который выражается в денежном эквиваленте. Определив цену актива по одному из перечисленных ниже параметров, инвестор может принимать решение о купле-продаже ценных бумаг. Стоимость может быть:

- Номинальная. Под ней подразумевается первичная цена актива перед его размещением на фондовом рынке. Определяется по простой формуле, где величина уставного капитала делится на количество выпущенных акций.

- Эмиссионная. Значение, устанавливаемое при продаже ценной бумаги на первичном рынке и отражаемое в акционерном сертификате.

- Рыночная. Актуальная стоимость активов определяется исходя из соотношения спроса и предложения на фондовом рынке. Принимается во внимание при определении цены торгов, конкурсов и других форм свободного обращения рыночных активов.

- Балансовая. Устанавливается для оценки стоимости чистых активов предприятий. Помогает переоценить активы компании и свидетельствует о реальном обеспечении ценных бумаг имуществом эмитента. Расчет проводится по формуле, где цена чистых активов компании делится на общее число акций в обороте.

- Выкупная. Цена, по которой эмитент выкупает ценные бумаги у своих акционеров.

- Ликвидационная. Устанавливается при ликвидации предприятия и рассчитывается по формуле, где ликвидационная цена предприятия делится на общее количество акций в обороте.

Для чего нужно производить оценку рыночной стоимости акций

Акциями торгуют на фондовой бирже, где всегда действовал закон спроса и предложения. Наличие последнего вызывает отклонение от реальной стоимости ценной бумаги. Конкретный эмитент по определенным обстоятельствам может быть переоценен, вместе с этим растут котировки на его ценные бумаги. Поэтому для выбора объекта инвестиций нужно анализировать баланс спроса и предложения на рынке. Есть и другие причины, по которым необходимо проводить оценку рыночной стоимости ценных бумаг, например:

- При оформлении наследства или дарственной, для определения налогооблагаемой базы.

- При дополнительной эмиссии ценных бумаг. Эмитент может инициировать эту процедуру для привлечения дополнительных средств в свой бизнес.

- При выкупе акций с рынка. Если компания желает закрепить свое положение на рынке, то можно снизить количество собственных активов в свободном обороте. Перед масштабными покупками следует установить стоимость выкупаемой доли, чтобы сопоставить их со своим текущим финансовым положением.

Как определить рыночную стоимость акции

УЗНАЙТЕ БЕСПЛАТНО КАК ПРАВИЛЬНО ДЕЙСТВОВАТЬ!

Мы бесплатно подскажем как правильно действовать в вашей ситуации.

Звоните нам +7 (495) 269 02 90 ежедневно с 9:00 до 19:00 МСК

Заказать звонок

Мы уже говорили ранее, что под рыночной стоимостью акции подразумевается ее актуальная цена с учетом спроса и предложения в конкретный промежуток времени. Однако это не единственный фактор, который может влиять на котировки. Есть и другие причины колебания рыночных цен активов:

- конкуренция на рынке;

- взаимоотношения крупных предприятий из одной отрасли;

- макроэкономическая ситуация в стране эмитента;

- актуальное состояние мировой экономики;

- политическая ситуация в мире.

Перед тем как обратиться к методам оценки рыночной стоимости ценных бумаг, рассмотрим концепции определения их цены. Это затратный, сравнительный и доходный подходы.

- Затратный – самый распространенный способ оценки, который опирается на предположение о том, что котировки акции должны определяться затратами на создание похожего объекта инвестирования с учетом вознаграждения за инвестиции.

- Доходный подход – использует методы, которые помогают предсказать будущие доходы компании и на основании этого оценить её. При прочих равных предприятие, которое потенциально принесет большую доходность, оценивается дороже. При расчетах учитывается отрасль деятельности эмитента, конкурентное положение на рынке, риски бизнеса и период получения возможного дохода.

- Сравнительный – подразумевает, что инвестор не заинтересован приобретать пакет акций компании, когда на рынке существует аналогичное предложение, не уступающее по своей полезности и доступное по более разумной цене. Приверженцы этого подхода не покупают акции компании, когда в той же отрасли можно выгоднее взять активы другого эмитента, если инвестиционная привлекательность обоих равна.

Метод дисконтирования денежных потоков

Применяется приверженцами доходного подхода. Это оценка акции на основе стоимости бизнес-собственности предприятия. Дисконтирование подразумевает соотношение денежных потоков, которые предприятие может дать в будущем, опираясь на средства и денежные потоки, которые оно получает сегодня.

ДДП следует применять, когда:

- присутствует вероятность того, что в будущем величина денежных потоков может серьезно измениться;

- информация об эмитенте позволяет делать выводы и прогнозировать будущую доходность бизнеса;

- существует влияние сезонности на поток финансов.

Метод капитализации прибыли

Метод капитализации доходов опирается на предположение, что цена бизнеса идентична текущей рыночной стоимости активов предприятия в будущем, которые будут получены при условии стабильного поступления доходов.

Капитализация прибыли неразрывно связана с методом дисконтирования денежных потоков. Применяется тогда, когда денежные потоки компании неизменны и постоянны либо они изменяются равномерно.

Метод чистых активов

Метод используют для оценки величины чистой стоимости активов предприятия. Она определяется после подсчета всех доходов эмитента и вычета обязательств. Приверженцы метода считают, что ценность компании определяется совокупной рыночной стоимостью всех чистых активов.

Применять метод можно, если есть следующие обстоятельства:

- компания владеет большим количеством материальных активов;

- большая часть активов эмитента – финансовые;

- отсутствует информация, которая позволяла бы установить будущую прибыль компании.

Метод рынка капитала

Метод является частью сравнительного подхода к анализу акций. Он предполагает анализ активов нескольких эмитентов из однородной отрасли и подбор наиболее перспективного кандидата. Метод рынка капитала подразумевает:

- Сбор информации о рыночной стоимости акции.

- Составление перечня однородных предприятий (отбираются кандидаты по сходству в отрасли производства, объемам реализации, капитализации и т. д.).

- Анализ оцениваемого бизнеса и его сопоставление с конкурентами из перечня.

- Определение итоговой величины стоимости пакета акций.

Заключение

Методики для расчета рыночной стоимости акций помогают подобрать перспективные ценные бумаги, установить инвестиционную привлекательность отдельных проектов и отсеять неподходящих эмитентов. Проводить самостоятельный анализ компаний на основе перечисленных выше методов непрофильному специалисту очень сложно. Поэтому вы можете обратиться в «РусБизнесОценку». Специалисты компании обладают большим профессиональным опытом и используют в работе специализированное программное обеспечение, что позволяет решать самые сложные задачи.

Закажите бесплатную консультацию эксперта

* Форма заказ звонка *

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое обыкновенные акции на фондовом рынке? От каких факторов зависит стоимость, цена этих бумаг? Что такое прибыль на обыкновенную акцию? Какие права этот вид ценных бумаг предоставляет инвестору? Ответы на эти вопросы вы найдете в материале InvestFuture.

Обыкновенная акция является ценной бумагой

Обыкновенные акции («обычка», простые акции) — выпускаемые акционерным обществом ценные бумаги, позволяющие их держателю владеть долей в компании-эмитенте, участвовать в голосованиях на общих собраниях акционерного общества, а также рассчитывать на получение дивидендов.

Обыкновенные акции — наиболее популярные и востребованные активы на любой фондовой бирже мира. На отечественном фондовом рынке обыкновенные акции можно приобрести на Московской бирже.

Стоимость обыкновенных акций на биржевых торгах, как правило, выше цены привилегированных акций

Акции выпускают тогда, когда компания хочет привлечь новые инвестиции. Тогда организация становится акционерным обществом и продает некоторое количество простых акций. Для дальнейшего развития и привлечения инвестиций, компания может начать выпускать облигации или привилегированные акции.

Обыкновенная акция АО «Трикотаж», 1993 г.

Прибыль на обыкновенную акцию

Важный финансовый показатель, характеризующий состояние акционерного общества, рассчитывается из чистой прибыли эмитента, которую можно распределять в качестве дивидендов, к числу выпущенных за год акций.

По прибыли на акцию судят об инвестиционной привлекательности акционерного общества

Акции крупных эмитентов, которые отличает высокая ликвидность, низкая волатильность, большой объем торгов, называют «голубыми фишками».

Выплата дивидендов по основным акциям

Особенность дивидендов по обыкновенным акциям в том, что они платятся последними: после оплаты операционных расходов, налогов, погашения процентов по кредитам, и даже после всех выплат по привилегированным акциям.

Размер дивидендов по обыкновенным акциям не фиксирован. Компания может и вовсе не выплатить дивиденды по «обычке» за определенный период

Сумму выплат утверждают на совете директоров. Размер дивидендов зависит от доходов компании в течение года, поэтому дивидендный доход по таким акциям не является гарантированным.

Посмотреть дивидендный календарь по акциям ММВБ

Права владельцев обыкновенных акций

Помимо получения дивидендов, держатели обыкновенных акций имею право:

- получать всю информацию о деятельности компании;

- голосовать на годовом собрании акционеров;

- в любое время продать акции, в том числе через интернет;

- покупать акции другого эмитента, если условия предыдущего перестали удовлетворять.

Кроме того, если случается ликвидация компании, держатели обыкновенных акций могут претендовать на часть имущества компании, которое останется после погашения всех остальных задолженностей акционерного общества.

Цена обыкновенной акции

Важно разделять понятия «номинальная» и «рыночная» цена обыкновенной акции.

Номинальная цена – сумма, указанная на самой акции и означающая ту часть уставного фонда компании, которая приходится на одну акцию. Пропорционально этой доле выплачиваются дивиденды.

Рыночная цена – это курс акции на фондовой бирже, та сумма, за которую актив продают и покупают. Произведение рыночной цены и числа размещенных акций дает значение капитализации компании.

Посмотреть котировки и графики акций ММВБ онлайн

Классы и группы обыкновенных акций

- Ценные бумаги класса «А» выпускаются для учредителей компании. Они дают своим владельцам возможность получения привилегий – большее число голосов, выше дивиденды и др.

- Ценные бумаги класса «Б» предназначены для широкого круга инвесторов.

- Целевые ценные бумаги привязаны к определённой сфере деятельности компании. Это ответвление производства получает некоторую финансовую независимость, но сохраняет поддержку головной компании. Выгода эмитента в таком случае будет заключаться в налоговых льготах.

Стоимость активов постоянно меняется в зависимости от того, что происходит с эмитентом. Поэтому ценные бумаги различаются стабильностью, дивидендами и уровнем рисков. По этим параметрам их можно условно разделить на несколько групп.

«Голубые фишки»

Надежные акции компаний-лидеров отрасли, характеризуются продолжительным развитием и устойчивым финансовым положением, регулярными выплатами дивидендов. «Голубые фишки» стоят достаточно дорого, при этом их цена достаточно устойчива и редко значительно изменяется. Они учитываются при составлении биржевых индексов (Dow Jones, S&P500, индекс ММВБ). В инвестиционном портфеле такие бумаги не гарантируют большой прибыли, но скорее всего выплаты будут стабильными и регулярными. В период экономического кризиса такие акции наиболее устойчивы.

Доходные акции

Характеризуются высокими дивидендами. Эмитируют их, как правило, молодые, развивающиеся, но уже достаточно солидные и стабильные компании. Цена такой акции может быть невысокой в сравнении с бумагами «голубых фишек», однако прибыль они могут принести существенную, поскольку компании готовы платить хорошие дивиденды.

Акции роста

Акции роста — такие ценные бумаги, цена которых, по прогнозам инвесторов, должна будет расти. Эти активы могут быть недооцененными и существует вероятность, что их стоимость поднимется.

Акции стоимости

В случае с этими бумагами говорят о переоцененности актива. Такая ситуация может сложиться из-за значительного падения темпов продаж, форс-мажоров на производстве и т.д. Такие акции интересны тем, кто рассчитывает на долгосрочные инвестиции и надеется на рост стоимости акций в будущем.

Циклические акции

Цена этих бумаг колеблется в зависимости от макроэкономической ситуации на рынке. В период роста экономики наблюдается положительная динамика котировок циклических акций, и, напротив, при замедлении темпов развития экономики стоимость активов будет опускаться. Обычно к какому типу акций относятся ценные бумаги строительных фирм и автопроизводителей.

Защитные акции

Акции, стоимость которых, напротив, практически не зависит от состояния экономики. Обычно это бумаги компаний из сферы фармацевтики и производства пищевых продуктов.

Спекулятивные акции

Наиболее рисковые, но потенциально высокодоходные ценные бумаги. Часто это бумаги новых, только выходящих на рынок компаний.

Копеечные акции

Ценные бумаги малоликвидных компаний. Они торгуются на внебиржевых рынках по низкой, спекулятивной цене. Это активы с низкой ликвидностью и большим спредом.

Акции иностранных компаний

Данный тип бумаг — привлекательный актив для российских инвесторов, позволяющий им диверсифицировать свой инвестиционный портфель.

Ограничения по простым акциям

Компания может самостоятельно устанавливать ограничения в отношении своих акций:

- Неголосующие акции – держатель этих ценных бумаг не может голосовать на собраниях акционеров. Отличие от привилегированных акций в том, что при ликвидации или банкротстве компании держатель получит свои средства в последнюю очередь.

- Подчиненные акции – дают право голоса в меньшей степени, чем обыкновенные акции другого типа.

- С ограниченным правом голоса – держатель таких акций получит право голоса, когда будет владеть установленным эмитентом числом акций.

Читайте также: Как купить акции физическому лицу на бирже?