Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

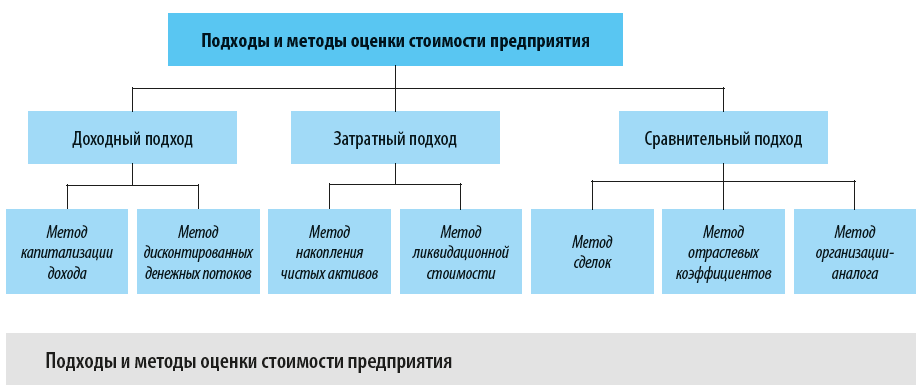

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

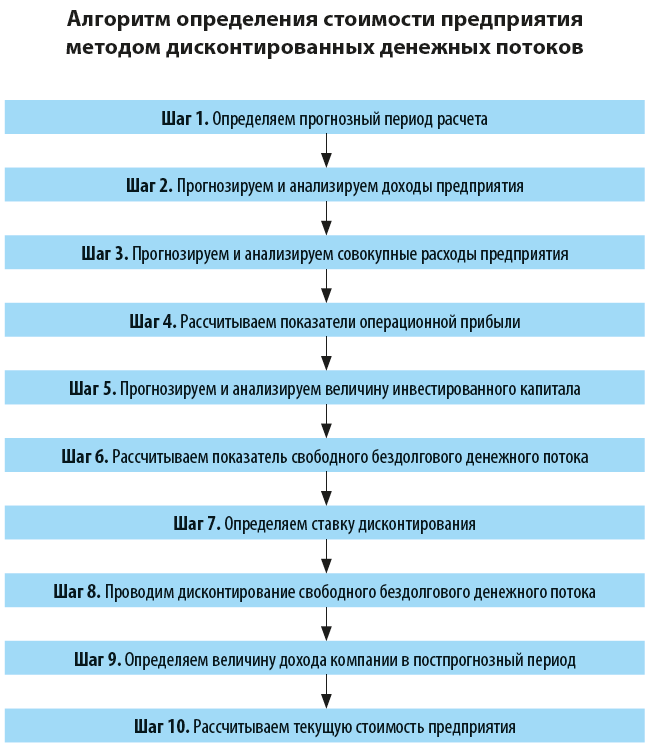

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

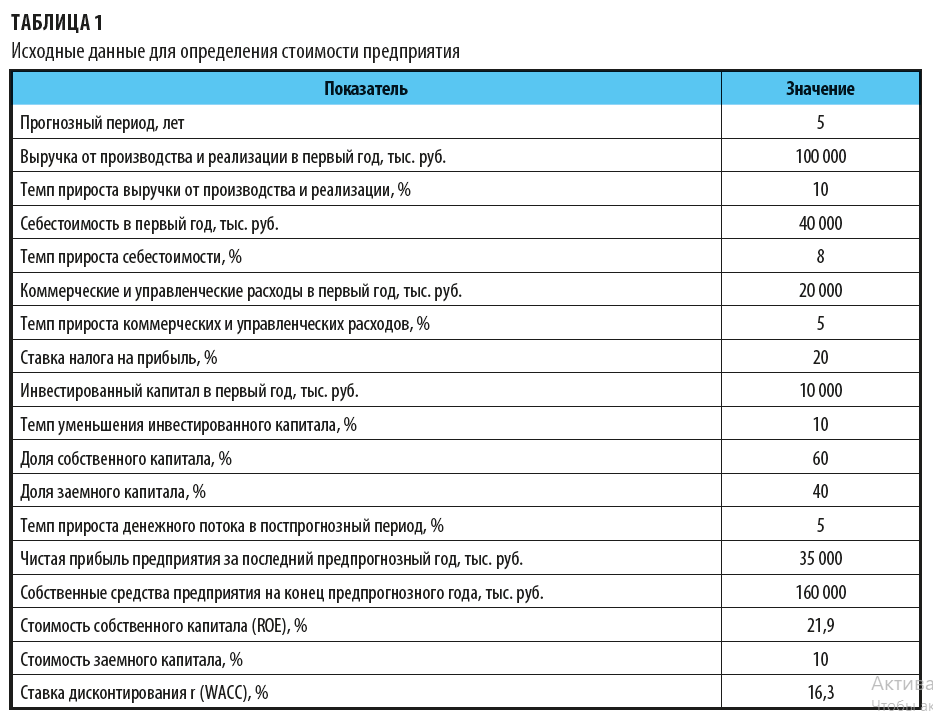

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

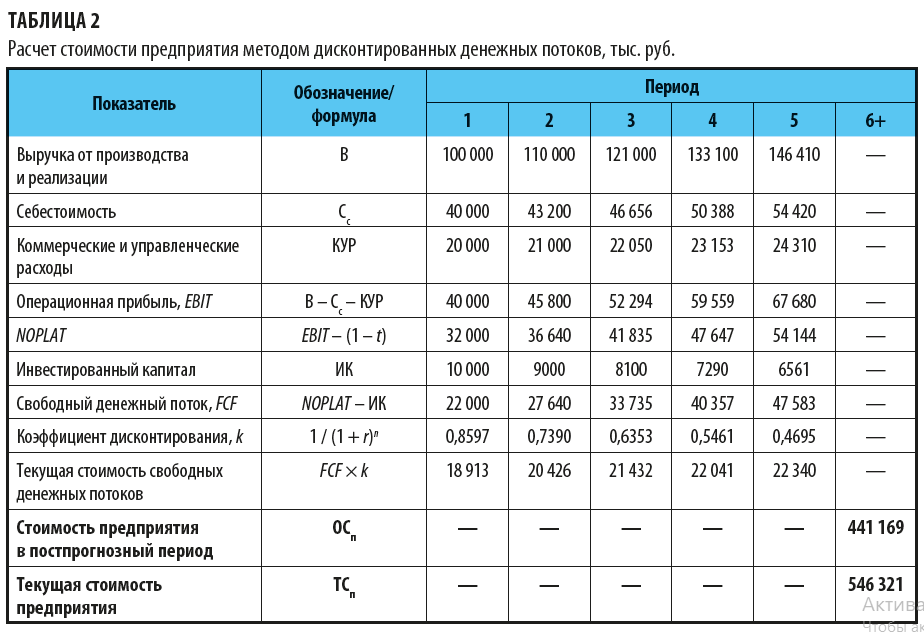

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.

Статья опубликована в журнале «Справочник экономиста» № 10, 2021.

14 Июля 2017

Уважаемая Елена,

На Ваш вопрос ответил Ю.В.Козырь, председатель ЭС РОО:

Ответ следующий.

Приведенная (текущая) терминальная стоимость (TV) равна:

PV(TV) = TV/(1+r)^n, (1)

где r — ставка дисконтирования, а n — количество лет в прогнозном периоде.

Для расчета терминальной стоимости обычно применяют так называемую формулу Гордона (примечание: оригинальная формула Гордона содержала не денежный поток, а дивиденд):

TV = CF1/(r-g), (2)

Например, TV = 105/(0,2 — 0,05) = 700.

где CF1 — денежный поток первого постпрогнозного года (часто его принимают равным денежному потоку последнего прогнозного года, умноженному на (1+ g)),

g — ожидаемый в постпрогнозном периоде темп роста денежных потоков (в год).

При высоких значениях ставки дисконтирования и темпов роста, а также при отсутствии понимания структуры поступления денежных потоков внутри каждого из годов прогнозного периода обычной практикой является дисконтирование на середину периода, при этом стоимость, формируемая денежными потоками прогнозного периода будет равна: сумма от первого прогнозного года до последнего прогнозного года (СFi/(1+r)^(i-0,5)) (3)

(при этом предполагается, что дата оценки — начало первого прогнозного года).

И вот здесь возникает интересный момент: если в прогнозном периоде мы дисконтировали потоки всех лет на середину периода и у нас нет никаких оснований ожидать, что в постпрогнозном периоде потоки вдруг начнут поступать не равномерно, то и в постпрогнозном периоде логично дисконтирование осуществлять на середину периода. Однако формула Гордона была выведена в предположении о том, что денежные потоки будут неограниченно долго поступать В КОНЦЕ каждого из годов постпрогнозного периода. Соответственно, применение формулы (2) для расчета постпрогнозной стоимости будет приводить к разрыву логики: в прогнозном периоде дисконтируем на середину периода, а в постпрогнозе — не конец периода. Для избежания такого разрыва (чтобы в постпрогнозе, так же, как и в прогнозном периоде, дисконтировать на середину периода) для расчета терминальной (постпрогнозной) стоимости следует применять модифицированный вариант формулы Гордона, предусматривающий дисконтирование на середину периода:

TV = (CF1*(1+r)^0,5)/(r-g), (4)

Например, TV = (105*(1+0,2)^0,5)/(0,2-0,05) = 766,81.

где все обозначения соответствуют ранее принятым.

Если теперь подставить выражение (4) для TV в формулу (1), получим следующее выражение для расчета текущего значения терминальной стоимости:

PV(TV) = CF1/[(r-g)*(1+r)^(n-0,5)], (5)

(примечание: применение этого выражения подразумевает поступление денежных потоков в каждом из годов постпрогнозного периода в середине года)

Соответственно, у нас есть теперь 2 способа применения единой и «неразрывной» логики, при которой потоки прогнозного и постпрогнозного периода должны дисконтироваться на середину периода.

Способ 1. Мы применяем для расчета недисконтированной терминальной стоимости модифицированную формулу Гордона (4) и численный результат расчета подставляем затем в формулу (1).

Например, при 2-летнем прогнозном периоде и принятых ранее численных значениях получим следующее значение приведенной (текущей/дисконтированной) терминальной стоимости: 766,81/1,2^2 = 532,508.

Способ 2. Мы применяем для расчета недисконтированной терминальной стоимости обычную формулу Гордона (2) и численный результат расчета дисконтируем затем, деля на (1+ r)^(n-0,5), т.е. по сути применяем формулу (5):

— применение обычной формулы Гордона дает: TV = 105/(0,2 — 0,05) = 700. (это числитель формулы (5)). Дисконтирование этой величины на (1+ r)^(n-0,5) (это знаменатель формулы (5) приводит к результату: 700/1,2^(2-0,5) = 532,508.

Таким образом, ответ, предлагаемый А.Н. Фоменко, является по сути правильным, и к этому правильному варианту можно придти также немного по-другому (но в итоге так же), т.е. из четырех потенциально возможных способов расчета два (представленных выше) являются правильными и тождественно равными между собой.

Стоимость бизнеса определяется стоимостью компании в прогнозный и постпрогнозный периоды.

При определении стоимости бизнеса в прогнозный период методом дисконтированных денежных потоков используют ставку дисконтирования. Ставка дисконтирования – процентная ставка, используемая для приведения ожидаемых будущих доходов (расходов) к текущей стоимости.

Форму для расчета выглядит следующим образом:

где Рпрог. – стоимость бизнеса в прогнозный период;

t – номер периода, на начало которого производится оценка бизнеса;

Т – число прогнозных периодов, используемых для расчета;

I – ставка дисконтирования, в % годовых;

CFt – денежный поток для периода t.

Существуют различные подходы для определения ставки дисконтирования.

Метод оценки капитальных активов (САРМ)

где R (%)-безрисковая ставка доходности:

Для определения безрисковой ставки может использоваться ставка по долгосрочным государственным обязательствам или депозитам СБ РФ. Для инвестора это альтернативная ставка безрискового дохода.

– коэффициент, измеряющий уровень рисков:

Коэффициет связывает изменчивость акций компании с общей доходностью фондового рынка в целом.

Например, если =2, то доходность акций компании изменяется в два раза быстрее, чем доходность рынка, т. е. если среднерыночная доходность возрастет на 10%, то доходность данной компании на 20% и наоборот.

В случае, если акции компании не обращаются на рынке, риск рассматриваемого проекта сравнивается с рисками инвестиционных проектов того же типа.

Rm (%)-средняя доходность акций на фондовом рынке (имеются в виду все акции);

х (%)-премия, учитывающая риски вложения в малое предприятие, связанные с недостаточной кредитоспособностью (отсутствие активов для имущественного обеспечения кредитов и покрытия потребности в оборотных средствах, что ведет к ненадежности финансового плана) и финансовой неустойчивостью предприятия с небольшим размером уставного капитала.

Величина премии может достигать 75% от безрисковой ставки.

y (%)-премия за закрытость компании учитывающая риски, связанные с частичной или полной недоступностью информации о финансовом положении предприятия, текущих и перспективных управленческих решениях руководства.

Величина премии может достигать 75% от безрисковой ставки.

f (%)-премия за становой риск, включающая риски уменьшения национального дохода приводящие к падению совокупного спроса, изменения законодательства, утери прав собственности.

Величина станового риска может составлять до 200-250% ставки дисконта, рассчитанной с учетом всех других факторов.

Метод кумулятивного построения (ССМ)

В данном методе добавляется совокупная премия за инвестиционные риски, относящиеся к рассматриваемому проекту и оцениваемые экспертным путем.

где R (%) – безрисковая ставка доходности;

j=1,:,J – множество учитываемых инвестиционных рисков;

Gj – премия за отдельный риск с номером j.

Обычно в число факторов риска инвестирования входят:

- Руководящий состав предприятия, (%) – премия, учитывающая эффективность управления и личные качества ключевых фигур предприятия;

- Диверсифицированность рынков сбыта, (%) – премия, учитывающая недостаточную диверсифицированность рынков сбыта предприятия (группы потребителей, географические регионы и др.);

- Диверсифицированность источников ресурсов, (%) – премия, учитывающая недостаточную диверсифицированность источников приобретения покупных ресурсов, необходимых для работы предприятия (включая труд);

- Диверсифицированность продукции, (%) – премия, учитывающая недостаточную диверсифицированность номенклатуры продукции предприятия, наличие преобладающей доли небольшого количества продуктов в общем объеме реализации;

- Структура и источники капитала, (%) – премия, учитывающая узость набора источников финансирования (недоиспользование амортизационного фонда как источника сомофинансирования, недооценка важности привлеченных средств, неиспользование лизинга и др.);

- Финансовая устойчивость предприятия, (%) – премия, учитывающая риски прогнозируемости прибыли, обеспечения оборотными средствами, покрытия кратко- и долгосрочной задолженности и т.п. по сравнению с наиболее финансово здоровыми предприятиями отрасли;

- Размер предприятия, (%) – премия, учитывающая риски вложения в малое предприятие;

- Страновой риск, (%);

- Прочие риски, (%)-премия, учитывающая другие специфические для данного предприятия (проекта) риски.

Модель средневзвешенной стоимости капитала (WACC)

где k1 (%)-кредитная ставка процента по обязательствам предприятия;

h (%)-ставка налога на прибыль предприятия;

w1(%)-доля заемного капитала в структуре капитала предприятия;

k2 (%)-стоимость привлечения капитала в виде привилегированных акций (частное от деления установленной суммы годовых дивидендов на поступления от продажи акций);

w2 (%)-доля привилегированных акций в структуре предприятия;

k3 (%)-стоимость привлечения капитала в виде обыкновенных акций (требуемая собственником ставка отдачи на вложенный капитал);

w3 (%)-доля обыкновенных акций в структуре капитала.

При использовании любого из описанных методов определения ставки дисконта ее главный экономический смысл сохраняется.

В настоящее время специалисты определяют ставку дисконта в размере от 14 до 20% годовых в валюте как адекватную риску вложения в акции крупных российских предприятий.

Расчет величины стоимости в постпрогнозный период

Предприятие продолжает функционировать и после прогнозного периода. В зависимости от перспектив, в постпрогнозный период возможны различные варианты развития: от стабильного роста до банкротства. С этим связано и наличие различных методов расчета.

Модель Гордона

Данная модель предполагает, что в постпрогнозный период темпы роста продаж и прибылей стабильны, величина износа равна величине капитальных вложений.

Величина стоимости, в этом случае, определяется по формуле:

где CF(t+1) – денежный поток в первый год постпрогнозного периода;

I – ставка дисконта, в % годовых;

g – темпы роста денежного потока, в % годовых.

Стоимость в постпрогнозный период по формуле Гордона определяется на момент окончания прогнозного периода.

Денежный поток в первый год постпрогнозного периода следует прогнозировать отдельно-с учетом роста потоков в прогнозный период.

Для приведение полученной стоимости к текущим показателям используют ту же ставку дисконта, что и для прогнозного периода.

Данную модель следует применять, если выполняются условия:

- Большая емкость рынка сбыта;

- Стабильность поставок сырья и/или материалов, необходимых для производства;

- Значительная моральная долговечность применяемых технологий и оборудования;

- Доступ к денежным ресурсам, необходимым для развития предприятия;

- Стабильность экономической ситуации.

При отсутствии всех вышеупомянутых условий, модель также может быть применима, однако, в этом случае корректность расчета зависит от правильного определения премий (рисков) используемых для расчета ставки дисконтирования.

Метод ликвидационной стоимости

Метод применяется, если в постпрогнозный период ожидается банкротство предприятия с последующей продажей активов.

Продленная стоимость, в данном случае, равна оценочной выручке от реализации активов бизнеса после оплаты его обязательств, т. е. активы, указанные в балансе изменят стоимость.

Технически расчет ликвидационной стоимости из этапов:

- Разработка графика ликвидации активов предприятия. График следует разрабатывать из учета максимизации выручки от продажи;

- Расчет текущей стоимости активов с учетом затрат на их ликвидацию. В затраты входят затраты по налогообложению, страхованию, охране активов, управленческие расходы, выплаты работникам предприятия, услуги оценщика и т.д.;

- Определение величины обязательств предприятия;

- Определение ликвидационной стоимости (разность скорректированной стоимости активов, включая неосязаемые и обязательств).

На величину ликвидационной стоимости влияет: место расположения предприятия, положение дел в отрасли, внешний вид активов и др. факторы не отражаемые в балансе.

В расчете следует учесть скидку, если ликвидация срочная.

Величина стоимости определяется:

где

– сумма переоцененных активов;

– обязательства;

Lсроч (%) – скидка за срочность при ликвидации;

Рликв – затраты на ликвидацию.

Для получения дисконтированной стоимости бизнеса в постпрогнозный период используем формулу:

Метод чистых активов

Расчет по этому методу аналогичен предыдущему (все активы предприятия-здания, машины, оборудование, запасы, дебиторская задолженность, финансовые вложения и т. д. оценивают по рыночной стоимости и далее из полученной переоцененной суммы вычитают стоимость обязательств предприятия) за исключением учета скидки за срочность продажи и затрат на ликвидацию.

К оценке финансовой группы активов относятся ценные бумаги, расходы будущих периодов и дебиторская задолженность. Дебиторская задолженность может быть оценена по методике, разработанной Федеральным долговым центром (стандарт оценки СТО ФДЦ 13-05-098).

По рыночной стоимости производят и оценку нематериальных активов, куда могут входить торговые марки, патенты, лицензии, программное обеспечение, ноу-хау, гуд вилл и т.д.

Метод предполагаемой продажи

Данный метод предполагает применение сравнительного подхода к оценке стоимости бизнеса в постпрогнозный период, при этом пересчет денежного потока в постпрогнозный период в показатели стоимости осуществляется с помощью коэффициентов, полученных на основе данных по продажам аналогичных компаний.

Базовые параметры для расчета оценочной стоимости бизнеса:

А) EBIDTA – прибыль до амортизации, выплаты процентов и налогов.

Б) “Кэш-фло от операционной деятельности” за вычетом процентов по кредитам.

В зависимости от выбранного подхода стоимость бизнеса в постпрогнозный период определяется как:

К-специальный коэффициент;

– сумма потоков прибылей за исследуемый период;

– сумма денежных потоков от операционной деятельности за исследуемый период.

Для получения дисконтированной стоимости бизнеса в постпрогнозный период используем формулу:

Оценка бизнеса требует вдумчивого подхода относительно выбора методов оценки. В частности использование операционного Кэш-фло возможно только в том случае, если период инвестирования бизнеса завершен и компания занимается лишь операционной деятельностью.

Метод дивидендов

Суть этого метода заключается в знакомом уже по модели Гордона предположении, что по окончании прогнозного периода доходы предприятия стабилизируются, и это позволяет собственникам из года в год получать стабильные дивиденды.

Общая формула для расчета стоимости бизнеса методом дивидендов выглядит следующим образом:

Полный расчет стоимости бизнеса

В общем случае, стоимость предприятия складывается из стоимостей в прогнозный и постпрогнозный периоды.

Однако, для корректной оценки необходимо учитывать величину приобретаемого пакета акций.

Для этого введем понятия:

- доля оцениваемого пакета обыкновенных акций W (в %)

- скидка за неконтрольный характер пакета акций Lпак. (в %)

- скидка за недостаточную ликвидность пакета акций Lликв. (в %)

Тогда формула для расчета стоимости бизнеса приобретает вид:

Скидка за неконтрольный характер пакета-величина , на которую уменьшается стоимость оцениваемой доли пакета (~20-25%).

Скидка за неконтрольный характер пакета акций не может быть вычислена на основании какой-либо методики, ее величина определяется оценщиком в зависимости от конкретной ситуации. Так, например, Устав компании может быть прописан таким образом (причем в соответствии с Законом РФ “Об акционерных обществах”), что 30% пакет акций будет давать практически полный контроль над предприятием.

Скидка за недостаточную ликвидность зависит от возможности быстро продать ценную бумагу за денежные средства без значительного снижения стоимости.

Контрольный пакет акций требует меньшей скидки, чем миноритарный. Пакет открытых компаний меньшей скидки, чем закрытых. Т. е., когда оценивается миноритарнный пакет акций закрытых компаний, применяются обе скидки.

Скидка за недостаточную ликвидность может быть также определена только экспертным путем т. к. ввиду отсутствия в России развитого фондового рынка, корректно определить ликвидность подавляющего большинства компаний не представляется возможным.

Автор: В.Михайлов,

компания “Про-Инвест-ИТ”

3. Расчет стоимости бизнеса в постпрогнозный период

Определение стоимости в постпрогнозный период основано на предпосылке о том, что бизнес способен приносить доход и по окончании прогнозного периода. Предполагается, что после окончания прогнозного периода доходы бизнеса стабилизируются и в остаточный период будут иметь место стабильные долгосрочные темпы роста или бесконечные равномерные доходы.

Расчет стоимости в постпрогнозный период осуществляется в соответствии с моделью Гордона и производится по формуле:

Vterm=CF(t+1) / (Rd – g)

где V(term) — стоимость в постпрогнозный период;

CF(t+1) — денежный поток доходов за первый год постпрогнозного (остаточного) периода;

Kd — ставка дисконтирования;

g — долгосрочные темпы роста денежного потока.