В оценочной деятельности основным и наиболее распространенным видом стоимости принято считать рыночную стоимость. Однако же, в отдельных случаях в соответствии с целями оценки, доступной информацией и учитываемыми при проведении оценки факторами могут рассчитываться и другие виды стоимости.

Одним из важных видов стоимости является инвестиционная стоимость. Как указано в Федеральном стандарте оценки №2, «инвестиционная стоимость – это стоимость объекта оценки для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки». Иначе говоря, под инвестиционной стоимостью подразумевается стоимость объекта оценки для конкретного инвестора в конкретном инвестиционном проекте.

К нематериальным активам применимы далеко не все виды стоимости, используемые в оценочной деятельности. Однако инвестиционная стоимость к объектам интеллектуальной стоимости (ОИС) применима. Для ОИС инвестиционная стоимость рассчитывается, как правило, в ситуации, когда оцениваемые НМА используются при разработке инвестиционного проекта, в том числе, в качестве бизнесобразующей технологии либо Заказчик проводит оценку для управленческих нужд.

Определение инвестиционной стоимости

При определении рыночной стоимости, оценщик исходит из интересов «типичного» продавца и «типичного» покупателя. В свою очередь, расчет инвестиционной стоимости проводится для конкретного инвестора, мотивы которого могут быть не совсем типичными или же вовсе нетипичными для рынка. Инвестиционная стоимость является величиной, формируемой исходя из мотивов конкретного инвестора и его индивидуальных требований, отличающихся от мотивов и требований типичного продавца или покупателя.

Кроме того, не всегда представляется возможным определить рыночную стоимость – в первую очередь это касается вновь созданных ОИС. В этом случае определение инвестиционной стоимости может оказаться одним из альтернативных способов оценки.

Таким образом, главное отличие инвестиционной и рыночной стоимостей состоит в том, что инвестиционная стоимость определяется исходя из перспектив использования объекта оценки в конкретном инвестиционном проекте при заданных условиях, отраженных в задании на оценку.

Особенности определения инвестиционной стоимости прописаны в Федеральном стандарте оценки №13 «Определение инвестиционной стоимости».

Так, согласно ФСО №13, определение инвестиционной стоимости подразумевает определение в денежном эквиваленте полезного эффекта от использования объекта оценки инвестором.

Кроме того, в ФСО №13 указано, что специфика инвестиционной стоимости обуславливает необходимость оценщика в дополнительной информации. Так, в случае определения инвестиционной стоимости, помимо сведений, указанных в ФСО №1, задание на оценку должно содержать ряд дополнительных сведений. В частности, задание на оценку должно содержать информацию о лице, в интересах которого производится оценка; сведения о предполагаемом использовании объекта оценки после даты оценки и периоде такого использования и сведения о предполагаемом полезном эффекте от использования объекта оценки. Кроме того, в случае определения инвестиционной стоимости задание на оценку может содержать сведения об объеме планируемых инвестиций, сроках инвестирования, информацию о рисках использования объекта оценки и иные особые условия и обстоятельства, связанные с объектом оценки.

Наконец, отдельно в ФСО №13 регламентированы подходы и методы, которые могут быть использованы для определения инвестиционной стоимости объекта оценки. В соответствии с особенностями инвестиционной стоимости, для ее расчета используется только методология доходного подхода. Кроме того, при определении потока доходов необходимо учитывать конкретные инвестиционные цели использования объекта оценки.

В целом, определение инвестиционной стоимости имеет важный прикладной характер. Превышение инвестиционной стоимости актива над его рыночной стоимостью свидетельствует о высокой привлекательности рассматриваемого объекта для инвестиций.

При этом следует отметить, в случае если речь идет об определении стоимости для контролирующих органов, для целей вклада в уставный капитал компании, определению подлежит только рыночная стоимость.

Автор

Лебедева Елена Николаевна, Начальник отдела, оценщик.

Источник: https://www.vko-intellekt.ru/media-center/investicionnaya-stoimost

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

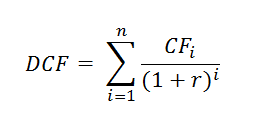

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Стоимость бизнеса – специальный аналитический показатель, отражающий оценку стоимости компании на основании всех источников финансирования. В стоимость включается предприятие как единый экономический объект с учетом имущественного комплекса, нематериальных активов. Данный параметр учитывает обязательства компании как по краткосрочным, так и долгосрочным долгам, а также показывает насколько привлекательна организация для инвесторов.

Для чего нужна оценка бизнеса

Говоря о том, зачем нужна оценка бизнеса, можно отметить следующие цели:

- Определение реальной рыночной цены для последующей продажи. Это важно, как при полной продаже бизнеса другому лицу, так и при выходе одного из участников и покупке его доли другими членами.

- Привлечение инвестиций, получение кредита под залог.

- Совершение сделок на фондовом рынке.

- Увеличение эффективности текущего управления предприятием, планирование дальнейшей стратегии развития.

- Реорганизация юридического лица, например, слияние или присоединение.

- Предоставление объективных данных другим организациям, государственным органам и судам.

- Сравнение компании с конкурентами.

Представленный перечень является примерным и вариантов для чего необходима оценка бизнеса гораздо больше. При необходимости возможна оценка не всего предприятия, а лишь отдельного объекта, например, недвижимости, транспортного средства или оборудования.

Виды стоимости бизнеса

В зависимости от того, как производится оценка бизнеса, какие цели преследуются и сколько факторов учитывается, может выделяться не только рыночная стоимость, но и инвестиционная, текущая, ликвидационная.

Рыночная стоимость определяется в соответствии с текущей ситуацией на рынке на конкретную дату. В связи с этим ей свойственно меняться вместе с рыночными условиями. Важным условием для ее точного определения является отсутствие внешнего давления на покупателя и продавца, достаточный уровень осведомленности сторон об условиях и особенностях сделки.

Иными словами, рыночная цена — это стоимость покупки или продажи компании на конкурентном рынке, зависящая от стоимости всего имущества организации и потенциального будущего дохода

Инвестиционная стоимость – цена имущества для конкретного лица в зависимости от его личных инвестиционных целей. В отличие от рыночной, данная стоимость зависит от персональных требований инвестора, предъявляемых им к инвестициям. По этой причине может отличаться от рыночной как в большую, так и меньшую сторону.

Текущая стоимость (восстановительная) отображает сумму, которая необходима для восстановления всех имеющихся активов. Определяется, как величина затрат по замещению актива на аналогичный с учетом его функционала и состояния.

Ликвидационная стоимость – сумма, которую можно получить при продаже бизнеса в кратчайшие сроки без возможности определения реальной рыночной стоимости. Применяется при ликвидации организации, банкротстве и других случаях. Представляет собой остаток от реализации предприятия за вычетом ликвидационных издержек.

Порядок проведения оценки бизнеса

Проведение независимой оценки бизнеса требует учета и анализа множества факторов. В качестве основных этапов данной процедуры можно выделить:

- Сбор и изучение документации.

- Анализ профильного рынка с рассмотрением деятельности конкурентов.

- Выполнение финансовых расчетов.

- Составление итогового отчета.

Говоря о том, что нужно для оценки бизнеса, нельзя не отметить перечень необходимых документов:

- Учредительные документы.

- Бухгалтерские, управленческие, аналитические отчеты за последние несколько лет.

- Заключения аудиторов.

- Сведения о текущих задолженностях компании.

Существует 3 основных подхода к оценке бизнеса: доходный, затратный, сравнительный. Каждый из них включает самостоятельные методы, например, прямой капитализации, чистых активов или рынка капитала. Основываясь на характеристиках предприятия и его специфике, оценщик делает выбор в пользу наиболее подходящего в конкретной ситуации варианта.

Бизнес – это не только процесс производства товаров и услуги и извлечения прибыли, это еще товар на рынке, поэтому оценка бизнеса имеет большое значение. Читайте, в каких случаях она требуется, какие есть методы оценки и кому ее можно доверить.

Ключевые концепции оценки стоимости бизнеса

Оценивая бизнес, мы анализируем то, что он принесет в будущем, но в том виде, как есть на момент оценки. При оценке не предполагается никаких дополнительных инвестиций, иных вложений или условий, мы исходим только из текущего состояния и эффективности активов, оценки емкости и динамики рынка.

Также мы должны учитывать временную стоимость денег. Суммы на счетах сегодня имеют большую ценность, чем те же самые суммы через год, а суммы через год дороже тех же сумм через два года. Это не только вопрос инфляции, но и предпочтений – человек всегда хочет иметь и владеть здесь и сейчас, а не завтра и где-то далеко. Временная стоимость денег учитывается при оценке в ставке дисконтирования.

В основу оценки ложится предположение о наилучшем, то есть максимально эффективном использовании активов бизнеса.

Риски

В реальности все сделанные предположения и оценки могут быть ошибочны, не точны. Мы не располагаем всей полнотой информации, которая требуется для принятия решений, даже при условии использования мощных средств компьютерного моделирования доступных в настоящее время. Поэтому аналитики должны учитывать риски: либо используя сценарный подход, либо корректируя в ставку дисконтирования.

Мы оцениваем бизнес, исходя из предположения, что он будет работать бесконечно долго, он устойчив, но спрогнозировать его динамику мы можем на относительно короткий срок.

В каких случаях требуется оценка бизнеса

Понимая оценку бизнеса, как достигнутый результат деятельности менеджмента, сфер применения такого исследования несколько. Рассмотрим их далее.

Оценка для целей продажи

В первую очередь мы оцениваем бизнес, когда предполагаем его продать – полностью или частично. Например, продажа компании целиком, продажа пакета акций или доли, продажа отдельного подразделения, филиала, предприятия из состава холдинга, производственной площадки. Под эту задачу также подпадают IPO – первичное размещение акций на фондовом рынке, ICO – первичное размещение токенов в экономике-blockchain.

Оценка рыночной стоимости бизнеса требуется и покупателю и продавцу. Только одному надо, чтобы оценка была ниже – и он будет крайне пессимистично оценивать перспективы бизнеса, стремиться ухудшить предпосылки. А другому нужно завысить оценку, используя самые оптимистичные прогнозы, наибольшие из имеющихся коэффициентов. Обе стороны к этой ситуации относятся с пониманием и, используя каждый свою оценку, движутся к компромиссу, который и станет в результате ценой сделки.

Оценка при привлечении средств в действующий бизнес

Необходимость в оценке также появляется в случае привлечения средств – заём, кредит, эмиссия облигаций, когда требуется оценка бизнеса, его долей, акций как объекта залога, гарантий обеспечения возврата привлеченных средств.

Стоимость компании — основной критерий успешности деятельности менедмента и роста благосостояния собственников

Оценка бизнеса, как критерий его эффективности

Современный подход акцентирует внимание на стоимости компании, как основного критерия успешности деятельности менедмента и роста благосостояния собственников. Капитализация компании и динамика этого показателя говорят о перспективах бизнеса больше, чем дивидендные выплаты собственнику. На развитых финансовых рынках собственники получают свой доход, торгуя акциями или фиксируя прибыль, продавая бизнес стратегическому инвестору с прибылью, а не выводя деньги из бизнеса. Поэтому для собственников стоимость компании – это важный показатель, который они ставят в качестве критерия работы и мотивации менеджмента, и требуют регулярного расчета и обоснования этого показателя для контроля своих активов. Методика оценки бизнеса в этом случае разрабатывается, согласовывается с собственником и менеджментом, а затем регламентируется для использования длительном временном горизонте, чтобы получать регулярно прозрачные и сравнимые оценки.

Оценка стартапа

Особняком стоит оценка бизнеса в случае стартапа. Ее цель – оценить стоимость для распределения долей в компании между основателем и первым инвестором. Оценка строится на предположении, что к моменту выхода из проекта стартап будет приносить не менее какого-то целевого значения прибыли. И оцененная на основе данной прибыли компания сможет быть продана стратегическому инвестору или выйти на IPO, что принесет многократный доход на вложенный капитал инвестору. В данном случае оценка делается на гипотетических построениях для бизнеса, который еще не существовал, не работал и не приносил не только прибыли, но даже зачастую выручки.

Методы оценки бизнеса

Методов оценки бизнеса несколько, но все они укладываются в три основные группы:

- Сравнительные.

- Доходные.

- Затратные.

Сравнительные методы

Эту группу методов правильнее назвать рыночными, так в их основе лежит информация об уже состоявшихся сделках с похожими компаниями, либо с акциями на фондовом рынке.

В случае сделок с компаниями выбирается несколько сделок с бизнесами, максимально похожими на оцениваемый, по которым известна цена покупки компании целиком либо контрольного пакета или доли. Затем изучают состояние компании накануне совершенной сделки с двумя целями:

- первая – сопоставление целевой и выбранной компании по финансовым и производственным показателям, с тем чтобы оценить сравнимость компаний и обосновать выбор данной компании, как аналога;

- вторая – расчет мультипликаторов: цена / прибыль, цена / денежный поток, цена / балансовая стоимость, в зависимости от имеющихся данных.

Используя рассчитанные мультипликаторы по каждой компании-аналогу, оцениваем стоимость бизнеса целевой компании в интервале от минимальной до максимальной. Чтобы получить одну величину, рассчитывают среднее значение или выбирают самый близкий аналог и оценивают только по нему.

Таким методом оценивают приобретение контрольного пакета или 100% частных, не торгуемых на фондовом рынке компаний.

В случае использования текущей рыночной цены акции на фондовом рынке как ценового ориентира, мы также рассчитываем мультипликаторы либо на одну акцию, либо на полную стоимость компании, если знаем число или долю акций, торгуемых на рынке (free float). Эти мультипликаторы уже применяем к нашей базе (чистая прибыль, выручка и т.п.) и получаем оценку на основе данных фондового рынка.

Известным вариантом сравнительного подхода является метод отраслевых коэффициентов – при наличии объективных данных о большом числе сделок купли-продажи бизнеса в определенной отрасли можно рассчитать показатели стоимости для типичных сделок и использовать их в последующем для оценки. Таким образом, можно оценивать компании малого и среднего бизнеса, но, к сожалению, в России очень мало доступной информации по совершенным сделкам.

Стоимость бизнеса, оцененная этими методами, должна быть скорректирована (уменьшена) на величину обязательств предприятия. При этом предварительно надо изучить обязательства использованного предприятия-аналога и то, как они учитывались при расчете стоимости.

Доходные методы оценки строятся на прогнозировании доходов от оцениваемого бизнеса в будущем

Доходные методы оценки бизнеса компании

Данная группа методов строится на прогнозировании доходов от оцениваемого бизнеса в будущем.

Если компания стабильно получает доход в течение 3–5 лет и его величина составляет в среднем N, то такую компанию можно оценить по формуле:

V = N / R,

где R – ставка капитализации – отраслевое, целевое или рыночное значение ставки доходности на вложения. Также это может быть ставка доходности вложений в альтернативные активы.

Этот метод называется методом капитализации.

В большинстве случаев стабильного дохода на горизонте 3–5 лет добиться не удается, поэтому можно использовать данные по доходу за последний год, принимая во внимание вероятность изменения доходности в будущем.

Другой вариант решения данной проблемы – построение финансовой модели с учетом фактора времени и рисков – метод дисконтированных денежных потоков.

В рамках метода строится финансовая модель денежного потока (близка к форме отчета о движении денежных средств) на прогнозный период, то есть такой период, в течение которого денежные потоки мы способны спланировать или спрогнозировать. При этом по завершении прогнозного периода мы предполагаем стабилизацию денежных потоков.

Ключевой момент – выбор ставки дисконтирования, которая определяет временную стоимость денежных потоков и должна учитывать риски и альтернативную доходность активов.

В итоге стоимость бизнеса этим методом определяется по формуле:

V = ∑CFn / (1+r)n+ TV,

где CFn – суммарные денежные потоки за каждый прогнозный период с первого по последний,

r – ставка дисконтирования,

n – номер соответствующего периода.

TV – терминальная стоимость бизнеса, определяется по формуле Гордона, если бизнес продолжит работу. Если предполагается ликвидация бизнеса, терминальная стоимость рассчитывается, как ликвидационная стоимость, а если предполагается продажа – как стоимость чистых активов.

Аналогично сравнительным методам стоимость бизнеса, оцененная доходными методами, также должна быть скорректирована (уменьшена) на величину задолженности предприятия.

При использовании метода ликвидационной стоимости бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам

Затратные методы

Основная идея этой группы методов – оценить, сколько денег потребуется инвестору, чтобы воссоздать такой же бизнес. Эта величина и есть стоимость бизнеса и инвестору не следует тратить больше этой суммы при приобретении.

Суммарная стоимость компании может быть оценена как стоимость всех активов за вычетом всех обязательств. Это так называемый метод чистых активов.

Однако использовать в оценке балансовые стоимости активов не целесообразно, их следует переоценить и привести в соответствие с рыночными ценами, тогда оценка методом чистых активов будет лучше соответствовать реальной стоимости компании в соответствии с концепцией данного подхода.

Другим методом оценки бизнеса из этой группы является метод ликвидационной стоимости. В этом случае бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам. Тогда стоимость активов, определенная описанным выше методом чистых активов, корректируется на дисконт (для ускорения продажи) и на затраты по рекламе продаваемых активов.

Несколько слов об убыточном бизнесе и его оценке

Бизнес может быть убыточным по разным причинам:

- в силу конъюнктуры рынка в текущем периоде и это временное явление, которое со сменой «ветра» на рынке вернется в положительную для прибыли зону;

- из-за стратегических управленческих решений, например, компания стремится захватить долю рынка и допускает операционные убытки, используя для своего развития накопленную ранее финансовую «подушку безопасности»;

- в результате ошибок менеджмента, которые уже не исправить и речь идет о банкротстве.

Если речь идет о временном явлении и в перспективе финансовые потоки выйдут в положительную зону, для такого бизнеса наиболее обоснован метод дисконтированных денежных потоков, который строится на предполагаемых результатах будущих периодов.

Но если речь о перманентной убыточности, тогда стоимость такого бизнеса – это сумма стоимостей активов за вычетом обязательств, в соответствии с методом чистых активов.

В большинстве случаев оценку бизнеса лучше доверить профессионалам

Оценка своими руками или с помощью профессионалов

Что лучше – сделать оценку собственными силами или обратиться к профильной компании? В большинстве случаев ответом на этот вопрос будет – обратиться к профессионалам. Во-первых, для многих задач, стоящих перед оценкой, требуется документ от независимого оценщика, входящего в саморегулируемую организацию оценщиков и застраховавшего свою ответственность. Сделать такую оценку самостоятельно невозможно.

Во-вторых, специалисты-оценщики в штате – это дорого. Специалисты такой квалификации не нужны компании на постоянной основе, им нужно иметь профильное образование и повышать квалификацию минимум раз в три года, чтобы подтверждать свой профессиональный уровень.

Если оценка требуется для внутренних целей, например, нужно посчитать стоимость бизнеса, как показатель KPI менеджмента для собственников, тогда, конечно же, профессиональный оценщик не нужен, требуется. Тогда оценку данного показателя может сделать квалифицированный специалист финансового блока компании.

Оценка бизнеса – это вид искусства или отрасль знания, в которой используются строгие математические методы, при этом они опираются на предпосылки, допущения, прогнозы и гипотезы. Поэтому получаемые в результате цифры – это лишь ориентиры, а не руководство к действию или окончательная цена. Оценка бизнеса, особенно выполняемая независимым профессиональным оценщиком, снимает субъективные факторы и вопросы о возможных манипуляциях информацией. Без обоснованного анализа, без ориентиров, которые дает оценка, прийти к окончательной цене и сделке было бы крайне затруднительно.

На этапе выбора бизнес-проекта важно правильно выполнить его оценку. Не забывайте, что для различных целей существует несколько разновидностей стоимости.

Инвестиционная стоимость – это не та рыночная цена, к которой мы привыкли. Ее специфичность заключается в индивидуальном подходе к каждому уникальному инвестору с его неповторимым набором задач использования оцениваемого объекта инвестирования.

Ее нельзя один раз подсчитать и потом разместить в объявлении или озвучивать всем подряд покупателям без разбору. Потому что для каждого из них ИС будет разная – ведь они строят свои планы, вложат некоторый объем ресурсов, столкнутся с определенными уровнями рисков, и соответственно, получат некую прибыль.

Виды стоимости

- Рыночная стоимость.

- предполагается сделка по отчуждению объекта оценки, в том числе при определении выкупной цены, при изъятии объекта оценки при отсутствии государственных регулируемых цен, либо для государственных нужд;

- при определении стоимости размещенных акций общества, приобретаемых обществом по решению общего собрания акционеров или по решению совета директоров (наблюдательного совета) общества;

- объект оценки выступает объектом залога, в том числе при ипотеке;

- при внесении неденежных вкладов в уставный (складочный) капитал, при определении стоимости безвозмездно полученного имущества;

- при определении стоимости ценных бумаг, которые либо не обращаются на торгах организаторов торговли на рынке ценных бумаг, либо обращаются на торгах организаторов торговли на рынке ценных бумаг менее, чем шесть месяцев;

- при принятии решения о начальной цене продажи имущества в рамках процедур банкротства.

- Инвестиционная стоимость.

- если предполагается совершение сделки с объектом оценки в условиях наличия единственного контрагента;

- если объект оценки рассматривается в качестве вклада в инвестиционный проект;

- при обосновании или анализе инвестиционных проектов;

- при осуществлении мероприятий по реорганизации предприятия.

- Ликвидационная стоимость.

- Утилизационная стоимость.

- Восстановительная стоимость.

- при расчете налоговой базы по налогу на прибыль, по налогу на имущество;

- для целей налогового учета при внесении основного средства в качестве взноса в уставный капитал;

- при переоценке основных средств для целей бухгалтерского учета;

- в рамках затратного подхода при оценке имущества.

- Специальная стоимость.

Рыночная стоимость — наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Инвестиционная стоимость это

Рыночная стоимость определяется в случаях, если:

Инвестиционная стоимость — стоимость имущества для конкретного инвестора или класса инвесторов при установленных инвестиционных целях.

Это субъективное понятие соотносит конкретный объект имущества с конкретным инвестором, с группой инвесторов или организацией, имеющим определенные цели и/или критерии в отношении инвестирования. Инвестиционная стоимость объекта оценки может быть выше или ниже рыночной стоимости этого объекта оценки.

Инвестиционная стоимость определяется в случаях:

Ликвидационная стоимость — наиболее вероятная цена, по которой объект оценки может быть отчужден за срок, недостаточный для привлечения достаточного числа потенциальных покупателей, либо в условиях, когда продавец вынужден совершить сделку по отчуждению имущества.

Ликвидационная стоимость определяется при продаже на открытом аукционе имущества обанкротившегося предприятия, аресте имущества в результате судебного разбирательства, либо на таможне. Ликвидационная стоимость может определяться дополнительно к рыночной стоимости при кредитовании под залог имущества.

Утилизационная стоимость — наиболее вероятная цена, по которой объект оценки может быть отчужден как совокупность содержащихся в нем элементов и материалов при невозможности продолжения его использования без дополнительного ремонта и усовершенствования.

Утилизационная стоимость определяется по окончании срока полезного использования объекта оценки, либо при наличии существенных повреждений, если дальнейшее использование объекта оценки по назначению невозможно.

Восстановительная стоимость — (стоимость воспроизводства и замещения) – сумма затрат в рыночных ценах, существующих на дату проведения оценки, на создание объекта, идентичного объекту оценки, с применением идентичных материалов и технологий, или на создание объекта, аналогичного объекту оценки, с применением существующих на дату проведения оценки материалов и технологий.

Восстановительная стоимость определяется:

Восстановительная стоимость может определяться при страховании имущества.

Специальная стоимость — стоимость, дополнительная по отношению к рыночной стоимости, которая может возникнуть благодаря физической, функциональной или экономической связи объекта имущества с некоторым другим объектом имущества.

Специальная стоимость представляет собой дополнительную стоимость, которая может существовать в большей степени для покупателя, имеющего особый интерес, чем для рынка в целом.

В частности, специальная стоимость может рассчитываться в целях определения синергетического эффекта при реорганизации предприятия.

Источник: "rrg.ru"

Инвестиционная стоимость — это будущие доходы для каждого конкретного инвестора

Явление вложений денежных средств во что-либо с целью получения дохода как таковое появилось в экономике нашей страны относительно недавно. При плановом виде экономики, который был при Советском Союзе, инвестирования не было как такового. Частная собственность не приветствовалась, а на национализированные предприятия государством выделялась дотация.

Поэтому инвестирование как вид финансовой деятельности появилось у нас с перестройкой экономики под западный капиталистический лад. При такой экономике вложение своих сбережений в какой-то объект с целью получения прибыли – неплохой способ заработка.

Что же такое инвестиционная стоимость? Данный термин следует отличать от рыночной цены, так как это абсолютно разные понятия.

- Рыночная стоимость какого-либо объекта – это цена, за которую его можно продать, обменять, купить. То есть это его фактическая оценка.

- Инвестиционная стоимость – это совсем другое. Данный термин отражает будущие доходы для каждого конкретного инвестора. При этом будущая выгода приводится к настоящему времени.

То, что инвестиционная цена разная для различных инвесторов, вполне обосновано и легко объяснить. Каждый конкретный инвестор вкладывает определенное количество денежных средств в объект. Каждый из них имеет различный объем вкладов.

Также для каждого отдельного финансового субъекта будет разным уровень рисков. Соответственно, прибыль от объекта инвестирования будет тоже разная.

Данный вид стоимости может идти вразрез с рыночной. Случается это по такой причине: предполагаемые доходы от объекта могут быть выше рыночной цены предприятия или ниже. Это субъективная мера оценки актива. Она отражает намерения вкладчика, которые не связаны с куплей-продажей и любой коммерческой деятельностью относительно объекта.

Оценка

Если проводить оценку инвестиционной цены предприятия, то этот фактор может дать объемную и достаточно полезную информацию о развитии и перспективах данного производства. Она может показать, какую привлекательность для вложений имеет оно, а также помочь в разработке плана по финансированию.

Для оценки стоимости используются такие факторы, как:

- Налоговый статус, а соответственно, и количество налогов, выплачиваемых предприятием;

- Степень разработки прогноза;

- Количество и общая сумма материальных издержек;

- Оценка стоимости будущих материальных доходов и потоков;

- Ставка доходности;

- Определение количества и степени рисков, характерных для данного проекта по вкладам.

Если в результате оценки оказалось, что инвестиционная цена гораздо больше, чем рыночная, то это значит, что предприятие является крайне привлекательным для будущих вкладчиков. Если же наблюдается обратная ситуация, то привлекательность для инвесторов малая. А это значит, что будет сложнее найти людей, которые бы сделали вложение денежных средств.

Основная задача для специалиста, занимающегося привлечением вкладчиков в развитие предприятия, является повышение всеми доступными средствами инвестиционной стоимости. Это привлечет большое количество вкладов, что позволит еще более интенсивно развиваться предприятию.

Данная задача осуществляется при помощи изучения политики вкладов и обеспечивает конкурентоспособность производства или фирмы. Этот фактор очень важен при оценке рациональности вложений. Именно он покажет будущему инвестору, нужно ли вкладывать деньги в этот проект или это очередная «пустышка».

Источник: "kudainvestiruem.ru"

ИС в сравнении с рыночной

При обращении к оценщику заказчик, как правило, просит оценить рыночную стоимость земли или объекта недвижимости. При последующем обсуждении часто выясняется, что заказчику нужна оценка не рыночной, а инвестиционной стоимости. Часто это случается из-за того, что заказчик (пользователь услуг оценщика) просто не знал о существовании других стоимостей и поэтому не мог правильно сформулировать заказ.

Например, нередко бывает, что две стороны, – покупатель и продавец, – уже договорились о сделке с недвижимостью в составе более сложного контракта, включающего продажу части бизнеса. Покупатель, которому договорная цена объекта показалась завышенной, просит оценщика оценить рыночную стоимость объекта.

При составлении договора квалифицированный оценщик должен выяснить цель оценки и указать заказчику, что условия сделки не соответствуют стандарту определения рыночной стоимости, так как покупатель и продавец в этой сделке уже определены и связаны другими взаимными обязательствами.

Eсли эти внешние обстоятельства не являются типичными для рынка, оценщик должен предложить заказчику рассмотреть инвестиционную стоимость объекта, что таком случае более соответствует существу сделки.

Если заказчик не планирует немедленно выставлять объект на свободную продажу и его понимание стоимости не такое же, как у типичных участников рынка, то рыночная стоимость – вероятно, не тот вид стоимости, который нужен клиенту.

Заметим, что российские стандарты определяют несколько случаев обязательного применения рыночной стоимости. Одним из них является «определение стоимости объекта залога, в том числе при ипотеке».

Это требование соответствует определению рыночной стоимости, поскольку кредитор, а не заемщик, будет требовать выставления объекта на свободную продажу в случае невозврата кредита.

Инвестиционная стоимость по российским стандартам определяется как стоимость объекта «для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки. При определении инвестиционной стоимости, в отличие от определения рыночной стоимости, учет возможности отчуждения по инвестиционной стоимости на открытом рынке не обязателен».

Международные стандарты оценки дают более лаконичное описание: «Инвестиционная стоимость – это стоимость объекта для определенного инвестора, или класса инвесторов, для определенных инвестиционных целей». Инвестиционная стоимость полностью зависит от конкретных целей инвестора и может быть больше или меньше рыночной стоимости.

Оценка инвестиционной стоимости объекта будет выше рыночной, если этот инвестор имеет хотя бы одно из следующих преимуществ перед другими участниками рынка:

- особые возможности финансирования проекта (кредит под льготные проценты, участие продавца в инвестиционном проекте, или доступ к источнику финансирования, недоступному для других участников рынка).

- возможности инвестора нужным образом изменить правовой статус объекта (например, организовать изменение категории приобретаемой земли из сельскохозяйственного назначения в земли поселений, снять с объекта статус памятника истории, изменить целевое назначение, организовать корректировку градостроительных регламентов и т.п.).

- агломерационные эффекты (например, случай, когда объект можно преобразовать в доходный, только объединив его с соседним. В этом случае для инвестора – владельца соседнего объекта, инвестиционная стоимость объекта значительно превосходит рыночную).

- обладание информацией относительно объекта или его окружения, недоступной для других (обладая такой исключительной информацией, Остап Бендер предложил за стулья на аукционе цену выше рыночной).

Наша практика показывает, что чаще всего российским инвесторам важнее знать инвестиционную, а не рыночную стоимость объектов недвижимости в следующих случаях:

- Приобретение объекта недвижимости с инвестиционными целями;

- Планируемый инвестиционный проект на разных стадиях его реализации;

- При совместном долевом капиталовложении или финансовой ответственности;

- Когда приобретение или продажа недвижимости является частью более крупной сделки с бизнесом.

Пояснения по каждому из перечисленных пунктов показывают пользу анализа инвестиционной стоимости.

- Приобретение объекта недвижимости с инвестиционными целями.

- Планируемый инвестиционный проект на разных стадиях его реализации.

Если участок земли или объект недвижимости приобретаются с целью проектирования и строительства нового объекта доходной недвижимости, то прежде чем приобретать объект, инвестору необходимо оценить его соответствие инвестиционным целям.

Если инвестиционные параметры покупателя менее жесткие, чем в среднем по рынку, то оценка инвестиционной стоимости будет выше рыночной. Покупатель обычно не раскрывает своих целей и начинает c предложения цены ниже рыночной стоимости. Инвестиционная стоимость является верхним пределом цены, которую может себе позволить обычный покупатель.

Такая оценка необходима для инвестора, для его партнеров и кредиторов и для возможных покупателей при создании нового проекта. Хорошо спланированный и правильно реализуемый инвестиционный проект будет иметь инвестиционную стоимость, как правило, выше рыночной даже после завершения строительства.

В ходе реализации проекта опытный девелопер устраняет неопределенности, преодолевает административные барьеры, решает технические задачи, что снижает риски для последующих покупателей.

Соответственно, растет рыночная стоимость объекта, а с ней и инвестиционная, поэтому при организации долевого или заемного финансирования требуется регулярная переоценка рыночной и инвестиционной стоимости объекта в ходе реализации проекта.

В случае, когда происходит купля или продажа недвижимости «в связке» с другими бизнес-условиями покупателю (а иногда также и продавцу) важно знать инвестиционную (для данного случая) и рыночную стоимость объекта.

«Связанные условия» могут быть привлекательны для покупателя, и инвестиционная стоимость объекта может оказаться для него выше рыночной, однако величину любой «премии продавцу» следует сравнить с выгодой покупателя от прочих «связанных» условий.

Инвестиционная деятельность в современных условиях быстро меняющегося мира настолько важна, что две комиссии по Международным Стандартам Финансовой Отчетности недавно рекомендовали учитывать инвестиционные проекты в стадии строительства по их справедливой стоимости.

Оценщики, выполняющие оценку стоимости активов для целей отчетности по стандартам МСФО, должны будут уделять особое внимание указаниям, содержащимся в этом документе – и отличать основные элементы рыночной стоимости, от признаков инвестиционной стоимости, более типичной для сделок купли-продажи.

Источник: "cre.ru"

Инвестиционная оценка

В отличие от рыночной оценки объектов недвижимости или земельных участков, цель которой — определение рыночной стоимости оцениваемого объекта, инвестиционную стоимость можно определить как сумму, которую инвестор заплатил бы за данный объект собственности при данных инвестиционных задачах этого инвестора, включая целевую доходность, налоговый статус и пр.

Решение о том, вкладывать или не вкладывать деньги в бизнес-проект, принимается инвесторами на основании инвестиционной оценки.

Чтобы получить всю информацию, необходимую для принятия обоснованного решения о целесообразности инвестирования в определенный бизнес, требуется провести комплексный анализ проекта и определить его инвестиционную стоимость.

Во время определения инвестиционной стоимости в отчете об оценке имущества анализируются условия продажи (инвестирование) и их отличие от типичных условий продажи подобного имущества на рынке, влияние отмеченных условий на формирование его стоимости, в том числе исходя из принципа наиболее эффективного использования.

Информационными источниками, которые дают возможность учесть отмеченные условия, могут быть бизнес-план, проектно-сметная документация и документы, которые подтверждают выполнение определенных работ, результаты анализа влияния дополнительных условий инвестирования в процессе продажи объекта оценки и тому подобное.

Согласно Национальных стандартов оценки:

- инвестиционная стоимость — это стоимость определенная с учетом конкретных условий, требований и цели инвестирования в объект оценки.

- инвестиционный капитал это сумма собственного и заимствованного капитала (долгосрочного долга) целостного имущественного комплекса.

- капитальные инвестиции — инвестиции, которые направляются в строительство, изготовление, реконструкцию, модернизацию, приобретение создание необоротных активов (включая необоротные материальные активы, предназначенные для замены действующих, и оборудования для осуществление монтажа), а также авансовые платежи для финансирования капитального строительства.

Инвестиционная стоимость объекта оценки используется с целью учета условий договора, в связи с заключением которого проводится оценка, в части необходимости дополнительного инвестирования или выполнения других требований, которые нуждаются в дополнительных материальных расходах.

Процедура проведения

Инвестиционная стоимость объекта оценки в форме целостного имущественного комплекса финансовых интересов определяется преимущественно с помощью доходного подхода с применением метода дисконтирования денежных потоков, а объекта оценки в материальной форме — путем комбинирования нескольких методических подходов.

Согласно п.п. 20-21 Национального стандарта N 3 прогнозирования капитальных инвестиций, увеличение (уменьшение) рабочего капитала и сумм долгосрочных обязательств осуществляется на основании и во взаимосвязи с прогнозными показателями деятельности предприятия целостный имущественный комплекс которого оценивается.

Во время прогнозирования необходимо учитывать лишь те инвестиции, увеличения (уменьшение) рабочего капитала и сумм долгосрочных обязательств, целесообразность которых экономически обоснована, а соответствующие расходы обеспеченны прогнозируемыми внутренними или внешними источниками финансирования (возможностью заема необходимых средств).

В случае когда предположение о возможности начала или продолжения осуществления прогнозируемой хозяйственной деятельности предприятия, без начальных капитальных инвестиций или инвестиций в оборотные средства некорректное, такие инвестиции учитываются во время проведения расчетов:

- без дисконтирования, если ожидаемые сроки их внесения приближены к дате оценки и могут быть обоснованно отождествлены с ней;

- в составе прогнозируемых денежных потоков на соответствующие кварталы или месяцы которые подлежат дисконтированию. При этом прогнозирование и дисконтирование денежных потоков в пределах прогнозного периода осуществляются по кварталам или месяцами.

По результатам проведенной работы оформляется отчет инвестиционной оценке (оценке инвестиций), имеющий полную юридическую силу для участников сделки и пользователей отчета об инвестиционной оценке (оценку инвестиций).

Источник: "rentagroup.com.ua"

Оценка инвестиционной стоимости

Инвестиционная стоимость — это обоснованная стоимость предприятия для конкретного или предполагаемого владельца. Данный показатель учитывает прирост прибыли от использования ноу-хау компании, планов ее реорганизации и тому подобное.

Инвестиционная стоимость отражает, в какую сумму обходится актив или фирма в целом конкретному собственнику или может обойтись собственнику в будущем. Этот вид стоимости представляет собой знания, возможности, ожидания настоящего или будущего владельца относительно рисков, наиболее вероятной доходности и многих других факторов.

Целесообразность оценки инвестиционной стоимости связана с принятием инвестиционного решения, то есть сравнения рыночной стоимости оцениваемого объекта и его инвестиционной стоимости.

Рыночная стоимость и инвестиционная стоимость отличаются по своей сути, но могут и совпадать при совпадении определенных обстоятельств.

Независимая оценка рыночной стоимости как правило происходит без ссылки на значение инвестиционной стоимости, но оценка инвестиционной стоимости, почти всегда сопровождается оценкой рыночной стоимости в связи с тем, чтобы обеспечить способность принять правильное инвестиционное решение.

Оценка рыночной стоимости не учитывает существования каких-либо конкретных продавцов или покупателей на рынке, эксперт-оценщик исходит из наиболее типичной предполагаемой сделки между продавцом и покупателем, которые обладают качествами и мотивацией, которые являются типичными для рынка оцениваемых объектов.

В данном случае очень важной является способность различать типичные для рынка условия и индивидуальные особенные требования конкретного инвестора, такие как синергетический эффект от сочетания с другими осуществляемыми операциями и различия в следующих компонентах:

- оценка стоимости будущих денежных потоков;

- определение степени риска и его факторов;

- требуемая ставка доходности;

- степень прогнозируемости;

- уровень финансовых издержек;

- налоговый статус.

Таким образом, если результат оценки инвестиционной стоимости превышает значение рыночной стоимости объекта оценки, то инвестиционная привлекательность рассматриваемого актива высока. И наоборот, если инвестиционная стоимость оцениваемого бизнеса, лежит ниже рыночной стоимости, то потенциальный инвестор скорее всего откажется от финансирования данного инвестиционного проекта.

То есть, главной задачей, стоящей перед специалистом, оценивающим рыночную стоимость бизнеса, является осуществление инвестиционной политики, направленной на непрерывный рост инвестиционной стоимости, для того, что бы обеспечить конкурентные преимущества.

Как правило, цель оценки состоит в определении стоимости, необходимой клиенту для принятия управленческого решения.

В проведении оценочных работ могут быть заинтересованы различные стороны: от государственных структур до физических лиц; к оценке бизнеса могут проявлять интерес контрольно-ревизионные органы, управленческие структуры, банки, страховые компании и другие организации.

Факторы инвестиционной стоимости определяют методы ее оценки, и главным критерием определения метода является возможность оценить инвестиционную стоимость предприятия с учетом важнейших рисков.

Доходный подход в наибольшей степени учитывает данные факторы и подходит для оценки инвестиционной стоимости. Полезность организации для инвестора или управленца определяется потенциалом доходности на вложенный капитал, и это понимание рыночной стоимости бизнеса отражает инвестиционная стоимость.

Источник: ocenka-stoimosti.ru"

Методические рекомендации по определению ИС земельных участков

В настоящих методических рекомендациях учтен опыт проведения оценочных работ в соответствии с Федеральным Законом №135 «Об оценочной деятельности в Российской Федерации», а также Федральными стандартами оценки ФСО 1, ФСО 2, ФСО 3, обязательными к применению субъектами оценочной деятельности.

Настоящая методика предназначена для определения инвестиционной стоимости земельных участков для участников земельных отношений.

Основные понятия

В настоящих методических рекомендациях используются ниже следующие основные понятия.

Для целей настоящих методических рекомендаций под объектами оценки понимаются не изъятые из оборота земельные участки.

Земельный участок — часть поверхности земли (в том числе почвенный слой), границы которой описаны и удостоверены в установленном порядке.

Земельный участок может быть делимым и неделимым. Делимым является земельный участок, который может быть разделен на части, каждая из которых после раздела образует самостоятельный земельный участок, разрешенное использование которого может осуществляться без перевода его в состав земель иной категории, за исключением случаев, установленных федеральными законами.

Улучшения земельного участка — здания, строения, сооружения, объекты инженерной инфраструктуры, расположенные в пределах земельного участка, а также результаты работ и иных воздействий (изменение рельефа, внесение удобрений и т.п.), изменяющих качественные характеристики земельного участка.

Рыночная стоимость объекта оценки — наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Инвестиционная стоимость объекта оценки – стоимость земельного участка для конкретного инвестора.

В отличие от рыночной стоимости, предполагающей наличие «типичного» покупателя или «типичного» инвестора, инвестиционная стоимость определяется потребностями и характеристиками конкретного лица.

Инвестиционная стоимость связана с текущей стоимостью будущих доходов, получаемых от использования собственности. Для инвестора важны такие факторы, как риск, масштабы и стоимость финансирования, будущее повышение или понижение стоимости объектов, изменения в налоговом законодательстве.

Метод оценки — способ расчета стоимости объекта оценки в рамках одного из подходов к оценке.

Дата проведения оценки — календарная дата, по состоянию на которую определяется стоимость объекта оценки.

Цена — денежная сумма, предлагаемая или уплаченная за объект оценки или его аналог.

Аналог объекта оценки — сходный по основным экономическим, материальным, техническим и другим характеристикам объекту оценки другой объект, цена которого известна из сделки, состоявшейся при сходных условиях.

Итоговая величина стоимости объекта оценки — величина стоимости объекта оценки, полученная как итог обоснованного оценщиком обобщения результатов расчетов стоимости объекта оценки, при использовании различных подходов к оценке и методов оценки.

Безрисковая ставка доходности — ставка доходности инвестиций при вложении денежных средств в наиболее надежные активы.

Дисконтирование — процесс определения текущей стоимости будущих доходов и расходов. Земельная рента — доход, приносимый земельным участком.

Фактор стоимости — фактор, изменение которого влияет на рыночную стоимость земельного участка.

Принципы оценки

Определение рыночной стоимости земельного участка основывается на следующих принципах:

- Принцип полезности — рыночную стоимость имеют земельные участки, которые способны удовлетворять потребности пользователя (потенциального пользователя) в течение определенного времени.

- Принцип спроса и предложения — рыночная стоимость земельного участка складывается в результате взаимодействия спроса и предложения на рынке и характера конкуренции продавцов и покупателей.

- спрос и предложение равны, в результате рыночных сделок формируется равновесная справедливая рыночная цена объектов недвижимости;

- спрос превышает предложение, цены на рынке растут, формируются спекулятивные цены, возникает опасность протекционизма и коррупции, ведущих к разрушению рынка;

- предложение превышает спрос, цены падают, возникает стагнация рынка.

- Принцип замещения — рыночная стоимость земельного участка не может превышать наиболее вероятных затрат на приобретение объекта эквивалентной полезности.

- Принцип ожидания — величина рыночной стоимости земельного участка зависит от ожидаемой величины, срока и вероятности получения ренты от него.

- Принцип внешнего влияния — рыночная стоимость земельного участка зависит от влияния внешних факторов.