Открыть эту статью в PDF

Определение

Понятия стоимости компании и стоимости акционерного капитала играют важную роль в оценке бизнеса и финансовом анализе, поэтому важно не путать их и правильно применять.

Стоимость компании (Enterprise Value,EV) — это стоимость всех активов компании. Как правило, подразумевают рыночную стоимость, особенно если речь идет о публичной компании, но те же методические подходы применяют и в других задачах оценки стоимости.

Стоимость компании называют также «стоимость предприятия» — это более дословный перевод английского термина Enterprise Value.

Стоимость компании можно определить как сумму трех составляющих:

- Стоимость операционных активов, которую обычно оценивают методом дисконтированных денежных потоков. Это основная часть бизнеса, и при оценке считают, что ее стоимость определяют доходы, которые этот бизнес способен принести инвесторам с учетом дисконтирования будущих доходов.

- Деньги и денежные эквиваленты. Возможно, на счетах компании скопились деньги, у нее есть банковские депозиты или рыночные ценные бумаги. Стоимость таких активов точно известна, и их просто добавляют к стоимости основной части бизнеса.

- Стоимость неоперационных активов. Если компания владеет активами, которые имеют ценность, но не задействованы в ведении бизнеса, эти активы надо учесть дополнительно и прибавить к стоимости компании. Например, производственное предприятие владеет большим земельным участком, который не использует для своих нужд. Стоимость этого участка надо прибавить к сумме, определенной в пунктах 1 и 2.

Стоимость собственного капитала (Equity) — стоимость акционерного капитала компании, принадлежащего ее акционерам. Данный термин применяют универсально, и поэтому он относится к разным видам стоимости, а также может касаться разных определений собственного капитала.

Частный случай понятия стоимости собственного капитала — капитализация. Капитализация — это текущая рыночная цена обыкновенных акций компании, умноженная на общее число обыкновенных акций в обращении. Капитализация не учитывает привилегированные акции и применяется только для рыночной стоимости (при этом оценочная стоимость может быть другой, если аналитик полагает, что компания недооценена или переоценена рынком).

Связь между стоимостью компании и стоимостью собственного капитала

Связь между стоимостью компании и стоимостью собственного капитала определяется следующей формулой:

Equity = EV – Total Debt – Pref. Stock – Minority Interest

где:

Equity — стоимость собственного капитала

EV — стоимость компании

Total Debt — суммарный долг компании

Как правило, для целей оценки бизнеса в качестве суммарного долга рассматривают сумму краткосрочных и долгосрочных долговых обязательств, по которым начисляются проценты: кредиты, облигации, лизинг.

Pref. Stock — привилегированные акции

Этот вид акций имеет одновременно черты собственного капитала и долга, поэтому в разных задачах финансового анализа можно встретить их разную интерпретацию. Для оценки публичной компании они не включаются в акционерный капитал.

Minority Interest — доля меньшинства

Это величина, учитывающая особенность построения консолидированной отчетности. Если анализируемая компания владеет на 90% дочерним предприятием, то в отчетность холдинга включаются все 100% доходов и активов этого дочернего предприятия, но затем надо учесть, что у него есть и другие акционеры, миноритарии. Их доля и учитывают как доля меньшинства.

Применимая ставка дисконтирования

Один из ключевых подходов к оценке стоимости — анализ дисконтированных денежных потоков. Методы и формулы из этого подхода применяют и в различных смежных видах анализа: в оценке инвестиционных проектов, анализе отдельных компонент доходов и затрат компании. Для того, чтобы результаты расчетов были верны, надо правильно выбирать ставку дисконтирования для оценки.

Ставка дисконтирования — требуемая норма доходности на капитал, задействованный в инвестициях. Как видно из определения стоимости собственного капитала, в данном случае речь идет только об акционерах компании, а значит во всех формулах для ее расчета мы будем применять стоимость собственного капитала.

Стоимость компании в целом включает два основных вида капитала: собственный и заемный. Ожидаемая доходность этих двух видов капитала отличается, поэтому в качестве ставки дисконтирования применяют средневзвешенную стоимость капитала (WACC).

Как видно из формулы, связывающей стоимость собственного капитала и EV, есть еще две составляющие капитала: привилегированные акции и доля меньшинства. Аналитик может расширить формулу WACC, чтобы учесть и эти компоненты, но на практике обычно достаточно учитывать в расчете WACC только акционерный капитал и долг.

Использование в показателях

При выполнении оценки бизнеса сравнительным методом, вычисляют различные показатели, которые характеризуют отношение стоимости компаний к различным результатам их деятельности — рыночные мультипликаторы.

Ниже приведен пример типичной таблицы, используемой в сравнительной оценке:

Некоторые важные аспекты применения стоимости компании и капитала в расчете мультипликаторов:

- В таблицу расчета обычно включают рыночную капитализацию, но, могут также включать стоимость компании и суммарный долг. Это позволяет увидеть роль долга в формировании активов компании.

- Стоимость компании (EV) всегда соотносят с EBITDA компании, а не с чистой прибылью, так как в чистой прибыли уже вычтены проценты по кредитам, то есть чистая прибыль отражает доход, который остался для акционеров.

- Стоимость собственного капитала в показателях обозначают как P, то есть Price, подразумевая при этом цену одной акции. Ее могут соотносить с прибылью, денежным потоком для акционеров или балансовой стоимостью собственного капитала.

Поскольку в расчете показателей применяют значения, которые формируются за период, и есть разные способы определения этого периода, в названии мультипликатора часто указывают способ определения периода. Например, в этой таблице:

LFY — Last Financial Year, последний финансовый год

LTM — Last Twelve Months, последние 12 месяцев. Trailing 12M — то же самое.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Новости·

26 дек 2021, 09:30

0

0

Формула наставника Баффета: как посчитать балансовую стоимость компании

Экономист Бенджамин Грэм считал, что оценка «справедливой» стоимости — единственный эффективный способ узнать, сколько стоит компания. Уоррен Баффет перенял его теорию и заработал миллиарды на бирже

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

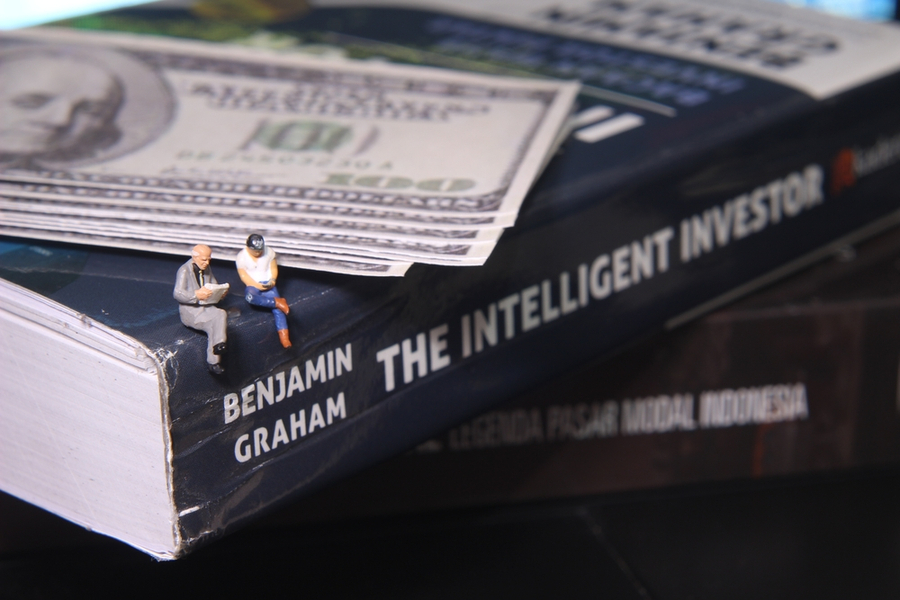

Финансового аналитика и инвестора Бенджамина Грэма называют отцом стоимостного инвестирования. Таким прозвищем великого экономиста наградили за то, что в течение жизни он призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестициями Грэм называл вложения, основанные на тщательном анализе финансовых показателей, поиске внутренней стоимости и оценке долгосрочных перспектив компании. Все остальное — спекуляции.

Уоррен Баффет

— самый известный и успешный ученик Грэма. Он старается следовать формуле определения балансовой стоимости компании и успешно применяет ее уже более 50 лет. В письме акционерам 2015 года Баффет советовал опираться на динамику балансовой стоимости и сопоставлять ее с доходностью индекса S&P 500. Инвестор заявил, что балансовая стоимость на акцию — «грубый, но полезный» способ проследить динамику внутренней стоимости.

Что такое балансовая стоимость и как ее посчитать

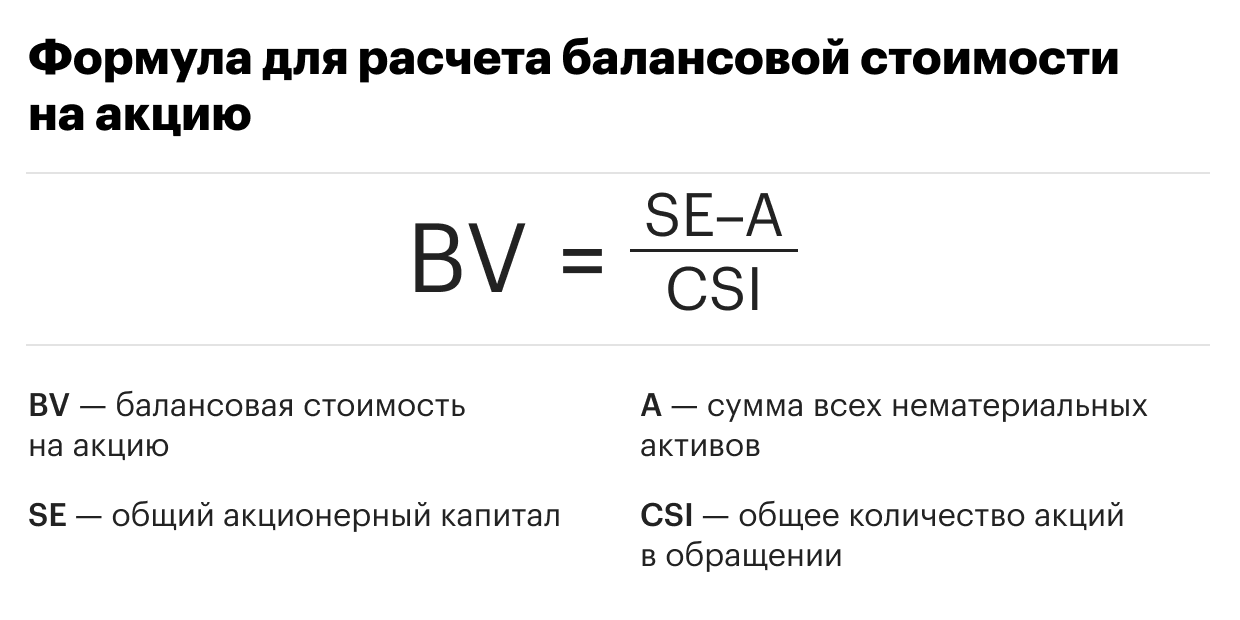

По Грэму, рассчитать балансовую стоимость на акцию можно, если из всего акционерного капитала вычесть сумму нематериальных активов компании и разделить на общее количество обыкновенных акций в обращении. Полученный результат будет отражать стоимость компании на одну акцию. Если рыночная цена акций ниже балансовой стоимости на акцию, то компания недооценена рынком, если выше — переоценена.

Фото: «РБК Инвестиции»

Зная балансовую стоимость компании на одну акцию, инвестор может самостоятельно определить значение коэффициента P/B (цена/балансовая стоимость). Для этого необходимо рыночную цену одной акции компании разделить на показатель балансовой стоимости на акцию. Бенджамин Грэм считал, что оптимальное значение

мультипликатора

P/B не должно превышать 1,5.

Нематериальные активы компании — активы предприятия, которые не имеют материально-вещественной формы. Сюда относят патенты, объекты интеллектуальной собственности, изобретения, компьютерные программы, товарные знаки, особые виды товаров или услуг и деловую репутацию компании.

В качестве примера рассмотрим финансовые показатели Bank of America за третий финансовый квартал 2021 года. По результатам отчетности, общий акционерный капитал банка (сommon shareholders’ equity) составил $249,023 млрд при 8241,2 млн обыкновенных акций в обращении (еnding common shares issued and outstanding). В данном случае при расчете банк не учитывает нематериальные активы, поэтому балансовая стоимость на одну акцию составляет $30,22.

Bank of America

BAC

$27,12

(-2,55%)

Теперь инвестор может самостоятельно посчитать значение коэффициента P/B.

Рыночная стоимость

бумаг Bank of America на момент закрытия 23 декабря составила $44,42, а балансовая стоимость на одну акцию — $30,22. Поэтому показатель P/B составит 1,46х. Поскольку оптимальное значение в формуле Грэма <1,5, то значение коэффициента P/B американского банка можно считать оптимальным.

Фото: Shutterstock

В дополнение к данному показателю инвестор может посчитать значение еще одного коэффициента, который укажет на степень недооценки или переоценки компании. По мнению Грэма, произведение коэффициентов Р/Е (цена/прибыль) и Р/В (цена/балансовая стоимость) не должно превышать 22,5. Оптимальному значению соответствует произведение 15 (Р/Е) и 1,5 (P/B). Данный способ особенно эффективен для определения оценки стоимости акций промышленного, коммунального и финансового секторов.

Почему нельзя полагаться только на значение балансовой стоимости при оценке компании

Использование одного лишь значения балансовой стоимости не будет в полной мере отображать недооцененность или переоцененность компании. Поэтому одновременно с ним используют другие показатели, например показатель рентабельности собственного капитала (ROE), который можно найти, разделив показатель чистой прибыли на собственный капитал компании. Например, если рыночная цена превышает балансовую стоимость, но рентабельность капитала значительно выше, чем у конкурентов, то акции компании могут быть даже недооценены.

Return on Equity (ROE) — показатель рентабельности собственного капитала, который отражает степень эффективности использования материальных и денежных ресурсов.

При стремительном росте рыночной цены показатель P/B будет слишком высоким, поэтому в этом случае по одному показателю не стоит делать вывод о переоцененности акций. Коэффициенты ROE и

P/E

тоже могут ничего не показать в таких случаях — у многих компаний роста чаще всего на этапе развития нет и прибыли. В этом случае стоит посмотреть на другие показатели, например на отношение стоимости компании к полученной ею прибыли до вычета процентов, налога на прибыль и амортизации активов (EV/

EBITDA

).

Также при расчете балансовой стоимости на акцию финансовых организаций может не учитываться величина нематериальных активов, как указано на примере Bank of America. В таком случае общий акционерный капитал просто делится на количество акций в обращении.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Определяясь с активами для вложения, инвесторы преимущественно используют стандартные инструменты оценки ликвидности акций или внутренней стоимости компании. Однако такие методы не отличаются высокой эффективностью. С помощью данные инструменты позволяют определить ценность одного актива в сравнении с другим. То есть указанные методы не отличаются объективностью. В частности, с помощью таких инструментов не всегда удается выявить переоцененные или недооцененные компании.

Для определения общей, или точной (абсолютной), стоимости актива применяются методы финансового моделирования. К таким инструментам относится модель дисконтирования денежных потоков, или Discounted Cash Flow (DCF).

Что такое модель DCF: определение и особенности понятия

Инвесторы и кредиторы часто оценивают бизнес, ориентируясь на показатель свободного денежного потока (FCF). Последний применяется для расчета экономической эффективности вложений. При помощи данного параметра удается выявить 2 важных фактора, определяющих результативность деятельности компании. В частности, объем свободного денежного потока применяется для анализа следующих обстоятельств:

- объем средств, которые компания может выделить в качестве дивидендных выплат держателям акций;

- способность компании своевременно погашать долговые обязательства;

- наличие возможности у компаний выкупать ранее выпущенные акции.

Как показывает практика, показатель чистой прибыли у компании может быть положительным при отрицательном денежным потоке. Такие результаты деятельности свидетельствуют о неэффективности проводимой финансовой политики. То есть данное сочетание указывает на то, что компания не приносит денег. Поэтому, ориентируясь на размер денежного потока, инвесторы и кредиторы получают больше информации об эффективности конкретной организации.

Модель DFC основана на FCF. Данный метод отличается высокой эффективностью применительно к анализу конкретной компании. Также модель используется при оценке отдельных проектов либо активов. С помощью DFC можно определить, способна ли компания генерировать денежный поток.

Чтобы провести такой анализ, параметр FCF рассчитывается с дисконтом. То есть при определении размера будущих денежных потоков данный показатель приводят к значениям, которые компания демонстрирует в настоящем. Для этого используют специальную ставку, определяемую на основании текущей доходности бизнеса либо отдельной ценной бумаги.

В рамках рассматриваемой модели оценка проводится с учетом стоимости:

- «Северстали» (расчет проводится с использованием всего собственного капитала и заемных средств);

- капитала компании без учета заимствованных средств.

В основном в рамках рассматриваемой модели используется второй показатель (обозначается как FCFF).

В связи с тем что размер дисконта бывает разным (причем параметр со временем нередко меняется), для понимания особенностей DFC можно использовать в качестве данного показателя средневзвешенную стоимость капитала (WACC). В этот параметр входят:

- общая стоимость задолженности компании перед всеми кредиторами;

- размер акционерного капитала.

Алгоритм расчета справедливой стоимости акции

Для расчета данного показателя рекомендуется применять DFC, рассчитанный в двух периодах. Такая модель учитывает:

- размер промежуточного финансового потока в выбранном временном отрезке;

- объем денежных средств после наступления периода, когда компания начинает демонстрировать стабильный рост.

Во втором случае применяется так называемый метод расчета терминальной стоимости (TV).

Для получения объективной цены компании в рамках модели DCF нужно необходимо сначала определить, сколько сейчас стоит выбранный бизнес, и размер ставки для расчета дисконта для денежных потоков. Далее составляется прогноз изменения FCF. После этого рассчитываются характер движения ставки дисконтирования, терминальной и справедливой стоимости компании (в том числе и отдельной акции).

Для проведения анализа необходимы следующие показатели:

- отчет о прибылях и убытках;

- баланс;

- отчет о движении денег.

Для понимания особенностей модели DCF можно в качестве примера рассмотреть компанию «Северсталь», которая публикует финансовую отчетность по стандарту МФСО, отражая прибыли и убытки в долларах.

Алгоритм расчета реальной стоимости бизнеса

Данный показатель определяется как сумма:

- общей капитализации;

- долей, которые не находятся в собственности компании;

- рыночной цены всех обязательств перед кредиторами.

В расчете текущей стоимости не принимаются во внимание любые денежные средства, в том числе и их эквиваленты.

Рыночная капитализация — это совокупная стоимость всех акций (получается путем умножения цены одной акции на количество выпущенных бумаг). Под чистым долгом понимаются:

- долгосрочная задолженность;

- долг, который нужно погасить в течение года;

- финансовый лизинг.

Проведенный расчет на основании данных финансовой отчетности «Северстали» показал следующую стоимость компании:

Алгоритм расчета размера дисконта

Этот показатель рассчитывается по следующей формуле:

Доля собственного и заемного капитала рассчитывается по формуле (заемный капитал)/ (заемный капитал + собственный капитал). Исходя из данных отчетности «Северстали», получается, что данный показатель у компании составляет 85,7%. Соответственно, доля заемного капитала равна 14,3%.

Алгоритм расчета стоимости всех акций

Чтобы определить требуемую доходность инвестирования в акции, можно воспользоваться моделью ценообразования финансовых активов (CAPM). Данный показатель рассчитывается как сумма размера риска (в качестве примера взята ставка в 2,7%), Country premium и результат умножения коэффициента дисконтирования и премии за риск.

Последний параметр можно рассчитать самостоятельно. Но для примера будет взят показатель, который предоставила одна независимая консалтинговая компания, пользующаяся высоким авторитетом в кругах американских аналитиков. В данном случае этот параметр равен 5%.

В качестве бета-коэффициента взят параметр 0,9. Этот показатель также был взят у одного авторитетного аналитика и рассмотрен только в качестве примера. Инвесторы могут самостоятельно выбирать подходящий для конкретного случая бета-коэффициент.

В связи со спецификой рассматриваемой компании необходимо провести корректировку бета-коэффициента. Для этого применяется формула:

Указанный коэффициент равен 1,02. После подставления всех показателей в приведенную формулу получается, что стоимость акционерного капитала составляет 10,8% (2,7%+1,02*5%+2,88%).

Алгоритм расчета размера долговых обязательств

Для расчета данного параметра часто применяют следующий метод: берется каждый кредит по отдельности. После этого необходимо получить сумму всех доходов к погашению процентов по задолженности. Кроме того, в этой формуле учитываются выплаты по ранее выпущенным бондам. В рамках данной процедуры также необходимо определить доли в общем долге.

Но для упрощения понимания принципа расчета этого параметра можно взять из отчета «Северстали» сумму, которая показывает, сколько компания платит для погашения задолженности, и разделить показатель на общую сумму кредита. С учетом сказанного, получается, что стоимость капитала, который компания заняла у сторонних организаций и частных лиц, составляет 7,2%.

Кроме того, средневзвешенная цена капитала (WACC) у «Северстали» равна 10,1%. В рамках рассматриваемого примера размер налоговой ставки был взят за 2017 год. Поделив этот параметр на размер прибыли до уплаты налогов (EBT), получаются 23,2%.

Алгоритм составления прогноза будущих денежных потоков (UFCF)

Для расчета UFCF необходимо выяснить следующие параметры:

- размер прибыли до внесения налоговых отчислений и уплаты кредита;

- размер налоговых отчислений;

- расходы на обновление оборудования (амортизацию);

- затраты на капитальное строительство и обновление оборудования;

- изменение оборотного капитала.

Чтобы определить размер свободных денежных потоков, нужно определить каждый из указанных параметров по отдельности. Вначале необходимо спрогнозировать выручку, для чего применяется один из следующих методов:

- Прогноз, учитывающих скорость роста компании. Он выстраивается на предположении, что в будущем развитие будет идти стабильными темпами. Этот подход применяется в отношении зрелого бизнеса.

- Прогноз на драйверах. В этом случае учитывается множество факторов, влияющих на финансовые показатели (стоимость продукции, количество клиентов и так далее). Такой прогноз сложен в составлении, но дает более точные результаты.

Применительно к рассматриваемой компании подходит первый метод. Использовать второй вариант не целесообразно, так как в этом случае потребуется подобрать все ключевые факторы, влияющие на финансовую деятельность бизнеса.

Для прогнозирования денежных потоков необходимо взять показатели изменения выручки, EBITDA и маржу валовой прибыли в период с 2010 по 2017 годы (сведены в таблицу).

С учетом приведенных значений получается, что размер выручки «Северстали» ежегодно увеличивается на 1,4%. Для расчета EBITDA и валовой прибыли в рамках рассматриваемого примера будет учитываться средняя маржа. В итоге получаются следующие показатели:

Для расчета размера денежных потоков потребуется показатель EBIT, который можно получить, если из EBIDTA вычесть амортизационные расходы.

Для расчета размера налогов в рамках рассматриваемого примера взята следующая формула: Tax Rate*(EBIT— Interest Expense); процентные расходы — постоянные. Последний показатель, согласно отчету за 2017 год, составляет 151 миллион долларов. Расчет налогов приведен в таблице.

Размер капитальных расходов (CapEx) указан в отчете о движении средств. Для прогнозирования изменения данного показателя используется оценка усредненной доли в выручке.

В рамках рассматриваемого примера размер капитальных расходов взят на уровне 700-800 миллионов долларов. Эти деньги, согласно опубликованному отчету, «Северсталь» планировала потратить на модернизацию производства в 2018-2019 годах.

Также для определения размера потока денежных средств необходим показатель изменения оборотного капитала, который можно рассчитать по следующей формуле:

Change NWC = Change (Inventory + Accounts Receivable + Prepaid Expenses + Other Current Assets— Accounts Payable— Accrued Expenses— Other Current Liabilities).

Приведенная формула показывает, что снижение денежного потока происходит на фоне увеличения дебиторской задолженности и объемов запасов, а рост — при кредиторской.

Характер изменения оборотного капитала определяется на основании полученной выручки (Revenue) либо себестоимости (COGS) выпускаемой продукции. Далее необходимо определить, какой процент от Revenue приходится на:

- кредитную задолженность третьих лиц, которые те должны выплатить «Северстали»;

- объем складских запасов;

- расходы на ближайшие несколько месяцев (лет);

- иные текущие активы.

Себестоимость продукции в рамках рассматриваемой модели связана с показателями кредиторской задолженности и накопленных обязательств. Используя полученные параметры, можно составить прогноз по изменениям операционных активов. Также следует проанализировать возможные повышения и снижения объема обязательств, применяя средние показатели.

После этого рассчитываются изменения операционных активов и обязательств в двух периодах: историческом и прогнозируемом. Полученные в итоге значения нужно подставить в приведенную формулу, получив таким образом расчет изменения оборотного капитала.

После этого рассчитывается размер денежного потока по формуле: (Прибыль до внесения платы по кредитам и уплаты налогов) — (Налоги) + (Расходы на амортизацию) — (Капитальные расходы). К полученному показателю нужно прибавить также показатель изменения оборотного капитала.

Справедливая цена актива

После завершения описанных действий необходимо выполнить следующее:

- Применить ставку дисконтирования к компании, чтобы получить реальную стоимость. Для этого можно воспользоваться функцией ЧПС в Exel. Исходя из приведенных данных, получается, что реальная стоимость «Северстали» составляет 4057,7 миллиона долларов.

- Определить стоимость в прогнозируемом периоде. Для этого можно воспользоваться упрощенной формулой EV/EBIDTA, где EV рассчитывается как (1+WACC)^5, а EBIDTA берется за последний отчетный период. Стоимость «Северстали» составляет 8578,5 миллиона долларов.

Сложив полученные показатели, можно получить общую стоимость компании — 12631 миллионов долларов. Но для получения справедливой оценки необходимо из указанной суммы вычесть чистый долг и цену всех неконтролируемых долей. В итоге стоимость акционерного капитала «Северстали» составит 11566 миллионов долларов, а одной акции — 13,8 доллара.

В связи с тем что указанные показатели меняются в зависимости от используемого мультипликатора (в приведенной выше формуле это EV) и ставки дисконтирования, после проведенных расчетов необходимо составить таблицу чувствительности. В ней учитываются как увеличение, так и уменьшение данных параметров.

Итоги

Рассмотренная модель DCF отличается следующими достоинствами:

- позволяет подробно проанализировать финансовые результаты компании;

- не требует сравнительного анализа с другими отраслевыми компаниями;

- позволяет получить информацию о реальных финансовых потоках, что важно для инвестора;

- отличается гибкостью, то есть позволяет составлять прогнозы в зависимости от изменения ключевых факторов.

Из недостатков данной модели можно выделить следующее:

- для проведения расчетов необходимо вводить множество допущений и применять прогнозы, составленные на основе оценочных суждений;

- сложна в применении, так как требует расчета множества параметров.

Кроме того, столь детализированный анализ, который применяется в рамках данной модели, заставляет инвестора чувствовать себя увереннее. Из-за этого тот утрачивает способность учитывать все возможные риски, что может привести к потере вложений.

Несмотря на сказанное, модель DCF отличается высокой эффективностью, так как позволяет глубоко изучить деятельность компании, выявить все денежные потоки, выяснить разные аспекты производства и сбыта и другие факторы, определяющие реальную цену акции. Этот инструмент можно использовать для составления долгосрочных прогнозов развития бизнеса. По сути, данная модель — это один из методов, применяемых аналитиками, специализирующихся на оценке компаний.

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

Содержание

Спрятать

- Что такое акционерный капитал?

- Понимание того, как работает акционерный капитал

- №1. основной капитал

- № 2. Оплачивается излишком

- №3. Нераспределенная прибыль

- Формула акционерного капитала

- Отчет об акционерном капитале

- Как составить отчет об акционерном капитале?

- Как рассчитать акционерный капитал

- Заключение

- Часто задаваемые вопросы

- Как лучше всего интерпретировать акционерный капитал?

- Балансовая стоимость и акционерный капитал — в чем разница?

- Что представляет собой уравнение акционерного капитала?

- Почему вам следует использовать отчет об акционерном капитале?

- Статьи по теме

Конечно, фирма или компания могут определять свое финансовое положение различными способами. Эти измерения обычно могут помочь вам определить, нужно ли вам вносить коррективы для улучшения вашей компании. Одним из них является акционерный капитал. При правильном использовании его можно использовать для расчета чистой стоимости компании. Как правило, акционерный капитал относится к количеству или стоимости активов компании после вычитания обязательств, которые можно найти как в балансе, так и в отчете об акционерном капитале. Положительное число говорит о том, что ваш бизнес сможет погасить свои долги и быть в хорошей финансовой форме, а отрицательное число указывает на то, что активы вашей компании превышают ее обязательства. Эта статья дает вам больше информации об акционерном капитале в отношении определения, заявлений, формулы и способов расчета.

Что такое акционерный капитал?

Акционерный капитал – это остаточная сумма активов, доступных акционерам после ликвидации всех активов и выплаты всех долгов. Также известный как собственный капитал акционеров или собственников, его сумма представляет собой несоответствие между количеством активов и долгов компании. Как правило, это один из способов узнать о финансовом состоянии компании.

Другими словами, деньги — это действительно единственное, что остается у владельцев фирмы после вычитания обязательств компании из ее активов. Тем не менее, это распространяется на частичных владельцев, таких как акционеры или акционеры. По сути, это чистая стоимость бизнеса, которая рассчитывается как сумма уставного капитала и чистых активов за вычетом собственных акций или как стоимость общих активов за вычетом общего долга. Обыкновенные акции, оплаченный капитал, доходы, а также казначейские акции — все это примеры акционерного капитала.

Акционерный капитал теоретически измеряет экономическую стабильность компании и предоставляет информацию о структуре ее капитала. Однако, если это значение отрицательное, это может указывать на то, что компания вот-вот объявит о банкротстве, особенно если у нее значительное долговое бремя. Обычно он появляется в балансовом отчете и финансовой отчетности компании вместе с информацией об активах и долгах.

Понимание того, как работает акционерный капитал

В целом акционерный капитал, часто известный как балансовая стоимость компании, формируется из двух основных источников. Первый источник — это средства, привлеченные путем размещения акций, а затем инвестированные в компанию. Вторым источником является нераспределенная прибыль фирмы (RE), которую она генерирует в течение определенного периода времени в результате всей своей деятельности или деятельности. Нераспределенная прибыль обычно является самым большим компонентом, особенно когда речь идет об организациях, которые функционируют в течение длительного времени.

Однако возможно наличие отрицательного или положительного акционерного капитала. Если результат хороший, то активов компании достаточно для погашения ее обязательств. С другой стороны, если значение отрицательное, обязательства компании превышают ее активы. Если это продолжится, они говорят, что есть неплатежеспособность баланса.

В результате многие инвесторы считают предприятия с отрицательным акционерным капиталом рискованными или опасными инвестициями. Между тем, важно знать, что акционерный капитал сам по себе не является надежным показателем финансового состояния компании. Тем не менее, в сочетании с другими методами и ключевыми показателями эффективности акционер может правильно измерить стабильность или устойчивость организации.

Три основных источника акционерного капитала:

№1. основной капитал

Это связано с денежными средствами или другими активами, которые инвесторы внесли или заплатили в обмен на обыкновенные акции или привилегированные акции, когда организация пыталась собрать деньги.

№ 2. Оплачивается излишком

Это деньги, которые инвесторы жертвуют в обмен на акции. Это, однако, не включает акции, полученные за счет доходов или пожертвований (оплаченный капитал).

№3. Нераспределенная прибыль

Это прибыль, которую компания накопила, чтобы реинвестировать в компанию. Это деньги, которые компания не распределяла среди своих акционеров в качестве дивидендов и не использовала для выкупа акций.

Балансовый отчет компании обычно состоит из двух столбцов: левого столбца с подробным описанием активов и правого столбца с подробным описанием обязательств и собственного капитала. Активы будут в верхней части списка в некоторых балансах, за ними следуют обязательства и, наконец, акционерный капитал.

Компании могут скорректировать акционерный капитал баланса для множества переменных. В балансе, например, есть раздел под названием «Прочий совокупный доход». В основном это относится к доходам, расходам, прибыли и обязательствам, которые исключаются из чистой прибыли. Эта область охватывает такие вещи или статьи, как субсидии на пересчет иностранной валюты и единовременную прибыль от ценных бумаг.

Как правило, когда компания создает или сохраняет прибыль, собственный капитал ее акционеров увеличивается. Это, однако, помогает контролировать долг и поглощать потенциальные убытки. Соответственно, более высокий собственный капитал означает более широкий буфер для большинства предприятий. И это дает компании больше гибкости при восстановлении, если она несет убытки или вынуждена брать долги. Тем не менее, убытки или долги компании могут возникнуть из-за множества факторов, включая плохую страховку или экономический спад.

С другой стороны, более низкий собственный капитал может указывать на то, что компании необходимо сократить свои долги. Однако это не всегда так. Другими словами, более низкий собственный капитал может не беспокоить некоторые предприятия, особенно те, которые являются молодыми или осторожными и имеют скромные расходы. Для этих предприятий акционерный капитал обычно не имеет большого значения. Это потому, что каждый доллар свободного от излишков денежного потока не стоит больших денег.

В этих случаях компания может легко масштабироваться и приносить деньги своим акционерам.

Формула акционерного капитала

Как правило, мы можем рассчитать акционерный капитал, вычитая все обязательства компании из ее общих активов. Другими словами, формула акционерного капитала рассчитывает чистую стоимость компании. Или сумма, которую акционеры могут потребовать, если активы компании будут проданы и ее обязательства будут погашены.

Мы можем использовать следующую формулу для расчета акционерного капитала:

- Акционерный капитал = общие активы – общие обязательства

По сути, если вы проверите баланс компании, который доступен в ее годовом отчете, или ее квартальный отчет 10-K, поданный в Комиссию по ценным бумагам и биржам, вы можете найти финансовые данные, необходимые для формулы акционерного капитала. Однако за самый текущий период баланс может включать в себя общие активы и общие обязательства компании.

Обычно общие активы корпорации представляют собой сумму ее настоящих и существующих активов. Денежная дебиторская задолженность и товарно-материальные запасы являются примерами оборотных активов, которые можно обменять на наличные в течение года. С другой стороны, долгосрочные активы, включая имущество, оборудование и нематериальные ресурсы, часто трудно конвертировать в денежные средства в течение года.

Однако, если фирма все же решит ликвидироваться, меньшие торгуемые активы могут привести к получению меньшего дохода, чем стоимость или оценка в самом последнем балансовом отчете. Точно так же, если корпорация ликвидирует себя, счет собственного капитала акционеров никоим образом не гарантирует остаточную стоимость для инвесторов.

Общие обязательства фирмы представляют собой сумму ее текущих и долгосрочных обязательств. В то время как текущие обязательства обычно включают краткосрочную задолженность, такую как кредиторская задолженность и задолженность по налогам. Задолженность по ценным бумагам, пенсионные выплаты и арендованное имущество являются примерами долгосрочных обязательств, которые организация обычно погашает в течение более длительных интервалов, превышающих один год.

Отчет об акционерном капитале

Отчет об акционерном капитале иногда называют отчетом об акционерном капитале и представляет собой экономический документ, публикуемый предприятиями как часть их отчета о прибылях и убытках.

Как правило, этот отчет показывает, как стоимость компании для акционеров менялась с начала до конца отчетных периодов. Кроме того, это заявление служит важным показателем для инвесторов того, как деятельность компании влияет на стоимость интересов ее акционеров.

Кроме того, он показывает, как функционирует фирма, за вычетом всех активы и обязательства, для акционеров, инвесторов или владельца организации. По сути, если отчет акционеров показывает прирост стоимости, это означает, что действия бизнеса окупаются для инвесторов. Однако, если он показывает снижение, это означает, что бизнес должен пересмотреть свою деятельность.

Несмотря на это, разница между общей суммой активов и общей суммой обязательств оценивается ежемесячно, ежеквартально или ежегодно в отчете об акционерном капитале. И это в балансе, который является одним из трех финансовых документов, о которых должен знать почти каждый малый бизнес. Справка о доходах, а также отчет о движении денежных средств являются двумя другими финансовыми отчетами.

Между тем стоимость акционерного капитала может возрасти, но только в том случае, если владелец фирмы или инвесторы внесут больший капитал, если прибыль компании возрастет по мере того, как она продает или совершает сделки с большим количеством товаров или услуг. увеличивает прибыль за счет сокращения расходов.

Если владелец малого бизнеса озабочен исключительно денежными потоками, он или она может пренебречь отчетом о собственном капитале акционеров. Однако, если вы хотите получить четкую картину того, как идут ваши операции, доход не должен быть вашей главной заботой. С другой стороны, отчет об акционерном капитале может быть полезным инструментом для определения того, как операции влияют на стоимость компании.

Как составить отчет об акционерном капитале?

По сути, существует четыре этапа создания отчета об акционерном капитале.

№1. Стартовый капитал

В самом начале цикла бухгалтерского учета не торопитесь, чтобы составить список акционерного капитала компании.

№ 2. Новые поступления в капитал

Далее в процедуре вы можете отметить все увеличения собственного капитала, произошедшие за определенный период времени. Однако это может включать любые дополнительные капиталовложения сделанные инвесторами или владельцами за последний год. Точно так же он будет включать любой чистый доход, полученный, если организация была продуктивной или прибыльной.

№3. Вычеты капитала

Составьте список любых дивидендов, которые вы платите инвесторам, и любых чистых убытков. Обычно это вычет из собственного капитала инвесторов.

№ 4. Остаток на конец периода

И, наконец, запишите конечный баланс собственного капитала для данного периода времени. Тем не менее, вы всегда должны включать заголовок, показывающий название компании, заголовок отчета и временные рамки, обсуждаемые в отчете при его подготовке. финансовый отчет. Кроме того, это важно для предотвращения недопонимания в будущем.

Как рассчитать акционерный капитал

Как правило, вы можете рассчитать акционерный капитал фирмы, просто вычитая ее общие обязательства из ее общих активов. Они, однако, оба находятся в списке на балансе.

С помощью приведенной ниже формулы вы сможете рассчитать акционерный капитал компании.

- Акционерный капитал = общие активы – общие обязательства

Общие активы делятся на две категории: оборотные и внеоборотные активы. Вы должны иметь возможность конвертировать текущие активы, такие как дебиторская задолженность и запасы, в денежные средства в течение года. Однако есть долгосрочные активы, включая недвижимость, промышленные предприятия, машины и нематериальные активы, такие как изобретения, которые вы не можете легко превратить в деньги или использовать в течение года.

С другой стороны, текущие обязательства и долгосрочные обязательства составляют общую сумму обязательств. Кредиторская задолженность и налоги к уплате. Это примеры текущих обязательств, которые компания должна будет выплатить в течение года, в то время как долгосрочные обязательства — это обязательства, которые компания должна погасить с течением времени.

Заключение

Акционеры или акционеры Собственный капитал — это балансовый счет, который включает акционерный капитал плюс нераспределенную прибыль. Он также указывает стоимость активов после вычитания обязательств.

При изучении финансовой отчетности акционерный капитал является чрезвычайно полезной информацией. В случае ликвидации акционеры получают выплаты в последнюю очередь после владельцев долговых обязательств. Это означает, что держатели облигаций получают платеж в первую очередь, а затем инвесторы в акционерный капитал.

В результате держатели долговых обязательств меньше заботятся о стоимости собственного капитала, чем об общей сумме собственного капитала при определении общей платежеспособности. Акционеры, с другой стороны, обеспокоены как обязательствами, так и счетами собственного капитала, поскольку собственный капитал может быть выплачен только после того, как будут произведены выплаты кредиторам.

Часто задаваемые вопросы

Как лучше всего интерпретировать акционерный капитал?

Концепция акционерного капитала жизненно важна для определения того, сколько денег удерживает компания. В сочетании со значительной долговой нагрузкой отрицательный баланс акционерного капитала является сильным индикатором приближающейся неплатежеспособности. Тем не менее, это обстоятельство может произойти в новом бизнесе, который теряет деньги, разрабатывая вещи на продажу.

Балансовая стоимость и акционерный капитал — в чем разница?

Акционерный капитал также известен как балансовая стоимость фирмы, поскольку он отражает остаточную стоимость корпорации после погашения всех долгов существующими активами. Принцип балансовой стоимости, тем не менее, в действительности не очень хорошо сочетается, потому что рыночная стоимость и балансовая стоимость активов, а также обязательств могут не всегда совпадать.

Что представляет собой уравнение акционерного капитала?

Уравнение акционерного капитала известно как уравнение инвестора и представляет собой формулу, которая требует, чтобы вы рассчитали акционерный капитал, а затем определили нераспределенную прибыль бизнеса.

Владельцы малого бизнеса, как в хорошие, так и в плохие времена, должны знать, как работает их компания в определенный период времени. Этого трудно достичь без отчета об акционерном капитале.

Статьи по теме

- Акционерный капитал: как рассчитать акционерный капитал

- Соотношение долга к собственному капиталу: объяснение!!!, формула, расчеты, примеры

- Формат балансового отчета: лучшие методы бухгалтерского учета с примерами (подробно!!!)

- Бухгалтерский баланс и отчет о прибылях и убытках: примеры, различия и взаимосвязь

- Паевые инвестиционные фонды против акций: что лучше? (+Бесплатные советы)

(kbeautypharm.com)

Автор: Лилия Тимофеевна Гиляровская, профессор, доктор экономических наук, заведующая кафедрой бухгалтерского учета и анализа хозяйственной деятельности Всероссийского заочного финансово-экономического института.

Любой инвестор сталкивается с проблемой определения требуемой нормы прибыли инвестиционного проекта. Рассмотрим решение этой задачи через стоимость привлечения средств для инвестиций.

Главные источники долгосрочного капитала — это заемные средства (кредит), выпуск акций и облигаций. Краткосрочные источники (например, овердрафт) при финансировании капитальных вложений обычно не используются. Стоимость этих источников определяется выплачиваемыми по акциям дивидендами, процентами за кредит и процентами, уплачиваемыми по облигациям.

При рассмотрении проблемы финансирования руководству предприятия следует учитывать затраты, связанные с обслуживанием источников капитала.

Эффективная схема финансирования должна быть достаточно гибкой для удовлетворения меняющихся потребностей предприятия, соответствовать характеру деятельности предприятия по критерию «риск — доходность» и удовлетворять ожиданиям кредиторов и требованиям акционеров.

1. Стоимость облигаций, выпущенных инвестором

Стоимость облигаций, выпущенных инвестором, приблизительно равна процентам, уплачиваемым по этим облигациям. Но при этом необходимо учитывать разницу между нарицательной стоимостью облигации и ценой ее реализации.

Полученная эмитентом при размещении облигационного займа сумма, как правило, ниже самого займа из-за расходов по выпуску займа.

2. Стоимость кредита

Стоимость кредита является функцией от процентной ставки, ставки налога на прибыль и связанных с получением кредита затрат. Проценты за кредит в отличие от дивидендов включаются в себестоимость. Это противоналоговый эффект кредита. Он вычисляется по следующей формуле:

стоимость кредита после налогообложения = (стоимость кредита до налогообложения) х (1 — ставка налога на прибыль)

Пример 1. Взят кредит под 12% годовых. Ставка налога на прибыль равна 30%. Определим стоимость кредита после налогообложения.

Стоимость кредита после налогообложения = (стоимость кредита до налогообложения) х (1 — ставка налога на прибыль) = 0,12 х (1 — 0,3) = 0,084 (= 8,4% годовых).

Из-за противоналогового эффекта кредит обычно обходится дешевле, чем привлечение средств путем выпуска акций.

3. Стоимость акционерного капитала

Для простоты будем считать, что предприятие имеет только обыкновенные акции.

Стоимость акционерного капитала вычисляется по следующей формуле:

стоимость акционерного капитала = D1 / P + g,

где Р — рыночная цена акции в настоящий момент, D1 — ожидаемый в текущем году дивиденд, g — постоянный темп роста дивидендов.

Пример 2. Рыночная цена акции в настоящий момент Р = 1000 руб. Ожидается, что дивиденд в текущем году будет равен D1 = 50 руб., а постоянный темп роста дивидендов g = 7%. Определим стоимость акционерного капитала.

Стоимость акционерного капитала = D1 / P + g = 50 / 1000 + 0,07 = 0,12 (=12%).

4. Средневзвешенная стоимость капитала

Определив по отдельности стоимость различных источников капитала, мы располагаем всеми необходимыми данными для оценки стоимости всего долгосрочного финансирования предприятия как единого целого. Результат представляет собой взвешенное значение стоимости капитала, отражающее определяемый политикой предприятия состав различных источников капитала.

Средневзвешенная стоимость капитала WACC (англ. Weighted average cost of capital) вычисляется по следующей формуле:

WACC = ∑i (стоимость i-го источника капитала) х (доля i-го источника капитала)

Это основа для коэффициента дисконтирования, необходимого для оценки инвестиционных проектов.

Пример 3. В таблице указаны стоимости (в % годовых) и рыночные стоимости (в млн. руб.) источников капитала предприятия.

| Источник капитала | Стоимость | Рыночная стоимость |

| Кредит | 10 | 0,5 |

| Обыкновенные акции | 16 | 1,9 |

| Облигационный заем | 8 | 0,6 |

Определим средневзвешенную стоимость капитала предприятия. Заполним таблицу.

| Источник капитала | Стоимость | Рыночная стоимость | Доля в рыночной стоимости | |

| Кредит | 10 | 0,5 | 0,167 | 1,67 |

| Обыкновенные акции | 16 | 1,9 | 0,633 | 10,128 |

| Облигационный заем | 8 | 0,6 | 0,2 | 1,6 |

| Сумма | — | 3 | 1 | 13,398 = WACC |

Поясним, как заполняется таблица.

В последней строке указана сумма чисел соответствующего столбца. Каждое число 3-го столбца делим на сумму чисел этого столбца, результат округляем до трех цифр после запятой и пишем в 4-м столбце. 5-й столбец — это произведение 2-го и 4-го столбцов.

Средневзвешенная стоимость капитала предприятия WACC = 13,398% годовых.

Применение средневзвешенной стоимости капитала при установлении норматива рентабельности инвестиций допустимо лишь для проектов, характеризующихся обычными для предприятия рисками.

5. Прибыль на акцию

Как осуществить выбор между собственным и заимствованным капиталом? Из-за противоналогового эффекта кредита для заимствования средств часто характерна более дешевая посленалоговая выплата, чем при собственном капитале. Но и риск в этом случае выше.

Для простоты будем считать, что предприятие имеет только обыкновенные акции.

Если акционерное общество обеспечивает себе прибыль, то акционеры могут рассчитывать на получение доли этой прибыли. Прибыль на акцию показывает, какая величина прибыли может быть теоретически распределена на каждую акцию, если общее собрание акционеров примет решение о распределении всей полученной прибыли. Она вычисляется по следующей формуле:

прибыль на акцию = (чистая прибыль после уплаты налогов) / (число обыкновенных акций).

Пример 4. Чистая прибыль после уплаты налогов равна 200000 руб., а число обыкновенных акций равно 5000. Определим прибыль на акцию.

Прибыль на акцию = (чистая прибыль после уплаты налогов) / (число обыкновенных акций) = 200000 / 5000 = 40 руб./акцию.

Если известны проценты к уплате и ставка налога на прибыль, то формула для вычисления прибыли на акцию примет следующий вид:

прибыль на акцию = (прибыль до выплаты процентов и налогов —проценты к уплате) х (1 —ставка налога на прибыль) / (число обыкновенных акций).

Пример 5. Пусть в примере 4 прибыль до выплаты процентов и налогов равна 250000 руб., проценты к уплате — 50000 руб., а ставка налога на прибыль — 30%. Определим прибыль на акцию.

Прибыль на акцию = (250000 — 50000) х (1 — 0,3) / 5000 = 28 руб./акцию.

6. Точка безразличия

Определение точки безразличия — это один из способов сравнения собственных и заемных средств. Приравняв выражения для прибыли на акцию в случаях собственного и заемного финансирования, мы найдем значение прибыли до выплаты процентов и налогов. Это и есть точка безразличия. Выше точки безразличия прибыль на акцию будет выше в случае кредита, а ниже точки безразличия прибыль на акцию будет выше при выпуске акций.

Пример 6. Текущая прибыль предприятия до выплаты процентов и налогов равна 2 млн. руб., проценты по текущим долгам — 0,4 млн. руб., число обыкновенных акций — 5000, ставка налога на прибыль — 30%. Предприятию требуется 3 млн. руб. для финансирования инвестиционного проекта, который, как ожидается, увеличит на 0,6 млн. руб. ежегодную прибыль предприятия до выплаты процентов и налогов. Рассматриваются следующие варианты:

- выпуск 1000 акций;

- кредит под 10% годовых.

Что наиболее выгодно для акционеров?

Определим точку безразличия х.

В случае выпуска акций прибыль на акцию равна ( х — 0,4) х (1 — 0,3) / (5000 + 1000).

В случае кредита прибыль на акцию равна ( х — 0,4 — 3 x 0,1) х (1 — 0,3) / 5000.

Тогда ( х — 0,4) х 0,7 / 6000 = ( х — 0,7) х 0,7 / 5000, то есть х =2,2 млн.руб.

Ожидаемая ежегодная прибыль предприятия до выплаты процентов и налогов составит 2 + 0,6 = 2,6 млн. руб. Это превосходит 2,2 млн. руб. (значение точки безразличия). Поэтому прибыль на акцию будет выше в случае кредита.

Дополнительная эмиссия обыкновенных акций может привести к разбавлению прибыли на акцию и к перераспределению прав собственности. Поэтому решение относительного дополнительного выпуска обыкновенных акций должно быть тесно связано с реализацией стратегических планов предприятия.

Хотя стоимость капитала и является основным фактором в процессе принятия решений, решение о выборе источника долгосрочного финансирования не может исходить только из стоимости капитала. Единых правил выбора источника долгосрочного финансирования нет. Окончательный выбор зависит от ситуации на предприятии, состояния фондового рынка, стратегических планов предприятия, предпочтений руководства предприятия, оценки риска.

Научитесь легко решать сложные финансовые задачи изучив курс «Финансовый менеджмент: управление финансами»:

Неотъемлемой частью финансового менеджмента является оценка инвестиций: в какие долгосрочные проекты компании следует вкладывать деньги?

Традиционно наилучшими способами оценки проектов считаются методы дисконтированных денежных потоков (DCF), и, в частности, чистая приведённая стоимость (NPV). В рамках DCF будущие денежные потоки дисконтируются, чтобы сделать поправку на временную стоимость денег. Для того, чтобы дисконтировать нужно оценить два параметра:

- будущие денежные потоки, имеющие отношение к проекту;

- подходящую ставку дисконтирования.

В этой статье рассматривается способ расчёта подходящей ставки дисконтирования.

Стоимость собственного капитала

Стоимость собственного капитала представляет собой соотношение между суммой привлекаемого собственного капитала и вознаграждением, которое акционеры ожидают получить в обмен на свой капитал. Стоимость собственного капитала можно оценить двумя способами:

1. Модель роста дивидендов

Определяется цена акций (капитала, который может быть привлечён) и сумма дивидендов (вознаграждения акционерам). Далее с помощью модели роста дивидендов рассчитывается стоимость собственного капитала, причём эта модель может учитывать темпы роста дивидендов.

В списке формул для экзамена по финансовому менеджменту приводятся следующие формулы:

P0 = D0(1 + g) / (re – g)

re = D0(1 + g) + g / P0

Первая формула определяет текущую рыночную цену акции без дивиденда (P0), где:

g = ожидаемые будущие темпы роста дивидендов, начиная с момента времени 1;

D0 = текущие дивиденды (либо только что выплаченные, либо подлежащие выплате в ближайшее время);

re = стоимость собственного капитала.

Обратите внимание, что выражение (D0(1 + g)) в числителе – это дивиденды, которые будут выплачены через год.

Для компании, акции которой котируются на бирже, все переменные в правой части формулы либо известны, либо их можно легко рассчитать. При отсутствии других данных предполагается, что будущие темпы роста дивидендов можно экстраполировать из прошлых темпов роста. Теперь давайте посмотрим, как всё это сводится воедино – рассчитаем re на примере конкретных данных.

Пример 1: применение модели роста дивидендов

Компания в ближайшее время планирует выплатить дивиденды в размере $0.24. Текущая рыночная цена акции составляет $2.76 (включая ожидаемые дивиденды). Темпы роста дивидендов в прошлом, которые, как ожидается, сохранятся и в обозримом будущем, составляют 5%.

Чему равна стоимость капитала компании?

Решение

re = D0(1 + g)/P0 + g = 0.24(1 + 0.05)/2.52 + 0.05 = 15%

Помните, что P0 – это сегодняшняя рыночная цена без дивидендов. Поскольку нам была дана цена с дивидендом, дивиденды следует вычесть.

2.Модель оценки доходности капитальных активов (CAPM)

Уравнение модели оценки доходности капитальных активов (CAPM), также приведённое в списке формул, имеет следующий вид:

E(ri)= Rf + βi(E(rm) — Rf)

где:

E(ri) = доходность от инвестиций;

Rf = безрисковая норма доходности;

βi = бета-коэффициент инвестиций (значение систематического риска инвестиций);

E(rm) = доходность на рынке капитала

По сути, это уравнение говорит о том, что требуемая доходность зависит от риска инвестиций. Точкой отсчёта для требуемой нормы доходности является безрисковая ставка (Rf), к которой необходимо добавить премию, относящуюся к риску конкретных инвестиций. Величина данной премии зависит от ответов на следующие вопросы:

- Какова премия, которую рынок в настоящее время предлагает сверх безрисковой ставки (E(rm) – Rf)? Это базовая мера риска: какую доходность предлагает фондовый рынок в целом для того, чтобы компенсировать риски сверх безрисковой ставки?

- Насколько рискованны конкретные инвестиции по сравнению с рынком в целом? Это «бета-коэффициент» инвестиций (βi). Если βi равняется 1, инвестиции имеют тот же риск, что и рынок в целом. Если βi > 1, инвестиции являются более рискованными (более волатильными), чем рынок, и инвесторы должны требовать доходность более высокую, чем рыночная, чтобы компенсировать дополнительный риск. Если βi < 1, то инвестиции менее рискованны, чем рынок, и инвесторы будут удовлетворены более низкой доходностью, чем рыночная.

Пример 2: применение модели CAPM

Безрисковая ставка = 5%

Рыночная доходность = 14%

Какая доходность требуется от инвестиций, бета-коэффициенты которых таковы:

(i)1

(ii)2

(iii) 0.5

E(ri) = Rf + βi(E(rm) — Rf)

(i) E(ri) = 5 + 1(14 – 5) = 14%

Требуемая доходность инвестиций с таким же риском, что и у рынка в целом – это ни что иное, чем просто рыночная доходность.

(ii) E(ri) = 5 + 2(14 – 5) = 23%

Здесь мы говорим о доходности инвестиций, риск которых в два раза больше, чем рыночный. Поэтому требуется более высокая доходность, чем та, которую даёт рынок.

(iii) E(ri) = 5 + 0.5(14 – 5) = 9.5%

Требуемая доходность инвестиций, риск которых в два раза меньше, чем риск рынка в целом, конечно, должна быть ниже, чем рыночная доходность.

Сравнение модели роста дивидендов и CAPM

Модель роста дивидендов позволяет рассчитать стоимость собственного капитала с использованием эмпирических значений, которые можно легко раздобыть для компаний, зарегистрированных на бирже. Посчитайте дивиденды, оцените их рост (обычно исходя из роста, наблюдаемого в прошлом) и определите рыночную стоимость акций (хотя при этом нужно соблюдать некоторую неосторожность, поскольку стоимость акций часто очень неустойчива). Подставьте эти значения в формулу, и у вас на руках оценка стоимости собственного капитала.

Однако эта модель не объясняет, из-за каких факторов разные акции имеют разную стоимость собственного капитала. Почему одна акция может иметь стоимость собственного капитала 15%, а другая – 20%? Причина того, что разные акции имеют разные нормы доходности, заключается в том, что они имеют разные риски, но в рамках модели роста дивидендов в явном виде это никак не отражается. Эта модель просто позволяет вывести закономерность из эмпирических наблюдений, не предлагая объяснения.

Кстати, обратите внимание, что изменение дивидендов не позволит компании изменить стоимость собственного капитала. Если просто посмотреть на формулу модели:

re = D0(1 + g) / P0 + g

то можно сделать вывод, что снижение дивидендов или темпов роста дивидендов приведёт к снижению стоимости капитала. Но это не так. Дело в том, что снижение дивидендов или темпов их роста приведёт к падению рыночной стоимости компании (то есть акции) до такого уровня, чтобы инвесторы в эту компанию смогли обеспечить себе требуемую доходность.

Модель CAPM объясняет, почему разные компании дают разную доходность. Она утверждает, что требуемая доходность основывается на другой доходности, которую можно получить в данной экономической среде (безрисковой и среднерыночной доходности), и на систематическом риске инвестиций – его бета-коэффициенте. CAPM не только предлагает это объяснение, но и предлагает способы измерения необходимых данных. Безрисковую ставку и рыночную доходность можно определить исходя из наблюдаемых данных. Так же можно рассчитать бета-коэффициенты компаний, зарегистрированных на бирже. Можно даже приобрести специальные бюллетени, в которых публикуются бета-коэффициенты. Кроме того, бета-коэффициенты часто публикуются на специализированных инвестиционных веб-сайтах.

Если инвестиции и рынок находятся в равновесии, то есть цены стабилизированы, то доходность, спрогнозированная с использованием модели CAPM, будет такой же, как и доходность, определённая с помощью модели роста дивидендов.

Обратите, пожалуйста, внимание, что оба описанных подхода позволяют оценить стоимость собственного капитала. Это не то же самое, что средневзвешенная стоимость капитала – за исключением особых обстоятельств, когда компания финансируется исключительно собственным капиталом.

Что влияет на риск акционеров и тем самым влияет на бета-коэффициент?

Есть два основных компонента риска, которому подвержены акционеры:

- Особенности бизнеса. Компании, которые производят товары производственного назначения в плане бизнеса представляют относительно больший риск, так как во время рецессии капитальные вложения можно отложить до лучших времён. Поэтому доходность таких компаний будет волатильной и можно ожидать, что для таких компаний βi > 1. В то же время от супермаркета можно ожидать риска меньше среднего, потому что люди должны есть даже во время рецессии. Поэтому для таких компаний вероятна βi < 1, так как они обеспечивают относительно стабильную доходность.

- Уровень финансового рычага. В не обременённой долгами компании (т. е. в компании без заимствований) есть непосредственная взаимосвязь между прибылью от операционной деятельности и доходами, которые могут получить акционерами. Как только появляется заёмный капитал и, следовательно, проценты, суммы, доступные для владельцев обыкновенных акций, становятся более волатильными. Это иллюстрирует пример ниже.

Пример 3: уровень финансового рычага

Как видно, прибыль, доступная акционерам компании без займов также удваивается, то есть единственная волатильность, которой подвержены акционеры компании – это исключительно волатильность особенностей бизнеса компании. Картина в компании с займами другая: несмотря на то что операционная прибыль тоже удвоилась, величина прибыли, доступной акционерам, увеличилась больше – в 2.66 раза. Получается, что риск, с которым сталкиваются эти акционеры, возникает из двух источников: риск, присущий особенностям бизнеса компании, плюс риск, появившийся в результате использования заёмного капитала.

Таким образом, норма доходности, требуемая акционерами (то есть стоимость собственного капитала), также будет зависеть от двух факторов:

- особенностей бизнеса компании, и

- величины финансового рычага компании.

Поэтому, когда мы рассчитываем стоимость собственного капитала или вообще обсуждаем её, мы должны чётко понимать, что именно мы имеем в виду. Является ли она стоимостью, которая отражает только бизнес-риск, или это стоимость, которая отражает бизнес-риск плюс риск увеличения доли заёмного капитала?

При использовании модели роста дивидендов вы измеряете то, что измеряете. Иными словами, если в качестве исходных данных используются дивиденды, рост дивидендов и стоимость акций компании, которая не имеет заёмного капитала, вы однозначно получите стоимость собственного капитала без учёта финансового рычага. Если, однако, эти исходные данные собраны для компании, которая использует заёмные средства, вы неизбежно получите стоимость собственного капитала с учётом финансового рычага.

То же самое верно и для опубликованных значений бета-коэффициентов, которые рассчитываются в результате измерения того, как доходы от акций изменяются в зависимости от рыночной доходности, что позволяет увидеть, является ли доходность от конкретных акций более или менее изменчивой, чем рыночная доходность. Мы опять измеряем то, что измеряем. Если наблюдаемая компания не имеет заёмного капитала, полученный бета-коэффициент зависит только от вида бизнеса компании. Если, однако, компания имеет заёмный капитал, бета-коэффициент будет отражать не только бизнес-риск компании, но и риск, связанный с использованием заёмного капитала.

Кен Гаррет – внештатный преподаватель и автор ряда публикаций