Анализ гостиничного рынка и других средств коллективного размещения в 2019-2022 годах

Анализ гостиничного рынка

Гостиничный рынок и рынок других средств коллективного размещения в 2022 году

В 2022 году на гостиничном рынке России наблюдался значительный рост как количества гостиниц и других средств размещения, так и гостиничного номерного фонда. По предварительным оценкам, прирост количества гостиниц и остальных коллективных средств размещения ( КСР) составил 5,7% и по итогам года количество гостиниц и других коллективных средств размещения превысила 30 тыс. единиц. Среднегодовая динамика числа объектов размещения за последние 6 лет (CAGR 2017-2022) составила +3,9%. Всего за период с 2017 по 2022 годы количество гостиниц и других объектов размещения в России увеличилось примерно на 1/5.

Номерной фонд коллективных средств размещения за 2022 год увеличился на 5% и достиг 1,08 млн номеров. Среднегодовая динамика числа ключей в гостиницах и других средствах размещения России (CAGR 2017-2022) составила +4%. Всего за последние шесть лет число номеров в коллективных средствах размещения увеличилось примерно на четверть.

Доходы коллективных средств размещения в 2022 году приблизились к 0,7 трлн руб. среднегодовой прирост выручки российских КСР за последние шесть лет (CAGR 2017-2022) составил +7,1%. Всего за период наблюдения рост оборота отрасли составил 41%.

На динамике отрасли положительно сказались растущий спрос на внутренний туризм и государственные инициативы в поддержку отельного бизнеса: в июле 2022 года была введена нулевая ставка НДС для гостиничных услуг сроком на пять лет. Учитывая, что в отельном бизнесе основные расходы — это зарплата персонала, а встречный НДС очень маленький, это стало серьезным фактором роста.

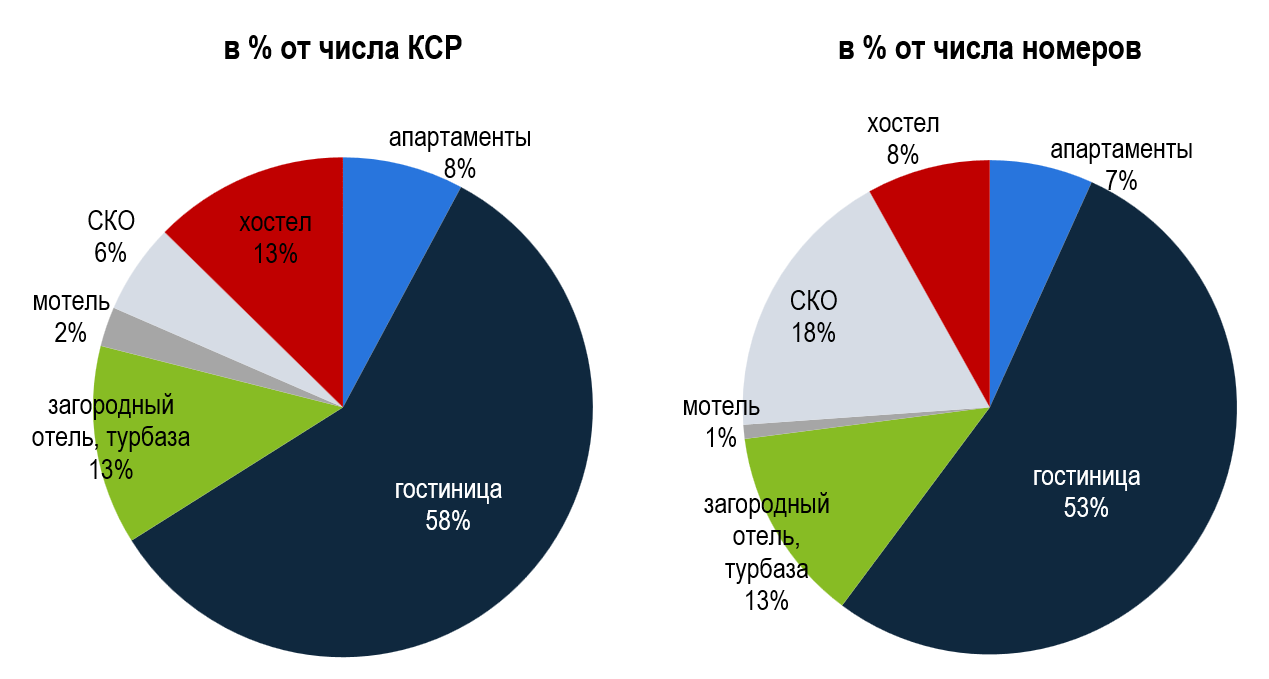

В 2022 году без учета неклассифицированных объектов в структуре всех коллективных средств размещения в 2022 году преобладали городские гостиницы, на их долю приходилось около 58% объектов. Около 53% номерного фонда КСР также приходилось на гостиницы.

Среднестатистическим средством размещения в 2022 году была городская гостиница без звезд в среднем на 35 номеров и вместимостью в 88 мест. При этом среднестатистический посетитель гостиницы оставлял в ней чуть более 2,2 тыс. рублей в день.

Государственные субсидии и инициативы на фоне растущего спроса на гостиничные услуги говорит о том, что нас в ближайшие годы ожидает хороший, уверенный бум в отрасли. Собственно, он уже начался — очень активно обновляются и строятся отели. Появляется много небольших игроков рынка, которые управляют отелем на 25–30 номеров, либо двумя-тремя отелями на десять номеров с небольшим. Это позволяет закрыть и традиционно проседавший средний сегмент — острее всего ощущался дефицит номеров среднего класса с приемлемым качеством и относительно доступной ценой, но сейчас их становится все больше.

Внутренний туризм в России активно развивается. По итогам 11 месяцев 2022 года турпоток в стране составлял 133,4 млн человек, из них чуть более половины туристов оставались в коллективных средствах размещения с ночевками.

Всего по итогам 2022 года в гостиницах и других средствах размещения с ночевками оставалось 74,8 млн постояльцев, что больше, чем в 2021 году на 12,4%, и больше, чем в 2017 году, на 21,5%. В среднем численность постояльцев гостиниц и других средств размещения за последние шесть лет (CAGR 2017-2022) росла на 4% в год. При этом в основном за счет внутреннего туризма – доля россиян из общего числа постояльцев составляла 96%.

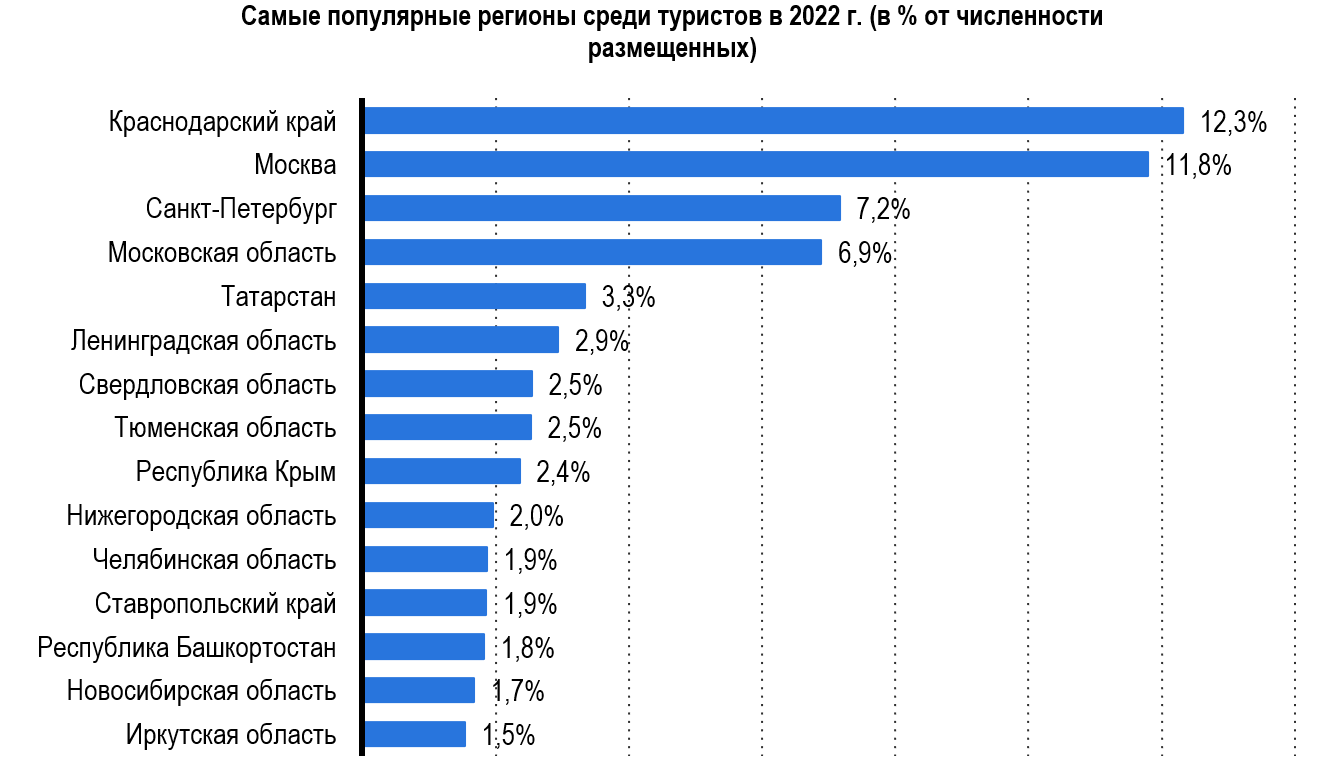

Среди регионов самым популярным местом у туристов был Краснодарский край. В 2022 году в краснодарских средствах размещения оставалось 12,3% всех российских туристов.

В 2022 году туристы оставались с ночевками в гостиницах и в других средствах размещения в целом на 304,5 млн ночей. Динамика числа ночевок постояльцев КСР чуть менее выраженная, чем общая численность постояльцев: всего за период с 2017 по 2022 годы показатель увеличился на 20,4%. Среднегодовой прирост числа ночевок в КСР (CAGR 2017-2022) составил +3,8%.

Среднее количество ночей, на которое постояльцы оставались в гостиницах и других средствах размещения за последние шесть лет менялся только во время проведения ЧМ-18, а в остальные годы практически был на одном и том же уровне: 4, ночи на одного размещенного.

Среднегодовая загруженность коллективных средств размещения, рассчитанная в процентах от общего числа доступных за год койко-мест, в гостиницах и других средствах размещения практически не растет: в 2022 году этот показатель составлял 31%, тогда как в 2017 году – 32%. Значительное падение загруженности койко-мест в российских КСР наблюдалось только во время пандемии COVID-19.

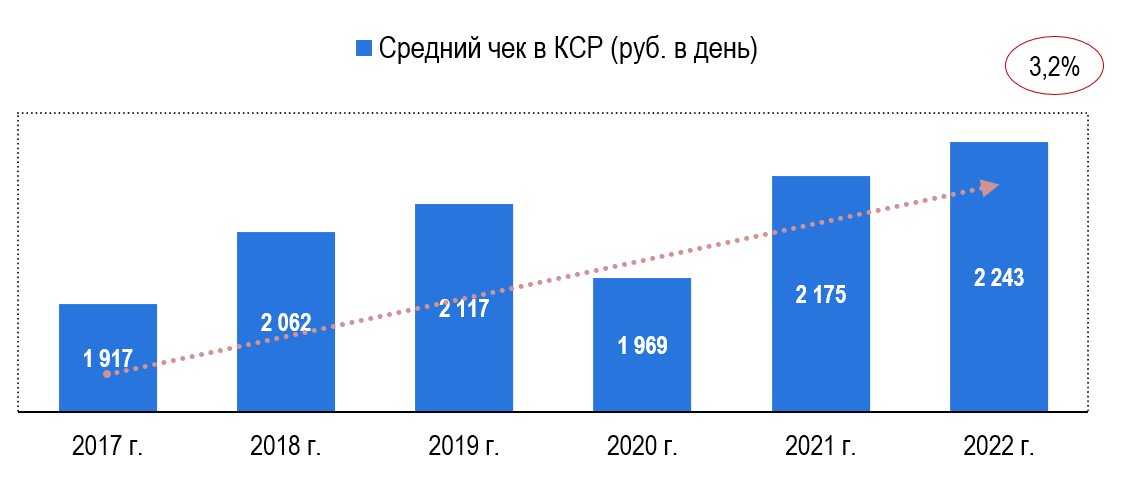

В среднем один постоялец оставляет в гостинице или в другом средстве размещения чуть более 9 тыс. руб. Средний чек* постояльца в 2022 году составил 2 245 руб. в день, что выше показателя 2021 года на 3,2%.

*Средний чек рассчитывался по формуле: Выручка КСР/число ночей

Гостиничный рынок и рынок других средств коллективного размещения в 2021 году

В 2021 году гостиничный рынок практически вернулся к показателям допандемийного уровня: если в 2020 году количество гостиниц составляло 20,4 тысячи объектов, то в 2021 году этот показатель вырос на 3% до 21 тысяч объектов.

Согласно данным нашего анализа, за весь период наблюдения количество гостиниц увеличилось более чем на треть (36,8%). Среднегодовая динамика количества гостиниц России (CAGR 2016-2021) составила +6,5% (рисунок ниже).

В общем количестве гостиниц России 85,5% составляют обычные гостиницы и отели, еще 11,1% приходится на хостелы. Сегмент придорожных мотелей в нашей стране неразвит – на долю мотелей приходится всего 3,4% в структуре гостиничного рынка страны.

Гостиницы классифицируются по шести категориям, различающихся по уровню сервиса и номеров — это от пяти звезд до нуля. России насчитывается более 330 гостиниц пятизвездочной категории, около 2 тыс. гостиниц — четырехзвездочные, около 5 тыс. гостиниц относятся к категории трех звезд, 2 тыс. гостиниц имеют две звезды, чуть более 500 гостиниц — одну звезду. В категории без звезд находятся более половины (11,6 тыс.) всех гостиниц России.

Номерной фонд в гостиницах России за год вырос на 3,2%: с 730 тысяч номеров в 2020 году до 753,5 тысяч номеров в 2021 году. Численность гостей, остававшихся в российских гостиничных объектах с ночевкой, выросла в сравнении с 2020 годом на 54,4%. Количество ночей, проведенных гостями в гостиницах в 2021 году, выросло на 65,8% относительно показателей 2020 года.

Основные показатели гостиничной отрасли в 2020 – 2021 гг. по России:

| 2020 г. | 2021 г. | |

| Количество туристов, остававшихся с ночевкой в гостиницах | 38,3 млн. | 59,1 млн. |

| Количество мест в гостиницах | 1 362 тыс. | 1 478 тыс. |

| Количество номеров в гостиницах | 730 тыс. | 753,5 тыс. |

| Число гостиничных объектов | 20,4 тыс. | 21 тыс. |

Подробный анализ гостиничного рынка в 2021 году >>

Гостиничный рынок и рынок других средств коллективного размещения в 2020 году

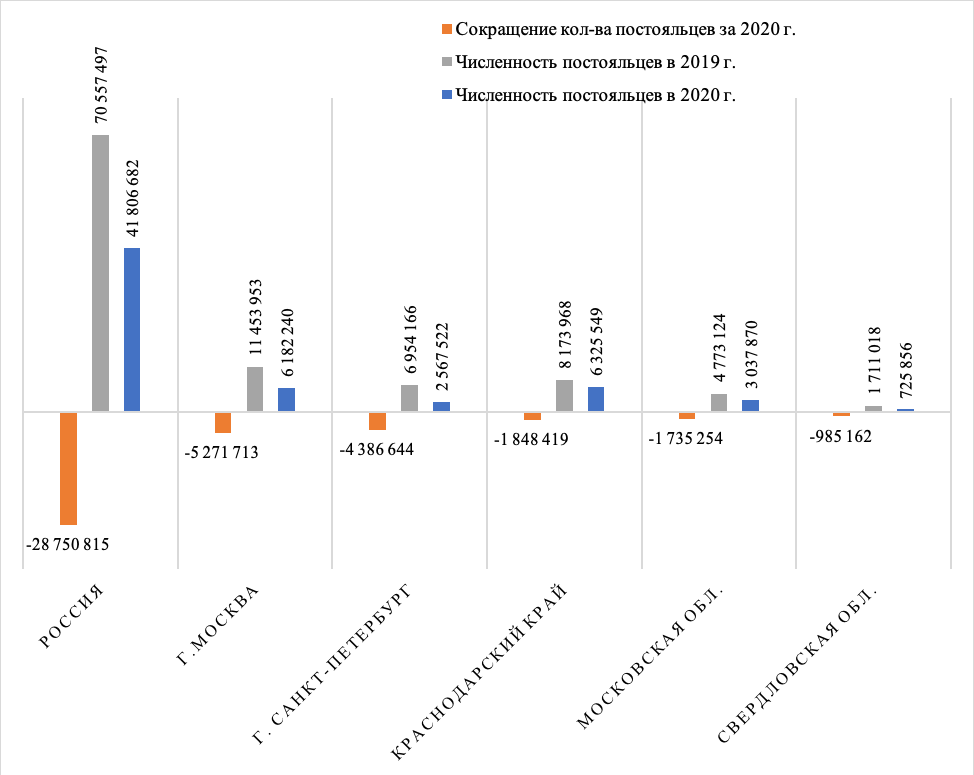

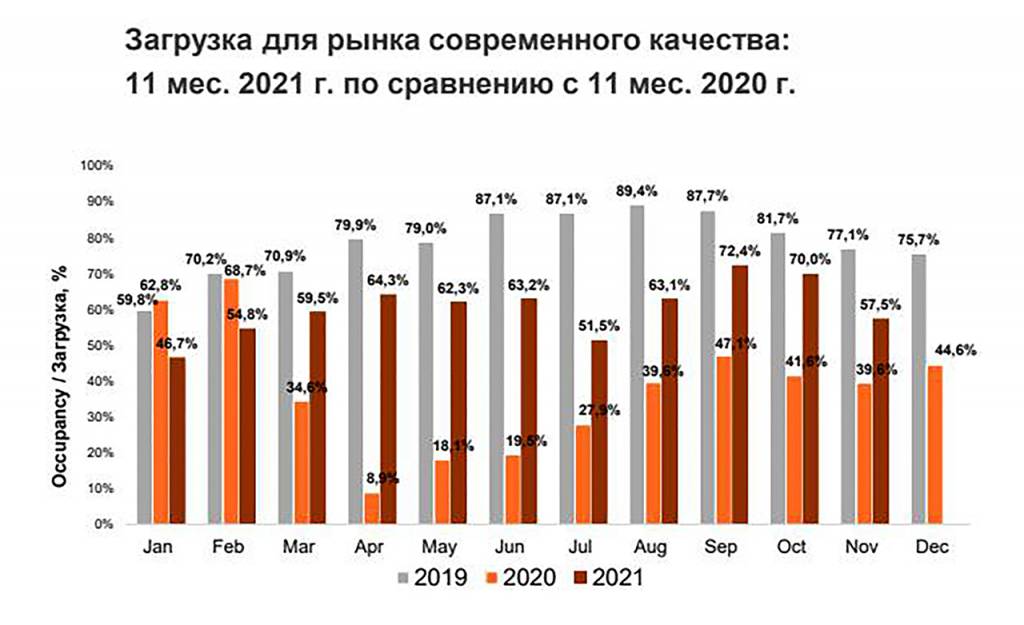

Гостиничная отрасль является одной из наиболее пострадавшей от COVID-19 – по состоянию на конец декабря 2020 года нагрузка гостиничных номеров и других средств коллективного размещения снизилась на 40,7%. За период с января по декабрь 2020 года количество постояльцев гостиничных объектов составило 41,81 млн человек. К примеру, за аналогичный период 2019 года численность размещенных лиц в коллективных средствах размещения составляла 70,56 млн человек.

Количество ночевок в коллективных средствах размещения в 2020 году сократилось пропорционально снижению числа постояльцев гостиниц, отелей, хостелов и других коллективных средств. В 2020 году число ночевок составило 167,48 млн, что ниже показателя 2019 года на 39,1%.

За время пандемии гостиничный сектор России потерял 28,8 млн постояльцев – именно на такое количество в 2020 году сократилась численность гостей в коллективных средствах размещения.

Особо критичное падение спроса (в количественном выражении) ощутили на себе гостиничные объекты крупнейших туристических центров страны – Москва, Санкт-Петербург и Краснодарский край. Количество клиентов гостиничной сферы в данных субъектах России сократилось за год на 11,5 млн.

В Москве количество постояльцев сократилось почти в 2 раза – с 11,5 млн размещенных лиц в коллективных средствах размещения в 2019 году до 6,2 млн лиц в 2020 году. Больше всего по количеству гостей «простели» гостиничные объекты северной столицы – количество постояльцев в питерских гостиницах, отелях и хостелах во время пандемии сократилось почти в 3 раза – с 7 млн размещенных лиц в коллективных средствах размещения в 2019 году до 2,6 млн лиц в 2020 году.

В Краснодарском крае количество постояльцев в коллективных средствах размещения во время пандемии сократилось почти на 2 млн. – с 8,2 млн гостей в 2019 году до 6,3 млн гостей в 2020 году.

Наибольший уровень падения количества постояльцев относительно показателя аналогичного периода 2019 года ощутили на себе предприятия гостиничной сферы Республики Дагестан, Республики Калмыкия, Омской области, Томской области, Кабардино-Балкарской Республики, Санкт-Петербурга. В данных субъектах России количество постояльцев в коллективных средствах размещения в 2020 году сократилось более чем на 60%.

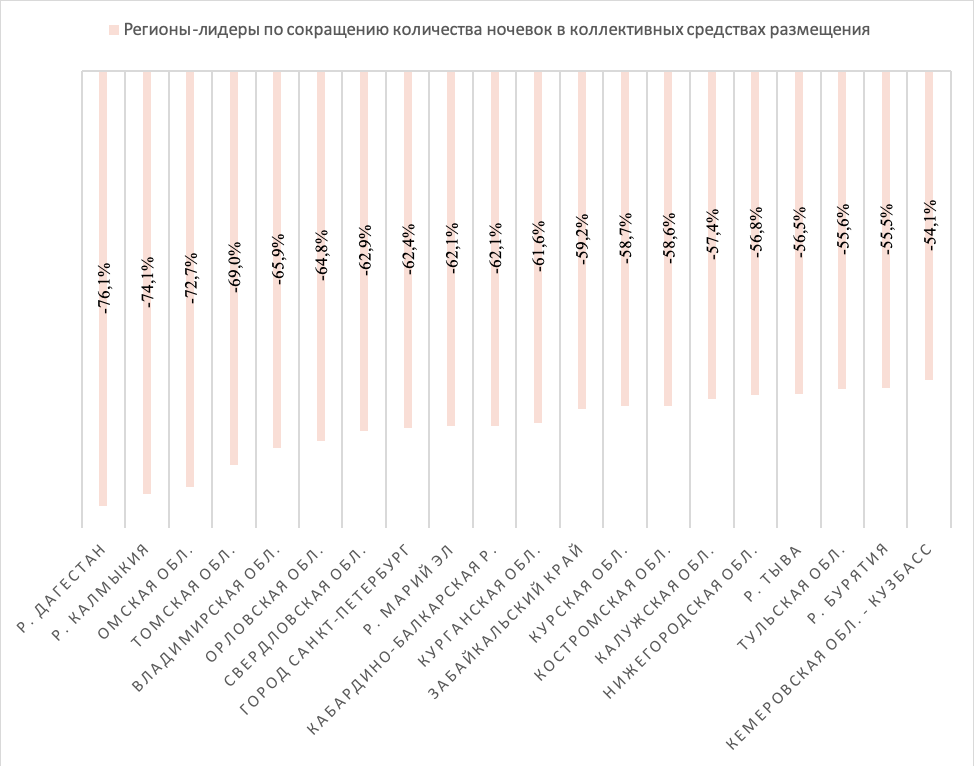

Самый высокий уровень падения количества ночевок по время пандемии (относительно показателя аналогичного периода 2019 года) выявлен в гостиницах, отелях, хостелах и других объектах гостиничной инфраструктуры в регионах: Республика Дагестан, Республика Калмыкия, Омская область, Томская область, Владимирская область, Орловская область., Свердловская область, город Санкт-Петербург, Республика Марий Эл. В данных субъектах России количество ночевок в коллективных средствах размещения в 2020 году сократилось более чем на 50%.

В северной столице, в Санкт-Петербурге за кризисный год количество ночей, проведенных постояльцами в гостиницах, отелях и хостелах упало в 2,6 раз – на 11,1 млн ночевок.

В Москве спрос на гостиничные услуги упал почти в 2 раза – с 34 млн ночевок в 2019 году до 17,7 млн ночевок в 2020 году. В целом за время пандемии московские предприятия гостиничного сектора потеряли 16,3 млн ночевок, если сравнивать показатели 2020 года с количеством ночей, проведенных постояльцами в московских гостиницах годом ранее.

Гостиничный рынок и рынок других средств коллективного размещения в 2019 году

Гостиничный рынок и рынок других средств коллективного размещения вырос в 2019 году на 5,7%. При этом туристский поток в России в 2019 году вырос на 11% и достиг 81,8 млн. туристов.

По состоянию на конец 2019 г. гостиничный рынок современного стандарта России, по расчетам Центра экономики рынков, основанным на статистике Росстат, включал в себя порядка 592,7 тыс. номеров, что составляло 23,2% суммарного номерного фонда всех коллективных средств размещения.

В целом, российский гостиничный рынок прирастал с 2013 года с ежегодными темпами 11% — в 2014 году в России насчитывалось 319 тыс. гостиничных номеров, по состоянию на конец 2019 года объем номерного фонда отечественных гостиниц достиг 592,7 тыс. номеров. Наибольший прирост номерного фонда гостиниц наблюдался в 2014 и 2015 года — в течение данных периодов номерной фонд гостиниц России увеличивался на 16,5%. Следующим удачным для отечественных гостиниц периодом стал 2018 год — количество «ключей» в гостиницах в год проведения Чемпионата мира по футболу в России выросло на 15,1%.

Число номеров высшей категории в гостиницах и аналогичных средствах размещения в 2019 году составило 53 863 единицы. За год показатель вырос на 4,8% (в 2018 году число номеров высшей категории в гостиницах и аналогичных средствах размещения составляло 51 404 единицы).

Более 20% всего фонда гостиничных номеров пришлось на Краснодарский край, 14,4% — на Москву.

В Краснодаре количество гостиничных номеров в 2019 году составило 122,2 тыс. В столице — 85,6 тыс. гостиничных номеров высшей категории.

По состоянию на конец 2019 г. фонд всех коллективных средств размещения в России (включая гостиницы, мини-отели, хостелы, дома отдыха и другие места временного размещения туристов) вырос на 5,7% и включал в себя порядка 2,5 млн номеров.

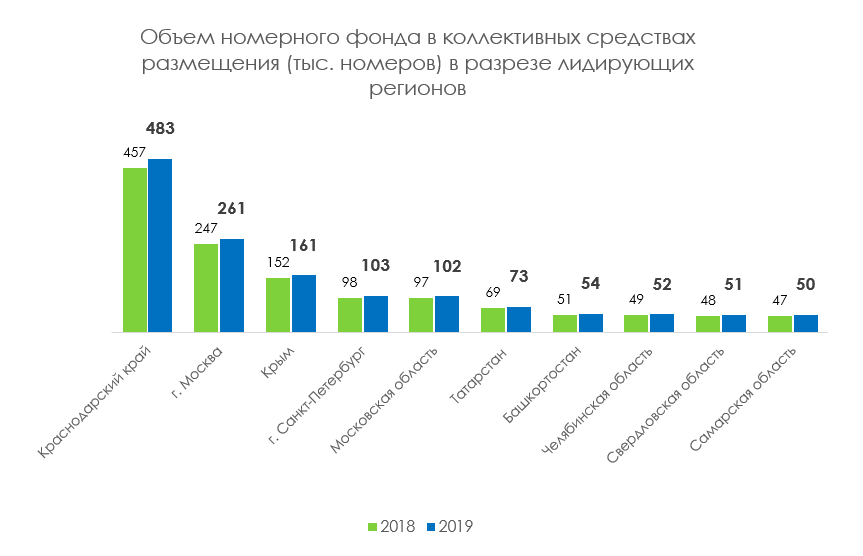

Краснодарский край лидирует среди регионов России и по общему количеству номеров в коллективных средствах размещения — на долю Краснодара в 2019 году приходилось 18,9% номерного фонда всех коллективных средств размещения общим объемом около 483 тыс. номеров. 10,2% номеров объемом 261 тыс. номеров — на Москву.

Начиная с 2014 года количество мест в номерах во всех коллективных средствах размещения туристов в России выросло в 1,6 раз с 1,6 млн. мест в 2014 году до 2,5 млн. в 2019 году.

В связи с развитием внутреннего туризма наиболее бурное развитие гостиничной отрасли наблюдалось в Краснодарском крае и в Крыму.

В Краснодарском крае количество номеров увеличилось с 2014 года в 1,9 раз. Больше всего гостиничных мест в регионе строилось во время подготовки к Олимпиаде в Сочи. Тогда регион нарастил свой номерной фонд на 40% (20% — в 2014 году и 20% в 2015 году).

В Крыму количество мест в коллективных средствах размещения за последние 5 лет увеличилось в 1,8 раз. Самый бурный рост гостиничного строительства в Республике пришелся на 2015 год. Сразу после присоединения к России Крым увеличил свой номерной фонд на 90%. В Последующие годы количество номеров в коллективных средствах размещения в Крыму упало на 4%.

Москва, которая увеличила количество «ключей» с 2014 года почти в 3 раза, ежегодно наращивает свой номерной фонд в коллективных средствах размещения туристов в среднем на четверть.

Самый большой рост номерного фонда столицы наблюдался в 2016 году – тогда в Москве было построено более 40 гостиниц, в том числе крупнейший торгово-гостиничный комплекс «Киевский», в который входят три отеля известных международных брендов: Ibis, Novotel и Adagio, а также гостиницы в «Москва-Сити»

Во время проведения ЧМ-2018 столица «обросла» еще 67,5 тыс. мест в коллективных средствах размещения. В 2019 году рост объема номерного фонда столицы замедлился до 5,7%.

Туристский поток в России в 2019 году вырос на 11% и достиг 81,8 млн. туристов.

Треть всех туристов посещают города Центрального федерального округа, из них 15,8% (или 12,9 млн.) туристов в прошедшем году посетило Москву, 6% — Московскую область.

На Северо-Западный федеральный округ в 2019 году пришлось 15,5% всех туристов, из них 9,4% (или 7,7 млн.) туристов посетило Санкт-Петербург.

Краснодарский край опережает северную столицу по туристскому потоку, в прошлом году край посетило 12,9% (или 10,5 млн.) туристов.

Следующими по туристской привлекательности в 2019 году были Республика Крым – 3,7% (или 3 млн. туристов) и Республика Татарстан – 3,2% (или 2,6 млн.) туристов.

Количество объектов для размещения туристов (гостиниц, мини-отелей, хостелов, домов отдыха и пр.) с 2014 года выросло почти в 2 раза и достигло в 2019 году 31 тысяч объектов гостиничной инфраструктуры (гостиницы, мини-отели, хостелы, дома отдыха и турбазы).

Больше всего гостиничных объектов расположено в Краснодарском крае – 6,5 тысяч объектов размещения туристов. При этом с 2014 года количество объектов гостиничной инфраструктуры в регионе выросло в 3,5 раза. Во время Сочинской олимпиады в Краснодарском крае было построено около 1,5 тысяч новых гостиничных объектов. Каждый последующий год после Олимпиады регион «обрастал» 1,2-1,5 тыс. новыми средствами размещения туристов. Исключением стал 2016 год. После присоединения Крыма и бурного строительства гостиниц в 2014-2015 годах в 2016 году в Краснодарском крае было построено всего 184 новые гостиницы. Но уже в 2017 массовое строительство гостиничных объектов в регионе возобновилось.

Москва следует за Краснодарским краем по количеству объектов гостиничной инфраструктуры с отставанием в 3,7 раз. В 2019 году в Москве зафиксировано 1,7 тысяч гостиниц, хостелов, домов отдыха. Рост за год составил 11%.

Республика Крым отстает от столицы всего на 312 гостиничных объекта. В 2019 году в Крыму зафиксировано 1,5 тысяч гостиниц, хостелов, домов отдыха. В сравнении с 2014 годом темп роста строительства новых гостиничных объектов в Крыму составил 371%. Бурный рост строительства гостиничной инфраструктуры в республике пришелся как раз на 2015 год – в этом году количество гостиниц, хостелов и домов отдыха в регионе увеличилось на 293%. Но в последние годы республика прирастает гостиничными объектами гораздо меньшими темпами: 5-10% в год.

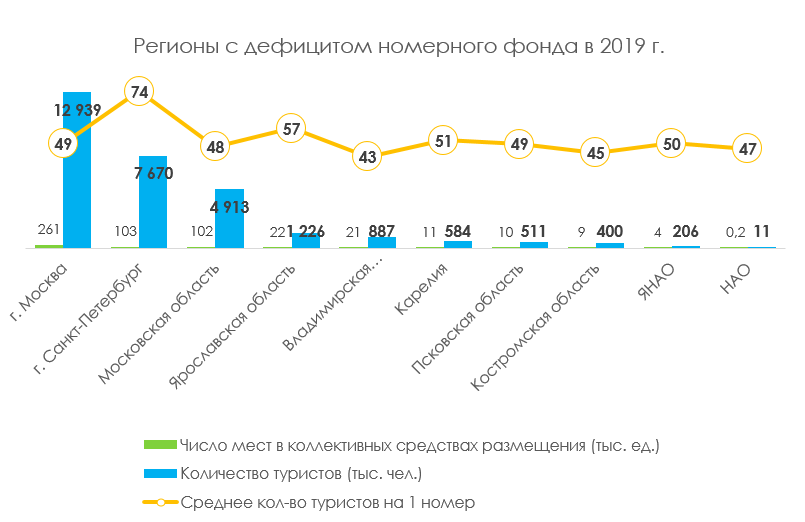

Если вы планировали инвестировать средства в строительство гостиницы, мини-отеля или дома отдыха, самым лучшим для этого местом в 2019 году являлся Санкт-Петербург.

Наибольший дефицит номерного фонда в коллективных средствах размещения в 2019 году наблюдался в Санкт-Петербурге. Северная столица, которая за последние годы «обрастала» номерным фондом весьма скромными темпами (5-10% в год) испытывает самый большой дефицит в гостиничных номерах относительно количества туристов, посещающих город. В среднем на одно место в коллективных средствах размещения Санкт-Петербурга в прошедшем году приходилось 74 туриста (по России – 32 туриста).

В Крыму на фоне остальных регионов России наблюдается переизбыток гостиничных номеров – в 2019 году республику посетило 3 млн. туристов, или в среднем 19 туристов в расчете на один номер в коллективных средствах размещения региона.

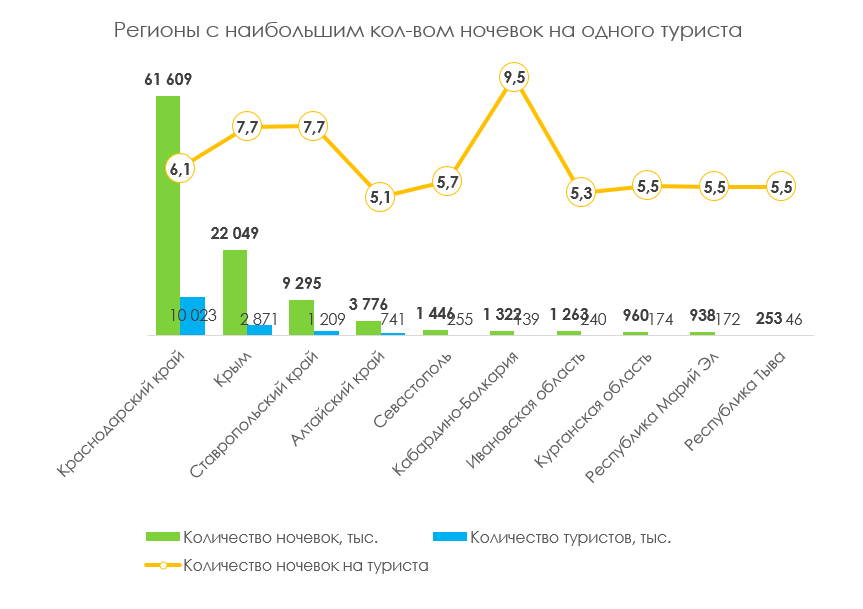

Дольше всего туристы «гостили» в Кабардино-Балкарии (9,5 ночевок на одного туриста).

Меньше всего дней в гостиницах туристы проводят в ЯНАО и в Ингушетии – в данных регионах на одного туриста в 2019 году приходилось всего 2 ночевки в коллективных средствах размещения.

Среди регионов, обладающих высоким туристским потенциалом, меньше всего дней туристы ночевали в гостиницах Карелии (2,3 ночевки на одного туриста), Вологодской области и Санкт-Петербурга (2,5 ночевки на одного туриста).

Дольше всего туристы «гостили» в Кабардино-Балкарии (9,5 ночевок на одного туриста), в Ставропольском крае и в Крыму (7,7 ночевок на одного туриста).

Основные показатели гостиничной отрасли в 2018 – 2019 гг. по России:

| 2018 г. | 2019 г. | |

| Количество туристов | 57 243 тыс. | 61 748 тыс. |

| Количество мест в коллективных средствах размещения |

2 414 тыс. | 2 552 тыс. |

| Количество номеров в гостиницах | 584,5 тыс. | 592,7 тыс. |

| Число коллективных средств размещения | 28 тыс. | 31,2 тыс. |

Валовая выручка гостиниц, осуществляющих свою деятельность на территории России, в 2019 году сократилась

Валовая выручка гостиниц, осуществляющих свою деятельность на территории России, в 2019 году сократилась на 1,1% и составила по итогам прошлого года 134,3 млрд руб. Следствием падения выручки в 2019 году стал в том числе высокий рост выручки в 2018 году (27,3%). В целом, начиная с 2017 года прослеживалась положительная динамика финансовых показателей гостиниц (исключением стал 2017 году, в котором падение выручки гостиниц составило 3,3% относительно прибыльного 2016 года).

42% выручки приходится на столичные гостиницы. В 2019 году валовая прибыль московских гостиниц составила 56,4 млрд руб. На втором месте по выручке следуют гостиницы северной столицы — на долю питерских гостиниц в 2019 году приходилось 23,4% валовой выручки всех отечественных гостиниц, что в стоимостном выражении составило 31,4 млрд руб. Гостиницы Краснодарского края в 2019 году выработали выручки на сумму 15,5 млрд руб., что составило 11,6% от выручки всех гостиниц России.

На долю организаций в сфере гостиничного бизнеса в 2019 году приходилось 88,6% валовой выручки всех предприятий, осуществляющих деятельность по предоставлению мест для временного проживания. При этом доля гостиничного бизнеса ежегодно сокращается – в 2018 году на долю гостиниц приходилось 89,4%, в 2017 году – 90,5% валовой выручки предприятий, осуществляющих деятельность по предоставлению мест для временного проживания. Падение доли гостиниц происходит в первую очередь за счет роста активности мини-отелей и хостелов, которые «перетянули» на себя часть выручки традиционных мест временного размещения туристов.

Запросите актуальное исследование рынка

Схожие исследования

После снижения показателей, вызванного ограничениями во время пандемии, в прошлом году рынок восстанавливался опережающими темпами: годовой прирост составил 55%.

Индустрия гостеприимства оказалась одной из отраслей экономики, наиболее заметно пострадавших от пандемии. Спад туристической и деловой активности привел к тому, что в 2020 году рынок гостиничного бизнеса в денежном выражении сократился более чем на четверть. Тем не менее, несмотря на сохранявшиеся ограничения, 2021 год стал периодом активного восстановления: рынок превзошел показатели допандемийного 2019 года, а по сравнению с 2021 годом вырос на рекордные 55%, превысив ₽284 млрд.

В 2022 году рынок продолжит расти, но более умеренными темпами. По прогнозам «AnalyticResearchGroup», по итогам года прирост на рынке составит около 8%, благодаря чему его объем в денежном выражении превысит ₽300 млрд. Более детальная статистика по рынку доступна в новом исследовании рынка гостиничных услуг в России.

Помимо существовавших ограничений и изменения спроса, на развитие рынка оказывают влияние и другие факторы. Положительно на рынке размещения туристов в России отразилась программа туристического кэш-бэка по картам МИР, впервые запущенная в 2020 году. По мере реализации этапов программы наблюдался не только рост числа подключенных к ней бизнесов, но и средний чек бронирований туристами.

После ухода из России сервиса Booking.com весной 2022 года среди агрегаторов бронирования произошел передел рынка. Если ранее на него приходилось более чем три четверти от общего количества совершаемых броней средств размещения, то с апреля 2022 года доли рынка перераспределились между отечественными игроками. При этом лидерами стали «Островок» (его доля в общем количестве бронирований выросла с 1% до почти 27%), «Броневик» и «Яндекс.Путешествия».

Обзор других влияющих факторов, характеристики игроков и прогнозы рынка доступны в новом исследовании рынка гостиничных услуг в России от «AnalyticResearchGroup».

За январь-июль 2022 года спрос на покупку отелей и баз отдыха вырос на 57% по сравнению с аналогичным периодом прошлого года, сообщили Forbes в Avito. Аналитики связывают тренд с бумом популярности внутреннего туризма на фоне ограничений на зарубежные поездки и развития государственных программ стимулирования путешествий внутри страны. Регионами-лидерами по росту спроса стали Республика Алтай, Челябинская и Свердловская области, Башкирия и Красноярский край

В Avito за январь-июль 2022 года зафиксировали рост спроса на покупку готового бизнеса — отелей и баз отдыха — на 57% по сравнению с аналогичным периодом прошлого года. При этом за первые семь месяцев 2021-го спрос на покупку аналогичных объектов вырос всего на 16% год к году, говорят в сервисе.

Бурный рост интереса к приобретению отелей в 2022 году связан прежде всего с увеличением популярности внутреннего туризма, считает руководитель макрокатегорий «Готовый бизнес и франчайзинг» и «Оборудование и товары для бизнеса» на Avito Илья Дудковский. По его словам, этот тренд усиливают ограничения на зарубежные поездки, существующие в последние два года, и развитие государственных программ по поддержке внутреннего туризма. Среди последних Дудковский называет программу туристического кешбэка, запущенную Ростуризмом в 2020 году, и программу компенсации расходов перевозчиков на организацию полетов внутри страны, которую запустили по распоряжению правительства в этом году.

Наряду с трендом на внутренний туризм в России есть «острая нехватка качественных объектов инфраструктуры», говорит Дудковский. По его мнению, именно к покупке готового бизнеса предпринимателей подталкивают высокие трудозатраты на постройку отелей с нуля. Впрочем, с февраля по июль 2022 года выросло и количество ИП и юрлиц, работающих по коду ОКВЭД 55.1 (деятельность гостиниц и прочих мест для временного проживания) или его дочерним кодам, рассказали Forbes в компании «Контур». По ее данным, рост в этой категории за февраль-июль составил 6,4% и превысил рост общего числа ИП и юрлиц в России за тот же период.

По статистике Avito, в регионах основной спрос формируют небольшие экоотели, глэмпинги и турбазы. Предложения варьируются от нескольких сотен тысяч рублей при формате соинвестирования в отельный бизнес до десятков миллионов рублей при покупке готового отеля с инфраструктурой. В Московской области спрос формируют более крупные спа-отели и комплексы стоимостью от нескольких десятков миллионов рублей до 1–2 млрд.

Регионами-лидерами по росту спроса на приобретение гостиничного бизнеса за семь месяцев 2022 года, согласно статистике Avito, стали Республика Алтай (+237% год к году), Челябинская область (+210%), Свердловская область (+170%), Башкирия (+131%) и Красноярский край (+108%). «Алтай всегда пользовался популярностью — и не только среди внутренних туристов — благодаря природным красотам, — рассуждает Дудковский о причинах привлекательности гостиничных объектов в регионе для покупателей. — Что касается остальных направлений, то тут играет роль набирающий обороты интерес к локальному туризму, когда жители того или иного региона стараются найти подходящие для себя варианты отдыха в своей или соседних областях». По его словам, все регионы из топ-5 являются густонаселенными, со «значительной относительной долей платежеспособного населения».

Спрос на приобретение качественных гостиничных объектов будет оставаться стабильным в перспективе следующих нескольких лет, прогнозирует Дудковский. Основной рост, по его мнению, придется на сегмент небольших бюджетных гостиниц и отелей среднего ценового сегмента в регионах, которые ориентированы на обслуживание российских туристов.

Статистика и аналитика гостиничного бизнеса

Структура выручки в объектах размещения по основным ЦА. Крым, г. Ялта, 2022 год

Структура выручки объектов размещения по основным целевым аудитория в г. Ялта, Республика Крым, данные и прогноз на январь 2022

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, г. Ялта. Пять звезды.

Прогноз экономических показателей отелей сегмента 5 звезд г. Ялта, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, г. Ялта. Четыре звезды.

Прогноз экономических показателей отелей сегмента 4 звезды г. Ялта, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, г. Ялта. Три звезды.

Прогноз экономических показателей отелей сегмента 3 звезды г. Ялта, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, г. Ялта. Две звезды.

Прогноз экономических показателей отелей сегмента 2 звезды г. Ялта, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, г Ялта. Без звезд.

Прогноз экономических показателей отелей сегмента 2 звезды г. Ялта, Республика Крым. Данные и прогноз на январь 2022 года

Структура выручки в объектах размещения по основным ЦА. Крым , г. Феодосия, 2022 год

Структура выручки объектов размещения по основным целевым аудитория в г. Феодосия, Республика Крым, данные и прогноз на январь 2022

Анализ рынка объектов размещения Крыма: RevPAR, ADR, Occ: г. Феодосия. Четыре звезды.

Прогноз экономических показателей отелей сегмента 4 звезды г. Феодосия, Республика Крым. Данные и прогноз на январь 2022 года

Анализ рынка объектов размещения Крыма: RevPAR, ADR, Occ: г. Феодосия. Три звезды.

Прогноз экономических показателей отелей сегмента 3 звезды г. Феодосия, Республика Крым. Данные и прогноз на январь 2022 года

Анализ рынка объектов размещения Крыма: RevPAR, ADR, Occ: г. Феодосия. Две звезды.

Прогноз экономических показателей отелей сегмента 2 звезды г. Феодосия, Республика Крым. Данные и прогноз на январь 2022 года

Анализ рынка объектов размещения Крыма: RevPAR, ADR, Occ: г. Феодосия. Без звезды.

Прогноз экономических показателей отелей сегмента Без звезд г. Феодосия, Республика Крым. Данные и прогноз на январь 2022 года

Структура выручки в объектах размещения по основным ЦА. Крым , Евпатория, 2022 год

Структура выручки объектов размещения по основным целевым аудитория в г. Евпатория, Республика Крым, данные и прогноз на январь 2022

Анализ отельного рынка Крыма: RevPAR, ADR, Occ: г. Евпатория. Четыре звезды.

Прогноз экономических показателей отелей сегмента 4 звезды г. Евпатория, Республика Крым. Данные и прогноз на январь 2022 года

Анализ отельного рынка Крыма: RevPAR, ADR, Occ: г. Евпатория. Три звезды.

Прогноз экономических показателей отелей сегмента 3 звезды г. Евпатория, Республика Крым. Данные и прогноз на январь 2022 года

Анализ отельного рынка Крыма: RevPAR, ADR, Occ: г. Евпатория. Две звезды.

Прогноз экономических показателей отелей сегмента 2 звезды г. Евпатория, Республика Крым. Данные и прогноз на январь 2022 года

Анализ отельного рынка Крыма: RevPAR, ADR, Occ: г. Евпатория. Без звезд.

Прогноз экономических показателей отелей сегмента без звезд г. Евпатория, Республика Крым. Данные и прогноз на январь 2022 года

Структура выручки в объектах размещения по основным ЦА. Крым , Алушта, 2022 год

Структура выручки объектов размещения по основным целевым аудитория в г. Алушта, Республика Крым, данные и прогноз на январь 2022.

Анализ гостиничного рынка Крыма: RevPAR, ADR, Occ: г. Алушта. Пять звезд.

Прогноз экономических показателей отелей сегмента 5 звезд г. Алушта, Республика Крым. Данные и прогноз на январь 2022 года

Анализ гостиничного рынка Крыма: RevPAR, ADR, Occ: г. Алушта. Четыре звезды.

Прогноз экономических показателей отелей сегмента 4 звезды г. Алушты, Республика Крым. Данные и прогноз на январь 2022 года

Анализ гостиничного рынка Крыма: RevPAR, ADR, Occ: г. Алушта. Три звезды.

Прогноз экономических показателей отелей сегмента 3 звезды г. Алушта, Республика Крым. Данные и прогноз на январь 2022 года

Анализ гостиничного рынка Крыма: RevPAR, ADR, Occ: г. Алушта. Две звезды.

Прогноз экономических показателей отелей сегмента 2 звезды г. Алушта, Республика Крым. Данные и прогноз на январь 2022 года

Анализ гостиничного рынка Крыма: RevPAR, ADR, Occ: г. Алушта. Без звезды.

Прогноз экономических показателей отелей сегмента без звезд г. Алушта, Республика Крым. Данные и прогноз на январь 2022 года

Структура выручки в объектах размещения по основным ЦА. Крым , Севастополь, 2022 год

Структура выручки объектов размещения по основным целевым аудитория в г. Севастополь, Республика Крым, данные и прогноз на январь 2022

Гостиничный рынок Крыма. Предложение на гостиничном рынке

Гостиничный рынок Крыма. Структура предложения по сегментам объектов размещения. Данные на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, Севастополь. Пять звезд.

Прогноз экономических показателей отелей сегмента 5 звезд г. Севастополь, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, Севастополь. Четыре звезды.

Прогноз экономических показателей отелей сегмента 4 звезды г. Севастополь, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, Севастополь. Три звезды.

Прогноз экономических показателей отелей сегмента 3 звезды г. Севастополь, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика гостиничных показателей RevPAR, ADR, Occ: Крым, Севастополь. Две звезды.

Прогноз экономических показателей отелей сегмента 2 звезды г. Севастополь, Республика Крым. Данные и прогноз на январь 2022 года

Аналитика отелей Севастополя, Крым. RevPAR, ADR, Occ

Аналитика гостиничного рынка Крыма на январь 2022 года : Севастополь, RevPAR, ADR, Occ.

Прогноз показателей отелей сегмента 5 звезд г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды Республика Крым в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды Республика Крым в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей в Республике Крым в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей в Республике Крым в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей апарт-отелей г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Москва в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Санкт-Петербург в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды Краснодарского края в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды Краснодарского края в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Сочи в октябре, ноябре, декабре 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды Ленинградской области в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды Краснодарского края в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды Краснодарского края в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды Краснодарского края в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Санкт-Петербург в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 5 звезд г. Санкт-Петербург в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Москва в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Москва в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика распределения объектов размещения по категориям в Санкт-Петербурге в 2020г. от umhos.ru

Аналитика распределения объектов размещения в Санкт-Петербурге в 2020г. от umhos.ru

Прогноз показателей отелей сегмента 4 звезды г. Санкт-Петербург в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 4 звезды г. Санкт-Петербург в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Хельсинки в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Хельсинки в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Санкт-Петербург в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Санкт-Петербург в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Москва в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Прогноз показателей отелей сегмента 3 звезды г. Москва в августе 2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Лондона в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Лондона в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 4 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 4 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербург сегмента 4 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербург сегмента 4 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 3 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 3 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербург сегмента 3 звезды в июне 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербург сегмента 3 звезды в январе 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербург сегмента 3 звезды в январе 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербург сегмента 3 звезды в январе 2019-2020 от umhos.ru (ADR, RevPar, Occ)

Аналитика структуры сервисных апартаментов по назначению. Санкт-Петербург, 2019 г.

Анализ предложения рынка корпоративной аренды в Санкт-Петербурге в 2019 г.

Доля ведущих девелоперов в строительстве сервисных апартаментов г. Санкт-Петербург в 2019 г.

Аналитика основных поставщиков IDS/OTA в Санкт-Петербурге в 2019 г.

Аналитика рынка апарт-отелей Санкт-Петербурга в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика рынка апарт-отелей Москвы в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 5 звезд в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 4 звезды в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Москвы сегмента 3 звезды в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 5 звезд в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 4 звезды в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 3 звезды в декабре 2018-2019 от umhos.ru (ADR, RevPar, Occ)

Аналитика рынка апарт-отелей Москвы в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Москвы сегмента 5 звезд в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Москвы сегмента 4 звезды в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Москвы сегмента 3 звезды в ноябре 2018-2019 от umhos.ru

Аналитика рынка апарт-отелей Санкт-Петербурга в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Санкт-Петербурга сегмента 3 звезды в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Санкт-Петербурга сегмента 4 звезды в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Санкт-Петербурга сегмента 5 звезд в ноябре 2018-2019 от umhos.ru

Аналитика гостиничного рынка Санкт-Петербурга сегмента 5 звезд в феврале 2018-2019 от umhos.ru

Аналитика гостиничного рынка Санкт-Петербурга сегмента 5 звезд в феврале 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 4 звезды в феврале 2018-2019 от umhos.ru

Аналитика гостиничного рынка Санкт-Петербурга сегмента 4 звезды в феврале 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 3 звезды в феврале 2018-2019

Аналитика гостиничного рынка Санкт-Петербурга сегмента 3 звезды в феврале 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Москвы сегмента 4 звезды в январе 2018-2019 от umhos.ru

Аналитика гостиничного рынка Москвы сегмента 4 звезды в январе 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Москвы сегмента 3 звезды в январе 2018-2019

Аналитика гостиничного рынка Москвы сегмента 3 звезды в январе 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика рынка апарт-отелей Санкт-Петербурга в 2017-2018 годах от umhos.ru (ADR, Occ, RevPAR)

Аналитика рынка апарт-отелей Санкт-Петербурга в 2017-2018 годах от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 4 звезды в январе 2018-2019

Аналитика гостиничного рынка Санкт-Петербурга сегмента 4 звезды в январе 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Санкт-Петербурга сегмента 3 звезды в январе 2018-2019

Аналитика гостиничного рынка Санкт-Петербурга сегмента 3 звезды в январе 2018-2019 от umhos.ru (ADR, Occ, RevPAR)

Аналитика гостиничного рынка Санкт-Петербурга в сегменте 5 звезд 2017, 2018 гг.

Аналитика отельного рынка г. Санкт-Петербург в сегменте 5 звезд за 2017 и 2018 годы от www.revsales.ru (ADR, Occ, RevPAR)

Аналитика отельного рынка Санкт-Петербург в сегменте 4 звезды 2017 , 2018 годы

Аналитика гостиничного рынка Санкт-Петербурга в сегменте 4 звезды от www.revsales.ru (Стоимость продажи , Выручка на номер, Загрузка)

Аналитика гостиничного рынка Санкт-Петербурга 2017, 2018. 3 звезды

Анализ гостиничного рынка Санкт-Петербурга в сегменте 3 звезды от www.revsales.ru (RevPAR, ADR, Occ)

Статистика отелей 5 звезд г. Рига. 2015, 2016, 2017, 2018 гг

Основные экономические показатели гостиничного бизнеса в сегменте отелей 5 звезд. г. Рига. Латвия.

Статистика отелей 4 звезды г. Рига. 2015, 2016, 2017, 2018 гг

Основные рыночные показатели гостиниичной деятельности в сегменте отелей 4 звезды. г. Рига. Латвия.

Статистика отелей 3 звезды г. Рига. 2015, 2016, 2017, 2018 гг

Основные экономические показатели гостиничной деятельности (RevPAR, Occ, ADR) и прогноз 2018. г. Рига. Латвия.

Гостиничная статистика. Латвийская Республика (Латвия) 2017

Гостиничная аналитика регионов : СЗФО, Ленинградская Область

Гостиничная аналитика курортов Ленинградской Области 2016 — 2017г.г.. Курорты области категории 3 +

Гостиничная аналитика регионов. Выборг 2017

Гостиничная аналитика регионов РФ. г. Выборг 2017г. Основные показатели ADR, Occ, RevPAR. Сегмент 3 звезды.

Гостиничная аналитика. Крым 2017 — 2018

Санатории Крыма, уровня 3 + . Гостиничная аналитика основных показателей и прогноз на 2018 год : ADR, Occ, RevPAR

Гостиничная Статистика.Санкт-Петербург. Все сегменты 2016 год

Независимые и сетевые отели. Результат 2016 года

Анализ гостиничного рынка Санкт-Петербурга Июль 2016

Основные показатели гостиничной деятельности. Санкт- Петербург. Июль 2016. RevPAR / ADR / Occ

Анализ гостиничного рынка Санкт-Петербурга Июнь 2016

Основные показатели гостиничной деятельности. Санкт- Петербург. Июнь 2016. RevPAR / ADR / Occ

Гостиничная статистика Санкт-Петербург Июль 2016

Основные показатели гостиничной деятельности. Средний сегмент (3+). Санкт- Петербург. Июль и июнь 2016. RevPAR / ADR / Occ

Гостиничная статистика Санкт-Петербург Июль 2016

Основные показатели гостиничной деятельности. Средний сегмент (4*). Санкт- Петербург. Июль и июнь 2016. RevPAR / ADR / Occ

Гостиничная статистика Санкт-Петербург Июль 2016

Основные показатели гостиничной деятельности. Верхний сегмент (5*). Санкт- Петербург. Июль и июнь 2016. RevPAR / ADR / Occ

Открытие новых отелей в 2015 Россия / New hotel openings 2015 Russia

Открытие новых отелей ведущими гостиничными сетями мира. Россия. 2015 год

Открытие новых отелей в 2015 Россия / New hotel openings 2015 Russia

Новые отели от ведущих гостиничных сетей в 2015 году

Анализ гостиничного рынка Москвы 2014 (август и сентябрь). Нижний сегмент.

Анализ гостиничного рынка Москвы 2014, нижний сегмент. Август 2014 и прогноз на сентябрь 2014. (RevPAR, ADR, Occ) by Umbrella Hospitality CIS

Анализ гостиничного рынка Москвы 2014 (август и сентябрь). Средний сегмент 3 звезды и бутик-отели.

Анализ гостиничного рынка Москвы 2014, верхний сегмент 3* и бутик-отели. Август 2014 и прогноз на сентябрь 2014. (RevPAR, ADR, Occ) by Umbrella Hospitality CIS

Анализ гостиничного рынка Москвы 2014 (август и сентябрь). Средний сегмент.

Анализ гостиничного рынка Москвы 2014, средний сегмент 4*. Август 2014 и прогноз на сентябрь 2014. (RevPAR, ADR, Occ) by Umbrella Hospitality CIS

Анализ гостиничного рынка Москвы 2014 (август и сентябрь). Верхний сегмент.

Анализ гостиничного рынка Москвы 2014, верхний сегмент 5*. Август 2014 и прогноз на сентябрь 2014. (RevPAR, ADR, Occ) by Umbrella Hospitality CIS

Рынок качественных отелей Бостона (спрос на отели) прогноз / Hospitality market demand Boston 2014 forecast

Спрос на номера в Бостоне с 2011 по 2016 год (прогноз)/ Boston room market demand 2011 to 2016 (forecast). by Umbrella Hospitality Analitics ©

Гостиничный рынок Бостон 2014 (статистика) / Hospitality market Boston 2014 (Stats / charts)

Гостиничный рынок Бостона 2014 год и прогноз на 2015 год. (RevPAR, ADR, Occ). Boston Hospitality market highlights 2014 and forecst 2015 (RevPAR, ADR, Occ). by Umbrella Hospitality Analitics ©

Гостиничный рынок Нью Йорк 2014 (анализ) / Hospitality market New York 2014 (charts)

Гостиничный рынок Нью Йорка 2014 год и прогноз на 2015 год. (Только качественные гостиницы). New York Hospitality market highlights 2014 and forecst 2015. by Umbrella Hospitality Analitics ©

Гостиничная статистика Санкт-Петербург июль 2014

Основные показатели гостиничной деятельности. Верхний сегмент (5*). Санкт- Петербург. Июль и июнь 2014. RevPAR / ADR / Occ

Гостиничная статистика Санкт-Петербург июль 2014

Основные показатели гостиничной деятельности. Средний сегмент (4*). Санкт- Петербург. Июль и июнь 2014. RevPAR / ADR / Occ

Гостиничная статистика Санкт-Петербург июль 2014

Основные показатели гостиничной деятельности. Средний сегмент (3+). Санкт- Петербург. Июль и июнь 2014. RevPAR / ADR / Occ

Гостиничная статистика Санкт-Петербург июль 2014

Основные показатели гостиничной деятельности. Нижний сегмент (3-). Санкт- Петербург. Июль и июнь 2014. RevPAR / ADR / Occ

Спрос на отели в г. Санкт-Петербург (2011-2016 гг.)

Сегменты спроса на отели в г. Санкт-Петербург

Гостиничная статистика Москвы июнь 2014

Июнь 2014 и прогноз на 2014 год RevPAR, ADR, Occ % / Нижний сегмент (3-* и 2*)

Гостиничная статистика Москвы июнь 2014

Июнь 2014 и прогноз на 2014 год RevPAR, ADR, Occ % / Средний сегмент (3+)

Гостиничная статистика Москвы июнь 2014

Июнь 2014 и прогноз на 2014 год RevPAR, ADR, Occ % / Средний сегмент (4*)

Гостиничная статистика Москвы июнь 2014

Июнь 2014 и прогноз на 2014 год RevPAR, ADR, Occ % / Верхний «лакшери» сегмент

Гостиничная статистика Санкт-Петербург июнь 2014

Санкт-Петербург / июнь 2014 / Нижний сегмент / RevPar, ADR, Occ

Гостиничная статистика Санкт-Петербург июнь 2014

Санкт-Петербург / июнь 2014 / Средний сегмент (3+) / RevPar, ADR, Occ

Гостиничная статистика Санкт-Петербург июнь 2014

Санкт-Петербург / июнь 2014 / Средний сегмент (4*) / RevPar, ADR, Occ

Гостиничная статистика Санкт-Петербург июнь 2014

Санкт-Петербург / июнь 2014 / Верхний сегмент / RevPar, ADR, Occ

Гостиничный бизнес. Основные показатели.

Москва и Санкт-Петербург

Маркетинговые тренды 2014

Рекомендации на 2014 год

Мобильные устройства в отелях

Полезные советы для отельеров

Работайте с Tripadvisor

Медоты улучшения работы с Tripadvisor

гостиничная статистика

Инфографика

статистика гостиничного бизнеса

Инфографика : Современный блоггер путешественник

гостиничная аналитика

Инфографика : Лондон 2013

статистика гостиничного хозяйства

Инфографика от Westin Hotels

статистика гостиничных услуг

Инфографика: 10 трендов в отдыхе для здоровья

аналитика гостиничного бизнеса

Инфографика : топ путешественники

отельная аналитика

Инфографика: клиенты от мобильных устройств

Россия

Инфографика : общая интересная статистика 2013 год

Название картинки

Инфографика : Tripadvisor в цифрах

Название картинки

Инфографика от Holliday Inn : что нужно для семейного отдыха

бизнес

Статистика от TripAdvisor

отельеры

Инфографика от PwC : Статистика по Англии

Любимые слова этого года – «турбулентность» и «неопределенность». Причем иногда рынок трясло довольно сильно, а горизонт планирования сжимался до одной недели. Как ни странно, к концу года многие игроки вышли с довольно хорошими результатами. Разумеется, этим похвастаться могут не все.

Редакция Horeca.Estate провела опрос среди «игроков» – и вот какой расклад у нас получился по итогам года.

Содержание:

- Ассоциации отелей и санаториев (АМОС)

- Управляющие и консалтинговые компании (НГА, Domina Management, IFK Hotel Management)

- Производители и поставщики товаров и услуг для гостиничного бизнеса:

3.1. Программное обеспечение для гостиниц (HRS, «Эделинк», Cloff, «Здравница»)

3.2. Мебель для гостиниц: Vekons

3.3. Текстиль для гостиниц: Treartex

- Ассоциации отелей и санаториев

АМОС – Ассоциация Отельеров АМОС.

О том, какая ситуация сложилась в курортном сегменте юга России, рассказывает Дмитрий Богданов, председатель Правления Ассоциации АМОС:

- Этот год для разных курортных регионов Юга России оказался разнонаправленным. Отели и санатории Сочи и КМВ серьезно выиграли в деньгах, но у многих провал по сервису. Есть и серьезный рост издержек (себестоимости). Но в целом по росту выручки — все хорошо. В том числе помог кешбэк и закрытие аэропортов на других направлениях.

-

У Крыма, в отличие от Сочи и КМВ, очень существенный провал по выручке, особенно весной и в июне, а также по концу сентября и в октябре. Ряд отелей даже не открывались в этом сезоне, еще многие поработали активно буквально 2-2,5 месяца. Курортной сфере Крыма однозначно нужна масштабная господдержка.

- У Анапы и Геленджика всё сложилось явно слабее, чем в Сочи и на КМВ, но и заметно лучше, чем в Крыму.

-

По-прежнему идет переформатирование рынка в плане маркетинга и продаж. Новые каналы продвижения работают сильно слабее, они не так эффективны, как прежние. Но красивых решений в плане маркетинга у отелей и санаториев, увы, я в этом году практически не наблюдал. У объектов размещения явный провал в специалистах по маркетингу и в других критически важных сферах: не хватает квалифицированных it-менеджеров, pr-менеджеров, менеджеров по продажам и др.

- Идет и мощное переформатирование курортной сферы в силу выхода на рынок большого числа апарт-отелей. Мой прогноз — в ближайшие 2-3 года апарт-отели смогут оттянуть на себя большое число туристов, что однозначно повлечет за собой снижение рентабельности бизнеса у классических отелей и даже у санаториев. Приятные исключения будут, но их точно будет меньше, чем лично мне того бы хотелось. Опять же – по причине отсутствия у отелей и здравниц в штате или на подряде специалистов высокой квалификации.

- Что из хорошего?

- На рынке будут разные предложения и туристы смогут найти для себя варианты в разных ценовых категориях (на любой вкус и кошелек).

- Те отели и санатории, которые грамотно выстроят у себя бизнес-процессы и уже с зимы организуют четкое исполнение плана действий, смогут получить по итогам уже 2023 года хорошие финансовые показатели.

- А мы на площадке Ассоциации Отельеров АМОС вместе с партнерами и экспертами всегда готовы помочь объектам размещения в развитии их бизнес-проектов.

- Управляющие и консалтинговые компании

2.1. НГА

«Независимый Гостиничный Альянс» (НГА) специализируется на управлении доходами отеля: построении отдела продаж и разработке маркетинговой стратегии отелей. НГА выросла из ассоциации, созданной в 2015 году на базе неформального объединения профессионалов индустрии гостеприимства.

Своим видением ситуации о гостиничном бизнесе в целом и результатам по своей компании поделился сооснователь и исполнительный директор НГА Андрей Михайлец:

- Этот год подтвердил мои тезисы о том, что отелю нельзя надеяться только на сторонние сервисы, а надо выстраивать собственную систему продаж. С уходом Букинга и невозможностью российских систем его заменить отели столкнулись с этой необходимостью особенно сильно. В результате в этом году запрос на услуги нашей компании возросли в кратном размере.

- Так, в этом году мы продлили отношения со всеми отелями, с которыми работали ранее, плюс у нас добавилось еще около 10 крупных проектов со всей России. Это Москва, Санкт-Петербург, Тамбов, Мичуринск, Воронеж, Сахалин, Камчатка и другие регионы. Основной запрос был – набрать и обучить отдел продаж, настроить каналы продаж, выстроить систему маркетинга и продаж, установить правильное ценообразование, разработать детальный бюджет доходов. Кстати, нас находили благодаря нашим соцсетям и моему профессиональному блогу, в котором я рассказываю о построении отделов продаж на примере конкретных кейсов.

- Если мы раньше думали, что турбулентность характерна для ковидного периода, то мы сильно ошибались: настоящий «шорох» начался в феврале-марте, и только к апрелю все более-менее стало регулироваться. В результате весь год был достаточно рыхлый и нервный с точки зрения принятия решений, неопределенности, психологического восприятия ситуации.

- Правда, в этой турбулентности наметились свои плюсы: сейчас решения об участии в гостиничном проекте принимаются гораздо быстрее. К примеру, если раньше у инвестора был участок земли, он мог себе позволить ничего с ним не делать и 10 лет «размышлять о проекте».

Сейчас собственники стараются смотреть на ситуацию через призму зарабатывания денег, причем в краткосрочной перспективе. Условно говоря, никого не волнует, что будет через 15-20 лет, всех волнует, что будет через 1-3 года. А по факту мы вообще можем только на квартал вперед планировать.

- Если в начале года многие вообще не понимали, как дальше будет развиваться индустрия, то сейчас стало понятно, что кризис затянется. Это не пессимизм, просто надо смотреть фактам в лицо. К примеру, если посмотреть на принятый бюджет на 2023 год, то становится понятно, что сократилась доля стимулирования производства, снизилась также доля фармрынка и других отраслей. Это значит, что экономика не будет себя чувствовать хорошо, а в следующем году будет меньше деловых мероприятий. Также мы понимаем, что никакого супер-замещения Букингу не произошло, а разные системы бронирования не заменят функции продаж. Опять же, если они в отеле не настроены, то таким отелям будет непросто. Мы рекомендуем или настроить продажи самостоятельно или обратиться к профессионалам.

- Некоторым отелям наши услуги изначально кажутся дорогими, но когда отель начинает выполнять наши рекомендации, то становится очевидным, насколько грамотно структурируется бюджет, выстраивается ценовая политика. Мы полностью «оборудуем» отель стандартами продаж и маркетинга. Разумеется, все эти инвестиции окупаются: возврат может составлять 300-500%. Если же говорить о сроках, то отель начинает видеть эффект уже через 3 месяца.

Узнайте больше об услугах и проектах НГА в каталоге Horeca.Estate

2.2. Domina Management

Domina Management – гостиничный девелопмент и управление отелями: от идеи до управления / договора по франшизе.

Ключевые цифры и факты о компании:

- Международный бренд родом из Италии

- Более 30 лет опыта

- 1,13 млн гостей ежегодно

- 2245 номеров

- 70% средняя заполняемость

В условиях локализации бизнесов особенно интересен опыт международной компании. О том, каким был этот непростой год, рассказал Владимир Маслов, управляющий партнёр Domina Management:

- Уходящий 2022 год имеет свои особенности в зависимости от региона РФ. Для нас, в частности, показательными являются Новосибирск и Северо-Запад страны, поскольку именно в этих локациях на сегодняшний день мы видим наиболее точную картину, в связи с имеющимися объектами: Domina Novosibirsk и Domina St. Petersburg.

В северной столице, в частности, был замечен значительный рост спроса от индивидуальных туристов в июле и августе текущего года, по сравнению с тем же периодом 2021 года. Этот сегмент значительно превысил прогнозы, сформированные во втором квартале текущего года. Также во второй половине 2022 года мы ощутили постепенное усиление корпоративного сегмента, который к середине осени почти восстановился до уровня 2019 года.

- В Новосибирске традиционно бизнес-сезон заканчивается в середине июня. Однако 2022 год выдался не совсем стандартным: отель Domina принимал конференции, конгрессы и другие бизнес-мероприятия всё лето. Как ни странно, летний сезон ознаменовался высоким спросом на организацию социальных и спортивных проектов.

Что касается показателей по нашим отелям, то 2022-ой год начинался крайне позитивно, было ощущение восстановления рынка после пандемии. Январь и февраль показали порядка 30% прироста относительно прошлого года. Однако потом, в силу понятных обстоятельств, настала новая реальность, с которой нам предстоит работать на протяжении ближайших 5-10 лет.

Но в целом, 2022 год по итогу превзошёл изначальные, довольно пессимистичные ожидания. Мы старались оперативно реагировать на окружающую действительность: переориентировали объемы продаж на внутренние рынки — данный тренд был задан ещё в 2020 году как в туристическом, так и в корпоративном сегменте, а также приняли решение активно развивать бренд DOMINA на территории РФ.

Гибкость и быстрота реакции управленцев бренда дали возможность полностью сохранить персонал и выполнить запланированные бюджеты, поэтому мы с уверенностью можем констатировать тот факт, что для нас уходящий год стал крайне успешным.

- Многие бутиковые отели центрального расположения Санкт-Петербурга, несмотря на уход международного туристического сегмента, показали среднюю загрузку по году на уровне 80%, что само по себе является беспрецедентно высоким показателем.

Отток иностранных туристов серьезно сказывается на стратегии продаж и принципах построения бюджетов, поскольку все ориентиры сдвигаются на внутренние рынки и часть сохранившихся иностранных, к которым можно отнести Турцию, Иран, Индию и страны СНГ.

Как уже было сказано, мы смогли стремительно отреагировать на новую реальность, перенаправив вектор стратегии внутрь страны, но индивидуальный и групповой турист по-прежнему остаётся дефицитным сегментом для отелей с большим номерным фондом и достаточно высокой категорией, например, как наша питерская гостиница. Внутренний турист всё же крайне ограничен в бюджете.

Новосибирск в данном случае идёт по тому же сценарию: иностранный туристический поток практически сошёл на нет, но отель и до 2020 года принимал лишь туристические цепочки из Азии и стран Европы. Новосибирс в целом нельзя назвать туристическим городом, это больше бизнес-индустриальное направление. В сложившейся ситуации это скорее плюс, поскольку деловой туризм не так сильно пострадал, как туристический.

- Нашим приоритетом в 2023 году является повышение узнаваемости бренда Domina на территории РФ как сети отелей (как говорится, «educate your guest») и как управляющей компании. Domina имеет колоссальный опыт работы с курортными отелями, а также полученный за последние 10 лет присутствия в стране опыт в сегменте «бизнес».

Применительно к регионам, запланированная география развития очень обширна: от Калининграда до Владивостока.

По нашим существующим объектам в Петербурге и Новосибирске в ближайшие пару лет намечено продолжение и расширение начатой стратегии позиционирования отелей для внутреннего туризма с сохранением высокого уровня предоставляемого сервиса.

Узнайте больше об услугах и проектах Domina Management в каталоге Horeca.Estate

2.3. IFK Hotel Management

Комментирует генеральный директор компании Татьяна Авдошина:

- Если говорить о тенденциях в целом по рынку, то мы ощутили все те же тенденции, что и индустрия в целом. Наблюдали рост интереса к отдыху на территории страны со стороны отечественных гостей.

-

Для компании IFK Hotel Management 2022 год ознаменовался выводом на рынок собственного гостиничного бренда – Сеть отелей «Смородина». Мы намерены строить сеть отелей по модели франчайзинга. В этом году уже подписан первый франчайзинговый договор и заключены протоколы о намерениях еще по трём проектам.

- Если говорить об ожиданиях и прогнозах, которые были в конце 2021 года, то вся реальность оказалась сильно отличной от них. Например, мы планировали развивать бренд «Смородина» как франшизу для малых отелей (25-75 номеров). Это намерение даже отражено в названии бренда: Сеть Малых Отелей Родина – «Смородина». Однако уже весной мы стали фиксировать интерес к франшизе со стороны собственников более крупных объектов, и сосредоточились на масштабировании концепции.

- В 2023 году намерены продолжить работу по развитию франшизы сети отелей «Смородина». Т.к. концепция «Смородины» вписывается в гостиничные проекты различных сегментов, мы не ограничиваем себя и рассматриваем в качестве приоритетных регионов практически всю территорию России, а также Казахстан и Беларусь.

- Производители и поставщики товаров и услуг для гостиничного бизнеса

3.1. Программное обеспечение для гостиниц

- HRS

HRS Гостиничные Ресторанные системы — лидер в сфере IT-решений комплексного управления отелями, ресторанами, спа и фитнес-центрами, розничными магазинами уже более 30 лет.

О наиболее значимых событиях в компании по итогам 2022 года рассказал исполнительный директор Денис Лапыко:

- В этом году наиболее востребованным по количеству клиентских обращений и установок стала наша система TNG. Это платформа, на которой строится ряд наших продуктов, ставших особенно актуальными в 2022-м году для наших клиентов, как уже имеющихся, так и новых.

-

Наибольший интерес получил продукт TNG Loyalty, который сейчас активно заменяет в бывших сетевых отелях их отключенные брендом системы лояльности (Bonvoy, IHG Rewards и т. д.). Помимо лояльности из линейки TNG мы предлагаем решения для управления СПА, для управления санаториями и медицинскими центрами, а также новый продукт, выведенный на рынок в этом году, мобильное приложение TNG Go! для официантов.

- В какой-то момент для многих отелей, ресторанов, санаториев основным вызовом стал вопрос импортозамещения и нашего присутствия на рынке, потому что было принято ассоциировать HRS с иностранной компанией. Так было, вероятно, из-за присутствия в нашем портфолио зарубежных решений. Между тем, мы всегда были, есть и остаемся российской компанией, ориентированной на российский рынок и предоставление сервиса в России. Мы продолжаем стабильно работать, обслуживать всех наших клиентов, предоставлять техническое и сервисное обслуживание, консультации, тренинги и экспертизу.

- Поскольку многие отели продолжают работать, а также открываются новые, то запрос на качественное ПО не изменился, мы стабильно прошли год с новым установками, продолжаем работу по ранее начатым проектам, которые будут завершены в следующем году.

-

Понимая нестабильный гостевой поток в разных регионах, мы приняли решение сохранить стоимость наших услуг и оставить неизменными цены для всех наших клиентов.

- Раньше мы делали акцент на возможность интеграции наших систем с зарубежными (управление доходами, электронные замки, телевидение и т.д). В текущем году наметился запрос на локализацию ряда систем. Некоторые иностранные облачные продукты были отключены, поэтому на российском рынке появился простор для отечественных разработок.

-

Мы сделали интеграцию с компаниями Hotellab, Hotel Advisors для аналитики и управления доходами, новые замковые интеграции с российскими компаниями Ilocks, Озлокс и некоторыми другими. Также появились интеграции с CRM Bitrix, которые помогают отделам продаж в отелях, откуда ушли бренды вместе со своими системами. Также мы «импортозаместили» в ряде бывших сетевых отелей их системы лояльности, поставив нашу собственную разработку TNG Loyalty, которая является полностью отечественным продуктом.

- Что касается нашей компании, то все поставленные задачи были достигнуты, также мы реализовали проекты, которые изначально не входили в наши планы. Если говорить об отрасли в целом, то, на мой взгляд, все выглядит очень позитивно.

Возможно, в начале года рынок столкнулся с непрогнозируемыми вызовами, повлекшими за собой определенные риски. Однако сегодня мы видим, что отели продолжают работать, открываются новые туристические объекты и целые кластеры, а поток туристов внутри страны уверенно растет. Все это наглядно показывает, что отрасль выстояла, и нам всем есть, за что себя поблагодарить и есть, куда двигаться дальше.

Узнайте больше о компании и продуктах HRS в каталоге Horeca.Estate

- Эделинк

Компания «Эделинк» — ведущий российский разработчик и поставщик решений по управлению гостиничными предприятиями, участник некоммерческого партнерства компаний-разработчиков «РУССОФТ». Ключевые специалисты компании имеют 20-летний практический опыт внедрения и поддержки комплексов информационных систем для гостиниц различного формата и специализации.

Своими наблюдениями по ситуации с сегментом ПО, а также итогами года по компании поделился Игорь Пигин, технический директор компании «Эделинк»:

- Основное изменение этого года – сдвиг приоритетов от вопросов престижа и сторонних «стандартов» к практичному выбору инструментов управления объектом исходя из требований бизнеса. Еще не так давно отелям многих международных брендов навязывался ограниченный список PMS-систем, с которыми они могли работать. Отели даже не устраивали тендеры и не анализировали предложения, которые есть на рынке. Фактически в России целый сегмент гостиничного бизнеса пользовался услугами одного поставщика.

- Так что сейчас, как бы парадоксально это ни звучало, ситуация нормализуется. Отели могут выбирать программное обеспечение исходя из своих требований к функционалу, а не подстраиваться под сторонние «правила игры».

-

Что касается запросов от отельеров на установку ПО, то их стало больше, но длительность сделок увеличилась. Отельеры очень взвешенно подходят к принятию решения, рассматривают различные варианты поставки, больше ориентируются на облачные решения и оплату по SaaS схеме.

- В этом году стоимость продуктовой линейки у нас осталась на прежнем уровне. Некоторые позиции расширились функционально, за счет этого произошло дробление на дополнительные опции, которые можно приобретать сразу или постепенно по мере необходимости.

- В этом году мы много сделали для расширения функционала системы для управления отелями Ecvi Apart. Например, мы доработали функционал по учету и управлению инвентарем, который сдается в аренду: детские кроватки, обогреватели, напольные вентиляторы и др. Теперь в нашем продукте можно создавать «пакетные предложения». Как показала практика, сдача инвентаря в аренду – это достаточно востребованная услуга. А с помощью Ecvi Apart гораздо легче проконтролировать своевременную выдачу и возврат инвентаря, учет остатков на складе и обрабатывать ситуации порчи или утраты. Также большие доработки коснулись тарифов.

- Поскольку наши системы Ecvi Pro (для сетевых отелей) и Ecvi Apart (для сервисных апарт-отелей) рассчитаны на гостиничные объекты требовательных отельеров, то одним из наших приоритетов на следующий год станет работа с крупными заказчиками.

Узнайте больше о компании и продуктах «Эделинк» в каталоге Horeca.Estate

- «Омикрон»/CloffHotel

«Омикрон» — российская IT — компания, разработчик программного обеспечения для средств размещения CLOFFHotel, системы по работе с клиентами CLOFF CRM и облачного рабочего места оператора колл-центра CLOFF. Компания «Омикрон» работает на рынке облачных решений для бизнеса более 15 лет.

Как компания с таким названием оказалась сильнее одноименного вируса и всех последующих макроэкономических событий? – Рассказывает генеральный директор Владимир Баранов:

-

Конечно, на наш сегмент сильно повлияла пандемия: люди хотели дистанцироваться, минимизировать контактность, работать дистанционно, при этом получить максимальный функционал – и все это в одном технологическом решении. CloffHotel как раз соответствует этим требованиям: наша система содержит в себе PMS, CRM облачную АТС, программу лояльности, управление рестораном, модуль склада и другие важные элементы, которые в других системах обычно требуют дополнительной интеграции.

- В связи с уходом международных игроков мы переориентировались на интеграцию с российскими каналами и площадками, они стали активно развиваться и вариантов взаимодействия стало больше. К примеру, мы интегрировались не только с площадками бронирования, но и с крупными туроператорами (к примеру, alean.ru)

- Отвечая новым тенденциям, мы, совместно с отельерами постарались максимально реализовать возможность дистанционного взаимодействия с гостями: к, примеру, у нас появилось приложение для дистанционного заказа из кафе-ресторана в номер или на территорию отеля.

- Из нового функционала:

- Сканирование паспортов гостей с автоматическим распознаванием текста и занесением данных в карточку гостя;

- Динамические тарифы;

- Оплата по QR-коду;

- Модуль Кафе: автоматизация процесса работы точки общепита при отеле, АРМ Официанта и Повара;

- Модуль Склад: управление и контроль за расходными материалами, товарами, запасами в отеле:

- Интеграция с Алеан;

- Личный кабинет Гостя: управление бронированием, заказ товаров, еды и услуг.

-

Некоторые объекты гостеприимства поменяли стратегию продаж – и у нас синхронно появилась почасовая шахматка, которая позволяет продавать номера по часам, а также вести учет и продажи беседок бань и прочих дополнительных услуг отеля.

- Из-за потери части спроса отельеры стали более внимательно работать с CRM- системой. Это было нам на руку, так как наша PMS-система изначально строилась на базе CRM и работы с гостями. Мы наблюдаем со стороны отельеров более активную работу с программой лояльности, работу с постоянными гостями, со всеми лидами и заявками – отельеры стали проявлять больше внимания и заботы, чтобы привлечь и удержать гостя.

- Что касается изменений среди сегментов отелей, то, по нашим наблюдениям, сейчас появилось больше загородных отелей и глэмпингов – они частично компенсировали отток спроса городских отелей. Также в связи с выросшим спросом на передержку животных активизировались зоогостиницы: кстати, специально для таких средств размещения мы оперативно сделали несколько доработок в нашей системе.

- Сейчас отели еще более внимательно оценивают свои расходы, в частности, часто поднимают вопрос о скидках. Мы всегда пытаемся быть гибкими и идти навстречу, предоставляя рассрочку и специальные тарифы. Политикой нашей компании всегда было помогать и поддерживать своих партнёров, поэтому мы не поднимали тарифы, наоборот, предоставляем множество бесплатных функций и даже бесплатную интеграцию, а также персональные доработки системы.

- Сейчас могу сказать, что наши весенние прогнозы оказались более пессимистичными, нежели нынешняя реальность. Падение рынка оказалось не таким масштабным, и это радует. Однако внешние факторы по-прежнему заставляют с тревогой смотреть в будущее. Готовимся работать в атмосфере большой турбулентности на рынке.

Узнайте больше о компании «Омикрон» и системе CloffHotel в каталоге Horeca.Estate

- Сетевой программный комплекс «Здравница»

Сетевой программный комплекс «Здравница» – комплексная информационная система, предназначенная для комплексной автоматизации деятельности основных подразделений санаториев, центров реабилитации, пансионатов.

СПК «Здравница» включает в себя современную PMS-систему (интегрируемую с различными CRM), электронную историю болезни, систему диспетчеризации процедур, модуль HouseKeeping.

Об итогах года рассказала ведущий инженер-программист ООО «Информационные технологии в медицине» Александра Авдюнина:

- В санаториях всегда было очень трудно эффективно использовать зарубежную гостиничную систему. Специфика бизнеса такова, что и ранее санатории стремились уйти на отечественное ПО, изначально созданное компанией, понимающей санаторный бизнес. А сейчас. в связи с уходом поддержки зарубежного софта, все эти процессы просто ускорились. Вывод: локализация эксплуатируемого ПО в санаториях неизбежна. Это значит, что санатории будут обращаться к профессиональным российским компаниям, таким, как наша.

-

Отрасль лечебного туризма продолжает активно развиваться, при этом санатории с осторожностью смотрят в будущее, иногда замораживая некоторые дорогостоящие инновации. Вместе с тем, они готовы активно внедрять ПО и шлифовать самые важные участки автоматизации, в том числе получение итоговой аналитики.

- Поскольку санаторная отрасль сейчас идёт по пути унификации бизнес-процессов на межрегиональном уровне, мы можем позволить себе не повышать значительно стоимость ПО и услуг по его внедрению и сопровождению — за счёт снижения наших издержек.

- Недавно у нас вышло мобильное приложение для гостей санатория. В ближайших планах его тесная интеграция с точками получения прибыли для санатория, например, с нашей депозитной системой. Санатории продолжают курс на увеличение интерактивного взаимодействия с клиентом, соответственно, мы готовы предоставить им для этого технологическую платформу.

- Мы были менее оптимистичны в своих прогнозах в конце первого квартала, в частности, по развитию мобильных платформ. Очень рады, что эти прогнозы не совсем оправдались и отрасль растёт более активно, чем мы ожидали.

Узнайте больше о сетевом пограммном коммплексе «Здравница» в каталоге Horeca.Estate

3.2. Мебель для гостиниц

VEKONS

Компания VEKONS – группа компаний. VEKONS производит и поставляет двери и мебель для гостиниц с 2004 года. Основные сферы деятельности: Двери, Корпусная мебель, Мягкая мебель, Кровати, Постельные принадлежности, Текстиль, Шторы, Косметика для гостиниц.

Собственное дизайн-бюро разрабатывает собственные коллекции мебели, а также позволяет оснастить номера гостиниц по индивидуальному заказу.

Что происходит сейчас на мебельном рынке для гостиниц и какие прогнозы на следующий год? – Комментирует директор по развитию компании Вероника Овсянникова:

- Сейчас все изменилось в сторону экономии. С одной стороны, в России стали отдыхать люди, которые раньше отдыхали за границей. Эти туристы «заполнили» верхний ценовой сегмент отелей. Кроме того, различные программы, в том числе кешбека, сильно повлияли на развитие внутреннего туризма в стране. Все это способствовало тому, что доходы отелей не так просели или даже возросли. Однако затраты отелей возросли однозначно: подорожала коммуналка, различные комплектующие…

При этом есть расходы, которые можно пока отложить (например, капремонт или закупка новой мебели), а есть расходы, которые отложить нельзя (например, оплата коммунальных услуг или покупка текстиля). Там, где можно отложить расходы или их сократить, отели стараются это делать. И если отели 4-5 звезд еще как-то «держатся», то у отелей эконом-сегмента эта тенденция очень заметна.

- Количество запросов не снизилось, но средний чек стал ниже. Отели эконом-сегмента стали обращать внимание на более дешевую мебель, текстиль, матрасы. Если необходимо заменить мебель в номерном фонде, то стараются это делать не сразу, а фрагментарно: условно говоря, оплачивают не весь номерной фонд, а по этажу, или даже в отдельных номерах, где мебель совсем вышла из строя.

- Наши условия работы с заказчиками не изменились. Как и раньше, мы работаем по частичной предоплате, остаточный платеж поступает перед отгрузкой. Размер частичной предоплаты зависит от объема заказа и от того, как давно мы работаем с клиентом. К сожалению, в этом году нам пришлось повысить цены. Это связано со скачками курса доллара, а затем с повышением. Несмотря на то, что мы российский производитель, часть комплектующих мы все равно заказываем у наших поставщиков, а они – заграницей: специальный клей для дверей, отдельную фурнитуру и др. Их цены привязаны к доллару. Кроме того, подорожал бензин, электроэнергия, техобслуживание станков (они не все российского производства). Все это повлияло на стоимость нашей мебели и других товаров в ассортименте. Когда доллар падал, мы могли держать цены и иногда даже их снижали, например, на интерьерные ткани.

-

После ухода международных брендов к нам стали обращаться отели, которые раньше входили в тот или иной бренд. К примеру, сейчас мы работаем с отелем DoubleTree в Москве. От отеля поступил запрос на обновление номерного фонда. Разумеется, отель хочет держать для своих клиентов марку по всем параметрам. Сейчас мы разработали аналоги по материалам для мебели, чтобы они вписались в прежнюю концепцию. Когда мы стали работать с отелями, которые раньше принадлежали ушедшим брендам, то поняли, что можем предложить достаточно много вариантов аналогов прежней продукции. При этом для отелей это будет стоить дешевле. Вообще, мы уверены, что в сложившейся ситуации выживет не самый богатый, а самый адаптивный. Это касается и заказчиков, и подрядчиков.