Андрей Казинский, ведущий эксперт по финансам и инвестициям ИКФ «АЛЬТ», Санкт-Петербург

Одной из наиболее часто упоминаемых в печати проблем управления предприятием является задача планирования в общем понимании этого слова. С точки зрения существования фирмы как объекта управления можно разделить процесс планирования на три составляющие: стратегическое планирование, т.е. определение глобальных задач стоящих перед предприятием , а также принципы их решения, среднесрочное планирование — планирование конкретных мероприятий по реализации стратегии, и краткосрочное или оперативное планирование. Эта статья посвящена обсуждению одной из составляющей общего планирования деятельности предприятия, а именно среднесрочному планированию.

Среднесрочное планирование является неотъемлемой частью общей системы финансового управления на предприятии и предназначено для выработки финансовой политики на среднесрочную перспективу (1-1.5 года). Коротко можно сказать, что финансовый план является оцифренным этапом стратегического планирования и служит основанием для оперативного бюджета.

Задачи, решаемые при среднесрочном планировании:

1. Создание производственно-финансового плана, как основу для деятельности предприятия

В этом случае определяется осуществимость плановых производственных показателей с точки зрения финансовой состоятельности, т.е. как соотносятся технологические возможности предприятия с его финансовыми ресурсами. При этом стоимостные показатели, условия расчетов с покупателями и поставщиками определяются исходя из сложившейся ситуации на рынке. Кроме того, оцениваются возможности корректировки плановых производственных показателей в связи с изменением ситуации на рынке, появления дополнительных заказов и т.д. В случае недостатка денежных средств определяются объемы и источники внешнего финансирования.

Результатом работы является утвержденный жесткий производственно-финансовый план на год, принятый к исполнению, который определяет объемы производства, продаж, условия расчетов, объемы финансирования и т.д..

2. Анализ альтернатив

При принятии решении оказывающих влияние на финансовые потоки возникает потребность оценить это влияние на эффективность предприятия в целом, т.е приходится рассматривать всю систему взаимоотношений «покупатель-производство-поставщик-государство-финансовые ресурсы«. Таким образом создается «ситуационный» финансовый план, который подтверждает или опровергает предположения, сделанные в ходе анализа последствий управленческих решений. С другой стороны, на каждом предприятии существуют внутренние резервы которые можно выявить в ходе составления финансового плана. Результатом работы по этому пункту является определение путей повышения эффективности деятельности предприятия.

Реализация

Задачи, решаемые при среднесрочном планировании требуют комплексного подхода к предприятию, т.е рассматривать предприятие как экономическую единицу, причем необходимо проанализировать как внутренние взаимосвязи, так и среду, окружающую объект исследования. Это возможно только при построении модели предприятия. В упрощенном виде предприятие можно представить в виде:

Описав финансовую модель предприятия можно уже переходить к построению и анализу планов финансово-хозяйственной деятельности. В результате мы получаем набор финансовых и объемных показателей, которые и являются финансовым планом, который как правило представляется следующими отчетными формами:

- Отчет о прибыли — характеризует прибыльность деятельности предприятия, в том числе устанавливает границы по ценам и стоимостям затрат.

- Отчет о движении денежных средств — характеризует финансовую состоятельность плана, показывает структуру и источники финансирования.

- Балансовый отчет — характеризует структуру имущества и источников его формирования.

- Дополнительные формы, используемые для описания объемов производства, взаимоотношения с контрагентами и т.д.

Таким образом мы переходим к модели предприятия как инструмента финансового среднесрочного планирования. Мы предлагаем два подхода к созданию модели:

-

Упрощенная комплексная модель, основанная на агрегированных данных и предназначенная для «ситуационного» анализа финансового плана. Преимущества этого подхода — относительная простота реализации, наглядность системы, т.е. можно сразу видеть все взаимосвязи как внутренние так и внешние предприятия, и наконец главное преимущество — несложная адаптация системы для более подробного просчета вариантов реализации управленческих решений конкретных задач. К недостатку можно отнести погрешности расчетов и возможно достаточно долгую процедуру подготовки исходных данных. Такие модели, как правило являются локальными по отношению к существующей на предприятии информационной системы и ориентированы в большей степени на аналитические службы. Важно отметить, что руководители предприятия достаточно часто используют такой подход не смотря на то, что имеются встроенные в общую информационную систему блоки планирования, главная причина — быстрота.

-

Комплексная модель как часть информационной системы предприятия. В этом случае мы уже рассматриваем систему, основанную на on-line подаче исходных данных. Естественно что такая модель основана на жестко прописанных алгоритмах преобразования первичной информации. Такие модели имеют неоспоримое преимущество: быстрая подготовка исходных данных, автоматический контроль исполнения плана, минимизация ошибок расчета. Но в этом есть и главный недостаток такого подхода: значительные издержки при «ситуационном» анализе. Поясним. Модели для среднесрочного финансового планирования, основанные на интеграции в информационную систему, конечно имеют степени свободы но свободы ограниченной. Например учет отсрочек платежей, сбоев в производстве и т.п. т.е. случаи которые заранее прописаны, а как быть с новыми идеями, меняющими организационную структуру и существующие бизнес-процессы? Выход один перестраивать модель, а это достаточно сложный процесс и главное продолжительный, даже если такие случаи (перестройки) предусмотрены сервисными службами. В связи с вышесказанным такой подход к реализации модели очень удобен для создание производственно-финансового плана, как основы для деятельности предприятия создании и контроля за его исполнения. Для «ситуационного» плана и анализа альтернатив более приемлемы локальные и простые системы среднесрочного финансового планирования.

Хотелось бы отметить еще один важный момент при моделировании деятельности предприятия. Комплексные системы автоматизации обеспечивают работу всех служб предприятия на уровне преобразования первичной информации в приемлемые для текущего управления и бухгалтерии отчеты. Однако когда возникает вопрос а как должен выглядеть блок среднесрочного планирования на уровне варьируемых параметров и выходных отчетов, руководителю сложно сформулировать свои запросы к этому блоку (не рассматриваем случаи «чтобы все и сразу»), и следовательно заказчик принимает уже готовое решение и в последствии практически не использует его, продолжая планировать по старинке. Одним из вариантов использования локальных и простых систем может быть выработка требований к общей информационной системе , в части среднесрочного планирования. Как пример можно привести ситуацию, когда один финансовый директор мирно сосуществовал с существующей на предприятии информационной системой и говорил о том что эта система ему ничего не дает в части среднесрочного планирования. Т.е. он давал команду отделам собрать необходимую ему информацию по первичным документам, готовил производственно-финансовый план, о моделировании не было и речи. После знакомства с простой и достаточно стандартной моделью предприятия, составления агрегированного финансового плана и проигрывания различных вариантов, финансовый директор сформулировал четкие требования к информационной системе, т.е. определил набор параметров и отчетных форм необходимых для среднесрочного планирования.

Ограничения

Как всякие модели, системы имеют ограничения в использовании. Часто встречается такое стремление разработчиков систем среднесрочного планирования максимально детализировать исходную информацию, для достижения совпадения плана и факта. Как результат появляются программные монстры (в данном случае идет речь о локальных системах планирования), под которые организуются, возможно неформально «отделы обслуживания», занимающиеся подготовкой исходных данных, сопровождением и интерпретацией полученных результатов. При этом такие системы с одной стороны не могут заменить информационные системы, основанных на обработке первичной информации в реальном масштабе времени, а с другой теряют мобильность, присущую локальным системам. В самом деле , такое стремление (максимально детального учета всего) для среднесрочного планирования порочно по одной простой причине: Среднесрочное планирование по определению не может быть точным «до рубля», невозможно запланировать все возможные контракты, сбои в производстве, задержки в платежах и т.п. на сколь продолжительный срок, «идеального» окружения предприятия не бывает. В то же время, неучет основных параметров предприятия сводит на нет все выводы, полученные в результате анализа плана. Поэтому принцип разумной достаточности на наш взгляд является определяющим для разработчиков систем прогнозирования. Таким образом в такие программы сознательно закладываются допущения, и перед разработчиком всегда стоит задача увязки уровня допущений и уровня сложности программы. Это можно проиллюстрировать на качественной диаграмме:

Для локальных систем одним из способов повышения достоверности расчетов является настройка программы под задачу, т.е. сдвиг планки ограничений только в части определенной задачи. Например: Имелась стандартная система планирования, достаточно простая для моделирования деятельности предприятия. Анализируемое предприятие (а это крупный комбинат) было убыточным, и кроме того столкнулось с известной проблемой для российских предприятий — огромная доля бартера и резкий недостаток реальных денежных средств для осуществления обязательных «денежных» платежей. Появилась конкретная задача постепенного снижения доли бартера в финансовых потоках. Введение в систему планирования бартерных взаимоотношений (опять же на агрегированном уровне) позволило оценить возможности предприятия на перспективу и построить ценовую политику таким образом , что бы с одной стороны обеспечить бесперебойное производство, а с другой обеспечить «денежные» платежи. Проигрывание различных сценариев позволило в последующем уже осознано использовать имеющиеся ресурсы, это привело к сокращению некоторых статей расходов в 1.5-2.0 раза. Хотелось бы обратить внимание что этот пример «в чистом виде» демонстрирует использование систем прогнозирования для решения задачи «анализа альтернатив».

В заключение можно добавить, что оптимальным выбором для руководителя являются оба типа системы прогнозирования: локальные модели для поиска решения задач оптимального управления, и программ интегрированных в общую корпоративную информационную систему для составления жестких производственно-финансовых планов, принятых к исполнению.

Основные тезисы прямого эфира с кандидатом экономических наук, преподавателем Русской Школы Управления, штатным консультантом Правительства Москвы по оптимизации бизнес-процессов и разработке ИТ-инфраструктуры Александром Чигровым.

В бизнесе используют трехуровневое планирование, которое является инструментом прогнозирования и постановки целей. Оно отвечает на вопросы: к чему мы хотим прийти, каким образом и какого результата ожидаем:

-

Стратегическое планирование.

-

Среднесрочное.

-

Краткосрочное (операционное, тактическое).

Многие предприниматели хорошо научились бюджетированию, умеют строить графики Ганта, распределять ресурсы и время, но это далеко не все планирование. Оно также должно включать ответы на вопросы, какие инструменты и технологии следует использовать, как будут достигнуты результаты. Эти ответы фиксируют в бизнес-плане или общем плане развития предприятия. Даже после обычного совещания в рамках протокола должно быть записано не только кто, что и когда делает, но и с помощью чего. Это сильно снижает нагрузку руководителя, помогая ему в будущей работе.

Стратегическое планирование и универсальные инструменты

Во время глобальных изменений и сдвигов в экономике (в том числе, макроэкономике) руководители сталкиваются с большой непредсказуемостью и часто вынуждены рисковать. Риски тоже должны учитываться в системе планирования, тогда их можно будет нивелировать, лучше планировать свою деятельность, строя стратегический план на короткие периоды. При планировании в нестабильные времена используют несколько инструментов:

Сокращение горизонта планирования. Классический подход к планированию деятельности включает долгий период, например, пять лет. Траектория движения всего предприятия выстраивается в соответствии с этим подходом, но при столкновении с турбулентностью, кризисными ситуациями (независимо от состояния экономики, это может быть кризисная ситуация в самой организации) горизонт стратегического планирования должен быть сокращен.

В этом случае стратегическое и среднесрочное планирование сильно укорачиваются. Среднесрочное до полугода-года, а стратегический план на два — три года.

Тактическое планирование делится по периодам (годовое, полугодовое, квартальное, месячное). Далее нужно смотреть на организационную структуру предприятия: можно тактическое планирование разбить с точки зрения проектного управления (внедрять SCRUM, Agile и двигаться спринтами). Спринты могут быть недельными, двухнедельными. По итогам коротких планирований определяются результаты.

Система управления рисками и потерями, включенная в план. Применяется в стратегическом планировании в кризисной ситуации и в период нестабильности предприятия. Если план делается с точки зрения результатов, которых нужно достичь (например, в строительной компании есть график производства работ, общий календарно-сетевой график), то каждая работа в этих рамках имеет период начала и окончания. И в каждом окончании работ существуют показатели, на которые можно опираться: мы хотим добиться такого-то результата, за некий период работ, с такими-то ресурсами.

Тогда по завершении работы станет понятно, какие риски можно понести из-за актуальной ситуации. Например, могут повыситься цены — и мы закладываем это в риски. Если цены не изменились — двигаемся по плану. Если расходы увеличиваются в два раза, мы действуем по-другому: экономим, сокращаем штат, закупаем другие материалы, снижаем объем работы, договариваемся с заказчиками. То есть, принимаем меры от риска и реагируем на свершившиеся события, понимая, в какой точке мы должны прекратить какую-либо деятельность. План в период кризиса должен учитывать момент, который может вас разрушить — и этот момент нужно предугадать в бизнес-плане.

Готовность собственников и топ-менеджеров к изменению плана, использование возможностей кризиса для развития. Часто во время кризиса предприятие пытается удержаться на плаву прежними средствами. Успех в турбулентный период — это вопрос моральных качеств управленцев, которые признают: как раньше уже не получится, надо придумывать новый способ работы.

В этой ситуации следует обратить внимание на другие рыночные ниши, новые продукты. Или оценить собственный рынок и понять, каким образом предприятие захватывает долю. Иногда видно, как компании развиваются в кризисные периоды. Чаще всего это случается в тот момент, когда мы понимаем, по кому ударит кризис. В план, таким образом, попадает анализ конкурентов, что с ними будет происходить, кто первый из них «посыплется» — эконом-сегмент, крупный бизнес или мелкий. И чью долю рынка мы можем занять. Для этого в бизнес-плане предусматривается еще и инвестиционный план — каким образом мы получим инвестиции для развития. Это важный момент — понимать, где мы находимся, чем обладаем, какую долю рынка занимаем, какие есть ресурсы. И исходя из этого понимать, какую долю рынка мы можем забрать себе (или отдать) в кризисной ситуации. Или какие инвестиции пойдут в наш сегмент рынка — вдруг он вообще «умрет», и нужно смотреть на соседние сегменты, рынки, ниши.

Среднесрочное планирование

На систему среднесрочного планирования, отвечающую на вопрос «А что мы будем делать в ближайший год?», в кризисный период падает самая большая нагрузка. Здесь надо планировать финансы, понять, каким образом распределятся бюджетные средства. В финансовом планировании тоже можно использовать план управления предприятием и кризисными ситуациями.

Следует определить, от каких форм привлечения капитала нужно отказаться, какие надо освоить. Например, если раньше мы спокойно пользовались кредитами, выплачивая их из доходов, то теперь при сильном увеличении ставки это становится невозможным, потому что пропадет прибыль. Тогда нужно смотреть в сторону лизинга для техники и оборудования или альтернативных источников сырья, или искать инвестиции. Часто во время кризиса люди не собирают деньги, а стараются вложить их в перспективные ниши. Сейчас это, например, девелопмент, недвижимость, ИТ-сектор, медицина, услуги (они после кризисов обычно первыми «выстреливают»).

Тактическое планирование

Следует понять, каким образом выстраивать работу сегодня. Для подготовки эффективных и качественных краткосрочных планов (на неделю, месяц, квартал), нужно понять, чем заняты наши люди. Должна быть хорошо регламентирована система бизнес-процессов. Здесь на помощь приходят любые системы управления бизнес-процессами (поточная, проектная): нужно составить регламенты исходя из стратегического плана (скорректированного с учетом будущих рисков, изменившейся экономической ситуации и кризисного вектора развития предприятия).

Важно понимание, каким образом мы транслируем изменения людям. Чтобы их работа была максимально точной для поддержания компании на плаву или развития в кризис, на основании описанных бизнес-процессов составляются регламенты. В каждом бизнес-процессе должна быть указана цепочка действий и конкретным результатом, к которому мы хотим прийти. Это касается каждого процесса на предприятии: определите ключевые показатели эффективности: с каким объемом, качеством, с какими деньгами и ресурсами, за какое время мы хотим достигнуть результата. Тогда этот результат внутри цепочки станет личным результатом сотрудника и в то же время его ресурсом, следующим шагом к коллеге, принимающему его по цепочке. Например, на производственном предприятии составляется описание технологического бизнес-процесса создания продукта. Есть результат в виде конкретного продукта, и для отдела логистики это ресурс, с которым выстраивается дальнейшая цепочка. И уже с учетом всех этих цепочек можно эффективно планировать работу всех сотрудников, встраивая их в стратегический план.

Исходя из стратегического плана и описанных бизнес-процессов, можно формировать регламенты работы для людей. В итоге понятно, какие требования мы выставляем к людям, появляются конкретные должностные инструкции. Это поможет эффективно выстраивать систему подбора, оценки персонала, требования к нему. Так можно хорошо сэкономить на кадрах, выстроить план по персоналу на кризисное время и создать организационную структуру. К примеру, перевести бухгалтерию и процессы безопасности на аутстаффинг, а разработку на аутсорсинг.

В тактическом планировании очень важно планирование маркетинга и потока клиентов в целом. Если кризис глобальный (для всей страны, а не для конкретного предприятия), надо понимать, что происходит с клиентом в это время, как теряется покупательская способность, кто наш клиент до кризиса и после. Возможно, он изменится, и предприятие перейдет на другую ролевую модель или модель взаимодействия с ним, например, переместится в онлайн, на информационные сервисы общения с клиентами.

Нужно знать, куда начнет уходить наш клиент при смене локации. Так, раньше реклама шла в одной соцсети, теперь запрещенной, и через офлайн в дорогих гостиницах, а теперь клиенты, в связи с кризисом, начали переезжать за город. И, например, event-компании есть смысл рекламироваться там, куда ушел клиент. Тогда система планирования получается сбалансированной.

План является инструментом, он вписывается в определенный график. И как любой инструмент, он подвержен изменениям, корректировке. Очень важно соблюсти баланс между стратегическими целями и способностью компании меняться и творчески адаптироваться к происходящему на рынке.

Любое использование материалов медиапортала РШУ возможно только с разрешения

редакции.

Я эксперт по бизнес-планированию.

Я помогаю предпринимателям — действующим и будущим — просчитать перспективы и риски при развитии проектов. Расскажу, что такое бизнес-план, кому и зачем он нужен и как правильно составить этот документ, а в конце — можно ли скачать готовый план в интернете.

Вот о чем расскажу в статье:

- Что такое бизнес-план

- Зачем нужен бизнес-план

- Основные виды бизнес-планов

- Самые известные стандарты бизнес-планирования

- Как научиться составлять свою схему бизнес-плана

- Типичные ошибки при составлении бизнес-плана

- Где взять готовый бизнес-план и стоит ли это делать

- Составлять бизнес-план самому или заказать у профессионалов

Что такое бизнес-план

Это документ, в котором раскрывается перспектива развития предприятия или проекта с отражением основных этапов и всех существенных рисков.

В бизнес-плане содержатся:

- Информация о компании-инициаторе проекта.

- Описание производимой продукции, реализуемых товаров, оказываемых услуг.

- Анализ основных рынков сбыта.

- Экономические расчеты ведения деятельности.

Дополнительно этот документ может включать приложения, которые детализируют расчеты и подтверждают данные. Например, в приложения выносят различные графики, детализацию отчета о доходах и расходах, кэш-флоу, фотографии объектов, результаты маркетинговых исследований. Все это можно добавить и в основную часть бизнес-плана, но тогда он получится громоздким — будет сложно сфоксировать внимание на сути.

Зачем нужен бизнес-план

Правильный подход — когда перед началом любого нового проекта разрабатывается бизнес-план. Но на постсоветском пространстве так бывает не всегда: многие предприниматели считают, что здесь настолько переменчивая и нестабильная среда, что планировать бессмысленно. Кто-то пренебрегает планом, потому что лень все просчитывать и проще довериться интуиции. Кто-то так верит в свой предпринимательский дар и пребывает в эйфории от бизнес-идеи, что не хочет портить романтику скучными расчетами.

На мой взгляд, это ошибка. Если действовать без плана, предварительной проработки ниши и проекта, то возрастает риск потерять деньги и даже прогореть.

Обычно предприниматели заказывают бизнес-планы, чтобы привлечь внешнее финансирование. Например, этот документ нужен:

- Взять кредит в банке.

- Получить государственные гранты и субсидии.

- Дать возможность потенциальному инвестору решить, стоит ли вкладываться в проект.

Как вести бизнес по закону

Подпишитесь на нашу рассылку для предпринимателей, чтобы быть в курсе

Основные виды бизнес-планов

Есть 5 основных видов бизнес-планов: внутренние, или для себя, для инвесторов, для получения банковского кредита или господдержки и антикризисные.

Составление бизнес-плана для себя. Такие планы предназначены исключительно для внутреннего применения, поэтому обычно их оформляют в произвольной форме. Основная цель работы — понять и оценить перспективы и риски реализации проекта.

Составление бизнес-плана для инвесторов. Цель составления — привлечь внешнее финансирование на реализацию проекта.

Иностранные инвесторы, как правило, требуют, чтобы бизнес-план был оформлен по международным стандартам UNIDO — про них еще расскажу. Отечественные инвесторы редко просят использовать какие-то конкретные стандарты. Главное для них — понять и оценить:

- Объем инвестиций.

- Суть бизнеса.

- Конкурентные преимущества проекта — за счет чего он может выстрелить.

- Период окупаемости и возврата вложенных денег.

- Рентабельность.

Бизнес-планы для кредитования в банках. Форму документа и требования к бизнес-плану лучше уточнить у кредитного консультанта: в разных банках методические рекомендации отличаются.

Если готовите бизнес-план, чтобы обратиться сразу к нескольким кредиторам, то ориентируйтесь на международные стандарты UNIDO. Большинство банковских требований основаны именно на этих стандартах, так что получится более или менее универсальный документ. А при необходимости вы относительно легко адаптируете его к требованиям конкретного кредитора.

Советую заранее настроиться на длительную работу: скорее всего, бизнес-план придется корректировать — и не один раз. Рассмотрение кредитных сделок часто затягивается, а условия меняются на ходу. Приходится корректировать сроки реализации проекта, стоимость оборудования и сырья, отпускные цены, параметры кредита и другие показатели.

Бизнес-планы для получения господдержки. Есть множество государственных программ поддержки малого бизнеса. Например, для сельскохозяйственных товаропроизводителей, начинающих предпринимателей, безработных и малообеспеченных граждан, которые хотят открыть свое дело.

Как правило, чтобы получить субсидии, нужно предоставить бизнес-план. Требования к нему надо смотреть в документации по конкретной программе господдержки. Причем все эти требования важно учесть: если предоставите «неправильный» бизнес-план, то заявку на участие в конкурсе отклонят.

Антикризисные бизнес-планы разрабатываются для предприятий в тяжелом финансовом состоянии — предбанкротном или банкротном. Основная цель — объяснить кредиторам, как компания собирается выходить из кризиса, предложить варианты решения споров в судебном и досудебном порядке.

Самые известные стандарты бизнес-планирования

Подразделение ООН по промышленному развитию UNIDO разработало свои стандарты бизнес-планирования — они наиболее популярны в России. Но есть и другие стандарты, например от Европейского банка реконструкции и развития, международной аудиторской компании KPMG. Я подробно расскажу о стандартах UNIDO и кратко — про остальные.

Бизнес-план по стандартам UNIDO включает следующие разделы:

- Резюме.

- Описание отрасли и компании.

- Описание услуг или товаров.

- Продажи и маркетинг.

- План производства.

- Организационный план.

- Финансовый план.

- Оценка эффективности проекта.

- Гарантии и риски компании.

- Приложения.

Резюме нужно, чтобы кратко донести самую важную информацию о проекте. Например, вы приносите бизнес-план очень занятому инвестору. Он открывает документ в самом начале, за несколько минут прочитывает резюме и уже примерно понимает суть и перспективы бизнеса, источники финансирования, необходимый размер инвестиций и сроки запуска. Последующие разделы просто более подробно раскрывают информацию из резюме.

Далее необходимо подробно описать компанию, которая организует проект. В это описание входит информация об отрасли, активах компании, системе управления и количестве сотрудников.

В следующем разделе надо рассказать о продукции и услугах, которые предлагает или будет предлагать компания. Если предприятие выпускает разные товары, то опишите каждый вид. Здесь же для наглядности стоит показать фотографии продукции.

Затем следует раздел про продажи и маркетинг, который содержит:

- характеристику и сегментацию рынка сбыта;

- указание на приоритетные сегменты рынка, которые необходимо занять;

- анализ конкурентов с указанием сильных и слабых сторон;

- анализ потенциальных покупателей или клиентов.

В разделе с планом производства нужно сделать анализ производственного процесса с описанием:

- оборудования и помещений, которые необходимы для производства;

- технологий производства;

- географического положения предприятия и его логистических связей с основными поставщиками и потребителями.

Дополнительно план производства может содержать полный расчет себестоимости продукции с указанием постоянных и переменных издержек, а также информацию о потребности в работниках и их квалификации.

В разделе с организационным планом прописываются сроки реализации проекта, структура управления, состав и квалификация руководства.

Следующий раздел — финансовый план. Он содержит финансовые расчеты, прогноз выручки и себестоимости реализации продукции. Здесь необходимо привести:

- Информацию о потребности в финансировании.

- Смету расходов на реализацию проекта.

- Сведения об источниках и условиях привлечения и возврата денег.

- Прогнозный расчет отчета о прибыли и убытках, о движении денег.

Далее нужно оценить эффективность проекта. Вот что следует указать в этом разделе:

- Рентабельность.

- Cрок окупаемости.

- Чистый доход.

- Hасчет точки безубыточности, то есть когда бизнес выйдет в ноль.

Важный раздел — гарантии и риски компании. Здесь указывается информация, как и чем компания гарантирует возврат привлеченного финансирования. Также стоит подробно описать риски и форс-мажорные ситуации, которые способны повлиять на реализацию проекта.

И последний раздел — приложения, где размещают информацию, которая не вошла в другие разделы. Например, это могут быть громоздкие графики, таблицы, схемы, эскизы, диаграммы, рисунки и фотографии.

Бизнес-план по стандарту ЕБРР. Европейский банк реконструкции и развития — ЕБРР — создал свой стандарт для предпринимателей, которые хотят получить кредит под проект. Минимальная сумма кредита в ЕБРР начинается от 5 000 000 € (397 000 000 Р), так что эти требования актуальны лишь для крупного и среднего бизнеса.

Новые проекты в России банк не финансирует с 2014 года. В 2023 году ЕБРР закрыл офисы в Москве. Но никто не мешает использовать стандарты бизнес-планов банка для себя.

Бизнес-план по стандарту BFM Group. Стандарт разработала компания BFM Group, которая занимается бизнес-планированием и инвестиционным консалтингом. Фактически это просто расширенная версия требований UNIDO с акцентом на текущем анализе рыночного и финансового положения компании и внедряемого продукта.

Требования BFM Group к бизнес-планам делают упор на:

- расчете максимально возможного числа финансовых показателей;

- анализе чувствительности показателей прибыли к изменению параметров проекта;

- помесячном прогнозе затрат в течение реализации проекта.

Бизнес-план по стандарту KPMG. KPMG входит в четверку крупнейших аудиторских компаний в мире. Помимо аудита компания занимается консалтингом, в том числе и бизнес-планированием.

В KPMG разработали стандарты планирования, которые популярны в мире, но не в России. Отличительная черта — акцент на подробном описании различных маркетинговых показателей с раскрытием финансовой информации о реализации проекта. А вот производственные и технические моменты раскрываются не так глубоко, как в других стандартах.

Бизнес-план по стандарту TACIS. TACIS — это программа Европейского союза, которая помогает рыночным реформам в СНГ. В рамках этой программы разработаны стандарты бизнес-планирования, которые по своей структуре и содержанию похожи на требования UNIDO.

Как научиться составлять свою схему бизнес-плана

Разработку бизнес-плана можно разделить на 4 этапа: анализ рынка, сбор исходных данных, формирование финансовой модели и написание плана.

Этап №1

Предварительный анализ рынка и конкурентов

На этом этапе нужно изучить рынок, на котором собираетесь работать. Начинать проект без детальной аналитики — прямой путь к провалу. Вы вложите деньги, а потом может выясниться, что продукт никому не интересен. Например, у конкурентов он лучше или дешевле или под него нет покупателей — емкость рынка очень маленькая.

Вот предприниматель открыл элитную кофейню в провинциальном городе и продает вкусный кофе по 150 Р. Но он не учел, что для большинства местных жителей это слишком дорого. Они оценивают напиток не по качеству и свежести зерен, а по цене. В результате кофейня вчистую проигрывает автомату, который стоит в соседнем продуктовом магазине и готовит сносный кофе за 50 Р.

Изучение ситуации на рынке. Если вы планируете заходить на крупные рынки, то можете приобрести готовое маркетинговое исследование.

Если же вы собираетесь работать на локальном рынке или в какой-то узкой сфере, то найти готовое исследование вряд ли получится. Тогда стоит самостоятельно проанализировать рынок:

- Изучить конкурентов — посмотреть их условия работы, прайс-листы, договоры.

- Выйти на целевую аудиторию — посмотреть, насколько она велика, что ей интересно.

Недостающую информацию советую брать из экспертных оценок в СМИ, данных Росстата и других госорганов.

Если нет желания заниматься этим самостоятельно, закажите анализ в специализированной компании. Маркетинговое исследование, как правило, содержит следующую информацию:

- Емкость рынка и динамику изменений за последние 3—5 лет.

- Прогноз динамики рынка на долгосрочную и краткосрочную перспективу.

- Описание специфических условий функционирования рынка, например сезонности.

- Перечень конкурентов, их зоны охвата, анализ спроса и предложения.

- Список лидеров рынка с описанием финансового состояния и бизнес-моделей этих компании.

- SWOT-анализ.

- Основные выводы и рекомендации.

Использование SWOT-анализа в бизнес-планировании

SWOT-анализ помогает понять, какие факторы внешней и внутренней среды влияют на компанию и что с этим делать.

SWOT — это аббревиатура, которая расшифровывается так:

- S — strengths — сильные стороны, за счет которых компания противостоит конкурентам.

- W — weaknesses — недостатки, которые мешают наращивать объемы производства и долю рынка.

- О — opportunities — возможности, благодаря которым можно улучшить положение на рынке.

- T — treats — угрозы, с которыми компания рискует столкнуться.

Суть анализа в том, что все факторы, которые могут воздействовать на компанию, оцениваются и разбиваются по четырем группам: S, W, O и T. SWOT-анализ универсален, гибок и прост. Но есть и недостатки — субъективность оценок и отсутствие числовых показателей.

Определение сильных и слабых сторон своего проекта. Допустим, мы открываем фитнес-центр в небольшом городе с населением в 100 тысяч человек.

Вот мы провели исследования и выяснили, что наши сильные стороны:

- выгодное расположение центра;

- большая площадь залов;

- залы оснащены новым современным оборудованием и тренажерами;

- широкий ассортимент услуг. Например, у конкурентов есть только тренажерный зал, а у нас еще и инфракрасная сауна и массажный кабинет;

- у нас работают лучшие тренеры в городе.

Слабые стороны будут такими:

- есть конкуренты с более дешевыми абонементами;

- придется формировать клиентскую базу с нуля;

- клиенты не знают о нас ничего.

Определение возможностей и угроз. Допустим, к основным возможностям проекта мы отнесли:

- рост рынка фитнес-услуг;

- повсеместную агитацию в пользу спорта и здорового образа жизни;

- формирование и укрепление положительного имиджа фитнес-центра;

- замещение части рыночной доли конкурентов за счет перетока клиентов.

Но есть и угрозы:

- появление новых конкурентов;

- снижение доходов населения;

- уменьшение свободного времени на отдых у действующих и потенциальных клиентов.

Этап №2

Сбор исходных данных

Прежде чем садиться писать бизнес-план, нужно:

- Определиться с системой налогообложения, составом и процентными ставками уплачиваемых налогов.

- Составить перечень инвестиционных расходов с указанием их размеров и периодов осуществления. Например, к инвестиционным расходам относятся затраты на строительство, покупку оборудования и техники.

- Определиться с перечнем прочих затрат, например на аренду офиса, коммунальные расходы и так далее.

- Собрать данные по планируемым источникам финансирования, а также объему, стоимости и периоду возврата привлекаемых денег.

- Определиться с численностью персонала и размером оплаты труда.

- Получить информацию о потребностях в производственном сырье, его стоимости и необходимых объемах складских запасов.

- Определиться с объемами производства и продажи продукции, расценками и влиянием сезонности.

Это минимальный и неполный перечень информации, которая нужна для планирования. У каждого проекта свои нюансы и особенности, поэтому могут потребоваться дополнительные сведения. Например, если вы собираетесь заниматься импортом или экспортом, то стоит изучить таможенные ставки и условия работы с партнерами из разных стран.

Всегда есть соблазн действовать быстро и решительно, дескать, начнем, а там по ходу дела разберемся. Такой подход ведет к провалу — лучше не спешить. Запросите коммерческие предложения от поставщиков, пообщайтесь с инженерами, технологами, бухгалтерами, юристами и другими специалистами. На одном лишь выборе системы налогообложения можно сэкономить миллионы либо понести огромные убытки.

Этап №3

Формирование финансовой модели проекта

Для расчетов подойдет и обычный «Эксель», но это долго, муторно и легко ошибиться. Поэтому я пользуюсь специальными программами и сервисами, которые помогают детально просчитать весь проект.

Онлайн-конструкторы. Принцип работы такой: вводите исходные данные проекта, а на выходе получаете расчет финансовых показателей, кэш-флоу, отчет о прибылях и убытках.

Плюсы: просто и удобно пользоваться, есть даже бесплатные сервисы.

Минусы: вы ограничены настройками и возможностями конкретного сервиса. Если нужно рассчитать сложный проект, то онлайн-конструктор, скорее всего, не подойдет.

Программы на базе Microsoft Excel. Если вы гуру «Экселя», то можете самостоятельно написать программу для расчетов. Если же нет — существуют готовые решения за небольшие деньги. Несколько лет назад мы покупали подобную программу за 4500 Р.

Плюсы:

- работать просто — вводите исходные данные и получаете результат;

- у программ на базе «Экселя» более широкие возможности по сравнению с онлайн-конструкторами.

Минусы: вы берете кота в мешке — сложно предугадать, насколько точно будет считать купленная таблица. Например, мы нашли в ней несколько ошибок, написали разработчику, но он исправил только часть из них.

«Альт-Инвест Сумм» — программа, которая безошибочно считает финансовую модель. Она позволяет разрабатывать бизнес-планы по стандартам UNIDO, ведущих российских банков, институтов развития, например ФРП, ТОСЭР, ОЭЗ.

Минусы: цена и ориентированность разработчика на крупных корпоративных клиентов.

Программа «Альт-Инвест Сумм» продается только пакетом сразу на 5 рабочих мест. Стоимость пакета — 198 000 Р.

Если нужен бизнес-план под один конкретный проект, то приобретать такую программу невыгодно.

Project Expert — по моему мнению, самая совершенная программа для бизнес-планирования. Она тоже недешевая — от 130 000 Р.

Project Expert создает практически любые отчеты с графиками и диаграммами и идеально подходит для построения финансовой модели проектов в сфере производства, торговли и услуг. А вот для сложных цикличных ниш вроде сельского хозяйства его функций не хватает. Тогда приходится дополнительно использовать «Эксель».

Этап №4

Написание бизнес-плана

И вот теперь, когда вы собрали всю информацию и рассчитали финансовую модель, можно писать бизнес-план. Для этого внимательно изучите стандарты, по которым нужно оформить документ. Потом поочередно расписывайте каждый раздел плана и переносите в него соответствующую информацию из финансовой модели.

Общие требования к документу. В бизнес-план обязательно следует включить описание идеи, а также маркетинговый, организационный и финансовый разделы. В приложениях стоит разместить наглядный вспомогательный материал: графики, таблицы, диаграммы, фотографии объектов. Визуальные элементы привлекут внимание человека, который будет это читать, и помогут ему быстро вникнуть в суть проекта. Все остальные требования зависят от стандартов оформления документа.

Готовый пример бизнес-плана. Для примера я разработал бизнес-план условного фитнес-центра в небольшом городе. Все расчеты делал в Project Expert, а сам документ оформлял по стандартам UNIDO.

Типичные ошибки при составлении бизнес-плана

Вот основные ошибки, которые допускают предприниматели и даже некоторые эксперты, когда составляют бизнес-план.

Неправильное оформление. Если вы пишете план не для себя, а для банка, внешнего инвестора или государственных органов, то уточните требования к оформлению документа, составу и содержанию разделов. Иначе вам вернут его и попросят переделать.

Бизнес-план слишком громоздкий. Нормальный документ — это 25—40 страниц. Старайтесь писать лаконично и без воды, особенно когда план предназначен для внешнего инвестора. Иначе читатель устанет, пока доберется до сути.

Непроверенные или очень приблизительные данные в плане. Не стоит брать цифры с потолка, писать примерно и на глаз. Если документ предназначен для внешнего использования, то будьте готовы, что информацию проверят. Предприниматель может слегка приукрасить цифры, чтобы точно получить финансирование. Однако это опасно: если уличат в обмане, то добиться положительного решения по проекту будет куда сложнее.

Обещание резкого роста выручки или прибыли без четкого обоснования. Даже когда вы чувствуйте и верите, что бизнес взлетит, не стоит обещать сказочный рост. Исключение — если есть достоверные сведения, которые подтверждают оптимистичные прогнозы. Иначе человек, который будет изучать план, усомнится и решит, что проект не учитывает жизненных реалий.

Длинное описание всем известных и понятных услуг или продукции. Такие описания делают план водянистым, похожим на студенческий реферат, портят общее впечатление от него. Если оказываете стандартные услуги, сосредоточьтесь на раскрытии преимуществ, за счет которых планируете обойти конкурентов.

План не уделяет внимание конкурентам. Не стоит самонадеянно писать, что у проекта не будет конкурентов. Со стороны такой план покажется недостаточно проработанным или оторванным от реальности. Исключения из этого правила бывают редко — только если вы предлагаете рынку кардинально новый продукт или услугу.

Необоснованные выводы о предпочтениях людей, их готовности стать вашими клиентами и потенциальных объемах реализации. Если пишете подобные выводы в бизнес-плане, то старайтесь их максимально обосновывать. Лучше всего сделать хотя бы простое маркетинговое исследование — это повысит доверие к проекту.

Где взять готовый бизнес-план и стоит ли это делать

Вряд ли получится скачать чужой план из интернета и построить по нему бизнес: любой проект уникален — в каждом случае своя финансовая модель и нюансы, которые не учтены в готовых вариантах.

Но не скажу, что готовые планы совсем бесполезны. Их можно использовать:

- В качестве шаблонов и основы для своего плана.

- Для изучения незнакомой сферы бизнеса.

- Когда бизнес-план необходим для галочки. Например, предприниматель хочет получить земельный участок, а для этого надо предоставить бизнес-план в администрацию города. Если чиновников интересует только общая идея проекта, они не будут пристально изучать документ. В таком случае он нужен, только чтобы соблюсти формальные требования.

Вот где можно скачать готовые бизнес-планы.

Агрегатор бизнес-планов. На этом сайте в открытом доступе представлены около 1000 готовых бизнес-планов. Проекты собраны с разных ресурсов и структурированы по рубрикам. Скачивать бизнес-планы можно бесплатно.

Использовать их для запуска реального бизнеса не стоит, но можно взять за основу и переработать под свой проект.

Bi-Plan. На сайте представлено более 100 готовых бизнес-планов, но доступ к ним платный. Стоимость за один проект — 2990 Р. Документы объемные — около 50 страниц. Но они пригодятся только для общего ознакомления с бизнесом, которым вы собираетесь заниматься.

РБК продает бизнес-планы и отчеты по маркетинговым исследованиям. На их сайте много готовых проектов по разным тематикам, средняя стоимость — 25 000—40 000 Р.

Я видел несколько бизнес-планов от РБК — они были детально проработаны, содержали развернутое маркетинговое исследование и финансовую модель в «Экселе».

Составлять бизнес-план самому или заказать у профессионалов

На рынке бизнес-планирования много исполнителей разной квалификации. Поэтому стоимость работ сильно варьируется: студент-фрилансер напишет план за три тысячи, а ведущая аудиторская компания может запросить даже несколько миллионов рублей. Выбирайте исполнителя в зависимости от ваших задач и бюджета. Для некоторых задач лучший исполнитель — это собственник или руководитель организации.

Когда стоит составлять бизнес-план самостоятельно. Если вы разрабатываете документ для себя или внешнего инвестора, то основу этой работы необходимо делать самостоятельно.

Бывает, что заказчик надеется только на внешних экспертов и ставит им задачу «нарисовать» план под привлечение финансирования. И практически всегда это снижает шансы на успех проекта — я лично сталкивался с подобными ситуациями, когда работал инвестиционным консультантом.

Инвесторам важно, чтобы их деньгами распоряжался тот, кто полностью погружен в свой проект. Если же бизнес-план приносит человек, который не просчитал каждую цифру, не оценил риски, не спрогнозировал денежные потоки, не изучил рынок, это чувствуется. Никакой эксперт не сможет так глубоко понять специфику проекта и все нюансы, как тот, кто его реализует.

Привлекать консалтинговые компании стоит только на финальном этапе, когда вы уже собрали всю информацию и осталось ее правильно упаковать и красиво подать.

Если же бизнес-план предназначен для внутренних целей, то тем более важно разработать его своими силами — хотя бы ради того, чтобы разобраться в собственном бизнесе.

Когда лучше заказать бизнес-план. Если план нужен для банков и институтов развития, советую обратиться в консалтинговую компанию, которая уже решала подобные задачи.

Требования к документу устанавливаются инструкциями банков и институтов развития. Разобраться в этих требованиях и регламентах сложно, а если сделать что-то не так, то бизнес-план отклонят по формальным причинам. Поэтому доверяйте эту работу только опытным разработчикам — иначе рискуете впустую потратить время.

Учитывайте, что специалист по бизнес-планированию не владеет всеми аспектами вашего бизнеса и вряд ли разберется сам. Поэтому наилучший результат дает совместная работа внешних консультантов и представителей заказчика.

Не все заказчики готовы плотно участвовать в составлении бизнес-планов. Например, ко мне часто обращаются предприниматели, которые хотят получить субсидию от государства либо микрозайм под развитие бизнеса. Они рассуждают так: «Мы готовы дать необходимый минимум информации и оплатить работу, а вы обеспечьте результат». Если вы придерживаетесь такого же подхода, то советую подыскать консалтинговую компанию с большой базой готовых бизнес-планов. Тогда если исполнителю будет недостаточно какой-то информации, он сможет позаимствовать ее из этой базы.

Но в любом случае данные по инвестиционным вложениям и расходованиям государственного финансирования всегда предоставляет заказчик. Причем сведения должны быть реальными, ведь по расходам предстоит отчитываться.

При заказе обязательно обсудите с исполнителем вопрос доработок и сопровождения бизнес-плана до момента принятия. Допустим, вы покажете документ чиновникам, а они найдут там ошибки. Важно, чтобы исполнитель оставался с вами в постоянном контакте и оперативно вносил правки в документ.

Выводы

- Любой новый проект следует начинать с бизнес-плана или хотя бы с простейшего финансового расчета. Тогда вероятность провала будет существенно ниже.

- Если план предназначен для внешнего инвестора, банка или госоргана, сразу уточняйте, по каким стандартам его оформлять.

- Если вы планируете работать по бизнес-плану, то участвуйте в его разработке — не стоит полностью делегировать эту работу консультантам.

- Помните — любой проект индивидуален. Используйте готовые бизнес-планы только в качестве рабочего материала или когда документ нужен для галочки.

- Если вы заказываете план, то обязательно договаривайтесь с исполнителем, чтобы он сопровождал документ до его принятия.

#статьи

- 14 июл 2022

-

0

Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты

Какие методы используют, чтобы составить финплан? Как с планированием связаны баланс, cash flow и P&L? Какие специалисты за это отвечают?

Иллюстрация: Campaign Creators / Unsplash / Bass / Rawpixel / Annie для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Основатель консалтинговой компании Orlov.Finance. Более 10 лет — финансовый директор как в больших международных компаниях, так и в небольших стартапах. Спикер курса «Финансы для предпринимателя» в Skillbox.

Фото: личный архив Александра Орлова

Без финансового плана все решения бизнеса становятся более рискованными. Можно упустить возможности или сделать много ошибок и прогореть. Поэтому основы управления финансами важно понимать и менеджерам, и маркетологам, и тем более предпринимателям.

О базовых терминах и подходах к финансовому планированию — в стартовом гайде.

- Что такое финансовое планирование и какие задачи оно решает

- Три причины составить финансовый план

- Как проходит подготовка финансового плана поэтапно

- Из каких разделов состоит хороший финансовый план и как его составить с помощью финансового моделирования

- Как часто нужно обновлять финплан

- Что должны уметь специалисты по финансовому планированию

Финансовое планирование — управление доходами и расходами компании или проекта. Деньги распределяют между направлениями работы, а потом составляют финансовый план.

Это нужно, чтобы обеспечить финансирование деятельности компании. Руководство должно понимать, хватит ли у компании денег, чтобы осуществить все проекты и выполнить все запланированные задачи.

Допустим, компании нужно нарастить выпуск продукции. Сейчас она производит товаров с общей стоимостью 10 миллионов рублей, а хочет — на 100 миллионов. Для этого ей нужно построить новую производственную линию: найти помещение, отремонтировать его, закупить станки. У компании на счетах 20 миллионов рублей. Хватит ли ей денег, чтобы достичь цели? Ответ компания получит после составления финансового плана.

Результат может быть таким: «Да, у нас есть все ресурсы, которые нужны для проекта». Или: «Сейчас ресурсов нет, нужно искать внешнее финансирование. Например, брать кредит, искать инвестора или договариваться с поставщиками об отсрочках».

Финансовое планирование бывает краткосрочное, среднесрочное и долгосрочное.

Обычно это планирование на несколько недель, максимум — на месяц. В этом случае финансовый план — просто подробный список расходов и планируемых поступлений в конкретный период.

Все эти расходы — например, на зарплаты, аренду, услуги поставщиков — заранее известны компании. Поэтому, чтобы спланировать финансы на короткий период, нужно просто собрать список расходов и определить, хватит ли у компании денег на платежи с учётом плановых поступлений. Если нет — какие-то из них стоит перенести. Например, договориться с поставщиками о переносе платежа на конец месяца.

Такое планирование, наоборот, максимально абстрактное. Компания определяет, к каким результатам она хочет прийти через 3–5 лет, и на основании этого планирует свои финансы.

Долгосрочное планирование строится не на основе известных данных о расходах, а на основе текущих финансовых показателей компании. Например, объёма чистой выручки, уровня рентабельности, оборачиваемости товара. И исходя из их оценки ставят долгосрочные цели. Например, компания запустила новый продукт. Сейчас выручка от его продажи составляет 5 млн рублей. Компания планирует рост продаж, поэтому ставит долгосрочную цель — за три года увеличить выручку до 70 млн рублей. Пока точно не понятно, что нужно для этого предпринять.

Стратегическое планирование — постановка долгосрочных целей, которые сейчас не нуждаются в детальной проработке. Во время такого планирования компания определяет, какие задачи она собирается решать в течение 3–5 лет и к каким результатам ей нужно прийти.

Как понятно из названия, это нечто среднее между краткосрочным и долгосрочным планированием. Срок такого планирования — год или несколько месяцев. Расходы и доходы для среднесрочного плана можно прогнозировать точнее, чем для долгосрочного.

Например, компания уже знает, сколько сотрудников будет работать, поэтому может рассчитать, сколько денег уйдёт на зарплаты. Или известно, что нужно закупить новое оборудование, — можно спрогнозировать точные затраты на него.

Если при краткосрочном планировании уже есть счета с точными цифрами, то в среднесрочном мало такой конкретики. Какие счета компания будет оплачивать следующим летом — предсказать сложно.

Часто среднесрочное планирование называют бюджетированием или финансовым моделированием. Компания берёт данные, которые точно не известны, но которые можно предсказать. На основании них делает прогноз и дальше пользуется уже прогнозными значениями.

На мой взгляд, финансовое планирование, хотя бы минимальное, нужно любой компании. По трём причинам.

Это особенно важно, если он требует значительных вложений. Примеры таких вложений — закупка дорогого оборудования, покупка помещения и его ремонт, набор новых сотрудников. Конечно, можно начать выполнять проект без проработанного финансового плана. Но есть большой риск, что к середине проекта деньги закончатся — его придётся приостанавливать, а команду распускать.

Чтобы составить бюджет, нужно объединить планы и пожелания всех отделов, привести их к общему знаменателю.

Допустим, начальник склада хочет, чтобы компания хранила большие запасы продукции. Так он сможет отгрузить товар клиенту в любой момент. Но компании не нужны такие большие запасы — это замороженные на складах оборотные средства.

Противоречие обнаруживают, когда составляют бюджет. Руководство компании объясняет начальнику склада, что запасы на три месяца — это невыгодно. Но, чтобы нужные товары всегда были на складе, они решают установить новую программу. Она контролирует остатки эффективнее. В результате запасы товаров требуются на два месяца или даже на один, а не на три.

Так во время составления финансового плана отделы сопоставили потребности и нашли решение, которое подходит всем. Получилась рабочая схема, которая учла цели отделов: не замораживать деньги в излишних запасах, но всегда иметь возможность выдать товар.

Таким образом, бюджетный процесс поможет сформулировать общие для компании цели и найти варианты, возможности их достижения.

С ростом компании её бюджет превращается в инструмент контроля. Он выполняет роль ограничителя для всех структурных подразделений.

Например, задача отдела — нарастить объём своих операций на 30%. Для этого согласован бюджет на год — в рамках него отдел начинает работать. Если в процессе выясняется, что для выполнения задачи нужен ещё один человек, — потребуются дополнительные согласования. Любое превышение бюджета требует согласования на всех уровнях, потому что влияет на компанию в целом.

Здесь важно не перестараться. Пока компания маленькая, много контроля не нужно — это будет мешать ей развиваться. Она ещё не может на равных конкурировать с большими организациями, поэтому ей нужно действовать быстро и не тратить время на согласования.

Использовать бюджет для контроля целесообразно для компаний, где штат центрального офиса превышает 100 человек.

Итак, мы определили, что финансовое планирование в разной степени нужно всем компаниям — и крупным корпорациям, и небольшому бизнесу. В следующем разделе рассмотрим два основных метода составления финансового плана.

Есть два способа финансового планирования: сверху вниз и снизу вверх.

Сверху вниз — когда руководство компании определяет главную цель на год и затем передаёт её всем отделам. Отделы составляют свои планы, ориентируясь на эту цель.

Снизу вверх — когда планирование начинается с руководителей отделов, а готовые планы передают руководству компании. Например, отделы собирают информацию о том, сколько дополнительных сотрудников нужно нанять, сколько денег планируется потратить на обучение и на увеличение окладов, нужно ли что-то закупать. На основании этого топ-менеджмент строит общий финансовый план компании.

На мой взгляд, нужно использовать оба этих способа в такой последовательности.

1-й этап — руководство ставит основную цель компании. У собственников компании есть стратегия её развития. Также они понимают, какие есть ограничивающие факторы — например, законодательные ограничения или ограничения рынка.

Исходя из стратегии компании и возможных ограничений, руководство ставит руководителям подразделений цели. Например, увеличить производство на 30%.

2-й этап — руководители отделов готовят планы по достижению цели. После того как отделы получают цели от руководства компании, они готовят планы, как будут их достигать. Затем прописывают все вытекающие из этого расходы.

Например, в отделе работает три человека. В сентябре понадобится взять четвёртого — в план отдела впишут его оклад. Также в план внесут все остальные расходы: начиная от затрат на канцелярию и заканчивая затратами на софт. В результате получится смета отдела на год.

Отделы, которые занимаются реализацией продукции, дополнительно к смете прорабатывают планы продаж: кому нужно будет продавать, в каком количестве, по какой цене.

Затем все планы отделов объединяют и сводят друг с другом — получается общий бюджет компании.

3-й этап — руководство и отделы согласовывают бюджет. Как правило, с первого раза у отделов не получается бюджет, который удовлетворяет собственников и руководство компании.

Например, решения по одной из статей нарушают требования закона, а на расходы по другой статье не хватает ресурсов. Отделы получают правки от руководства и дорабатывают бюджет по ним.

4-й этап — отделы корректируют бюджет. Отделы снова прорабатывают свои планы, сводят их между собой и согласовывают с руководством. Так проходит несколько итераций.

5-й этап — бюджет согласован. Финансовый план устраивает и собственников, и команду, которая будет его выполнять.

Как правило, подготовка финансового плана в каждой компании — это сложный процесс, который растягивается на несколько месяцев. На моём опыте, мало компаний к концу декабря имеют полностью готовый бюджет на год. Обычно есть предварительные версии, но окончательно он дорабатывается уже в феврале или в марте.

Мы определили, что финансовое планирование в компании должно проходить двумя способами — сверху вниз и снизу вверх — и в несколько итераций. Ниже рассмотрим, из каких обязательных разделов должен состоять финансовый план и как его составить с помощью метода финансового планирования.

Единая форма финансового плана утверждена только для государственных предприятий. Частные компании сами решают, что включать в свой план и насколько он должен быть детализирован.

Некоторые компании при составлении финансовых планов обходятся одним документом — прогнозом движения денежных средств. Сокращённо он называется планом ДДС или cash flow.

Cash flow — это таблица, в которой указывают поступления денег на расчётный счёт и расходы с него. В ней отражают, например, доходы от основной деятельности, инвестиционные доходы, обновление основных средств, расходы на зарплаты сотрудникам, платежи по кредитам.

Важно, что все эти доходы и расходы показывают в cash flow того периода, в который они должны быть получены или оплачены. Поэтому с финансовым планом, где есть только cash flow, сложно контролировать реальную финансовую эффективность организации.

Может получиться так, что в одном месяце у компании большие закупки, а в следующие полгода её склад загружен полностью и из расходов — только зарплаты и налоги. В этом случае по одному плану ДДС сложно понять, как на самом деле обстоят финансовые дела. Особенно актуально это в случае с сезонным бизнесом.

Например, если компания занимается закупками сельскохозяйственной продукции, все её основные траты приходятся на время выращивания и сбора урожая. В оставшееся время она только распродаёт продукцию, которую закупила. Получается, что часть года компания убыточна, потому что только тратит. А часть года, наоборот, сверхприбыльна, потому что только продаёт.

Для более точного финансового плана составляют ещё одну форму — прогноз прибылей и убытков (или план P&L). Это документ, в котором отражают ожидаемые доходы и расходы компании. При этом их выравнивают по периодам. Это значит, что доходы и расходы показывают в плане не общей суммой в момент поступления или траты, а частями — в таком размере, чтобы в итоге расход соответствовал полученному доходу. За счёт этого в любой месяц видна полная финансовая картина.

Например, в случае с нашей сельскохозяйственной компанией в отчёте P&L летние траты будут растянуты на весь год. Их отразят не одной суммой в момент закупки, а разделят на двенадцать и покажут частями в каждом месяце, в соответствии с продажами. Потому что эти летние расходы будут работать на доходы компании в течение всего следующего года.

Другой пример — допустим, компания закупает дорогое оборудование. По плану cash flow эти деньги она тратит сейчас. Но купленное оборудование будет использоваться и приносить прибыль следующие десять лет. Поэтому в плане P&L расходы на закупку распределят равномерно по всему периоду — укажут не одной сумму в момент покупки, а части в течение десяти лет.

Важный момент: прогнозы cash flow и P&L должны обязательно сходиться между собой. Для сверки этих прогнозов составляют третий раздел — балансовый план.

Балансовый план — документ, в котором отражают планируемый перечень активов и пассивов компании на каждый будущий месяц. Разница между активами и пассивами показывает стоимость собственного капитала компании.

Балансовый план составляют, когда уже готовы cash flow и P&L. Он отражает, все ли расходы и доходы верно учтены в cash flow и P&L. Пока есть расхождения, нельзя быть до конца уверенным, что финансовый план составили корректно.

Таким образом, чтобы финансовый план получился реалистичным, я рекомендую обязательно составлять три формы:

- план движения денежных средств (план ДДС или Cash Flow);

- план прибылей и убытков (или P&L);

- балансовый план.

Существует несколько способов составления финансового плана. Расскажу про метод, который я считаю основным, — метод финансового моделирования.

С его помощью находят взаимосвязи финансовых показателей компании и факторов, которые на них влияют. На основании этого строят финансовую модель.

Допустим, у компании есть план по количеству деталей, которые ей нужно произвести. Известно, что производительность труда одного работника — 200 деталей в смену. Исходя из этого планируют, сколько людей нужно нанять, чтобы выполнить план. Если план растёт — по этому же принципу рассчитывают, сколько ещё работников нужно привлечь.

Получается первая взаимосвязь: объём производства → производительность труда → количество сотрудников → расходы на зарплату и оплату налогов.

Вторая взаимосвязь — чем больше сотрудников, тем больше нужно площадей, тем дороже аренда.

В больших компаниях образуется сложная система таких зависимостей. Может быть около ста параметров, каждый из которых связан с другими. В этом методе важно не уйти в излишнюю детализацию.

На основании полученных взаимосвязей составляют планы для каждого отдела и сводят их в общий финансовый план компании.

Я считаю, что, даже если финансовый план разработан на год, его всё равно нужно периодически пересматривать и обновлять.

Например, в конце года компания запланировала бюджет и начала по нему работать. К апрелю стало понятно, что в некоторых вещах ошиблись, поэтому нет смысла продолжать выполнять этот план до конца года. Нужно пересмотреть его, ориентируясь на актуальные тренды рынка, экономики и самой компании, — найти способ достичь годовых целей другими способами.

Я рекомендую пересматривать финансовые планы три раза в год:

- в апреле — мае — когда заканчивается первый квартал и становится понятнее, как колеблется бюджет;

- в августе — сентябре — перед началом осенне-зимнего сезона, часто самого прибыльного для компании;

- в ноябре — декабре — при бюджетировании на следующий год.

В начале мы говорили, что финансовое планирование бывает:

- краткосрочное — на несколько недель;

- среднесрочное — на год;

- стратегическое — на 3–5 лет.

Краткосрочным финансовым планированием обычно занимаются бухгалтеры. Такой финансовый план — это календарь платежей. В нём сведены счета на оплату поставщикам, зарплаты сотрудников, налоги и другие текущие расходы и доходы компании. Его готовят либо на неделю, либо на месяц вперёд.

Финансовым планированием на более долгий срок должны заниматься финансисты. В этом случае требуется не только работа с данными и таблицами, но и умение всё это анализировать.

Поэтому хорошим финансистам важно быть подготовленными в двух обширных областях:

- В технической. Они должны уметь собирать информацию, подготавливать таблицы. Сводить данные отделов, делать расчёты, выявлять зависимости. Для этого нужно хорошо разбираться в Excel.

- В аналитической. Финансисты должны понимать, как работает бизнес, и хорошо ориентироваться в бизнес-процессах компании. Самостоятельно видеть, насколько реалистичны данные, которые подают отделы. Уметь доходить до мельчайших деталей и требовать обоснования каждой цифры плана.

Например, отдел может спланировать, что поставщики дадут отсрочку на три месяца. А финансист знает, что на этом рынке работают только по предоплате, поэтому план нереалистичен. Как правило, такие знания приходят только с опытом.

Большим компаниям нужна команда финансистов. В ней финансовый директор отвечает за стратегию и понимание рынков, а финансовые аналитики занимаются расчётами и готовят документы.

- Финансовое планирование — управление доходами и расходами компании или проекта. Оно бывает краткосрочным — на несколько недель, среднесрочным — на год, и стратегическим — на три-пять лет.

- Среднесрочное планирование обычно называют бюджетированием или финансовым моделированием. Бюджет компании лучше обновлять три раза в год — после первого квартала, перед началом осенне-зимнего сезона и в конце года.

- Краткосрочным финансовым планированием занимаются бухгалтеры. Среднесрочным и стратегическим — финансисты или финансовые отделы компании.

- Финансовое планирование нужно всем компаниям. Как минимум для того, чтобы понимать, хватит ли денег на выполнение проектов.

- Хороший финансовый план должен содержать три формы: прогноз движения денежных средств, прогноз прибылей и убытков, балансовый план.

- Чтобы финансовый план получился рабочим, важно составлять его в верной последовательности. Сначала руководство компании устанавливает главную цель. Потом отделы планируют, как будут её достигать. Затем подразделения утверждают с руководством, насколько их планы осуществимы в реальных условиях. При необходимости планы дорабатывают.

Изучаете управление в компаниях? Вот материалы Skillbox Media, которые вас заинтересуют

Научитесь: Финансы для предпринимателя

Узнать больше

Как вы думаете, ваши менеджеры способны на большее? Бизнес развивается успешно или пора поднажать? А что с рекламой и продвижением? Приносят ли они закономерный результат, или средства тратятся не так эффективно, как хотелось бы? Ответы на эти и многие другие вопросы вы никогда не узнаете, если не будете планировать продажи. В статье мы расскажем, что такое планирование, почему оно так важно и как составить план продаж. Поехали!

Что такое план продаж

План продаж — это документ, отражающий то, сколько вы хотите заработать. Или сколько единиц товара (или услуги) желаете реализовать в определенный период времени. Это если сильно упростить. На самом деле не стоит путать план и прогноз. Прогноз — это не более, чем хотелка. Вот хочу заработать миллион в год, и ничего не знаю.

План продаж основан на расчетах и конкретных данных. Это вполне обоснованные цифры, характеризующие прибыль, выручку и другие финансовые показатели. Для расчета есть специальные методики, позволяющие сделать документ максимально адекватным и приближенным к реальности. Есть сложные и заумные способы, изобилующие огромным количеством формул, а есть те, что попроще. В любом случае, составление плана продаж — это целая наука. И придется ее освоить, если хотите работать эффективно.

Для чего нужен план продаж

Как показывают исследования, только 15-20% представителей малого бизнеса составляют план продаж. Остальные не делают этого вообще, либо делают по касательной, в формате “ну вот столько продадим и норм”. А вот крупный бизнес относится к планированию куда серьезнее. Здесь небольшим компаниям стоит у него поучиться, и вот почему:

1. План продаж — это цель. А без правильной постановки целей и стремления их достичь далеко не уедешь. Вы должны знать, к чему стремитесь и куда идете. И не только вы, но и все сотрудники, в особенности менеджеры по продажам.

2. Без планирования продаж вы никогда не узнаете своих возможностей. Вот смотрите: работают ваши менеджеры, значит, работают. Продажи иду, вроде бы даже неплохо. Можно ли лучше? А кто его знает, не пробовали. Что нужно для того, чтобы попробовать? Правильно: задать продажникам планку повыше. Сейчас они работают в зоне комфорта и не стараются продать больше, пока все устраивает. Если поставить каждому менеджеру план и штрафовать за его невыполнение, он станет работать эффективнее. Правда, тут главное не переборщить и дать реальный план, который можно выполнить. Об этом мы расскажем чуть ниже. Главное в этом пункте можно описать словами “требуй невозможного, получишь максимум”. А заодно и узнаешь реальные способности сотрудников и возможности бизнеса в целом.

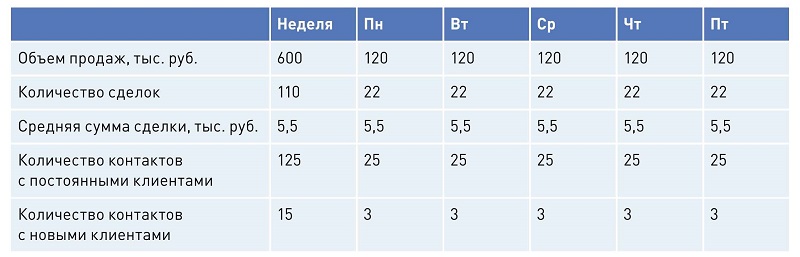

Образец планирования на основе воронки продаж

3. План продаж — это мотивация. Причем для всех: и для вас, как руководителя бизнеса, и для начальников отделов, и для простых сотрудников. Правильное планирование всегда идет рука об руку с системой мотивации персонала и является его основой. Примитивный пример: у менеджера есть план продаж на месяц. Слил план и продал меньше — получил штраф. Перевыполнил — премия. Работает на ура.

4. План продаж — это аналитика и выводы. Анализируя ход выполнения плана, можно находить слабые места бизнеса, вовремя корректировать деятельность и принимать адекватные меры для исправления ситуации. Работает так: не вывезли план за месяц — собираем оперативное совещание и ищем причины. Здесь план работает в качестве своеобразного маркера, отражающего состояние дел. Если план все время срывается, значит, либо план плохой, либо вы где-то не дожимаете. Нет плана — нечего анализировать.

5. План дает возможность прогнозировать убытки. Например, вы должны заработать миллион чистой прибыли в год. Это значит, что в день нужно получать примерно 2740 рублей чистыми. Зарабатываете только 2500 — в конце года окажетесь в минусе. Анализ ежедневных продаж позволит принять меры вовремя, а не сесть в лужу в конце года. Никаких неожиданностей.

6. План продаж — это дисциплина и порядок. Подход “сколько продадим, столько и продадим, лишь бы не в минус” — такая себе стратегия. Все должны точно знать, к чему стремиться.

Каким бывает план продаж — классификация планов

Классификация по времени

Планы бывают краткосрочными, среднесрочными и долгосрочными. Типичный пример краткосрочного плана — месячная норма менеджера по продажам. Или даже дневная (недельная) норма — все зависит от специфики работы интернет-магазина. Краткосрочные планы ставятся не только менеджерам, но и отделам, филиалам и бизнесу в целом.

Пример индивидуального плана продаж

Краткосрочный план нужен для двух вещей:

- Он позволяет контролировать ход выполнения более масштабных планов — квартального, годового и так далее. Это — чистая математика: если в месяц получаем рубль, тысячу за год не заработать.

- Он нужен для аналитики и построения графика продаж. В чем суть: вы каждый день фиксируете прибыль и строите график. Прямо как в школе: ось Х (время) и ось У (прибыль). А на графике ставим точки, показывающие ежедневные продажи. По истечение какого-то времени можно посмотреть на график и увидеть, где был рост, где — провалы и с чем это было связано. Например, в какой-то период график показывал устойчивый рост. А вы, как раз в это время, запустили контекстную рекламу в Яндекс.Директе. Анализ позволит связать эти 2 события и наглядно покажет эффективность или провальность тех или иных мероприятий.

Среднесрочный план составляется на квартал или год. Это уже не про менеджеров — для них хватит и месячной нормы. Это план для отделов, филиалов и так далее.

Квартальный и годовой планы могут быть больше краткосрочных. Например, если на период выпадают праздники и продажи могут увеличиться, то выручка за квартал будет больше суммы выручки за каждый месяц.

Алгоритм составления годового плана продаж

Долгосрочный план составляется на 3, 5 и более лет. Это уже стратегическая штука. Она должна определять стратегическую динамику развития бизнеса. Здесь факторов гораздо больше: учитывается сезонность, ситуация на рынке и многое другое.

Классификация по степени эффективности

Понятно, что сработать копейка к копейке практически невозможно. Поэтому нужно предусмотреть несколько вариантов развития событий. Вот эти варианты:

- план-минимум. Это те цифры, меньше которых ну никак нельзя. Если продать меньше — уже убыток. Такой план составляется на пределе рентабельности. Есть так называемая точка безубыточности, когда прибыль лишь покрывает затраты. Например, для выживания вам нужно продавать на 100 тысяч в месяц. Этих денег хватит только на закупку товара, оплату аренды помещения, зарплату, но не более того. На развитие, продвижение и премии денег уже не останется. Это плохо, поэтому план и называется задача-минимум. Сработали на минималках — нужно что-то менять, чтобы выйти на ощутимую прибыль;

- основной план. Здесь речь уже не просто о работе в ноль, а о прибыли. Если выполнение плана-минимум необходимо для простого выживания, то основной план предусматривает получение дополнительных денежных средств, что называется, сверху. Товар купили, зарплату заплатили, с поставщиками рассчитались. Да еще и остались деньги на полезности в виде дополнительной рекламы, развитие бизнеса и так далее. Ну, или на премию себе любимому, что тоже немаловажно;

- план-максимум. Заведомо невыполнимый норматив, но это не точно. Этакий горизонт, до которого нельзя добраться. Нужен больше для мотивации сотрудников, в особенности, менеджеров по продажам, а также для проверки их возможностей. Суть в том, что за гранью такого плана начинаются неплохие премии, которые могут получить старательные и удачливые менеджеры.

Классификация по адресности

Участвовать в выполнении плана продаж должны все: как сотрудники, так и структурные единицы. Здесь есть несколько разновидностей:

- индивидуальный план менеджера по продажам. Это та сумма денег, которую обязан заработать специалист. Здесь нужно идти по принципу справедливости и ставить сотрудникам одинаковые планы. Главная ошибка — выделять талантливых менеджеров и поднимать планку только им. Так делать не нужно. Исключением могут быть ситуации, когда продажники работают в разных сегментах: один продает спортивные костюмы, другой — велотренажеры. В этом случае цифры могут быть разными;

Пример настройки плана продаж для менеджеров

- план для отдела (или отделов) продаж. Показатель эффективности структурного подразделения. Складывается из индивидуальных планов менеджеров и умножается на коэффициент 1,1. Если не применять коэффициент, то начальник отдела расслабится и не будет мотивировать менеджеров работать лучше и перевыполнять план. Раскроем этот момент подробнее. У менеджеров есть свои показатели и нормативы. Продажник получает премию за выполненный план и штраф за невыполненный. А начальник получит бонус только в том случае, если его отдел сработает на 110% суммы индивидуальных показателей. Это заставит его улучшить показатели отдела;

- общий план для компании. Как вы догадались, это выручка бизнеса в целом. Строго говоря, такой план — для вас. Он тоже должен быть чуть больше суммы показателей менеджеров и отделов.

План должен быть выполнимым

Знаете, какая самая главная боль ваших менеджеров? Это принципиально невыполнимый, да еще и постоянно повышающийся план продаж. Если цель невозможно достичь, то и пытаться не стоит. Именно так думает большинство продажников. Получается, нет никакой разницы: что пахать от зари до зари, что просто просиживать место. Результат будет один и то же — невыполненный план. Так зачем надрываться, если премии все равно не видать?

Поэтому ставьте только реально достижимые показатели. Так у менеджеров появится реальная мотивация. Вот увидите, как они начнут активизироваться в конце месяца, когда увидят, что еще чуть-чуть, и можно заработать неплохую премию. Высший пилотаж здесь — прогрессивная шкала премирования. Рассмотрим на примере.

Допустим, менеджер получает месячный оклад и процент от продаж. Если он выполняет план, ему полагается премия в размере 10 процентов от оклада. А если перевыполняет, то получает 20% от суммы, на которую показатели превышают план. Перевыполнил план в 2 раза — заработал уже не 20, а 30 процентов от суммы сверху, и так далее. Это сильно мотивирует сотрудников продавать больше. Во-первых, они четко видят зависимость зарплаты от хорошей работы. Во-вторых, в коллективе появляется соревновательный дух: каждый менеджер стремится продать больше “того парня”. Выигрывают от этого все: и сотрудники, и компания в целом.

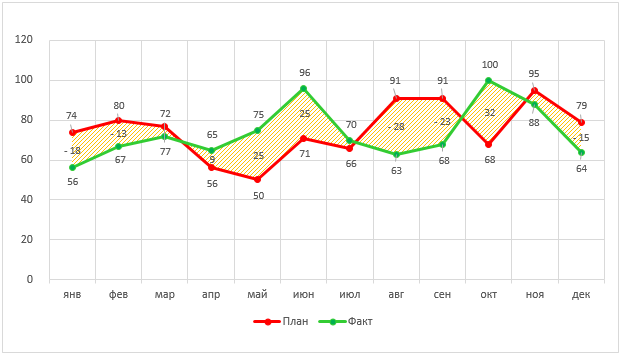

Динамика продаж (план-факт)

Как составить план продаж

Вот мы и подошли к главной части статьи. Не станем рассматривать сложные и дорогостоящие методики составления плана продаж — они не годятся для малого бизнеса. Для небольшого интернет-магазина подойдет методика “от прошлых показателей”. Она основывается на данных работы в предыдущие периоды. Пошагово это выглядит так. Пусть нам нужен план на год.

Шаг 1 — анализ прошлых показателей. На этом этапе вы анализируете работы за прошлый год или годы.

Шаг 2 — изучение роста за прошлые периоды. Это ключевой критерий. На его основе мы получим коэффициент, на который нужно умножить план продаж. В прошлом году вы заработали, например, 11 миллионов рублей, в позапрошлом — 10 это значит, что вы растете на 10% ежегодно. Коэффициент роста — 1,1.