Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

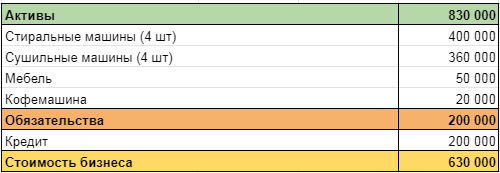

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

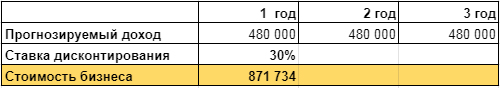

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

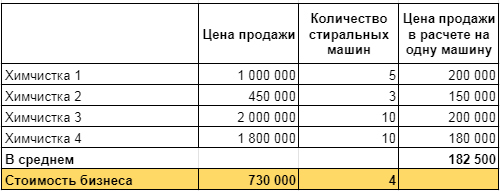

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

Выбор определенного способа оценки стоимости обусловлен факторами, которые свидетельствуют об актуальном финансовом положении компании и ее перспективности. Финансовое положение и перспективность бизнеса влияют на расчет стоимости предприятия. Расчет, в свою очередь, основывается на использовании трех следующих методов: затратного, доходного и сравнительного.

Затратный метод подразумевает анализ стоимости компании с учетом всех затрат. Стоимость бизнеса и активов будет равной. При этом все обязательства должны быть погашены.

Доходный метод является более оптимальным с позиции инвестора. В этом случае за стоимостью компании видят не комплекс средств в виде зданий, техники, инструментария, нематериальных ценностей и другого, а прогноз прибыльности. Доходный метод подразумевает, что вкладчик не даст за конкретную компанию денег больше, чем актуальная сумма перспективной прибыли от деятельности компании. При этом имеют место два перспективных способа притока прибыли в виде источников финансирования для своего капитала и для капитала вложений (с учетом своего и занятого капитала).

Сравнительный метод подразумевает, что стоимость компании зависит от того, за какую сумму его можно продать при условии, что рынок довольно-таки сформирован. Иначе говоря, предполагаемая стоимость компании, которая оценивается на данный момент, равна цене за такую же компанию, установленную рынком.

Оценщиком в ходе процедуры анализа должны использоваться (в случае неиспользования должно быть обоснование этого) указанные три метода оценки. Однако специалист может сам в пределах каждого метода оценивания применять другие методики оценки стоимости.

В каждом конкретном случае итоги всех трех методов могут показывать разные результаты. Какой результат выбирать — все исходит от того, для чего предназначена эта оценка, характера сведений и ее точность.

Затратный метод

Затратный метод подразумевает анализ стоимости компании с учетом всех затрат, включая повседневные. Чтобы это осуществить, для начала оценивается обоснованность рыночной стоимости всех средств, потом оценивается актуальная стоимость обязательств. И, в конце концов, из рыночной стоимости всех средств компании вычитается актуальная стоимость обязательств. В результате получается оценочная стоимость капитала компании, без учета инвестиционного.

Этот подход имеет в своей основе два способа:

- способ расчета стоимости, включающий чистые активы;

- способ расчета ликвидационной стоимости.

Способ расчета ликвидационной стоимости используется как крайняя мера при продаже компании. По этой причине для этой статьи производится расчет лишь способом стоимости чистых активов. В расчет включается несколько моментов:

- дается оценка имуществу компании по актуальным рыночным расценкам;

- определяется оценка нематериальных средств;

- дается рыночная оценка долгосрочным и краткосрочным финансовым инвестициям;

- назначается актуальная цена всем товарно-материальным припасам;

- делается анализ и дается оценка дебиторской задолженности;

- прогнозируются затраты на предстоящие сроки;

- определяется стоимость обязательств компании;

- рассчитывается стоимость капитала компании, для этого из рыночной стоимости всех средств фирмы вычитается актуальная стоимость обязательств.

Способ расчета стоимости чистых активов используют тогда, когда у компании есть существенные материальные средства, и даются оптимистичные прогнозы, что она будет функционировать длительное время.

Для того чтобы оценивать стоимость компании, используются исходные сведения из документов по бухгалтерской отчетности, а именно: бухгалтерский баланс, сведения о доходах и расходах, о денежном обороте, дополнениях и расшифровках. При этом необходимо заранее откорректировать сведения исходя из текущей инфляции.

Существует также методика поправленных чистых активов и непоправленных. При поправленных чистых активах корректируются все составляющие баланса, то есть устанавливается рыночная стоимость всех средств компании. Расчетные итоги по этой методике более точные, чем полученные вторым способом. Потому что из-за недостатка точных сведений корректировать составляющие баланса не представляется возможным.

Под чистыми активами понимается величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету.

Средства, включаемые в расчет, — это имущество компании в денежном выражении и не только. В его состав входят следующие компоненты балансовой стоимости.

- Внеоборотные средства, которые отражаются в первой части баланса; исключаются пункты с указанием стоимости собственных акций предприятия, которые выкупили у держателей акций. Когда рассчитывается значение чистых активов, учитываются также указанные в первой части баланса нематериальные средства, которые соответствуют нижеследующим условиям:

- те, которые используются АО при выполнении основной функции и дают прибыль (право пользоваться землей, природными ресурсами, разрешения, изобретения, орграсходы, логотипы и т. п.);

- те, которые имеют официальное обоснование расходов и связаны с их покупкой (изготовлением);

- общество должно иметь права на владение этими нематериальными ценностями, которые должны быть подтверждены документально — лицензией, соглашением и т. д., выданными государственными ведомствами;

- По пункту «прочие внеоборотные активы» учитывается задолженность АО по купленному им имуществу.

- Припасы и расходы, денежные средства и иные средства, учитываемые во второй части бухгалтерского баланса. Сюда не включается задолженность соучредителей, связанная с их вложениями в капитализацию, и стоимость акций, купленных у совладельцев, по балансу.

Если акционерное общество в конце года располагает оценочными резервами по невыясненным задолженностям и акциям, утратившим свою важность, — расчеты статей, на основании которых они создавались, будут учитываться (имеется в расчетах) по уменьшенной балансовой стоимости ровно на столько, сколько стоят эти резервы.

Пассивы, которые включены в расчет, — это долги АО, состоящие из следующих пунктов:

- денежное обеспечение, направленное на определенные конкретные цели;

- обязательства, взятые на длительный срок, перед банками и другими организациями и частными лицами;

- обязательства, взятые на короткий срок, перед банками и другими организациями и частными лицами; расчеты, различные пассивы, помимо средств, указанных по пунктам «Доходы будущих периодов», «Фонды потребления» и «Резервы предстоящих расходов и платежей».

Применение методики чистых активов не учитывает перспективность роста предприятия. Из-за этого в конкретной ситуации значительно искажается актуальная стоимость бизнеса.

Вторая методика — методика ликвидационной стоимости — применима для компаний, находящихся в положении разорения либо в ситуации, когда стоимость фирмы при банкротстве окажется больше, чем во время ведения деятельности. При применении этой методики оценщиком определяется валовая прибыль от ликвидации средств компании, потом она уменьшается на сумму прямых расходов, которые связаны с банкротством компании, и, кроме этого, на сумму всех обязательств фирмы.

Сравнительная методика

Сравнительная методика имеет в своей основе концепцию продуктивно работающего рынка, где вкладчики совершают покупку и продажу средств того же типа, независимо друг от друга. Результаты похожих сделок сопоставляются с анализируемыми. Плюсы и минусы оцениваемых средств в сравнении с отобранными аналогами принимаются во внимание через применение необходимых корректировок.

В зависимости от того, есть ли необходимые сведения, насколько они доступны, описания объекта анализа, объекта и нюансов запланированной сделки с анализируемым предметом в условиях сравнительной методики используются нижеследующие способы:

- способ предприятия-аналога;

- способ сделок;

- способ отраслевых показателей.

Способ предприятия-аналога

Способ предприятия-аналога обычно используется в той ситуации, когда доля анализируемого участия в капитализации не относится к контрольной.

Источником сведений о стоимости таких же операций с похожими объектами оценки будут сведения о стоимости операций с различными ценными бумагами, проводимых в рамках доступных фондовых рынков (например, на биржах, а также в системах доступной торговли вне бирж), в той ситуации, когда предмет подобной операции не уполномочивает его владельца каким-либо правом контроля.

В ситуации, когда предметом оценки выступает контрольная доля, оценщик обязан внести корректировки, соразмерные денежному поощрению за контрольную долю.

Способ сделок

Способ сделок обычно используется в ситуациях, когда величина анализируемой доли в капитализации относится к контрольной.

Информация о стоимости похожих сделок с такими же предметами анализа берутся из следующих сведений:

- сведения о стоимости операций с различными ценными бумагами, денежным участием в капитализации, в тех ситуациях, когда предмет подобной сделки уполномочивает его владельца всеми или несколькими правами контроля;

- сведения о стоимости операций в виде слияний, поглощений или покупки компании (бизнеса) целиком.

В тех ситуациях, когда предметом анализа является доля, не относящаяся к контрольной, оценщик обязан внести поправки на скидку, соразмерную такой доле.

Способ отраслевых показателей

Сведения берутся, как обычно, из источников узкоспециальных отраслевых исследовательских работ, которые составляются на базе анализа не меньше 50% от общего количества компаний этой отрасли. При этом они должны быть сопоставимы по масштабу с анализируемым.

Оценщиком проверяются и отражаются в итоговых документах операции, имеющие назначение установить соответствие итогов подобных исследований используемой методике оценки, ее смыслу, особенностям предмета объекта оценки, объекту и требованиям ожидаемой сделки с предметом анализа.

Оценщиком обязательно проверяется и отражается в выводах соответствие показателей, которые получены при использовании указанной методики, показателям, которые получены при применении других способов и методик оценивания.

В итоге показания, которые получились при использования этой методики, будут индикативными и не используются при расчете конечного значения стоимости, либо им дается самый маленький удельный вес.

Доходный способ

Доходный способ используется в тех случаях, если реально составление перспективного плана развития предприятия (составление финансовой схемы). На основе принципа доходного способа применяют методику уставного капитала и методику дисконтирования.

Анализ доходным способом подразумевает составление сценария роста будущих доходов. Какой метод выбрать — зависит от стабильности получения прибыли. Исходя из этого, выбирается методика уставного капитала либо методика дисконтирования.

Если прогнозируемая прибыль будет такая же, как на сегодняшний день, или развитие представляется стабильным, то используют методику уставного капитала. Эта методика тоже подразумевает длительный, но неконкретный период функционирования предприятия.

Методика дисконтирования используется, когда доходы компании непостоянны, нестабильны. Также в тех ситуациях, когда деятельность компании прерывается (причины этого могут быть самыми разными) в обозримом будущем либо планируется выйти из бизнеса. В анализ по этой методике входит прогнозирование поступления денег на все годы прогнозируемого срока.

На следующем шаге рассчитывается размер стоимости предприятия на то время, когда прогнозируемый период уже закончится. Рассчитывается примерный размер стоимости предприятия как сумма актуальной цены финансирования за прогнозируемый срок и актуальной величины стоимости в то время, когда закончится прогнозируемый период. Если нужно, могут вноситься корректировки (например, берется в учет сумма, вычтенная за то, что не относится к контрольной, и сумма, вычтенная из-за маленькой ликвидности), и рассчитывается итоговый размер рыночной стоимости предприятия.

Методика дисконтированного финансирования

Стоимость предприятия по этой методике получается в итоге суммирования имеющихся (дисконтированных) на данный момент перспективных свободных финансовых средств предприятия, иными словами, находится по простой формуле:

PV = S(CFi / (1 + r)i)

| Значения: | |

|---|---|

| PV | актуальная стоимость перспективных свободных денежных потоков в сумме; |

| Cfi | свободные денежные средства за промежуток времени i; |

| R | норма дисконтирования; |

| I | номер промежутка времени дисконтирования по порядку. |

Из этого следует, что методика дисконтированных финансов подразумевает:

- расчет границ прогноза;

- прогнозирование схемы денежных потоков;

- определение стоимости предприятия на срок, когда закончится прогнозируемый период;

- определение нормы дисконтирования;

- определение ориентировочной стоимости фирмы;

- внесение корректировок и определение конечной стоимости.

Чтобы рассчитать стоимость предприятия на срок после окончания прогнозируемого периода, можно использовать разные способы:

- способ вычисления по ликвидационной цене (на тот случай, когда в остаточном периоде планируется продажа (по самым разным причинам) средств предприятия);

- способ вычисления исходя из стоимости чистых активов (используется для устойчивого предприятия с существенными материальными средствами);

- способ ожидаемой продажи (используются старые данные по реализации таких же предприятия);

- модель Гордона.

Метод уставного капитала

Данный способ схож с методикой дисконтирования и базируется на принципе, по которому стоимость предприятия зависит от актуальной стоимости прибыли в перспективе. Данный метод, как правило, используется в том случае, когда можно предположить, что прибыль предприятия будет постоянной и оно будет работать неопределенно длительное время. Использование метода включает в себя нижеследующие операции:

- изучение и составление финансовой отчетности;

- анализ дохода, включаемого в уставный капитал;

- определение ставки уставного капитала;

- определение ориентировочной стоимости предприятия;

- корректировки при наличии недействующих средств;

- корректировки по величине доли акционерного капитала;

- корректировки по ликвидности.

В ходе разбора финансовой отчетности предприятия встречаются единичные и непостоянные доходы и затраты, определяется свободный финансовый поток, а также проводятся иные нужные расчеты.

В ходе оценки доходов в пользу уставного капитала принимается решение о том, что берется за главное: доход либо денежный проток, рассчитывается среднестатистический показатель и вносятся поправки взятого показателя.

Методы сравнительного подхода к оценке бизнеса

Сравнительный подход в оценке бизнеса основан на принципе замещения. Принцип основан на предположении, что стоимость имущества равна той величине, за которую возможно приобрести аналогичное предприятие с аналогичной полезностью и ценностью при условии нормально развитого рынка.

Методики сравнительного подхода оценки бизнеса

Сравнительный подход включает в себя три основных методики оценки – методы рынка капитала, сделок и отраслевых коэффициентов.

- Метод рынка капитала в оценке бизнеса основывается на ценах, которые формируются на открытых фондовых площадках. Проще говоря, это цены на акции компаний, схожей с оцениваемой, которые формируются на фондовых биржах. В России наиболее популярные площадки – ММВБ и РТС. В мире же самыми крупными являются: Нью-йоркская фондовая биржа, NASDAQ, группа лондонских фондовых бирж, Шанхайская фондовая биржа, группа японских фондовых бирж и т. п.

Точкой расчета в данном методе служит цена 1 акции, после проведения ряда корректировок которой, возможно использовать для определения стоимости оцениваемого бизнеса.

- Метод сделок в оценке бизнеса — вариант методики капитала рынка, который основывается на анализе сделок (по сопоставимым компаниям), заключенных в недавнем прошлом. Данный метод обычно используется при отсутствии информации на фондовых биржах.

- Метод отраслевых коэффициентов в оценке бизнеса – в основе лежат статистические данные о ценах сделок по купле-продаже компаний одной отрасли. Метод отраслевых коэффициентов при оценке бизнеса еще не получил широкое распространенности в нашей стране, так как рынок по купле-продаже долей в компаниях не столько развит и прозрачен и, как следствие, недостаточно статистических данных для анализа.

Методы сравнительного подхода к оценке стоимости бизнеса основаны на анализе цен сделок с акциями или долями аналогичных компаний. Особенностью сравнительного подхода к оценке бизнеса является его рыночная составляющая. Основа – фактические данные о ценах по купле-продаже предприятий. В условиях же отсутствия сделок и соответствующей информации возможность применение подхода ограничена.

Этапы по реализации сравнительного подхода

1. При применении сравнительного подхода к оценке бизнеса методом сделок используются 2 источника информации:

- о ценах акций на фондовых биржах и вне их;

- данные финансовых и бухгалтерских отчетов.

Первый тип данных – цены сделок по ценным бумагам аналогичных компаний. Актуальность и объективность информации зависит от степени развитости фондового рынка.

Второй тип – данные бухгалтерских и финансовых отчетов, которые позволяют сравнить компании и сделать поправку специфику их деятельности.

2. Подбор схожих предприятий производится по основным показателям деятельности компании. Подобный подбор происходит и при оценке стоимости бизнеса методом отраслевых коэффициентов. Критерии определяются экспертом оценочной компании, отраслевой принадлежностью с учетом сложившейся практики оценки. Базовые критерии:

- сходство по сфере деятельности;

- масштаб предприятия;

- возможность дальнейшего развития;

- вероятность финансового краха;

- уровень управления.

3. Получив и проанализировав вышеописанные данные, выполняется сравнительный анализ оцениваемого предприятия с выбранными аналогами для определения наиболее подходящей компании в качестве аналога.

4. Производится выбор мультипликаторов, выражающих соответствие между стоимостью акции/доли и финансовым состоянием предприятия. В стандартной практике оценки используют следующие мультипликаторы:

- цена/чистая прибыль;

- цена/выручка;

- цена/стоимость имущества предприятия;

- цена/EBITDA;

- цена/EBIT;

- цена/производственные мощности.

Рассматриваемый подход к определению стоимости компании дает довольно высокую точность расчетов. Однако его применимость ограничивается сложностью расчетов и подбором предприятий для сравнения и независимой оценки бизнеса.

Читайте также: Подходы к оценке бизнеса

Сравнительный

подход предполагает, что ценность

собственного капитала фирмы определяется

тем, за сколько он может быть продан

при наличии достаточно сформированного

рынка. Другими словами, наиболее

вероятной ценой стоимости оцениваемого

бизнеса может быть реальная цена продажи

сходной фирмы, зафиксированная рынком.

Теоретической

основой сравнительного подхода,

доказывающего возможность его применения,

а также объективность результативной

величины, являются следующие базовые

положения.

Во-первых,

оценщик использует в качестве ориентира

реально сформированные рынком цены на

сходные предприятия (акции). При наличии

развитого финансового рынка фактическая

цена купли-продажи предприятия в целом

или одной акции наиболее интегрально

учитывает многочисленные факторы,

влияющие на величину стоимости

собственного капитала предприятия. К

таким факторам можно отнести соотношение

спроса и предложения на данный вид

бизнеса, уровень риска, перспективы

развития отрасли, конкретные особенности

предприятия и т.д. Это в конечном счете

облегчает работу Оценщика, доверяющего

рынку.

Во-вторых,

сравнительный подход базируется на

принципе альтернативных инвестиций.

Инвестор, вкладывая деньги в акции,

покупает, прежде всего, будущий доход.

Производственные, технологические и

другие особенности конкретного бизнеса

интересуют инвестора только с позиции

перспектив получения дохода. Стремление

получить максимальный доход на

размещенные инвестиции при адекватном

риске и свободном размещении капитала

обеспечивает выравнивание рыночных

цен.

В-третьих,

цена предприятия отражает его

производственные и финансовые

возможности, положение на рынке,

перспективы развития. Следовательно,

в сходных предприятиях должно совпадать

соотношение между ценой и важнейшими

финансовыми параметрами, такими как

прибыль, дивидендные выплаты, объем

реализации, балансовая стоимость

собственного капитала. Отличительной

чертой этих финансовых параметров

является их определяющая роль в

формировании дохода, получаемого

инвестором.

Преимущества

сравнительного подхода:

— если

есть достаточная информация об аналогах,

получаются точные результаты;

— подход

отражает рынок, учитывая реальное

соотношение спроса и предложения на

подобные объекты, так как основан на

сравнении оцениваемого предприятия с

аналогами, уже купленными недавно или

акции которых свободно обращаются на

финансовых рынках;

— в

цене предприятия отражаются результаты

его производственно- хозяйственной

деятельности.

Недостатки

сравнительного подхода:

— базируется

только на ретроспективной информации,

практически не учитывает перспективы

развития предприятия;

— сложно,

а иногда невозможно собрать финансовую

информацию об аналогах (из-за недостаточного

развития фондового рынка многие

акционерные общества не дают свои

котировки на фондовый рынок, а закрытые

акционерные общества, которых очень

много, не раскрывают финансовую

информацию);

— требуется

вносить существенные корректировки

из-за сильных различий предприятий

между собой (различаются оборудование,

ассортимент, стратегии развития,

качество управления и т.д.).

Сравнительный

подход реализуется посредством трех

методов.

1. Метод

рынка капитала основан

на реальных ценах акций открытых

предприятий, сложившихся на фондовом

рынке. Базой для сравнения служит цена

на единичную акцию акционерного

общества. Используется для оценки

неконтрольного пакета акций.

2. Метод

сделок —

для сравнения берутся данные по продажам

контрольных пакетов акций компаний

либо о продажах предприятий целиком,

например, при поглощениях или слияниях.

Метод применяется при покупке контрольного

пакета акций открытого предприятия, а

также для оценки закрытых компаний,

которые работают на том же сегменте

рынка, что и открытые, и имеют аналогичные

финансовые показатели. Включает анализ

мультипликаторов.

3. Метод

отраслевых коэффициентов —

предполагает использование соотношений

или показателей, основанных на данных

о продажах компаний по отраслям и

отражающих их конкретную специфику.

Отраслевые коэффициенты рассчитываются

специальными исследовательскими

институтами на основе длительных

статистических наблюдений за ценой

продажи предприятий и их важнейшими

производственно-финансовыми

характеристиками.

МЕТОД

КОМПАНИИ-АНАЛОГАсравнительного

подхода оценки бизнеса

Оценка

бизнеса методом

компании-аналога предполагает,

что сходные предприятия имеют достаточно

близкое соотношение между ценой и

важнейшими финансовыми показателями,

такими как прибыль, денежный поток,

уровень дивидендов, выручка от реализации,

мощность производства, стоимость

активов. Это соотношение называется

мультипликатором. В процессе оценки

обычно используют 4 группы мультипликаторов:

-

Цена

/ прибыль (Р/Е); цена/денежный поток. -

Цена

/ дивиденды (Р/Д). -

Цена/выручка от реализации (P/So);цена/физический

объем производства. -

Цена

/стоимость активов (P/VA).

Заключение

о цене предприятия в зависимости от

конкретной ситуации может быть сделано

на основе любого мультипликатора, либо

любого их сочетания.

Мультипликатор

цена/прибыль; цена/денежный поток.

Использование

этого мультипликатора требует соблюдения

следующих правил.

1.

Доходная база может определяться

различными способами, т.е. до и после

учета статей как начисленные амортизации,

выплаты процентов, налогов, дивидендов,

основной суммы залога. Главным требованием

является четкое определение

капитализируемого потока доходов и

достижение полного соответствия между

ним и выбранным мультипликатором

компании-аналога.

2.

Выбор мультипликатора зависит не только

от полученной финансовой информации,

но и от структуры активов предприятий.

Фактор цена/денежный поток целесообразнее

использовать для оценки компаний,

владеющих недвижимостью, балансовая

стоимость которой уменьшается, хотя

рыночная цена может расти. Для компаний,

в активах которой преобладает

быстроустаревающее оборудование, более

подходящей базой является чистая

прибыль.

3.

Поскольку оценка бизнеса производится

на конкретную дату, мультипликатор

компаний-аналогов должен рассчитываться

по материалам отчетов, максимально

приближенных к эффективной дате оценки.

4.

Доходная база определяется на основе

ретроспективных данных за ряд лет

методом простой средней, средневзвешенной

или трендовой прямой. Важно, чтобы и

глубина ретроспективы, и метод определения

средней величины доходной базы по

оцениваемому бизнесу и компании-аналогу

совпадали.

5.

Мультипликатор цена/прибыль может

рассчитываться как по предприятию в

целом, так и в расчете на одну акцию.

При определении цены акции необходимо

учитывать изменение их количества в

обращении в течение анализируемого

периода.

6.

Использование большого числа аналогичных

компаний может дать разброс величины

мультипликатора. Аналитик должен

установить разумный диапазон разброса,

свидетельствующий о действительной

сопоставимости, либо уметь объяснять

причину возникновения существенных

отклонений с тем, чтобы учесть ее при

определении окончательной цены.

Мультипликатор

цена/дивиденды.

Этот

метод основан на определении дивидендной

отдачи свободно обращающихся на рынке

акций по сопоставимым компаниям.

Например: дивидендная

отдача акции компании-аналога,

рассчитываемая как отношение рыночной

цены акции к сумме дивидендных выплат

составляет 12.5%, а оцениваемая фирма

выплатила (или способная выплатить)

дивиденды в сумме 400 000 руб. на акцию.

Стоимость

акции оцениваемой компании, определяемая

методом капитализации дивидендов,

составит 400 000/0.125 = 3 200 000 руб.

Мультипликатор

цена/выручка от реализации, цена/фактический

объем производства.

Этот

мультипликатор обычно используется в

комплексе с другими методами, однако

наиболее целесообразно его применять

при оценке в сфере услуг. Метод

капитализации выручки от реализации

продукции и услуг является модифицированным

вариантом капитализации прибыли, т.к.

предполагается, что в аналогичном

бизнесе уровень рентабельности продукции

практически одинаков. Однако оценщик

должен обязательно проанализировать

стабильность объемов выручки от

реализации в будущем, последствия

возможной смены ключевой фигуры в

бизнесе, выявит различия в структуре

капитала сравниваемых компаний.

Мультипликатор

цена/выручка от реализации может быть

рассчитан как отношение доли прибыли

в выручке от реализации к коэффициенту

капитализации прибыли.

Например:

прибыль компании составляет 25% от ее

продаж, а требуемый доход на инвестиции

в данной отрасли составляет 31.4%. В этом

случае покупатели будут готовы заплатить

за фирму 0.25/0.314 или 80% годовой выручки

от реализации продукции и услуг. Если

за год фирма реализует продукцию на

сумму 500 млн. руб., то цена компании

составит 500х0.8 =400 млн. руб. Мультипликатор

цена/физический объем целесообразно

использовать для оценки бизнеса с узкой

номенклатурой производства и услуг.

Мультипликатор

цена/стоимость активов

Сравнительная

оценка бизнеса, основана на стоимости

активов, является наиболее сложной,

трудоемкой и дорогостоящей. Этот подход

целесообразнее применять при оценке

холдинговых компаний, либо в тех случаях,

когда необходимо за короткий срок

продать значительную часть активов.

Расчет мультипликатора цена/стоимость

активов осуществляется в два этапа.

1

этап — определение стоимости чистых

активов.

2

этап — определение соотношения между

стоимостью акций и стоимостью активов.

37Б.

Отправной

базой стоимости чистых активов является

их балансовая стоимость.

Балансовая

стоимость — наиболее доступная информация,

однако, она не отражает адекватно ни

стоимость чистых активов, ни стоимость

самого бизнеса. Поэтому оценщик должен

провести соответствующую корректировку.

Обычно для

корректировки балансовой стоимости недвижимости привлекается

соответствующий специалист — оценщик.

Стандартом корректировки балансовой

стоимости производственных активов

служит стоимость замещения с учетом

износа, т.е. аналитик должен оценить

текущую стоимость замены оборудования

и срока полезной жизни.

На

втором этапе аналитик должен определить

соотношение между чистой стоимостью

активов компании и стоимостью оцениваемых

акций. Принцип «сумма всех частей не

обязательно равна целому» требует

определения от аналитика достаточно

точной величины стоимости частных

активов, приходящейся на продаваемые

акции.

Для

повышения объективности оценки аналитик

может использовать метод избыточной

прибыли и метод бездолговой оценки.

Метод

избыточной прибыли заключается

в корректировке цены компании на сумму

капитализированной прибыли, которая

обеспечивается наличием у фирмы

«гудвилла» и других нематериальных

активов. Рассмотрим основные этапы

оценки:

1.

Определение стоимости чистых материальных

активов.

2.

Нормализация фактически полученной

компанией прибыли.

3.

Расчет прибыли, получаемой за счет

использования материальных

активов. Для этого среднеотраслевая ставка рентабельности

материальных активов умножится на их

стоимость.

4.

Определение величины избыточной прибыли

как разницы между нормализованной за

счет материальных активов.

5.

Капитализация избыточной прибыли.

6.

Определение полной стоимости бизнеса,

как суммы стоимости бизнеса как суммы

стоимости чистых активов и надбавки,

полученной методом капитализации

избыточной прибыли.

Метод

бездолговой оценки используется при

наличии существенных различий в

структуре капитала оцениваемого бизнеса

и сопоставимых компаний. Если

компания-аналог привлекает заемные

средства на долгосрочной основе, то

оцениваемая компания может использовать

только собственный капитал (или

наоборот). Метод бездолговой оценки

основан на условном допущении, что

компания-аналог, также как и оцениваемая,

не использует долгосрочных займов.

Исходя из этого предположения,

производятся следующие расчеты.

1.

Определяется условная база для

мультипликатора компании-аналога.

Прибыль (денежный поток) увеличивается

на сумму выплачиваемых компанией

процентов, скорректированную на ставку

налогообложения.

2.

Оцениваемая рыночная стоимость инвестированного капитала

компании-аналога как сумма рыночной

стоимости собственного капитала и

рыночной стоимости долга.

3. Рассчитывается

мультипликатор «Рыночная цена

инвестированного капитала / Прибыль

(денежный поток)» на бездолговой основе.

4.

Определяется рыночная стоимость

оцениваемой компании.

5.

Если оцениваемая компания имеет

долгосрочную задолженность, то для

определения окончательной цены из

полученного в п.4 итога необходимо

вычесть рыночную сумму залога.

Поскольку

достаточно сходные компании практически

отсутствуют, для повышения достоверности

оценки необходимо учитывать целый ряд

факторов.

Если

компании не совпадают по видам

деятельности и некоторые из них

непривлекательны для покупателя, к

цене применяется портфельная скидка.

Если компания владеет непроизводственными

основными фондами, то их надо оценивать

раздельно от основных фондов

производственного назначения с учетом

компенсирующих факторов (налог на

имущество, риск изменения рыночной

цены в будущем и т.п.), а затем определять

итоговую, суммарную цену.

Необходимо учитывать достаточность собственного оборотного

капитала, а также потребность в

капитальных вложениях для поддержания

бизнеса на данном уровне. Если финансовый анализ выявляет

недостаточность собственных оборотных средств

либо необходимость в затратах капитального

характера — эту сумму следует вычесть

из первоначальной стоимости компании,

оценщик должен учитывать фактор

ликвидности, т.е. отсутствие ликвидности,

свойственное компаниям закрытого типа,

требует соответствующей скидки

Заключительным

этапом оценки бизнеса сравнительным

методом является сведение воедино

полученных результатов. Естественно,

что использование перечисленных выше

мультипликаторов (после всех необходимых

корректировок) дает оценщику различные

варианты стоимости компании. Выбор

окончательного результата основан на

использовании аналитиком субъективных,

но достаточно надежных суждений для

придания процентного веса каждому

подходу. Обычно, если активы компании

незначительны по сравнению с получаемой

прибылью, следует полагаться на метод

капитализации прибыли. Если же прибыль

практически отсутствует, то более

субъективной будет оценка, основанная

на мультипликаторе «цена/стоимость

активов».

Основным

недостатком данного метода является

отсутствие четкой математической

модели, позволяющей объективно взвешивать

каждый из применяемых мультипликаторов.

Удельный вес используемых методов

определяется аналитиком самостоятельно.

Однако наглядность и доступность

окончательного подсчета позволяет в

спорных ситуациях произвести необходимый

перерасчет.

МЕТОД

СДЕЛОК сравнительного подхода оценки

бизнеса

Метод

сделок является разновидностью

сравнительного подхода оценки бизнеса.

Сравнительной базой в данном случае

являются информации о слияниях и

поглощениях компаний. Этот метод

применяется аналитиками при оценке

контрольных пакетов акций либо небольших

фирм. Основные отличия метода сделок

от метода рынка капитала заключаются

в следующем:

-

Метод

рынка капитала базируется на данных

о текущих ценах на акции компаний-аналогов,

метод сделок использует информацию о

ранее совершенных продажах контрольных

пакетов, слияниях, поглощениях. -

Метод

рынка капитала используется при оценке

миноритарного пакета акций, метод

сделок дает возможность оценить

компанию в целом, либо контрольный

пакет.

Последовательность

и содержание основных этапов оценки

бизнеса практически совпадает с методом

рынка капитала. Оценщик использует

аналогичные критерии при выборе

сопоставимых компаний. Финансовый

анализ и сопоставление дает информацию

о степени риска для дальнего бизнеса,

что позволяет определить оптимальную

величину оценочного мультипликатора.

Финансовый анализ предполагает изучение

структуры капитала, уровня ликвидности

операционных коэффициентов, сопоставление

балансовых отчетов, отчетов о прибылях

и убытках, прогнозирование риска.

Следующий этап — вычисление оценочных мультипликаторов

— из-за сложности получения

информации по аналогичным сделкам

обычно ограничивается коэффициентами

цена/прибыль и цена/балансовая стоимость

активов. Поправки должны учитывать

неоперационные активы, избыточные

активы, избыток или недостаток собственных

оборотных средств, страховой риск,

ликвидность.

Существенное

сходство между этими двумя методами

позволяет использовать метод сделки

для оценки миноритарного пакета акций

и наоборот методом рынка капитала можно

оценить компанию в целом. Это возможно,

если в первом случае сделать скидку на

неконтрольный характер оцениваемого

пакета. Во втором случае стоимость

компании должна быть увеличена на сумму

премии за контроль. Таким образом, в

обоих случаях оценщик должен учесть

дополнительную стоимость, создаваемую

контролем.

Наиболее

распространенным методом расчета

премий за контроль является сравнение

цены, по которой акции компании-аналога

продавались на свободном рынке за

некоторое время (обычно за два месяца)

до совершения сделки слияния или

поглощения. Разница в цене, выраженная

в процентах к цене неконтрольного

пакета акций, представляет величину

премии за контроль. Полученный результат

является базой для определения

обоснованной премии за контроль, которую

оценщик может скорректировать исходя

из имеющейся информации по оцениваемой

компании.

Сравнительный

подход основывается на прошлой и текущей

информации и, следовательно, отражает

фактически достигнутые результаты

производственно-финансовой деятельности

предприятия, в то время как доходный

подход ориентирован на прогнозы —

информацию о будущих доходах. Достоинством

сравнительного подхода является

реальное отражение спроса и предложения

на данный объект инвестирования,

поскольку цена фактически совершенной

сделки максимально учитывает реальную

ситуацию на рынке. Вместе с тем

сравнительный подход имеет ряд

существенных недостатков, ограничивающих

его использование в оценочной практике.

Во-первых, базой для расчета являются

достигнутые в прошлом финансовые

результаты. Следовательно, метод не

рассматривает перспективы развития

предприятия. Во-вторых, использование

сравнительного подхода возможно только

при наличии доступной разносторонней

финансовой информации, как по оцениваемому

предприятию, так и по большому числу

предприятий, отобранных оценщиком в

качестве аналогов. Получение дополнительной

информации от предприятий-аналогов

является сложным процессом. Таким

образом, возможность применения

сравнительного подхода зависит от

наличия активного рынка, поскольку

этот подход предполагает использование

данных о фактически совершенных сделках

— это первое условие. Второе условие —

открытость рынка или доступность

финансовой информации, необходимой

оценщику. Третьим условием является

наличие служб, накапливающих и

обрабатывающих соответствующую

финансовую информацию. В

сложившихся в России условиях сложно

пока говорить о широком рынке ценных

бумаг, удостоверяющих долю в собственности

компании. Реально известны котировки

акций небольшого количества крупных

предприятий-монополистов. Кроме того,

информация по большинству сделок

купли-продажи акций значительно

искажена, сделки часто происходят в

нерыночных условиях, например, обусловлены

нетипичными обстоятельствами, когда

ликвидность акций большинства российских

предприятий недостаточна. В силу

сказанного корректное применение

сравнительного (рыночного) подхода

сегодня в российской оценочной практике

чаще всего ограничено.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Текст работы размещён без изображений и формул.

Полная версия работы доступна во вкладке «Файлы работы» в формате PDF

Введение

Переход нашей страны к рыночной экономике потребовал углубленного развития ряда новых областей науки и практики. По мере развития, спрос на оценку бизнеса будет возрастать. Процесс приватизации, возникновение фондового рынка, развитие системы страхования, переход коммерческих банков к выдаче кредитов под залог имущества сформировали потребность в новой услуге – оценке стоимости предприятия (бизнеса), определении рыночной стоимости его капитала. В свою очередь это привело к появлению новой профессии, утвержденной Министерством труда Российской Федерации, — эксперт оценщик. В соответствии с растущими потребностями в новом виде услуг разрабатываются законодательные и методические основы новой области экономики – оценки собственности.

Бизнес предприятия – товар уникальный и сложный по составу, его природу в значительной мере определяют конкретные факторы. Поэтому необходима комплексная оценка бизнеса с учетом всех соответствующих внутренних и внешних условий его развития. Оценка стоимости предприятий необходима при заключении сделок по купле-продаже предприятий, кредитованию под залог, передаче имущества предприятий в аренду или лизинг, переоценке основных фондов предприятий, слиянии и поглощении предприятий, оценке доли собственника в уставном капитале и ряде других случаев. Определение рыночной стоимости предприятия способствует его подготовке к борьбе за выживание на конкурентном рынке, дает реалистичное представление о потенциальных возможностях предприятия.

Процесс оценки бизнеса предприятий служит основанием для выработки их стратегии. Он выявляет альтернативные подходы и определяет, какой из них обеспечит бизнесу максимальную эффективность, а следовательно, и более высокую рыночную цену. На практике для этого используют три подхода в совокупности.

Таким образом, актуальность данной работы заключается в изучении подходов оценки бизнеса и методов, которые они включают, а так же в ознакомлении с особенностями применения подходов в кризисных условиях.

Целью данной работы является формирование теоретической базы и навыков в области оценки бизнеса.

Для достижения намеченной цели поставлены следующие задачи:

— определить сущность и особенности оценки бизнеса;

— рассмотреть необходимость и цели оценки;

— выявить подходы к оценке бизнеса;

— изучить рыночный подход к оценке бизнеса

— ознакомиться с оценкой бизнеса в современных условиях

Объектом исследования является стоимость бизнеса.

Предметом исследования являются особенности сравнительного подхода к оценки бизнеса

При написании работы использовались научные труды, аналитические работы, учебники и научная литература. Методами исследования являются сравнение, сопоставление, анализ и обобщение.

В рамках проделанной работы был обобщён материал по особенностям оценки бизнеса, проанализированы подходы к его оценке, а так же были выявлены особенности применения рыночного подхода в современных условиях.

1. Понятие и сущность оценки бизнеса1.1.Особенности оценки бизнеса и субъекты оценки

Как всякий товар, бизнес обладает полезностью для покупателя. Прежде всего он должен соответствовать потребности в получении доходов. Как и у любого другого товара, полезность бизнеса осуществляется в пользовании. Следовательно, если бизнес не приносит дохода собственнику, он теряет для него свою полезность и подлежит продаже. И если кто-то другой видит новые способы его использования, иные возможности получения дохода, то бизнес становится товаром. Все это справедливо и для предприятия, и для фирмы.[10]

В то же время получение дохода, воспроизводство или формирование альтернативного бизнеса, нового предприятия сопровождается определенными затратами.

Полезность и затраты в совокупности составляют ту величину, которая является основой рыночной цены, рассчитываемой оценщиком и которую можно определить как рыночную стоимость. Таким образом, бизнес, как определенный вид деятельности, предприятие и фирма, как его организационная форма в рыночной экономике, удовлетворяют потребности собственника в доходах, для получения которых затрачиваются определенные ресурсы. Бизнес, предприятие и фирма обладают всеми признаками товара и могут быть объектом купли-продажи. Но это товары особого рода. И особенности эти предопределяют принципы, модели, подходы и методы оценки.[7]

Во-первых, это товар инвестиционный, т. е. товар, вложения в который осуществляются с целью отдачи в будущем. Затраты и доходы разъединены во времени. Причем размер ожидаемой прибыли не известен, имеет вероятностный характер, поэтому инвестору приходится учитывать риск возможной неудачи. Если будущие доходы с учетом времени их получения оказываются меньше издержек на приобретение инвестиционного товара, он теряет свою инвестиционную привлекательность. Таким образом, текущая стоимость будущих доходов, которые может получить собственник, представляет собой верхний предел рыночной цены со стороны покупателя.

Во-вторых, бизнес является системой, но продаваться может как вся система в целом, так и отдельно ее подсистемы и даже элементы. В этом случае разрушается его связь с собственным конкретным капиталом, конкретной организационно-экономической формой, элементы бизнеса становятся основой формирования иной, качественно новой системы. Фактически товаром становится не сам бизнес, а отдельные его составляющие.

В-третьих, потребность в этом товаре зависит от процессов, которые происходят как внутри самого товара, так и во внешней среде. Причем, с одной стороны, нестабильность в обществе приводит бизнес к неустойчивости, с другой стороны, его неустойчивость ведет к дальнейшему нарастанию нестабильности и в самом обществе. Из этого вытекает еще одна особенность бизнеса как товара — потребность в регулировании купли-продажи.

В-четвертых, учитывая особое значение устойчивости бизнеса для стабильности в обществе, необходимо участие государства не только в регулировании механизма купли-продажи бизнеса, но и в формировании рыночных цен на бизнес, в его оценке.[7]

Субъекты оценки.

Принципы и методики оценки были разработаны в разных странах с развитой рыночной экономикой к сороковым годам двадцатого столетия. Они основываются на экономической теории и практике. Существует и развивается наука об оценке. Оценка стоимости различных объектов собственности уходит своими корнями в классическую экономическую теорию: теорию предельной полезности, факторов производства, стоимости и т.д. Учитывая огромное значение независимой оценки для нормального функционирования и развития экономики, в 50-е годы в мировой практике появилась новая самостоятельная профессия — профессия оценщика. Для России она является сравнительно новой. [2]

Для эффективного функционирования на рынке недвижимости оценщик должен постоянно собирать и формировать базы рыночных данных по совершаемым сделкам с недвижимостью и тенденциям изменения цен. Оценщик — это прежде всего аналитик, и успех его работы во многом зависит от информированности и умения прогнозировать изменения стоимости недвижимости. Работу оценщика невозможно свести к механическим расчетам по известным методикам. Когда речь идет об исчислении величины поправок, учете местных условий, согласовании результатов оценки, оценщик полагается на собственное мнение, основанное на личном опыте. В развитых странах общепризнано, что профессионалом оценщик становится после трех–пяти лет практической деятельности. Оценка бизнеса и недвижимости должна быть независимой, и поэтому оценщик может находиться в договорных отношениях только с одной из сторон сделки с оцениваемым объектом. В соответствии со стандартами оценки специалист в отчете удостоверяет, что не имеет и не будет иметь в будущем интереса в оцениваемом имуществе. Гонорар оценщика не должен зависеть от стоимости этого имущества. В случае оказания давления на оценщика в плане занижения или завышения стоимости имущества специалисту необходимо ясно дать понять заказчику о недопустимости подобных действий и по возможности отказаться от выполнения услуги.[5]

Профессиональные оценщики работают по заказам, поступающим от государственных органов, предприятий, банков, инвестиционных и страховых институтов, а также граждан.

В своей деятельности они руководствуются правовыми, профессиональными и этическими нормами. Правовые нормы закреплены в законодательных актах на федеральном и местном уровнях. В настоящее время Закон «Об основах оценочной деятельности в Российской Федерации» прошло второе чтение в Государственной Думе. Оценщик в своей деятельности руководствуется также нормами гражданского и хозяйственного права. Профессиональные нормы оценки — это стандарты профессиональной практики оценки, разрабатываемые профессиональными организациями для контроля за деятельностью своих членов. Этические нормы поведения оценщика зафиксированы в Кодексе этики, который принимается профессиональными организациями. При нарушении стандартов или Кодекса этики профессиональные организации применяют к своим членам-нарушителям санкции, вплоть до исключения из организации и лишения сертификата.[2]

К основным требованиям, предъявляемым к оценщику, относятся следующие:[2]

Профессионализм. Оценщик должен иметь сертификат от профессиональной организации.

Определенный опыт работы. Обычно требуются два года практики для того, чтобы оценщик мог подписывать отчет об оценке.

Личные качества, такие, как честность, объективность и независимость в суждениях. При выполнении работы оценщик может подвергаться давлению со стороны заинтересованных лиц, поэтому очень важна независимость оценщика при выработке заключения о стоимости.

Обязательность в выполнении условий заключенного с заказчиком договора.

1.2 Необходимость и цели оценки бизнеса

Профессиональный оценщик в своей деятельности всегда руководствуется конкретной целью. Четкая, грамотная формулировка цели позволяет правильно определить вид рассчитываемой стоимости, выбрать метод оценки.

Как правило, цель оценки состоит в определении какой-либо оценочной стоимости, что необходимо клиенту для принятия решения. В проведении оценочных работ заинтересованы различные стороны: с государственных структур до частных лиц; в оценке бизнеса могут быть заинтересованы контрольно-ревизионные органы, управленческие структуры, кредитные организации, страховые компании, налоговые фирмы и другие организации, частные владельцы бизнеса, инвесторы и т.п.

Стороны, заинтересованные в проведении оценочных работ, стремясь реализовать свои экономические интересы, определяют цели оценки.

Оценку бизнеса проводят в целях:[4]

• повышения эффективности текущего управления предприятием, фирмой;

• определения стоимости ценных бумаг в случае купли-продажи акций предприятий на фондовом рынке. Для принятия обоснованного инвестиционного решения необходимо оценить собственность предприятия и долю этой собственности, приходящуюся на приобретаемый пакет акций, а также возможные будущие доходы от бизнеса;

• определения стоимости предприятия в случае его купли-продажи целиком или по частям. Когда владелец предприятия решает продать свой бизнес или когда один из членов товарищества намерен продать свой пай, возникает необходимость определения рыночной стоимости предприятия или части его активов. В рыночной экономике часто бывает необходимо оценить предприятие для подписания договора, устанавливающего доли совладельцев в случае расторжения договора или смерти одного из партнеров;

• реструктуризации предприятия. Ликвидация предприятия, слияние, поглощение либо выделение самостоятельных предприятий из состава холдинга предполагает проведение его рыночной оценки, так как необходимо определить цену покупки или выкупа акций, конвертации, величину премии, выплачиваемой акционерам поглощаемой фирмы;

• разработки плана развития предприятия. В процессе стратегического планирования важно оценить будущие доходы фирмы, степень ее устойчивости и ценность имиджа;

• определения кредитоспособности предприятия и стоимости залога при кредитовании. В данном случае оценка требуется в силу того, что величина стоимости активов по бухгалтерской отчетности может резко отличаться от их рыночной стоимости;

•страхования, в процессе которого возникает необходимость определения стоимости активов в преддверии потерь;

•налогообложения. При определении налога облагаемой базы необходимо провести объективную оценку предприятия;

• принятия обоснованных управленческих решений. Инфляция искажает финансовую отчетность предприятия, поэтому периодическая переоценка имущества независимыми оценщиками позволяет повысить реалистичность финансовой отчетности, являющейся базой для принятия финансовых решений;

• осуществления инвестиционного проекта развития бизнеса. В этом случае для его обоснования необходимо знать исходную стоимость предприятия в целом, его собственного капитала, активов, бизнеса. Если же объектом сделки купли-продажи, кредитования, страхования, аренды или лизинга, внесения пая является какой-либо элемент имущества предприятия, а также если определяется налог на имущество и т.п., то отдельно оценивается необходимый объект, например недвижимость, машины и оборудование, нематериальные активы.

Оценка стоимости оборудования необходима в следующих случаях:[4]

• продажи некоторых единиц оборудования, приборов и оснастки по ряду причин: чтобы избавиться от ненужного, физически или морально устаревающего оборудования; расплатиться с кредиторами при неплатежеспособности; заменить оборудование более прогрессивным по экономическим и экологическим критериям;

• оформления залога под какую-то часть движимого имущества для обеспечения сделок и кредита;

• страхования движимого имущества;

• передачи машин и оборудования в аренду;

• организации лизинга машин и оборудования;

• определения налоговой базы для основных средств при исчислении налога на имущество;

• оформления машин и оборудования в качестве вклада в уставный капитал другого предприятия;

• оценки стоимости машин и оборудования при реализации инвестиционного проекта.

Оценка стоимости фирменного знака или других средств индивидуализации предприятия и его продукции (услуг) производится:[4]

1) при их перекупке, приобретении другой фирмой;

2) при предоставлении франшизы новым компаньонам, когда расширяется рынок сбыта и увеличивается объем продаж;

3) при установлении ущерба, нанесенного деловой репутации предприятия незаконными действиями со стороны других предприятий;

4) при использовании их в качестве вклада в уставный капитал;

5) при определении стоимости нематериальных активов.

Таким образом, обоснованность и достоверность оценки во многом зависят от того, насколько правильно определена область использования оценки: купля-продажа, получение кредита, страхование, налогообложение, реструктуризация.

1.3 Подходы к оценке бизнеса

Оценщики определяют рыночную стоимость бизнеса, используя три подхода: затратный, сравнительный(рыночный) и доходный. Каждый из них позволяет выделить те или иные характеристики оцениваемого объекта.[11]

1. Доходный подход

Если оценка осуществляется доходным подходом, основное внимание уделяется доходам от бизнеса, поскольку именно этот показатель является основным фактором, от которого будет зависеть, сколько стоит объект. Чем выше доходы от бизнеса, тем дороже стоит сам бизнес на рынке при других равных условиях. Оценщик учитывает не только величину дохода, но также период, за который он может быть получен, а кроме того, вид и уровень риска, сопровождающего процесс получения прибыли. Тщательно изучив рыночную информацию, оценщик осуществляет пересчет денежных потоков в общую сумму текущей стоимости.

При оценке данным способом рассчитывается текущая стоимость доходов, которые будут получены в будущем от использования бизнеса и его продажи после прогнозного периода.

Доходный подход состоит из двух методов: метода дисконтирования денежных потоков и метода капитализации дохода. В основу первого метода входит прогнозирование потоков от объекта оценки, дисконтирующихся впоследствии по дисконтной ставке, которая соответствует ставке дохода, отражающей риски инвестора. Второй метод подразумевает определение рыночной стоимости бизнеса по формуле V=D/R, где R – коэффициент капитализации, а D – чистый годовой доход.[11]

Несмотря на то, что бизнес в основном оценивается доходным подходом, для получения более точного результата оценки лучше использовать и остальные два подхода. Иногда сравнительный или затратный подходы смогут дать более четкую картину.

2. Сравнительный подход

Данный подход особенно подходит для оценки в том случае, если на рынке имеется несколько объектов, с которыми можно сравнить оцениваемый бизнес. На точность определения рыночной стоимости объекта напрямую влияет достоверность собранных оценщиком сведений о продажах аналогов.[11]

Оценщик собирает экономическую и финансовую информацию о предприятиях, по которым имеется информация о ценах сделок с пакетами акций, долями в уставном капитале. Если на рынке совершалось мало таких сделок, или между оценкой и продажей аналогичных объектов прошло слишком много времени, или рынок был нестабилен, результат оценки может стать недостаточно точным. Дело в том, что резкие изменения на рынке провоцируют искажение показателей.

В сравнительном подходе используется принцип замещения. Чтобы сравнить объект оценки с аналогами, оценщик выбирает бизнесы, с которыми тот конкурирует, т.е. подбираются компании по таким критериям, как: принадлежность к отрасли, размеры компании, вид выпускаемой продукции или предоставляемых услуг, стадия жизненного цикла, финансовые характеристики.[3]

Сравнительный подход включает в себя три метода: метод сделок, метод рынка капитала и метод отраслевых коэффициентов.

Используя метод сделок, оценщик изучает цены покупки контрольных пакетов акций предприятий-аналогов.

В основе метода рынка капитала лежат рыночные цены на акции фирм-аналогов. Инвестор, пользуясь принципом альтернативной инвестиции или замещения, может вложить средства или в данные фирмы, или в объект оценки. В связи с этим информация об аналоге, свободно продающем свои акции на рынке, после корректировки используется для расчета цены оцениваемого бизнеса.

В основе этих методов лежит определение мультипликаторов на базе финансовых показателей. Главное отличие метода сделок от метода рынка капитала заключается в том, что первый определяет уровень стоимости контрольного пакета акций, а второй определяет стоимость предприятия на уровне неконтрольного пакета.

Применение метода отраслевых коэффициентов основано на анализе практики продаж бизнеса. Статистическими методами выводятся зависимости между ценой продажи и каким-либо показателем. Этот метод в основном применяется для оценки небольших компаний и носит ориентировочный характер.

3. Затратный подход

Оценщики обычно используют данный подход для оценки бизнеса, не приносящего стабильных доходов, недавно созданного либо находящегося в стадии ликвидации.[11]

К методам затратного подхода относятся метод скорректированных чистых активов и метод ликвидационной стоимости.

Суть метода скорректированных чистых активов состоит в том, что из рыночной стоимости активов общества, определенной на дату оценки, вычитается текущая стоимость обязательств. В рыночной стоимости активов необходимо учитывать Гудвилл. Гудвилл(деловая репутация)-это нематериальное благо, которое представляет собой оценку деятельности лица( как физического, так и юридического) с точки зрения его деловых качеств.[3]

При использовании метода ликвидационной стоимости при расчете стоимости активов исключается Гудвилл. Главное отличие от метода скорректированных чистых активов состоит в том, что для продажи активов обществу необходимо платить комиссионные, нести расходы на демонтаж и снижать цену на активы для обеспечения ликвидности. В обязательствах дополнительно учитываются издержки на содержание управленческого персонала, налоги на продажу имущества.[3]

Так или иначе, все три вышеописанных подхода взаимосвязаны. При каждом из них используется информация о рынке. Но, несмотря на то, что в основе любого из этих подходов лежит рыночная информация, каждый из них связан с отдельным рыночным аспектом. Если рынок совершенный, то оценщик, используя три подхода к оценке, должен получить одинаковую величину рыночной стоимости бизнеса. Но чаще всего рынок не является совершенным, то есть на нем не наблюдается равновесия спроса и предложения. Следовательно, использование всех этих подходов может привести к получению совершенно разных результатов.[11]

2.Сравнительный подход2.1.Общая характеристика сравнительного подхода

Сравнительный подход предполагает, что ценность собственного капитала фирмы определяется тем, за сколько он может быть продан при наличии достаточно сформированного рынка. Другими словами, наиболее вероятной ценой стоимости оцениваемого бизнеса может быть реальная цена продажи сходной фирмы, зафиксированная рынком.

Теоретической основой сравнительного подхода, доказывающего возможность его применения, а также объективность результативной величины, являются следующие базовые положения.

Во-первых, оценщик использует в качестве ориентира реально сформированные рынком цены на сходные предприятия (акции). При наличии развитого финансового рынка фактическая цена купли-продажи предприятия в целом или одной акции наиболее интегрально учитывает многочисленные факторы, влияющие на величину стоимости собственного капитала предприятия. К таким факторам можно отнести соотношение спроса и предложения на данный вид бизнеса, уровень риска, перспективы развития отрасли, конкретные особенности предприятия и т.д. Это в конечном счете облегчает работу Оценщика, доверяющего рынку.

Во-вторых, сравнительный подход базируется на принципе альтернативных инвестиций. Инвестор, вкладывая деньги в акции, покупает, прежде всего, будущий доход. Производственные, технологические и другие особенности конкретного бизнеса интересуют инвестора только с позиции перспектив получения дохода. Стремление получить максимальный доход на размещенные инвестиции при адекватном риске и свободном размещении капитала обеспечивает выравнивание рыночных цен.

В-третьих, цена предприятия отражает его производственные и финансовые возможности, положение на рынке, перспективы развития. Следовательно, в сходных предприятиях должно совпадать соотношение между ценой и важнейшими финансовыми параметрами, такими как прибыль, дивидендные выплаты, объем реализации, балансовая стоимость собственного капитала. Отличительной чертой этих финансовых параметров является их определяющая роль в формировании дохода, получаемого инвестором.

Преимущества сравнительного подхода:[7]

— если есть достаточная информация об аналогах, получаются точные результаты;

— подход отражает рынок, учитывая реальное соотношение спроса и предложения на подобные объекты, так как основан на сравнении оцениваемого предприятия с аналогами, уже купленными недавно или акции которых свободно обращаются на финансовых рынках;

— в цене предприятия отражаются результаты его производственно- хозяйственной деятельности.

Недостатки сравнительного подхода:[7]

— базируется только на ретроспективной информации, практически не учитывает перспективы развития предприятия;

— сложно, а иногда невозможно собрать финансовую информацию об аналогах (из-за недостаточного развития фондового рынка многие акционерные общества не дают свои котировки на фондовый рынок, а закрытые акционерные общества, которых очень много, не раскрывают финансовую информацию);

— требуется вносить существенные корректировки из-за сильных различий предприятий между собой (различаются оборудование, ассортимент, стратегии развития, качество управления и т.д.).

Сравнительный подход реализуется посредством трех методов.[1]

1. Метод компании-аналога (метод рынка капитала) основан на реальных ценах акций открытых предприятий, сложившихся на фондовом рынке. Базой для сравнения служит цена на единичную акцию акционерного общества. Используется для оценки неконтрольного пакета акций.

2. Метод сделок— для сравнения берутся данные по продажам контрольных пакетов акций компаний либо о продажах предприятий целиком, например, при поглощениях или слияниях. Метод применяется при покупке контрольного пакета акций открытого предприятия, а также для оценки закрытых компаний, которые работают на том же сегменте рынка, что и открытые, и имеют аналогичные финансовые показатели. Включает анализ мультипликаторов.

3. Метод отраслевых коэффициентов— предполагает использование соотношений или показателей, основанных на данных о продажах компаний по отраслям и отражающих их конкретную специфику. Отраслевые коэффициенты рассчитываются специальными исследовательскими институтами на основе длительных статистических наблюдений за ценой продажи предприятий и их важнейшими производственно-финансовыми характеристиками.

2.2 Характеристика ценовых мультипликаторов

Определение рыночной стоимости собственного капитала предприятия сравнительным методом основано на использовании ценовых мультипликаторов. Ценовой мультипликатор — это коэффициент, показывающий соотношение между рыночной ценой предприятия или акции и финансовой базой. Финансовая база оценочного мультипликатора является, по сути, измерителем, отражающим финансовые результаты деятельности предприятия, к которым можно отнести не только прибыль, но и денежный поток, дивидендные выплаты, выручку от реализации и некоторые другие.[13]