Слайд 1СРАВНИТЕЛЬНЫЙ ПОДХОД В ОЦЕНКЕ БИЗНЕСА

Сравнительный (рыночный) подход основан на сравнении оцениваемого

объекта с аналогами, рыночная цена которых известна. Он предполагает, что наиболее вероятной величиной стоимости оцениваемого предприятия может быть реальная цена продажи аналогичной фирмы, зафиксированная рынком

Слайд 2СРАВНИТЕЛЬНЫЙ ПОДХОД В ОЦЕНКЕ БИЗНЕСА

метод рынка капитала;

метод сделок (метод

продаж);

метод отраслевых коэффициентов.

Слайд 3

МЕТОД РЫНКА КАПИТАЛА

Метод рынка капитала основан на рыночных ценах акций предприятия,

сходных с оцениваемым предприятием. Данные о стоимости акций сопоставимых аналогичных предприятий при соответствующих корректировках могут служить ориентирами для определения стоимости акций оцениваемого предприятия. Преимущество этой методики заключается в использовании фактической информации, имеющейся на фондовом рынке, а не прогнозных данных.

Слайд 4

АЛГОРИТМ МЕТОДА РЫНКА КАПИТАЛА

выбор компаний-аналогов;

2) определение рыночной стоимости компании-аналога;

3) составление

ценовых мультипликаторов по компании-аналогу;

4) расчет стоимости оцениваемой компании.

Слайд 5

1. Выбор компаний-аналогов.

На первом шаге происходит формирование списка компаний, которые могут

быть отобраны в качестве сопоставимых. В качестве критериев отбора могут быть использованы следующие характеристики:

• размер предприятия;

• структура капитала;

• рынки сбыта и закупок;

• стадия жизненного цикла;

• территориальное местоположение;

• степень независимости от ФПГ;

• индивидуальные особенности применяемой

системы бухгалтерского учета.

Слайд 6

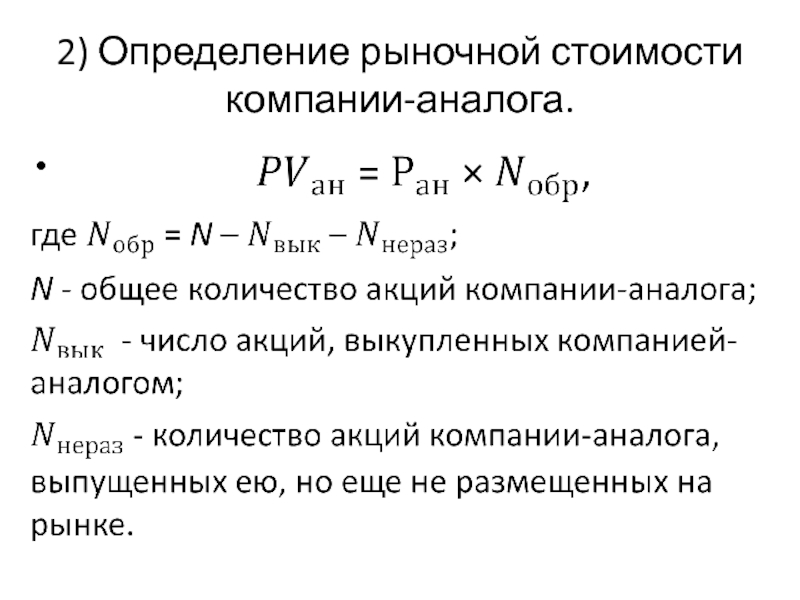

2) Определение рыночной стоимости компании-аналога.

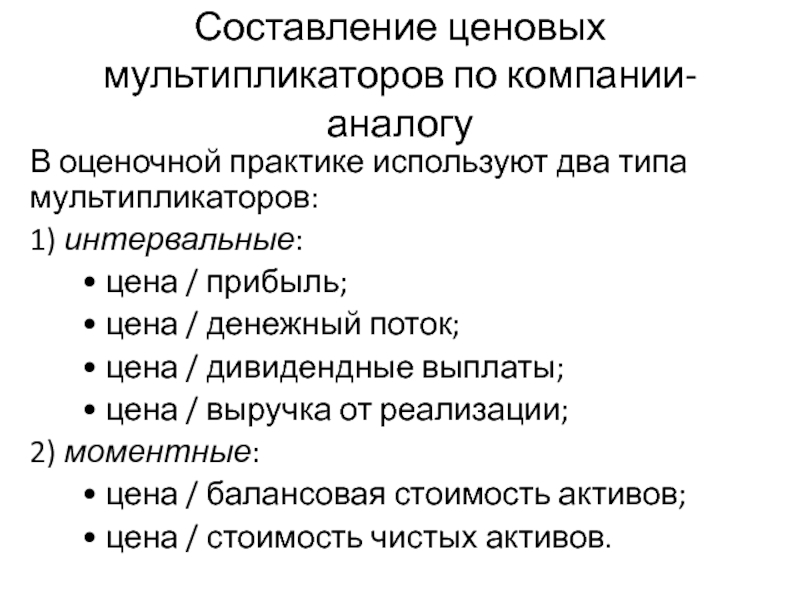

Слайд 73) Составление ценовых мультипликаторов по компании-аналогу

Для расчета мультипликатора необходимо:

1) определить цену

акции по всем компаниям, выбранным в качестве аналога, — это даст значение числителя в формуле;

2) вычислить финансовую базу (прибыль, выручку и т.п.) либо за определенный период времени, либо по состоянию на дату оценки — это будет величина знаменателя.

Слайд 8Составление ценовых мультипликаторов по компании-аналогу

В оценочной практике используют два типа мультипликаторов:

1)

интервальные:

• цена / прибыль;

• цена / денежный поток;

• цена / дивидендные выплаты;

• цена / выручка от реализации;

2) моментные:

• цена / балансовая стоимость активов;

• цена / стоимость чистых активов.

Слайд 94) Расчет стоимости оцениваемой компании.

Слайд 10

МЕТОД СДЕЛОК

Метод сделок — это частный случай метода рынка капитала и

основан на анализе цен приобретения контрольных пакетов акций сопоставимых предприятий или предприятий целиком. В данном случае анализируется информация не с фондового рынка, а с рынка слияний и поглощений. Главное отличие метода сделок от метода рынка капитала состоит в том, что первый определяет уровень стоимости контрольного пакета акций, позволяющего полностью управлять предприятием, тогда как второй определяет стоимость предприятия на уровне неконтрольного пакета.

Слайд 11МЕТОД ОТРАСЛЕВЫХ КОЭФФИЦИЕНТОВ

Метод отраслевых коэффициентов является модификацией рынка капитала. Ценовым мультипликатором

здесь выступает соотношение «Цена / Валовой доход» («Цена / Выручка», «Цена / Объем реализации»). Соответственно на третьем и четвертом этапах алгоритма метода рынка капитала используется этот мультипликатор и валовой доход оцениваемой компании в качестве базы, на которую умножается мультипликатор для получения стоимости оцениваемой компании.

Презентация на тему «Сравнительный подход к оценке бизнеса»

-

Скачать презентацию (0.11 Мб)

-

41 загрузок -

0.0 оценка

Ваша оценка презентации

Оцените презентацию по шкале от 1 до 5 баллов

- 1

- 2

- 3

- 4

- 5

Комментарии

Добавить свой комментарий

Аннотация к презентации

Презентация на тему «Сравнительный подход к оценке бизнеса» по экономике. Состоит из 24 слайдов. Размер файла 0.11 Мб. Каталог презентаций в формате powerpoint. Можно бесплатно скачать материал к себе на компьютер или смотреть его онлайн с анимацией.

-

Формат

pptx (powerpoint)

-

Количество слайдов

24

-

Слова

-

Конспект

Отсутствует

Содержание

-

Слайд 1

ОЦЕНКА БИЗНЕСА

Кафедра:Экономики и менеджментаПреподаватель: Батурина Ольга Андреевна

-

Слайд 2

План лекции

Сравнительный подход к оценке бизнеса

2

Особенности сравнительного подхода1 Условия применения

2 Этапы расчета (метод рынка капитала)

-

Слайд 3

Формируемые знания, умения и навыки

31 базовые знания по оценке бизнеса

2 умение работать с различными источниками информации

3 умение применять знания для решения поставленных задач

-

Слайд 4

Источники информации

4

Непериодическая литература:

А.Г Грязнова, М.А. Федотова, «Оценка бизнеса». – М: «Финансы и статистика», 2004.

Есипов В.Е., Маховикова Г.А., Терехова В.В. «Оценка бизнеса».- СПБ: Питер, 2001 г.Источники интернет:

-www.ocenchik.ru

-www.labrare.ru -

Слайд 5

Условия применения :

1 Наличие активного финансового рынка;2 Наличие доступной финансовой информации по большому числу компаний-аналогов;

-

Слайд 6

Условия применения :

3 Наличие достоверной информации о фактически совершенных сделках с компаниями-аналогами;4 Наличие специальных компаний, накапливающих информацию

-

Слайд 7

Сравнительный подход

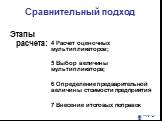

Этапы расчета:

1 Сбор информации о компаниях-аналогах;

2 Сопоставление списка компаний-аналогов;

3 Финансовый анализ компаний-аналогов

-

Слайд 8

Этапы расчета:

4 Расчет оценочных мультипликаторов;

5 Выбор величины мультипликатора;

6 Определение предварительной величины стоимости предприятия

7 Внесение итоговых поправок

-

Слайд 9

Сбор информации о компаниях-аналогах

Финансовая

информация

Рыночная (ценовая)

информация -

Слайд 10

Составление списка

«подозреваемых»

Составление списка

«кандидаты»

Составление списка

компаний-аналогов

Процесс отбора сопоставимых компаний-аналогов -

Слайд 11

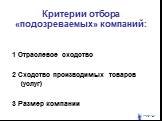

Критерии отбора «подозреваемых» компаний:

1 Отраслевое сходство2 Сходство производимых товаров (услуг)

3 Размер компании

-

Слайд 12

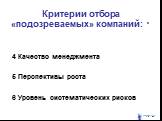

Критерии отбора «подозреваемых» компаний: :

4 Качество менеджмента5 Перспективы роста

6 Уровень систематических рисков

-

Слайд 13

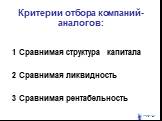

Критерии отбора компаний-аналогов:

1 Сравнимая структура капитала2 Сравнимая ликвидность

3 Сравнимая рентабельность

-

Слайд 14

Финансовый анализ компаний-аналогов:

1 Определение рейтинга оцениваемой компании в списке компаний-аналогов2 Обоснование степени доверия к информации по выбранным компаниям-аналогам

3 Создание основы для расчета оценочных мультипликаторов

-

Слайд 15

Оценочный мультипликатор —

это коэффициент, показывающий соотношение между рыночной ценой предприятия и финансовой базой -

Слайд 16

Виды оценочных мультипликаторов

Моментные

Интервальные -

Слайд 17

Виды интервальных мультипликаторов:

1 Цена / прибыль

2 Цена / денежный поток

-

Слайд 18

Виды интервальных мультипликаторов:

3 Цена / дивидендные выплаты

4 Цена / выручка от реализации

-

Слайд 19

Моментныемультипликаторы:

1 Цена / балансовая стоимости активов2 Цена / стоимость чистых активов

-

Слайд 20

Процесс формирования стоимости предприятия:

1 Выбор величины мультипликатора2 Взвешивание промежуточных результатов

3 Внесение итоговых поправок

-

Слайд 21

Внесение итоговых поправок:

1 Учет активов не участвующих в производстве, получении прибыли

2 Учет фактической величины собственного оборотного капитала

-

Слайд 22

Вопросы для самопроверки

22

На кокам принципе основан сравнительный подход?Назовите основные условия применения сравнительного подхода?

Что такое оценочный мультипликатор?

Назовите примеры интервальных мультипликаторов?

Какие методы сравнительного подхода вам известны?

-

Слайд 23

СПАСИБО

ЗА

ВНИМАНИЕ -

Слайд 24

24

Использование материалов презентацииИспользование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления.

Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов.

Посмотреть все слайды

Сообщить об ошибке

Похожие презентации

Спасибо, что оценили презентацию.

Мы будем благодарны если вы поможете сделать сайт лучше и оставите отзыв или предложение по улучшению.

Добавить отзыв о сайте

Слайд 1

Описание слайда:

Тема 2.

Сравнительный (рыночный ) подход

в оценке стоимости предприятия (бизнеса)

Слайд 2

Слайд 3

Описание слайда:

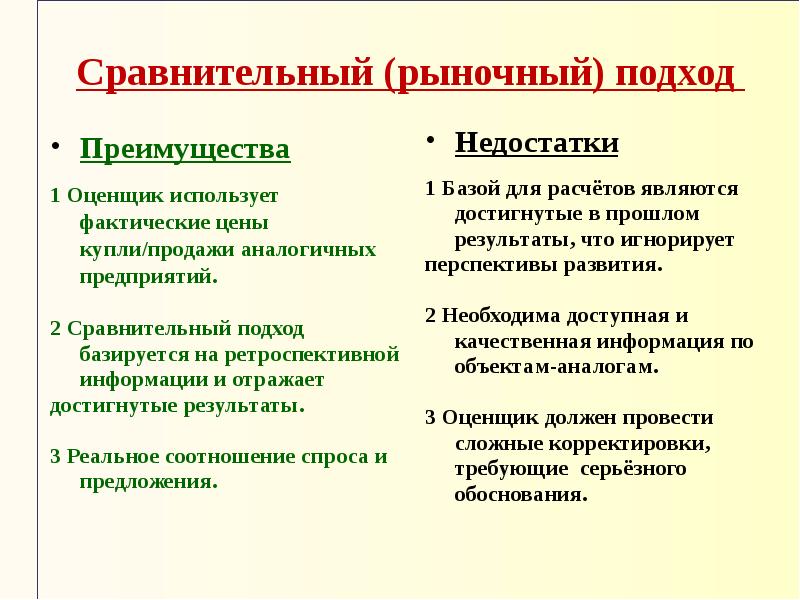

Сравнительный (рыночный) подход

Преимущества

1 Оценщик использует фактические цены купли/продажи аналогичных предприятий.

2 Сравнительный подход базируется на ретроспективной информации и отражает

достигнутые результаты.

3 Реальное соотношение спроса и предложения.

Слайд 4

Описание слайда:

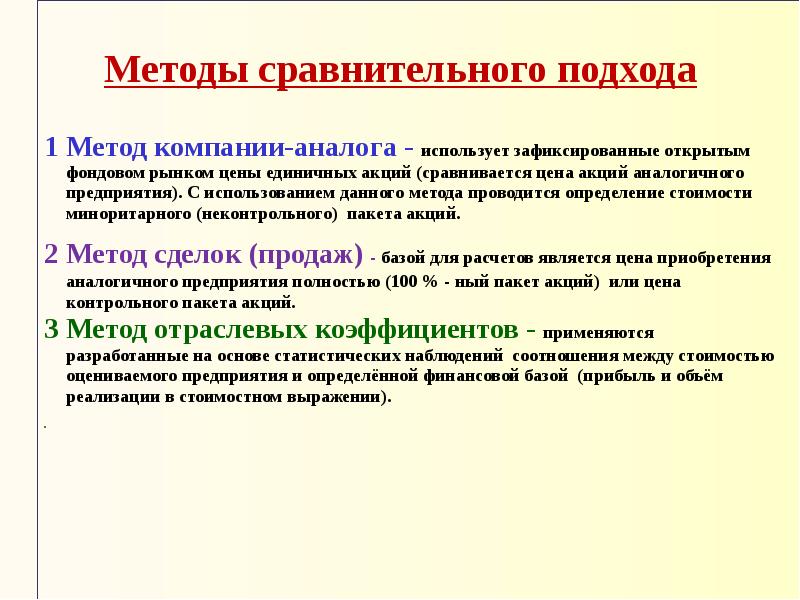

Методы сравнительного подхода

1 Метод компании-аналога — использует зафиксированные открытым фондовом рынком цены единичных акций (сравнивается цена акций аналогичного предприятия). С использованием данного метода проводится определение стоимости миноритарного (неконтрольного) пакета акций.

2 Метод сделок (продаж) — базой для расчетов является цена приобретения аналогичного предприятия полностью (100 % — ный пакет акций) или цена контрольного пакета акций.

3 Метод отраслевых коэффициентов — применяются разработанные на основе статистических наблюдений соотношения между стоимостью оцениваемого предприятия и определённой финансовой базой (прибыль и объём реализации в стоимостном выражении).

.

Слайд 5

Описание слайда:

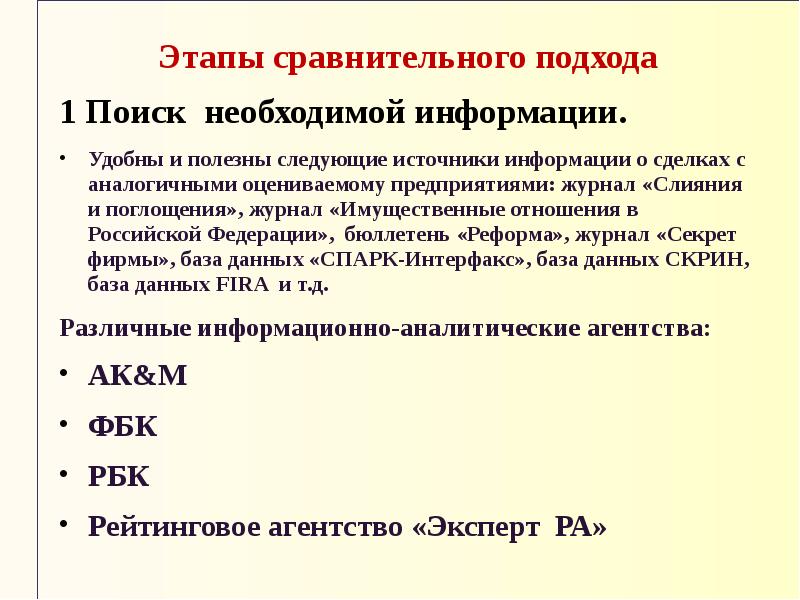

Этапы сравнительного подхода

1 Поиск необходимой информации.

Удобны и полезны следующие источники информации о сделках с аналогичными оцениваемому предприятиями: журнал «Слияния и поглощения», журнал «Имущественные отношения в Российской Федерации», бюллетень «Реформа», журнал «Секрет фирмы», база данных «СПАРК-Интерфакс», база данных СКРИН, база данных FIRA и т.д.

Различные информационно-аналитические агентства:

АК&М

ФБК

РБК

Рейтинговое агентство «Эксперт РА»

Слайд 6

Описание слайда:

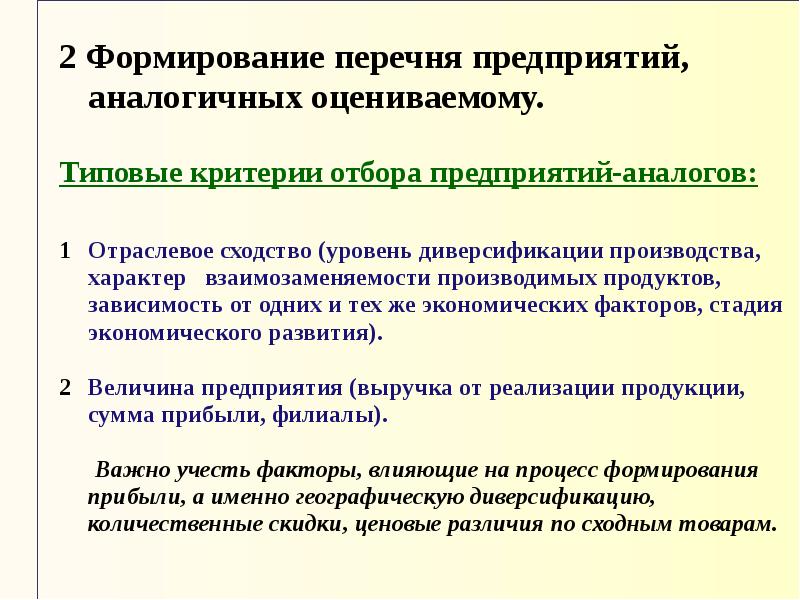

2 Формирование перечня предприятий, аналогичных оцениваемому.

Типовые критерии отбора предприятий-аналогов:

Отраслевое сходство (уровень диверсификации производства, характер взаимозаменяемости производимых продуктов, зависимость от одних и тех же экономических факторов, стадия экономического развития).

2 Величина предприятия (выручка от реализации продукции, сумма прибыли, филиалы).

Важно учесть факторы, влияющие на процесс формирования прибыли, а именно географическую диверсификацию, количественные скидки, ценовые различия по сходным товарам.

Слайд 7

Описание слайда:

Этапы сравнительного подхода

Типовые критерии отбора предприятий-аналогов:

Перспективы роста.

Оценивается степень влияния на перспективы роста трёх основных факторов: общего уровня инфляции, перспектив отрасли в целом, индивидуальных возможностей предприятия в рамках отрасли.

4 Финансовый риск.

Необходимо проанализировать соотношение собственных и заёмных средств, ликвидность активов и баланса в целом.

5 Качество менеджмента.

Слайд 8

Описание слайда:

Этапы сравнительного подхода

3 Проведение финансового анализа.

Слайд 9

Описание слайда:

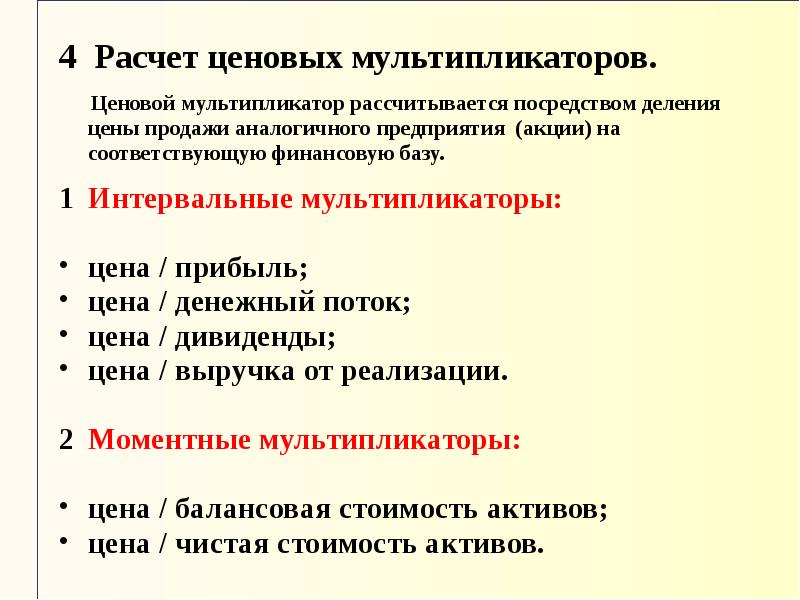

4 Расчет ценовых мультипликаторов.

Ценовой мультипликатор рассчитывается посредством деления цены продажи аналогичного предприятия (акции) на соответствующую финансовую базу.

Интервальные мультипликаторы:

цена / прибыль;

цена / денежный поток;

цена / дивиденды;

цена / выручка от реализации.

Моментные мультипликаторы:

цена / балансовая стоимость активов;

цена / чистая стоимость активов.

Слайд 10

Описание слайда:

Этапы сравнительного подхода

5 Выбор вида мультипликатора.

Слайд 11

Описание слайда:

Этапы сравнительного подхода

6 Определение величины стоимости предприятия (бизнеса)

6.1 Выбор величины мультипликатора.

6.2 Расчет стоимости предприятия (бизнеса).

6.3 Внесение итоговых корректировок.

Слайд 12

Тема:Методы сравнительного подхода

оценки бизнеса.

ВОПРОСЫ:

Содержание и особенности применения сравнительного (рыночного) подхода к оценке бизнеса. Метод отраслевых коэффициентов. Метод рынка капитала. Метод сделок. Основные принципы отбора предприятий — аналогов. Характеристика ценовых мультипликаторов. Порядок расчета и использования в процессе оценки. Итоговые корректировки. Итоговые корректировки. Преимущества и недостатки подхода.

Сравнительный подход предполагает, что ценность собственного капитала фирмы определяется той суммой, за которую она может быть продана при наличии достаточно сформированного рынка. Другими словами, наиболее вероятной ценой бизнеса может быть реальная цена продажи сходной фирмы, зафиксированная рынком.

Общая методология рыночного подхода к оценке бизнеса сводится к следующему:

- объектом оценки является некоторая закрытая компания или формально открытая компания, чьи акции недостаточно ликвидны; (ЛИКВИДНОСТЬ -1) способность предприятия своевременно выполнять свои платежные обязательства; 2) способность актива быстро переводиться в деньги.)

- среди открытых компаний с достаточно ликвидными акциями отыскивается компания-аналог;

- за основу берется рыночная стоимость акций компании-аналога и общего их находящегося в обращении количества;

- указанное соотношение – мультипликатор умножается на соответствующие показатели текущих финансовых результатов оцениваемой компании. Тем самым и оценивается предположительная стоимость рассматриваемой закрытой компании, которая наблюдалась бы на фондовом рынке, если бы ее акции были на этом рынке размещены и достаточно ликвидны.

Теоретической основой сравнительного подхода, доказывающей возможность его применения, а также объективность результативной величины, являются следующие базовые положения.

Во-первых, оценщик использует в качестве ориентира реально сформированные рынком цены на сходные предприятия либо их акции. К таким факторам можно отнести: соотношение спроса и предложения на данный вид бизнеса; уровень риска; перспективы развития отрасли; конкретные особенности предприятия.

Во-вторых, сравнительный подход базируется на принципе альтернативных инвестиций. Инвестор, вкладывая деньги в акции, покупает прежде всего будущий доход. Производственные, технологические и другие особенности конкретного бизнеса интересуют инвестора только с позиции перспектив получения дохода. Стремление получить максимальный доход на вложенный капитал при адекватном уровне риска и свободном размещении инвестиций обеспечивает выравнивание рыночных цен.

В-третьих, цена предприятия отражает его производственные и фнансовые возможности, положение на рынке, перспективы развития. Следовательно, в сходных предприятиях должно совпадать соотношение между ценой и важнейшими финансовыми параметрами, такими, как прибыль, дивидендные выплаты, объем реализации, балансовая стоимость собственного капитала. Отличительной чертой этих финансовых параметров выступает их определяющая роль в формировании дохода, получаемого инвестором.

Условия применения сравнительного подхода:

- наличие активного финансового рынка;

- открытость рынка или доступность финансовой информации, необходимой оценщику.

- наличие специальных служб, накапливающих ценовую и финансовую информацию. Формирование соответствующего банка данных облегчит работу оценщика.

Важно также, что рыночный подход адекватен оценке предприятия как действующего, потому, что используемая в нем для оценки компания-аналог является действующей и оценивается фондовым рынком как действующая.

Рыночный подход к оценке бизнеса реализуется тремя методами оценки:

- методом рынка капитала;

- методом сделок;

- методом «отраслевой специфики».

Метод рынка капитала.

Оценка предприятия методом компании-аналога состоит из следующих этапов:

-сбор необходимой информации;

-составление списка аналогичных предприятий;

-финансовый анализ;

-расчет ценовых мультипликаторов;

-выбор величины мультипликатора, которую целесообразно применить к оцениваемой компании;

-вычисляется оценочная стоимость рассматриваемой компании – предмета оценки

-определение итоговой величины стоимости методом взвешивания прожуточных результатов;

-внесение итоговых корректировок.

МУЛЬТИПЛИКАТОР – коэффициент, отражающий соотношение между ценой компании и ее финансовыми показателями. В оценочной деятельности используется два типа мультипликаторов, интервальные – цена/прибыль, цена/денежный поток, цена/дивиденды, цена/выручка от реализации; моментные – цена/чистые активы и др.

МОДЕЛЬ ГОРДОНА – формула оценки стоимости объекта в после прогнозный период, построенная на капитализации готового дохода после прогноза периода при помощи коэффициента, рассчитанного как разница между ставкой дисконтирования и долгосрочными темпами роста.

МУЛЬТИПЛИКАТОР ЦЕНА/ВЫРУЧКА ОТ РЕАЛИЗАЦИИ – коэффициент, характеризующий соотношение между иной предприятия и стоимостью готового объема выручки от реализуемой продукции и услуг. Используется для оценки предприятий сферы услуг, а также предприятий, производящих узкую номенклатуру продукции.

РОЯЛТИ – периодическая выплата лицензионного вознаграждения в виде отчислений от стоимости произведенной по лицензии продукции; в форме процента от объема продажи, начисленного от суммы прибыли.

СТАВКА ДИСКОНТИРОВАНИЯ – процентная ставка, используемая для приведения ожидаемых будущих доходов (расходов) к текущей стоимости.

Основным инструментом определения рыночной стоимости собственного капитала предприятия при сравнительном подходе являются ценовые мультипликаторы. Ценовой мультипликатор отражает соотношение между рыночной ценой предприятия и каким-либо его показателем, характеризующим результаты производственной и финансовой деятельности. В качестве таких показателей можно использовать не только прибыль, но и денежный поток, дивидендные выплаты, выручку от реализации и др.

Ценовой мультипликатор рассчитывается по всем аналогичным предприятиям. Для оценки рыночной стоимости оцениваемой компании выбранная аналитиком величина ценового мультипликатора используется как множитель к ее аналогичному показателю.

В оценочной практике используются два типа ценовых мультипликаторов: интервальные и моментные.

К интервальным можно отнести мультипликаторы:

- «Цена/Прибыль»;

- «Цена/Денежный поток»;

- «Цена/Дивиденды»;

- «Цена/Выручка от реализации»;

- «Цена/Физический объем».

Моментные мультипликаторы таковы: - «Цена/Балансовая стоимость активов»;

- «Цена/ Чистая стоимость активов».

Мультипликаторы «Цена/Прибыль», «Цена/Денежный поток». Данная группа мультипликаторов является самой распространенной при оценке предприятия, так как информация о прибыли оцениваемой компании и компаний-аналогов наиболее доступна. Для расчета мультипликатора используется любой показатель прибыли, который может быть получен аналитиком в процессе ее распределения. Поэтому, кроме показателя чистой прибыли, можно применять прибыль до налогообложения, прибыль до уплаты процентов и налогов и т.д. Главное требование — полная идентичность используемого показателя для аналога и оцениваемой фирмы.

Базой для расчета этого мультипликатора может служить не только сумма прибыли, полученная в последний год перед датой оценки. Оценщик может использовать среднегодовую величину прибыли, вычисленную за последние пять лет. Оценочный период можно увеличить или уменьшить в зависимости от имеющейся информации и наличия экстраординарных ситуаций, искажающих основную тенденцию динамики прибыли.

Мультипликатор «Цена/Дивиденды». Данный мультипликатор может рассчитываться как на базе фактически выплаченных дивидендов, так и на основе потенциальных дивидендных выплат. Под потенциальными дивидендами понимаются типичные дивидендные выплаты, рассчитанные по группе сходных предприятий на основе сравнения их фактических дивидендных выплат и чистой прибыли.

Возможность применения того или иного мультипликатора данной группы зависит от целей оценки

Мультипликаторы «Цена/Выручка от реализации», «Цена/Физический объем». Мультипликатор «Цена/Выручка от реализации» используется редко, в основном для проверки объективности результатов, получаемых другими способами.

Используется при: оценке предприятий сферы услуг (реклама, страхование, ритуальные услуги и т.д.), если цель оценки — поглощение компании.

Выбор величины мультипликатора, которую целесообразно применить к оцениваемой компании. Это наиболее сложный и ответственный этап, требующий особенно тщательного обоснования, зафиксированного впоследствии в отчете об оценке, представляемом заказчику. Поскольку одинаковых компаний не существует, диапазон величины одного и того же вида ценового мультипликатора, рассчитанного по списку компаний-аналогов, может быть широким.

Достоинства и недостатки сравнительного подхода

Сравнительный подход обладает рядом преимуществ и недостатков, которые должен учитывать профессиональный оценщик.

Преимущества сравнительного подхода:

- оценщик ориентируется на фактические цены купли-продажи сходных предприятий. В данном случае цена определяется рынком.

- подход базируется на ретроинформации и, следовательно, отражает фактически достигнутые результаты производственно-финансовой деятельности предприятия, в то время как доходный подход ориенирован на прогнозы относительно будущих доходов.

- реальное отражение спроса и предложения на данный объект инвестирования, поскольку цена фактически совершенной сделки наиболее интегрально учитывает ситуацию на рынке.

При использовании других подходов оценщик определяет стоимость предприятия на основе произведенных расчетов.

Недостатки сравнительного подхода, ограничивающие его использование в оценочной практике:

- базой для расчета являются достигнутые в прошлом финансовые результаты. Следовательно, метод игнорирует перспективы развития предприятия.

- сравнительный подход возможен только при наличии разносторонней финансовой информации не только по оцениваемому предприятию, но и по большому числу сходных фирм, отобранных оценщиком в качестве аналогов. Получение дополнительной информации от предпритий-аналогов — сложный и дорогостоящий процесс.

- оценщик должен делать сложные корректировки, вносить поправки в итоговую величину и промежуточные расчеты, требующие серьезного обоснования. Это связано с тем, что на практике не существует абсолютно одинаковых предприятий. Оценщик обязан выявить различия и определить пути их нивелирования при определении итоговой величины стоимости.

Слайд 1

Тема 3.

Сравнительный (рыночный ) подход

в оценке стоимости предприятия (бизнеса)

Слайд 2

Сравнительный (рыночный) подход

Преимущества

1 Оценщик использует фактические цены купли/продажи аналогичных

предприятий.

2 Сравнительный подход базируется на ретроспективной информации и отражает

достигнутые результаты.

3 Реальное соотношение спроса и предложения.

Недостатки

1 Базой для расчётов являются достигнутые в прошлом результаты, что игнорирует

перспективы развития.

2 Необходима доступная и качественная информация по объектам-аналогам.

3 Оценщик должен провести сложные корректировки, требующие серьёзного обоснования.

Слайд 3

Методы сравнительного подхода

1 Метод компании-аналога — использует зафиксированные открытым фондовом

рынком цены единичных акций (сравнивается цена акций аналогичного предприятия). С использованием данного метода проводится определение стоимости миноритарного (неконтрольного) пакета акций.

2 Метод сделок (продаж) — базой для расчетов является цена приобретения аналогичного предприятия полностью (100 % — ный пакет акций) или цена контрольного пакета акций.

3 Метод отраслевых коэффициентов — применяются разработанные на основе статистических наблюдений соотношения между стоимостью оцениваемого предприятия и определённой финансовой базой (прибыль и объём реализации в стоимостном выражении).

.

Слайд 4

Этапы сравнительного подхода

1 Поиск необходимой информации.

Удобны и полезны следующие

источники информации о сделках с аналогичными оцениваемому предприятиями: журнал «Слияния и поглощения», журнал «Имущественные отношения в Российской Федерации», бюллетень «Реформа», журнал «Секрет фирмы», база данных «СПАРК-Интерфакс», база данных СКРИН, база данных FIRA и т.д.

Различные информационно-аналитические агентства:

АК&М

ФБК

РБК

Рейтинговое агентство «Эксперт РА»

Слайд 5

2 Формирование перечня предприятий, аналогичных оцениваемому.

Типовые критерии отбора предприятий-аналогов:

Отраслевое

сходство (уровень диверсификации производства, характер взаимозаменяемости производимых продуктов, зависимость от одних и тех же экономических факторов, стадия экономического развития).

2 Величина предприятия (выручка от реализации продукции, сумма прибыли, филиалы).

Перспективы роста.

4 Финансовый риск.

5 Качество менеджмента.

Слайд 6

3 Проведение финансового анализа.

4 Расчет ценовых мультипликаторов.

Ценовой

мультипликатор рассчитывается посредством деления цены продажи аналогичного предприятия (акции) на соответствующую финансовую базу.

Интервальные мультипликаторы:

цена / прибыль;

цена / денежный поток;

цена / дивиденды;

цена / выручка от реализации.

Моментные мультипликаторы:

цена / балансовая стоимость активов;

цена / чистая стоимость активов.

Слайд 7

5 Выбор вида мультипликатора.

6 Определение величины стоимости предприятия (бизнеса)

6.1 Выбор

величины мультипликатора.

6.2 Расчет стоимости предприятия (бизнеса).

6.3 Внесение итоговых корректировок.

Слайд 8

Спасибо за внимание!

Презентацию на тему «Сравнительный подход к оценке бизнеса»

можно скачать абсолютно бесплатно на нашем сайте. Предмет

проекта: Экономика. Красочные слайды и иллюстрации помогут вам

заинтересовать своих одноклассников или аудиторию.

Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад — нажмите на

соответствующий текст под плеером. Презентация

содержит 24 слайд(ов).

Слайд 1

ОЦЕНКА БИЗНЕСА

Кафедра: Экономики и менеджмента Преподаватель: Батурина Ольга Андреевна

Слайд 2

План лекции Сравнительный подход к оценке бизнеса

Особенности сравнительного подхода 1 Условия применения 2 Этапы расчета (метод рынка капитала)

Слайд 3

Формируемые знания, умения и навыки

1 базовые знания по оценке бизнеса 2 умение работать с различными источниками информации 3 умение применять знания для решения поставленных задач

Слайд 4

Источники информации

Непериодическая литература: А.Г Грязнова, М.А. Федотова, «Оценка бизнеса». – М: «Финансы и статистика», 2004. Есипов В.Е., Маховикова Г.А., Терехова В.В. «Оценка бизнеса».- СПБ: Питер, 2001 г. Источники интернет: -www.ocenchik.ru -www.labrare.ru

Слайд 5

Условия применения :

1 Наличие активного финансового рынка; 2 Наличие доступной финансовой информации по большому числу компаний-аналогов;

Слайд 6

3 Наличие достоверной информации о фактически совершенных сделках с компаниями-аналогами; 4 Наличие специальных компаний, накапливающих информацию

Слайд 7

Сравнительный подход

Этапы расчета:

1 Сбор информации о компаниях-аналогах; 2 Сопоставление списка компаний-аналогов; 3 Финансовый анализ компаний-аналогов

Слайд 8

4 Расчет оценочных мультипликаторов; 5 Выбор величины мультипликатора; 6 Определение предварительной величины стоимости предприятия 7 Внесение итоговых поправок

Слайд 9

Сбор информации о компаниях-аналогах

Финансовая информация

Рыночная (ценовая) информация

Слайд 10

Составление списка «подозреваемых»

Составление списка «кандидаты»

Составление списка компаний-аналогов

Процесс отбора сопоставимых компаний-аналогов

Слайд 11

Критерии отбора «подозреваемых» компаний:

1 Отраслевое сходство 2 Сходство производимых товаров (услуг) 3 Размер компании

Слайд 12

Критерии отбора «подозреваемых» компаний: :

4 Качество менеджмента 5 Перспективы роста 6 Уровень систематических рисков

Слайд 13

Критерии отбора компаний-аналогов:

1 Сравнимая структура капитала 2 Сравнимая ликвидность 3 Сравнимая рентабельность

Слайд 14

Финансовый анализ компаний-аналогов:

1 Определение рейтинга оцениваемой компании в списке компаний-аналогов 2 Обоснование степени доверия к информации по выбранным компаниям-аналогам 3 Создание основы для расчета оценочных мультипликаторов

Слайд 15

Оценочный мультипликатор —

это коэффициент, показывающий соотношение между рыночной ценой предприятия и финансовой базой

Слайд 16

Виды оценочных мультипликаторов

Моментные Интервальные

Слайд 17

Виды интервальных мультипликаторов:

1 Цена / прибыль 2 Цена / денежный поток

Слайд 18

3 Цена / дивидендные выплаты 4 Цена / выручка от реализации

Слайд 19

Моментные мультипликаторы:

1 Цена / балансовая стоимости активов 2 Цена / стоимость чистых активов

Слайд 20

Процесс формирования стоимости предприятия:

1 Выбор величины мультипликатора 2 Взвешивание промежуточных результатов 3 Внесение итоговых поправок

Слайд 21

Внесение итоговых поправок:

1 Учет активов не участвующих в производстве, получении прибыли 2 Учет фактической величины собственного оборотного капитала

Слайд 22

Вопросы для самопроверки

На кокам принципе основан сравнительный подход? Назовите основные условия применения сравнительного подхода? Что такое оценочный мультипликатор? Назовите примеры интервальных мультипликаторов? Какие методы сравнительного подхода вам известны?

Слайд 23

СПАСИБО ЗА ВНИМАНИЕ

Слайд 24

Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления. Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов.

Слайды презентации

Слайд 1

Сравнительный подход к оценки

стоимости предприятия

Слайд 2

Справка

В стандарте оценки BVS-I (Business Valuation

Standards)

Американской Ассоциации Оценщиков

(American Society of Appraisers) используется

термин

«рыночный подход» (market approach).

Это общий способ определения стоимости

предприятия

или его капитала, в рамках которого

применяют один или более методов, основанных

на сравнении данного предприятия с

аналогичными, уже проданными компаниями.

Слайд 3

Сравнительный подход — это совокупность методов расчета

стоимости объекта оценки,

основанных на сравнении, данного

объекта с аналогичными объектами, в

отношении которых имеется

информация о ценах сделок купли-продажи.

Данный подход (иногда называемый рыночным ) предполагает, что

ценность активов определяется тем, за сколько они могут быть

проданы при наличии сформированного рынка, т.е. наиболее

вероятной величиной стоимости оцениваемой компании может быть

реальная цена продажи аналогичной фирмы, зафиксированная

рынком.

Слайд 4

Особенностью сравнительного подхода к оценке

компаний, активов или акций является

ориентация

итоговой величины стоимости, с одной стороны, на

рыночные

цены купли-продажи сходных компаний, а с

другой стороны — на

фактически достигнутые

финансовые результаты.

Слайд 5

Предприятия-аналоги должны относиться к той же

отрасли, что и оцениваемая

компания, а также быть

сходны по следующим основным финансовым

и

производственным характеристикам:

размер компании (выручка, численность, стоимость

активов и т.

д.);

ассортимент;

товарная и территориальная диверсификация;

технологическая и техническая оснащенность;

риски, связанные с работой;

сопоставимость предполагаемой сделки (форма сделки,

условия финансирования, условия оплаты и т. д.).

Слайд 6

Особое внимание уделяется:

теоретическому обоснованию сравнительного подхода,

сфере его использования, особенностям

применяемых

методов расчета оценочных показателей;

критериям отбора аналогичных компаний;

характеристике важнейших

ценовых мультипликаторов и

особенностям их использования в оценочной практике;

основным этапам

формирования итоговой величины

стоимости;

расчету величин мультипликаторов, обоснованию

системы весов для промежуточных результатов,

внесению поправок.

Слайд 7

Положения сравнительного подхода к оценки

стоимости предприятия

При оценке стоимости

в качестве ориентира используются реально

сформированные рынком цены на

аналогичные предприятия (активы,

акции).

Инвестор, вкладывая средства в компанию или ее

активы, использует

принцип альтернативных инвестиций, т. е. из возможных

направлений вложенных средств стремится получить максимальный

доход на размещенный капитал при одинаковом уровне риска.

Инвестор, вкладывая деньги в активы, покупает, прежде всего,

будущий доход. Производственные, технологические и другие

особенности конкретного производства интересуют инвестора только

с позиций перспектив получения дохода.

Цена компании отражает ее производственные и финансовые

возможности, положение на рынке, перспективы развития.

Слайд 8

Методы сравнительного подхода к оценки

стоимости компании

метод компании-аналога (рыночный метод)

метод

сделок

метод отраслевых коэффициентов

Слайд 9

Метод компании-аналога (метод рынка

капитала) основан на использовании цен,

сформированных

организованным фондовым

рынком.

Например , базой

для сравнения служит цена на

единичную акцию акционерных обществ

открытого

типа. Следовательно, в чистом виде

данный метод используется для оценки

неконтрольного (миноритарного) пакета акций.

Слайд 10

Метод сделок (метод продаж)

ориентирован на цены приобретения

компании в

целом либо контрольного

пакета акций, что определяет сферу

применения

данного метода.

Слайд 11

Метод отраслевых коэффициентов (отраслевых

соотношений) основан на использовании рекомендуемых

соотношений

между ценой и определенными

финансовыми параметрами. Отраслевые коэффициенты

рассчитаны

на основе длительных статистических

наблюдений за ценой продажи компаний и

их

важнейшими производственно-финансовыми

характеристиками.

Слайд 12

Опыт западных оценочных фирм свидетельствует:

бухгалтерские фирмы и рекламные агентства продаются

соответственно за 0,5 и 0,7 годовой выручки;

рестораны и туристические

агентства – соответственно за

0,25 – 0,5 и 0,04 –

0,1 валовой выручки;

автозаправочные станции – за 1,2-2,0 месячной выручки;

предприятия розничной торговли – за 0,75-1,5 от

величины чистого годового дохода, увеличенной на

стоимость оборудования и запасов, которыми располагает

оцениваемое предприятие;

машиностроительные предприятия – за 1,05-2,5 суммы

чистого дохода и запасов.

Слайд 13

Суть сравнительного подхода при определении

стоимости компаний заключается в следующем:

Выбирается

предприятие, аналогичное оцениваемому, которое было

недавно продано. Рассчитывается соотношение

между ценой

продажи и каким-либо финансовым показателем на предприятии-

аналоге. Это

соотношение называется мультипликатором.

Умножив величину мультипликатора на тот же базовый финансовый

показатель оцениваемой компании, получаем ее стоимость.

Например, необходимо оценить компанию, получившую в истекшем

году чистую прибыль в размере 150 млн. руб. Известно, что недавно

была продана сходная компания за 3000 млн. руб., чистая прибыль

которой составила 300 млн. руб. Рассчитаем мультипликатор

«цена/чистая прибыль» по компании-аналогу: 3000 : 300 = 10, откуда

стоимость оцениваемой компании: 150 • 10 = 1500 млн. руб.

Слайд 14

Преимущества сравнительного подхода:

Основу оценки составляют рыночные данные о ценовой

информации. Таким образом, оценщик ориентирует

покупателя на фактические цены

купли-продажи,

учитывающие ситуацию на рынке.

Отражение реального спроса и предложения

на данный

объект инвестирования . Возможность выбора позволяет

инвестору вкладывать капитал в компанию,

обеспечивающую оптимальное соотношение между ценой

объекта инвестирования прогнозируемым доходом и

уровнем риска.

Слайд 15

Недостатки сравнительного подхода:

Во-первых, базой для расчета мультипликаторов служат

ретроспективные данные,

т.е. достигнутые в прошлом

финансовые показатели. Следовательно, этот метод

не

учитывает возможностей компании в будущем.

Во-вторых, при определении степени

сходства

сравниваемых компаний с оцениваемой, а также для расчета

всех мультипликаторов оценщик должен располагать

разносторонней финансовой информацией. Получение

дополнительной информации по специальному вопросу от

компаний-аналогов достаточно сложно.

В-третьих, поскольку абсолютно сходных предприятий

практически не существует, для обеспечения необходимой

сопоставимости оценщик должен делать сложные

корректировки, выполнять расчеты и вносить некоторые

поправки, требующие серьезного обоснования.

Слайд 16

Этапы оценки стоимости компании при

сравнительном походе

сбор необходимой информации;

составление списка

аналогичных предприятий;

финансовый анализ;

расчет мультипликаторов;

выбор величины мультипликатора;

определение итоговой величины

стоимости компании;

внесение итоговых корректировок.

Слайд 17

Сбор необходимой информации о компании

Сравнительный подход использует два типа информации:

рыночная

(ценовая) информация;

финансовая информация.

Современный российский рынок располагает

следующими основными

источниками, предлагающими информацию ценах на акции

компании:

информационное агентство

«Финмаркет»: «Внебиржевой рынок.

Ежедневный информационный бюллетень о предложениях на

покупку/продажу ценных бумаг», «Финансовый маркетинг.

Ежедневный информационный бюллетень о состоянии финансовых

рынков»;

АК&М: «Исследование активности рынков акций 12 крупнейших

предприятий»;

информация агентства «Рейтер»;

зарубежные источники.

Слайд 18

Составление списка аналогичных предприятий.

Определяется максимально возможное число предприятий ,

имеющих

сложившуюся на рынке цену купли-продажи. Критерии

сопоставимости на этом

этапе достаточно свободны, в первую

очередь это сходство отрасли, производимой

продукции (услуг),

объем производства, соотношение собственных и заемных средств,

сопоставимость определяется на основе информации, публикуемой в

печати.

Составляется список . Затем он меняется, поскольку требуется

дополнительная информация сверх публикуемой в печати, а ее

можно собрать непосредственно в компаниях. Поэтому

первоначальный список может сократиться из-за отказа некоторых

компаний в пре, доставлении необходимых сведений, а также из-за

плохого качества или недостоверности информации.

Составляется окончательный перечень, компаний-аналогов.

Включение предприятий в этот список основано на тщательном

анализе дополнительно полученной информации. На этом этапе

ужесточаются критерии сопоставимости, рассматриваются уровень

диверсификации производства, положение на рынке, характер

конкуренции, изучаются динамика объемов производства, прибыль,

дивидендные выплаты и др.

Слайд 19

Финансовый анализ

Отличительные черты финансового анализа при

сравнительном

подходе проявляются в следующем:

позволяет определить положение (ранг) оцениваемой

компании в

списке аналогов.

дает возможность обосновать степень доверия оценщика к

конкретному виду мультипликатора.

является основой для внесения необходимых корректировок,

обеспечивающих как увеличение сопоставимости, так и

обоснованность окончательной стоимости.

Слайд 20

Расчет мультипликаторов

Сравнительный подход оценке бизнеса предполагает

использование следующих

основных групп

мультипликаторов:

1 группа — цена/прибыль, цена/денежный поток;

2 группа

— цена/дивидендные выплаты,

3 группа — цена/выручка от реализации, цена/физический

объем

производства;

4 группа — цена/балансовая стоимость активов.

Слайд 21

Мультипликатор цена/дивиденды

Этот метод основан на определении дивидендной

отдачи

свободно обращающихся на рынке акций по

сопоставимым компаниям.

Например: дивидендная отдача акции компании-аналога,

рассчитываемая как отношение

рыночной цены акции к

сумме дивидендных выплат составляет 12.5%, а

оцениваемая фирма выплатила (или способная выплатить)

дивиденды в сумме 400 000 руб. на акцию.

Стоимость акции оцениваемой компании, определяемая

методом капитализации дивидендов, составит

400 000/0.125 = 3 200 000 руб.

Слайд 22

Мультипликатор цена/выручка от реализации,

цена/фактический объем производства

Используется в комплексе с

другими методами, однако наиболее

целесообразно его применять при оценке

в сфере услуг.

Например : прибыль компании составляет 25% от

ее продаж, а

требуемый доход на инвестиции в данной отрасли составляет 31.4%.

В этом случае покупатели будут готовы заплатить за фирму 0.25/0.314

или 80% годовой выручки от реализации продукции и услуг. Если за

год фирма реализует продукцию на сумму 500 млн. руб., то цена

компании составит 500х0.8 =400 млн. руб.

Мультипликатор цена/физический объем целесообразно использовать

для оценки бизнеса с узкой номенклатурой производства и услуг.

Слайд 23

Выбор величины мультипликатора

Этот этап наиболее сложен и требует особенно

тщательного обоснования, отраженного впоследствии в

отчете. Поскольку одинаковых компаний

не существует,

диапазон величины одного и того же мультипликатора по

компаниям-аналогам бывает достаточно широк. Поэтому в

расчетах отбрасываются экстремальные величины и

определяется средняя величина мультипликатора по

группе аналогов.

Наилучший результат дает средневзвешенный

показатель : основная масса таких компаний может быть

неравномерно распределена между интервальными

группировками диапазона.

Слайд 24

Например , диапазон мультипликатора «цена/балансовая

стоимость» по 15 компаниям, взятым

в качестве аналога,

составляет диапазон значений: 0,92 – 5,67.

Отсюда

средневзвешенная величина равна 2,15, так как центр

диапазона лежит

в точке (5,67 – 0,92) : 2 = 2,375.

Опыт показывает, что большинство компаний имеют

величину мультипликатора несколько ниже средней. Это

хорошо коррелирует с финансовым коэффициентом

«доход на собственный капитал».

Слайд 25

Проанализируем этот коэффициент по компаниям-

аналогам. Диапазон (–4,1% – 15,6%): средневзвешенная

величина равна 8,3296, что несколько меньше центра

диапазона: (15,6

– (–4,1)) : 2 = 9,85. Доход на собственный

капитал

в оцениваемой компании 12,5%.

Величина мультипликатора для оцениваемой компании

может быть получена либо методом трендовой прямой,

либо анализом соотношения трех величин:

— средневзвешенной величины мультипликатора,

-средневзвешенной величины финансового коэффициента

-фактической величины финансового коэффициента

оцениваемой компании.

Слайд 26

При расчете стоимости компании рекомендуется пользоваться

несколькими мультипликаторами, заранее рассчитав

для каждого

степень достоверности (весомость).

Стоимость

компании = (Кi х Mi х Bi),

где

n — количество показателей деятельности, используемых при

оценке стоимости компании;

Ki — показатель деятельности оцениваемого предприятия;

Mi — мультипликатор по i-му показателю;

Bi — вес i-го мультипликатора.

Слайд 27

Коэффициент корреляции — показатель,

характеризующий степень зависимости двух величин. Это

безразмерная величина, значение которой лежит между

-1 и +1.

Если при возрастании одной величины наблюдается рост

другой, то говорят о положительной корреляции, если

происходит обратное, то коэффициент корреляции

отрицателен.

Чем сильнее зависимость между исследуемыми

величинами, тем ближе значение коэффициента

корреляции к 1 (-1).

Если взаимосвязь между показателями отсутствует, то

коэффициент корреляции будет равен нулю.

Слайд 29

Компания характеризовалась следующими основными показателями:

выручка за 2003 год —

600 млн руб., чистая прибыль компании — 42,5

млн

руб., стоимость материальных активов бизнеса — 1,5 млн руб.

Для расчета стоимости компаний использовался метод

компаний-аналогов, описанный выше. Мультипликаторы,

используемые в расчетах, были взяты из табл. 1 для

компаний, договор аренды у которых заключен на период

от года до трех лет.

Стоимость бизнеса = 73,31 млн руб. (600 млн руб. х 0,26 х

0,28 + 42,5 млн руб. х 1,67 х 0,39 + 1,5 млн руб. х 3,94 х

0,33).

В результате сумма сделки по продаже компании

составила 67 млн руб., в то время как первоначальное

предложение было 50 млн руб.

Слайд 30

Определение итоговой величины стоимости

Сравнимый подход позволяет использовать максимальное число всех

возможных вариантов мультипликаторов. Следовательно, процессе

расчета будет получено столько

же вариантов стоимости.

Если в качестве итоговой

величины предложить простую среднюю

всех полученных величин, это будет означать одинаковую меру

доверия всем мультипликаторам. Наиболее правильным приемом

определения итоговой величины является метод взвешивания. При

этом в зависимость от конкретных условий, целей и объекта оценки,

степени доверия к той или иной информации каждому

мультипликатору присваивается свой вес. На основе взвешивания

получается итоговая величина стоимости, которая может быть

основой для последующих корректировок.

Слайд 31

Внесение итоговых корректировок

Типичны следующие поправки:

Портфельная скидка

предоставляется при наличии

непривлекательного для покупателя характера диверсификации

финансовых

инструментов в портфеле.

При определении окончательного варианта стоимости нужно

учитывать активы непроизводственного назначения . Если выявлены

недостаточность собственного оборотного капитала либо экстренная

потребность в капитальных вложениях, полученную величину

необходимо вычесть.

Возможно применение скидки при низкой ликвидности контрольного

пакета акций.

В некоторых случаях вносится поправка в виде премии за

предоставляемые инвестору элементы контроля.

Чтобы скачать презентацию — поделитесь ей с друзьями с помощью

социальных кнопок.