Для чего проводится реструктуризация и о каких рисках нужно помнить при ее проведении?

Как выбрать оптимальный способ реструктуризации?

Как разработать план реструктуризации?

Как минимизировать риски, связанные с проведением реструктуризации?

Реструктуризация используется для повышения эффективности бизнеса. Но надо учитывть, что законодательство рассматривает реструктуризацию в основном с точки зрения решения финансовых проблем предприятия (погашение кредитов и дебиторской задолженности, уплаты налогов и т. д.), а налоговые и судебные органы достаточно часто трактуют мероприятия по реструктуризации как способы ухода от налогообложения или вывода активов предприятия. Поэтому поговорим о целях реструктуризации компаний, способах и этапах ее проведения.

Определяем цель реструктуризации компании и выбираем оптимальный способ ее проведения

Чтобы выбрать самый эффективный для конкретной компании способ реструктуризации, сначала нужно определить главную цель ее проведения. По своей сути любая реструктуризация — это целенаправленное изменение организационной и процессной структуры компании, которое должно обеспечить достижение определенных целей для ее владельцев и/или топ-менеджеров. Целей может быть и несколько, но всегда есть основная, ради которой и затевается этот достаточно сложный, а часто и рискованный проект.

Цели реструктуризации можно сгруппировать так:

- защита интересов собственников компании;

- улучшение финансово-экономического положения компании;

- повышение конкурентоспособности компании на рынке;

- развитие бизнеса компании.

В первую группу войдут такие цели, как увеличение стоимости (капитализация активов) компании и минимизация риска потери собственниками контроля над управлением компанией.

Во второй группе целей отметим направления по повышению рентабельности и финансовой устойчивости бизнеса компании, к которым прежде всего относятся оптимизация затрат, налогообложения и минимизация рисков банкротства.

К третьей группе целей можно отнести рост объемов продаж, снижение рисков невыполнения обязательств по дебиторской и кредиторской задолженностями, а также избавление от нерентабельных направлений бизнеса и оптимизацию ценообразования на реализуемую продукцию.

Для четвертой группы характерны цели по объединению капиталов и повышению привлекательности компании для инвесторов и кредиторов.

После того как собственники и руководство компании утвердили основную цель проводимых структурных изменений, выбирают способ реструктуризации, который позволит достичь эту цель.

Присоединение

При присоединении имущество, права и обязанности одного юридического лица переходят к другому юридическому лицу. При этом первая организация прекращает свою деятельность, а вторая продолжает работать.

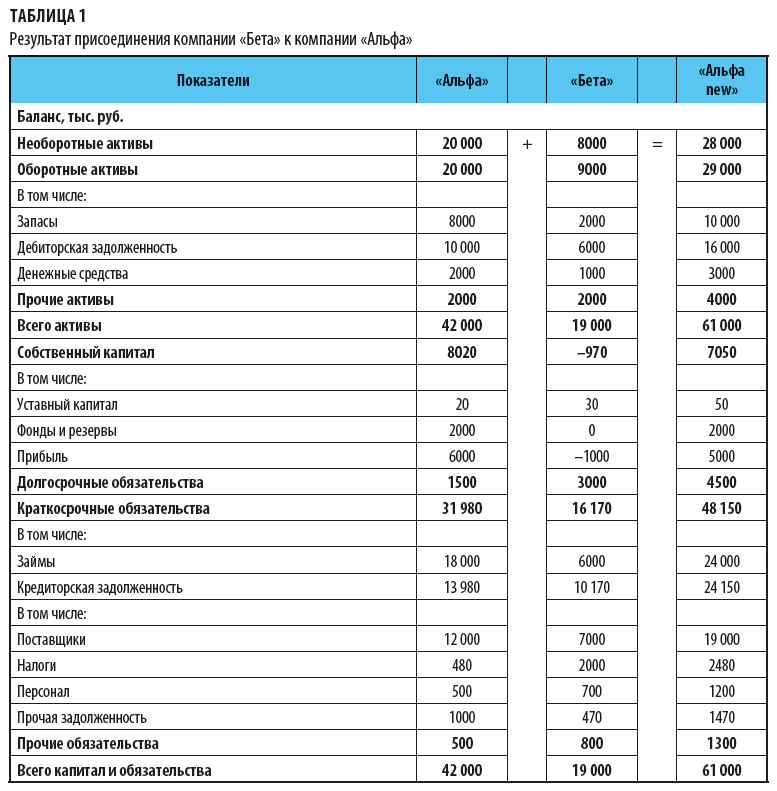

Пример присоединения — в табл. 1. Компания «Альфа» принимает по передаточному акту на свой баланс имущество, права и обязательства компании «Бета», после чего компания «Бета» юридически прекращает свое существование и исключается из ЕГРЮЛ.

Данный вариант реструктуризации чаще всего используется для того, чтобы закрыть нерентабельную компанию без погашения требований кредиторов, выполнения налоговых обязательств и проведения налоговой проверки финансовой отчетности. Ведь по действующему законодательству добровольная ликвидация компании, имеющей задолженности перед бюджетом и внебюджетными фондами, невозможна. И даже если у компании нет таких задолженностей, то при подаче заявления о добровольной ликвидации налоговые органы производят проверку деятельности компании, в ходе которой вполне могут быть начислены какие-либо доначисления или пени по налогам.

Слияние

Слияние означает объединение имущества, прав и обязательств нескольких юридических лиц в одну общность — создается новое юридическое лицо, а прежние юридические лица закрываются.

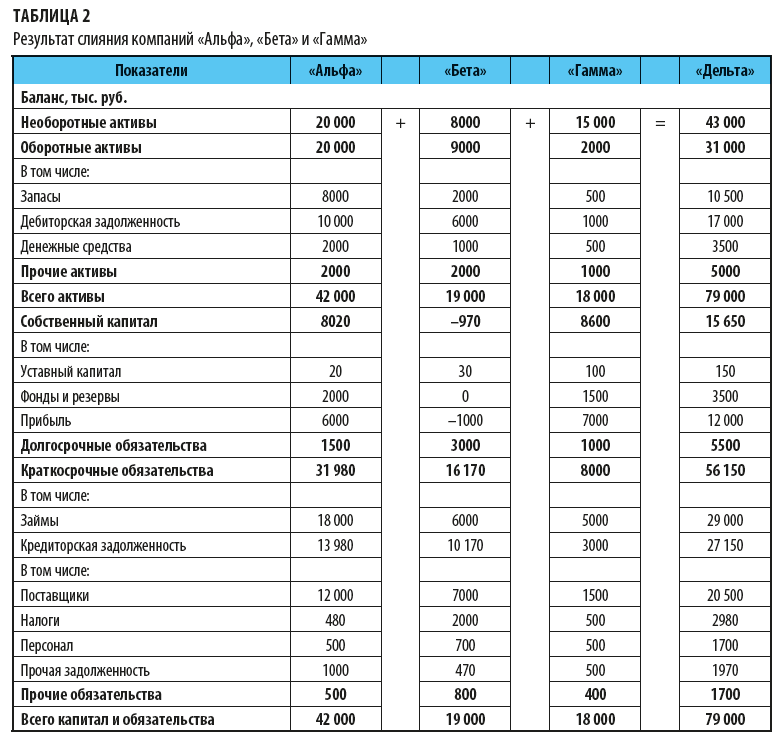

Пример слияния компаний — в табл. 2. Компании «Альфа», «Бета» и «Гамма» объединяют свое имущество, права и обязанности, регистрируется новое юридическое лицо — компания «Дельта», которое является правопреемником первых трех компаний. Соответственно, эти компании после подписания передаточных актов ликвидируются, а компания «Дельта» начинает свою деятельность как правопреемник ликвидированных компаний.

Слияние можно использовать в целях: ликвидации убыточной компании, концентрирования имущества и улучшения рентабельности бизнеса для повышения инвестиционной привлекательности, оптимизации бизнес-процессов и снижения затрат на операционную деятельность за счет исключения дублирующих функций и звеньев управления бизнесов и т. д.

Разделение

Разделение — это способ реструктуризации бизнеса, при котором одно юридическое лицо преобразуется в несколько юридических лиц, которые распределяют между собой имущество, права и обязательства первоначального юридического лица, которое прекращает свою деятельность.

Выделение

В этом случае создается новое юридическое лицо, которому переходит часть имущества, прав и обязательств первоначального юридического лица, которое, в свою очередь, продолжает свою деятельность.

Преобразование

Преобразование заключается в том, что предприятие меняет свою организационно-правовую структуру и перерегистрируется как новое юридическое лицо.

Разрабатываем план реструктуризации компании

Чтобы реструктуризация компании была эффективной и с наименьшим уровнем рисков, нужно заранее проработать и утвердить план ее проведения.

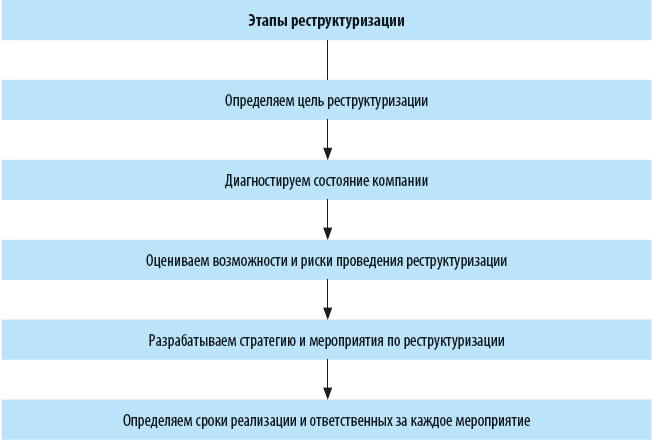

На первом этапе собственники и топ-менеджмент компании выбирают главную цель реструктуризации, формируют план по ее осуществлению, формулируют задачи для каждого из топ-менеджеров, которые должны быть выполнены.

По итогам этого этапа формируется видение о том, какие результаты принесет компании ее реструктуризация. Если эти результаты удовлетворяют все заинтересованные стороны, переходят к следующему этапу.

На втором этапе диагностируется текущее состояние компании, оцениваются ее технологические, финансово-экономические и организационно-структурные возможности по проведению реструктуризации. Кроме того, анализируются варианты оптимизировать существующую структуру бизнеса без реструктуризации, за счет внутренних резервов.

Главная задача на данном этапе — обосновать необходимость проведения реструктуризации и подтвердить отсутствие у компании возможности добиться принятой на первом этапе цели без реструктуризации.

Третий этап, без сомнения, самый ответственный, так как в ходе его реализации собственники и топ-менеджмент компании должны в первую очередь правильно оценить плюсы и минусы проводимой реструктуризации, различного рода риски (правовые, налоговые и финансовые, технологические и т. д.), связанные с осуществлением поставленных задач. Также здесь необходимо проанализировать сильные и слабые стороны компании с точки зрения проведения реструктуризации, чтобы оценить, насколько выгоды от нее превышают возможные риски для дальнейшего функционирования бизнеса.

Только в том случае, если реализация второго этапа покажет явную эффективность осуществления реструктуризации, следует переходит к следующему этапу.

На четвертом этапе разрабатывается уже конкретный план реструктуризации компании. В нем должен содержаться полный перечень действий по проведению реструктуризации и ожидаемые результаты. Желательно предусмотреть в данном плане и альтернативные варианты по реализации намеченных мероприятий.

Заключительный, пятый этап формирования плана реструктуризации — привязка разработанных мероприятий к конкретным сотрудникам компании и определение сроков реализации каждого мероприятия.

Минимизируем риски, связанные с проведением реструктуризации

Чтобы реализовать любой из рассмотренных способов реструктуризации компании, необходимо оформить соответствующие документы в контролирующих органах, а значит, всегда есть риски проверки действий по реструктуризации на предмет ухода от налогов и нарушений действующего законодательства. Следовательно, для минимизации таких рисков компания должна обращаться к законодательной базе и готовить пакет документов по реструктуризации с учетом действующих требований.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2019.

Реструктуризация — это корректировка структуры и элементов организации через преобразования разного типа (производственного, технического, финансового) для повышения конкурентоспособности, адаптации и эффективного функционирования в изменяющихся условиях внешней среды.

Вопрос: Предположим, что при реструктуризации нескольких организаций произошло их слияние. Рассмотрим вопрос о том, имела ли право вновь созданная в рамках реструктуризации организация учитывать переданные ей объекты недвижимого имущества в составе вложений во внеоборотные активы и не включать их в состав подлежащего обложению налогом на имущество организаций имущества до момента государственной регистрации прав на указанные объекты.

Посмотреть ответ

Основные причины осуществления реструктуризации

Необходимость корректировочных процедур чаще возникает в кризисной обстановке или в условиях, когда существующее положение организации признается приемлемым, но прогнозные показатели его функционирования выглядят проблематично из-за снижения объемов реализации и увеличения накладных расходов, уменьшения производственной рентабельности, неблагоприятных изменений конъюнктуры рынка.

Реструктуризация может потребоваться и прибыльным, развивающимся организациям.

В этом случае процедура является свидетельством дальновидности руководства, признающего необходимость изменения методов управления растущей компанией.

Вопрос: В организации в середине года произошла реструктуризация структурных подразделений (отделов), в ходе которой созданы новые отделы и работники распределены между ними. Нужно ли оформлять новый график отпусков с учетом новой структуры либо вносить изменения в прежний? Что делать, если отпуска по ранее запланированному графику неблагоприятно скажутся на рабочем процессе новых структурных подразделений?

Посмотреть ответ

К внутренним причинам, тормозящим развитие компании, относятся:

- несовременный тип организационной структуры, не соответствующий внутренней среде предприятия и внешним факторам;

- неопределенность целей деятельности, отсутствие стратегии развития, низкая эффективность систем ответственности, недостаточность контроля исполнения решений по управлению;

- неразвитость информационных взаимоотношений внутри организации, нехватка данных для принятия обоснованных решений;

- слабый показатель компетентности сотрудников, отсутствие современных навыков и знаний, необходимого уровня взаимодействия между службами (производственными, маркетинговыми);

- низкая заинтересованность сотрудников в результатах деятельности, преобладание материальных способов стимулирования труда.

Но чаще решение о реструктуризации принимается из-за внешних факторов (изменение конъюнктуры рынка, появление новых научных и технических разработок).

Что такое реструктуризация организации?

Цели реструктуризации

В числе целей процедуры выделяют:

- улучшение финансовых, производственных, экономических показателей работы организации;

- оптимизацию финансовых потоков и налогообложения, повышение эффективности системы правового контроля;

- усиление конкурентоспособности производимого/реализуемого товара (услуг);

- расширение существующего и/или выход на новые рынки, освобождение от неликвидных активов.

Любые изменения структуры компании направлены в итоге на достижение ее эффективного прибыльного функционирования при обеспечении:

- согласованности интересов всех участников (компании, контрагентов, потребителей);

- сохранности существующего производственного, научного и технического уровня и кадрового потенциала;

- решения вопросов гашения долга перед кредиторами и увеличения поступлений в бюджет.

Достижение поставленных задач является длительным процессом, состоящим из нескольких этапов, осуществляемых при привлечении к исполнению специалистов разных профилей и соблюдении принципов:

- Системности, позволяющего концентрироваться на главном моменте, определять связи, сопоставлять качественные характеристики.

- Последовательности, предусматривающего ведение исследований по специальной технологии, когда предыдущий этап представляет исходную базу для следующего.

- Целенаправленности, в соответствие с которым каждое изменение имеет заранее определенную цель, определяющую выбор и очередность решений.

- Корпоративности, проявляющегося в понимании всеми работниками компании поставленных целей, интеграции социальных, психологических и деловых отношений.

- Концептуальности, согласно которому проводимая реструктуризация должна отличаться концептуальным единством, базироваться на целях, единых для всех подразделений и управленческих процессов.

- Стабильности и управляемости, по которому изменения в ходе процедуры должны быть продуманы, ограничены во времени и управляемы на любом этапе.

Кстати! Длительность процедуры приводит к застойным и плохо управляемым ситуациям, препятствующим достижению успешных изменений в деятельности организации.

Виды реструктуризации

Определение видов процедуры зависит от интересов и внутренних резервов компании, а также от внешних обстоятельств. Направления изменений касаются сферы деятельности организации, внутренней структуры предприятия, структуры капитала и контроля.

Классификации видов реструктуризации разделяются по разным критериям, в том числе по:

- Стадии развития предприятия:

- оперативная (при необходимости выхода организации из кризисной ситуации);

- стратегическая (для поддержания функционирования организации).

- Инициатору:

- пассивная, связанная с внешними обстоятельствами, при которых предприятие заинтересовано в структурных преобразованиях;

- активная, когда инициатором является сама компания.

- По степени взаимодействия с внешним окружением:

- внешняя, нацеленная на изменение взаимоотношений с внешней средой;

- внутренняя, направленная на внутренние корректировки и прямо не касающаяся изменения внешней среды.

- Охвату видов деятельности организации:

- комплексная (для всех сторон деятельности);

- поэлементная (для отдельных элементов — производства, финансов, управленческой системы);

- многоэлементная (для комплекса ряда элементов системы).

- По времени проведения:

- краткосрочная;

- среднесрочная;

- долгосрочная.

- По степени подотчетности и привлекаемым средствам:

- централизованная, проводимая в компании по решению и под контролем государственных (муниципальных) структур за счет привлеченных средств;

- децентрализованная, осуществляется предприятием самостоятельно (собственными средствами);

- смешанная при использовании собственного и привлеченного финансирования.

- По количеству проводимых операций (этапов):

- одноэтапная;

- многоэтапная.

- По темпам проведения процедуры:

- последовательная;

- скачкообразная.

Кстати! Разнообразие видов процедуры не имеет строгих разграничений, в некоторых из них присутствуют пересечения либо дублирование действий на определенных этапах исполнения.

Порядок проведения реструктуризации

Не существует единой методики или плана проведения процедуры для всех организаций. С учетом специфики предприятия, его потенциала, позиции на рынке, в каждой конкретной ситуации могут различаться не только выбранные методы воздействия, но и сама последовательность проводимых этапов.

При проведении процедуры выделяются несколько основных этапов:

Этап 1. Определение целевых установок. Руководство компании определяет цели и задачи, которые следует решить для изменения текущего положения компании. От грамотного определения необходимых структурных изменений зависит результат выполнения программы.

Этап 2. Диагностика. При этом выявляются проблемы организации, целесообразность дальнейшего инвестирования в действующий бизнес, перспективы расширения. В качестве инструментов используется анализ финансового состояния компании, анализ налоговой и операционной деятельности.

Этап 3. Подготовка стратегии и программы. По данным диагностических мероприятий составляются альтернативные варианты развития, вычисляются прогнозные показатели и потенциальные риски, объемы необходимых ресурсов. С учетом различных критериев руководством компании осуществляется выбор варианта, на основе которого вырабатывается программа реструктуризации с уточненными стратегическими направлениями, детализацией параметров (качественных, количественных), достижение которых планируется. Основным документом при осуществлении изменений принимается программа проведения корректировок. У каждого предприятия программа носит индивидуальный характер.

Руководство предприятия может обратиться к помощи консалтинговых фирм для проведения оценки состояния предприятия, разработки стратегии и необходимых мероприятий, либо действовать на основе разработок собственных подразделений по стратегическому развитию.

Этап 4. Проведение реструктуризации согласно принятой программе. В ходе последовательного исполнения данного этапа уточняются запланированные целевые критерии, при отклонении от которых выполняется корректировка программы.

Этап 5. Сопровождение программы, оценивание итогов. На завершающем этапе ведется контроль исполнения целевых показателей, анализируется полученная информация и результаты деятельности, составляется итоговый отчет о выполненной работе.

Важно! Постоянный мониторинг экономических и финансовых параметров деятельности предприятия, а также состояния на рынке требуется для своевременного диагностирования необходимости процедуры реструктуризации. Запаздывание с проведением необходимых изменений может привести к негативному развитию ситуации, потребовать больших объемов затрат ресурсов или не позволить достичь желаемых целей.

Возможные риски

Несмотря на эффективность реструктуризации, ряд факторов может противодействовать ее проведению или понизить экономические результаты.

- Нельзя недооценивать влияние социального фактора. Резкое изменение политики занятости, особенно ставшей причиной сокращения штатов, может вызвать в коллективе социальную напряженность, отразиться на структуре занятости.

- Признанный неэффективным существующий механизм хозяйствования меняется новой моделью функционирования, что при нестабильной экономической ситуации может привести к итогам, не отвечающим в полной мере или даже противоположным ожидаемым.

- Могут тормозить процесс изменений субъективные обстоятельства в виде ограниченности государственной поддержки реформ, недостаточной обеспеченности квалифицированными специалистами и собственными материальными ресурсами, критического финансового положения предприятия.

Последние годы собственники бизнеса уделяют особое внимание проблеме реструктуризации задолженности своих предприятий. Анализируя реальное состояние нынешней экономики, становится очевидным, что без разрешения проблем с накопившейся задолженностью для многих предприятий затруднительно выполнять свои обязательства по текущим заимствованиям. В такой ситуации вопросы развития и производственного роста уходят на второй план, так как собственник бизнеса вынужден решать вопрос о сохранении своего дела в целом.

Реструктуризация задолженности предприятия предполагает активные действия по досудебному урегулированию споров с целью достижения оптимально выгодных для партнеров соглашений по урегулированию долга, а также не исключает такую форму решения проблемы с задолженностью, как проведение процедуры банкротства должника.

В процессе реструктуризации заключается несколько последовательных сделок между предприятием, его кредиторами и должниками, предметом которых может являться:

предоставление отсрочки и рассрочки платежей, перевод краткосрочных обязательств в долгосрочные; предоставление отступного; продажа долговых обязательств; проведение зачета взаимных платежных требований; замена одного обязательства другим (новация).

Если возникает долговое обязательство перед бюджетом, то урегулирование задолженности налогоплательщика по налогам и сборам, а также по начисленным пеням и штрафам осуществляется исключительно с соблюдением требований, предусмотренных Налоговым кодексом РФ.

Рассмотрим подробно каждый из перечисленных пунктов.

Отсрочка и рассрочка платежей

В процессе реструктуризации в случае предоставления отсрочки или рассрочки платежей изменению подлежит не само обязательство, а лишь сроки оплаты долга. При этом основания для взыскания продолжают действовать, если только стороны не договорятся об ином.

Чтобы начать процесс реструктуризации задолженности, необходимо вступить в переговоры со своим кредитором, используя досудебную (мирную) процедуру разрешения кризисной ситуации. Но что делать, если кредитор — налоговый орган, а задолженность образовалась из недоимки по уплате обязательных платежей и требований Российской Федерации по денежным обязательствам?

Согласно п. 2 ст. 61 НК РФ изменение срока уплаты налога и сбора допускается в порядке, установленном главой 9 НК РФ. Изменение срока уплаты налога и сбора осуществляется в форме отсрочки, рассрочки, инвестиционного налогового кредита (п. 3 ст. 61 НК РФ).

В случае если у налогоплательщика есть обязанность по уплате налога, но в настоящее время он не может его уплатить, то согласно главе 9 НК РФ возможно обратиться в налоговый орган с заявлением о предоставлении отсрочки или рассрочки по его уплате.

Отсрочка предполагает уплату налога по истечении срока ее действия, а рассрочка — возможность постепенной уплаты суммы задолженности в соответствии с графиком. Отсрочка или рассрочка может быть предоставлена налоговым органом на срок до одного года.

Пункт 2 ст. 64 НК РФ предусматривает следующие основания предоставления отсрочки или рассрочки по уплате налога:

- причинение заинтересованному лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- непредоставление (несвоевременное предоставление) бюджетных ассигнований и (или) лимитов бюджетных обязательств заинтересованному лицу и (или) недоведение (несвоевременное доведение) предельных объемов финансирования расходов до заинтересованного лица — получателя бюджетных средств в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, а также неперечисление (несвоевременное перечисление) заинтересованному лицу из бюджета в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, денежных средств, в том числе в счет оплаты оказанных этим лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд;

- угроза возникновения признаков несостоятельности (банкротства) заинтересованного лица в случае единовременной уплаты им налога;

- имущественное положение физического лица (без учета имущества, на которое в соответствии с законодательством РФ не может быть обращено взыскание) исключает возможность единовременной уплаты налога;

- производство и (или) реализация товаров, работ или услуг заинтересованным лицом носит сезонный характер;

- при наличии оснований для предоставления отсрочки или рассрочки по уплате налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза, установленных таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

Приведенный перечень оснований является закрытым и позволяет получить отсрочку либо рассрочку по уплате одного или нескольким налогам.

Предоставление отступного

Предоставление отступного для должника, по сути, является своеобразной платой за прекращение своих обязательств. Отступное может быть предоставлено в денежной форме, имуществом, услугами, выполнением работ (информационное письмо Президиума ВАС РФ от 21.12.05 г. № 102 «Обзор практики применения ст. 409 Гражданского кодекса РФ»). В качестве примера можно привести ситуацию, когда покупатель, получив товар, не может рассчитаться в денежной форме, как это предусмотрено договором, а оказывает продавцу какие-либо услуги, и, наоборот, исполнитель не смог выполнить обязательства по договору и взамен передает заказчику денежные средства.

Необходимо четко разделять договор новации и отступного. При отступном обязательства полностью прекращаются, а по договору новации — возникают новые. Так нельзя назвать отступным передачу собственного векселя взамен исполнения договорных обязательств, поскольку вексель — это не что иное, как обязательство расплатиться. Таким образом, вместо задолженности по договору возникает задолженность по векселю. Следовательно, это договор новации долга. Если же переданный вексель не собственный, а, например, банковский, то обязательство будет прекращено, что указывает на договор отступного.

В настоящее время законодательство не содержит определенных требований к форме соглашения об отступном и возникнуть может только по соглашению двух сторон. Таким образом, соглашение об отступном является разновидностью сделки, при заключении которой необходимо руководствоваться положениями ГК РФ, применимыми к сделкам.

Действие первоначального обязательства прекратится только после фактической передачи имущества. Для подтверждения факта прекращения обязательства необходимо составить акт, отражающий прием-передачу имущества (в случае, если отступное представляет из себя выполнение работ или оказание услуг, первоначальное обязательство будет прекращено после подписания документов, закрывающих выполненные работы или оказанные услуги). До этого момента кредитор обязуется не требовать первоначального долга.

Продажа долговых обязательств

Существуют два способа продажи долговых обязательств — цессия (уступка прав требования) и соглашение о переводе долга (замена должника).

Суть договора цессии состоит в следующем. Кредитор, имеющий право требования к должнику, может это право продать третьему лицу, в данном случае дебиторская задолженность является активом кредитора. Соответственно в случае необходимости срочного высвобождения денежных средств можно реструктуризировать свои активы, частично продав их.

Договор цессии имеет множество подводных камней. Рассмотрим некоторые неблагоприятные для сторон совершаемой сделки последствия:

если должник не был письменно уведомлен о состоявшемся переходе прав кредитора к другому лицу, новый кредитор несет риск вызванных этим не благоприятных для него последствий. Обязательство должника прекращается его исполнением первоначальному кредитору, произведенным до получения уведомления о переходе права к другому лицу (ст. 382 главы 24 ГК РФ). Возникает риск для нового кредитора и состоит в возможной недобросовестности прежнего кредитора; должник вправе выдвигать против требования нового кредитора возражения, которые он имел против первоначального кредитора, если основания для таких возражений возникли к моменту получения уведомления о переходе прав по обязательству к новому кредитору (после получения уведомления должник не вправе выдвигать возражения) (ст. 386 главы 24 ГК РФ); если кредитор переуступает будущие проценты, необходимо четко это прописать в договоре; не допускается без согласия должника уступка требования по обязательству, в котором личность кредитора имеет существенное значение для должника (ст. 388 ГК РФ). Риск — признание сделки недействительной.

Кроме того, важно помнить, что, если сделка по уступке права (требования) является крупной для общества (более 25% от валюты баланса на последнюю отчетную дату), она должна заключаться с соблюдением требований, установленных Федеральными законами от 26.12.95 г. № 208-ФЗ «Об акционерных обществах» и от 8.02.98 г. № 14-ФЗ «Об обществах с ограниченной ответственностью». Соответственно договор будет ничтожным, если не будет подтверждения одобрения крупной сделки в установленном порядке.

Соглашение о переводе долга содержит условия, согласно которым новый должник принимает на себя обязательство первоначального должника перед кредитором. В случае если организация-должник в силу каких-либо обстоятельств не может самостоятельно погасить образовавшуюся задолженность, то дебитор данной организации берет на себя ее обязательства и тем самым гасит свою задолженность перед ней. Для таких ситуаций законодательством и предусмотрена возможность заключения соглашения о переводе долга.

Поскольку личность должника имеет для кредитора важное значение, то замена должника осуществляется только с согласия кредитора. Если при переводе долга согласие кредитора не испрашивалось либо был получен отрицательный ответ, то перевод долга невозможен, а состоявшийся признается ничтожным, т. е. не имеющим юридической силы. Это правило действует, если основанием перевода долга является соглашение сторон, и не применяется, если замена должника происходит на основании наследования.

Как и при уступке требования, новый должник вправе выдвигать против требования кредитора возражения, основанные на отношениях между кредитором и первоначальным должником (ст. 392 ГК РФ). Должник, выбывая из обязательства, не несет перед кредитором никакой ответственности за неисполнение обязательства новым должником, его ответственность ограничена выбором лица, его заменяющего. Кредитор, соглашаясь на замену должника, должен самостоятельно решать вопрос об исполнении новым должником обязательства.

Поскольку в соответствии с п.2 ст.391 ГК РФ к форме соглашения о переводе долга применяются те же правила, что и к форме договора об уступке права, значит, соглашение о переводе долга должно быть совершено в той же форме, что и основной договор. Следовательно, если основной договор заключен в простой письменной или нотариальной форме, то и перевод должен быть совершен в соответствующей письменной форме (п. 1 ст. 389 ГК РФ).

В случае перевода по соглашению части долга, возникшего из длящегося обязательства (например, аренды), помимо основания его возникновения необходимо указать конкретный период, за который он переводится. Если этого не сделать, соглашение может быть признано незаключенным (п. 13 информационного письма Президиума ВАС РФ от 30.10.07 г. № 120 «Обзор практики применения арбитражными судами положений главы 24 Гражданского кодекса Российской Федерации»).

Проведение зачета взаимных платежных требований

В Гражданском кодексе РФ зачет обозначен как способ прекращения обязательств. На первый взгляд, довольно простая конструкция сделки в реальности оказывается довольно сложной к осуществлению. Помимо оговоренных в ГК РФ требований, при которых возможно осуществить зачет, существуют еще и негласные, сложившиеся в результате формирования судебной практики по вопросам зачета требования. Рассмотрим основные требования, регламентированные ГК РФ:

обязательства сторон должны быть встречными. То есть «трехсторонние зачеты», когда три стороны учитывают взаимные обязательства, не являющиеся встречными, не являются способом прекращения обязательств, предусмотренным ст. 410–412 ГК РФ; обязательства должны быть однородными. Согласно законодательству определен только один критерий однородности, а именно однородность обязательств по предмету, однако зарубежные гражданские кодексы и сложившаяся судебная практика выделяют еще один критерий — требования должны быть однородными по основаниям возникновения (например, недопустим зачет требования по возмещению убытков против требования по погашению займа, только договорные обязательства — против договорных обязательств); срок исполнения обязательств должен быть наступившим.

Рассмотрим условие о степени бесспорности взаимных требований, наличие которого регламентируется сложившейся судебной практикой и также является необходимым при заключении соглашения о зачете. В данном случае требования должны быть бесспорны и очевидны в равной степени. Например, подтвержденное исполнительным листом право требования может быть зачтено только против такого же требования, подтвержденного исполнительным листом. В противном случае судебная практика не признает правомерность зачета и возможность прекращения исполнительного производства.

Помимо этого Президиумом ВАС РФ в информационном письме от 29.12.01 г. № 65 установлено, что обязательство не может быть прекращено зачетом встречного однородного требования, если по заявлению другой стороны к требованию подлежит применению срок исковой давности и этот срок истек (абзац 2 ст. 411 ГК РФ). При этом сторона, получившая заявление о зачете, не обязана заявлять о пропуске срока исковой давности контрагенту, так как исковая давность может быть применена только судом, который применяет ее при наличии заявления при рассмотрении соответствующего спора (п. 2 ст. 199 ГК РФ).

Если зачет требований был осуществлен без документа, то он может быть оспорен, что обусловлено отсутствием четких требований к форме совершения сделки. Из сложившейся практики можно сделать вывод: при наличии сомнений в правомерности осуществляемого зачета необходимо требовать от контрагента письменного соглашения о зачете встречных однородных требований, что будет являться прекращением обязательств на основании соглашения сторон.

Замена одного обязательства другим (новация)

Новация представляет собой замену первоначального обязательства, существовавшего между сторонами, другим обязательством, предусматривающим иной предмет или способ исполнения (ст. 414 ГК РФ). Ее особенность состоит в освобождении сторон от ранее заключенного обязательства для того, чтобы заключить новое.

Для совершения новации необходимо соблюдение следующих условий:

при заключении договора о новации стороны должны указать в условиях намерение о прекращении первоначального обязательства. В противном случае новое обязательство будет существовать параллельно с первоначальным; первичное и новое обязательства являются действительными. Поскольку если первоначальное обязательство признается недействительным, то исчезает сама возможность для заключения между сторонами новых обязательств, возникающих на основании первичных; вновь возникшее обязательство определяется на основании первичного и предусматривает другой предмет или способ исполнения. Другими словами, прекращение первичного и определение нового обязательства находятся в причинной связи: прежнее прекращается, потому что стороны сделки согласились установить другое, а новое обязательство устанавливается, потому что они решили прекратить первоначальное. При несоблюдении этого условия стороны окажутся связанными двумя разными обязательствами; состав участников нового обязательства, заключенного взамен первоначального, должен оставаться неизменным. Недопустимо не только выбытие кого-либо из них, но и появление (наряду с прежними) новых участников договорного обязательства.

Новация не допускается в отношении обязательств по возмещению вреда, причиненного жизни или здоровью, и уплате алиментов.

Помимо перечисленного одним из способов реструктуризации обязательств может являться процедура банкротства как должника, так и дебитора. В настоящее время меры налогового контроля ужесточились, и на практике все чаще встречаются случаи, когда основную часть обязательств компании составляет задолженность перед бюджетом, которую компания не может уплатить, инициируя процедуру банкротства. В данном контексте хотелось бы рассмотреть еще одну возможность оптимизации своих долговых обязательств, но уже исключительно перед налоговым органом.

Мировое соглашение с налоговым органом в деле о банкротстве

Существует мнение, подтвержденное судебной практикой, что налоговый орган не может заключать мировые соглашения, поскольку такие полномочия не предусмотрены Налоговым кодексом РФ, а согласно ст. 139 Арбитражного процессуального кодекса РФ мировое соглашение не может нарушать права и законные интересы других лиц и противоречить закону. Однако примеров заключения мирового соглашения с налоговой инспекцией в деле о банкротстве немного (гораздо больше примеров заключения мировых соглашений в арбитражном процессе), но они есть, что уже является положительной тенденцией.

Основная проблема для распространения практики института мирового соглашения заключается в том, что в НК РФ отсутствует подобный термин (в отличие от АПК РФ) и судами не разрешен однозначно вопрос о наличии необходимых полномочий у районных либо территориальных инспекций. Помимо этого налоговая инспекция не может списать часть задолженности в рамках мирового соглашения; для уменьшения суммы задолженности необходимо четкое юридическое обоснование сумм, которые ФНС России признает неправомерно начисленными.

В связи с возникающей положительной тенденцией при рассмотрении дел, касающихся мировых соглашений с налоговым органом, было подготовлено постановление Пленума ВАС РФ от 18.07.14 г. № 50 «О примирении сторон в арбитражном процессе» (далее — Постановление № 50). В данном постановлении суд посвятил отдельный пункт (п. 27) рассматриваемому вопросу и обратил внимание на возможность уменьшения доначислений по налоговым спорам.

В частности, указывалось, что арбитражным судам при рассмотрении налоговых споров необходимо иметь в виду, что само по себе заключение соглашения об их урегулировании, предусмотренного ст. 190 АПК РФ, не противоречит закону и не нарушает права и законные интересы других лиц.

Однако исходя из публично-правовой природы налоговых споров предметом названного соглашения не может являться изменение налоговых последствий спорных действий и операций в сравнении с тем, как такие последствия определены законом. Например, предметом такого соглашения не могут выступать вопросы о снижении применимой налоговой ставки, изменении правил исчисления пеней, об освобождении налогоплательщика от уплаты налогов за определенные налоговые периоды или по определенным операциям.

Следовательно, законодатель разъясняет, что невозможно прийти к какой-либо сумме, удовлетворяющей все стороны арбитражного процесса и утвердить эту сумму в мировом соглашении. Также в Постановлении № 50 разъяснены более подробно действия налогового органа и налогоплательщика в случае, если есть достаточные основания для снижения сумм доначислений.

В соответствии с положениями ст. 70, 190 АПК РФ при рассмотрении налоговых споров допустимо заключение соглашений об их урегулировании, в которых сторонами могут быть признаны обстоятельства, от которых зависит возникновение соответствующих налоговых последствий (например, признание налоговым органом не учтенных в ходе мероприятий налогового контроля сумм расходов и налоговых вычетов, влияющих на действительный размер налоговой обязанности, признание наличия смягчающих обстоятельств, приводящих к уменьшению размера налоговых санкций, и др.), которые содержат правовую квалификацию деятельности лица, участвующего в деле, влекущую изменение размера его налоговой обязанности (например, признание экономически обоснованного и (или) документально подтвержденного размера произведенных расходов, нормальной величины потерь товаров, приемлемости используемых налогоплательщиком способов налоговой оптимизации его деятельности и др.). В таком случае в соглашении об урегулировании спора могут содержаться условия о скорректированном размере налоговой обязанности.

Все перечисленное призвано уравнять возможности налоговой инспекции и налогоплательщиков при разрешении споров в условиях ужесточившейся политики проведения выездных налоговых проверок. Это своего рода инструмент, предоставленный законодателем, для оптимизации налогообложения, однако им довольно сложно воспользоваться, не понимая принципов ведения процесса переговоров с налоговым органом и выстраивания тактики поведения в судебных заседаниях. При разработке положений мирового соглашения необходимо учитывать, что суды при принятии решений будут руководствоваться интересами представителей государства, таким образом условия мирового соглашения и правовая позиция при его заключении должны несомненно содержать очевидную выгоду для бюджета.

Как показывает практика, ситуации, в которых оказываются предприниматели, не всегда ограничиваются применением какого-то одного из перечисленных способов реструктуризации задолженности, необходим тщательный анализ в целом и применение комплекса мер. Следует отметить, что самостоятельная попытка применения указанных способов может привести к негативному результату.

Зачем нужна реструктуризация

На практике мы часто встречаемся с бизнесами, в которых одна компания является учредителем другой, а та, в свою очередь, образует фирмы следующего уровня, и так далее.

При этом не всегда очевидна польза от такой многоуровневой структуры. Скорее наоборот — управление и содержание становится дорогим и неповоротливым. Даже если операционные процессы настроены хорошо, юридическая структура может мешать быстрому и правильному развитию.

В чем причина возникновения таких неповоротливых «матрешек»? Как правило, это связано с историческим развитием бизнеса за счет приобретения конкурентов и консолидации рынка.

Покупка группы компаний — самый распространенный способ в сделках слияния-поглощения (M&A). Конечно, бывают случаи приобретения предприятий как имущественных комплексов или ключевых активов бизнеса, но это не типичные случаи.

С ростом количества компаний увеличиваются издержки на их содержание: бухгалтерию, документооборот, юридическое сопровождение, аренду помещений и т.д. Также пропорционально возрастает количество проверок со стороны государственных органов, в том числе налоговой инспекции.

В последнем случае налоговые инспекторы могут стать вашими постоянными гостями, переходя с проверкой из одной структуры в другую. Кроме того, не стоит забывать о лицензиях и членстве в саморегулируемых организациях.

Если компания одна, вы платите один раз, а если их много, много раз. И здесь значение имеют не столько финансовые затраты, сколько время и ресурсы, которые будут потрачены на получение и сбор необходимых документов.

Также громоздкая структура создает неудобства при получении кредита, так как банк оценивает показатели не одного юридического лица, а всей группы в целом. Чем больше уровней у такой структуры, тем дольше и тщательнее идет проверка со стороны кредитной организации.

Согласование документов в такой сделке будет долгим и дорогим, а условием предоставление займа — кросс-дефолт по любой из компаний группы.

Тем не менее в некоторых случаях увеличение структуры будет оправдано, допустим, если вы начинаете новый бизнес или выходите на другой территориальный рынок. При этом главной целью увеличения числа компаний будет защита основного актива. Например, если выход на новый рынок с новыми рисками будет неудачным, наличие отдельной компании защитит основную структуру от финансовых и репутационных потерь.

Также создание новых компаний будет оправдано, когда непрофильные или неприбыльные активы выставляются на продажу.

Что важно при реструктуризации

Решить, какое количество компаний вам необходимо

Начать процесс реорганизации необходимо с определения того, какое количество компаний действительно необходимо бизнесу. Например, нельзя однозначно сказать, что нужно иметь три юридических лица: держателя активов, продающую и операционную компанию.

В каждом конкретном случае решение принимается индивидуально и зависит от видов бизнеса, количества партнеров, региональных представительств и т.д. Решение должно обсуждаться и приниматься всеми топ-менеджерами, а не только юридическим департаментом, который видит ситуацию лишь со своей стороны.

Учитывать сроки оформления прав и лицензий

При составлении плана по реорганизации необходимо учитывать временные рамки регистрационных действий. Например, регистрация транспорта, недвижимости, опасных промышленных объектов (ОПО) и т.п. занимает много времени. Это надо просчитывать, потому что вряд ли кто-то захочет, к примеру, останавливать производство из-за того, что новая компания, создаваемая в результате слияния двух старых, еще не получила права на транспортные средства или подъемные механизмы.

Аналогична ситуация с допусками СРО, аттестацией рабочих мест и т.д. Оформление ОПО может занять до месяца при правильной постановке работы, аттестация рабочих мест зависит от их количества. А еще зачастую крупные заказчики требуют наличие сертификации по ISO, что требует тщательной подготовки и также может занять до одного месяца.

Соблюдать сроки проведения корпоративных процедур

Любая юридическая реорганизация потребует принятия корпоративных решений. Необходимо обратить внимание на сроки при соблюдении корпоративных процедур, особенно если в структуре участников и партнеров есть иностранные компании для получения документов, от которых требуется их легализация (апостиль или консульская легализация).

Не стоит также забывать о том, что проведение собрания акционеров требует соблюдения минимально установленного законодательством времени на уведомление всех акционеров (от 20 календарных дней и более, в зависимости от повестки дня) и уменьшить его невозможно.

Также акционеры или участники могут находиться в разных городах и странах и далеко не везде можно без проблем сделать доверенность на участие в собрании. Где-то (например, Сингапур) для этого придется обращаться в российское посольство, запись в которое может быть растянута на несколько месяцев. Особенно важно понимать это сейчас. В связи с пандемией коронавируса очереди на оформление документов могут быть увеличены.

Помнить про кредитные обязательства

Также изменение корпоративной структуры, количества собственников и т.д. придется согласовывать с банком, если у компании есть невыплаченные кредиты. Многие юридические лица не задумываются об этом, когда решаются на реорганизацию и сталкиваются с проблемами, когда процесс уже запущен и поворачивать назад слишком неоправданно и дорого.

Основная проблема заключается в том, что не всегда финансовая служба способна правильно оценить последствия юридической реорганизации, а юридический департамент не может верно оценить требования к финансовым обязательствам (ковенантам), установленным кредитным договором.

Поэтому только их слаженная совместная работа поможет заранее определить, какие именно условия необходимо согласовать с банком до начала реорганизации. Например, в большинстве кредитных договоров сам факт принятия решения уполномоченным органом без согласования с банком о реорганизации является основанием для досрочного погашения кредита.

Не стоит забывать и про необходимость регистрации изменений в залогах, если в результате реорганизации предполагается смена собственников, которые станут правопреемниками заложенного имущества.

Учитывать наличие госконтрактов

Кроме того, при реорганизации компании необходимо обратить внимание на ключевые контракты и условия их изменения. В случае, если заключены госконтракты или договоры на использование государственной или муниципальной собственности, необходимо найти решения, при которых держатель ключевого контракта не будет затронут реорганизацией.

Например, у ООО «Василек» заключен договор на использование муниципальной собственности. Помимо данного юрлица в группе присутствует еще пять компаний. В таком случае реорганизация не должна затронуть ООО «Василек», а включает только оставшиеся пять компаний, чтобы не нарушить условия договора.

Учитывать требования антимонопольного законодательства

Особое внимание нужно обратить на соблюдение антимонопольных требований к реструктуризации. В последнее время размер активов и выручки компаний, подпадающих под согласование антимонопольного ведомства, значительно повысился. Поэтому надо верно оценить, до каких именно размеров вы выросли, кто именно входит в группу компаний, поскольку перечень оснований для определения группы лиц достаточно сложный, хотя и понятный с точки зрения логики.

Часто проблемы возникают при определении перечня лиц, входящих в органы управления организаций: кого-то периодически забывают, и уже в процессе согласования с антимонопольной службой выясняется, что еще какие-то компании входят в группу лиц по признаку совпадающего состава коллегиальных органов или по признаку избрания директора по предложению миноритарного акционера (участника) (ст.9 ФЗ «О защите конкуренции»).

Мы не будем останавливаться на обычных юридических формальностях, таких как сроки уведомления кредиторов, возможность предъявления ими требований, содержание договоров о присоединении, слиянии и содержание передаточных актов или ликвидационных балансов. Как правило, в их подготовке нет сложностей — нужно лишь четко следовать срокам и выполнять требования законодательства.

Из всего сказанного можно сделать вывод о том, что определение оптимальной структуры группы компании — не столько юридическая, сколько бизнес-задача, решать которую необходимо на уровне руководства компании.

Во многих случаях громоздкие «матрешки» могут стать обузой, но в некоторых ситуациях дробление просто необходимо. При этом надо помнить о том, что реорганизация — это проектная работа, которая имеет свою цель, график и управленческие особенности, которые отличаются от процессов работающего бизнеса.

Фото на обложке: Missarabika/shutterstock.com

Конференцию открыл своим выступлением Максим Бунякин, управляющий партнер

Федеральный рейтинг.

группа

Корпоративное право/Слияния и поглощения (high market)

, который также выступил модератором всей конференции. Он рассказал о реорганизации бизнеса. Реорганизация помогает передавать действующий бизнес. Не акции, а именно целый бизнес, объяснил эксперт – например, целый завод, который находится в аренде. Сделать это через другие механизмы гораздо сложнее, подчеркнул Бунякин.

Если реорганизация по разным причинам все же не подходит, есть альтернативы – например, передача договоров, приобретение или отчуждение имущества, ликвидация и последующая раздача имущества другим юрлицам. Еще один интересный механизм реструктуризации – выплата дивидендов, но не деньгами, а акциями или долями дочерних компаний, рассказал Бунякин. При этом стратегия зачастую зависит от того, какой именно бизнес реорганизуется. Например, для кредитных организаций есть свои особенности, потому что нужно получать одобрение ЦБ.

А «совмещенная реорганизация» позволит выделить компанию из одной компании и сразу присоединить ее к целевой структуре. Технически это происходит за один день. Такая схема пригодится, например, когда в многоуровневом холдинге нужно сделать из «внучки» «дочку».

-

Найти друг друга: диалог бизнеса и юристов на форуме «Право.ru-300»

30 октября, 8:56

При работе с кредиторами главное не забыть о существовании каких-либо «хитростей» в существующих соглашениях, отметил Бунякин. Иногда даже в типовых договорах кто-то, например, менеджер, договаривается о нетиповых условиях. Приходится проверять все. «Есть хороший инструмент – соглашение с кредитором. Можно заранее договориться с кредитором, что он не будет предъявлять требования в случае реорганизации», – посоветовал Дмитрий Попов, управляющий партнёр Popov Law Services.

Юлия Ненашева, партнер директор корпоративной практики Branan Legal, рассказала о практических кейсах, которые провела юрфирма. Например, работающий завод решили присоединить к управляющей компании. Большую часть проекта заняли подготовительные и пост-реорганизационные мероприятия. Кроме того, в целях обеспечения непрерывности производственной деятельности важно было не только завершить реорганизацию в отчетную дату, но и чтобы эта дата была известна. «Настолько была важна дата, что была отдельная рабочая группа по дате окончания», – поведала Ненашева.

Максим Башкатов, преподаватель кафедры гражданского права Юридического факультета МГУ им. М.В. Ломоносова, руководитель направления «Правовое развитие» фонда «Центр стратегических разработок», дал практические советы по тому, как выбрать инструмент реструктуризации отношений сторон.

Так, можно изменить сроки исполнения обязательства, способ исполнения, договориться об отступном или о новации долга. Эксперт рассказал обо всех рисках, которые несут в себе эти способы. Например, изменение способа исполнения невозможно, если обязательство неделимо – то есть предмет такого обязательства нельзя разделить на однородные части. А при соглашении о новации нужно внимательно заключать договор, ведь если неясно, о чем договорились стороны – об отступном или о новации – действует презумпция отступного. «Фиксируйте переговоры с контрагентом, чтобы было ясно, о чем вы договаривались», – посоветовал Башкатов.

«С точки зрения рисков банкротства, новация всегда лучше отступного. Она хороша для должника, хотя бы потому, что он показывает свое стремление спасти бизнес и договориться. Это показывает добросовестность», – считает партнер РАУД Юрий Апухтин.

Дмитрий Попов рассказал про due dilligence долговых обязательств. Нужно определить зоны риска и посмотреть, что за бизнес, что за договор с ними заключен и оценить антимонопольные, налоговые риски. Оценить содержание договоров, из которых возник долг. Еще одной зоной риска может быть обеспечение исполнения обязательств, а также сам предмет обеспечения.

Due dilligence в идеале нужно закончить до принятия управленческого решения о реорганизации. Потому что в итоге то, что находится в договорных отношениях, может повлиять на итог мероприятия.

Наталья Коцюба, председатель совета Национального союза профессионалов антикризисного управления, подробно рассказала о поправках в банкротное законодательство, которая введет процедуру реструктуризации долгов в процедуру банкротства юридических лиц (см. «Спасти должника: как поменяется закон о банкротстве»). «Сопротивление этому законопроекту в профессиональном сообществе достаточно серьезное, чем все закончится – узнаем в ближайшие дни, когда придет отзыв из администрации президента», – высказала свое мнение эксперт.

Банкротство и риски

Больше о банкротстве говорили во второй части конференции. Вадим Бородкин, советник Orchards, рассказал об основных банкротных рисках финансовой и корпоративной реструктуризации. Сейчас ярко выражен конфликт между внешними и внутренними кредиторами. И как раз в процессе реструктуризации внешний кредитор может стать внутренним. Но в 2020 году ВС ввел понятие компенсационного финансирования. И теперь при реструктуризации сделок нужно быть намного аккуратнее – все новые соглашения попадут под подозрения.

Под компенсационное финансирование можно подвести все – кредиты, займы, поставки, аренды. Все, что позволяло отсрочить подачу заявления о банкротстве – все попадает под этот термин.

Вадим Бородкин

Коллега Бородкина по Orchards, партнер юрфирмы Алексей Станкевич рассказал, как использовать реструктуризацию для защиты актива при корпоративном конфликте – на примере кейса ПАО «Биохимик». В обществе был сложный конфликт, один из участников был максимально недобросовестным. Решили перевести актив в «тихую гавань» – подальше от него. Переводили через договор купли-продажи, но такой метод нес несколько существенных рисков.

Акционер начал оспаривать сделки. В одном из споров суды решили, что если доля истца в ходе процесса уменьшилась до <1%, то он лишается права на оспаривания сделок. «Очень важен момент рассмотрения иска», – отметил эксперт. Кроме того, суды согласились с тем, что если акционер изменил адрес, то он не может считаться не уведомленным должным образом.

Возникали и другие процессуальные вопросы. Например, при споре об оценке стоимости нужно было предоставить отчет об определении рыночной стоимости актива. Суд отказался назначить экспертизу. Но оппоненты ошиблись, потому что они могли оспорить сам отчет.

Идеология о злоупотреблении процессуальным правом – это не просто идеология, это работает. Если суд видит, что одна сторона затягивает процесс, это можно и нужно использовать.

Алексей Станкевич

Юрий Апухтин, партнер РАУД, остановился на методах погашения долгов имуществом через банкротство – и на рисках, которые несет в себе такой метод. В процедуре кредитор может получить интересующее его имущество через отступное, с помощью мирового соглашения или через вхождение в уставный капитал с последующим погашением реестра.

Отступное можно провести в процедуре только после торгов. До – нельзя. В этом и заключается главный риск отступного – кто-то может купить его до вас. Кроме того, возможно дальнейшее оспаривание стоимости отступного. «Продвинутой» версией отступного станет мировое соглашение. Банкротный закон дает возможность заключить «мировую» посредством погашения требований тем же отступным. И соглашение можно утвердить на любом этапе. Но оно должно быть экономически обоснованным и более выгодным, чем продажа имущества на торгах, рассказал эксперт.

Риски мирового соглашения: оспаривание собрания кредиторов, на котором его утвердят, неутверждение соглашения судом и последующее его оспаривание как сделки.

Юрий Апухтин

Наконец, еще одна опция – выкуп акций и долей. Если компанию нужно сохранить, то процедуру банкротства тогда получится прекратить – и выйти из процедуры с нужными активами. Апухтин считает такой вариант самым безопасным с точки зрения оспаривания.

Мы берем небольшую паузу, но надеемся встретиться с вами снова уже 11 ноября, на традиционном Форуме литигаторов! На 13 ноября запланирована подробнейшая тематическая конференция «Банкротство – 2020: реалии и прогнозы», а 18 ноября мы соберем ведущих экспертов в области интеллектуальной собственности, которые расскажут о судебной практике, сделках с объектами и будущем IP.