При покупке квартиры в ипотеку банк запросит у вас один из трёх типов страховок:

- страхование жизни и здоровья заёмщика (страхуется инвалидность I или II второй группы, а также уход из жизни);

- страхование недвижимости (страхование конструктивных элементов, без ремонта и мебели);

- страхование титула (когда покупаете квартиру на вторичном рынке и защищаете её от признания сделки недействительной, если продавцом оказался недееспособный человек или мошенник).

При покупке квартиры в строящемся доме банки обычно предлагают застраховать жизнь и здоровье заёмщика. Если с заёмщиком что-то случится и он не сможет выплачивать кредит, то страховая компания заплатит банку остаток долга. Квартиру не придётся продавать — она останется в собственности у заёмщика (если он стал инвалидом) или у родственников заёмщика (если тот умрёт). Это добровольный вид страхования. От него можно отказаться, но в таком случае банк, скорее всего, поднимет ставку по ипотеке.

После того как дом сдадут в эксплуатацию и заёмщик примет квартиру, он должен будет застраховать её.

При покупке на вторичном рынке страховку оформляют сразу. Это обязательная страховка. Если не застраховать недвижимость, то банк может досрочно расторгнуть кредитный договор и потребовать оплату неустойки.

Если вы хотите купить готовую квартиру, у которой уже есть собственник, то можете застраховать титул, то есть защититься от обмана при продаже жилья. Это необязательно, но позволит защитить деньги от потери. Если спустя какое-то время окажется, что квартиру продал мошенник и у вас её заберут, то страховая компания заплатит компенсацию. Такой полис нельзя купить онлайн.

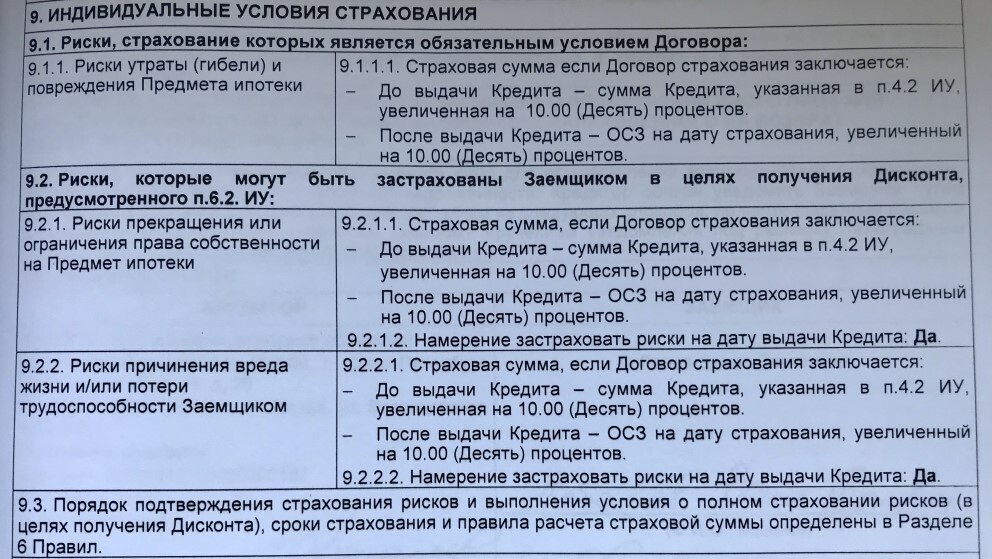

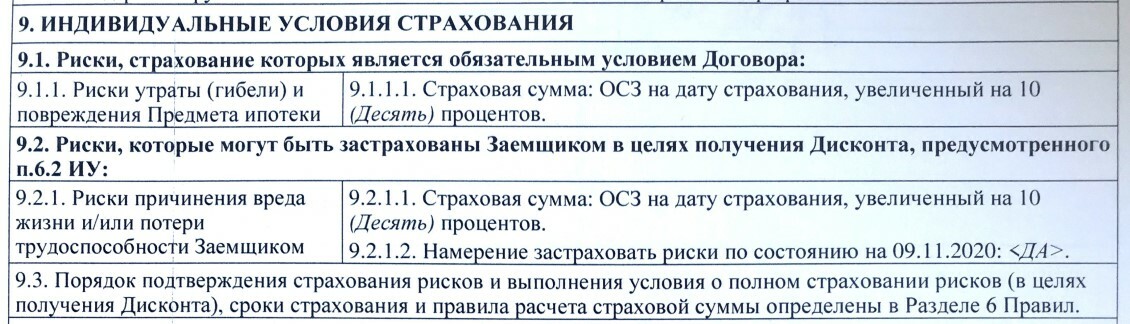

Ипотечное (комплексное) страхование включает в себя страхование жизни и утраты трудоспособности заемщика, страхование недвижимости от ущерба, а также страхование имущественных прав (титула собственности). При наступлении страхового случая страховая компания обязуется выплатить банку сумму средств в размере непогашенного клиентом остатка по ипотечному кредиту.

В 2008 году Высший арбитражный суд РФ признал незаконным требование банков об обязательном страховании жизни и здоровья заемщика при получении ипотечного кредита. После этого большинство банков начали дифференцировать ставки в зависимости от того, застрахован заемщик или нет. Ставки по ипотеке без личного страхования на 1—5 пунктов выше, чем по программам со страховкой. Стоимость годовой страховки, как правило, составляет около 1% от размера кредита, и зависит от возраста и состояния здоровья заемщика, а также от объекта недвижимости. Если клиент перестает оплачивать страховку, банк может потребовать немедленного погашения займа, либо повысить ставку по кредиту. Это право банка обычно предусмотрено в кредитном договоре.

Также весьма распространенным в практике ряда банков является дифференцирование ставок в зависимости от типа приобретаемой заемщиком страховки жизни и здоровья. Так, при отказе клиента от коллективного страхования ( минусом которого является отсутствие действия периода охлаждения, предусмотренного для индивидуального страхования), ряд банков устанавливают повышенные на 0,5-2 п. п. ставки, что увеличивает расходы заемщика на обслуживание кредита. В настоящее время Банк России занимается рассмотрением вопроса об утверждении периода охлаждения для коллективного страхования, но пока еще данный вопрос законодательно не урегулирован.

| 🔷 Срок оформления: | 3-5 минут |

| 🔷 Максимальная сумма выплат: | полная страховая сумма |

| 🔷 Остаток по кредиту: | от 0 до 20 млн. рублей |

| 🔷 Срок страхования: | от 1 года до окончания КД |

Иван Блинов

Автор Выберу.ру, ivanblinov@vbr.ru

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Для чего нужен полис ипотечного страхования

Полис ипотечного страхования защищает от рисков и заёмщика, и банк. За то время, пока клиент выплачивает ипотеку, состояние квартиры может ухудшиться, и в случае просрочек банк не сможет продать её по рыночной цене. Страхование залога по ипотечному кредиту гарантирует, что при наступлении страхового случая убытки покроет страховая компания.

Непредвиденные ситуации, которые могут возникнуть:

- финансовая несостоятельность заёмщика по причине утраты здоровья;

- стихийное бедствие;

- возгорание, затопление.

Страховщик погасит остаток долга перед банком, если квартира будет полностью разрушена или утратит ликвидность в результате страхового случая, а у клиента не будет денег, чтобы расплатиться.

Если неприятность случится не с квартирой, а с заёмщиком, развитие событий зависит от того, оформлено ли страхование жизни и здоровья. Имея такой полис, клиент может не волноваться: страховщик расплатится с банком.

Страхование может быть нескольких видов:

- Ипотечное страхование недвижимости. Согласно ФЗ «Об ипотеке», это обязательная страховка при покупке квартиры в ипотеку.

- Страхование жизни и здоровья. Защищает от таких рисков: смерть, утрата трудоспособности, инвалидность. Это добровольная страховка, которая позволяет получить ипотечный кредит на более выгодных условиях.

- Титульное страхование. Включает риск утраты права собственности добросовестным приобретателем.

- Комплексное страхование ипотеки. Наполнение полиса отличается у разных страховщиков. Кроме страхования залоговой недвижимости, страхуются жизнь и здоровье заёмщика, иногда добавляется страхование титула.

Отказ в ипотечном кредите по причине отказа застраховать здоровье и титул неправомерен. Однако отказ клиента оформлять полис может стать основанием для повышения размера процентной ставки или изменения других условий, и это будет законно.

Как оформить страховку для ипотеки

Оформить страхование квартиры для ипотеки можно онлайн на сайте страховой компании. Как действовать заёмщику:

- Выберите страховщика на Выберу.ру и перейдите на его сайт.

- Изучите виды страхования, стоимость, условия и доступные способы оформления полиса.

- Убедитесь, что ваш банк работает с этой страховой компанией.

- Подайте заявку, используя подсказки системы. Укажите личные данные и другие сведения, необходимые для оформления.

- Оплатите стоимость полиса.

- Получите полис страхования ипотеки в электронном виде. Он придёт на электронную почту, при необходимости распечатайте документ.

- Передайте в свой банк полис и чек о его оплате. Можно отправить документы электронной почтой или лично отнести в банк.

Для оформления страховки в офисе СК нужно прийти лично с документами. Какие именно нужны, лучше уточнить заранее. Чтобы оформить страховку недвижимости по ипотеке по выгодному тарифу, можно сделать следующее:

- обратиться к страховщику, с которым уже заключены договоры страхования, т. к. СК предлагают действующим клиентам более выгодные условия;

- заключить договор страхования сроком на 1 год, а через год перейти к другому страховщику;

- выплатить ипотеку досрочно, при этом можно будет вернуть часть уплаченного страхового взноса;

- застраховать ипотеку в офисе страховщика, а не в банке, при этом стоимость полиса будет ниже.

Крупные банки работают только с солидными страховщиками, поэтому сэкономить на страховании ипотечного кредита, выбрав малоизвестную компанию, не получится.

Необходимые документы

Список документов зависит от того, что вы хотите застраховать.

|

Объект недвижимости |

Титул |

Жизнь и здоровье |

|

Паспорт собственника Правоустанавливающие документы на недвижимость (копии) Договор ипотечного кредитования Заявление на страхование ипотечной квартиры Копия отчёта об оценке |

Паспорт собственника Копии документов, подтверждающих право собственности на квартиру (договор купли-продажи) Заявление на страхование |

Паспорт собственника Заявление на страхование заёмщика и (или) созаёмщика |

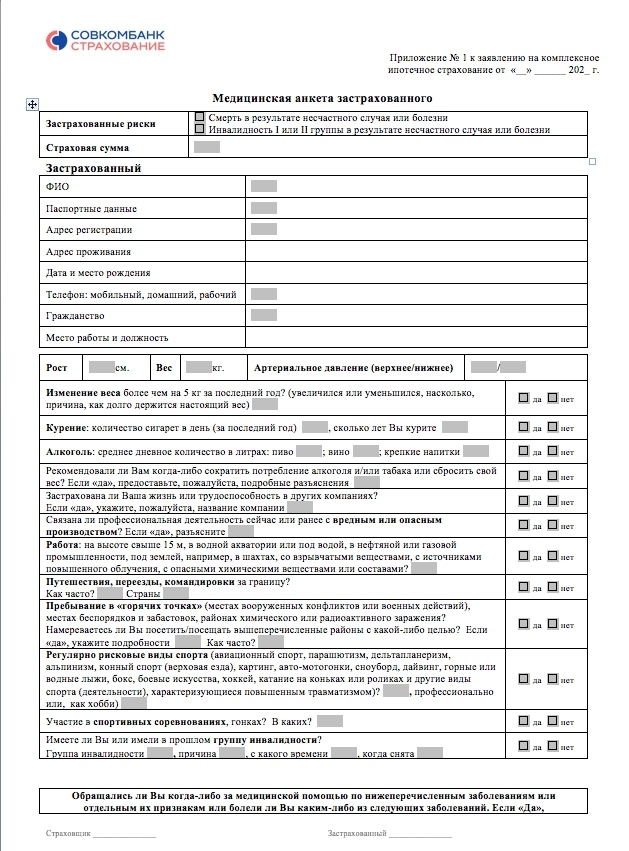

Страховая компания может запросить документы на своё усмотрение, а при страховании жизни и здоровья — предложить заполнить анкету с вопросами о состоянии здоровья.

Перед подачей заявки на комплексное ипотечное страхование уточните в банке требования к страховому покрытию.

Виды ипотечного страхования — обязательные и добровольные

Страхование ипотечного жилья служит для финансового учреждения гарантией того, что при наступлении неблагоприятных обстоятельств страховая компания компенсирует убытки. Размер компенсации определяется видами и условиями заключённых договоров. Страховка покрывает не всю стоимость жилья, а только сумму, которую заёмщик должен банку. Пример: если клиент внёс 50% от стоимости недвижимости в качестве первоначального взноса, страховой полис оформляется на остаток (50%).

Имущество

Страхование недвижимости при ипотеке необходимо, когда дом построен и сдан в эксплуатацию. Страхуются несущие и другие конструкции, стены, в некоторых случаях — инженерные коммуникации, чистовая отделка. В программу страхования входят такие риски:

- затопление;

- пожар;

- стихийные бедствия;

- злонамеренные действия третьих лиц;

- взрыв газа, предназначенного для бытовых нужд;

- взрыв мест хранения бытового газа.

Под страховым случаем понимают повреждение или полное разрушение окон, дверей, стен и других конструктивных элементов квартиры в результате перечисленных событий.

Жизнь и здоровье

Банк может потребовать застраховать жизнь и здоровье, если дом ещё не достроен или не введён в эксплуатацию и клиент не получил право собственности на квартиру. Страхование жизни и здоровья при оформлении ипотеки на строящееся жильё означает, что в случае болезни, утраты трудоспособности или смерти застрахованного лица банк получает компенсацию. Её размер зависит от вида страхового случая:

- в случае болезни или временной потери трудоспособности — пропорционально тому времени, в течение которого заёмщик не мог работать и получать доход;

- при смерти или полной утрате трудоспособности — в размере остатка долга.

Правовой титул

Страхование титула защищает интересы кредитного учреждения и заёмщика. Если сделка будет признана недействительной в связи с неправомерными действиями, совершёнными во время её заключения или ранее, страховая компания компенсирует ущерб банку и заёмщику.

Примерный список причин, по которым сделка может быть признана недействительной (он отличается у каждого страховщика):

- сделку провели без согласия супруга;

- продавец не отдавал отчёта в своих действиях;

- квартира была продана несовершеннолетним лицом без согласия законных представителей;

- продавец совершил сделку под влиянием неблагоприятных обстоятельств — насилия, угроз, обмана;

- при продаже были нарушены права человека, владеющего долей в квартире;

- сделку совершил недееспособный или ограниченно дееспособный человек.

Часть денег направляется в счёт погашения кредита, а оставшуюся часть получает заёмщик, если иное не предусмотрено договором страхования жилья.

Важно! У каждой СК есть перечень случаев, которые не считаются страховыми. При их наступлении страхование правового титула не поможет.

Действия при наступлении страхового случая

При наступлении страхового случая или как только страхователю станет о нём известно, необходимо:

- обратиться в соответствующие органы и сообщить о случившемся;

- при страховом случае по страхованию объекта залога или титула — уведомить страховщика в течение 3 рабочих дней (не позже);

- при наступлении страхового случая по страхованию жизни и здоровья — уведомить СК не позднее 31 рабочего дня;

- изложить обстоятельства в письменном виде и передать эту информацию страховщику;

- передать все документы, которые касаются страхового случая, в т. ч. полученные в компетентных органах;

- по возможности зафиксировать повреждения — сделать фото или видео;

- при повреждениях или уничтожении квартиры — ничего не трогать, пока сотрудники СК не произведут осмотр.

После осмотра имущества сотрудники компании установят размер причинённого ущерба. Производить какие-либо действия в повреждённой квартире можно, если представители страховщика дадут разрешение на изменения, например, когда это продиктовано соображениями безопасности.

Как выбрать страховую компанию

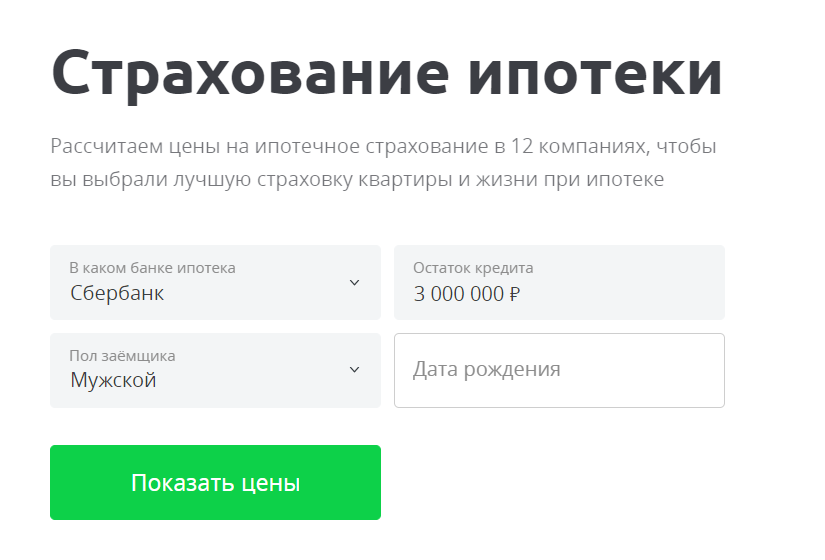

На Выберу.ру можно выбрать страховую компанию из рейтинга или воспользоваться формой поиска. Чтобы подобрать подходящее предложение по страхованию ипотеки, выполните несколько действий:

- Выберите в списке банк, где оформляете ипотеку.

- Укажите сумму ипотечного кредита (или остаток к погашению).

- Отметьте пол заёмщика.

- Введите дату своего рождения.

- Если ранее страховали ипотеку, отметьте это.

- Нажмите «Показать цены».

Посмотрите все предложения, которые подходят под основные условия, и ознакомьтесь с ограничениями по поводу года постройки дома. Сравните цены, страховое наполнение, изучите правила страховки жилья при ипотеке и посмотрите образец полиса. Выбрав СК, нажмите «Купить полис» и перейдите к оформлению.

После заполнения электронной формы и проверки сведений вы сможете оплатить полис и получить его на электронную почту, или с вами свяжется представитель СК и проконсультирует по поводу дальнейших действий.

Популярные вопросы

В какой срок необходимо застраховать недвижимость при ипотеке?

Оформить полис ипотечного страхования можно сразу, как только банк одобрит ипотеку, или во время заключения кредитного договора. Точный срок, не позже которого приобретаемая недвижимость должна быть застрахована, определяется условиями договора ипотеки.

Можно ли отказаться от страховки по ипотеке на второй год?

Если заёмщик откажется продлевать полис страхования имущества, кредитная организация имеет право:

- потребовать досрочно выплатить остаток долга;

- начислить неустойку за просрочку оплаты полиса;

- расторгнуть ипотечный договор;

- увеличить ставку до продления полиса.

При отказе от других видов страховки (жизни, титула) банк вправе повысить процентную ставку, если это условие прописано в договоре.

Можно ли поменять страховую компанию при ипотечном кредитовании?

В течение всего срока ипотеки можно перейти к другому страховщику, но только если он есть в списке СК, с которыми работает банк. До перехода в другую СК нужно сообщить банку о своём решении и согласовать с менеджером порядок действий. Переходить от одного страховщика к другому можно не чаще 1 раза в год.

Нужно ли страховать созаемщика по ипотеке?

Если дом не достроен и квартира не сдана в эксплуатацию, страхование жизни и здоровья созаёмщика может быть полезным, так как защищает от рисков, но оно не относится к обязательным условиям и не влияет на процентную ставку.

Можно ли вернуть 13 процентов со страховки по ипотеке?

Можно оформить вычет за страхование жизни и здоровья, а за комплексную страховку — нет. Максимальный размер вычета — 15 600 руб. в год, что составляет 13% от 120 000 руб. Документы на возврат надо подавать после окончания года, в котором уплачены взносы. Вам понадобятся:

- договор страхования;

- справка о сумме взносов;

- декларация 3-НДФЛ;

- справка о доходах за год;

- документы, подтверждающие уплату взносов.

Как вернуть страховку при досрочном погашении ипотеки?

После досрочного погашения ипотеки заёмщик должен обратиться в СК с заявлением о возврате части уплаченной суммы. По страхованию имущества можно вернуть не более 50% от уплаченной страховой премии, по другим видам страхования — пропорционально времени, в течение которого использовалась страховка.

В июне 2018 года я купил квартиру в ипотеку. Ипотеку оформил в Сбербанке.

Первые два года я оплачивал страховки через «Сбер-страхование». Это было удобно: оформил все электронно, заплатил и забыл. За первый год я заплатил около 9 тысяч рублей в отделении банка, когда заключал кредитный договор, за второй год — около 5 тысяч. Страховая премия стала меньше, потому что значительно уменьшилась задолженность по кредиту: я использовал материнский капитал.

Я был уверен, что во всех страховых компаниях цены примерно одинаковые — плюс-минус сто рублей. Поэтому сначала даже не искал другие варианты. Но оказалось, что цены очень даже различаются.

Я оформил полис в «Ресо-гарантии» и заплатил 2488 Р вместо 4301 Р, которые просил Сбербанк. Расскажу, что я для этого сделал и почему теперь каждый год поступаю аналогичным образом.

О чем будет в статье

- Какие страховки нужно делать и какие обязательны

- Как я оплачивал страховки

- Как можно сэкономить

- Как найти список аккредитованных страховых компаний

- Как выбрать страховую и рассчитать стоимость полисов

- Как собрать документы

- Как оформить полисы в новой страховой

- Как расторгнуть старые договоры страхования

- Как отправить новые полисы в банк

- Сколько можно сэкономить

Что за страховки

Если вы купили квартиру в ипотеку, то помимо ежемесячных платежей по кредиту нужно еще раз в год оплачивать как минимум одну страховку — а иногда две и более:

- Страхование объекта залога, то есть квартиры. Залог страхуется от любых происшествий, которые ведут к его утрате или снижению стоимости.

- Страхование жизни и здоровья заемщика. При заболевании, инвалидности или смерти — в зависимости от условий договора — по кредиту заплатит страховая.

- Страхование риска утраты права собственности, оно же титульное страхование. Этот вид страхования защищает от случаев, когда договор купли-продажи по каким-либо причинам признают недействительным. Например, человек покупает квартиру на вторичном рынке, а через год появляются какие-нибудь наследники, у которых есть права на эту квартиру. Они могут оспорить право собственности в суде. Для защиты от такой ситуации существует страхование титула. Как правило, банки не требуют оформлять эту страховку после трех лет обслуживания кредита. И это позволяет дополнительно сэкономить. Но некоторые требуют страховать такой риск весь срок ипотеки или наоборот — банк вообще не требует титульного страхования.

- Страхование ответственности заемщика. Эта страховка покрывает разницу между выручкой от продажи квартиры и остатком долга перед банком, если заемщик не смог выплатить кредит. Но страхование такого риска встречается редко.

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке. В новостройке точно не будет страхования титула, а страховать объект нужно будет только после постройки дома и регистрации права собственности.

Какие риски придется страховать, зависит и от особенностей приобретаемой недвижимости. Это касается только готового жилья. Если квартира была в собственности продавца менее трех лет, некоторые банки требуют застраховать титул в обязательном порядке.

По закону обязательно только страхование залога. Без него банк не заключит договор ипотеки. Если нарушить непрерывность страхования залога, например один раз забыть оплатить полис, банк может потребовать досрочно исполнить обязательства по кредиту — то есть вернуть всю сумму долга.

Остальные виды страхования необязательны — от них можно отказаться. Однако ставка по кредиту при этом всегда выше: где-то на 1%, а где-то на 4%. Как правило, ради пониженного процента выгоднее оплачивать страховку, хотя в перспективе плата за страхование за все годы может быть равна переплате по кредиту без скидки.

Обычно банки предлагают застраховать три типа риска: имущество, жизнь и здоровье, а также титул. Два последних страхуются по желанию. Такую страховку называют комплексным ипотечным страхованием.

В моем случае по желанию можно было оформить страхование жизни. Так ставка по кредиту становилась ниже на 1%, поэтому мне было выгодно оплачивать обе страховки. Страховать титул и ответственность мне не предлагали.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании. Такие компании есть в большинства ипотечных кредиторов. Например у Сбербанка — «Сбер-страхование», у Совкомбанка — «Совком-страхование».

Банку это выгодно: как агент, который направил клиента в страховую компанию, он получает комиссию — часть суммы, которую заемщик уплатит по страховке.

Моя квартира стоила 1 650 000 Р. Первоначальный взнос был 300 000 Р — в итоге в долг у банка я взял 1 350 000 Р. Когда я определился с квартирой, ипотечный менеджер сообщила, какие дополнительные расходы меня ждут до оформления сделки:

- Оплата отчета об оценке квартиры — 3000 Р.

- «Комплексная финансовая защита кредита», то есть страховка моей жизни и здоровья и самой квартиры, — 8853 Р.

- Регистрация перехода права собственности через электронные сервисы банка — 9000 Р. Сюда входила госпошлина за регистрацию в Росреестре, стоимость услуг по подготовке договора купли-продажи, выпуск электронной подписи и т. д.

Расскажу подробнее про услуги. Сервис безопасных расчетов — СБР — нужен, чтобы банк разместил первоначальный взнос клиента и ипотечные деньги на специальном счете. Продавец получает доступ к деньгам после регистрации сделки, когда банк станет залогодержателем квартиры, а покупатель — собственником. Подобные сервисы есть, например, в Сбербанке и ВТБ.

Другая услуга — электронная регистрация. Она нужна, чтобы банк сам подал документы в Росреестр. Для этого понадобится электронная подпись клиента.

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги, чтобы сохранить ставку, по которой получил кредит.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главная цель — квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 Р за страховки от «Сбер-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбер-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Как богатеть

Главные материалы обо всем, что влияет на ваши деньги и жизнь, — в вашей почте по средам и субботам. Бесплатно

Как можно сэкономить

Но оказалось, что я могу сэкономить на страховании. Для этого достаточно сменить страховую. Я узнал об этом случайно: сидел в очереди в банке, а девушка рядом поделилась со мной этой информацией. Она даже дала мне визитку с номером телефона страховщика.

Я решил позвонить и узнать детали. Страховой менеджер сделала примерный расчет. Экономия по двум страховкам была около 1500 Р. На следующий день я позвонил в банк. Оказалось, что на сайте банка есть списки аккредитованных страховых компаний — я мог выбрать любую и заключить договор с ней.

Чтобы понять, сколько я могу сэкономить и как сильно различаются цены на страхование, я зашел в раздел ипотечного кредитования на сайте «Банки-ру». Остаток долга по моему кредиту был 700 000 Р. Получилась такая картина:

- в «ВТБ-страховании» я заплатил бы 4088 Р: 1610 Р за страхование имущества и 2478 Р за страхование жизни и здоровья;

- в ВСК — 3535 Р: 1155 Р за страхование имущества и 2380 Р за страхование жизни и здоровья;

- в Zetta — 3076,5 Р: 1046,5 Р стоило страхование имущества, 2030 Р — страхование жизни и здоровья.

Это далеко не все доступные страховые компании, а только пример. Было очевидно, что мне выгодно сменить страховую. Так я и сделал.

Подобрать выгодный вариант страховки может страховой брокер. Это бесплатно, так как комиссию ему платит страховая компания.

Не обязательно все риски оформлять в одной компании. Например, можно застраховать жизнь и здоровье в Zetta, а имущество — в «Альфа-страховании», если там ниже тариф. Важно, чтобы обе страховые были аккредитованы банком.

Вот алгоритм, по которому я действовал:

- Узнал список аккредитованных банком страховых компаний, например у Сбербанка их более 20.

- Выбрал страховую и рассчитал примерную стоимость страхования.

- Собрал документы, которые нужны для оформления договоров страхования.

- Оформил новые страховые полисы.

- Расторг старые договоры страхования.

- Отправил новые полисы в банк.

Расскажу подробнее обо всех шагах.

Шаг 1

Найти список аккредитованных страховых компаний

У каждого банка, который занимается ипотечным кредитованием, на сайте есть списки аккредитованных страховых, с которыми клиенты могут заключать договоры.

В службе поддержки мне сказали, что с неаккредитованными компаниями клиентам тоже можно работать. Но в этом случае банк будет проверять, соответствуют ли эти компании его требованиям. По регламенту проверка длится до 30 дней, но у некоторых банков — до 60. Мне показалось, что это сложно и, скорее всего, найдутся какие-то подводные камни. Поэтому я не стал изучать, как выбрать неаккредитованную компанию.

Обычно список аккредитованных страховых компаний размещают на сайте в разделе «Партнеры» или «Для ипотечных клиентов». По моему опыту, найти списки оказалось непросто. В таком случае можно просто написать в чат банка и спросить у сотрудника про конкретную страховую.

Вот список страховых компаний от Сбербанка. На сайте ВТБ тоже есть список более чем из 20 страховых компаний, которые отвечают требованиям банка. Там же есть документы для страховых, где прописаны все требования.

На сайте «Альфа-банка» в списке рекомендованных всего четыре страховые компании: «Альфа-страхование», «Абсолют-страхование», ВСК и «Ресо-гарантия».

Шаг 2

Выбрать страховую и рассчитать стоимость полисов

Из аккредитованных страховщиков я выбрал «Ресо-гарантию». Причин было две:

- Я уже пользовался ее услугами, когда активно занимался спортом.

- Цены на страховки там были ниже, чем у Сбербанка и некоторых других крупных страховых компаний.

В офисе страховой мне задали в том числе такие вопросы:

- Сколько мне полных лет.

- Какой у меня рост и вес.

- Есть ли вредные привычки — курение, употребление алкоголя.

- Не состою ли я на учете у какого-нибудь врача.

- Где и кем работаю — полное название учреждения и его адрес.

- Состою ли в браке.

- Есть ли дети.

Эти вопросы были нужны, чтобы рассчитать стоимость полиса страхования жизни и здоровья. Для страхования имущества были важны параметры дома и квартиры: год постройки дома, материал стен, количество этажей, площадь квартиры, есть ли в ней газ и др.

На некоторые вопросы я не знал точного ответа: например, когда был построен дом, в котором я купил квартиру. Но для предварительного расчета это было не так важно. Менеджер страховой попросила меня в следующий раз привезти с собой документы по ипотеке, чтобы можно было все точно рассчитать и заключить договоры.

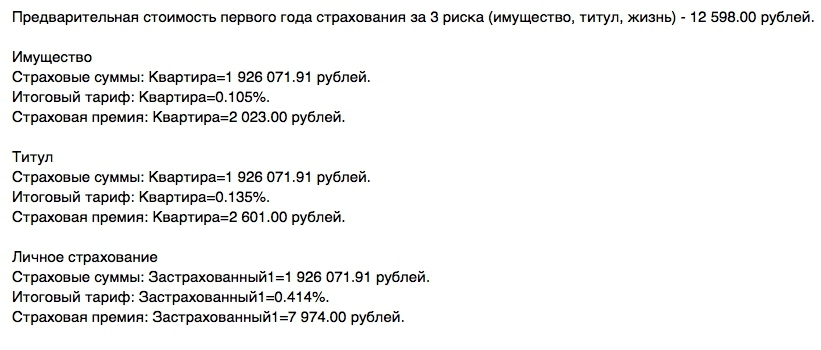

Предварительная стоимость полисов получилась около 2400 Р:

- страхование имущества — около 600 Р;

- страхование жизни и здоровья — около 1800 Р.

Примерно столько я в итоге и заплатил.

Чтобы предварительно рассчитать стоимость полисов, необязательно ехать в офис страховой: на официальном сайте обычно есть калькулятор. Ради интереса я ввел в него свои данные. Сумма почему-то получилось значительно больше. Поэтому я рекомендую все-таки делать расчет в офисе страховой компании: он точнее. Или можно позвонить в страховую и посчитать все вместе с менеджером.

У некоторых компаний оформить страховой полис можно полностью удаленно. Например, так работает «Альфа-страхование». Клиент заполняет заявление на сайте, прикрепляет документы и после расчета получает по смс ссылку для оплаты. А когда оплатит, чек и полис придут на электронную почту.

Шаг 3

Собрать документы

Мне нужно было подготовить для новой страховой компании такие документы:

- Паспорт.

- Справку с работы.

- Договор купли-продажи квартиры.

- Кредитный договор и график погашения.

- Выписку из ЕГРН.

Иногда новый страховщик может запросить предыдущий страховой полис.

Документы можно было отсканировать и отправить по электронной почте, а вот чтобы подписать и оплатить договоры страхования, нужно было ехать в офис компании или заказывать доставку документов.

Мой старый полис страхования жизни действовал до 4 июня 2020 года, страхования квартиры — до 3 июля 2020 года. Я знал, что банку нужно будет время, чтобы обработать новые полисы, — до 3 дней. Поэтому решил заранее оформить их в новой страховой. 20 мая я поехал в удобный офис компании, чтобы лично отдать все документы и сразу же оформить новые полисы. Я посчитал, что так будет быстрее. С собой взял оригиналы всех необходимых документов.

Шаг 4

Оформить полисы в новой страховой

Менеджер страховой оформила два полиса — на страхование жизни и здоровья и квартиры — в течение 20 минут. Я их оплатил и сразу же забрал. Квитанции отправили мне на электронную почту. Полисы обошлись в 2488 Р.

Шаг 5

Расторгнуть старые договоры страхования

Сначала я вообще не собирался расторгать старые договоры страхования. Но, когда писал эту статью, задумался: вдруг они продолжают действовать и в будущем из-за этого у меня могут возникнуть проблемы? Поэтому я позвонил в Сбербанк.

Оказалось, что у меня действительно бессрочные договоры со «Сбербанк-страхованием» и в их рамках мне ежегодно будут оформлять годовые полисы. Но так как в 2020 году я оформил страховые полисы в другой компании, то «Сбербанк-страхование» в одностороннем порядке расторгнет со мной договоры из-за неуплаты страховых премий. То есть дополнительно я делать ничего не должен, переживать мне не о чем.

Но если договор страхования заключен на весь период ипотеки и в нем нет условия об автоматическом расторжении из-за неуплаты страховой премии, то лучше все же расторгнуть его самостоятельно. Иначе страховая все равно продолжит нести ответственность по договору, даже если вы вовремя не заплатите очередной страховой взнос.

Если самостоятельно не расторгнуть договор, то страховой компании придется делать это через суд. В лучшем случае она взыщет со страхователя только судебные расходы, а в худшем — еще и сумму неуплаченной страховой премии. Суды охотно удовлетворяют такие требования страховых.

По опыту знакомых знаю, что условия могут меняться. Так, они получали ипотеку в июне 2021 года. И у них договор ипотечного страхования от «Сбер-страхования» заключен на один год и прекращает действие после даты, до которой оплачен полис.

В общем, лучше проверьте, как у вас. Для этого достаточно позвонить в страховую.

Чтобы расторгнуть договор страхования, достаточно написать заявление об отказе от него. Это можно сделать лично в офисе страховой компании — форму заявления в этом случае дадут на месте. Еще можно направить скан заявления об отказе от договора по электронной почте. Для этого нужно предварительно уточнить у сотрудника страховой компании адрес и попросить направить вам форму заявления. Возможно, расторгать договор не придется, если по его условиям он прекратит действовать после даты, до которой страхователь уплатил премию.

Шаг 6

Отправить новые полисы в банк

Новые страховые полисы вам необходимо направить в банк: автоматически информация от новой страховой ему не поступит. Есть три способа:

- прийти в банк лично и принести с собой полисы и квитанции;

- отправить сканы полисов и квитанций на электронную почту банка — адрес можно уточнить у сотрудников;

- отправить сканы полисов и квитанций через личный кабинет по ипотеке, если такой есть у вашего банка. Оригиналы документов никто не требует.

Если банк не получит полисы до окончания периода страхования, то повысит процентную ставку с нового периода, а может и насчитать пеню.

Я предпочитаю по возможности все делать онлайн, не выходя из дома. Поэтому я зашел в личный кабинет «Домклика» и загрузил туда купленные полисы и квитанции об их оплате — они нужны обязательно.

Примерно через три дня в моем личном кабинете появилась информация о том, что страховка на следующий год оплачена.

Сколько мне удалось сэкономить

По расчетам Сбербанка, в этом году я должен был заплатить 4301 Р: 2798 Р за страхование жизни и 1503 Р за страхование квартиры.

Я же заплатил 2488 Р: 1820 Р стоило страхование жизни, 668 Р — имущества.

Получается, я сэкономил 1813 Р, то есть 42%. По-моему, это очень существенно. И чем больше сумма кредита, тем больше экономия.

Редактор этой статьи сэкономила на ипотечном страховании 24 638,6 Р. В 2020 году в «Росгосстрахе» она заплатила 33 414,4 Р, а страховая премия по договору с «ВТБ-страхованием» — теперь это «Газпром-страхование» — составляла 58 053 Р.

Получается, можно сэкономить солидную сумму. Как мне сказала менеджер, которая оформляла мои полисы, к ней обращаются клиенты из разных банков — и всегда страховки, которые предлагают по умолчанию, значительно дороже. Если бы я знал об этом раньше, давно бы перешел в другую страховую.

Единственный минус такой экономии в том, что нужно заново оформлять договор страхования. На это нужно время: собрать документы, съездить в офис страховой, направить полисы в банк. Хотя я в итоге потратил на это меньше недели:

- 14 мая 2020 года я узнал, что могу сэкономить, и стал неспешно все проверять;

- 20 мая привез необходимые документы в офис страховой компании — они были у меня на руках — и сразу получил готовые полисы;

- 22 мая загрузил страховые полисы в личный кабинет по ипотеке;

- 25 мая банк их уже принял.

Запомнить

- Если вы оплачиваете страховку по ипотеке, изучите предложения других страховых компаний: возможно, вы переплачиваете. Это наверняка так, если вы заключили договор с банковской страховой компанией и разница может составлять до 100—200%.

- Узнайте список аккредитованных страховых компаний в своем банке. У них тоже можно оформить страховку.

- Чтобы заключить договор страхования с новой компанией, нужно собрать документы и отправить их в страховую. Список документов может различаться в зависимости от требований страховой компании и от того, вторичка у вас или новостройка.

- Не забудьте взять квитанции об оплате новых полисов: они нужны обязательно.

- Новые полисы и квитанции необходимо направить в банк до окончания периода страхования, иначе банк может поднять процентную ставку.

- Если текущий договор действует в течение всего периода страхования и в нем нет условия о досрочном расторжении из-за неуплаты страхового взноса, его необходимо расторгнуть. Иначе страховая компания может взыскать неуплаченные страховые премии.

- Если возникают вопросы, звоните на горячую линию и уточняйте все нюансы у сотрудников банка и страховой.

В 2019 году мы с мужем купили в ипотеку квартиру на торгах от Правительства Москвы. Процедура аукциона была настолько новой, что о страховке мы не думали и согласились на вариант, предложенный банком. За полис заплатили 59 814 ₽. Позже я узнала, что страховку можно купить дешевле.

Рассказываю, как сэкономить на страховании ипотеки, и от каких видов страхования можно отказаться.

Зачем страховать ипотеку

Банк хочет защитить себя от невозврата денег, поэтому рекомендует заемщику оформить страхование ипотеки. Если заемщик заболеет или умрет, а квартира пострадает, например, от пожара, — страховая компания погасит кредит за заемщика. Полис действует в течение года. Через год заемщик покупает новый, и так ежегодно, пока не погасит ипотеку.

Страхование делят на обязательное и дополнительное. Без обязательного ипотеку не дадут. Дополнительное можно не оформлять, но тогда процентная ставка будет выше.

Клиент, который оформляет ипотеку в нашем банке, должен застраховать покупаемую недвижимость (кроме земельных участков) от повреждения или уничтожения. Если при пролонгации кредитного договора клиент откажется от обязательного страхования, банк повысит процентную ставку согласно условиям договора.

Эксперт

Обязательное страхование

Страхование имущества. Заемщику необходимо застраховать имущество — квартиру или дом. В полисе страховщики прописывают, что считают страховым случаем. Например, квартира пострадала от взрыва бытового газа, при этом обрушились стены, пострадали двери, окна, потолок. Страховая компания полностью возместит банку остаток ипотеки.

Дополнительное страхование

Остальные случаи относят к дополнительному страхованию. Его оформляют по желанию заемщика, но банк стимулирует покупателя оформить полис — снижает процентную ставку.

Пример

Банк предложил нам базовую процентную ставку — 10,5% и дисконт в 1%, если мы застрахуем три риска: утраты и повреждения квартиры, жизнь и здоровье заемщика, титул.

Страхование жизни и здоровья. В зависимости от условий страхового договора, страховщики возмещают долг по ипотеке, если заемщик умрет или потеряет трудоспособность, например, его признают инвалидом 1 или 2 группы.

Нюанс страхования жизни

Иногда ипотеку оформляют с привлечением поручителя или созаемщика. Если основной заемщик умрет, страховая компания возместит только 50% задолженности. Остальную сумму обязан выплатить созаемщик или поручитель.

Страхование титула. Бывает, что суд признает договор купли-продажи недействительным, и заемщик теряет право собственности на квартиру. Так бывает, если купили жилье у мошенника или оформили сделку, нарушив права третьих лиц. Чтобы избежать подобных рисков, банк рекомендует страхование титула — риск потерять право собственности на квартиру. Страхование титула оформляют, когда покупают вторичную недвижимость.Купили квартиру у мошенника и остались без жилья

В суде спорные случаи с недвижимостью разбирают в течение трех лет после регистрации права собственности — это срок исковой давности. Поэтому титул страхуют три года.

Почему нам пришлось страховать титул

Мы покупали новую квартиру у муниципалитета и могли не оформлять титул. Но после окончания строительства дом оформили на Управление Гражданского Строительства, и фактически мы стали вторыми собственниками жилья. Банк приравнял эту сделку к покупке вторички и включил страхование титула в ипотечный договор.

Заемщик по собственной инициативе может выбрать другие виды страхования, например, застраховать внутреннюю отделку.

В Ак Барс Банке существуют два типа страхования:

агентская схема — ее применяют при семейной ипотеке и программе «Комфорт»;

коллективный договор страхования (КДС) — его применяют во всех остальных действующих программах банка.

У коллективного договора страхования есть неоспоримое преимущество: при расчете стоимости не используют повышающий коэффициент по возрасту — для всех клиентов действует единый тариф. К тому же страховой договор заключают вместе с ипотечным.

Сотрудник банка сам распечатает заявление на присоединение к коллективному страхованию — приглашать страхового агента не нужно.

Как рассчитать страхование ипотеки

Базовую стоимость ипотечного страхового полиса рассчитывают по сумме кредитного остатка. Кроме этого, учитывают год постройки и особенности конструкции здания. Например, страхование квартиры-сталинки будет дороже, чем страхование ленинградки или новостройки. Дому больше 70 лет, коммуникации сильно изношены, перекрытия деревянные — большой риск, что дом может пострадать во время чрезвычайной ситуации.

Еще на стоимость страховки влияют личные параметры заемщика — пол, возраст, состояние здоровья, профессиональные риски. Например, страховщики применяют повышающий коэффициент, если условия труда заемщика относятся ко 2 или 3 группе

классификатора, заемщик страдает хроническими заболеваниями или занимается экстремальным спортом.

Менеджер страховой компании выспрашивает у заемщика о факторах, влияющих на стоимость полиса, и называет предварительную сумму.

Для клиентов Ак Барс Банка действуют такие тарифы:

По программе КДС для вторичного рынка: 0,6% суммы кредита ― для недвижимости на территории РТ и 0,8% — для недвижимости на территории РФ.

По программам для ДДУ: 0,5% суммы кредита — для недвижимости на территории Татарстана и 0,75% — для недвижимости на территории РФ. После регистрации права собственности клиент страхует недвижимость по минимальному тарифу — 0,15%.

Тарифы по агентской схеме рассчитывают индивидуально в зависимости от пола, возраста, профессии и других параметров заемщика.

Если предварительная цена устраивает, заемщик заполняет подробную анкету — указывает пол, возраст, паспортные данные, профессию, состояние здоровья, контакты. Страховщики анализируют ответы и озвучивают окончательную стоимость полиса.

Документально подкреплять информацию не нужно — даже справку от врача у нас не спрашивали. Но обманывать не стоит. Думаю, если наступит страховой случай, а заемщик указал в анкете ложную информацию, — страховщики могут отказать в выплате или выплатят не всю сумму.

Во сколько обошелся полис за три первых года ипотеки

Первый год страхования. Банк рассчитал для нас базовую ипотечную ставку 10,5% годовых и оговорил условия дисконта. Если мы застрахуем имущество, титул, жизнь и здоровье заемщика — ставку снизят до 9,5%.

Мы посчитали, что уплатить страховой платеж выгоднее, чем оформлять ипотеку по базовой ставке. Сумма ипотеки 7 489 750 ₽, поэтому переплата в 1% составляет 74 897,5 ₽ плюс стоимость обязательного страхования. Если мы соглашаемся на три вида страховки, то оплачиваем полис в сумме 59 814 ₽ за первый год. Естественно, мы согласились на три вида страхования.

Страховую компанию нам предложил банк, а мы не знали, что можем самостоятельно выбрать страховщиков. Об этом нам позже сказали знакомые, которые тоже оформляли ипотеку.

Второй год страхования. В течение года мы продали старую квартиру и часть долга погасили досрочно. К тому же у нас родился ребенок, поэтому мы воспользовались

программой господдержки семей с детьми и рефинансировали ипотеку.

По госпрограмме рефинансирования базовая процентная ставка составляет 6%. Если мы продолжим страховать риски, то сохраним дисконт в 1% и переплата составит 5% годовых. К тому же правила господдержки распространяются только на ипотеку, которую невозможно опротестовать. Поэтому банк исключил из договора страхование риска.

К сожалению, сразу после рефинансирования мы невнимательно прочли обновленные условия индивидуального страхования. Но зато я хорошо помнила, что титул нужно страховать три года, и мы снова оплатили три риска.

Третий год страхования. После двух лет долг по ипотеке составлял 1 755 974 ₽. К тому же в соглашении к ипотечному договору я увидела, что банк исключил страхование титула.

Условия и тарифы нашей страховой компании снова оказались самыми выгодными, поэтому страховщиков решили не менять. По дополнительному соглашению к ипотечному договору мы обязаны застраховать имущество, жизнь и здоровье заемщика. Поэтому я попросила менеджера страховой компании рассчитать полис по двум видам страхования. Сумма составила 9394 ₽.

Как выбрать страховую компанию

Обычно банк указывает на сайте страховые компании, с которыми он сотрудничает. Заемщик может выбрать любую компанию из списка, чтобы оформить страхование. Такой полис банк принимает безоговорочно.

Если заемщик хочет застраховать ипотеку в сторонней компании, ему необходимо предварительно получить одобрение банка. Нужно отправить в банк заявку и указать компанию, в которой вы планируете страховать ипотеку. Банк может одобрить заявку или отклонить.

Как я искала страховую компанию

Мне показалось сложным искать страховую на стороне и потом согласовывать ее с банком, поэтому я сравнивала цену страховки среди партнеров. Процесс выматывающий — до многих компаний сложно дозвониться. Часто на звонок отвечает автоответчик или сотрудник колл-центра, который собирает контакты и передает их менеджеру. Ждать звонка менеджера можно по три дня, перезванивают не все. Еще оказалось, что некоторые компании перестали страховать ипотеку или не страхуют нужные риски.

Если менеджер перезванивал, я просила его рассчитать стоимость полиса по трем видам страхования. Разброс цен оказался ощутимым: от 15 000 до 26 000 ₽.

В первый день я потратила на звонки и переговоры 8 часов. Поэтому стала искать способы, как ускорить процесс. Некоторые страховые встраивают на сайт онлайн-калькулятор, чтобы пользователи могли рассчитать предварительную стоимость полиса самостоятельно. Но такие калькуляторы сильно занижают сумму. Например, по калькулятору полис стоит 18 170 ₽, а после заполнения анкеты менеджер называет цену на 30% больше — 23 620 ₽.

Некоторые заемщики пользуются сервисом

Сравни.ру — это база информации по кредитам, займам и страховым программам. На платформе нужно заполнить форму и запустить поиск.

Когда выгодно оформлять ипотеку без страховки

От обязательной страховки отказаться нельзя, но можно не оформлять полис на дополнительные риски. В зависимости от условий банка базовая ставка на 0,5–4% выше условий с дисконтом. Чтобы определить выгоду, надо сравнить стоимость полиса с переплатой.

Пример

В 2013 году друзья оформили ипотеку на 2 900 000 ₽. Дисконт за страхование составлял 0,5% или 14 500 ₽.

Страховщики насчитали стоимость полиса примерно в 200 000 ₽. Конечно, друзьям было выгоднее выплачивать ипотеку по базовому тарифу, чем покупать страховку. Они отказались от страхования и только за первый год сэкономили больше 180 000 ₽.

Как сэкономить на страховании ипотеки

- Сэкономить можно только на дополнительном страховании, обязательное — придется оформлять.

- Вы можете купить полис у страховщика, предложенного банком, в компании — партнере или найти страховую компанию самостоятельно. В последнем случае, страховщика нужно предварительно согласовать с банком.

- В ипотечном договоре посмотрите условия дисконта — на сколько пунктов ниже процент при страховании.

- Узнайте стоимость полиса в компаниях — партнерах банка. Придется обзвонить несколько компаний, но зато сможете найти самую выгодную стоимость полиса.

- Выберите компанию с выгодным предложением и купите полис. Страховщика можете поменять. Если выберете компанию из партнеров банка, не нужно согласовывать его кандидатуру с банком.

Лучшие условия

страхования ипотеки

по минимальной цене

Подбираем и рассчитываем стоимость страхования ипотеки, сравниваем условия и правила в ТОП-10 страховых компаний.

Получить бесплатный расчет

Если вы заключили ипотечный договор и стали счастливым обладателем своего жилья, вы уже знаете, что страхование ипотеки является обязательным по условиям большинства банков. Но страховка нужна не только банку, но и заемщику, чтобы оградить себя от больших рисков.

ООО «Страховые партнеры» имеет официальные договора с десятками ведущих страховых компаний России. При выборе страховщика у многих покупателей возникают сложности, поэтому мы здесь, чтобы помочь Вам выбрать самое выгодное предложение!

Подскажем

у кого оформить страховку по ипотеке быстро, просто и выгодно, а кого лучше обходить стороной

Подберем предложение

по страхованию, которое точно подходит под условия Вашего банка

С нами выгодно

Мы не хотим чтобы вы купили полис у определенной компании. Это отличает нас от страховщиков и банков

Виды страхования для получения ипотеки на покупку недвижимости

Воспользуйтесь нашим

калькулятором страхования

ипотеки для расчета

примерной стоимости полиса

Калькулятор страхования ипотеки

Рассчитайте стоимость страхования

ипотечного кредита

Выберите страховые риски

Имущество

Жизнь и здоровье

Титул

Итого: 0 ₽

Оставить заявку

Нам можно доверить выбор

страховки по ипотеке Сбербанка

9 лет

столько, в среднем, мы работаем в страховании

23

страховых компаний-партнеров

1027

оформленных страховок по ипотеке за 2020 год

20 млн

страховых премий за 2020 год

Как оформить выгодную страховку по ипотеке?

2

Мы попросим прислать

Вас документы

Анкету, Кредитный договор, Паспорт заемщика и другие документы в соответствии с видом страхования

3

Менеджеры сделают

расчет стоимости

и пришлют вам несколько

вариантов на выбор

4

Вы сможете оплатить

страховой полис

наличными, по терминалу, переводом или напрямую в страховую компанию

5

Мы доставим полис страхования

курьером или отправим на электронную почту

Наши контакты

Наши статьи про страхование ипотеки

Делимся знаниями и советами о том как выгодно приобрести полис ипотечного страхования

Продление страхования по ипотеке

Практически каждый, кто оформлял кредит на недвижимость, знает, что такое страховка по ипотеке Это необходимо для защиты банка и…

Можно ли не страховать ипотеку?

Итоги января свидетельствуют, что 2021 год будет не самым приятным для автомобилистов, ведь государство уже ввело в ежедневную практику…

Обновлено: 14 марта 2023

≈ 6 минут

2447

Страхование жизни является обязательным условием оформления ипотеки в Сбербанке по низкой ставке. Тарифы на данную услугу могут значительно отличаться в разных страховых компаниях, поэтому далее выясним, где дешевле застраховать жизнь и здоровье для ипотечного кредита.

Оформить страховку

Как выгодно застраховать жизнь для ипотеки Сбербанка

Конкуренция в сегменте ипотечного страхования жизни достаточно большая и выбор страховщиков для Сбербанка широкий.

Если оформить полис в первой попавшейся компании можно переплатить в несколько раз. Поэтому перед оформлением необходимо сравнить стоимость полиса в разных компаниях.

Для сравнения стоимости страховок быстрее и удобнее воспользоваться калькулятором расчета. Агрегатор страховок рассчитает цену полиса по вашим личным параметрам (сумма ипотеки, банк, возраст и др.условия) и выдаст все актуальные предложения по страховщикам.

После расчета стоимости можно выбрать самое выгодное предложение и продолжить оформление страховки. Как купить полис:

- Заполните поля калькулятора расчета (банк, тип недвижимости и др);

- Выберите самую дешевую страховку (опции одинаковые);

- Заполните форму для страхового договора (компания может потребовать дополнительные документы);

- Оплатите полис онлайн (банковская карта, СБП, электронный кошелек);

- Страховка придет на электронную почту в течение 15 минут. Вы можете отправить электронный вариант полиса с помощью сервиса Дом.Клик или распечатать документ.

По закону «Об ипотеке» личная защита заемщика является добровольной и формально ипотеку должны одобрять без данного полиса.

Однако на практике Сбербанк при отсутствии договора страхования жизни повышает ставку на 1%, что сказывается на размере ежемесячных платежей.

Страховка жизни гарантирует выплату кредита за заемщика при наступлении несчастного случая.

Полис должен обязательно включать три основных риска:

- Смерть заемщика в результате болезни или несчастного случая;

- Получение инвалидности 1-2 групп в результате травмы или патологии;

- Временная нетрудоспособность свыше одного месяца.

В прошлом году были введены ипотечные стандарты, поэтому заемщики могут не переживать о наличии базовых опций в страховке (подробнее в статье).

Сколько стоит страховка жизни и здоровья для ипотеки Сбербанка

Стоимость страховки жизни для Сбербанка зависит от нескольких факторов:

- Тип жилья (квартира в новостройке/ дом);

- Сумма остатка долга (на момент страхования);

- Пол и возраст заемщика (для клиентов старше 40 лет полис дороже);

- Наличие заболеваний у заемщика (повышают риск страхового случая).

Все эти показатели в сумме дают итоговую стоимость страховки, которая в каждой компании может значительно отличаться. Некоторые страховщики увеличивают цену для заемщиков мужчин, так как по статистике среди них выше смертность.

Рассчитать стоимость

Где можно страховать жизнь для ипотеки Сбера в 2023 году

Кроме вышеперечисленных требований компания должна быть аккредитована Сбербанком для страхования жизни в 2023 году. Актуальный список страховщиков представлен на официальном сайте банка в разделе Ипотека.

Заемщик имеет право выбрать любую страховую компанию, которая одобрена Сбербанком. Кредитная организация не имеет права настаивать на оформлении полиса в какой-то конкретной компании.

Страховые компании, участвующие в страховании жизни и здоровья для ипотеки Сбербанка в 2023 году

|

|

Рейтинг популярных компаний для страхования ипотеки Сбербанка

Среди страховых компаний есть несколько лидеров, которых чаще всего выбирают для страхования ипотеки в Сбербанке. Несмотря на то что у банка есть своя страховая — СберСтрахование, тарифы там гораздо выше, чем у конкурентов.

Для страхования жизни заемщиков, которые не имеют особых обстоятельств популярны такие компании:

- АльфаСтрахование

- Ренессанс

- ВСК

В некоторых случаях заемщик может быть потенциально убыточным для компании (иметь проблемы со здоровьем, опасную профессию и т.д) и тогда страховщики могут отказать в оформлении полиса.

Есть универсальная страховая, которая страхует самые сложные случаи — ПАРИ. Вот несколько отзывов на компанию, больше отзывов читайте в нашем специальном разделе.

Где дешевле застраховать жизнь для ипотеки: сравнение цен

Для наглядного расчета стоимости страхования жизни ипотеки Сбербанка использовали условные данные:

- Остаток долга: 3 млн. рублей;

- Тип жилья: квартира в новостройке;

- Заемщик: мужчина, 1989 г. рождения;

- Период страхования: 1 год.

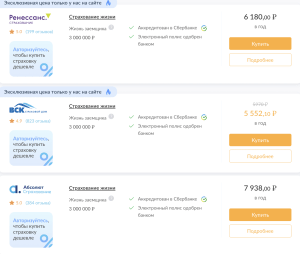

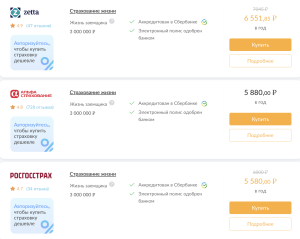

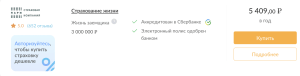

Предварительная стоимость страхования в разных компаниях:

Часто задаваемые вопросы по теме

Страхование жизни для ипотеки в Сбербанке — обязательно или нет?

Страхование жизни и здоровья для ипотеки является добровольным и не может быть навязано банком.

Кому могут отказать в страховании жизни для ипотеки?

В страховании жизни могут отказать или сильно повысить стоимость полиса для таких категорий заемщиков: возраст старше 60 лет, при наличии серьезных заболеваний или учете в наркологии/психоневрологическом диспансере.

Что будет в случае отказа от страхования жизни при ипотеке в Сбербанке?

Если отказаться от страхования жизни, Сбербанк поднимает ставку по кредиту на 1%.

Нужно ли страховать жизнь для ипотеки Сбербанка каждый год?

Если не продлевать страхование жизни для ипотеки ежегодно, Сбербанк изменит условия кредитования и повысит ставку.

Что выгоднее: страховка жизни или повышенная ставка?

В большинстве случаев страховка обходится дешевле, чем повышенный размер ежемесячного платежа. Повышение ставки может быть выгодно только в случае очень дорогой страховки (когда заемщик имеет опасную профессию или тяжелое заболевание).

500 в подарок на первую покупку страховки

ХОЧУ ПОЛУЧИТЬ!