Журнал «Металлоснабжение и сбыт» продолжает публикацию результатов опроса по выявлению лучших российских производителей и трейдеров черных и цветных металлов. Данный рейтинг составлен на основе анкет, полученных от покупателей металлопродукции, результатов опроса экспертов рынка металлов, комплексного анализа деятельности компаний. При определении лучших компаний учитывались следующие критерии: динамика развития бизнеса, объемы поставок, уровень сервисного обслуживания, качество продукции, надежность поставщика в части выполнения договорных обязательств в условиях кризиса. Кроме того, для формирования окончательного варианта рейтинга, претендентам было предложено заполнить анкету по итогам работы компании в I полугодии 2022 г.

Итоговый рейтинг представлен в виде нескольких разделов.

Раздел «Металлопоставки. Первая пятерка» включает в себя ведущих производителей металлопродукции на внутреннем рынке по видам металлопродукции: сорт, лист, трубы, метизы, нержавеющий, алюминиевый прокат и профили, цветной прокат.

В разделе «Металлоторговля. Первая десятка» представлены хорошо зарекомендовавшие себя торговые (складские), а также торгово-производственные и торгово-перерабатывающие компании в разрезе укрупненной номенклатуры черных и цветных металлов.

Раздел «Универсальный поставщик» включает в себя металлоторговые компании, которые осуществляют складские поставки широкого сортамента проката, труб и метизов из черных и цветных металлов.

В раздел «Торговый дом» входят компании, созданные предприятиями-производителями металлопродукции, для организации сбыта своей продукции.

С I полугодия 2012 г. «Металлоснабжение и сбыт» ввел новые разделы Рейтинга — «Лучшие региональные компании федерального округа», где в разрезе семи федеральных округов определяются ведущие игроки регионального рынка: СЗФО, ЦФО, ПФО, ЮФО, УРФО, СФО и ДВФО.

Со II полугодия 2014 г. появился новый раздел «Пятерка лучших трубных мини-заводов».

C I полугодия 2015 г. появился новый раздел «Пятерка ведущих производителей сэндвич-панелей»

Также итоговый рейтинг за I полугодие 2022 г., а также материалы о компаниях, вошедших в него, представлены на страницах июльского номера «Металлоснабжение и сбыт».

Расскажите посетителям вашего сайта, что вы входите в число ведущих поставщиков металлов в России.

Код для вставки на ваш сайт:

Сортовой прокат | Листовой прокат | Трубы | Метизы

Изделия дальнейшего передела | Нержавеющие и спецстали

Алюминиевый прокат | Алюминиевый профиль | Алюминиевый прокат и профиль

Цветной прокат | Торговый дом | Универсальный поставщик | Региональный рынок

|

СОРТОВОЙ ПРОКАТ |

||

| Пятерка лучших производителей (комбинаты) | ||

| 1 | ЕВРАЗ | www.evraz.com |

| 2 | НЛМК | www.nlmk.com |

| 3 | Мечел | www.mechel.ru |

| 4 | ММК | www.mmk.ru |

| 5 | Северсталь | www.severstal.ru |

| Пятерка лучших производителей (заводы) | ||

| 1 | Новосталь-М (АЭМЗ + МЗ Балаково) | www.novostal-m.ru |

| 2 | Тула-Сталь | td.tula-steel.ru |

| 3 | МЗ Электросталь Тюмени | www.steel.ugmk.com |

| 4 | КМК ТЭМПО | kmk-tempo.ru |

| 5 | МЗ Амурсталь | www.amurstal.com |

| Десятка лучших металлосервисных компаний | ||

| 1 | Металлсервис, Москва и РФ | www.mc.ru |

| 2 | Сталепромышленная компания, Екатеринбург и РФ | www.spk.ru |

| 3 | Металлокомплект-М, Москва и РФ | www.metkomp.ru |

| 4 | Металлоторг, Москва и РФ | www.metallotorg.ru |

| 5 | ДиПОС, Москва и РФ | www.dipos.ru |

| 6 | Брок-Инвест-Сервис, Москва и РФ | www.brokinvest.ru |

| 7 | Ариэль Металл, Москва и РФ | www.arielmetall.ru |

| 8 | Компания Металлинвест, Нижний Тагил и РФ | www.m-invest.ru |

| 9 | ГК Феррум, Новосибирск и РФ | www.ferrum-n.ru |

| 10 | УралСибТрейд, Москва и РФ | www.uralsibtrade.ru |

|

ЛИСТОВОЙ ПРОКАТ |

||

| Пятерка лучших производителей | ||

| 1 | ММК | www.mmk.ru |

| 2 | Северсталь | www.severstal.ru |

| 3 | НЛМК | www.nlmk.com |

| 4 | Уральская Сталь | uralsteel.com |

| 5 | Ашинский МЗ | www.amet.ru |

| Десятка лучших металлосервисных компаний | ||

| 1 | Металлсервис, Москва и РФ | www.mc.ru |

| 2 | Сталепромышленная компания, Екатеринбург и РФ | www.spk.ru |

| 3 | Металлокомплект-М, Москва и РФ | www.metkomp.ru |

| 4 | ДиПОС, Москва и РФ | www.dipos.ru |

| 5 | ИнтерметГрупп, Москва и РФ | www.imgmet.ru |

| 6 | Брок-Инвест-Сервис, Москва и РФ | www.brokinvest.ru |

| 7 | Металлоторг, Москва и РФ | www.metallotorg.ru |

| 8 | Стальинтекс Трейд, Москва и РФ | www.stalintex.ru |

| 9 | ПК Стальпрокат, Москва и РФ | www.stalprokat.ru |

| 10 | УралСибТрейд, Москва и РФ | www.uralsibtrade.ru |

|

ТРУБЫ |

||

| Пятерка крупнейших производителей | ||

| 1 | Трубная Металлургическая Компания | www.tmk-group.ru |

| 2 | Объединенная металлургическая компания | www.omk.ru |

| 3 | Северсталь | www.severstal.ru |

| 4 | Загорский трубный завод | www.z-t-z.ru |

| 5 | НТЗ ТЭМ-ПО | www.ntz-tempo.ru |

| Пятерка ведущих трубных мини-заводов | ||

| 1 | Нижне-Волжский трубный завод | www.ponvtz.ru |

| 2 | Королевский трубный завод | www.ktzholding.com |

| 3 | Новосибирский металлургический завод им. Кузьмина | www.nmz-k.ru |

| 4 | Рязанский трубный завод | www.td-rtz.ru |

| 5 | Ногинский трубопрофильный завод | www.ntpz.ru |

| Десятка лучших металлосервисных компаний | ||

| 1 | А ГРУПП, Москва и РФ | www.agrupp.com |

| 2 | Металлсервис, Москва и РФ | www.mc.ru |

| 3 | Сталепромышленная компания, Екатеринбург и РФ | www.spk.ru |

| 4 | ГК Феррум, Новосибирск и РФ | www.ferrum-n.ru |

| 5 | МК Промстройметалл, Москва и РФ | www.mkpsm.ru |

| 6 | Компания Металлинвест, Нижний Тагил и РФ | www.m-invest.ru |

| 7 | ДиПОС, Москва и РФ | www.dipos.ru |

| 8 | Металлоцентр Лидер-М, Москва и РФ | www.ml-m.ru |

| 9 | Брок-Инвест-Сервис, Москва и РФ | www.brokinvest.ru |

| 10 | Ариэль Металл, Москва и РФ | www.arielmetall.ru |

|

МЕТИЗЫ |

||

| Пятерка лучших производителей | ||

| 1 | Северсталь-метиз | www.severstalmetiz.com |

| 2 | ММК-МЕТИЗ | www.mmk-metiz.ru |

| 3 | Мечел | www.mechel.ru |

| 4 | НЛМК-Метиз | www.metiz.nlmk.com/ru |

| 5 | ЕВРАЗ | www.evraz.com |

| Десятка лучших металлосервисных компаний | ||

| 1 | МТК, Москва и РФ | www.mtk-fortuna.ru |

| 2 | Металлсервис, Москва и РФ | www.mc.ru |

| 3 | ЗИТАР, Москва и РФ | www.zitar.ru |

| 4 | СтальТранс, Ревда и РФ | www.staltrans.ru |

| 5 | Машкрепеж, Москва | www.rusbolt.ru |

| 6 | Воронежпромметиз, Воронеж и РФ | www.vprommetiz.ru |

| 7 | ТД ЦентрМеталлИнвест, Магнитогорск | www.tdcmi.ru |

| 8 | ГК Альфа Арс, Москва и РФ | www.metizi.ru |

| 9 | АктиТрейд, Москва и РФ | www.akti.ru |

| 10 | УралСибТрейд. Сибирский регион, Новосибирск и РФ | www.sibtrans.net |

|

ОЦИНКОВАННЫЙ И ОКРАШЕННЫЙ ПРОКАТ |

||

| Пятерка лучших производителей | ||

| 1 | ММК | www.mmk.ru |

| 2 | Северсталь | www.severstal.ru |

| 3 | НЛМК | www.nlmk.com |

| 4 | ТехИнвестСтрой | www.tis-steel.ru |

| 5 | ОК Рустехнологии Муром | www.rustechmurom.ru |

| Десятка лучших СМЦ и заводов металлоконструкций (переработка сталей с покрытиями) | ||

| 1 | Компания Металл Профиль, Лобня и РФ | www.metallprofil.ru |

| 2 | ПО Металлист (Grand Line), Обнинск и РФ | www.grandline.ru |

| 3 | Сталепромышленная компания, Екатеринбург и РФ | www.spk.ru |

| 4 | ДиПОС, Москва и РФ | www.dipos.ru |

| 5 | Монтажстальконструкция + SteelX, Москва и РФ | monsteelcon.ru, steelx.ru |

| 6 | ГК Маяк, Самара и РФ | www.gkmayak.ru |

| 7 | Металлкомплект, Ижевск и РФ | gzmk.ru/ |

| 8 | Андромета, Обнинск и РФ | andrometa.ru |

| 9 | Уральская металлообрабатывающая компания, Магнитогорск | www.uralmetalcompany.ru |

| 10 | ГП Стальные конструкции | www.proflist.ru |

| Пятерка лучших производителей сэндвич-панелей | ||

| 1 | Компания Металл Профиль, Лобня и РФ | www.metallprofil.ru |

| 2 | Техностиль, Москва и РФ | www.ts-panel.ru |

| 3 | ЧЗПСН-Профнастил, Челябинск и РФ | www.стройсистема.рф |

| 4 | ГК Маяк, Самара и РФ | www.gkmayak.ru |

| 5 | ПрофХолод, Москва и Московская обл. | www.profholod.ru |

|

НЕРЖАВЕЮЩИЕ И СПЕЦСТАЛИ |

||

| Пятерка лучших производителей | ||

| 1 | Красный Октябрь | www.vmzko.ru |

| 2 | Златоустовский МЗ | www.zmk.ru |

| 3 | Челябинский МК | www.mechel.ru |

| 4 | Ижсталь | www.izhstal.ru |

| 5 | Электросталь | www.elsteel.ru |

| Десятка лучших металлосервисных компаний | ||

| 1 | Металлсервис, Москва и РФ | www.mc.ru |

| 2 | Феррит, Тольятти и РФ | ferritgroup.ru |

| 3 | Континенталь, Екатеринбург и РФ | www.kontinental.ru |

| 4 | Marcegaglia Ru, Владимир | www.marcegaglia.ru |

| 5 | Русинокс, Электросталь | www.rusinox-tubes.com |

| 6 | Глобус-Сталь, Жуковский | www.globus-stal.ru |

| 7 | Специальные Стали и Сплавы, Щелково и РФ | www.russteels.ru |

| 8 | Илеко, Аша и РФ | www.ileko.com |

| 9 | Инокспоинт, Москва и РФ | www.inoxpoint.ru |

| 10 | Ориннокс, Нижний Новгород | www.orinnox.ru |

|

АЛЮМИНИЕВЫЙ ПРОКАТ |

||

| Пятерка лучших производителей | ||

| 1 | Арконик СМЗ | www.arconic.com |

| 2 | КУМЗ | www.kumz.ru |

| 3 | Алюминий Металлург Рус | www.amrbk.ru |

| 4 | Красноярский МЗ | www.kramz-trade.ru |

| 5 | САЯНАЛ | www.rusal.ru |

| АЛЮМИНИЕВЫЙ ПРОФИЛЬ | ||

| Десятка лучших производителей | ||

| 1 | Холдинг Al5 | www.al5holding.com |

| 2 | Татпроф | www.tatprof.ru |

| 3 | ЛПЗ Сегал | www.sial-group.ru |

| 4 | Реалит | www.realit.ru |

| 5 | Агрисовгаз | www.agrisovgaz.ru |

| 6 | Алтек | www.altek.su |

| 7 | Урало-Сибирская профильная компания | www.uspk.net |

| 8 | АСТЭК МТ | www.astek-mt.ru |

| 9 | Алунекст | www.altek.su |

| 10 | Энерготехмаш | www.energotehmash.ru |

|

АЛЮМИНИЕВЫЙ ПРОКАТ И ПРОФИЛЬ |

||

| Десятка лучших металлосервисных компаний | ||

| 1 | Металлсервис, Москва и РФ | www.mc.ru |

| 2 | Альфа-Металл, Москва и РФ | www.alfametal.ru |

| 3 | Ростехком, Екатеринбург | www.rosteh.com |

| 4 | ЦОМ Мост-1, Москва | www.most1.ru |

| 5 | Алрос, Москва | www.alros.ru |

| 6 | Галактика, Москва и РФ | www.galakmet.ru |

| 7 | Ступинский ТД, Москва и РФ | www.tdsm.ru |

| 8 | Лист, Санкт-Петербург и РФ | www.listmet.ru |

| 9 | Промцветмет, Москва | www.pcmet.ru |

| 10 | Гефест, Москва и РФ | www.gefestmetal.ru |

|

ПРОКАТ ЦВЕТНЫХ МЕТАЛЛОВ |

||

| Пятерка лучших производителей | ||

| 1 | УГМК | www.ugmk.com |

| 2 | Каменск-Уральский ЗОЦМ | www.kuzocm.ru |

| 3 | Гайский ЗОЦМ | www.gzocm.ru |

| 4 | Мценский ЗОЦМ | www.mzocm.com |

| 5 | НТЦМ | www.ntcm.ru |

| Десятка лучших металлосервисных компаний | ||

| 1 | Металлсервис, Москва и РФ | www.mc.ru |

| 2 | Галактика, Москва и РФ | www.galakmet.ru |

| 3 | Прима-Центр, Москва | www.prima-centre.ru |

| 4 | Промэко, Новосибирск и РФ | www.promeco.ru |

| 5 | Фолкон, Москва и РФ | www.folkon.ru |

| 6 | Лист, Санкт-Петербург и РФ | www.listmet.ru |

| 7 | ЗиО-Мет, Кольчугино | www.ziomet.ru |

| 8 | ЦветКомплексМеталл, Москва | www.cvkm.ru |

| 9 | Ростехком, Екатеринбург | www.rosteh.com |

| 10 | Альмет, Санкт-Петербург | www.almet.ru |

|

ТОРГОВЫЙ ДОМ |

||

| Десятка лучших сбытовых сетей металлургических компаний | ||

| 1 | Мечел-Сервис | www.mechelservice.ru |

| 2 | Северсталь Дистрибуция | www.distribution.severstal.com |

| 3 | ТД ММК | www.tdmmk.ru |

| 4 | ТД НЛМК | www.nlmk.com |

| 5 | ТД Тула-Сталь | td.tula-steel.ru |

| 6 | ОМК-Маркет | market.omk.ru |

| 7 | ТД Уралтрубосталь | www.tmk-group.ru |

| 8 | ТД ТЭМ | тэмпо.рф |

| 9 | Снабсервис | snab-service.com |

| 10 | Сбытовая сеть ПО НВТЗ | ponvtz.ru |

|

УНИВЕРСАЛЬНЫЙ ПОСТАВЩИК |

||

| Десятка лучших металлосервисных компаний | ||

| 1 | Металлсервис, Москва и РФ | www.mc.ru |

| 2 | ЕВРАЗ Маркет, Москва и РФ | evraz.market |

| 3 | Сталепромышленная компания, Екатеринбург и РФ | www.spk.ru |

| 4 | Металлокомплект-М, Москва и РФ | www.metkomp.ru |

| 5 | А ГРУПП, Москва и РФ | www.agrupp.com |

| 6 | ДиПОС, Москва и РФ | www.dipos.ru |

| 7 | Брок-Инвест-Сервис, Москва и РФ | www.brokinvest.ru |

| 8 | Металлоторг, Москва и РФ | www.metallotorg.ru |

| 9 | Компания Металлинвест, Нижний Тагил и РФ | www.m-invest.ru |

| 10 | УралСибТрейд, Москва и РФ | www.uralsibtrade.ru |

|

РЕГИОНАЛЬНЫЙ РЫНОК (независимые компании) |

||

| Дальневосточный федеральный округ | ||

| 1 | Мартен | www.marten-dv.ru |

| 2 | Стальград | www.stalgrad-dv.ru |

| 3 | ФД Финанс | www.findom.pro |

| 4 | Олимп Металл | www.olimpmetall.ru |

| 5 | Сталь-ДВ | www.steeldv.ru |

| Сибирский федеральный округ | ||

| 1 | ГК Феррум | www.ferrum-n.ru |

| 2 | МСВ | www.ooomsv.ru |

| 3 | Темерсо | www.zaotemerso.ru |

| 4 | КРАСО | www.kraso.ru |

| 5 | Сибметснаб | www.sibmetsnab.ru |

| Уральский федеральный округ | ||

| 1 | Компания Металлинвест | www.m-invest.ru |

| 2 | ТД Рэил Регион | www.reil-e.ru |

| 3 | Тримет | www.trimet.ru |

| 4 | ТД Энки | enki-tk.ru |

| 5 | М-Стил | www.m-steel.ru |

| Приволжский федеральный округ | ||

| 1 | Пермметалл | www.permmetall.ru |

| 2 | Кама-Трейд Татарстан | www.ktt16.ru |

| 3 | Казанские Стальные Профили, Казань | stalprof.ru |

| 4 | Юнона-2 | www.junona-2.com |

| 5 | Ижторгметалл | www.itm.su |

| Центральный федеральный округ | ||

| 1 | ТК Стальинтекс-Трейд | www.stalintex.ru |

| 2 | ГК Протэк | www.protecgroup.ru |

| 3 | ГК Демидов | www.demidovsteel.ru |

| 4 | ТД Ареал | www.areal-metal.ru |

| 5 | Липецкая металлургическая компания | www.lmkgroup.ru |

| Южный федеральный округ | ||

| 1 | Кровельный центр | www.krovlya.biz |

| 2 | Метком | www.metcom-yug.ru |

| 3 | РосТрубоСталь | rostrubostal.ru |

| 4 | Металлком | metallkom-don.ru |

| 5 | Трубокомплект | www.tkmetal.ru |

| Северо-Западный федеральный округ | ||

| 1 | Севзапметалл | www.szmetal.ru |

| 2 | Балтийская Металлургическая Компания | www.baltmetcompany.ru |

| 3 | Первая металлобаза | www.1metallobaza.ru |

| 4 | УПТК-65 | uptk65.ru |

| 5 | САНК | sanc.spb.ru |

Архив рейтинга: 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 | 2005 | 2004 | 2003 | 2002 | 2001 | 2000

Обзор мирового рынка стали

Пандемия COVID-19 оказала существенное влияние на мировую стальную отрасль в 2020 году. Высокая неопределенность, введение ограничительных мер для сдерживания распространения инфекции, частичная приостановка производственных цепочек и турбулентность на сырьевых рынках привели к значительным диспропорциям в балансе спроса и предложения, что также изменило структуру мировых торговых потоков во всех ключевых регионах.

В 2020 г. мировая экономика подвергалась резким колебаниям рыночных условий. Рынок металлургической продукции не стал исключением: наиболее чувствительным ударом для производителей стало резкое снижение спроса на их продукцию, вызванное введением мер по противодействию коронавирусной инфекции и, как следствие, приостановка производств, строительных проектов и т. п. в Китае, а затем и в других странах. В результате цена на сталь в I квартале 2020 г. начала падать. По мере восстановления экономики Китая, с мая 2020 г. тренд стал меняться на положительный, а в III квартале произошло достаточно резкое ускорение роста, который сохранился и в начале 2021 г. (рис. 1).

Рис. 1. Динамика объемов производства стали в ТОП-7 странах, тыс. т (левая ось) и среднегодовая цена на сталь в 2015–2021 гг., долл./т (правая ось)

Источник: LME, WorldSteel

Во время действия ограничительных мер, связанных с распространением коронавирусной инфекции, из-за падения спроса на продукцию металлургической отрасли во многих странах-производителях были закрыты домны и конвертеры, что стало причиной подобной динамики.

Первой страной, где началось восстановление деловой активности, стал Китай. Масштабная государственная программа по стимулированию экономики и финансированию крупных инфраструктурных проектов способствовали резкому росту внутреннего спроса на металлопродукцию и повышению цен на стальную продукцию по всему миру впоследствии (рис.2).

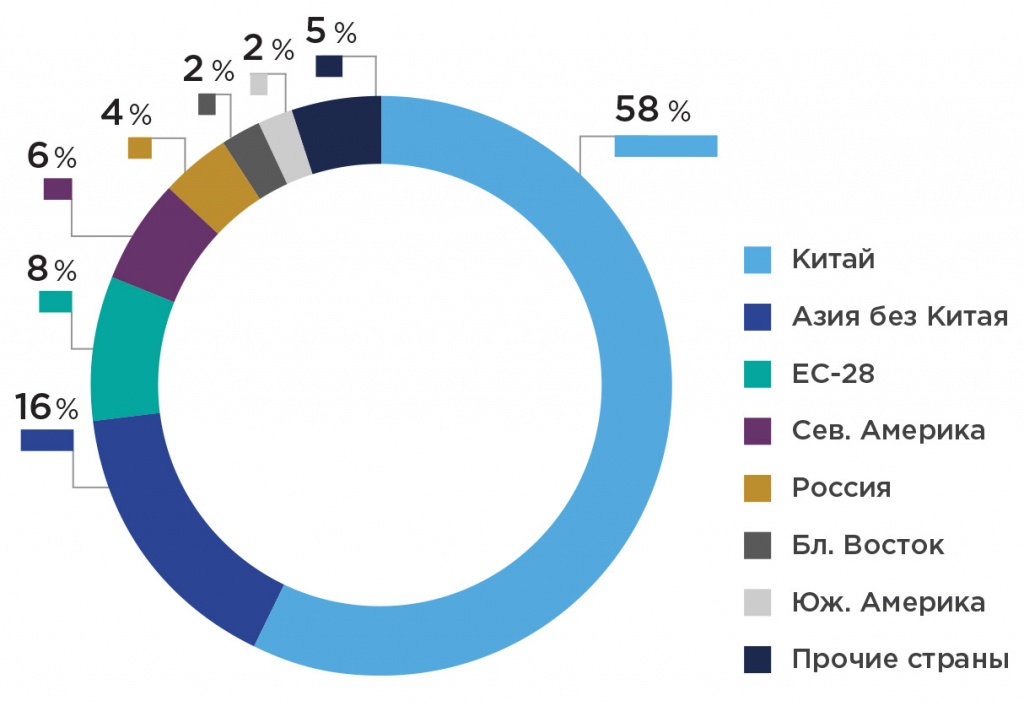

Рис. 2. Структура производства стали по регионам за 2020 г., %

Источник: Bloomberg

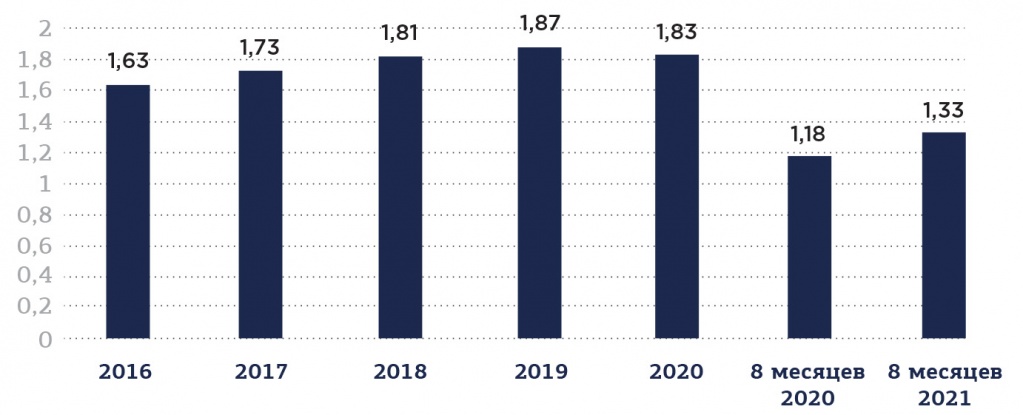

По оценкам Worldsteel Association, мировое производство стали в 2020 году снизилось на 1% г/г, до 1,83 млрд т., что было почти полностью компенсировано рекордным объемом выплавки, стали в Китае (+8% г/г, до 1,05 млрд т.). Загрузка сталеплавильных мощностей в мире в среднем составила 82% (рис.3).

Рис. 3. Динамика мирового производства стали, млрд тонн

Источник: Bloomberg, Worldsteel

На фоне кризисных явлений, связанных с пандемией, в 2020 году глобальный спрос на сталь упал на 2,4%. Спрос в еврозоне сократился на 15,2%, в то время как потребление стали в Индии снизилось на 20,2%. В ответ на снижение спроса была приостановлена работа доменных печей общей мощностью около 70 млн тонн.

Производство стали в США в 2020 году снизилось на 17% г/г, до 73 млн т. Средняя загрузка мощностей составила 67% и была ниже докризисного уровня на конец отчетного периода. Потребление стали в 2020 году сократилось на 19% г/г, до 86 млн т., на фоне ограниченного предложения со стороны производителей из-за пандемии COVID-19. Под конец отчетного периода наблюдалось оживление спроса в автомобильном и строительном секторах, но сроки выполнения заказов производителями металлопроката находились на исторически высоких уровнях: преимущество отдавалось долгосрочным контрактам, в то время как предложение стали на спотовом рынке практически отсутствовало. Импорт стальной продукции по итогам года сократился на 21% г/г, до 20 млн т., экспорт – на 4% г/г, до 6 млн т.

В странах ЕС производство стали сократилось на 12% г/г, до 139 млн т. К концу 2020 года ежемесячный объем выплавки практически достиг докризисных уровней на фоне высокой рентабельности производства. Загрузка мощностей в период пандемии опускалась почти до 50%, но к концу отчетного периода восстановилась до 70%. Видимое потребление стальной продукции в ЕС в 2020 году сократилось на 12% г/г, до 142 млн т., на фоне слабого спроса, обусловленного пандемией COVID-19 и вынужденной остановки мощностей. Под конец отчетного периода наблюдалось оживление спроса в автомобильном и машиностроительном секторах. Импорт плоского исортового проката сократился на 17% г/г, до 21 млн т., экспорт – на 13% г/г, до 18 млн т.

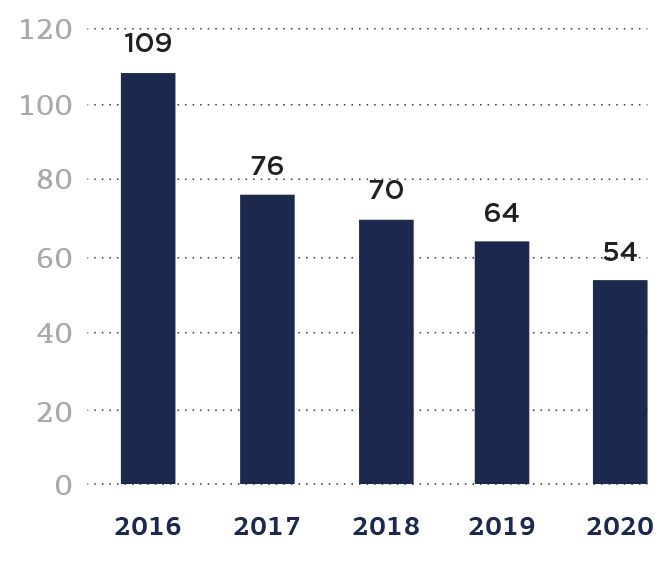

Во время пандемии Китаю удавалось успешно сдерживать распространение вируса, в то время как остальные страны столкнулись с высоким уровнем заболеваемости и были вынуждены ввести строгие карантинные меры до середины мая 2020 года. Если видимый спрос в мире снизился на 2% г/г, до 1,75 млрд т., в Китае он вырос на 8% г/г, до 1,05 млрд т. В то же время экспорт из Китая сократился на 17% г/г, до 54 млн т.(рис.4).

Рис. 4. Экспорт металлопродукции из Китая, млн тонн

Источник: Bloomberg, Worldsteel

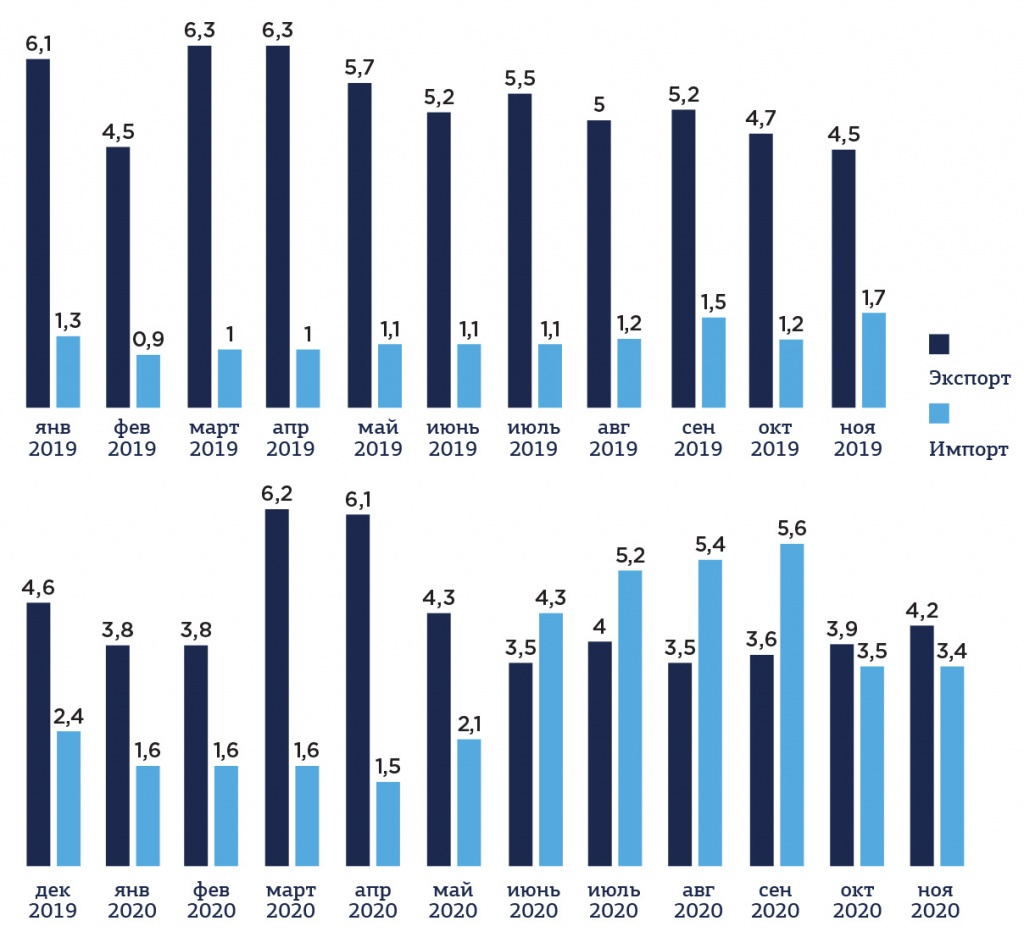

В 2020 году Китай впервые с 2009 года стал нетто-импортером стали. Это способствовало росту цен на сталь в Юго-Восточной Азии (рис.5).

Рис. 5. Объемы экспорта и импорта стали в Китае, млн тонн

Источник: Worldsteel

Серьезное падение спроса на сталь наблюдалось во втором квартале, однако в третьем и четвертом кварталах 2020 года отложенный спрос ускорил темпы роста на фоне ослабления строгих карантинных ограничений. Во второй половине 2020 года рынок металлопродукции перешел в фазу восстановления, продиктованную отложенным спросом и высокими ценами на сырье. В то же время сталелитейные предприятия начали возобновлять работу простаивающих доменных печей.

Уже в январе-мае 2021 года мировое производство стали составило 837,5 млн т (+14,5% к уровню сопоставимого периода 2020 года). В Северной Америке производство стали увеличилось на 11,3% до 48,4 млн т., в ЕС (27) – на 15,3% до 64,4 млн т., в Африке – на 24,4% до 6,5 млн т., в Азии – на 14,9% до 616,5 млн т., в Южной Америке – на 24,1% до 18,7 млн т., в странах Европы, не входящих в ЕС – на 17,3% до 20,9 млн т., на Ближнем Востоке – на 8,1% до 17,8 млн т.

В целом, в большей степени от кризиса пострадали развитые рынки, где сфера обслуживания занимает значительную долю в структуре ВВП. В 2020 году, вследствие двух волн COVID-19, рост ВВП замедлился в США (с 2,2% в 2019 году до -3,4%) и ЕС (с 1,3% в 2019 году до -7,2%). Развивающиеся страны также ощутили на себе последствия кризиса. Из-за жестких карантинных мер ВВП Индии снизился в 2020 году на 8%. Рост ВВП Китая снизился до 2,3% в 2020 году (с 6% в 2019 году) благодаря мерам налогово-бюджетного стимулирования и эффективному сдерживанию распространения вируса.

Ключевые показатели металлургической отрасли в России

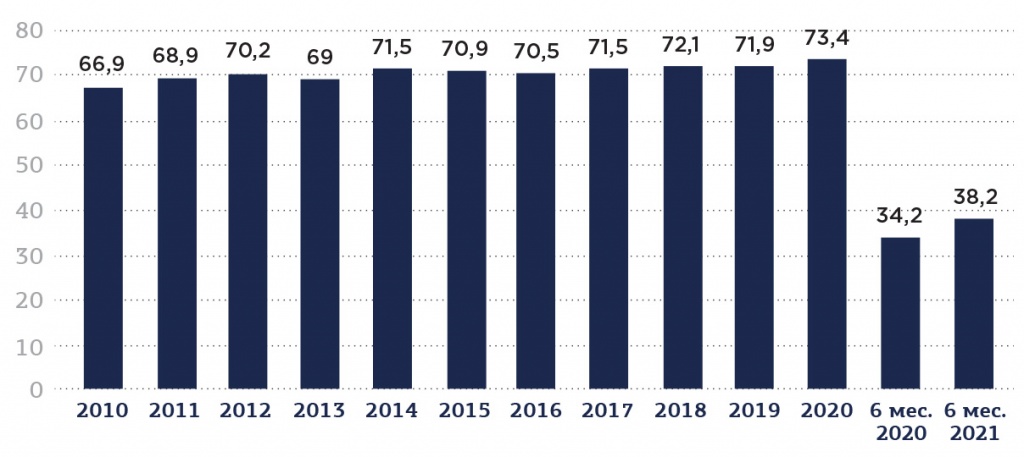

Если в 2018 году Россия занимала 6-е место в мире по производству стали, то в конце 2020 года – 4-е после Китая, Индии и Японии. В 2020 году мировое производство стали достигло 1864,0 млн тонн (млн т.), что на 0,9% меньше, чем в 2019 году, тогда как в России было произведено 73,4 млн тонн в 2020 году, что на 2,5% больше, чем в 2019 году (рис.6).

Рис. 6. Динамика производства стали в России, млн тонн

Источник: Worldsteel

В России индекс металлургического производства в январе-мае 2021 года составил 99,0% к уровню аналогичного периода 2020 года, индекс производства готовых металлических изделий — 111,6%.

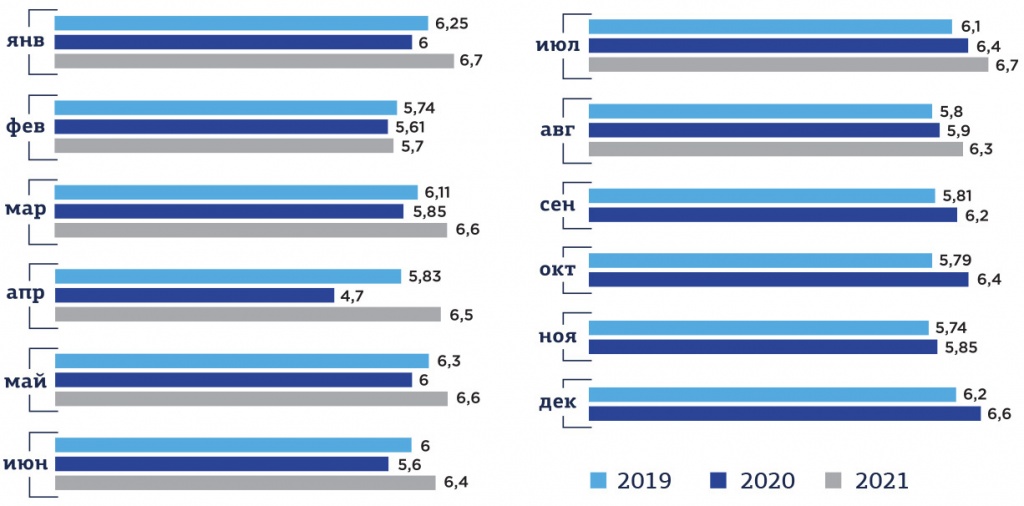

Основной рост производства стали в России наблюдается начиная с мая 2020 года. При этом за первое полугодие 2021 года в России было произведено 38,2 млн т. стали, что на 8,5 % выше показателя за тот же период 2020 года (рис.7).

Рис. 7. Динамика производства стали в России по месяцам за 2019-2021 год, млн тонн

Источник: Минпромторг РФ

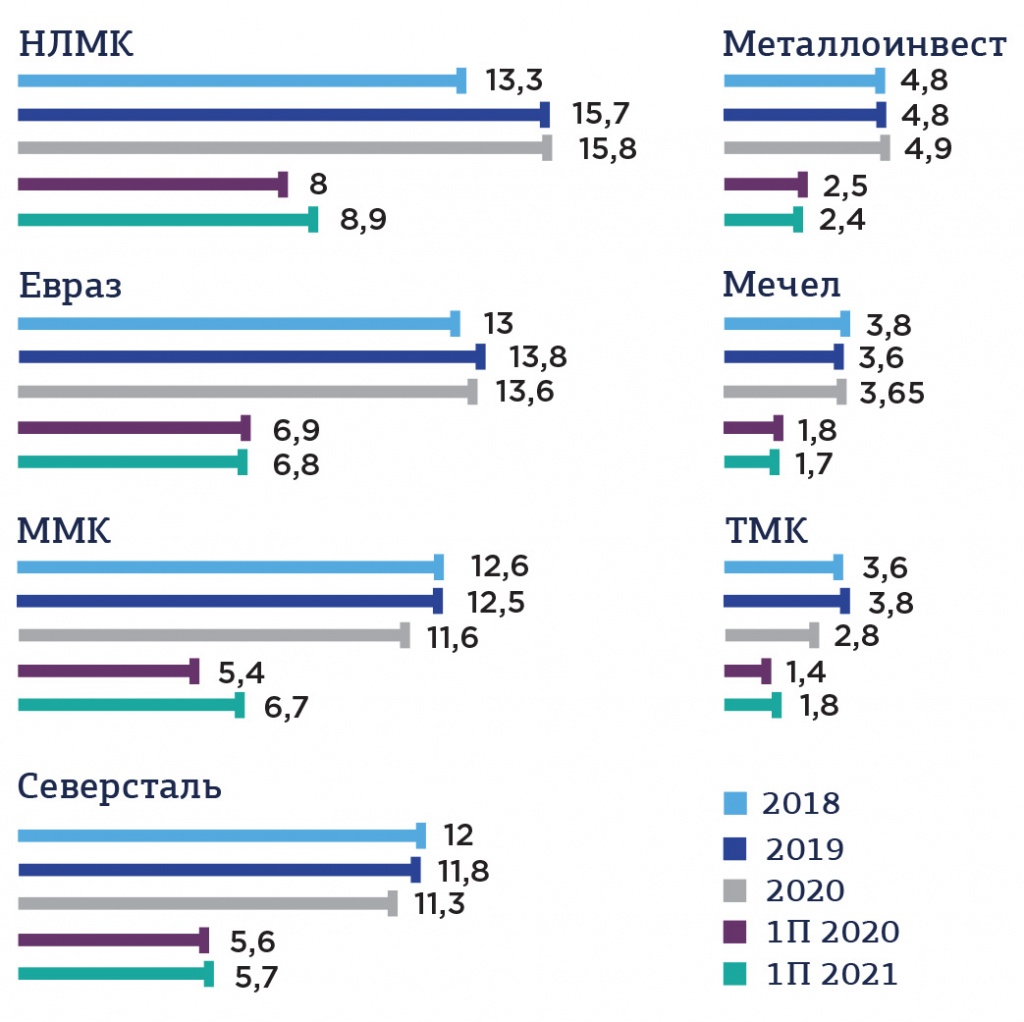

Ведущие производители стали в России

Несмотря на общероссийское увеличение производства стали в 2020 году, этот период для российских компаний-лидеров в металлургической отрасли был тяжелым временем. Только в первом полугодии 2021 года производство и продажи стали показали высокий рост.

Основным лидером по производству стали, как и в предыдущие годы, является группа компаний НЛМК, которой удалось за первое полугодие 2021 года увеличить производство почти на 1 млн тонн по сравнению с предыдущим периодом. Производство стали было увеличено за счет повышения производственных оборотов на липецкой площадке НЛМК.

Введение в производственную эксплуатацию стана 2500 г/п позволило компании ММК увеличить выпуск стали на 1,3 млн тонн больше, чем за тот же период 2020 года.

Увеличение производства стали компанией «Северсталь» связано, прежде всего, с запуском доменной печи и новой ДСП-1.

Производственные проблемы на агломерационной фабрике ЕВРАЗ ЗСМК привели к сокращению производства стали (рис.8).

Рис. 8. Производство стали Топ-7 крупнейших металлургических компаний России, млн тонн

Источник: Обзор рынка черной металлургии, 2018-2021 гг.

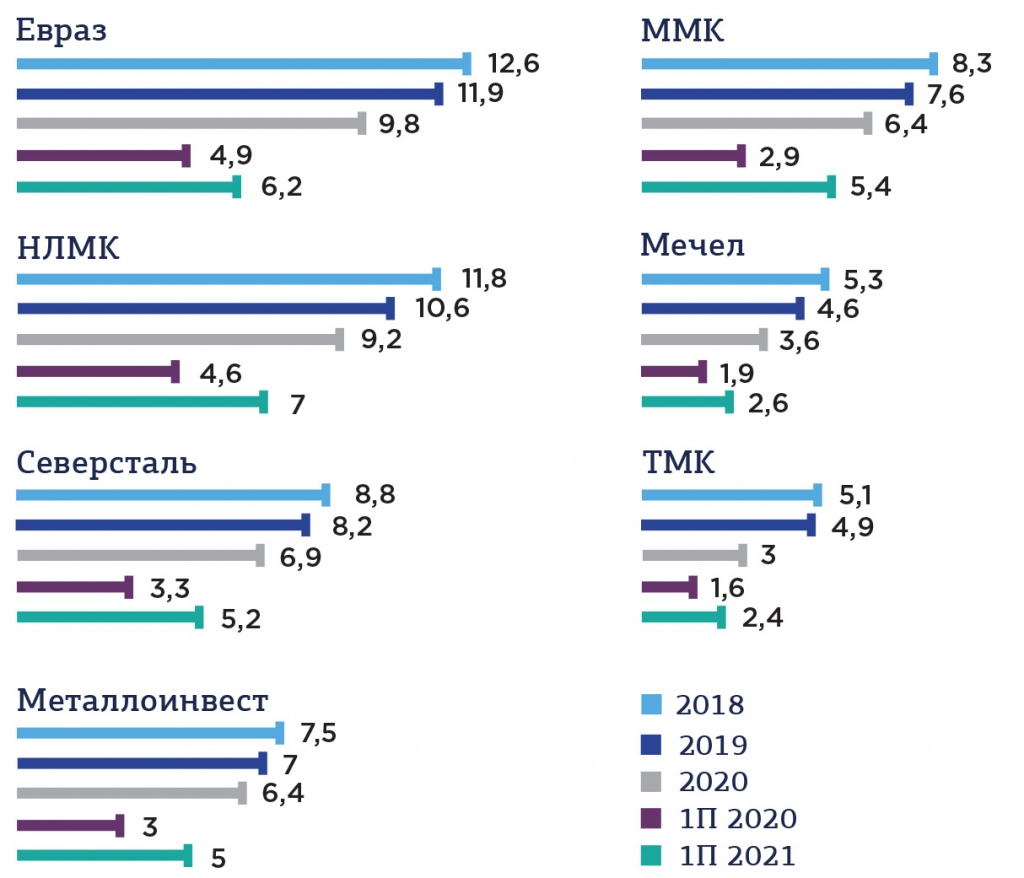

Первое полугодие 2021 года отмечено также сменой лидера среди ведущих металлургических компаний по полученной выручке: долгое время лидирующую позицию занимала компания ЕВРАЗ, по результатам первых 6 месяцев – компания НЛМК. В НЛМК выручка от продажи металлопродукции в I полугодии 2021 года увеличилась относительно соответствующего периода 2020 года на 73%, в основном, за счет увеличения цен на реализуемую продукцию (рис. 9).

Рис. 9. Выручка Топ-7 крупнейших металлургических компаний России, млрд долл.

Источник: Обзор рынка черной металлургии, 2018-2021 гг.

В целом, как выручка, так и чистая прибыль российских металлургических компаний взлетели. Так, совокупные доходы первой семерки в январе-июне 2021 года выросли в 1,5 раза — с 22,4 до 33,8 млрд долларов. Увеличение прибыли металлургических компаний связано, прежде всего, с мировым ростом цен на металл.

Табл. 1. — Финансовые показатели ведущих металлургических компаний России

|

Компания |

Выручка, млн долл. |

EBITDA, млн долл. |

Рентабельность по EBITDA, % |

|||||||||

|

2018 |

2019 |

2020 |

1П |

2018 |

2019 |

2020 |

1П |

2018 |

2019 |

2020 |

1П |

|

|

НЛМК |

11812 |

10554 |

9245 |

7006 |

3454 |

2564 |

2645 |

3218 |

29 |

24 |

29 |

46 |

|

Евраз |

12686 |

11905 |

9754 |

6178 |

3812 |

2601 |

2212 |

2082 |

30 |

21,8 |

22,7 |

33,7 |

|

Северсталь |

8864 |

8157 |

6870 |

5165 |

3160 |

2805 |

2422 |

2809 |

36 |

34,4 |

35,3 |

54,4 |

|

Металлоинвест |

7558 |

6960 |

6409 |

5064 |

2982 |

2514 |

2471 |

2916 |

39 |

36 |

38,5 |

61 |

|

ММК |

8322 |

6395 |

7566 |

5440 |

2420 |

1797 |

1492 |

2161 |

29 |

23,8 |

23,3 |

40 |

|

Мечел |

5278 |

4691 |

3620 |

2672 |

1396 |

5310 |

4110 |

5197 |

26 |

18 |

15 |

28 |

Источник: Обзор рынка черной металлургии, 2018-2021 гг.

Государственное регулирование металлургической промышленности

Когда началось восстановление рыночной активности в крупных экономиках (которое слабо подвергалось прогнозированию), многие производственные мощности не были запущены оперативно и в полной мере. Страны же, в том числе и Россия, которые не останавливали своего производства, использовали благоприятную конъюнктуру для реализации продукции на мировом рынке. В частности, Правительство Российской Федерации утвердило комплекс мер по стимулированию экономики для смягчения последствий экономического кризиса. Меры налогово-бюджетного стимулирования были направлены на поддержку населения и бизнеса. Центральный банк России снизил ключевую ставку до 4,25%. Это рекордно низкий показатель в истории страны. Уровень инфляции на конец года составил 4,9%. Поддержку внутреннему спросу на металл оказала государственная программа льготной ипотеки и субсидирование автомобильной отрасли.

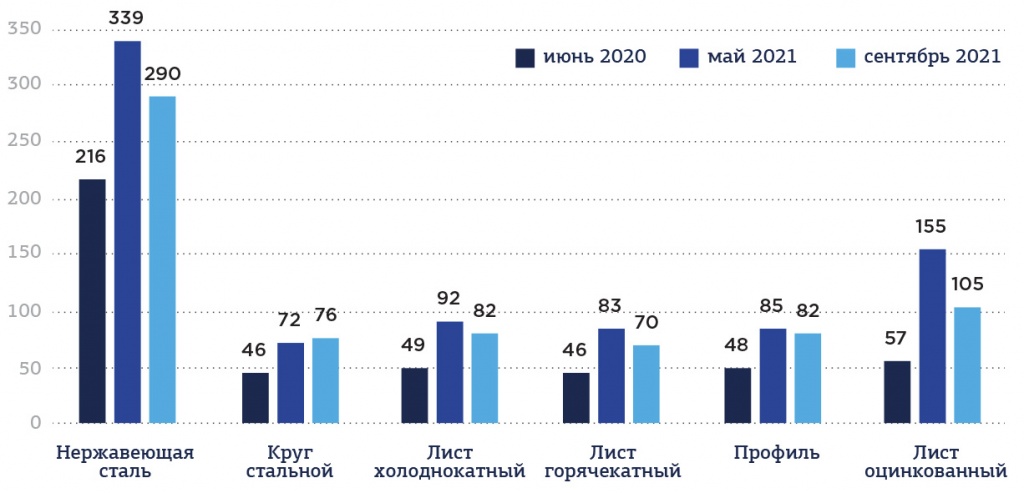

Со второй половины 2020 года произошел резкий рост стоимости металла как на мировом, так и на внутреннем рынке. Средний рост стоимости металла за период с июня 2020 года по май 2021 составил 56-87%, что обратило на себя внимание Правительства РФ. Летом текущего года российский рынок стали прошел пик ценового подъема и стал резко снижаться. К началу сентября 2021 г. стоимость стальной продукции снизилась на 15–20% по сравнению с максимальными показателями лета 2021 г.

Рис. 10. Динамика цен на металл в РФ, тыс. руб./тонна

Источник: ТПП РФ

С 1 августа по 31 декабря 2021 г. Правительство РФ ввело госпошлины на экспорт черных и цветных металлов, а также металлургическое сырье: общую в объеме 15% и специальную, величина которой будет зависеть от вида металла или степени переработки продукции. Власти РФ ввели данную меру, чтобы, во-первых, изъять получаемую металлургами «сверхприбыль» из-за высоких мировых цен (более 100 млрд долл.), а во-вторых, как следствие, из-за роста цен на внутреннем рынке. Посредством пошлин планируется изъять 110-115 млрд руб. у экспортеров черных металлов и еще 50 млрд руб. у экспортеров цветных. Объявление о введении экспортных пошлин способствовало снижению российских цен на прокат, которые были завышены в начале лета. В условиях существенного уменьшения экспортных доходов и узости рынков стран ЕАЭС, на которые пошлины не распространялись, российские металлургические компании, естественно, начали уделять больше внимания внутренним поставкам, что стало не единственной причиной ценового спада.

Логика введения экспортных пошлин понятна, повышенная пошлина сделает экспорт экономически невыгодным – внутренний рынок насытится, цена снизится. Но это будет работать только если экспортная пошлина применяется с учетом сложившейся рыночной ситуации. В противном случае дополнительная налоговая нагрузка приведет к росту цен.

Существуют и другие общемировые способы снижения цен на внутреннем рынке – проведение антимонопольных расследований. Однако в таком случае в России необходимо увеличить антимонопольные штрафы. В России они исчисляются исходя из дохода за год, предшествующий нарушению, то есть, когда сверхдоходов не было. Размер штрафа при этом ограничен 4% годовой выручки и взимается всего за один год, хотя выявленное нарушение могло длиться десятилетиями. Поэтому максимальные штрафы на миллиарды рублей в России назначают в исключительных случаях, в то время как в США и Евросоюзе штраф в миллиарды долларов или евро является нормой.

Видимый спрос на стальную продукцию в натуральных показателях начал снижаться еще весной 2021 года. К тому времени котировки на листовой прокат на 60-80% превысили уровень начала ноября 2020 г., и это подорожание пошло дальше по производственной цепочке, вызвав подъем цен на металлоконструкции, профнастил, металлочерепицу и др.

На растущем рынке видимый спрос всегда выше реального за счет спекулятивной составляющей. И примерно до июня в России действительно наблюдался дефицит некоторых видов стальной продукции. За счет этого металлургическим комбинатам удалось увеличить цены на горячекатаный прокат до 105 тыс. руб. за тонну CPT в июле 2021, а на оцинкованную сталь – более чем до 150 тыс. руб. за тонну. Очевидно, этот скачок сыграл немалую роль в том, что правительство, долгое время не решавшееся прибегать к радикальным мерам, приняло решение о введении экспортных пошлин.

Стоило же ценам качнуться в сторону спада, как все процессы развернулись в обратную сторону. Видимый спрос упал, ведь теперь потребители заинтересованы в том, чтобы отложить закупки на как можно больший срок. Ряд компаний в некоторых сегментах рынка начали игру на понижение, стараясь вынудить поставщиков на предоставление новых скидок, а заодно увеличить свою долю на съеживающемся рынке. В июле эта тенденция наиболее активно развивалась в секторе сварных труб, а в августе быстрее всего падали цены на прокат с покрытиями и изделия из него.

В июле металлургические комбинаты смогли найти выход за счет увеличения объемов экспорта в дальнее зарубежье, пока пошлины еще не успели вступить в силу. В некоторых случаях, в частности, на азиатском направлении, эти поставки напоминали дешевую распродажу, но излишки листового проката с российского рынка удалось убрать. Впрочем, спад это не предотвратило.

В августе обстановка на мировом рынке изменилась для российских компаний в худшую сторону. Прежде всего, упал спрос. Во Вьетнаме, который является крупнейшим покупателем горячекатаного проката в Юго-Восточной Азии, произошла вспышка коронавируса, вследствие чего правительство объявило жесткий локдаун в Хошимине, втором по величине городе страны, и карантинные ограничения в ряде других регионов. Во второй половине августа вьетнамские производители горячекатаных рулонов сами искали клиентов за рубежом.

Металлургические компании обращались в Правительство РФ с просьбами о коррекции тарифов и снижении либо отмене минимальной ставки для подешевевшей заготовки. Но по состоянию на сентябрь власти не пошли навстречу. Хотя, по словам заместителя министра промышленности и торговли РФ В. Евтухова, продление пошлины на 2022 г. не планируется. Однако до отмены тарифов еще несколько месяцев. Между тем ухудшение внешней конъюнктуры способствовало нарастанию избытка предложения проката на российском рынке, что вызвало резкое падение котировок в августе.

Здесь надо учесть еще и то, что внутренние цены в первой половине лета были сильно завышены. Если взять за точку отсчета экспортные котировки, то на российском рынке аналогичная продукция порой стоила на 10-15 тыс. руб. за тонну дороже. Безусловно, в какой-то момент спад должен остановиться. Традиционным ориентиром на российском рынке является экспортный паритет. В данном случае – с учетом пошлины. Для горячекатаного проката его значение в начале сентября соответствовало 65-67 тыс. руб. за тонну с НДС, для арматуры (если сравнивать с экспортом именно данной продукции) – 55-60 тыс. руб. за тонну.

Новое налогообложение металлургической отрасли

Есть основания предполагать, что от введения экспортных пошлин экономическая деятельность многих металлургических предприятий будет переживать кризис. В первую очередь, снизится конкурентоспособность российских металлургических компаний на мировых рынках. По некоторым оценкам, наиболее пострадают экспортно-ориентированные Новолипецкий металлургический комбинат (НЛМК) и компания Русал. В Русал заявили, что введение пошлин сделает производство некоторых видов продукции убыточным, а потери компании могут составить до нескольких сотен миллионов долларов. Для компаний цветной металлургии емкость внутреннего рынка ограничена, увеличить поставки на отечественный рынок они не смогут.

Некоторые виды продукции из черных металлов (стальные полуфабрикаты, чугун), попавшие под пошлины, практически не поставляются на внутренний рынок и почти полностью уходят на экспорт. Так, например, Промышленно-металлургический холдинг (ПМХ) занимает почти 13% мирового рынка и экспортирует более 90% произведенного чугуна. В результате не только этот производитель, но и многие другие окажутся в худших условиях по сравнению с зарубежными конкурентами. И это при том, что ряд отечественных компаний и так уже ограничен на внешних рынках антироссийскими санкциями и многочисленными антидемпинговыми мерами.

Кроме того, не все металлургические предприятия получили сверхприбыль, которую планируется государством изъять. Так, в металлургической отрасли сегодня функционируют предприятия, работающие на грани рентабельности, граничащие с банкротством. Помимо Русала, о риске остановки сообщали Абинский электрометаллургический завод, Амурсталь и Ашинский металлургический завод.

Это решение также негативно скажется на реализации инвестпрограмм металлургических компаний. Возможно снижение прибыли минимум на 20-25%.

Кроме того, по предварительной оценке, принятое решение может привести к снижению поступления налога на прибыль в бюджеты регионов на 45-55 млрд руб., в федеральный бюджет – на 13-16 млрд руб.

Функционирование металлургической отрасли осложняется и тем, что в 2022 году новая система налогообложения металлургической отрасли придет на смену введенным временным экспортным пошлинам на черные и цветные металлы. В сентябре 2021 года Правительство России одобрило налог на добычу полезных ископаемых (НДПИ) по руде в 4,8% на ближайшие три года. Помимо роста НДПИ и налога на прибыль, предлагается ввести прежде не существовавший акциз на жидкую сталь в размере 2,7% от экспортной цены слябов. Правительство согласовало с компаниями на рынке стали компромиссный вариант увеличения налоговой нагрузки на сектор с 2022 года.

Отдельное противостояние было по введению акциза на жидкую сталь и налога на добычу железной руды. Бизнес настаивал на ставке 2,96% по руде и акцизе в 2,5% от экспортной цены, а государство предлагало ставку в 5,5% и 3% размер акциза. За счет изменения подходов к НДПИ и введения акциза на сталь власти рассчитывают собрать в казну за 2022–2024 гг. более 500 млрд руб. В частности, в пояснительной записке к законопроекту о внесении изменений в Бюджетный кодекс говорится, что дополнительные доходы бюджетной системы в части НДПИ и вводимого акциза на сталь жидкую в 2022 году составят порядка 179 млрд рублей, в 2023 году – 173 млрд рублей, в 2024 году — 170 млрд рублей.

По наши оценкам, только акцизы будут стоить черной металлургии 500–800 млн долл. ежегодно, что довольно серьезно сократит прибыль компаний. Существенно пострадают компании черной металлургии, где потери EBITDA от новых налогов в 2022 г. составят 8-10% (сейчас порядка 5%). Цветная металлургия подверглась меньшему воздействию: алюминиевые руды были исключены из проекта налоговой реформы.

Выводы

Невзирая на беспрецедентную обстановку на рынке из-за глобальной пандемии, в 2020 году российские металлургические компании увеличили производство стали на 2,5%. Существенное ослабление спроса на сталь было вызвано пандемией COVID-19 и мерами правительства по противодействию распространения коронавируса; в течение всего периода преобладала более слабая динамика цен на металлургическую продукцию, что привело к снижению объема продаж в 2020 году. Тем не менее во второй половине 2020 года цены на сталь восстановились на фоне постепенного выхода стран из карантина, а в первой половине 2021 года – рост цен на сталь позволила компаниям увеличить выручку и прибыль, восстановив допандемийные показатели.

Продолжающееся влияние COVID-19 на мировую экономику с высокой вероятностью останется ведущим фактором, определяющим спрос на сталь в течение 2021 и 2022 года. Характер спроса будет зависеть от введения/ усиления карантинных мер, сроков восстановления отдельных секторов рынка и влияния потенциальных стимулирующих мер правительства в разных странах мира, включая инвестиции в инфраструктуру.

Быстрая навигация по статье (содержание)

- Крупнейшие Металлургические Заводы России | Рейтинг ТОП-10 на 2023 год

- №10. АО «Волжский трубный завод»

- №9. ОАО «Оскольский электрометаллургический комбинат»

- №8. ПАО «Челябинский металлургический комбинат»

- №7. АО «Выксунский металлургический комбинат»

- №6. ОАО «Челябинский трубопрокатный завод»

- №5. ОАО «ЕВРАЗ Нижнетагильский металлургический комбинат»

- №4. АО «ЕВРАЗ Западно-Сибирский металлургический комбинат»

- №3. ПАО «Северсталь»

- №2. ОАО «Новолипецкий металлургический комбинат»

- №1. ОАО «Магнитогорский Металлургический комбинат»

🏭 Металлургия считается одной из самых важных сфер промышленности. Несмотря на появление разных современных видов пластика, ежегодно потребность в металлопрокате лишь растет. Металл выигрывает в плане прочности, долговечности. Его применяют практических во всех отраслях. Россия характеризуется достаточно интенсивными темпами развития производства. Поэтому постоянно нуждается в металле. Состояние строительной, машиностроительной, танкостроительной и прочих сфер зависит от своевременности поставки металлопродукции и ее качества. К счастью, на территории РФ есть много металлургических заводов, которые в полной мере удовлетворяют потребности разных областей в металле.

На территории России действует много металлургических комбинатов. Среди них есть немало достойных внимания предприятий. Они лидируют на рынке по выпуску и реализации своей продукции, постоянно совершенствуются и развиваются.

В список крупнейшие металлургические предприятия входят следующие:

- Магнитогорский металлургический;

- Новолипецкий металлургический;

- Северсталь;

- Западно-Сибирский металлургический;

- Нижнетагильский металлургический;

- Челябинский трубопрокатный;

- Выксунский металлургический;

- Челябинский металлургический;

- Оскольский электрометаллургический;

- Волжский трубный.

Все эти предприятия давно существуют и имеют положительную репутацию, выпускают достаточное количество металлопродукции в год для удовлетворения потребностей отечественного рынка. Отличаются типом производимой продукции, численностью штата, рабочим циклом.

№10. АО «Волжский трубный завод»

- Отрасль: Чёрная металлургия;

- Продукция: трубы;

- Число сотрудников: около 10 тысяч.

Начинает десятку самых больших металлургических комплексов страны Волжский трубный завод. Предприятие было открыто в 1970 году. Занимается выпуском труб. Такая продукция активно применяется в химической, нефтяной промышленностях, теплоэнергетической области и машиностроении. Сосредоточено производство в г. Волжский Волгоградской области. На предприятии трудится порядка 10000 человек. Комбинат выпускает магистрали не только для отечественного рынка, а и на экспорт. Предприятие стремится к рациональному потреблению природных ресурсов, сохранению окружающей среды. Имеет налаженный производственный процесс, оснащено эффективным оборудованием.

№9. ОАО «Оскольский электрометаллургический комбинат»

- Отрасль: чёрная металлургия;

- Продукция: окатыши, сталь, прокат;

- Число работников: более 11 тыс. человек.

Металлургическое предприятие находится в г. Древний Оскол. Действует на территории страны с 1974 года. Этот завод первым начал заниматься бездоменной металлургией. В штате комбината работает 11000 человек. Продукция завода пользуется высоким спросом не только на территории России, но и в странах СНГ. Ее закупают предприятия трубной промышленности и металлургии. Постоянными потребителями продукции Оскольского электрометаллургического комбината являются УАЗ, Горьковский автомобильный завод, Норильский никель и много других.

№8. ПАО «Челябинский металлургический комбинат»

- Отрасль: ЧМ;

- Продукция: чугун, прокат стальной;

- Число работников: 18 тыс. работников.

В десятку самых больших предприятий металлургии входит и ЧМК. Находится он в г. Челябинск. Специализируется на выпуске сталепрокатной продукции высокого качества. Также лидирует по производству нержавеющей стали. Выпускает продукцию для машиностроительной, атомной, медицинской и строительной сфер. Особенность изделий данного комбината в том, что они имеют именное клеймо. Что позволяет отличить продукцию Челябинского металлургического комбината от других компаний из данной сферы.

№7. АО «Выксунский металлургический комбинат»

- Отрасль: ЧМ;

- Продукция: прямошовные трубы;

- Число работников: 13000 чел.

Этот завод считается одним из самых старых металлургических предприятий на территории России. Работает с 1757 года. Сосредоточено производство в городе Выкса (Нижегородская обл). В комбинате трудится 13000 человек. Сегодня предприятие занимает лидирующие позиции в сфере выпуска и реализации трубопроката. Выпускает магистрали и колеса для железнодорожного транспорта. Оснащено современным и эффективным оборудованием. Ежегодно комбинат производит около 2000000 трубной продукции.

№6. ОАО «Челябинский трубопрокатный завод»

- Отрасль: металлургия;

- Продукция: стальные трубы;

- Число работников: 25 тыс. сотрудников.

Завод считается одним из самых крупных в России по производству трубных изделий. Ему принадлежит около 17% доли на рынке. Но компания стремится к укреплению своих позиций, чтобы стать ключевым поставщиком труб. Для этого регулярно модернизирует и совершенствует свои мощности. Выпускает продукцию под заказ. Стремится к полному удовлетворению всех потребностей в области металлургии. Поэтому учитывает все пожелания клиентов. Завод способен реализовывать даже очень сложные заказы. Выпускает трубы любого диаметра, длины и толщины, шовные и бесшовные. Работает с 1942 года. И за все время существования на предприятие не было никаких нареканий. У Челябинского трубопрокатного завода много постоянных клиентов в разных сферах экономики. Например, для строительства Северного Потока предприятие выпустило более 600 тонн труб. Завод популярен за счет высокого качества своей продукции. Это достигается благодаря современному оснащению и талантливому руководству. На заводе трудится порядка 25000 сотрудников. Ежегодная выручка составляет свыше двух миллиардов долларов.

№5. ОАО «ЕВРАЗ Нижнетагильский металлургический комбинат»

- Отрасль: ЧМ;

- Продукция: металлургическая, прокатная продукция;

- Число работников: 14 000 человек.

Комбинат расположен в г. Нижний Тагил. Представляет собой крупный технологический комплекс с большими мощностями. Занимается производством высококачественной стали. Выпускает различные детали по запросам клиентов. Учитывает все требования. Вся продукция отличается надежностью и высоким качеством. НМК специализируется на изготовлении металлопроката для создания вагонов. Также выпускает заготовки для машиностроительной сферы и трубный прокат. Еще завод занимается производством стали для изготовления газовых трубопроводов. Поэтому комбинат можно назвать многопрофильным. В нем работает около 20000 человек.

№4. АО «ЕВРАЗ Западно-Сибирский металлургический комбинат»

- Отрасль: чёрная металлургия;

- Продукция: коксохимическая, металлургическая, прокатная продукция, проволока, товары народного потребления;

- Число сотрудников: 22000 чел.

Компания находится в г. Новокузнецк. Успешно работает на отечественном рынке с 1964 года. В крупном металлургическом предприятии трудится около 22000 человек. Компания обеспечивает Россию требуемым количеством черного металлопроката. Также ЗСМК производит продукцию на экспорт в страны СНГ и дальнего зарубежья. Предприятие специализируется на производстве рельсового и строительного проката. Под последний вид продукции выделено аж 3000 гектаров в городе Новокузнецк. Комбинат получает чугун из руды, а также занимается производством прокатного профиля. Комплекс рельсового проката выпускает трамвайные, железнодорожные рельсы, рельсы для метрополитена города, а также рельсы для других нужд.

№3. ПАО «Северсталь»

- Отрасль: чёрная металлургия, горнодобывающая промышленность;

- Продукция: металлопрокат, металлопрокат с покрытием, трубы, метизы, трубы большого диаметра;

- Число сотрудников: 50 тысяч человек.

Северсталь считается вторым по величине отечественным предприятием, действующим в области металлургии. Входит в число самых больших интегрированных заводов по выпуску стальных изделий в мире. Компания начала свою деятельность в 1955 году. Предприятие занимается горной добычей, а также литьем стали, выпуском труб разного диаметра и профиля. Находится в г. Череповец Вологодской области. В штат предприятия входит 50000 человек. Ежегодно компания выпускает 11600000 тонн стали. Северстали принадлежит два горно-обогатительных комбината. Они в год производят 15000000 тонн руды. Изделия завода пользуются большим спросом в судостроительной, машиностроительной, строительной отраслях. Комбинат сотрудничает с более чем десятью отечественными и зарубежными компаниями, регулярно поставляя им свою продукцию.

№2. ОАО «Новолипецкий металлургический комбинат»

- Отрасль: ЧМ;

- Продукция: чугун, слябы, холоднокатаная, горячекатаная, оцинкованная сталь, сталь с полимерным покрытием, трансформаторная и динамная стали;

- Число работников: 28 тыс. чел.

Это крупнейший отечественный завод. Занимается литьем стального прокатного листа. Находится в г. Липецк. Комбинат с полным рабочим циклом, то есть занимается всем, начиная с добычи требуемого сырья и заканчивая выпуском из него готовой продукции. Стальные листы завода пользуются активным спросом в разных отраслях, в частности в строительной, машиностроительной, энергетической. Из стали Новолипецкого металлургического комбината производят трубы сверхбольшого диаметра. Порядка 18% стальной продукции, произведенной в России, приходится на этот завод. В год предприятие выпускает 13300000 стального проката. В штате компании насчитывается 28000 человек.

№1. ОАО «Магнитогорский Металлургический комбинат»

- Отрасль: ЧМ;

- Продукция: железная руда, агломерат, чугун, сталь, прокат;

- Число сотрудников: 19 тыс.

Предприятие ОАО «ММК» расположено в г. Магнитогорск Челябинской области. Считается самым крупным в России металлургическим комбинатом. Основан в 1932 году. Организация достаточно большая и занимает 11835 гектаров. ММК – это комплекс с полным рабочим циклом. Занимается добычей руды, обработкой ее разными способами для получения конечного готового продукта. Руду предприятие берет в руднике города Бакале. Штат компании составляет 19000 человек. Ежегодно комбинат выпускает 12500000 тонн стали.

Таким образом, на территории России действует немало огромных металлургических предприятий. Самыми крупными являются Магнитогорский, Новолипецкий и Северсталь комбинаты, Западно-Сибирский МК и ряд других. Эти заводы обеспечивают своей продукцией не только отечественный, а и зарубежный рынок. Характеризуются большими ежегодными объемами выпуска и реализации, стремятся к развитию, модернизации и следят за качеством своего металлопроката.

Добрый день друзья! Приветствую вас на канале, посвященном инвестициям. В середине октября Северсталь, НЛМК и ММК опубликовали операционные результаты по итогам третьего квартала. Давайте разбираться, как дела у металлургов и стоит ли покупать их акции.

Для этой статьи доступна видео версия на YouTube

Текстовая версия на Дзен.

Еще больше обзоров в телеграм.

О компаниях.

Северсталь, НЛМК и ММК последние годы были стабильными дивидендными историями, причём выплаты осуществлялись ежеквартально. Параллельно происходил неплохой рост котировок акций. Это были довольно рентабельные предприятия. С отличным финансовым положением, минимальной, а за частую отрицательной, долговой нагрузкой. Акции этих компаний были прекрасной составляющей инвестиционных портфелей многих инвесторов.

Вкратце об этих компаниях.

Северсталь – одна из ведущих вертикально-интегрированных горнодобывающих и сталелитейных компаний в мире с основными активами в России и небольшим количеством предприятий за рубежом. Большой плюс – это высокая обеспеченность «Северстали» собственным сырьем.

Основной актив компании — Череповецкий металлургический комбинат, с производственной мощностью порядка 12 млн тонн стали в год.

НЛМК это лидирующий международный производитель высококачественной стальной продукции с вертикально-интегрированной моделью бизнеса. Добыча сырья и производство стали сосредоточены в низкозатратных регионах, изготовление готовой продукции осуществляется в непосредственной близости от основных потребителей в России, Северной Америке и странах ЕС.

Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире. Производит в год порядка 17 млн тонн стали.

ММК (Магнитогорский металлургический комбинат) также входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий черной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов.

ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции премиум класса. Производит в год порядка 13 млн тонн стали.

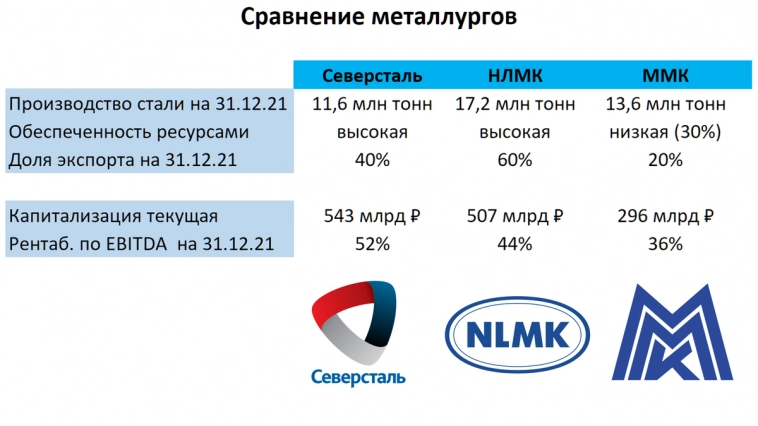

Сравнение компаний.

ММК в отличии от Северстали и НЛМК только частично обеспечивает себя сырьём. Остальное покупает на рынке. Конечно этот факт говорит не в пользу ММК, но иногда, когда сырье дешевеет, то это может быть даже плюсом.

НЛМК больше других ориентирован на экспорт, его доля составляла около 60% от выручки. У НЛМК есть подразделения в США и в Европе, которые вносили существенный вклад в выручку группы. До геополитических обострений это было большим плюсом, а сейчас, пожалуй, скорее минус. У Северстали доля экспорта была порядка 40%. А У ММК только 20%, в основном ММК экспортирует в Турцию.

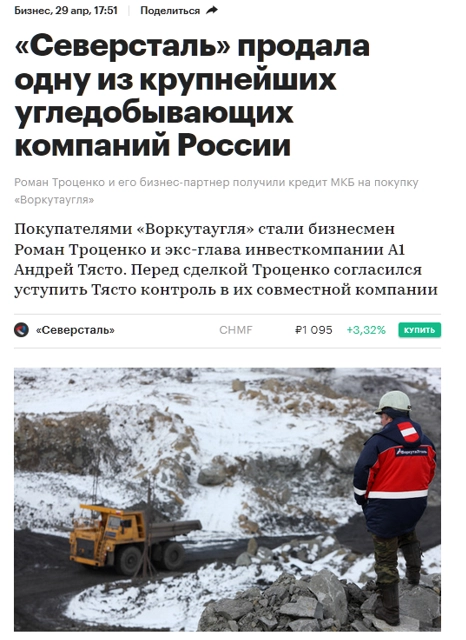

Капитализация Северстали выше, потому что, ранее это была более эффективная и рентабельная компания. В первую очередь за счет полной обеспеченности собственными ресурсами. Но правда, после продажи своего угольного актива «Воркутауголь», себестоимость продукции должна увеличится. А значит и снизится рентабельность.

Санкции.

Санкции не обошли стороной ни одну из этих компаний. Но если Северсталь и ММК были включены в SDN лист. Т.е. они фактически больше не могут торговать с компаниями из США и Евросоюза, то по НЛМК ситуация немного другая. Ни компания, ни её владелец Владимир Лисин, ни основная часть продукции не попала под серьезные санкции. Восьмой пакет санкций Евросоюза, распространивший эмбарго теперь и на полуфабрикаты, сделал исключение для слябов, отсрочив запрет на импорт их на два года. То есть у НЛМК есть ещё два года, когда компания может поставлять слябы на свои заводы в Европу. А через два года, если ситуация не изменится, то либо придётся закупать их у других поставщиков, либо продавать свои Европейские активы.

Текущие цены акций.

Т.к. бизнес компаний в целом похож, и текущие проблемы у них примерно одинаковые, поэтому не удивительно, что акции компаний демонстрируют схожую динамику и упали с максимумов примерно в три раза. И сейчас торгуются на уровне 15-летней давности. Всё ли так плохо в компаниях, и есть ли шанс на восстановление котировок? Давайте разбираться.

Операционные результаты.

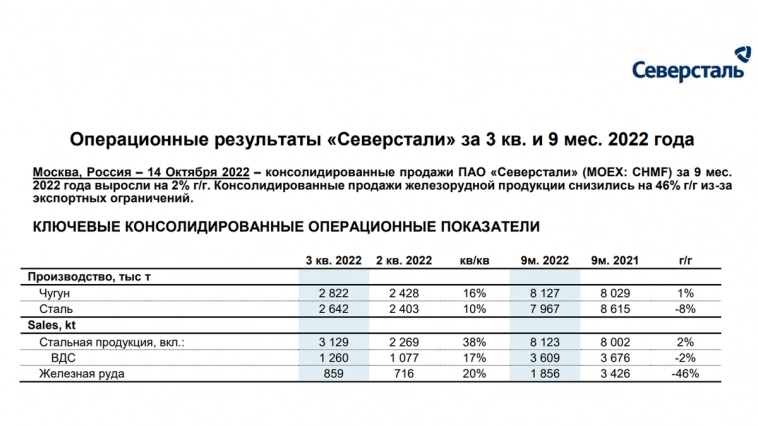

Компании с начала СВО приостановили публикацию финансовой отчётности, но зато продолжают выпускать операционные результаты, которые дают хоть какое-то представление о делах компаний. В середине октября были опубликованы данные за третий квартал 2022 года.

Первой среди металлургов отчиталась Северсталь. Мы достаточно подробно разбирали этот отчёт. Кому интересно, ссылки есть в телеграм канале. Основной вывод – это ударные результаты третьего квартала. Производство чугуна выросло на 16% относительно прошлого квартала, а производство стали на 10%. Продажи в третьем квартале также выросли на десятки процентов. Всё это произошло, благодаря постепенному восстановлению спроса на внутреннем рынке.

Результаты третьего квартала помогли несколько улучшить картину за девять месяцев. Производство чугуна за этот период выросло на 1%, а производство стали упало на 8%. Продажи стальной продукции выросли на 2%. Но на эти же 2% снизились продажи продукции с высокой добавленной стоимостью. Существенно, почти в два раза упали продажи железной руды из-за экспортных ограничений. Теперь компания перераспределяет эти объемы на свой Череповецкий металлургический комбинат.

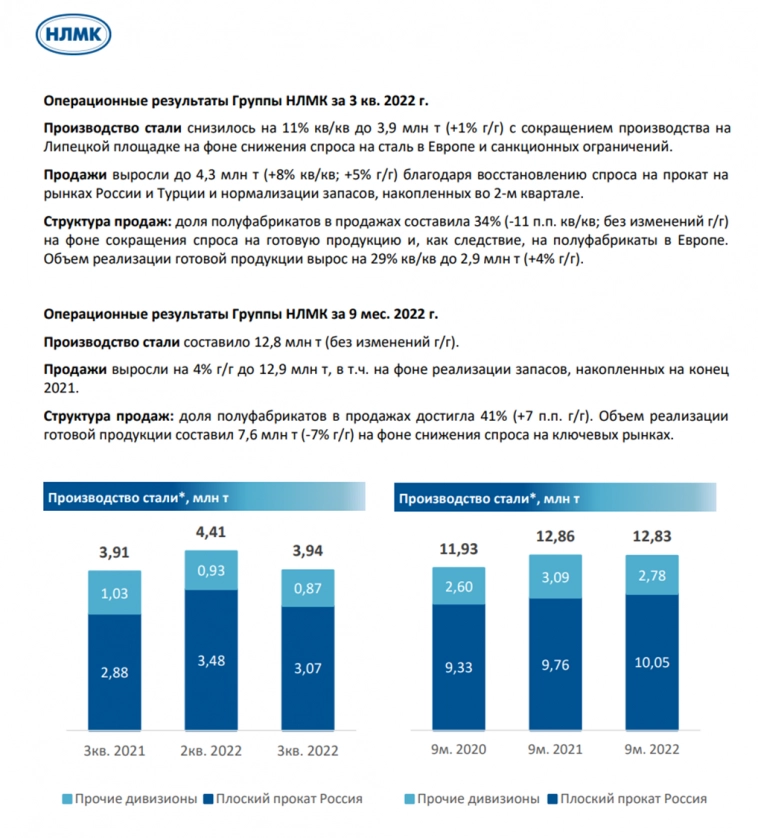

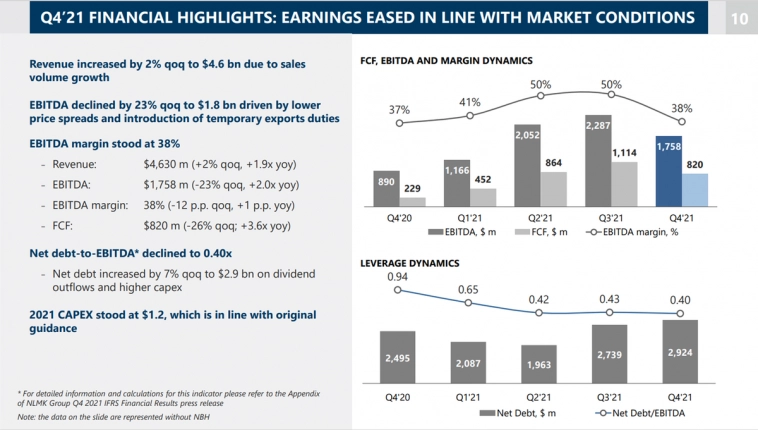

Следующим отчитался НЛМК. Здесь в третьем квартале снизилось производство стали относительно прошлого квартала на 11% на фоне снижения спроса на сталь в Европе и из-за санкций. Но результаты за девять месяцев стабильны и не изменились относительно прошлого года. Продажи же выросли как в третьем квартале, так и по итогам девяти месяцев. Благодаря восстановлению спроса на стальной прокат в России и Турции, компания смогла подсократить складские запасы. Здесь также, как и в Северстали отмечается снижение доли продаж готовой продукции и рост продаж полуфабрикатов.

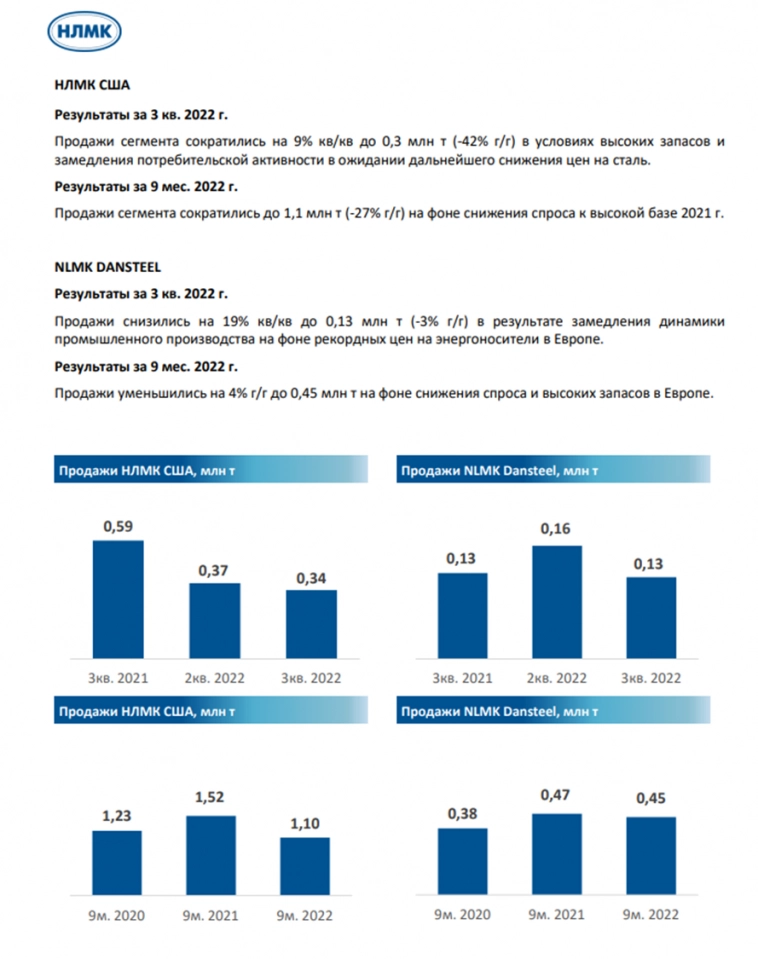

Также НЛМК опубликовала результаты продаж своих предприятий в США и Дании. Видим, что продажи сократились как за третий квартал, так и по итогам девяти месяцев. Но совокупная доля продаж в этих регионах составляет 12% от общих продаж компании.

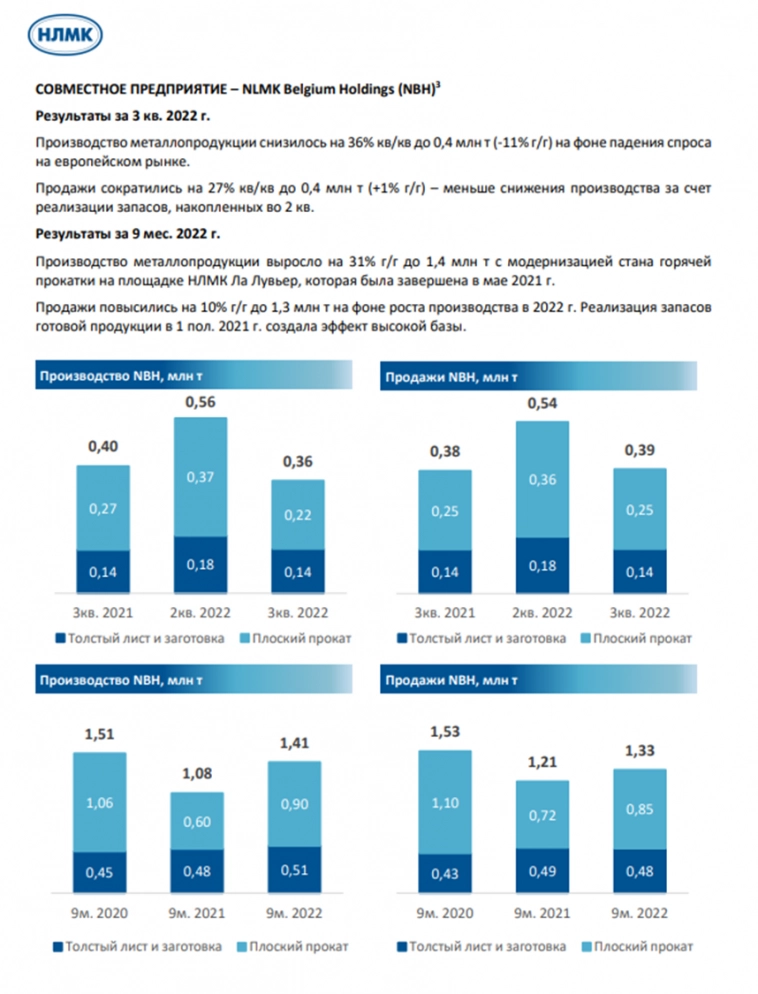

Ещё у НЛМК есть половина доли в совместном бельгийском предприятии. В нём результаты за третий квартал были слабее, чем в предыдущем квартале на фоне падения спроса на европейском рынке. Но по итогам девяти месяцев зафиксирован рост производства на 30% и рост продаж на 10%.

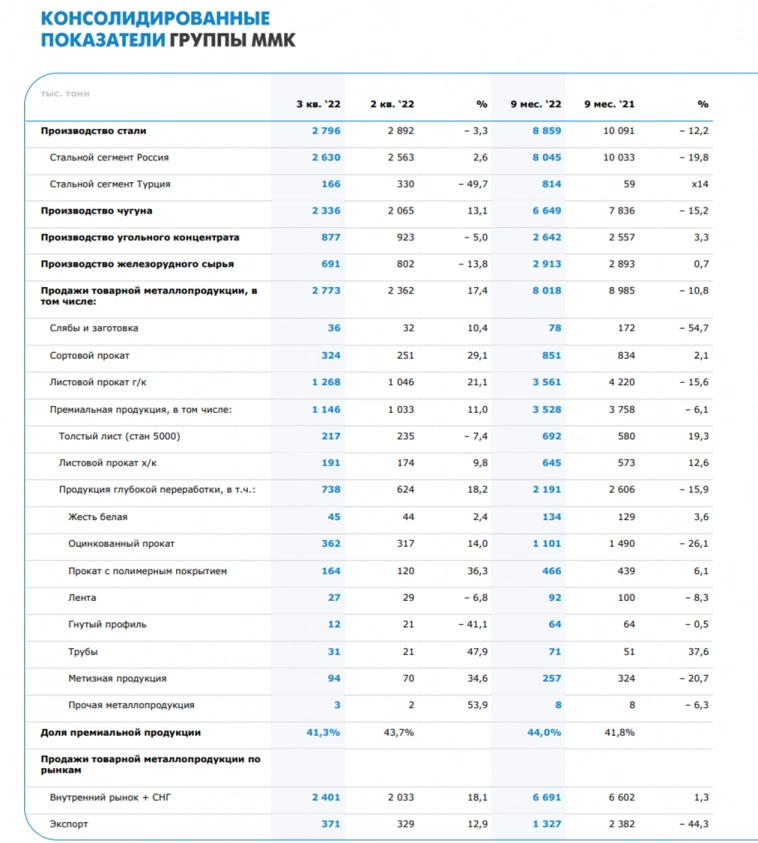

Посмотрим на показатели ММК. Производство стали в третьем квартале снизилось на 3% относительно прошлого квартала, в основном из-за снижения производства стали на турецком активе и неблагоприятной конъюнктуре глобальных рынков. Производство чугуна выросло на 13%. Продажи металлопродукции выросли на 17% за квартал. В том числе как на внутреннем рынке, так и экспорт.

Итоги за девять месяцев менее радужные. Производство чугуна снизилось на 15% год к году. Это обусловлено продолжительными капитальными ремонтами в доменном производстве и ухудшением рыночной конъюнктуры. Производство стали снизилось на 12% в связи с замедлением деловой активности на основных рынках сбыта и существующими экспортными ограничениями. Продажи металлопродукции упали почти на 11% из-за экспортных ограничений и продолжительных капитальных ремонтов прокатного оборудования в начале года.

Итак, как видим, благодаря постепенному перестроению экспортных поставок и восстановлению спроса на внутреннем рынке, компаниям удалось показать в целом неплохие производственные результаты за третий квартал. В итоге, операционные результаты по итогам 9 месяцев не так уж сильно отличаются от прошлогодних результатов. Производство и продажи, если у кого-то и снизились, то не так значительно. А цены акций при этом с начала года упали в 2,5 раза. Давайте разбираться, почему.

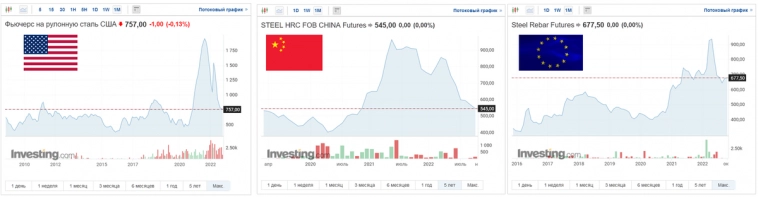

Мировые цены на металлопродукцию.

Естественно, что финансовые результаты металлургов, в первую очередь зависят от цен на металлопродукцию. А это довольно циклические товары. И сейчас наступила фаза снижения. После исторических максимумов, цены на сталь и железную руду на мировых рынках за год снизились примерно в два раза. И торгуются на средних исторических значениях. Эти уровни были актуальны и десять лет назад.

Только в Европе фьючерсные цены на стальную арматуру пока упали не так сильно. Этот эффект возник из-за санкций и ограничений поставок продукции российских металлургов. Но в любом случае, и здесь цены упали уже на треть от максимумов.

Внутри России цены показывают аналогичную динамику.

Снижение цен на металлопродукцию является одной из основных причин падения акций металлургов. Т.к. при снижении цен будут соответственно падать и выручка и прибыль.

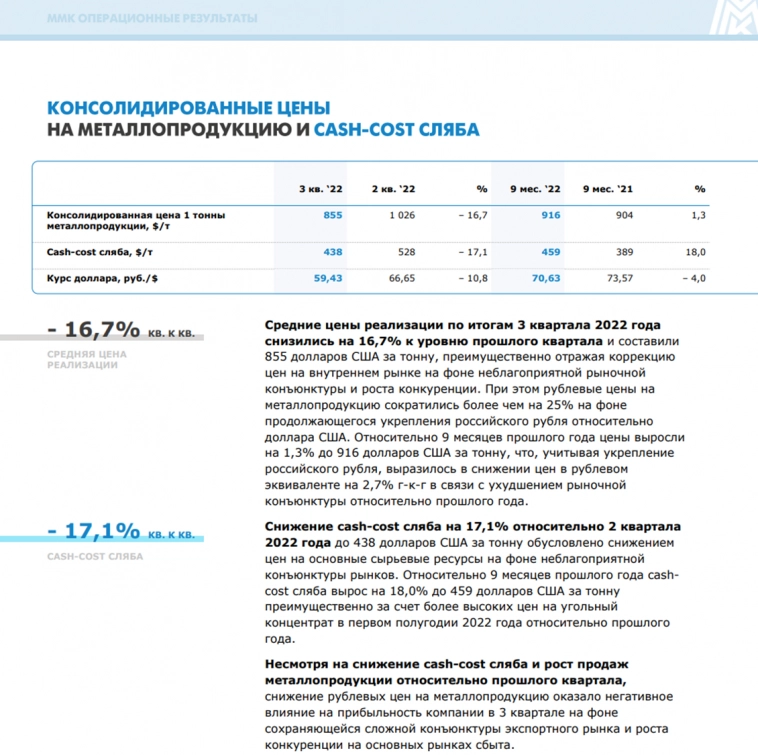

Цены реализации у металлургов.

Что интересно, ММК всё-таки поделилась в своем отчёте некоторыми данными по ценам реализации металлопродукции. И сразу бросается в глаза, что текущие итоговые результаты за 9 месяцев не так уж катастрофичны. И вообще средние цены в долларах оказались даже на 1% выше, чем в прошлом году. Правда, из-за курса доллара, цены в рублях получились на 2,7% ниже. Но на фоне происходящих событий, это выглядит несущественным. Отрицательный момент для ММК – это рост себестоимости сляба на 18% из-за высоких цен на уголь.

И если результаты за 9 месяцев в целом обнадёживают. То данные за третий квартал всё-таки подтверждают текущие тенденции на снижение цен. Как видим, долларовая цена на металлопродукцию обвалилась почти на 17% относительно прошлого квартала. А из-за курса доллара, цены в рублях рухнули более чем на 25%. К позитивным моментам можно отнести падение себестоимости сляба в долларах на 17% из-за снижения цен на сырье. Но как отмечает сама компания, этот момент не сильно помог, и прибыль в третьем квартале существенно снизилась.

Тренд, заданный в третьем квартале, далее будет только усиливаться. Вероятней всего цены реализации будут и дальше снижаться, и результаты за 4 квартал будут ещё хуже.

Дивиденды.

Ранее металлурги славились своими дивидендами. Они были одними из самых стабильных и высоких среди всех компаний. Металлурги стремились выплачивать дивидендами до 100% от свободного денежного потока. Кроме того, они их выплачивали ежеквартально, что позволяло инвесторам получать более равномерный денежный поток.

Но в связи с текущей высокой неопределённостью, вполне логично, что компании приостановили выплату дивидендов. Но будем надеется, что в следующем году, внешние условия позволят возобновить выплаты.

Долги.

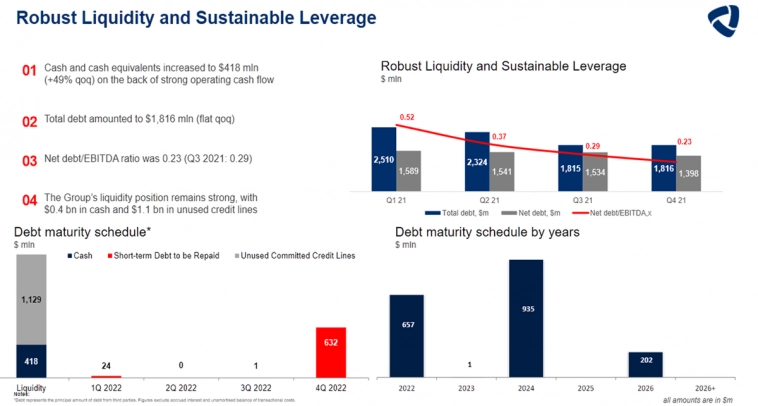

Т.к. компании не опубликовали финансовую отчётность, то мы точно не знаем какая у них сейчас долговая нагрузка. Но есть данные на начало текущего года.

У Северстали ND/EBITDA = 0,23. Чистый долг составлял 1,4 млрд долларов. По графику платежей видно, что 0,6 млрд долларов нужно будет погасить в 4 квартале 2022 года, а в следующем году платежей не планировалось.

У НЛМК ND/EBITDA = 0,4. Чистый долг был около трёх миллиардов долларов.

У ММК же кэша на счетах было больше, чем кредитов и займов. Т.е. чистый долг был вообще отрицательный.

Таким образом, финансовое положение у металлургов было довольно устойчивым. И т.к. компании приостановили дивидендные выплаты, то вероятней всего, долг если вырос, то не сильно.

Финансовые результаты.

Итак, металлурги опубликовали довольно позитивные операционные результаты, которые показывают, что их бизнес продолжает нормально функционировать. Третий квартал оказался неплохим, во многом из-за увеличения спроса на металлопродукцию внутри страны. Благодаря этому, итоговые производственные результаты за прошедшие 9 месяцев снизились не сильно.

Но к сожалению, компании по-прежнему не раскрывают финансовые результаты за текущий финансовый год. Но мы можем предположить, что они должны быть довольно слабыми по нескольким причинам:

- Существенное снижение мировых цен на металлопродукцию на фоне развивающейся рецессии в Европе и США.

- Хотя продажи на российском рынке восстанавливаются, но из-за экспортных ограничений компании создают здесь конкуренцию друг другу. А также высокую неопределенность вносит специальная военная операция.

- Из-за потери европейского рынка, компании вынуждены перестраивать экспорт на азиатские рынки. А это увеличивает логистические затраты. Плюс, скорей всего продажи идут со скидками.

- Из-за недоступности экспорта в Европу, снизилась доля продукции с высокой добавленной стоимостью, которая более маржинальна.

- Сильный рубль осуществляет давление на экспортную выручку. Возможно, даже экспорт производится с отрицательной рентабельностью.

Перспективы.

Если посмотреть на основные отрасли потребления металлопродукции в России, то это в первую очередь строительство с долей 72%. На топливно-энергетический сектор приходится 19%. На машиностроение и автомобильную промышленность 6% и 2% соответственно.

Все эти отрасли испытывают определенные трудности. Поэтому не стоит ожидать большого увеличения спроса на металлопродукцию от них ближайшее время. Но пока и не вижу причин для существенной стагнации.

Большая надежда на то, что новые экспортные направления будут прибыльными. Но для этого РЖД должны снизить тарифы. Металлурги пытаются проработать этот вопрос. Думаю, что правительство и РЖД должны пойти на встречу, чтобы не развалить отрасль.

Ещё одним определяющим фактором является курс рубля. Крепкий рубль также сильно влияет на экспортные доходы. Поэтому любое ослабление рубля – это плюс для металлургов.

Ну и ключевой фактор – это цены на металлопродукцию. Как мы отмечали, это циклический товар. Сейчас цены на средних значениях за многие годы. И возобновление роста тесно связано с восстановлением мировых экономик.

Покупать или нет?

Бизнес металлургов циклический. И так получилось, что эффект низких цен на металлопродукцию усилился эффектом от санкций. Т.е. на российские компании обрушился двойной удар. Металлургия – это одна из главных пострадавших отраслей от текущего кризиса и геополитической ситуации. Итоговые финансовые результаты за 2022 год ожидаются слабыми, но не катастрофическими.

Итак, основные риски мы проговорили. Но также есть некоторые доводы в пользу долгосрочных инвестиций в металлургов:

- Акции компаний уже сильно упали. Котировки справедливо отражают текущую ситуацию.

- У российских металлургов качественный отлаженный бизнес.

- Долговая нагрузка минимальна.

- В долгосрочной перспективе ситуация устаканится, а бизнес адаптируется под текущие условия.

- Вероятно, начнётся глобальное восстановление Донбасса и другие проекты, где металлурги смогут поучаствовать.

- Большим позитивом может стать девальвация рубля, т.е. покупка акций металлургов может служить неким валютным хэджем.

- Это системообразующие предприятия, правительство должно обеспечить поддержку. В частности, должен быть проработан транспортный вопрос, чтобы был более оправдан экспорт в Азию.

- Когда закончится специальная военная операция, есть вероятность частичного восстановления экспорта в ЕС.

- Цены на металлопродукцию сильно упали. Но рано или поздно они должны развернуться, и тогда компании снова будут хорошо зарабатывать.

Вообще в текущей ситуации, когда в мире нарастает финансовый кризис, а в России продолжается специальная операция, покупки любых акций – это огромный риск. А так как металлурги – это одни из самых пострадавших, то покупка их акций — это риск вдвойне. Также в условиях высокой неопределенности, не понятно, когда компании вернутся к выплате дивидендов. Конечно, в данной ситуации, не могу никому рекомендовать покупать акции этих компаний. Сам я, в рамках диверсификации, покупаю понемногу на долгосрок, и периодически усредняюсь. Как-то ранее говорил, что определил для себя лимиты. Суммарная доля металлургов в моём портфеле может быть не более 6-9%. Стараюсь в целом придерживаться этого правила.

Если же говорить, какая компания из металлургов предпочтительней. То на мой взгляд, риски примерно одинаковые у всех. Северсталь была более эффективная, ММК была менее зависима от экспорта, а НЛМК сейчас под меньшими санкционными ограничениями, но у неё есть опасные в текущей ситуации активы на Западе. Поэтому в данный момент безопасней выглядят Северсталь и ММК.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

————————————————————

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

- Телеграм: https://t.me/Investovization_official

- YouTube: https://www.youtube.com/c/Инвестовизация

- Дзен: https://dzen.ru/investovization

Во всем мире сокращается производство стали. Несмотря на это, российский металлургический сектор показывает сильные результаты: доходы компаний растут. Аналитики оценили, стоит ли вкладываться в сталелитейные предприятия

Мировой рост выплавки стали замедлился до 1,7% в июле 2019 года. Месяцем ранее позитивная динамика составила 4,6%, показали данные Всемирной ассоциации стали (World Steel). Это значит, в металлургии нет кризиса — но и на взрывной рост рассчитывать не приходится.

Внутренний российский рынок металлургических компаний выглядит лучше, чем международный, дал понять главный аналитик Промсвязьбанка Роман Антонов. На это указывает финансовая отчетность российских металлургов за первое полугодие 2019 года. Результаты ключевых компаний сектора превысили ожидания рынка.

По просьбе РБК Quote эксперты оценили перспективу вложений в три металлургические компании из России: ММК, ТМК и «Северсталь».

«Все три предприятия являются серьезными экспортерами. Поэтому они достаточно хорошо защищены от возможного ухудшения ситуации как на внешних, так и на внутренних рынках. Именно по этой причине акции указанных компаний рассматриваются как интересный актив в моменты явного ухудшения настроений на нефтяном рынке», — заявил аналитик финансовой группы «Калита-Финанс» Дмитрий Голубовский.

Почему за рубежом снижается выплавка стали

Производство стали в мире пострадало из-за падения выплавки в Китае, прокомментировал сложившуюся ситуацию Роман Антонов. В июле среднесуточный выпуск стали в Китае снизился на 6% по сравнению с предыдущим месяцем. Основной источник снижения — север Китая, где находится больше всего сталеплавильных мощностей. Заводы выполняли требование местных органов власти, озабоченных проблемой загрязнения воздуха.

На объемы производства также повлияло снижение спроса на сталь со стороны строительного сектора. Результат — снижение цен и падение маржи производителей. В этих условиях стоит ожидать дальнейшего сокращения выплавки в Китае в ближайшие месяцы, спрогнозировали в Промсвязьбанке.

Фото: «Северсталь»

Из-за снижения цен на сталь сокращать производство начали и ключевые американские сталелитейные компании. К концу года это приведет к падению выплавки стали в стране, уверены аналитики. Слабый спрос наблюдается и в Евросоюзе (ЕС) с Японией. Резкое снижение производства — с 4% до 1,7% — зафиксировано в Индии.

Что происходит с металлургией в России

В России сталелитейный сектор чувствует себя хорошо благодаря повышенному спросу со стороны строительного сектора. Однако аналитики допускают, что ожидаемый спад в экономике отразится и на нем.

«Не секрет, что для металлургического сектора характерна цикличность. К тому же эта отрасль не может игнорировать десятилетние экономические циклы. Сейчас ожидается новое ухудшение экономических условий. Оно способно оказать давление на стоимость сырья и продукции металлургических компаний. Вполне объективным предвестником этого представляется начавшаяся эпоха международных торговых войн», — заявил старший риск-менеджер «Алго Капитала» Виталий Манжос.

В отношении российских компаний необходимо учитывать санкционные риски, считает аналитик. С 2014 года этот фактор принял долгосрочный характер. Впрочем, введение болезненных санкций против представителей российской черной металлургии до конца текущего года возможно, но маловероятно, заключил Манжос.

Фактором поддержки для сектора в долгосрочном периоде, по мнению Романа Антонова, может стать реализация национальных проектов. Для российского рынка трубопроката это будет означать стабильный рост буровой активности и прокладку новых трубопроводов.

Акции ММК: может ли внутренний рынок быть выгоднее экспорта

В текущих условиях наиболее защищенными оказываются производители, ориентированные на внутренний спрос — а значит, стоит обратить внимание на ММК, советует Роман Антонов из Промсвязьбанка. 90% продаж ММК приходится на Россию и СНГ, и сейчас это становится временным тактическим преимуществом, так как российская экономика продолжает топтаться на одном месте, но не замедляется слишком сильно, заметил по этому поводу Дмитрий Голубовский.

Фото: ММК

Экспорт черных металлов из России составляет порядка 5,2% от совокупного объема экспорта. Этот сегмент следует за нефтью (28%), нефтепродуктами (17,4%) и природным газом (12,6%).

Во втором квартале наблюдался рост объемов реализации стали и отпускных цен. Это позитивно отразилось на результатах ММК. По итогам прошедших трех месяцев прибыль компании возросла на 20,9%. Квартальная выручка за тот же период увеличилась на 8,9%.

Руководство ММК полагает, что в третьем квартале компания выиграет от сезонного оживления спроса на металлопродукцию на внутреннем рынке. По расчетам ММК, это увеличит загрузку основных производственных мощностей и повысит продажи.

Кроме того, во второй половине года в плюс может сыграть низкая самообеспеченность ММК сырьем благодаря падению цен на уголь и железную руду. В среднесрочном периоде это повысит рентабельность компании, считает Роман Антонов.

ММК — одно из наиболее крупных металлургических предприятий в России и СНГ. Активы позволяют комбинату самостоятельно обеспечивать себя на всей цепочке производства, от подготовки железорудного сырья до производства металлопродукции. Во втором квартале ММК произвел 3,1 млн тонн стали и реализовал 2,73 млн тонн металлопродукции. Контрольный пакет акций принадлежит председателю совета директоров Виктору Рашникову.

С начала текущего года акции ММК подешевели на 4%. Опрошенные РБК Quote аналитики уверены:

ценные бумаги

будут дорожать. «Дивидендная политика ММК — одна из самых консервативных среди российских металлургов. Потенциальное увеличение выплат будет способствовать росту котировок», — считает Роман Антонов.

Фото: пользователя Алексей Богдановский с сайта flickr.com

По расчетам Промсвязьбанка, акции компании на 23% дешевле российских аналогов и на 40% — мировых. Ценные бумаги ММК сейчас привлекательны для покупки, согласен с коллегой Дмитрий Голубовский из «Калита-Финанс».

«Учитывая, что акции компании по

мультипликатору

EV/

EBITDA

торгуются со значительным дисконтом ко всему российскому металлургическому сектору, мы ожидаем «догоняющего» роста, — пояснил Голубовский. — Полагаем, однако, что в среднесрочной перспективе ухудшающиеся глобальные условия не позволят котировкам уйти выше».

По прогнозу «Алго Капитала», среднесрочная целевая цена для акций ММК — ₽43–44, потенциал роста от текущего уровня — 3–6%.

«Северсталь»: много расходов, большой долг, крупные

дивиденды

«Северсталь» занимает третье место в России по выплавке стали после НЛМК и ММК. Подобно ММК, «Северсталь» сама обеспечивает себя на всей цепочке производства — от добычи сырья до производства труб и атмосфероустойчивых автомобильных деталей.

По итогам первого полугодия компания сократила чистую прибыль на 113%. В то же время по итогам второго квартала этот показатель улучшился на 11% в сравнении с первым кварталом 2019 года. Аналогичная ситуация складывается с выручкой.

По сравнению с первым кварталом результаты улучшились благодаря увеличению поставок на внутрироссийский рынок. Если прежде компания продавала в России 65% своей продукции, то теперь внутри страны остается 70% изделий.

Фото: «Северсталь»

Расходы «Северстали» во втором квартале оказались ниже ожиданий. «С учетом постепенного ухудшения глобальной конъюнктуры это однозначно позитивный фактор для компании», — прокомментировал результат Дмитрий Голубовский.

Капитальные затраты составили $263 млн за три месяца и менее $0,5 млрд за первое полугодие. Однако за весь 2019 год компания планирует направить на них $1,45 млрд, поэтому затраты должны ускориться до $0,5 млрд в квартал во втором полугодии. Всего они составят $1 млрд. Это увеличит чистый долг, который и так достиг $1,5 млрд, предупредили в «Атоне».

В пользу «Северстали» говорят высокая степень диверсификации, 46%-ная доля высокомаржинальной продукции и лидерство в издержках на тонну слябы, полагает Роман Антонов. Акции также поддерживает щедрая дивидендная политика, которая позволяет направлять на дивиденды 50–100% от свободного денежного потока (

FCF

).

Производитель выплачивает дивиденды каждый квартал. В 2017 году «Северсталь» выплатила владельцам акций по ₽110,05 на акцию, в 2018 году — по ₽160,73. Согласно ожиданиям Sberbank CIB, в 2019 год дивиденды на одну акцию «Северстали» могут составить $1,84, или ₽115,29 на бумагу.

По итогам первого квартала 2019 года «Северсталь» направила на выплату дивидендов ₽35,43 на одну акцию. Это самые большие дивиденды за всю историю компании. Общий объем выплат составил ₽29,7 млрд. Дивидендная доходность оценивается в 3,4%.

Сейчас акции «Северстали» оценены справедливо, уверен Дмитрий Голубовский. По его мнению, до конца года котировки не уйдут ни вверх, ни вниз. «Акции будут двигаться в диапазоне ₽970–1100», — спрогнозировал аналитик. В «Алго Капитале» в качестве целевой цены назвали ₽1050, потенциал роста — 5–6%.

Фото: ТМК

ТМК: способна ли продажа американского завода разогнать акции?

Трубная металлургическая компания (ТМК) поставляет трубы для нефтегазового сектора. Холдинг объединяет более 20 предприятий в России, США, Канаде, Румынии, Омане и Казахстане. Общий объем отгрузки труб в прошлом году составил 4 млн тонн. В свободном обращении находится 34,9% акций.

В первом полугодии прибыль ТМК выросла до $105 млн. Это в четыре раза больше, чем за такой же период прошлого года. Выручка ТМК снизилась на 2%, до $2,6 млрд. EBITDA прибавила 4% и достигла $370 млн.

В ТМК сообщили, что компания смогла показать хорошие результаты благодаря росту выручки в российском подразделении. Компания обратила внимание инвесторов на стабильность внутреннего рынка трубной продукции и сложную ситуацию на рынке труб в США и в Европе.

«Американский дивизион тормозит рост компании. Вероятно, сказывается падение буровой активности в Америке, наблюдаемое с конца прошлого года. Полагаем, этот фактор продолжит оказывать негативное влияние, которое будет усиливаться. Это создает риски для запланированной продажи ISPCO по объявленной цене в $1,2 млрд», — предупредил Дмитрий Голубовский из «Калита-Финанс».

В марте текущего года ТМК договорилась с итальянским поставщиком бесшовной и сварной стальной трубной продукции Tenaris о продаже своего североамериканского предприятия IPSCO Tubulars. По условиям сделки, ТМК до конца года продаст 100% акций компании за $1,21 млрд без учета долга и денег на балансе. Полученными деньгами ТМК планирует расплатиться с долгами.

Роман Антонов из Промсвязьбанка прогнозирует, что за счет продажи североамериканского бизнеса соотношение чистого долга ТМК к EBITDA к концу года снизится до 3х. А это приведет к росту стоимости бизнеса. Сейчас показатель составляет 3,48х.

При этом компания не сможет направить на погашение долга все вырученные средства, предупреждает аналитик. Часть из них пойдет на дивидендные выплаты, что является негативным фактором для бизнеса российской компании.

Фото: ММК

Котировки ТМК практически не изменились с начала текущего года. «Мы не видим здесь перспектив роста. Против ТМК общие циклические риски сектора, ухудшение глобальных условий и явные сигналы приближения

рецессии

в США. Долгосрочная техническая картина подразумевает высокую вероятность падения акций ТМК в диапазон ₽42–49 за штуку», — прогнозирует Дмитрий Голубовский. Сейчас ценные бумаги торгуются в районе ₽55 за акцию.

Перспективы ТМК отличаются в худшую сторону по причине высокого чистого долга. Кроме того, по итогам 2018 года по ним не выплачивались дивиденды, предупредил представитель «Алго Капитал» Виталий Манжос.

Среднесрочная целевая цена «Алго Капитал» для акций ТМК — ₽60, потенциал роста с текущих уровней — 8–10%. Стимулом для ускорения роста может стать сообщение о закрытии сделки по продаже IPSCO, заключил Манжос.

Позиция сталелитейных компаний выглядит уязвимо. В краткосрочном периоде можно ожидать некоторого роста котировок благодаря позитивной риторике представителей США и Китая. Однако ситуация в экономике ухудшается. А это негативно скажется на акциях металлургов, считает Роман Антонов.

Впрочем, до конца года перспективы всех указанных компаний можно оценивать со сдержанным оптимизмом. На это указывает улучшение основных финансовых показателей во втором квартале, оценил ситуацию Виталий Манжос.

«В начале сентября все указанные бумаги демонтируют попытку разворота вверх от недавних летних минимумов. В ближайшие дни недавняя негативная среднесрочная техническая картина в них может улучшиться до нейтральной. В то же время мы бы пока не рассчитывали на сильный рост стоимости указанных бумаг до нового года. Явным стимулом для этого может стать лишь дальнейшее существенное ослабление рубля», — заключил представитель «Алго Капитал».

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.