Никого не удивишь в наше время расчетами, совершаемыми посредством банковских карт (эквайрингом). Эквайринг широко используется не только крупными торговыми организациями, но и представителями малого бизнеса, и индивидуальными предпринимателями. О том, как в «1С:Бухгалтерии 8» редакции 3.0 поддерживаются эквайринговые операции, в том числе для целей учета НДС, — читайте в статье экспертов 1С.

Понятие и стороны договора эквайринга

Несмотря на то, что практика заключения договора эквайринга на сегодняшний день довольно обширна, в Гражданском кодексе РФ нет главы, посвященной этому договору. Понятие договора эквайринга содержится в пункте 1.9 Положения Банка России от 24.12.2004 № 266-П «Об эмиссии платежных карт и операциях, совершаемых с их использованием» (далее — Положение № 266-П). Термины «эквайрер» и «эквайринг» содержатся в Глоссарии терминов, используемых в платежных и расчетных системах (Комитет по платежным и расчетным системам Банка Международных расчетов) (Базель, Швейцария, 01.03.2003). Во многих словарях для данного термина предлагается альтернативный вариант написания — «эквайер». По сложившейся практике в нормативных актах Российской Федерации чаще используется написание «эквайер», этот же вариант написания используется и в программе.

Договор эквайринга заключается между кредитной организацией (банком-эквайером) и организацией (индивидуальным предпринимателем), реализующей товары (работы, услуги). Договор эквайринга представляет собой смешанную сделку, содержащую элементы договора банковского счета, аренды, посреднического договора и т. д.

Суть договора эквайринга заключается в том, что банк предоставляет организации или ИП возможность принимать от клиентов оплату при помощи платежных (пластиковых) карт. При этом платежные карты не обязательно должны быть выпущены этим же банком. Для приема к оплате пластиковых карт требуется специальное электронное программно-техническое устройство (POS-терминал), которое предоставляется банком и устанавливается на рабочее место кассира.

В зависимости от тех или иных условий в различных банках денежные средства, полученные от покупателя, могут зачисляться на счет организации в срок от 1 до 3 рабочих дней.

В рамках договора эквайринга денежные средства могут не только приниматься, но и выдаваться держателям банковских карт. Как правило, для этого используются банкоматы и специальные терминалы, обладающие функцией выдачи наличных денежных средств.

За услуги эквайринга банк взимает комиссию. Обычно, комиссия составляет определенный процент от суммы оплаты, принятой от клиента. Конкретный размер комиссии устанавливается банком индивидуально для каждой организации, с которой заключается договор. При определении размера такой комиссии банк учитывает обороты организации, сферу ее деятельности, регион и многие другие факторы.

В отдельных случаях (как правило, если средний оборот средств в организации небольшой) банки могут потребовать установления фиксированной арендной платы за использование своего оборудования вместо взимания процентов. Эта сумма закрепляется в договоре эквайринга.

Эквайринг позволяет привлечь больше клиентов, поскольку для многих из них возможность оплаты картой является преимуществом в силу своего удобства. Кроме того, используя безналичные оплаты, можно снизить затраты и издержки, связанные с движением наличных средств (например, затраты на инкассацию).

Какие продавцы обязаны принимать к оплате платежные карты

В соответствии со статьей 16.1 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» продавец (исполнитель) по выбору потребителя обязан обеспечить возможность оплаты товаров (работ, услуг) как путем наличных расчетов, так и путем использования национальных платежных инструментов.

Обязанность обеспечить возможность оплаты с использованием национальных платежных инструментов не распространяется на организации и ИП, у которых доходы от осуществления предпринимательской деятельности за прошлый год не превышают предельные значения, установленные для микропредприятий. Постановлением Правительства РФ от 04.04.2016 № 265 (действует с 01.08.2016) предельные значения для микропредприятий установлены в размере 120 млн руб.

Национальные платежные инструменты — это платежные карты и иные электронные средства платежа, предоставляемые клиентам участниками национальной системы платежных карт (НСПК) в соответствии с правилами этой системы (ч. 2 ст. 30.1 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе»). В настоящее время идет внедрение национального платежного инструмента — платежной карты «Мир». Подробную информацию о национальной системе платежных карт можно найти на сайте НСПК.

По мере распространения платежной карты «Мир» продавец (если он не подпадает под исключение) не вправе отказывать своим покупателям в оплате товаров (работ, услуг) с использованием данного платежного инструмента. Отказ влечет наложение административного штрафа на должностных лиц и ИП в размере от 15 тыс руб. до 30 тыс руб., на юридических лиц — от 30 тыс руб. до 50 тыс руб. (ч. 4 ст. 14.8 КоАП РФ).

Осуществление расчетов с покупателями посредством платежных карт не освобождает продавца от обязанности применять контрольно-кассовую технику (ККТ) (ч. 2 ст. 5 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»; письма ФНС России от 11.08.2014 № АС-4-2/15738, Минфина России от 20.11.2013 № 03-01-15/49854). Кроме кассового чека покупателю нужно выдать документ, подтверждающий оплату с использованием пластиковой карты, — так называемый слип (п. 6 Постановления Правительства РФ от 23.07.2007 № 470 «Об утверждении Положения о регистрации и применении контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями»).

Поддержка эквайринговых операций в «1С:Бухгалтерии 8» (ред. 3.0)

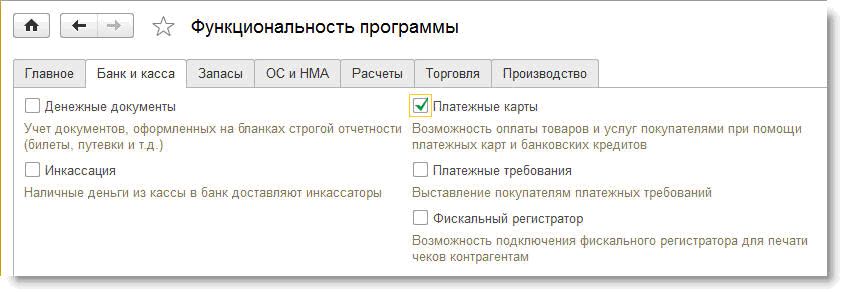

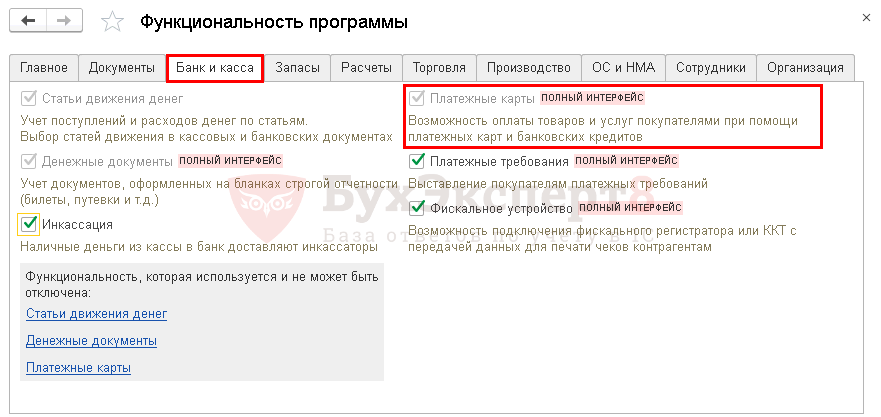

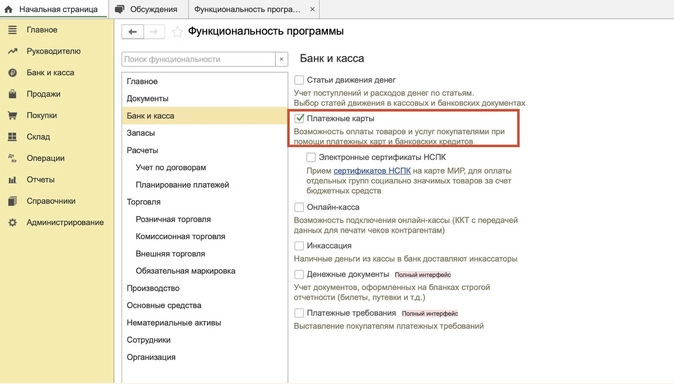

Чтобы учет эквайринговых операций стал доступен пользователю, ему потребуется включить соответствующую функциональность программы. Функциональность настраивается по одноименной гиперссылке из раздела Главное. На закладке Банк и касса необходимо установить флаг Платежные карты (рис. 1).

Эта функциональность активизирует возможность оплаты товаров и услуг покупателями не только с помощью платежных карт, но и за счет банковских кредитов.

Для включения возможности использования собственных и сторонних подарочных сертификатов на закладке Торговля следует установить флаг Подарочные сертификаты.

Рис. 1. Настройка функциональности программы

Оплата платежными картами (оплата с привлечением банковского кредита) может отражаться в учетной системе при помощи следующих документов:

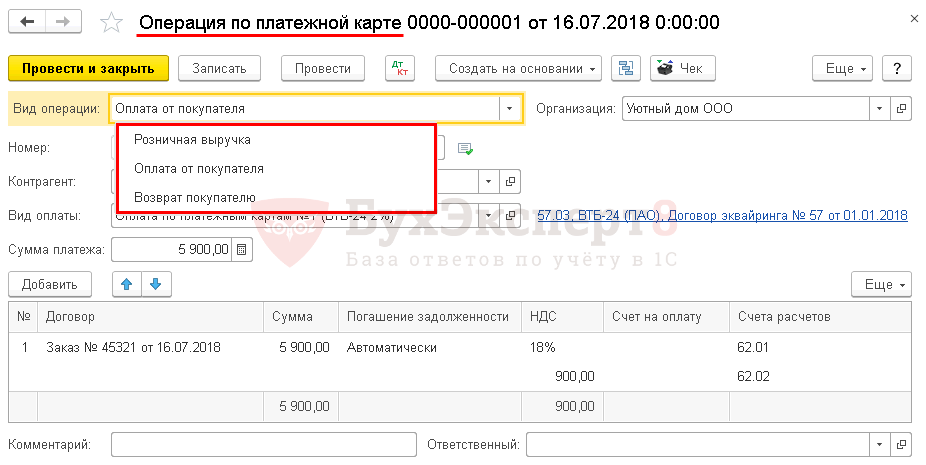

- Оплата платежной картой (раздел Банк и касса) с видами операций Оплата от покупателя и Розничная выручка.

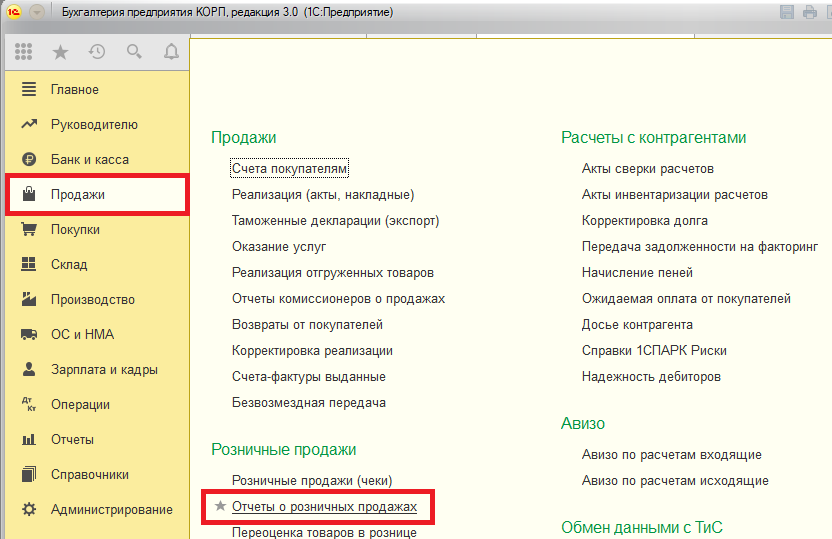

- Отчет о розничных продажах (раздел Продажи).

Вид операции Оплата от покупателя предназначен для отражения оплаты, совершенной представителем контрагента с использованием платежной карты по договору в случае оптовой продажи. Общую сумму полученной оплаты, отраженной в документе Оплата платежной картой, можно распределить для отражения в учете по нескольким договорам или по нескольким документам расчетов.

Вид операции Розничная выручка предназначен для отражения сумм оплат по банковским картам, принятых за день неавтоматизированной торговой точкой (НТТ). Общую сумму полученной оплаты можно распределить для отражения в учете по разным ставкам НДС.

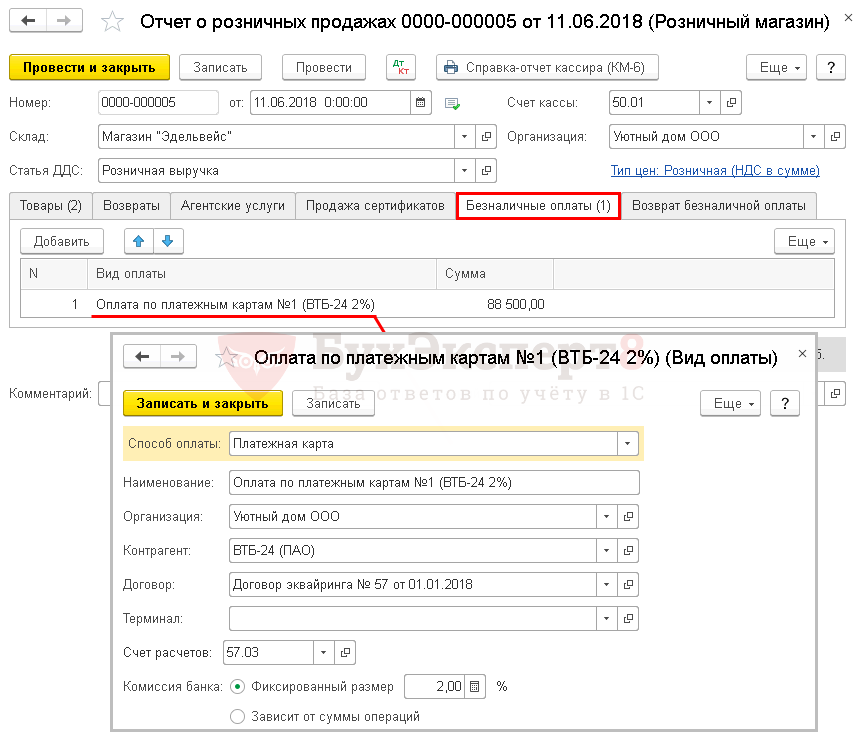

Документ Отчет о розничных продажах следует использовать для отражения оплат по банковским картам в автоматизированной розничной торговой точке (АТТ)

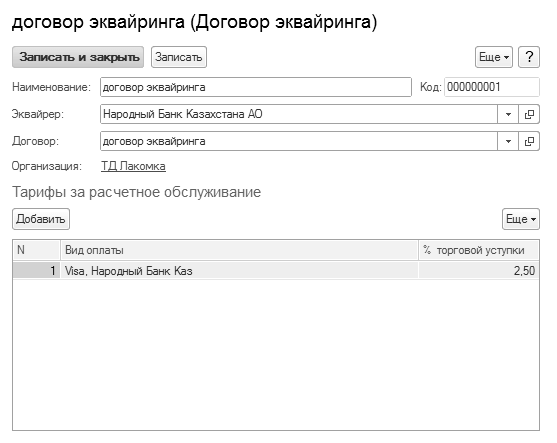

Для отражения сведений о банке-эквайере и договоре эквайринга в документах Оплата платежными картами и Отчеты о розничных продажах служит реквизит Вид оплаты, который заполняется из одноименного справочника.

Форма элемента справочника Вид оплаты зависит от выбранного реквизита Способ оплаты, который может принимать одно из следующих значений:

- Платежная карта;

- Банковский кредит;

- Подарочный сертификат собственный;

- Подарочный сертификат сторонний.

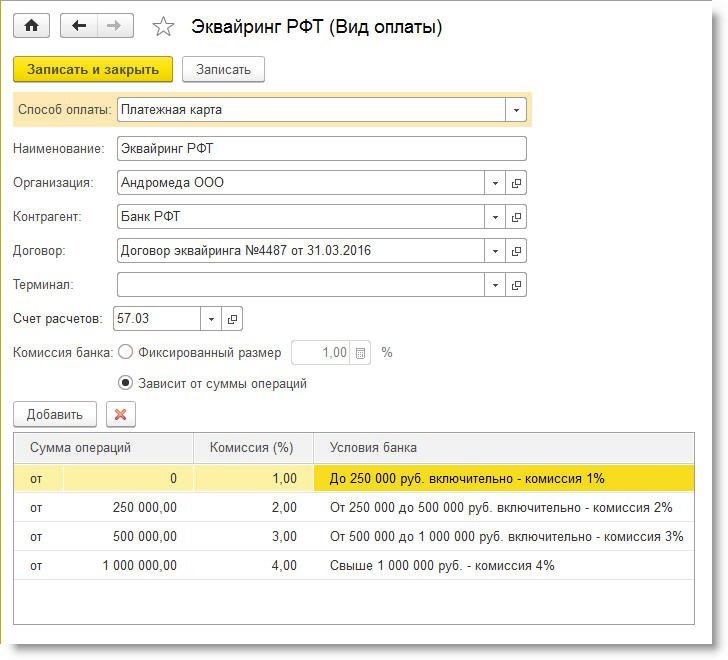

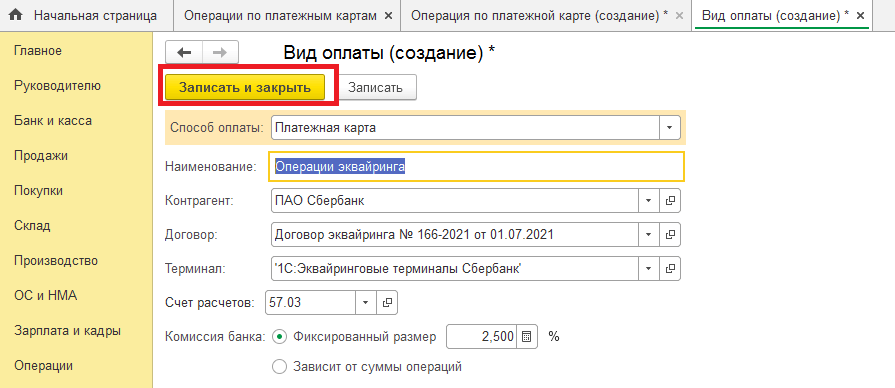

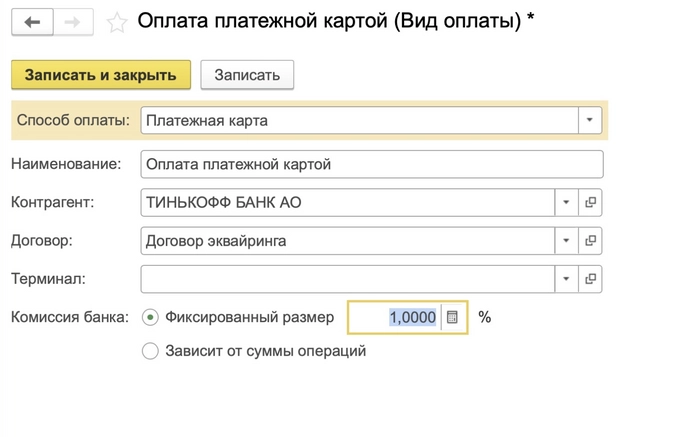

Если выбран способ Платежная карта, то при создании нового элемента справочника Вид оплаты в качестве обязательных реквизитов необходимо ввести наименование нового вида оплаты, указать контрагента (банк-эквайер) и договор эквайринга на обслуживание держателей пластиковых карт. Счет расчетов по платежным картам указывается автоматически — 57.03 «Продажи по платежным картам». В форме элемента справочника Вид оплаты можно указать процент комиссии банка-эквайера, чтобы вознаграждение в дальнейшем рассчитывалось автоматически.

Начиная с версии 3.0.44.102 «1С:Бухгалтерии 8» в справочнике Виды оплат появилась возможность указывать размер комиссии банка в зависимости от суммы операций (выручки) за день.

Особенностью оплаты по банковским картам (а также с привлечением банковских кредитов) является то, что денежные средства за совершенные операции поступают в организацию не от покупателя, а от банка-эквайера (или от банка, выдавшего кредит), причем момент фактического поступления денежных средств на расчетный счет организации, как правило, отличается от момента оплаты покупателем. Иначе говоря, в момент такой оплаты происходит перенос задолженности розничного или оптового покупателя на взаиморасчеты с банком-эквайером (банком, выдавшим кредит). До фактического зачисления на расчетный счет организации денежных средств они учитываются на транзитном счете 57.03.

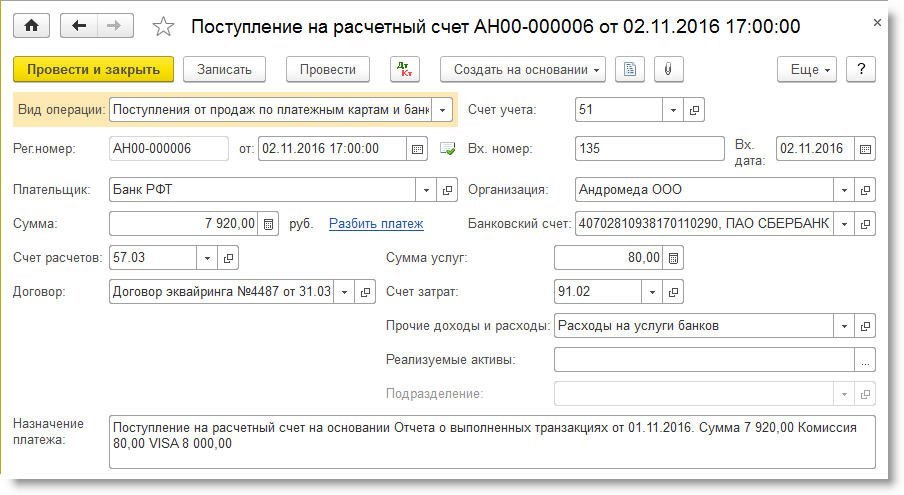

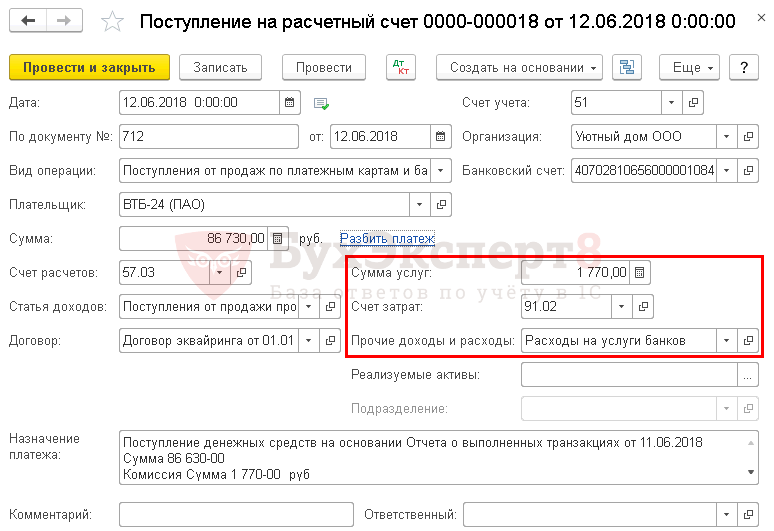

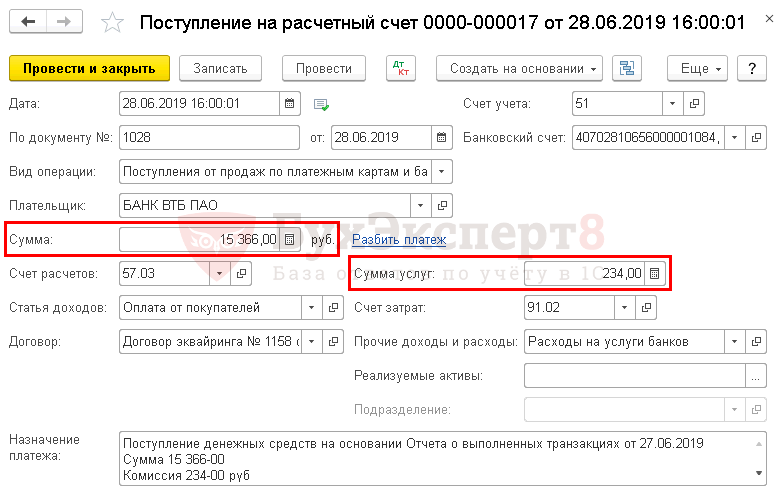

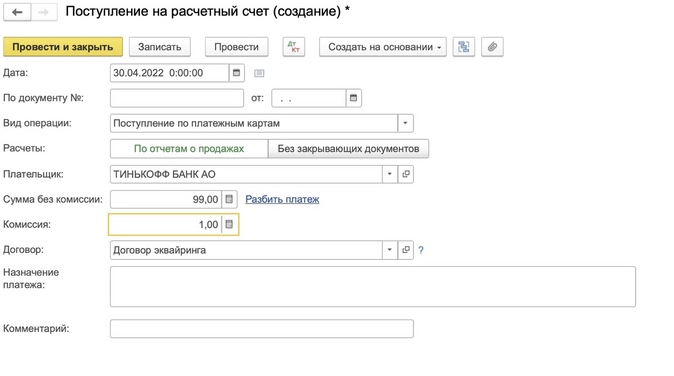

Фактическое поступление денежных средств на расчетный счет предприятия оформляется документом Поступление на расчетный счет (раздел Банк и касса — Банковские выписки) с видом операции Поступления от продаж по платежным картам и банковским кредитам. В качестве плательщика выступает банк-эквайер, а в качестве договора указывается договор эквайринга. Непосредственно в форме документа в поле Сумма услуг можно указать сумму вознаграждения, удерживаемого банком-эквайером, а счет и аналитика затрат на услуги банка устанавливаются по умолчанию.

В соответствии с данными, указанными в справочнике Виды оплат, реквизит Сумма услуг будет заполняться автоматически, если документ Поступление на расчетный счет:

- загружается из «Клиент банка» (через сервис 1С:ДиректБанк*);

- вводится на основании документа Оплата платежной картой.

Примечание:

* О технологии DirectBank — прямого обмена с обслуживающим банком из программы 1С в режиме он-лайн, — читайте в статье «Новые возможности «1С:Предприятия 8»: технология DirectBank – обмен с банком в режиме он-лайн». Также о сервисе 1С:ДиректБанк и о том, как работать с банком напрямую из «1С:Бухгалтерии 8» — см. видеозапись лекции «Новые возможности «1С:Бухгалтерии 8» (ред. 3.0) для эффективного ведения учета», которая состоялась в 1С:Лектории 22.12.2016.

При ручном вводе документа Поступление на расчетный счет комиссию банка придется рассчитывать и указывать вручную.

Учет эквайринговых операций при общей системе налогообложения

Учет доходов и расходов при общей системе налогообложения (ОСНО) в «1С:Бухгалтерии 8» поддерживается только методом начисления, поэтому сам по себе факт и способ получения оплаты от покупателя большого значения не имеют. При этом, если покупатель заранее оплачивает товары (работы, услуги) банковской картой, то в учете отражается получение аванса, что влечет за собой начисление НДС.

Рассмотрим пример, в котором оптовый покупатель расплачивается с организацией-продавцом банковской картой.

Пример 1

Организация ООО «Андромеда» применяет общую систему налогообложения (ОСНО), является плательщиком НДС, положения ПБУ18/02 не применяет. В октябре 2016 года ООО «Андромеда» заключила с оптовым покупателем договор поставки товаров на общую сумму 16 000,00 руб. (в т.ч. НДС 18 % — 2 440, 68 руб.) на условиях 50 % предоплаты. Покупатель 01.11.2016 осуществил предоплату посредством банковской карты. Сумма предоплаты за вычетом комиссии банка зачислена на расчетный счет организации следующим днем. Товар был отгружен поставщику 14.11.2016. Окончательную оплату банковской картой покупатель осуществил 15.11.2016. Сумма окончательной оплаты за проданные товары за вычетом комиссии банка зачислена на расчетный счет организации следующим днем. Вознаграждение банка-эквайера зависит от суммы операции и составляет 1 % от суммы поступившей выручки за день, если она не превышает 250 000,00 руб.

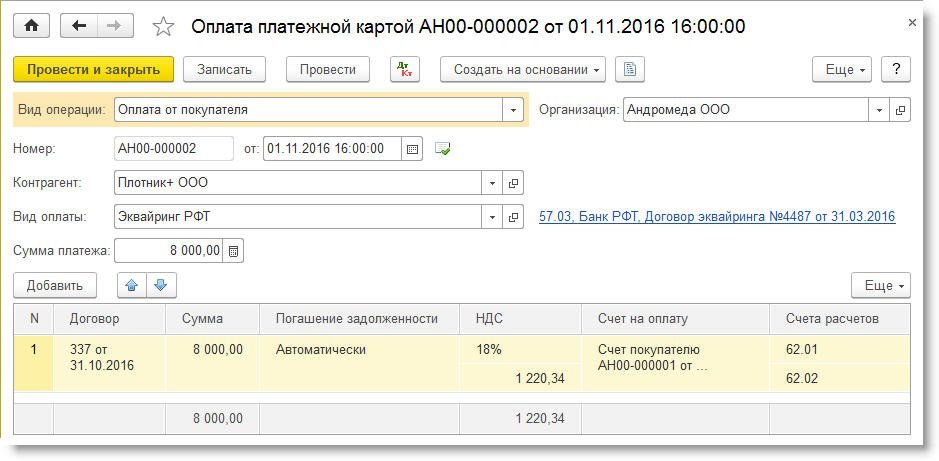

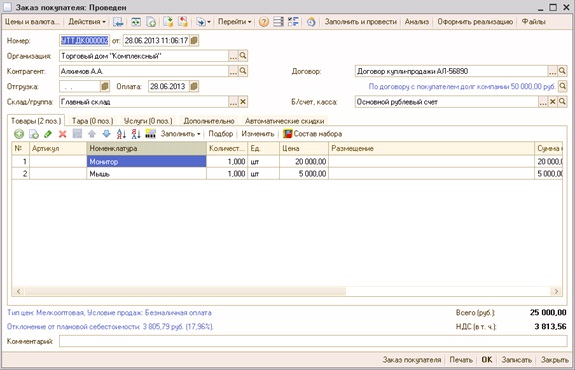

Документ Оплата платежной картой можно сформировать на основании документа Счет покупателю (кнопка Создать на основании). В этом случае потребуется вручную заполнить только поле Вид оплаты и скорректировать сумму платежа, все остальные реквизиты, включая табличную часть, будут заполнены автоматически (рис. 2).

Рис. 2. Оплата платежной картой

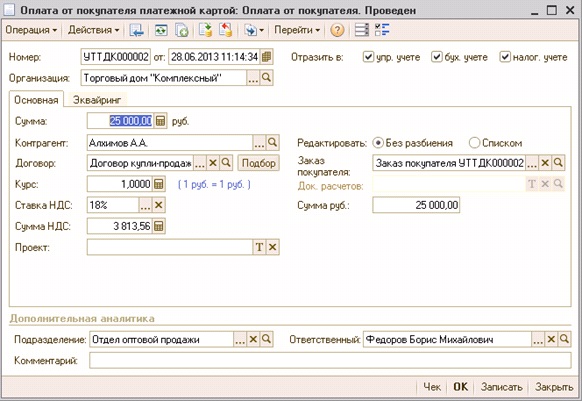

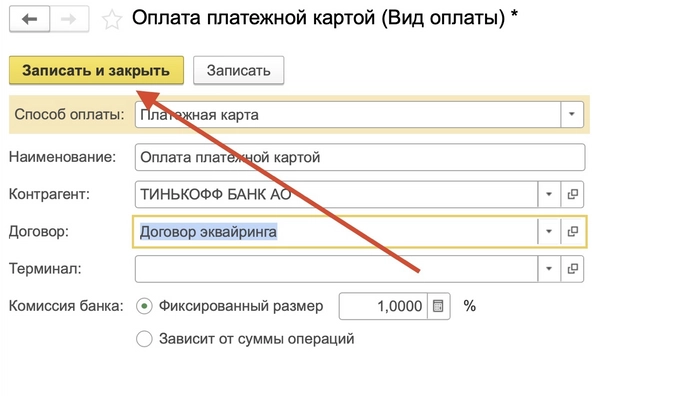

Создадим в справочнике Виды оплат новый элемент со способом оплаты Платежная карта и укажем наименование нового вида оплаты, нименование банка-эквайера и договор с ним (рис. 3).

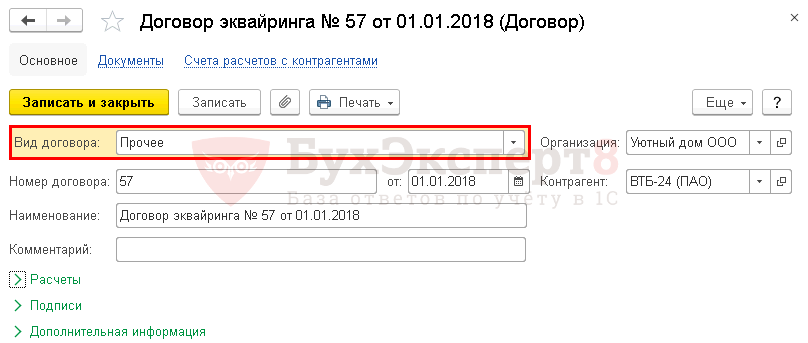

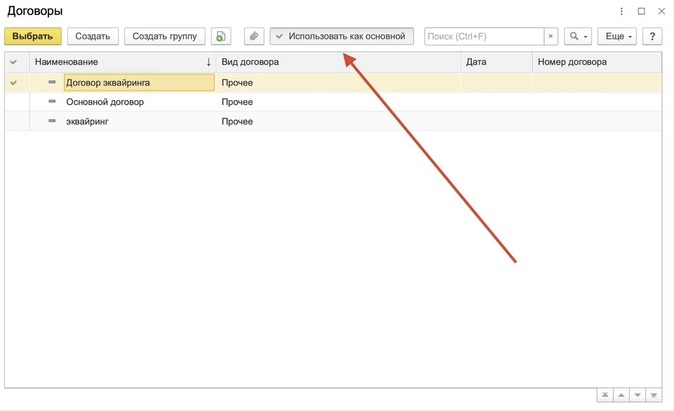

Обращаем внимание, что договор с банком-эквайером имеет вид Прочее.

В соответствии с договором эквайринга укажем дифференцированные процентные ставки комиссии банка, которая, по условиям нашего примера, зависит от суммы операций за день.

Рис. 3. Вид оплаты

В дальнейшем при выборе конкретного вида оплат из справочника Вид оплаты реквизиты Эквайер, Договор эквайринга и Счет расчетов в движениях документа Оплата платежной картой по регистрам учета будут заполняться автоматически. Их можно поменять, перейдя по гиперссылке, находящейся справа от поля выбора вида оплаты (см. рис. 2).

После проведения документа Оплата платежной картой сформируется следующая бухгалтерская проводка:

- Дебет 57.03 Кредит 62.02

- — на сумму предоплаты, осуществленной с помощью банковской карты (8 000,00 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Итак, покупатель осуществил предоплату, хотя деньги на расчетный счет организации пока не поступили. Какой день считать днем оплаты? В письме ФНС России от 28.02.2006 № ММ-6-03/202@ разъясняется, что в целях применения подпункта 2 пункта 1 статьи 167 НК РФ оплатой (частичной оплатой) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав признается получение денежных средств продавцом или прекращение обязательств иным способом, не противоречащим законодательству. В данном случае покупатель свои обязательства выполнил, а банк-эквайер выполняет только роль посредника, поэтому момент определения налоговой базы по НДС у продавца наступает при совершении предоплаты покупателем с использованием платежной карты, а не при зачислении денежных средств банком-эквайером на расчетный счет организации.

Документ Счет-фактура выданный на аванс можно зарегистрировать двумя способами:

- на основании документа Оплата платежной картой (кнопка Создать на основании);

- обработкой Регистрация счетов-фактур на аванс (раздел Банк и касса — Счета-фактуры на аванс).

Документ Счет-фактура выданный на аванс заполняется автоматически по данным документа-основания. После проведения документа сформируется бухгалтерская проводка:

- Дебет 76.АВ Кредит 68.02

- — на сумму НДС, исчисленного с предоплаты покупателя (1 220,34 руб.).

Документ Счет-фактура выданный на аванс помимо движений по бухгалтерскому учету также формирует записи в специальные регистры для целей учета НДС.

Обращаем внимание, что дата документа Счет-фактура выданный на аванс будет соответствовать дате документа Оплата платежной картой.

Документ Поступление на расчетный счет также можно создать на основании документа Оплата платежной картой — тогда все основные реквизиты будут заполнены автоматически, в том числе и вознаграждение банка-эквайера (рис. 4).

Рис. 4. Поступление на расчетный счет от банка-эквайера

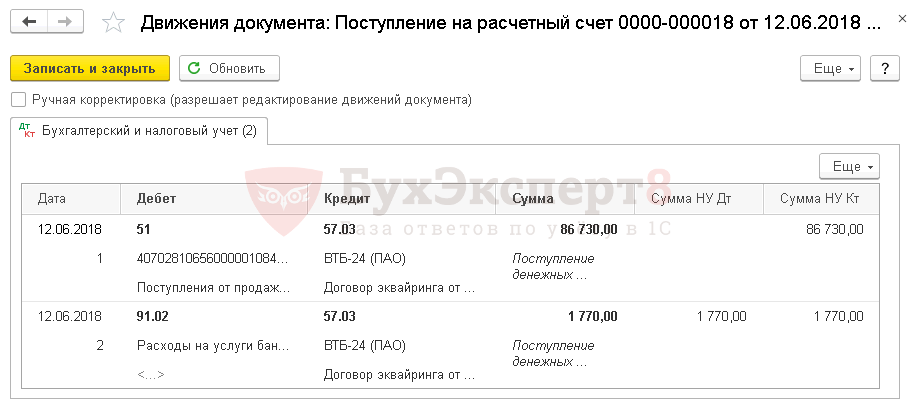

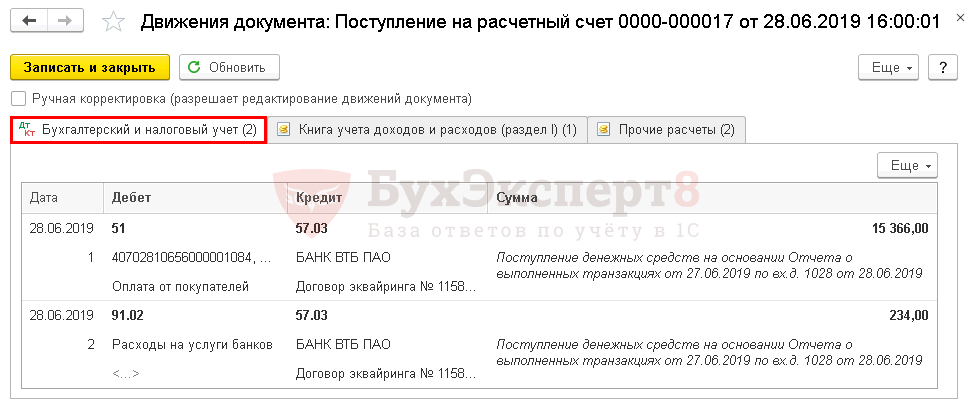

После проведения документа Поступление на расчетный счет сформируются следующие бухгалтерские проводки:

- Дебет 51 Кредит 57.03

- — на сумму поступивших денежных средств от банка-эквайера (7 920,00 руб.);

- Дебет 91.02 Кредит 57.03

- — на сумму вознаграждения, удержанного банком-эквайером (80,00 руб.).

Соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ).

Продажа товара оптовому покупателю отражается с помощью стандартного документа учетной системы Реализация (акт, накладная) с видом операции Товары (раздел Продажи). Документ можно формировать на основании документа Счет покупателю. После проведения документа Реализация (акт, накладная) сформируются следующие бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- — на себестоимость проданных товаров (6 440,00 руб.);

- Дебет 62.02 Кредит 62.01

- — на зачтенную сумму аванса от покупателя (8 000,00 руб.);

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации товаров (16 000,00 руб.);

- Дебет 90.03 Кредит 68.02

- — на сумму НДС (2 440, 68 руб.);

Соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Также формируются записи в специальные регистры для целей учета НДС.

Документ Счет-фактура выданный на реализацию автоматически создается по кнопке Выписать счет-фактуру, расположенной внизу документа Реализация (акт, накладная). При этом в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

Для отражения вычета НДС с предоплаты необходимо создать документ Формирование записей книги покупок (раздел Операции — Регламентные операции НДС). Как правило, данный документ создается в последний день месяца. Документ заполняется автоматически (кнопка Заполнить документ). После проведения документа сформируются записи в специальные регистры для целей учета НДС, а также запись регистра бухгалтерии:

- Дебет 68.02 Кредит76.АВ

- — на сумму вычета НДС (1 220,34 руб.).

Последующая оплата покупателя регистрируется в программе документом Оплата платежной картой, после проведения которого задолженность покупателя переносится на взаиморасчеты с банком-эквайером. Ну а после фактического поступления денежных средств на расчетный счет продавца, зарегистрированного документом Поступление на расчетный счет, задолженность банка-эквайера погашается, о чем свидетельствует нулевое сальдо по счету 57.03.

Таким образом, порядок учета эквайринговых операций при ОСНО в «1С:Бухгалтерии 8» (ред. 3.0) представляет собой достаточно простую последовательность действий. Для целей исчисления НДС расчеты с покупателями, осуществленные посредством платежных карт, также не вызывают никаких дополнительных трудностей в учете.

Учет оплаты по подразделениям на счете 57.03 в «1С:Бухгалтерии 8 КОРП» (ред. 3.0)

Организации, имеющие обособленные подразделения и использующие программу «1С:Бухгалтерия 8 КОРП» (ред. 3.0), могут вести учет хозяйственных операций, в том числе учет розничных продаж и оплату банковскими картами, в разрезе подразделений.

Рассмотрим пример, в котором организация осуществляет розничные продажи через головное и через обособленное подразделение организации и принимает оплату банковскими картами в рамках одного договора эквайринга.

Пример 2

Организация ООО «Интертрейд» занимается оптовой и розничной торговлей хозяйственными товарами, применяет ОСНО, является плательщиком НДС. ООО «Интертрейд» имеет обособленное подразделение в г. Клин, через которое также осуществляется розничная торговля. Организацией ООО «Интертрейд» заключен с банком «РФТ» договор эквайринга от 31.12.2015 № 32132. Вознаграждение банка-эквайера составляет 2 % от суммы поступившей выручки.

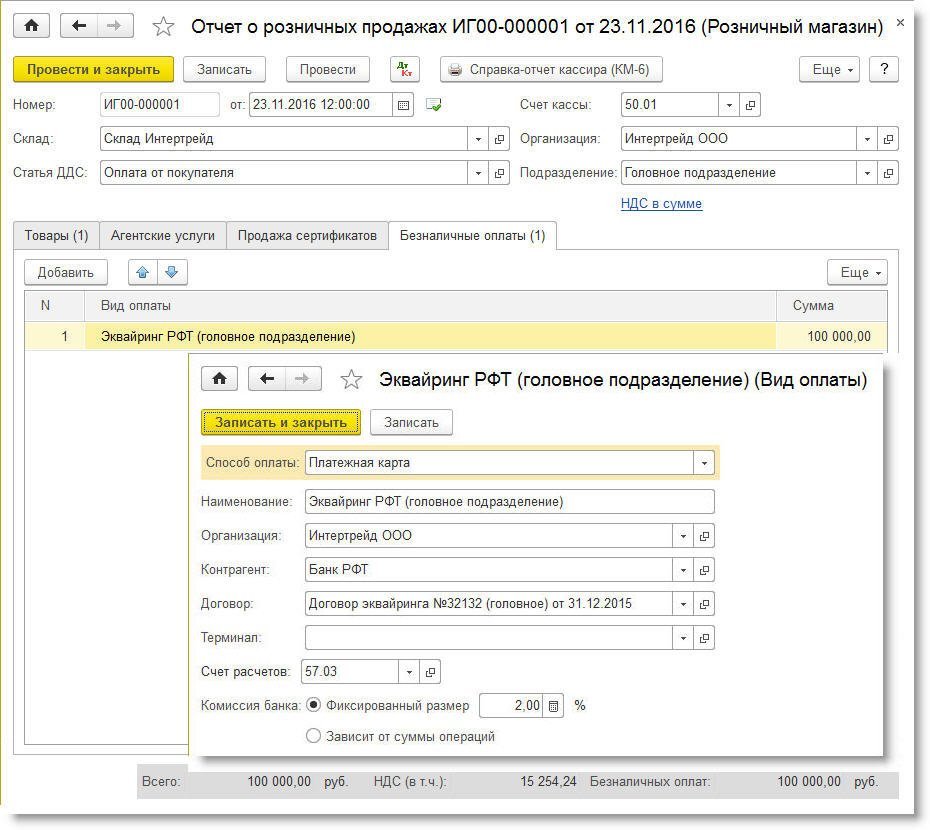

Через головное подразделение ООО «Интертрейд» 23.11.2016 было продано товаров в розницу на сумму 100 000,00 руб. (в т. ч. НДС 18 % — 15 254,24 руб.). В этот же день через обособленное подразделение было продано товаров в розницу на сумму 10 000,00 руб. (в т. ч. НДС 18 % — 1 525,42 руб.). Все товары были оплачены банковскими картами в рамках договора эквайринга с банком «РФТ». Банк-эквайер 24.11.2016 перечислил (за вычетом своего вознаграждения) относящуюся к головному подразделению выручку за проданные товары. Денежные средства, относящиеся к обособленному подразделению, поступили на расчетный счет организации 25.11.2016.

Чтобы организовать в программе «1С:Бухгалтерия 8 КОРП» редакции 3.0 учет по подразделениям на счете 57.03, рекомендуется для каждого подразделения создавать свои виды оплат со своим договором эквайринга. Для этого договор с банком-эквайером нужно формально разделить на два договора, каждый из которых предназначен для учета по конкретному подразделению (головному и обособленному). Введем в справочник Договоры два элемента с наименованиями:

- Договор эквайринга №32132 (головное) от 31.12.2015;

- Договор эквайринга №32132 (обособленное Клин) от 31.12.2015.

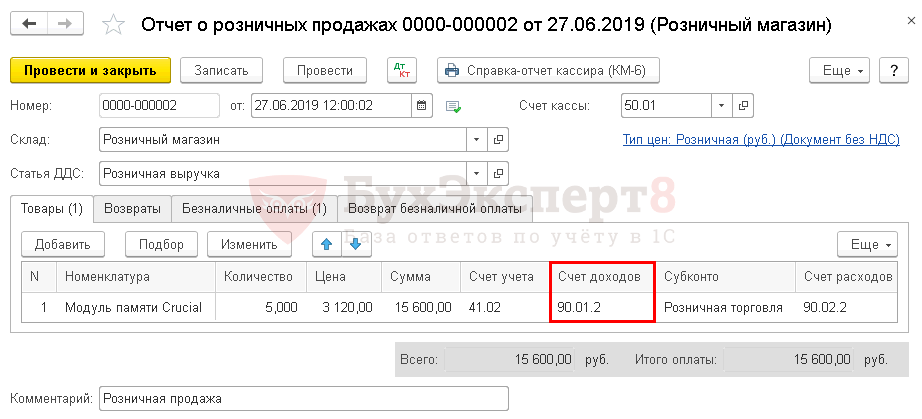

Для отражения розничных продаж через автоматизированную торговую точку в программе служит документ Отчет о розничных продажах (раздел Продажи) с видом операции Розничный магазин. Документ позволяет регистрировать розничные продажи одновременно с приемом розничной выручки, в том числе оплаченной платежными картами, банковскими кредитами и подарочными сертификатами.

Сформируем документ Отчет о розничных продажах по головному подразделению. На закладке Товары укажем реализованные розничному покупателю за день товары и услуги: их номенклатурный состав, количество, цены и суммы.

По умолчанию все оплаты считаются наличными. Если в течение дня осуществлялись оплаты платежными картами, банковскими кредитами или подарочными сертификатами, то необходимо заполнить закладку Безналичные оплаты (рис. 5). Добавим в справочник Виды оплат новый элемент со способом оплаты Платежная карта и укажем наименование нового вида оплаты, например, Эквайринг РФТ (головное подразделение), наименование банка-эквайера и наименование договора: Договор эквайринга №32132 (головное) от 31.12.2015. Введем созданный вид оплаты в табличную часть закладки Безналичные оплаты и укажем сумму — 100 000,00 руб.

Рис. 5. Безналичные оплаты по головному подразделению

После проведения документа Отчет о розничных продажах по головному подразделению, сформируются следующие бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- — на себестоимость товара (64 000,00 руб.);

- Дебет 62.Р Кредит 90.01.1

- — на сумму выручки от реализации товаров (100 000,00 руб.);

- Дебет 57.03 Кредит 62.Р

- — на сумму оплаты платежными картами (100 000,00 руб.);

- Дебет 90.03 Кредит 68.02

- — на сумму НДС с реализации (15 254,24 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Также формируется запись в регистр НДС продажи.

Аналогичным образом нужно создать документ Отчет о розничных продажах по обособленному подразделению, где указать соответствующий вид оплаты, например, Эквайринг РФТ обособленное подразделение Клин. В реквизитах этого вида оплаты должно быть указано соответствующее наименование договора с банком: Договор эквайринга №32132 (обособленное Клин) от 31.12.2015.

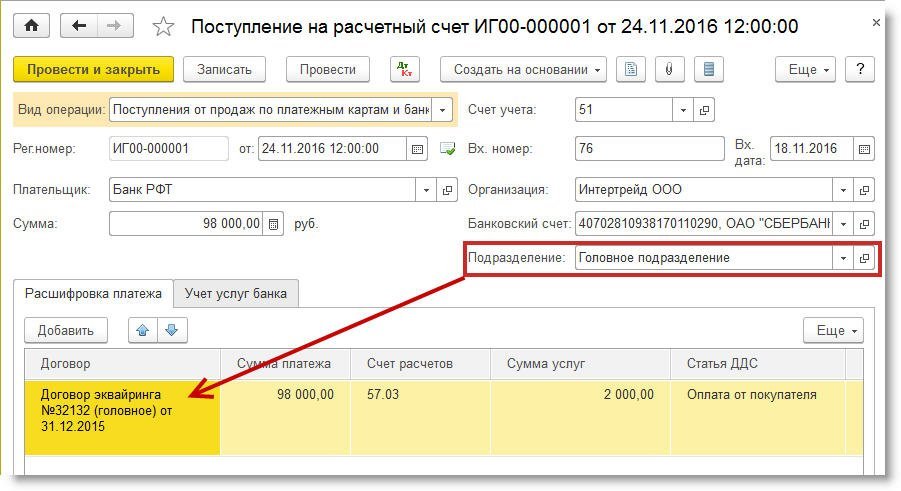

Зарегистрируем поступление денежных средств от банка-эквайера, относящееся к головному подразделению, документом Поступление на расчетный счет (рис. 6). В поле Договор следует выбрать значение: Договор эквайринга №32132 (головное) от 31.12.2015.

Рис. 6. Поступление на расчетный счет по головному подразделению

После проведения документа Поступление на расчетный счет сформируются следующие бухгалтерские проводки:

- Дебет 51 Кредит 57.03

- — на сумму поступивших денежных средств от банка-эквайера (98 000,00 руб.);

- Дебет 91.02 Кредит 57.03

-

— на сумму вознаграждения, удержанного банком-эквайером

(2 000,00 руб.).

Соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ).

Аналогичным образом нужно создать документ Поступление на расчетный счет по обособленному подразделению, где в поле Договор указать значение: Договор эквайринга №32132 (обособленное Клин) от 31.12.2015.

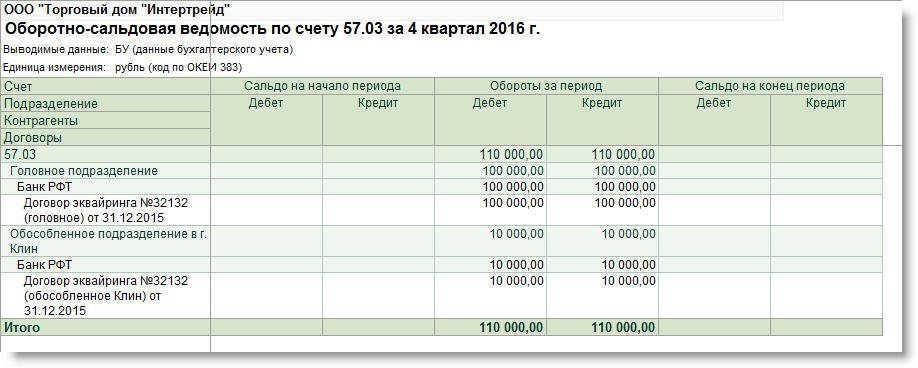

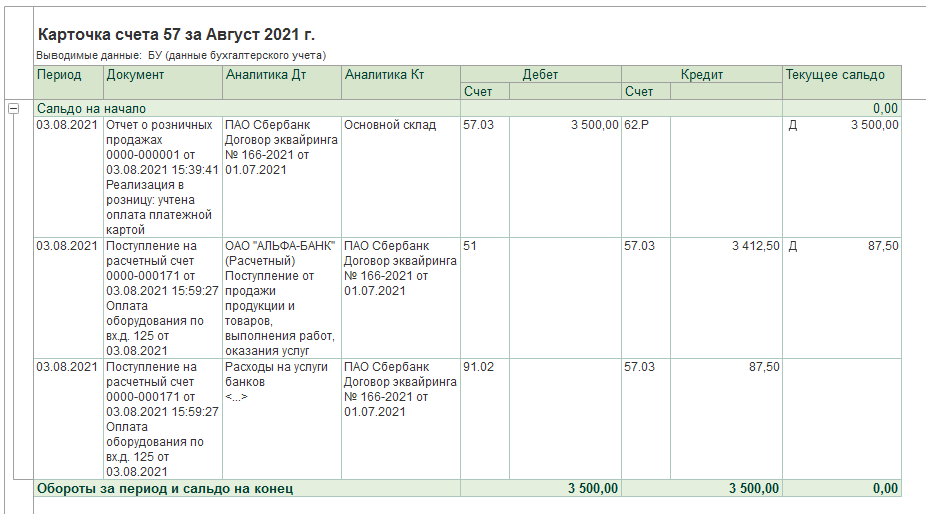

Оборотно-сальдовая ведомость по счету 57.03 (рис. 7) в разрезе подразделений и договоров показывает, что все взаиморасчеты с банком-эквайером отражены корректно.

Рис. 7. Оборотно-сальдовая ведомость по счету 57.03

Видео к статье

Из видеоролика вы узнаете, как организовать учет по подразделениям на счете 57.03 «Продажи по платежным картам» в рамках одного договоре эквайринга в программе «1С:Бухгалтерия 8 КОРП» редакции 3.0.

Об особенностях учета эквайринговых операций у «упрощенцев», в том числе при совмещении специальных налоговых режимов, а также при торговле собственными и комиссионными товарами читайте в статье «Особенности учета эквайринговых операций при УСН».

Все чаще оплата, поступающая от покупателей, осуществляется электронными средствами и банковскими картами. Нередки также ситуации, когда покупатели приобретают товар в кредит.

В этой статье мы рассмотрим:

- как настроить эквайринг в 1С 8.3 Бухгалтерия;

- как провести эквайринг в 1С 8.3;

- учет эквайринговых операций в 1С 8.3;

- проводки по эквайрингу в 1С 8.3;

- как отразить поступления от продаж по платежным картам и банковским кредитам в 1С 8.3;

- какие бухгалтерские проводки формируются по эквайрингу в розничной торговле;

- как закрывается 57 счет в 1С 8.3.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- Настройки эквайринга в 1С

- Операции по платежным картам и банковским кредитам в 1С 8.3

- Эквайринг в 1С — Оплата через терминал в розничном магазине

- Реализация товаров в розницу

- Зачисление оплаты по платежной карте на расчетный счет

- Проверка расчетов по счету 57.03

- Эквайринг в 1С — Предоплата в интернет-магазине

- Оплата покупателя через интернет-магазин

- Зачисление оплаты от платежного агента на расчетный счет

- Проверка расчетов по счету 57.03

- Реализация товаров

- Учет эквайринга в 1С 8.3 при УСН и ЕНВД

- Как провести эквайринг в 1С при УСН

- Как провести эквайринг при совмещении УСН и ЕНВД в 1С 8.3

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Для настройки эквайринга в 1С 8.3 Бухгалтерия и отражения операций по платежным картам (банковским кредитам):

- в функциональности программы установите флажок Платежные карты на вкладке Банк и касса (раздел Главное — Настройки — Функциональность).

- настройте договор эквайринга с банком или другой кредитной организацией:

- Вид договора — Прочее.

Операции по платежным картам и банковским кредитам в 1С 8.3

Оформление оплаты по платежной карте и банковскому кредиту зависит от того, в какой момент произошла оплата.

Если отражаете предоплату (например, при покупке в интернет-магазине) или приходуете розничную выручку от НТТ по платежным картам, используйте документ Операция по платежной карте в разделе Банк и касса — Касса — Операции по платежным картам.

Операция по платежной карте в 1С 8.3.

При этом Вид операции выберите по следующему принципу:

- Оплата от покупателя — при получении аванса (даже от розничного покупателя);

- Розничная выручка — оприходование выручки от НТТ.

Если осуществляется оплата в момент покупки, укажите ее на вкладке Безналичные оплаты документа Отчет о розничных продажах (раздел Продажи – Розничные продажи – Отчеты о розничных продажах).

В каждом из предложенных способов нужно настроить справочник Вид оплаты:

- Способ оплаты:

- Платежная карта — оплата осуществляется банковскими картами;

- Банковский кредит — покупка приобретена в кредит;

- Подарочный сертификат собственный и Подарочный сертификат сторонний — покупка оплачена сертификатом или подарочной картой;

- Контрагент — банк или кредитная организация, с которыми заключен договор эквайринга, выбирается из справочника Контрагенты;

- Договор — договор эквайринга с банком, выбирается из справочника Договоры, Вид договора Прочее;

Как правило, оплата по платежной карте поступает не сразу на расчетный счет организации, а спустя 1-3 дня, поэтому она учитывается по счету 57.03 «Продажи по платежным картам».

- Счет расчетов — 57.03 «Продажи по платежным картам»;

- Комиссия банка — размер комиссии банка, за минусом которой поступит оплата от покупателя на счет:

- Фиксированный размер — фиксированный процент комиссии;

- Зависит от суммы операции — задается интервал суммы и размер комиссии для каждого интервала.

Рассмотрим пошагово, как оформлять эти две операции по эквайрингу в 1С 8.3 на примерах, как проводить эквайринг в 1С 8.3 Бухгалтерии.

Эквайринг в 1С — Оплата через терминал в розничном магазине

Организация реализует в розницу товары через автоматизированную торговую точку (АТТ). Учет ведется без использования счета 42 «Торговая наценка».

Для поступления оплаты по пластиковым картам заключен договор эквайринга с ПАО «ВТБ». Комиссия банка составляет 2% от суммы оплаты.

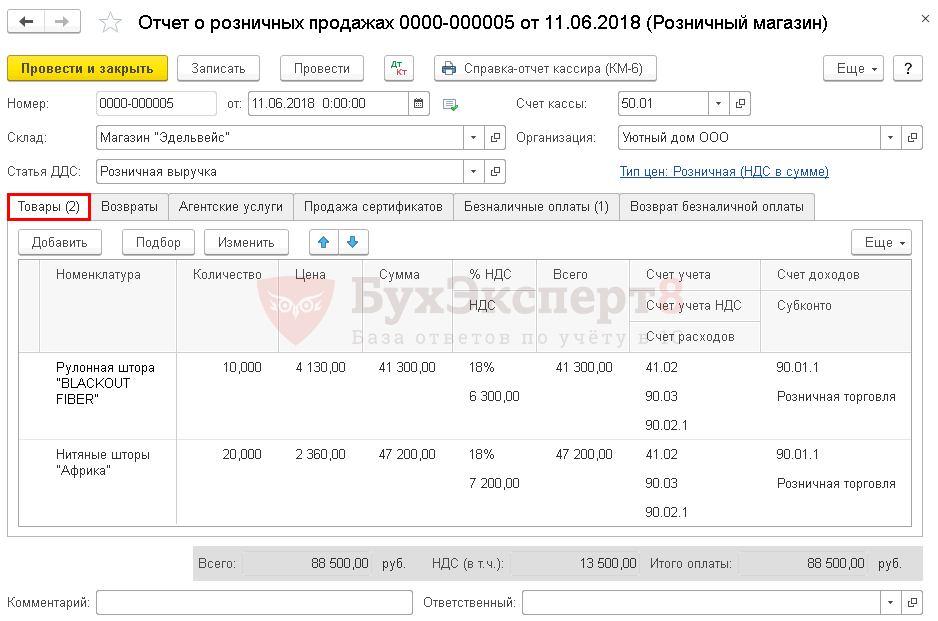

11 июня реализованы следующие товары на общую сумму 88 500 руб.:

- Рулонная штора «BLACKOUT FIBER» — 10 шт. по цене 4 130 руб.

- Нитяные шторы «Африка»— 20 шт. по цене 2 360 руб.

Оплата за товары проведена платежной картой.

12 июня оплата, произведенная по платежной карте, поступила на расчетный счет.

Реализация товаров в розницу

Детальный отчет о проданных товарах заполните с помощью документа Отчет о розничных продажах вид операции Розничная торговля в разделе Продажи – Розничные продажи – Отчеты о розничных продажах.

Укажите:

- Склад — розничная точка, выбирается из справочника Склады, Тип склада Розничный магазин.

На вкладке Товары заполните реализуемые товары из справочника Номенклатура.

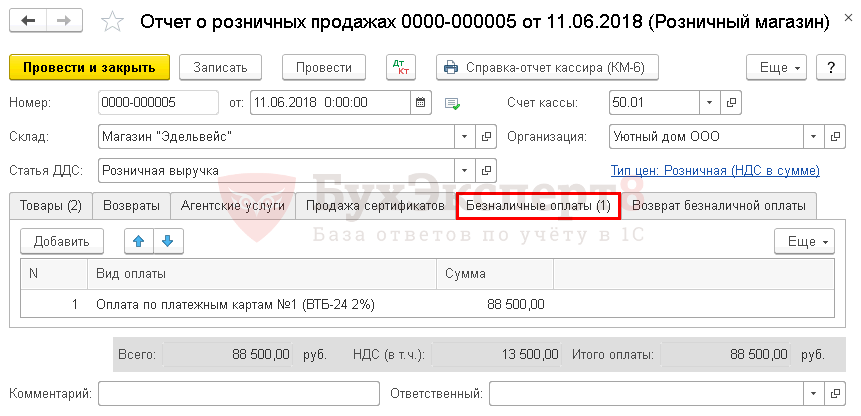

На вкладке Безналичные оплаты укажите все виды безналичных оплат (платежной картой, электронные средства и т.д.):

- Вид оплаты — настройка договора эквайринга с банком, выбирается из справочника Виды оплат.

- Сумма — сумма безналичной оплаты.

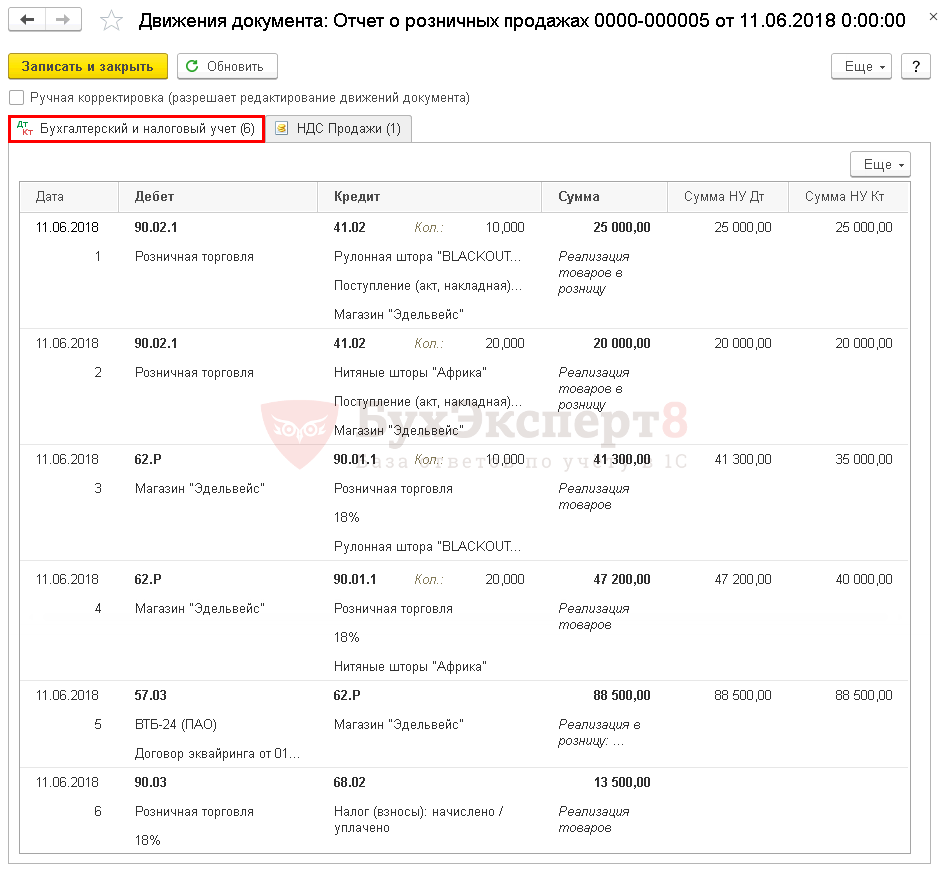

Далее рассмотрим бухгалтерские проводки в 1С при оплате через терминал.

Проводки по эквайрингу в 1С

Зачисление оплаты по платежной карте на расчетный счет

Зачисление банком оплаты покупателей по платежным картам на расчетный счет оформите документом Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам в разделе Банк и Касса – Банк – Банковские выписки – Поступление.

Укажите:

- Плательщик — банк, с которым заключен договор эквайринга.

- Сумма — сумма, которую банк зачислил на счет по выписке. Это сумма оплаты от покупателей за минусом суммы вознаграждения банка-эквайера.

- Счет расчетов — 57.03 «Продажи по платежным картам».

- Сумма услуг — вознаграждение банка-эквайера за перевод оплаты.

- Счет затрат — 91.02 «Прочие расходы».

- Прочие доходы и расходы — Расходы на услуги банков, выбирается из справочника Прочие доходы и расходы с Видом статьи — Расходы на услуги банков.

Проводки по договору эквайринга в 1С

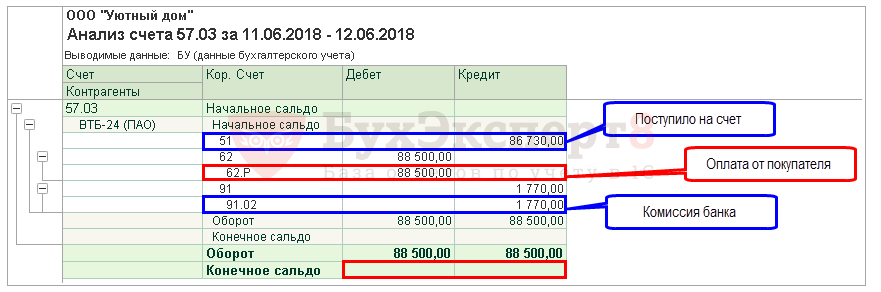

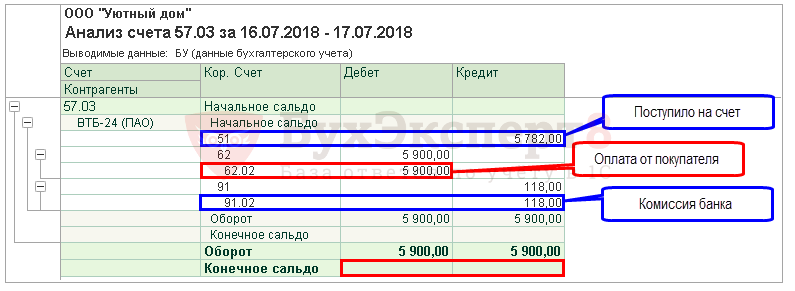

Проверка расчетов по счету 57.03

После того, как оплата поступила на счет организации, остатка по счету 57.03 не должно быть. Сформируем отчет Анализ счета в разделе Отчеты — Стандартные отчеты — Анализ счета.

Отсутствие конечного сальдо по счету 57.03 показывает, что оплата покупателя поступила в полном размере за вычетом сумм вознаграждения банка. Задолженности за банком нет.

Эквайринг в 1С — Предоплата в интернет-магазине

Организация реализует товары через интернет-магазин. Учет ведется без использования счета 42 «Торговая наценка».

16 июля получена оплата от покупателя за товар по платежной карте через интернет-сайт. Для расчетов пластиковыми картами заключен договор эквайринга с ПАО «ВТБ». Комиссия банка составляет 2% от суммы оплаты.

17 июля товар Комплект штор «VERDI» (1 шт.) цена 5 900 руб. (в т. ч НДС 18%) отгружен покупателю.

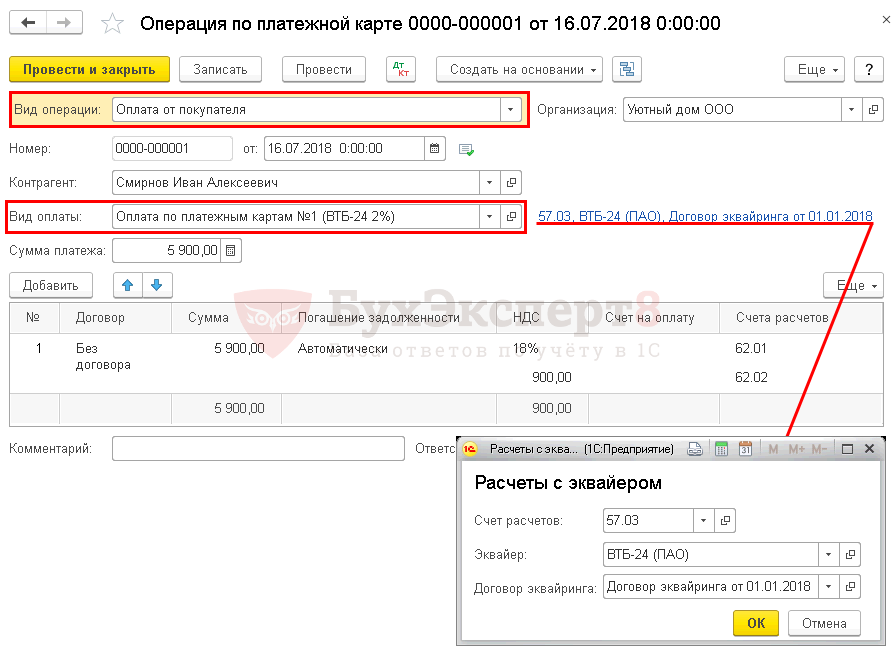

Оплата покупателя через интернет-магазин

Поступление предоплаты от покупателя по платежной карте оформите документом Операция по платежной карте вид операции Оплата от покупателя в разделе Банк и касса — Касса — Операции по платежным картам.

Оплата платежной картой в 1С 8.3 Бухгалтерия.

Укажите:

- Контрагент — покупатель, который оплатил покупку платежной картой. Если оплата пришла от физического лица, в карточке контрагента устанавливается Вид контрагента — Физическое лицо.

- Вид оплаты — настройка договора эквайринга с банком, выбирается из справочника Виды оплат:

- Сумма платежа — сумма оплаты по банковской карте.

В табличной части заполните разбивку платежа, где можно указать заказ, счет, который формирует интернет-магазин.

Эквайринг проводки в 1С

- Исчисление НДС по авансам, полученным от покупателей (безнал)

- Порядок заполнения авансовых СФ

Зачисление оплаты от платежного агента на расчетный счет

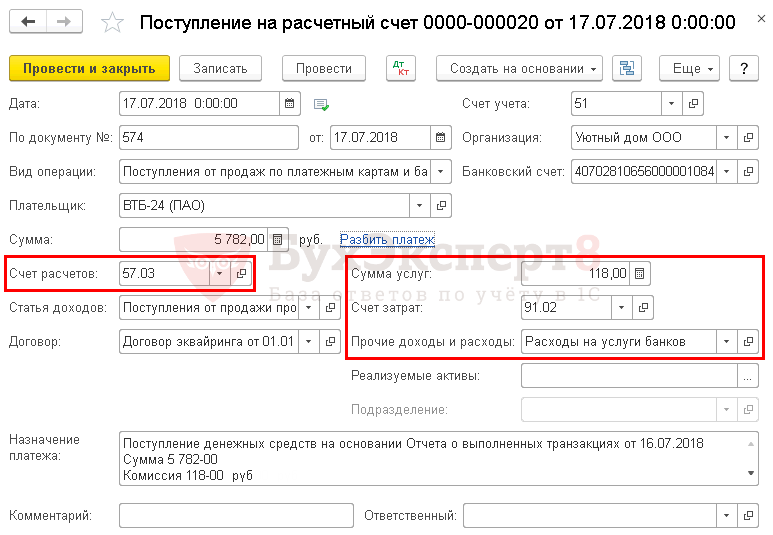

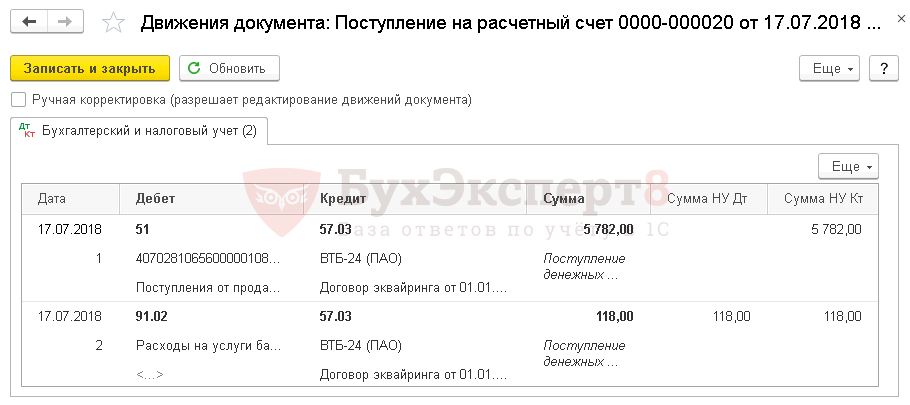

Зачисление банком оплаты покупателей по платежным картам на расчетный счет оформите документом Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам на основании документа Операция по платежной карте по кнопке Создать на основании – Поступление на расчетный счет.

Документ заполнится автоматически.

Проверьте:

- Плательщик — банк, с которым заключен договор эквайринга.

- Сумма — сумма, которую банк зачислил на счет по выписке. Это сумма оплаты от покупателей за минусом суммы вознаграждения банка-эквайера.

- Счет расчетов — 57.03 «Продажи по платежным картам».

- Сумма услуг — вознаграждение банка-эквайера за перевод оплаты.

- Счет затрат — 91.02 «Прочие расходы».

- Прочие доходы и расходы — Расходы на услуги банков, выбирается из справочника Прочие доходы и расходы с Видом статьи— Расходы на услуги банков.

Проводки по эквайрингу в 1С

Проверка расчетов по счету 57.03

После того, как оплата поступила на счет организации, остатка по счету 57.03 не должно быть. Сформируем отчет Анализ счета в разделе Отчеты — Стандартные отчеты — Анализ счета.

Отсутствие конечного сальдо по счету 57.03 показывает, что оплата покупателя поступила в полном размере за вычетом сумм вознаграждения банка. Задолженности за банком нет.

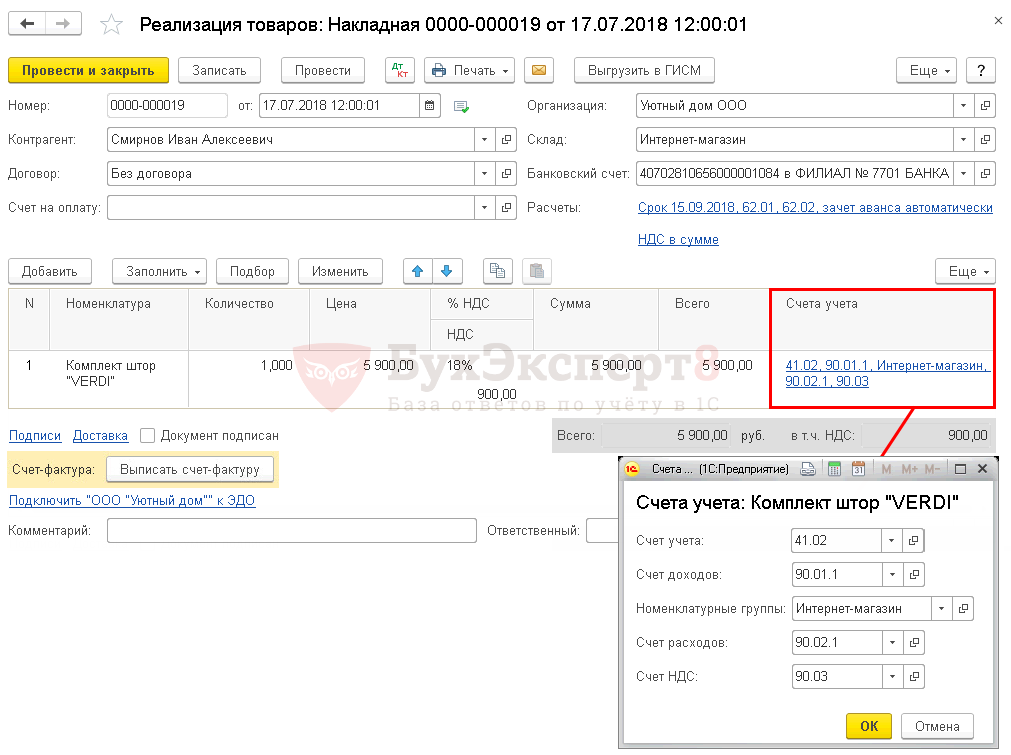

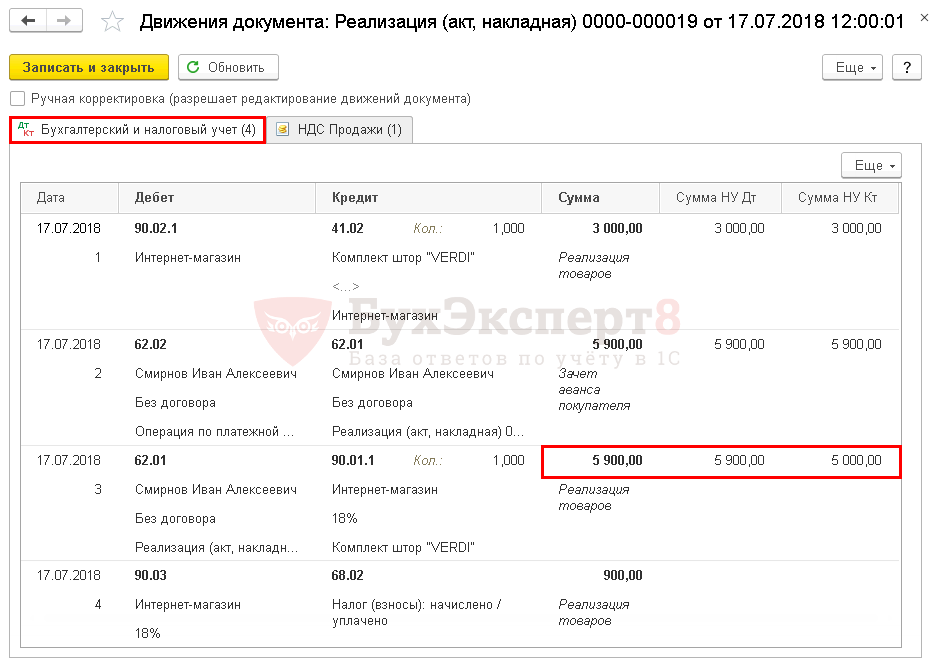

Реализация товаров

Реализацию товаров оформите документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

Укажите:

- Склад — розничная точка, выбирается из справочника Склады, Тип склада Розничный магазин;

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

В табличную часть внесите реализуемые товары из справочника Номенклатура.

Эквайринг бухгалтерские проводки в 1С 8.3

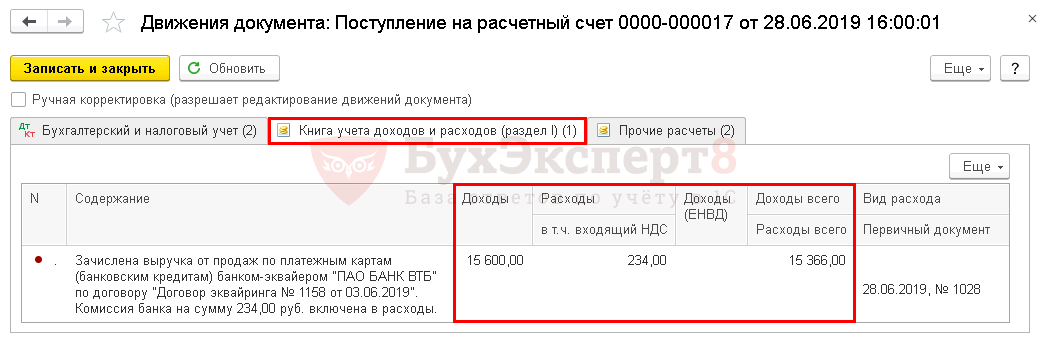

Учет эквайринга в 1С 8.3 при УСН и ЕНВД

Как провести эквайринг в 1С при УСН

Организация заключила договор эквайринга с ПАО «ВТБ» для получения оплат от покупателей по пластиковым картам. Комиссия банка составляет 2% от суммы оплаты.

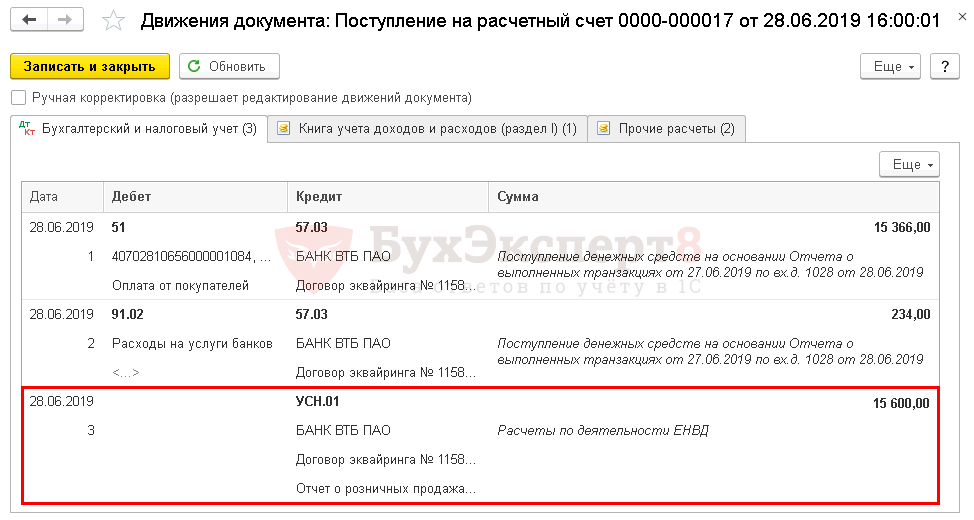

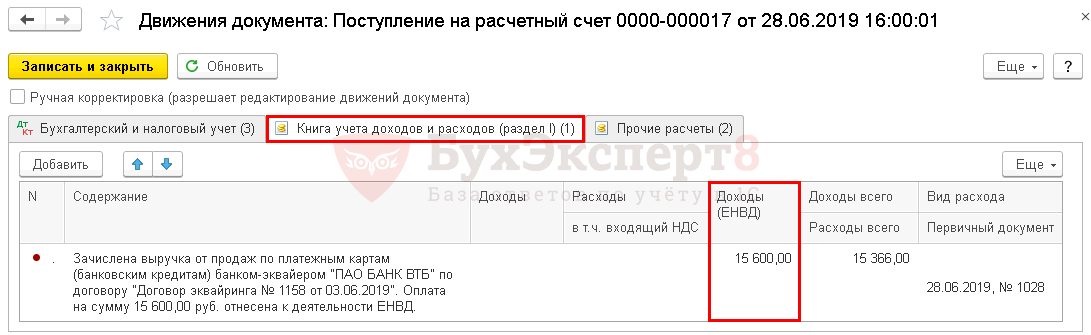

28 июня оплата, произведенная по платежной карте, в размере 15 600 руб. поступила на расчетный счет.

Доход при УСН отражается в КУДиР в момент поступления оплаты от покупателя на счет организации, т.е. при вводе документа Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам в разделе Банк и Касса – Банк – Банковские выписки – Поступление.

Проводки по эквайрингу в бухучете при УСН в 1С 8.3

Отражение в КУДиР

Как провести эквайринг при совмещении УСН и ЕНВД в 1С 8.3

Если розничный магазин находится на ЕНВД, то при реализации выберите соответствующий счет доходов 90.01.2.

Тем самым, при поступлении оплаты программа доходы отразит по ЕНВД. Рассмотрим проводки документа Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам.

Эквайринг — проводки в бухучете при совмещении УСН и ЕНВД в 1С 8.3

Отражение в КУДиР

Мы рассмотрели настройку эквайринга в 1С 8.3 Бухгалтерия, как провести эквайринговые операции в 1С 8.3, проводки по эквайрингу в 1С 8.3.

Проверьте себя! Пройдите тест:

- Тест. Банковская комиссия, взимаемая за расчетно-кассовое обслуживание

- Тест. Реализация товаров в интернет-магазине: оплата через интернет

- Тест. Реализация товаров в розницу: АТТ, платежные карты

См. также:

- Отчет о розничных продажах в 1С 8.3: заполнение и проводки

- Горячие вопросы по онлайн-кассам

- Как с помощью Универсального отчета вывести подробную информацию по проданным товарам в разрезе покупателей

- Отчеты руководителю: контроль оплаты покупателей, покупка, продажа, движение товаров (из записи эфира от 30 января 2019 г.)

- Реализация товаров в интернет-магазине: оплата через интернет

- Реализация товаров в розницу через автоматизированную торговую точку: оплата платежной картой

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

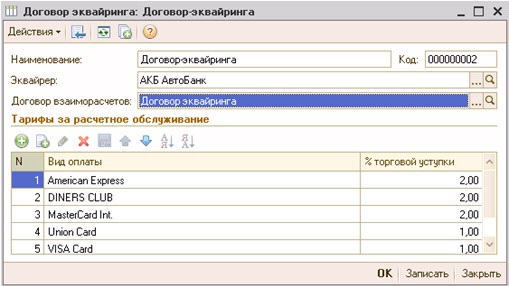

В справочнике Договоры эквайринга (раздел Покупка и продажа) хранятся договоры с банками-эквайрерами, которые обслуживают POS-терминалы по приему платежных карт.

В договоре эквайринга указывается банк-эквайрер и договор взаиморасчетов, по которому будут вестись расчеты с банком. Информация о банке-эквайрере заполняется из справочника Контрагенты. В качестве договора взаиморасчетов указывается договор с банком-эквайрером с видом Прочее. В табличной части формы элемента справочника указываются проценты банковской комиссии (торговой уступки), которые зависят от применяемых платежных карт (видов оплаты).

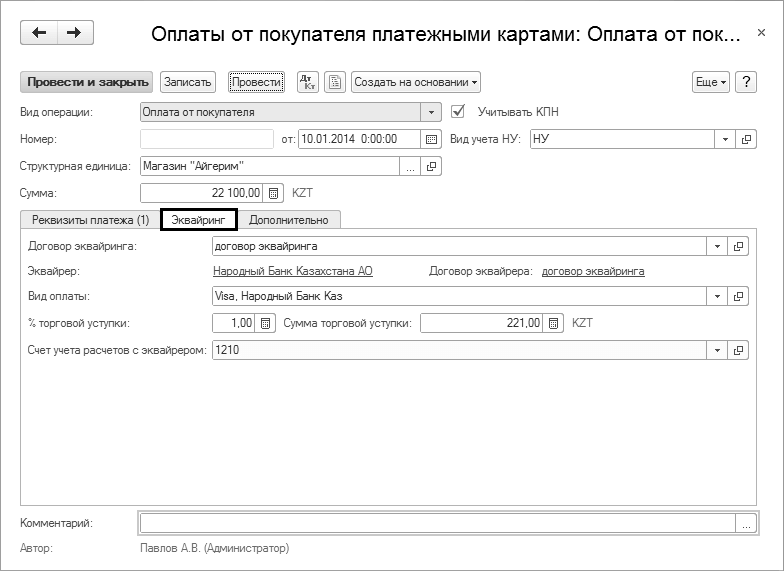

Справочник используется в качестве реквизита Договор эквайринга в новом документе Оплата от покупателя платежной картой.

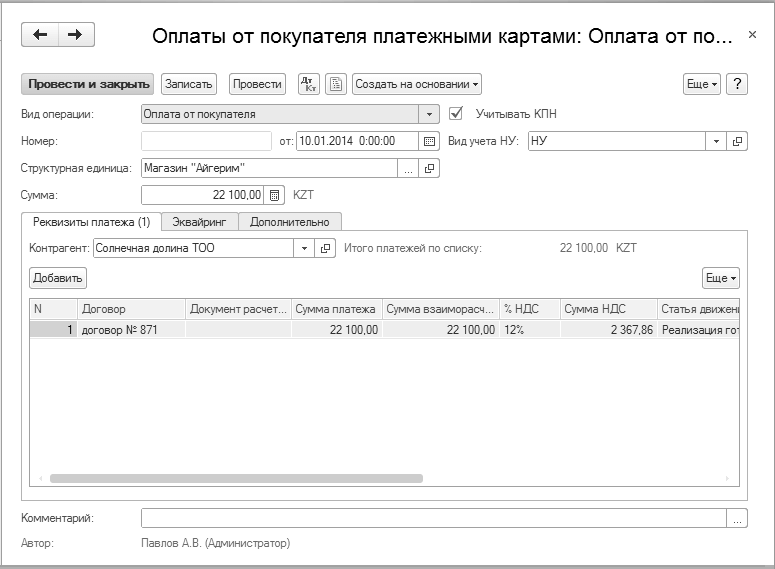

Оплата от покупателя платежной картой

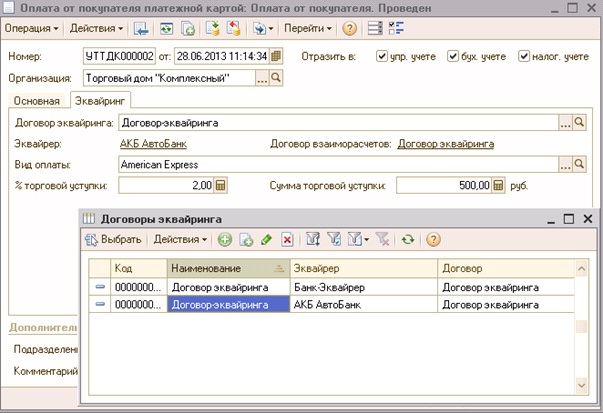

Оплата платежной картой фиксируется в информационной базе с помощью документа Оплата от покупателя платежной картой (раздел Банк и касса).

В документе должен быть установлен вид операции Оплата от покупателя. При этом покупателем может быть, как физическое, так и юридическое лицо.

Документ может быть введен на основании документов отгрузки (реализации) и счета на оплату покупателю (на основании счета на оплату покупатель оплачивает аванс платежной карточкой).

На закладке Эквайринг документа указывается договор эквайринга и вид оплаты. Сумма торговой уступки рассчитывается автоматически на основе тех данных, которые введены в договор эквайринга. Также автоматически заполняются контрагент-эквайрер и договор взаиморасчетов с ним.

При проведении документа уменьшается задолженность покупателя на сумму оплаты и на эту же сумму увеличивается задолженность банка-эквайрера.

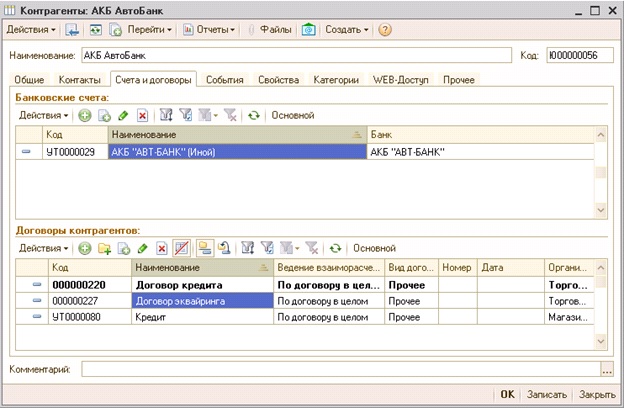

Для эффективного ведения учета продаж, оплаченных платежными картами, автоматической подстановки данных в создаваемые документы, рекомендуется:

1. Подготовить справочники:

— в справочнике Виды оплат эквайринга создать возможные виды оплат (виды платежных карт, которые обслуживаются по заключенному договору эквайринга);

— в справочнике Контрагенты создать контрагента-эквайрера (или использовать уже существующий банк-контрагент), с которым заключен договор эквайринга;

— для контрагента-эквайрера в справочнике Договоры контрагентов создать договор взаиморасчетов (вид договора — Прочее);

— для автоматической подстановки в документы, в справочнике Контрагенты, на закладке Счета и договоры, для контрагента-эквайрера указать Основной расчетный счет и Основной договор;

— в справочнике Договоры эквайринга создать и заполнить новый договор эквайринга – выбрать контрагента-эквайрера, договор взаиморасчетов с ним, в табличной части указать используемые виды оплат и проценты банковской комиссии за их обслуживание.

2. Заполнить настройку пользователя Основной договор эквайринга (раздел Администрирование — Настройки пользователя).

3. Заполнить счета учета расчетов с контрагентом-эквайрером (регистр сведений Счета учета расчетов с контрагентами).

4. Для отражения в учете расчетов с эквайрером за услуги эквайринга, в справочнике Номенклатура создать специальную услугу.

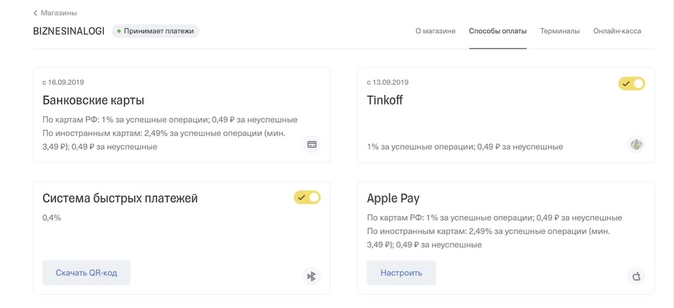

Как установить в 1С фиксированный размер комиссии по эквайрингу, чтобы не пришлось каждый раз вбивать комиссию руками? Лайфхак тут

Бухгалтеры тратят много часов на заполнение суммы комиссии в документе «Поступление по платежным картам», часто не зная, что этот процесс можно автоматизировать.

Если комиссия фиксированная и не зависит от способа оплаты, то следуйте инструкции ниже и облегчайте себе работу:

Для примера возьмем Тинькофф интернет-эквайринг, в моем магазине комиссия составляет 1% (по постановлению ЦБ банк установил для моего вида деятельности льготную ставку)

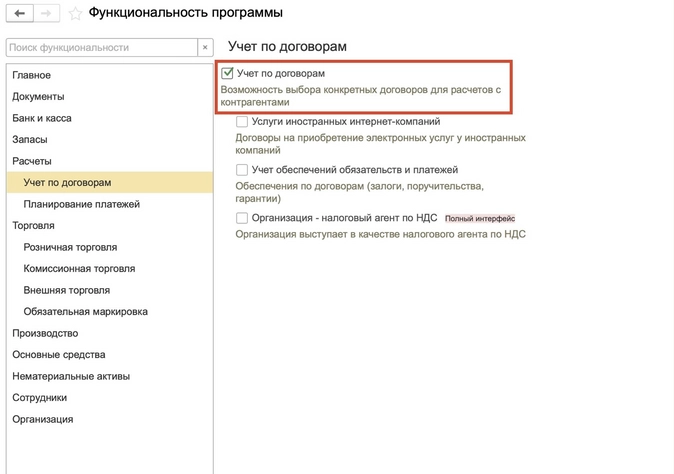

Сперва проверьте в функциональности программы галочку для учета операций по платежным картам (Главное — Настройки — Функциональность программы — Банк и касса)

Также в функциональности в меню «Расчеты» устанавливаем галочку «Учет по договорам»

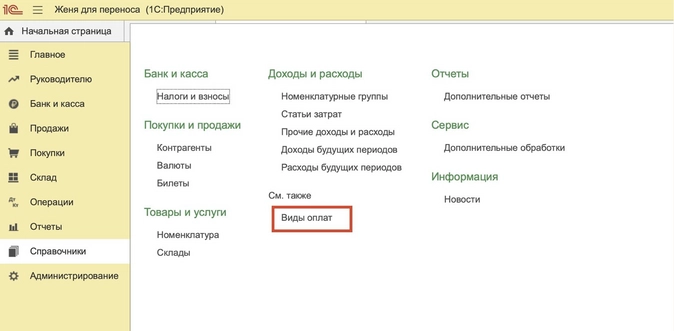

После этого перейдем в меню «Справочники» и заведем вид оплат для эквайринга:

Создадим новый вид оплаты.

- Способ оплаты — платежная карта

- Контрагент — банк-эквайер, в данном случае Тинькофф Банк

- Договор с банком, который нужно установить по умолчанию

- Комисия банка — фиксированный размер, устанавливаем размер из магазина (в данном случае 1%)

Установите договор по умолчанию, чтобы именно этот договор подтягивался в выписку при загрузке

Сохраняем изменения

После этого при создании или загрузке документа «Поступление по платежным картам» будет автоматически проставляться договор эквайринга и сумма комиссии банка.

Автор: Программист Усачев Сергей

Встречаются случаи, когда в торговле надо учитывать приход денег от клиента платёжной картой. Организации, для того чтобы принимать в оплату платежные пластиковые карты, для начала, нужно оформить с банком договор эквайринга, в содержании которого оговорен порядок обеспечения организации техническими средствами (например терминалы, импринтеры), авторизации пластиковых карт и проценты которые причисляются банк как плата за обслуживание.

Получается, что за такую дополнительную функцию организации продавцу придётся платить банку определённый процент за пользование. Обычно организация продавец, что бы привлечь, а не пугать клиента дополнительной ценой за пользование такой удобной услугой, затраты (процент за пользование) включает в стоимость продажи и берёт на себя.

Во всех отраслевых решениях 1С направленных на торговую деятельность предусмотрен стандартный функционал для отражения подобных операций. Каждая организация ведёт учёт по своему и как именно лучше отражать в программе учёта эквайринговые операции решение каждого. В основном, схема реализации эквайринга в программе выглядит как в приведённом ниже примере. Рассмотрим случай продажи с помощью оплаты платёжной картой на примере такой распространённой конфигурации как «1С:Управление торговлей 10.3»

Заполнение справочников

Чтобы учитывать услуги банка за использование возможности оплаты платежными картами с банком должен быть заключен договор эквайринга. Банк в этом случае должен выступать как контрагент (справочник «контрагенты»). С банком заключается договор (справочник «договоры контрагентов») с видом договора «прочее».

Затем создаётся договор эквайринга (справочник «Договоры эквайринга») в котором устанавливается контрагент и его договор, по которому будут производиться взаиморасчеты и указываются виды оплаты (возможные виды пластиковых карт) с различным процентом «уступки».

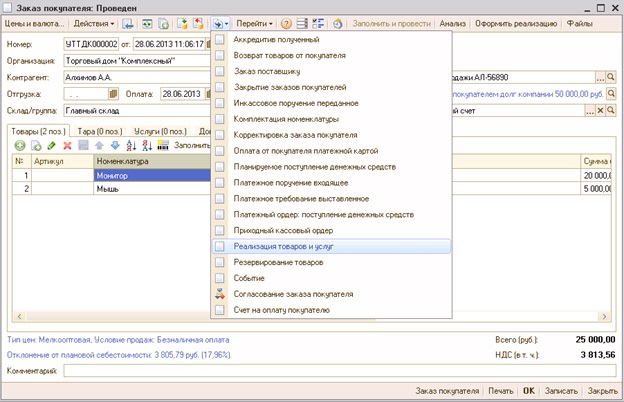

Теперь можно начинать продавать с помощью пластиковых карт. Далее рассмотрим случай продажи с использованием документа «Заказ покупателя».

Оформление продажи

В «1С:Управление торговлей 10.3» предусмотрено оформление эквайринговой операции на основании документов:

- заказ покупателя;

- счет на оплату покупателю;

- реализация товаров и услуг;

- возврат товаров от покупателя.

После создания документа «Заказ покупателя»,

на его основании создаётся документ «Оплата от покупателя платёжной картой» где устанавливается сумма, которую покупатель хочет оплатить банковской картой.

На странице «Эквайринг» документа «Оплата от покупателя платёжной картой» нужно выбрать договор эквайринга (справочник «Договоры эквайринга») принадлежащий контрагенту (банку) услуги которого будут использоваться, и выбрать вид оплаты этого договора. В зависимости от процента «уступки» выбранного вида оплаты рассчитается сумма торговой уступки от общей суммы оплаты указанной на странице «Основная».

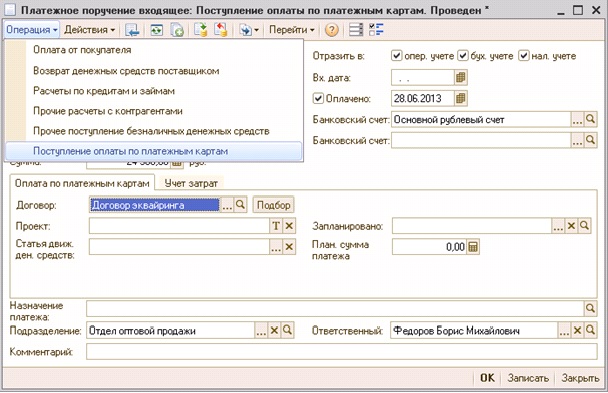

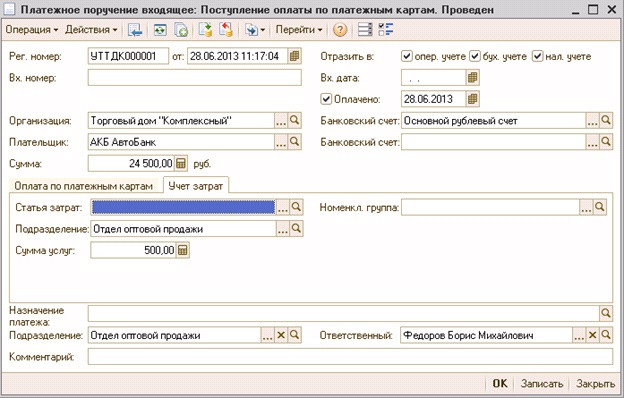

После загрузки (или получения извещения в бумажном виде) из банка документа «Платежное поручение входящее» (или в случае получения информации в бумажном виде создать документ «Платежное поручение входящее» на основании документа «Заказ покупателя») нужно установить вид этого документа в «Поступление оплаты по платежным картам»

и на странице «Учет затрат» указать сумму услуги взымаемую банком по договору эквайринга.

Так как деньги на банковский счёт приходят от банка то в документе «Платёжное поручение входящее» нужно установить плательщиком сам банк эквайер. Так же для лучшего учёта затрат нужно указать статью движения денежных средств (на странице «Оплата по платёжным картам») и банковский счёт банка.

Документ отгрузки – «Реализация товаров и услуг» создаётся на основании «Заказа покупателя» в зависимости от фактической отгрузки товара.

Так как денег в кассу от контрагента не получаем (они приходят на банковский счёт), документ «Приходно-кассовый ордер» не создаётся.

Хотя может быт ситуация с частичной оплатой покупки по банковской карте – контрагент какое-то количество оплаты вносит наличными, а остальное оплачивает банковской картой. В этом случае часть денег, внесённая наличными в кассу, обозначается документом «Приходно-кассовый ордер», остальная часть документом «Оплата от покупателя платёжной картой» по вышеприведённой схеме.

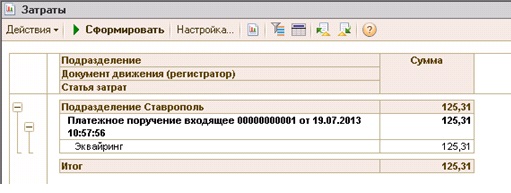

Для просмотра затрат по договору эквайринга можно использовать отчёт «Затраты».

Обмен данными

Очень часто между программой для ведения управленческого учёта (в нашем случае «1С:Управление торговлей 10.3») и программой для ведения бухгалтерского учёта («1С:Бухгалтерия предприятия 2.0» или «1С:Бухгалтерия предприятия 3.0»), осуществляется обмен данными. При стандартном обмене данными, при передаче данных из «1С:Управление торговлей 10.3» в «1С:Бухгалтерия предприятия 2.0», данные (в случае предложенной схемы эквайринга) переноситься не совсем, так как хотелось бы большинству бухгалтеров. Всё дело в том, что документа «Оплата от покупателя платёжной картой» в «1С:Бухгалтерия предприятия 2.0» нет, и из «1С:Управление торговлей 10.3» этот документ не переноситься. В бухгалтерии получается несоответствие во взаиморасчётах с контрагентами, так как продали одному контрагенту, а деньги приходят от другого (от банка). Что бы решить эту проблему в «1С:Бухгалтерия предприятия 2.0» можно использовать документ «Корректировка долга» с видом «Перенос задолженности».

Содержание:

Понятие эквайринг вошло в нашу жизнь не так давно, но настолько прочно, что нам даже сложно представить, что когда-то было по-другому. Давайте разберемся, что же за слово такое «эквайринг». Начнем с того, что произошло оно от английского слова «приобретать», «получать».

Проще говоря, Эквайринг в 1С:Бухгалтерия 8.3 — это возможность оплачивать самые разнообразные товары и/или услуги кредитными или дебетовыми банковскими картами. Предположим, вы в магазине приобрели ноутбук или сапоги, а в туристическом агентстве — путевку в теплые страны и расплатились при этом банковской картой. В этом случае деньги поступят в организацию, у которой были приобретены ноутбук, сапоги или путевка с помощью банковской пластиковой карты, не от покупателя, как это было бы в случае наличной оплаты, а от банка-эквайера. То есть банк как бы дал организации в долг, пока ваши деньги на счете проходят процедуру списания и зачисления. Кстати, банк-эквайер за свои услуги посредника возьмет еще и комиссию с организации-продавца.

Следует отметить, что объем безналичных операций 1С постоянно увеличивается, поэтому важно такие операции правильно отражать в учете. В связи с этим предлагаю рассмотреть возможность отражения операций эквайринга на примере программного продукта 1С:Бухгалтерия 8.3.

Для этого первоначально выполним настройки, чтобы была возможность использования эквайринга в 1С:Бухгалтерия 8.3:

В качестве примера рассмотрим эквайринговые операции в 1С для автоматизированной и неавтоматизированной торговых точек.

1. Эквайринговые операции в 1С для автоматизированного розничного магазина

При создании нового документа «Отчет о розничных продажах в 1С 8.3» необходимо установить вид операции «Розничный магазин».

Сначала заполним данными закладку «Товары». Затем вам следует перейти на закладку «Безналичные оплаты в 1С». Именно здесь нужно обязательно заполнить указанные поля «Вид оплаты 1С» и сумму.

В случае когда «Вид оплаты в 1С» еще не создан, то его можно создать из документа «Отчет о розничных продажах в 1С 8.».

Следует отметить, что во время эквайринговой операции в 1С элемент Справочника «Вид оплаты в 1С» можно создать непосредственно в самом Справочнике, который так и называется — «Виды оплат 1С».

В элементе справочника «Виды оплат 1С» необходимо заполнить:

· Способ оплаты;

· Организация;

· Наименование вида оплаты;

· Контрагент;

· Договор;

· Терминал;

· Комиссия банка;

· Счет расчетов.

Отразить факт поступления денег на р/с вы сможете, создав новый документ «Поступление на р/с».

Теперь для выполнения эквайринговой операции в 1С важно правильно заполнить Вид операции на форме документа. Для этого из списка выбираем значение «Поступления от продаж…».

Обратите внимание на то, что в поле «Сумма» необходимо указать сумму за вычетом суммы эквайринговых услуг (процент указан в поле «Вид оплаты в 1С»), а в поле «Сумма услуг» указываем сумму эквайринговых услуг.

2. Эквайринговые операции в 1С для неавтоматизированной розничной точки

Чтобы отразить факт оплаты торговой организации, которая не автоматизирована, вам потребуется создать документ «Операции по платежным картам в 1С»:

При создании документа вам необходимо выбрать вид операции «Розничная выручка в 1С».

После того как мы выбрали вид операции «Розничная выручка в 1С», при заполнении поля «Склад» необходимо, чтобы Тип склада был выбран «Неавтоматизированная ТТ».

Необходимо обратить внимание на то, что если у вас в документе «Операции по платежным картам» установлено значение вида операции «Оплата от покупателя», то в этом случае документ будет отражать оплату товаров и/или услуг от оптовых покупателей.

Отразить факт поступления денег на р/с вы сможете, создав новый документ «Поступление на р/с». Но в отличии от процесса создания в автоматизированной тт, в данном случае документ должен быть создан на основании документа «Операция по платежным картам 1С», о котором шла речь ранее.

Обратите внимание на тот факт, что поле «Сумма» заполняется значением безналичных операций в 1С, но при этом в ней будет вычтена комиссия банка. В то же время комиссия банка будет записана в поле «Сумма услуг».

Специалист компании ООО «Кодерлайн»

Тузова Юлия

На чтение 4 мин Просмотров 20.9к. Опубликовано 05.08.2021

Перед началом работы в 1С с эквайрингом необходимо настроить программу так, чтобы она учитывала такие операции.

На главной странице в левом желтом поле нажимаем Главное.

В блоке Настройки выбираем Функциональность.

В открывшемся окне выбираем раздел Банк и касса.

В появившемся списке ставим галочку Платежные карты.

Таким образом мы добавили функционал, позволяющий отражать в программе операции по эквайрингу.

Договор с банком-эквайером можно настроить в процессе работы. Так и сделаем.

Оплата по договору

Начинаем вводить оплату, прошедшую по эквайрингу. Отгрузку товаров или услуг к этой оплате необходимо делать отдельно документом реализации. Останавливаться подробно на этом в нашей статье мы не будем. Для ввода оплаты на главной странице в левом желтом поле выбираем Банк и касса.

В блоке Касса выбираем Операции по платежным картам.

Создаем новую операцию кнопкой Создать.

Заполняем документ. Вводим Вид операции – выбираем из предложенного выпадающего списка подходящий нам вариант – Оплата от покупателя. Как вводить оплату банковской картой при розничной торговле, опишем ниже.

Далее выберем Контрагента (если его нет в списке, то вносим) и заполним данные о банке-эквайере и о виде оплаты.

Кнопкой Создать формируем Вид оплаты.

Выбираем Способ оплаты – платежная карта. И даем название операции – вносим его вручную.

В поле Контрагент выбираем банк-эквайер, в поле Договора – договор эквайринга. Банк-эквайер и договор эквайринга должны быть уже внесены в перечень контрагентов. Как это делать, мы описывали в другом нашем материале — Как внести контрагента в 1С.

Выбираем Подключаемое оборудование – терминал, через который работает программа.

Выбираем счет бухгалтерского учета, куда будем относить операции по платежным картам и устанавливаем банковский процент за эквайринговые операции согласно договору с банком.

Сохраняем Вид оплаты кнопкой Записать и закрыть.

Вид оплаты встал в документ Операции по платежной карте.

Вводим сумму операции (в табличную часть она попадет автоматически) и выбираем договор, по которому прошла оплата от покупателя.

Данные внесены, НДС (при наличии) рассчитан автоматически. Проводим документ кнопкой Провести и закрыть.

Операция появилась в перечне операций по платежным картам. Проверим созданные проводки кнопкой Дт/Кт.

Проводки созданы.

Оплата на кассе

Рассмотрим, как отражать поступления по банковской карте при розничной продаже, то есть когда оплата происходит в момент продажи. Для этого воспользуемся другой операцией в 1С.

На главной странице в левом желтом поле выбираем Продажи.

В блоке Розничные продажи выбираем Отчет о розничных продажах.

Розничную продажу создаем кнопкой Отчет (Розничный магазин).

Начинаем заполнять документ. Выбираем Склад и Статью ДДС (Поступление от продажи товаров…)

Заполняем вкладку Товары кнопкой Добавить.

Товары выбираем из общего перечня товаров. Вносим цену, количество. Отражаем НДС при необходимости. Переходим во вкладку Безналичные оплаты.

Кнопкой Добавить вносим операцию оплаты и выбираем Вид оплаты – Операции эквайринга (этот функционал мы внесли на прошлом шаге). Если такого Вида оплаты как эквайринг еще нет, то делаем его в этой операции аналогичным образом, как и в прошлом шаге.

Вносим сумму оплаты и проводим документ кнопкой Провести и закрыть.

Продажа попала в перечень розничных продаж. Проверим проводки кнопкой Дт/Кт.

Проводки сформированы.

Теперь рассмотрим, как отразить операции эквайринга, когда сумма по банковским картам попадает непосредственно на расчетный счет. Будем рассматривать только поступление денег, отраженных нами при розничной продаже.

На главной странице в желтом поле слева выбираем Банк и касса.

В блоке Банк выбираем Банковские выписки.

Создаем новое поступление денежных средств кнопкой Поступление.

Выбираем Вид операции – Поступление по платежным картам.

Вносим номер и дату операции из банковской выписки. Плательщиком ставим банк-эквайер. Договор в табличную часть подтягивается автоматически.

Вносим сумму оплаты без учета комиссии банка. В табличной части сумма оплаты и размер комиссии банка заполняются после этого автоматически.

Во вкладке Учет услуг банка при заполнении Вид операции сумма комиссии встанет автоматически. Счет затрат (91.02) и Статья доходов и расходов (расходы на услуги банков) также заполняются автоматически.

Вписываем в Назначение платежа расшифровку оплаты в произвольном виде и проводим документ кнопкой Провести и закрыть.

Документ попал в общий перечень банковских документов. Проверим проводки кнопкой Дт/Кт.

Проводки сформированы. Учтено поступление по сч 57 и списана на сч 91.02 комиссия банка.

Проверим формирование проводок по эквайрингу. Для этого посмотрим карточку счета 57. Счет закрыт, все проводки сформированы корректно.

Автор материала:

Оксана Лим