Добавить в «Нужное»

Работодатель (налоговый агент) обязан выдать сотруднику по его письменному заявлению Справку о доходах. А за какой период выдается такая справка (п. 3 ст. 230 НК РФ)?

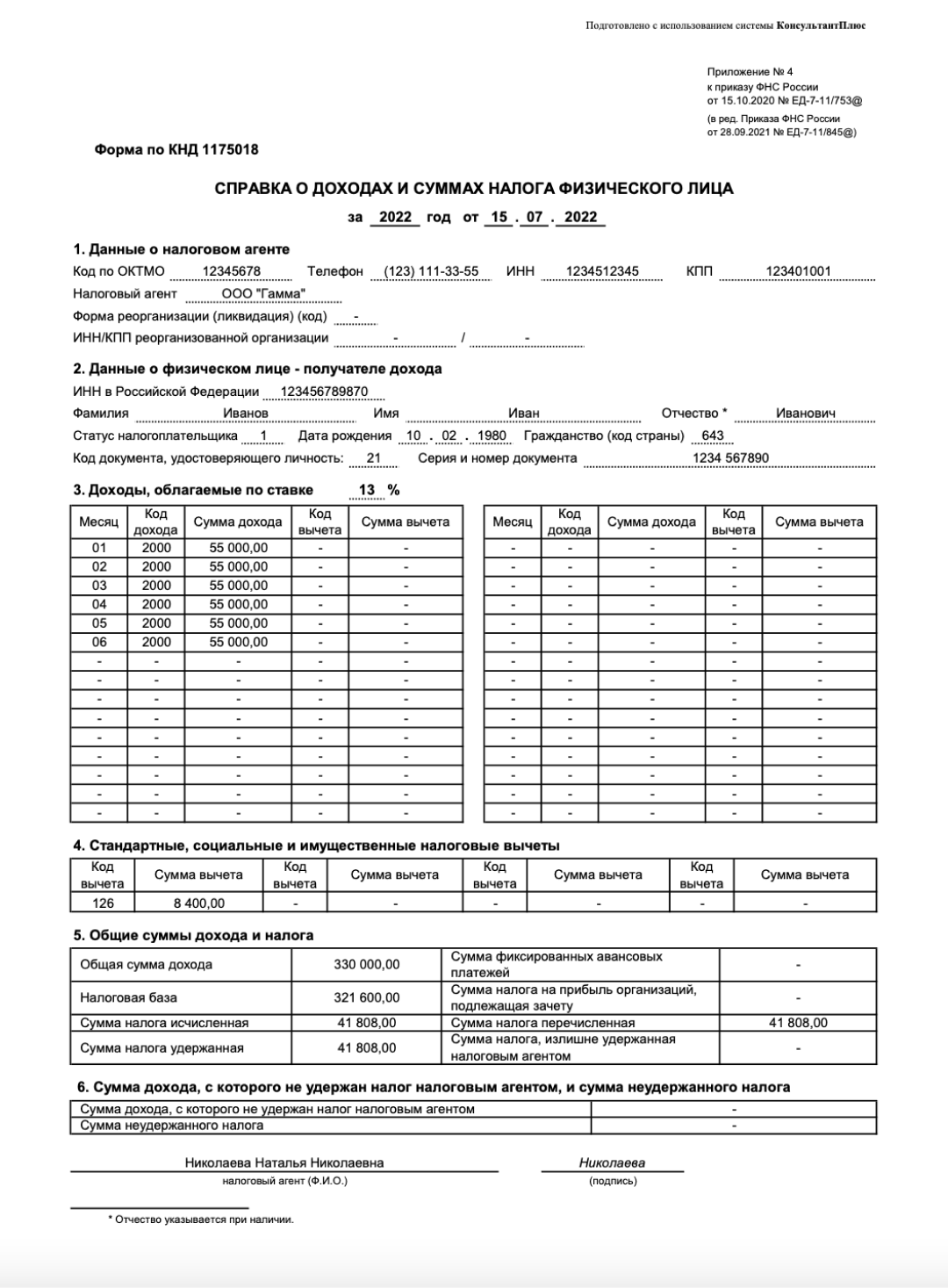

Сразу хотим обратить ваше внимание, что раньше для сдачи в ИФНС работодателем и для выдачи работнику существовала одна форма справки – 2-НДФЛ. Сейчас же это два отдельных документа: 2-НДФЛ для налоговиков, и справка о доходах – для работника. Но работодатель может выдать работнику и 2-НДФЛ, если он попросит именно ее. Однако имейте в виду, что последний раз справка 2-НДФЛ сдается в налоговую за 2020 г. Начиная с 2021 г. ее, как отдельной формы отчетности, больше не будет. Работодатель будет отчитываться в ИФНС по форме 6-НДФЛ, включающей в том числе и сведения, которые раньше отражались в 2-НДФЛ. А вот работникам он будет по-прежнему выдавать справку о доходах (Приложение № 4 к Приказу ФНС от 15.10.2020 N ЕД-7-11/753@).

Как правило, справки 2-НДФЛ формируются для сдачи в налоговую инспекцию целиком за прошедший календарный год (это налоговый период для НДФЛ (ст. 216 НК РФ)). Также справки за прошедший год выдаются и работникам.

По просьбе работника ему могут быть выданы 2-НДФЛ за прошлые годы, включая 2020 г.

Если же сотрудник попросит вас выдать ему Справку 2-НДФЛ за квартал или за несколько месяцев текущего года, например, для ипотеки, то сделайте ему Справку о доходах именно за этот период – Налоговым кодексом это не запрещено.

То есть в середине года можно выдать работнику справку о доходах за текущий год, несмотря на то что он еще не закончился. Просто узнайте у работника предварительно, справка за сколько месяцев ему нужна.

Срок для выдачи 2-НДФЛ и справки о доходах работнику

Сколько делается справка 2-НДФЛ и справка о доходах? Срок, в течение которого работодатель должен выдать работнику запрошенную им справку, НК РФ не установлен.

Но имейте в виду, что согласно Трудовому кодексу документы, связанные с работой, выдаются работнику не позднее трех рабочих дней со дня подачи работником соответствующего заявления, а при увольнении – в тот же день (ст. 62, 84.1 ТК РФ). Следовательно, если вы нарушите этот срок, работник может пожаловаться в трудовую инспекцию, вследствие чего вам будет грозить штраф (ст. 5.27 КоАП РФ).

Если не выдать работнику 2-НДФЛ или справку о доходах

Несмотря на то, что обязанность по выдаче Справки 2-НДФЛ / Справки о доходах прямо прописана в НК РФ, никаких штрафных санкций за невыдачу этих справок налоговым законодательством не предусмотрено. Но, как сказано выше, работодателю может грозить «трудовой» штраф.

Если работник попросит 2-НДФЛ 10-летней давности

На такую просьбу работника можно ответить отказом. Ведь в соответствии с НК РФ хранить налоговые документы налогоплательщики и налоговые агенты должны в течение четырех лет (пп. 8 п. 1 ст. 23 НК РФ), а согласно специальному архивному Перечню (утв. Приказом Росархива от 20.12.2019 N 236) – в течение пяти лет. Соответственно, работодатель не обязан выдавать работникам Справки за период, превышающий данный срок.

Кто выдает справку 2-НДФЛ

В п. 3 ст. 230 НК РФ указано, что справка о доходах и удержаниях из них выдается по требованию физического лица налоговым агентом. Начиная с доходов за 2021 год справка оформляется по форме, утвержденной приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в последней редакции (приложение № 4). Она больше не называется 2-НДФЛ, просто справка о доходах и суммах налога физического лица. Но мы продолжим именовать ее по-старому, как все привыкли — 2-НДФЛ.

Отметим, что в указанный Приказ ФНС вносятся изменения с 2023 года, когда с отчетности за 1 квартал 2023 г. начнет действовать обновленный бланк 6-НДФЛ (Приказ ФНС России от 29.09.2022 № ЕД-7-11/881@). Однако форму справки для работнников такие изменения не затронули.

Приказом № ЕД-7-11/753@ установлены два бланка: один для сдачи в налоговую (приложение № 1), второй для выдачи работникам (приложение № 4). Не ошибитесь! Об отличиях справок и порядке их оформления читайте здесь.

Скачать бланк справки 2-НДФЛ, выдаваемый работникам за 2022 год можно бесплатно, кликнув по картинке ниже:

Бланк 2-НДФЛ для работников

Скачать

Эксперты системы К+ подготовили образец справки о доходах и суммах НДФЛ 2022 года. Получите бесплатный пробный доступ к системе и переходите к образцу.

Налоговым агентом для работника выступает работодатель, который удерживает из его зарплаты и иных выплат налоги и перечисляет их в бюджет. При этом налоговым агентом для работника могут выступать не только юридические лица, но и иные работодатели (самозанятые лица, а также физлица, не входящие в число самозанятых).

ВАЖНО! С 1 января 2023 года меняется порядок удержания и перечисления НДФЛ налоговыми агентами. Начиная с указанного момента удерживать НДФЛ придется не только при окончательном расчете, но и при выплате аванса. Особый порядок удержанияи перечисления налога будет применен к переходному периоду: декабрь 2022 г. — январь 2023 г. Подробнее об этом читайте здесь.

Налоговым агентом для военнослужащих является государство, поскольку контракт на военную службу заключается от его имени. Соответственно, получить справку о своих доходах и удержаниях военнослужащие смогут в Едином расчетном центре (ЕРЦ) Минобороны России.

Кому предоставляется справка и в какие сроки

Справка 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, — ежегодно в ИФНС, теперь в составе годового 6-НДФЛ (не позднее 25 февраля года, следующего за отчетным, в 2023 г. — крайний срок 27 февраля, поскольку 25-ое выпадает на субботу). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, — ежегодно в ИФНС, также в составе расчета 6-НДФЛ (не позднее 25 февраля года, следующего за отчетным). Подробнее о коллизии в сроках с 2023 года мы рассказали здесь.

- По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

Как мы видим, по сравнению с прошлым годом сроки сдачи налоговой отчетности изменились, теперь они все привязаны к 25-му числу определенного месяца. Подробности о сроках сдачи отчетности в 2023 году ищите в этой статье.

ВНИМАНИЕ! 2-НДФЛ для работника можно заверить ЭЦП. Подробнее см. здесь.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В заявлении важно правильно указать свои личные данные, а также период (он измеряется в годах), за который требуется справка. Справка должна выдаваться сколько угодно раз по обращению работника в пределах трехлетнего срока, за который учитываются его доходы.

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Для каких целей работнику может потребоваться 2-НДФЛ

Справка о доходах и удержаниях из них по форме 2-НДФЛ может потребоваться работнику в следующих ситуациях:

- для получения кредита, оформления ипотеки;

- для заполнения декларации 3-НДФЛ;

- при трудоустройстве на новое место работы;

- для оформления пособия по безработице, пенсии;

- для получения государственной материальной помощи;

- для оформления визы;

- в других ситуациях.

О документах, которые могут оказаться нужными при подаче декларации о доходах, читайте в материале «Какие документы необходимы для подачи декларации 3-НДФЛ?».

Что делать, если работодатель отказывается выдать справку

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

Придется написать заявление в письменной форме и направить его в адрес работодателя. Предпочтительно отправлять такое заявление ценным письмом — тогда на руках останется опись вложения с отметкой почтового оператора. Если в течение установленного срока (три дня с момента получения заявления работодателем) справка так и не будет предоставлена, можно обращаться напрямую в трудовую инспекцию с жалобой на бездействие должностных лиц предприятия.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Как поступить, если предприятие ликвидировано

Не исключена и другая довольно проблематичная ситуация, когда на момент обращения за справкой предприятие уже не функционирует (ликвидировано) и сведения о нем исключены из Единого государственного реестра юридических лиц. Существует несколько способов получить справку 2-НДФЛ в такой ситуации.

Так, если справка требуется новому работодателю, он направляет запрос в отделение ПФР и местную ИФНС с объяснением причин такой необходимости. Справка может потребоваться для правильного применения стандартных вычетов или расчета отпускных и больничных, когда без сведений об отчислениях, произведенных предыдущим работодателем, не обойтись.

В ответ на данный запрос будут предоставлены сведения о доходах и удержаниях из них по конкретному физическому лицу за запрашиваемый период. Также и само застрахованное лицо может самостоятельно отправить запрос в ПФР по форме, утвержденной приказом Минздравсоцразвития от 24.01.2011 № 21н.

Кроме того, физическое лицо может самостоятельно получить необходимые сведения о начисленном и уплаченном НДФЛ через личный кабинет на сайте ФНС России.

Справка 2-НДФЛ от ИП

Порядок выдачи справки 2-НДФЛ работодателем — индивидуальным предпринимателем ничем не отличается от общепринятого для налоговых агентов — юридических лиц, поскольку ИП при выплате вознаграждения физическому лицу тоже удерживает из него налог и перечисляет его в бюджет. Именно эти сведения и заносятся в справку.

Сам себе ИП обычно справку о доходах по утвержденной форме не предоставляет. Такая возможность в налоговом законодательстве нигде не упомянута. В то же время заполнение такой формы и самоличное ее подписание не будет нарушением.

Особенности справки 2-НДФЛ для ИП рассмотрены в этой статье.

Но во многих ситуациях предпринимателю бывает достаточно копии декларации, в которой отражаются реальные доходы предпринимателя (это не подходит для ИП, работающих на патенте), выписки из книги учета доходов и расходов, из кассовой книги либо копий подтверждающих получение дохода первичных документов.

Если имеется задержка по выплате зарплаты

В связи с тем, что в соответствии с п. 4 ст. 226 НК РФ начисленный НДФЛ не может быть удержан до момента выплаты сотруднику зарплаты, имеются особые сложности с внесением в справку 2-НДФЛ данных, относящихся к начисленному, но еще не выплаченному доходу.

По мнению налоговиков, если доходы за прошлый налоговый период на момент составления НДФЛ-отчетности еще не выплачены, то их, а также удержание налогов из них в справке о доходах, отражать не следует. А после выплаты зарплаты нужно сдать уточненки.

Где взять справку безработному и пенсионеру

Безработному можно получить справку о полученных доходах в виде пособия по безработице в центре занятости. Достаточно подать заявление и потом забрать готовую справку. Но это будет не форма 2-НДФЛ. Если же физическое лицо не работало более трех лет и не состояло на учете в центре занятости, то справку о доходах взять ему просто неоткуда, ведь официально их не было.

Если же у неработающего человека были доходы из других источников, необходимо сообщить о них, указав в декларации 3-НДФЛ. Кроме того, потребуется самому рассчитать налог и перечислить его в бюджет. Свидетельством полученных доходов и уплаченных с них налогов в данном случае будет копия налоговой декларации.

Пенсионеры, получающие платежи из негосударственных пенсионных фондов, могут затребовать 2-НДФЛ в местном подразделении своего фонда. А вот нетрудоспособные граждане, которые получают госпенсии, не смогут получить такую справку в ПФР, поскольку налогообложение НДФЛ таких пенсий не производится.

Что нового в порядке оформления справки

Как уже упоминалось выше, с 2021 года 2-НДФЛ в виде отдельного документа не существует. Она теперь часть расчета 6-НДФЛ, который сдается по итогам года. Соответственно и оформляется она на новом бланке. А точнее, на двух бланках:

- Первый используется для сдачи в ИФНС.

- Второй выдается работнику.

И ни один из них больше не носит название 2-НДФЛ.

Корректировка данных для справки

При обнаружении неточностей (при проведении налоговой или самостоятельной проверки) налоговый агент должен предоставить уточненный вариант справки в ИФНС. И сделать это как можно скорее, чтобы не попасть под ответственность за искажение поданных в ИФНС сведений (ст. 126.1 НК РФ). Исправления, сделанные до момента выявления нарушения налоговым органом, избавят от ответственности.

См. также: «Новую или старую фамилию работника указать в корректирующей 2-НДФЛ?».

Кроме того, правильный вариант справки надо передать и работнику.

Необлагаемые доходы в справку вноситься не должны. Если в этом при оформлении исходной справки была допущена ошибка, работодателю следует устранить данное нарушение.

Если изменения связаны с пересчетом НДФЛ в сторону увеличения налоговых обязательств, то в исправленной справке излишне уплаченный налоговым агентом, но не удержанный с работника налог не указывается, поскольку ФНС России не считает такую переплату налогом.

Если в предыдущей справке был указан излишне удержанный с работника налог, а впоследствии он был возвращен физическому лицу, то в новой справке следует указать правильную сумму. После обнаружения ошибки в виде излишне удержанного НДФЛ возврат должен быть произведен в течение 3 месяцев.

О том, как осуществляется возврат, читайте в статье «Как вернуть работнику излишне удержанный НДФЛ».

Итоги

Справка 2-НДФЛ формируется налоговым агентом, осуществляющим выплату доходов физлицам, по каждому физическому лицу, получившему доход, подлежащий обложению НДФЛ. В качестве обязательной отчетности такие справки сдаются в ИФНС в составе годового расчета 6-НДФЛ до 25 февраля года, следующего за отчетным, в 2023 году — до 27 февраля.

Однако чаще всего такие справки создаются работодателями по запросу работника. Количество экземпляров справки, выдаваемых работнику, равно как и число обращений за этим документом, ничем не ограничено. Это значит, что налоговый агент должен удовлетворять каждое поступившее от работника заявление о выдаче 2-НДФЛ.

На изготовление работодателем документов, запрашиваемых у него работником, отводится 3 дня — такой срок прописан в ТК РФ и может быть использован в отношении выдачи справки о доходах. Справку можно оформить на бланке, имеющемся в любой бухгалтерской программе. Также он доступен для скачивания на всех бухгалтерских порталах (в т. ч. на нашем). Кроме того, можно загрузить программу по заполнению этой формы на сайте налоговой службы.

Для скорейшего получения справки работнику следует составить письменный запрос и передать его работодателю. Справка 2-НДФЛ требуется работнику довольно часто, поэтому бухгалтерии любого налогового агента следует побеспокоиться о правильном ведении налогового учета и своевременном исправлении выявленных ошибок.

Ежегодно работодатели готовят отчетность по работникам. Среди обязательных отчетов — форма 2-НДФЛ, которая теперь включена в состав 6-НДФЛ и получила изменения от ФНС. Расскажем об изменениях в бланке, сроках сдачи отчета и порядке заполнения справки.

Справка 2-НДФЛ с 2021 года упразднена. Теперь она называется просто «Справка о доходах и суммах налога физического лица» и входит в состав 6-НДФЛ как ежегодное приложение. Бланк и порядок заполнения утверждены Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. В приказе есть подробные рекомендации по заполнению справки.

Справка — это документ, в котором отражены сведения об источнике дохода физического лица, заработной плате, других доходах и удержанном налоге.

Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

Эта форма нужна для предоставления сведений о доходах работников и удержанных с них сумм НДФЛ в ИФНС. Дополнительно работодатель должен выдать справку по запросу работника. Справка 2-НДФЛ составляется на каждое физлицо, которое получало зарплату, доходы или иные выплаты от организации или предпринимателя. Ее сдают организации, которые выплачивают доходы физическим лицам. Работодатель в данном случае является налоговым агентом — удерживает и перечисляет НДФЛ в налоговую.

Из этого правила есть исключения:

- Вы выплачивали физлицу только доходы, которые не облагаются НДФЛ. Например, вручили подарок стоимостью до 4 000 рублей и больше ничего не платили;

- Вы выплачивали доходы физлицам, не являясь при этом налоговым агентом. Например, покупали у граждан машину или гараж или оплачивали работы ИП, самозанятого, частнопрактикующего нотариуса и пр.

- Вы начислили доходы физлицу, но на момент подачи справки еще не выплатили их. В таком случае нужно будет подать уточненный 6-НДФЛ с приложением за период начисления дохода.

Нулевую справку к 6-НДФЛ подавать не нужно. Например, их не представляют организации, которые не вели деятельность и не выплачивали работникам вознаграждение или выплачивали только необлагаемые НДФЛ суммы. Это связано с тем, что справку сдают только налоговые агенты, а вышеперечисленные категории к ним не относятся.

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн.

Попробовать бесплатно

Сроки и порядок сдачи справки в налоговую

В 2023 году компании должны подавать справку о доходах и суммах налога физического лица в налоговую инспекцию в составе 6-НДФЛ, но не каждый квартал, а один раз в год. То есть справка должна быть заполнена по итогам 2022 года и сдана в налоговую до 27 февраля 2023 года.

Расчет 6-НДФЛ вместе со справкой нужно направить в отделение, где организация или ИП числится налогоплательщиком. Расчет 6-НДФЛ и справку те, у кого больше 10 сотрудников, сдают только в электронном виде. Организации и ИП, у которых 10 сотрудников и меньше, могут выбирать форму сдачи — бумажную или электронную.

Отдельные правила касаются организаций с несколькими обособленными подразделениями:

- Юрлица, головная организация которых находится в одном муниципальном образовании, а обособленные подразделения — в другом, получают право выбора одной инспекции в муниципальном образовании, в которую они будут сдавать отчетность по всем обособкам.

- Юрлица, у которых головное и обособленные подразделения находятся в одном муниципалитете, могут отчитываться в налоговую по месту учета головного подразделения.

Чтобы использовать это право, нужно сообщить о своем выборе до 1-го января всем налоговым инспекциям, в которых подразделения организация состоят на учете. В течение года изменить решение нельзя. Новое уведомление предоставляется в налоговую только если изменяется количество обособок или происходят другие изменения, влияющие на порядок сдачи отчетности.

Когда нужно выдать справку 2-НДФЛ сотруднику

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

Налоговый агент обязан выдать справку, если физлицо обратилось с соответствующим заявлением. Запрашивать справку могут не только трудоустроенные работники, но и бывшие сотрудники и иные физлица, получившие выплаты от налогового агента. Форма такой справки по доходам за 2021 и 2022 год утверждена Приложением № 4 к Приказу ФНС России от 15.10.2020 N ЕД-7-11/753@. А вот если сотрудник запросит сведения за 2020 год и более ранние периоды, справку нужно выдать по той форме, которая действовала тогда. Для 2019 и 2020 года она утверждена Приложением № 5 к приказу ФНС России от 02.10.2018 №ММВ-7-11/566@.

С 2023 года 6-НДФЛ изменится, однако форма справки о доходах останется прежней.

По сравнению с формой, которая подается в налоговую инспекцию, справка для работников по доходам за 2022 год немного упрощена. Из нее исключены сведения о номере, признаке справки, уведомлениях на вычеты. Зато добавлен раздел со сведениями о налоговом агенте.

Если работник, в том числе бывший, обратился за справкой о доходах, оформить ее нужно в течение трех рабочих дней, согласно статье 62 Трудового кодекса РФ. Справка должна быть подписана руководителем. Если работник увольняется, то выдать справку надо в последний день его работы. Для иных получателей дохода срок выдачи справки по заявлению составляет до 30 рабочих дней.

Как выглядит справка 2-НДФЛ

Справка 2-НДФЛ имеет машиноориентированную форму и предназначена для работодателей, которые отчитываются на бумаге. Новая форма должна ускорить процесс обработки данных, так как позволит автоматизировать сканирование, распознавание и оцифровку полученных справок.

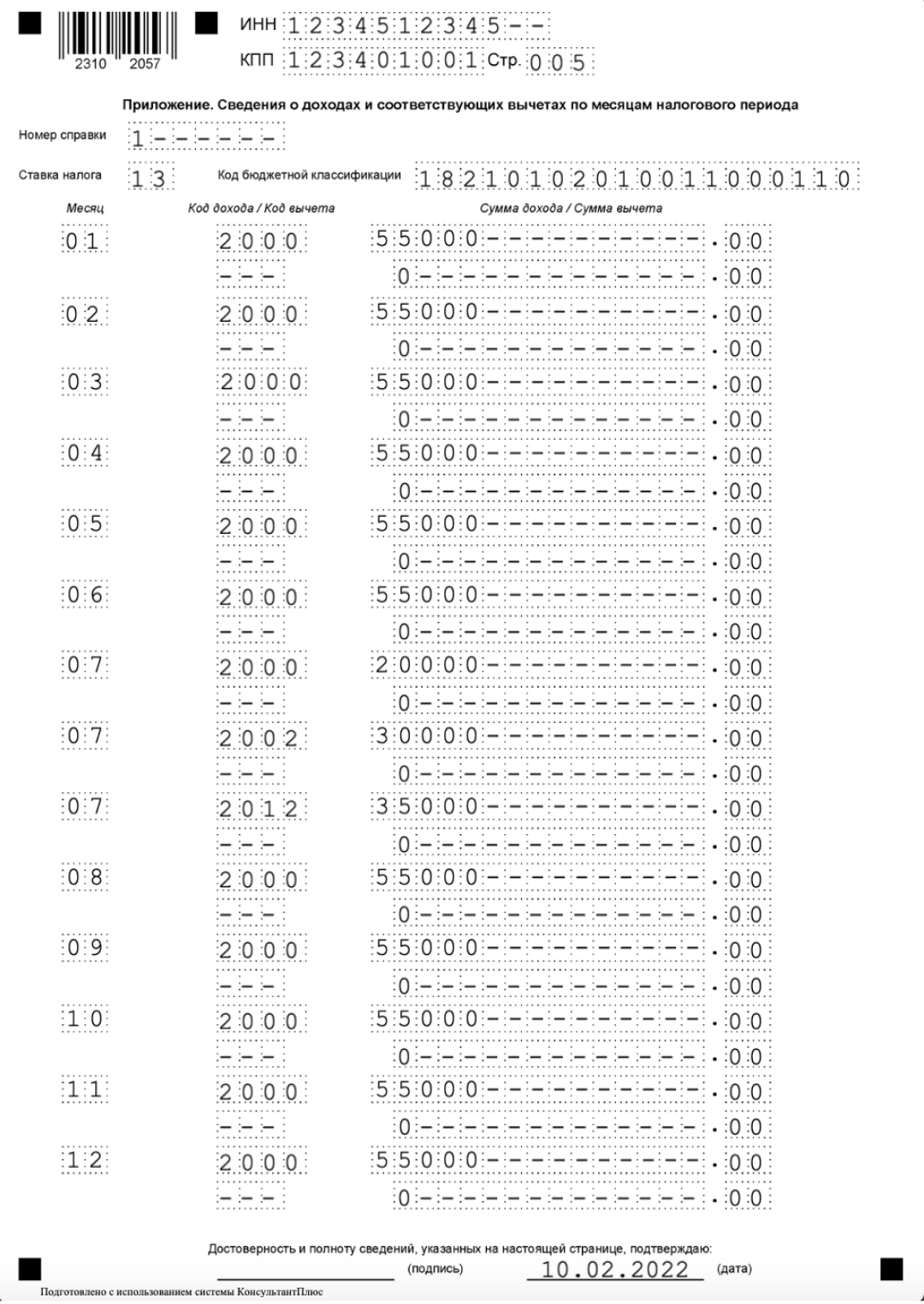

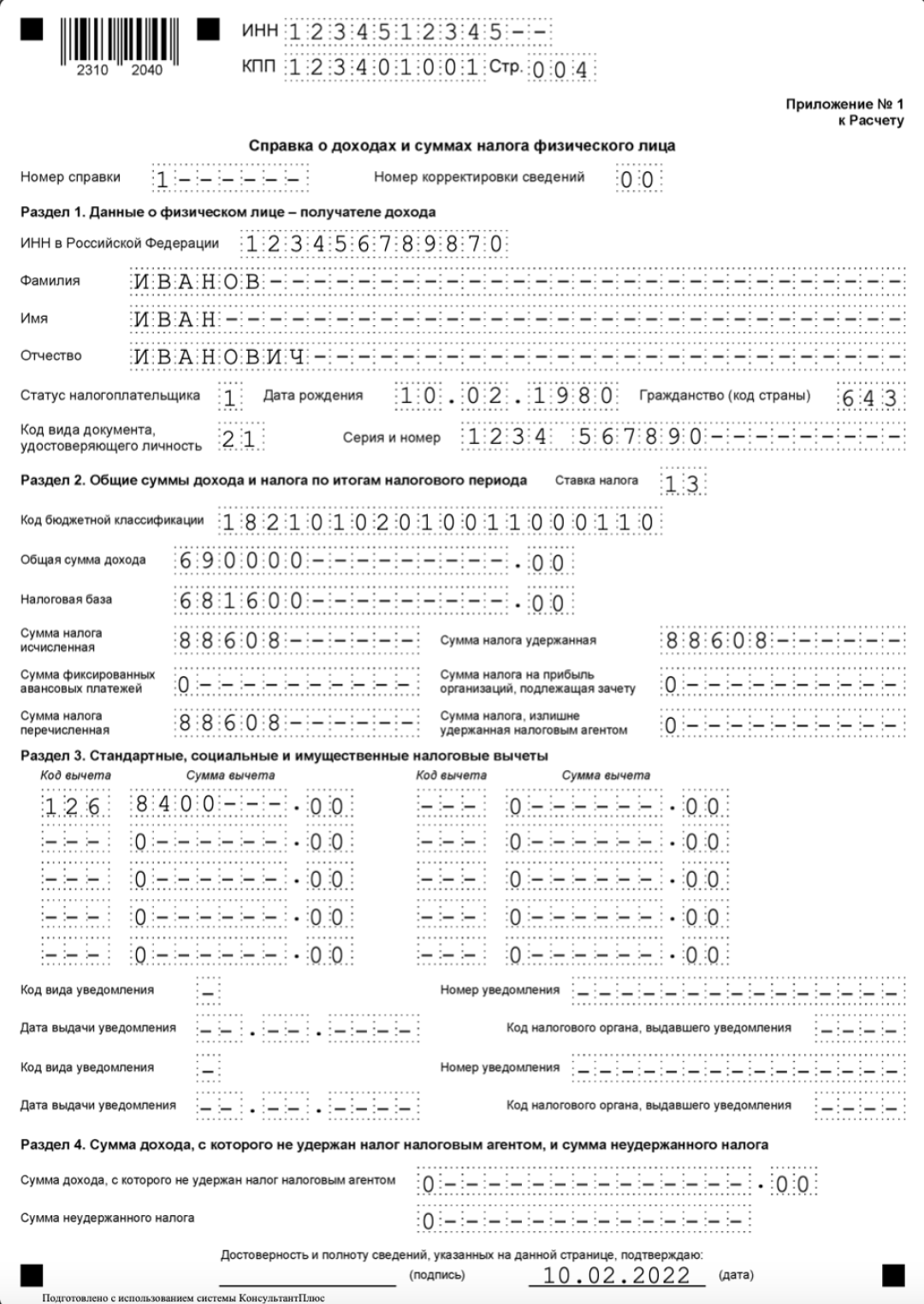

Справка о доходах и суммах налога физического лица в 2023 году состоит из двух частей:

- «Справка о доходах и суммах налога физического лица» включает сведения о налоговом агенте и четыре раздела:

- Раздел 1. «Данные о физическом лице — получателе дохода». Заполните Ф.И.О., ИНН, статус налогоплательщика, код страны, паспортные данные.

- Раздел 2. «Общие суммы дохода и налога по итогам налогового периода». Введите ставку налога, общую сумму облагаемого по ней дохода, выделите налоговую базу, укажите исчисленную и удержанную сумму налога.

- Раздел 3. «Стандартные, социальные и имущественные налоговые вычеты». Укажите код вычета и сумму, дополнительно впишите данные об уведомлении.

- Раздел 4. «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». Укажите сумму дохода, с которого не удержали налог, и саму неудержанную сумму.

2. Приложение к справке «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Укажите номер справки, отчетный год 2022, ставку налога и заполните данные по месяцам. Коды доходов возьмите из приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387, коды вычетов — из приложения 2 к этому же приказу ФНС. Обратите внимание, что стандартные, социальные и имущественные вычеты в приложение не входят, так как они показаны в разделе 3 справки.

Если у сотрудника компании есть доходы, обложение которых осуществляется по иным ставкам, чем 13 %, они отображаются в отдельных разделах. Сумма налога с этих доходов также указывается отдельно.

Порядок заполнения 2-НДФЛ за 2022 год

Требования к заполнению. В Порядке заполнения недопустимо:

- вносить исправления с помощью корректора;

- печатать на двух сторонах и скреплять листы;

- использовать цветные чернила, кроме черного, фиолетового и синего цвета;

- проставлять в справке отрицательные числа.

Скачайте новый бланк Формы 6-НДФЛ со справкой, действующий в 2023 году

Мы рекомендуем заполнять справку в следующей последовательности: Общая часть → Раздел 1 → Приложение по вычетам→ Раздел 3 → Раздел 2 → Раздел 4.

Общая часть — укажите ИНН и КПП налогового агента. ИП и специалисты частной практики указывают только ИНН. В поле «Номер справки» впишите ее уникальный номер в отчетном периоде. В поле «Номер корректировки» укажите 00 для первичной справки, 01 для первой корректирующей справки, 02 для второй и так далее. Для аннулирующей справки указывайте код 99.

Раздел 1 — внесите личные данные налогоплательщика: ИНН, ФИО, статус, дату рождения, гражданство, серию и номер паспорта.

Приложение к справке — заполняйте отдельно для каждой ставки НДФЛ. Укажите соответствующий номер справки и ставку налога. В 2021 году стандартная ставка налога для резидентов равна 13%, а для нерезидентов — 30%. Построчно укажите доходы работника с кодами и вычеты, уменьшающие базу по налогу.

Коды доходов в 2-НДФЛ в 2023 году

Раздел 3 — внесите информацию вычетах. Не забудьте указать код уведомления: «1» для имущественных вычетов, «2» — для социальных, «3» — уведомление на уменьшение налога на фиксированные авансовые платежи. Придерживайтесь правил:

- каждый вычет заносите в отдельную строку;

- суммы по одному коду вычета можно объединять;

- для одинаковых сумм вычетов с разными кодами заполняйте отдельные ячейки;

- если строк не хватает — заполните несколько листов, оформив шапку документа и раздел вычетов.

Раздел 2 — заполняется отдельно для каждой ставки НДФЛ. Внесите доходы, налоговую базу, сумму исчисленного, удержанного и уплаченного НДФЛ.

- Общая сумма дохода — сумма дохода в чистом виде, без учета вычетов и удержаний;

- Налоговая база — показатель строки «общая сумма дохода» за исключением вычетов;

- НДФЛ начисленный — рассчитывается как Налоговая база × Ставка налога;

- Сумма фиксированных авансовых платежей — это тольео для иностранных работников, которые работают по патенту;

- НДФЛ удержанный — сумма, удержанная из доходов налогоплательщика;

- Налог перечисленный — сумма НДФЛ, уплаченная в бюджет за год;

- Излишне удержанный налог — переплата по НДФЛ или излишне удержанная сумма, которую налоговый агент не вернул налогоплательщику.

Раздел 4 — заполняется, если налог не был удержан. Укажите сумму дохода, с которого не смогли удержать налог, и саму неудержанную сумму. По каждой ставке НДФЛ заполняется отдельный раздел.

Новые контрольные соотношения по 2-НДФЛ в 2023 году

Соотношения даны в письме от 23.03.2021 № БС-4-11/3759@.

При нарушении контрольных соотношений работодатель получит от налоговой сообщения о выявленных несоответствиях с требованием представить пояснения или внести исправления в течение 5 дней.

Изменения по 2-НДФЛ в 2023 году

Новая дата признания дохода в виде зарплаты. По новым правилам датой получения дохода в виде зарплаты, в том числе за первую половину месяца, признается день выплаты (п. 1 ст. 223 НК). Так как доход признаем на каждую дату выплаты, вычет можно предоставить как к авансу, так и к зарплате за вторую половину месяца

Утвержден вычет по расходам на физкультурно-оздоровительные услуги. Новый социальный вычет могут получить граждане и их дети в возрасте до 18 лет, если услуга входит в специальный перечень. При этом ИП или организация, которые ее оказали, тоже должны быть включены в перечень, утвержденный Министерством спорта (ст. 1 Федерального закона от 05.04.2021 № 88-ФЗ).

Пересмотрен порядок обложения НДФЛ оплаты (компенсации) путевок. С 1 января 2022 года НДФЛ не удерживают если сотруднику компенсирована стоимость путевки для ребенка, который не достиг 18 лет или 24 лет при очном обучении. Также отменено условие о том, что путевка обязательно должна быть учтена при расчете налога на прибыль, чтобы компенсацию ее можно было освободить от НДФЛ (ст. 1 Федерального закона от 17.02.2021 № 8-ФЗ).

Прогрессивная ставка НДФЛ. С 1 января 2021 года введена прогрессивная ставка налога. Если доход налогоплательщика за год не превысил 5 млн рублей, то он облагается по старой ставке 13 %, если превысил — то 650 000 рублей + 15 % с суммы превышения. В 2021 и 2022 году работодатели будут смотреть на каждую налоговую базу, например, отдельно на зарплату и на дивиденды. При соблюдении лимита по каждой из налоговых баз ставка 15% к ней применяться не будет.

Новый порядок расчета НДФЛ с процентов по вкладам. С 1 января проценты по вкладам облагаются НДФЛ 13 %, если они превышают необлагаемый минимум (1 000 000 рублей × ставка ЦБ на 1 января соответствующего года). Налоговая база — превышение суммы дохода над необлагаемой суммой.

Штрафы за нарушения при сдаче Справки о доходах и суммах налога

Несдача справок в составе 6-НДФЛ — основание для привлечения к ответственности по ст. 126 НК РФ за непредставления сведений, необходимых для налогового контроля. Штраф за каждую не сданную вовремя справку составит 200 рублей с организации или ИП. Дополнительный административный штраф в сумме от 300 до 500 рублей может быть наложен на руководителя организации, главбуха или иное должностное лицо (ст. 15.6 КоАП РФ).

Если в справках обнаружат ошибки (например, неверный ИНН, сумму дохода, код и пр.), то организацию или ИП привлекут к налоговой ответственности и выпишут штраф на 500 рублей за каждую неверную справку. Штрафа можно избежать, если подать уточненную справку раньше, чем налоговая найдет ошибку.

Формируйте 6-НДФЛ и распечатывайте справки о доходах в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета и отправки отчетности через интернет. Легко ведите учет, начисляйте зарплату, сдавайте отчетность онлайн и пользуйтесь поддержкой наших экспертов. Первые 14 дней работы — бесплатно.

Справка о доходах и суммах налога физлица — это документ, в котором собрана информация обо всех доходах, налоговых вычетах и начисленном подоходном налоге человека. Справку формируют налоговые агенты: работодатели, которые платят вознаграждение наемным сотрудникам (п. 3 ст. 230 НК РФ).

Справку о доходах все знают как 2-НДФЛ. Но такой формы больше нет. С 2021 года налоговые агенты формируют справки о доходах и суммах налога физического лица (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@).

Есть две актуальные формы справки — КНД 1175018, которую выдают на руки работнику, и Приложение № 1 к расчету 6-НДФЛ, которое отправляют в ИФНС.

Для работника

Налоговые агенты обязаны выдать справку по запросу сотрудника. Даже если к вам обратился бывший работник, вы не можете ему отказать в выдаче справки (п. 1 ст. 226, п. 3 ст. 230 НК РФ).

Действующая форма справки КНД 1175018 утверждена приказом ФНС № ЕД-7-11/753@ (Приложение № 4 к приказу). Если работник запросил информацию за прошлые периоды, сделайте ему справку по той форме, которая действовала в году запроса.

Работодатели выдают справку по запросу работника. Сроки выдачи различаются в зависимости от ситуации (ч. 1 ст. 62, ч. 4 ст. 84.1 ТК РФ, п. 3 ст. 230 НК РФ, п. 1, 2 ст. 3, ч. 1 ст. 20 152-ФЗ от 27.07.2006):

- Формирование справки по заявлению действующего или бывшего работника — в течение трех рабочих дней (письмо Минфина от 21.06.2016 № 03-04-05/36096);

- Увольнение работника — в последний рабочий день;

- Выплата дохода другому физлицу — в течение 10 рабочих дней;

- Невозможность удержать НДФЛ из доходов работника — до 1 марта следующего года (п. 5, 6 ст. 226 НК РФ).

Ни в НК РФ, ни в других законах не установлен обязательный способ выдачи. Налоговый агент сам решает, в какой форме выдавать справку работнику — на бумаге или электронно. К примеру, можно выдать справку в электронном виде, заверив электронной подписью (письма ФНС от 16.11.2020 № БС-4-11/18719@, от 02.09.2020 № БС-4-11/14113@).

Для ИФНС

Налоговые агенты ежегодно отчитываются перед ИФНС о суммах налога на доходы физлиц, исчисленных и удержанных налоговым агентом. Отчет подают по форме 6-НДФЛ (приказ ФНС от 15.10.2020 № ЕД-7-11/753@). А справки о доходах и суммах налога на каждого сотрудника сдают в составе расчета — как приложение к 6-НДФЛ.

Предельный срок сдачи 6-НДФЛ со всеми приложениями — 1 марта следующего года (п. 2 ст. 230 НК РФ). Если дата отчетности выпадает на праздник или выходной, сдайте расчет на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Сотрудники запрашивают справку о доходах в разных ситуациях:

- Для нового работодателя. Справка понадобится, чтобы получать вычеты на новой работе. По правилам, стандартные налоговые вычеты предоставляют каждый месяц календарного года, но как только доходы, облагаемые НДФЛ по ставке 13 %, превысят 350 000 рублей, вычеты прекратятся. Если работник сменил работодателя в течение года, новому агенту понадобится информация о начислениях с предыдущего места работы.

- Для заполнения декларации 3-НДФЛ. Если работник получает вычет не у работодателя, а через ИФНС, ему нужно подать 3-НДФЛ после окончания календарного года. К декларации прикладывают справку о доходах от налогового агента и документы, подтверждающие право на вычет.

- Для подачи по месту требования. Физлицо подает справку для подтверждения доходов. Обычно справка нужна в банке, чтобы получить кредит; в соцзащите, чтобы оформить пособие; в визовом центре, чтобы сделать визу.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Справка о доходах для сотрудника не имеет срока действия. Но в некоторых случаях важен период, за который работник получил доход. К примеру, для выдачи кредита в банке требуют справку о доходах за последние шесть месяцев — срок действия документа не превышает месяца с даты выдачи.

Еще один пример срочной справки — для налогового вычета в ИФНС. Физлицо может обратиться за перерасчетом налоговой базы и возвратом излишне уплаченного НДФЛ только в течение трех лет после года, в котором переплатили налог (п. 7 ст. 78 НК РФ).

Получить справку для декларации 3-НДФЛ можно не только у налогового агента, но и через личный кабинет налогоплательщика. ЛК позволяет сформировать справку и сохранить ее в память компьютера. Такая же функция доступна и в личном кабинете на портале госуслуг.

Но справки о доходах можно сформировать только за прошлые периоды и только после 1 марта. То есть после того, как налоговый агент отчитается перед инспекцией (письмо ИФНС № 22 по г. Москве от 12.01.2021 № 07-15/00260).

Разберем порядок заполнения обоих типов справок о доходах: для сотрудника и для налоговой.

Для сотрудника

Налоговый агент делает для сотрудников справку по форме КНД 1175018. Порядок ее заполнения официально не утвержден. Заполняйте документ построчно, по фактическим показателям начислений и удержаний по конкретному сотруднику.

В справке о доходах и суммах налога все доходы физлица отражают по специальным кодам. Налоговые вычеты тоже кодируются. Актуальные значения для строк «Код дохода» и «Код вычета» смотрите в приказе ФНС от 10.09.2015 № ММВ-7-11/387@ (Приложения № 1, 2 к приказу № ММВ-7-11/387@).

Для доходов с различными ставками заполняют разные справки. К примеру, если работник получал доходы по ставке 13 %, а затем поступления превысили 5 000 000 рублей и стали облагаться НДФЛ по ставке 15 %, сделайте две справки — одну с налогооблагаемой базой в 13 %, другую с базой в 15 %.

В справке укажите:

- Сведения о налоговом агенте. Заполните ОКТМО, ИНН и КПП работодателя, его название и телефон.

- Сведения о налогоплательщике. Напишите ФИО, ИНН и дату рождения физлица. Укажите статус налогоплательщика, его гражданство, код и реквизиты удостоверения личности.

- Виды полученных доходов по конкретной ставке. Перечислите помесячно суммы доходов, которые работник получил у работодателя в отчетном году, и укажите соответствующие коды. В отдельных колонках укажите налоговые вычеты с кодами.

- Виды предоставленных налоговых вычетов. Отдельно укажите суммы стандартных, социальных и имущественных вычетов.

- Общую сумму дохода и налога за налоговый период. Укажите тут сумму дохода, налоговую базу, а по ней рассчитайте исчисленный, удержанный (излишне удержанный) и перечисленный в бюджет НДФЛ.

- Неудержанный налог. Отразите сумму дохода, с которого не смогли удержать НДФЛ, и сумму неудержанного налога.

Справку КНД 1175018 подписывает ответственный сотрудник налогового агента — руководитель, главбух или бухгалтер по зарплате (п. 1, 4 ст. 26, п. 1 ст. 27, п. 3 ст. 29 НК РФ). Полномочия на подписание справок можно предусмотреть в локальном акте работодателя. А вот доверенность на подписание прилагать к справке не нужно.

Печать на справке о доходах и налогах не обязательна, в приказе № ЕД-7-11/753@ нет такого требования. Тем более, наличие печати — это право, а не обязанность организации (п. 5 ст. 2 14-ФЗ от 08.02.1998, п. 7 ст. 2 208-ФЗ от 26.12.1995). А ИП печать вообще не нужна.

Для ИФНС

Справку для ИФНС налоговые агенты сдают ежегодно — в составе расчета 6-НДФЛ за год. Работодатели делают справку на каждого сотрудника. В ней указывают все выплаты, вычеты и начисления, которые агент произвел в пользу налогоплательщика за налоговый период.

Справка о доходах и суммах налога для ИФНС состоит из общей части, четырех разделов и приложения. Заполнять ее нужно в особой последовательности: Общая часть → Раздел 1 → Приложение → Раздел 3 → Раздел 2 →Раздел 4.

Чтобы не запутаться, заполняйте отчетность в Экстерне. В сервисе электронной налоговой отчетности можно заполнить, проверить и сдать расчет 6-НДФЛ. Нужно только ввести данные по сотруднику: программа автоматически заполнит все разделы отчета и проведет арифметический и логический контроли.

Порядок подготовки расчета 6-НДФЛ и приложения к нему закреплен приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Приведем пошаговую инструкцию по заполнению справки о доходах и налогах для ИФНС.

Шаг 1. Заполняем общую часть

Каждой справке присваивается уникальный порядковый номер в отчетном периоде. Если же корректируете или аннулируете сведения, поставьте в приложении номер первичной справки.

В поле «Номер корректировки» при сдаче приложения в первый раз укажите «00», при первой корректировке — «01», и далее по порядку. Если аннулируете сведения, поставьте «09».

Шаг 2. Заполняем раздел 1

Отражаем персональные данные получателя дохода:

- ИНН;

- ФИО — без сокращений, как в паспорте;

- статус налогоплательщика — для резидентов поставьте 1, для нерезидентов 2 (п. 5.4 Порядка заполнения);

- дата рождения;

- гражданство — код страны из справочника ОКСМ, для России ставим 643;

- код удостоверения личности — для российского паспорта отмечаем 21 (Приложение № 5 к Порядку заполнения);

- реквизиты удостоверения личности — серия и номер паспорта, знак № ставить не надо.

Шаг 3. Заполняем приложение к справке о доходах и суммах налога

Для разных ставок НДФЛ нужно заполнять отдельное приложение. В приложении расписывают начисленные и фактически полученные доходы и вычеты по месяцам налогового периода. Учитываются доходы в денежной, натуральной форме. А вот материальную выгоду, полученную в 2021-2023 гг., не отражают: она не облагается подоходным налогом (п. 90 ст. 217 НК РФ).

Стандартные, социальные и имущественные вычеты не отражают в приложении к справке о доходах.

Дальше заполняем так:

- указываем номер справки из общей части;

- отражаем ставку налога и код бюджетной классификации, по которой агент платит НДФЛ в бюджет;

- пишем порядковый номер месяца;

- определяем код и сумму дохода;

- показываем код и сумму вычета.

Сумма вычета не должна превышать сумму дохода.

Шаг 4. Заполняем раздел 3

Здесь показываем стандартные, социальные, имущественные вычеты. Отражаем:

- код вычета (Приложение № 2 к приказу ФНС № ММВ-7-11/387@);

- сумму вычета по каждому коду;

- реквизиты уведомления, подтверждающего право налогоплательщика на вычет — его код, номер, дату выдачи и код налоговой инспекции.

Есть три кода для уведомлений из налоговой. Уведомление с кодом 1 подтверждает право на имущественный вычет, 2 — на социальный вычет. По коду 3 проводят уведомления об уменьшении НДФЛ на фиксированные авансовые платежи.

Шаг 5. Заполняем раздел 2

Если платили НДФЛ по разным ставкам, заполните несколько разделов 2. Эту часть формируют на основании раздела 3 и приложения к справке о доходах и налогах.

В разделе 2 указываем:

- ставку налога, для которой заполняется раздел;

- КБК по подоходному налогу;

- общую сумму дохода по приложению к справке;

- налоговую базу: общую сумму доходов, уменьшенную на сумму вычетов из раздела 3 и приложения к справке;

- исчисленную, удержанную и перечисленную сумму подоходного налога;

- сумму фиксированных авансовых платежей: если налог с иностранца, который работает по патенту, уменьшили на уплаченные им авансы;

- сумму налога на прибыль, которую нужно зачесть: если платили дивиденды российскому резиденту и удержали сумму налога на прибыль;

- излишне удержанную сумму налога: если удержали из доходов физлица больше налога, чем нужно, и не возвратили эту сумму.

Если доход налогоплательщика меньше вычетов, то в поле «Налоговая база» ставим 0.

Шаг 6. Заполняем раздел 4

В этом разделе показываем сумму дохода, с которого не удержали подоходный налог и сумму неудержанного НДФЛ в налоговом периоде.

В НК РФ не предусмотрена ответственность за невыдачу справки о доходах и налогах по запросу сотрудника. Однако за это грозит административная ответственность (постановление Восьмого кассационного суда общей юрисдикции от 04.09.2020 № 16-4426/2020). Штраф по ч. 1 ст. 5.27 КоАП РФ составит:

- на должностное лицо — от 1 000 до 5 000 рублей;

- на ИП — от 1 000 до 5 000 рублей;

- на организацию — от 30 000 до 50 000 рублей.

За отказ в предоставлении информации должностное лицо работодателя оштрафуют на 5 000–10 000 рублей (ст. 5.39 КоАП РФ).

А вот непредставление справки в налоговую — это нарушение порядка сдачи расчета 6-НДФЛ, так как справка входит в его состав. Поэтому и штрафы платят по НК РФ. Если не сдать весь 6-НДФЛ, придется заплатить 1 000 рублей за каждый полный или неполный месяц со дня просрочки и до дня фактической сдачи (п. 1, 2 ст. 126 НК РФ). А должностное лицо заплатит и административный штраф — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

Налоговики могут приостановить операции агента по расчетному счету, если расчет 6-НДФЛ не сдадут в течение 20 дней после установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Когда 6-НДФЛ сдан, но без справок или не со всеми справками, речь идет о недостоверных сведениях в расчете. Взыскание составит 500 рублей (п. 1 ст. 126.1 НК РФ). Если вы сами нашли ошибку, подайте в ИФНС уточненный 6-НДФЛ. Сдача корректировки до того, как ИФНС выявит ошибку, поможет избежать штрафа (п. 2 ст. 126.1 НК РФ).

Налоговые агенты обязаны отчитываться перед налоговой службой и предоставлять сведения по запросу работников. Если к вам обратился получатель дохода, сделайте ему справку о доходах и суммах НДФЛ в течение трех рабочих дней. Воспользуйтесь Контур.Экстерном: в системе можно подготовить справку по той форме, которая действовала в период получения дохода. Искать правильный бланк, нормативный приказ и порядок заполнения не придется. Кроме того, Экстерн напомнит о сроках сдачи отчетности по НДФЛ в налоговую инспекцию.